В современной экономической литературе и периодической печати широко обсуждаются вопросы, посвященные отдельным проблемам составления и исполнения бюджета, чаще всего связанные с налогами, как основой доходной базы бюджета.

Государственный бюджет — это важнейший плановый и контрольный инструмент, посредством которого государство перераспределяет более третьей части национального дохода и более половины своих денежных средств. Через государственный бюджет правительство реализует экономическую и социальную, внутреннюю и внешнюю политику. От размера государственного бюджета, состава и соотношения его доходов и расходов зависят реализация программ экономического и социального развития, устойчивость социального положения страны. Он может влиять на экономическую активность, инвестиционную политику, совершенствование структуры экономики, на развитие приоритетных отраслей и социальную сферу [4].

Центральным показателем государственного бюджета является величина его доходов. Сумма доходов определяет расходы государства на развитие экономики, темпы экономического роста и уровня благосостояния страны. Сопоставление доходов государственного бюджета с его расходами позволяет определить сумму и уровень дефицита. Такая роль доходов государственного бюджета в жизни общества и государства обуславливает необходимость совершенствование методологии их формирования и прогнозирования разработки новых подходов в этом направлении [1].

Целью данной курсовой работы является анализ проблем, связанных с планированием дохода бюджета.

Для достижения поставленной цели необходимо выполнить следующие задачи:

- Дать характеристику доходов бюджетов России;

- Осуществить анализ планирования и прогнозирования доходной части бюджета;

- Выявить проблемы планирования доходов бюджета и пути их решения.

Объект исследования — консолидированный бюджет РФ. Предмет исследования — планирование и прогнозирование доходной части бюджета.

Курсовая работа имеет следующую структуру: введение, три главы основной части, заключение, список литературы, приложение.

1. ОБЩАЯ ХАРАКТЕРИСТИКА ДОХОДОВ БЮДЖЕТОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

1.1 Экономические и правовые основы формирования доходов бюджетов

доход бюджет планирование прогнозирование

Экономическая часть дипломного проекта. выполнение экономической ...

... написать экономическую часть дипломной работы необходимо соблюдать несколько простых правил: при написании материала для экономической части дипломной работы, нужно чтобы этот материал имел прямую связь с материалом из теоретической части дипломной работы. для основы экономической части дипломной работы следует ...

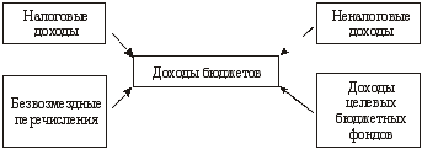

Доходы бюджетов, как установлено в Бюджетном кодексе РФ, — это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти РФ, субъектов РФ и органов местного самоуправления. В состав доходов бюджетов включаются налоговые и неналоговые доходы, а также безвозмездные перечисления. Обособленно в составе доходов бюджетов учитываются доходы целевых бюджетных фондов (рис. 1.1).

Рисунок 1.1 — Состав доходов бюджетов [3]

Доходы бюджетов формируются в соответствии с бюджетным и налоговым законодательством Российской Федерации. В доходах бюджетов могут быть частично централизованы доходы, зачисляемые в бюджеты других уровней бюджетной системы Российской Федерации для целевого финансирования централизованных мероприятий, а также безвозмездные перечисления. В составе доходов бюджетов обособленно учитываются доходы целевых бюджетных фондов.

Среди доходов бюджетов приоритетное место занимают налоги.

Налоговый кодекс, вступивший в силу с 1 января 1999 г., дает определение налога.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

К налоговым доходам относят федеральные, региональные, местные налоги и сборы, а также пени и штрафы [8].

К неналоговым доходам относятся:

- доходы от использования имущества, находящегося в государственной или муниципальной собственности;

- доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении соответственно федеральных органов исполнительной власти, органов исполнительной власти субъектов РФ, органов местного самоуправления;

- средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам РФ, муниципальным образованиям, и иные суммы принудительного изъятия;

- доходы в виде финансовой помощи, полученной от бюджетов других уровней бюджетной системы РФ, за исключением бюджетных ссуд и бюджетных кредитов;

- иные неналоговые доходы [1].

Доходы бюджетного учреждения, полученные от предпринимательской и иной деятельности, приносящей доход, в полном объеме учитываются в смете доходов и расходов бюджетного учреждения и отражаются в доходах соответствующего бюджета как доходы от использования имущества, находящегося в государственной или муниципальной собственности, либо как доходы от оказания платных услуг. В состав неналоговых доходов включены также доходы в виде части прибыли государственных и муниципальных унитарных предприятий, остающейся после уплаты налогов и иных обязательных платежей. Эти нормы впервые введены БК РФ и направлены на реальное отражение в составе доходов бюджета всех имеющихся источников, находящихся в распоряжении органов государственной власти и местного самоуправления.

Планирование и прогнозирование доходов бюджетов органов местного самоуправления

... доходов бюджетов местного самоуправления; оценить действующие методы планирования и прогнозирования доходов; исследовать современное состояние системы планирования и прогнозирования; определить основные направления совершенствования планирования и прогнозирования доходов бюджетов местного самоуправления; обосновать и предложить модель прогнозирования и планирования доходов бюджетов органов ...

Финансовая помощь от бюджета другого уровня — это вид неналоговых доходов, подлежащих учету в доходах того бюджета, который является получателем этих средств. Финансовая помощь предоставляется в форме дотаций, субвенций или субсидий либо иной безвозвратной и безвозмездной передачи средств [3].

Безвозмездные перечисления поступают от физических и юридических лиц, международных организаций и правительств

Штрафы подлежат зачислению в местные бюджеты по месту нахождения органа или должностного лица, принявшего решение о наложении штрафа, если иное не предусмотрено БК или иными законодательными актами. Суммы штрафов за налоговые правонарушения подлежат зачислению в соответствующие бюджеты по нормативам и в порядке, которые установлены федеральным законом о федеральном бюджете на текущий финансовый год и (или) законодательством РФ соответствующих налогах и сборах, федеральными законами о бюджетах государственных внебюджетных фондов важный вопрос — это распределение доходов по звеньям бюджетной системы РФ, которое проводится в целях выравнивания нижестоящих уровней бюджетов. Для этого следует определить понятие «собственные» и «регулирующие» доходы.

Собственные доходы бюджетов — виды доходов, закрепленные законодательством РФ на постоянной основе полностью или частично за соответствующими бюджетами. К собственным доходам бюджетов относятся:

- налоговые доходы, закрепленные за соответствующими бюджетами, бюджетами государственных внебюджетных фондов законодательством РФ;

- неналоговые доходы, за исключением доходов от использования имущества, находящегося в государственной или муниципальной собственности;

- безвозмездные перечисления [2].

Финансовая помощь не является собственным доходом соответствующего бюджета, бюджета государственного внебюджетного фонда и выступает средством горизонтального выравнивания нижестоящих бюджетов.

Регулирующие доходы бюджетов — это федеральные и региональные налоги или иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов РФ или местные бюджеты на очередной финансовый год, а также на долговременной основе (не менее чем на три года) по разным видам таких доходов. Нормативы отчислений определяются БК РФ либо законом о бюджете того уровня бюджетной системы РФ, который передает регулирующие доходы, либо законом о бюджете того уровня бюджетной системы РФ, который распределяет переданные ему регулирующие доходы из бюджета другого уровня. Важно заметить, что на федеральном уровне утверждаются единые нормативы отчислений по каждому виду регулирующих доходов для всех субъектов РФ. В субъектах РФ для местных бюджетов могут устанавливаться как единые, так и дифференцированные нормативы (групповые или индивидуальные) [4].

Различие собственных и регулирующих доходов бюджетов определяется видом нормативного документа, который их устанавливает. Иначе говоря, собственные доходы регламентируются законодательством (преимущественно — налоговым), а регулирующие доходы — бюджетным законодательством, включая БК РФ, федеральными законами и законами субъектов РФ о соответствующем бюджете на очередной год.

Как установлено БК РФ, в доходах бюджетов могут быть частично централизованы доходы, зачисляемые в бюджеты других уровней бюджетной системы РФ для целевого финансирования централизованных мероприятий, а также безвозмездные перечисления. Эта норма вызывает справедливую критику, поскольку фактически ущемляются права субъектов РФ и муниципальных образований, так как в любой момент вышестоящими органами власти может быть принято решение о централизации части их доходов. Представляется, что следует законодательно закрепить процедуру согласования такого решения с нижестоящими органами власти,

Характеристика доходов Федерального бюджета, субъектов РФ и муниципальных ...

... задачами данной курсовой работы является обоснование понятия «бюджет», описание социально-экономического значения доходов, виды доходов, рассмотрение состава и структуры налоговых и неналоговых доходов бюджетов различных уровней бюджетной системы Российской Федерации. Данная курсовая работа состоит ...

БК РФ определено, что при распределении налоговых доходов по уровням бюджетной системы налоговые доходы бюджетов субъектов РФ должны составлять не менее 50% от суммы доходов консолидированного бюджета [11].

«Оптимальное распределение» требует единственного критерия, но такого всеми признанного критерия пока нет и выработать его весьма сложно. Очевидно, что в России нет двух бюджетов, похожих друг на друга по условиям формирования и исполнения. Поэтому введение принципа разделения ставок налогов и законодательного закрепления на постоянной (долговременной) основе нормативов распределения налоговых поступлений между бюджетами разного уровня будет иметь, по нашему мнению, все-таки паллиативный характер, так как будет осуществляться по системе критериев, направленных на решение задач определенного текущего или среднесрочного периода [10].

1.2 Доходы федерального бюджета

Бюджетным кодексом РФ состав доходов федерального бюджета установлен как совокупность собственных налоговых и неналоговых доходов, а также безвозмездных перечислений. В доходы федерального бюджета зачисляются собственные налоговые доходы федерального бюджета, за исключением налоговых доходов, передаваемых в виде регулирующих доходов бюджетам других уровней бюджетной системы РФ. К налоговым доходам федерального бюджета относятся федеральные налоги и сборы (в том числе в соответствии с законодательством РФ таможенные платежи и государственная пошлина), перечень и ставки которых определяются налоговым законодательством РФ. Пропорции распределения налогов в порядке бюджетного регулирования между бюджетами разных уровней утверждаются федеральным законом о федеральном бюджете на очередной финансовый год на срок не менее трех лет при условии возможного увеличения нормативов отчислений в бюджеты нижестоящего уровня на очередной финансовый год. Срок действия долговременных нормативов может быть сокращен только в случае внесения изменений в налоговое законодательство РФ [6].

Установление новых налогов, их отмена или изменение возможны только путем внесения соответствующих изменений в налоговое законодательство РФ. Федеральные налоги и сборы устанавливаются,меняются или отменяются Налоговым кодексом РФ (далее — НК).

Налоги и сборы субъектов РФ, местные налоги и сборы устанавливаются, изменяются или отменяются соответственно законами субъектов РФ о налогах и (или) сборах и нормативными правовыми актами представительных органов местного самоуправления о налогах и (или) сборах в соответствии с НК. В ст. 5 НК установлено, что:

- акты законодательства о налогах вступают в силу не ранее, чем по истечении одного месяца со дня их официального опубликования и не ранее первого числа очередного налогового периода по соответствующему налогу;

- акты законодательства о сборах вступают в силу не ранее, чем по истечении одного месяца со дня их официального опубликования;

— федеральные законы, вносящие изменения в НК в части установления новых налогов и (или) сборов, а также акты законодательства о налогах и сборах субъектов РФ и акты представительных органовместного самоуправления, вводящие налоги и (или) сборы, вступают в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования [13].

Доходы бюджета и их экономическое содержание

... соответствующих бюджетах. К налоговым доходам относятся федеральные налоги и сборы, региональные налоги и сборы, местные налоги и сборы, а также пени, предусмотренные в налоговом законодательстве Российской Федерации. Это обязательные, безвозмездные, невозвратимые платежи, взыскиваемые государственными учреждениями ...

Как установлено в БК РФ, внесение изменений и дополнений в законодательство РФ о федеральных налогах и сборах, предполагающих их вступление в силу в течение текущего финансового года, допускается только в случае внесения соответствующих изменений и дополнений в федеральный закон о федеральном бюджете на текущий финансовый год. Право предоставления налоговых кредитов, отсрочек и рассрочек принадлежит федеральным органам исполнительной власти в пределах лимитов, определенных федеральным законом о федеральном бюджете на очередной финансовый год.

К неналоговым доходам федерального бюджета кроме общего перечня неналоговых доходов также относятся:

- прибыль Банка России по нормативам, установленным федеральными законами;

- доходы от внешнеэкономической деятельности.

Федеральные органы власти могут устанавливать новые виды неналоговых доходов, отменять или изменять действующие только путем внесения изменений в БК [16].

Учет доходов целевых бюджетных фондов должен вестись обособленно в доходах федерального бюджета по ставкам, установленным налоговым законодательством РФ. Распределение доходов между федеральными и территориальными целевыми бюджетными фондами производится по нормативам, определенным федеральным законом о федеральном бюджете на очередной финансовый год.

Порядок формирования доходов федерального бюджета оказывает определяющее влияние на доходную базу бюджетов других уровней бюджетной системы РФ.

В Российской Федерации установлены в соответствии с Налоговым кодексом РФ следующие виды налогов и сборов:

- Федеральные налоги и сборы;

- Налоги и сборы субъектов российской федерации (далее — региональные налоги и сборы);

- Местные налоги и сборы [1].

Федеральными признаются налоги и сборы, устанавливаемые Налоговым кодексом и обязательные к уплате на всей территории РФ.

Региональными признаются налоги и сборы, устанавливаемые Налоговым кодексом и законами субъектов Российской Федерации, вводимые в действие в соответствии с Налоговым кодексом законами субъектов Российской Федерации и обязательные к уплате на территориях соответствующих субъектов Российской Федерации. При установлении регионального налога законодательными (представительными) органами субъектов Российской Федерации определяются следующие элементы налогообложения: налоговые ставки в пределах, установленных Налоговым кодексом, порядок и сроки уплаты налога, а также формы отчетности по данному региональному налогу.

Местными признаются налоги и сборы, устанавливаемые Налоговым кодексом и нормативными правовыми актами представительных органов местного самоуправления, вводимые в действие в соответствии с Налоговым кодексом нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территориях соответствующих муниципальных образований.

Классификация доходов бюджета РФ

... далее). 1.2. Классификация доходов бюджетов РФ. Применительно к конкретному бюджету его доходы выстраиваются в соответствии с таким разделом Бюджетной классификации Российской Федерации, как «Классификация доходов бюджетов Российской Федерации». Бюджетный кодекс Российской Федерации устанавливает, что «классификация доходов бюджетов Российской Федерации является группировкой доходов бюджетов всех ...

Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются в вводятся в действие законами указанных субъектов Российской Федерации.

При установлении местного налога представительными органами местного самоуправления в нормативных правовых актах определяются следующие элементы налогообложения: налоговые ставки в пределах, установленных Налоговым кодексом, порядок и сроки уплаты налога, а также формы отчетности по данному местному налогу. Иные элементы налогообложения устанавливаются Налоговым кодексом [10].

К федеральным налогам и сборам относятся:

- Налог на добавленную стоимость;

- Акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

- Налог на прибыль (доход) организаций;

- Налог на доходы от капитала;

- Подоходный налог с физических лиц;

- Взносы в государственные социальные внебюджетные фонды;

- Государственная пошлина;

- Таможенная пошлина и таможенные сборы;

- Налог на пользование недрами;

- Налог на воспроизводство минерально-сырьевой базы;

- Налог на дополнительный доход от добычи углеводородов;

- Сбор за право пользования объектами животного мира и водными биологическими ресурсами;

- Лесной налог;

- Водный налог;

- Экологический налог;

- Федеральные лицензионные сборы.

К региональным налогам и сборам относятся:

- Налог на имущество организаций;

- Налог на недвижимость;

- Дорожный налог;

- Транспортный налог;

- Налог с продаж;

- Налог на игорный бизнес;

- Региональные лицензионные сборы [1].

При введении в действие налога на недвижимость прекращается действие на территории соответствующего субъекта Российской Федерации налога на имущество организаций, налога на имущество физических лиц и земельного налога.

К местным налогам и сборам относятся:

- Земельный налог;

- Налог на имущество физических лиц;

- Налог на рекламу;

- Налог на наследование или дарение;

- Местные лицензионные сборы [1].

В доходах бюджетов от использования имущества, находящегося в государственной или муниципальной собственности учитываются:

- средства, получаемые в виде арендной либо иной платы за сдачу во временное владение и пользование или во временное пользование имущества, находящегося в государственной или муниципальной собственности;

- средства, получаемые в виде процентов по остаткам бюджетных средств на счетах в кредитных организациях;

- средства, получаемые от передачи имущества, находящегося в государственной или муниципальной собственности, под залог, в доверительное управление;

- плата за пользование бюджетными средствами, предоставленными другим бюджетам, иностранным государствам или юридическим лицам на возвратной и платной основах;

- доходы в виде прибыли, приходящейся на доли в уставных (складочных) капиталах хозяйственных товариществ и обществ, или дивидендов по акциям, принадлежащим Российской Федерации, субъектам Российской Федерации или муниципальным образованиям;

- часть прибыли государственных и муниципальных унитарных предприятий, остающаяся после уплаты налогов и иных обязательных платежей;

- другие предусмотренные законодательством Российской Федерации доходы от использования имущества, находящегося в государственной или муниципальной собственности [15].

Финансовая помощь от бюджета другого уровня бюджетной системы Российской Федерации в форме дотаций, субвенций и субсидий либо иной безвозвратной и безвозмездной передачи средств подлежит учету в доходах того бюджета, который является получателем этих средств.

Налоговые доходы бюджета субъекта Российской Федерации

... налоговых доходов бюджета РФ включены: а) федеральные налоги и сборы, т.е. налоги и сборы, установленные в ст. 13 НК РФ и обязательные к уплате на всей территории Российской Федерации (налог ... -правовую основу данной работы составили Налоговый кодекс РФ, Бюджетный кодекс РФ, федеральные законы о бюджете РФ и другие нормативно-правовые источники. Структура курсовой работы состоит из введения, ...

В доходы бюджетов могут зачисляться безвозмездные перечисления от физических и юридических лиц, международных организаций и правительств иностранных государств. В доходы бюджетов могут также зачисляться безвозмездные перечисления по взаимным расчетам. Под взаимными расчетами понимаются операции по передаче средств между бюджетами разных уровней бюджетной системы Российской Федерации, связанные с изменениями в налоговом и бюджетном законодательстве Российской Федерации, передачей полномочий по финансированию расходов или передачей доходов, происшедшими после утверждения закона (решения) о бюджете и не учтенными законом (решением) о бюджете [14].

Штрафы подлежат зачислению в местные бюджеты по месту нахождения органа или должностного лица, принявшего решение о наложении штрафа, если иное не предусмотрено Налоговым Кодексом и иными законодательными актами РФ.

Суммы конфискаций, компенсаций и иные средства, в принудительном порядке изымаемые в доход государства, зачисляются в доходы бюджетов в соответствии с законодательством Российской Федерации и решениями судов.

Если анализировать доходы бюджетной системы РФ с точки зрения реального наполнения ее денежными ресурсами, то становится очевидным, что основным источником формирования доходного потенциала бюджетной системы страны действительно являются налоговые поступления [4].

На рисунке 1.2 показана динамика доходов федерального бюджета до 2015г по данным Министерства финансов Российской Федерации.

Согласно данным, объем доходов федерального бюджета будет расти с 12853,7млрд.руб в 2012 году до 15615,5млрд.руб к 2015г [23] .

Рисунок 1.2 — Динамика доходов федерального бюджета на 2009-2015гг

консолидированного бюджета РФ на 01.01.2011 -01.01.2013гг согласно данным Министерства финансов Российской Федерации изложена в Приложении 1.

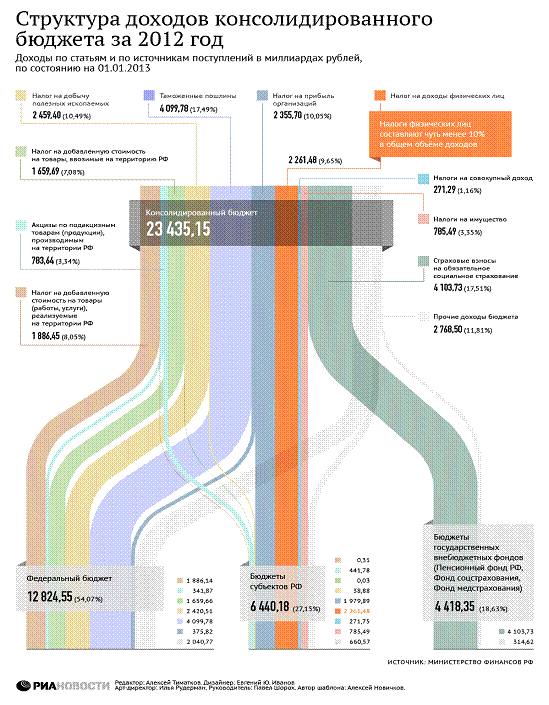

Схематически структура доходов консолидированного бюджета РФ на 01.01.2013 представлена на рисунке 1.3.

Рисунок 1.3 — Структура доходов консолидированного бюджета РФ на 01.01.2013 [18]

2. ПЛАНИРОВАНИЕ И ПРОГНОЗИРОВАНИЕ ДОХОДНОЙ ЧАСТИ БЮДЖЕТА

2.1 Этапы планирования доходов бюджета. Исходные данные, используемые при планировании доходов

Планирование доходов объединяет три этапа.

Первый этап включает:

- Анализ исходных условий для разработки плана поступления доходов бюджета;

- Формирование прогнозов развития территории на перспективу.

На втором этапе осуществляются:

- Обоснование и корректировка основных направлений налоговой политики соответствующей территории;

- Разграничения налоговых полномочий и доходных источников между органами власти различных уровней в соответствии с действующим законодательством.

На третьем этапе осуществляется:

Формирование доходов бюджета городского округа ‘г. Улан-Удэ’

... формирования доходной части местного бюджета. Объектом исследования выступает доходная часть бюджета городского округа "г. Улан-Удэ". Структура работы соответствует поставленным задачам. В ... Налоги являются главным методом перераспределения национального дохода; обеспечивают преобладающую долю доходов бюджета. Доля налогов в доходах членов федерации и местных бюджетов значительно меньше. Эти бюджеты ...

- Расчет сумм налогов, зачисляемых в бюджет всех уровней.

При определении объема налогов используется понятие «контингент налога», которое характеризует общую сумму взимаемого на данной территории конкретного вида налога или иного платежа.

Расчет контингентов налогов на федеральном, региональном и местном уровнях бюджетной системы осуществляется на основе единых принципиальных подходов, но конкретная методика процесса планирования имеет свои особенности в зависимости от уровня бюджета [24].

При планировании доходов используют следующие данные:

1. Показатели прогноза социально-экономического развития соответствующей территории в стоимостном выражении:

- по материальному производству: объем отгрузки товаров собственного производства, объем выполнения работ, услуг собственными силами;

- амортизационные отчисления;

- прибыль;

- по труду: фонд оплаты труда;

- по потребительскому рынку: розничный товарооборот;

- объем платных услуг;

- по производству алкогольной продукции: объем производства продукции по видам (спирт, шампанское, вина, пиво, коньяк, водка и т.д.).

2. Динамику поступлений налогов за ряд предыдущих лет;

3. Ожидаемый объем поступления налогов в текущем году;

4. Ожидаемый объем недоимки по налогам на начало планируемого финансового года;

5. Индексы — дефляторы изменения макроэкономических показателей, рекомендованные Министерством экономики РФ и Минфином РФ при разработке прогнозов развития экономики России и федерального бюджета на планируемый финансовый год.

6. Ставки налогов, установленные действующим законодательством и распределение налоговых платежей по уровням бюджетов [21].

2.2 Краткосрочное и перспективное планирование доходов бюджета

Под краткосрочным планированием доходов бюджетов всех уровней понимается оценка бюджетных поступлений в расчете на год. Установленная величина доходов законодательно утверждается в рамках бюджета в целом. В процессе исполнения бюджета оценивается и анализируется фактическое исполнение доходов текущего периода, что отражается в оперативном планировании.

Для контроля за ходом поступления доходов в бюджет разрабатываются квартальные, месячные, десятидневные и пятидневные планы, которые не изменяют показателей ранее составленного прогноза доходов бюджета, утвержденного в качестве закона, а конкретизируют их.

Последовательность этапов планирования бюджета представляет собой единую систему управленческих действий на текущий период и перспективу, тогда как составление краткосрочных планов без тщательной проработки стратегии развития может привести к разрыву между бюджетными заданиями и величиной реально поступивших бюджетных доходов. В результате возникает необходимость в перспективном планировании, основанном на результатах анализа отчетных и аналитических данных, получаемых в ходе выполнения текущих обязательств [16].

Дипломная. Федеральные налоги и их роль в формировании доходов ...

... доходов бюджетов различных уровней. Предметом дипломной работы является совокупность теоретических и практических аспектов механизма взимания федеральных налогов и сборов. Объектом дипломной работы являются федеральные налоги и сборы, зачисляемые в бюджет Российской Федерации. Задачами дипломной работы является: изучение теоретических основ функционирования системы федеральных налогов и сборов ...

Перспективное планирование предполагает проведение предварительной оценки поступления доходов при условии следования выбранной концепции развития экономики на средне- и долгосрочную перспективу.

Разработка прогнозов на среднесрочную перспективу включает в себя расчет объемов бюджетных поступлений исходя из показателей, характеризующих темпы роста экономики региона, состояние его экономического потенциала, эффективности использования территориальной собственности, потребности регионов в дополнительных ресурсах.

В связи с неустойчивостью экономических процессов в России долгосрочное планирование доходов бюджета не получило достаточно полного развития и является, как правило, частью процесса составления социально-экономического прогноза на долгосрочную перспективу, разрабатываемого в основном на федеральном уровне Министерством экономического развития и торговли РФ [11].

2.3 Налоговое планирование в системе планирования и прогнозирования доходной части бюджета

Планирование доходов в бюджетов предполагает определение параметров поступающих в бюджет налоговых и неналоговых платежей на очередной финансовый год по видам платежей.

Определение возможных поступлений доходов связано с изучением факторов, которые влияют на каждый платеж.

Первая группа факторов — общеэкономические и социально-политические факторы. Они включают в себя учет изменения цен и ценовой политики государства, учет отраслевых тенденций развития, рентабельности и капиталоемкости отраслей, учет факторов, влияющих на изменение конъюнктуры внутреннего и внешнего рынка. Учет изменений, происходящих в производственной и социальной инфраструктуре экономики. Тенденции развития платежного баланса государства. Изменения внешней и внутренней политики государства. На основе изменения этих факторов определяются важнейшие общеэкономические показатели, от которых зависит размер налоговых и неналоговых платежей. Эти показатели фиксируются в прогнозе социально-экономического развития РФ на очередной финансовый год. Это:

- Изменение ВВП в очередном финансовом году;

- Уровень инфляции;

- Средний курс рубля к доллару на очередной финансовый год;

- Доходы, которые получит государство от экспорта и т.д.

Определение этих показателей осуществляется министерством экономического развития и торговли, совместно с министерством финансов РФ [8].

Вторая группа факторов — это факторы, которые учитываются при определении конкретных видов доходов. Они связаны с изменением порядка взимания отдельных платежей, в первую очередь налогов, а также с изменением всей налоговой системы РФ.

Факторы:

- Данные экономического анализа исполнения доходов бюджетов в прошлом и в текущем году и выявление тенденций развития доходов в целом и по каждому отдельному источнику.

— Совершенствование налоговой системы и определение основных направлений изменения налогового законодательства на следующий год по отдельным видам платежей. При этом учитывается возможное изменение состава плательщиков, количество объектов обложения, размеры налоговой базы, ставок и льгот по налогам.

- Изменение системы налогового администрирования, на основе которого определяется уровень собираемости налогов в очередном году [10].

Министерство финансов РФ получает основные макроэкономические показатели от министерства экономического развития и торговли, и на основе этих показателей рассчитывается общая сумма доходов федерального бюджета и консолидированного бюджета РФ. Основной метод, который применяется — экстраполяция сложившихся тенденций развития доходов с учетом возможного повышения собираемости налогов и изменения порядка определения налоговой базы и ставок налога на очередной год. Одновременно с этим министерство финансов определяет поступления по каждому виду налоговых и неналоговых платежей. Расчеты налоговых поступлений основаны на планировании налоговой базы, средних ставок налогов и коэффициентов собираемости [5].

Методы прогнозирования налоговых поступлений

По каждому налогу имеется собственная методика планирования, которая в основном отличается особенностями определения налоговой базы. На практике используются два основных способа расчета налоговой базы.

Первый — прямое определение отдельных показателей, которые составляют налоговую базу. Такой способ применяется в случае, если налоговая база состоит из небольшого количества элементов. В частности, так определяется налоговая база по НДФЛ. При расчете налоговой базы определяется плановый фонд оплаты труда работников, прочие доходы физических лиц и средние размеры вычетов, которые используются при расчете этого налога [7].

Второй способ — аналитический. Он связан с экстраполяцией тенденций развития налоговой базы. Налоговая база определяется методами статистического или математического программирования и экономико-математических моделей. Таким способом определяется налоговая база по НДС, акцизам.

После расчета налоговой базы определяется средняя ставка налога на очередной год. Если по налогу используется несколько ставок, то средняя ставка рассчитывается по текущему году как отношение ожидаемых поступлений налога к налоговой базе, умноженное на 100.

Возможно также применение отдельных видов ставок по соответствующей налоговой базе.

Учитывается также коэффициент собираемости налогов. При этом определяется возможное повышение собираемости в следующем финансовом году.

Дальше рассчитывается сумма поступлений налога

Н=НБ*СрСт*Кс

НБ — налоговая база

СрСт — средняя ставка

Кс — коэффициент собираемости.

Если налог относится к регулирующим (распределяется между бюджетами), то при его планировании также определяются нормативы отчислений в бюджеты.

Методика прогнозирования отдельных видов налогов представлена в Приложении 2.

Неналоговые доходы также планируются министерством финансов и территориальными финансовыми органами на основе данных, которые предоставляют министерства и ведомства, обеспечивающие поступление этих средств в бюджет.

Сумма поступлений определяется, исходя из темпов внесения этих доходов в предшествующем году, возможного исполнения этих доходов в текущем году и изменения поступления этих средств в следующем году.

На основе всех этих данных составляется проект соответствующего бюджета по доходам с разбивкой доходов по разделам и статьям бюджетной классификации. Одновременно с этим устанавливаются нормативы отчислений от регулирующих доходов во все бюджеты на следующий год [6].

3. ПРОБЛЕМЫ ПЛАНИРОВАНИЯ ДОХОДОВ БЮДЖЕТА И ПУТИ ИХ РЕШЕНИЯ

Государственное регулирование играет большую роль в формировании и развитии структуры общества. Одним из рычагов, позволяющих регулировать социальную и экономическую политику, является, прежде всего, финансовая система общества и входящий в ее состав государственный бюджет. [9]

Аккумулируя все налоги в бюджетном фонде, государство затем в процессе перераспределения финансирует важнейшие направления жизни и деятельности общества в целом, а также отдельного индивида. Необходимо отметить, что именно за счёт налоговых поступлений государство удовлетворяет потребности своих граждан. И это неудивительно, ведь доля налоговых поступлений составляет от 70% до 90% всех доходов государства. Именно поэтому налоговые поступления имеют очень большое значение для формирования бюджета, чем меньше налогов поступает в федеральные, региональные, местные бюджеты, тем меньше доходы на развитие страны и на удовлетворение потребностей граждан. [20]

Основное бремя обеспечения жизни населения Российской Федерации несет на себе федеральный бюджет. На сегодняшний день ведутся различные дискуссии, а также вносятся значительные изменения в Бюджетный Кодекс Российской Федерации, что отражается и на самих поступлениях в бюджет. Неизменным остается лишь то, что налоговые доходы являются основой формирования федерального бюджета Российской Федерации.

Нужно отметить, что значительное увеличение акцизов на алкоголь, табак и нефть могут повлечь за собой расширение теневого рынка и уклонение от налогообложения. Для того чтобы бюджет действительно формировался в соответствии с прогнозом нужно также усилить систему контроля за налогообложением. Согласно Посланию Президента в 2012 году произошли изменения в сфере финансового контроля, а также в сфере внесения поправок и дополнений в Бюджетный Кодекс Российской Федерации, но нет уточнений относительно налогового контроля и налогового законодательства.

Нельзя также оставить без внимания увеличение с каждым годом суммы задолженности по налогам. Так в начале 2012 года списана задолженность в размере 30 миллиардов рублей, которая накапливалась в течение последних десяти лет. Проблема состоит в поиске действенных мер по взысканию просроченных платежей. [9]

Действующая система сбора средств федерального бюджета имеет ряд недостатков, вследствие чего бюджет недополучает денежные средства, либо получает их, но не в достаточном количестве. К проблемам, связанным с формированием доходной части бюджета, за счёт налоговых поступлений относятся следующие проблемы:

- Прохождение средств от налогоплательщика до получателей бюджетных средств, а также поставщиков товаров, работ и услуг этим получателям, замедляет большое количество счетов по уровням органов казначейства.

- Остатки средств федерального бюджета, находящиеся на лицевых счетах органов казначейства не могут находиться в оперативном управлении.

— Ненадлежащее исполнение налогоплательщиками своих обязанностей по уплате налогов и сборов. Причём такие правонарушения приобретают массовый характер. Опасность таких правонарушений заключается в том, что они перекрывают каналы поступлений денежных средств в доходную часть бюджетов всех уровней, что в свою очередь снижает результативность бюджетной и налоговой политики Правительства России и субъектов Федерации [17].

Государственная политика в сфере мобилизации бюджетных доходов в период посткризисной стабилизации была направлена на расширение финансовой самостоятельности субъектов Российской Федерации и муниципалитетов, а также задействование их собственных возможностей по укреплению доходной базы региональных и местных бюджетов. [19]

Во второй половине 2008 года темпы экономического роста в России значительно замедлились из-за мирового финансового кризиса. Это привело к тому, что бюджет стал получать меньше налоговых поступлений от бизнеса. Также проблемой в области доходов становится снижение дохода от внешнеторговой деятельности. Таможенные пошлины составляют до 40% бюджета. [25]

Проблемы, негативно влияющие на устойчивость и сбалансированность субнациональных бюджетов, по-прежнему остаются нерешенными. В результате сохраняется зависимость бюджетов большинства регионов от федерального центра, формируются условия для неэффективного использования перераспределяемых межбюджетных трансфертов. [19]

Необходимо отметить, что местное самоуправление должно базироваться на прочном финансово-экономическом фундаменте и этот фундамент в основной своей части состоит из доходов местных бюджетов, поэтому одной из острейших проблем, встающих перед органами местного самоуправления, является низкая обеспеченность местных бюджетов собственными доходами, а также сам порядок межбюджетных отношений. По мнению Н. Л. Пешина, рост экономической базы муниципальных образований должен опережать экономический рост государства, доходы муниципальных образований должны расти быстрее, чем доходы государства. Такой дисбаланс роста доходов между муниципалитетами и государством не представляется реальным, но то, что от наполняемости доходной части местных бюджетов зависит самостоятельность муниципальных образований, сомнению не подлежит. [22]

Дотационность муниципальных образований является достаточно высокой. Налоговая и бюджетная реформы последних лет в России были направлены на то, чтобы изменить порядок формирования экономической базы местного самоуправления, обеспечить перераспределение средств федерального бюджета для решения вопросов местного значения, законодательно отнесенных к их компетенции. Однако идеология межбюджетных отношений сегодня строится в совершенно ином направлении — централизации налоговых доходов территориальных бюджетов на федеральном уровне.

На сегодняшний день доля налога на доходы физических лиц в доходах местных бюджетов составляет значительную долю. Это говорит о том, что данный налог самый собираемый. В то же время плательщиками данного налога являются физические лица, имеющие доходы в муниципальных образованиях, т.е. 100% данного налога собирается в муниципальных образованиях, а 70% поступает в бюджеты субъектов Российской Федерации. Из этих доходов в основном формируются фонды финансовой поддержки муниципальных образований, откуда поступают дотации на выравнивание бюджетной обеспеченности. Исходя из этого, напрашивается вывод, что дефицитность муниципальных образований искусственно создана законодателем. [22]

Если в Бюджетном кодексе Российской Федерации закрепить норматив для городских округов не 30%, а 60%, то бюджет городского округа будет бездефицитным. В этом случае есть еще один аспект — встречное финансирование, т.е. НДФЛ сначала направляется в бюджет субъекта Российской Федерации, а из бюджета субъекта Российской Федерации в местные бюджеты. При этом теряется время для местных бюджетов в получении доходов. Для решения обозначенной проблемы необходимо внести изменения с Бюджетный кодекс Российской Федерации (ст. 61, 61.1, 61.2) в части доходов от налога на доходы физических лиц перераспределить его следующим образом по видам муниципальных образований:

50% — городским округам;

30% — муниципальным районам;

20% — городским и сельским поселениям, входящим в муниципальные районы.

По сути, перераспределение налоговых доходов должно привести к сокращению дотационности местных бюджетов, а в случае возникновения излишних доходов у муниципальных образований предусмотрены «отрицательные» трансферты от муниципальных образований в региональный фонд финансовой поддержки субъекта Российской Федерации.

Оценка ожидаемых налоговых поступлений производится службой федерального казначейства. Она крайне важна, так как на ее основе определяется сальдо, которое предстоит покрыть из других источников. В первую очередь эту разницу пытаются покрыть за счет разделяемых налогов, собираемых на данной территории. Если сумма этих ресурсов недостаточна, то субъект Российской Федерации предоставляет соответствующую дотацию. Некоторые из органов местного самоуправления являются «донорами» — налоговые поступления на их территории превышают сумму, которая может быть им оставлена на основании среднего уровня перераспределения или установленного для них потолка расходов, если последний покрывается ниже этого среднего уровня; другие — «получателями», поскольку сбалансированность бюджетов достигается дотациями, в то время как «доноры», чьи расходы могут быть обеспечены поступлениями от собственных или разделяемых налогов, их недополучают.

В этой системе заложена определенная доля случайности, связанная с уровнем собираемости налогов: если собираемость ниже, чем предполагалось, доля участия органов местного самоуправления не изменяется, соответственно, они получают меньше, чем рассчитывали; и наоборот, если налоговые поступления выше ожидаемых — органы местного самоуправления остаются в выигрыше.

Необходимо отметить, что переход муниципальных образований на траекторию развития требует поиска принципиально иных источников финансирования. Если уровень текущих муниципальных расходов определяется величиной текущих доходов, то привлечение заемных ресурсов позволяет органам местного самоуправления перейти к целевому планированию расходов — принимать новые муниципальные программы и финансировать их за счет займов. Такой подход представляется справедливым, поскольку создаваемые в рамках инвестиционных проектов объекты муниципальной инфраструктуры функционируют в течение десятков лет, использование займов дает возможность не только в короткие сроки обеспечить финансирование проектов, но и равномерно распределить бремя расходов между всеми поколениями жителей, пользующихся созданной инфраструктурой.

По мнению А. И. Жукова, также обозначается проблема собираемости и правильности уплаты налога на доходы физических лиц. При этом органы местного самоуправления напрямую заинтересованы в увеличении доходной части местных бюджетов от этого налога, хотя только косвенно могут влиять на это.

Для этих целей налоговые органы должны информировать местные администрации муниципальных образований:

- Об уплаченных суммах в целом по соответствующим видам налогов и сборов;

- О суммах задолженности, недоимки, отсроченных (рассроченных), реструктурированных и приостановленных к взысканию налогов, сборов, пеней и штрафов.

[15]

Земельный налог составляет значительную часть доходов местного бюджета. В этой связи особое значение имеет его планирование и прогнозирование.

Основой для формирования налоговой базы для начисления земельного налога является кадастровая стоимость объекта.

В настоящее время только часть земельных участков полноценно оформлена и внесена в кадастр. И это лишь одна из причин, по которой бюджет не дополучает платежи по земельному налогу. Основная проблема состоит во множестве поставщиков и неоднозначности информации, передаваемой в налоговые органы для определения земельного налога. Очень часто сведения, которыми располагают такие учетные ведомства, как Главное управление Федеральной регистрационной службы и Управление Роснедвижимости не совпадают, а иногда и противоречат друг другу.

Кроме того, согласно п.12 статьи 396 НК РФ, органы муниципальных образований также обязаны передавать сведения о земельных участках, признаваемых объектом налогообложения. При этом каждая из вышеперечисленных служб тратит бюджетные средства на разработку программ, которые часто не совместимы между собой. Необходимо выработать единое задание на разработку программ по учету земель. Отсутствие единой базы для разработки программ по учету земель и начисления земельного налога приводит к весомым потерям местного бюджета.

Для решения этой проблемы Правительству РФ необходимо выработать общую концепцию формирования сведений о земельных участках и установить жесткий контроль за правильностью их предоставления.

Большой проблемой, по-прежнему, остается нецелевое использование земельных участков (размещение на участках под индивидуальное жилищное строительство моек автотранспорта, станций технического обслуживания, магазинов, многоквартирных жилых домов и офисных зданий).

В федеральном законодательстве четко не сформулировано содержание понятия «использование земли не по целевому назначению». Кроме того, не совсем точно указаны основания для выявления целевого или нецелевого использования земли, досконально не разработаны процедуры осмотра земельных участков на предмет их использования по назначению или не по назначению. Отсутствует информационный обмен между заинтересованными государственными органами для своевременного налогообложения земельных участков в соответствии с фактическим их использованием. В случае выявления нецелевого использования земельного участка не ясно, причислять ли «использование земли не по целевому назначению» к административным правонарушениям или к нарушениям законодательства о налогах и сборах.

В налоговом и земельном законодательстве необходимо четко разделить полномочия между Федеральной службой земельного кадастра России, комитетами по земельным ресурсам и землеустройству и налоговыми органами в случае обнаружения ими нецелевого использования земельных участков.

Последним новшеством в налоговой сфере, как и во множестве других отраслей, является автоматизация. Прежде всего, это напрямую связано с концепцией системы электронного бюджета. Появление компьютеров и иной техники автоматизации значительно упрощает работу налогового инспектора, но при этом возникают проблемы у налогоплательщика. Плательщик налогов и сборов зачастую сталкивается со сложностью восприятия налогового законодательства и если ранее он мог воспользоваться консультацией налоговых органов и «человеческим фактором», то теперь при наличии, хотя бы одной ошибки или помарки компьютер может не засчитать проделанную работу (сдача и заполнение декларации, оплата налогов, сборов, штрафов и т.д.).

Данная проблема особенно остро встает перед представителями более старших поколений.

В последнее время остро стоит проблема неуточненных платежей. Эти платежи возникают при внесении денежных средств налогоплательщиком в бюджетную систему Российской Федерации и, к примеру, отсутствии какого-либо реквизита в декларации, наличия орфографической ошибки и т. д., то есть при зачислении денежных средств Казначейство РФ сталкивается с проблемой соотнесения платежа к конкретному физическому или юридическому лицу [14].

Не последнее место занимает вопрос об уклонении от налогообложения как физических, так и юридических лиц. Основным фактором, влияющим на данную проблему, прежде всего, является менталитет нашей страны. Существование правового воспитания дает значительный результат на экономические показатели и этому свидетельствует, например зарубежный опыт. Налоговое законодательство для данной цели должно более конструктивно относиться к налогоплательщикам: обеспечивать конфиденциальность полученной информации и давать полную защиту своим источникам. Также эту проблему можно рассматривать и со стороны государства. Ни для кого не секрет, что налоговое законодательство Российской Федерации является несовершенным. Предпосылками данного явления выражаются и в молодости налоговой системы в целом, и в невозможности глобальных изменений в связи с зависимостью всех сфер государства и т. д., но факт того, что данная проблема должна быть решена, не опровергается.

Таким образом, выходом из сложившейся ситуации может стать снижение налоговых ставок. Однако следует повысить при этом штрафные санкции за уклонение или неуплату налогов. Сделать это нужно таким образом, чтобы платить налоги стало выгоднее, чем уклониться от налога и заплатить санкции которые в два или три раза выше налогов. Понизив ставки налогов, необходимо отменить некоторые льготы, что позволит увеличить доходы. Создав такие условия, доходы государства будут гораздо выше, чем на сегодняшний день, и это положительно скажется на доходной части бюджета [20].

Итак, нужно отметить, что в настоящее время существует достаточно много проблем формирования налоговых доходов бюджетов разных уровней Бюджетной системы Российской Федерации. Это пробелы в налоговом законодательстве, низкая обеспеченность и высокая дотационность местных бюджетов, уклонение от налогообложения юридических и физических лиц, наличие просроченных платежей и т. д. И для решения этих проблем необходимо совершенствовать налоговую систему Российской Федерации, усилить контроль за поступлением налоговых доходов в бюджеты и за их эффективным использованием, а также осуществлять поиск действенных мер по взысканию просроченных платежей.

ЗАКЛЮЧЕНИЕ

Бюджет РФ является важнейшим звеном финансовой системы страны, он составляет основу финансовых средств государства.

Государственный бюджет — это единственный источник денежных средств, находящихся в полном и непосредственном распоряжении органов государственной или муниципальной власти.

В Бюджетном кодексе РФ под бюджетом понимается форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления

Бюджетная система РФ включает:

- Федеральный бюджет и бюджеты государственных внебюджетных фондов РФ

- Бюджеты субъектов РФ (областной или региональный бюджет) и бюджеты территориальных государственных внебюджетных фондов;

- Местные бюджеты, в том числе:

- Бюджеты муниципальных районов и бюджеты городских округов

- Бюджеты городских и сельских поселений

Доходы бюджетов, как установлено в Бюджетном кодексе РФ, — это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти РФ, субъектов РФ и органов местного самоуправления. В состав доходов бюджетов включаются налоговые и неналоговые доходы, а также безвозмездные перечисления.

Планирование доходов объединяет три этапа.

Первый этап включает:

- Анализ исходных условий для разработки плана поступления доходов бюджета;

- Формирование прогнозов развития территории на перспективу.

На втором этапе осуществляются:

- Обоснование и корректировка основных направлений налоговой политики соответствующей территории;

- Разграничения налоговых полномочий и доходных источников между органами власти различных уровней в соответствии с действующим законодательством.

На третьем этапе осуществляется:

- Расчет сумм налогов, зачисляемых в бюджет всех уровней.

- При определении объема налогов используется понятие «контингент налога», которое характеризует общую сумму взимаемого на данной территории конкретного вида налога или иного платежа.

Планирование доходов в бюджетов предполагает определение параметров поступающих в бюджет налоговых и неналоговых платежей на очередной финансовый год по видам платежей.

Определение возможных поступлений доходов связано с изучением факторов, которые влияют на каждый платеж.

Основное бремя обеспечения жизни населения Российской Федерации несет на себе федеральный бюджет. На сегодняшний день ведутся различные дискуссии, а также вносятся значительные изменения в Бюджетный Кодекс Российской Федерации, что отражается и на самих поступлениях в бюджет. Неизменным остается лишь то, что налоговые доходы являются основой формирования федерального бюджета Российской Федерации.

Действующая система сбора средств федерального бюджета имеет ряд недостатков, вследствие чего бюджет недополучает денежные средства, либо получает их, но не в достаточном количестве. В связи с чем были предложены пути устранения проблем планирования доходов бюджета.

СПИСОК ЛИТЕРАТУРЫ

- Бюджетный кодекс Российской Федерации от 31 июля 1998 г. N145-ФЗ (ред. от 30.09.2010).

- Александров И.

М. Бюджетная система Российской Федерации. -М.: Дашков и К°, 2007. — 486 с.

- Балдина, С.В. Бюджетный учет в Российской Федерации: учебник для вузов /С.В.Балдина. — М.: МЦФЭР, 2009. — 815 с.

- Бюджетная система России: Учебник для вузов по экон.

спец. / Под ред. Г.Б. Полякова. — М.: ЮНИТИ, 2008.-326с.

- Бюджетная система Российской Федерации: Учебник для вузов эконом. спец. / Под ред. М.В. Романовского, О.В. Врублевской. — М.: Юрайт, 2009.-267с.

- Годин А.М.

Бюджет и бюджетная система Российской Федерации. — М., 2008. — 402с.

- Годин, А.М.Бюджетная система Российской Федерации: учебное пособие / И.В. Подпорина. — М.: Дашков и К, 2007, — 325 с.

- Грязнова А.Г.

Финансы. — М.: Финансы и статистика, 2008. — 364 с.

- Даутова А. Г. Некоторые проблемы формирования доходов федерального бюджета Российской Федерации / Даутова А. Г., Гиленко А. С. // ГОУ ВПО «Югорский государственный университет», г. Ханты- Мансийск.

- Мысляева И.М.

Государственные и муниципальные финансы. — М: ИНФРА-М, 2007. — 360.

- Поспелов, Г.С. Программно-целевое планирование и управление: Учебное пособие / Г.С.Поспелов, В.А.Ириков. — М:Экспо, — 2008. — 440 с.

- Райзберг, Б.А.

Программно-целевое планирование и управление: учебно-практическое пособие / Б.А.Райзберг, А.Г.Лобко. — М: Инфра-М, — 2009. — 143 с.

- Романовский, М.В. Финансы и кредит: Учебник / М. В. Романовский, Н. Н. Назаров, М. И. Попова и др.;

- Под ред. М. В. Романовского, Г. Н. Белоглазовой. — М.: Юрайт-издат, — 2010. — 314 с.

- Арсентьева И. М. Взаимодействие органов Казначейства России с администраторами доходов бюджетов по учету поступлений в бюджеты // Финансы. — 2012. — №1. — с. 30-35.

- Жуков А.

И. Одна из проблем формирования местных бюджетов // Финансы и кредит. — 2005. — №6. — С.27.

- Макашина О.В. Бюджетирование, ориентированное на результат// Проблемы современной экономики, 2008. — №7

- Сорокина Е.

Л. Налоговая система России /Е. Л. Сорокина // ЭКО. — №3. — 2008. — С.78

Официальный сайт Службы Государственной статистики. [Электронный ресурс]. Режим доступа: <http://www.gks.ru>

— Актуальные проблемы формирования налоговых доходов региональных и местных бюджетов // Журнал ВАК. Управление экономическими системами. Электронный научный журнал [Электронный ресурс]. Режим доступа: http://uecs.ru/uecs-48-122012/item/1894-2012-12-26-10-46-27

- Беспамятных Е. А. Проблемы формирования доходной части бюджета за счет налоговых поступлений / Е. А. Беспамятных [Электронный ресурс]. Режим доступа: http://www.rae.ru/forum2012/263/1126

Буневич К.Г. Бюджетная система РФ. Учебный курс. [Электронный ресурс]. Режим доступа: <http://www.e-college.ru/xbooks/xbook120/book/index/index.html ?go=part-012*page.htm>

— Кузнецов С. П. О некоторых проблемах формирования налоговых доходов муниципальных образований в Российской Федерации / С. П. Кузнецов [Электронный ресурс]. Режим доступа: http://vgmu.hse.ru/data/2012/06/27/1255852751/%D0%9A%D1%83%D0%B7%D0%BD%D0%B5%D1%86%D0%BE%D0%B2%2063-71.pdf

Министерство финансов РФ. Официальный сайт. Информационно-аналитический раздел. [Электронный ресурс]. Режим доступа: <http://info.minfin.ru/>

- Смольянинова Е.Н. Бюджетная система РФ. [Электронный ресурс]. Режим доступа: <http://abc.vvsu.ru/Books/budget_sist_rf/default.asp>

- Федеральный бюджет России. Проблемы его формирования [Электронный ресурс]. Режим доступа: <http://referat.yabotanik.ru/jekonomika/federalnyj-bjudzhet-rossii-problemy-egoformirovaniya/78691/74238/page2.html >

ПРИЛОЖЕНИЕ 1

Структура доходов консолидированного бюджета по состоянию на 01.01.2011

|

Виды доходов |

Консолидированный бюджет рф и бюджет гвбф рф, млрд. Руб. |

Федеральный бюджет, млрд. Руб. |

Конс. Бюджеты субъектов рф, млрд. Руб. |

Бюджеты гвбф, млрд. Руб. |

Бюджеты терр. Гвбф, млрд. Руб. |

|

Всего доходов |

16 031,93 |

8 305,41 |

6 537,34 |

5 175,70 |

575,06 |

|

Налог на прибыль организаций |

1 774,57 |

255,03 |

1 519,54 |

||

|

Налог на доходы физических лиц |

1 790,50 |

1 790,50 |

|||

|

Страховые взносы на обязательное социальное страхование |

2 477,07 |

2 312,82 |

164,55 |

||

|

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории российской федерации |

1 329,09 |

1 328,75 |

0,34 |

||

|

Акцизы по подакцизным товарам (продукции), производимым на территории российской федерации |

441,36 |

113,90 |

327,47 |

||

|

Налог на добавленную стоимость на товары, ввозимые на территорию российской федерации |

1 169,51 |

1 169,51 |

|||

|

Налоги на совокупный доход |

207,71 |

178,89 |

10,52 |

||

|

Налоги на имущество |

628,24 |

628,24 |

|||

|

Налог на добычу полезных ископаемых |

1 406,31 |

1 376,64 |

29,67 |

||

|

Таможенные пошлины |

2 853,09 |

2 853,09 |

|||

|

Безвозмездные поступления от других бюджетов бюджетной системы российской федерации |

0,04 |

0,11 |

1 398,89 |

2 779,76 |

376,94 |

|

Прочие |

-522,64 |

1 208,38 |

663,80 |

-2 247,99 |

-141,51 |

Структура доходов консолидированного бюджета по состоянию на 01.01.2012

|

Виды доходов |

Консолидированный бюджет рф и бюджет гвбф рф, млрд. Руб. |

Федеральный бюджет, млрд. Руб. |

Конс. Бюджеты субъектов рф, млрд. Руб. |

Бюджеты гвбф, млрд. Руб. |

Бюджеты терр. Гвбф, млрд. Руб. |

|

Всего доходов |

20 855,37 |

11 367,65 |

7 644,24 |

5 819,62 |

904,63 |

|

Налог на прибыль организаций |

2 270,54 |

342,60 |

1 927,94 |

||

|

Налог на доходы физических лиц |

1 995,81 |

1 995,81 |

|||

|

Страховые взносы на обязательное социальное страхование |

3 528,33 |

3 307,40 |

220,95 |

||

|

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории российской федерации |

1 753,58 |

1 753,24 |

0,34 |

||

|

Акцизы по подакцизным товарам (продукции), производимым на территории российской федерации |

603,88 |

231,78 |

372,10 |

||

|

Налог на добавленную стоимость на товары, ввозимые на территорию российской федерации |

1 497,17 |

1 497,17 |

|||

|

Налоги на совокупный доход |

234,34 |

215,22 |

13,74 |

5,37 |

|

|

Налоги на имущество |

678,03 |

678,03 |

|||

|

Налог на добычу полезных ископаемых |

2 042,55 |

2 007,58 |

34,97 |

||

|

Таможенные пошлины |

3 712,49 |

3 712,49 |

|||

|

Безвозмездные поступления от других бюджетов бюджетной системы российской федерации |

0,00 |

0,15 |

1 644,49 |

2 569,25 |

656,81 |

|

Прочие |

-989,69 |

1 822,64 |

775,34 |

-3 378,17 |

-199,46 |

Структура доходов консолидированного бюджета по состоянию на 01.01.2013

|

Виды доходов |

Консолидированный бюджет рф и бюджет гвбф рф, млрд. Руб. |

Федеральный бюджет, млрд. Руб. |

Конс. Бюджеты субъектов рф, млрд. Руб. |

Бюджеты гвбф, млрд. Руб. |

Бюджеты терр. Гвбф, млрд. Руб. |

|

Всего доходов |

23 435,10 |

12 855,54 |

8 064,52 |

7 487,69 |

1 042,16 |

|

Налог на прибыль организаций |

2 355,70 |

375,82 |

1 979,89 |

||

|

Налог на доходы физических лиц |

2 261,48 |

2 261,48 |

|||

|

Страховые взносы на обязательное социальное страхование |

4 103,73 |

4 379,15 |

0,01 |

||

|

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории российской федерации |

1 886,45 |

1 886,14 |

0,31 |

||

|

Акцизы по подакцизным товарам (продукции), производимым на территории российской федерации |

783,64 |

341,87 |

441,78 |

||

|

Налог на добавленную стоимость на товары, ввозимые на территорию российской федерации |

1 659,69 |

1 659,66 |

0,03 |

||

|

Налоги на совокупный доход |

271,29 |

271,75 |

|||

|

Налоги на имущество |

785,49 |

785,49 |

|||

|

Налог на добычу полезных ископаемых |

2 459,40 |

2 420,51 |

38,88 |

||

|

Таможенные пошлины |

4 099,78 |

4 099,78 |

|||

|

Безвозмездные поступления от других бюджетов бюджетной системы российской федерации |

30,99 |

1 624,35 |

3 069,62 |

1 006,11 |

|

|

Прочие |

2 768,50 |

2 040,77 |

660,57 |

39,20 |

36,22 |

ПРИЛОЖЕНИЕ 2

Планирование налога на прибыль организаций

Расчет налога на прибыль организаций производится с учетом действия главы 25 части второй НК РФ «Налог на прибыль организаций» по определенной методике с использованием данных, предоставляемых министерством экономики соответствующего субъекта федерации и Управлением Федеральной налоговой службы по этому региону:

Этапы методики:

- Рассчитывается ожидаемый объем прибыли на планируемый год — П ож пл

Пож пл = Пож т.г. * d пром

Пож т.г — ожидаемый объем прибыли в текущем году

d пром — индекс роста цен в промышленности на планируемый год

Пож т.г = Пф / n * 12

Пф — фактический объем прибыли за отчетный период

n — количество месяцев в отчетном периоде

- Рассчитывается сумма налогооблагаемой прибыли — Пно

Пно = Пож пл — У

У — сумма ранее полученных убытков

- Производится расчет суммы планируемых поступлений налога на прибыль Н пр:

Н пр = Пно * S — П л + Д р.з.

S — ставка налога на прибыль, перечисляемого в бюджет субъекта РФ;

- П л — потери от предоставления льгот по налогу на прибыль организациям в соответствии законодательством региона;

- Д р.з.- дополнительные поступления налога на прибыль в связи с проведением в предыдущие годы мероприятий по реструктуризации задолженности.

Расчет налога на доходы физических лиц

Прогноз налога на доходы физических лиц осуществляется в соответствии с гл. 23 части второй НК РФ «Налог на доходы физических лиц».

При расчете используется следующая методика:

— Рассчитывается ожидаемый фонд оплаты труда на планируемый год — ФОТ ож пл, исходя из фонда оплаты труда по отчету за год — ФОТ отч t и расчетного среднего коэффициента соотношения НДФЛ к фонду оплаты труда, фактически сложившемуся за два года, предшествующих отчетному — К ср

ФОТож пл = ФОТ отч t. * (1+ К ср)

ФОТ отч t — фонд оплаты труда по отчету за год

К ср — средний коэффициент соотношения НДФЛ к фонду оплаты труда, фактически сложившемуся за два года, предшествующих отчетному

К ср = ( НДФЛt-1 /ФОТt-1 + НДФЛt-2 / ФОТt-2 ) / 2

Рассчитывается фонд оплаты труда, подлежащий налогообложению — ФОТно:

ФОТ но = ФОТож пл — Вн

Вн — налоговые вычеты (в соответствии с законодательством, в том числе социальные и имущественные)

- Производится расчет суммы планируемых поступлений налога на доходы физических лиц — Н ндфл:

Н ндфл = ФОТ но * S + Д ндфл.

S — ставка налога на доходы физических лиц;

— Д ндфл.- дополнительные поступления налога на доходы физических лиц (в соответствии с действующим законодательством: налог на доходы физических лиц с доходов, полученных в виде дивидендов от долевого участия в деятельности организаций, налог на доходы физических лиц с доходов, полученных в виде процентов по облигациям и т.д.)

- Производится распределение общей суммы налога на доходы физических лиц, планируемой к поступлению в бюджет субъекта РФ:

в доходы муниципальных районов и городских округов по единым нормативам отчислений от общей суммы налога в консолидированный бюджет:

Н ндфл i = Н ндфл * N

Н ндфл i — сумма налога на доходы физических лиц, планируемая к поступлению в бюджет i -муниципального района (городского округа)

N — единый норматив отчислений от НДФЛ

в доход регионального бюджета, как разница между общей суммой поступлений НДФЛ в консолидированный бюджет области и суммой НДФЛ, направляемой в местные бюджеты:

Нндфл рег.б-т = Н ндфл — СУММ (Н ндфл i).

Расчет налога на имущество организаций

Расчет налога осуществляется с учетом действия главы 30 НК РФ «Налог на имущество организаций» и Закона субъекта РФ «О налоге на имущество».

Методика расчета:

- Определяется среднегодовая остаточная стоимость основных средств на планируемый год — ОС ср.г. пл.:

ОС ср.г. пл = (ОС к. тек. г. + ОС к. пл. г.) / 2

ОС к. тек. г. — остаточная стоимость основных средств на конец текущего года. ОС к. пл. г. — остаточная стоимость основных средств на конец планируемого года

- Производится расчет суммы планируемых поступлений налога на имущество организаций в консолидированный бюджет области Н им.орг.:

Н им.орг = ОС ср.г. пл * S — Н л

S — ставка налога на имущество организаций;

- Н л.- налоговые льготы, предоставляемые в соответствии с действующим законодательством

Производится распределение общей суммы налога на имущество организаций, планируемой к поступлению в бюджет субъекта РФ:

в доходы муниципальных районов и городских округов по единым нормативам отчислений от общей суммы налога в консолидированный бюджет:

Н им.орг i = Н им.орг * N

Н ндфл i — сумма налога на имущество органиаций, планируемая к поступлению в бюджет i -муниципального района (городского округа)

N — единый норматив отчислений от налога на имущество организаций.

в доход регионального бюджета, как разница между общей суммой поступлений НДФЛ в консолидированный бюджет области и суммой налога на имущество, направляемой в местные бюджеты:

Н им.орг рег.б-т = Н им.орг — СУММ (Н им.орг i).

Расчет транспортного налога

Расчет по транспортному налогу производится по видам транспортных средств с учетом ставок налога.

Н тр. = СУММ (Н i)

Н тр — планируемая сумма транспортного налога

Н i — транспортный налог по i-виду транспортных средств

Н i = К i * М i * S

К i — количество i-вида транспортных средств;

М i — мощность двигателя i-вида транспортных средств (в лошадиных силах)

S — ставка налога в соответствии с Законом (по легковым автомобилям min 15% — max 150%).

Расчет налога на имущество физических лиц

Налог на имущество физических лиц планируется в соответствии с Законом РФ от 09.12.1991 года №2003-1 «О налогах на имущество физических лиц».

Н им.ф.л. = ИС 1 * S1 + ИС 2 * S2 + ИС 3 * S3

Н им.ф.л. — сумма налога на имущество физических лиц

ИС 1 , ИС 2 , ИС 3 — инвентаризационная стоимость строений, помещений и сооружений, находящихся в собственности физических лиц, имеющих оценку соответственно до 300 тыс. руб., от 300-500 тыс. руб., свыше 500 руб.;

- S1 , S2 , S3 — ставки налога в соответствии с оценкой соответственно до 300 тыс. руб;

- от 300-500 тыс. руб.;

- свыше 500 руб.

6 Расчет земельного налога

Планирование земельного налога производится в соответствии с главой 31 части второй НК РФ «Земельный налог».

Н зем = Кст-ть зем.уч. * S + П пл

Н зем — сумма земельного налога

Кст-ть зем.уч — кадастровая стоимость земельных участков по видам (сельскохозяйственного назначения, занятых жилищным фондом, предоставленных для личного подсобного хозяйства, садоводства, огородничества или животноводства, прочие)

S — ставка земельного налога в зависимости от вида участка;

- П пл.- переходящие платежи по земельному налогу.