кредитование инвестиционный банковский финансовый

Актуальность темы

Коммерческие банки, создавая единое финансовое пространство, имеют конкретные обязательства перед всеми без исключения субъектами экономики. Они выступают единоличными операторами платежной системы, косвенно участвуя в каждой сделке, предполагающей безналичные денежные расчеты, и обладают монопольным правом на создание кредитных ресурсов.

Деятельность коммерческих банков в значительной мере определяет экономическую и социальную стабильность в стране, возможность реализации интересов вовлеченных в нее социальных групп, уровень и качество жизни отдельного человека.

Президентом нашей страны И.А. Каримовым неоднократно подчеркивалась роль коммерческих банков в реализации структурных реформ и финансировании развития реального сектора экономики: «В центре нашего внимания в истекшем году оставались вопросы развития и реформирования банковской системы. Существенно расширяется и укрепляется ресурсная база банков, улучшается качество предоставляемых ими услуг. Совокупный объем кредитов, выданных реальному сектору экономики в 2013 году, возрос на 30 процентов».

В целях дальнейшего увеличения объемов кредитования, направляемых на восстановление и расширение приоритетных направлений структурных преобразований в экономике, модернизацию, техническое и технологическое обновление производства, коммерческие банки проводят капитализацию, увеличивают объемы привлечения депозитных вкладов. Наряду с развитием ресурсной базы совершенствуется инструментарий кредитования, формы и методы повышения эффективности обслуживания клиентов, внедряются современные технологии и программное обеспечение по мониторингу и управлению кредитным портфелем, проводится своевременная оценка и управление кредитными рисками.

Актуальность темы исследования определяется необходимостью дальнейшего совершенствования системы мер, направленных на увеличение объёма кредитования коммерческими банками проектов в реальном секторе экономики, направленных на проведение модернизации, внедрение современных технологий, создания новых видов наукоемких отраслей промышленности.

Потребность нашей экономики в инвестициях настолько велика, что предложение на рынке кредитования банками отдельных отраслей пока еще отстает от спроса, а вопросы долгосрочного кредитования со стороны коммерческих банков в наукоемкие отрасли реального сектора экономики в целом остаются открытыми.

Высокими все еще остаются и риски кредитной деятельности, требует совершенствования методика привлечения прямых зарубежных инвестиций, совершенствования менеджмента в деятельности коммерческих банков по вопросам управления кредитным портфелем.

Анализ потребительского кредитования коммерческими банками в РФ

... и задачами исследования. Курсовая работа состоит из введения, трех глав, заключения и списка используемой литературы. Глава 1.Теоретические основы потребительского кредитования в коммерческом банке 1.1 Понятие «кредит» и «система кредитования» Сегодня, в условиях ...

Цель и задачи исследования

исследовать сущность цели и задачи развития банковского инвестиционного кредитования;

- рассмотреть виды и приоритетные направления инвестиционного кредитования реального сектора экономики;

- провести оценку эффективности кредитной и инвестиционной деятельности коммерческого банка;

- определить проблемы кредитования реального сектора экономики;

разработать предложения по совершенствованию процедур банковского кредитования, развитию форм и методов кредитования реального сектора экономики

определить перспективы и возможности внедрения финансовых инноваций в кредитовании реального сектора экономики.

Гипотеза исследования, Предметом исследования, Объектом исследования, Теоретическую базу исследования

В отечественной и зарубежной литературе аспекты банковской деятельности и инвестиций изучены в научных работах Лаврушина О.И., Ковалева В.В., Ефимовой О.В., Колосова Ю.М., Кривчиковой Э.С., Кузнецова Н.Г., Алифановой Е.Н., Ломакина В.К., Левкович А.П., Нешитой А.С., Хазанович Э.С., Белозерова С.А., Бродского Г.М., Горбушина С.Г., Коробовой Г.Г., Щенина Р.К., Вахобова А.В., Шохаъзамий Ш., Бутикова И.Л., Фаттаховой Ж., Мирзаева Ф., Абдуллаевой Ш.З.

Методологическую основу исследования, Информационную базу, Научная новизна

уточнена сущность понятия «инвестиционная деятельность», предполагающая не только модернизацию основных фондов и повышение конкурентоспособности предлагаемых банковских продуктов;

- выделены этапы инвестиционного процесса и проведения оценки инвестиционного проекта, проанализированы критерии отбора инвестиционных проектов при выборе источников финансирования;

- определен круг проблем кредитования банками предприятий реального сектора экономики;

- разработаны предложения по совершенствованию процедур банковского кредитования, развитию форм и методов кредитования предприятий реального сектора экономики;

- дана оценка перспектив развития финансовых инноваций в кредитовании реального сектора экономики.

Теоретическая и практическая значимость

Основные положения диссертационного исследования докладывались на студенческой научно-практической конференции.

Структура диссертации.

Во второй главе «Оценка современного состояния кредитной деятельности коммерческого банка» приведена общая характеристика и анализ финансовых показателей банка, дана оценка эффективности кредитной деятельности банка, рассмотрены проблемы кредитования реального сектора экономики.

В третьей главе «Совершенствование банковского кредитования реального сектора экономики» представлены предложения по улучшению процедур банковского кредитования, развитию форм и методов кредитования, рассмотрены перспективы внедрения финансовых инноваций в кредитовании реального сектора экономики.

В заключении представлены выводы и предложения по теме исследования магистерской диссертационной работы.

1. Методологические основы банковского кредитования

1.1 Сущность, цели и задачи развития банковского инвестиционного кредитования

Классификация форм инвестиционной деятельности коммерческих банков в экономической литературе и банковской практике осуществляется на основе общих критериев систематизации форм и видов инвестиций; вместе с тем она имеет некоторые особенности вследствие специфики банковской деятельности.

Виды инвестиций. Взаимосвязь финансовых и реальных инвестиций

... объектов вложения капитала выделяют реальные и финансовые инвестиции. Под реальными инвестициями понимается вложение средств (капитала) в создание реальных активов (как материальных, так и нематериальных), связанных с осуществлением операционной деятельности экономических субъектов, решением их ...

В соответствии с объектом вложения средств можно выделить вложения в реальные экономические активы (реальные инвестиции) и вложения в финансовые активы (финансовые инвестиции).

Банковские инвестиции могут быть также дифференцированы и по более частным объектам инвестирования: вложения в инвестиционные кредиты, срочные депозиты, паи и долевые участия, в ценные бумаги, недвижимость, драгоценные металлы и камни, предметы коллекционирования, имущественные и интеллектуальные права и др.

В зависимости от цели вложений банковские инвестиции могут быть прямыми, направленными на обеспечение непосредственного управления объектом инвестирования, и портфельные, не преследующие цели прямого управления инвестиционным объектом, а осуществляемые в расчете на получение дохода в виде потока процентов и дивидендов или вследствие возрастания рыночной стоимости активов.

По назначению вложений можно выделить инвестиции в создание и развитие предприятий и организаций и инвестиции, не связанные с участием банков в хозяйственной деятельности.

По источникам средств для инвестирования различают собственные инвестиции банка, совершаемые за его собственный счет, и клиентские, осуществляемые банком за счет и по поручению своих клиентов.

По срокам вложений инвестиции могут быть краткосрочными (до одного года), среднесрочными (до трех лет) и долгосрочными (свыше трех лет).

Инвестиции коммерческих банков классифицируют также по видам рисков, регионам, отраслям и другим признакам.

Инвестиционный кредит выступает как форма предоставления долгосрочной ссуды на условиях платности, срочности и возвратности, при которой банк имеет право на возврат основной суммы долга и процентных платежей, но не приобретает права по совместной хозяйственной деятельности.

Вместе с тем этот вид кредитования имеет определенные отличия от других кредитных сделок, в числе которых специфика целевого назначения кредита, более длительный срок предоставления и высокая степень риска. Для уменьшения инвестиционных рисков коммерческие банки, осуществляющие инвестиционное кредитование, предъявляют заемщикам ряд дополнительных условий. Наиболее распространенными условиями являются

- приобретение контрольного пакета акций предприятия;

- обеспечение финансовыми гарантиями правительства, надежных банков;

- обеспечение высоколиквидным залогом;

- долевое участие.

Поскольку инвестиционный кредит выдается на длительные сроки, при оценке инвестиционных рисков в ходе рассмотрения кредитной заявки или инвестиционного проекта важное значение имеет не только анализ текущей кредитоспособности заемщика и его кредитная история, но и учет динамики финансового состояния предприятия.

Вложения в доли, паи и акции в отличие от инвестиционного кредитования представляют собой такую форму участия банков в хозяйственной деятельности, при которой банки выступают как совладельцы уставного капитала предприятий и организаций и учредители (соучредители) компаний финансового и нефинансового характера.

В основе проектного кредитования заложена идея финансирования инвестиционных проектов за счет доходов, которые принесет создаваемое или реконструируемое предприятие в будущем. С помощью этих доходов обеспечивается организуемое банками финансирование и возвратность инвестиций. Данное направление банковской деятельности считается в мировой практике особенно актуальным для тех стран и регионов, которые нуждаются в расширении и модернизации производственных мощностей капиталоемких отраслей промышленности, таких как топливно-энергетический комплекс отрасли добывающей и перерабатывающей промышленности.

Содержание экономического анализа инвестиционного проекта. Зависимость ...

... Экономический анализ инвестиционных проектов Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Принятие решений по инвестированию осложняется различными факторами, такими как вид инвестиций, стоимость инвестиционного проекта ... проекта. В зависимости от направлений вложения инвестиций и целей их реализации инвестиционные проекты делятся на: производственные (вложение ...

При проектном финансировании основным обеспечением предоставляемых банками кредитов является инвестиционный проект, т.е. те доходы, которые получит создаваемое или реконструируемое предприятие в будущем.

В реальной практике решение об использовании механизма проектного финансирования и участии в нем принимается кредиторами исходя из технической и экономической жизнеспособности предложенного проекта. При оценке инвестиционных проектов учитывают критерии, которые должны обеспечить уверенность в том, что:

- кредитный риск больше, чём капитальный риск;

- ТЭО и финансовый план удовлетворительны;

- источники и стоимость продукции и сырья, используемых проектом, гарантированы;

- проект обеспечен топливом по приемлемым ценам;

- существует рынок для реализации товара или услуг проекта, а транспортировка до рынка осуществима по приемлемым ценам;

- строительные материалы возможно приобрести по ожидаемым ценам;

- подрядчик, пользователь и управленческий персонал опытны и надежны;

- проект включает неопробированную технологию;

- контрактные соглашения между партнерами и другими заинтересованными сторонами заключены, а лицензии и разрешения получены;

- нет риска экспроприации, страховой и суверенные риски учтены;

- валютные риски распределены;

- основные поручители сделали соответствующий взнос капитала;

- проект имеет ценные активы как дополнительное обеспечение;

- обеспечено надлежащее качество поставляемых ресурсов и активов;

предусмотрено соответствующее

учтены и распределены форс-мажорный риск, риск задержек (в поставках, строительстве и прочих) и рост издержек;

- проект будет иметь удовлетворяющие инвесторов показатели;

- осуществлен реалистичный прогноз инфляции и процентной ставки.

Таким образом, проектное финансирование отличается от других форм кредитования следующими особенностями:

- основой выплаты процентов и основного долга становятся доходы от реализации данного проекта;

риски проекта распределяются между широким кругом участников:

- у банков есть возможность организовать «забалансовое» кредитование учредителя;

- есть возможность одновременного использования нескольких источников заемного капитала;

- передача заемных средств осуществляется под самостоятельный проект специально созданной компании;

- стоимость проектного кредитования достаточно высока.

Перечисленные важнейшие особенности проектного финансироания требуют от его участников тщательного проведения предынвестицинной фазы проекта, уделив особое внимание подготовке качественного бизнес-плана реализации инвестиционного проекта. Это позволит принять обоснованные и взвешенные решения о целесообразности применения данной формы кредитования и об участии в проекте.

Банковское дело : Методы кредитования в российских коммерческих ...

... методов банковского кредитования 1.1 Понятие и виды кредитов Банковский кредит одна из наиболее распространенных форм кредитных отношений в экономике, объектом которых выступает процесс передачи в ссуду денежных средств. Банковский кредит ... свободных средств направляется банками на кредитование как предприятий и организаций, так и населения. В связи с вышесказанным актуальность темы курсовой работы ...

Участие банков в хозяйственной деятельности предприятий и организаций обусловлено различными мотивами:

- установление финансового контроля над инвестициями;

- диверсификация рисков и повышение прибыльности банковского бизнеса;

- расширение зоны влияния, видов услуг, предоставляемых клиентам с целью упрочения положения банка на различных рынках;

- расширение ресурсной и клиентской базы посредством создания сети дочерних финансовых институтов;

- увеличение денежных потоков в распоряжении банка через каналы дочерних и зависимых организаций;

- выделение в качестве самостоятельных тех структурных подразделений, которые достигли значительных масштабов и получили самостоятельное значение при сохранении банковского контроля над ними;

- обход законодательного запрета на ведение банками непрофильных операций (в сфере производства, торговли материальными ценностями и страхования).

Инвестиции в создание и развитие сторонних предприятий и организаций могут носить производственный и непроизводственный характер.

Производственные инвестиции, выступающие как форма участия банков в капитальных затратах хозяйствующих субъектов, осуществляются путем предоставления инвестиционных кредитов и различных способов участия в финансировании инвестиционных проектов. Коммерческие банки могут участвовать в финансировании инвестиционного проекта путем предоставления кредита, акционирования, формирования и расширения уставного капитала, лизинга или различных сочетаний этих способов.

Инвестируя средства в инвестиционный проект, банк получает не только прибыль, но и возможность участия в управлении создаваемым или реконструируемым предприятием, которая основана на приобретении им права долевой собственности на имущество предприятия, оформленное паем или пакетом акций, а также использование «забалансовых» форм, например договора об участии в управлении.

Непосредственный доступ к инвестиционному проекту усиливает заинтересованность банка в выборе общей стратегии, обусловливает укрепление сотрудничества и всесторонней помощи в реализации проекта.

Отечественные коммерческие банки зачастую осуществляют вложения в создание и развитие предприятий и организаций, рассчитывая не на дивиденды и проценты, а на побочный экономический результат: закрепление на рынках, привлечение дополнительных клиентов и т.д. Одним из условий инвестирования, как отмечалось выше, выступает требование получения контроля над предприятием.

Между тем развитие инвестиционных отношений банков с производственными предприятиями преимущественно на этой основе может иметь сугубо негативные последствия. Чрезмерное сосредоточение собственности нефинансовых предприятий у банков связано с возрастанием банковских рисков, уменьшением надежности и устойчивости банковской системы. В связи с этим существующие законодательные и нормативные акты содержат ряд ограничений на участие банков в хозяйственной деятельности. Среди них следует отметить, прежде всего:

- законодательный запрет заниматься производственной, торговой и страховой деятельностью;

- ограничение участия банков в капитале других предприятий и организаций 25% собственных средств;

- ограничение вложений в приобретение долей (акций) одного юридического лица 10% капитала банка;

- различные ограничения кредитных рисков;

- прочие ограничения, устанавливаемые для всех хозяйствующих субъектов (антимонопольные правила, нормативы, регламентирующие участие в финансово-промышленных группах).

Важнейшей характеристикой форм и видов банковских инвестиций является их оценка с позиций объединенного критерия вложения средств, так называемого магического треугольника «доходность — риск — ликвидность», который отражает противоречивость целей инвестирования и требований, предъявляемых к инвестиционным ценностям.

Существуют устойчивые зависимости между доходностью, ликвидностью и риском как инвестиционными качествами объектов вложений, проявляющиеся усреднение на значительном массиве данных. Они выражаются в том, что, как правило, по мере увеличения доходности снижается ликвидность и возрастает риск вложений. На этой основе исследователи составляют шкалы изменения инвестиционных качеств различных активов, матрицы, представляющие группировки активов по перспективам увеличения или колебания их стоимости, срокам, ликвидности и т.д. Инвестиции в недвижимость могут явиться источником стабильного дохода, если они осуществляются с целью последующей сдачи ее в аренду. Кроме того, стоимость земельных участков может резко увеличиться, если в их приобретении будут заинтересованы организации, ведущие крупномасштабное строительство в этом районе, планирующие присоединить данные участки к своей территории и т.д.

Риск вложений связан с характером самого объекта инвестиций, репутацией гаранта и эмитента, законодательными нормами. Тем не менее при вложении средств в акции, паи, долевые участия нельзя полностью исключить риск их потери в результате банкротства предприятия.

Градация по степени ликвидности обусловлена наличием постоянной возможности изъять средства. Она сопряжена с риском потерь из-за колебаний стоимости или курса активов, отсюда вытекает условно-положительная оценка применительно к облигациям, акциям, паям и долевым участиям. Драгоценные металлы и камни считаются недоходным активом, однако в период кризисов их стоимость характеризуется тенденцией к возрастанию. Срочная продажа объектов недвижимости, как правило, связана со значительной скидкой с цены.

Выбор оптимальных форм инвестирования коммерческих банков с учетом различных факторов, воздействующих на инвестиционную деятельность, предполагает разработку и реализацию инвестиционной политики.

1.2 Виды инвестиционного кредитования реального сектора экономики

Инвестиционный кредит — это один из видов банковских займов для юридических лиц. Потребность в нем испытывают производственные компании, индивидуальные предприниматели, торговые фирмы, — одним словом, все, кому необходимо оснастить новое производство либо модернизировать имеющееся. Основанием для выдачи такого рода кредита является имеющаяся у предприятия инвестиционная программа, предусматривающая производство продукции или оказание услуг на новом, более эффективном уровне.

Сроки инвестиционного кредитования довольно длительны, — такие займы можно получить на 3-15 лет. Это вполне достаточный период для того, чтобы полностью реализовать инвестиционную программу и добиться запланированных результатов. Банковское учреждение, выдающее займ, принимает самое активное участие в осуществление предприятием его планов, связанных с размещением инвестиционных средств. Помощь заключается в консультационных услугах, юридическом сопровождении и контроле над расходованием заемных денег.

Получение инвестиционного кредита начинается с подачи заемщиком заявки и необходимого в этих случаях пакета документов. Учреждения, осуществляющие выдачу инвестиционных кредитов, требуют, как правило, бизнес-план инвестиционного проекта (та самая инвестиционная программа, о которой говорилось выше), и бухгалтерский баланс компании за истекший год. Залогом по кредиту могут выступать имеющиеся у предприятия активы, недвижимое имущество (цеха, складские и офисные помещения), движимое имущество (транспорт и оборудование), товарные партии, оборотные средства и т.д. Иногда в процесс получения инвестиционного кредита вовлекают поручителей, — например, если у предприятия нет собственных активов, либо они незначительны.

Инвестиционные кредиты являются строго целевыми: на покупку основных средств, на реконструкцию или модернизацию производственных мощностей. За их использованием по назначению бдительно наблюдают кредитные организации, которые являются в данном случае лицами заинтересованными. Финансовые учреждения охотно участвуют в инвестиционных программах предприятий, осуществляя контроль над использованием кредитов, и оказывая своим клиентам реальную помощь в грамотном ведении финансовых расчетов.

Стратегические направления банковского кредитования, виды и формы банковских кредитов определяются кредитной политикой банка. При этом существуют различные вилы классификаций банковских кредитов по различным факторам, включая по срокам предоставления, по видам заемщиков, по способу кредитования, по условиям предоставления, по видам обеспечения и т.д.

Для финансирования реального сектора классификацию кредитов можно представить следующим образом.

По видам заемщиков: кредиты, предоставляемые предприятиям государственной собственности, акционерным обществам, обществам с ограниченной ответственностью частным предприятиям, предприятиям малого бизнеса и частного предпринимательства.

Условия банковского кредитования мало отличается в зависимости от юридической формы собственности производственного предприятия, за исключением формы предприятий малого бизнеса и частного предпринимательства, которое имеет ряд льгот в соответствии с законодательством Республики Узбекистан.

По способу кредитования наиболее распространенными являются: кредитная линия, кредит по овердрафту и синдицированные кредиты.

Овердрафт представляет собой краткосрочный кредит, который предоставляется путем списания средств по счету клиента банка, сверх остатка средств на счете; другими словами, это — возможность образования на счете клиента отрицательного дебетового сальдо. Кредит в порядке овердрафта носит многоцелевой характер и выдается для покрытия потребности клиента в оборотных средствах.

Основная особенность овердрафта — это обязательное погашение кредита не менее одного раза в месяц, многократное возобновление в течение всего периода кредитования, начисление процентов только на фактическую задолженность по кредиту.

Кредитная линия представляет собой юридически оформленное соглашение между банком и заемщиком об обязанности банка предоставлять заемщику в течение определенного периода времени кредиты в пределах согласованного лимита. Кредитная линия удобна для обеих сторон кредитного процесса, поскольку позволяет планировать объем используемых денежных средств, экономит время в ходе ведения переговоров и заключения нового кредитного договора. Кредитная линия позволяет заемщику заимствовать средства в пределах определенного лимита, погашать все или часть ссудных средств и производить повторное заимствование в пределах срока пользования кредитной линии.

Синдицированный кредит — кредит, предоставляемый заёмщику по меньшей мере двумя кредиторами (синдикатом кредиторов), участвующими в данной сделке в определённых долях в рамках, как правило, единого кредитного соглашения. Распространение практики синдицированного кредитования в Узбекистане способствует многократному увеличению возможностей банковской системы в части кредитования крупных проектов, особенно когда утвержденные риски не позволяют одному коммерческому банку выдать клиенту все необходимую ему сумму кредита.

Главной особенностью синдицированного кредита является наличие нескольких кредиторов, так что сумма кредита и риски распределяются между банками-участниками. Синдицироваться могут торговые кредиты, проектное финансирование, ординарные кредиты (на общие корпоративные нужды), лизинговые сделки, кредитные линии, аккредитивы, а также может рефинансироваться уже имеющаяся задолженность.

До сих пор в национальной экономике синдицированные кредиты выдавались лишь ограниченным кругом коммерческих банков. В то же время имеется опыт привлечения синдицированных кредитов от зарубежных банков. Например, на строительство Шуртанского газохимического комплекса был привлечен синдицированный кредит на сумму 611,94 млн. долл. США. С целью реконструкции Ферганского нефтеперерабатывающего завода был привлечен синдицированный кредит на сумму 178,32 млн. долл. США.

В первую очередь кредиты подразделяются по срокам предоставления, стоимости кредита — виду процентной ставки, порядку или форме погашения, виду валюты, технике предоставления и форме залогового обеспечения.

Существует некоторое различие в определении среднесрочного и долгосрочного кредитования. Кредитный рынок Узбекистана в большей степени подразделяет кредиты по срокам на краткосрочные кредиты (до года) и долгосрочные кредиты, свыше года, не используя понятие среднесрочного кредитования.

По видам процентной ставки коммерческие банки Узбекистана в принципе используют только фиксированные ставки.

При несвоевременном погашении кредитов со стороны заемщика процентная ставка увеличивается.

По форме погашения различают сроки и суммы погашения, виды платежей, предпочтительнее используют постепенную схему погашения согласно согласованному графику. По форме обеспечения следует отметить, что на внутреннем рынке практически не используются бланковые кредиты.

Таблица 1.2.1. Классификация инвестиционных кредитов банка по условиям предоставления

|

Критерии классификации |

Виды кредитов |

|

Сроки погашения |

Среднесрочные Долгосрочные |

|

Вид процентной ставки |

С фиксированной ставкой С плавающей ставкой Со смешанной ставкой |

|

Форма погашения |

Погашаемые одной суммой Погашаемые через равные промежутки времени и равными долями Погашаемые неравномерными долями |

|

Валюта |

В валюте страны-кредитора В валюте страны заемщика В валюте третьей страны Мультивалютный |

|

Степень обеспеченности возврата |

Необеспеченные Обеспеченные |

|

Техника предоставления |

Одной суммой Открытая кредитная линия Проектное финансирование |

По юридическим условиям оформления можно разделить кредиты на внутренние и международные, статус кредитора также определяет источники финансирования, количество участников значимость и объем сделки. В каждом случае используется определенный формат юридического оформления кредитного договора.

Данная классификация кредита показывает участников кредитной сделки, различают, является ли кредит внутренним ли международным, имеет ли обязательным условием участия государства в кредитном договоре и другие условия.

Привлечение кредитов международных организаций может осуществляться при непосредственном участии коммерческих банков путем организации рефинансирования крупных инвестиционных проектов.

По целям и экономическому содержанию можно классифицировать кредиты следующим образом (таблица 1.2.2.).

По целевому назначению можно выделить кредиты на производственные цели, кредиты на торгово-посреднические операции, кредиты на временные нужды.

Таблица 1.2.2. Классификация кредитов по целям и экономическому содержанию

|

Критерии классификации |

Виды кредитов |

|

Направленность вложения средств |

На текущие нужды (формирование оборотных активов) Инвестиционные — капитальные вложения |

|

Экономическое назначение |

Платежные (под оплату платежных документов, приобретение ценных бумаг, под конкретную коммерческую сделку); Под формирование запасов товарно-материальных ценностей, включая сезонные; Под финансирование производственных затрат; Под финансирование инвестиционных затрат; |

|

Степень концентрации объекта кредитования |

Под единичную потребность (оплата конкретного контракта и т.д.); Под совокупную потребность (систематическая ссуда на приобретение товаров, приобретение и переработку производственных материалов) Под укрупненную потребность (систематический кредит на общую потребность клиента в средствах без ее расшифровки) |

Заемщиками целевых кредитов могут быть организации, не имеющие расчетных счетов в банке-кредиторе, однако, поскольку риски банка в данном случае возрастают, банки предпочитают кредитовать только своих клиентов.

Ссуды на производственные цели связаны с получением заемщиками кредитов для финансирования закупок сырья, складирования готовой продукции и осуществлением производственных затрат. Если ссуда связана с накоплением производственных запасов, банк может предоставить заемщику кредит в определенном размере от суммы текущих товарно-материальных запасов. В данном случае возврат кредита производится по мере продажи товарно-материальных запасов.

Кредиты на временные нужды предоставляются на выплату заработной платы и платежи в бюджет, т.е. служат для удовлетворения краткосрочной потребности клиента в денежных средствах.

Кредиты на торгово-посреднические операции также носят краткосрочный характер и чаще всего связаны с возникновением дебиторской задолженности клиента. Кредитование заемщика в данном случае производится по схеме, аналогичной кредитованию на производственные цели.

Кредиты, выдаваемые банками, классифицируются также по срокам пользования. Краткосрочные кредиты выдаются банками в случае временных финансовых трудностей в связи с разрывом между затратами на производство, обращение и поступлением денежной выручки. Среднесрочные кредиты могут выдаваться на оплату оборудования, осуществление текущих затрат, на финансирование капитальных вложений. Долгосрочные кредиты выдаются для формирования основных фондов и расширения мощностей.

Объектами кредитования при этом являются капитальные затраты на реконструкцию, модернизацию и расширение уже действующих основных фондов, на новое строительство, приватизацию.

Кредиты разделяются по обеспечению: обеспеченные залогом (имуществом, имущественными правами, ценными бумагами); гарантированные (банками, финансами или имуществом третьего лица); другим обеспечением (поручительство, страхование); необеспеченные (бланковые).

Практика показывает, что ссуда может не иметь конкретного обеспечения, но наличие залога должно быть непременным условием совершения кредитной сделки.

По степени риска подразделяются хорошие, стандартные кредиты; кредиты с повышенным риском. Следует отметить, что коммерческие банки на практике не осуществляют кредитование, если он классифицируется как кредит с повышенным риском. Однако уже в процессе обслуживания кредита и его погашении, нередко банки пересматривают хорошие и стандартные кредиту в сторону их классификации, как кредиты с повышенным риском.

По характеру и способу уплаты процентов: с фиксированной процентной ставкой — характерно для стабильной экономики, однако выдаваться могут на короткий срок и в период инфляции; с плавающей процентной ставкой — используются с целью уменьшения риска недополучения прибыли или избегания убытков в условиях высоких темпов инфляции и при выдаче кредитов на продолжительный срок.

В этом случае, в соответствии с кредитным договором, процентные ставки периодически пересматриваются и, обычно, привязываются к уровню ставки рефинансирования Центрального банка и фактически складывающимся темпам инфляции; с уплатой процентов по мере использования заемных средств (обычные кредиты) — по большинству банковских кредитов проценты выплачиваются через определенное время после их выдачи (обычно — 1 раз в месяц); с уплатой процентов одновременно с получением заемных средств (дисконтный кредит) — удержание ссудного процента при выдаче кредита.

Условия кредитования связаны также с принципами кредитования целевым характером, срочностью и обеспеченностью кредита. Если клиент потенциально может нарушить один из них, кредитная сделка не состоится. При нарушении этих принципов в процессе кредитования банк, руководствуясь своими интересами, интересами своих вкладчиков, разрывает кредитные связи, отзывает кредит, требует его немедленного возврата.

Современная система кредитования базируется на возможности реализации залогового права, наличии различных типов гарантий и поручительств третьих сторон. Эти и другие формы обеспечивают надежность кредитной сделки, возможность возврата кредита в случае нарушения принципов кредитования.

Условием кредитования является заключение кредитного соглашения между банком и заемщиком. Кредитование базируется на договорной основе, предусматривающей определенные обязательства и права каждой стороны кредитной сделки, экономическую ответственность сторон.

Можно, наконец, заметить, что условием кредитования является планирование взаимоотношений сторон. Объектом планирования в банке является сумма предоставляемого кредита, размер его погашения, доходы и расходы по кредитным операциям. Кредитный механизм обязывает и заемщика так регулировать производственные и финансовые возможности, чтобы в полной мере предусмотреть своевременное и полное погашение кредита и уплату ссудного процента.

В нормативно-правовом аспекте базой формирования кредитного механизма и кредитных отношений является кредитная политика банка. Согласно положению кредитная политика банка — это документ, определяющий подходы и методы, принятые руководством банка для управления рисками, возникающими при кредитовании, и обеспечивающий руководство и персонал банка указаниями по эффективному управлению портфелем кредитов.

Кредитная политика должна ясно определять и описывать цели кредитной деятельности банка. Ее основные положения включают:

стратегические направления кредитования, порядок рассмотрения и принятия решения о кредитовании;

определение категорий и видов кредитов, которые будут выдаваться банком; максимальные сроки предоставления кредитов и содержит порядок предоставления кредитов, условия погашения и пролонгации;

— систему классификации кредитов, меры по обеспечению своевременных платежей, возвратности средств и взысканию задолженности по выданным кредитам;

— основные факторы, используемые для определения процентных ставок, устанавливаемых по различным кредитам и заемщикам, при этом должны быть оценены, по крайней мере, стоимость ресурсов, ожидаемые расходы по обслуживанию кредита, комиссионные, административные расходы, резервы против возможных потерь и маржа банка.

Процесс кредитования коммерческого банка состоит из нескольких этапов, каждый из которых вносит свой вклад в качественные характеристики кредита и определяет степень его надежности и прибыльности для банка. Условно модель кредитной сделки можно представить в виде цепочки, по которой движутся кредитные ресурсы, состоящей минимум из трех участников — это вкладчики банковских депозитов, коммерческие банки и заемщики.

Кроме наличия нормативной базы и государственного регулирования, на банковское кредитование оказывают влияние следующие особенности развития банковской системы:

приверженность системы определенной модели функционирования банковской системы — на протяжении длительного времени, используется оптимальное количество банков 30-35, развитие каждого банка определяется уровнем развитости филиальной сети;

в соответствии с параметрами государственной программы до 2015 года коммерческие банки увеличат свой капитал в 2,1 раза или не менее 20% ежегодно, что увеличивает ресурсную базу банков для кредитования;

ведение постоянного банковского надзора и мониторинга финансовых показателей деятельности коммерческих банков со стороны Центрального банка в целях недопущения банкротства и проведения сомнительных операций;

ограниченная степень присутствия иностранных банков на рынке: иностранные банки входят на рынок преимущественно путем создания совместных банков без открытия собственных филиалов, иностранные банки должны иметь позитивные рейтинги и высокую репутацию на международных финансовых рынках;

обязательное проведение ежегодного аудита международными независимыми компаниями и наблюдение международными рейтинговыми агентствами;

нормативное закрепление требований к эффективности деятельности советов банка, их роли и ответственности по стратегически важным аспектам деятельности банков в обеспечении финансовой устойчивости и соблюдении лимитной политики;

функционирование специального фонда, обеспечивающего 100% гарантии государства по вкладам физических лиц, способствует росту доверия людей к хранению сбережений в коммерческих банках.

Немаловажным вопросом в реализации банковского кредитования является определение стоимости кредитных ресурсов, расчет которой основывается на стоимости привлеченных средств с учетом ставки рефинансирования и обязательного резервирования Центрального банка, части операционных расходов банка по данным видам банковских операций, ставки налогообложения и прочих затрат.

1.3 Приоритетные направления кредитования реального сектора экономики

Последовательное и целенаправленное реформирование за годы независимости банковской системы способствовало усилению роли банков в развитии экономики страны, в реализации приоритетных инвестиционных проектов, повышению уровня их капитализации, увеличению масштабов кредитования реального сектора экономики и улучшению качества предоставляемых банковских услуг.

Кредитные ресурсы в Узбекистане — один из крупных и важных источников инвестиционной деятельности предприятий. Ввиду острого недостатка свободных собственных средств предприятий обусловлен их переход к банковским заимствованиям.

«Узбекистан за истекший период своего независимого развития всегда придерживался принципа по отказу от краткосрочных спекулятивных кредитов и привлечения иностранных инвестиций в основном на долгосрочной основе и по льготным процентным ставкам.

Хотел бы также отметить, что в нашей практике были такие факты, когда мы отказывались от некоторых предложений по кредитованию тех или иных проектов, где не было твердой уверенности и гарантий по своевременному их обслуживанию.

Не вызывает никакой тревоги состояние и объемы выплат наших коммерческих банков по внешним обязательствам, что также подчеркивает, что наша банковская система не подвержена воздействию негативных процессов в связи с мировым финансовым кризисом».

В соответствии с Постановлением Президента Республики Узбекистан №1438 от 26.11.2010 г. «О приоритетных направлениях дальнейшего реформирования и повышения устойчивости финансово-банковской системы республики в 2011-2015 годах и достижения высоких международных рейтинговых показателей» одной из главных задач дальнейшего развития банковской системы было определено:

усиление инвестиционной активности коммерческих банков;

дальнейшее расширение участия коммерческих банков в финансировании инвестиционных проектов;

обеспечение постоянного роста и улучшения качества кредитного портфеля коммерческих банков путем совершенствования системы экспертизы проектов и оценки рисков;

принятия упреждающих мер по недопущению образования проблемной задолженности по кредитам.

Приоритетными направления развития банковского кредитования является поддержка реализации важнейших структурообразующих инвестиционных проектов, проведение модернизации и внедрение ресурсосберегающих технологий; развитие инфраструктуры города и села; финансовая поддержка развития малого бизнеса и частного предпринимательства; финансирование производства конкурентоспособной экспортной продукции.

Сегодня кредитный рынок республики еще находится в стадии развития и демонстрирует высокие показатели динамики роста объемов кредитных операций. По итогам 2013 года динамика роста активов коммерческих банков составила 30% или общие активы банков составили 43868 млрд. сумов. В структуре совокупных активов объем кредитных и лизинговых операций составляет 58%.

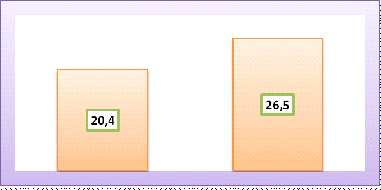

Рис. 1.3.1. Динамика роста объемов банковского кредитования реального сектора экономики в 2012-2013 годы (трлн. сум)

По итогам 1 полугодия 2013 года, общий объем банковских кредитов, направленных в реальный сектор экономики, увеличился в сравнении с аналогичным периодом прошлого года на 31% и достиг 21,3 трлн. сумов.

Одновременно объем инвестиционных кредитов по сравнению с аналогичным периодом прошлого года, увеличился на 30% и по состоянию на 1 января текущего года составил 7,2 трлн. сумов.

Эффективность проведения кредитной политики определяется правильным выбором параметров кредитных отношений, среди которых важнейшими являются: величина ссудного процента; условии доступности займа для отечественных хозяйственных субъектов; уровень кредитного риска; срок предоставления займа и т.д. Параметры кредитования должны строиться таким образом, чтобы стимулировать конечные результаты хозяйственной деятельности товаропроизводителей.

Достижению эффективных результатов применения кредита способствует последовательное осуществление государственной денежно-кредитной политики. Такая политика в современных условиях, особенно в связи с инфляцией, состоит главным образом в проведении жестких мер по регулированию объема кредитных и денежных операций. Здесь важное значение имеют поддержание устойчивости денежной единицы и зашита интересов вкладчиков и кредиторов банка.

Основные тенденции развития экономики Узбекистана и ведущих ее отраслей направлены на сохранение высоких и устойчивых темпов роста, дальнейшее укрепление макроэкономической стабильности.

Одним из важных источников кредитных ресурсов выступают собственные средства коммерческих банков. На протяжении последних 5 лет показатель достаточности капитала банковского сектора страны находится на уровне в 3 раза превышающем международный норматив в размере 8%, установленный Базельским комитетом по банковскому надзору.

«За прошедший год совокупный капитал коммерческих банков возрос на 25 процентов, а по сравнению с 2000 годом — более чем в 46 раз.

В результате сегодня уровень достаточности капитала банков составляет 24,3 процента, что в 3 раза превышает требования Базельского комитета по банковскому надзору, которые приняты на уровне 8 процентов».

Значительное повышение капитализации банков и проводимый Центральным банком Республики Узбекистан жесткий надзор над выполнением коммерческими банками регулятивных требований относительно достаточности капитала, позволили обеспечить устойчивую надежность банковской системы.

Кардинально изменилась качественная структура кредитного портфеля банков. Если в 2000 году структура кредитного портфеля на 54% была сформирована за счет внешних заимствований, то в 2012 году около 80% кредитного портфеля сформировано за счет внутренних источников — депозитов юридических и физических лиц.

Растет инвестиционная активность коммерческих банков. Так, по итогам 2013 года свыше 70% вложений коммерческих банков — это долгосрочные инвестиционные кредиты сроком свыше 3-х лет. В целом за последние 10 лет кредитование реального сектора экономики банковским сектором возросло в 7 раз.

За счет активной кредитной поддержки реального сектора экономики по итогам 2013 года в регионах республики было создано свыше 600 тысяч новых рабочих мест.

По состоянию на 1 января 2014 года коммерческими банками субъектам малого бизнеса и частного предпринимательства выделено 6,9 триллиона сумов кредитных средств, что на 32% больше по сравнению с аналогичным периодом минувшего года. «Особого признания заслуживает доступность банковских услуг. Так, на 100 тысяч взрослого населения приходится 49,7 банковских учреждений, а на 1000 человек открыто 1028 банковских счетов, что по международным нормам соответствует оценке «высокий»».

Кредитные ресурсы банков направляются на реализацию предпринимательского потенциала молодежи, ее трудоустройство, развитие сельской инфраструктуры, повышение экономической активности населения.

Коммерческие банки выступают важным звеном в реализации широкомасштабных государственных мер по обеспечению повышения конкурентоспособности национальной экономики, ускоренного развития высокотехнологичных производственных отраслей, развитию малого бизнеса и частного предпринимательства, содействию реализации социальных программ т.д.

Таблица 1.3.1. Основные показатели банковского сектора, трлн. сум.

|

Показатели |

2011 |

2012 |

2013 |

Изменение 2013/2012 |

|

|

трлн. сум |

% |

||||

|

Общие активы |

27,5 |

35,7 |

42,9 |

7,2 |

120,2 |

|

Совокупный капитал |

5, 3 |

6,2 |

6,5 |

0,3 |

103,2 |

|

Кредиты, выделенные реальному сектору |

15,6 |

20,4 |

26,5 |

6,1 |

130 |

|

Кредиты, выделенные субъектам малого бизнеса |

4,1 |

5,3 |

6,9 |

1,6 |

130,1 |

|

Инвестиционные кредиты |

4, 4 |

5.7 |

7,2 |

1,5 |

126,3 |

|

Вклады населения |

17,4 |

22,8 |

26,1 |

3,3 |

114,5 |

Государственная политика на протяжении всего периода развития банковской системы создавала особые условия для банков, стимулирующие кредитование стратегически важных для национальной экономики секторов и социально значимых сфер.

В целях развития реального сектора экономики, малого бизнеса, частного предпринимательства принимались государственные меры поддержки, которые были направлены на расширение доступа предприятий к кредитным ресурсам банков, снижение налоговых платежей, привлечение коммерческими банками кредитных линий для финансирования проектов малого бизнеса.

В соответствии с Постановлением Президента Республики Узбекистан №ПП-1501 от 11.03.2011 г. «О дополнительных мерах по увеличению кредитования субъектов малого бизнеса и частного предпринимательства» коммерческие банки освобождены с 1 апреля 2011 года до 1 января 2016 года от уплаты налога на прибыль, получаемую от предоставления кредитов за счет ресурсов специального Фонда льготного кредитования коммерческих банков, при условии целевого направления высвобождаемых средств на увеличение ресурсной базы указанного фонда.

Средства специального Фонда льготного кредитования коммерческих банков преимущественно выделяются для финансирования высокотехнологичных и инновационных проектов в сфере малого бизнеса и частного предпринимательства, производственных микрофирм, малых предприятий, дехканских и фермерских хозяйств, расположенных в отдаленных и труднодоступных районах, а также в районах и городах с избыточными трудовыми ресурсами.

В целях повышения роли банков в инвестиционном обеспечении развития экономики Постановлением Президента Республики Узбекистан №1166 от 28.07.2009 г. «О дополнительных мерах по стимулированию увеличения доли долгосрочных кредитов коммерческих банков, направляемых на финансирование инвестиционных проектов» коммерческим банкам до 1 января 2015 года были предоставлены дополнительные льготы в виде уплаты налога на прибыль по ставкам, дифференцированным в зависимости от доли долгосрочного инвестиционного финансирования в структуре кредитного портфеля (см. Таблица 1.3.2.).

Центральному банку Республики Узбекистан было разрешено ввести в практику применение дифференцированных ставок норм обязательных резервов коммерческих банков в Центральном банке по привлекаемым депозитам юридических лиц в зависимости от сроков привлечения:

по депозитам сроком от 1 года до 3 лет — в размере 80% от общеустановленных норм;

по депозитам сроком свыше 3 лет — 70% от общеустановленных норм.

Также были освобождены юридические лица сроком на пять лет от налогообложения по процентным доходам, полученным от размещения на депозиты и в долговые ценные бумаги коммерческих банков на срок свыше 1 года.

Таблица 1.3.2. Дифференциация налоговых ставок в зависимости от доли инвестиционного кредитования в структуре кредитного поортфеля коммерческого банка

|

Доля долгосрочного инвестиционного финансирования в структуре кредитного портфеля |

Льготные ставки налога на прибыль в коммерческих банках (в% от действующей ставки) |

|

от 35 до 40% |

80% |

|

от 40 до 50% |

75% |

|

свыше 50% |

70% |

Обобщая вышеизложенное, можно сделать следующие выводы о приоритетах банковского кредитования развития реального сектора экономики:

государство играет ведущую роль в определении приоритетов кредитования путем создания экономических стимулов для финансирования банками стратегически важных секторов национальной экономики, как кредитование развития реального сектора, малого бизнеса и социально важных сфер;

приоритетными сфера кредитования реального сектора является финансирование стратегически важных отраслей промышленности, вступающих структурообразующими отраслями экономики, включая развитие горнодобывающей, нефтеперерабатывающей, легкой, автомобильной и других отраслей промышленности;

также важным приоритетов кредитования является проведение модернизации и внедрения ресурсосберегающих технологий, развитие инфраструктуры, оказание финансовой поддержки малого бизнеса и частного предпринимательства.

2. Оценка современного состояния кредитной деятельности коммерческого банка, .1 Общая характеристика и анализ финансовых показателей банка

Открытый акционерно-коммерческий банк «Капиталбанк» — один из первых частных коммерческих банков Узбекистана. Банк был образован в апреле 2001 года, в 2010 году произошло слияние ОАКБ «Капиталбанка» с акционерно-коммерческим банком «Авиабанк». (г. Ташкент).

Банк был перерегистрирован в форме акционерно-коммерческого банка. В декабре 2008 года Банк зарегистрировал Устав в новой редакции с полным наименованием Банка — открытый акционерно-коммерческий банк «Капиталбанк». Банк имеет лицензию Центрального банка на проведение банковских операций №69 от 27 декабря 2008 года, а также Генеральную лицензию на проведение операций в иностранной валюте №41 от 27 декабря 2008 года.

С момента осуществления деятельности Банк развивался быстрыми темпами, демонстрируя высокий рост как в сфере обслуживания корпоративных клиентов, так и в розничном сегменте.

Со временем солидный список инноваций позволил банку занять лидирующие позиции на отечественном рынке за счет новых технологий, предоставляющих возможность качественно обслуживать большее число клиентов, добиться международного признания и заслужить репутацию одного из активно развивающихся коммерческих банков.

Главной целью Банка является создание мощного финансового супермаркета, функционирующего в наиболее доходных сегментах самых перспективных отраслей финансового рынка. Планом стратегического развития банка одним из основных направлений было определено расширение масштабов деятельности путем открытия филиалов в регионах Республики Узбекистан.

На сегодняшний день инфраструктура Банка состоит из 13 филиалов, 6 из которых находятся в г. Ташкенте, 7 филиалов в областных центрах Республики. Освоение и развитие розничного рынка банк осуществляет через сеть 71 мини-банка, число которых постоянно увеличивается, основной задачей которых является предоставления банковских услуг населению.

Развитие филиальной сети позволит реализовать политику банка, обслуживать клиентов в каждом уголке страны — от крупных городов до небольших отдаленных сельских районов. При этом банк постоянно расширяет перечень операций своих учреждений, делая их более универсальными, что позволяет полнее удовлетворять любые потребности клиентов в банковских продуктах в соответствии с имеющимся спросом.

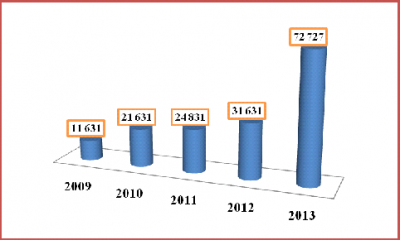

Рис. 2.1.1. Динамика роста собственного капитала ОАКБ «Капиталбанк» (млн. сум)

В банке внедрены единые стандарты обслуживания. ОАКБ «Капиталбанк» отвечает современным требованиям в любом отделении Банка, вне зависимости от его расположения. Использование современных информационных технологий позволяет обеспечить доступность клиентам филиалов практически всего спектра банковских услуг.

Продуманная и взвешенная политика регионального развития Банка в сочетании с объективной оценкой ситуации на рынке банковских услуг конкретного региона обеспечивает стабильность и прибыльность функционирования всех инфраструктурных подразделений Банка, деятельность которых характеризуется стабильным ростом основных показателей.

За последние четыре года банк значительно увеличил собственный капитал в 2,5 раза, с 10 757 млн. сум в 2009 году до 31631 млн. сум по итогам 2012 года и 72727 млн. сум по итогам 2013 года (Рис. 2.1.1.).

В числе акционеров банка юридические лица с долей акций 84,57% и физические лица, которые имеют долю в банке в размере 15,43% акций.

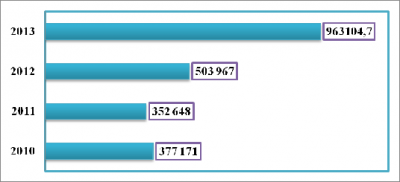

Рис. 2.1.2. Динамика изменения активов ОАКБ «Капиталбанк» за период 2009-2013 годы (в млн. сум)

По итогам 2013 года активы банка составили 963,1 млрд. сум (Рис. 2.1.2.).

Чистая прибыль составила 14015,7 млн. сум, что по отношению к показателям 2012 года составляет 212%. По данным Агентства Ахбор рейтинг банк по итогам 2013 года банк занял 11 место по доходности в рейтинге банков республики с уровнем рентабельности капитала 19,27%.

Активные операции банка составляют существенную и определяющую часть его операций. В случае осуществления качественного анализа определяют перечень активных операций (направлений использования средств банка) на момент проведения анализа (Таблица 2.1.1.).

Таблица 2.1.1. Сравнительный анализ динамики активов ОАКБ «Капиталбанк» за 2011-2013 годы (млн. сум)

|

Активы |

2011 (млн. сум) |

2012 (млн. сум) |

2012/2011 (в процентах) |

2013 (млн. сум) |

2013/2012 (в процентах) |

|

Денежные средства и их эквиваленты |

93 490 |

75 362 |

81 |

144 020 |

191 |

|

Обязательные резервы в Центральном банке |

29 714 |

40 829 |

137 |

78 026 |

191 |

|

Средства в других банках |

18 154 |

43 980 |

242 |

84 648 |

192 |

|

Кредиты клиентам |

128 702 |

195 606 |

152 |

319 345 |

163 |

|

Финансовые активы, имеющиеся в наличии для продажи |

715 |

523 |

73 |

25 999 |

4971 |

|

Инвестиции в зависимые компании |

1 426 |

4 866 |

341 |

9 299 |

191 |

|

Основные средства и нематериальные активы |

21 055 |

48 676 |

231 |

93 022 |

191 |

|

Прочие активы |

52 848 |

95 |

114 784 |

229 |

|

|

Внеоборотные активы, предназначенные для продажи |

6 544 |

43 934 |

671 |

93 960 |

214 |

|

Итого активы |

352 648 |

503 967 |

143 |

963 105 |

191 |

В последние годы увеличение активов банка было не совсем равномерным, по сравнению с 2010 годом активы уменьшились на 24,6 млрд. сум и затем вновь возросли на 151,3 млрд. сумов, значительный рост активов был достигнут по итогам 2013 года, что свидетельствует о финансовой стабилизации деятельности банка в обеспечении устойчивого роста.

Горизонтальный анализ динамики изменения активов за период 2010-2013 годы показывает, что в 2010 году банк имел некоторое снижение всех показателей, при этом почти в 5 раз увеличились показатель прочих активов. Предположительно это также может быть рассмотрено, как отрицательный фактор возможного отражения будущих расходов или скрытых убытков.

По итогам 2013 года ситуация улучшилась динамика роста активов составила 191,4% к аналогичному показателю 2012 года, увеличение кредитных операций — 152%.

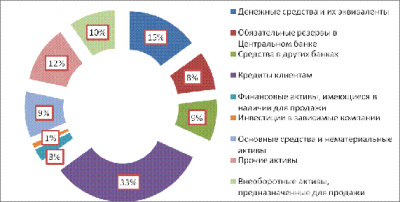

Однако в структуре активов произошли заметные изменения, более чем в 2 раза увеличились основные средства, в 6,7 раза внеоборотные активы, предназначенные для продажи, в 3 раза увеличились инвестиции в зависимые компании. В приведенной таблице видно, что в структуре активных операций ОАКБ «Капиталбанк» наибольший удельный вес имеют кредиты клиентам, в 2013 году — 33% (см. Рис. 2.1.3.).

Рис. 2.1.3. Структура активов ОАКБ «Капиталбанк» по итогам 2013 года (в процентах)

Средства в банках составляют небольшую долю в общей структуре активов и в 2013 году составили 9%. Таким образом, значительный рост активных операций способствовал увеличению общей суммы активов на 459138 млн. сумов в 2013 году.

Анализ пассивов банка показывает, что в структуре привлеченных ресурсов наибольшую долю составляют средства на расчетных счетах юридических лиц.

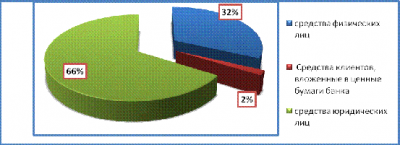

Рис. 2.1.4. Структура привлеченных средств ОАКБ «Капиталбанк» по итогам 2013 г.

В 2013 году общий объем средств на счетах клиентов ОАКБ «Капиталбанк» составил 698278,5 млн. сум или динамика роста составила 158%. В ресурсах банка основную долю 66% составляют денежные средства корпоративных клиентов. Это свидетельствует о том, что ОАКБ «Капиталбанк» больше работает с юридическими лицами, ресурсы физических лиц составляют 32% в общем объеме.

Средства клиентов — всего — денежные средства, депозиты и прочие средства в национальной и иностранной валюте, переданные в банк их собственниками (резидентами и нерезидентами, юридическими и физическими лицами) в наличной и безналичной форме для хранения на определенных условиях, а также неисполненные обязательства по договорам на привлечение средств клиентов.

Большую часть привлеченных ресурсов на счетах физических лиц составляют срочные депозиты 84% в структуре привлеченных ресурсов, при этом наблюдается рост вкладов граждан по сравнению с 2012 годом на 42%.

Меньшую долю составляют счета физических лиц до востребования, всего 16%, что говорит об использовании физическими лицами вкладных операций в первую очередь для получения дохода, а не для проведения регулярных расчетных операций.

Анализ банковской деятельности с точки зрения ее доходности позволяет руководству сформировать кредитную и процентную политику, выявить менее прибыльные операции и разработать рекомендации возможного получения банком больших доходов (Таблица 2.1.2.).

Таблица 2.1.2. Анализ структуры доходов ОАКБ «Капиталбанк»

|

Доходы |

2012 |

2013 |

Отклонение |

|||

|

млн. сум |

уд. вес |

млн. сум |

уд. вес |

млн. сум |

Динамика роста (%) |

|

|

Процентные доходы, всего |

22 676 |

24 |

25 037 |

19 |

2 361 |

110 |

|

Проценты по ссудам, предоставленным клиентам |

21 914 |

23 |

23 871 |

18 |

1 957 |

109 |

|

Проценты по средствам в банках |

762 |

1 |

1 165 |

1 |

403 |

153 |

|

Комиссионные доходы |

22 593 |

24 |

35 860 |

28 |

13 267 |

159 |

|

Непроцентные доходы |

16 158 |

17 |

29 067 |

22 |

12 909 |

180 |

|

Операционные доходы |

29 571 |

31 |

35 293 |

27 |

5 722 |

119 |

|

Чистый доход (расход) по операциям в иностранной валюте |

1 160 |

1 |

687 |

1 |

-473 |

59 |

|

Прочие доходы |

1 175 |

1 |

1 648 |

1 |

473 |

140 |

|

Прочий совокупный доход |

1 115 |

1 |

1 958 |

2 |

843 |

176 |

|

Итого доходы |

94 451 |

100 |

129 553 |

100 |

35 102 |

137 |

Наиболее прибыльными видами деятельности для банка были операции по ссудам и депозитам, предоставленным клиентам и операции с иностранной валютой и расчетные операции.

Ориентир банковской деятельности в рыночном хозяйстве состоит в максимизации прибыли от операций при сведении к минимуму потерь. Прибыль или убытки, полученные банком — показатели, концентрирующие в себе результаты различных пассивных и активных операций банка и отражающие влияние всех факторов, воздействующих на деятельность банка. Повышение эффективности кредитных операций — это главный показатель правильно спланированного и проводимого управления кредитными операциями.

За период 2012-2013 гг. доходы банка увеличились на 37% или на 35 102 млн. сум. Основную часть составили комиссионные доходы 22 593 млн. сум или 24% в 2012 году и 35 860 млн. сум или 28% в общем объеме доходов в 2013 году.

Процентные доходы в 2013 году увеличились на 10% и составили 25037 млн. сум, но их удельный вес в общем объеме доходов уменьшился с 24% до 19%. Рост непроцентных доходов составил 180% к аналогичному показателю 2012 года.

Доход по операциям в иностранной валюте уменьшился на 473 млн. сум. Ритмичность темпов роста операционных доходов свидетельствует о квалифицированном управлении деятельностью банка, а значительное увеличение доходов от небанковских операций или прочих доходов указывает на ухудшение качества управления активными операциями. Анализируя динамику доходов, можно судить о степени их стабильности.

Абсолютные показатели прибыли не всегда могут охарактеризовать эффективность работы коммерческого банка, особенно при анализе динамики. Поэтому целесообразно применять различные относительные показатели прибыльности (рентабельности) характеризующие эффективность отдачи средств, затрат, капитала.

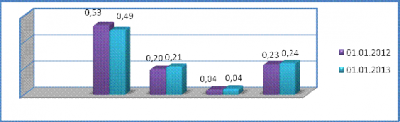

Рис. 2.1.5. Чистая процентная маржа и процентный спрэд

В настоящее время в экономическом анализе банковской деятельности наиболее часто используют четыре показателя — определение отношения прибыли к капиталу, активам, доходам, расходам. Каждаягруппаикаждыйиндивидуальныйпоказательимеетсвойэкономическийсмыслисвоезначение. Чистая процентная маржа — мера (степень) эффективности использования активов в зависимости от стоимости привлечения банком ресурсов.

Данный коэффициент характеризует степень прибыльности активных операций. Из рисунка видно, что чистая процентная маржа снизилась в 2013 году на 48% и составила 3,02% (Рис. 2.1.5.).

Это связано с тем, что процентные расходы в 2013 году увеличились на 62,5%, а процентный спрэд в 2013 году составил 2,4%, по сравнению с 2011 г. увеличился на 0,53% (в 2012 г. — 1,87%).

Увеличение процентного спрэда связано с процентными ставками, который банк устанавливает по пассивным операциям. Данный показатель свидетельствует об увеличении процентных ставок по привлеченным ресурсам (Таблица 2.1.3.).

Таблица 2.1.3. Формирование прибыли ОАКБ «Капиталбанк» за период 2011-2013 гг. (млн. сум)

|

Категории |

2011 |

2012 |

2013 |

Изменение (%) |

|

Процентные доходы |

23 835 |

29 846 |

37 904 |

127 |

|

Процентные расходы |

12 905 |

22 261 |

33 837 |

152 |

|

Чистый процентный доход |

10 930 |

7 585 |

4 068 |

54 |

|

Чистый комиссионный доход |

20 504 |

31 877 |

47 816 |

150 |

|

Операционные расходы |

26 526 |

33 412 |

36 753 |

110 |

|

Прибыль до налогообложения |

3 414 |

4 758 |

15 130 |

318 |

|

Чистая прибыль |

2 536 |

2 754 |

14 016 |

509 |

Прибыль банка состоит из: прибыли от основной деятельности, которая определяется как разность между банковскими доходами и расходами (на конец 2013 года она составила 15130 млн. сум.); чистая прибыль, которая остается в распоряжении банка после уплаты налога на прибыль (на конец 2013 г. она составила 14016 млн. сум.).

Как мы видим из таблицы, что чистый процентный доход снизился в 2013 году по сравнению с предыдущим периодом на 46% и составил 4068 млн. сум. Это связано с тем, что в 2013 году увеличились процентные расходы на 52,3%, а процентные доходы возросли только лишь на 27,2%.

Основным источником прибыли банка является комиссионные доходы. Комиссионные доходы в 2013 году составили 47 816 млн. сум. по сравнению с 2012 г. увеличились на 50%. Это говорит о том, что расчетно-кассовые операции для банка приносит наибольшую прибыль и являются основным источником дохода.

2 Оценка эффективности кредитной деятельности банка

Банк осуществляет выдачу кредитов в пределах имеющихся кредитных ресурсов, при предоставлении требуемых финансовых и юридических документов. Кредитование осуществляется как в сумах, так и в иностранной валюте. Банк рассматривает кредитные заявки от хозяйствующих субъектов всех отраслей народного хозяйства и предприятий всех форм собственности.

Для начала необходимо исследовать состав и динамику предоставленных кредитов по категориям заемщиков, в частности юридическим и физическим лицам (см. Таблица 2.2.1.)

Таблица 2.2.1. Анализ кредитного портфеля по категориям заемщиков

|

Показатели |

2011 |

2012 |

2013 |

Отклонение 2013 к 2012 г. (млн. сум) |

|||

|

Млн. сум |

% |

Млн. сум |

% |

Млн. сум |

% |

||

|

Кредиты физических лиц |

32 767 |

25 |

32 886 |

17 |

47 902 |

15 |

15 016 |

|

Кредиты юридических лиц |

99 706 |

75 |

164 300 |

83 |

271 444 |

85 |

107 144 |

|

Итого |

167 078 |

100 |

132 473 |

100 |

319 346 |

100 |

186 873 |

Повышение качества кредитного портфеля коммерческого банка позволяет решить самые важные проблемы в банковском менеджменте и обеспечивает надежное управление кредитным портфелем, при одновременном понижение банковского риска. В этой связи изучение кредитного портфеля и разумное управление его структурой являются актуальным вопросом в целях повышения активности и эффективности кредитования.

Понятие кредитного портфеля коммерческого банка неоднозначно трактуется в экономической литературе. Одни авторы дают достаточно широкое определение, относя к портфелю все финансовые активы и даже пассивы коммерческого банка. Другие связывают данное понятие только со ссудными операциями. Третье подчеркивают, что кредитный портфель — это не простая совокупность элементов, а классифицируемая совокупность.

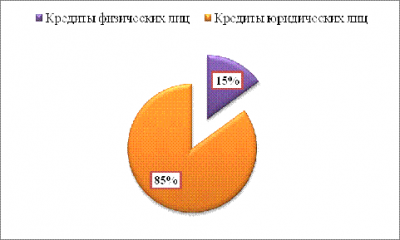

При рассмотрении результатов таблицы можно сделать вывод, что ОАКБ «Капиталбанк» в основном ориентирован на кредитовании юридических лиц. Объем кредитного портфеля по итогам 2013 года составил 319346 млн. сум. Или дингамика роста составила, более чем 2 раза. Более наглядно эти данные представлены на диаграмме (Рис. 2.2.1.).

Рис. 2.2.1. Группировка кредитов по категориям заемщиков

С одной стороны это свидетельствует о слабой диверсифицированности кредитного портфеля по категориям заемщиков, но с другой стороны такие показатели просто являются отражением кредитной политики ОАКБ «Капиталбанк».

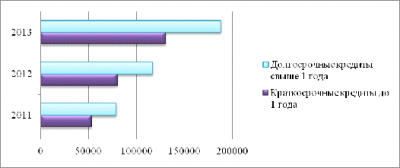

Для управления ликвидностью коммерческому банку необходимо постоянно контролировать диверсифицированность кредитного портфеля по срокам предоставления кредитных ресурсов. Данный анализ следует проводить с использованием следующей таблицы (Таблица 2.2.2.).

Таблица 2.2.2. Структура кредитного портфеля ОАКБ «Капиталбанк» по срокам кредитов

|

Наименование показателя |

2011 |

2012 |

2013 |

Отклонение 2012 к 2011 |

|||

|

млн. сум |

Уд.вес |

млн. сум |

Уд.вес |

млн. сум |

Уд.вес |

млн. сум |

|

|

Краткосрочные кредиты до 1 года |

53501 |

40 |

80467 |

41 |

130932 |

41 |

50 465 |

|

Долгосрочные кредиты свыше 1 года |

78972 |

60 |

116719 |

59 |

188414 |

59 |

71 695 |

|

Кредиты всего |

132473 |

100 |

197186 |

100 |

319346 |

100 |

122160 |

Как видно из таблиц наибольший удельный вес в структуре выданных кредитов ОАКБ «Капиталбанк» занимают кредиты выданные на срок cвыше 1 года. По итогам 2013 год остаток задолженности по долгосрочным кредитам составил 188414 млн. сум или 59% в структуре предоставленных банком кредитов. По итогам 2013 года динамика роста долгосрочных кредитов составила 147,8% к показателям 2012 года.

Рис. 2.2.2. Группировка кредитов по срокам погашения (в млн. сум)

Значительную часть в структуре кредитного портфеля занимают кредиты, выданные со сроком погашения более 1 года. Доля этих кредитов в кредитном портфеле на конец 2013 года составила соответственно 59%, динамика роста долгосрочных кредитов по итогам 2013 года составила 150,4% по сравнению с аналогичным показателем 2012 года.

Под обеспечением кредита понимается стоимость активов заемщика и конкретный вторичный источник погашения долга (залог, гарантия, поручительство, страхование), предусмотренный в кредитном договоре. Классификация видов обеспечения кредитов в АОКБ Капиталбанк представлена следующим образом (Таблица 2.2.3.)

Таблица 2.2.3. Классификация видов обеспечения возвратности кредитов в коммерческом банке ОАКБ «Капиталбанк»

|

Наименование показателя |

2011 |

2012 |

2013 |

|||

|

Млн. сум |

Уд. вес% |

Млн. сум |

Уд. вес% |

Млн. сум |

Уд. вес% |

|

|

Ссуды обеспеченные залогам имущества |

70 141 |

53 |

97 023 |

49 |

153286 |

48 |

|

Ссуды, обеспеченные залогом оборудования |

25 846 |

20 |

41 713 |

21 |

76643 |

24 |

|

Ссуды, обеспеченные страховыми полисами |

8 605 |

6 |

14 607 |

7 |

19161 |

6 |

|

Ссуды, обеспеченные залогом денежных средств |

9 758 |

7 |

13 455 |

7 |

22354 |

7 |

|

Ссуды, обеспеченные залогом транспортных средств |

8 983 |

7 |

13 162 |

7 |

19161 |

6 |

|

Ссуды, обеспеченные гарантиями третьих лиц |

5 011 |

4 |

8 646 |

4 |

15967 |

5 |

|

Необеспеченные ссуды |

4 124 |

3 |

8 580 |

4 |

12774 |

4 |

|

Итого |

132 468 |

100 |

197186 |

100 |

319346 |

100 |

Если соотношение стоимости активов и долговых обязательств имеет значение для погашения ссуды банка в случае объявления заемщика банкротом, то качество конкретного вторичного источника гарантирует выполнение им своих обязательств в срок при финансовых затруднениях. Качество залога, надежность гаранта, поручителя и страхователя особенно важно при недостаточном денежном потоке у клиента банка, проблемах с ликвидностью его баланса или достаточностью капитала.

При анализе полученных данных из таблицы следует обратить внимание на то, что в качестве обеспечения возвратности кредитов в коммерческом банке ОАКБ «Капиталбанк» в большей степени выступает собственное имущество заемщика, около 50%, как на конец 2011 года, так и на конец 2013 года, 97023 млн. сум. (или 49%) и 153286 млн. сум (или 48%) соответственно.

Данным цифрам есть обоснованное объяснение — имущество заемщиков является наиболее надежной формой обеспечения, так как имеет минимальные потери своей рыночной стоимости со временем.

Также в качестве обеспечения банком принимается оборудование заемщика, возможно приобретаемого по кредиту банка. В 2012 году оборудование было принято на сумму 41713 млн. сум, что составило 21% от общего объема выданных кредитов.

За 2013 год данный вид обеспечения увеличился на 34930 млн. сум. и составил уже 24% от общего объема выданных кредитов. Оборудования является ликвидным активом, поэтому банки во многих случаях берут его в качестве обеспечения.

Наименее качественным является обеспечение в форме гарантий и поручительств из-за возможного сложного процесса оценки финансовой устойчивости гаранта или поручителя. В приведенной таблице статья «Полученные гарантии и поручительства» в среднем составляет 4-5% в общем объеме кредитного портфеля. Также можно отметить, что для кредитов физическим лицам, одним из наиболее часто используемых залогов является залог транспортных средств.

Анализируя формы залогового обеспечения также можно сказать, что в кредитном портфеле банка преимущественно финансирование промышленного производства, т.е. реального сектора национальной экономики.

Исходя из данных таблице, также можно сделать вывод, что доля обеспеченных кредитов составила 96% в 2011 году и 97% в 2012 году от общего объема выданных кредитов (Рис. 2.2.3.).

Рис. 2.2.3. Классификация видов обеспечения возвратности кредитов ОАКБ «Капиталбанк»

ОАКБ «Капиталбанк» предлагает кредиты для реального сектора экономики на следующие цели:

пополнение оборотных средств (финансирование текущей деятельности, уплата налогов, сборов, расходов по аренде, ремонту, заработной плате, рекламе и т.д.);

приобретение движимого и недвижимого имущества, нематериальных активов;

покрытие расходов по капитальному ремонту, техническому перевооружению (модернизации);

проведение научно-исследовательских и опытно-конструкторских, предпроектных и проектных работ;

расширение и консолидация бизнеса;

кредитование операций лизинга.

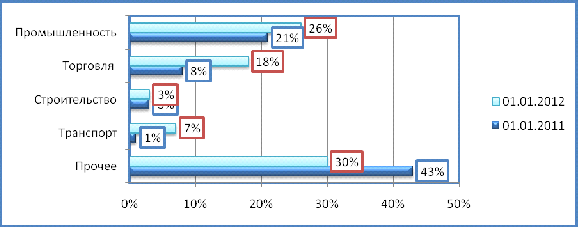

В структуре кредитного портфеля банка по отраслям экономики по сравнению с 2012 годом возросло кредитование промышленности, торговли, транспорта и связи. Согласно кредитной политике ОАКБ «Капиталбанк» приоритетными отраслями являются торговля, транспорт и промышленные отрасли (Рис. 2.2.4.).

На том же уровне сохранились кредиты, которые были направлены в строительство, одновременно снизилось кредитование транспортных предприятий на 10%.

Рис. 2.2.4. Структура кредитного портфеля по отраслям экономики

Кроме того, Банк предлагает следующие виды кредитов: овердрафтное кредитование; кредитование операций с аккредитивной формой расчетов; кредиты под залог объектов коммерческой недвижимости; проектное финансирование.

Учитывая особенности кредитуемой сделки, денежных потоков Заемщика и потребностей реального сектора экономики, банк предлагает следующие режимы кредитования: кредит с единовременным предоставлением кредитных средств; возобновляемая кредитная линия со свободным графиком выборки кредитных ресурсов; невозобновляемая кредитная линия со свободным или установленным режимом выборки кредита; рамочная кредитная линия, с предоставлением кредитов по отдельным кредитным договорам, а также договорам об открытии возобновляемой (невозобновляемой) кредитной линии, заключаемым в рамках Генерального соглашения об открытии рамочной кредитной линии.

Методы кредитования в банке можно определить как совокупность приемов, с помощью которых ОАКБ «Капиталбанк» осуществляют выдачу и погашение кредитов. Банком используется три метода: 1) метод кредитования по обороту; 2) метод кредитования по остатку; 3) оборотно-сальдовый метод.

При кредитовании по обороту кредит следует за движением, оборотом объекта кредитования. Кредит авансирует затраты заемщика до момента высвобождения его ресурсов.

Размер ссуды возрастает по мере увеличения объективной потребности в ссуде и погашается по мере снижения этой потребности. Данный метод обеспечивает непрерывное, по мере снижения или увеличения потребности синхронное движение кредита, является непрерывно возобновляющимся процессом.

В ОАКБ Капиалбанк кредитование по обороту и по остатку часто сочетаются, образуя оборотно-сальдовый метод, когда кредит на первой стадии выдается по мере возникновения в нем потребности, а на второй стадии погашается в строго определенные сроки, которые могут не совпадать с объемом высвобождающихся ресурсов.

Банковское кредитование осуществляется: единовременным предоставлением денежных средств; открытием кредитной линии, в том числе возобновляемой, с правом на получение и использование в течение обусловленного срока денежных средств с установлением лимита выдачи и лимита задолженности

3 Проблемы кредитования реального сектора экономики

Банки последовательно и целенаправленно становятся полноценными финансовыми посредниками, перераспределяющими средства в реальный сектор экономики. В то же время роль банковских кредитов в инвестиционном обеспечении развития национальной экономики еще имеет значительный потенциал роста. Объемы кредитования народного хозяйства, с одной стороны, не должны превышать определенную критическую черту, за которой начинается усиление инфляционных процессов, а с другой стороны, должны обеспечивать стимулирование развития национального производства.

Доля финансирования банковским сектором остается незначительной, даже по сравнению с государственными источниками финансирования, иностранными инвестициями и кредитами.

Дальнейшему расширению банковского кредитования реального сектора экономки будет способствовать решение существующих ряда проблем, а также принятия дополнительных мер стимулирования банковских операций в реальном секторе экономики.

В числе важнейших мероприятий, способствующих развитию данных отношений, необходимо выделить три: дальнейшее совершенствование законодательной базы организации кредитования производственных предприятий коммерческими банками; повышение уровня капитализации и создание долгосрочной ресурсной базы коммерческих банков; снижение кредитных рисков.

Основными источниками кредитных ресурсов коммерческих банков выступают собственные и привлеченные средства. На национальном рынке отсутствуют инструменты, характерные для развитых рыночных хозяйств, как торговля фондовыми ценностями, вексельный и чековый обороты, клиринговые палаты и т.д. Практическое отсутствие спекулятивных операций на финансовом рынке обосновано в пользу расширения кредитных и расчетных операций, как основы банковского бизнеса.