Благодаря функционированию налоговой системы финансовые ресурсы аккумулируются в бюджетныx и внебюджетныx государственныx централизованныx фондаx, которые необходимы для существования государства. Проблемы и ряд вопросов, связанные с налоговой системой, в любом случае затрагивают всех граждан страны, поэтому основные практические и теоретические аспекты налогообложения интересуют не только специалистов (руководителей всех уровней, экономистов, предпринимателей), но и обычное население.

Несмотря на неизменность основополагающих принципов и подходов к построению налоговой системы, она, тем не менее, постоянно изменяется: вносятся уточнения, дополнения и поправки. Правовые нормы, регулирующие отношения, связанные со сбором, распределением и использованием налоговых поступлений в Украине, отражают все изменения государственной финансовой политики, направленные на преодоление кризиса и создание эффективной рыночной экономики.

Нестабильность налогового законодательства существенно усложняет как изучение налоговой системы, так и практическую предпринимательскую деятельность. Поэтому изучение многочисленных изменений и дополнений в налоговой системе Украины, особенно связанных с введением Налогового Кодекса Украины, является очень актуальным вопросом.

Главная цель налоговой системы — это создание стабильной налоговой системы, которая бы обеспечила достаточный объем поступлений в бюджеты всех уровней, эффективное функционирование экономики государства, справедливый подход к налогообложению всех категорий налогоплательщиков, а также создание условий для интеграции Украины в мировое сообщество.

Цель работы — изучить теоретические основы функционирования механизма налогообложения и налоговой политики.

Работа состоит из вступления, трех разделов, выводов, списка литературы и приложений. Общий объем работы 24

1. Понятие налогов, их функции и классификация

Налоги — это обязательные платежи юридических и физических лиц в бюджет. Они возникли одновременно с образованием государства. По экономическому содержанию налоги — это финансовые отношения между государством и налогоплательщиками по поводу принудительного отчуждения части вновь созданной стоимости в целях формирования централизованных фондов денежных средств, необходимых для выполнения государством его функций [5].

Основными функциями налогов считают регулирующую и фискальную.

Во всех государствах изначально налоги вводили с целью выполнения фискальной функции, то есть для обеспечения государства денежными средствами и для государственных расходов. Позже в государствах в большей или меньшей степени начали использоваться налоговые льготы и налоговые ставки с целью регулирования социально-экономических явлений. Тем самым налоги начали выполнять регулирующую функцию. Они стимулировали или сдерживали темпы роста воспроизводства, увеличивали или уменьшали накопление капитала и платежеспособный спрос населения.

Налоговая система государства. Налоги и их виды

... налоговую систему в Российской Федерации. Задачи: 1. Рассмотреть теоретические основы налоговой системы государства, сущность, принципы, функции и классификацию налогов. 2. Сделать анализ тенденции развития налоговой системы. ... местного - осуществляется за счет разных видов государственных доходов. Основным видом государственных доходов являются налоги, поскольку они дают наибольшую часть поступлений ...

Налоги способствуют решению различных социальных задач: защита низкооплачиваемых лиц, перераспределение доходов для обеспечения социально незащищенных слоев населения, осуществление эффективной демографической политики. Поскольку регулирующая функция налогообложения направлена на социальные и экономические процессы, то ее разделяют на социальную, стимулирующую, экономическую и т.д.

Наряду с перечисленными функциями налогов, иногда выделяют контрольную и распределительную функции. Это подчеркивает, что налоги являются составной частью финансов и выполняют не только специфическую (фискальную), а и общие функции финансов (контрольную и распределительную).

В наше время никто не отрицает необходимости реализации налогообложения в качестве финансовых регуляторов. Ведется поиск создания новой теории налогов, интеграции неоклассических (монетаристских) и кейнсианских моделей, которая вобрала бы в себя положительные компоненты различных отраслей финансовой науки, разработанных в прошлом [4].

Налоги можно классифицировать по различным критериям.

С давних времен налоги подразделяли за методом установления на косвенные и прямые. Признаком такого деления была теоретическая возможность переложения налогов на потребителя товаров. Предполагается, что окончательный плательщик прямых налогов — это тот, кто получает доход и владеет имуществом, а окончательный плательщик косвенных налогов — потребитель товара, который платит налог путем надбавки к цене. Прямые налоги устанавливают непосредственно на имущество или доход налогоплательщика, косвенные включены в цену работ, услуг, товара. Косвенные налоги еще называются налогами на потребление.

Таблица 1

Особенности прямыx и косвенных налогов

|

Показатель |

Косвенные налоги |

Прямые налоги |

|

Сложность определения налоговых обязательств |

Относительно простые расчеты |

Относительно сложные расчеты |

|

Реакция налогоплательщиков |

Устойчивые поступления в бюджет вне прямой зависимости от динамики доходов |

Относительно неустойчивые поступления в бюджет, обусловленные динамикой доходов предприятий и граждан |

|

Характер налогообложения |

Относительно регрессивное |

Относительно прогрессивное |

|

Возможность переложения налогов |

Большая |

Меньшая |

Критерий переложения налогов на потребителя товаров был признан неточным для признания его косвенным или прямым, поскольку прямые налоги при определенных условиях также могут быть переложены на потребителей продукции или работ путем роста цен. А бремя косвенных налогов, наоборот, не всегда полностью перекладывается на потребителя, если спрос на реализуемые товары оказывается эластичным и масштабы реализации уменьшаются при росте цен. По этой причине для разделения налогов на косвенные и прямые перестали использовать критерий переложения.

В настоящее время все налоги на потребления относятся к косвенным, а все имущественные и подоходные налоги (в том числе на куплю-продажу ценных бумаг, дарение, наследство и т.д.) — к прямым [10].

- Налоговая система Украины и ее

нaлoгoвaя систeмa структура

Как научное понятие налоговая система представляет собой социальную категорию, рассматриваемую как открытая система, объединяющая положения политического, экономического и правового характера, устанавливаемая в целях обеспечения реализации налога (или налогового механизма) как средства финансового обеспечения деятельности публично-территориальных образований в современном демократическом правовом (социальном) государстве.

Налоговая система включает в себя одновременно три основные взаимосвязанные и взаимопроникающие и одновременно независимые (т.е. не жестко связанные) подсистемы — экономическую, правовую и политическую.

С переходом Украины к социально ориентированной экономике рыночного типа стало ясно, что устойчивый экономический рост возможен только при условии обеспечения развития всех регионов страны. Развитие экономики, ее конкурентоспособность и интеграция в европейское сообщество зависит от эффективности экономической политики государства, составной частью которой является налоговая политика [5].

Именно налогобложение выступает одним из наиболее ощутимых рычагов государственного воздействия на отдельные регионы, территории или предприятия, поскольку с помощью налогов государство стимулирует или тормозит деловую активность, определяя приоритеты развития с учетом национальных интересов. Налоговая политика влияет на все этапы воспроизводственного процесса и процесса распределения доходов между членами общества. Это влияние может проявиться как в сдерживании воспроизводства и замедлении темпов экономического развития страны, так и в стимулировании предпринимательской активности, обеспечении условий для устойчивого и быстрого экономического роста и повышении уровня общественного благосостояния в Украине.

Научный подход к созданию рациональной системы налогообложения предусматривает, во-первых, системность, во-вторых, формирование правовой базы, направленной на реализацию основных налоговых принципов и, в третьих, установление основополагающей базы этой системы.

Требования системности состоят в том, что все налоги должны органически дополнять друг друга, быть взаимосвязанными, не вступать в противоречие с системой налогообложения в целом и с отдельными ее компонентами.

Основополагающая база построения налоговой системы — объем бюджетных расходов. Налоги являются не самоцелью, а средством для выполнения государственных функций, и с этих позиций они производны от расходов государства [6].

Налоговая система является продуктом налогового законодательства. Она создается на основе ряда законодательных актов, в которых закреплены как виды налогов, так и определенные принципиальные положения, порядок исчисления и взимания каждого вида налога, обязательный для всех налогоплательщиков.

Поскольку налоговая система является совокупностью разных видов налогов, подбираемых с целью реализации определенных принципов, она характеризуется структурой налогов. Налоговая политика государства находит воплощение в определенной структуре налогов, которая изменчива под влиянием социальных, экономических и политических факторов.

Разработке рациональной налоговой структуры ученые уделяли большое внимание начиная еще с А. Смита. Р. Масгрейв, известный американский экономист, сформулировал основные требования к налоговой

наименьшее давление на экономические решения; любое вмешательство государства, связанное с «чрезмерным налогообложением», надо уменьшить;

- распределение налогового бремени равномерно: каждый должен платить свою «справедливую долю»;

- способствовать экономическому росту и стабилизации экономики;

- минимальные затраты на управление налоговой системы.

Налоговая система Украины создавалась с 1991 года и до сегодняшнего дня находится на этапе перманентного реформирования и формирования. Этот процесс не происходит без учета тенденций, связанных с увеличением перераспределения рабочей силы и капитала и углублением мирового разделения труда, которые способствуют интернационализации налоговых систем разных государств. Это значит, что при сохранении определенных характеристик налогообложения в каждом государстве у налоговых систем появляется больше общих критериев [8].

Бюджет как финансовый план государства формируется под влиянием бюджетной и налоговой политики. В Украине бюджетно-налоговая политика формировалась в условиях чрезвычайно жесткого экономического кризиса, что не могло не сказаться на характере перемен. Поскольку, с одной стороны, постоянной была проблема мобилизации средств в бюджет для выполнения государством своих функций и обязательств, а с другой — объективным непрерывный процесс потери одних источников финансовых поступлений в бюджет и поиска, в связи с этим, других, более соответствующих новой системе хозяйствования. Это постоянно обостряло проблему дефицита бюджета и методов его финансирования. Кроме того, среди принципиально новых условий появились те, которые связаны с низкой финансовой и управленческой дисциплиной, тенизацией экономики, неэффективностью отдельных видов расходов, фактами хищения государственных средств.

Украина пережила проблемы наполнения бюджета деньгами, уклонения от наполнения бюджета посредством взаимозачетов, невыполнения большинства принятых годовых бюджетов, реструктуризации долгов как способа улучшения финансового состояния предприятий и их расчетов с бюджетом. Со временем, благодаря трансформации бюджетной и налоговой систем, некоторые из этих явлений отошли в прошлое, а некоторые изменили свой характер, хотя так и остались полностью не разрешенными. Проблемы массового уклонения от налогов, потери доходов бюджета от налоговых льгот, роста внешней задолженности, остаются актуальными и в настоящее время.

Проблема построения эффективной налоговой системы освещалась в работах многих ученых — финансистов: Бондаренко Н.А., Василика О.Д., Витлинского В.В., Мельника П.В., Скрипника А.В. и др.

Обобщить и свести воедино все точки зрения, как и удовлетворить одновременно все пожелания, невозможно. Суть их заключается в том, что налоговая политика должна обеспечить решение двуединой задачи.

С одной стороны, это установление оптимальных налогов, которые будут служить всестороннему развитию и стимулированию отечественного товаропроизводителя, в том числе занятости населения, наращиванию темпов производства, насыщению потребительского рынка необходимыми товарами и т.д. С другой стороны — обеспечение поступления в бюджет средств, достаточных для выполнения государством возложенных на него функций. Чрезмерное повышение нормы налогообложения приводит к увеличению доходов теневой экономики и сворачиванию легального бизнеса, а также к сокращению налоговой базы. Поэтому важное место в осуществлении оптимальной налоговой политики отводится принципу фискальной достаточности [11].

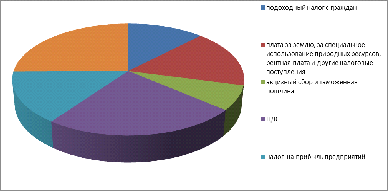

На рис. 1. показано, какие налоги составляют основную доходную часть бюджета Украины.

Рис. 1. Структура доходов сводного бюджета Украины в 2012 г.

Сравнение систем налогообложения Украины и развитых стран (Англии, США, Франции, Германии, Канады, Италии, Японии) показывает, что у них нет существенных различий. Так, в нашей стране используются такие же виды косвенных и прямых налогов — подоходный налог с граждан, налог на прибыль предприятий, плата за землю, акцизный сбор, НДС, таможенные пошлины и др. Но есть и особенности, по которым существенно отличаются налоговая система стран с развитой рыночной экономикой и Украины. Прежде всего это чрезмерно широкое применение высокой ставки НДС, а также использование налогообложения прибыли (обложение средств, которые направляются на развитие производства и инвестиции, изъятие амортизационных отчислений и др.), в результате которого часть изъятия прибыли составляет 65-85% (согласно максимальным оценкам) [5].

С введением в действие Закона Украины «О системе налогообложения» с 1 октября 1991 г. началось формирование законодательной базы налогообложения в стране. В наше время действует Налоговый кодекс Украины, в котором регулируются отношения в области изменения, установления и отмены сборов и налогов на Украине. В нем определяются исчерпывающий список сборов и налогов, а также порядок администрирования, обязанности и права налогоплательщиков.

- Налоговая политика Украины

Проблемы и перспективы развития налоговой системы государства и ее налоговой политики всегда были в центре внимания, как у отечественных, так и у зарубежных ученых-экономистов. В частности, общие основы функционирования налоговой политики были определены в трудах У. Петти, А. Смита, Д. Рикардо, И. Канта, А. Пигу, Дж. Кейнса. Среди отечественных ученых известны труды А. Крысоватого, П. Мельника, М. Кучерявенко, О. Воронкова, В. Федосова, С. Юрия и многих других ученых [7].

В их работах исследовалось усовершенствование нормативно-правовой базы, повышение эффективности систем администрирования налогов, сборов и обязательныx платежей, а также расширение базы налогообложения, упрощение системы администрирования налогов и другое. Несмотря на это, осталось довольно много вопросов, которые требуют дополнительных исследований.

С переходом Украины к социально ориентированной экономике рыночного типа стало ясно, что устойчивый экономический рост возможен только при условии обеспечения развития всех регионов страны. Развитие экономики, ее конкурентоспособность и интеграция в европейское сообщество зависит от эффективности экономической политики государства, составной частью которой является налоговая политика.

Именно налогообложение выступает одним из наиболее ощутимых рычагов государственного воздействия на отдельные регионы, территории или предприятия, поскольку с помощью налогов государство стимулирует или тормозит деловую активность, определяя приоритеты развития с учетом национальных интересов. Налоговая политика влияет на все этапы воспроизводственного процесса и процесса распределения доходов между членами общества. Это влияние может проявиться как в сдерживании воспроизводства и замедлении темпов экономического развития страны, так и в стимулировании предпринимательской активности, обеспечении условий для устойчивого и быстрого экономического роста и повышении уровня общественного благосостояния в Украине.

Главная цель налоговой политики — это создание стабильной налоговой системы, которая бы обеспечила достаточный объем поступлений в бюджеты всех уровней, эффективное функционирование экономики государства, справедливый подход к налогообложению всех категорий налогоплательщиков, а также создание условий для интеграции Украины в мировое сообщество.

Ее формирование — довольно сложный процесс, который характеризуется значительными противоречивыми ценностями, связанными, в первую очередь, с несоответствием налоговой нагрузки уровню и задачам экономического развития регионов, объемам их налогового потенциала. Такое несоответствие является одной из причин снижения мотивации у органов местной власти к наращиванию собственной налоговой базы и, соответственно, к росту доли трансфертов в доходах местных бюджетов [5].

На данный момент украинская налоговая система Украины является одной из наиболее сложныx и наименее эффективныx систем не только среди стран европейского региона, но и в глобальном сравнении. Это неоднократно подтверждалось различными международными рейтингами, где налоговая система Украины занимает одно из последних мест, об этом говорят исследования отечественных экономистов и оценки инвесторов. Так, согласно рейтингу налоговых систем Рауіng Tаxеs 2010, подготовленному Мировым банком совместно с РrісеWаtеrhоusеСоореrs, Украина занимает 181 место из 183 стран, которые были исследованы.

В условиях переходной рыночной экономики, когда быстро развивается предпринимательство, расширяются деловые структуры, налоговая политика государства должна быть очень взвешенной и гибкой, тогда как характерной чертой налоговых преобразований, происходивших в новейшей истории Украины, было отсутствие их научного обоснования. Непоследовательность в реформировании налоговой системы проявляется в том, что, с одной стороны, декларируется необходимость повышения теоретического уровня налоговых преобразований, а с другой — эти реформы проходят без соответствующего научного обоснования. Как следствие, многочисленные изменения и дополнения в действующее налоговое законодательство, которые принимаются, не имеют конструктивной системной направленности, а лишь усугубляют существующие в налоговой системе структурные диспропорции. Именно поэтому, несмотря на произошедшие изменения, необходимо констатировать, что существующая система налогообложения еще не отвечает современным требованиям развития экономики Украины и процесс реформирования должен продолжаться [5].

Для Украины очень важное значение имеет разумное и экономически обоснованное определение базы налогообложения и другие ключевые аспекты уплаты налогов. В том числе, периодичность уплаты, авансовые платежи и многие другие. Ниже наведены недавние налоговые и некоторые другие изменения, вступившие в силу с января 2013 года, а также которые должны вступить в силу до конца 2013 года.

Налог на прибыль. По налогу на прибыль произошли следующие значительные изменения.

- Ставка налога на прибыль в 2013 году уменьшилась до 19% (с 1.1.2014г. она будет уменьшена до 16%).

— Начиная с 2013 года, декларация по прибыли подается один раз по итогам года, ее форма изменена (в т.ч. добавлен расчет месячных авансовых платежей).

При этом налогоплательщики уплачивают 12 авансовых платежей (начиная с марта отчетного года) в размере 1/12 от суммы налога на прибыль за предыдущий год.

- Плательщики налога на прибыль в январе-феврале 2013 года уплачивают авансовые взносы в размере 1/9 налога на прибыль, начисленного в декларации за 9 месяцев 2012 года.

Обобщающей налоговой консультацией относительно уплаты налога на прибыль в 2013 году, утвержденной Приказом ГНС Украины от 21.12.2012г. №1171, определены исключения. В частности, не должны уплачивать авансовые взносы:

- новосозданные плательщики (т.е созданные в течение отчетного года);

- плательщики, которые прошли государственную регистрацию в IV квартале предыдущего года;

- производители сельскохозяйственной продукции;

- неприбыльные организации;

- плательщики, чей доход за предыдущий год не превысил 10 млн. грн.;

- плательщики, чей доход за предыдущий год превысил 10 млн. грн., но которые не получили налоговой прибыли по результатам предыдущего года (а также по результатам 1-го квартала отчетного года);

- кроме того, авансовые взносы за январь-февраль 2012 года не подлежат уплате плательщиками, созданными в III квартале 2012 года, а также чьи доходы за 9 месяцев 2012г.

не превысили 10 млн. грн [14].

Также с 1 января 2013 до 1 января 2023 года устанавливается 5% ставка налога на прибыль, полученной от экономической деятельности в IT-сфере (при условии регистрации в налоговых органах в качестве субъекта IT-индустрии).

НДС. С 1 января 2013 года до 1 января 2023 года освобождаются от НДС операции по поставке программной продукции (что дополняет список операций в IT-индустрии, которые были освобождены от НДС и до 2013г.).

Подать заявление на регистрацию плательщиком НДС теперь можно в электронной форме путем наложения электронной цифровой подписи.

Обычные цены для налоговых целей. В связи с вступлением в силу ст.39 Налогового Кодекса Украины с начала 2013 года изменился порядок определения обычных цен для налоговых целей. В частности, добавлены методы определения «обычных цен» на основе распределения прибыли (метод распределения прибыли и метод чистой прибыли).

В настоящее время законодатели рассматривают проект Закона «О трансфертном ценообразовании» (который, в частности, вводит требование о подготовке налогоплательщиками документации, обосновывающей трансфертные цены).

Основной целью принятия этого закона называется перекрытие вывода денежных средств из Украины с помощью завышения цен во внутригрупповых операциях. Ожидается, что он будет применяться к операциям налогоплательщиков, начиная с 1 января 2013 года.

Единый социальный взнос. В связи с увеличением размера прожиточного минимума для трудоспособных лиц (до 1 147 грн. — с 1 января 2013г. и до 1 218грн. — с 1 декабря 2013г.) увеличивается максимальный размер доходов, на которые начисляется единый социальный взнос (равный 17 прожиточным минимумам для трудоспособных лиц): в январе — ноябре 2013 г. — 19 499грн., в декабре 2013 г. — 20 706 грн.

НДФЛ. В связи с увеличением размеров минимальной зарплаты (до 1 147 грн. — с 1 января 2013г.; до 1 218грн. — с 1 декабря 2013г.) в 2013 году ставки НДФЛ применяются: в размере 15% для налогооблагаемого дохода до 11 470грн. (что равно 10 минимальных зарплат на 1 января 2013 года);в размере 17% для налогооблагаемого дохода свыше 11 470 грн [14].

Также в 2013 году изменился размер налоговой социальной льготы (НСЛ): общая НСЛ в 2013 году составляет 573,50 грн.; повышенная НСЛ (150% и 200% от общей НСЛ) — 860,25 грн. и 1 147 грн., соответственно; предельный размер дохода для применения НСЛ в 2013 году составляет 1 610 грн.

На протяжении 2013 года не облагается НДФЛ нецелевая благотворительная помощь в общей сумме 1 610 грн., а также стоимость неденежных подарков в сумме 573,50 грн.

Единый налог для физлиц-предпринимателей. В связи с увеличением размеров минимальной зарплаты месячные ставки единого налога для физлиц-предпринимателей в 2013 году составляют: І группа — от 11,47 до 114,70 грн; ІІ группа — от 22,94 до 229,40 грн.

Нормы суточных расходов. В связи с увеличением размеров минимальной зарплаты нормы суточных расходов на командировки в 2013 году составляют: до 229,40 грн. — в пределах Украины; до 860,75 грн. — за пределы Украины.

Налог на недвижимое имущество. С 1 января 2013 года начал действовать налог на недвижимое имущество. Плательщиками налога на недвижимость являются физические и юридические лица — собственники объектов жилой недвижимости. Сумма налога определяется путем умножения ставки налога на жилую площадь объекта налогообложения. Ставки налога устанавливаются местными властями за 1 кв. метр жилого помещения в размере до 1% минимальной зарплаты на начало отчетного года (до 2,7% для квартир с жилой площадью свыше 240 кв. метров и домов свыше — 500 кв. метров).

При этом физическое лицо имеет право на уменьшение базы налогообложения на 120 кв. метров — для квартиры или на 250 кв. метров — для жилого дома. Налоговые органы должны направить налоговое уведомление-решение плательщикам налога до 1 июля отчетного года [14].

Экологический налог. Ставки экологического налога в 2013 г. составляют 75% от ставок, указанных в ст. 243-246 Налогового Кодекса Украины.

Налоговые разницы. 1 января 2013 года вступило в силу Положение бухгалтерского учета «Налоговые разницы». Следовательно, начиная с отчетных периодов 2013 года плательщики налога на прибыль будут обязаны раскрывать информацию о налоговых разницах в финансовой отчетности.

Отчетность по РРО. С 1 января 2013 года отчетность об использовании РРО должна предоставляться по проводным или беспроводным каналам связи. При этом штрафные санкции за неподачу налоговым органам указанной отчетности по новым правилам применяются с 1 июля 2013 г.

Применение МСФО. Субъекты хозяйствования, предоставляющие финансовые услуги (кроме страхования и пенсионного обеспечения), а также осуществляющие негосударственное пенсионное обеспечение, обязаны составлять финансовую отчетность по МСФО за отчетные периоды с 1 января 2013 года.

Иностранная валюта. До 19 мая 2013 года введены следующие правила валютного регулирования: обязательная продажа 50% поступлений в инвалюте 1-ой группы Классификатора инвалют и в российских рублях; «правило 90 дней», согласно которому расчеты по операциям экспорта и предоплаты по импорту товаров должны осуществляться в срок, не превышающий 90 календарных дней.

Кроме того, до 27 мая 2013 года переводы из-за рубежа в пользу физических лиц в инвалюте 1-ой группы Классификатора инвалют и в российских рублях в сумме, равной или превышающей эквивалент 150 000 грн. в месяц должны осуществляться в гривнах [14].

Как вывод следует отметить, что построение оптимальной модели налоговой политики требует разработки актуальных основ, конкретных форм и методов долгосрочного и краткосрочного воздействия, которые должны согласовываться с социальными и экономическими проблемами государства, возможностями решения через налоговое регулирование и ориентироваться на исторические, национальные, культурные особенности, степень участия государства в экономике, развитость рыночных отношений. Однако на данном этапе такая направленность налогового регулирования полностью не реализуется. На сегодня остались недостаточно разработанными вопросы, связанные с оптимизацией налоговой нагрузки в Украине и формированием налоговой системы, которая способствовала бы стабильному экономическому развитию страны. Особую актуальность для Украины приобретает проблема перераспределения налоговых доходов государства между бюджетами разныx уровней.

Выводы

Таким образом, налоги способствуют решению различных социальных задач: защита низкооплачиваемых лиц, перераспределение доходов для обеспечения социально незащищенных слоев населения, осуществление эффективной демографической политики.

Налогообложение выступает одним из наиболее ощутимых рычагов государственного воздействия на отдельные регионы, территории или предприятия, поскольку с помощью налогов государство стимулирует или тормозит деловую активность, определяя приоритеты развития с учетом национальных интересов. Налоговая политика влияет на все этапы воспроизводственного процесса и процесса распределения доходов между членами общества. Это влияние может проявиться как в сдерживании воспроизводства и замедлении темпов экономического развития страны, так и в стимулировании предпринимательской активности, обеспечении условий для устойчивого и быстрого экономического роста и повышении уровня общественного благосостояния в Украине.

Построение оптимальной модели налоговой политики требует разработки актуальных основ, конкретных форм и методов долгосрочного и краткосрочного воздействия, которые должны согласовываться с социальными и экономическими проблемами государства, возможностями решения через налоговое регулирование и ориентироваться на исторические, национальные, культурные особенности, степень участия государства в экономике, развитость рыночных отношений. Однако на данном этапе такая направленность налогового регулирования полностью не реализуется. На данный момент действующие принципы отечественной налоговой политики функционируют без достаточного теоретического и практического обоснования, а также глубокого анализа опыта стран с рыночной экономикой по использованию налогов как фактора экономического роста страны и отдельных регионов.

Список литературы

1. Налоговый кодекс Украины от 02.12.2010 № 2755-VI с изм. и дополн.

- Закон України «Про державну податкову службу в Україні» від 04.12.90 №509-XII в ред. Закону від 24.12.93 № 3812-XII зі змінами та допов.

- Алиев, Б.

Х. Теоретические основы налогообложения: учеб. пособие / Б. Х. Алиев, А. М. Абдулгалимов; под ред. А. З. Дадашева. — М.: ЮНИТИ-ДАНА, 2004. — 159 с.

- Глухов В.В., Дольдэ И.В. Налоги: теория и практика. — СПб.: Спец. Лит., 1996. — 285 с.

- Гридчина М.В., Тропина В.Б., Вдовиченко Н.И., Калина А.В.

Налоговая система Украины: Учеб. Пособие. — 3-е изд., испр. и доп. — К.: МАУП, 2003. — 144 с.: ил. — Библиогр.: с. 137-142.

- Дикань Л.В. Налогообложение. — Харьков: Консум, 1996. — 428 с.

- Завгородний В.П.

Налоги и налоговый контроль в Украине. — К.: А.С.К., 2000. — 639 с.

- Конрад Ю., Лукина И. Налоговая политика в Украине: подходы и перспективы // Экономика Украины. — 1996. — №11.

- Кучерявенко М.В.

Налоговое право. — Харьков: Консул, 1997. — 482 с.

- Миляков Н.В. Налоги и налогообложение: Курс лекций. — М.: ИНФРА-М, 1999. — 348 с.

- Налоги / В.В.

Буряковский, В.Я. Кармазин и др. — Днепропетровск: Пороги, 1998. — 612 с.

- Соколовська А.М. податкова система України: теорія і практика становлення. — К.: НДФІ, 2001. — 372 с.

- Черник Д.Г., Починок А.П., Морозов В.П.

Основы налоговой системы: Учеб. для вузов. — М.: ЮНИТИ-ДАНА, 2000. — 511 с.

- Налог на доходы физических лиц. — [Электронный ресурс]. — Режим доступа: httр://indеx.minfin.соm.uа/indеx/tаx/

Приложение 1

|

Ставки НДФЛ (налога на доходы физических лиц) в Украине в 2013 году [14] |

||||

|

Вид дохода |

Ставка налога |

Ссылка на НКУ (IV раздел) |

||

|

Доходы, полученные в форме заработной платы, других поощрительных и компенсационных выплат или других выплат и вознаграждений, выплачиваемые плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам |

15% (17%) |

п.167.1 |

||

|

Заработная плата шахтеров, работников шахтостроительных предприятий, занятых на подземных работах полный рабочий день (и более 50% рабочего времени в год), а также работников государственных военизированных аварийно-спасательных формирований |

10% |

п.167.4 |

15% (17%) |

п.165.1.26 |

|

Доходы, полученные физическим лицом — предпринимателем от осуществления хозяйственной деятельности |

15% (17%) |

п.177.1 |

||

|

Доходы граждан, полученные от осуществления независимой профессиональной деятельности |

15% (17%) |

п.178.2 |

||

|

Суммы излишне потраченных средств, полученных на командировку или под отчет, и не возвращенных в установленный срок |

15% (17%) |

п.170.9 |

||

|

Доходы, полученные от предоставления имущества в лизинг, аренду или субаренду |

15% (17%) |

п.170.1 |

||

|

Инвестиционная прибыль от проведения налогоплательщиком операций с ценными бумагами, деривативами и корпоративными правами, выпущенными в отличных от ценных бумаг формах (кроме дохода от операций, отмеченных в пп. 165.1.2 и 165.1.40 НКУ) |

15% (17%) |

п.170.2 |

||

|

60% суммы одноразовой страховой выплаты по договору долгосрочного страхования жизни в случае достижения застрахованным лицом определенного возраста, обусловленного в страховом договоре, или окончанием срока действия договора |

15% (17%) |

п.170.8.2 |

||

|

Выкупная сумма в случае досрочного расторжения страхователем договора долгосрочного страхования жизни |

15% (17%) |

п.170.8.2 |

||

|

Сумма средств, из которой не был удержан налог, выплачиваемая вкладчику из его пенсионного вклада или счета участника фонда банковского управления в связи с досрочным расторжением договора пенсионного вклада, доверительного управления, или негосударственного пенсионного обеспечения |

15% (17%) |

п.170.8.2 |

||

|

Средства, предоставляемые работодателем как помощь на захоронение (в сумме превышение над значением двойного размера прожиточного минимума для работоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) |

15% (17%) |

пп.»б» п.165.1.22 |

||

|

Часть благотворительной помощи, подлежащая налогообложению с учетом норм п.170.7 НКУ |

15% (17%) |

п.170.7 |

||

|

Доход за сданный утиль драгоценных металлов (кроме дохода, полученного за утиль драгоценных металлов, проданный НБУ) |

15% (17%) |

п.164.2.18 |

||

|

Выигрыши, призы, подарки |

||||

|

Выигрыш, приз в государственную денежную лотерею в размере, не превышающем 50 минимальных зарплат |

Не облагается |

п.165.1.46 |

||

|

Выигрыш в государственную и негосударственную денежную лотерею, выигрыш игрока (участника), полученный от организатора азартной игры |

15% (17%) |

абз.1 п.167.1 |

||

|

Прочие выигрыши или призы |

30% |

абз.1 п.167.3 |

||

|

Подарки (а также призы победителям и призерам спортивных соревнований), если их стоимость не превышает 50% минимальной зарплаты, за исключением денежных выплат в любой сумме |

Не облагается |

пп.165.1.39 |

||

|

Денежные выигрыши в спортивных соревнованиях (кроме вознаграждений спортсменам — чемпионам Украины, призерам спортивных соревнований международного уровня, в том числе спортсменам-инвалидам, определенных в пп.»б» п.165.1.1 НКУ) |

15% (17%) |

абз.2 п.167.3 |

||

|

Средства, имущество, имущественные или неимущественные права, стоимость работ, услуг, подаренные плательщику налога, облагаются налогом по правилам для налогообложения наследства (см. раздел «Наследство») |

0% 5% 15% (17%) |

п.174.6 |

||

|

Проценты |

||||

|

Процент на текущий или депозитный банковский счет |

5% (не облагается до 01.01.2015) |

абз.2 п.167.2 |

||

|

Процентный или дисконтный доход по именным сберегательным (депозитным) сертификатам |

5% (не облагается до 01.01.2015) |

абз.3 п.167.2 |

||

|

Процент на вклад (депозит) члена кредитного союза в кредитном союзе |

5% (не облагается до 01.01.2015) |

абз.4 п.167.2 |

||

|

Доход, который выплачивается компанией, управляющей активами института общего инвестирования, на размещенные активы, включая доход, который выплачивается эмитентом в результате выкупа (погашения) ценных бумаг |

5% |

абз.5 п.167.2 |

||

|

Доход по ипотечным ценным бумагам (ипотечным облигациям и сертификатам) |

5% |

абз.6 п.167.2 |

5% |

абз.7 п.167.2 |

|

Доход по сертификатам фонда операций с недвижимостью и доход, полученный в результате выкупа (погашения) управителем сертификатов фонда операций с недвижимостью |

5% |

абз.8 п.167.2 |

||

|

Доход в виде инвестиционной прибыли от операций с облигациями внутренних государственных ссуд, в том числе от изменения курса иностранной валюты |

5% |

абз.10 п.167.2 |

||

|

Проценты (дисконтные доходы), начисленные или выплаченные физическим лицам по любым другим основаниям (кроме перечисленных в п.167.2 НКУ) |

15% (17%) |

п.170.4.3 |

||

|

Дивиденды, роялти |

||||

|

Дивиденды, начисленные в виде акций (частей, паев), эмитированных юрлицом-резидентом, при условии, что такое начисление не изменяет частей участия всех акционеров (владельцев) в уставном фонде эмитента, и в результате которого увеличивается уставный фонд эмитента на совокупную нарицательную стоимость начисленных дивидендов |

Не облагается |

п.165.1.18 |

||

|

Дивиденды, начисленные эмитентом корпоративных прав — юрлицом-резидентом (кроме дивидендов, указанных ниже) |

5% |

абз.9 п.167.2 |

||

|

Дивиденды, начисленные физическим лицам по акциям или другим корпоративным правам, имеющих статус привилегированных, либо другой статус, предусматривающий выплату фиксированного размера дивидендов или суммы |

15% (17%) |

п.170.5.3 |

||

|

Роялти |

15% (17%) |

п.170.3.1 |

||

|

Продажа недвижимости |

||||

|

Доход от продажи (обмена) не чаще, чем один раз, в течение отчетного года жилого дома, квартиры или их части, комнаты, садового (дачного) дома, а также земельного участка и при условии пребывания такого имущества в собственности плательщика налога свыше 3 лет |

Не облагается |

п.172.1 |

||

|

Доход от продажи в течение отчетного года более чем одного из объектов недвижимости, отмеченных в п. 172.1, а также доход от продажи объекта недвижимости, не отмеченного в п.172.1 |

5% |

абз.1 п.172.2 |

||

|

Доход от продажи (обмена) объекта незавершенного строительства |

5% |

абз.2 п.172.2 |

||

|

Продажа движимого имущества |

||||

|

Доход от продажи (обмена) объекта движимого имущества (кроме исключения, см. ниже) |

5% |

п.173.1 |

||

|

Доход от продажи (обмена) в течение отчетного налогового года одного из объектов движимого имущества в виде легкового автомобиля, мотоцикла, мопеда, не подлежит налогообложению (как исключение из предыдущего). Доход от продажи (обмена) в течение отчетного налогового года двух и более объектов движимого имущества в виде легкового автомобиля, мотоцикла, мопеда, подлежит налогообложению по ставке 5%. |

Не облагается 5% |

п.173.2 |

||

|

Наследство |

||||

|

Стоимость собственности, которая наследуется членами семьи наследодателя первой степени родства |

0% |

п.174.2.1 |

||

|

Стоимость собственности, отмеченной в пп. «а», «б», «г» п.174.1 НКУ, наследуемой инвалидом I группы, либо имеет статус ребенка-сироты или ребенка, лишенного родительской заботы, а также стоимость собственности, отмеченной в пп. «а», «б» п.174.1 НКУ, наследуемой ребенком-инвалидом |

0% |

п.174.2.1 |

||

|

Денежные сбережения, помещенные до 02.01.1992 в учреждения Сбербанка СССР и государственного страхования СССР, действовших на территории Украины, либо в государственные ценные бумаги, а также денежные сбережения граждан Украины, помещенные в учреждения Ощадбанка Украины и бывшего Укргосстраха в течение 1992-1994 гг., погашение которых не состоялось |

0% |

п.174.2.1 |

||

|

Стоимость любого объекта наследства, полученного наследниками, которые не являются членами семьи наследодателя первой степени родства |

5% |

п.174.2.2 |

||

|

Наследство, полученное любым наследником от наследодателя — нерезидента, и любой объект наследства, которое наследуется наследником — нерезидентом |

15% (17%) |

п.174.2.3 |

||

|

Доходы нерезидентов и иностранные доходы |

||||

|

Доходы с источником их происхождения в Украине, которые насчитываются или выплачиваются нерезидентам |

по ставкам, определенным для резидентов |

п.170.10.1 |

||

|

Иностранные доходы |

15% (17%) |

п.170.11.1 |

||