Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование промышленности и сельского хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия.

Проводимая в стране экономическая реформа открыла новый этап в развитии банковского дела. Особую актуальность в условиях перехода к рынку приобретают вопросы перспектив развития банков и других кредитных институтов в нашей стране, ее практическая реализация. Решение поставленной задачи возможно лишь на основе изучения, практического осмысления функционирования банков и внедрения наиболее прогрессивных, рациональных форм и методов работы на практике.

Банковская система государства

Основной целью банковской системы является обслуживание оборота капитала в процессе производства и обращения товаров. Банковская система является главным звеном финансово-кредитной системы государства, так как на нее падает нагрузка по кредитно-финансовому обслуживанию хозяйственного оборота страны.

Основные задачи банковской системы любой страны:

- обеспечение эффективного и бесперебойного функционирования системы расчетов в народном хозяйстве;

- аккумуляция временно свободных ресурсов в стране;

- кредитование производства, обращения товаров и потребностей физических лиц.

Существует два основных типа построения банковской системы:

¾ одноуровневая;

¾ двухуровневая.

одноуровневой

Двухуровневая банковская система основывается на построении взаимоотношений между банками в двух плоскостях — по горизонтали и по вертикали.

I Центральный банк

II Коммерческий банк Коммерческий банк Коммерческий банк

По вертикали, По горизонтали

При этом происходит разделение административных функций и операционных функций, связанных с обслуживанием народного хозяйства.

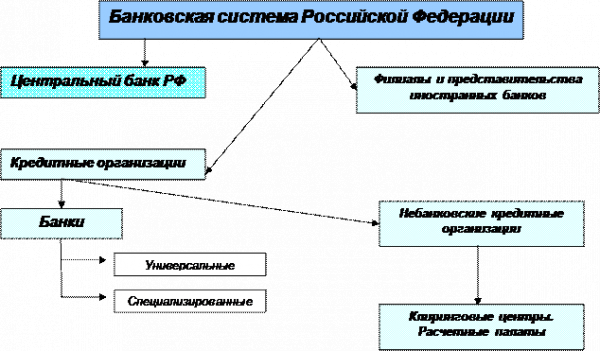

Банковская система России представляет собой двухуровневую систему, состоящую из Центрального Банка Российской Федерации, кредитных организаций, филиалов и представительств иностранных банков.

Система кредитования в коммерческих банках

... За личный вклад в развитие банковской системы» в категории «Серебро». По результатам работы в 20 ... юридических лиц). Цель преддипломной практики - ознакомление с системой функционирования коммерческого банка, в частности, с ... анализ потребительских кредитов по срокам и видам. Характеристика банка июня 993 года на собрании акционеров было принято решение об учреждении Социального коммерческого банка ...

|

Рис. 1 Банковская система России

Центральный банк РФ —

Кредитная организация —

Банк —

Небанковская кредитная организация —

Иностранный банк

Говоря о формировании структуры банковской системы, необходимо отметить, что история развития банковского дела в России наглядно показывает необходимость его организации по региональному принципу. До 1989 года в России организационная структура банковской системы была построена по ярко выраженному отраслевому принципу. Включала в себя Государственный банк страны, выполнявший функции координатора деятельности специализированных банков, и сами специализированные банки, обслуживающие крупные народнохозяйственные комплексы (Промстройбанк СССР, Агропромбанк СССР, Жилсоцбанк СССР) или отдельные виды деятельности (Сбербанк СССР, Внешэкономбанк СССР).

Подобная организация банковского дела была направлена на усиление связи банков с хозяйством, на усиление воздействия денежно-кредитных отношений на производство.

Однако закрепление клиентуры за специализированными банками в зависимости от ее отраслевой принадлежности предопределило неравномерное распределение ресурсов внутри банковской системы, ограничивало рост банков вследствие невозможности расширения клиентской базы, и не способствовало развитию рыночных отношений, предполагающих свободу выбора для всех субъектов экономики.

Тем не менее, подобная тенденция сохранилась в России и большинство банков созданных в 1992-1994 годах также сформировались как отраслевые банки. Однако для того, чтобы привлечь новых клиентов и расширить свою ресурсную базу банки стали осуществлять все виды банковских операций для организации деятельности предприятий всех отраслей экономики, расположенных на данной территории.

На 01.08.1995 г. на территории Российской Федерации было зарегистрировано 2579 коммерческих банков, а число их филиалов превышало 5,6 тыс. (без учета образующих особую подструктуру национальной банковской системы 40 тыс. отделений Сберегательного банка РФ).

Количество действующих в России кредитных организаций (без Внешэкономбанка) за 1999 г. сократилось на 113 (с 1476 на начало года до 1363 на 1 декабря).

Совокупный капитал (без учета Сбербанка России) уменьшился со 102 млрд руб. на 1.08.98 до 41,2 млрд. руб. на 1.03.99, или на 59,6%. Вместе с тем, с марта 1999 г. начался процесс роста капитала: за период с 1.03.99 по 1.09.99 совокупный капитал банков вырос на 44,8 млрд. руб. (т.е. более чем в два раза) и составил 86 млрд руб. (82% от предкризисного уровня).

Причинами роста капитала являлись рекапитализация действующих банков и отзыв лицензий у неплатежеспособных банков с отрицательным капиталом, обеспечившие соответственно 76% и 24% прироста капитала банковской системы. В целом активы банковской системы увеличились за период с 1.01.99 по 1.09.99 на 341,6 млрд руб., или на 33%. за тот же период депозиты физических лиц, размещенные в банковской системе, увеличились в рублях на 26,4%, в иностранной валюте (в долларовом эквиваленте) — на 6,4%. Однако доля депозитов физических лиц в совокупных пассивах банковской системы еще не достигла предкризисного уровня, составив на 1.09.99 18,2% (на 1.08.98 — 25,4%).

Региональные банковские системы являются частью единой банковской системы страны. Наряду с определяющими общими чертами и закономерностями развития региональные банковские системы имеют в то же время и свои особенности, обусловленные состоянием экономической конъюнктуры рынка и местом в системе межрегиональных хозяйственных связей.

Применительно к региональной банковской системе можно утверждать, что она содержит следующие элементы:

- различные коммерческие банки (мелкие, средние, крупные);

- кредитные учреждения;

- вспомогательные организации.

В последнее время вопросы формирования и функционирования региональных банковских систем выходят на первый план. Процесс создания региональных банковских систем представляется в настоящее время как перспектива развития банковской системы страны в целом.

Ресурсы региональных банков в массе своей представляют собой совокупные ресурсы банковской системы страны, закрепляя тем самым региональную структуру банковской системы.

Банковская система представляет собой не случайный набор предприятий — финансовых посредников. Среди множества финансовых институтов, осуществляющих деятельность по перемещению средств от различных кредиторов к различным заемщикам, банки занимают особое место в силу специфики своей деятельности и особого статуса, свойственного только банкам. Возможность приобщения к банковскому сообществу получают только те финансовые посредники, которые осуществляют свою деятельность на основании специального разрешения (лицензии) государственных органов, определяющего круг специфических операций банков.

Прибыль

Ликвидность

Проблема поддержания и регулирования ликвидности, по-прежнему остается серьезной в особенности для региональных банков (55% межбанковских кредитов и депозитов адсорбируются 30 крупнейшими банками).

Большая роль отводится банкам в обслуживании потребностей региональных бюджетов. Основные направления взаимодействия региональных банков с экономикой региона в самом общем виде определяются Федеральным законом от 25 сентября 1997 года №126-ФЗ «О финансовых основах местного самоуправления в Российской Федерации», в соответствии с которым, региональные банки во взаимодействии с региональными властями выполняют функции по организации финансов, как на территории соответствующего территориального образования, так и за ее пределами.

Начало девяностых годов было временем становления банковской системы и рыночных преобразований в экономике города. Наиболее интенсивным появление новых банков в Санкт-Петербурге было в начале 90-х годов. Наряду с созданием самостоятельных банков быстрыми темпами развивалась филиальная сеть иногородних банков. В настоящее время банковская система Санкт-Петербурга представлена 41 кредитной организацией, в том числе двумя небанковскими кредитными организациями. По состоянию на 1.05.2000 в Санкт-Петербурге действовало 57 филиалов иногородних банков (из них 48 филиалов московских банков).

Сегодня концентрация банковских учреждений в Санкт-Петербурге говорит о том, что город стал одним из крупнейших финансовых центров страны.

Учитывая, что банковская система РФ сформирована по территориальному принципу, можно выделить как минимум два уровня управления банковской системой:

- федеральный, на котором осуществляется управление банковской системой в масштабах страны;

- региональный, на котором осуществляется управление банковской системой в масштабах региона.

Подобное деление уровней управления получило и законодательное закрепление в Федеральном законе РФ от 2 декабря 1990 года №394-1 «О Центральном банке Российской Федерации (Банке России)», согласно которому в структуру Банка России включаются территориальные учреждения Банка России, которые создаются по экономическим регионам, в том числе и объединяющим территории нескольких субъектов РФ.

проблемах

«Депозитная пирамида», свидетельствуя о частичном восстановлении доверия к банкам, создает определенные угрозы для устойчивого функционирования банков — их ресурсная база не может быть устойчивой, если клиент вправе в любой момент изъять вклад.

Основная нерешенная проблема — несбалансированность по срокам и стоимости ресурсной базы, нехватка долгосрочных и устойчивых пассивов: доля обязательств со сроком исполнения менее 1 месяца превышает 80%.

Достаточно серьезно обозначилась проблема неравномерного распределения финансовых потоков между региональным и федеральным уровнями бюджетной системы. На бюджеты субъектов Федерации ложится основная нагрузка по финансированию социальной сферы.

К сожалению, продолжают эволюционировать и противоречия, сложившиеся в банковском секторе еще в начале 90-х. Прежде всего — неравномерность распределения кредитных организаций по регионам страны: на Москву приходится почти половина всех действующих банков; почти половина всех филиалов коммерческих банков находится за пределами регионов расположения самих коммерческих банков.

Степень обеспеченности населения банковскими услугами в столице в 2,5 — 3 раза выше, чем в среднем по регионам. Правда, филиальная сеть распределена по территории России значительно более равномерно.

Открытие банковских филиалов в нынешних условиях — дело достаточно хлопотное и дорогостоящее. Этому, казалось бы, естественному и закономерному процессу нередко препятствуют местные административные органы, а иногда и главные территориальные управления Центрального банка РФ. В ряде регионов местные органы допускают некомпетентное вмешательство в дела банков, разделяя их на своих и чужих, включая и распределение клиентуры. Это ведет к недобросовестной конкуренции.

Банковская статистика показывает сложность и неоднозначность процессов в региональной структуре банковской системы, которые обусловлены как общеэкономическими факторами, так и региональными особенностями развития. Основные причины уменьшения количества банков — преобразование мелких банков в филиалы более крупных и отзыв лицензий из-за неспособности банка выполнять операции.

Между тем, как показывает практика, создание в регионах новых банков и упрочение их позиций тормозятся такими факторами, как недостаточное развитие средств связи, сложившиеся прочные отношения между крупными региональными банками и промышленными предприятиями, сопротивление местных властей, отсутствие квалифицированных кадров, финансовых и материальных ресурсов. Такое положение объясняется и нестабильностью денежного обращения в России, что негативно сказывается на регионах, удаленных от концентрации бюджетных средств, корпоративного капитала и частных сбережений. К этому следует добавить боязнь конкуренции, хотя одна из задач реформирования банковской системы в стране состояла именно в том, чтобы создать конкурентную среду как естественный стимул для саморазвития банков.

Поэтому региональные банки нуждаются в повышенном внимании со стороны Правительства РФ и Банка России и требуют необходимой разработки эффективной государственной программы поддержки региональных банков.

Заметим, что нет общепринятой концепции развития банковской системы в масштабах страны, хотя попытки ее создания предпринимались учеными не раз. Отсутствие четкого представления о том, какую банковскую систему необходимо формировать и иметь в перспективе, неизбежно порождает высокий риск для всех структурных звеньев системы. В настоящее время Правительство РФ совместно с ЦБР целенаправленно занимается разработкой комплекса мер по реструктуризации банковской системы в течение достаточно длительного периода времени, исходя из имеющихся у государства и Банка России реальных финансовых возможностей по поддержке российских банков, опыта работы Банка России по нормализации деятельности финансово нестабильных банков, подходов, реализуемых при реструктуризации банковских систем зарубежных стран, а также рекомендаций специалистов, в том числе из международных финансовых организаций. Основные направления реформирования банковской системы страны нашли свое отражение в Программе «О мерах по реструктуризации банковской системы Российской Федерации», одобренной Советом директоров ЦБР и Президиумом Правительства РФ 17 и 21 ноября 1998 года.

Методы государственного регулирования банковской деятельности.

Центральный банк РФ (ЦБ РФ) является юридическим лицом, осуществляет свои расходы за счет собственных доходов и не регистрируется в налоговых органах. Уставный капитал и иное имущество ЦБ РФ являются федеральной собственностью.

Основными целями деятельности ЦБ РФ являются:

1. Защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам.

2. Развитие и укрепление банковской системы РФ.

3. Обеспечение эффективного и бесперебойного функционирования системы расчетов.

ЦБ РФ подотчетен Государственной Думе Федерального собрания РФ.

Подотчетность означает:

- назначение на должность и освобождение от должности Государственной Думой по представлению Президента РФ председателя ЦБ;

- назначение на должность и освобождение от должности Государственной Думой членов Совета директоров ЦБ;

- представление ЦБ Государственной Думе на рассмотрение годового отчета, а также аудиторского заключения;

- определение Государственной Думой аудиторской фирмы для проведения аудиторской проверки ЦБ;

- доклад председателя ЦБ Государственной Думе о деятельности ЦБ, проведение парламентских слушаний о деятельности ЦБ с участием его представителей.

Центральный банк в пределах полномочий, представленных ему Конституцией РФ и федеральными законами, независим в своей деятельности.

Высшим органом ЦБ является Совет директоров — коллегиальный орган, определяющий основные направления деятельности ЦБ и осуществляющий руководство и управление ЦБ.

В Совет директоров входят председатель ЦБ и двенадцать членов Совета директоров.

ЦБ участвует в разработке экономической политики Правительства РФ. Председатель ЦБ или по его поручению один из его заместителей участвует в заседаниях Правительства РФ.

ЦБ и Правительство РФ информируют друг друга о предполагаемых действиях, имеющих общегосударственное значение; координируют свою политику, проводят регулярные консультации.

Главная цель банковского регулирования и надзора — поддержание стабильности банковской системы, защита интересов вкладчиков и кредиторов.

ЦБ, являясь органом банковского регулирования и надзора:

1. Не вмешивается в оперативную деятельность кредитных организаций, но устанавливает обязательные для кредитных организаций правила:

¾ проведения банковских операций;

¾ ведения бухгалтерского учета;

¾ составления и предоставления бухгалтерской и статистической отчетности.

2. Имеет право запрашивать и получать у кредитных организаций необходимую информацию об их деятельности.

3. Регистрирует кредитные организации в Книге государственной регистрации кредитных организаций, выдает им лицензии на осуществление банковских операций и отзывает.

4. Вправе предъявлять квалификационные требования к руководителям исполнительных органов, а также к главному бухгалтеру кредитной организации.

5. Вправе запрашивать и получать информацию о финансовом положении и деловой репутации участников (акционеров, кредитной организации в случае приобретения ими более 20% акций кредитной организации) и в случае неудовлетворительного положения приобретателям отказать.

6. В целях обеспечения устойчивости кредитных организаций может устанавливать им обязательные нормативы.

7. Устанавливает методики определения: собственных средств, активов, пассивов и размеров риска для каждого из нормативов с учетом международных стандартов и консультаций с банками и банковскими ассоциациями.

8. Устанавливает минимальный размер резервов, создаваемых под высокорисковые активы и размер валютного, процентного и иных рисков.

9. Регулирует размеры и порядок учета открытой позиции банков по валютным операциям и операциям с драгоценными металлами.

ЦБ имеет право проводить проверки кредитных организаций, направлять им обязательные для исполнения предписания об устранении выявленных в их деятельности нарушений, применять санкции к нарушителям, предусмотренные законом, получать и проверять отчетность и другие документы кредитных организаций.

В целях реализации полномочий по надзору за деятельностью кредитных организаций ЦБ РФ принял Инструкцию №59 «О применении к кредитным организациям мер воздействия за нарушения пруденциальных норм деятельности» № 02-139 от 31.03.97.

При территориальных учреждениях ЦБ создаются Надзорные органы, основной задачей которых является регулирование деятельности кредитных организаций в целях ее приведения в соответствие с нормами и требованиями, предъявляемыми действующим банковским законодательством и ЦБ.

Надзорные органы применяют к кредитным организациям меры воздействия двух типов: предупредительные и принудительные.

Банковское обслуживание физических и юридических лиц.

Банковская деятельность —

Банковские операции —

1. Привлечение денежных средств физических и юридических лиц во вклады.

3. Открытие и ведение счетов физических и юридических лиц.

4. Осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

5. Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц.

6. Купля — продажа иностранной валюты в наличной и безналичной формах.

8. Выдача банковских гарантий.

Осуществление переводов иностранной валюты по поручению физических лиц без открытия счета.

Помимо перечисленных, кредитная организация вправе осуществлять следующие сделки:

1. Выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме.

2. Приобретение права требования от третьих лиц исполнения обязательств в денежной форме.

3. Доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами.

4. Предоставление в аренду физическим и юридическим лицам специальных помещений или нахождение в них сейфов для хранения документов и ценностей.

5. Лизинговые операции.

6. Оказание консультационных и информационных услуг и т.д.

Кредитной организации запрещается заниматься производственной, торговой и страховой (кроме рисков) деятельностью.

Для реализации своих функций банк:

1. осуществляет разнообразные операции и сделки, разрешенные банковским законодательством;

2. использует различные финансовые инструменты, отличающиеся друг от друга условиями, формой, сферой применения и т.д.

Все многообразие банковских операций и сделок можно разделить на следующие основные группы в зависимости от их содержания и ресурсов, задействованных при их осуществлении:

Пассивные операции —

Активные операции —

Комиссионно-посреднические операции —

Пассивные операции

формирование и увеличение собственного капитала банка

акционерный капитал —

резервный капитал —

фонд накопления —

специальные фонды и резервы;

депозитные операции

депозиты до востребования

срочные вклады

Существуют следующие разновидности депозитов:

сберегательные вклады —

выигрышные;

- срочные;

на предъявителя;

- рождественские;

- до востребования и т.д.

сертификат —

межбанковские депозиты —

- осуществления своих расчетов;

- регулирования уровня ликвидности банка;

- получения дополнительных ресурсов;

средства, зарезервированные на счетах для их расчетов, такие как:

- аккредитивы;

- лимитированные чековые книжки;

- пластиковые карточки и т.д.;

открытие расчетных, текущих и иных счетов юридическим и физическим лицам;

межбанковские кредиты

активных операций

кредитные операции

по срокам

по характеру обеспечения

по размерам ссуды

по категориям заемщиков и кредитов:

межбанковский

банковский

потребительский

муниципальный

государственный

международный

в зависимости от целей кредитования:

ссуды на капитальные вложения —

ссуды на временное пополнение недостатка средств

ссуды на потребительские цели;

ссуды на фондовые операции —

по способу взимания процентов:

проценты удерживаются в момент предоставления ссуды;

- проценты удерживаются в момент погашения кредита;

- проценты выплачиваются равномерными взносами на протяжении всего срока кредита;

- плавающая процентная ставка (ролловерный кредит);

- прогрессивная ставка;

- регрессивная ставка;

Этапы выдачи кредита.

Заявка и интервью с клиентом.

Клиент, обращающийся в банк за получением кредита, представляет заявку, где содержатся исходные данные о требуемой ссуде: цель, размер кредита, вид и срок ссуды, предполагаемое обеспечение. Банк требует, чтобы к заявке были приложены документы и финансовые отчеты, служащие обоснованием просьбы о предоставлении ссуды и объясняющие причины обращения в банк. В состав пакета сопроводительных документов входят: баланс, счет прибылей и убытков за последние 3 года, отчет о движении кассовых поступлений, прогноз финансирования, налоговые декларации, бизнес-планы. Заявка поступает к кредитному работнику, который проводит беседу с руководством предприятия. Он должен точно определить уровень руководства и порядок ведения дел, обговорить тонкости выполнения обязательств.

Изучение кредитоспособности и оценка риска.

Если после интервью решено продолжить работу с клиентом, то документы передаются в отдел по анализу кредитоспособности. Там проводится углубленное и тщательное обследование финансового положения компании-заемщика, при этом экспертам предоставляются очень широкие полномочия.

Подготовка к заключению договора.

Этот этап называется структурированием ссуды, на котором определяются основные характеристики ссуды: вид кредита, сумма, срок, способ погашения, обеспечение, цена кредита.

Кредитный мониторинг.

Контроль над ходом погашения ссуды и выплатой. Он заключается в периодическом анализе кредитного досье заемщика, пересмотре кредитного портфеля банка, оценке состояния ссуд и проведении аудиторских проверок.

депозитные операции с Банком России и коммерческими банками;

факторинговые операции коммерческих банков (

внутренний;

u внешний;

открытый;

- закрытый;

- с правом регресса;

- без права регресса;

- без кредитования;

- с кредитованием;

лизинговые операции коммерческих банков (

оперативный лизинг (

финансовый лизинг (

возвратный лизинг;

- прямой лизинг;

- лизинг по остаточной стоимости;

- чистый лизинг;

- мокрый лизинг;

- раздельный лизинг;

фондовые активные операции банков.

комиссионно-посреднических операций

расчетно-кассовое обслуживание клиентов —

безналичные расчеты по поручению клиентов:

расчеты платежными поручениями —

расчеты платежными требованиями-поручениями —

расчеты аккредитивами (

Виды аккредитивов:

- с точки зрения возможности изменения