Актуальность выбранной темы.

Степень научности данной работы.

Объект исследования

Предмет исследования

Цель данной работы

задачи

изучить экономическую сущность инвестиций и их классификацию;

- рассмотреть иностранные инвестиции;

- изучить элементы инвестиционного рынка;

- рассмотреть двусторонние межправительственные соглашения о поощрении и взаимной защите инвестиций;

барьеры, препятствующие продвижению российских инвестиций в зарубежные

изучить иностранные инвестиции в России и российские инвестиции за рубежом;

Структура данной курсовой работы.

1. Теоретические основы инвестирования на современном этапе развития экономики, .1 Экономическая сущность и классификация инвестиций

Инвестиции — совокупность затрат, реализуемых в форме целенаправленного вложения капитала на определённый срок в различные отрасли и сферы экономики для получения прибыли (дохода) и (или) достижения иного (политического, социального и т.п.) полезного результата.

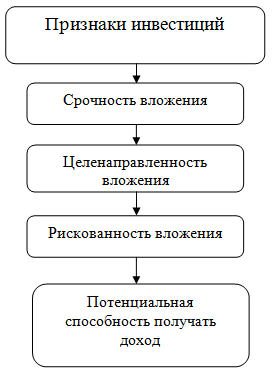

Признаки инвестиций (см. рис.1.1.):

- срочность вложения;

- целенаправленность вложения;

- рискованность вложения;

- потенциальная способность получать доход.

Рис.1.1 — Признаки инвестиций

Значение инвестиций проявляется на макро- и микроуровнях. Для государства в целом внутренние инвестиции позволяют ускоренными темпами осуществить технологическое и техническое перевооружение экономики, резко повысив уровень ее конкурентоспособности на мировом рынке. В то же время мощный и неуправляемый приток иностранных инвестиций может создать зависимость от иностранного капитала и негативно повлиять на состояние платежного баланса страны. Поэтому внутренние инвестиции в обозримой перспективе за счёт повышения конкурентоспособности отечественной экономики должны «перекрываться» внешними инвестициями, а также диверсифицированным экспортом товаров и услуг.

Особое значение для роста экономики имеют «инновации», то есть инвестиции в наукоёмкие технологии, способствующие резкой структурной перестройке экономики.

На микроуровне, то есть на уровне предприятия, привлечение инвестиций способствует модернизации производства (его техническому и технологическому перевооружению), повышению рентабельности.

Доходов населения. В данной работе использовались: «Политика ...

... – «Личные доходы населения», «Динамика распределения доходов» - учебник Куснер, Ю.С.. Также в данной работе используются различные статьи на тему доходов, часто появляющиеся в газетах и журналах – «Ведомости», «Коммерсантъ», «Уровень жизни населения регионов России», «РБК». ...

В экономической науке инвестиции классифицируются

ü В зависимости от объектов вложения:

- Реальные (осуществляются в создание активов, связанных с осуществлением операционной деятельности и решением социально-экономических проблем хозяйствующего субъекта).

Реальные инвестиции подразделяются на следующие виды инвестиций:

- а) в основной капитал (земля, здания, сооружения, оборудование, инвентарь);

- б) в материально-производственные запасы;

- в) в нематериальные активы (патенты, лицензии, ноу-хау, НИОКР).

- Финансовые (осуществляются в различные финансовые инструменты).

В зависимости от объекта вложения финансовые инвестиции подразделяются на следующие виды вложений:

- а) в ценные бумаги;

- б) в иностранную валюту;

- в) в банковские депозиты;

- г) тезаврационные инвестиции (в драгоценные металлы и драгоценные камни; в предметы коллекционного спроса).

ü По приобретаемому инвестором праву собственности:

- Прямые (свыше 10% акций (долей) в уставном (складочном) капитале хозяйственного общества (товарищества)).

- Косвенные (менее 10%).

ü По периоду финансирования:

- Краткосрочные (до 1 года);

- Среднесрочные (от 1 года до 3 лет);

- Долгосрочные (свыше 3 лет).

ü По формам собственности используемого инвестором капитала:

- Частные.

- Государственные.

ü По региональному признаку:

- Внутренние.

- Внешние.

ü В зависимости от целей и направленности действий хозяйствующих субъектов инвестиции подразделяются на:

- Начальные (нетто-инвестиции), направленные на основание предприятия.

- Экстенсивные, направленные на расширение предприятия.

- Реинвестиций, направленные на воспроизводство основных фондов на предприятиях за счёт средств, полученных в результате реализации инвестиционного проекта.

Вывод: Инвестиции — совокупность затрат, реализуемых в форме целенаправленного вложения капитала на определённый срок в различные отрасли и сферы экономики для получения прибыли и достижения иного полезного результата.

Значение инвестиций для государства в целом внутренние инвестиции позволяют ускоренными темпами осуществить технологическое и техническое перевооружение экономики, резко повысив уровень ее конкурентоспособности на мировом рынке. Для предприятий, привлечение инвестиций способствует модернизации производства, повышению рентабельности.

В экономической науке инвестиции классифицируются

ü В зависимости от объектов вложения:

ü По приобретаемому инвестором праву собственности:

ü По периоду финансирования:

ü По формам собственности используемого инвестором капитала:

ü По региональному признаку:

ü В зависимости от целей и направленности действий хозяйствующих субъектов

2 Иностранные инвестиции: сущность, основные понятия и классификация

Иностранные инвестиции — все виды имущественных и интеллектуальных ценностей, вкладываемые иностранными инвесторами в объекты предпринимательской и других видов деятельности в целях получения прибыли.

В Законе РФ «Об иностранных инвестициях» (1999) иностранная инвестиция определяется как «вложение иностранного капитала в объект предпринимательской деятельности на территории РФ в виде объектов гражданских прав при условии, что эти объекты не изъяты из оборота в РФ».

По российскому законодательству (ст. 128 Гражданского кодекса РФ) к объектам гражданского права, которые могут служить объектами капиталовложений, относятся:

- вещи;

- иное имущество (в том числе имущественные права);

- результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность);

- работы и услуги;

- нематериальные блага;

- информация.

Иностранные инвестиции можно классифицировать по различным критериям (см. таблицу 1.2.1.)

Таблица 1.2.1. Классификация иностранных инвестиций

|

Вид классификации |

Классификация |

Характеристика |

|

1. По отношению к отдельным |

Иностранные |

Вложения иностранных капиталов в экономику данной страны |

|

Зарубежные |

Вложения капиталов местных экономических субъектов за рубежом |

|

|

2. По источникам происхождения и форме собственности |

Частные инвестиции |

Инвестиции частных экономических субъектов |

|

Государственные инвестиции |

Инвестиции государственных органов или предприятий |

|

|

3. По степени контроля над предприятиями и другими экономическими субъектами |

Прямые инвестиции, |

Дающие право контроля |

|

Портфельные инвестиции |

Не дающие права контроля |

|

|

4. По характеру использования |

Предпринимательские |

Вкладываемые в производство с целью получения прибыли |

|

Ссудные |

Предоставляемые в форме займов и кредитов с целью получения процентного дохода |

|

|

5. По способу учета |

Текущие потоки инвестиций |

Инвестиции, осуществляемые в течение года |

|

Накопленные инвестиции |

Объем инвестиций за весь период их осуществления |

К основным способам осуществления иностранных инвестиций относятся:

- создание собственных филиалов или коммерческих организаций;

- полностью принадлежащих иностранным инвесторам;

- долевое участие в капитале совместных предприятий;

- приобретение или поглощение зарубежных предприятий;

- приобретение ценных бумаг (акций, облигаций и др.);

- предоставление займов и кредитов;

- приобретение имущественных прав, в том числе прав пользования землей и иными природными ресурсами;

- осуществление операций, но финансовому лизингу;

- реинвестирование прибыли;

- предоставление прав па использование новой технологии, ноу-хау и др.

Как и любое другое сложное экономическое явление, вложения иностранных капиталов могут оказывать на экономику принимающих стран как положительные, так и отрицательные воздействия. Как показывает международная практика, к положительным последствиям привлечения иностранного капитала можно отнести:

- увеличение объема реальных капиталовложений, ускорение темпов экономического развития и улучшение состояния платежного баланса страны;

- поступление передовой иностранной технологии, организационного и управленческого опыта, результатов НИОКР, воплощаемых в новой технике, патентах, лицензиях, ноу-хау и т.д.;

- привлечение местных капиталов и укрепление местного финансового рынка за счет использования его ресурсов в производительных целях;

- более полное использование местных природных ресурсов;

- повышение уровня занятости, квалификации, производительности местной рабочей силы;

- расширение ассортимента выпускаемой продукции;

- развитие импортозамещающего производства и сокращение валютных расходов па оплату импорта;

- расширение экспорта и поступления иностранной валюты;

- увеличение объема налоговых поступлений, позволяющее расширить государственное финансирование социальных и др. программ;

- повышение уровня жизни и покупательной способности населения;

- использование более высоких стандартов качества окружающей среды, расширение доступа к более чистой технологии, снижение общего уровня загрязнения окружающей среды;

- развитие инфраструктуры и сферы услуг;

- повышение доверия к стране, что позволит привлечь новых иностранных инвесторов;

- усиление конкуренции в национальной экономике и снижение уровня ее монополизации;

- оздоровление социально-культурной обстановки в стране, распространение международных стандартов не только в производстве, но и потреблении.

К отрицательным последствиям иностранных инвестиций относятся следующие:

репатриация капитала и перевод прибыли в различных формах (дивидендов, процентов, роялти и др.), что ухудшает состояние платежного баланса принимающей

увеличение импорта оборудования, материалов и комплектующих, требующее дополнительных валютных расходов;

- подавление местных производителей и ограничение конкуренции;

- усиление зависимости национальной экономики, угрожающее ее экономической и политической безопасности;

- игнорирование иностранными инвесторами местных условий и особенностей;

- возможная деформация структуры национальной экономики;

- упадок традиционных отраслей национальной экономики;

- усиление социальной напряженности и дифференциации (в частности, за счет более высокой оплаты труда на иностранных предприятиях);

- ослабление стимулов для проведения национальных НИОКР вследствие ввоза иностранной технологии, что, в конечном счете, может привести к усилению технологической зависимости;

- ухудшение состояния окружающей среды в результате перевода в страну «грязных» производств и хищнической эксплуатации местных ресурсов;

— негативное воздействие на социально-культурные условия, связанное с игнорированием национальных традиций, особенностей и т.д., с насаждением чуждых национальной культуре стандартов, ценностей и форм организации производства, потребления, образа жизни и др.

Вывод: Иностранные инвестиции — все виды имущественных и интеллектуальных ценностей, вкладываемые иностранными инвесторами в объекты предпринимательской и других видов деятельности в целях получения прибыли.

По российскому законодательству (ст. 128 Гражданского кодекса РФ) к объектам гражданского права, которые могут служить объектами капиталовложений, относятся:

- вещи;

- иное имущество (в том числе имущественные права);

- результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность);

- работы и услуги;

- нематериальные блага;

- информация.

Иностранные инвестиции можно классифицировать по различным критериям:

- По отношению к отдельным странам

- По степени контроля над предприятиями и другими экономическими субъектами

- По характеру использования

- По способу учета

Как и любое другое сложное экономическое явление, вложения иностранных капиталов могут оказывать на экономику принимающих стран как положительные, так и отрицательные воздействия.

3 Элементы инвестиционного рынка: спрос, предложение, цена, конкуренция

инвестиция капитал конкурентоспособность

Состояние инвестиционного рынка характеризуют такие элементы, как спрос, предложение, цена и конкуренция.

Состояние инвестиционного рынка в целом и отдельных составляющих его сегментов характеризуют такие его сегменты, как спрос, предложение, цена и конкуренция.

Степень активности инвестиционного рынка, соотношение отдельных его элементов — спроса, предложения, цен и уровня конкуренции — определяются путём изучения рыночной конъюнктуры.

Рыночная конъюнктура представляет собой форму проявления на инвестиционном рынке в целом или отдельных его сегментов системы факторов (условий), определяющих соотношение спроса, предложения, цен и уровня конкуренции.

Для конъюнктуры инвестиционного рынка в целом и отдельных его сегментов характерны следующие четыре стадии (см. таблицу 1.3.1.):

Таблица 1.3.1. Четыре стадии конъюнктуры инвестиционного рынка

|

Наименование |

Характеристика |

|

Подъём конъюнктуры |

Подъём конъюнктуры связан с повышением активности рыночных процессов в связи с оживлением экономики в целом. Проявление подъёма конъюнктуры характеризуется ростом объёма спроса на объекты инвестирования, повышением уровня цен на них, развитием конкуренции среди инвестиционных посредников |

|

Конъюнктурный бум |

Конъюнктурный бум характеризует резкое возрастание спроса на все инвестиционные товары и другие объекты инвестирования, которое предложение (несмотря на его рост) полностью удовлетворить не может. Одновременно растут цены на все объекты инвестирования, повышаются доходы инвесторов и инвестиционных посредников |

|

Ослабление конъюнктуры |

Ослабление конъюнктуры связано со снижением инвестиционной активности в связи со спадом в экономике в целом, относительно полным насыщением спроса на объекты инвестирования и некоторым избытком их предложения. Для этой стадии характерно сначала стабилизация, а затем и начало снижения уровня цен на большинство объектов инвестирования. Соответственно снижаются доходы инвесторов и инвестиционных посредников |

|

Конъюнктурный спад |

Конъюнктурный спад на инвестиционном рынке является наиболее неблагоприятным его периодом с позиций инвестиционной активности. Он характеризуется самым низким уровнем спроса и сокращением объёма предложения объектов инвестирования (хотя объём их предложения продолжает превышать объём спроса). На этой стадии конъюнктуры инвестиционного рынка существенно снижаются цены на объекты инвестирования, инвестиционные товары и услуги. Доходы инвесторов и инвестиционных посредников падают до самой низкой отметки, в ряде направлений инвестиционная деятельность становится убыточной |

Вывод: Состояние инвестиционного рынка характеризуют такие элементы, как спрос, предложение, цена и конкуренция.

Степень активности инвестиционного рынка, соотношение отдельных его элементов — спроса, предложения, цен и уровня конкуренции — определяются путём изучения рыночной конъюнктуры.

Для конъюнктуры инвестиционного рынка в целом и отдельных его сегментов характерны следующие четыре стадии:

- подъём конъюнктуры;

- конъюнктурный бум;

- ослабление конъюнктуры;

- конъюнктурный спад.

2.

Межгосударственное регулирование иностранных инвестиций, .1 Двусторонние межправительственные соглашения о поощрении и взаимной защите инвестиций

По объекту регулирования двусторонние соглашения о регулировании инвестиционных отношений делятся на две группы:

- ü двусторонние соглашения о взаимном поощрении и защите капиталовложений;

- ü двусторонние соглашения об избежании двойного налогообложения.

Двусторонние межправительственные соглашения о поощрении и взаимной защите инвестиций — соглашения между двумя государствами, направленные на разрешение всех вопросов, возникающих перед сторонами в ходе инвестиционного процесса.

В преамбуле таких соглашений, как правило, фиксируется готовность государств-партнеров создавать благоприятные условия для частных инвестиций другой стороны с учетом того, что поощрение и взаимная защита инвестиций ведут к развитию всестороннего и взаимовыгодного экономического сотрудничества. Далее в соглашении констатируется, что инвестиции другой стороны будут осуществляться в соответствии с национальным законодательством страны приложения капитала, т.е. принимающей страны. Им гарантируется полная и безусловная правовая защита. Кроме того, иностранным инвестициям может предоставляться:

- национальный режим, при котором иностранным инвесторам предоставляется тот же экономический режим, что и местным предприятиям (с установленными законом изъятиями);

— режим наибольшего благоприятствования, при котором в данной стране представители всех иностранных государств пользуются равными правами, что исключает возможность дискриминации каких-либо инвесторов по сравнению с инвесторами из третьих стран.

В последние годы все чаще используется и еще одна более широкая формулировка — предоставление иностранным инвесторам «.справедливых и равноправных условий».

Главная опасность для иностранного инвестора состоит в возможной потере своих инвестиций в результате национализации или экспроприации его собственности. В связи с этим в двусторонних соглашениях содержатся гарантии от экспроприации инвестиций, а в случае их национализации предусматривается справедливая компенсация не только самих инвестиций, но и связанной с ними выгоды. Соглашения обязывают стороны искать разрешения возникающих хозяйственных споров путем переговоров. При этом иностранные инвесторы могут защищать свои интересы в национальных судах, в третейском суде или в международном арбитраже.

Соглашения гарантируют инвесторам свободный вывоз прибылей от инвестиций, а также возможность репатриации основного капитала. Некоторые соглашения имеют и другие важные положения: о запрете несправедливой конкуренции, недопустимости ограничительной деловой практики, об обязанности инвестора постепенно увеличивать долю национальных товаров в производимой продукции, предоставлять необходимые данные о своей деятельности и др. Как правило, двусторонние соглашения имеют приоритет над национальным законодательством.

Важным элементом современной международной правовой базы для иностранных инвестиций является еще один вид межправительственных двусторонних соглашений, а именно соглашения об избежании двойного налогообложения, т.е. соглашения о том, чтобы не допускать налогообложения доходов от инвестиций одновременно в стране приложения капитала и в стране его происхождения. Эти соглашения предусматривают определенные правила распределения доходов от инвестиций между странами-партнерами. С одной стороны, они уменьшают возможность обхода налогового законодательства инвесторами, а с другой — создают для инвесторов более ясную картину в области налогообложения и возможность самим наиболее рационально распорядиться своими доходами.

Соглашения об избегании двойного налогообложения основаны на принципе взаимности, и предусмотренные ими льготы не распространяются на третьи страны. Страны Европейского союза (ЕС) имеют около 800 соглашений об избегании двойного налогообложения, более двух третей которых были заключены с другими развитыми странами. Это объясняется тем, что основная масса прямых инвестиций сосредоточена пока в регионе промышленно развитых стран, которые одновременно являются основными экспортерами и импортерами капитала в мире.

Вывод: Двусторонние межправительственные соглашения о поощрении и взаимной защите инвестиций — соглашения между двумя государствами, направленные на разрешение всех вопросов, возникающих перед сторонами в ходе инвестиционного процесса.

Главная опасность для иностранного инвестора состоит в возможной потере своих инвестиций в результате национализации или экспроприации его собственности. В связи с этим в двусторонних соглашениях содержатся гарантии от экспроприации инвестиций, а в случае их национализации предусматривается справедливая компенсация не только самих инвестиций, но и связанной с ними выгоды.

Соглашения гарантируют инвесторам свободный вывоз прибылей от инвестиций, а также возможность репатриации основного капитала.

2.2 Барьеры, препятствующие продвижению российских инвестиций в зарубежные страны

Побудительным мотивом осуществления инвестиций является прибыль. Иначе говоря, решая для себя вопрос о целесообразности инвестиций, каждый предприниматель будет оценивать, прежде всего, возможную прибыльность приобретенных средств производства.

На конечный финансовый результат инвестиционной деятельности влияет множество случайных факторов макро- и микроэкономического характера. Поэтому при осуществлении портфельных инвестиций целесообразно снижать риски, возникающие по зависящим от инвестора (субъективным) причинам (например, его финансовое положение).

Финансовая сделка считается рискованной, если ее эффективность (доходность) не полностью известна инвестору в момент ее заключения (эффективность недетерминирована).

Неизвестность (недетерминированность) эффективности, а, следовательно, рискованность — свойство любой сделки с куплей-продажей ценных бумаг.

К приемам снижения финансового риска относятся:

1. диверсификация (разнообразие) фондового портфеля;

2. приобретение дополнительной информации о предмете сделки;

- самострахование (создание финансовых резервов для покрытия возможных убытков;

- для акционерных обществ они формируются в обязательном порядке);

- страхование финансовых гарантий;

- хеджирование — страхование контрактов от неблагоприятного изменения цен, что предполагает поставки ценных бумаг в будущем по фиксированным ценам (опционные и фьючерсные контракты) и др.

Эффективность операций по ценным бумагам зависит от трех факторов:

- цены покупки;

- промежуточных выплат;

- цены продажи.

Рассмотрим отдельные виды рисков (см. таблицу 2.2.1.).

Таблица 2.2.1. — Отдельные виды рисков

|

№ |

Систематические риски |

Несистематические риски |

|

1 |

Страновой риск |

Кредитный (деловой) риск |

|

2 |

Риск законодательных изменений |

Кредитный риск компании-эмитента |

|

3 |

Валютный риск |

Риск ликвидности |

|

4 |

Инфляционный риск |

Процентный риск |

|

5 |

Отраслевой риск |

Риск недобросовестного проведения операций |

|

6 |

Капитальный риск |

|

|

7 |

Селективный риск |

|

|

8 |