В результате резкого обострения проблем неплатежей, долгов, несостоятельности предприятий, хронической убыточности их производственно-торговой деятельности в условиях формирующегося рынка в первой половине 90-х гг. закрепился термин «антикризисное управление». Он вошел в научный и практический оборот, фигурирует в названиях книг и учебных пособий, но вместе с тем не получил четкой трактовки. С одной стороны, антикризисное управление характеризуется как обобщенное понятие, означающее новое направление управленческой науки, связанное с изучением приемов и методов, позволяющих предотвратить банкротство, с другой — оно трактуется как микроэкономический процесс, представляющий собой совокупность форм и методов реализации антикризисных процедур применительно к конкретному предприятию. Важно различать «антикризисное регулирование», относящееся к государственным мерам в масштабах всей экономики, и «антикризисное управление», вырабатывающее способы преодоления убыточности отдельного предприятия, т.е. самостоятельной хозяйственной единицы.

В исследованиях по антикризисному управлению не выделяются отраслевые и региональные аспекты, проявляющиеся в специфике антикризисных мер применительно к различным предприятиям и разным регионам их расположения.

В настоящее время проводимая в стране экономическая реформа предполагает коренное изменение сложившихся методов стратегического развития самих предприятий и государственного регулирования экономики. Цель экономической реформы заключается в создании новых отношений между предприятиями, а также внутри отдельных предприятий. Сферой государственного регулирования все больше становятся макроэкономические преобразования, а общей тенденцией является децентрализация управления и смещение основных рычагов регулирования на микроуровень с переходом к все большей экономической самостоятельности предприятий, прежде всего на базе развития на них отношений собственности. Каждое предприятие вынуждено в основном самостоятельно выбирать путь выхода из кризиса и вхождения в рынок. Условием стабильного эффективного функционирования становится такая форма поведения предприятия, при которой, «максимально проявляется частная инициатива и забота каждого о самом себе».

Предметом курсовой работы является экономическая необходимость финансового оздоровления.

Объектом курсовой работы является финансовое оздоровление.

Целью курсовой работы является исследование финансовой санации на предприятия.

Задачи курсовой работы:

МЕТОДИЧЕСКИЕ УКАЗАНИЯ ПО ВЫПОЛНЕНИЮ КУРСОВЫХ РАБОТ И ТЕМАТИКА ...

... название соответствующей кафедры и предмета, по которому выполнено курсовое сочинение (в данном случае - кафедра менеджмента и маркетинга, курсовая работа по инвестиционному менеджменту), тема, фамилия, имя, отчество (инициалы) студента, выполнившего работу, группа (курс факультет), а ...

- рассмотреть теоретические основы санации на предприятии;

- раскрыть сущность санации предприятия;

- исследовать экономическое содержание и порядок проведения финансовой санации;

- проанализировать организационно-экономическую характеристику предприятия ЗАО «ГОТЭК-ПРИНТ»;

- предложить основные направления финансового оздоровления предприятия ЗАО «ГОТЭК-ПРИНТ».

Методологической и теоретической базой исследования послужили концепции, теоретические положения, представленные в классической и современной отечественной и зарубежной литературе по указанной проблематике, законы Российской Федерации и нормативно-правовые акты органов исполнительной власти.

финансовый санация стабилизация предприятие

1. Теоретико — методические основы санации на предприятии

1 Сущность санации предприятия

Санация — реорганизационная процедура. Она заключается в том, что предприятию-должнику может быть предоставлена финансовая помощь в размере, достаточном для погашения денежных обязательств и обязательных платежей и восстановления платежеспособности должника.

Санация предприятия проводится в трех основных случаях:

- до возбуждения кредиторами дела о банкротстве, если предприятие в попытке выхода из кризисного состояния прибегает к внешней помощи по своей инициативе;

- если само предприятие, обратившееся в арбитражный суд с заявлением о своем банкротстве одновременно предлагает условия своей санации;

- если решение о проведении санации выносит арбитражный суд по поступившим предложениям от желающих удовлетворить требования кредиторов и предприятия должника и выполнить его обязательства перед бюджетом.

В зависимости от глубины кризиса предприятия и условий предоставления ему внешней помощи, различают два вида санации, каждая из которых имеет ряд форм.

— Санация предприятия, направленная на реорганизацию долга (без изменения статуса юридического лица санируемого предприятия).

Такая санация обычно осуществляется для помощи предприятию в устранении его неплатежеспособности, если его кризисное состояние рассматривается как временное явление:

- погашение долга предприятия за счет средств бюджета. В такой форме санируются только государственные предприятия;

- погашение долга предприятия за счет целевого банковского кредита.

Такая форма санации осуществляется, как правило, коммерческим банком, обслуживающим предприятие, после тщательного аудита деятельности последнего;

- перевод долга на другое юридическое лицо. Таким юридическим лицом может быть любое предприятие, осуществляющее предпринимательскую деятельность, которое пожелало принять участие в санации предприятия-должника;

- выпуск облигаций (и других ценных бумаг) под гарантию санатора.

Такая форма санации осуществляется, как правило, коммерческим банком, обслуживающим предприятие.

— Санация предприятия с изменением, как правило, статуса юридического лица санируемого предприятия. Эта форма санации носит название реорганизации предприятия и требует осуществления ряда реорганизационных процедур, связанных со сменой его формы собственности, организационно-правовой формы деятельности и т. п. (слияние, поглощение, разделение, преобразование в открытое акционерное общество, передача в аренду, приватизация).

Влияние инфляции на результаты деятельности предприятия, его ...

... В ситуации же с более высокими темпами инфляции ситуация еще более усугубляется. Влияние инфляции на результаты деятельности предприятия, его финансовое состояние и финансовые результаты. Основными последствиями инфляции являются: 1) Занижение стоимости имущества организации; - При ...

Она осуществляется при более глубоком кризисном состоянии предприятия.

Санация осуществляется в порядке и на условиях, определенных в соглашении и под контролем арбитражного суда.

Продолжительность санации не должна превышать 18 месяцев. Арбитражным судом ее срок может быть продлен, но не более чем на 6 месяцев. Санация завершается по достижении ее цели прекращением производства по делу о несостоятельности (банкротстве) предприятия либо в случае ее неэффективности решением арбитражного суда о признании предприятия несостоятельным (банкротом) и открытии конкурсного производства.

1.2 Экономическое содержание и порядок проведения финансовой санации

Целью финансовой санации является покрытие текущих убытков и устранения причин их возникновения, возобновление или сохранение ликвидности и платежеспособности предприятий, сокращение всех видов задолженности, улучшение структуры оборотного капитала и формирование фондов финансовых ресурсов, необходимых для проведения санационных мероприятий производственно-технического характера.

В системе проведения финансовой санации предприятий различают три основных функциональных блока:

Разработка плана санации.

Санационный аудит.

Менеджмент санации.

Как правило, разработкой санационной концепции и плана санации, по поручению собственников или руководства предприятия занимаются консалтинговые фирмы в тесной взаимосвязи с внутренними службами контролинга (если такие имеются на предприятии).

Санационный аудит проводится аудиторскими компаниями по заказу потенциальных санаторов, кредиторов и других лиц, которые могут принять участие в финансировании санации.

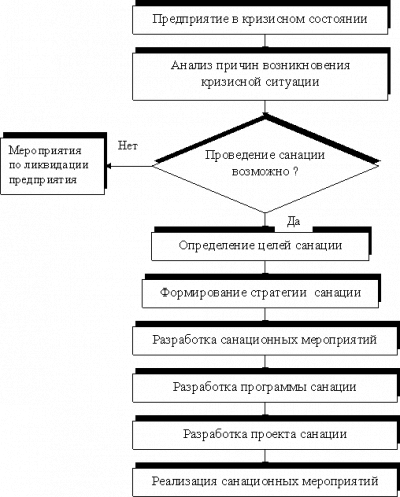

В соответствии с классической моделью санации, функциональная схема которой изображена на рис.1, процесс финансового оздоровления предприятия начинается с выявления (идентификации) финансового кризиса. Следующим этапом санации является проведение причинно-следственного анализа финансового кризиса. На основании комплексного анализа хозяйственной деятельности предприятия определяются внешние и внутренние факторы кризиса, вид кризиса, его глубина и качество финансового состояния фирмы.

Рис. 1. Классическая модель санации

Во время анализа осуществляется экспертная диагностика финансово-хозяйственного состояния предприятия, определяются его сильные и слабые стороны. На основании результатов причинно-следственного анализа, в соответствии с классической моделью санации, делается вывод о санационной возможности предприятия, а затем — о целесообразности или нецелесообразности санации данной хозяйственной единицы. Если предприятие находится в глубоком кризисе, не совместном с дальнейшим его существованием, то принимают решение о консервации и ликвидации субъекта хозяйствования. Иначе санация будет означать лишь отсрочку времени ликвидации предприятия и ничего, кроме дополнительных убытков, собственникам и кредиторам не даст. Ликвидация может осуществляться на добровольной основе или в принудительном порядке.

В случае, если предприятие имеет действительно реальные надежды на исправление положения, принимают решение о разработке санационной концепции с целью проведения финансового оздоровления, с одновременным определением целевых ориентиров. Чем раньше на санационно способном предприятии начнется санация, то большие шансы на ее успех.

Санация предприятия

... финансово-экономические. Особое место в процессе санации занимают мероприятия финансово-экономического характера, которые охватывают финансовые отношения, возникающие в процессе мобилизации и использования внутренних и внешних финансовых источников оздоровления предприятий. Источниками финансирования санации ...

В случае принятия решения в пользу санации следует осуществить неотложные мероприятия по улучшению ликвидности, платежеспособности предприятия и оптимизаци структуры капитала в направлении уменьшения удельного веса кредиторской задолженности. С этой целью целесообразно реализовать так называемую шоковую (Crash) программу.

Отдельным аналитическим блоком в классической модели является формирование стратегических целей и тактики проведения санации. По определению целей санации следует учитывать, что каждое предприятие имеет ограниченные ресурсы, ограниченные возможности сбыта продукции и должно проводить свою деятельность в рамках правового поля соответствующего государства. Цели должны быть реальными и пригодными для количественного (качественного) измерения. Главной стратегической целью санации является восстановление эффективной деятельности предприятия в долгосрочном периоде.

Следующим элементом классической модели оздоровления является проект санации, который разрабатывается на базе санационной программы и содержит технико-экономическое обоснование санации, расчет объемов финансовых ресурсов, необходимых для достижения стратегических целей, конкретные графики и методы мобилизации финансового капитала, сроки освоения инвестиций и их окупаемости, оценку эффективности санационных мероприятий, а также прогнозируемые результаты выполнения проекта.

Важным компонентом санационного процесса является координация и контроль за качеством реализации запланированных мероприятий. Менеджмент предприятий должен своевременно проявлять и использовать новые санационные резервы, а также принимать объективные квалифицированные решения для преодоления возможных препятствий во время осуществления оздоровительных мероприятий. Действующую помощь здесь может предоставить оперативный санационный контролинг, который синтезирует информационную, плановую, консалтинговую, координационную и контрольную функции. Задачей санационного контролинга является контроль за ходом реализации плана санации, идентификация оперативных результатов, анализ отклонений и подготовка проектов решений относительно использования выявленных резервов и преодоления дополнительных препятствий.

В литературе по вопросам финансовой санации указывают на два вида реакции предприятий на финансовый кризис:

Защитная реакция, которая предусматривает резкое сокращение затрат, закрытие и распродажу отдельных подразделений предприятия, сокращение и распродажу оснащения, увольнение персонала, сокращение отдельных частей рыночного сегмента, уменьшение отпускных цен и (или) объемов реализации продукции.

Наступательная реакция, которая предусматривает активные действия: модернизацию оснащения, введение новых технологий, внедрение эффективного маркетинга, повышение цен, поиск новых рынков сбыта продукции, разработку и внедрение прогрессивной стратегической концепции контролинга и управления.

В зависимости от выбранной стратегии предприятие подбирает тот или другой каталог внутрихозяйственных санационных мероприятий. Использование внутренних финансовых резервов дает возможность не только преодолеть внутренние причины несостоятельности предприятий, а и значительно уменьшает зависимость эффективности проведения санации от привлечения внешних финансовых источников. Вместе с тем, на предприятиях, которые находятся в финансовом кризисе, полностью исчерпаны такие классические источники самофинансирования, как прибыль и амортизация. Мобилизация внутренних резервов финансовой стабилизации направлена прежде всего на улучшение (восстановление) платежеспособности и ликвидности предприятия. Как правило, ее осуществляют по такими основными направлениями:

Банкротство и санация предприятия

... экономического состояния предприятия и вероятности его банкротства, определении возможных путей выхода предприятия из кризиса. Для достижения выбранной цели предусматривается решение следующих задач: оценка текущей деятельности предприятия, анализ финансово – экономической деятельности, ...

Реструктуризация активов.

Уменьшение (замораживание) затрат.

Увеличение выручки от реализации.

Первая группа санационных мероприятий связана с изменением структуры и состава активной части баланса (довольно часто эти изменения сопровождаются также изменениями в составе и структуре пассивов).

В рамках реструктуризации активов выделяют такие виды санационных мероприятий:

- а) мобилизацию скрытых резервов. Скрытые резервы — это часть капитала предприятия, которая не отображена в его балансе. Величина скрытых резервов в активной части баланса равна разности между балансовой стоимостью отдельных имущественных объектов предприятия и их реальной (высшей) стоимостью;

- б) использование обратного лизинга (хозяйственная операция, которая предусматривает продажу основных фондов с одновременным обратным получением этих фондов в оперативный или финансовый лизинг).

Например, убыточное предприятие продает лизинговой компании административное здание с одновременным заключением договора о лизинге данного объекта недвижимости. Кредитоспособность данного предприятия снижается. Однако его платежеспособность резко улучшается. Кроме того, предприятие по причине своей убыточности может получить значительную экономию на налоговых платежах, которые сопровождают операцию купли-продажи данного объекта основных фондов;

- в) лизинг основных фондов. Этот метод делает возможной модернизацию оснащения (осуществление санационных мероприятий производственно-технического характера), если не хватает необходимых инвестиционных ресурсов;

- г) сдачу в аренду основных фондов, которые не в полной мере используются в производственном процессе;

- д) оптимизацию структуры размещения оборотного капитала (уменьшение доли низколиквидних оборотных средств, запасов сырья и материалов, незавершенного производства и т.п.);

- е) продажу отдельных, низкорентабельных структурных подразделений (филиалов).

За счет такой операции предприятие может получить инвестиционные ресурсы для перепрофилирования производства на более прибыльные виды деятельности;

- ж) использование давальческого сырья, то есть — способ загрузки производственных мощностей предприятия, при котором сырье и материалы предоставляются предприятию бесплатно, однако готовая продукция, изготовленная на давальческих условиях, является собственностью поставщика сырья.

Переработка давальческого сырья рассматривается как услуга, за которую предприятие получает обусловленную в договоре часть готовой продукции или определенные денежные средства;

— з) рефинансирование дебиторской задолженности (перевод ее в другие, ликвидные формы оборотных активов: деньги, краткосрочные финансовые вложения и т.п.).

Одним из факторов, который отрицательно влияет на финансовое состояние предприятий и в частности на их платежеспособность, является высокий уровень неоправданной дебиторской задолженности. Состояние дебиторской задолженности на начало 2000 года субъектов хозяйствования превышала объем ВВП страны в полтора раза. Это является существенным резервом восстановления платежеспособности предприятий, которые оказались в финансовом кризисе. Поэтому финансовый менеджмент должен использовать все имеющиеся возможности для погашения задолженности.

Финансовое оздоровление коммерческих банков: практика, проблемы ...

... составлению планов санации кредитными организациями"; Указание оперативного характера Банка России от 15 ноября 1999 года № 313-Т "Об особенностях рассмотрения территориальными учреждениями Банка России планов мер по финансовому оздоровлению кредитных организаций" и ...

3 Структурные элементы санации

В связи с этим важное практическое значение имеет содержательная характеристика отдельных этапов алгоритма финансового оздоровления субъекта хозяйствования.

На основе выявления и анализа причин финансового кризиса предприятия (организации) делается вывод о целесообразности проведения его санации. Решение о целесообразности санации принимается только в том случае, если предприятие: имеет реальную возможность восстановить платежеспособность, ликвидность и прибыльность; располагает достаточно подготовленным управленческим персоналом и рынками сбыта товаров, а производимая продукция соответствует принятым стандартам и является конкурентоспособной. Если же производственный потенциал предприятия разрушен, капитал утрачен, структура баланса неудовлетворительна, то принимается решение о консервации и ликвидации хозяйственного субъекта.

Отдельным и очень важным аналитическим блоком в классической модели является формирование стратегических целей и тактики проведения санации. Конечная стратегическая цель санации должна состоять в достижении предприятием долговременных конкурентных преимуществ путем выбора наилучшего варианта его развития и оптимизации требуемых для этого инвестиционных ресурсов, а также достаточно высокого уровня рентабельности производства продукции.

При этом нужно учитывать, что успешная деятельность предприятия примерно на 70% зависит от правильной стратегии его перспективного развития, приблизительно на 20% — от эффективности оперативного управления и на 10% — от качества выполнения текущих задач. Иначе говоря на успех санации влияют: качество стратегического анализа; реальность стратегического планирования; качество реализации запланированных мероприятий.

В соответствии с выбранной стратегией разрабатывается программа санации — система взаимосвязанных мероприятий, направленных на выход предприятия из кризиса. Она формируется на основе комплексного изучения причин финансового кризиса, анализа внутренних резервов, стратегических задач санации и выводов о возможностях привлечения капитала.

Следующим элементом классической модели оздоровления является проект санации, разрабатываемый на базе санационной программы и содержащий технико-экономическое обоснование санации, расчет объемов финансовых ресурсов, необходимых для достижения стратегических целей, конкретные графики и методы мобилизации финансового капитала, сроки освоения инвестиций и их окупаемости, оценку эффективности санационных мероприятий, а также прогнозные результаты выполнения проекта. Проект финансового оздоровления рекомендуется составлять в нескольких вариантах. Для отбора эффективного варианта можно предложить использовать критерии, проранжированные по значимости

Важным компонентом санационного процесса является координация и контроль качества реализации запланированных мероприятий. Контролирующие органы должны своевременно выявлять и использовать новые санационные резервы, а также принимать объективные квалифицированные решения относительно оздоровительных мер. Действенную помощь здесь может оказать оперативный санационный контроль, объединяющий информационную и контрольную функции. Задачей санационного контроля является идентификация оперативных результатов и подготовка проектов решений по использованию выявленных резервов и преодолению дополнительных препятствий.

Обоснование санационного процесса для каждого отдельного субъекта хозяйствования можно сделать в виде плана финансового оздоровления, бизнес-плана, технико-экономического обоснования. Стандартной формы и структуры такого плана не существует, но любая его форма требует наличия достоверной базовой информации. Для большинства случаев проект санации может иметь такую структуру:

- общая характеристика предприятия (фактическое финансовое состояние по таким показателям, как фактический объем реализованной продукции, прибыль, задолженность, коэффициент платежеспособности и ликвидности);

- анализ причин, вследствие которых предприятие оказалось в затруднительном финансовом положении;

- перспективы выхода из кризиса;

- план финансового оздоровления (производственная программа на ближайшие годы, баланс денежных доходов и расходов, расчет эффективности мероприятий, направленных на оздоровление предприятия);

- прогнозирование конечных результатов реализации проекта санации.

Первый раздел «Общая характеристика предприятия и его финансовое состояние» содержит такие сведения: наименование предприятия; данные о регистрации, подчиненности, миссии и видах деятельности; организационно-правовой статус; форма собственности; организационная структура; финансовые коэффициенты ликвидности, платежеспособности, финансовой устойчивости, оборачиваемости капитала, уровня дебиторской задолженности, прибыльности, рентабельности.

Во втором разделе «Основные параметры проекта бизнес-плана» для характеристики финансовых результатов реализации плана указывается чистая нынешняя стоимость, внутренняя норма доходности и срок окупаемости проекта.

Среди многих различных мероприятий, которые рекомендуются для осуществления с целью восстановления платежеспособности и составляют основное содержание третьего раздела бизнес-плана санации, выделяются следующие:

- смена состава руководителей предприятия и стиля управления;

- инвентаризация активов предприятия;

- оптимизация размеров и структуры дебиторской задолженности, снижение затрат на производство;

- продажа дочерних фирм и долей в капиталах других предприятий;

- продажа незавершенного строительства;

- обоснование необходимой численности персонала по категориям;

- продажа излишнего оборудования, материалов и остатков готовой продукции;

- реструктуризация долгов путем преобразования краткосрочной задолженности в долгосрочный заем или ипотеку;

- внедрение прогрессивной технологии, механизация и автоматизация производства;

- совершенствование организации труда;

- проведение капитального ремонта, модернизация и замена устаревшего оборудования и транспортных средств.

При подготовке четвертого раздела «Рынок и конкуренция» нужно обратить особое внимание на детальное описание стратегии выживания, а седьмого «Финансовый план» — учесть, что именно этому разделу плана принадлежит решающая роль в процессе выбора того или иного варианта финансового оздоровления конкретного предприятия.

Наконец, очень важно правильно обосновать возможный сценарий преодоления вероятных рисков в процессе финансового оздоровления предприятия. При этом необходимо учитывать тот факт, что последствия реализации слишком рискованных проектов бывают в большинстве случаев негативными; поэтому эта проблема требует тщательного обсуждения и принятия правильных решений. Для небольших предприятий риски могут зависеть прежде всего от микросферы и трудностей внутреннего характера. Для крупных предприятий, начавших реализацию проекта санации, риски чаше всего исходят из макросреды (изменение законодательной базы, государственной политики и т. п.).

Санационные проекты обычно подвергаются государственной экспертизе на предмет оценки их качества и определения предприятий, требующих государственной финансовой поддержки. Отбор предприятий (организаций), которым экономически целесообразно предоставить государственную поддержку, осуществляется по определенным критериям

Вполне понятно, что при отборе предприятий для финансового оздоровления нужно тщательно взвешивать негативные социальные последствия остановки и последующей ликвидации того или иного предприятия. Прежде всего имеются в виду предприятия, которые размещены в крупных промышленных центрах с высоким уровнем взаимосвязанных производств, а также в небольших городах где эти предприятия являются почти единственным местом возможного трудоустройства населения.

В процессе обоснования перечня предприятий, нуждающихся в государственных санационных средствах, осуществляется диагностика их финансово-имущественного состояния. Как показывает накопленный опыт, такой анализ должен охватывать основные аспекты функционирования предприятия, а иначе:

характеристику формы собственности и распределения уставного капитала (организационная структура предприятия, устав, организационная форму, доля государственной собственности, удельный вес

финансовое состояние предприятия (прибыль и структура ее распределения, рентабельность продукции, стоимость капитала);

- показатели себестоимости товарной продукции, дебиторской и кредиторской задолженности, запасов товарно-материальных ценностей, объема оборотных средств, кредитов, субсидии, дотации и т. п.;

- оценку производственного потенциала (основные фонды и уровень их износа, уровень использования производственных мощностей, ресурсообеспеченность, объемы и номенклатура продукции);

- кооперированные связи и сбой продукции (объемы и цели реализации, основные поставщики сырья, потребители продукции, рынки сбыта, остатки готовой продукции);

- характеристику персонала, оплаты труда;

- характеристику социальной инфраструктуры предприятия (организации);

- технико-экономическое обоснование санации предприятия и других субъектов хозяйствования.

Непременным условием для получения государственной поддержки является наличие технико-экономического обоснования (ТЭО) санации предприятия. ТЭО может иметь разнообразную структуру, но, как правило, состоит из таких разделов:

- общие положения;

- характеристика предприятия;

- спрос на продукцию и анализ рынка;

- обеспеченность ресурсами и источники их пополнения;

- основные технические решения в области перепрофилирования предприятия;

- персонал и производительность труда;

- смета затрат на строительство (реконструкцию, техническое переоснащение);

- себестоимость продукции;

- оценка эффективности мероприятий по санации предприятия;

- основные технико-экономические показатели предприятия, которые подлежат санации;

- финансовая и экономическая оценка санации;

- выводы и рекомендации.

При разработке ТЭО используется достаточно широкий спектр разнообразных показателей, рассматриваемых в базовом и перспективном (после проведения санации) периодах. К ним относятся:

- показатели рентабельности продукции и производства;

- срок окупаемости (как отношение дисконтной величины денежных потоков к дисконтированному объему санационных затрат);

- точка безубыточности;

- общий объем инвестиций для проведения санации, их характер и распределение по срокам вложения;

- объем реализованной продукции;

- прибыль;

- затраты на производство и реализацию продукции;

- сроки и условия погашения кредитов;

- численность персонала;

- уровень использования производственных мощностей.

Особое внимание следует уделить показателям финансовой устойчивости санационного проекта, характеру использования и срокам возврата инвестиций, а также правильно оценить динамику прибыльности в перспективном периоде, объем и структуру распределения прибыли, источники снижения затрат на производство, оборотность оборотных средств.

Объем санационных средств (Іс) для оздоровления финансового состояния неплатежеспособного предприятия можно определить по формуле

с = Зс — (Рв — Пф) (1)

где Зс — необходимая общая сумма затрат на осуществление санационных мероприятий, обеспечивающих рентабельную работу неплатежеспособного предприятия;

- Рв — объем внутренних резервов предприятия, которые можно использовать для финансового его оздоровления;

- Пф — объем финансовой помощи со стороны других предприятий, заинтересованных в рентабельной работе неплатежеспособного предприятия.

Мобилизацию внутренних резервов можно осуществить за счет: реализации продукции по более низким ценам; сокращения дебиторской задолженности; продажи излишнего оборудования, других товарно-материальных ценностей; сдачи в аренду помещений, оборудования и т. п. Финансовую помощь могут оказать партнеры по кооперированным связям, предприятия (холдинги), владеющие контрольным пакетом акций неплатежеспособного предприятия, а также кредиторы, уверенные в положительных последствиях финансового оздоровления такого предприятия.

Целесообразность (эффективность) санационных программ развития субъекта хозайствования обычно определяется по показателям, приведенным в приложении 1.

2. Анализ финансово-хозяйственной деятельности

1 Производственный потенциал предприятия

ЗАО «ГОТЭК-ПРИНТ» входит в число лидирующих предприятий на полиграфическом рынке России. Компания производит красочную упаковку из кашированного микрогофрокартона профиля «В», «Е», «F», картона «хром-эрзац» и невпитывающих материалов. Клиентская база представлена практически всеми отраслями промышленности — от пищевой до машиностроения. Упаковка в настоящее время является не просто тарой, но и носителем информации о продукции, компании-производителе и его своеобразной рекламой. Согласно статистике, 70% покупок совершаются спонтанно, непосредственно в местах продаж.

В компании «ГОТЭК-ПРИНТ» готовы предложить заказчикам практически любое упаковочное решение с учетом их предпочтений и специфики продукции. Возможности уникального технологического комплекса предприятия позволяют изготовлять упаковку любой сложности, в том числе для товаров класса «premium».

Ассортимент продукции:

- Упаковка из металлизированного картона и пластика <http://www.gotek.ru/gotek.php?pr_id=4&pack_id=25>

- Новогодняя подарочная упаковка <http://www.gotek.ru/gotek.php?pack_id=44&pr_id=4&arch=0>

- Упаковка из картона хром-эрзац <http://www.gotek.ru/gotek.php?pack_id=27&pr_id=4>

- Упаковка из кашированного гофрокартона <http://www.gotek.ru/gotek.php?pack_id=29&pr_id=4>

— Высокое качество печати на многообразных материалах, тиснение всех видов, выборочное или сплошное лакирование водными, масляными, матовыми, перламутровыми лаками, УФ-лаками, склейка до шести точек — все это делает упаковку от «ГОТЭК-ПРИНТ» эффективным средством самопрезентации продукта. Предприятие имеет полный законченный цикл производства упаковки, начиная с разработки конструкции и дизайна и завершая упаковкой готовой продукции и своевременной отгрузкой клиенту.

Еще одним преимуществом ЗАО «ГОТЭК-ПРИНТ» является сервис, то есть всестороннее внимательное и бережное отношение к своему клиенту и его заказу.

Одним из инструментов качественного сервиса можно назвать систему менеджмента качества предприятия, соответствующую стандарту ИСО 9001:2000. В ЗАО «ГОТЭК-ПРИНТ» заинтересованы в развитии бизнеса и благополучии клиентов и считают, что это основная составляющая успеха компании.

По итогам конкурса «Лучшие российские предприятия», организованного Торгово-промышленной палатой и Союзом промышленников и предпринимателей, ЗАО «ГОТЭК-ПРИНТ» в 1997 году стало победителем в номинации «За эффективное управление производством», а в 2000 году признано лауреатом в номинации «За наиболее динамичное развитие».

В 2000 году по результатам областного конкурса «Человек года» председатель Совета директоров компании «ГОТЭК» Владимир Александрович Чуйков был назван победителем в номинации «Предприниматель года».

В 2003 году по результатам исследования, проведенного экспертами Interactive Research Group (IRG), компания «ГОТЭК» вошла в число ста лидеров российского потребительского рынка, наиболее успешных предприятий России.

апреля 2004 года Указом Президента РФ Путина В.В. председатель Совета директоров Владимир Александрович Чуйков за достигнутые трудовые успехи и многолетнюю добросовестную работу награжден Медалью Ордена «За заслуги перед Отечеством» II степени.

сентября 2005 года. Генеральный директор ЗАО «ГОТЭК» Ю.В. Алпеев вошел в рейтинг «1000 самых профессиональных менеджеров России», составленный Ассоциацией менеджеров России и ИД «Коммерсантъ».

декабря 2005 г.

Группа предприятий «ГОТЭК-ПРИНТ» вошла в рейтинг «10 крупнейших компаний лесопромышленного комплекса России», составленный Интернет-порталом «РБК. Рейтинг».

апреля 2006 года. Победителем российского конкурса «Менеджер года 2005» стал директор по продажам ЗАО «ГОТЭК» Прилуцкий С.Н.

В июне 2006 года по итогам Всероссийского конкурса на лучшую упаковку «Гранд-Звезда Россия» награды получили:

- ЗАО «ГОТЭК-ПРИНТ» — bag-in-box для питьевой воды «Аква Байкал»;

- ЗАО «ГОТЭК-ПРИНТ» — серия новогодней упаковки из пластика.

Ноябрь 2006 года. Департамент управления персоналом ЗАО «ГОТЭК-Инвест» стал победителем во II Всероссийском конкурсе «Лучшая кадровая служба — 2006» в номинации «За успешную деятельность по разработке и реализации эффективной кадровой политики в условиях перехода к рыночной экономике».

Июнь 2007 года. Серии новогодней подарочной упаковки «Замки» и упаковки из металлизированного картона стали победителями конкурса на лучшую упаковку в конкурсе «Гранд-звезда Россия».

Предприятие работает на основании Устава (приложение Б), также хозяйственная деятельность отражена в учетной полите предприятии и приказе о ведении бухгалтерского учета на предприятии.

Данные в таблице отражены в балансе предприятия ЗАО «ГОТЭК-ПРИНТ».

Баланс предприятия (Приложение В, Г,Д);

Отчет о прибылях и убытках (приложение Е, К,Л),

Пояснительная записка предприятия (приложение Н).

Рассмотрим Экономический потенциал предприятия ЗАО «ГОТЭК-ПРИНТ» в таблице 1.

Таблица 1

Производственный потенциал предприятия ЗАО «ГОТЭК-ПРИНТ»

|

Наименование показателя |

2007г |

2008г |

2009г. |

Отклонения 2009г к 2007г % |

|

Капитал всего: в т.ч. Собственный капитал |

24217 13448 |

35594 14447 |

60645 15605 |

250,4 116,0 |

|

% к капиталу всего |

55,5 |

40,6 |

25,7 |

— |

|

Заемный капитал |

10769 |

21147 |

45040 |

418,2 |

|

% к капиталу всего в т.ч |

44,5 |

59,4 |

74,3 |

— |

|

Долгосрочные обяз-тва |

— |

11371 |

26055 |

— |

|

в % к заемному капиталу |

— |

53,8 |

57,8 |

— |

|

Краткосрочные кредиты и займы |

7395 |

2270 |

11707 |

158,3 |

|

в % заемн. капитал |

68,7 |

10,7 |

26,0 |

— |

|

Кредиторская задолженность в % к заемн. капиталу |

3374 31,3 |

7506 35,5 |

7278 16,2 |

215,7 — |

Вывод: в 2007 г. наибольший удельный вес в структуре заемных средств занимали краткосрочные кредиты и займы 68,7%, то в 2009 г. их доля понизилась на 42,7 процентных пунктов. Поэтому наибольший удельный вес в составе заемных источников в 2009 г. приходится на долгосрочные кредиты и займы. Кроме того, понизилась доля кредиторской задолженности в заемном капитале на 15,1 процентных пунктов. Следовательно, необходимо отметить, что в составе и структуре заемных источников произошли положительные изменения. Однако, снижение доли собственных источников финансирования является негативной тенденцией, так как повышается зависимость предприятия от внешних источников финансирования, а следовательно увеличивается финансовый риск.

Наибольший удельный вес в заемных источниках занимали краткосрочные обязательства — 68,7 % , а 31,3 % занимала кредиторская задолженность.

Таблица 2

Состав и структура имущества предприятия ЗАО «ГОТЭК-ПРИНТ»

|

Разделы и статьи актива баланса |

2007г. |

2008г. |

2009г. |

2009 г. в % к 2007 г. |

|

Имущество, всего: |

24217 |

35594 |

60645 |

250,4 |

|

Внеоборотные активы |

10302 |

20035 |

22378 |

217,2 |

|

в % ко всему имуществу |

42,5 |

56,3 |

36,9 |

— |

|

Оборотные активы |

13915 |

15559 |

38267 |

275,0 |

|

в % ко всему имуществу |

57,5 |

43,7 |

63,1 |

— |

|

Запасы |

4894 |

10164 |

6583 |

134,5 |

|

в % к оборотным активам |

35,2 |

65,3 |

17,2 |

— |

|

Денежные средства |

255 |

278 |

47 |

18,4 |

|

в % к оборотным активам |

1,8 |

3,8 |

0,4 |

— |

|

Дебиторская задолженность |

8735 |

4802 |

31534 |

361,0 |

|

в % к оборотным активам |

63 |

30,9 |

82,4 |

— |

За аналогичный период имущество предприятия увеличилось в 2.5 раза.

При этом следует обратить внимание, что увеличение произошло за счет роста дебиторской задолженности. Так в 2009 г. по сравнению с 2007г. увеличилось в 3,6 раза дебиторская задолженность. Поэтому оборотные активы предприятия увеличились в 2,8 раза.

В результате их доля в имуществе предприятия повысилась на 5.6 процентных пунктов, что соответственно повлекло снижение удельного веса внеоборотных активов. Значительный рост дебиторской задолженности является отрицательной тенденцией, так как свидетельствует о несовершенствовании организации расчетов и взаимоотношений с покупателями продукции.

В конечном счете повышается риск невозврата дебиторской задолженности и получение убытка.

Большое влияние на финансовые результаты оказывает уровень обеспеченности его основными средствами.

Основные средства являются одним из важнейших факторов эффективности любого производства. Отличительной особенностью основных средств является их многократное использование в процессе производства, сохранение первоначального внешнего вида в течение длительного периода и постепенный перенос первоначальной стоимости на затраты производства. Экономическая эффективность их использования характеризуется долей амортизации в стоимости продукции.

Конечные результаты производства во многом определяются наличием и состоянием основных производственных фондов предприятия. Поэтому характеристика деятельности предприятия предполагает изучение обеспеченности основными производственными фондами.

Состав и структуру основных фондов анализируемого предприятия характеризуют показатели таблицы 3.

Таблица 3

Состав и структура основных фондов ЗАО «ГОТЭК-ПРИНТ»

|

Виды основных фондов |

2007г. |

2008г. |

2009г. |

2009г. В % к 2007г. |

|||

|

Тыс. руб. |

Удел. вес, % |

Тыс. руб. |

Удел вес, % |

Тыс. руб. |

Удел. вес , % |

||

|

Здания |

17471 |

70,4 |

17439 |

48,5 |

16962 |

42,1 |

97,1 |

|

Сооружения |

967 |

3,9 |

967 |

2,7 |

1 444 |

3,6 |

149,3 |

|

Машины и оборудование |

5764 |

23,2 |

16664 |

46,4 |

19 614 |

48,6 |

340,3 |

|

Транспортные средства |

479 |

1,9 |

765 |

2,1 |

2 004 |

418,4 |

|

|

Производственный и хозяйственный инвентарь |

147 |

0,6 |

105 |

0,3 |

307 |

0,7 |

208,8 |

|

Итого: |

24828 |

100 |

35940 |

100 |

40331 |

100 |

162,4 |

По данным таблицы можно сделать вывод о том, что произошло увеличение стоимости основных средств за три года в 1.6 раз, что обусловило изменения в их структуре.

В 2007 г. наибольший удельный вес основных фондов занимали здания 70,4 %; машины и оборудование — 23,2 %. В последующие периоды наблюдается снижение удельного веса зданий и повышение доли машин и оборудования.

В 2009г. удельный вес зданий составил 42,1 % , что на 28,3 процентных пунктов меньше по сравнению с 2007 г., а доля машин и оборудования повысилась на 25,4 процентных пунктов.

За анализируемый период на предприятии происходило обновление основных фондов, о чем свидетельствует повышение коэффициента обновления и значительный коэффициент роста в 2008 г. При снижении коэффициента выбытия, значимость которого ниже показателей обновления эта тенденция характеризует процесс расширенного воспроизводства основных фондов.

Позитивной динамикой является и снижение коэффициента износа, который за три года понизился на 13,2 процентных пунктов. Следовательно, на предприятии происходит улучшение технического состояния основных фондов, что будет способствовать повышению эффективности их использования.

Следует отметить, что за три года стоимость зданий изменилась незначительно. Поэтому повысилась доля активной части основных средств, что является позитивной тенденцией, так как это будет способствовать повышению фондоотдачи.

Таблица 4 — Показатели обеспеченности основными фондами и эффективности их использования ЗАО «ГОТЭК-ПРИНТ»

|

Наименование показателя |

2007г. |

2008г. |

2009г. |

2009г. в % к2007г. |

|

Фондовооруженность, тыс. руб. |

44,2 |

31,8 |

61,3 |

138,7 |

|

Фондоотдача, руб. |

8,9 |

7,5 |

7,0 |

78,7 |

|

Фондоемкость, руб. |

0,11 |

0,13 |

0,14 |

127,3 |

|

Фондорентабельность, % |

18,0 |

13,0 |

12,0 |

— |

Из данных таблицы 4 следует, что показатели эффективности использования основных фондов в 2009г. незначительно снизились по сравнению с 2007г.

При значительном росте фондовооруженности, которая за три года повысилась на 38,7% фондоотдача снизилась на 21.3%. Наряду с этим произошло и снижение фонда рентабельности на 6.0 процентных пунктов. Поэтому приходится констатировать, что темпы роста фондовооруженности опережают темпы роста производительности труда.

Важнейшим элементом процесса производства является оборотный капитал. Оборотный капитал может находиться в сфере производства (запасы, незавершённое производство, расходы будущих периодов)и сфере обращения(готовая продукция на складах и отгруженная покупателям, средства в расчётах, краткосрочные финансовые вложения, денежная наличность в кассе и на счетах в банках, товары и др.).

Показатели, характеризующие состав и структуру оборотных средств, представлены в таблице 5.

Таблица 5

Состав и структура оборотных средств ЗАО «ГОТЭК-ПРИНТ»

|

Показатели |

2007г. |

2008 г. |

2009 г. |

2009 г. в % к 2007 г. |

|

Запасы, тыс.руб. в % к оборотным средствам в т.ч. сырье и материалы в % к запасам готовая продукция в % к запасам расходы будущих периодов в % к запасам |

4894 35,2 4196 85,7 515 10,5 183 3,8 |

10164 65,3 9724 95,7 248 2,4 192 1,9 |

6583 17,2 6072 92,2 379 5,8 132 2,0 |

134,5 — 144,7 — 73,6 — 72,1 — |

|

НДС в % к оборотным средствам |

31 0,2 |

315 2,0 |

103 0,3 |

332,3 — |

|

Дебиторская задолженность в % к оборотным средствам |

8735 62,8 |

4802 30,9 |

31534 82,4 |

361 — |

|

Денежные средства в % к оборотным средствам |

255 1,8 |

278 1,8 |

47 0,1 |

18,4 — |

|

Итого оборотных средств |

13915 |

15559 |

38267 |

275 |

В 2009г. по сравнению с 2007г. стоимость оборотных средств увеличилась в 2,8раза. В 2007г. наибольший удельный вес в оборотных средствах составляла дебиторская задолженность — 62,8%,запасы — 35,2%. А из запасов наибольший удельный вес составили сырьё и материалы — 85,7%,готовая продукция — 10,5% и расходы будущих периодов — 3,8%.

В 2008г. наибольший удельный вес был у запасов и составил 65,3%,а дебиторская задолженность — 30,9%.Из запасов наибольший удельный вес занимали сырьё и материалы — 95,7%.

В 2009г. дебиторская задолженность увеличилась в 36 раз и составила наибольшую часть всех оборотных средств — 82,4%.

Значительное увеличение дебиторской задолженности является негативной тенденцией, так как произошло изъятие средств из оборота, оказало отрицательное влияние на оборачиваемость капитала.

Таблица 6- Эффективность использования оборотных средств ЗАО «ГОТЭК-ПРИНТ»

|

Показатели |

2007г. |

2008г. |

2009г. |

2009г. В % к 2007г. |

|

Материалоемкость, руб. |

0,72 |

0,57 |

0,66 |

91,7 |

|

Материалоотдача, руб. |

1,39 |

1,76 |

1,52 |

109,4 |

|

Коэффициент оборачиваемости оборотных средств |

9,02 |

7,71 |

5,47 |

— |

|

Коэффициент закрепления оборотных средств |

11,1 |

13 |

18,3 |

— |

В 2009 г. по сравнению с 2007 г. на предприятии повысилась материалоотдача, а поэтому произошло снижение материалоемкости. Однако, по сравнению с предшествующим годом наблюдается снижение эффективности использования материальных ресурсов, так как материалоемкость производства понизилась на 8,3%. Кроме того, рост дебиторской задолженности обусловил снижение скорости оборота оборотных средств.

Важным элементом характеристики деятельности предприятия является оценка уровня производства и продажи продукции.

Таблица 7 — Производство и реализация продукции ЗАО «ГОТЭК-ПРИНТ»

|

Показатели |

2007г. |

2008г. |

2009г. |

2009 г. В % к 2007г. |

|

Денежная выручка от реализации, тыс.руб. |

96943 |

113685 |

147197 |

151,8 |

|

Стоимость продукции всего |

94407,6 |

126513 |

140810,6 |

149,15 |

|

В т.ч. Картонной продукции тыс.руб. |

74620,5 |

86539 |

104852,7 |

140,51 |

|

Упаковочной продукции, тыс.руб. Выпуск продукции, всего тонн |

19787,1 11087,1 |

39974 10331,7 |

35957,9 10335,3 |

181,72 93,22 |

|

В т.ч. -картон, т. |

10551,3 |

9614,7 |

9685,8 |

91,8 |

|

-упаковка, т. |

535,8 |

717,0 |

649,5 |

121,22 |

Из данных таблицы 7 следует, что стоимость выпускаемой продукции в 2009 году по сравнению с 2007 годом увеличилась в 1,5 раз. При этом обращают внимание, что рост производства продукции произошел в основном за счет повышения цен, так как выпуск продукции в натуральном выражении сократился на 6,8%. На долю картонной продукции в объеме выпуска продукции на предприятии приходится 93,7%, а удельный вес упаковочной продукции в 2009 г. составил 6,3%.

За анализируемый период структура выпуска продукции существенно не изменилась. Однако наблюдается повышение удельного веса картонных изделий, что обусловлено увеличением объема их выпуска и реализации который повысился на 21,2 %, при сокращении выпуска упаковочной продукции. Объемы производства и продажи продукции оказывают большое влияние на показатели экономической эффективности.

По данным таблицы 7 видно, что денежная выручка в 2009 г. увеличилась по сравнению с 2007 г. на 50254 тыс. руб. Выручка, приходящаяся на одного работника также увеличилась, увеличение составило 147,4 тыс. руб., а выручка на 100 руб. основных фондов и 1 руб. оборотных средств уменьшилась в 2009 г. по сравнению с 2007 г.

В таблице 8 рассмотрим экономическую эффективность производства.

Таблица 8

Экономическая эффективность производства ЗАО «ГОТЭК-ПРИНТ»

|

Наименование показателя |

2007г. |

2008 г. |

2009 г. |

2009 г. в % к |

|

|

2007 г. |

2008 г. |

||||

|

Денежная выручка, тыс.руб. в т.ч. в расчете на: |

96943 |

113685 |

147197 |

151,8 |

129,5 |

|

1 работника |

284,3 |

333,4 |

431,7 |

151,8 |

129,5 |

|

100 руб. основных фондов, руб. |

892,7 |

754,4 |

704,0 |

78,9 |

93,3 |

|

1 руб. оборотных средств, руб. |

9,0 |

7,7 |

5,5 |

61,1 |

71,4 |

|

Прибыль от продаж, тыс.руб. в т.ч. в расчете на: |

2562 |

3839 |

5656 |

220,8 |

147,3 |

|

1 работник, тыс.руб. |

7,5 |

11,3 |

16,6 |

221,3 |

146,9 |

|

100 руб.основных средств, руб. |

23,6 |

25,5 |

27,0 |

114,4 |

105,9 |

|

1 руб. оборотных средств, руб. |

0,24 |

0,26 |

0,21 |

87,5 |

80,8 |

|

Уровень рентабельности продаж, % |

3,0 |

4,2 |

4,7 |

— |

— |

Из данных таблицы 8 видно, что выручка в 2009 году существенно увеличилась по сравнению с 2007 годом. Таким образом, наметилась положительная тенденция изменения величины прибыли.

Увеличению прибыли способствовало: Увеличение прибыли от финансово-хозяйственной деятельности на 176%.

На вышеуказанное увеличение повлияло:

Появившаяся статья доходов — «Проценты к получению».

Превышение абсолютного изменения операционных доходов над абсолютным изменением операционных расходов.

Снижению балансовой прибыли способствовало:

Таким образом, факторы, уменьшающие балансовую прибыль по сумме были перекрыты действием увеличивающих её факторов, что в итоге и обусловило рост балансовой прибыли в отчетном году по сравнению с предыдущим.

В современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений (организаций и лиц), заинтересованных в результатах его функционирования. На основании доступной им информации указанные лица стремятся оценить финансовое положение предприятия.

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Анализ финансового состояния — обязательная составляющая финансового менеджмента любой компании.

Главная цель анализа — своевременно выявить и устранить недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособность.

Для оценки финансового состояния предприятия используется целая система показателей, характеризующих изменения :

- эффективности и интенсивности его использования ;

- платежеспособности и кредитоспособности предприятия ;

- запаса его финансовой устойчивости .

В анализе финансового состояния организации очень важно проанализировать состав и структуру источников формирования имущества. По степени принадлежности используемый капитал подразделяется на собственный и заемный.

Таблица 9- Состав и структура источников формирования имущества предприятия

|

Разделы и статьи баланса |

2007г. |

2008г. |

2009г. |

2009г. В % к 2007г. |

|

24217 |

35594 |

60645 |

250,4 |

|

|

Собственный капитал |

13448 |

14447 |

15605 |

116,0 |

|

в % ко всем источникам |

55,5 |

40,6 |

25,7 |

— |

|

в т.ч. уставный капитал |

5 |

5 |

5 |

100,0 |

|

в % к собственным источникам |

0,04 |

0,03 |

0,03 |

— |

|

Заемный капитал |

10769 |

21147 |

45040 |

418,2 |

|

в % ко всем источникам |

44,5 |

59,4 |

74,3 |

— |

|

в т.ч. долгосрочные кредиты |

— |

11371 |

26055 |

— |

|

в % к заемному капиталу |

— |

53,8 |

57,8 |

— |

|

краткосрочные кредиты |

7395 |

2270 |

11707 |

158,3 |

|

в % к заемному капиталу |

68,7 |

10,7 |

26,0 |

— |

|

кредиторская задолженность |

3374 |

7506 |

7278 |

215,7 |

|

в % к заемному капиталу |

31,3 |

35,5 |

16,2 |

— |

Из таблицы 9 следует, что источники финансирования в 2009 г. по сравнению с 2007 г. значительно увеличились.

Собственные источники за три года повысились на 16%., заемный капитал за анализируемый период увеличился в 4,2 раза.

Наряду с изменением размеров заемного капитала произошло изменение его состава и структуры.

Так, если в 2007 г. наибольший удельный вес в структуре заемных средств занимали краткосрочные кредиты и займы 68,7%, то в 2009 г. их доля понизилась на 42,7 процентных пунктов. Поэтому наибольший удельный вес в составе заемных источников в 2009 г. приходится на долгосрочные кредиты и займы. Кроме того, понизилась доля кредиторской задолженности в заемном капитале на 15,1 процентных пунктов. Следовательно, необходимо отметить, что в составе и структуре заемных источников произошли положительные изменения. Однако, снижение доли собственных источников финансирования является негативной тенденцией, так как повышается зависимость предприятия от внешних источников финансирования, а следовательно увеличивается финансовый риск.

Наибольший удельный вес в заемных источниках занимали краткосрочные обязательства — 68,7 % , а 31,3 % занимала кредиторская задолженность. Финансовое положение предприятия характеризуется двумя группами показателей:

- показатели ликвидности;

- показатели финансовой устойчивости.

Говоря о ликвидности коммерческой организации, имеют в виду наличие у нее оборотных средств в размере, достаточном для погашения краткосрочных обязательств. В процессе анализа финансового состояния необходимо оценить ликвидность баланса. Для этого необходимо провести сравнение активов баланса по степени ликвидности в порядке убывания с пассивами, сгруппированными по срокам обязательств в порядке возрастания.

Показатели оценки ликвидности баланса представлены в таблице 10. Как свидетельствуют данные таблицы 10, за анализируемый период баланс предприятия нельзя признать абсолютно ликвидным, так как не выполняются условия его оценки, которая предполагает следующие критерии:

А 1 ≥ П1

А 2 ≥ П2

А 3 ≥ П3

А 4 ≤ П4

На анализируемом предприятии не выполняется первое условие то есть А 1 < П1 в течение всего периода исследования. Кроме того, в 2009 г. А3 < П3

А 4 > П4 , что свидетельствует о снижении ликвидности баланса и платежеспособности предприятия. Для оценки платежеспособности применяется система относительных показателей, значение которых представлено в таблице 11.

Коэффициент абсолютной ликвидности является жёстким критерием платёжеспособности, показывает, какая часть краткосрочных заёмных средств может быть погашена немедленно. Считается, что значение этого коэффициента должно быть не менее 0,2.

Таблица 10- Показатели оценки ликвидности баланса ЗАО «ГОТЭК-ПРИНТ»

|

Группы активов по степени ликвидности |

Значения показателей, тыс. руб. |

Группы пассивов по срокам |

Значение показателей Обязательств тыс.руб. |

Платежный излишек (+) Недостаток (-) |

||||||

|

2007г |

2008г |

2009г |

2007г |

2008г |

2009г |

2007г |

2008г |

2009 |

||

|

Наиболее ликвидные активы |

255 |

278 |

47 |

Наиболее срочные обязательства |

3374 |

7506 |

7278 |

-3119 |

-7228 |

|

|

Быстрореализуемые активы |

8766 |

5117 |

31637 |

Краткосрочные пассивы |

7395 |

2270 |

11707 |

+1371 |

+2847 |

+19930 |

|

Медленно реализуемые активы |

4894 |

10164 |

6583 |

Долгосрочные пассивы |

— |

11371 |

26055 |

+4894 |

-1207 |

-19472 |

|

Труднореализуемые активы |

10302 |

20035 |

22378 |

Постоянные |

13448 |

14447 |

15605 |

-3146 |

+5608 |

+6773 |

|

Баланс |

24217 |

35594 |

60645 |

Баланс |

24217 |

35594 |

60645 |

— |

— |

— |

Коэффициент текущей ликвидности дает общую оценку ликвидности предприятия, показывая, в какой мере текущие кредиторские обязательства обеспечиваются материальными оборотными средствами. Его экономическая интерпретация очевидна: сколько рублей финансовых ресурсов, вложенных в оборотные активы, приходится на 1 рубль текущих пассивов.

Из данных таблицы следует, что коэффициент абсолютной ликвидности в 2009 году по сравнению в 2007 г. снизился следовательно на предприятии произошло снижение обеспеченности краткосрочных обязательств денежными средствами на 2,2%. Однако на предприятии наблюдается положительная тенденция коэффициентов срочной и текущей ликвидности. Поэтому эти показатели в 2009 году соответствуют нормативным значениям.

Таблица 11 — Показатели ликвидности и платежеспособности ЗАО «ГОТЭК-ПРИНТ»

|

Наименование показателя |

Нормативное значение |

2007г. |

2008г. |

2009г. |

|

Коэффициент абсолютной ликвидности |

>0,2 |

0,024 |

0,028 |

0,002 |

|

Коэффициент срочной ликвидности |

0,6-0,8 |

0,84 |

0,52 |

1,66 |

|

Коэффициент текущей ликвидности |

>2 |

1,29 |

1,59 |

2,02 |

|

Коэффициент ликвидности запасов |

>1 |

0,45 |

1,04 |

17,2 |

|

Доля оборотных средств в активах |

57,5 |

43,7 |

63,1 |

|

|

Доля запасов в оборотных средствах |

35,2 |

65,3 |

17,2 |

В финансовом анализе для оценки финансовой устойчивости наиболее часто применяется коэффициент обеспеченности текущих активов собственными оборотными средствами, показывающий какая часть оборотных средств предприятия была сформирована за счет собственного капитала. Коэффициент автономии или финансовой независимости — это соотношение собственного капитала к общей сумме капитала, считается важнейшим показателем, характеризующим финансовую устойчивость предприятия

2 Анализ финансового состояния предприятия

Значение показателей финансовой устойчивости (таблица 12) свидетельствует, что в 2009 г. на предприятии повысилось зависимость от заемных средств на 30 процентных пунктов. В результате коэффициент автономии ниже нормативного значения на 0,24. Кроме того, 2009 году коэффициент обеспеченности текущих активов собственных источников имеет отрицательное значение, что отражает дефицит собственных средств. Не смотря на снижение показателей финансовой устойчивости предприятие осуществляет свою деятельность за счет долгосрочных кредитов, поэтому в 2009 г. произошло повышение коэффициента финансовой устойчивости на 0,11.

Таблица 12- Показатели финансовой устойчивости предприятия ЗАО «ГОТЭК-ПРИНТ»

|

Показатели |

Нормат. значения |

2007г. |

2008г. |

2009г. |

|

Коэффициент автономии |

>0,5 |

0,56 |

0,41 |

0,26 |

|

Коэффициент обеспеченности собствен-ными оборотными средствами |

0,1 |

0,23 |

-0,36 |

-0,18 |

|

Коэффициент соотношения заемных и собственных средств |

>0,5<1 |

0,8 |

1,46 |

2,89 |

|

Коэффициент долгосрочных вложений |

— |

0,57 |

1,16 |

|

|

Коэффициент финансовой устойчивости |

≥0,6 |

0,56 |

0,71 |

0,67 |

|

Коэффициент концентрации заемных средств |

<0,5 |

0,44 |

0,59 |

0,74 |

Таким образом, в процессе оценки финансового состояния выявлено, что предприятие испытывает дефицит собственных средств и поэтому финансирует свою деятельность за счет заемных источников. Следовательно предприятие имеет неустойчивое финансовое состояние, которое во многом зависит от состояния расчетов с покупателями и поставщиками.

3. Основные направления финансового оздоровления предприятия

1 Меры финансового оздоровления

По результатам анализа финансового состояния предприятия составляется бизнес-план финансового оздоровления. Он должен включать описание наиболее полного набора факторов финансового оздоровления и обоснование наиболее эффективного варианта. Меры финансового оздоровления должны предусматривать:

- Анализ материальных активов с целью выявления возможностей их дальнейшего использования. По каждому элементу основных, фондов, незавершенному капитальному строительству, материалам и иным запасам необходимо принять одно из следующих решений:

- оставить в производстве в неизменном виде;

- отремонтировать, модернизировать для собственного использования;

- сдать в аренду;

- продать;

- обменять;

- утилизировать.

В процессе оздоровления предприятия необходимо учитывать и наличие непроизводственных основных фондов. Эти фонды отягощают расходы предприятия, но могут послужить зародышем новых видов деятельности.

- Анализ нематериальных активов может стать базой формирования новой номенклатуры и / или источником ресурсов при их реализации.

- Анализ видов выпускаемой продукции с целью принятия решения об увеличении производства, сохранении объемов, модернизации, свертывании производства.

— Анализ финансовых активов (долгосрочных и краткосрочных) должен дать ответ на вопрос: что более выгодно с точки зрения доходов предприятия — сохранение или продажа? Дочерние фирмы предприятия-банкрота могут стать основой возрождения материнской фирмы за счет своих ресурсов.

- Анализ товаропроводящей сети. Посреднические структуры могут служить источником полезной информации и дополнительного финансирования для предприятия-банкрота.

— Реорганизация предприятия — изменение производственной структуры и структуры управления предприятием — может стать главным условием финансовой стабильности. Анализ дебиторов и кредиторов, источников целевого финансирования. Постоянные поставщики и покупатели, банки и различные федеральные ведомства входят в технологическую цепочку и стремятся к стабильности производственной системы в целом, могут оказать консультационную и финансовую помощь.

8. Квалификация кадров, прежде всего менеджеров высшего и среднего уровня, требует своего повышения. Это связано прежде всего с отсутствием переподготовки экономистов и финансистов, с уходом многих квалифицированных специалистов в торговлю, банки, сферу управления и иные структуры. К разработке путей выхода из кризиса <http://click01.begun.ru/click.jsp?url=LwtFD0pHRkfxZ66lWWOqw9qHLtquHA46HxE3hk5ukPqZwXNnwuc843F0kXjH1rtzmalX4h2IytxfsT*tGqmrNUZzF8JGBcnW5cGYPqLcYLSv141ygtWsdwNCuF5hMtfq5Y5O4tFcd2AYZDWKzPd5HRKFjDF1lPtDwjsvqJJ6cOgg0bGaPam5hOZ2pNAUxXlzz0fgqt2YX07mJZmtZeBZYPjRNx2g4-UsNYXS833EWotgASbyp*6rlbrE-zGd8whO*AT3s8MlwCT9d4u8G-Aqd8W3Ac-XOxagrsY79IlHNax90R8B2FBUnbjL3as8GI6RCRiN-I-*k3xxEdN9B5PBftFKFguQXLM97kyAFKK8S1N*7hIotFl5XrSDN8*DkfOZLT7u4Waj2QSsXaoZgH94tezOiBPRw-DfXytqilgdVR14HdBZ-kI*9pFGpFqeAeOaTuRrZ-e7HIUilpgKRisLR945pe2A99I4JrxFffoVAQ7CJh3dBqVbqFanJkqTwHpKVOGZkRF9FB6BO*HREMiBpYyrJ-Q> следует привлечь как можно больше специалистов.

- Формирование разумной маркетинговой политики, которая должна включать ассортиментную политику, обновление номенклатуры, ассортимента, оптимальную ценовую политику, политику продвижения товара и стимулирования сбыта.

-Система управления предприятием, система учета и контроля, внутренние хозяйственные отношения, методы и формы принятия управленческих решений. В ряду первоочередных мер принято централизовывать управленческие функции на предприятии, установить жесткую систему контроля затрат.

П.Наиболее результативным способом финансового оздоровления, применяемым в совокупности с обозначенными выше, служит реализация антикризисных инвестиционных проектов и программ. Формирование портфеля инвестиционных проектов основывается на следующих принципах:

- инвестиционные проекты направлены на развитие производства товаров, обоснованных маркетинговой стратегией;

- условия предоставления инвестиционных ресурсов соответствуют платежеспособности санируемого предприятия;

- риск инвестиционных проектов относительно низок;

- финансовая состоятельность и экономическая эффективность.

Инвестиционных проектов подтверждены тщательной проработкой бизнес-планов;

- денежные потоки по инвестиционным проектам согласованы с результатами других антикризисных мер.

При выборе проектов наряду с оценкой окупаемости в расчет принимается ряд условий, обеспечивающих надежность реализации бизнес-плана, его социальную правомерность, экологическую чистоту и вероятные приоритеты предприятия, его инвесторов, региональных и федеральных органов власти.

2 Система механизмов и мероприятий по финансовой стабилизации

Основная роль в системе антикризисного управления предприятием отводится широкому использованию внутренних механизмов финансовой стабилизации. Это связано с тем, что успешное применение этих механизмов позволяет не только снять финансовый стресс угрозы банкротства, но и в значительной мере избавить предприятие от зависимости использования заемного капитала, ускорить темпы его экономического развития. Финансовая стабилизация предприятия в условиях кризисной ситуации последовательно осуществляется по таким основным этапам.

— Устранение неплатежеспособности. В какой бы степени не оценивался по результатам диагностики банкротства масштаб кризисного состояния предприятия, наиболее неотложной задачей в системе мер финансовой его стабилизации является восстановление способности к осуществлению платежей по своим неотложным финансовым обязательствам с тем, чтобы предупредить возникновение процедуры банкротства.

— Восстановление финансовой устойчивости (финансового равновесия).

Хотя неплатежеспособность предприятия может быть устранена в течение короткого периода за счет осуществления ряда аварийных финансовых операций, причины, генерирующие неплатежеспособность, могут оставаться неизменными, если не будет восстановлена до безопасного уровня финансовая устойчивость предприятия. Это позволит устранить угрозу банкротства не только в коротком, но и в относительно более продолжительном промежутке времени.

— Обеспечение финансового равновесия в длительном периоде. Полная финансовая стабилизация достигается только тогда, когда предприятие обеспечило длительное финансовое равновесие в процессе своего предстоящего экономического развития, т.е. создало предпосылки стабильного снижения стоимости используемого капитала и постоянного роста своей рыночной стоимости. Эта задача требует ускорения темпов экономического развития на основе внесения определенных корректив в отдельные параметры финансовой стратегии предприятия. Скорректированная с учетом неблагоприятных факторов финансовая стратегия предприятия должна обеспечивать высокие темпы устойчивого роста его операционной деятельности при одновременной нейтрализации угрозы его банкротства в предстоящем периоде.

Каждому этапу финансовой стабилизации предприятия соответствуют определенные ее внутренние механизмы, которые в практике финансового менеджмента принято подразделять на оперативный, тактический и стратегический.

Используемые вышеперечисленные внутренние механизмы финансовой стабилизации носят «защитный» или «наступательный» характер.

Оперативный механизм финансовой стабилизации, основанный на принципе «отсечения лишнего», представляет собой защитную реакцию предприятия на неблагоприятное финансовое развитие и лишен каких-либо наступательных управленческих решений.

Тактический механизм финансовой стабилизации, используя отдельные защитные мероприятия, в преимущественном виде представляет собой наступательную тактику, направленную на перелом неблагоприятных тенденций финансового развития и выход на рубеж финансового равновесия предприятия.

Стратегический механизм финансовой стабилизации представляет собой исключительно наступательную стратегию финансового развития, обеспечивающую оптимизацию необходимых финансовых параметров, подчиненную целям ускорения всего экономического роста предприятия.

Заключение

Слово санация происходит от латинского «sanare», что означает оздоровление или выздоровление. С «финансово-кредитной» точки зрения это понятие нужно трактовать как систему мер, приводимых для предотвращения банкротства промышленных, торговых, банковских предприятий и учреждений и направленных на их будущее возрождение.

В экономической литературе встречается и более широкая трактовка понятия «санация» — как суммы всех, рассчитанных на стратегическую перспективу мероприятий организационного, производственного, финансового и социального характера, используемых, с одной стороны для преодоления неликвидности и устранения капитальных убытков, а с другой для восстановления или достижения рентабельности, производительности или вндрения инноваций, обеспечивающих прибыльность и жизнеспособность предприятия в долгосрочном периоде.

Следовательно, санация — это комплекс последовательных взаимосвязанных мероприятий финансово-экономического, производственно-технического, организационного и социального характера, направленных на выведение субъекта хозяйствования из кризиса и восстановление его прибыльности и конкурентоспособности.

Формированию антикризисной программы должен предшествовать обстоятельный анализ финансово-хозяйственной деятельности предприятия, его активов и пассивов, дебиторской и кредиторской задолженности, обеспеченности собственными средствами, существующих и возможных заказов, спроса и цен на продукцию и услуги. Это позволяет выявить причины кризисного состояния, наметить способы его преодоления.

Наряду с традиционными мерами «улучшения и совершенствования» системы управления, потребуются глубинные преобразования, базирующиеся на переосмыслении роли, места и миссии предприятия в этом быстроменяющемся мире.

Наиболее важные способы улучшения финансового состояния предприятий — увеличение выпуска конкурентоспособной, пользующейся спросом продукции, снижение ее себестоимости и увеличение выручки на рубль продаж. А рост реализации продукции связан с расширением платежеспособного спроса на качественную отечественную продукцию в результате увеличения заработной платы, пенсий, стипендий; ограничения и регулирования импорта в интересах российской экономики, стимулирования капитальных вложений на техническое перевооружение, реконструкцию, модернизацию предприятий, инноваций; совершенствования структуры экспорта-снижения в нем доли сырья и повышения доли продукции обрабатывающих производств и отраслей; увеличения государственных заказов на федеральном, региональном и межрегиональном уровнях и масштабов общественных работ.

Существуют следующие меры по восстановлению платежеспособности предприятий:

- перепрофилирование производства;

- закрытие нерентабельных производств;

- ликвидация дебиторской задолженности;

- проведение реструктуризации активов предприятия;

- исполнение обязательств должника собственником имущества должника — унитарного предприятия или третьим лицом (третьими лицами);

- продажа предприятия (бизнеса) должника;

- иные способы восстановления платежеспособности должника.

Кроме того, восстановлением платежеспособности предприятия при арбитражном управлении считается также заключение мирового соглашения.

Антикризисное управление в первую очередь должно быть связано с регулированием потоков денежных средств и затрат, формирующих кредиторскую задолженность. Бизнес-планирование должно предусматривать:

- Обеспечение достаточности денежных средств.

- Процедуры экономии текущих затрат предприятия.

- Реструктуризация кредиторской задолженности.

Комплекс разработанных мероприятий. входящих в дополнительный раздел бизнес-плана повышения конкурентных преимуществ и финансового оздоровления предприятия. позволит решить проблемы. напрямую связанные с осуществлением антикризисного менеджмента предприятия.

Список используемой литературы

1. Гражданский кодекс Российской Федерации. //М Феникс 2006г. с. 962

2. Закон РФ «О несостоятельности (банкротстве)» п. 2 ст. 5 и ст. 3. От 08.01.1998 г. №6-Ф.

— Антикризисное управление. Теория и практика: Учебное пособие для студентов вузов / Под ред. В.Я. Захарова, А.О. Блинова, Д.В. Хавина. — М.: ЮНИТИ-ДАНА, 2008. — 287 с.

— Антикризисное управление: Учебник / Под ред. Э. М. Короткова. — М.: ИНФРА-М, 2007.

— Антикризисный менеджмент / под редакцией профессора, д.э.н. Грязновой А.Г. М.: Ассоциация авторов и издателей «Тандем». Изд-во ЭКСМОС, 2008г.

— Антикризисное управление: теория, практика, инфраструктура. Учебно-практическое пособие. Под ред. Г.А. Александрова. М., БЕК. 2007. С. 84

— Антикризисное управление: от банкротства к финансовому оздоровлению Под ред. Г.П. Иванова. — М.: Закон и право, 2007.

— Винокуров В.А. Организация стратегического управления на предприятии.- М.: Центр экономики и маркетинга, 2008.

— Виссема Ханс. Стратегический менеджмент/ Пер. с англ, под ред. Ю. Джарова, P.M. Нуреева. М.: Финпресс, 2007г.

— Витрянский В.В. Пути совершенствования законодательства о банкротстве // Вестник ВАС РФ. 2009. Специальное приложение № 3. С. 92.

— Гусев В.И. Антикризисное управление: Конспект лекций. — М.: МИЭМП, 2009. — 104 с.

— Стратегия и тактика антикризисного управления фирмой /Под ред. А.П. Градова и Б.И. Кузина. — СПб.: Специальная литература, 2008г.

— Теория и практика антикризисного управления: Учебник / Под. ред. С.Г. Беляева и В.И. Кошкина. М.: Закон и право, ЮНИТИ, 2007г.

— Ткачев В.Н. Особенности правового регулирования несостоятельности (банкротства) естественных монополий // Законодательство и экономика. 2009. № 4.

— Томпсон А.А., Стрикленд А.Дж. Стратегический менеджмент: Искусство разработки и реализации стратегии: Учебник/Пер. с англ.; Под ред. Л.Г. Зайцева, М.И.Соколовой. М.: Банки и биржи, ЮНИТИ, 2009.

— Томпсон А.А., Стрикленд А.Дж. Стратегический менеджмент. Искусство разработки и реализации стратегии. М., 2008. С. 314

— Теория и практика антикризисного управления: Учебник для вузов / Под ред. С.Г. Беляева и В.И. Кошкина. М., 2007. С. 137

— Уткин Э.А. Антикризисное управление. — М.: ЭКМОС, 2007г.

— Чонаева Г.В. Регулирование процедур банкротства предприятий как элемент антикризисной политики государства: Дис.. канд. эконом. наук. М., 2009г. С. 45 — 47.

— Экономика предприятия / Под ред. А.Е. Карлика, М.А. Шухгалтер.-М.: Инфра-М, 2007. — 421 с.

Приложения

ПОКАЗАТЕЛИ ДЛЯ ОЦЕНКИ САНАЦИОННЫХ ПРОГРАММ РАЗВИТИЯ ПРЕДПРИЯТИЯ

|

Показатель |

Уровень критерия |

||

|

оптимальный |

приемлемый |

безперспективный |

|

|

Производство и прибыль Индекс объема производства в натуральном выражении |

Превышает единицу или равен ей |

Меньше единицы, но больше среднеотраслевого показателя |

Меньше среднеотраслевого показателя |

|

Индекс динамики цен на продукцию |

Меньше индекса инфляции |

Равен индексу инфляции |

Больше индекса инфляции |

|

Соотношение индексов динамики объема реализации и затрат на производство продукции |

>1,0 |

1,0 |

<1,0 |

|

Соотношение индексов динамики фонда оплаты труда и объема продажи |

<1,0 |

1,0 |

>1,0 |

|

Соотношение индексов средней заработной платы и инфляции |

>1,0 |

1,0 |

<1,0 |

|

Соотношение динамики объема выпуска продукции и численности персонала |

>1,0 |

1,0 |

<1,0 |

|

Соотношение части прибыли, направляемой на развитие производства в базовом и расчетном периодах |

>1,0 |

1,0 |

<1,0 |

|

Конкурентоспособность на внутреннем и внешнем рынках Соотношение доли экспортной продукции в общем объеме производства и среднеотраслевого показателя |

>1,0 |

>0 |

0 |

|

Соотношение индексов объема продажи и аналогичного среднеотраслевого показателя |

>1,0 |

1,0 |

<1,0 |

|

Импорт Соотношение доли импортозаменяемых изделий и среднеотраслевого показателя |

>1,0 |

>0 |

0 |