Список использованной литературы

Приложения

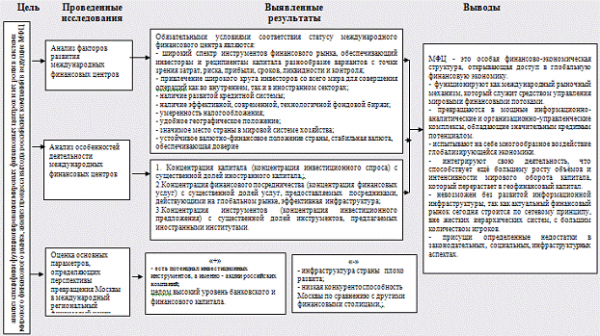

Рисунок 1 — Структурно-логическая схема контрольной работы на тему «Анализ специфики функционирования мировых финансовых центров»

Международные финансовые центры (МФЦ) являются неотъемлемой частью современной международной финансовой экономики. Одной из её базовых составляющих является наличие развитых национальных финансовых рынков, активно взаимодействующих с подобными рынками других стран. В качестве примера можно привести США, Великобританию, Японию, в развитии экономики которых, существенную роль играют финансовые рынки, а крупнейшие города этих стран (Нью-Йорк, Чикаго, Лондон, Токио), являются основными международными финансовыми центрами. Такие города, можно рассматривать как ворота в глобальную экономику. Они важны для функционирования как национальной, так и мировой экономики. Помимо традиционных МФЦ в последние годы появился ряд новых финансовых центров, претендующих на роль международных, в том числе и крупнейшие российские компании. Появление новых МФЦ — расширяет возможности финансовой экономики, усиливает её характер глобализации. Исходя из этого, изучение функционирования МФЦ, тенденций их развития является важнейшим направлением для понимания сущности новой мировой экономики, её особенностей и механизмов движения. При этом выявление тенденций развития новых финансовых центров, особенностей их включения в конкурентную борьбу, на уже освоенном международными корпорациями финансовом рынке, представляет как научный, так и практический интерес. Это позволяет выявить локальные черты финансовой глобализации в результате подключения и активного освоения экономического пространства новыми финансовыми центрами, показать их роль, перспективы и конкурентоспособность в мировой экономике. В силу вышеизложенного, тема «Анализ специфики функционирования мировых финансовых центров» является актуальной. Целью настоящей работы является анализ специфики функционирования мировых финансовых центров и их роли в системе мирового финансового рынка, анализ процесса выхода российских компаний в ведущие МФЦ. В соответствии с целью исследования решаются следующие задачи:

- обосновать место и роль МФЦ в мировой экономике;

- раскрыть особенности возникновения и развития МФЦ;

- провести сравнение ведущих международных финансовых центров;

- выявить особенности функционирования МФЦ в условиях глобализации экономики;

- дать сравнительную характеристику наиболее конкурентно способных МФЦ;

- сформулировать основные параметры, определяющие перспективы превращения Москвы в международный региональный финансовый центр;

- выявить основные препятствия при выходе российских компаний на ведущие фондовые рынки мира, включающие недостаточную прозрачность, низкую капитализацию и др., а также алгоритм их преодоления.

Предметом исследования является изучение особенностей функционирования традиционных и новых МФЦ, их влияния на мировую экономику и экономику отдельных стран. Объектом исследования является механизм деятельности МФЦ в мировой финансовой системе.

Роль малых, средних, крупных фирм в экономике из мировой практики

... продукции (это быстрее делают малые фирмы), а для выпуска разных модификаций товара и в осуществлении его технической доводки. 2.Роль малых, средних, крупных фирм в экономике из мировой практики 2.1Тенденции развития малых, средних и крупных фирм в мировой экономике Формирование и развитие рыночных отношений предполагает ...

Теоретические и практические вопросы исследуемой темы нашли своё отражение в трудах российских экономистов, изучающих проблемы мировой экономики. При написании использовались труды зарубежных исследователей, занимающихся проблемами функционирования международных финансовых центров.

Среди них можно выделить публикации О.А. Андерсона, Д.Е. Андерсона, Ф.Броделя, М.А. Гольдберга, К Сасаки, Т. Ральфа, К. Фрайа и др., посвященные возникновению и развитию МФЦ, а также механизму их функционирования.

Согласно поставленным целям построена структура работы.

Мировые финансовые центры — действующий международный рыночный механизм, который служит средством управления мировыми финансовыми потоками. Это место сосредоточения банков и специализированных кредитно — финансовых институтов, осуществляющих международные валютные, кредитные и финансовые операции, сделки с ценными бумагами, золотом.

Важнейшие мировые финансовые центры осуществляют валютные, кредитные, страховые и другие операции. К ним относят Нью-Йорк, Франкфурт-на-Майне, Цюрих, Милан, Токио, Лондон, Париж и другие центры. МФЦ характеризуются такими параметрами, как концентрация капитала (инвестиционный спрос), набор инструментов (инвестиционное предложение), а также эффективность финансовой инфраструктуры и услуг, предоставляемых финансовыми посредниками. МФЦ отличается от национального финансового центра открытостью и ориентированностью на клиентов вне страны, в юрисдикции которой он находится. Это означает, что существенную роль в МФЦ играют иностранный капитал, иностранные инвесторы и посредники, а также инструменты и активы заграничного происхождения.

МФЦ совершают следующие операции:

- привлечение финансирования через долговые и долевые инструменты;

- управление активами инвестиционных фондов, пенсионных фондов, страховых компаний в целях международной диверсификации;

- управление частным капиталом крупных индивидуальных инвесторов;

- международная налоговая оптимизация в транснациональных корпорациях;

- управление глобальными рисками корпораций с использованием деривативов;

- глобальная биржевая торговля финансовыми инструментами;

- специальные схемы финансирования сложных проектов, в том числе, с использованием принципов частно-государственного партнерства.

В зависимости от того, насколько широкий спектр услуг доступен в рамках конкретного финансового центра и на каких клиентов ориентирован данный рынок, международные финансовые центры можно разделить на несколько типов:

Торгово-развлекательные центры

... им на смену приходят ТРК. 1 Научные подходы к определению торговый центр Торговые центры становятся неотъемлемым атрибутом российской торговли. Бурное развитие торговых концентраций в России сопровождается хаотичностью терминологии именования. Категории «торговый центр», «торговый ...

1. Глобальные МФЦ (Лондон, Нью-Йорк): предоставляют полный спектр финансовых услуг клиентам со всех концов мира. При этом они опираются на развитый внутренний финансовый рынок и сильную экономику.

2. Региональные МФЦ (Гонконг, Сингапур, Дубай): оказывают широкий спектр международных финансовых услуг, но специализируются, в основном, на операциях внутри определенного региона (Гонконг и Сингапур — Юго-Восточной и Восточной Азии, Дубай — Ближнего Востока и Южной Азии).

— Локальные МФЦ (Токио, Франкфурт, Париж): предоставляют ограниченный выбор трансграничных операций и, в основном, ориентированы на обслуживание национального рынка. Они опираются на развитые внутренние финансовые рынки и инфраструктуру, но по уровню развития отстают от глобальных МФЦ.

Нишевые (оффшорные) МФЦ (Цюрих, Женева, Каймановы острова, Джерси и др.): используются для специальных финансовых операций с нерезидентами.

Обязательными условиями соответствия статусу международного финансового центра являются:

- широкий спектр инструментов финансового рынка, обеспечивающий инвесторам и реципиентам капитала разнообразие вариантов с точки зрения затрат, риска, прибыли, сроков, ликвидности и контроля;

- привлечение широкого круга инвесторов со всего мира для совершения операций как во внутреннем, так и в иностранном секторах;

- наличие развитой кредитной системы;

- наличие эффективной, современной, технологичной фондовой биржи;

- умеренность налогообложения;

- дружественность валютного законодательства, разрешающего доступ иностранным заемщикам на национальный рынок и иностранных ценных бумаг к биржевой котировке;

- развитая правовая система с четкой защитой прав собственности, эффективным регулированием и правоприменением;

- надежная судебная система, пользующаяся доверием участников рынка;

- удобное географическое положение;

- значимое место страны в мировой системе хозяйства;

- устойчивое валютно-финансовое положение страны, стабильная валюта, обеспечивающая доверие иностранных инвесторов;

- наличие эффективных международных систем связи;

- наличие квалифицированных кадров, способных эффективно работать в финансовых институтах, инфраструктурных и консультационных организациях, а также в регулирующих органах.

В настоящее время существует несколько видов классификаций МФЦ по степени участия в мировом финансовом секторе.

По опросам специалистов финансового сектора в 40 странах мира составлен рейтинг МФЦ, который представлен в таблице 1.1. Приложение 1.

Краткое описание лидеров МФЦ представлено в приложении 2.

Итак, мировые финансовые центры функционируют как международный рыночный механизм, который служит средством управления мировыми финансовыми потоками. Это центры сосредоточения банков и специализированных кредитно-финансовых институтов, осуществляющих международные валютные, кредитные и финансовые операции, сделки с ценными бумагами, драгоценными металлами, деривативами.

Кроме того, МФЦ постепенно превращаются в мощные информационно-аналитические и организационно-управленческие комплексы, обладающие значительным кредитным потенциалом.

Финансовая глобализация — это процесс, являющийся составной частью общего процесса глобализации экономики, направленный на формирование единого финансового рынка и протекающий на основе роста международного движения финансового капитала.

Что необходимо для развития финансового рынка в России

... государства (56%). На сегодняшний день одной из приоритетных задач в области финансов РФ является создание в Москве мирового финансового центра. Еще в 008 году Правительством была утверждена Стратегия развития финансового рынка ... свет нечестным игрокам. Немаловажным недостатком российского финансового рынка является общая неосведомленность и финансовая безграмотность населения. Для примера, по ...

Современный этап глобализации экономики характеризуется конкуренцией за мировую ликвидность и повышением роли глобальных инвесторов. На смену конкуренции между биржами пришла конкуренция между МФЦ в целом, т.е. конкуренция между биржами, инфраструктурными организациями, налоговыми режимами и т.д.

С глобализацией хозяйственной жизни мировые финансовые центры традиционного типа модифицируются, приспосабливаются к новым условиям. Прежние центры, сформировавшиеся на базе национальных рынков, теперь имеют второстепенное значение. Новые МФЦ стимулируют развитие национального финансового рынка за счет интеграции в глобальную индустрию финансовых услуг, обеспечивая при этом решение таких задач, как:

- привлечение в экономику существенных дополнительных финансовых ресурсов;

- снижение издержек доступа компаний к капиталу;

- формирование цен на активы и осуществление расчётов с иностранными контрагентами в национальной валюте;

- углубление экономической интеграции стран;

- повышение роли МФЦ в выработке глобальных правил регулирования финансовых рынков.

Следует учитывать, что рост глобальной интеграции финансового рынка может повысить его подверженность внешним воздействиям, увеличить амплитуду оттока капитала.

Выводы:

Мировые финансовые центры представляют собой место сосредоточения банков разных стран, небанковских финансовых институтов, страховых компаний, фондовых и валютных бирж.

Основными признаками МФЦ являются (они же — необходимые предпосылки формирования МФЦ):

- Концентрация капитала (концентрация инвестиционного спроса) с существенной долей иностранного капитала — главный признак.

- Концентрация финансового посредничества (концентрация финансовых услуг), с существенной долей услуг, предоставляемых посредниками, действующими на глобальном рынке, эффективная инфраструктура рынка.

- Концентрация инструментов (концентрация инвестиционного предложения), с существенной долей инструментов, предлагаемых иностранными институтами

Мировые финансовые центры — это центры сосредоточения крупных международных капиталов и масштабного проведения разнообразных международных финансовых операций.

Основу их инфраструктуры составляют национальные и транснациональные банки, как правило, тесно связанные с крупнейшими биржами, оперирующими фондовыми ценностями. Значительную роль играют также крупные брокерские конторы и различные инвестиционные фонды.

Основные структурные компоненты мировых финансовых центров:

- валютный рынок;

- рынок депозитов;

- рынок международных облигаций;

- кредитный рынок, структурированный по срочности;

- рынок золота.

Для всех этих рынков характерна высокая степень унифицированности и взаимозависимости. Основные операторы мировых финановых центров, крупные многонациональные банки сосредоточены в Лондоне, Токио, Нью-Йорке, Париже, Цюрихе, Франкфурте-на-Майне, Люксембурге, Сингапуре, Сянгане и отличаются специализацией, поэтому проведём сравнительный анализ функционирования МФЦ.

Ориентиром для сравнения стала лучшая практика МФЦ. По каждому критерию конкурентоспособности был проанализирован опыт МФЦ. В качестве базы для сравнения были выбраны Лондон, Нью-Йорк, Гонконг, Сингапур, Франкфурт, Дубай, Мумбаи, Шанхай, Варшава и Алматы. В качестве критериев выбраны:

Общая конкурентоспособность национальной экономики:

1) Регулирование финансовых рынков.

2) Уровень развития национального рынка.

Интегрированность в глобальные рынки капитала.

Квалифицированный персонал.

Социальная инфраструктура и бизнес-инфраструктура.

Общая конкурентоспособность национальной экономики.

Сравнительный анализ приведён в Приложении 3 и в табл.2.1.

Исходя из проведённого анализа можно выделить основные преимущества и недостатки ведущих МФЦ.

Основные конкурентные преимущества американского МФЦ, включающего Нью-Йорк и Чикаго, — это:

- развитый национальный финансовый рынок, опирающийся на крупнейшую экономику в мире;

- сильные институты — финансовые посредники и институциональные инвесторы;

- лидерство в создании и внедрении финансовых инноваций, основанное на передовой системе бизнес-образования и научных исследований в области экономики и финансов.

Основной недостаток американского МФЦ — это достаточно жёсткое (особенно после событий сентября 2001 года) законодательство и сложная, сегментированная система регулирования, которые препятствуют более динамичному развитию новых рынков, особенно с участием иностранных инвесторов. Основным преимуществом Великобритании стали гибкое законодательство и либеральная политика по отношению к иностранным инвесторам и финансовым посредникам. Лидирующему положению Лондона на глобальных рынках капитала способствует его расположение посередине между Америкой и Азией. В будущем Лондон ожидает роста новых азиатских МФЦ, таких как Дубай, Мумбаи и Шанхай, и видит свою роль в том, чтобы помочь им в формировании законодательной системы и финансовой инфраструктуры по своему образцу. Тогда Лондон станет центром глобальной сети операций, связывающих ведущие мировые МФЦ.

Другие финансовые центры, такие как Сингапур, Гонконг и Дубай, не имея возможности опереться на достаточный инвестиционный спрос и предложение внутри национальной экономики, с самого начала поставили перед собой задачу — стать сначала региональными, а затем и глобальными МФЦ. Для выполнения этой задачи они реализовывали достаточно радикальные программы действий, нацеленные на доведение ключевых элементов МФЦ до уровня Нью-Йорка и Лондона. Для скорейшей реализации этих программ и интеграции с лидерами, за основу была взята модель МФЦ Лондона, многие элементы которой копировались, а затем адаптировались с учетом местной специфики. После создания необходимой базы для функционирования МФЦ, вводились налоговые льготы для стимулирования прихода иностранных инвесторов и посредников.

Такая политика оказалась вполне успешной. Сингапур и Гонконг уже стали региональными МФЦ и теперь близки к получению статуса глобальных МФЦ, а Дубай, начавший эту работу позже, практически уже стал региональным МФЦ. Тем не менее, этим центрам предстоит долгий путь к тому, чтобы догнать и перегнать по уровню развития Лондон и Нью-Йорк.

Подводя итог формирования и создания МФЦ, систематизируем стимулирующие меры, предпринятые в странах для создания собственного МФЦ:

- обеспечение макроэкономической стабильности и создание комфортных условий для развития частного бизнеса (Лондон, Нью-Йорк, Чикаго, Сингапур);

- учреждение единого регулятора в сфере финансовых рынков (Лондон, Франкфурт, Гонконг, Сингапур, Дубай);

- создание фондовой биржи (или нескольких) с выделением в ней специализированной секции для малых компаний (Лондон, Нью-Йорк, Франкфурт, Чикаго, Гонконг, Сингапур, Дубай, Мумбай);

- создание эффективной электронной инфраструктуры (Токио, Франкфурт, Гонконг, Дубай, Мумбай);

- создание условий для проведения IPO (Лондон, Нью-Йорк, Гонконг, Дубай);

- обеспечение прозрачности раскрываемой финансовой информации и установление контроля за соблюдением прав инвесторов (Лондон, Нью-Йорк, Чикаго, Цюрих, Женева, Дубай, Мумбай);

- обеспечение либерализации движения капитала (Лондон, Токио, Абу-Даби);

- создание благоприятного налогового режима (Гонконг, Абу-Даби, Сингапур, Цюрих, Женева, Франкфурт);

- отмена требования по созданию минимальных резервов (Дубай, Абу-Даби, Франкфурт — в отношении совершения сделок РЕПО);

- ориентированность государственной политики стимулирования банковского сектора (Токио, Франкфурт, Цюрих, Женева);

- создание эффективной системы страхования (Цюрих, Женева);

- стимулирование торговли деривативами и развития инновационных продуктов (Чикаго, Франкфурт, Мумбай — в части развития рынка деривативов на акции);

- создание благоприятных условий для привлечения высококвалифицированного персонала в финансовый сектор, в том числе за счет лояльного миграционного законодательства (Лондон, Нью-Йорк, Сингапур, Абу-Даби);

- присвоение статуса свободной экономической зоны (Гонконг, Дубай);

- отсутствие протекционизма в отношении национальных участников финансового рынка (Лондон, Нью-Йорк, Чикаго);

- повышение качества и безопасности жизни (Токио, Цюрих, Женева).

Однако несмотря на высокий уровень развития, крупнейшие финансовые центры мира имеют ряд недостатков и препятствия для дальнейшего развития (табл. 2.1.).

Таблица 2.1. — Характеристика современных международных финансовых центров

|

Финансовый центр |

Недостатки и препятствия для дальнейшего развития финансового центра |

|

Лондон |

— чрезмерное нормативно-правовое регулирование деятельности участников финансового рынка, затрагивающее в том числе нефинансовую индустрию (ведет к дополнительным расходам, которые несут компании для удовлетворения требований внутренних стандартов);

|

|

Нью-Йорк и Чикаго |

— ужесточение законодательных требований к прозрачности деятельности компаний;

|

|

Токио |

— ориентированность в большей степени на внутренний рынок;

|

|

Франкфурт |

— высокие налоговые ставки для компаний банковского и небанковского сектора; — языковой барьер |

|

Женева и Цюрих |

— дефицит современной деловой инфраструктуры и, как следствие, высокая арендная плата;

|

|

Гонконг |

— неопределенность законодательства в отношении регулирования обращения ценных бумаг; — недостаточно эффективная система страхования |

|

Сингапур |

— жесткое корпоративное законодательство |

|

Мумбай |

— отсутствие ликвидного и эффективно регулируемого рынка облигаций;

|

Таким образом, создание конкурентоспособного МФЦ — комплексная задача, которая требует значительного времени и проведения политики со стороны государства. Лидерство МФЦ Лондона и Нью-Йорка во многом обусловлено историческими причинами: в XVIII-XIX веках Великобритания была крупнейшей экономикой в мире, а после Первой мировой войны это место заняли США. Однако достижение и поддержание статуса лидера в условиях постоянно усиливающейся конкуренции — это также и результат реализации верной стратегии, выбранной с учётом особенностей страны.

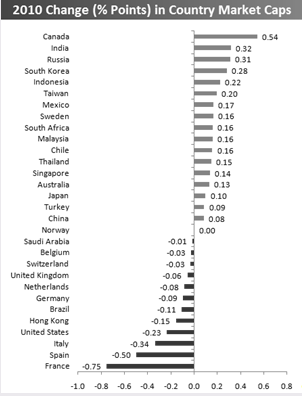

Мировые финансовые рынки начали 2011 год довольно неуверенно — январские темпы роста совокупной рыночной стоимости всех компаний мира замедлились почти втрое. При сохранившейся в целом восходящей тенденции суммарной рыночной капитализации всех компаний мира выявляется довольно невнятная картина в каждом из сегментов глобального рынка. Страны блока BRIC в первом месяце года показали разнонаправленную динамику: при 18%-ом росте рыночной стоимости бразильских компаний и почти 7%-ом удорожании российских эмитентов, индийские компании упали в цене на 12%, а китайскому фондовому рынку удалось повысить свою стоимость лишь на символичных 0,12%. По итогам января 2011года стоимость всех компаний, котирующихся на мировых торговых площадках, возросла более чем на 829 млрд. долларов (1,60%).

При этом за год рыночная стоимость всех компаний мира выросла более чем на 8747 млрд. долларов (19,85%).

В лидеры роста среди стран BRIC выбилась Бразилия. В результате, по сравнению с последним торговым днем декабря 2010 года, суммарная рыночная стоимость всех компаний, котируемых на рынках стран BRIC, выросла в январе более чем на 93 млрд. долларов. Годовой рост рыночной капитализации блока BRIC составил на 31 января 23,41%. По данным Global Financial Centers Index, составленного консалтинговым агентством Z/Yen Group, в тройке лидеров оказались Лондон, Нью-Йорк и Гонконг. Лондон сохранил за собой первое место в сфере управления активами и оказания профессиональных услуг, Нью-Йорк — по части банковской деятельности и регулятивным показателям, Гонконг стал основным центром мирового страхования. Лондон и Нью-Йорк, преследуемые Сингапуром, Гонконгом и Токио, традиционно удерживают строчки всех подобных рейтингов. Двух лидеров будет очень сложно сместить с вершины — они проделали огромную работу и могут предоставить представителям финансового сектора чуть ли не безграничные возможности для ведения дел. Тем не менее, в долгосрочной перспективе центр тяжести будет плавно перемещаться на Восток, в Азию. Москва пока не может на это надеяться. Российская столица занимает 68-ю строчку рейтинга, уступая Варшаве, Санкт-Петербург — 71-ю. Чтобы инвесторы поверили в перспективы ведения дел в Москве, российским властям нужно решить вопросы модернизации экономики, увеличить предсказуемость макроэкономических показателей, улучшить инфраструктуру. На этом фоне Лондон и Нью-Йорк начинают все более тесно взаимодействовать друг с другом. Аутсайдерами среди финансовых центров оказались Афины, Будапешт и столица оказавшейся на грани дефолта в конце прошлого года Исландии — Рейкьявик.

Вывод:

Основа инфраструктуры МФЦ- национальные и транснациональные банки. Значительную роль играют также крупные брокерские конторы и различные инвестиционные фонды.

Основные структурные компоненты мировых финансовых центров:

валютный рынок;

рынок депозитов;

рынок международных облигаций;

кредитный рынок, структурированный по срочности;

рынок золота.

Лидерство МФЦ Лондона и Нью-Йорка во многом обусловлено историческими причинами, но достижение и поддержание статуса лидера в условиях постоянно усиливающейся конкуренции — это результат реализации верной стратегии, выбранной с учётом особенностей страны

Можно выделить следующие наиболее важные признаки МФЦ:

. Концентрация капитала (концентрация инвестиционного спроса) с существенной долей иностранного капитала. Принципиальным является присутствие большого количества мелких национальных инвесторов, национальных и зарубежных институтов коллективных инвестиций, пенсионных институтов, глобальных долгосрочных фондов, проводящих свои финансовые операции в рамках финансового центра;

.Концентрация финансового посредничества (концентрация финансовых услуг) с существенной долей услуг, предоставляемых посредниками, действующими на глобальном рынке, эффективная инфраструктура;

.Концентрация инструментов (концентрация инвестиционного предложения) с существенной долей инструментов, предлагаемых иностранными институтами.

Сегодня национальный финансовый рынок России имеет ограниченную емкость, недостаточную для обеспечения инвестиционных потребностей российских компаний, и отстает по многим параметрам от крупнейших финансовых рынков в мире. В условиях роста глобализации в финансовом секторе российские компании и инвесторы прибегают к ресурсам мировой индустрии финансовых услуг.

Чтобы выдержать глобальную конкуренцию, российский финансовый рынок должен ликвидировать свое отставание от ведущих мировых финансовых центров в области регулирования, инфраструктуры, доступного инструментария. Для этого необходимо сформировать на основе развитого национального рынка финансовый центр мирового или регионального значения.

Развитие финансового рынка в России поможет обеспечить более сбалансированный, основанный на инновациях и стабильный в долгосрочной перспективе экономический рост.

России предстоит преодолеть ряд препятствий, мешающих достижению этой цели. К ним относятся негибкость законодательства, сегментированность регулирования, отсутствие единой финансовой инфраструктуры, низкая интегрированность в глобальные рынки, неблагоприятная среда для ведения бизнеса, недостаточно развитая бизнес-инфраструктура и социальная инфраструктура.

В 2009 году Правительством РФ была утверждена Концепция создания Международного финансового центра в Российской Федерации (далее — Концепция), разработанная Минэкономразвития России совместно с заинтересованными федеральными органами исполнительной власти.

Концепция содержит детальный план мероприятий, направленных на создание в России международного финансового центра, рассчитанный на 5 лет.

В основе Концепции лежат результаты анализа российского финансового рынка и мирового опыта создания международного финансового центра.

Концепция предусматривает достижение к 2020 году международным финансовым центром в России следующих целевых показателей:

вхождение одной из российских бирж в десятку мировых лидеров по торговому обороту и объемам размещений акций и облигаций;

рост номинальной стоимости биржевых производных инструментов до 50% ВВП;

привлечение эмитентов из стран СНГ (прежде всего Украины и Казахстана) для осуществления IPO в России;

вхождение 5 инвестиционных банков с преимущественно российским капиталом в число 50 крупнейших в мире;

увеличение доли финансового сектора в ВВП до 6%.

Главный российский финансовый центр — Москва. Но универсального способа превращения города в мировой центр финансовых отношений не существует. Не существует также конкретных временных рамок по достижению поставленной цели. Для обеспечения конкурентоспособности российской финансовой системы необходимо превратить Москву в мировой финансовый центр, а рубль — в одну из ведущих региональных резервных валют. Поставлена задача для нашей страны более активно интегрироваться в мировой рынок капиталов, что необходимо для обеспечения равных конкурентных условий для российской финансовой системы и прорыва в технологической области.

Москва имеет в целом высокий уровень банковского и финансового капитала: на нее приходится более 80% концентрации активов банков, которые приближаются к $500 млрд, интенсивно идет рост инвестиционных и страховых компаний, бирж; к тому же, через город проходят основные финансовые потоки стран СНГ.

Проблемы и задачи развития Москвы как МФЦ:

- Сегментированная и негибкая система законодательства и регулирования: стремление чётко кодифицировать все правила и меры регулирования приводит к отставанию законодательства от практики и не позволяет быстро внедрять финансовые инновации;

- Высокая налоговая нагрузка: уровень налогообложения финансовых операций в России выше, чем в конкурирующих финансовых центрах, особенно для нерезидентов.

— Недостаточный уровень эффективности и прозрачности судебной системы и правовой среды в целом: существующая судебная система и практика правоприменения плохо приспособлены к быстрому и справедливому разрешению споров, касающихся финансовых сделок.

- Низкая развитость институциональных инвесторов: паевые инвестиционные фонды, негосударственные пенсионные фонды и страховые компании имеют малые объёмы активов под управлением.

- Сегментированная финансовая инфраструктура, недостаточно интегрированная в глобальные рынки:

— Жесткий и неэффективный визовый и миграционный режим создаёт большие трудности как для компании-работодателя, так и для иностранного сотрудника. При длительном и сложном процессе оформления российским компаниям сложно привлекать иностранный персонал.

- Недостаточный уровень развития социальной и бизнес-инфраструктуры делает проживание людей и ведение бизнеса в Москве некомфортным, особенно для

Заключение

Анализ функционирования мировых финансовых центров, а также изучение нормативной базы по данному вопросу, позволяют констатировать, что поставленные цели и задачи работы выполнены. Исходя из этого, можно сделать выводы и выделить текущие проблемы:

МФЦ — это не просто географическая привязка к тому или иному мировому городу с концентрацией финансовых учреждений. Это особая финансово-экономическая структура, открывающая доступ в глобальную финансовую экономику, определяющая правила игры в ней, регулирующая и контролирующая её субъекты, по аккумуляции глобальной финансовой ренты.

Мировые финансовые центры (МФЦ) функционируют как международный рыночный механизм, который служит средством управления мировыми финансовыми потоками. Это центры сосредоточения банков и специализированных кредитно-финансовых институтов, осуществляющих международные валютные, кредитные и финансовые операции, сделки с ценными бумагами, драгоценными металлами, деривативами.

Кроме того, МФЦ постепенно превращаются в мощные информационно-аналитические и организационно-управленческие комплексы, обладающие значительным кредитным потенциалом. Ведущие позиции в МФЦ занимают фирмы, обслуживающие их потребности, в том числе юридические и аудиторские, а также управленческие консультанты

МФЦ испытывают на себе многообразное воздействие глобализирующейся экономики. В результате они трансформируются в комплексные центры, выполняющие помимо финансовых ряд других функций, свойственных информационной экономике.

Финансовая глобализация сопровождается концентрацией и консолидацией участников мирового финансового рынка.

Ведущие институты МФЦ — фондовые интегрируют свою деятельность, что способствует ещё большему росту объёмов и интенсивности мирового оборота капитала, который перерастает в геофинансовый капитал.

Современный МФЦ невозможен без развитой информационной инфраструктуры, так как актуальный финансовый рынок сегодня строится по сетевому принципу, вне жестких иерархических систем, с большим количеством игроков, легко устанавливающих взаимосвязи с помощью информационных технологий.

Еще раз следует отметить, что даже самым развитым финансовым центрам мира присущи определенные недостатки в законодательных, социальных, инфраструктурных аспектах, однако наличие таких минусов не снижает их общей привлекательности для участников мирового финансового рынка.

международный финансовый экономика мировой

Нормативно-правовая база

1. Гражданский Кодекс Российской Федерации (ГК РФ).

Часть 2 от 26.01.1996 N 14-ФЗ (принят ГД ФС РФ 22.12.1995, с изм. и доп. от 22.01.2008) // Консультант Плюс: Версия Проф. Режим доступа: [www.consultant.ru];

2. Российская Федерация. Распоряжение Правительства РФ № 2043-р от29.12.2008 г. «Стратегия развития финансового рынка Российской Федерации напериод до 2020 года».// Консультант Плюс: Версия Проф. Режим доступа: [www.consultant.ru];

. Распоряжение Правительства Российской Федерации № 1662-р от 17.11.2008 г. «О Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года» // Консультант Плюс: Версия Проф. Режим доступа: [www.consultant.ru];

. Распоряжение Правительства РФ от 17 ноября 2008 г. N 1662-р О Концепции долгосрочного социально-экономического развития РФ на период до 2020 года (с изменениями и дополнениями от 8 августа 2009 г.)

5. Федеральный закон «О Центральном банке Российской Федерации (Банке России)» № 86-ФЗ от 10 июля 2002 г. (с изм. и доп. от 26.04.2007) // Справочная правовая система «Гарант». Режим доступа: [www.garant.ru];

6. Федеральный закон от 10 декабря 2003 года №173-ФЗ «О валютном регулировании и валютном контроле» (с изм. и доп. от 22.07.2008) // Консультант Плюс: Версия Проф. Режим доступа: [www.consultant.ru];

Учебники и учебные пособия

7. Красавина, Л.Н. Международные валютно-кредитные и финансовые отношения/Л.Н. Красавина. — М.: Финансы и статистика, 2008. — 267 с.

8. Крашенинников, В.М. Валютное регулирование и валютный контроль: учебник/В.М. Крашенинников. — М.: Экономистъ, 2009. — 400 с.

. Макроэкономика : Учеб. пособие/ Н.И. Базылев, М.Н. Базылева, С.П. Гурко и др.; Под ред. Н.И. Базылева, С.П.Гурко. 2-ое издание, перераб.- Мн.: БГЭУ, 2009.

научная (Периодическая) литература

10. Бочкарева Т., Желобанов Д. «Россия хуже Колумбии» // «Ведомости» № 109 (2379) от 17.06.2009 г.

11. Гриняев С.Н., Фомин А.Н. Мировая экономика: реальность или фикция — М.: Фонд ИВ, 2008. .

. Евдокимов А.И. Проблемы глобализации мировой экономики. — СПб.: Изд-во СПбГУЭФ, 2004.- 133 с.

. Зверев В.А. Некоторые особенности развития фондового рынка до2012 года // Ценные бумаги. — 2008. — №6.

. Идеальная модель фондового рынка России на среднесрочную перспективу (до 2015 года).- М.: НАУФОР. 2007.

. Исследовательская группа МВФ о финансовой глобализации//БИКИ. — 2010. — N 129. — С. 4-6, 16.

. Лавровский С. «Накануне» // «Эксперт» № 5 (546) 5-11 февраля 2007.

. Малкова И. Снижайте активнее // «Ведомости» № 44(2314) от 13.03.2009 г.

. Матюхин Г.Г. Мировые финансовые центры, М.: ФиС 2008.

. Мельникова О.А. Международные финансовые центры, Барнаул, 2007.

. Милов Г. «Россия не конкурент» // «Ведомости» № 90(2360) от 20.05.2009 г.

. Моисеев С. Что нам стоит финансовый центр построить? // Рынок ценных бумаг. 2008. № 10 (361).

. Оверченко М., Милов Г., Губейдулина Г. «Дорогие экспаты» // «Ведомости» № 117(2387) от 29.06.2010 г.

. Пименова Н.Ю. О стратегии продвижения российского образования на международный рынок. 2006: #»538997.files/image002.gif»>

|

Критерии МФЦ |

Регулирование финансовых рынков |

|

|

Законодательство |

Регулирующие органы |

|

|

Лондон |

Англо-саксонская система права. Соблюдение принципа «соблюдай или объясняй» (principles-based regulation). Продвинутая, доступная и адаптирующаяся законодательная система. |

Управление по финансовому регулированию и надзору (FSA) — единый регулятор всех финансовых рынков и институтов. |

|

Нью-Йорк |

На низких уровнях англо-саксонская правовая система. По мере повышения уровня юрисдикции больше кодификации (Романо-германская система). Относительно гибкое законодательство. После 2002 г. высокие требования по прозрачности и раскрытию информации (закон Sarbanes-Oxley).

|

Комиссия по торговле ценными бумагами (SEC): следит за отчётностью, карает искажение информации, Office for international affairs обеспечивает регулирование международных сделок. Саморегулирующаяся организация Financial Industry Regulatory Authority (FINRA) обеспечивает регуляторный надзор, тестирование и лицензирование персонала, регулирование ряда бирж (в т.ч. NASDAQ), арбитраж и посредничество. Есть ещё порядка пяти различных регуляторов, которые в рамках закона Sarbanes-Oxley требуют отчётность компаний. Система работает не до конца эффективно. |

|

Гонконг |

Англо-саксонская система права. Принятие Закона о ценных бумагах и фьючерсах, SFO; принятие международных стандартов |

Система регулирования включает три составляющие. Отдел финансовых услуг в Бюро по финансовым услугам и делам казначейства определяет гос. политику на финансовых рынках. Законодательный совет рассматривает законодательные предложения. Комиссия по ценным бумагам и фьючерсам (SFC), созданная в 1989 году в качестве регулятора рынка, осуществляет надзор за рынком акций и фьючерсов. |

|

Сингапур |

Прочная и эффективная нормативно-правовая база. Основные законы: Securities and Futures Act, Securities and Futures Regulations. |

Monetary Authority of Singapore — единый регулятор всех финансовых рынков и институтов. |

|

Франкфурт |

Романо-германское право: строгая кодификация. Негибкое законодательство. Наличие проблем с передачей и продажей долей участия: передача должна быть нотариально заверена. |

Federal Financial Supervisory Authority (BaFin) с 2002 г. обеспечивает надзор за финансовым рынком, банковским сектором, страховыми компаниями. |

|

Дубай |

Создание независимых юрисдикций для МФЦ (Дополнение к Конституции ОАЭ), на которые распространяется «общее право» (международные стандарты). Соблюдение принципа «соблюдай или объясняй» (principles-based regulation) |

Ведомство по финансовым услугам Дубая (DFSA) — независимое агентство, использующее международное право. Единый регулятор всех финансовых транзакций МФЦ. |

|

Мумбаи |

Англо-саксонская система права; Высокие показатели по уровню главенства закона (Rule of Law); проводится либерализация финансового законодательства |

Управление по ценным бумагам и биржам Индии (SEBI) регулирует деятельность всех участников торгов; проводит мониторинг слияний и поглощений; публикует руководства для лучшего раскрытия информации о капитале и деятельности всех участников. Центральный резервный банк Индии осуществляет банковский надзор. |

|

Шанхай |

Романо-германское право. Сильное влияние на формирование оказала советская система права; Низкие показатели по уровню главенства закона (Rule of Law); после вступления Китая в ВТО была проведена реформа по приведению законов, регулирующих экономическую деятельность, в соответствие с мировыми принципами. |

Комиссия по регулированию рынка ценных бумаг (CSRC) осуществляет регулирование финансовых рынков, CIRC — регулирование страховых компаний, CBRC — банковской системы. |

|

Алматы |

На территории РФЦА существует особый правовой режим, регулирующий взаимоотношения его участников, от которых требуется иметь офис на территории Алматы и госрегистрацию. |

Единый регулятор — Агентство по регулированию и надзору за финансовыми рынками и финансовыми институтами (АФН). Часть регулирующих функций для МФЦ выполняет Агентство по регулированию деятельности РФЦА. |

|

Варшава |

Законодательство в целом соответствует нормам ЕС. |

Регулирование финансовых рынков осуществляет Комиссия по финансовому надзору (Financial Supervision Authority). С 2008 года частью Комиссии стало ведомство по регулированию банковской деятельности |

|

Москва |

Романо-германское право. Законодательная база включает специальные законы: «О рынке ценных бумаг», «О защите прав и законных интересов инвесторов на рынке ценных бумаг», «Об акционерных обществах», и подзаконные нормативные акты. Низкие показатели по уровню главенства закона (Rule of Law); Законодательство не полностью сформировано и отстает от практики развитых стран. |

Федеральная служба по финансовым рынкам (ФСФР) — регулирование субъектов фондового рынка: эмитентов, профессиональных участников, институтов коллективного инвестирования, как орган исполнительной власти подчиняется Правительству. Центральный банк осуществляет банковский надзор, в том числе за деятельностью кредитных организаций в качестве инвесторов, уточняет особенности процедуры эмиссии ценных бумаг кредитных организаций, регистрирует их выпуски. Министерство финансов утверждает условия эмиссии и обращения государственных ценных бумаг, регулятор страховых компаний, вопросы налогообложения. |

|

Критерии МФЦ |

Регулирование финансовых рынков |

||

|

Налогообложение |

Судебная система и практика правоприменения |

Противодействие инсайдерской торговле |

|

|

Лондон |

Традиционная система налогообложения Двусторонние соглашения об избежании двойного налогообложения (118 стран) |

Лондонский международный арбитражный суд (LCIA): эффективное и качественное рассмотрение коммерческих и финансовых дел, международный арбитраж, 1500 членов из 79 стран |

Высокое. Запрет на инсайдерскую торговлю и манипулирование ценами зафиксирован в Акте о финансовых услугах и рынках (The Financial Services and Markets Act, 2000), его нарушение подпадает под действие закона об уголовных нарушениях. |

|

Нью-Йорк |

Традиционная система налогообложения. Двусторонние соглашения об избежании двойного налогообложения (53 страны).

|

Арбитражный суд, разбирающий финансовые и корпоративные спорные вопросы (Американская арбитражная ассоциация). Активное привлечение экспертов (экономистов и специалистов по корп. финансам) из специально созданного пула |

Наиболее передовое законодательство по борьбе с инсайдом. Ряд прецедентов ограничивающих возможности членов совета директоров и крупных акционеров. Договор между NYSE, FINRA и ещё 10 биржами о борьбе с инсайдом |

|

Гонконг |

Льготная система налогообложения, направленная на стимулирование притока иностранных инвесторов в определенные сектора экономики, включая рынок ценных бумаг. Нет широкой сети международных договоров об избежании двойного налогообложения (3 |

Международный арбитражный центр (с 1985 г.): независимый и эффективный орган, направленный на разрешение международных дел с акцентом на споры, возникающие в азиатском регионе. |

Более жесткие требования к инсайдерской торговле (торговля акциями менеджментом), чем в США |

|

Сингапур |

Традиционная система налогообложения, но существует ряд льгот для инвесторов в определенные сектора экономики. Двусторонние соглашения об избежании двойного налогообложения (55 стран).

|

Лучшая в Азии судебная система. Международный арбитражный суд Сингапура (SIAC), активно привлекающий международных экспертов |

Одно из самых строгих законодательств против инсайдерской торговли (в рамках Закона о ценных бумагах и фьючерсах) |

|

Франкфурт |

Традиционная система налогообложения. Двусторонние соглашения об избежании двойного налогообложения (90 стран).

|

Специальный арбитражный суд Frankfurt International Arbitration Center |

Строгое законодательство против инсайдерской торговли (с 1994 г.), в ведении прокуратуры, нет биржевого органа |

|

Дубай |

Льготное (оффшорное) налогообложение. Двусторонние соглашения об избежании двойного налогообложения (44 страны) |

Собственная структура судебной власти при финансовом регуляторе. В 2008 г. создан арбитражный суд по коммерческим делам |

Нет информации |

|

Мумбаи |

Традиционная система налогообложения. Имеются налоговые льготы для физлиц. Двусторонние соглашения об избежании двойного налогообложения (67 стран) |

Действует индийский совет по арбитражу при Федерации индийских торгово-промышленных палат |

Закон о Запрещении инсайдерской торговли с 1992 г., использование специальной системы проверки биржевой динамики |

|

Шанхай |

Традиционная система налогообложения. Имеются налоговые льготы для физлиц. Двусторонние соглашения об избежании двойного налогообложения (80 стран) |

С 1994 действует общекитайская система арбитражных судов, в ее рамках действует Китайская арбитражная комиссия по международной экономике и торговле |

С 2008 г. ступило в силу новое дополнение к законодательству, регулирующему ответственность на финансовых рынках, которое ужесточает требования к проверке торговых операций с акциями |

|

Алматы |

Традиционная система налогообложения, специальное законодательство, регулирующее деятельность РФЦА — предоставление налоговых льгот по доходам от ценных бумаг и по доходам нерезидентов. Двусторонние соглашения об избежании двойного налогообложения (38 стран).

|

Специализированный финансовый суд в рамках РФЦА, единственный специальный арбитраж на территории СНГ |

Нет специального закона, только общие требования к листингу |

|

Варшава |

Традиционная система налогообложения. Двусторонние соглашения об избежании двойного налогообложения (65 стран).

|

Арбитражный суд при Коммерческой палате Польши. |

Нет специального закона |

|

Москва |

Традиционная система налогообложения. Двусторонние соглашения об избежании двойного налогообложения (68 стран). Повышенные ставки для нерезидентов; нечеткие правила налогообложения для транзакций на срочном рынке. |

Международный коммерческий арбитражный суд (МКАС) при Торгово-промышленной палате Российской Федерации, которая утверждает Регламент МКАС, порядок исчисления арбитражного сбора, др. С 1999 года член Международной федерации коммерческих арбитражных институтов (МФКАИ).

|

Соответствующий законодательный проект представлен ФСФР, но закона пока не существует |

|

Критерии МФЦ |

Регулирование финансовых рынков |

Уровень развития национального рынка |

|

Корпоративное управление |

Разнообразие финансовых |

|

|

Лондон |

Передовая система корпоративного управления Великобритании («Объединенный кодекс», приемник Кодекс Cadbury (Cadbury Code of Best Practice) считается одной из самых лучших в мире: раскрытие информации, следование принципам финансовой прозрачности и независимости директоров |

Доступность любых форм привлечения капитала. Котировка более 3,000 компаний из более чем 50 разных стран. Широкий спектр корпоративных и государственных облигаций в фунтах стерлингов и в иностранных валютах; стандартизованные и гибкие фьючерсы, опционы на индексы, акции; возможность торговли на трех связанных биржах (Стокгольм, Копенгаген, Осло).

|

|

Нью-Йорк |

Чётко прописанные правила корпоративного управления на NYSE. В частности, требует наличия большинства «независимых директоров» и вводит требования по защите миноритариев. The Securities Investor Protection Corporation (SIPC) защищает частного инвестора от обмана со стороны брокера |

Развитый рынок акций: NYSE — акции более 2700 компаний, NASDAQ — 3200 компаний (OTC), AMEX — 1300 компаний (OTC). Самый большой в мире рынок корпоративных облигаций. В США рынок производных инструментов на ценные бумаги и сырьевые товары в основном сосредоточен на чикагских биржах (CBOE, CME) |

|

Гонконг |

Большинство компаний — семейный бизнес, поэтому традиционные агентские проблемы не так серьезны. Однако существуют возможности ущемления интересов миноритарных акционеров. Существуют Code of Best Practice и Code on Corporate Governance. Единый фонд компенсационных выплат инвесторам, находящийся в ведении независимой компании (Investor Compensation Company). Компенсации выплачиваются инвесторам, участвующим в операциях и фьючерсных контрактах по ценным бумагам, зарегистрированным или торгуемым на Hong Kong Exchanges and Clearing Ltd, в случае возникновения у них убытков в результате неисполнения обязательств со стороны участника торгов |

На бирже имеют листинг 1232 национальных эмитента. Долговой рынок существенно уступает рынку акций по объемам торгов, но быстро развивается. Вторая площадка в Азии по торговле опционами (18 млн. контрактов в 2006). Объем торгов фьючерсами на фондовый индекс растет, но по-прежнему значительно уступает другим ведущим рынкам Азии. Существенные ограничения при торговле деривативами (лимиты на позиции) |

|

Сингапур |

Совершенствование законодательства по раскрытию информации, Кодекс корпоративного управления с 2001 года; требования по раскрытию информации о правлении для компаний, торгующихся на бирже; создание ведомства по отслеживанию соответствия кодексу деятельности компаний |

Долговые инструменты, акции, ETF, GDR, REIT, варранты, процентные и индексные фьючерсы. Спектр азиатских фьючерсов и опционов на акции включает японские, тайваньские, гонконгские и сингапурские контракты. Объем трейдинга облигаций постоянно растет, в особенности в международном сегменте. В 2006 году иностранные долговые ценные бумаги составляли 67% от всей непогашенной задолженности. |

|

Франкфурт |

С 2002 года действует кодекс корпоративного управления, ежегодно изменяемый специальной комиссией министерства юстиции. Кодекс нацелен на обеспечения прозрачности германского корпоративного управления для резидентов и иностранцев. Высокие требования по раскрытию информации. Требования по наличию двух отдельных советов — наблюдательный и совет директоров, независимый аудит. |

Более 150 тысяч бумаг, включая акции, облигации и деривативы |

|

Дубай |

Создание института корпоративного управления при МФЦ для содействия развитию национального бизнеса |

Развивающийся рынок: котировка 60 компаний (акции и ГДР). Котируются облигации, исламские облигации (сукук) и структурные продукты. Слабое развитие рынка производных |

|

Мумбаи |

Высокие стандарты корпоративного управления; Требования по привлечению независимых директоров в правление |

Более 9000 компаний в листинге 23 национальных бирж. Биржа NSE является мировым лидером торгов по фьючерсам на акции, рынок опционов гораздо меньше, рынок процентных деривативов практически отсутствует, рынок облигаций только начинает развиваться |

|

Шанхай |

Кодекс и стандарты корпоративного управления китайских компаний прошедших листинг: компании должны иметь независимых директоров; усиление роли совета директоров; регулирование отношений акционеров и совета директоров; принимаются меры по уменьшению доли государственных пакетов; |

Более 1000 компаний котируется на местных биржах. Развитие рынка государственных и корпоративных облигаций отстает от рынка акций. Не развит рынок производных инструментов. |

|

Алматы |

В 2005 г. Ассоциацией финансистов Казахстана принят Кодекс корпоративного управления. Основная проблема — повышение прозрачности и раскрытия информации |

На Казахской фондовой бирже (KASE) имеют листинг 94 акций в А-списке и 71 в В-списке. Но ликвидность рынка низкая. Не работает рынок производных инструментов. |

|

Варшава |

В 2001 г. принят Кодекс наилучшей практики корпоративного управления, составленный согласно принципам корпоративного управления ОЭСР |

На бирже WSE имеется листинг у 328 национальных компаний. Сформировавшийся и емкий рынок IPO для небольших компаний. Развивающийся рынок облигаций. Имеются фьючерсы и опционы на индексы. |

|

Москва |

Раскрытие информации о собственниках и контроле над компаниями представляет собой одну из ключевых проблем в России; в 2002 г. принят Кодекс корпоративного поведения, однако культура корпоративного управления пока не сложилась |

На двух основных площадках ММВБ и РТС котируется около 200 акций. Рынок корпоративных облигаций менее развит по сравнению с рынком акций. Число деривативов невелико: 36 фьючерсов и 17 опционов. |

|

Критерии МФЦ |

Уровень развития национального рынка |

|

|

Уровень развития финансовой инфраструктуры |

Наличие рынка для молодых и |

|

|

Лондон |

Хорошо развитая инфраструктура: Лондонская фондовая биржа (LSE); Управление Великобритании по листингу (UKLA); Лондонская клиринговая палата (LCH); Расчетная система CRESTCo (стандартный срок расчета Т+3); Биржа производных инструментов EDX London Ltd; Специальные объединения по определенным секторам. Общая стоимость доступа к капиталу в Лондоне ниже, чем в США (более выгодные ценовые скидки при IPO, комиссия за андеррайтинг ниже на 50%, более низкий объем вознаграждения за оказание проф. услуг в целом).

|

|

|

Нью-Йорк |

Три биржи: NYSE, NASDAQ и AMEX. Крупная интегрированная система, включающая биржи и Depository Trust & Clearing Corporation (DTCC), (в последнюю входит ряд более мелких компаний типа DTC и FICC) |

AMEX — для молодых некрупных компаний OTC Bulletin Board (не является формально частью NASDAQ) — для компаний малого и среднего бизнеса. |

|

Гонконг |

Гонконгская клиринговая компания (HKSCC) использует централизованную расчетно-клиринговую систему (CCASS) при проведении операций с разрешенными ценными бумагами, зарегистрированными или торгующимися на Гонконгской фондовой бирже (SEHK). Все расчеты по биржевым операциям производятся по схеме T+2. |

Имеется площадка для молодых и быстрорастущих компаний: Growth Enterprise Market — GEM |

|

Сингапур |

Сингапурская биржа (SGX) — эффективно управляемая торговая площадка. Все акции являются бездокументарными. Центральный депозитарий (CDP) является дочерней компанией SGX и осуществляет хранение, клиринг и расчеты по ценным бумагам. CDP является основным номинальным держателем акций и владеет ими от лица вкладчиков. Базовые ценные бумаги зарегистрированы на CDP и хранятся в банке-депозитарии. Расчеты осуществляются по истечении трех дней с даты исполнения контракта (T+3).

|

SGX Sesdaq — специальная торговая площадка. Для эмитентов нет формальных минимальных требований, касающихся операционного опыта, прибыли или акционерного капитала. Однако предполагается, что эмитент докажет наличие средств для финансирования проекта или разработки нового продукта и т.п. |

|

Франкфурт |

Единая вертикально интегрированная система расчётов и клиринга под контролем Deutsche Börse (FSE, Eurex, Clearstream).

|

Deutsche Börse AG для молодых |

|

Дубай |

Выделенная инфраструктура МФЦ: Международная фондовая биржа, товарная биржа; Управление по финансовым инструментам (DFSA); Централизованный регистратор; Арбитражный суд (DIFC Court); Электронные торги; непродолжительная процедура выхода на первичное размещение, небольшое количество андеррайтеров |

Отсутствует |

|

Мумбаи |

Две основные биржи: Бомбейская Фондовая Биржа (BSE) и Национальная Фондовая Биржа (NSE); Два депозитария: Central Depository Services (India) Ltd, National Securities Depository of India Ltd.; Единая национальная расчетно-клиринговая система NSCCL, нетто-поставки членов клиринговой палаты в бездокументарной форме; NSCCL также осуществляет клиринговые и расчетные функции в сегменте опционов и фьючерсов; Торговля деривативами происходит на бирже NSE |

|

|

Шанхай |

Шанхайская Фондовая Биржа (SSE); Два депозитария: CSDCC (расчеты и клиринг для ценных бумаг), CDC — не банковское госучреждение для клиринга сделок на рынке с фиксированной доходностью; Современная система электронных торгов; Большое количество брокеров; Развитая рыночная инфраструктура; Двойной листинг крупнейших компаний в Китае и за рубежом |

Планируется создать площадку SME на Шеньчженьской бирже и третью самостоятельную площадку |

|

Алматы |

Эффективная консолидирования инфраструктура с выделенной площадкой для РФЦА. Наличие Центрального депозитария. |

Отсутствует |

|

Варшава |

Развитая инфраструктура рынка вокруг Варшавской фондовой биржи (WSE). Автоматическая система торгов, похожая на Euronext. |

Отдельный сегмент для технологических компаний малого и среднего бизнеса (SiTech). Площадка для молодых и динамично развивающихся польских компаний (NewConnect) |

|

Москва |

Две основные биржи: ММВБ и РТС, каждая из них имеет свою вертикально интегрированную клиринговую и расчетную систему. Существует большое количество организаций, занимающихся клиринговой и депозитарной деятельность. Основной рынок акций — ММФБ, основной рынок деривативов — FORTS в составе РТС. |

На ММВБ есть сектор инновационных и растущих компаний (ИРК), а на РТС — сегмент для молодых компаний (RTS START).

|

|

Критерии МФЦ |

Уровень развития национального рынка |

||

|

Развитость институциональных инвесторов |

Вовлеченность населения в финансовые рынки |

Использование рейтингов независимых агентств |

|

|

Лондон |

Высокая (институциональные инвесторы — 49% капитализации), развитые пенсионные фонды (16%), страховые компании (17%), инвестиционные компании (16%) |

Высокая: 25% населения владеют финансовыми инструментами |

Представлены все независимые рейтинговые агентства, значительное влияние рейтингов на поведение рынка |

|

Нью-Йорк |

Очень высокая: больше 60% капитализации приходится на банки, ПИФы и пенсионные фонды |

Высокая |

Банки не могут инвестировать в облигации ниже инвестиционного рейтинга; пенсионные фонды не могут инвестировать слишком большую долю активов в облигации ниже инвестиционного рейтинга |

|

Гонконг |

В 2009-10 гг. 26% оборота рынка ценных бумаг приходилось на местных институциональных инвесторов, 41% — на зарубежных инвесторов |

В 2009-10 гг. 27% оборота рынка ценных бумаг приходилось на местных розничных инвесторов |

Имеются представительства трех крупнейших мировых агентств. |

|

Сингапур |

Большое развитие получили частные пенсионные фонды и фонды коллективных инвестиций. |

Широкое участие физических лиц в фондах коллективных инвестиций. |

Имеются представительства трех крупнейших мировых агентств. Регулирующие органы используют кредитные рейтинги. |

|

Франкфурт |

Средняя (институциональные инвесторы — 20% капитализации) |

Средняя. Сильный банковский сектор ведёт к падению интереса к фондовому рынку. |

Для пенсионных фондов нет ограничений |

|

Дубай |

Средняя (институциональные инвесторы — 16% капитализации) |

Средняя |

Незначительное |

|

Мумбаи |

Средняя (институциональные инвесторы — 20% капитализации). Услуги пенсионного страхования предоставляются страховыми компаниями. |

Средняя: 7% населения являются инвесторами |

Рейтинги используются в регулировании. |

|

Шанхай |

Низкая |

Высокая в абсолютном показателе — 3 млн. чел., но низкая в процентном — 0.2% |

Имеются представительства S&P, Moody’s. Рейтинги начали использоваться в регулировании в 2007 году |

|

Алматы |

Сильная банковская и пенсионная система. Паевые инвестиционные фонды только начали развиваться. |

Низкая. |

В регулировании рейтинги широко не используются |

|

Варшава |

Средняя. |

Высокая. Треть всего населения участвует в паевых и страховых схемах коллективных инвестиций. |

Нет информации |

|

Москва |

Низкая. Активы паевых инвестиционных фондов оставляют всего 2.5% ВВП, активы негосударственные пенсионных фондов составляют всего лишь 1.5% ВВП. Активы страховых компаний составляли всего 0.9% ВВП в 2006 году. |

Низкая: в финансовые рынки вовлечено менее миллиона человек. |

В России работают три крупнейших международных агентства и несколько национальных рейтинговых агентств, но их рейтинг используются при регулировании весьма незначительно. |

|

Критерии МФЦ |

Интегрированность в глобальные рынки капитала |

|||

|

Доступ иностранных участников к национальному финансовому рынку |

Доступ внутренних инвесторов к активам, торгующимся за рубежом |

Доступ иностранных активов к обращению и размещению в стране |

Соответствие локальных стандартов бухгалтерской отчетности мировой практике |

|

|

Лондон |

Отсутствуют ограничения по движению капитала. Прямой доступ к финансовым рынкам, потребителям и поставщикам профессиональных услуг. |

Свободный |

Ведущий рынок IPO иностранных компаний. Достаточно жесткие требования для получения листинга, упрощенные правила для GDR. |

UK GAAP |

|

Нью-Йорк |

Свободный |

Свободный |

Высокие требования к раскрытию информации согласно закону Sarbanes-Oxley. |

US GAAP: прозрачные правила, близкие к МСФО. |

|

Гонконг |

Свободный |

Свободный |

Существует возможность эмиссии гонконгских депозитарных расписок (HDR).

|

HK GAAP идентичны МСФО. |

|

Сингапур |

Валютные операции компаний-нерезидентов не контролируются и не облагаются налогом на прирост капитала. Иностранные компании могут осуществлять покупку ценных бумаг без каких-либо ограничений. Ограничения доли иностранного участия существуют лишь для определенных компаний. Также не существует ограничений на репатриацию дохода, капитала и прироста капитала. |

Отсутствуют ограничения на приобретение иностранных ценных бумаг резидентами |

Дружественная политика в отношении иностранных компаний. Сингапур — ведущий рынок облигаций и акций для азиатских компаний |

Singapore Accounting Standards (SAS) схожи с МСФО. Компаниям разрешено использовать МСФО или US GAAP. |

|

Франкфурт |

Входит в 20 городов с самым простым доступом для капитала |

Свободный |

Требования по капитализации, времени существования, отчётности и количестве акций в свободном обращении. Требования различаются в зависимости от сегмента. |

German GAAP: трудное, но дешёвое по сравнению с МСФО. Планируется перевод на МСФО только публичных и крупных компаний. |

|

Дубай |

Отсутствие ограничений по движению капитала в МФЦ, единые правила листинга, ограничения по доле собственности в компаниях ОАЭ |

Через международные брокерские компании |

Свободная экономическая зона для международных компаний: соответствующие правила листинга, ГДР. |

Локальные стандарты для национальных компаний, подготовка к переходу на IFRS. Иностранные компании должны использовать IFRS с оговоркой возможности использования других стандартов. |

|

Мумбаи |

Некоторые ограничения: зарегистрировано 986 иностранных институциональных инвесторов (FII), имеющих право работать на индийском рынке; ограничение в 5% капитала для иностранцев; нерезиденты индийского происхождения имеют более широкий доступ; размещение ценных бумаг среди квалифицированных инвесторов (QIP) открывает доступ к глобальному институциональному капиталу без листинга вне Индии |

Свободный |

Стандартные требования. При выпуске индийских депозитарных расписок (IDR) необходим листинг на зарубежной бирже и выпуск не менее 12.5 млн. долл. Депозитарными расписками могут торговать иностранные институциональные инвесторы при разрешении ЦБ. |

Стандарты бухучета точно соответствуют МСФО, а с 1 апреля 2011 года МСФО будут использоваться всеми публичными компаниями. |

|

Шанхай |

Доступ сильно ограничен: деление акций на классы: «А» — только для китайцев, «B» — для всех; «H» — акции на Гонконгской бирже. Выпуск не более 50% акций доступен иностранцам. Постепенно различия между классами акций стираются; с 2002 г. квалифицированные иностранные инвесторы могут вкладывать средства в акции класса «A». Таких инвесторов около 30. С 2006 г. во вновь зарегистрированных компаниях иностранные инвесторы могут становиться стратегическими инвесторами |

Существенные ограничения |

Нет доступа иностранных активов на местные биржи, но власти говорят о скорой отмене ограничения; некоторые международные компании уже заявили о планах размещения на Шанхайской Бирже в случае снятия ограничений |

МСФО не внедрены на государственном уровне; Китайские стандарты финансовой отчетности устарели, поскольку создавались до появления рыночной экономики в Китае |

|

Алмат |

Учредителем или акционером компании, намеревающейся осуществлять деятельность на рынке ценных бумаг Казахстана, не могут быть компании, зарегистрированные в оффшорных зонах, за исключением Андорры, Лихтенштейна, Монако, Либерии и Маршалловых островов. |

Свободный |

Существует возможность выпуска казахстанских депозитарных расписок. |

народными станартами. |

|

Варшава |

Иностранные инвесторы могут приобретать акции компаний, зарегистрированных на WSE с незначительными ограничениями. |

Свободный |

Существует теоретическая возможность выпустить депозитарные расписки, однако на практике к этому никто не прибегал. |

Поскольку Польша входит в состав ЕС, польские компании, зарегистрированные на фондовых биржах ЕС, с 2005 года должны были перейти на МСФО. |

|

Москва |

Закон «О порядке осуществления иностранных инвестиций в коммерческие организации, имеющие стратегическое значение для национальной безопасности РФ» ограничивает иностранные инвестиции в 42 «стратегические» отрасли. |

Затруднен ограничениями на обращение иностранной валюты на территории РФ. |

Создана законодательная база для обращения российских депозитарных расписок (РДР). Закон о прямом доступе иностранных компаний рассматривается в Госдуме. |

МСФО обязательны для использования только банками. Лишь 12% компаний нефинансового сектора используют отчетность по МСФО. |

|

Критерии МФЦ |

Квалифицированный персонал |

||

|

Уровень финансового образования |

Визовый и миграционный режим |

Гибкость и ёмкость рынка труда |

|

|

Лондон |

Высокий уровень образовательных программ для студентов и профессионалов |

Упрощенный визовый режим для специалистов |

Ёмкий рынок труда, высокий уровень концентрации специалистов, низкий уровень формальных барьеров при найме\увольнении сотрудников, высокий уровень зарплат |

|

Нью-Йорк |

Высокий уровень образования, особенно высшего. Самая продвинутая система научных исследований в университетах. |

Усложнённый визовый режим после 9/11 и SOX, тем не менее, наличие упрощённой процедуры для отдельных групп обеспечивает конкурентное преимущество |

Очень гибкий рынок труда, широкий рынок высококвалифицированных кадров. Средний уровень зарплат. |

|

Гонконг |

Развитая система бизнес-образования при поддержке правительства, однако, всего 12% населения имеют высшее образование |

Упрощенная возможность получения разрешения на работу (12 месяцев) без получения рабочей визы для специалистов и инвесторов. |

Достаточно гибкий и либеральный рынок труда, нехватка квалифицированной рабочей силы |

|

Сингапур |

Развитая система бизнес-образования при поддержке правительства |

Благоприятная структура регулирования, визовый режим и миграционная политика |

Наиболее гибкий и либеральный рынок, дефицит квалифицированных специалистов |

|

Франкфурт |

Негибкая система образования, устаревшая по ряду параметров. Специальная программа по подготовке кадров для ФЦ: «Финансовое поле Германии». |

Трудно получить рабочую визу. Упрощённый режим только для определенного спектра профессий. |

Жёсткое трудовое законодательство, сильно ограничивающее нанимателя. Сильные профсоюзы. Узкий рынок резидентов. Высокий уровень зарплат |

|

Дубай |

Создание нового образовательного центра в Дубае |

Упрощенный визовый режим для специалистов |

Высокая мобильность на рынке труда Узкий рынок резидентов |

|

Мумбаи |

Наличие признанных школ MBA; нехватка магистерских программ по финансам мирового уровня; нехватка квалифицированных преподавателей специализированных финансовых дисциплин |

Упрощенный визовый режим с 18 странами; Многократные бизнес визы на 5 лет для коротких визитов сроком до 90 дней |

Очень гибкий рынок труда, запрет на забастовки и организацию профсоюзов, узкий рынок квалифицированных кадров, особенно среди резидентов |

|

Шанхай |

Растущий уровень финансового образования при государственной поддержке. |

Получение визы 1-5 рабочих дней |

Зарегулированный рынок, высокие формальные барьеры при найме сотрудников, широкий рынок квалифицированной рабочей силы. «Инвертированная» утечка мозгов |

|

Алматы |

Тенденция к улучшению качества образования, нехватка преподавателей экономико-финансовых дисциплин |

Безвизовый режим для большинства стран СНГ, упрощенное получения рабочей и бизнес виз для ряда специальностей |

Гибкое трудовое законодательство, узкий рынок квалифицированной рабочей силы. |

|

Варшава |

Развивается преподавание финансовой грамотности в школах, изменение программы высшего образования на более современную (европейскую) |

Существует статус резидента, единый механизм получения рабочей или бизнес визы для всех специальностей и уровней квалификации |

Достаточно жёстко регулируемый рынок труда, негибкое трудовое законодательство. Узкий рынок резидентов. Отток квалифицированных кадров |

|

Москва |

Низкий уровень качества высшего образования, нехватка финансового и бизнес-образования. |

Длительный процесс получения виз, нет краткосрочных виз, нет статуса резидента. Институт регистрации. |

Жёсткое трудовое законодательство, нехватка квалифицированных кадров, узкий рынок иностранных и местных специалистов. |

|

Критерии МФЦ |

Социальная и бизнес инфраструктура |

||||

|

Знание и использование английского языка |

Качество и стоимость жизни |

Жилищная инфраструктура |

Офисная недвижимость и инфраструктура |

Транспортная система |

|

|

Лондон |

Официальный язык |

Высокое качество и высокая стоимость жизни |

Высокие арендные ставки, развитая жилищная инфраструктура |

Развитая офисная инфраструктура |

Развитая транспортная система (включая сообщение между аэропортом и городом, такси, метро) |

|

Нью-Йорк |

Официальный язык |

Высокий уровень качества жизни |

Развитая инфраструктура Высокие цены на жилую недвижимость. План развития жилищного фонда до 2030 года |

Развитая инфраструктура, наблюдается дефицит офисных помещений Средний уровень цен на офисные помещения |

Город с одной из наиболее развитых транспортных инфраструктур |

|

Гонконг |

Английский язык имеет статус государственного и основного языка делового общения. Однако для повседневной коммуникации требуется знание китайского языка. |

Дорогой и не очень комфортный для проживания город |

Дефицит жилой недвижимости, высокий уровень развития инфраструктуры |

Развитая инфраструктура; постоянное строительство дополнительных офисов — небоскрёб ICC. |

Высокоразвитая транспортная сеть. Около 90% дневных поездок (11 млн.) совершаются на общественном транспорте (самая высокая доля в мире). Международный аэропорт Гонконга несколько раз признавался лучшим в мире. |

|

Сингапур |

Английский является основным языком для государственных органов. В школе английский является обязательным. Официальные публикации и дорожные знаки используют английский язык. |

Достаточно комфортный и безопасный город |

развитой жилищный фонд, высокий уровень жилищной инфраструктуры, очень высокая стоимость недвижимости |

Развитая инфраструктура; количество офисных помещений соответствует спросу. |

Один из лучших аэропортов в мире, разветвленная сеть автодорог, метро. |

|

Франкфурт |

широко распространён среди старшего поколения, в бизнесе и сфере услуг |

Очень высокий уровень качества жизни |

Развитая инфраструктура. |

Развитая инфраструктура, достаточное количество офисных помещений Средние цены на офисные помещения для МФЦ |

Крупный международный аэропорт, соединённый с финансовым центром прямой линией метро. Дороги с не очень интенсивным движением. |

|

Дубай |

Широкое распространение в деловой среде |

Высокая стоимость жизни |

Высокие арендные ставки, стремительный рост жилищного фонда |

Развитая офисная инфраструктура. Высокая стоимость аренды офисной недвижимости |

Развитая транспортная система. Строительство международного аэропорта (Dubai World Central International Airport) |

|

Мумбаи |

Широкое распространение в деловой среде |

Низкий уровень качества жизни (172/215) |

Бурный рост строительства и расширение города |

Высокие издержки аренды офисных помещений |

Загруженная транспортная система в городе |

|

Шанхай |

Широкое распространение в деловой среде |

Низкий уровень качества жизни (139/215) |

Инвестиции в расширение жилищного фонда |

Развитая инфраструктура (район Пудун) |

Одна из самых передовых транспортных систем в Китае; Современный аэропорт с удобной транспортной связью с городом |

|

Алматы |

Основной язык делового общения (после русского). Слабо распространён в других сферах жизни. |

Низкое качество жизни при достаточно высокой стоимости |

Недостаточный жилищный фонд, низкий уровень развития инфраструктуры. Высокие цены на новые дома с развитой жилищной и социальной инфраструктурой. |

Развивающаяся офисная инфраструктура: строительство финансового центра. |

Развивающаяся транспортная система: строится метро. |

|

Варшава |

Язык делового общения. Слабо распространён в сфере услуг |

Сравнительно высокое качество жизни при относительно невысокой стоимости |

Строительный бум, большое количество домов с различным уровнем инфраструктуры |

Развитая инфраструктура. |

Развитая европейская транспортная система; мало пробок. |

|

Москва |

Не распространён в инфраструктуре и сфере услуг. Не используется в госучреждениях. Язык делового общения. |

Самый дорогой город в мире, при этом невысокий уровень качества жизни. |

Медленное увеличение жилищного фонда, слабо развитая транспортная и социальная инфраструктура. Недостаток гостиниц и съёмных квартир высокого качества. |

Бурно развивающаяся офисная инфраструктура: строительство «Москва-Сити». |

Загруженная транспортная система: городские власти собираются вводить новый скоростной трамвай; аэропорты Москвы с недавнего времени связаны с городом железнодорожным транспортом. |

|

Критерии МФЦ |

Социальная и бизнес инфраструктура |

Общая конкурентоспособность |

|||

|

Электронные коммуникации |

Имидж и бренд МФЦ |

Доверие бизнеса и потребителей |

Экономическая свобода |

Уровень коррупции |

|

|

Лондон |

Широкое использование Интернета (Wi-Fi, государственные Интернет-ресурсы) |

LSE, City of London — символы МФЦ |

Одна из самых дружественных стран для ведения бизнеса |

Высокая |

Низкий уровень коррупции |

|

Нью-Йорк |

85% покрытие широкополосным доступом в Интернет. Наличие информативных сайтов у всех государственных органов. Наполнение сайта варьируется в зависимости от указанной пользователем «специальности» |

NYX — глобальный МФЦ, также обеспечивающий доступ к рынку США |

Средний уровень доверия |

Экономически свободная страна (5-е место в мире) |

Низкий уровень коррупции |

|

Гонконг |

Около 3 млн. интернет учётных записей (dial-up и широкополосный доступ) — 40% населения |

IFC — известный бренд гонконгской финансовой индустрии; ассоциация с небоскрёбом — Tower 2. |

9 место в индексе Business Confidence Index 2007 |

Самая экономически свободная страна в мире: крайне эффективное государственное вмешательство сведено к минимуму. |

Низкий уровень коррупции |

|

Сингапур |

Создается бесплатная беспроводная сеть по всему городу. |

Листинг на SGX является своего рода знаком качества, который признается во всем мире. |

Очень высокий уровень доверия |

Второе место в индексе экономической свободы; экономически, является одной из самых либеральных |

Наименее коррумпированная страна в Азии, одна из наиболее свободных от коррупции стран в мире |

|

Франкфурт |

Наличие информативных сайтов у всех государственных органов. Все сайты отображаются и на английском языке |

Deutsche Börse. Региональный финансовый рынок. |

Очень высокий уровень доверия |

Достаточно свободная страна (23-е место в мире) |

Низкий уровень коррупции |

|

Дубай |

Dubai Internet City, Dubai Media City (свободные экономические зоны), широкое использование Интернета |

Позитивный имидж, ожидание будущего роста, Символ — DIFC |

Позитивные ожидания, короткая репутация |

Сильная зависимость рынка от государственных решений, ограничения на долю иностранного капитала в национальном бизнесе |

Высокие зарплаты в государственном секторе, при этом сохраняется коррупция |

|

Мумбаи |

Сайты государственных учреждений отображаются на английском языке |

Ожидание будущего роста в Индии |

Высокое |

Низкий уровень: Индия могла бы улучшить позиции за счет либерализации торговли, дерегуляции, и борьбы с коррупцией. |

Очень высокие показатели бизнес коррупции. |

|

Шанхай |

Высокий уровень развития: удобный доступ к рыночным операциям для частных инвесторов посредством сети Интернет; низкие операционные издержки |

Позитивный имидж, ожидание будущего роста в Китае |

Высокое |

Низкий уровень. Слабая защита прав собственности; давящая бюрократия; коррупция. |

Коррупция есть, несмотря на суровое антикоррупционное законодательство |

|

Алматы |

Довольно низкий уровень развития: недостаточное количество современных телефонных линий, низкое число интернет-пользователей. |

Ожидание будущего роста RFCA; пока малоизвестный бренд. |

Средний уровень доверия; невысокое качество регулирования бизнеса. |

Относительно свободная экономика, но проблемы с правами собственности и коррупцией |

Очень высокий уровень коррупции на государственном и мелком уровне. |

|

Варшава |

Средний уровень развития: наблюдается рост современных телефонных линий и интернет пользователей. |

WSE по-прежнему локальный бренд. |

Высокий уровень доверия; проблемы с излишней зарегулированностью. |

Средний уровень: зарегулированный рынок труда и сильное вмешательство государства в экономику. |

Коррупция присутствует, несмотря на европейское антикоррупционное законодательство. |

|

Москва |

Средний уровень развития: недостаточное количество современных телефонных линий, небольшое количество интернет-пользователей. |

Ожидание будущего роста; пока отсутствует ассоциация с Москвой, как с финансовым центром. |

Средний уровень доверия; низкое качество регулирования бизнеса. |

Низкая экономическая свобода: высокие тарифы, квоты, высокая зарегулированность, бюрократия, слабо защищенные права собственности. |