Кафедра бухгалтерского учета

КУРСОВАЯ РАБОТА

По курсу: Бухгалтерский учет

На тему: Анализ собственного капитала

Челябинск 2014г.

В современной российской экономике капитал предприятия выступает как важнейшая экономическая категория и является одним из сравнительно новых объектов бухгалтерского учета. Основу собственного капитала предприятия составляет уставный капитал, зафиксированный в его уставных учредительных документах. Он является необходимым условием образования и функционирования любого юридического лица.

Не меньшее значение для успешного развития действующего предприятия имеет наличие в составе его собственных источников средств таких составных частей капитала, как добавочный и резервный капитал, нераспределенная прибыль и прочие резервы, средства которых размещаются в конкретном имуществе, составляющем внеоборотные и оборотные активы. Величина этих структурных частей капитала свидетельствует о том, насколько активы предприятия увеличились благодаря приросту собственных источников средств.

Научно обоснованная система организации бухгалтерского учета содействует эффективному использованию всех ресурсов, улучшению отражения и анализа финансово-имущественного положения предприятия.

Главной целью любого предприятия является получение прибыли в размере, необходимом для обеспечения нормального функционирования, включая инвестирование средств в активы и использование прибыли на цели потребления. При этом отдача на вложенный собственниками капитал должен быть не ниже той ставки доходности, по которой средства могли бы быть размещены вне предприятия. Учредитель, представляя капитал, теряет возможность получения дохода от вложения имеющихся у него средств. Компенсацией собственникам должны стать будущие доходы в виде роста стоимости акций и дивидендов [12. С. 34].

Предприятию необходимо осуществлять анализ собственного капитала, поскольку это помогает выявить его основные составляющие и определить последствия их изменений для финансовой устойчивости.

Динамика изменения собственного капитала определяет объем привлеченного и заемного капитала. В последние годы произошли значительные изменения в структуре денежного капитала, в результате повышения доли привлеченного и заемного капитала.

Однако только правильно организованная работа по аналитическому исследованию результатов собственного капитала может обеспечить его действенность и эффективность, основательно повлиять на ход хозяйственных процессов.

Основные средства: бухгалтерский учет и налогообложение

... основных средств, подлежащих отражению в бухгалтерском учете и финансовой отчетности, либо подлежащие списанию с бухгалтерского учета. §1.3. Основные нормативные документы, регламентирующие учет основных средств Основными нормативными документами, регулирующими порядок ведения бухгалтерского учета по основным средствам, являются: Положение по бухгалтерскому учету «Учет основных средств» ...

Предметом исследования является собственный капитал организации.

Актуальность темы заключается в том, что основная проблема для каждого предприятия — это достаточность денежного капитала для осуществления финансовой деятельности, обслуживания денежного оборота, создания условий для экономического роста, следовательно, существует необходимость во всестороннем изучении, анализе и улучшении методологии и организации собственного капитала хозяйствующих субъектов.

Цель данной курсовой работы — изучить теоретико-методологические аспекты анализа собственного капитала.

В соответствии с поставленной целью в курсовой работе определены следующие задачи, которые на современном этапе развития экономики являются актуальными:

- изучить теоретико-методологические аспекты анализа собственного капитала.

Собственный капитал представляет собой совокупность материальных ценностей и денежных средств, финансовых вложений и затрат на приобретение прав и привилегий, необходимых для осуществления ее хозяйственной деятельности.

В российской практике капитал предприятия часто разделяют на капитал активный и пассивный. С методологической точки зрения это неверно. Такой подход является причиной недооценки места и роли капитала в бизнесе и приводит к поверхностному рассмотрению источников формирования капитала. Капитал не может быть пассивным, так как является стоимостью, приносящей прибавочную стоимость, находящуюся в движении, в постоянном обороте. Поэтому более обоснованно здесь применять понятия источников формирования капитала и функционирующего капитала.

Структура источников образования активов (средств) представлена основными составляющими: собственным капиталом и заемными (привлеченными) средствами.

Собственный капитал организации как юридического лица в общем виде определяется стоимостью имущества, принадлежащего организации. Это так называемые чистые активы организации. Они определяются как разность между стоимостью имущества (активным капиталом) и заемным капиталом. Конечно, собственный капитал имеет сложное строение. Его состав зависит от организационно-правовой формы хозяйствующего субъекта.

Собственный капитал состоит из уставного, добавочного и резервного капитала, нераспределенной прибыли и целевых (специальных) фондов (рис.1.1.1).

Коммерческие организации, функционирующие на принципах рыночной экономики, как правило, владеют коллективной или корпоративной собственностью.

Собственниками выступают юридические и физические лица, коллектив вкладчиков-пайщиков или корпорация акционеров. Уставный капитал, сложившийся как часть акционерного капитала, наиболее полно отражает все аспекты организационно-правовых основ формирования уставного капитала. Можно выделить формы функционирования собственного капитала предприятия (рис. 1.1.1) [8, С. 54]

Рисунок 1.1.1 Формы функционирования собственного капитала предприятия

Акционерный капитал — это собственный капитал акционерного общества (АО).

Акционерным обществом признается организация, уставный капитал которой разделен на определенное число акций. Участники АО (акционеры) не отвечают по обязательствам общества и несут риск убытков, связанных с его деятельностью, в пределах стоимости принадлежащих им акций.

Банкротство и ликвидация предприятия (организации)

... подход к определению признаков банкротства не мешает кредиторам взыскать с должника в конкурсном производстве понесенные убытки и неустойку, а также финансовые санкции, но стоит ... банкротом может быть признано юридическое лицо, коммерческая организация, за исключением казенного предприятия, а также юридическое лицо, действующее в форме потребительского кооператива либо благотворительного или ...

Уставный капитал при этом представляет собой совокупность вкладов (рассчитываемых в денежном выражении) акционеров в имущество при создании предприятия для обеспечения его деятельности в размерах, определенных учредительными документами. В силу своей устойчивости уставный капитал покрывает, как правило, наиболее неликвидные активы, такие, как аренда земли, стоимость зданий, сооружений, оборудования.

Особое место в реализации гарантии защиты кредиторов занимает резервный капитал, главная задача которого состоит в покрытии возможных убытков и снижении риска кредиторов в случае ухудшения экономической конъюнктуры. Резервный капитал формируется в соответствии с установленным законом порядком и имеет строго целевое назначение. В условиях рыночной экономики он выступает в качестве страхового фонда, создаваемого для возмещения убытков и защиты интересов третьих лиц в случае недостаточности прибыли у предприятия до того, как будет уменьшен уставный капитал.

Следующий элемент собственного капитала — добавочный капитал, который показывает прирост стоимости имущества в результате переоценок основных средств и незавершенного строительства организации, производимых по решению правительства, полученные денежные средства и имущество в сумме превышения их величины над стоимостью переданных за них акций и другое. Добавочный капитал может быть использован на увеличение уставного капитала, погашение балансового убытка за отчетный год, а также распределен между учредителями предприятия и на другие цели. При этом порядок использования добавочного капитала определяется собственниками, как правило, в соответствии с учредительными документами при рассмотрении результатов отчетного года.

В хозяйствующих субъектах возникает еще один вид собственного капитала — нераспределенная прибыль. Нераспределенная прибыль — чистая прибыль (или ее часть), не распределенная в виде дивидендов между акционерами (учредителями) и не использованная на другие цели. Обычно эти средства используются на накопление имущества хозяйствующего субъекта или пополнение его оборотных средств в виде свободных денежных сумм, то есть в любой момент готовых к новому обороту. Нераспределенная прибыль может из года в год увеличиваться, представляя рост собственного капитала на основе внутреннего накопления. В растущих, развивающихся акционерных обществах нераспределенная прибыль с годами занимает ведущее место среди составляющих собственного капитала. Ее сумма зачастую в несколько раз превышает размер уставного капитала.

Целевые (специальные) фонды создаются за счет чистой прибыли хозяйствующего субъекта и должны служить для определенных целей в соответствии с уставом или решением акционеров и собственников. Эти фонды являются разновидностью нераспределенной прибыли. Иначе говоря, это нераспределенная прибыль, имеющая строго целевое назначение.

В составе собственного капитала могут быть выделены две основные составляющие: инвестированный капитал, то есть капитал, вложенный собственниками в предприятие; и накопленный капитал — капитал, созданный на предприятии сверх того, что было первоначально авансировано собственниками. Инвестированный капитал включает номинальную стоимость простых и привилегированных акций, а также дополнительно оплаченный (сверх номинальной стоимости акций) капитал. К данной группе обычно относят и безвозмездно полученные ценности. Первая составляющая инвестированного каптала представлена в балансе российских предприятий уставным капиталом, вторая — добавочным капталом (в части полученного эмиссионного дохода), третья — добавочным капиталом или фондом социальной сферы (в зависимости от цели использования безвозмездно полученного имущества) [6, С. 45].

Основной капитал предприятия Анализ использования основного капитала

... основные фонды должны наиболее полно и рационально использоваться. От того, как используются основные производственные фонды, зависит прибыль предприятия, а следовательно, дальнейшее развитие. Целью данной работы является анализ основного капитала ... В рыночных условиях предприятия, независимо от их формы собственности, за счет собственных средств амортизации, прибыли, кредитов приобретают ...

Накопленный капитал находит свое отражение в виде статей, возникающих в результате распределения чистой прибыли (резервный капитал, фонд накопления, нераспределенная прибыль, иные аналогичные статьи).

Несмотря на то, что источник образования отдельных составляющих накопленного капитала — чистая прибыль, цели и порядок формирования, направления и возможности использования каждой его статьи существенно отличаются. Эти статьи формируются в соответствии с законодательством, учредительными документами и учетной политикой.

Таким образом, предприятие, использующее только собственный капитал, имеет наивысшую финансовую устойчивость (его коэффициент автономии равен единице), но ограничивает темпы своего развития (т.к. не может обеспечить формирование необходимого дополнительного объема активов в периоды благоприятной конъюнктуры рынка) и не использует финансовые возможности прироста прибыли на вложенный капитал.

Важной составной частью механизма управления эффективности использованием собственного капитала предприятия являются системы и методы его анализа.

Анализ использования капитала предприятия представляет собой процесс исследования основных результативных показателей эффективности его функционирования на предприятии с целью выявления резервов дальнейшего повышения этой эффективности [8, С.91].

Анализ собственного капитала преследует следующие основные цели:

- выявить основные источники формирования собственного капитала и определить последствия их изменений для финансовой устойчивости предприятия;

- определить правовые, договорные и финансовые ограничения в распоряжении текущей и нераспределенной прибыли;

- оценить приоритетность прав получения дивидендов;

- выявить приоритетность прав собственников при ликвидации предприятия.

Анализ состава элементов собственного капитала позволяет выявить его основные функции:

- обеспечение непрерывности деятельности;

- гарантия защиты капитала, кредитов и возмещение убытков;

- участие в распределении полученной прибыли;

- участие в управлении предприятием.

Анализ источников формирования и размещения капитала имеет очень большое значение при изучении исходных условий функционирования предприятия и оценке его финансовой устойчивости.

Для анализа собственного капитала могут быть использованы общепринятые приемы: чтение отчетности, вертикальный и горизонтальный анализ, трендовый анализ, расчет финансовых коэффициентов. Система показателей, формируемых в процессе анализа собственного капитала, по нашему мнению, может быть разделена в соответствии с основной целевой направленностью функционирования предприятия на:

- показатели, характеризующие эффективность деятельности предприятия с точки зрения ее соответствия тактическим целям предприятия;

показатели, характеризующие деятельность предприятия с точки зрения достижения

В общем виде методика анализа собственного капитала включает:

- Исследование финансовой отчетности, в ходе которого проводится структурный анализ как в целом величины собственного капитала, так и оценка каждого его элемента.

- Изучение величины и динамики изменения показателя чистых активов на текущий момент времени (путем сравнения их величин), а также его соотношения с источниками формирования собственного капитала.

- Изучение эффективности функционирования собственного капитала за счет установления и оценки величины прироста и качества распределения прибыли, а также анализа показателей рентабельности собственного капитала и финансовой устойчивости.

— Поиск резервов увеличения (прироста) собственного капитала. Для того чтобы принимать обоснованные хозяйственно-управленческие решения, направленные на увеличение собственного капитала, необходимо знать основные резервы такого роста и пути их реализации.

При проведении анализа собственного капитала решаются две задачи:

- проверяют обеспеченность им предприятия;

— изучают эффективность использования источников собственных средств. При решении первой задачи определяют оптимальную потребность в собственном капитале и сравнивают ее с фактическим наличием источников собственных средств. Излишек собственного капитала нередко ведет к неэффективному его использованию, недостаток вызывает финансовые затруднения.

На первом этапе анализа изучается общий объем формирования собственного капитала, соответствие темпов прироста собственного капитала темпам прироста активов и объема реализуемой продукции предприятия, динамика удельного веса собственных ресурсов в общем объеме формирования финансовых ресурсов в предплановом периоде. Кроме того, на данном этапе анализа этапе анализа рассматриваются источники формирования собственного капитала. В первую очередь изучается соотношение внешних и внутренних источников формирования собственного капитала, а также стоимость привлечения собственного капитала за счет различных источников.

На втором этапе анализа исследуется движение собственного капитала. Используя данные формы №4, рассчитываются показатели движения собственного каптала:

- коэффициент выбытия:

![]()

Анализируя собственный капитал, необходимо обратить внимание на соотношение коэффициентов поступления и выбытия. Если значения коэффициентов поступления превышают значения коэффициентов выбытия, значит, на предприятии идет процесс накопления собственного капитала, и наоборот.

На третьем этапе анализа оценивается достаточность собственного капитал, сформированных на предприятии в предплановом периоде.

Факторный анализ — это процесс изучения влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных и статистических приемов исследования. При этом факторный анализ может быть как прямым (собственно анализ), так и обратным (синтез).

При прямом способе анализа результативный показатель разделяют на составные части, а при обратном — отдельные элементы соединяют в общий результативный показатель. Примером факторного анализа служит трехфакторная модель Дюпона, позволяющая изучить причины, влияющие на изменение чистой прибыли, приходящейся на собственный капитал

ЧРСК = ЧП / СК = (ЧП/ВР) * (ВР/А) * (А/СК) * 100

где ЧРСК — чистая рентабельность собственного капитала;

- ЧП — чистая прибыль за расчетный период;

- СК — собственный капитал на последнюю отчетную дату (итог раздела III баланса);

- ВР — выручка (нетто) от реализации продукции;

- А — активы на последнюю отчетную дату.

Rоб = ЧП/В

где Rоб — рентабельность оборота;

- ЧП — чистая прибыль;

- В — выручка.

Коб = В/ССК

где Коб — оборачиваемость капитала;

- ССК — среднегодовая сумма капитала.

МК=ССА/СК,

где ССА — среднегодовая сумма активов баланса;

- СК — собственный капитал.

Для расчёта влияния данных факторов на изменение темпов роста собственного капитала используется следующая модель:

![]()

На четвёртом этапе проводится анализ финансовых коэффициентов с целью определения финансовой устойчивости предприятия (такое состояние финансовых ресурсов предприятия, при котором оно способно обеспечить непрерывный производственный процесс, расширение хозяйственной деятельности и не испытывать трудностей с финансированием) в следующей последовательности:

1. Расчёт собственного оборотного капитала:

СОК = Капитал и резервы (III разд.) — Оборотные активы (I разд.) (1.2.8)

2. Используя показатель СОК, рассчитывается коэффициент обеспеченности запасов и затрат собственными источниками финансирования (Коз):

![]()

Исходя из результатов расчёта, можно выделить четыре типа финансовой устойчивости:

- а) абсолютно устойчивое финансовое состояние;

- б) нормальная устойчивость, при которой гарантируется платежеспособность. Здесь запасы и затраты равны сумме собственного оборотного капитала;

- в) неустойчивое предкризисное финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия за счет временно свободных средств, например резервного фонда;

- г) кризисное финансовое состояние, когда предприятие находится на грани банкротства.

3. Коэффициент концентрации собственного капитала (коэффициент автономии).

Этот показатель финансовой устойчивости вычисляется по формуле

![]()

где СК — собственный капитал;

![]() — валюта баланса.

— валюта баланса.

Этим коэффициентом характеризуется часть собственников предприятия в общей сумме средств, вложенных в предприятие. Если данный коэффициент имеет высокое значение, это означает, что предприятие финансово устойчивое и слабо зависит от внешних кредиторов. Дополнением к этому показателю финансовой устойчивости является коэффициент концентрации привлеченного (заемного) капитала — их сумма равна 1 (или 100%).

4. Коэффициент финансовой зависимости. Этот показатель финансовой устойчивости предприятия вычисляется по формуле:

![]()

где ![]() — валюта баланса;

— валюта баланса;

- СК — собственный капитал.

Из этой формулы видно, что коэффициент финансовой зависимости является обратным коэффициенту концентрации собственного капитала.

- Коэффициент маневренности собственного капитала. Этот показатель финансовой устойчивости подсчитывается по формуле:

![]()

где ![]() — собственные оборотные средства;

— собственные оборотные средства;

- СК — собственный капитал.

Используя этот показатель финансовой устойчивости предприятия, можно определить какая часть используется в текущей деятельности, а какая капитализирована. Данный показатель может меняться в зависимости от отрасли предприятия, нормативным значением является 0,4 — 0,6.

6. Коэффициент инвестирования (собственных источников):

![]()

Коэффициент финансовой устойчивости необходимо дополнительно оценить через систему показателей, характеризующих структуру используемого капитала предприятия с позиций степени финансовой стабильности его развития в предстоящем периоде. Для осуществления такой оценки использованы показатели, приведённые в таблице 1.2.1.

отчет прибыль оборотный капитал

Таблица 1.2.1 Показатели финансовой стабильности

|

Показатель |

Обозначение |

Расчёт |

Ограничение |

Номер формулы |

|

Коэффициент капитализации (плечо финансового рычага) |

U1 |

заёмный капитал / собственный капитал |

≤1,5 |

1.2.14 |

|

Коэффициент обеспеченности собственными источниками финансирования |

U2 |

(собственный капитал — внеоборотные активы)/ оборотные активы |

0,1≥U2≥0,5 |

1.2.15 |

|

Коэффициент финансовой независимости (автономии) |

U3 |

собственный капитал/ валюта баланса |

U3≥0,4 |

1.2.16 |

|

Коэффициент финансирования |

U4 |

собственный капитал/ заёмный капитал |

U4≥0,7 Оптимально: 1,5 |

1.2.17 |

|

Коэффициент финансовой устойчивости |

U5 |

собственный капитал + долгосрочные обязательства/ валюта баланса |

1.2.18 |

На пятом этапе исследования проводится оценка эффективности использования собственного капитала. Показатели эффективности и интенсивности использования капитала рассчитываются по следующим формулам:

1. Наиболее общей характеристикой эффективности собственного капитала является его оборачиваемость (ОКАП):

ОКАП = В/СК

где В — выручка;

- СК — собственный капитал.

Коэффициент показывает активность средств, которыми рискуют акционеры. Его рост означает увеличение уровня продаж, в значительной степени обеспечиваемых кредитами, и снижение доли собственных источников в общем капитале предприятия. Значительное снижение ОКАП отражает тенденцию к бездействию части собственных средств.

Период оборота — средний срок, за который возвращаются в хозяйственную деятельность организации денежные средства, вложенные в производственно-коммерческую деятельность, или продолжительность одного оборота (в днях):

Поб=Т/ОКАП

где Т — рассматриваемый период.

Чем меньше этот показатель, тем лучше, поскольку при прочих равных условиях экономическому субъекту требуется меньше оборотных средств. Чем быстрее оборотные средства совершают кругооборот, тем лучше и эффективнее они используются.

2. Важной характеристикой эффективности собственного капитала является его рентабельность:

= (ЧП/СК)*100%

где ЧП — чистая прибыль;

- СК — средняя сумма собственного капитала за отчётный период.

Рентабельность собственного капитала характеризует доходность бизнеса для его владельцев и показывает, сколько единиц прибыли приходится на единицу собственного капитала.

3. Эффективность использования собственного капитала зависит также от продолжительности периода, необходимого на полное воспроизводство суммы собственного капитала за счёт прибыли и характеризуется периодом окупаемости собственного капитала (Пск):

Пск=СК/ЧП

Пск зависит от постоянно изменяющихся собственного капитала и прибыли, поэтому не существует единого критерия для его оценки. На практике полагают, что наиболее быстроокупаемыми считаются организации, у которых Пск от одного до пяти лет.

4. Эффект финансового левериджа (рычага) (ЭФР, %):

ЭФР = (1 — Сн) × (КР — Ск) × ЗК/СК

где Сн — ставка налога на прибыль, в десятичном выражении;

- КР — коэффициент рентабельности активов (отношение валовой прибыли к средней стоимости активов), %;

- Ск — средний размер ставки процентов за кредит, %. Для более точного расчета можно брать средневзвешенную ставку за кредит;

- ЗК — средняя сумма используемого заемного капитала;

- СК — средняя сумма собственного капитала.

Он характеризует степень риска и устойчивость компании. Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал.

5. Математическое представление модифицированной модели Дюпона имеет вид

![]()

где Рск — рентабельность собственного капитала;

- ЧП — чистая прибыль;

- А — сумма активов организации;

- ВР — (объем производства) выручка от реализации;

- СК — собственный капитал организации.

Из представленной модели видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, оборачиваемости активов и

Значимость выделенных факторов объясняется тем, что они в определенном смысле обобщают все стороны финансово-хозяйственной деятельности предприятия, его статику и динамику, в частности бухгалтерскую отчетность: первый фактор обобщает форму №2 “Отчет о прибылях и убытках”, второй — актив баланса, третий — пассив баланса.

Источниками данных для анализа состояния и использования собственного капитала являются следующие формы:

- „–1 «Бухгалтерский баланс»;

- „– 3 «Отчет РѕР± изменениях капитала»;

- „– 5 «Приложение Рє бухгалтерскому балансу».

В случае необходимости и для более качественного анализа организациями могут быть использованы формы статистической отчетности.

Это формы составляемой и представляемой организациями бухгалтерской отчетности на основе Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденного Приказом Минфина России от 06.07.1999 № 43н.

В состав годовой бухгалтерской отчетности входит форма №3 «Отчет об изменениях капитала». В ней отражаются показатели, характеризующие формирование уставного, добавочного и резервного капитала предприятия, а также нераспределенной прибыли (непокрытого убытка).

Кроме того, форма №3 содержит сведения о формировании и использовании резервов.

Согласно п.5 ПБУ 4/99 бухгалтерская отчетность состоит из Бухгалтерского баланса, Отчета о прибылях и убытках, приложений к ним и пояснительной записки, что соответствует Указаниям об объеме форм бухгалтерской отчетности, утвержденным Приказом Минфина России от 13.01.2000 № 4н:

- форма № 1-П «Отчет предприятия по продукции»;

- форма № 11 «Отчет о наличии и движении основных фондов и других нематериальных активов»;

форма № 11-Ф «Отчет о наличии и движении основных средств (для предприятий всех отраслей народного хозяйства, кроме промышленности и

Вышеуказанные статистические формы представляются органам статистики в соответствии с указаниями Госкомстата России.

Так же для анализа собственного капитала могут быть использованы внутренние документы организации: бизнес — план предприятия, план технического развития, инвентарные карточки учета основных средств, описи инвентарных карточек, ведомости начисления амортизации, проектно — сметная документация, техническая документация и т.д.

Согласно п.32 ПБУ 6/01 в бухгалтерской отчетности должна раскрываться с учетом существенности следующая информация:

- первоначальной стоимости и сумме начисленной амортизации по основным группам основных средств на начало и конец отчетного года;

- движении основных средств в течение отчетного года по основным группам (поступление, выбытие и т.п.);

- способах оценки объектов основных средств, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами;

- об изменениях стоимости основных средств, в которой они приняты к бухгалтерскому учету (достройка, дооборудование, реконструкция, частичная ликвидация и переоценка объектов);

- принятых организацией сроках полезного использования объектов основных средств (по основным группам);

- об объектах основных средств, стоимость которых не погашается;

- об объектах основных средств, предоставленных и полученных по договору аренды;

- о способах начисления амортизационных отчислений по отдельным группам объектов основных средств;

- об объектах недвижимости, принятых в эксплуатацию и фактически используемых, находящихся в процессе государственной регистрации.

Таким образом, собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на праве собственности и используемых им для формирования определенной части активов. Эта часть актива, сформированная за счет инвестированного в них собственного капитала, представляет собой чистые активы предприятия. Собственный капитал включает в себя различные по своему экономическому содержанию, принципам формирования и использования источники финансовых ресурсов: уставный, добавочный, резервный капитал. Кроме того, в состав собственного капитала, которым может оперировать хозяйствующий субъект без оговорок при совершении сделок, входит нераспределенная прибыль; фонды специального назначения и прочие резервы. Также к собственным средствам относятся безвозмездные поступления и правительственные субсидии. Величина уставного капитала должна быть определена в уставе и других учредительных документах организации, зарегистрированных в органах исполнительной власти. Она может быть изменена только после внесения соответствующих изменений в учредительные документы.

Анализ собственного капитала имеет следующие основные цели: выявить основные источники формирования собственного капитала и определить последствия их изменений для финансовой устойчивости предприятия; определить правовые, договорные и финансовые ограничения в распоряжении текущей и нераспределенной прибылью; оценить приоритетность прав на получение дивидендов; выявить приоритетность прав собственников при ликвидации предприятия.

Основу собственного капитала предприятия составляет уставный капитал, зафиксированный в его уставных учредительных документах. Кроме того, в составе собственных источников средств имеются такие важные структурные единицы, как добавочный и резервный капитал, нераспределенная прибыль и прочие резервы, средства которых размещаются в конкретном имуществе, составляющем внеоборотные и оборотные активы.

Предприятие, использующее для своего развития только собственный капитал, имеет наивысшую финансовую устойчивость, но ограничивает темпы своего развития (т.к. не может обеспечить формирование необходимого дополнительного объема активов в периоды благоприятной конъюнктуры рынка) и не использует финансовые возможности прироста прибыли на вложенный капитал.

В общем виде методика анализа собственного капитала включает в себя исследование финансовой отчетности, в ходе которого проводится структурный анализ как в целом величины собственного капитала, так и оценка каждого его элемента. Проводится изучение величины и динамики изменения показателя чистых активов на текущий момент времени. Далее проводится поиск резервов увеличения (прироста) собственного капитала. Для того чтобы принимать обоснованные хозяйственно-управленческие решения, направленные на увеличение собственного капитала, необходимо знать основные резервы такого роста и пути их реализации.

В основном вся работа предприятия за счет собственных средств строится на полученной прибыли. Учитывая, что на размер прибыли предприятия в будущих периодах оказывают многочисленные факторы как внутри предприятия, так и факторы внешней среды, то при продолжении предприятием существующей стратегии управления собственным капиталом в предстоящих периодах может привести к тому, что при неблагоприятных рыночных условиях средств может не хватить даже на поддержание текущей деятельности.

Исследование движения собственного капитала показало, что необходимо увеличить капитализацию (реинвестирование) прибыли, т.к. она способствует повышению финансовой устойчивости, снижению себестоимости капитала. Данный вывод особенно актуален в связи с тем, что основную долю поступления собственного капитала составляет именно нераспределённая прибыль.

Эффективность использования собственного капитала находится на достаточно высоком уровне, но данный показатель снижается из-за увеличения активов, увеличения периода окупаемости собственного капитала и снижения деловой активности.

Внедрение мероприятий по введению в действие новых технологических процессов производства позволяет повысить эффективность использования собственного капитала на предприятии, в частности, показателей периода окупаемости и рентабельности собственного капитала.

1. Гражданский кодекс Российской Федерации : [ федер. закон : принят Гос. Думой 21 октября 1994 г. : по состоянию на 15 марта 2007 г. ]. — Новосибирск Сиб. унив. изд-во, 2010. — 102 с.

2. Налоговый кодекс Российской Федерации: [ федер. закон: принят Гос. Думой 31 июля 1998 г. : по состоянию на 2 сентября 2010 г. ]. — М.: Издательство Юрайт, 2010. — 745с.

- Приказ Минфина Российской Федерации от 22 июля 2010 г. № 67н «О формах бухгалтерской отчетности организаций» (с последующими изменениями и дополнениями).

- Арабян, К.К.

Анализ бухгалтерской (финансовой) отчетности внешними пользователями: Учебное пособие Гриф УМО МО РФ/ К.К. Арабян. — М.: КноРус, 2010. — 304 с.

- Бакаев, А.С. Годовая бухгалтерская отчетность коммерческой организации: учебник/ А.С. Бакаев. — М.: Бухгалтерский учет, 2011.- 300с.

- Бариленко, В.И.

Анализ финансовой отчетности: Учебное пособие для вузов/ В.И. Бариленко, И.С. Кузнецов. — М.: КноРус, 2010. — 432 с.

- Брыкова, Н.В. Теория бухгалтерского учета: практикум: Учебное пособие для начального профессионального образования/ Н.В. Брыкова. — М.: Академия, 2010. — 78 с.

- Волкова, О.Н.

Анализ хозяйственной деятельности предприятия: Учебник. Гриф МО РФ/ О.Н. Волкова, В.В. Ковалев. — М.: Проспект, 2010. — 424 с.

- Гетьман, В.Г. Бухгалтерский учет: Учебник/ В.Г. Гетьман, В.Э. Керимов, З.Д. Бабаева. — М.: Инфра-М, 2010. — 717 с.

- Губин, В.Е.

Анализ финансово-хозяйственной деятельности: Практикум. Гриф МО РФ/ В.Е. Губин, О.В. Губина. — М.: Форум, 2010. — 192 с

- Ерофеева, В.А. Бухгалтерский учет: Конспект лекций/ В.А. Ерофеева, О.В. Тимофеева. — М.: Юрайт, 2010. — 138 с.

- Жулина, Е.Г.

Анализ финансовой отчетности: Учебное пособие/ Е.Г. Жулина, Н.А. Иванова. — М.: Дашков и К, 2010. — 272 с.

- Земсков, В.В. Отрицательная величина собственного капитала: на что это влияет/ В.В. Земсков// Финансовые и бухгалтерские консультации. — 2010. — № 11. — С.13-16.

- Кеворкова, Ж.А.

План и корреспонденция счетов бухгалтерского учета/ Ж.А. Кеворкова. — М.: КноРус, 2010. — 571 с.

- Киселева, Г.В. Бухгалтерский финансовый учет: Учебное пособие/ Г.В. Киселева, Л.В. Усатова. — М.: Дашков и К, 2010. — 522 с.

- Ковалев, В.В.

Финансовый анализ: методы и процедуры/ В.В. Ковалев. — М.: Финансы и статистика, 2011- 345с.

- Корнеева, Т.А. Теория бухгалтерского учета в схемах и таблицах: Учебное пособие/ Т.А. Корнеева, Г.А. Шатунова. — М.: Эксмо, 2010. — 240 с.

- Кыштымова, Е.А.

Понятие собственного капитала в международных и российских стандартах учета и отчетности/ Е.А. Кыштымова //Аудиторские ведомости. — 2011. — № 3. — С.12-16.

- Леевик, Ю.С. Бухгалтерский финансовый учет: Учебное пособие/ Ю.С. Леевик. — СПб.: Питер, 2010. — 384 с.

- Либерман, И.А.

Анализ и диагностика финансово-хозяйственной деятельности: Учебное пособие/ И.А. Либерман. — М.: Риор, 2010. — 220 с.

- Любушин, Н.П. Анализ финансового экономической деятельности предприятия/ Н.П. Любушин, В.Б. Лещева, В.Г. Дьякова. — М.: ЮНИТИ, 2010.

- Перелетова, И.

Особенности формирования уставного (складочного) капитала/ И. Перелетова // Финансовая газета. — 2011. — №39. — С.18-20.

- Пожидаева, Т.А. Анализ финансовой отчетности: Учебное пособие. Гриф УМО МО РФ/ Т.А. Пожидаева. — М.: КноРус, 2010. — 320 с.

27. Савицкая, Г.В. Анализ хозяйственной деятельности предприятия: Учебник/ Г.В. Савицкая. — 3-е изд., перераб. и доп. — М.: ИНФА-М, 2004. — 425с.

- Сулицкий, В. Г. Методика прогнозирования: Учебник / В. Г. Сулицкий. — М.: ИНФРА — М, 2012. — 161 с.

29. Черненко, А.Ф. Анализ финансовой отчетности: Учебное пособие. Гриф УМО по классическому университетскому образованию/ А.Ф. Черненко, А.В. Башарина. — М.: Феникс, 2010. — 285 с.

- Чечевицына, Л.Н. Анализ финансово-хозяйственной деятельности: Учебник. Гриф МО РФ/ Л.Н. Чечевицына. — М.: Феникс, 2011. — 378 с.

- Чуев, И.Н.

Анализ финансово-хозяйственной деятельности. Учебник. Гриф МО РФ/ И.Н. Чуев, Л.Н. Чуева. — М.: Дашков и К, 2010. — 348 с.

- Широбоков, В.Г. Бухгалтерский финансовый учет/ В.Г. Широбоков, З.М. Грибанова, А.А. Грибанов. — М.: КноРус, 2012. — 667 с.

Приложение

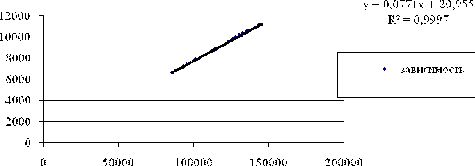

Рис. 1. Уравнение корреляционно-регрессионной зависимости чистой прибыли от выручки — линейный вид тренда

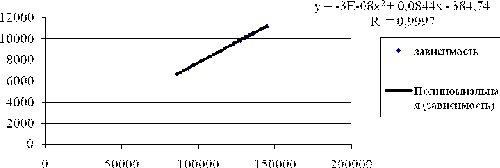

Рис. 2. Уравнение корреляционно-регрессионной зависимости чистой прибыли от выручки — полиномиальный вид тренда

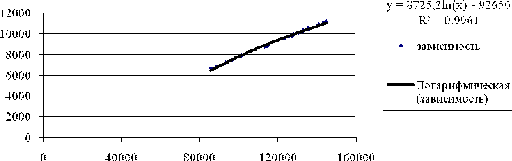

Рис. 3. Уравнение корреляционно-регрессионной зависимости чистой прибыли от выручки — логарифмический вид тренда

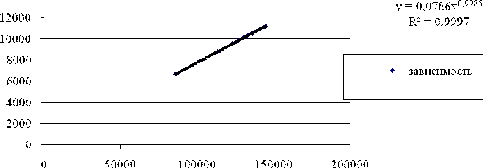

Рис. 4. Уравнение корреляционно-регрессионной зависимости чистой прибыли от выручки — степенной вид тренда