Разработка регулярных производственных и финансовых планов является важнейшей составляющей планово-аналитической работы компаний всех без исключения отраслей экономики. Оперативное планирование способствует уменьшению нерационального использования средств предприятия благодаря своевременному планированию хозяйственных операций, товарно-материальных и финансовых потоков и контролю за их реальным осуществлением. Оперативное планирование до сих пор остается слабым местом управления бизнесом российских предприятий промышленности, торговли, банковской сферы, страхования.

Наиболее остро проблема внедрения эффективного механизма планирования стоит перед промышленными предприятиями. В промышленности цикл оборота капитала является наиболее «представительным» по сравнению со всеми другими отраслями экономики: здесь присутствуют и стадии снабжения (закупка материальных ресурсов), и стадии производства, и стадии хранения и сбыта произведенной продукции, а также расчетов с контрагентами как по закупаемым сырью и материалам, так и по реализованной продукции. Этим промышленные предприятия отличаются, например, от банковской сферы и торговли, где производственный процесс отсутствует. Оперативное управленческое планирование требует ведения эффективного управленческого учета и планирования движения товарно-материальных и финансовых ресурсов предприятия на всех стадиях финансового цикла. Понятно, что каждая стадия финансового цикла является одним из факторов образования конечных финансовых результатов (прибыли) предприятия, и чем больше «ступенек» в кругообороте капитала предприятия, тем более сложной и развернутой должна быть технология бюджетного процесса. Благодаря планированию достигается равновесие между производством и сбытом продукции, спросом и предложением. Таким образом, данная тема является очень актуальной при рассмотрении вопроса о планировании.

Применение информационных технологий повышает эффективность аналитической работы. Это достигается за счет сокращения сроков проведения анализа; более полного охвата влияния факторов на результаты хозяйственной деятельности; замены приближенных или упрощенных расчетов точными вычислениями; постановки и решения новых многомерных задач анализа, практически не выполнимых вручную и традиционными методами.

Цель курсовой работы – на материалах анализа финансово-хозяйственной деятельности Администрации Засвияжского района г. Ульяновска разработать проект мероприятий по совершенствованию организации планирования предприятия.

Оперативное планирование

... результатах оперативного контроля, использования необходимой нормальной базы оперативного планирования. 1. Оперативное планирование в отраслях Объектами оперативного планирования и контроля являются животноводческие фермы, автопарк, ремонтно-технические подразделения перерабатывающих предприятий и птицефабрик — ежедневно производящие продукцию и ...

Задачи:

- рассмотреть теоретические аспекты организации планирования на предприятии;

- проанализировать организацию планирования в Администрации Засвияжского района г. Ульяновска;

- разработать мероприятия по совершенствованию организации планирования в Администрации Засвияжского района г. Ульяновска.

Объектом исследования является Администрации Засвияжского района г. Ульяновска.

Предметом исследования – система планирования финансово-хозяйственной деятельности предприятия.

В рамках выбранной темы были проведены системные исследования, экономико-математический анализ с использованием статистических, экспертных методов и компьютерной техники.

Глава 1. Теоретические аспекты организации планирования на предприятии

1.1. Определение финансового планирования, его цели и задачи

Критика командно-административной системы и связанной с ней организации плановой работы обусловила ситуацию, когда стали бояться использовать термин «планирование» (особенно на первых этапах реформирования, под давлением радикальных демократов, которое большинство «бед России» связывали с плановой системой).

Здравый смысл не позволяет принять данную точку зрения. Советский опыт планирования, при всех его недостатках, имел и положительное значение. С определенной степенью допущения можно утверждать, что «планирование» необходимо рассматривать в качестве общемирового достижения (как американскую систему организации производства, японскую и шведскую экономические модели), это элементарная форма организации человеческой деятельности.

Планирование — это опирающееся на определенное понимание реалий формирование образа будущего, и поэтому обязательная предпосылка воплощения поставленных целей, непременное условие позитивного продвижения в решении сложных задач. При соблюдении определенных правил планирование — наиболее длительная и потому наиболее сложная форма стратегического управления. Оно требует серьезных усилий для получения результата, многократно перекрывающего понесенные на его внедрение затраты. И, наоборот, при отсутствии планирования возможны ошибочные управленческие решения, чреватые потерями, невосполнимым деструктивным эффектом[22, с. 39].

Планирование как особый специфический вид управленческой деятельности требует учета ряда обстоятельств и подходов, к основным из которых относятся:

1) планирование должно начинаться на самых высших уровнях управления компаний;

2) в организации плановой работы должен быть исключен «случай», так как ценность планирования состоит в систематической работе, комплексном подходе к решению проблем, в том числе внимательном анализе ситуации и учете случайных факторов, которые при определенных условия могут стать закономерным явлением;

3) планирование должно не только предупреждать негативные явления, но и обеспечивать выявление и использование долговременных возможностей;

4) основа эффективного плана — надежная информация;

5) планирование — это динамичный процесс, что требует постоянной корректировки и контроля планов;

6) планирование должно обеспечить нормальное взаимопонимание между всеми участниками процесса его разработки и реализации;

7) эффект планирования связан с обеспечением нормальной адаптации плановых решений к конкретной ситуации.

Обоснование выбора и планирование стратегии маркетинговой деятельности ...

... Финансовое планирование на предприятии: Учеб пособие / О.Н. Лихачева — Москва.: ЗАО «ТК Велби», 2013. - 354 с. 35. Мильнер Б.З. Теория организаций. ... М.С. Маркетинговая политика предприятия как основа системного подхода к анализу его деятельности / М. С. Пантелеева, С. М. Бороздина // ... 2013. - 688 с. 14. Голубков Е.П. Маркетинг: стратегии, планы, структуры / Е.П. Голубков - Москва: Дело, 2015. ...

В системе экономического регулирования деятельности компании одно из ключевых мест занимает финансовое планирование, реализуемое на основе планирования производства и реализации, а также контроля над расходованием средств. В последние годы в большинстве компаний традиционные формы планирования направлены на использование его современной формы — бюджетирования.

В экономической литературе зачастую высказывается точка зрения на идентичность «плана» как такового и «бюджета» как инструмента плана. Понятия план и бюджет можно считать близкими. В английском языке используется слово «бюджет», от него вся процедура называется «бюджетированием». В нашей стране более распространен термин «план».

Однако представляется, что бюджетирование деятельности промышленного предприятия в условиях рыночной экономики существенно отличается от прежних подходов к организации планирования. И, прежде всего, это касается органичного соединения планирования с контролем и ответственностью в рамках отдельных подразделений компании.

План — это упорядоченный спектр действий, направленных на достижение некоторых целей, причем эти действия могут описываться не только с помощью формализованных количественных оценок, но и путем перечисления ряда неформализованных процедур. Бюджет более узкое понятие, подразумевающее количественное представление плана действий, причем, как правило, в стоимостном выражении[22, с. 90].

В современной экономической литературе можно встретить разнообразное определение финансового плана, приведем некоторые из них.

Финансовый план — это документ, характеризующий достижение финансовых целей компании и увязывающий ее доходы и расходы.

Финансовый план — это определение направлений множества продуктов и товаров, пользующихся спросом и готовых к реализации, выбора финансовых источников и распределения финансовых ресурсов, а также контроля за реализацией отдельных финансовых мероприятий (платежи, выполнение смет, оплата работников).

Выделение финансового планирования как особого вида планирования, обусловлено[10, с. 62]:

1) относительной самостоятельностью движения денежных средств по отношению к материально-вещественным, элементам производства;

2) активным воздействием опосредованного деньгами распределения на производство;

3) необходимостью администрирования при принятии решений о распределении финансовых ресурсов.

Финансовое планирование обеспечивает взаимоувязку показателей развития предприятия и поэтому является сложным, трудоемким процессом, затрагивающим практически все службы и подразделения.

Финансовое планирование обеспечивает необходимый контроль за образованием и использованием материальных, трудовых и денежных ресурсов, создает необходимые условия для улучшения финансового состояния компании. Оно взаимосвязано с планированием хозяйственной деятельности и строится на основе других показателей плана (объема производства и реализации, сметы затрат на производство, плана капитальных вложений и др.).

Однако составление финансового плана не является простым арифметическим пересчетом показателей производства в финансовые показатели.

В процессе составления проекта финансового плана осуществляется творческий подход к показателям производственного плана, выявляются и используются не учтенные в них внутрихозяйственные резервы, находятся методы более эффективного использования производственного потенциала компании, более рационального расходования материальных и денежных ресурсов, повышения потребительских свойств выпускаемой продукции и т.д.

Курсовая работа по экономике организации бизнес план предприятия

... бизнес-плана Существующие подходы к бизнес-планированию направлены на осуществление девяти основных функций. Стандартное представление предприятия, ... финансовой информации и понимать результаты анализа [8, с. 6]. Любой из девяти функций было бы достаточно для выбора бизнес-плана как инструмента при организации и развитии бизнеса. ... даже в условиях нестабильной экономики. Более того, учет фактора ...

Разработка финансового плана связана с определением затрат на реализуемую продукцию, выручки от реализации, денежных накоплений, амортизации, объема и источников финансирования, намечаемых на планируемый период инвестиций, потребности в оборотных средствах и источниках ее покрытия, распределении и использовании прибыли, взаимоотношений с бюджетом, банками.

Финансовое планирование компании имеет следующую целевую направленность[10, с. 25]:

1) Обеспечение финансовыми ресурсами и денежными средствами деятельности компании.

2) Увеличение прибыли по основной деятельности и другим видам деятельности, если они имеют место.

3) Организация финансовых взаимоотношений с бюджетом, внебюджетными фондами, банками, кредиторами и дебиторами.

4) Обеспечение реальной сбалансированности планируемых доходов и расходов.

5) Обеспечение платежеспособности и финансовой устойчивости.

Общий финансовый план разрабатывается сквозным образом с необходимыми промежуточными согласованиями по службам и подразделениям компании. Процедура финансового планирования не сводится только к планированию финансовых показателей фирмы в целом, а включает также: планирование натуральных показателей и планирование по структурным подразделениям.

В процессе финансового планирования отслеживаются финансовые (на верхнем уровне), а также натуральные показатели. В сводную службу поступают итоговые показатели от каждого подразделения, которые при необходимости могут быть детализированы.

Основные задачи финансового планирования[11, с. 34]:

1) обеспечение источниками финансирования основной деятельности предприятия (поддержание нормального уровня запасов сырья, материалов, готовой продукции, финансирование прироста оборотных средств, воспроизводства основных производственных фондов и т.д.);

2) своевременное и в полном объеме выполнение обязательств перед бюджетом и внебюджетными фондами;

3) обоснование эффективного вложения временно свободных денежных средств, поддержание остатка денежных средств недостаточном уровне;

4) выявление резервов роста доходов предприятия;

5) оптимизация использования прибыли;

6) определение дивидендной политики;

7) обоснование размера и условий привлечения внешних источников для финансирования инвестиционной деятельности предприятия;

8) поддержание платежеспособности предприятия, обеспечение его финансовой устойчивости.

Методология финансового планирования на современном этапе предполагает решение предприятием ряда проблем:

1) обоснование цели (системы целей) финансового плана, адекватной основным направлениям деятельности предприятия в перспективном периоде;

2) определение системы актуальных для предприятия внутренних и внешних финансовых ограничений. В настоящее время одним из наиболее важных ограничений для большинства предприятий является критерий банкротства;

Планирование коммерческой деятельности на предприятии ООО «Спецтранс ...

... коммерческой деятельности, задач и методологии планирования коммерческой деятельности на предприятии. 2. На практическом материале ООО «Спецтранс Чульман»дать характеристику и изучить учетную политику предприятия, провести краткий анализ его финансово-хозяйственной деятельности, дать оценку текущего финансового состояния исследуемого предприятия, ...

3) определение горизонта финансового планирования;

4) выбор методов планирования финансовых показателей и разработки финансовых планов;

5) разработка процедуры финансового планирования: определение круга участвующих должностных лиц, меры их ответственности, оптимизация информационных связей и документооборота.

Цель финансового планирования предприятия конкретизируется в зависимости от длительности планируемого периода, результатов анализа его финансового состояния на момент разработки финансового плана, динамики основных финансовых показателей в ретроспективе, результатов маркетинговых исследований, а также внешних условий (таких, как уровень инфляции, ставка рефинансирования Центрального банка, курс рубля по отношению к твердым валютам, стабильность правового поля).

Предприятие, имеющее большую просроченную кредиторскую задолженность, финансовое положение которого близко к критическому, при разработке финансового плана должно ориентироваться на обоснование антикризисных мероприятий, которые позволят избежать, банкротства. Организация, получающая стабильные доходы, финансово устойчивая, может при разработке финансового плана поставить цель — увеличить рентабельность продаж и производства в целом.

Вместе с тем система целей финансового планирования любого предприятия должна быть ориентирована на увязку доходов и расходов, а также обеспечение платежеспособности в краткосрочном периоде и (или) поддержание финансовой устойчивости в долгосрочном периоде.

При разработке финансового плана следует учитывать перечисленные ниже факторы[11, с. 42]:

1) стадии жизненного цикла продукта: внедрение, рост, зрелость, падение, а также идеи относительно новых продуктов.

2) уровень конкуренции.

3) человеческие ресурсы и взаимоотношения в коллективе.

4) уровень предпринимательского и финансового риска.

5) запасы на складе и оборачиваемость активов.

6) маркетинговые и рекламные условия — в том числе, долю рынка.

7) ценообразование на товары или услуги.

8) потребности в финансировании и наличие средств.

9) корпоративная и отраслевая стабильность, включая трудовые отношения между администрацией и профсоюзами, спрос на продукцию, государственное регулирование.

10) особенности цикла и сезонные колебания, факторы политики и экономики

11) экономические и политические условия

Основной целью краткосрочного финансового планирования является обеспечение оптимального размера оборотных средств, а также поддержание ликвидности предприятия. Под ликвидностью понимается способность предприятия осуществить денежные выплаты в объеме и в сроки, предусмотренные контрактами. Фирма, являющаяся ликвидной, в состоянии осуществлять свою текущую деятельность, т.е. у нее имеется достаточно средств, чтобы произвести необходимые выплаты работникам, поставщикам и инвесторам, заплатить налоги и т.д. И наоборот, фирма, не являющаяся ликвидной, не может в короткое время изыскать средства, необходимые для данных платежей, и это приводит к срыву текущих операций.

Заключительным этапом процесса стратегического финансового планирования является прогноз денежных потоков. Планирование денежных потоков является составной частью общего процесса планирования.

Управление финансовыми рисками в планировании деятельности предприятий ...

... оценкой финансовых рисков, для предприятий реального сектора экономики. 3. В настоящее время практика применения финансового риск-менеджмента при планировании деятельности на предприятиях практически не применяется, за исключение крупных финансовых институтов. Поэтому предполагается обосновать необходимость этой процедуры для предприятий реального сектора экономики. ...

В процессе планирования отражается ожидание изменения в продажах, издержках, прибыли, активах и пассивах, но, главное, разрабатываются схемы денежных потоков, которые определяют внутреннее распределение обязанностей по учету и контролю за его расходами. Одновременно планирования денежных потоков служит инструментом контроля за ликвидностью.

Финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования. Главной целью финансовой деятельности является решение, где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимальной прибыли. Одним из факторов достижения этой цели является планирование. В финансовом плане рассматриваются вопросы финансового обеспечения деятельности фирмы и наиболее эффективного использования имеющихся денежных средств на основе анализа текущей финансовой информации и прогноза объемов реализации продукции на рынках в последующие периоды. Таким образом, успешно проведенный финансовый анализ в конечном итоге предполагает успешное финансовое планирование, поэтому в данной дипломной работе основной упор сделан на рассмотрение целей и задач финансового анализа.

Финансовый анализ является существенным элементом финансового менеджмента и аудита. Результаты анализа финансового состояния предприятия имеет первостепенное значение для широкого круга пользователей, как внутренних, так и внешних по отношению к предприятию.

Для внутренних пользователей, к которым в первую очередь относятся учредители (собственники), руководители предприятия, персонал, связывающий личное благополучие с состоянием дел на фирме, результаты финансового анализа необходимы для оценки деятельности предприятия и подготовки решений о корректировке его финансовой политики.

Круг внешних пользователей результатами финансового анализа весьма обширен:

- конкуренты;

- специализированные госучреждения;

- партнеры;

- общественность, как потенциальные акционеры;

- зарубежные инвесторы;

- поставщики и покупатели;

- кредитные учреждения.

Для внешних пользователей информация о предприятии необходима для принятия решений о реализации конкретных планов в отношении данного предприятия: приобретение, инвестирование, заключение длительных контрактов.

Внешний финансовый анализ ориентирован на открытую финансовую информацию предприятия и предполагает использование типовых (стандартизированных) методик. При этом, как правило, используется ограниченное количество базовых показателей.

При выполнении анализа основной акцент делается на сравнительные методы, так как пользователи внешнего финансового анализа чаще всего находятся в состоянии выбора — с каким из исследуемых предприятий устанавливать или продолжать взаимоотношения и в какой форме это наиболее целесообразно делать.

Внутренний финансовый анализ отличается большей требовательностью к исходной информации. В большинстве случаев для него не достаточно информации, содержащейся в стандартных бухгалтерских отчетах, и возникает необходимость использовать данные внутреннего управленческого учета.

Анализ формирования и деятельности фондов охраны природы в Республике Беларусь

... республиканского фонда охраны природы утверждаются законом о республиканском бюджете на очередной финансовый год. Доходы и расходы местных фондов охраны природы ... охрану окружающей среды. создание фондов охраны природы; установление платежей за природопользование; проведение экономической оценки природных объектов; проведение экономической оценки воздействия хозяйственной и иной деятельности ...

В процессе анализа наибольший акцент делается на понимание причин происходящих изменений финансового состояния предприятия и поиск решений, направленных на улучшение этого состояния. При этом совершенно не важно, достигается ли поставленная цель путем использования стандартных или же оригинальных методик.

В отличие от внешнего, внутренний анализ не ограничивается рассмотрением предприятия в целом, а практически всегда спускается до анализа отдельных подразделений и направлений деятельности предприятия, а также видов продукции. В таблице 1 Приложения 1 представлено сравнение внешнего и внутреннего финансового анализа.

Можно твердо говорить, что качество принимаемых решений целиком зависит от качества аналитического обоснования решения. В последние годы появилось достаточно много серьезных и актуальных публикаций, посвященных финансовому анализу. Активно осваивается зарубежный опыт финансового анализа и управления предприятиями, банками и страховыми организациями. Вместе с тем следует отметить, что наличие большого числа интересных и оригинальных изданий по различным аспектам финансового анализа не снижает потребности и спроса на специальную методическую литературу, в которой последовательно, шаг за шагом воспроизводилась бы комплексная логически целостная процедура финансового анализа.

Цель анализа состоит не только в том, чтобы установить и оценить финансовое состояние предприятия, но и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния предприятия показывает, по каким направлениям надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния предприятия в конкретный период его деятельности. Но главной целью анализа является своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. Для оценки устойчивости финансового состояния предприятия используется целая система показателей, характеризующих изменения[20, с. 55]:

- эффективности и интенсивности его использования;

- платежеспособности и кредитоспособности предприятия;

- запаса его финансовой устойчивости.

Показатели должны быть такими, чтобы все те, кто связан с предприятием экономическими отношениями, могли ответить на вопрос, насколько надежно предприятие как партнер и, следовательно, принять решение об экономической выгодности продолжения отношений с ним.

Анализ финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции практически невозможно привести в сопоставимый вид. Относительные показатели можно сравнивать с:

- общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

- аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

- аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения финансового состояния предприятия.

С помощью финансового анализа последовательно решаются следующие задачи:

Финансовый анализ состояния предприятия

... рыночной экономике финансовое состояние предприятия по сути дела отражает конечные результаты его деятельности, способствует выживанию и развитию в конкурентной борьбе, поддержанию постоянной платежеспособности, финансовой устойчивости, что определяет актуальность темы дипломной работы. Финансовое состояние предприятий интересует ...

1. Определение финансового состояния предприятия на текущий момент.

2. Выявление тенденций и закономерностей в развитии предприятия за исследуемый период.

3. Определение факторов, отрицательно влияющих на финансовое состояние предприятия.

4. Выявление резервов, которые предприятие может использовать для улучшения своего финансового состояния.

5. Выработка рекомендаций, направленных на улучшение финансового состояния предприятия.

Цели анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа. Основным фактором, в конечном счете, является объем и качество исходной информации. При этом надо иметь в виду, что периодическая бухгалтерская или финансовая отчетность предприятия — это лишь «сырая информация», подготовленная в ходе выполнения на предприятии учетных процедур.

Чтобы принимать решения по управлению в области производства, сбыта, финансов, инвестиций и нововведений руководству нужна постоянная деловая осведомленность по соответствующим вопросам, которая является результатом отбора, анализа, оценки и концентрации исходной сырой информации, необходимо аналитическое прочтение исходных данных исходя из целей анализа и управления.

При этом аналитика и управляющего может интересовать как текущее финансовое состояние предприятия, так и его проекция на ближайшую или более отдаленную перспективу, то есть ожидаемые параметры финансового состояния. В последнем случае речь идет о перспективном финансовом анализе хозяйственной деятельности предприятия.

1.2. Классификация финансовых планов

Основной характеристикой финансового плана является его продолжительность во времени.

По времени планирования финансовые планы делятся на[17, с. 50]:

- перспективные (стратегические);

- текущие;

- оперативные.

В условиях современной российской действительности продолжительность финансового планирования, как правило, составляет не более трех лет, и на такой период разрабатываются стратегические (перспективные) финансовые планы предприятия. Стратегический финансовый план определяет концепцию финансового развития организации и может составлять коммерческую тайну.

Ключевой чертой стратегического планирования является его гибкость, обусловленная гибкостью плановых горизонтов времени. Данная гибкость обеспечивается ориентацией на такие критерии, как жизненный цикл продукции, цикл изменения спроса на выпускаемую продукцию, период времени реализации намеченных целей и др. Очевидна зависимость горизонта планирования от критериев и характера стратегических целей. Так, горизонт может задаваться жизненным циклом продукта или решением о модернизации и перевооружении компании. В данных случаях горизонты планирования могут существенно отличаться.

Анализируя опыт стратегического планирования в различных компаниях, фирмах, можно увидеть значительные трансформационные процессы. Появляются новые трактовки, механизмы, что обусловливает необходимость использования новых терминов: экономическое планирование, бизнес-планирование, маркетинговое планирование, деловое планирование и др. Однако практически это зачастую просто новые комбинации терминов для описания процессов, происходящих в рамках деятельности, которую лучше всего определить как стратегическое планирование[17, с. 56].

Можно дискутировать по поводу формата перспективных плановых проектировок, называя их и «стратегическим планированием», и «долгосрочным планированием». Главным представляется, что в систему регулирования должна быть встроена целереализующая система планового регулирования, учитывающая реализацию развития рыночных отношений.

В настоящих условиях, современных научно-технических и реформационных тенденций развития, экономика страны и ее компании нуждаются в научно обоснованном предвидении будущих тенденций социально-экономического и научно-технического развития. «Планомерность» в стратегических действиях компаний и предприятий все больше становится настоятельной необходимостью.

Внутрифирменное планирование в западных корпорациях прошло долгий и трудный путь. Главная задача была в том, чтобы приспособить фирмы к условиям экономической конъюнктуры, состоянию товарных, фондовых рынков, рынка технологии и рынка рабочей силы. Адаптация компаний и фирм к окружающей среде шла сложно. Корпоративное планирование оказалось достаточно дорогим удовольствием в условиях его слабой предсказуемости. Однако крупные корпорации от него не отступились. Велся активный поиск тех форм, которые отвечали бы особенностям корпоративной организации.

Парадоксально, но Россия, по всей видимости, является единственным среди развитых стран мира государством, не обеспечивающим свои экономические субъекты эффективными ориентирами будущего развития. И это происходит в стране, которая дала миру «систему планирования» (при всех дефектах ее реализации в СССР).

Очевидно, что процесс планирования как форма регулирования более ценен, чем сам план как таковой, его формы и методы разработки. При этом нельзя забывать, что корпорации большого бизнеса действуют как своего рода государство, имеющее определенные цели социально-экономического развития, программы и макроэкономические индикаторы развития.

Перспективный финансовый план конкретизируется в виде текущих финансовых планов, составляемых на год. Основной документ текущего финансового планирования — баланс доходов и расходов. При разработке текущего финансового плана финансовый менеджер исходит из целей финансового планирования на предстоящий год и решает задачи, перечисленные выше. Балансировка доходов и расходов финансового плана достигается как регулированием расходов (прежде всего отчислений в фонды накопления и потребления, дивидендных выплат), так и оптимизацией размера и состава заемных средств.

Разработка текущего финансового плана должна быть ориентирована на обеспечение финансовой устойчивости предприятия.

В дополнение к балансу доходов и расходов целесообразно составлять шахматную таблицу (матричный баланс), в которой определяются источники финансирования по каждой статье планируемых расходов.

Оперативное финансовое планирование заключается в разработке платежного календаря, детализирующего на квартал или месяц текущий финансовый план. Платежный календарь помогает поддерживать платежеспособность предприятия, вовремя привлекать краткосрочные заемные средства для покрытия разрыва во времени поступлений и перечислений средств. Структура (схема) платежного календаря аналогична текущему финансовому плану, но отражает ежедневное движение средств в балансе доходов и расходов предприятия.

Эффективность анализа и планирования финансовой деятельности предприятия напрямую зависит от полноты и качества используемой информации. В настоящее время в отечественной литературе сложился упрощенный подход к реализации финансового анализа, ориентирующий его на использование исключительно бухгалтерской (финансовой) отчетности или в несколько более широком плане – на данные бухгалтерского учета. Такое ограничение информационной базы сужает возможности финансового анализа и планирования, его результативность, поскольку оставляет вне рассмотрения принципиально важные для объективной оценки финансового состояния факторы, связанные с отраслевой принадлежностью хозяйствующего субъекта, состоянием внешней среды, включая рынок материальных и финансовых ресурсов, тенденции фондового рынка, а также ряд других существенных факторов, например, финансовую стратегию собственников и руководящего персонала. Игнорирование этих факторов приводит к ошибочной оценке финансовой устойчивости хозяйствующего субъекта.

С кибернетических позиций информация – соотношение между данными и их получателем. Для информации, используемой для осуществления перспективного финансового анализа, важнейшим является параметр релевантности, то есть ее соответствие требованиям решения поставленной задачи. При этом только полезные данные, при прочих равных условиях, являются информацией. Ценность финансово – экономической информации можно определить по двум основным направлениям[15, с. 20]:

1) семантическому – качественная оценка степени достоверности информации, ее смысловая оценка;

2) прагматическому – своевременность, полнота, частота использования информации, величина затрат на информационное обеспечение хозяйственной деятельности.

Финансовый анализ осуществляется на прочном фундаменте информационного обеспечения, центральным звеном которого выступает система учетно-аналитического обеспечения. Информационное обеспечение финансового анализа включает данные бухгалтерского учета, статистического учета, разнообразную маркетинговую информацию. На уровне организации одной из составляющих информационного обеспечения финансового анализа на перспективу являются бухгалтерские данные. В этом проявляется неразрывная связь бухгалтерского учета с управлением, ибо, чтобы управлять надо, при прочих равных условиях, владеть необходимой информацией.

Исследование проблемы информационного обеспечения перспективного финансового анализа показало, что имеются два принципиально различающихся подхода к данному вопросу. Один подход, сторонниками которого являются Г.В. Савицкая, М.С. Абрютина, Н.П. Любушин, является достаточно распространенным в отечественной литературе, он ограничивает финансовую базу информационного обеспечения исключительно бухгалтерской отчетностью, второй подход, сторонниками которого выступают О.В. Ефимова, Т.Б. Бердникова, предполагает использование значительно более широкого круга информации.

Первый подход к определению информационной базы, по нашему мнению, сужает возможности перспективного финансового анализа и его результативность. Выделяя в финансовом анализе в качестве его составляющей оценку финансового состояния, можно утверждать, что информация, содержащаяся в бухгалтерской отчетности, достаточна только для ретроспективного анализа финансового состояния, тогда как перспективный анализ финансового состояния требует дополнительной информации о тенденциях развития внешней и внутренней среды. Еще более широкий круг информации необходим для обоснования инвестиционных решений, рассмотрения финансовых альтернатив и других вопросов перспективного финансового анализа.

При формировании информационного обеспечения перспективного финансового анализа необходимо выявить наиболее ценную информацию, позволяющую производить анализ исходя из интересов его отдельных субъектов. Следовательно, на объем и состав собираемой информации существенное влияние оказывают конкретные цели проведения финансового анализа с учетом значимости анализируемой проблемы для пользователей, надежность имеющихся данных и уровень остающейся в них неопределенности, соотношение затрат и выгод от проведения аналитических работ[45, с. 28].

Принципиальное значение для перспективного финансового анализа имеет информация, характеризующая собственников предприятия, с помощью которой при проведении внешнего финансового анализа хозяйствующего субъекта можно составить более или менее точное представление о целях его деятельности. Значимость подобной информации связана с тем, что она позволяет идентифицировать предприятия, ориентированные на устойчивое долгосрочное функционирование, и предприятия, которые преследуют краткосрочные цели извлечения прибыли.

Информация, содержащаяся в учредительных документах, является ключевой в оценке прав отдельных групп собственников предприятия на доходы и активы. Важнейшие финансовые решения, касающиеся увеличения или уменьшения уставного капитала, распределения прибыли и формирования фондов и резервов, определяются учредительными документами предприятия. Принципиальное значение для классификации видов доходов и расходов предприятия, а, следовательно, для анализа финансовых результатов и доходности деятельности имеет информация зарегистрированных в учредительных документах и в уставе видах деятельности. Данная информация является необходимой при формировании налоговой политики предприятия.

Данные финансового учета составляют основу информационного обеспечения системы финансового анализа. На базе этой информации проводится обобщенный анализ финансового состояния, и разрабатываются прогнозные оценки значений основных финансовых показателей.

Преимуществом информации финансового учета и отчетности является ее сравнительная достоверность, поскольку она отражает события, уже имевшие место, при этом, показатели одной группы измерены количественно. Тот факт, что формирование показателей финансового учета и отчетности базируется на общих методологических принципах ведения бухгалтерского учета с определенными допущениями, позволяет говорить о достаточно высокой степени надежности такой информации (разумеется, если есть уверенность в соблюдении составителями бухгалтерской отчетности этих принципов).

Вместе с тем ключевая для финансового анализа информация финансового учета и отчетности может быть использована только при условии полного понимания тех принципов и правил, на основе которых она была сформирована, а также условностей и допущений, которыми сопровождается измерение ресурсов, источников их образования, доходов и расходов предприятия.

Чаще всего годовая и квартальная отчетность являются единственным источником внешнего финансового анализа, то есть «витриной» организации.

В составе годового бухгалтерского отчета предприятия представляют следующие формы, являющиеся информационной базой финансового анализа[12, с. 24]:

1) форма №1 «Баланс предприятия»

В нем фиксируются стоимость (денежное выражение) остатков имущества, материалов, финансов, образованный капитал, фонды, прибыль, займы, кредиты и прочие долги и обязательства. В балансе содержится информация о состоянии и составе хозяйственных средств предприятия, входящих в актив, и источников их образования, составляющих пассив. Эта информация представляется «На начало года» и «На конец года», что и дает возможность анализа, сопоставления показателей, определяя их рост или снижение. Итак, баланс используется для оценки финансового состояния предприятия, анализа состава и структуры имущества и источников его формирования, состояния ликвидности баланса, степени финансовой независимости. Однако отражение в балансе только остатков не дает возможности ответить на все вопросы собственников и прочих заинтересованных пользователей

Нужны дополнительные подробные сведения не только об остатках, но и о движении хозяйственных средств и их источников. Это достигается введением следующих форм отчетности:

2) форма №2 «Отчет о прибылях и убытках»

На его основании проводится анализ динамики и структуры финансовых результатов, оценивается «качество» прибыли;

3) форма №3 «Отчет о движении капитала»

Позволяет оценить динамику и структуру собственного капитала и резервов;

4) форма №4 «Отчет о движении денежных средств»

Этот отчет составляется по кассовому методу и используется для характеристики денежных потоков предприятия в текущей, инвестиционной и финансовой деятельности предприятия, позволяет оценить степень перелива капитала из одной сферы деятельности в другую;

5) форма №5 «Приложение к бухгалтерскому балансу»

Позволяет расшифровать показатели состава и движения имущества, обязательств, дебиторской и кредиторской задолженности, финансовых вложений;

6) «Пояснительная записка» с изложением основных факторов, повлиявших в отчетном году на итоговые результаты деятельности предприятия, с оценкой его финансового состояния.

Чтение финансовой отчетности как один из методов финансового анализа используется для наглядной и простой оценки динамики развития любой организации не зависимо от ее организационно-правовой формы и коммерческой деятельности или статуса некоммерческой организации.

Наиболее информативной формой для анализа и оценки является бухгалтерский баланс (Таблица 1 Приложение 4).

Актив баланса характеризует имущественную массу предприятия, т.е. состав и состояние материальных ценностей, находящихся в непосредственном владении хозяйства. Пассив баланса характеризует состав и состояние прав на эти ценности, возникающих в процессе хозяйственной деятельности предприятия у различных участников коммерческой деятельности (предпринимателей, акционеров, государства, инвесторов, банков и др.).

Баланс отражает состояние предприятия в денежной оценке.

В актив баланса включаются статьи, в которых объединены определенные элементы хозяйственного оборота предприятия по функциональному признаку. Актив баланса состоит из трех разделов. В I разделе «Внеоборотные активы» отражаются здания, сооружения, машины, оборудование, т.е. основные средства (ст. 120); долгосрочные финансовые вложения, в т.ч. инвестиции в дочерние и иные предприятия (ст. 140); нематериальные активы (ст. 110).

Раздел II актива баланса «Оборотные активы» отражает величину материальных оборотных средств: производственных запасов (ст. 211), незавершенного производства (ст. 213), готовой продукции (ст. 214), наличие у предприятия свободных денежных средств (ст. 260), величину дебиторской задолженности (ст. 230, 240) и прочих оборотных активов.

В Российской Федерации актив баланса строится в порядке возрастающей ликвидности средств, т.е. в прямой зависимости от скорости превращения этих активов в процессе хозяйственного оборота в денежную форму. Так, в разделе I актива баланса показано недвижимое имущество, которое практически до конца своего существования сохраняет первоначальную форму. Ликвидность, т.е. подвижность этого имущества в хозяйственном обороте самая низкая. В разделе II актива баланса показаны такие элементы имущества предприятия, которые в течение отчетного периода многократно меняют свою форму. Подвижность этих элементов актива баланса, т.е. ликвидность, выше, чем элементов раздела I. Ликвидность же денежных средств равна единице, т.е. они абсолютно ликвидны.

В пассиве баланса группировка статей дана по юридическому признаку. Вся совокупность обязательств предприятия за полученные ценности и ресурсы, прежде всего, разделяется по субъектам: перед собственниками предприятия и перед третьими лицами (кредиторами, банками и др.).

Пассив баланса состоит из трех разделов.

В разделе III пассива баланса «Капитал и резервы» отражаются обязательства перед собственниками или собственный капитал, который в свою очередь состоит из двух частей:

1) из капитала, который получает предприятие от акционеров и пайщиков в момент учреждения предприятия и впоследствии в виде дополнительных взносов — Уставный капитал (ст. 410);

2) из капитала, который предприятие генерирует в процессе своей деятельности, фондируя часть полученной прибыли: Добавочный капитал (ст. 420) и Резервный капитал (ст.430)

В разделах IV и V пассива баланса отражаются внешние обязательства предприятия (заемный капитал или долги), которые подразделяются на долгосрочные и краткосрочные (сроком до 1 года).

Внешние обязательства представляют собой юридические права инвесторов, кредиторов на имущество предприятия. С экономической точки зрения внешние обязательства — это источник формирования активов предприятия, а с юридической — это долг предприятия перед третьими лицами.

Статьи пассива баланса группируются по степени срочности погашения обязательств. Первое место занимает уставный капитал как наиболее постоянная часть баланса. За ним следуют остальные статьи.

На основе информации баланса внешние пользователи могут принять решения о целесообразности и условиях ведения дел с данным предприятием как с партнером; оценить кредитоспособность предприятия как заемщика; оценить возможные риски своих вложений, целесообразность приобретения акций данного предприятия и его активов и другие решения.

Очень важно понимать, что бухгалтерская отчетность представляет собой комплекс взаимоувязанных показателей финансово-хозяйственной деятельности за отчетный период. При этом, отчетным формам присуща как логическая, так и информационная взаимосвязь. Суть логической связи состоит во взаимодополнении и взаимной корреспонденции отчетных форм, их разделов и статей. Так, некоторые наиболее важные статьи баланса расшифровываются в приложении к балансу (форма №5).

Данные формы №5 вместе с балансом и показателями формы №2 используются для оценки финансового состояния предприятия. Таким образом, рассматриваемые формы раскрывают, объясняют и делают наглядными особенно интересные статьи баланса, которые даны в нем в свернутом виде.

Форма №2 «Отчет о прибылях и убытках» (Таблица 1 Приложение 4) содержит сведения о текущих финансовых результатах деятельности предприятия за отчетный период. Здесь показаны величина балансовой прибыли или убытка и слагаемые этого показателя[12, с. 33]:

- прибыль (убыток) от реализации продукции;

- операционные доходы и расходы (положительные и отрицательные курсовые разницы);

- доходы и расходы от прочих внереализационных операций (штрафы, убытки от безнадежных долгов и т.п.).

В форме №2 представлены также затраты предприятия на производство реализованной продукции (работ, услуг) по полной или производственной себестоимости, коммерческие расходы, управленческие расходы, выручка нетто от реализации продукции, товаров, работ, услуг. Показаны сумма налога на прибыль и отложенные налоговые обязательства.

Отчет о прибылях и убытках является важнейшим источником для анализа показателей рентабельности предприятия, рентабельности реализованной продукции, рентабельности производства продукции, определения величины чистой прибыли, остающейся в распоряжении предприятия и других показателей. Эта форма делает доступной и быстрой к пониманию результат деятельности любой организации, в том числе и некоммерческой. Она составлена таким образом, что, взглянув на нее, даже неподготовленный пользователь может составить представление о том, насколько прибыльно работает предприятие, а также и о наличии коммерческих направлений деятельности и их эффективности у некоммерческих предприятий.

Логические связи, описанные выше, дополняются информационными связями, выражающимися в прямых и косвенных контрольных соотношениях между отдельными показателями отчетных форм. Прямое контрольное соотношение означает, что один и тот же показатель приведен одновременно в нескольких отчетных формах.

Косвенное контрольное соотношение означает, что несколько показателей одной или ряда форм связаны между собой несложными арифметическими расчетами. Например, показатель «Использование прибыли», приводимый в форме №2 расшифровывается по направлениям использования и интересен нам не сам по себе, а как элемент организации хозяйственного процесса организации.

Знание этих контрольных соотношений помогает лучше разобраться в структуре отчетности, проверить правильность ее составления путем визуальной проверки отдельных показателей и арифметических соотношений между ними.

Необходимо отметить, что, анализируя тенденции основных показателей, необходимо принимать во внимание влияние некоторых искажающих факторов, в частности инфляции. Не стоит забывать, что и сам баланс, являясь отчетной формой, не свободен от некоторых ограничений. Остановимся на наиболее важных из них.

Во-первых, баланс отвечает на вопрос, что представляет собой предприятие на данный момент согласно используемой учетной политике, но не отвечает на вопрос, в результате чего сложилось такое положение.

Во-вторых, по данным отчетности можно рассчитать целый ряд аналитических показателей, однако все они будут бесполезны, если их не с чем сравнить. Баланс рассматриваемый изолировано, не обеспечивает пространственной и временной сопоставимости. Поэтому его анализ должен проводиться в динамике.

В-третьих, баланс есть свод моментальных данных на конец отчетного периода и в силу этого не отражает адекватно состояние средств предприятия в течение отчетного периода. Это относится, прежде всего, к наиболее динамичным статьям баланса. Так, наличие на конец года больших по удельному весу запасов готовой продукции вовсе не означает, что это положение было в течение года постоянным, хотя сама по себе такая возможность не исключается.

В-четвертых, показатель прибыли, являющийся одним из важнейших показателей деятельности предприятия, отражен в балансе не достаточно полно. Представленная в нем абсолютная величина накопленной прибыли в отрыве от затрат и объема реализации не показывает, в результате чего сложилась именно такая сумма.

В-пятых, необходимо понимать, что итог (валюта) баланса вовсе не отражает той суммы средств, которой реально располагает предприятие, его «стоимостной оценки». Основная причина состоит в возможном несоответствии балансовой оценки хозяйственных средств реальным условиям вследствие инфляции, используемых методов учета и др. Баланс дает лишь учетную оценку активов предприятия и источников их покрытия; текущая рыночная оценка этих активов может быть абсолютно другой, причем, чем длительнее срок эксплуатации и отражения на балансе данного актива, тем больше разница между его учетной и текущей ценами, т.е. заинтересованному пользователю необходимо обратить внимание на дату приобретение любого актива. Даже если предположить, что активы приведены в балансе по их текущей стоимости. Валюта баланса, тем не менее, не будет отражать точной «стоимостной оценки» предприятия, поскольку «цена» предприятия в целом, как правило, выше суммарной оценки его активов, но может быть и ниже. Появляется эта разница, а следовательно и коэффициент корреляции вследствие следующих обстоятельств: регион, где расположена организация и даже политическая обстановка в нем; наличие деловых связей и должной деловой репутации организации; наличие товарной ниши. В случае некоммерческой организации необходимо учитывать значимость и перспективность решаемой социальной задачи, ее социальную полезность.

В балансе имеются также статьи, завышающие его валюту в силу существующей методологии формирования уставного капитала. Согласно нормативным документам сумма задолженности учредителей по вкладам в уставным капитал отражается по дебету субсчета 75-1 «Расчеты по вкладам в уставный капитал». С момента возникновения этой задолженности и до момента ее погашения (а этот период может достаточно затянуться) валюта баланса оказывается завышенной на величину непогашенной задолженности учредителей.

Итак, можно сказать, что основной принцип аналитического чтения финансовых отчетов — это дедуктивный метод, т.е. движение от общего к частному. Но он должен применяться многократно. В ходе такого анализа как бы воспроизводятся историческая и логическая последовательность хозяйственных фактов и событий, направленность и сила влияния их на хозяйственную деятельность предприятия.

При недостаточно развитых рыночных отношениях, экономической грамотности, опыта ведения бизнеса или социальных программ всех участников делового оборота принятие любых управленческих решений в том числе и инвестиционных должно обязательно сопровождаться анализом отчетности субъекта.

На высоком профессиональном уровне это должны делать узкие специалисты: бухгалтера, аудиторы. Однако им нужно иметь необходимый инструментарий для того, чтобы принятое самостоятельно руководителями любого ранга решение было грамотным и обоснованным. Решение этого вопроса лежит в плоскости применения информационных технологий.

Глава 2. Организация планирования в Администрации Засвияжского района г. Ульяновска

2.1. Организационно-экономическая характеристика предприятия

Адрес предприятия: 432028, г. Ульяновск, ул. Автозаводская, 31/5

В настоящее время площадь района составляет 38 квадратных километров.

|

Таблица 1 —

|

— |

223,1 тыс.чел. |

|

|

— |

217,3 тыс.чел. |

|

|

-сельского |

— |

5,8 тыс.чел. |

|

Пенсионеров |

— |

67,482 тыс.чел. |

|

Молодежи до 30 лет |

— |

55,444 тыс.чел. |

|

Школьников (32 школа) |

— |

19,106 тыс.чел. |

|

Учащихся ПУ, средних учебных заведений (8 учреждений) |

— |

4972 чел. |

|

Дошкольников (47 д/у) |

— |

6788 чел. |

Естественная убыль населения за 2006 год по району составила 1023 человек, что на 8,8 % меньше соответствующего периода прошлого года. В среднем за год население района сокращается на 1%.

К концу 2006 года численность официально зарегистрированных безработных в органах службы занятости составила 2550 человек. Из 7618 обратившихся граждан в течение 2006 года трудоустроено 4337 человек, или 56,9%. В течение 2006 года в районе создано 276 новых рабочих мест от 156 работодателей.

Всего в районе на начало 2007 года числится 3572 зарегистрированных предприятий различной формы собственности и более 4,5 тысяч предпринимателей.

Начиная с 2006 года, экономика Засвияжского района вступила в стадию роста.

Основная доля объема отгруженных товаров собственного производства, выполненных работ и услуг, приходится на крупные и средние обрабатывающие предприятия района. Оборот по всем видам экономической деятельности по предприятиям района за 2006 год составил 40,8 млрд.руб. и увеличился в фактических ценах по сравнению с уровнем 2005 года на 15,5%. Объем отгруженных товаров собственного производства, выполненных работ и услуг по основным предприятиям района увеличился в 2006 году по сравнению с 2005 годом: на ОАО УМЗ №2 на 58,8%; на ООО КПД-1 на 56,8%; на ОАО УАБЗ на 46,4%; на ОАО «Гидроаппарат» на 29,1%; на ОАО ПКФ «Стройдеталь» на 22,7%; на ОАО УАЗ на 21,1%; на ОАО УМЗ в 2,8 р. Анализ итогов работы наиболее значимых предприятий района показал, что самый высокий уровень увеличения объема отгруженных товаров собственного производства в 2006году произошел на Ульяновском механическом заводе, в 2,8 раза.

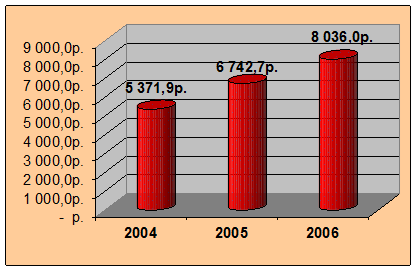

Ежегодно растет уровень заработной платы по предприятиям района. Среднемесячная зарплата за 11 месяцев 2006 года увеличилась на 21,2 % и составляет 8036 рублей.

Диаграмма 1 — Заработная плата по крупным и средним предприятиям Засвияжского района

По видам экономической деятельности размер заработной платы от минимального до максимального уровня различается в 4 раза.

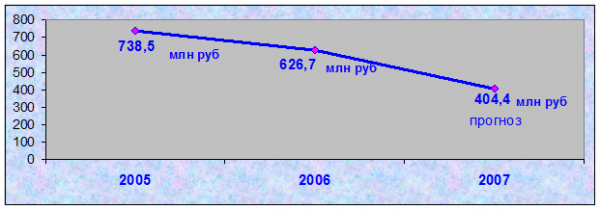

Объем инвестиций в основной капитал по предприятиям района в 2006году уменьшился на 15,1% и составил 626,7 млн.руб. Основной объем инвестиций – 86,8% (544,3млн.руб.) освоен крупными и средними предприятиями района.

Диаграмма 2 — Инвестиции крупных и средних предприятий Засвияжского района в основной капитал за 2005 – 2006 г.г.

По экономическим видам деятельности основная доля суммарных инвестиционных вложений приходится на производство – 65%. Увеличение объема инвестиций произошло в строительстве — на 30% и связи — на 73,2%. Уменьшение инвестиционных вложений наблюдается в торговле — 65,2% от уровня прошлого года, и сельском хозяйстве — 19,6%, в связи с достаточной укомплектованностью основных фондов на предприятиях «Дворцовый ряд-МС» и ОГУСП «Тепличное».

Основным источником более 80% инвестиций в 2006 году явились собственные средства предприятий, сумма инвестиций за счет привлеченных средств уменьшилась на 34,2 %.

2.2. Основные результаты финансово-хозяйственной деятельности Администрации Засвияжского района г. Ульяновска за период 2005 – 2006 гг. и 1 квартал 2007 г.

Обобщенно наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 «Отчет о прибылях и убытках» годовой и квартальной бухгалтерской отчетности (Таблица 2 Приложение 3).

Рассмотрим основные результаты хозяйственной деятельности организации в динамике (Таблица 1 Приложение 3).

Как видно из таблицы, в 2006 году происходит спад объемов реализации в отличие от объема 2005 года на 21660 рублей. В то же время коммерческие расходы организации растут, отрицательно сказываясь на прибыли от реализации. Тенденция роста коммерческих расходов сохраняется и в 1 квартале 2007 года, так что результат от продаж оказывается отрицательным – организация получила убыток от реализации в размере 5848 рублей. Тенденцию к росту имеют также операционные и внереализационные расходы, так если за 2005 год они составили 1490 рублей, то в 2006 году – 2393 рубля. Однако в 1 квартале 2007 года организации удалось получить и внереализационные доходы в размере 4628 рублей. Благодаря этому убыток от финансово-хозяйственной деятельности сократился и составил в 1 квартале 2007 года 1440 рублей. Однако данные внереализационные доходы возникли не от продажи каких-либо активов организации, а за счет исправления ошибок в бухгалтерском учете прошлых лет, выявленных в отчетном году.

Таким образом, предприятие едва смогло покрыть свои расходы в 2005 году, а в 2006 году и в 1-м квартале 2005 года получило убыток.

Необходимо проанализировать хозяйственную деятельность предприятия, выявить причины убыточности, чтобы выработать рекомендации по дальнейшему ведению деятельности и недопущению кризисных явлений.

Программы серии 1С, имеющиеся на предприятии, составляют финансовую отчетность, но не имеют инструментария для проведения финансового анализа и планирования. Таким образом, на предприятии проведена «лоскутная» автоматизация, позволяющая в первую очередь сократить документооборот и упростить учет при широком ассортименте товаров.

Для проведения анализа хозяйственной деятельности на предприятии была установлена программа «ФИНАНСОВЫЙ АНАЛИЗ 3.1.» фирмы ООО «Константа», так как она является наиболее простой для использования на малом предприятии с небольшими оборотами. Программа «Финансовый анализ 3.1.» позволяет определить состояние предприятия в динамике, произвести вертикальный и горизонтальный анализ бухгалтерской отчетности с учетом инфляции и без него, рассчитать более 50 финансовых коэффициентов, автоматически составляет около 40 аналитических таблиц, поможет спрогнозировать дальнейшее развитие предприятия, избежать неприятных отношений с акционерами и контрагентами имеющими доступ к балансовому отчету. Программа изготовлена на платформе Microsoft Excel — что делает возможности аналитика, использующего данную программу очень обширными, так как при необходимости он может изменить все находящиеся в программе формулы по своему усмотрению, не говоря уже о внешнем виде программы. Программа «Финансовый анализ» версии 3.1. рассчитывает точку безубыточности, эффект финансового рычага и производит анализ кредитоспособности предприятия по различным приведенным в ней методикам. Программа проводит финансовый анализ по следующим направлениям:

1. Анализ финансовой устойчивости предприятия в абсолютном и относительном выражении;

2. Экспресс-оценка финансового состояния;

3. Расчет точки безубыточности и запаса финансовой прочности;

- Также программа проводит финансовый анализ состояния предприятия по методическим указаниям Федеральной службы по финансовому оздоровлению и банкротству (ФСФО).

Производится расчет следующих показателей:

1. Показатели платежеспособности и финансовой устойчивости;

2. Показатели эффективности использования оборотного капитала (деловой активности), доходности и финансового результата (рентабельности);

— Аналитический отчет несложно подготовить и вывести на печать. Данные формы № 1 «Бухгалтерский баланс» и формы № 2 «Отчет о прибылях и убытках» вводятся в табличные формы программы, затем составляется сводный агрегированный баланс (Таблица 3 Приложение 3), где наглядно отражены активы организации в динамике, затем рассчитываются финансовые коэффициенты и показатели эффективности финансово-хозяйственной деятельности предприятия.

Анализ финансовой устойчивости по относительным финансовым показателям (Таблица 4 Приложение 3) состоит из нахождения финансовых коэффициентов, определяющих устойчивость, маневренность организации в условиях рынка.

1. Коэффициент автономии рассчитывается как отношение собственного капитала к общей сумме капитала. Коэффициент должен быть более 50%, тогда заемный капитал может быть компенсирован собственностью предприятия. Как видно из данных по Администрации Засвияжского района г. Ульяновска коэффициент автономии в 2005 году имел приемлемый показатель 72%, в 2006 году значение коэффициента автономии имело критическое значение 57%, а в 1 квартале 2007 года, коэффициент автономии имеет неудовлетворительное значение. Это объясняется тем, что в 1 квартале 2007 года организация вынуждена была взять кредит для погашения части кредиторской задолженности, однако как показывает коэффициент автономии, погашение кредита невозможно за счет собственного капитала организации.

2. Финансовый рычаг (коэффициент соотношения заемных и собственных средств) характеризует степень финансового риска в связи с чрезмерным использованием заемного капитала на предприятии. Чем больше коэффициент превышает 1, тем больше зависимость предприятия от заемных средств. Допустимый уровень часто определяется условиями работы каждого предприятия, в первую очередь, скоростью оборота оборотных средств. Поскольку в торговом предприятии высокая скорость материальных оборотных средств и высокая интенсивность поступления денежных средств, то коэффициент соотношения собственных и заемных средств может намного превышать 1. По организации Администрация Засвияжского района г. Ульяновска наблюдается практически удвоение данного коэффициента за период с 2005 года по 1 квартал 2007 года в связи с получение кредита в 1 квартале 2007 года. Таким образом, организация становится все более зависимой от заемного капитала.

3. Коэффициент соотношения мобильных и иммобилизованных средств определяется как отношение мобильных средств (итог по второму разделу баланса и долгосрочной дебиторской задолженности) к иммобилизованным средствам (внеоборотным активам, скорректированным на дебиторскую задолженность долгосрочного характера).

Нормативное значение специфично для каждой отдельной отрасли, но при прочих равных условиях увеличение коэффициента является положительной тенденцией.

По Администрации Засвияжского района г. Ульяновска данный коэффициент возрастает. Так в 2005 году значение коэффициента составляло 0,29, в 2006 году – 0,63, а в 1 квартале 2007 года – 1,10. Это положительно характеризует торговое предприятие.

4. Коэффициент соотношения собственных и заемных средств является обратным коэффициенту соотношения заемных и собственных средств. Уменьшение показателя этого коэффициента говорит о снижении роли собственных средств предприятия, что и происходит в Администрации Засвияжского района г. Ульяновска.

5. Коэффициент маневренности характеризует, какая доля источников собственных средств находится в мобильной форме и равен отношению разности между суммой всех источников собственных средств и стоимостью внеоборотных активов к сумме всех источников собственных средств и долгосрочных кредитов и займов. Рекомендуемое значение коэффициента — 0,5 и выше. По Администрации Засвиядского района г. Ульяновска данный коэффициент имеет значение менее 0,5. Это говорит о том, что собственные средства организации не имеют мобильной формы.

6. Коэффициент обеспеченности запасов и затрат собственными источниками формирования равен отношению разности между суммой источников собственных оборотных средств, долгосрочных кредитов и займов и внеоборотных активов к величине запасов и затрат. Рекомендуемое значение коэффициента — 0,6-0,8. В Администрации Засвияжского района данный коэффициент имеет отрицательное значение. Это означает, что запасы организации не обеспечены собственными средствами, а являются результатом возросшей кредиторской задолженности, что свидетельствует о неудовлетворительной финансовой политике предприятия.

7. Коэффициент имущества производственного назначения характеризует структуру имущества предприятия и равен отношению суммы внеоборотных активов, запасов и затрат к валюте баланса. Рекомендуемое значение коэффициента — =>0,6. Данный показатель имеет нормальное значение во всех анализируемых периодах, но его значение снижается. Так в 2005 году коэффициент был равен 0,85, в 2006 году – 0,77, а в 1 квартале 2007 года – 0,65. Снижение стоимости имущества происходит в основном за счет увеличения доли амортизации.

8. Коэффициент долгосрочно привлеченных заемных средств определяется как отношение долгосрочных кредитов и заемных средств к сумме источников собственных средств и долгосрочных кредитов и займов. По предприятию данный показатель имеет нулевое значение, так как организация не привлекает долгосрочные заемные средства.

9. Коэффициент краткосрочной задолженности характеризует долю краткосрочных обязательств в общей сумме обязательств организации. Данный показатель в 2005, 2006 гг. имел нулевое значение, так как организация не имела кредитов и займов, однако в 1 квартале 2007 года, доля краткосрочной задолженности составила 62,42% за счет получения кредита в размере 20000 рублей.

10. Коэффициент кредиторской задолженности характеризует долю кредиторской задолженности и прочих пассивов в общей сумме обязательств предприятия. Кредиторская задолженность составляет 100% в обязательствах организации в 2005-2006 гг., однако в 1 квартале 2007 года она составила 37,58% в связи с получением организацией кредита.

Анализ финансовой устойчивости по абсолютным показателям (Таблица 5 Приложение 3) проводится путем выявления 3-компонентного показателя финансовой ситуации, в которой оказалась организация. Данный показатель выявляет излишек или недостаток источников собственных оборотных средств, излишек или недостаток источников собственных средств и долгосрочных заемных источников, а также излишек или недостаток общей величины всех источников для формирования запасов и затрат. Финансовая устойчивость предприятия характеризуется как абсолютно устойчивая, нормально устойчивая и неустойчивая. Допустимо неустойчивое финансовое состояние характеризуется нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения источников собственных оборотных средств. Кризисное финансовое состояние организации, находящейся на грани банкротства характеризуется состоянием, когда денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают ее кредиторскую задолженность и просроченных ссуд. Результаты финансово-хозяйственной деятельности предприятия за 2005-2006 гг. характеризуют состояние организации как кризисно неустойчивое. Однако в 1 квартале 2007 года организации удалось немного стабилизировать финансовое состояние до допустимо неустойчивого путем привлечения кредита и увеличения собственных оборотных активов. Так, в 2005 году величина запасов и затрат, обращающихся в активе баланса, составляла – 2844 руб., в 2006 году – 6634 руб., а в 1 квартале 2007 года – 9518 руб.

Экспресс-оценка финансового состояния организации (Таблица 6 Приложение 3) дается на основании пяти коэффициентов, таких как текущая, промежуточная и абсолютная ликвидность, а также показатель восстановления (утраты) платежеспособности.

1. Коэффициент обеспеченности оценивает обеспеченность оборотных активов собственными средствами предприятия. По Администрации Засвияжского района г. Ульяновска данный показатель имеет отрицательное значение во всех анализируемых периодах. Это означает, что оборотные активы обеспечены обязательствами организации, в основном краткосрочной кредиторской задолженностью.

2. Коэффициент текущей ликвидности рассчитывается как частное от деления оборотных средств на краткосрочные обязательства и показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. Согласно с международной практикой, значения коэффициента ликвидности должны находиться в пределах от единицы до двух (иногда до трех).

Нижняя граница обусловлена тем, что оборотных средств должно быть, по меньшей мере, достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более чем в три раза также является нежелательным, поскольку может свидетельствовать о нерациональной структуре активов. Значение коэффициента, в основном, определяется величиной товарно-материальных запасов, суммы счетов и векселей к получению и счетов и векселей к оплате. При этом надо иметь в виду, что часть оборотных средств возможно не удастся превратить в денежную форму. Это могут быть запасы сырья и материалов, которые утратили свои полезные характеристики (т.е. “мертвые запасы”), или дебиторы, с которых не представляется возможным взыскать их задолженность (т.н. “мертвые дебиторы”).

По предприятию значения текущей ликвидности меньше единицы. Так в 2005 году этот показатель составлял 0,81, в 2006 году – 0,89, в 1 квартале 2007 года – 0,90. Данные показатели свидетельствуют о том, что организация оказалась перед угрозой банкротства, так как ей не хватает оборотных средств для погашения обязательств.

3. Коэффициент абсолютной ликвидности показывает, какая доля краткосрочных долговых обязательств может быть покрыта за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е. практически абсолютно ликвидными активами. Рекомендованные значения коэффициента — 0.2 — 0.5. Для нормализации значения коэффициента необходимо повышение денежных средств и их эквивалентов при снижении величины текущих обязательств. Значение коэффициента в пределах нормы по АДМИНИСТРАЦИИ ЗАСВИЯЖСКОГО РАЙОНА Г. УЛЬЯНОВСКА свидетельствует о том, что денежных средств организации хватит на то, чтобы погасить часть краткосрочных обязательств.

4. Коэффициент срочной ликвидности представляет собой отношение наиболее ликвидной части оборотных средств к краткосрочным обязательствам. Обычно рекомендуется, чтобы значение этого показателя было больше 1. Однако реально значения для российских предприятий редко составляют более 0,7-0,8, что признается допустимым. Однако по АДМИНИСТРАЦИИ ЗАСВИЯЖСКОГО РАЙОНА Г. УЛЬЯНОВСКА значения данного коэффициента ниже допустимого показателя. Так, в 2005 году он составлял 0,53, в 2006 году – 0,54, в 1 квартале 2007 года 0,61. Это означает, что наиболее ликвидной части оборотных средств организации недостаточно для погашения текущих обязательств.

Коэффициенты ликвидности имеют свои недостатки. Поскольку величина краткосрочных активов и обязательств быстро меняется, измерители ликвидности отражают порой устаревшие данные.

5. Коэффициент восстановления (утраты) платежеспособности является основным показателем, характеризующим наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода. Коэффициент восстановления платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Коэффициент восстановления платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность.

2.3. Внедрение компьютерной программы для выполнения анализа и оценки финансово-хозяйственной деятельности Администрации Засвияжского района г. Ульяновска за период 2005-2006 гг. и 1 квартал 2007г.

По предприятию коэффициент восстановления менее 1, таким образом, у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность.

Фирме не столь страшно отсутствие прибыли, сколько наличие убыточности. При отсутствии прибыли фирма может существовать еще долгое время. При убыточности банкротство неизбежно. Одно из главных условий безубыточности – покрытие ценами издержек на производство и реализацию товаров. Анализ безубыточности используется для определения требуемого объема реализации для безубыточной работы.

Точка безубыточности (Таблица 7 Приложение 3) показывает такой объем реализации, который обеспечит возмещение всех расходов организации, но не дает прибыли. Точка безубыточности – это довольно непродолжительный момент времени, обычно знаменующий собой переход от убыточности к прибыльности, и наоборот; состояние шаткого равновесия между нормально работающим предприятием и предприятием – потенциальным банкротом.

Запас финансовой прочности или кромка безопасности показывает, насколько можно сокращать производство продукции или объем реализации, не неся при этом убытков. Маржинальный доход (валовая маржа или маржинальная прибыль) представляет собой превышение выручки над величиной переменных, т. е. первоочередных, затрат. Максимизация маржинальной прибыли позволяет уменьшить долю постоянных затрат, снижает остроту их покрытия.

В 2005 году объем реализации АДМИНИСТРАЦИИ ЗАСВИЯЖСКОГО РАЙОНА Г. УЛЬЯНОВСКА соответствовал точке безубыточности, не имея при этом запаса финансовой прочности. Маржинальный доход обеспечивал покрытие постоянных затрат, но предприятие находилось на точке критического объема реализации. Однако 2006 году произошел спад объема реализации товаров, что привело к отклонению от точки безубыточности на 7164 руб. Маржинальный доход не обеспечивал покрытие постоянных затрат, а запас финансовой прочности имел отрицательное значение. В 1 квартале 2007 года ситуацию не удалось стабилизировать, происходит дальнейшее уменьшение объемов реализации при росте постоянных затрат. Отклонение от точки безубыточности составило 6608 руб. или 4%. Таким образом, анализ точки безубыточности и запаса финансовой прочности показывают, что предприятие перешло в разряд убыточных и находится на грани банкротства.

Настоящие Методические указания устанавливают порядок проведения сотрудниками ФСФО России анализа финансового состояния организаций при выполнении экспертизы и составлении заключений по соответствующим вопросам, а также проведении мониторинга финансового состояния организаций.

Основной целью проведения анализа финансового состояния организаций является получение объективной оценки их платежеспособности, финансовой устойчивости, деловой и инвестиционной активности, эффективности деятельности.

Для проведения анализа финансового состояния организаций используются показатели, характеризующие различные аспекты деятельности организации. Рассмотрим данные показатели на примере финансово-хозяйственной деятельности АДМИНИСТРАЦИИ ЗАСВИЯЖСКОГО РАЙОНА Г. УЛЬЯНОВСКА.

1. Общие показатели (Таблица 8 Приложение 3):

- среднемесячная выручка (K1);

- доля денежных средств в выручке (К2);

- среднесписочная численность работников (К3).

Среднемесячная выручка (К1) характеризует объем доходов организации за рассматриваемый период и определяет основной финансовый ресурс организации, который используется для осуществления хозяйственной деятельности, в том числе для исполнения обязательств перед фискальной системой государства, другими организациями, своими работниками. Среднемесячная выручка, рассматриваемая в сравнении с аналогичными показателями других организаций, характеризует масштаб бизнеса организации. Максимальное значение среднемесячной выручки АДМИНИСТРАЦИИ ЗАСВИЯЖСКОГО РАЙОНА Г. УЛЬЯНОВСКА (Таблица 9 Приложение 3) наблюдается в 2006 году – 22377 рублей, минимальное в 1 квартале 2007 года – 17019 рублей. Налицо спад объема реализации

Доля денежных средств в выручке (К2) дополнительно характеризует финансовый ресурс организации с точки зрения его качества (ликвидности).

Доля денежных средств отражает уровень бартерных (зачетных) операций в расчетах и в этой части дает представление о конкурентоспособности и степени ликвидности продукции организации, а также об уровне менеджмента и эффективности работы маркетингового подразделения организации. От величины этого показателя в значительной мере зависит возможность своевременного исполнения организацией своих обязательств, в том числе исполнение обязательных платежей в бюджеты и внебюджетные фонды. В выручке АДМИНИСТРАЦИИ ЗАСВИЯЖСКОГО РАЙОНА Г. УЛЬЯНОВСКА доля денежных средств составляла значительную часть в 2005 году – 94%, в 2006 году – 93%. Однако в 1 квартале 2007 года наблюдается увеличение бартерных операций, доля денежных средств составляет 78%, что ведет к снижению ликвидности финансовых ресурсов.

Среднесписочная численность работников АДМИНИСТРАЦИИ ЗАСВИЯЖСКОГО РАЙОНА Г. УЛЬЯНОВСКА не меняется на протяжении рассматриваемого периода, что характеризует состав предприятия как стабильный.

2. Показатели платежеспособности и финансовой устойчивости (Таблица 9 Приложение 3):

степень платежеспособности общая (К4),

коэффициент задолженности по кредитам банков и займам (К5);

- коэффициент задолженности другим организациям (К6);

- коэффициент задолженности фискальной системе (К7);

- коэффициент внутреннего долга (К8);

- степень платежеспособности по текущим обязательствам (К9);

- коэффициент покрытия текущих обязательств оборотными активами (К10);

- собственный капитал в обороте (К11);

- доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) (К12);

- коэффициент автономии (финансовой независимости) (К13).