Введение

Дипломная работа посвящена теме инвестиционной политике предприятия, возможностям ее совершенствования.

Повышение инвестиционной активности – приоритетная задача отечественной экономики и это признают все специалисты. Без осуществления инвестиционной политики возможности развития предприятий существенно ограничены.

Большинство инвестиционных проектов требуют значительных денежных вложений, однако не всегда оказываются эффективными. Многие руководители не уделяют должного внимания качественному анализу эффективности осуществляемых проектов. Однако существует ряд показателей, с помощью которых можно определить показатели эффективности проекта еще до начала его осуществления. К ним относятся, например, период окупаемости, внутренняя норма доходности, чистый дисконтированный доход и т.д. В то же время важно учитывать нестабильность экономической среды, а именно инфляцию и возможные риски при осуществлении проекта.

В работе мы сделали попытку проанализировать инвестиционный проект компании ООО «Новый Дом», а также выработать меры по повышению эффективности оценки проектов с учетом рисков и совершенствованию инвестиционной политики в целом.

Все вышесказанное обусловливает актуальность данной темы.

Цель данной работы

Задачи:

- рассмотреть сущность понятий «инвестиции» и «инвестиционная политика организации»;

- выявить и проанализировать различные источники финансирования инвестиций;

- охарактеризовать основные стадии разработки инвестиционный проектов;

- проанализировать деятельность компании ООО «Новый Дом»;

- провести анализ эффективности инвестиционного проекта, осуществляемого компанией;

- определить пути совершенствования оценки эффективности инвестиций с учетом риска;

- разработать мероприятия по оптимизации инвестиционной политики предприятия.

Объект исследования, Предмет исследования, Методы исследования

Структурно работа состоит из введения, трех глав и заключения, изложенных на … страницах машинописного текста.

При написании дипломной работы использовались материалы следующих авторов:

Глава 1: Теоретические аспекты инвестиционной деятельности предприятия

Повышение инвестиционной активности – приоритетная задача отечественной экономики и это признают все специалисты. Вместе с тем сущность процесса инвестирования рассматривается по-разному в зависимости от сферы приложения, особенностей привлечения инвестиций. В реальном секторе экономики основное внимание обращается на необходимость обновления изношенных основных фондов, обеспечения расширенного воспроизводства, освоения новой продукции за счет собственных средств, привлечения кредитов, иностранных инвестиций и других источников. Для финансовых институтов инвестиционная активность предполагает активизацию фондового рынка. Разнообразие мнений по этому вопросу требует определения понятия инвестиций, их состава, структуры и классификации.

Оценка эффективности инвестиций

... и решения об их участии в проекте. В настоящее время можно считать общепризнанным выделение следующих видов эффективности инвестиционных проектов. Рис.1. Виды эффективности инвестиционных проектов, Эффективность проекта в целом, Общественная эффективность Общественную эффективность ... прибыльности, profitability (PI)); индекс доходности дисконтированных инвестиций (NPI) срок окупаемости (срок возврата ...

1.1. Сущность, виды и источники инвестиций

Термин «инвестиция» происходит от латинского «invest», переводимого как «вкладывать», т.е. означает вложение.

Согласно Федеральному закону «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»,

«… инвестиции – денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта ».

вырезано

1. инвестиции в новые товары, технологии и рынки;

2. инвестиции в рисковые научно-исследовательские и опытно-конструкторские работы (НИОКР).

Ниже в таблице приведено распределение инвестиций по уровню риска .

Таблица 1.1

Разделение инвестиций по уровню риска

|

Низкий уровень риска |

Высокий уровень риска |

||||

|

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

Финансовые инвестиции

Краткосрочные финансовые инструменты – это сберегательные счета и депозиты, депозитные и сберегательные сертификаты, краткосрочные векселя, краткосрочные ценные бумаги правительства, объединяемые понятием активов денежного рынка. Инвестирование в краткосрочные финансовые инструменты (в общем случае на срок менее одного года), как правило, имеет целью использование временно свободных средств для сравнительно быстрого извлечения дохода.

вырезано

Финансовый фьючерс – это контракт на поставку в будущем финансовых инструментов.

Опцион представляет собой контракт, дающий право купить или продать финансовый актив в будущем.

Варрант – это право купить определенное количество акций компании по оговоренной цене.

К финансовым инвестициям можно также отнести вложения в реальные (непроизводительные) активы, такие, как драгоценные металлы, предметы искусства, антиквариат и т.д., в расчете на повышение цен.

- вырезано

для сохранения позиций на рынке

снижения затрат

освоения новой продукции,

Приведенная группировка не является безусловной для любого предприятия, поскольку зависит от его стратегических целей, корректируемых в соответствии с изменением рыночной ситуации. Сопоставление инвестиций по данным направлениям с деревом целей предприятия позволяет сделать вывод о том, насколько инвестиционная политика «работает» на основную его стратегическую линию.

Классификация инвестиций позволяет оценить их структуру. Традиционно анализируют производственную структуру инвестиций, воспроизводственную, технологическую и территориальную структуры капитальных вложений.

вырезано

Теперь рассмотрим плату собственникам предприятия. Эта плата не ограничивается дивидендами. Дело в том, что прибыль предприятия, оставшаяся в распоряжении собственников (после уплаты вознаграждения кредитному инвестору) распределяется на две части: первая часть выплачивается в виде дивидендов, а вторая часть реинвестируется в предприятие. И первое, и второе принадлежит, на самом деле, собственникам предприятия. Поэтому при исчислении стоимости собственного капитала необходимо руководствоваться следующими соображениями: вся денежная прибыль предприятия (чистый денежный поток), оставшаяся после уплаты кредитору причитающихся ему сумм, есть плата совокупному собственнику за предоставленные инвестиции, а не ограничиваться только дивидендными выплатами акционерам.

Собственные финансовые ресурсы

вырезано

Рис. 1.1. Структура собственных финансовых средств предприятия

Прокомментируем особенности мобилизации внутренних активов. В процессе капитального строительства у предприятия могут образовываться специфические источники финансирования, мобилизуемые в процессе подготовки проекта (строительства или реконструкции, установки оборудования), которые можно оценить с помощью следующей формулы:

, (1.1)

где А — ожидаемое наличие оборотных активов на начало планируемого периода, Н — плановая потребность в оборотных активах за период, К — изменение кредиторской задолженности в течение года.

Финансовый механизм мобилизации состоит в том, что часть оборотных активов предприятия изымается из основной деятельности (так как эта деятельность может быть замедлена в виду капитального строительства) и пускается на финансирование капитального строительства.

Заемные финансовые средства.

вырезано

Рис. 1.2. Структура заемных финансовых ресурсов предприятия

Долгосрочный банковский кредит, размещение облигаций и ссуды юридических лиц являются традиционными инструментами заемного финансирования.

Сущность лизинга состоит в следующем. Если предприятие не имеет свободных средств на покупку оборудования, оно может обратиться в лизинговую компанию. В соответствии с заключенным договором лизинговая компания полностью оплачивает производителю (или владельцу) оборудования его стоимость и сдает в аренду предприятию-покупателю с правом выкупа (при финансовом лизинге) в конце аренды. Таким образом, предприятие получает долгосрочную ссуду от лизинговой фирмы, которая постепенно погашается в результате отнесения платежей по лизингу на себестоимость продукции. Лизинг позволяет предприятию получить оборудование, начать его эксплуатацию, не отвлекая средства от оборота. В рыночной экономике использование лизинга составляет 25% — 30% от общей суммы заемных средств. Принятие решения в отношении лизинга базируется на соотношении величины лизингового платежа с платой за использование долгосрочного кредита, возможностью получения которого располагает предприятие.

вырезано

Матрица прибыльности

|

Финансовые средства |

||

|

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

Матрица риска

|

Финансовые средства |

||

|

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

чем больше риск инвестирования, тем выше прибыльность .

1.2. Инвестиционная политика предприятия

Инвестиционная деятельность на предприятии реализуется в ходе осуществления инвестиционной политики. Особенности инвестиционной политики зависят от комплекса факторов, среди которых главенствуют технические, экономические, а также социальные и экологические. В зависимости от технического состояния основных фондов предприятия и его финансово-экономического положения приоритет отдается либо капиталообразующим, либо портфельным инвестициям. В условиях слабо развитого рынка предпочтение отдается капиталообразующим инвестициям.

Для того чтобы инвестиционная политика, проводимая предприятием, осуществлялась эффективно, соответствовала его стратегическим и тактическим целям, необходимо иметь четкое представление о ее содержании и порядке разработки, а также о принципах инвестиционной деятельности.

Принципы инвестиционной деятельности предприятия

вырезано

Рассмотрим взаимосвязь между процессом вложения капитала и соответствующими показателями эффективности (прибыльности) этих последовательных порций инвестирования капитала (рис. 1.3.).

вырезано

1 2 3 4

Капиталовложения, млн. ед.

Рис. 1.3. Определение оптимального объема инвестирования

Как видно из графика, эффективность (прибыльность) каждого последующего вложения снижается. Практический смысл графика в том, что на предприятии с его помощью могут найти (опытно определить) предельный размер инвестирования. Как видно из графика, оптимальный объем инвестирования — 4 млн. ед. Вложения 6 млн. ед. уже будут невыгодны. Крутизна графика предельной эффективности инвестирования зависит по меньшей от двух главных факторов:

вырезано

Эффект мультипликатора слабеет, затухает по мере удаления отрасли-генератора спроса и доходности. Более того, эффект мультипликатора затухает и во времени. А вскоре генерирующей может стать другая отрасль, что означает необходимость снова корректировать стратегию инвестирования.

Q -принцип. Q-принцип — это определение зависимости между оценкой актива на фондовой бирже и его реальной восстановительной стоимостью. Показатель этой зависимости – Q-отношение:

Биржевая оценка воспроизводимых материальных активов

Q = ——————————————————————————————— (1.2.)

Текущие издержки замещения (покупки) этих активов

Если дробь больше единицы, то инвестирование выгодно. Причем чем больше, тем выгоднее. Так, рост рыночной (биржевой) оценки домов по отношению к текущей стоимости их строительства стимулирует жилищное строительство, поскольку рыночная цена больше чем текущие издержки замещения данного дома на новый.

Таким образом, выгодность инвестирования привязывается к соотношению между ценой спроса и ценой предложения. Так, в случае инвестирования в покупку целого предприятия (фирмы), определяем:

Биржевая стоимость всей фирмы

Q = —————————————————————— (1.3.)

Издержки возмещения ее материальной части

- вырезано

- возможность использования государственной поддержки;

- вероятность привлечения иностранных инвестиций;

- особенности, текущее и перспективное состояние рынка продукции и услуг, производимых предприятием;

- текущее финансово-экономическое состояние предприятия;

- технико-технологический и организационный уровень предприятия;

- условия инвестирования на рынке капиталов;

- возможность и условия лизинга имущества;

- условия страхования инвестиционных рисков.

- вырезано

Рис. 1.4. Процесс разработки инвестиционной политики предприятием и его место в формировании стратегии

Оба направления инвестиционной политики предприятия имеют свои особенности реализации. Исходной базой в процессе выработки общей производственной стратегии предприятия, а также направлений инвестирования является анализ рынка.

Анализ рынка продукции служит исходной базой в процессе выработки общей и инвестиционной стратегии предприятия. Проведение анализа рынка осуществляется по следующим позициям:

- выявляются предприятия-конкуренты;

- определяются географические границы реализации продукции предприятия совместно с другими предприятиями-конкурентами, а также регионы исключительного положения предприятия и конкурентов;

- выявляется территориальная структура продаж предприятия и конкурентов;

- вырезано

Для крупных предприятий, имеющих слабую позицию на быстрорастущем либо медленнорастущем рынке, рекомендуется вертикальная интеграция, либо диверсификация в другие отрасли. В данном случае возникает проблема выбора приоритетов инвестирования различных хозяйственных подразделений (видов бизнеса).

Одним из наиболее часто используемых инструментов для этого является матрица «привлекательность отрасли / позиция бизнеса (хозяйственного подразделения) в конкуренции» (портфельная модель «Мак-Кинси»).

Данная матрица состоит из девяти квадратов в двумерной системе координат: привлекательность отрасли (по вертикали) и позиция бизнеса (хозяйственного подразделения) в конкуренции (по горизонтали).

Для построения матрицы необходимо определить критерии данных величин по каждому хозяйственному подразделению. При этом перечень и детализация критериев, с одной стороны, определяются особенностями хозяйственного подразделения, с другой, для обеспечения объективного сравнения требуется их единообразие. Перечень критериев может быть следующим (табл. 1.2).

Таблица 1.2

Критерии привлекательности отрасли и позиции бизнеса в конкуренции

|

Привлекательность отрасли |

Позиция бизнеса в конкуренции |

|

Отраслевые (рыночные) конкурентные критерии |

|

|

вырезано |

вырезано |

|

вырезано |

вырезано |

|

вырезано |

вырезано |

|

Возможности и угрозы со стороны рынка |

Сильные, слабые стороны предприятия |

|

Социально-экономические критерии |

|

|

вырезано |

вырезано |

|

вырезано |

вырезано |

|

вырезано |

вырезано |

|

вырезано |

вырезано |

Количественное определение привлекательности отрасли для соответствующего хозяйственного подразделения и позиции его в конкурентных условиях осуществляются путем взвешенной оценки по трем уровням. Для привлекательности отрасли это низкий, средний и высокий уровень; для хозяйственного подразделения в конкуренции это сильная, средняя, слабая позиции. Оценка привлекательности отрасли и позиции конкретного хозяйственного подразделения в конкуренции осуществляется, как уже отмечалось, формированием 9-клеточной матрицы (рис. 1.6).

вырезано

Рис. 1.6. Портфельная модель «Мак-Кинси» (модель «Привлекательность отрасли / позиция бизнеса в конкуренции»)

Представленная на рис. 1.6 модель позволяет распределить инвестиции по хозяйственным подразделениям (видам бизнеса) диверсифицированного предприятия (объединения предприятий).

Виды бизнеса, попавшие в левые верхние три квадрата, требуют максимальных инвестиций, в правые нижние три — минимальных, либо отказа от дальнейшего инвестирования. Средние три квадрата, расположенные по диагонали слева вверх, характеризуют виды бизнеса, требующие инвестиций, стоящих по приоритетности на втором месте.

Портфельная модель «Мак-Кинси» решает две тесно связанные друг с другом задачи: разработка долгосрочной стратегии диверсифицированного предприятия и распределение в соответствии с нею инвестиционных ресурсов.

вырезано

1.3. Стадии разработки и анализа инвестиционных проектов

Предварительная стадия разработки и анализа проекта

После формулировки бизнес идеи будущего инвестиционного проекта естественным образом возникает вопрос, способно ли предприятие реализовать эту идею в принципе. Для ответа на этот вопрос необходимо проанализировать состояние отрасли экономики, к которой принадлежит предприятие, и сравнительное положение предприятия в рамках отрасли. Данный анализ и составляет содержание предварительной стадии разработки и анализа инвестиционного проекта. В практике западного проектного анализа принято использовать следующие два критерия:

- зрелость отрасли,

- конкурентоспособность предприятия (его положения на рынке).

В соответствии со вторым критерием необходимо установить конкурентоспособность предприятия в рамках отрасли, к которой оно принадлежит. Принято использовать шесть основных состояний предприятия: доминирующее, сильное, благоприятное, неустойчивое, слабое, нежизнеспособное.

Сопоставляя критерии зрелости отрасли и конкурентной способности предприятия, мы можем представить матрицу жизненных циклов предприятия.

Представленная на рис. 2.1 матрица носит конструктивный характер, устанавливая не только положение предприятия, но и давая принципиальные рекомендации по дальнейшему развитию.

вырезано

вырезано

Рис. 2.1. Матрица наборов жизненных циклов

Конечным результатом предварительной стадии анализа проекта является установление положения конкретного предприятия по указанным критериям.

вырезано

Общая последовательность разработки и анализа проекта

Несмотря на разнообразие проектов их анализ обычно следует некоторой общей схеме, которая включает специальные разделы, оценивающие коммерческую, техническую, финансовую, экономическую и институциональную выполнимость проекта. Добропорядочный, с точки зрения стратегического инвестора, проект должен оканчиваться анализом риска. На рис. 2.2 представлена общая последовательность анализа проекта. Следует отметить, что используемая на схеме резолюция “Проект отклоняется” носит условный характер. Проект действительно должен быть отклонен в своем исходном виде. В то же время проект может быть видоизменен по причине, например, его технической невыполнимости и анализ модифицированного проекта должен начаться с самого начала.

вырезано

Рис. 2.2. Общая последовательность анализа проекта

Анализ коммерческой выполнимости проекта

Принципиально суть маркетингового анализа заключается в ответе на два простых вопроса:

1. Сможем ли мы продать продукт, являющийся результатом реализации проекта?

2. Сможем ли мы получить от этого достаточный объем прибыли, оправдывающий инвестиционный проект?

2. вырезано

Иногда в процессе анализа риска ограничиваются анализом сценариев, который может быть проведен по следующей схеме.

1. Выбирают параметры инвестиционного проекта в наибольшей степени неопределенные.

2. Производят анализ эффективности проекта для предельных значений каждого параметра.

3. В инвестиционном проекте представляют три сценария:

Стратегический инвестор обычно делает вывод на основе наиболее пессимистичного сценария.

В заключение отметим, что окончательно инвестиционный проект оформляется в виде бизнес-плана. В этом бизнес-плане, как правило, отражаются все перечисленные выше вопросы. В то же время, структура бизнес-плана не предполагает повторение разделов настоящей главы. Более того, следует однозначно уяснить, что нет строгих стандартов бизнес планирования, которым надлежит следовать “во всех случаях жизни”. Бизнес-план инвестиционного проекта, в первую очередь, должен удовлетворить требованиям того субъекта инвестиционной деятельности, от решения которого зависит дальнейшая судьба проекта .

Глава 2: Инвестиционная политика Компании ООО «Новый дом»

2.1. Организационно-экономические показатели деятельности компании

В основе идеологии развития компании «Новый Дом» лежит комплексность обслуживания клиентов и использование время сберегающих технологий.

Компания начала свою деятельность в 199….. году с продажи жалюзи. В скором времени компания предложила своим потенциальным клиентам широкий ассортимент изделий-ПВХ, паркета, бань, саун, климатического оборудования. Для удобства обслуживания клиентов компания открыла 2 современных торговых зала, предлагающих весь ассортимент реализуемой продукции. Компания «Новый Дом» осуществляет полный цикл обслуживания. Сюда входит:

- предпродажная консультация по интересующим позициям;

- монтаж;

- послепродажная консультация;

- сервисное обслуживание;

- гарантийное обслуживание;

- демонтаж.

- вырезано

Пластиковые окна

Качество и надежность продукции группы подтверждено Сертификатами соответствия ГОСТ РФ.

Немаловажным фактором, определяющим успех продукции «Компании «Новый Дом», является также организованная система сервисного обслуживания.

2.2. Анализ целесообразности инвестиционного проекта

В 2004 г. компания «Новый Дом» начала осуществление инвестиционного проекта, связанного с организацией собственного производства ПВХ-изделий технологии Exprof. До этого момента компания работала с отечественными фирмами-поставщиками ПВХ-изделий Rehau.

Основными отличиями Exprof от Rehau являются приспособленность к климатическим условиям средней полосы России, а также более низкая стоимость.

Рынок Exprof в г. Калуге до настоящего момента не был развит.

В прединвестиционной стадии разработки проекта (как было указано выше) необходимо провести исследование рынка с целью определения потребностей клиентов.

На данной стадии нас интересует тенденция рынка ПВХ-изделий причем в масштабе, как всей страны, так и данной фирмы.

вырезано

Рассмотрим динамику продаж ПВХ-изделий в компании «Новый Дом» за период январь 2003 – июнь 2004:

Таблица 2.1

Динамика спроса на ПВХ-изделия в 2003-2004 гг.

(Компания ООО «Новый Дом»)

|

Месяц |

Продано ПВХ-изделий |

Темп роста (в разах к мес. пред.года) |

|

|

Кол-во кв.м. |

|||

|

2003 |

2004 |

||

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

|

вырезано |

вырезано |

вырезано |

вырезано |

Средний темп роста ![]()

вырезано

Рис. 2.1. Динамика сбыта ПВХ-изделий в 2003-2004 гг.

Направление линии тренда свидетельствует о росте продаж ПВХ-окон.

По статистике средний размер окна – 2,41 кв.м.

Максимальный объем при данном количестве персонала и объеме производственных мощностей – 300 шт. / месяц или кв.м.

Рассчитаем средние объемы сбыта на основании темпа роста и уравнения тренда:

Таблица 2.2

Расчет прогнозных объемов реализации ПВХ-изделий в 2005-2006 гг.

|

Месяц |

Продано ПВХ-изделий |

Прогноз |

||

|

Кол-во кв.м. |

||||

|

2003-2004 (факт) |

С учетом темпов роста |

С учетом уравнения тренда |

Среднее |

|

|

2003 |

2005 |

|||

|

Январь |

вырезано |

вырезано |

вырезано |

вырезано |

|

Февраль |

вырезано |

вырезано |

вырезано |

вырезано |

|

Март |

вырезано |

вырезано |

вырезано |

вырезано |

|

Апрель |

вырезано |

вырезано |

вырезано |

вырезано |

|

Май |

вырезано |

вырезано |

вырезано |

вырезано |

|

Июнь |

вырезано |

вырезано |

вырезано |

вырезано |

|

Июль |

вырезано |

вырезано |

вырезано |

вырезано |

|

Август |

вырезано |

вырезано |

вырезано |

вырезано |

|

Сентябрь |

вырезано |

вырезано |

вырезано |

вырезано |

|

Октябрь |

вырезано |

вырезано |

вырезано |

вырезано |

|

Ноябрь |

вырезано |

вырезано |

вырезано |

вырезано |

|

Декабрь |

вырезано |

вырезано |

вырезано |

вырезано |

|

2004 |

вырезано |

|||

|

Январь |

вырезано |

вырезано |

вырезано |

вырезано |

|

Февраль |

вырезано |

вырезано |

вырезано |

вырезано |

|

Март |

вырезано |

вырезано |

вырезано |

вырезано |

|

Апрель |

вырезано |

вырезано |

вырезано |

вырезано |

|

Май |

вырезано |

вырезано |

вырезано |

вырезано |

|

Июнь |

вырезано |

вырезано |

вырезано |

вырезано |

|

Июль |

вырезано |

вырезано |

вырезано |

вырезано |

|

Август |

вырезано |

вырезано |

вырезано |

вырезано |

|

Сентябрь |

вырезано |

вырезано |

вырезано |

вырезано |

|

Октябрь |

вырезано |

вырезано |

вырезано |

вырезано |

|

Ноябрь |

вырезано |

вырезано |

вырезано |

вырезано |

|

Декабрь |

вырезано |

вырезано |

вырезано |

вырезано |

Соотношение прогнозируемых и фактических объемов сбыта помесячно представлено на рис. 2.2.

вырезано

Рис. 2.2. Прогнозируемые объемы сбыта ПВХ-изделий в 2005-2006 гг. ООО «Новый Дом»

Анализ эффективности инвестиционного проекта

Основными методами оценки программы инвестиционной деятельности являются:

- расчет срока окупаемости инвестиций;

- определение чистого приведенного эффекта;

- определение внутренней нормы доходности.

Анализ осуществлялся на основе следующих исходных данных:

Таблица 2.3

Курс доллара в 2004-2005 гг.

|

2004 |

2005 |

|||||||||||||

|

07 |

08 |

09 |

10 |

11 |

12 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

||||||

Таблица 2.4

План сбыта

|

Наименование |

Цена (у.е.) |

|

вырезано |

вырезано |

|

вырезано |

вырезано |

|

вырезано |

вырезано |

|

вырезано |

вырезано |

Таблица 2.5

|

Наименование |

Ед.изм. |

Цена (руб.) |

Цена (у.е.) |

|

Стекло |

Кв.м. |

вырезано |

вырезано |

|

Рамка |

Кв.м. |

вырезано |

вырезано |

|

Герметик |

Шт. |

вырезано |

вырезано |

|

Уголок |

Шт. |

вырезано |

вырезано |

|

Кл.лента |

Кв.м. |

вырезано |

вырезано |

|

Мол.сито |

Кв.м. |

вырезано |

вырезано |

|

Профиль 24 – 1 |

Кв.м. |

вырезано |

вырезано |

|

Профиль 24 – 2 |

Кв.м. |

вырезано |

вырезано |

|

Профиль 32 — 2 |

Кв.м. |

вырезано |

вырезано |

Таблица 2.6

Затраты сырья, материалов, комплектующих для производства

1 единицы изделия

|

Однокамерный стеклопакет – 24 мм |

Двухкамерный стеклопакет – 24 мм |

Двухкамерный стеклопакет – 32 мм |

Потери |

|

|

1 |

вырезано |

вырезано |

вырезано |

вырезано |

|

Герметик |

вырезано |

вырезано |

вырезано |

вырезано |

|

Кл.лента |

вырезано |

вырезано |

вырезано |

вырезано |

|

Мол.сито |

вырезано |

вырезано |

вырезано |

вырезано |

|

Профиль |

вырезано |

вырезано |

вырезано |

вырезано |

|

1 |

вырезано |

вырезано |

вырезано |

вырезано |

|

Рамка |

вырезано |

вырезано |

вырезано |

вырезано |

|

Стекло |

вырезано |

вырезано |

вырезано |

вырезано |

|

Уголок |

вырезано |

вырезано |

вырезано |

вырезано |

|

Издержки (руб.+у.е.) |

вырезано |

вырезано |

вырезано |

вырезано |

|

Производственный цикл (дн.) |

вырезано |

вырезано |

вырезано |

вырезано |

С помощью программного обеспечения Project Expert была рассчитана себестоимость продукции каждого вида, которая составила:

Таблица 2.7

Себестоимость ПВХ-изделий

|

Наименование |

Себестоимость |

|

Однокамерный стеклопакет – 24 мм |

вырезано |

|

Двухкамерный стеклопакет – 24 мм |

вырезано |

|

Двухкамерный стеклопакет – 32 мм |

вырезано |

|

вырезано |

Таблица 2.8

Зарплата персонала

|

Должность |

Кол-во |

Оклад (руб.) |

Надбавки |

|

Начальник производства |

вырезано |

вырезано |

+ 0,2% при плане от V |

|

Слесарь оборудования |

вырезано |

вырезано |

+ 0,2% при плане от V |

|

Кладовщик |

вырезано |

вырезано |

+ 0,1% при плане от V |

|

Уборщица |

вырезано |

вырезано |

Транспортные расходы:

1% от стоимости поставляемых материалов и комплектующих

Таблица 2.9

Налоги

|

Налог |

Ставка (%) |

Налогооблагаемая база |

Периодичность выплат |

|

Налог на прибыль |

вырезано |

Прибыль |

вырезано |

|

НДС |

вырезано |

Добавленная стоимость |

вырезано |

|

Налог на имущество |

вырезано |

Имущество |

вырезано |

|

ЕСН |

вырезано |

Заработная плата |

вырезано |

Таблица 2.10

Лизинг

|

Наименование |

Цена (руб.) |

Стоимость кредитных ресурсов |

Периодичность выплаты |

Срок |

Амортизация |

|

Здание |

вырезано |

вырезано |

ежемесячно |

вырезано |

вырезано |

|

Оборудование |

вырезано |

вырезано |

вырезано |

вырезано |

Лизинг — это один из способов ускоренного обновления основных средств, позволяющий предприятию получить в свое распоряжение средства производства, не покупая их и не становясь собственником.

Недостатком лизинга по сравнению с кредитами банка является его более высокая стоимость, т.к. лизинговые платежи, которые платит предприятие-лизингополучатель лизинговому учреждению, должны покрывать амортизацию имущества, стоимость вложенных денег и вознаграждение за обслуживание покупателя.

Преимущества лизинга для арендатора в том, что:

- предприятие-пользователь освобождается от необходимости инвестирования единовременной крупной суммы, а временно высвобожденные суммы денежных средств могут использоваться на пополнение собственного оборотного капитала, что повышает его финансовую устойчивость;

- вырезано

Расчет лизинговых платежей

1. Амортизационные отчисления (А).

Величина амортизационных отчислений в составе лизинговых платежей рассчитывается по формуле:

![]() (2.1.)

(2.1.)

где Н а – норма амортизации на полное восстановление, в процентах.

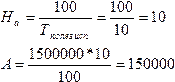

Величина амортизационных отчислений оборудования:

2. Размер комиссионных выплат (Пком):

![]() (2.2.)

(2.2.)

где В к – величина кредитных ресурсов,

вырезано

Таблица 2.11

Расчет среднегодовой стоимости оборудования (тыс.руб.)

|

Стоимость имущества |

Сумма амортизационных отчислений |

Стоимость имущества на конец года |

Среднегодовая стоимость имущества |

|

|

1-й год |

вырезано |

вырезано |

вырезано |

вырезано |

|

2-й год |

вырезано |

вырезано |

вырезано |

вырезано |

|

3-й год |

вырезано |

вырезано |

вырезано |

вырезано |

|

ИТОГО |

вырезано |

вырезано |

вырезано |

вырезано |

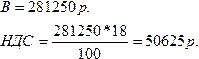

Размер лизинговых платежей = 150 000 + 114 750 + 50 000 + 29 655 = 344 405 р.

Так как платежи уплачиваются ежемесячно, то размер ежемесячных лизинговых взносов = 344 405 / 12 = 28 700,42 р.

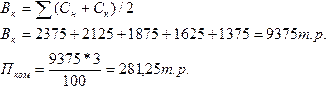

Расчет лизинговых платежей здания

1. Величина амортизационных отчислений производственного помещения:

![]() р.

р.

2. Размер комиссионных выплат (Пком):

3. НДС

Таблица 2.12

Расчет среднегодовой стоимости здания (тыс.руб.)

|

Стоимость имущества |

Сумма амортизационных отчислений |

Стоимость имущества на конец года |

Среднегодовая стоимость имущества |

|

|

1-й год |

вырезано |

вырезано |

вырезано |

вырезано |

|

2-й год |

вырезано |

вырезано |

вырезано |

вырезано |

|

3-й год |

вырезано |

вырезано |

вырезано |

вырезано |

|

4-й год |

вырезано |

вырезано |

вырезано |

вырезано |

|

5-й год |

вырезано |

вырезано |

вырезано |

вырезано |

|

ИТОГО |

вырезано |

вырезано |

вырезано |

вырезано |

Размер лизинговых платежей = 250 000 + 281 250 + 50 625 = 581 875 р.

Так как платежи уплачиваются ежемесячно, то размер ежемесячных лизинговых взносов = 581 875 / 12 = 48 489,58 р.

Коммунальные услуги:

|

Электроэнергия |

6 000 р. |

|

Теплоэнергия |

7 500 р. |

|

Водоснабжение |

3 000 р. |

Охрана:

|

Сигнализация |

3 000 р. |

|

Доплата за охрану |

1 000 р. |

Накладные расходы – 7% от общего итога (производственной себестоимости).

Таблица 2.13

Данные для расчета коммерческой себестоимости

|

Назначение |

Доля расходов, отнесенная на проект, (%) |

Общая сумма (руб.) |

Сумма расходов, отнесенная на проект, (руб.) |

Примечание |

|

1. Аренда офиса |

||||

|

1.1. Огарева, 37 |

вырезано |

вырезано |

вырезано |

вырезано |

|

1.2. Гагарина, 1 |

вырезано |

вырезано |

вырезано |

вырезано |

|

1.3. Центральный склад |

вырезано |

вырезано |

вырезано |

вырезано |

|

2. Зарплата |

||||

|

2.1. Фонд з/пл Огарева |

вырезано |

вырезано |

вырезано |

вырезано |

|

2.2. Фонд з/пл Гагарина |

вырезано |

вырезано |

вырезано |

вырезано |

|

2.3. Коммерческий % от V |

вырезано |

вырезано |

вырезано |

вырезано |

|

3. Налоги |

||||

|

3.1. ЕСН |

35,6% |

|||

|

4. Накладные расходы |

10% |

|||

Таблица 2.14

Данные для расчета себестоимости монтажа

|

Расходы |

Норма расхода |

Примечание |

|

1 |

2 |

3 |

|

1. Материалы и комплектующие |

300 р. / ед. продукции |

|

|

2. Зарплата |

||

|

2.1. Сдельная зарплата монтажников |

350 р. / ед. продукции |

|

|

2.2. Зарплата АУП |

5 000 |

|

|

3. Транспортные расходы |

||

|

3.1. ГСМ |

вырезано |

вырезано |

|

1 |

вырезано |

вырезано |

|

3.2. Амортизация а/м |

вырезано |

вырезано |

|

3.3. Зарплата водителя |

вырезано |

вырезано |

|

3.4. Прочее |

вырезано |

вырезано |

|

4. Налоги |

||

|

4.1. НДС |

18% |

|

|

4.2. Налог на прибыль |

24% |

|

|

5. Накладные расходы |

10% |

|

Таблица 2.15

Данные для расчета общезаводских затрат

|

Расходы |

Доля расходов, отнесенная на проект, (%) |

Общая сумма (руб.) |

Сумма расходов, отнесенная на проект, (руб.) |

|

1. Зарплата заводская |

|||

|

1.1. Бухгалтерия |

вырезано |

вырезано |

вырезано |

|

1.2. Склад |

вырезано |

вырезано |

вырезано |

|

2. Налоги |

вырезано |

вырезано |

вырезано |

|

2.1. ЕСН |

вырезано |

вырезано |

вырезано |

При расчете финансовых результатов были получены следующие данные (См. Приложение 2)

Лизинг в качестве альтернативного финансового приема заменяет источники долго- и краткосрочного финансирования. Поэтому преимущества и недостатки лизинговых операций сравнивают в первую очередь с преимуществами и недостатками традиционных источников финансирования инвестиций.

Экономический эффект лизинга, как и других средств финансирования капитальных вложений воплощается в величине денежных потоков.

Лизинговый денежный поток (ЛДП) определяется лизинговыми платежами (Лп), налоговыми льготами (Нл) и налоговыми выплатами (Нв), т.е.

ЛДП = Лп + Нл – Нв (2.6.)

Экономия средств на налоговых выплатах называется налоговым щитом (Нщ), который образуется за счет разницы в суммах выплачиваемых налогов, возникающей при одинаковой ставке из-за различной величины налоговых баз.

вырезано

2.3. Показатели эффективности инвестиционного проекта

Оценка эффективности лизингового проекта проводится в сравнении с оценкой эффективности кредита.

Одним из методов оценки лизинга является метод «учет расходов и определение чистого дохода».

Эффективность лизинга для лизингополучателя определяется как разница чистых доходов предприятия при кредите и при лизинге. Где

ЧДл = В – З – Л – (В – З – Л) * % пр. + (Нв – Нзл – Нбл) (2.8.)

В – выручка без НДС;

- З – затраты по основной деятельности;

- И – налог на имущество;

- А – амортизационные отчисления;

- К% — проценты по кредиту;

- О – оплата оборудования;

- Л – лизинговые платежи;

- % пр – ставка налога на прибыль;

- Нв – НДС с выручки;

- Нзл – НДС поставщикам при лизинге;

- НДС – НДС в бюджет при лизинге.

вырезано

Таблица 2.16

Данные для расчета экономической эффективности лизинга в сравнении с кредитом

|

Здание |

Оборудование |

|

|

Валюта расчета (долл./руб.) |

вырезано |

|

|

Ставка дисконтирования |

вырезано |

|

|

Оборудование / здание |

вырезано |

вырезано |

|

Стоимость оборудования/ здания без НДС |

вырезано |

вырезано |

|

Срок полезного использования (мес.) |

вырезано |

|

|

Кредит |

вырезано |

вырезано |

|

Сумма кредита |

вырезано |

вырезано |

|

Срок кредита (мес.) |

вырезано |

|

|

Ставка процентов |

вырезано |

|

|

Метод амортизации |

вырезано |

вырезано |

|

Ежемесячная сумма платежей по кредиту |

вырезано |

вырезано |

|

Норма амортизации (нелинейный метод) |

вырезано |

|

|

Норма амортизации (линейный метод) |

вырезано |

|

|

Лизинг |

вырезано |

вырезано |

|

Балансодержатель предмета лизинга |

вырезано |

|

|

Ежемесячный лизинговый платеж (с НДС) |

вырезано |

вырезано |

|

Авансовый платеж без НДС |

вырезано |

вырезано |

|

Срок лизинга (мес.) |

вырезано |

|

|

Коэффициент ускорения |

вырезано |

|

|

Налоговое окружение |

вырезано |

|

|

Налог на прибыль |

вырезано |

|

|

Налог на имущество |

вырезано |

|

|

НДС |

вырезано |

вырезано |

Результат расчета дисконтированных оттоков денежных средств при лизинге и кредите здания и оборудования представлены в Приложении ….

В соответствии с результатами расчетов получены следующие цифры (см. Табл. 2.17):

Таблица 2.17

Расчет экономической эффективности лизинга по чистому доходу

|

Здание |

Оборудование |

|||

|

Лизинг |

Кредит |

Лизинг |

Кредит |

|

|

Сумма выплат при данном источнике финансирования |

вырезано |

вырезано |

вырезано |

вырезано |

|

Экономия налога на прибыль |

вырезано |

вырезано |

вырезано |

вырезано |

|

Возмещаемый НДС |

вырезано |

вырезано |

вырезано |

вырезано |

|

Налог на имущество |

вырезано |

вырезано |

вырезано |

вырезано |

|

Итого отток денежных средств (номинальный) |

вырезано |

вырезано |

вырезано |

вырезано |

|

Итого отток денежных средств (дисконтированный) |

вырезано |

вырезано |

вырезано |

вырезано |

|

Эффективность лизинга по чистому доходу |

вырезано |

вырезано |

вырезано |

вырезано |

При финансовой оценке предпринимательского проекта также определяются:

Чистая текущая стоимость (ЧТС)

ЧТС = ЧПН 1 + (ЧПН2 * К2 ) + (ЧПН3 * К3 ) + … + (ЧПНn * Kn ), (2.11.)

вырезано

Таблица 2.18

|

1-й год |

2-й год |

|

|

Прибыль (без учета лизинга) |

вырезано |

вырезано |

|

Дисконтированная прибыль |

вырезано |

вырезано |

|

Дисконтированный отток ден. средств |

вырезано |

вырезано |

|

Чистая текущая стоимость |

вырезано |

вырезано |

Расчет дисконтированных потоков денежных средств осуществляется с помощью коэффициента дисконтирования, определяемого по формуле:

![]() , (2.12.)

, (2.12.)

где r – ставка дисконтирования,

t – период времени.

Внутренняя норма окупаемости (ВНО)

Установим минимальную норму дисконта 10% и максимальную – 20%.

|

10% |

20% |

|

|

ЧДД |

вырезано |

вырезано |

|

Дисконтированный отток денежный средств |

вырезано |

вырезано |

Составим пропорцию и решим ее относительно Х:

(6.041.607,34 – 1.676.445) / (6.041.607,34 – 5.324.165,42) = (10 – (10 + Х) / (20 – 10)

Х = 6,08*10 = 60,8

ВНД = 15 + 60,8 = 75,8

Так как ВНД больше нормы дохода на капитал, следовательно, проект будет прибыльным.

Период окупаемости

Таблица 2.19

Расчет срока окупаемости проекта

|

Период |

ЧДД |

ЧДР |

Сальдо |

|

вырезано |

вырезано |

||

|

1 |

244768,61 |

вырезано |

вырезано |

|

2 |

173580,02 |

вырезано |

вырезано |

|

3 |

323012,44 |

вырезано |

вырезано |

|

4 |

573370,69 |

вырезано |

вырезано |

|

5 |

354797,14 |

вырезано |

вырезано |

|

6 |

157890,01 |

48767 |

854487,91 |

Таким образом, период окупаемости 4 месяца.

Простая норма прибыли

Прибыль за 2005 г. = 5386319,81

Инвестиционные затраты за 2005 г. = 425494

вырезано

ГЛАВА 3. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ

3.1. Пути повышения оценки эффективности инвестиционных проектов с учетом факторов рисков и неопределенности

Учитывая нестабильность экономической ситуации в России при разработке любого инвестиционного проекта, на наш взгляд, необходимо проведение анализа рисков.

Для выявления величины риска проекта существует система методов количественного анализа. К ним относятся:

- метод аналогий. Наиболее прост в использовании, однако отличается большой приблизительностью из-за ряда причин:

- o отсутствия полной адекватности условий осуществления даже сходных проектов;

- o невозможности учета динамики экономического развития как внутренней, так и внешней среды;

- o используется только при наличии полной информации о условиях реализации проекта, что может быть только в стандартных ситуациях.

- вырезано

— метод Монте-Карло – применяется, когда расчет множества вариантов сочетания переменных величин показателей, использующихся для расчета чистого дисконтированного дохода, возможен с применением вычислительной техники. Основная сложность заключается в определении взаимосвязи вводимых переменных, поэтому правила их отбора моделируют в зависимости от сложности проекта с использованием математических методов .

Определим степень риска рассмотренного во второй главе с помощью методов: анализа чувствительности и анализа сценариев развития событий (см. Табл. 3.1).

Таблица 3.1

Анализ чувствительности проекта (расчет с использованием средних значений показателей за 24 мес.)

|

Переменная Х |

%-ное изменение |

Новый ЧДД |

Исходный ЧДД |

%-ное изменение |

Изменение ЧДД / изменение Х |

Ранг по классификации |

|

Исходный проект |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

|

Норма дисконта |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

|

Объем продукции |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

|

Цена продукции |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

|

Переменные издержки |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

вырезано |

Отразим взаимосвязь между изменением отдельных показателей и изменением ЧДД (см. Табл. 3.2):

Таблица 3.2

|

Переменная Х |

Изменение ЧДД / изменение Х |

Степень важности переменной |

Возможность оценки |

|

Цена продукции |

вырезано |

вырезано |

вырезано |

|

Переменные издержки |

вырезано |

вырезано |

вырезано |

|

Объем продукции |

вырезано |

вырезано |

вырезано |

|

Норма дисконта |

вырезано |

вырезано |

вырезано |

Составим матрицу чувствительности и важности по инвестиционному проекту

|

Возможность оценки |

Важность переменной |

|||

|

Очень чувствительная |

Средне чувствительная |

Менее чувствительная |

||

|

вырезано |

вырезано |

вырезано |

вырезано |

|

Таким образом, при реализации проекта необходимо обратить внимание на уровень цен и величину переменных издержек.

При изменении цены на 10% величина ЧДД увеличивается на 38,37%. Однако необходимо понимать, что при превышении определенного ценового порога данная тенденция приобретет противоположное направление, так как дальнейшее увеличение цены повлечет уменьшение объемов сбыта.

При анализе переменных издержек необходимо найти пути уменьшения их величины. Следует рассмотреть варианты изменения численности персонала в зависимости от объема загрузки.

Для этого необходимо рассчитать время, затрачиваемое на выполнение каждой операции и затем, определить оптимальное число работников при различных объемах производства.

В период простоя освободившуюся рабочую силу целесообразно направлять на участки работ группы компаний ООО «Новый Дом» и ООО «Еврошина» для оптимизации рабочего времени персонала.

Оценим риски проекта с использованием анализа сценариев развития событий (см. Табл. 3.3).

Таблица 3.3

Анализ сценариев развитие событий (расчет с использованием средних значений показателей за 24 мес.)

|

Базовый вариант |

Изменение вводимых показателей |

|||

|

Руб. |

% |

Оптимистический сценарий, % |

Пессимистический сценарий, % |

|

|

Норма дисконта |

вырезано |

вырезано |

вырезано |

вырезано |

|

Объем продаж |

вырезано |

вырезано |

вырезано |

вырезано |

|

Цена продукции |

вырезано |

вырезано |

вырезано |

вырезано |

|

Переменные издержки |

вырезано |

вырезано |

вырезано |

вырезано |

|

Чистый дисконтированный доход |

вырезано |

вырезано |

вырезано |

вырезано |

Т.е. при неблагоприятном стечении обстоятельств чистый дисконтированный доход уменьшится в 6,8 раз. Если вероятность трех исходов примерно одинакова, то такое существенное уменьшение ЧДД при неблагоприятном стечении обстоятельств говорит о необходимости руководству компании продумать целесообразность осуществления проекта.

3.2. Рекомендации по совершенствованию инвестиционной политики предприятия

На наш взгляд, совершенствование инвестиционной политики данного предприятия необходимо осуществлять в двух направлениях:

- организационно-методологическом;

- функциональном.

В первую очередь компании необходимо четко определить стратегию развития. На наш взгляд, наиболее оптимальной, учитывая особенности развития фирмы, будет стратегия дифференциации.

Далее, учитывая большое количество инвестиционных проектов, осуществляемых группой совместных компаний ООО «Новый Дом» и ООО «Еврошина», считаем целесообразным введение должности «Менеджер по развитию», в обязанности которого должны входить следующие функции:

- анализ финансово-экономического развития группы компаний;

- разработка перспективных направлений деятельности;

- определение оптимальных источников финансирования;

- анализ эффективности проектов.

Введение должности позволит существенно сократить время, затрачиваемое высшим руководством на расчет инвестиционных проектов, а также повысить их эффективность.

В то же время считаем обязательным использование новых информационных технологий, а именно пакет программ, позволяющих максимально быстро рассчитать альтернативные варианты инвестиционных проектов и использующих динамические методы оценки эффективности.

К числу таких программ относятся:

- Project Expert;

- Программное обеспечение компании Market Globus;

- А также ряд программ автоматического расчета кредитных и лизинговых платежей, выполненных на основе MS Excel.

Также организации следует определить наиболее перспективные направления деятельности с целью оптимизации инвестиционных вложений. Для этого необходимо в том числе провести маркетинговое исследование. Особенно значимым это становится в свете активно начавшегося внедрения вырезано

рекламная кампания с целью призвания клиентов работать напрямую с фирмой с разъяснением возможных последствий при работе только с менеджерами (возможные последствия – отказ от проведения гарантийного ремонта, сервисного обслуживания, консультаций и т.д.).

- и т.д

Соответственно, все эти мероприятия также требуют определенных инвестиций. Однако мы уверены, что более тщательная разработка данных положений позволит руководству компании создать хорошую основу для дальнейшего развития, особенно сейчас, когда на рынке преобладает неценовая конкуренция. Главным становится угодить клиенту, максимально доступно все объяснить и разъяснить, качественно и быстро провести все монтажные работы, не оставить после себя «следов». И здесь, конечно же преимущество за теми работниками, которые хотят и умеют общаться с клиентами. А это, на наш взгляд, невозможно без осознания персоналом компании целей фирмы и существования определенной организационной культуры.

Заключение

По результатам работы можно сделать следующие выводы:

1. Инвестиции – денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

2. Инвестиции можно классифицировать:

a. По объекту вложения (реальные, финансовые).

b. По участию в инвестиционном процессе инвестиции (прямые и непрямые).

c. По признаку порядка осуществляемых мероприятий (нетто-швестиции, реинвестиции, брутто-инвестиции).

d. В зависимости от возможной взаимосвязи инвестиционных решений (независимых друг от друга, зависимых друг от друга, альтернативных, взаимодополняющих, безвозвратных).

e. По признаку обеспечения соответствия инвестиционной политики предприятия его стратегии (для сохранения позиций на рынке, снижения затрат на производство продукции, освоения новой продукции, завоевания новых рынков).

3. Классификация инвестиций позволяет оценить их структуру. Традиционно анализируют производственную структуру инвестиций, воспроизводственную, технологическую и территориальную структуры капитальных вложений.

4. Принципиально все источники финансовых ресурсов предприятия можно представить в виде следующей последовательности:

a. собственные финансовые ресурсы и внутрихозяйственные резервы,

b. заемные финансовые средства,

c. привлеченные финансовые средства, получаемые от продажи акций, паевых и иных взносов членов трудовых коллективов, граждан, юридических лиц,

d. денежные средства, централизуемые объединениями предприятий,

e. средства внебюджетных фондов,

f. средства государственного бюджета,

g. средства иностранных инвесторов.

5. Инвестиционная деятельность на предприятии реализуется в ходе осуществления инвестиционной политики. Особенности инвестиционной политики зависят от комплекса факторов, среди которых главенствуют технические, экономические, а также социальные и экологические. В зависимости от технического состояния основных фондов предприятия и его финансово-экономического положения приоритет отдается либо капиталообразующим, либо портфельным инвестициям. В условиях слабо развитого рынка предпочтение отдается капиталообразующим инвестициям. Основной целью инвестиционной политики предприятия является наиболее эффективное вложение капитала.

6. Для достижения более высокой эффективности вложений необходимо учитывать базовые принципы инвестирования:

a. Принцип предельной эффективности инвестирования.

b. Принцип «замазки».

c. Принцип сочетания материальных и денежных оценок эффективности капиталовложений.

d. Принцип адаптационных издержек.

e. Принцип мультипликатора (множителя).

f. Q-принцип.

7. Содержание инвестиционной политики предприятия состоит в определении объема, структуры и направлений использования инвестиций для достижения полезного эффекта.

8. Анализ рынка продукции служит исходной базой в процессе выработки общей и инвестиционной стратегии предприятия. Результаты анализа рынка позволяют выбрать направление как капиталообразующих, так и портфельных инвестиций.

9. Стадии разработки и анализа инвестиционных проектов:

a. Предварительная стадия разработки и анализа проекта

b. Анализ коммерческой выполнимости проекта

c. Технический анализ

d. Финансовый анализ

e. Экономический анализ

f. Институциональный анализ

g. Анализ риска

Во второй главе рассматривается инвестиционный проект компании ООО «Новый Дом» — открытие цеха по производству ПВХ-изделий.

10. Миссия организации – максимальное удовлетворение потребностей клиентов с различным уровнем дохода товарами для дома, офиса и производственных помещений за счет постоянного внедрения новых технологий, повышения профессионализма сотрудников компании, достижения оптимального соотношения цены и качества.

11. Цель — получение максимальной прибыли за счет расширения производства и внедрения новых моделей, завоевание ведущих позиций на рынке Калуги и Калужской области.

12. Основной задачей организации является расширение рынков сбыта товаров для дома, офиса и производственных помещений.

13. Компания реализует пластиковые окна и двери, товары для бани и сауны, а также представляет большой ассортимент климатического оборудования (кондиционеры, тепловые завесы, масляные обогреватели, камины, печи, мангалы).

14. В 2004 г. компания «Новый Дом» начала осуществление инвестиционного проекта, связанного с организацией собственного производства ПВХ-изделий технологии Exprof. До этого момента компания работала с отечественными фирмами-поставщиками ПВХ-изделий Rehau.

15. Основными отличиями Exprof от Rehau являются приспособленность к климатическим условиям средней полосы России, а также более низкая стоимость.

16. Средний темп роста объемов реализации ПВХ – изделий по данным ООО «Новый Дом» в 2003-2004 гг. составил 4,57 раз.

17. Оборудование и производственное помещение были взяты в лизинг. Лизинг — это один из способов ускоренного обновления основных средств, позволяющий предприятию получить в свое распоряжение средства производства, не покупая их и не становясь собственником.

18. Налоговый щит лизинговых платежей лизингополучателя составляет 18 525,6 р. (ежемесячно).

19. Оценка эффективности лизингового проекта проводится в сравнении с оценкой эффективности кредита. Одним из методов оценки лизинга является метод «учет расходов и определение чистого дохода».

20. При финансовой оценке предпринимательского проекта также определяются:

- a. Чистая текущая стоимость – 1.928.033,87 р. (1-й год);

- 3.821.430,2 (2-й год).

b. Внутренняя норма окупаемости — 75,8. Так как ВНД больше нормы дохода на капитал, следовательно, проект будет прибыльным.

c. Период окупаемости — 4 месяца.

d. Простая норма прибыли – 12,659.

e. Индекс доходности — 3,5.

В третьей главе были рассмотрены мероприятия по повышению эффективности инвестиционной политики предприятия.

Были рассчитаны показатели риска и неопределенности проекта, а также выработаны рекомендации по совершенствованию деятельности предприятия.

21. Для выявления величины риска проекта существует система методов количественного анализа. К ним относятся:

a. метод аналогий.

b. анализ безубыточности

c. анализ чувствительности

d. анализ сценариев развития событий

e. метод Монте-Карло

22. По результатам анализа чувствительности необходимо обратить внимание на уровень цен и величину переменных издержек. При изменении цены на 10% величина ЧДД увеличивается на 38,37%. Однако необходимо понимать, что при превышении определенного ценового порога данная тенденция приобретет противоположное направление, так как дальнейшее увеличение цены повлечет уменьшение объемов сбыта. При анализе переменных издержек необходимо найти пути уменьшения их величины. Следует рассмотреть варианты изменения численности персонала в зависимости от объема загрузки.

23. Анализ сценариев развития событий показал, что при неблагоприятном стечении обстоятельств чистый дисконтированный доход уменьшится в 6,8 раз. Если вероятность трех исходов примерно одинакова, то такое существенное уменьшение ЧДД при неблагоприятном стечении обстоятельств говорит о необходимости руководству компании продумать целесообразность осуществления проекта.

24. На наш взгляд, совершенствование инвестиционной политики данного предприятия необходимо осуществлять в двух направлениях:

- организационно-методологическом;

- функциональном.

Список литературы

1. Адамов Н.А., Тилов А.А. Лизинг. – СПб.: Питер, 2005. 128 с.

2. Аньшин В.М. Инвестиционный анализ: Учеб.-практ. пособие. – М.: Дело, 2000. — С. 153.

3. Бузова И., Маховикова Г., Терехова В. Коммерческая оценка инвестиций: учебник для вузов (учебник для вузов).

— СПб.: Питер, 2004. – 432 с.

4. Васина А. Финансовая диагностика и оценка проектов. — СПб: Питер, 2004. — 448 с.

5. Горемыкин В.А. Лизинг: учебник. — М.: Дашков и Ко, 2003. — 964 с.

6. Иванова Н.Н., Осадчая Н.А. Экономическая оценка инвестиций. — М.: Феникс, 2004. – 218 с.

7. Кейт Моран. Оценка инвестиций для нефинансовых менеджеров. – М.: Баланс-Клуб, 2003.

8. Кожухар В.М. Практикум по экономической оценке инвестиций. – М.: Бизнес-пресс, 2005.

9. Красева Т.А. Основы лизинга. – Ростов н/Д: Феникс, 2003. — 224 с.

10. Марголин А.М., Быстряков А.Я. Экономическая оценка инвестиций: Учебник. – М.: ЭКМОС, 2001. — 240 с.

11. Несветаев Ю.А. Экономическая оценка инвестиций. — М.: МГИУ, 2003. – 164 с.

12. Савицкая Г.В. Анализ хозяйственной деятельности: Учеб. пособие. — М.: ИНФРА-М, 2004. — 272 с.

13. Савчук В.П. «Оценка эффективности инвестиционных проектов». http://www.cfin.ru/finanalysis/savchuk/index.shtml

14. Смоляк С.А., Виленский П.Л., Лившиц В.Н. Оценка эффективности инвестиционных проектов: Теория и практика. Учебное пособие. – М.: Дело, 2004.

15. Томпсон А.А., Стрикленд А.Дж. Стратегический менеджмент. Искусство разработки и реализации стратегии: Учебник для вузов: Пер. с англ. / Под ред. Л.Г. Зайцева, М.И. Соколовой. – М.: Банки и биржи, ЮНИТИ, 1998.

16. Царев В.В. Оценка экономической эффективности инвестиций. — СПб.: Питер, 2004. – 460 с.

17. Четыркин Е.М. Финансовый анализ производственных инвестиций. – М.: Дело, 2001.

18. Шапкин А.С. Экономические и финансовые риски. Оценка, управление, портфель инвестиций. — М.: Дашков и К, 2004. – 544 с.

19. Швандар В.А., Базилевич А.И. Управление инвестиционными проектами: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2001. – 208 с.

20. Управление организацией: Учебник / Под ред. А.Г. Поршнева, З.П. Румянцевой, Н.А. Соломатина. – М.: ИНФРА-М, 2003. — 716 с.

21. Экономика предприятия: Учебник / Под ред. проф. Н.А. Сафронова. – М.: Юристъ, 1998. — 584 с.

22. Методические рекомендации по разработке инвестиционной политики предприятия // Журналъ для акционеров. — 1998. — № 3.

23. Аликаева М.В. Источники финансирования инвестиционного процесса // Финансы. — 2003. — № 5.

24. Воронина Н.В. Особенности инвестиционного климата России на современном этапе // Финансы и кредит. — 2004. — № 4 (142).

25. Ендовицкий Д.А. Комплексный анализ и контроль инвестиционной деятельности. Методология и практика // Финансы и статистика. — 2001.

26. Иванов А.М., Иванова Н.С., Перевозчиков А.Г. Оценка стоимости пакетных инвестиций и долевых интересов // Аудит и финансовый анализ. – 2000. — № 3.

27. Колибаба В.И. Управление инвестиционными рисками в процессе создания и функционирования транснациональных электроэнергетических корпораций // Финансы и кредит. — 2003. — № 22 (136).

28. Коссов В.В. Методические рекомендации по оценке инвестиций. М.: Экономика, 2000. – 421 с.

29. Несветаев Ю.А. Экономическая оценка инвестиций. М.: МГИУ, 2003. – 164 с.

30. Рахимов З.А. К вопросу о развитии методологии инвестиционной деятельности // Финансы и кредит. — 2003. — № 7 (121).

31. Топсахалова Ф.М.-Г. Совершенствование механизма инвестирования как условия повышения привлекательности сельского хозяйства // Финансы и кредит. — 2003. — № 1 (115).

32. Чернов В.Б. Самофинансирование инвестиционной программы промышленного предприятия на основе комплексного проектирования // Финансы и кредит. — 2003. — № 6 (120).

33. http://www.nw-leasing.ru/articles.shtml?id=21

34. http://www.stratum.ru/publish/lizing.html

35. http://www.llefco.ru/cgi-bin/site.cgi?func=page_view&r=46

36. www.okna.spb.ru

37. Волков И.М., Грачева М.В., Алексанов Д.С. Критерии оценки проектов. www.cfin.ru.

38. Волков И., Грачева М. Анализ проектных рисков. www.cfin.ru.

39. Волков И., Грачева М. Вероятностные методы анализа рисков. www.cfin.ru.

40. Воронов К. Основные понятия теории инвестиционного анализа. www.cfin.ru.

41. Донцова Л.В. Экономико-математическое моделирование процессов инвестиционно-строительной деятельности. www.cfin.ru.

42. Дмитриев М.Н., Кошечкин С.А. Количественный анализ риска инвестиционных проектов. www.cfin.ru.

43. Журавлев И.Б., Степанов А.И. Оценка инвестиций: реальность и перспектива. http://www.cfin.ru/business-plan/pg_investval.shtml

44. Кошечкин С.А. Концепция риска инвестиционного проекта. www.cfin.ru.

45. Никонова И.А. Эффективность проектов – давайте считать одинаково. www.cfin.ru.

Швандар В.А., Базилевич А.И. Управление инвестиционными проектами: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2001. – С. 4.

Аньшин В.М. Инвестиционный анализ: Учеб.-практ. Пособие. – М.: Дело, 2000. С. 153.

Аньшин В.М. Инвестиционный анализ: Учеб.-практ. Пособие. – М.: Дело, 2000. С. 154.

Савчук В.П. «Оценка эффективности инвестиционных проектов». http://www.cfin.ru/finanalysis/savchuk/index.shtml

Савчук В.П. «Оценка эффективности инвестиционных проектов». http://www.cfin.ru/finanalysis/savchuk/index.shtml

Савчук В.П. «Оценка эффективности инвестиционных проектов». http://www.cfin.ru/finanalysis/savchuk/index.shtml

Экономика предприятия: Учебник / Под ред. проф. Н.А. Сафронова. – М.: Юристъ, 1998. С. 394

Швандар В.А., Базилевич А.И. Управление инвестиционными проектами: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2001. С. 21.

Швандар В.А., Базилевич А.И. Управление инвестиционными проектами: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2001. С. 29.

Швандар В.А., Базилевич А.И. Управление инвестиционными проектами: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2001. С. 30.

Савчук В.П. «Оценка эффективности инвестиционных проектов». http://www.cfin.ru/finanalysis/savchuk/index.shtml

Савчук В.П. «Оценка эффективности инвестиционных проектов». http://www.cfin.ru/finanalysis/savchuk/index.shtml

Савчук В.П. «Оценка эффективности инвестиционных проектов». http://www.cfin.ru/finanalysis/savchuk/index.shtml

Горемыкин В.А. Лизинг: учебник. М.: Дашков и Ко, 2003. С. 250

Там же.

Горемыкин В.А. Лизинг: учебник. М.: Дашков и Ко, 2003. С. 253.

Там же.

Горемыкин В.А. Лизинг: учебник. М.: Дашков и Ко, 2003. С. 318.

Швандар В.А., Базилевич А.И. Управление инвестиционными проектами: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2001. С. 82-90.