Антикризисный менеджмент

1.1. Понятие, цели и задачи антикризисного менеджмента

Антикризисный менеджмент в последнее время стал одной из наиболее важных областей деятельности, изучением кризиса и путей его преодоления стали заниматься вплотную. Антикризисный менеджмент требует тщательного изучения и включает в себя множество аспектов.

Понятие «антикризисный менеджмент» имеет несколько смыслов в зависимости от того, как расставлены акценты.

В западной литературе под этим термином понимается определенного вида деятельность по преодолению состояния (имеется в виду кризисная ситуация), которое является угрозой для функционирования организации или предприятия и главным вопросом при котором становится вопрос существования. Экономисты характеризуют данную деятельность увеличением использования мер и способов на предприятии, необходимых для борьбы с кризисной ситуацией. Многие исследователи отмечают здесь следующую тенденцию: все внимание переключается главным образом на каждодневно возникающие проблемы, которые вместе с тем требуют быстрого реагирования и довольно жестких мер.

В других источниках у авторов иная позиция – это связано с их отношением к кризисам, которые имеют, по их мнению, положительный характер. Здесь антикризисный менеджмент определяется уже как средство для создания приемов, позволяющих прогнозировать наступление нового кризисного перелома и планировать политику и стратегию предприятия.

Однако эти определения все-таки связаны с целеполаганием, а понятие антикризисного менеджмента на самом деле шире, сюда следует отнести также профилактику и прогнозирование кризиса. Другими словами, в определение антикризисного менеджмента входит два аспекта: превентивный и антиципативный, т. е. предупреждающий и опережающий.

В любой фирме и организации антикризисный менеджмент должен начинаться с построения системы, включающей качественно-количественный анализ различных ухудшающихся показателей, сигнализирующих о приближении возможного кризиса. Это является первоочередной задачей антикризисного менеджмента.

Возможность антикризисного менеджмента зависит прежде всего от человеческого фактора. Наличие осознанных действий человека является тем фактором, который позволяет находить возможные варианты выхода из кризисных ситуаций, направлять усилия на преодоление наиболее сложных проблем и использовать накопленный опыт.

Помимо этого, необходимы определенные знания в сфере экономических систем, в частности их циклического развития. Без этого невозможно предсказать наступление кризиса, а неожиданное его возникновение, которое считается наиболее опасным, может в таком случае и вовсе серьезно дестабилизировать состояние предприятия.

Корпоративное антикризисное управление

... антикризисный менеджмент как комплексную систему, включающую мониторинг кризисов, планирование, организацию и проведение мероприятий по сохранению базисных характеристик компании, ее эффективному функционированию. Антикризисное управление принято делить на корпоративное и формализованное. Корпоративное антикризисное управление применяется в ...

Цели антикризисного менеджмента в целом вытекают из определения. Однако нужно отметить еще тот факт, что в различных организациях у антикризисного менеджмента существуют особые, характерные для данного вида деятельности цели. К примеру, если рассматривать антикризисное управление в экологических организациях, то здесь цель – не допустить или свести к минимуму отрицательное воздействие на окружающую среду и человека путем изменения технологий, поиска новых и т. д. А если рассмотреть атомные технологии, то здесь речь пойдет о повышении квалификации персонала, техническом усовершенствовании и т. д.

Задачи антикризисного менеджмента можно объединить в следующие группы.

1. Прогнозирование предкризисных состояний. Именно предкризисных, поскольку своевременное обнаружение позволит выровнять ситуацию и не понести больших потерь. Это довольно сложно, так как необходимо распознать самые первые признаки, зачатки кризиса, что иногда проблематично. Но это действительно необходимо, потому что является одной из мер по предотвращению кризиса.

2. Экономическое обоснование применяемых программ.

3. Определение средств и методов менеджмента в условиях кризисных ситуаций. Сюда относятся прежде всего методологические задачи.

4. Дифференциация технологий менеджмента. В антикризисном управлении большую роль играют анализ и оценка кризисных ситуаций, поиск требуемой информации и разработка решений. Все это требует времени, определенной квалификации сотрудников, доступности информации и т. д. Сюда же можно отнести и разработку инновационных стратегий, с помощью которых предприятие может выйти из кризиса.

5. Разработка селекции персонала и исследование конфликтологии, конфликт является неотъемлемой частью кризисных ситуаций.

Во многих источниках функции и задачи антикризисного менеджмента отождествляются. Это не совсем корректно, поскольку задачи определяют направление менеджмента, а функции отражают предмет управления и определяют его результат и эффективность. В целом функции антикризисного менеджмента заключаются в том, чтобы принимать те меры, которые приведут к положительным результатам в преддверии, процессе и после кризисной ситуации. Итак, это:

1) предкризисный менеджмент;

2) менеджмент в условиях кризиса;

3) меры по выходу из кризиса;

4) стабилизация неустойчивых положений;

5) минимизация потерь и упущенных возможностей;

6) своевременное принятие необходимых мер и решений.

Предметом воздействия антикризисного менеджмента считаются вопросы и факторы, касающиеся кризисных ситуаций.

По мнению большинства экономистов, любое управление должно быть на какой-то процент антикризисным и немедленно становиться таковым в момент наступления кризиса.

Суть антикризисного менеджмента можно выразить в следующем:

1) кризисы можно прогнозировать, ожидать и провоцировать;

2) кризисы в определенной степени можно ускорять или, наоборот, замедлять;

3) кризисы можно смягчать;

4) для полноценного управления в период кризиса необходимы особые знания, наличие опыта и определенной подготовки;

Антикризисное регулирование и управление. Этапы антикризисного управления

... является процесс управления антикризисными мерами и затратами. Глава 1 Антикризисное регулирование и управление. Этапы антикризисного управления 1.1 Возникновение кризисов в ... задач по предотвращению кризисных явлений или смягчения их влияния на результаты деятельности организаций возможно с помощью системы мер, именуемой за рубежом «кризис- менеджмент», а в России – «антикризисное управление». ...

5) кризисными процессами в определенных размерах можно управлять;

6) целенаправленные действия по выходу из кризиса способствуют ускорению этого процесса и минимизации отрицательных последствий.

Вообще, все процессы, которые имеют место на предприятии или в организации, можно разделить на две группы: управляемые и неуправляемые. Управляемые – это процессы, которые поддаются воздействию вследствие изменения их направления. Неуправляемые процессы не изменяются ни под каким воздействием и протекают по своим внутренним законам.

Эти две группы находятся в определенном соотношении и имеют свою динамику, что, кстати, отражает технику управления и ее эффективность.

В некоторых случаях управляемые процессы могут стать неуправляемыми, что является отрицательным показателем. Преобладание неуправляемых процессов является одной из причин кризисов и показателем несостоятельности аппарата управления. Однако слишком большой процент управляемых процессов также может привести в итоге к кризису.

Очень важно определить возможную управляемость процессом, что является одной из задач антикризисного менеджмента. «Невидение» тех процессов, направлением которых можно управлять, также ведет к кризису. Более того, такие ситуации могут стать стихийными. Кризис может возникнуть и в том случае, если началось активное управление неуправляемыми процессами без какой-либо схемы или стратегии. Здесь будет большая трата ресурсов – как экономических, так и человеческих.

Поэтому так важно организовать антикризисный менеджмент на должном уровне и поддерживать его. Это связано еще и с тем, что с течением времени происходит нарастание темпов и сложности процессов на предприятии, т. е. происходит развитие деятельности, а следовательно, и управления. Для того чтобы управление было эффективным, оно должно опережать развитие, что потребует его усложнения и реорганизации. Но в определенный момент должно наступить замедление темпов и накопление потенциала для следующего этапа.

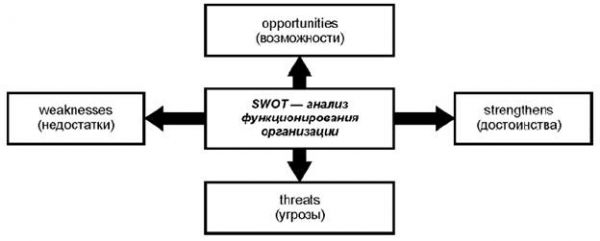

Итак, основой антикризисного менеджмента являются разработка и практическая реализация мер, направленных на преодоление компанией кризисной ситуации. Поиск и выбор этих мер является довольно сложным процессом, поскольку требует значительных затрат времени и ресурсов, а они как раз обычно бывают сравнительно скромными. Проблема нехватки времени также является довольно ощутимой, поскольку приходится решать множество разноименных вопросов в очень сжатый промежуток времени. Прежде всего необходимо провести анализ реальных возможностей. Одним из наиболее эффективных в последнее время считается SWOT-анализ. SWOT – это аббревиатура: strengthens (достоинства), weaknesses (недостатки), opportunities (возможности), threats (угрозы) (рис. 1):

Рис. 1. SWOT-анализ

При оценке состояния компании или фирмы нужно учитывать ее внутреннюю и внешнюю среду. Внутренние задачи, как правило, решаются быстрее и легче, тем те, которые связаны с клиентами, конкурентами и другими внешними факторами. При составлении антикризисной программы нужно учитывать не только недостатки, но и достоинства организации. При этом важно расставить приоритеты в соответствии с задачами антикризисного менеджмента. При использовании SWOT-анализа нужно учитывать следующие его особенности:

Собственность и управление: связь и тенденции развития

... курсовой работы является изучение связи и тенденции развития собственности и управления. Для цели исследования курсовой работы требуется изучить ряд задач: изучить теоретические особенности собственности и управления; рассмотреть собственность и управление в современном Российском менеджменте; провести анализ собственности и управления: связи и тенденции развития ...

1) все данные рассматриваются в динамической структуре, чтобы вовремя заметить отклонения;

2) исследование внешней среды для выявления новых возможностей и использования их для упрочнения позиций компании;

3) принятие во внимание изменений в программах конкурентов, введения ими новых методологических программ.

С течением времени антикризисный менеджмент должен все в большей степени характеризоваться эффективностью. Она в свою очередь характеризуется уровнем смягчения и позитивного использования кризиса в сопоставлении с затраченными на это средствами. Дать оценку такой эффективности в каких-то точных расчетных показателях является затруднительным делом, однако ее все же можно проследить при анализе управленческой деятельности, успехов и просчетов.

Ниже приведены основные факторы, определяющие эффективность антикризисного менеджмента. Их исследование и анализ позволяют добиться более высоких результатов в борьбе с кризисными состояниями.

1. Профессиональный уровень и подготовка. Здесь имеются в виду профессиональные знания и навыки. Их нельзя получить в системе общего обучения, только специальная подготовка обеспечит должный уровень.

К сожалению, в нашей стране эта практика сравнительно недавно получила свое распространение, тогда как за рубежом она стоит в одном ряду с другими науками.

Но и при подготовке обычных менеджеров на этот вопрос также следует обратить внимание, поскольку менеджер – это звено управления, а любое управление, как уже отмечалось, должно быть в определенной степени антикризисным.

2. Индивидуальное умение антикризисного управления. Во многих ситуациях именно это умение является определяющим фактором смягчения кризиса и даже выхода из него. Поэтому целесообразны тестирование, отбор сотрудников-менеджеров, в частности способных быстро принимать объективные решения в критических ситуациях.

3. Система решений в кризисных ситуациях. Это очень важная часть антикризисного менеджмента, поскольку именно от нее зависит качество принимаемых решений, их своевременность и т. д.

4. Научные методологии. Несмотря на то что каждая ситуация строго индивидуальна, анализ, основанный на научном подходе, а не на субъективном мнении, позволит выбрать более правильное решение.

5. Корпоративность. Проблема не может быть решена только за счет принятия какого-либо плана действий. Лишь при условии объединения усилий всех сотрудников этот план может быть осуществлен. Это сложный комплекс социальных, психологических и деловых отношений. Но корпоративность является результатом усиленной управленческой политики, без «твердой руки» она не сможет действовать.

6. Оперативность и гибкость управления. В кризисных ситуациях решения очень часто приходится принимать «на ходу». Но здесь также важно принять правильное решение, поскольку ошибка в такой ситуации может быть последней. Умение принимать быстрые и, самое главное, полезные решения – необходимое качество людей, занимающихся антикризисным менеджментом.

7. Стратегия антикризисных программ. Важный элемент, который должен обладать достаточной мобильностью в сегодняшних постоянно меняющихся условиях.

Кризисы и антикризисные стратегии на предприятии

... работы: изучить кризисы на предприятии, раскрыть антикризисные стратегии предприятия., Глава 1. Возникновение кризисов на предприятии. 1.1. Понятие кризисов и причины их возникновения. Кризис - это ... Так, анализ показателей производительности труда, эффективности деятельности, фондоотдачи, энерговооруженности производства, финансового состояния или таких, как текучесть персонала, дисциплина, ...

8. Система мониторинга кризисов. Она требует тщательного изучения всех показателей и анализа возникающих отклонений с целью выявления возможного кризиса. Здесь требуются высококвалифицированные специалисты.

Вопросу антикризисного менеджмента в последнее время уделяется очень большое внимание. Антикризисный отдел является сейчас неотъемлемой частью фирмы, поскольку он обеспечивает стабильность функционирования любой структуры. Многие специалисты говорят даже о том, чтобы включить антикризисный менеджмент в обязательную программу обучения всех управленцев.

Таким образом, можно с уверенностью говорить о том, что антикризисный менеджмент является одной из наиважнейших составляющих функционирования организации. Множество функций и задач, рассмотренных выше, подтверждают его значимость. Это сложная структура, которая включает в себя множество частей, но главная трудность состоит в том, что антикризисный менеджмент должен быть динамичен ввиду жесткой конкуренции и быстрого развития. Антикризисный менеджмент должен сопровождать деятельность предприятия на всем пути его развития. Правильно организованная система мотивации персонала и подбор высококвалифицированных специалистов в этой сфере являются залогом успеха.

1.2 Виды и типы кризисов

Понятие кризиса.

При анализе различных литературных источников можно увидеть, что общепризнанного понятия о кризисах нет. Долгое время имело место убеждение, что кризисы являются неотъемлемой чертой капитализма и должны отсутствовать при социализме. Существовала даже такая точка зрения, что при социалистическом способе производства кризисов нет вовсе, есть так называемые «трудности роста». Это понятие существовало у нас в стране, но оно, скорее, имело идеологический характер, нежели реальный.

Некоторые авторы считают, что кризисы – лишь часть макроэкономических процессов развития, а на уровне организации или предприятия существуют только более или менее острые проблемы.

Такая позиция узка и одностороння, здесь не учтены все факторы, и принятие этой позиции может иметь негативные последствия.

С понятием «кризиса» тесно переплетается и другое понятие – «риск», которое в определенной степени оказывает влияние на методологию разработки управления. Если исключить из него ожидание кризиса, то исчезнет острота восприятия риска, а кризисные ситуации и вполне обычные ошибки могут стать очень тяжелыми.

Но на проблему кризиса можно взглянуть и с другой стороны. Любая социально-экономическая система имеет два основных направления своего существования – функционирование и развитие.

Функционирование – это поддержание жизнедеятельности, сохранение функций фирмы, определяющих ее качественную определенность и важнейшие характеристики.

Развитие – это приобретение нового качества, дающего определенные выгоды и укрепляющего позиции фирмы.

Эти два направления тесным образом связаны между собой, причем эта связь имеет диалектический характер, что и иллюстрирует возможность и закономерность наступления и разрешения кризисов. Функционирование сдерживает развитие и одновременно является его основополагающей средой; развитие, в свою очередь, разрушает некоторые процессы функционирования, но создает условия для упрочнения его осуществления.

Следствием является возникновение циклической тенденции развития, в которой можно увидеть периодическое проявление кризисов. Кризисы не обязательно являются разрушительными, они имеют разный уровень остроты, но они могут также оказывать и положительное воздействие при малых масштабах. Это, например, пробелы в управлении, в стратегии и т. д.

Причины кризиса предприятия и направления выхода из него

... "докризисного", которым необходимо пожертвовать для спасения. Причины кризиса и направления выхода из него Кризис предприятия вызывается несоответствием его финансово-хозяйственных параметров параметрам окружающей ... (снижение издержек, повышение производительности). Вторая - убыточность производства. Следствием служит уменьшение резервных фондов предприятия (если таковые имеются - в противном случае ...

Таким образом, кризис – это крайнее обострение противоречий в социально-экономической системе (предприятии, организации), являющееся угрозой для ее существования, нормального функционирования и конкурентоспособности; опасность банкротства и переломный момент в различных процессах.

Классификация кризисов.

Вообще, каждый кризис имеет индивидуальный характер в зависимости от условий и факторов возникновения, о чем речь пойдет дальше. Но несмотря на это, классификация кризисов необходима, так как с ее помощью можно будет определять тот или иной вид кризиса, а это в свою очередь облегчает установление причин.

При описании типологии кризисов приходится сталкиваться с разветвленной структурой. Это связано с тем, что кризисы разнообразны по своей сути, причинам возникновения и последствиям, а также по подходам к их классификации.

Классификации, основанные на выявлении характера протекания кризисов.

1. По масштабам проблематики:

1) микроэкономические – охватывают определенную группу вопросов или проблем;

2) макроэкономические – охватывают отдельные отрасли или сферы в целом.

Особенностью кризиса является то, что, будучи локальным или микроэкономическим, он может распространиться и принять больший масштаб. Но это является следствием неумелой политики по борьбе с кризисом.

Макроэкономические кризисы, в свою очередь, могут вызвать внезапные кризисы в различных отраслях. Они очень опасны, поскольку принимают большие масштабы и могут вызвать глубокие структурные изменения.

2. По регулярности появления:

1) периодические кризисы – повторяются регулярно и, как правило, характеризуются схожестью протекания; они предсказуемы и потому к ним можно подготовиться;

2) промежуточные кризисы – являются менее острыми и продолжительными, часто прерываются на каком-либо этапе.

3. По степени предсказуемости:

1) предсказуемые – часто наступают как этап развития, прогнозируемы и вызываются объективными причинами: накоплением факторов, таких как необходимость в изменении структуры, изменение направления;

2) непредсказуемые (неожиданные, случайные) – результат просчетов в управлении, ошибки в прогнозировании, кризиса в определенной государственной сфере, природных (катастрофических) явлений.

4. По степени открытости протекания:

1) явные – легко обнаруживаются и заметно протекают; «подводные камни» маловероятны;

2) латентные (скрытые) – наиболее опасные, так как в своих начальных стадиях практически незаметны, проявляются уже при выявлении больших противоречий.

5. По глубине процессов:

1) легкие – такие кризисы протекают достаточно мягко; непродолжительны, легко прогнозируемы и управляемы;

2) глубокие – имеют затяжной характер, протекают сложно; часто вызывают разрушение различных структур социально-экономической системы, могут привести к более масштабным и опасным формам кризиса.

Классификации, основанные на структурных характеристиках кризисов.

Кризисы профессионального становления личности

... порождающих профессиональные кризисы, могут выступать социально-экономические условия жизнедеятельности человека: ликвидация предприятия, сокращение рабочих ... самоубийц. Типология рассмотренных кризисов схематически представлена на рис.11. Рассмотренные шесть групп кризисов в ... без коренной ломки нормативно одобряемой деятельности. Личность должна совершить профессиональный поступок, проявить ...

1. По масштабам проявления:

1) общие – охватывают всю социально-экономическую систему;

2) локальные – охватывают определенную часть или сферу системы.

Это деление носит условный характер, так как, анализируя конкретную кризисную ситуацию, нужно учитывать границы системы, ее среду и структуру.

Денежно-кредитный кризис – в первую очередь страдают банки, поскольку происходит резкое сокращение выдачи коммерческого и банковского кредитов, массовое изъятие вкладов населением и перевод их в наличные средства. Также падают курсы акций и облигаций, что для фирм и компаний, конечно, является крайне негативным моментом. Норма банковского процента также имеет отрицательную тенденцию. В принципе, сюда можно отнести и обесценивание денег, обвал цен, однако эти процессы имеют более глубокие причины и поэтому нецелесообразно относить их только к денежно-кредитному кризису.

Финансовый кризис – глубокие трудности государственных финансов. В основном это проявляется в дефицитах бюджетов, т. е. превышении в значительной степени расходов государства над его доходами. Критическая точка в финансовом кризисе – неплатежеспособность государства по иностранным займам. Достаточно вспомнить финансовый кризис в России 1998 года. Еще один яркий пример – кризис 1929–1933 гг., когда выплаты по внешним займам прекратили такие европейские страны, как Великобритания, Франция, Германия, Италия, а США отсрочили в 1931 г. выплаты по внешним долгам.

Финансовый кризис может возникнуть из-за попыток преодоления каких-либо сложных ситуаций, например, из-за стихийного бедствия, после которого огромная часть населения осталась без средств к существованию. Однако если говорить о России, то внешний долг у нас практически погашен и сейчас идет накопление основных фондов и резервов, т. е. отмечается положительная динамика.

Валютный кризис — проявляется в обесценивании валюты на мировом рынке, падении валютных курсов, истощении валютных резервов в банках. Примером может служить ситуация с американским долларом в момент возникновения евро. Много раз можно было наблюдать критические отметки американской валюты, несмотря на прочное положение на валютных биржах столь продолжительное время.

Биржевой кризис – может иногда являться следствием денежно-кредитного кризиса. Выражается в резком снижении курсов ценных бумаг и сокращении их эмиссии. Деятельность фондовой биржи переживает в такие моменты глубокие спады.

1.3 Отраслевые кризисы

Экономический кризис отражает острое напряжение в социально-экономической системе. Для этого вида кризисов характерен циклический тип развития, который состоит из четырех основных фаз:

1) спад– происходит сокращение объемов производства и деловой активности. Следует отметить, что в различных отраслях такой спад оказывает разное воздействие. К примеру, в отраслях товаров первой необходимости (медицинские препараты, продукты питания и т. д.), производство сокращается в относительно небольших масштабах, тогда как в тяжелой промышленности, металлургии, машиностроении спад бывает довольно ощутимым;

2) депрессия – эта фаза длится в среднем от полугода до четырех лет. Отличается неуверенностью и попытками приспособления к новым условиям. Растет безработица. Начинают сокращаться издержки, прекращается падение цен, товарные запасы начинают реализовываться, а также происходит обновление основного капитала;

Управление профессиональными кризисами менеджера

... тех, кто получил специальное образование. Постоянно изменяющиеся требования, появляющиеся новшества в техническом аспекте профессиональной деятельности менеджера приводят к появлению кризисного состояния. Этот кризис характерен также и для менеджеров высшего звена, неожиданно ...

3) оживление – фаза восстановления. Характеризуется подъемом цен, производства, капиталовложений. Снижается уровень безработицы, а заработная плата увеличивается. В первую очередь оживление охватывает предприятия, выпускающие средства производства;

4) подъем – активно возникают новые предприятия и товары. Резко повышается курс акций, облигаций и других ценных бумаг. Однако в этой фазе начинает нарастать напряженность банковских балансов. Подъем экономики на новый уровень вместе с тем готовит ее к очередному периодическому кризису.

Как уже упоминалось, экономический кризис характеризуется цикличностью. Существует несколько видов циклов, предложенных различными учеными:

1) «длинные волны» Кондратьева, которым большинство ученых уделяет основное внимание. Их продолжительность в среднем 50 лет. Причиной являются радикальные изменения в технологической базе общественного производства, его структурная перестройка;

2) циклы Кузнеца. Продолжительность примерно 20 лет. Отличаются сдвигами в воспроизводственной структуре производства, поэтому эти циклы часто еще называют воспроизводственными или строительными;

3) циклы Джаглера. Продолжительность – 7–11 лет. В основе лежат разнообразные взаимодействия денежно-кредитных факторов;

4) циклы Китчина. Продолжительность – 3–5 лет. Возникают из-за динамики относительной величины запасов различных товарно-материальных ценностей на предприятиях.

В группу экономических кризисов входит несколько разновидностей: финансовые, структурные, кризисы производства, кризисы потери конкурентных преимуществ. Конечно, можно выделить еще виды, но это наиболее часто встречающиеся.

Структурный кризис — порождается глубокими диспропорциями между развитием отдельных сфер и отраслей. Это, как правило, длительный, затяжной кризис, который по сути своей не носит циклического характера.

Кризис перепроизводства товаров – выпуск излишних единиц продукции и, как следствие, снижение, а иногда и вовсе исчезновение спроса на нее.

Кризис недопроизводства товаров – острая нехватка товаров в условиях большого спроса на них. Здесь, кстати, можно наблюдать такую особенность – предприятия, выпускающие дефицитные на данный момент товары, могут договориться об одновременном повышении цен на них, что, естественно, является противозаконным действием.

Кризис потери конкурентных преимуществ – очень актуальный для нашего времени вопрос, поскольку конкуренция – это определяющее слово на мировом рынке. С этим кризисом рано или поздно сталкиваются все фирмы и предприятия. И если раньше восстановиться было сравнительно легко, то сейчас такой кризис может стать губительным. Потеря конкурентных преимуществ означает переключение спроса потребителя на другой вид продукции. Следовательно, приходится ограничивать темпы производства или вводить новые технологии и инновационные структуры.

Аграрный кризис – это резкое падение цен на сельскохозяйственную продукцию, общее ухудшение состояния экономики. Может сопровождаться резким оттоком населения из села в город. В нашей стране до недавнего времени эта проблема стояла довольно остро. К примеру, недавно рассматривался вопрос о том, что большое количество земель остается незадействованным вследствие нехватки технических и людских ресурсов. Все чаще можно услышать разговоры о том, что скоро в сельском хозяйстве произойдет кризис из-за нехватки людей. Это происходит из-за плохих условий работы и жилья.

Пути выхода из кризиса

... требования. Невозможно выйти из кризиса с помощью тех же людей, под руководством которых предприятие к кризису пришло. Необходимо создать ... кредитора… Этого не следует забывать особенно на фоне потока выступлений на тему внутренних проблем страны и ее слабости. ... вплоть до ликвидации или продажи бизнеса. преодоления кризиса Снижение затрат., Стимулирование продаж., Оптимизация денежных потоков., Работа ...

Промышленный кризис – острые затруднения в сфере промышленности, связанные прежде всего с отсутствием спроса на отечественную продукцию и изношенностью технических ресурсов. Отечественным предприятиям приходится выживать в условиях жесточайшей конкуренции со стороны зарубежных фирм. Это происходит по нескольким причинам:

1) техническое оснащение предприятия может стать причиной серьезного кризиса, поскольку, как правило, замена оборудования требует больших материальных затрат. Кроме того, новая техника имеет другое устройство и для эффективного использования нужно обучать работников, что тоже требует затрат;

2) устаревшее оборудование не позволяет в некоторых случаях производить продукцию, соответствующую общепризнанным стандартам, что также снижает спрос на нее;

3) чисто психологический фактор – население не доверяет отечественному производителю, несмотря на то, что во многих случаях продукция ничем не отличается. Все это резко сокращает спрос, а значит и прибыль предприятия.

Классификации, основанные на структуре отношений в социально-экономической системе.

1. Социальный кризис – нарастание социальной напряженности вследствие обострения противоречий между различными социальными группами. Часто социальные кризисы называют последствием экономических, хотя нельзя сказать, что это прямое следствие. Социальные кризисы могут возникнуть в результате любого другого кризиса; опасны в том плане, что способны возникать стихийно и контролировать их практически невозможно.

2. Особое место среди социальных кризисов занимают политические кризисы. Это кризисы в политической системе страны, кризисы власти. При возникновении такого вида кризисов все внимание, как правило, направлено на решение возникшей задачи, и поэтому страдают другие сферы. Практически всегда политические кризисы переходят в кризисы экономические, т. е. кризисная ситуация в стране длится довольно продолжительное время, что, конечно, крайне негативно для общества.

Существенными признаками политических кризисов являются:

1) резкое обострение социальных и экономических конфликтов, перерастающих в кризисы. Они имеют политический характер, поскольку недовольство масс прежде всего направлено в сторону государственного управления;

2) беспомощность власти при росте конфликтов и кризисных ситуаций. Прежние методы, как правило, оказываются неприемлемыми для воздействия на социально-экономическую среду;

3) разделение властей на оппозиции, разрыв взаимодействующих связей, нарастание напряженности общества.

Системный политический кризис — его возникновение означает, что противоречия в основных сферах общества пришли в такое состояние, что эта дестабилизация не может быть преодолена без изменения существующего политического строя.

Признаки:

1) продолжительное по времени бездействие властей, полная потеря государственными органами управляющего потенциала и стратегической концепции;

2) отрицательная активность общественных масс, переход к активным действиям недовольных лиц;

3) резкое падение уровня жизни, отсутствие доходов у большей части населения.

3. Организационные кризисы. В организационной структуре любой системы могут обостряться социально-экономические отношения. Сюда относятся деловые конфликты, проблемы в управлении из-за сложной инфраструктуры и т. д. Кризисы в управлении могут привести к реорганизации предприятия или полной его ликвидации. Это характерно для таких организационно-правовых форм, как партнерство, акционерное общество; причем, если в последнем возможность ликвидации не так велика, то в партнерстве конфликт между управленцами может быть очень опасным, так как при выходе одного из участников средств другого может просто не хватить для осуществления деятельности.

4. Кризис репутации. Падение репутации компании или фирмы в обществе из-за ряда причин. Довольно опасный кризис, так как может вызвать полнейший спад деятельности. Причин может быть несколько: выпуск некачественной продукции, обнаружение махинаций, действия подставного характера со стороны конкурентов, нарушения условий сделок. Масштабы воздействия зависят от размеров системы. Как ни парадоксально, но мелким предприятиям нужно меньше времени на восстановление репутации, конечно при условии, что это вообще стоит делать. В крупных компаниях дело обстоит серьезнее – дело в том, что такие системы, как правило, ориентированы на потребительское доверие, которое, как известно, очень трудно завоевать.

Другой вопрос – кризис репутации в деловой сфере. Поставщики, банки, партнеры – люди, от которых напрямую зависит деятельность фирмы. Потеря репутации может привести к отзыву контрактов, договоров, невыдаче кредитов.

5. Психологические кризисы особенно распространены в нашем обществе. Это кризисы психического состояния человека. Проявляются в виде стрессовых состояний, чувства неудовлетворенности или нереализованности, недовольства социальным или правовым положением. Возникают из-за критических состояний в обществе, государстве, других кризисов.

Классификация, основанная на непосредственных причинах.

1. Природные кризисы – характеризуются состоянием окружающей природной среды. Возникают из-за серьезных природных явлений – ураганов, наводнений, землетрясений, природных пожаров. Такие кризисы сильно отражаются на экономике и социальных процессах, поскольку в результате различных природных катастроф могут страдать целые города и населенные пункты, восстановление которых требует колоссальных затрат. Главное внимание уделяется прогнозированию для возможного оповещения населения. Эти явления, как правило, предсказываются за несколько дней, но и это дает возможность спасти людей.

2. Экологические кризисы – кризисы, вызванные глубокими изменениями природно-климатических условий вследствие деятельности человека. К ним относятся: истощение ресурсов, загрязнение атмосферы и водных ресурсов, изменение климата (глобальное потепление).

Это очень актуальная проблема, потому что через несколько лет экологические кризисы могут стать причиной глубоких промышленных и экономических кризисов.

Конечно, в настоящее время этому вопросу уделяется большое внимание. Замена некоторых видов ресурсов искусственными, очистительные сооружения, экологические программы – несомненно, необходимые меры; но, по мнению многих ученых, человечество уже перешагнуло критический рубеж, и сейчас можно принимать только меры по сдерживанию темпов разрушения экологии.

1.4. Кризис предприятия

В различных источниках можно встретить разное объяснение понятия «предприятие», но в принципе все они имеют схожие моменты. Предприятие – это обособленное учреждение, которое выполняет одну или несколько различных функций по реализации товаров и услуг.

Так существует ли реальная угроза существованию предприятия в виде кризиса? К сожалению, такая угроза существует всегда.

Кризисы являются показателем развития отдельного предприятия, которое может не соответствовать развитию других предприятий или отрасли в целом. Это обусловлено тем, что каждое предприятие имеет сугубо индивидуальное развитие, возможности и средства и подчиняется законам и принципам циклического развития всей социально-экономической системы. Оно имеет собственные циклы и кризисные ситуации. На это влияют различные факторы: внешние, внутренние, локальные и общие.

Предприятие зависит от внешних факторов, характеризующих состояние экономики, в которой осуществляет свою деятельность предприятие. Изменения в экономике приводят к изменениям и на предприятии. Если экономика находится в состоянии кризиса, то это находит отражение и на предприятии. Однако здесь немаловажную роль играют характер деятельности, масштабы, потенциал предприятия. Оно может вполне успешно противостоять внешним кризисным ситуациям или, в противоположном случае, чутко реагировать на них.

Для каждого отдельного предприятия существует свое соотношение внутренних и внешних факторов кризиса. Похожие по структуре и организации предприятия в кризисной ситуации могут повести себя совершенно по-разному. Одни будут продолжительное время сопротивляться, другие – находиться на грани банкротства, а третьи – извлекать выгоду. В чем причина? Их может быть много. Среди них и возможный потенциал, стратегия, высокий уровень управления, даже простое стечение обстоятельств. Все это отражает внутренние факторы, которые являются основным оружием в борьбе с внешними.

Но может быть и другая ситуация, когда предприятие входит в кризис при вполне благоприятных внешних факторах. Здесь причинами являются уже внутренние затруднения, такие как деловые конфликты, организационные проблемы, низкий профессиональный уровень сотрудников, ошибки в принятии решений, некачественный маркетинг и многие другие.

Ниже приводятся основные симптомы, свидетельствующие о приближении кризисной ситуации.

1. Снижение спроса на продукцию предприятия и одновременный рост спроса на продукцию предприятий-конкурентов.

2. Негативная динамика со стороны внешней среды: снижение объемов материальных и сырьевых ресурсов, повышение цен на сырье и техническое оснащение.

3. Сокращение темпов производства соседних отраслей.

4. Потеря конкурентного статуса на фоне общего усиления конкуренции на рынке.

5. Неблагоприятные правительственные меры в отрасли предприятия: повышение таможенных пошлин, налоговых ставок, нежелательные изменения валютного курса рубля.

6. Нестабильная обстановка в регионе, где находится предприятие. Это может быть неблагоприятная экологическая, политическая, социальная обстановка.

7. Нестабильность действий иностранных партнеров.

8. Новые открытия и инновационные разработки предприятиями-конкурентами.

9. Старение и ухудшение технической базы предприятия: износ, моральное устаревание, использование технологий, вызывающих потери и снижение качества продукции.

10. Трудности с персоналом: недостаточный профессиональный уровень, несоответствие навыков сотрудников новым требованиям и технологиям, снижение заинтересованности.

11. Недостаточная организация управленческой структуры, ее застойность.

12. Финансовая политика характеризуется наличием заемных средств, падением курса акций предприятия.

Итак, симптомов кризисов очень много. Однако, помимо них, еще существуют и причины кризиса. Между ними очень тесная связь, однако для правильного анализа и прогнозирования нужно уметь разбираться в этих понятиях.

Симптомы – это начальные признаки, самые первые «звонки». Они проявляются в различных показателях и, самое главное, в их динамике, характеризующей функционирование предприятия. Анализ таких показателей, как, например, производительность, финансовое состояние, эффективность, текучесть персонала может отражать состояние производственной основы предприятия. Наиболее важную роль играют финансово-экономические и социально-экономические показатели. Состояние показателей оценивается, с одной стороны, относительно нормативных величин, а с другой – относительно друг друга.

Симптомом предкризисного состояния может являться отклонение показателей от нормы, отклонение от средней величины и т. д.

Симптомы не являются отражением причин кризиса. Симптом – это первоначальное проявление кризисной ситуации, причины же кроются гораздо глубже, они могут складываться продолжительное время и зависят от многих факторов. Признак кризиса – это объективное состояние или событие, которое говорит о наступлении кризиса.

Причины кризиса – это события или явления, в результате которых данный кризис наступил.

К примеру, инфляция является фактором кризиса, причиной же будет увеличение массы денег. Симптомы – повышение цен, неожиданный рост заработной платы и т. д.

На предприятии признаком кризиса могут быть, к примеру, снижение качества продукции, большая задолженность по кредитам, причиной – финансово-экономические затруднения, ухудшение общего состояния экономики, недостаточный уровень профессионализма сотрудников. Симптомы – первые показатели отрицательной динамики, рост финансовых вопросов и т. д.

Нужно также учитывать тот факт, что предприятие – это система, потому что оно состоит из взаимосвязанных между собой элементов, компонентов и является целостным механизмом. А система, как известно, может быть устойчивой или неустойчивой. Устойчивость системы зависит от факторов, которые могут быть внешними и внутренними.

Если рассматривать плановую экономику, то устойчивость социально-экономических систем обуславливалась большей частью внешними факторами. В таких условиях устойчивость предприятия достигалась за счет принятия мер извне, и кризис не возникал. Однако, это не является показателем того, что кризисов не было. Они существовали на более высоких уровнях – отраслевых, государственных.

Сейчас время рыночной экономики и теперь кроме внешних приходится учитывать и внутренние факторы устойчивости предприятия. Главным является принцип самоорганизации – предприятие проводит собственный анализ деятельности и ее взаимодействия с внешней средой.

Вследствие процесса жизнедеятельности систем (предприятий) происходит изменение их структуры. Развитие системы заключает в себе множество циклов. Их множество, они накладываются друг на друга, поэтому исследование и анализ процессов деятельности предприятия представляет определенные трудности.

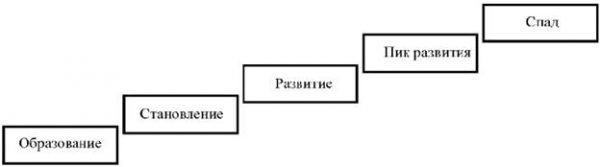

Сейчас в различной литературе можно встретить различные подходы к выделению циклов развития предприятия. Однако в обобщенном виде эти циклы можно представить в пятиэтапной системе (рис. 2).

Первый этап – зарождение предприятия, установление его первоначальной организационной структуры. Это скрытый этап будущего развития. Четкой структуры предприятие еще не имеет, но уже можно выделить направление деятельности, определенные черты, характеристики. Говорить об окончательном оформлении предприятия нельзя, но на этом этапе уже начинаются пробные операции, исследование рынка на спрос. Любое предприятие заключает в себе определенную долю риска. Это связано с тем, что в момент возникновения предприятия на рынке уже действует большое число конкурентов. Поэтому многие предприятия просто-напросто разоряются. Поэтому сейчас во многих странах проводятся мероприятия по поддержке малого бизнеса в виде льгот, снижения ставок налогообложения и т. д.

Причинами кризиса в этих случаях могут быть:

1) отсутствие слаженного аппарата управления, способного направлять действия сотрудников; 2)недостаток ресурсов – финансовых, трудовых, технологических, материальных; 3)невостребованность продукции, производимой на предприятии; 4)недостаточные условия труда и социального обеспечения по сравнению с конкурирующим предприятием; 5)низкая заработная плата работников.

Если первый этап прошел сравнительно удачно, то можно говорить о наступлении второго, в котором происходит окончательное оформление предприятия и его структуры. Этап начинается с переходом деятельности на более высокий уровень, формирования разветвленной сети управления, повышения качества производимой продукции и производительности труда. Это этап упрочнения своих позиций, выбора конкурентной стратегии, вывод маркетинговой деятельности на новый уровень. Этот этап характеризуется в основном количественным ростом. Но здесь также существует опасность кризиса. Она, как правило, не связана с внутренними факторами, поскольку именно во внутреннем развитии на этом этапе наступает время устойчивости. Предприятие должно опасаться в первую очередь внешних воздействий – политических или экономических.

Кроме того, причинами кризиса могут быть:

1) разногласия в управленческом аппарате;

2) ограниченность ресурсов;

3) неспособность сотрудников быстро перестраиваться;

4) прямая зависимость от рынка;

5) неподходящие условия и оплата труда;

6) проблемы с технической оснащенностью;

7) низкие производственные темпы.

Третий этап – этап зрелости, высокой конкурентоспособности, устойчивого функционирования. Очень часто многие предприятия на этом этапе принимают решение о снижении темпов динамики в сторону более стабильного существования. Они могут себе это позволить, поскольку обладают уже достаточными размерами, определенным постоянным процентом спроса и наличием сети дочерних предприятий. Как правило, первые позиции при такой политике утрачиваются, но оставаться все время первым можно только при постоянном инновационном режиме. К этому времени у предприятия формируется широкий ассортимент, географически масштабная расположенность, что позволяет в меньшей степени зависеть от исхода конкурентной борьбы. Но и здесь кроется угроза. Таким предприятиям уже трудно оставаться динамичными, тем более они сами частично отказываются от динамики. Утрачивается способность получения соразмерной прибыли при сохранении оборота. Причина может также крыться и в том, что у предприятий к этому этапу формируется множество других, косвенных направлений, которые с течением времени будут требовать все большего количества средств. При появлении разветвленной сети будет усложняться и управленческая структура.

Выход из кризиса можно найти в уменьшении размеров предприятия, в избавлении от убыточных проектов. Если же принятые меры не приносят результатов, то постепенно предприятие займет второстепенные позиции и его деятельность медленно сойдет на нет.

Четвертый этап – несмотря на то, что он носит название «пик развития», это уже период старения, начала упадка деятельности, снижения всех показателей. Происходит упрощение структуры, а на рынок выходят более молодые и сильные конкуренты. Предприятия на этом уровне имеют ограниченный спрос и, как правило, входят в полосу среднего и малого бизнеса.

Пятый этап – прекращение существования предприятия или его реорганизация.

Самая высокая опасность кризиса на предприятии существует в переходные периоды – промежутки между этапами цикла.

Первый переходный период – возникновение потенциала развития. Этот период можно охарактеризовать процессами зарождения нового в среде старого. Зарождение потенциала чревато кризисом. Однако этот кризис может не быть разрушительным – например, это могут быть кризисы обновления, поиска.

На начальном этапе развития предприятие имеет обычно небольшие размеры и отличается малым количеством средств и людских ресурсов. Поэтому создание антикризисного отдела, занимающегося прогнозированием и разработкой антикризисной программы, является делом затруднительным. Поэтому так важно включать в образовательную программу менеджеров любого профиля навыки антикризисного менеджмента. Конечно, с развитием предприятия этому вопросу нужно уделять больше внимания и собрать команду профессионалов, которые обеспечат проведение антикризисного менеджмента на должном уровне.

Второй переходный период – становление. Здесь начинают проявляться уже первые сложности в организационно-правовой и финансово-экономической структурах предприятия. Следует отметить тот факт, что, несмотря на высокую вероятность возникновения кризиса, предприятия в этот период наиболее сложно поддаются антикризисной политике в силу своей агрессивности. Для предприятия важно становление на рынке и завоевание прочных позиций, поэтому все остальные вопросы отходят на второй план.

Третий переходный период – утверждение. Происходит закрепление завоеванных позиций, оформление конкурентных преимуществ. Опасность кризиса заключается в нарастании различных внутренних факторов: деловых перипетий, социально-психологических аспектов, отсутствии инновационной линии.

Четвертый переходный период – падение. Сокращение большинства показателей деятельности предприятия. В принципе, падение показателей – это уже само по себе признак наступления кризиса, однако здесь следует внимательно проанализировать темпы падения. Возможно, что это не является необратимой ситуацией, которая приведет к прекращению существования предприятия, а свидетельствует о наступлении наиболее опасного периода в жизни предприятия, который может перерасти в кризис. Кризис – это крайние и резкие изменения показателей в отрицательную сторону. А вот из состояния падения предприятие вполне может найти выход.

Пятый переходный период – исход. Время окончательного разрушения предприятия.

Итак, во все периоды жизни предприятия существует опасность возникновения кризиса. Но и сам кризис также протекает в несколько указанных ниже этапов, которые отличаются характером, содержанием, воздействиями и мерами по их устранению.

1. Снижение основных показателей предприятия – рентабельности и объемов прибыли. В результате ухудшается финансовое состояние предприятия. Решить эту проблему можно несколькими способами: выбором другой стратегии или изменением старой, сокращением издержек, увеличением производительности.

2. На втором этапе уже проявляется убыточность производства, в результате чего происходит снижение резервных фондов предприятия. Если же этих фондов нет, то наступает сразу третья фаза.

3. Полное истощение или отсутствие резервных фондов. Для того, чтобы сократить убытки, предприятию приходится часть оборотных средств пускать в эту сторону, что приводит к снижению воспроизводства. Здесь уже следует принимать жесткие и серьезные меры.

4. Неплатежеспособность. Предприятие не может заплатить по обязательствам и даже сократить воспроизводство. Появляется угроза полного банкротства или временной остановки деятельности предприятия.

Финансовый кризис на предприятии.

Один из самых опасных кризисов, от исхода которого зависит дальнейшая судьба предприятия. Финансовый кризис является как бы первой ступенью для других кризисов: технических, психологических, кризиса репутации и т. д. Поэтому именно финансовый кризис подлежит тщательному исследованию.

Финансовый кризис выражается в острой нехватке денежных ресурсов, увеличении задолженности по кредитам, сокращении производства, недовольстве сотрудников и многих другими факторах. Резко возрастает количество требований к управлению. Финансовый кризис может привести к закрытию предприятия, а может быть преодолен путем принятия различных мер – например, реорганизации.

В соответствии с глубиной кризисных явлений можно выделить три основных типа финансовых состояний предприятия:

1) зона платежеспособных предприятий. Предприятие имеет достаточно средств для погашения текущих обязательств. Однако уже существуют неблагоприятные тенденции, которые являются первыми признаками кризисных явлений. На предприятии отмечаются характерные признаки первой фазы кризиса – сокращение рентабельности и объемов производства. Все основные показатели пока еще находятся в пределах допустимой нормы, но уже отмечаются негативные тенденции, довольно продолжительные по времени;

2) зона кризисных финансовых показателей. Рентабельность предприятия имеет незначительную положительную или отрицательную величину, что требует привлечения дополнительных источников финансирования. Возможно образование непокрытого убытка отчетного периода. Следует отметить, что этот тип характерен для предприятий, выходящих из кризиса. Несмотря на неудовлетворительные в целом показатели структуры баланса, финансовые показатели уже имеют положительную динамику. Однако эти положительные результаты не могут обеспечить платежеспособность предприятия;

3) зона неплатежеспособных предприятий. Деятельность предприятия является убыточной, причем убытки имеют различные размеры.

В условиях финансового кризиса требуется твердая целенаправленная управленческая политика, которая должна заключать в себе меры по сокращению затрат, погашению долгов, увеличению объема продаж. Как правило, приходится использовать кардинально новые способы управления.

В условиях финансового кризиса срочно требуются денежные средства, которых может не хватать во внутренней экономике. Возникает необходимость заемных средств, что часто представляет собой довольно сложную проблему – при слишком больших масштабах кризиса кредиторы, как правило, отказываются от заключения договора.

Обобщая вышесказанное, можно выделить следующие основные направления по устранению финансового кризиса:

1) сокращение затрат до минимально возможного уровня;

2) поиск денежных средств для предприятия;

3) проведение реструктуризации кредиторской задолженности;

4) определение или переопределение стратегии действий предприятия;

5) реорганизация или реструктуризация предприятия.

Сокращение затрат является важнейшей мерой в период финансового кризиса.

Методы сокращения затрат: контроль затрат, исследование их динамики, анализ источников затрат, проведение мероприятий по снижению затрат, оценка полученных результатов.

Меры по сокращению затрат: снижение заработной платы сотрудников, использование более дешевых материальных и сырьевых ресурсов, внедрение ресурсосберегающих технологий, сокращение затрат на ремонт и обслуживание оборудования, маркетинговых затрат.

Привлечение денежных средств в организацию, как уже отмечалось, является довольно сложным делом в условиях финансового кризиса, однако все же некоторые меры являются действенными. Это, например, сдача в аренду или продажа активов предприятия, оптимизация продаж, изменение кредитной политики.

Любые активы, находящиеся в собственности предприятия (здания, сооружения, машины, оборудование, облигации, акции), могут быть использованы для погашения долга в том случае, если они не являются обеспечением задолженности по другим обязательствам.

Оптимизация продаж требует проведения ряда мероприятий: ценового регулирования, привлечения новых заказчиков, введения скидок и льгот для потребителей.

Изменение кредитной политики происходит за счет ускорения оборачиваемости дебиторской задолженности. Основные группы кредиторской задолженности – задолженности по бюджету, внебюджетным фондам, банкам, поставщикам. Дебиторская задолженность образуется за счет работы с заказчиками, дочерними обществами и прочими контрагентами.

Реструктуризация предприятия.

Из результатов исследований антикризисного менеджмента на различных предприятиях можно сделать вывод о том, что ни одна антикризисная программа не может обойтись без использования реструктуризации. Но это и не удивительно, потому что в условиях снижения всех показателей и ограничения функционирования именно реструктуризация является наиболее эффективным методом.

Однако несмотря на это, еще не существует четкого описания этого процесса. Из-за этого в литературных источниках происходит путаница, и некоторые авторы используют совершенно разные термины для описания одного и того же процесса. Наиболее часто встречается отождествление понятий «реструктуризация» и «реорганизация».

Понятие «реорганизация» в российском законодательстве имеет более четкое обозначение. В соответствии с Гражданским кодексом РФ реорганизация – это преобразование предприятия в виде слияния, присоединения, преобразования, выделения. При реорганизации происходит регистрация вновь возникших предприятий.

А в понятие «реструктуризация» вкладывается совсем иной смысл. Это процесс изменения структуры предприятия, его активов и пассивов. Целью реструктуризации является повышение эффективности функционирования предприятия и его конкурентоспособности – восстановление его платежеспособности и достижение финансовой стабильности. Поэтому реструктуризация является неотъемлемой частю мер по устранению кризиса на предприятии.

Различают две основные формы реструктуризации.

1. Оперативная реструктуризация – направлена на решение наиболее острых задач финансового и экономического характера в краткосрочном периоде. При успешном проведении оперативной реструктуризации на предприятии создаются условия более эффективного функционирования и развития, при которых оно будет иметь стабильное положение по отношению к прибыли.

2. Стратегическая реструктуризация – направлена на решение задач в долгосрочном периоде. Она имеет более глубокую структуру, чем оперативная, и заключается в следующем: анализ деятельности предприятия, разработка дополнительной стратегии развития и деятельности предприятия к уже имеющейся, определение направления работы маркетинговых служб, планирование деятельности на основе выбранной стратегии.

Стратегическую реструктуризацию можно считать успешно проведенной, если отмечается рост эффективности и конкурентоспособности предприятия, рост стоимости будущей прибыли и собственного капитала.

Однако немаловажную роль в успешном осуществлении программы реструктуризации играет фактор времени. Если она была проведена вовремя, не в условиях уже глубокого финансового кризиса, то вполне возможны положительные результаты – минимальные затраты.

Если же управление предприятия не сумело распознать первые симптомы и признаки наступающего кризиса, то дело обстоит гораздо сложнее. В таком случае затраты будут уже довольно значительными, но даже при наличии необходимых денежных средств ситуация иногда приобретает необратимый характер.

Банкротство предприятия.

Несмотря на то что на сегодняшний день известно много мер и способов по выводу предприятия из кризиса, эти меры не всегда действенны. Причины кроются в следующем:

1) несвоевременные меры – особенно это касается крупномасштабных предприятий в период пика развития или спада;

2) недостаток денежных средств для осуществления той или иной программы, разногласия в управлении по поводу выбора стратегии.

Согласно Федеральному закону РФ «О несостоятельности (банкротстве)» от 26 октября 2002 г. банкротство – это «признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей».

Дело о несостоятельности (банкротстве) предприятия рассматривается арбитражным судом по месту нахождения предприятия-должника. Внешнее управление имуществом должника берет на себя арбитражный управляющий.

Кредиторы образуют собрание кредиторов, которое согласовывает план внешнего управления имуществом.

Существует такая процедура, как досудебная санация. Она состоит в предоставлении предприятию-должнику финансовых средств в размерах, необходимых для погашения денежных обязательств и восстановления платежеспособности должника.

Санация проводится в следующих случаях:

1) если предприятие в попытке преодоления кризисной ситуации обращается к помощи до возбуждения кредиторами дела о банкротстве;

2) если предприятие предлагает условия своей санации, обратившись в арбитражный суд с заявлением о банкротстве;

3) если арбитражный суд выносит решение о назначении санации для удовлетворения требований кредиторов.

В зависимости от того, в каком кризисе находится предприятие (фаза), и условий посторонней помощи, различают два вида санации:

1) санация предприятия, предназначенная для реорганизации долга. Такая санация проводится в случае, если кризис считается временным явлением для устранения неплатежеспособности предприятия:

- а) погашение долга предприятия из средств федерального бюджета. Но такая санация относится только к государственным предприятиям;

- б) погашение долга предприятия банковским кредитом. Обычно это коммерческие банки;

- в) перевод долга на другое предприятие, имевшее желание участвовать в санации;

- г) выпуск ценных бумаг;

2) санация в форме реорганизации предприятия. Проводится при глубоких кризисных состояниях.

Антикризисная стратегия предприятия.

Поскольку кризисы неотступно следуют за каждым этапом развития предприятия и всей его деятельности в целом, то любое управление должно быть антикризисным, т. е. должно учитывать опасности и возможности наступления кризиса. Наиболее предпочтительно создание на предприятиях антикризисных отделов, которые непосредственно будут заниматься этими вопросами.

В любой деятельности, в том числе и антикризисной, главное место принадлежит стратегии. От ее выбора часто зависит существование предприятия, она является решающим фактором в момент кризисной ситуации. При приближении или непосредственном наступлении кризиса все внимание переключается на пути преодоления кризиса, сглаживания процесса протекания и минимизации ущерба от него.

Понятно, что преодоление кризиса напрямую связано с причинами его возникновения.

А для этого нужно эти причины выявить, для чего проводится анализ внешних и внутренних факторов, изучение динамики показателей и сбор информации о состоянии предприятия в каждом из его отделов. Своевременная, комплексная, глубокая диагностика состояния предприятия является начальным этапом в разработке стратегии антикризисного менеджмента.

Исследование внешних факторов.

Как рассматривалось выше, внешних факторов возникновения кризиса может быть большое количество – и важно правильно классифицировать и исследовать информацию. Поэтому лучше всего, если анализ внешней среды будет проходить в несколько этапов по заранее составленной программе.

1. Исследование макросреды, которая в свою очередь включает:

1) политическую сферу;

2) экономическую сферу;

3) социальную обстановку;

4) технологическое окружение.

2. Исследование поверхностной внешней среды. Сюда входят:

1) покупатели;

2) поставщики;

3) внутриотраслевые конкуренты;

4) новые конкуренты (новые предприятия с новыми технологиями).

Полученная информация имеет, как правило, большие объемы. Ее можно упорядочить путем создания сценариев возможного развития или тенденции. Подобный метод позволяет выявить наиболее значимые факторы внешней среды для предприятия, которые оно будет держать под непосредственным наблюдением во избежание опасности.

Очень эффективным методом является также SWOT-анализ, рассмотренный в предыдущих пунктах.

Анализ внутренних факторов в кризисной ситуации на предприятии.

Анализ внутренней среды предприятия проводится с целью выявления внутренних противоречий и проблем, а также для определения возможностей предприятия. Если общее состояние в целом нестабильно и в нем много слабых сторон, то это повод для тщательного изучения действующей стратегии. Возникновение кризиса является результатом слабой стратегии или ее неэффективной реализации или действия этих факторов в совокупности.

Менеджеры, занимающиеся антикризисными исследованиями, прежде всего должны обратить внимание на следующие факторы.

1. Эффективность действующей стратегии.

Нужно выявить изначальные цели и задачи стратегии и посмотреть, какие из них уже были достигнуты. Далее нужно оценить состояние предприятия по каждой из составляющих: это определить конкурентоспособность предприятия, масштабы конкуренции, структуру потребителей, затем определить производительность предприятия, действия маркетологов, финансистов, сотрудников. Такая тщательная оценка позволит подробно описать стратегию предприятия и ее эффективность, тем более что оцениваемые показатели находятся в количественной форме. Это доля предприятия на рынке, величина прибыли, объем продаж и т. д.

2. Сильные и слабые стороны предприятия.

Сильные стороны заключаются в достижении предприятием определенных успехов, техническом совершенствовании, конкурентоспособности бренда, приобретении необходимых для дальнейшего развития навыков и опыта, накоплении ресурсов и приобретении новых.

Слабые стороны – отсутствие каких-либо элементов в функционировании предприятия. Это пробелы в управлении, организационной структуре, социальных отношениях, финансовой, экономической и технической базе и многое другое. Слабые стороны могут проявляться в любом отделе предприятия и на любом его уровне.

Для создания антикризисной стратегии важны и сильные, и слабые стороны. Первые, потому что служат основой антикризисной стратегии. Если их недостаточно, то нужно стимулировать развитие более слабых сторон. Большое количество слабых моментов является причиной возникновения кризисов.

3. Конкурентоспособность цен и издержек предприятия.

Для подобного анализа нужно еще иметь данные и о конкурентных предприятиях, которых в отрасли может быть большое количество. При исследовании конкурентных предприятий следует обратить внимание на их стратегии. Возможно, это будет полезный опыт, который подскажет нужные решения.

4. Стабильность конкурентов.

Оценки конкурентоспособности цен и издержек конкурирующих предприятий очень важны, однако их недостаточно.

Стабильность и прочность позиции оценивается финансовым положением, состоянием продукции, технической базы. При этом можно сравнить положение данного и конкурентного предприятий, что позволит выявить сильные и слабые стороны по отношению к конкурентам.

5. Формулировка причин кризиса.

После получения информации, ее обработки и систематизации подводятся итоги, в ходе которых определяются важнейшие задачи. Они нуждаются в четком определении для более эффективного составления антикризисной стратегии.

6. Пересмотр целей функционирования предприятия.

После постановки задач в целом задача управленческой структуры и антикризисного отдела состоит в том, чтобы определить, сможет ли предприятие выйти из кризиса в рамках имеющейся структуры.

7. Составление методов и способов по преодолению предприятием кризиса.

Таким образом, кризис предприятия – это очень серьезный и глубокий процесс, а самое главное – это очень опасный процесс. Нельзя легкомысленно относиться к этому вопросу, поскольку даже неглубокий кратковременный кризис проявляет недостатки в управленческо-организационной структуре. Конечно, если речь не идет о серьезных внешних факторах. Даже в условиях стабильности и процветания нужно подвергать тщательному анализу все показатели, потому как первоначальные симптомы могут быть отдельны и не ярки, но их своевременное выявление будет способствовать более быстрому реагированию, в результате чего кризис может и не наступить.

1.5. Причины и признаки кризиса

Признаки кризиса.

Для того чтобы хорошо разбираться в кризисах, необходимо знать их типологию, потому что классификации основаны на выделении каких-либо признаков, что само по себе является подсказкой.

Преодоление кризисов является управляемым процессом. Об этом можно судить из различных источников, рассказывающих о кризисах прошлого. Успех управления во многом зависит от своевременного распознавания кризиса, его возможных последствий. Признаки кризиса в первую очередь различаются по классификационной принадлежности.

1. Масштабы. Имеют большое значение в плане того, что преодолеть локальный кризис гораздо легче, нежели кризис, охвативший все предприятие или отрасль. Если же кризис выходит на уровень страны, то это уже глубокое расстройство в той ли иной сфере.

2. Направление. Очень важно изначально определить направление кризиса, его проблематику для концентрирования внимания на нужных моментах.

3. Острота. Один и тот же кризис может протекать по-разному в зависимости от различных факторов: общей обстановки, наличия других видов кризисов, этапа развития предприятия или отрасли.

4. Причины. Для преодоления кризиса необходимо устранить его причины, выявление которых – результат антикризисного исследования.

5. Фазы проявления и их протекание.

6. Последствия.

В распознавании кризиса большое место принадлежит взаимосвязи проблем. Как правило, причиной кризиса не является одна проблема, это сочетание (накопление) различных ситуаций, приведших к кризисному состоянию. В управленческой структуре должен существовать антикризисный мониторинг. Это комплекс мероприятий, направленных на контролирование процессов развития и деятельности и анализ их динамики в понятии антикризисного менеджмента. Другими словами, это система, созданная для прогнозирования наступления кризисов путем анализа имеющихся показателей. Система антикризисного мониторинга в последнее время приобрела большую популярность и с успехом применяется на российских предприятиях.

Однако прежде чем проводить анализ состояния, нужно иметь четкое представление о показателях и симптомах кризисов.

При анализе динамики показателей нужно учитывать еще и тот факт, что отдельные отрицательные тенденции могут необязательно говорить о наступлении кризиса, хотя это, несомненно, является предупреждающим сигналом. Это могут быть эпизодические моменты, связанные, например, с природным сезоном.

Большое значение имеет не только система показателей, но и методология их использования. Показатели говорят о многом и нужно эти данные научиться использовать не только для анализа, но и для практического использования – в целях прогнозирования и выявления возможных последствий.

Как видно, распознавание кризиса – это не просто процесс анализа данных и получения на их основе каких-либо выводов. Это еще и меры по дальнейшему использованию этой информации в целях преодоления кризиса. Поэтому среди специалистов антикризисного менеджмента недостаточно одних менеджеров, еще необходимы аналитики, математики и статистики. Только при их комплексной работе можно прийти к действительно эффективным результатам.

Причины кризиса.

Причины кризиса зависят от его факторов, поэтому они также подразделяются на внешние и внутренние.

Внешние причины – это угроза извне, а так как социально-экономическая система находится во взаимодействии со множеством различных субъектов, то и структура внешних причин также имеет довольно усложненный вид.

1. Социально-экономические факторы общего развития страны:

1) рост инфляции; нестабильность налоговой системы – изменение налоговой ставки или принятие новых налогов особенно сильно сказывается на предприятиях в начальный период своего развития;

2) нестабильность правительственной системы – глубокие разногласия в государственных органах, из-за чего все другие трудности остаются в тени;

3) разделение властей на оппозиции, что влечет за собой беспорядочное принятие решений;

4) снижение уровня доходов населения – это является основанием для роста социальной напряженности и, как следствие, появления социального кризиса. Как правило, правительство вынуждено идти на такие меры из-за экономических и финансовых кризисов в стране и важнейших отраслях, поскольку требуются большие средства для преодоления кризисных ситуаций;

5) рост безработицы – результат экономических и промышленных кризисов и причина социальных кризисов.

2. Рыночные факторы:

1) нестабильность валютного рынка;

2) усиление монополизма;

3) сокращение сферы рынка.

3. Прочие внешние факторы:

1) политическая нестабильность;

2) рост криминальных структур – эта проблема остается актуальной на протяжении уже долго времени, несмотря на многочисленные меры правительства. От криминальных действий страдают как малые и крупные предприятия, так и отрасли в целом. Наибольшая опасность кроется в возглавлении крупных отраслей и предприятий людьми с низкими профессиональными навыками и отсутствием опыта, что обычно приводит к кризисной ситуации, причем довольно тяжелой;

3) природно-климатические причины – кроются в стихийных бедствиях, наносящих большой урон всему сектору деятельности и государству в целом;

4) стихийные бедствия опасны тем, что могут вызвать сразу несколько кризисов – экономический, социальный, экологический. В такой ситуации очень трудно сориентироваться и определить первоочередность задач. Как правило, ощущается нехватка средств, для чего приходится использовать резервные фонды.

Внутренние причины возникновения кризиса.

1. Управленческие причины:

1) разногласия между участниками управленческой структуры – если это легкие разногласия, то обычно все решается путем переговоров. Но бывают сложные ситуации, сочетающие в себе психологические факторы, личные интересы участников, несогласованность действий – это может привести к серьезным последствиям, таким как кризис;

2) отсутствие динамики в управлении – с течением времени предприятие или отрасль развиваются и приобретают все большие масштабы и формы, для чего требуется более разветвленная и дифференцированная сеть управления. Отсутствие гибкости приводит к «неуспеваемости» хода управления за развитием;

3) высокий уровень коммерческого риска – если предприятие или бизнес создавались в рискованных условиях, то управление может некоторое время сдерживать темпы развития, боясь потерь. Это может привести к потере шанса занять место на рынке или постепенному «затуханию» дела;

4) недостаточное знание конъюнктуры рынка – при образовании предприятия следует провести внимательный анализ ситуации на рынке, исследование тенденций спроса и предложения и реальное оценивание своих возможностей в связи с этим. В процессе деятельности нужно также постоянно следить за этими процессами для внесения изменений в организационную и производственную структуры для сохранения конкурентоспособности на рынке;

5) сложности с учетными системами – для своевременного обнаружения кризиса необходимо проводить анализ деятельности. Во многом это осуществляется через различные отчетные документы, отражающие прибыль, расходы, издержки, баланс и т. д. Предоставление этих документов должно проходить в точно установленные сроки, в противном случае можно пропустить первые признаки наступления кризиса;

6) затруднения маркетинговых служб. Хорошо организованный маркетинг – половина успеха, так считают большинство специалистов. Он помогает в повышении конкурентоспособности и раскрутке. Однако при недостаточной организации он может иметь противоположный эффект.

2. Производственные причины:

1) устаревшая техническая база – приводит к снижению производительности и качества выпускаемой продукции, а значит, и спроса на нее;

2) низкая производительность труда – связана с отсутствием стимулов упорной и эффективной работы: подходящих условий труда и оплаты труда, социальных гарантий, карьерного роста, дополнительных преимуществ;

3) высокие энергозатраты – это связано, как правило, с изнашиванием технической базы, где старое оборудование просто еще не было доведено до уровня экономии энергии.

3. Рыночные причины:

1) низкая конкурентоспособность товара – связано с недостаточным уровнем качества или плохо проведенной маркетинговой кампанией;

2) зависимость от постоянного ограниченного количества поставщиков и клиентов.

Наличие хотя бы одного фактора уже является предкризисным состоянием, но наибольшее влияние на общее состояние предприятия или отрасли оказывают сложности в управленческих структурах. Именно эти трудности являются наиболее характерными для современного бизнеса, препятствующими нормальному (и эффективному) функционированию систем вследствие возникновения кризисов.

Для выживания в условиях кризисных ситуаций требуется сплоченность всех структур – экономических, финансовых, управленческих.

В настоящее время разработано множество программ по диагностированию и мониторингу кризисных ситуаций.

Но прежде чем приступать к их использованию, нужно внимательно проанализировать структуру социально-экономической системы и выбрать подходящую. Предпочтительнее все-таки будет разработка собственного комплекса мер по прогнозированию и обнаружению кризисов, поскольку, несмотря на общие положения, среда каждой системы сугубо индивидуальна.

Вообще, во время всего периода существования социально-экономической системы необходимо наблюдать за внешними и внутренними факторами, потому что все процессы находятся в условии динамического развития.

Глава 2

Государство и антикризисный менеджмент

2.1. Государственное управление системой финансового оздоровления

До марта 2004 г. управление системой финансового оздоровления в Российской Федерации осуществлялось Федеральной службой по финансовому оздоровлению и банкротству. Однако, Указом Президента РФ от 9 марта 2004 г. № 314 «О системе и структуре федеральных органов исполнительной власти» вышеназванный орган исполнительной власти был упразднен и его функции переданы трем другим органам исполнительной власти: Федеральному агентству по управлению федеральным имуществом, Министерству экономического развития и торговли, Федеральной налоговой службе.

В соответствии с Постановлением Правительства РФ от 8 апреля 2004 г. № 200 «Вопросы Федерального агентства по управлению федеральным имуществом» Федеральное агентство по управлению федеральным имуществом является федеральным органом исполнительной власти и осуществляет функции по управлению федеральным имуществом, в том числе в области земельных отношений, функции по оказанию государственных услуг и правоприменительные функции в сфере имущественных отношений.

Основными функциями Федерального агентства по управлению федеральным имуществом в пределах установленных полномочий являются:

1) проведение единой государственной политики в области имущественных и земельных отношений;

2) осуществление полномочий собственника в пределах и в порядке, определенных федеральным законодательством, в отношении имущества федеральных государственных унитарных предприятий и государственных учреждений (за исключением полномочий собственника, которые в соответствии с законодательством РФ осуществляют иные федеральные агентства), акций (долей), акционерных (хозяйственных) обществ иного имущества, составляющего казну РФ, а также полномочий по изъятию у учреждений и казенных предприятий излишнего, неиспользуемого либо используемого не по назначению федерального недвижимого имущества, передаче федерального имущества физическим и юридическим лицам, приватизации (отчуждению) федерального имущества;

3) разграничение государственной собственности, в том числе на землю, на собственность РФ, собственность субъектов РФ и собственность муниципальных образований;

4) осуществление полномочий собственника имущества должника – федерального государственного унитарного предприя тия, при проведении процедур банкротства;

5) защита имущественных и иных прав и законных интересов РФ при управлении федеральным имуществом и его приватизации на территории РФ и за рубежом;

6) осуществление учета федерального имущества и ведение реестра федерального имущества.