Рыночная отношения, сложившиеся в России, оказали влияние на экономическую систему страны на современном этапе развития, став основой развития малого предпринимательства. Работая и развиваясь в собственных интересах, быстро адаптируясь к постоянно измененяемой конъюнктуре рынка, имея возможность производить оборот капитала в короткие сроки, малые предприятия способствуют развитию национального хозяйства и стабильному формированию бюджетов разных уровней.

Важным фактором в развитии малого бизнеса является налоговая политика государства. Уплачивать законно установленные налоги и сборы обязанность каждого субъекта хозяйствования, при этом возникает естественное стремление сэкономить, вытекающее из определения предпринимательства. По причине этого и зачастую правовой безграмотности между налоговыми органами и субъектами предпринимательства разгораются споры, которые могут пагубно отразиться на деятельности предприятия. В этих условиях организация может функционировать успешно, только при соблюдение правильной, грамотно спланированной налоговой политики предприятия. Обязательным элементом этой политики является оптимизация налогообложения призванная снизить размер налоговых отчислений.

Актуальность темы дипломной работы заключается в том, что в экономический кризис повлек за собой две совершенно противоположные тенденции в налоговом планировании. С одной стороны, компании в своем стремлении максимально сократить расходы стали применять более агрессивные методы налоговой оптимизации. Им явно не хватило тех поблажек, которые предоставило государство в виде поправок в НК РФ. С другой – чиновники усилившие контроль за пополнением бюджета. В такой ситуации особую важность приобретает для компаний тщательная продуманность при разработке новых и реализации существующих способов оптимизации.

Целью исследования является разработка комплекса научных предложений и практических рекомендаций по применению схем налоговой оптимизации, на предприятиях относящихся к субъектам малого предпринимательства.

Для достижения намеченной цели в работе были поставлены следующие задачи:

- определение теоретических основ налоговой оптимизации;

- исследовать сущность и место малого предпринимательства в экономике;

- дать финансово-экономическую характеристику объекту исследования;

- изучить существующую на предприятии систему налогообложения;

- разработать пути оптимизации налогообложения данного предприятия.

Объектом исследования является малое предприятие ООО Фирма «Ц. М. Холдинг».

Нашей курсовой работы — «Анализ формирования ассортимента ...

... усилий. Тема нашей курсовой работы - «Анализ формирования ассортимента товаров на розничных предприятиях и его оптимизация на примере предприятия». В данной курсовой работе речь пойдёт о формировании ассортимента на примере сети магазинов «Магнит». Ассортимент товаров, услуг, а также ...

Предметом исследования является пути оптимизаций налогообложения в ООО Фирма «Ц. М. Холдинг».

Теоретической основой исследования явились труды отечественных и зарубежных ученых в области экономики малого бизнеса, налогообложения малого предпринимательства, управления финансов, статистики, так же различные нормативно правовые акты Российской федераций. В числе авторов следует отметить таких, как: Галимзянов Р.Ф., Гуськов С.И., Кожинов В.Я., Мельником Д.Ю., Погорлецкий А.И., Рогозиным Б.А., Черником Д.Г., Брызгалин А.В., Берник В.Р., Головкин А.Н., Свиридова Н.В., Козлова Т.Н., Бадеева Е.А., Малахова Ю.В., Гафурова Ф.К., Сотникова Л.В., Абелева Г.А.

Для достижения цели дипломной работы и реализации поставленных задач были использованы такие методы научного познания как: анализ, обобщение, описание, сравнительно-правовой и формально-юридический метод.

Структура работы включает: введение, три главы, заключение, список использованной литературы и приложения.

В первой главе дипломной работы рассмотрены общие методологические вопросы оптимизации налогообложения. Дано определение понятия малого предпринимательства и его роль в экономике.

Во второй главе дипломной работы дана финансово-экономическая характеристика ООО Фирма «Ц. М. Холдинг». Произведен анализ действующей системы налогообложения предприятия.

Третья глава посвящена разработке схем налоговой оптимизаций для рассматриваемой организации.

В заключении сделаны выводы по итогам дипломного исследования.

Практическая значимость работы состоит в том, что ее основные положения и выводы сформулированы в виде конкретных рекомендаций, которые могут быть использованы предприятиями малого бизнеса для повышения эффективности налогообложения и деятельности в целом.

1. Понятие налоговой оптимизаций и малого предпринимательства

1.1 Понятие и сущность оптимизации налогообложения

В современном мире сложилась тенденция, согласно которой предприниматели, руководители и рядовые налогоплательщики рассматривают налоги как потери для бизнеса, а государства в свою очередь стремится со своей стороны подействовать на своих граждан внушениями о том, что налоги являются платой за цивилизованное общество. По причине того, что предприниматели не могут самостоятельно выбирать виды и размеры налогов, которые они согласны платить, поскольку законодательно оговорены все налоги и порядок их уплаты в бюджет страны, при наличие соответствующих органов контроля в обязанности которых входит надзор за надлежащим исполнением налогового законодательства, бизнес сообществу остаётся только искать пути обхода этих законов, это естественное стремление снизить налоговое бремя послужило причиной возникновения такого явление, как оптимизация налогообложения.

Под налоговой оптимизацией понимаются организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений.

История возникновения и развития налогообложения и налогового права

... налогового права, выделение в самостоятельную подотрасль налогового права, как основной институт финансового права. Задачи:Проанализировать происхождение налогов и основные этапы развития налогообложения, дать общую характеристику места и роли налогового права в системе российского права, выделить источники налогового права. История ...

Предпосылки к возникновению оптимизаций налогообложения содержаться в различных нормативно правовых актах, в том числе и Конституции РФ, в которой содержится целый ряд статей, закрепляющих право налогоплательщика на осуществление оптимизации налогообложения.

Так, провозглашенная свобода экономической деятельности ст. 8 Конституции предполагает, что каждый налогоплательщик вправе самостоятельно определять, каким видом предпринимательской деятельности он будет заниматься. Такие виды экономической деятельности перечислены в Общероссийском классификаторе видов экономической деятельности ОК 029-2001, который был введен в действие постановлением Госстандарта РФ. Следовательно, каждый гражданин вправе отказаться от работы по трудовому договору, работая на себя в качестве индивидуального предпринимателя или заключая, как внештатный работник гражданско-правовые договоры на выполнение конкретной работы.

Право свободы передвижения, выбора места пребывания и места жительства ст. 24 Конституции предполагает возможность выбора места государственной регистрации и места нахождения, в том числе в местах с благоприятных налоговым климатом.

Право свободного использования своих способностей и имущества для предпринимательской и иной не запрещенной законом экономической деятельности ст. 34 Конституции означает, что любой налогоплательщик вправе самостоятельно определять, каким образом он будет осуществлять свою предпринимательскую деятельность, в том числе он сам вправе выбирать с кем, в какой форме, на каких условиях он будет вступать в правоотношения в связи с осуществлением такой деятельности. Данное конституционное право подкреплено статьей 1 Гражданского Кодекса РФ, из которой вытекает принцип свободы договора. Согласно пункту 2 статьи 1 ГК РФ юридические лица приобретают и осуществляют свои гражданские права своей волей и в своем интересе. Они свободны в установлении своих прав и обязанностей на основе договора и в определении любых, не противоречащих законодательству условий договора. Согласно пункту 2 статьи 421 ГК РФ стороны могут заключить договор, как предусмотренный, так и не предусмотренный законом или иными правовыми актами.

Немаловажной для защиты оптимизации налогов является статья 45 Конституции, которая закрепляет право каждого защищать свои права и свободы всеми способами, не запрещенными законом. Учитывая то обстоятельство, что налог есть узаконенная процедура изъятия у налогоплательщика принадлежащего ему имущества, то логично предположить, что такой налогоплательщик вправе не запрещенными законом способами защищать свое право собственности.

Помимо Конституции РФ, статья 21 Налогового Кодекса РФ прямо предусматривает, что налогоплательщик имеет право использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах.

Еще один шаг на пути к признанию правомерности института налогового планирования в России сделал Конституционный Суд РФ. В частности, в постановлении от 27 мая 2003 г . № 9-П КС РФ указал следующее: «В случаях, когда законом предусматриваются те или иные льготы, освобождающие от уплаты налогов или позволяющие снизить сумму налоговых платежей, применительно к соответствующим категориям налогоплательщиков обязанность платить законно установленные налоги предполагает необходимость их уплаты лишь в той части, на которую льготы не распространяются, и именно в этой части на таких налогоплательщиков возлагается ответственность за неуплату законно установленных налогов. Следовательно, недопустимо установление ответственности за такие действия налогоплательщика, которые, хотя и имеют своим следствием неуплату налога либо уменьшение его суммы, но заключаются в использовании предоставленных налогоплательщику законом прав, связанных с освобождением на законном основании от уплаты налога или с выбором наиболее выгодных для него форм предпринимательской деятельности и соответственно — оптимального вида платежа».

Оптимизация налогообложения на примере ООО Сокольский хлебокомбинат

... как оптимизация налогообложения. Под налоговой оптимизацией понимаются организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений Предпосылки к возникновению оптимизаций налогообложения ...

Таким образом, помимо намеренного использования льгот КС РФ считает абсолютно законными намеренный выбор наиболее выгодных форм ведения предпринимательской деятельности, влекущие неуплату налога или уменьшение его суммы. Такие формы ведения предпринимательской деятельности проявляются в использовании специальных налоговых режимов, выборе более выгодных форм договорных отношений и т. д.

Однако самый большой вклад в развитие института налоговой оптимизации внес Пленум Высшего Арбитражного Суда Российской Федерации своим постановлением от 12 октября 2006 г . № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды. Еще одним позитивным аспектом легализации оптимизации налогообложения являются изменения в формулировках ст. 198 и ст. 199 Уголовного кодекса РФ.

Хотя законодательство РФ предусматривает право плательщика налогов на реализацию мер защиты права собственности, а также право на действия, направленные на уменьшение налоговых обязательств, тем не менее, безгранично этим правом пользоваться нельзя. Очень большое значение имеет возможность отстаивания интересов предприятия перед налоговыми и иными контролирующими органами, и поддержание работоспособности схемы оптимизации налогообложения.

Зачастую налоговая оптимизация ассоциируется с минимизацией налоговых отчислений в бюджет. В действительности, конечно, целью должна быть не минимизация, т.е. снижение налогов, а увеличение прибыли предприятия после налогообложения. Процесс оптимизация налогообложения, связан с достижением определенных пропорций всех финансовых аспектов сделки или проекта.

Понятие оптимизация налогообложения намного шире: помимо минимизации, ее инструментами являются отсрочка уплаты налогов, уменьшение суммы выплачиваемых в бюджет средств и другие.

В целях достижения наибольшей эффективности от применения схем налоговой оптимизации, требуется слаженная работа команды налоговых юристов и бизнес консультантов.

Задача первых: построение и вывод схемы оптимизации налогообложения, адаптация схемы с точки зрения правового поля.

Задача вторых: обеспечение нормального внедрения схемы в уже существующую и сложившуюся матрицу бизнес-процессов предприятия. Такой комплексный подход позволяет создавать эксклюзивные решения для различных предприятий.

В зависимости от периода времени налоговая оптимизация может быть подразделена на текущую и перспективную.

Процесс работы по созданию и внедрению схемы оптимизации налогообложения состоит из нескольких ключевых этапов:

Оптимизация налогового бремени

... явлений и процессов. Дипломная работа имеет традиционную структуру и включает в себя введение, основную часть, состоящую из 3 глав, заключение, список использованной литературы и приложений. Глава I. Теоретические основы оптимизации налогового бремени 1.1 Налоговое бремя: сущность, ...

- проверка бухгалтерского и налогового учёта, базы договоров и первичных документов;

- устранение обнаруженных ошибок, обеспечение необходимого объёма и качества первичных документов. Данный этап позволяет обезопасить деятельность предприятия за предыдущий период деятельности от возможных штрафов в процессе выездных налоговых проверок;

- разработка собственно схемы оптимизации налогообложения. Схема оптимизации налогообложения представляет собой определенный порядок взаимоотношений между несколькими субъектами хозяйственных отношений, направленных на уменьшение бюджетных платежей в рамках действующего законодательства. Довольно часто схема предусматривает разделение функций бизнеса между несколькими юридическими лицами или ликвидацию лишних звеньев бизнес-процессов;

- обновление и оптимизация договорной базы, внутренних организационных документов предприятия, создание системы автономного внутреннего контроля; разработка новых форм договорных отношений с контрагентами и между несколькими контролируемыми юридическими лицами.

Также, если это необходимо, происходит корректировка учётной политики.

Разрабатываемые схемы оптимизации налоговых платежей становятся в последнее время все более индивидуализированными, но все они должны оцениваться с точки зрения базовых принципов налоговой оптимизации.

Принцип адекватности затрат. Стоимость внедряемой схемы не должна превышать суммы уменьшаемых налогов. Допустимое соотношение затрат на созданную схему и ее обслуживание к сумме экономии налоговых издержек имеет индивидуальный порог, который может зависеть и от степени риска, связанного с данной схемой, и от психологических факторов. Следует также помнить и о том, что большинство схем, помимо затрат на создание и обслуживание, требуют и определенных расходов по их ликвидации.

Принцип юридического соответствия. Суть его заключается в недопустимости построения схем оптимизации, основанных на коллизиях или «пробелах» в нормативных актах. В тех случаях, когда отдельные положения законодательства являются спорными и могут трактоваться как в пользу налогоплательщика, так и в пользу государства, возникает вероятность возникновения в будущем судебных разбирательств

Принцип конфиденциальности. Доступ к информации о фактическом предназначении и последствиях проводимых трансакций должен быть максимально ограничен. На практике это означает, что, отдельные исполнители и структурные единицы, участвующие в общей цепи оптимизации, не должны представлять себе картину в целом, а могут руководствоваться только определенными инструкциями локального характера.

Принцип подконтрольности. Достижение желаемых результатов от использования схемы оптимизации налоговых платежей зависит от хорошо продуманного контроля и существования реальных рычагов воздействия на всех исполнителей и на всех этапах.

Принцип допустимого сочетания формы и содержания. Синхронизация юридических и фактических действий важна не только для обеспечения защиты от недобросовестных участников процесса, но имеет также значение для отражения возможных подозрений со стороны проверяющих. Это связано, в частности, с существованием в Гражданском кодексе таких понятий, как недействительная сделка, притворная сделка, мнимая сделка, недееспособный гражданин и т. д., а также с наличием в Уголовном кодексе статей, посвященных уклонению от налогов, фиктивному предпринимательству, фиктивному банкротству, отмыванию денежных средств и имущества и т. п.

Принцип нейтралитета. Оптимизацию налоговых платежей необходимо производить за счет своих налоговых платежей, а не за счет увеличения отчисления независимых контрагентов. Данный принцип можно также назвать принципом взаимовыгодного сотрудничества. Некоторые налоговые платежи устроены по принципу сообщающихся сосудов: увеличение платежей у одного участника договорных отношений приводит к уменьшению платежей у другого и наоборот — уменьшение базы налогообложения у одного контрагента ведет к ее увеличению у второго. Поэтому следует принимать во внимание и интересы независимых поставщиков и покупателей.

Принцип диверсификации. Оптимизация бюджетных отчисления, как один из видов экономической деятельности, связанный с движением и хранением материальных ценностей, может быть подвержен влиянию различных внешних и внутренних факторов неблагоприятного характера. Это могут быть и постоянные изменения в законодательстве, и просчеты первоначальных планов, и форс-мажорные обстоятельства. При этом следует иметь в виду и тот факт, что, в связи с последними изменениями в уголовном законодательстве, юридические последствия от развития событий по пессимистическому сценарию имеют значительные различия в зависимости от размеров негативных трансакций.

1.2 Сущность и роль предприятий малого бизнеса

Малый бизнес в рыночной экономике является ведущим сектором, определяющим темпы экономического роста, структуру и качество валового национального продукта. Но дело не только в количественных показателях, этот фактор по самой своей сути является типично рыночным и составляет основу современной рыночной инфраструктуры.

Малым предпринимательством признается деятельность, осуществляемая определенными субъектами рыночной экономики, имеющими установленные законом признаки, конституирующие сущность этого понятия. Как показывает мировая и отечественная практика, основным критерием, на основе которого предприятия различных организационно правовых форм относятся к субъектам малого предпринимательства, является средняя численность работников, занятых за отчетный период на предприятии. Наряду со средней численностью персонала критериями отнесения к малому предпринимательству выступают объем прибыли, величина активов, размер уставного капитал и др. По данным Всемирного банка, общее число показателей по которым предприятия признаются субъектами малого предпринимательства, превышает 50. Однако наиболее часто применяются вышеназванные.

Согласно Российскому законодательству предприятие относится к малым при соответствии следующим критериям:

- они должны быть зарегистрированы в установленном порядке т.е.внесенные в единый государственный реестр юридических лиц;

- для юридических лиц, доля участия Российской Федерации, субъектов Российской Федерации, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций, благотворительных и иных фондов в уставном капитале указанных юридических лиц не должна превышать двадцать пять процентов;

- суммарная доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого и среднего предпринимательства, не должна превышать двадцать пять процентов;

- средняя численность работников за предшествующий календарный год не должна превышать ста человек включительно;

- выручка от реализации товаров, работ, услуг без учета налога на добавленную стоимость или балансовая стоимость активов за предшествующий календарный год не должна превышать предельные значения в 400 млн. рублей.

Возлагая на малый бизнес определенные надежды, как на резерв, использование которого позволит поднять экономику страны государством предприняты попытки снизить налоговое бремя субъектов малого предпринимательства, а также облегчить налоговый учет. Для достижения указанных целей был разработан и принят закон в рамках поддержки субъектов малого предпринимательства, а также в НК РФ был введен раздел, посвященный специальным налоговым режимам, ориентированный на субъекты малого предпринимательства. Все эти меры в комплексе должны помочь возникновению новых и развитию уже существующих субъектов малого бизнеса в непростых Российских условиях.

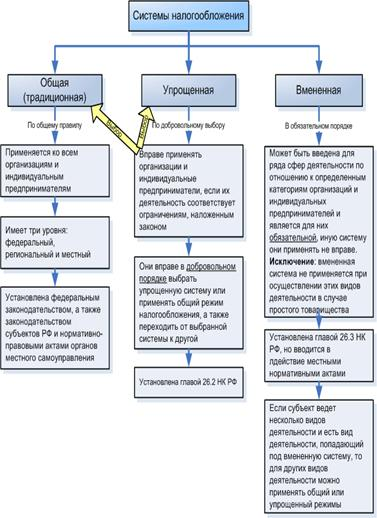

В рамках действующего на данный момент в РФ законодательства, для малого предпринимательства предусмотрены несколько альтернативных налоговых режимов, характерные особенности которых показаны на рис. 1.

Рис. 1. Системы налогообложения субъектов малого предпринимательства

При этом общая система налогообложения подразумевает уплату всех видов федеральных, региональных и местных налогов, таких как:

- НДС;

- акцизы, налог на прибыль;

- налог на доходы физических лиц;

- налог на имущество организаций;

- транспортный налог;

- единый социальный налог.

В свою очередь упрощенная система налогообложения дает возможность юридическим лицам и индивидуальным предпринимателям добровольно перейти на уплату единого налога, который заменяет собой:

- налог на прибыль;

- НДС, за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации;

- налог на имущество организаций;

- ЕСН.

Для индивидуальных предпринимателей уплата единого налога заменяет уплату:

- налога на доходы физических лиц, в части доходов, полученных от предпринимательской деятельности;

- налога на имущество физических лиц, в отношение имущества, используемого для предпринимательской деятельности;

- единого социального налога, в отношении доходов полученных от предпринимательской деятельности, а так же выплат и иных вознаграждений, начисляемых ими в пользу физических лиц;

- НДС, за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российском Федерации.

Налоги, не вошедшие в указанный перечень, уплачиваются организациями и предпринимателями, перешедшими на упрошенную систему налогообложения, в общем порядке наряду со взносами на обязательное пенсионное страхование. Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняется действующий порядок ведения кассовых операций и порядок представления статистической отчетности. Они также не освобождаются от исполнения обязанностей налоговых агентов.

Единый налог на вмененный доход применяется для отдельных видов деятельности, который вводится в действие законами субъектов РФ.

Для юридических лиц уплата ЕНВД заменяет собой :

- налог на прибыль;

- НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации);

- налог на имущество организаций;

- ЕСН.

При этом вышеуказанное освобождение предоставляется только в отношении прибыли, операций, имущества и выплат, непосредственно связанных с ведением тех видов предпринимательской деятельности, которые облагаются ЕНВД.

Говоря о роли малого бизнеса, следует подчеркнуть, что малые предприятия – это побочная сфера экономики. Малый бизнес ограниченно включается в хозяйственную структуру, конкурентную среду и в общественное разделение труда. Помимо того, что малые предприятия внедряют новые товары и обеспечивают рабочие места, они играют важную роль в деятельности крупных корпораций, занимаясь сбытом их продукции, обслуживанием, снабжением.

Именно малые предприятия, не требующие крупных стартовых инвестиций и гарантирующие высокую скорость оборота ресурсов, способны наиболее быстро и экономично решать проблемы реструктуризации экономики, формирование и насыщение рынка потребительских товаров в условиях дестабилизации экономики и ограниченности финансовых ресурсов.

Таким образом налоговую оптимизацию можно определить как выбор оптимального сочетания правовых форм отношений и возможных вариантов их интерпретации в рамках действующего законодательства. Иными словами, это выбор между различными вариантами осуществления деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств, при этом целью является не снижение отдельных налогов, а увеличение доходов налогоплательщика после уплаты налогов.

Современное налоговое законодательство предусматривает различные налоговые режимы, которые зависят от статуса налогоплательщика, места его регистрации и организационно-правовой формы, а также направлений и результатов его финансово-хозяйственной деятельности. В этом плане государство сделало большой шаг на встречу, предприятиям малого бизнеса предоставив им альтернативные варианты налогообложения в виде специальных налоговых режимов, достоинством которых является в значительной степени упрощённые требования к ведению налоговой отчётности. Этими законодательными инициативами государство подчеркивает роль и важность развития такого, сектора экономики как малого бизнес, это объясняется признаками присущими малому предпринимательству в целом.

При этом следует отметить, что государство достаточно эффективно борется с процессом налоговой оптимизаций на предприятиях, устраняя недостатки существующего законодательства, в том числе его несовершенство, сложность и противоречивость.

2. Организационно экономическая характеристика и анализ налоговой нагрузки фирмы «Ц. М. Холдинг»

2.1 Краткая экономическая и организационная характеристика фирмы «Ц. М. Холдинг»

Фирма «Ц. М. Холдинг» является обществом с ограниченной ответственностью, учреждена в соответствии с решением собрания Учредителей, частью первой Гражданского кодекса РФ, Законом РФ «Об обществах с ограниченной ответственностью», другими нормами действующего законодательства РФ и Уставом самого Общества.

Фирма является юридическим лицом, имеет круглую печать, штампы, бланки, товарный и фирменный знаки со своим наименованием расчетный и валютный счета в банках.

Учредителями фирмы являются Афаунов Алик Амербиевич и Думанов Хусен Хабасович, которые имеют равные доли в уставном капитали предприятия

Расположена фирма по адресу: КБР. Зольский район, с. Малка, ул. Лермонтова, 7, так же фирма имеет свой офис в г. Нальчик, ул. Тургенева, 15.

Согласно уставу предприятие осуществляет следующие виды деятельности:

- проектные и изыскательские работы, в том числе в области сейсмозащиты;

- ремонтные, общестроительные, монтажные и специальные работы по заказам населения и юридических лиц;

- выпуск товаров народного потребления, в том числе швейное производство;

- производство, переработка, заготовка сельхозпродукции у населения и юридических лиц;

- коммерческая, торговая, посредническая деятельность;

- внешняя торговля.

При этом наибольшее применение организация нашла в строительной сфере, работая и развиваясь с приоритетом в этой области.

В соответствие с законодательством фирма имеет лицензии на осуществление видов деятельности подлежащих обязательному лицензированию.

По итогам 2009 года средняя численность работников составила 55 человек. Объем продаж по итогам 2009 года находиться на уровне 43.2 млн. руб. Стоимость основных производственных фондов по итогам года составила 23.3 млн.руб. что меньше, чем за аналогичный период 2008 года в котором его величина составила 32.2 млн. руб.

Исходя из основных показатели деятельности фирмы учитываемых при определении принадлежности к тому или иному субъекту предпринимательства, вытекают выводы о том, что данная организация относиться к субъектам малого предпринимательства. Несмотря на это данная организация является одним из крупнейших игроков на рынке строительных услуг в КБР, нашедшее себе применение при строительстве » Каскада Нижне – Черекских ГЭС » и » Кашхатау ГЭС »

Представление об организационной структуре фирмы можно получить из рис. 2.

| Руководящее звено | |||||||||||||||

| Директор | Зам. Директора по производству | Гл. бухгалтер | |||||||||||||

| Инженерно-технический персонал | |||||||||||||||

| Нач. ПТО | Бухгалтер | Снабженец | Инспектор ОК | Нач. базы | Прораб | Мастер | |||||||||

| Рабочие и вспомогательный персонал | |||||||||||||||

| Машинисты | Водители | Бетонщики | Охранники | Разнорабочие | Грузчики | Электросварщики | Экспедиторы | ||||||||

Рис. 2.Организационная структура Фирмы «Ц. М. Холдинг»

Стоить отметить, что в рассматриваемая организация применяет общий режим налогообложения в соответствие с этим возникает законодательно установленная необходимость уплачивать следующие налоги:

— Налог на добавленную стоимость. Представляет собой налог взимаемый с предприятий на сумму прироста стоимости на данном предприятии, исчисляемую в виде разности между выручкой от реализации товаров и услуг и суммой затрат на сырье, материалы, полуфабрикаты, полученные от других производителей, со стороны. Ряд товаров, работ, услуг, видов деятельности частично или полностью освобождаются от налога на добавленную стоимость.

— Налог на прибыль организаций. Это налог, взимаемый по определенным ставкам на основе налоговых деклараций организаций. Объектом налогообложения является валовая прибыль компаний за вычетом отдельных видов расходов, осуществляемых из прибыли, и скидок.

- Налог на имущество организаций. Является налогом взимаемым с юридических лиц, просчитывается исходя из стоимости имущества.

— Транспортный налог. Налог с лиц, на которых зарегистрировано транспортное средство, признаваемое объектом налогообложения. Налогом облагают автомобили, мотоциклы, автобусы, самолеты, яхты и другие транспортные средства, зарегистрированные в порядке, установленном законодательством РФ.

— Единый социальный налог. Налог взимаемый с организации и индивидуальных предпринимателей, производящих выплаты физическим лицам, и иные вознаграждения, начисляемые ими в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, а также по авторским договорам.

В связи с тем, что с 1 января 2010 года глава 24 НК РФ утратила силу, исчезла необходимость стоявшая перед организацией уплачивать ЕСН, вместе с тем, вступивший с 1 января 2010 года в отдельных частях ФЗ «О страховых взносах в пенсионный фонд Российской федерации, фонд социального страхования Российской федерации, федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования», возникла необходимость производить отчисления в вышеперечисленные фонды.

Помимо этого организация является налоговым агентом, в свези с этим на неё возлагаются государством, обязанности по определению суммы Налога на доходы физических лиц по каждой выплате денежных средств или иному по лучению дохода.

Наибольшую налоговую нагрузку для данного строительного предприятия составляют НДС, Налог на прибыль организации и ЕСН которые вместе составляют ¾ всех отчислений в бюджетную систему, поэтому первоочередная задача организации состоит именно в их всемерном уменьшении.

Так же следует отметить отрицательную динамику, сложившуюся на предприятие за последние несколько лет, причина которой стало снижение налоговых платежей, это явление объясняется экономическим спадом производства в целом по стране.

Таблица 1 Размер налоговых отчислений в бюджет (тыс. руб.)

| Налоги | Сумма уплаченного налога | ||

| 2007 | 2008 | 2009 | |

| НДС | 5752 | 1847 | 3880 |

| Налог на прибыль организации | 2414 | 1170 | 2819 |

| ЕСН | 3805 | 1706 | 805 |

| Налог на имущество организации | 726 | 684 | 603 |

| Транспортный налог | 108 | 103 | 114 |

Налоговая нагрузка представляет собой показатель совокупного воздействия налогов на отдельный хозяйствующий субъект, на микроэкономическом уровне показатель налоговой нагрузки отражает долю совокупного дохода налогоплательщика, который изымается в бюджет. Показатель рассчитывается как отношение суммы всех начисленных налоговых платежей организации к объему реализации продукции, работ, услуг. Расчет, используемый в конкретном случае, основан на Налоговом Кодексе РФ, данная методика была разработана Минфином РФ.

В состав налогов входит: НДС, ЕСН, налог на прибыль.

Принятые в расчетах ставки налогов:

- Налог на прибыль организаций – 20 % гл.25 НК РФ;

- Налог на добавленную стоимость – 18 % гл.21 НК РФ;

- Налог на имущество организаций — 2,2 % гл. 30 НК РФ;

- Единый социальный налог– 26 % гл. 24 НК РФ,

Совокупная налоговая нагрузка Предприятия – это отношение всех начисленных налоговых платежей к выручке от продажи товаров, работ, услуг за отчетный период, включая доходы от прочих поступлений.

ННорн = НП / (В + ВД)* 100%, где —

ННорн — налоговая нагрузка на Предприятие при применении общего режима налогообложения;

- НП – общая сумма всех начисленных налогов;

- В – доходы от реализации товаров (работ, услуг) и имущественных прав;

- ВД – внереализационные доходы.

(8223025 / 43243226) *100 = 19%

Исходя из полученных показателей, следует, что налоговая нагрузка предприятия существенно превышает присущею отрасли в целом которая составляет 13-15%.

2.2 Особенности налогового учёта на предприятие ООО Фирма «Ц. М. Холдинг»

Организации, руководствуясь законодательством Российской Федерации о бухгалтерском учете, нормативными актами органов, регулирующих бухгалтерский учет, самостоятельно формируют свою учетную политику, исходя из своей структуры, отрасли и других особенностей деятельности. Исходя из этого, учётная политика организаций утверждается приказом на один год.

Бухгалтерский и налоговый учёт на предприятие ведётся бухгалтерией, используя при этом типовой план счетов утверждённый законодательно. Учет имущества, обязательств и хозяйственных операций организаций ведется в валюте Российской Федерации — в рублях. Хозяйственные операции оформляются типовыми нормативно закреплёнными первичными документами, а также формами, разработанными фирмой самостоятельно ( ведомость начисления амортизационных отчислений, учёта основных средств, отчёт о движении ГСМ ) утверждённых приказом об учётной политике организации.

Налоговый учёт ведётся на основании данных бухгалтерского учёта, скорректированных в соответствии с требованием налогового учёта в сводной таблице, разработанной фирмой самостоятельно.

В бухгалтерском и налоговом учёте доходы и расходы учитываются методом начисления.

Основные средства стоимость которых не превышает 20000 рублей, отражаются в бухгалтерском и налоговом учёте в составе материально-производственных запасов и списываются на расходы единовременно после ввода в эксплуатацию.

Амортизация основных средств в бухгалтерском и налоговом учёте начисляется линейным методом, при этом амортизационная премия в налоговом учёте не применяется.

Списание материально-производственных запасов происходит по средней себестоимости.

Расходы будущих периодов в бухгалтерском и налоговом учёте списываются равномерно в течение периода, к которому относятся, за исключением расходов на подписку периодической печати.

Резервы по сомнительным долгам не создаются.

Ежемесячные авансовые платежи по налогу на прибыль рассчитываются исходя из фактической прибыли за отчётный месяц.

В состав прямых расходов, включаемых в себестоимость строительно-монтажных работ входят:

- ·стоимость материалов, затраченных на основное производство;

- ·сумма амортизационных отчислений основных средств производственного назначения, используемых непосредственно в процессе производства;

- ·сумма начисленной заработной платы основных производственных рабочих и инженерно-технических работников;

- ·сумма ЕСН, начисленного на фонд заработной платы.

Общехозяйственные расходы списываются в дебет счёта 20 «Основное производство».

Учёт налога на имущество происходит в составе прочих расходов.

Прочие и внереализационные расходы в течение отчётного периода относится сразу на счёт 99, минуя счёт 91. на счёте 91 учитываются только реализация основных средств, покупных материалов и услуг строительной техники.

Особенности организации и экономики строительного производства, обусловленные характером строительной продукции, оказывают существенное влияние на порядок ведения бухгалтерского учета в строительстве. К наиболее существенным из них можно отнести территориальную обособленность объектов строительства, во многом индивидуальный, даже при серийном строительстве, характер строительного производства, длительность проектирования и строительства объекта, многообразие видов строительно-монтажных работ при строительстве каждого объекта, зависимость сроков и качества строительства от месторасположения объекта, природных условий и даже времени года. Перечисленные и многие другие особенности обуславливают порядок ценообразования в строительстве и учета себестоимости строительных работ, а также достаточно сложную, обычно многоступенчатую, систему расчетов между участниками процесса строительства объекта недвижимости.

В связи с осуществлением своей деятельности перед организацией возникает необходимость применения специфических документов первичного учёта.

В настоящее время первичные учетные документы в строительной отрасли имеют формы и оформляются в соответствии с постановлением Госкомстата РФ «Об утверждении форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве». И постановлением Госкомстата РФ «Об утверждении унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ».

Постановлением Госкомстата РФ № 100 утверждены и введены в действие следующие формы документов:

- ·КС-2 «Акт о приемке выполненных работ»;

- ·КС-3 «Справка о стоимости выполненных работ и затрат»;

- ·КС-6а «Журнал учета выполненных работ»;

- ·КС-8 «Акт о сдаче в эксплуатацию временного сооружения»;

- ·КС-9 «Акт о разборке временных сооружений»;

- ·КС-10 «Акт об оценке подлежащих сносу или переносу зданий, строений, сооружений и насаждений»;

- ·КС-17 «Акт о приостановлении строительства»;

- ·КС-18 «Акт о приостановлении проектно-изыскательских работ по неосуществленному строительству».

Акт о приемке выполненных работ форма № КС-2.Применяется для приемки выполненных подрядных строительно-монтажных работ производственного, жилищного, гражданского и других назначений. Акт составляется на основании данных Журнала учета выполненных работ форма № КС-6а в необходимом количестве экземпляров. Подписывается уполномоченными представителями сторон, имеющих на это право.

На основании данных Акта о приемке выполненных работ заполняется Справка о стоимости выполненных работ и затрат форма № КС-3. Она применяется для расчетов с заказчиком за выполненные работы. Составляется в необходимом количестве экземпляров. Один экземпляр — для подрядчика, второй — для заказчика. Выполненные работы и затраты в Справке отражаются исходя из договорной стоимости. Справка по форме № КС-3 составляется на выполненные в отчетном периоде строительные и монтажные работы, работы по капитальному ремонту зданий и сооружений, другие подрядные работы и представляется субподрядчиком генподрядчику, генподрядчиком заказчику. В стоимость выполненных работ и затрат включается стоимость строительно-монтажных работ, предусмотренных сметой, а также прочие затраты, не включаемые в единичные расценки на строительные работы и в ценники на монтажные работы.

Общий Журнал учета выполненных работ форма № КС-6 Применяется для учета выполнения строительно-монтажных работ. Является основным первичным документом, отражающим технологическую последовательность, сроки, качество выполнения и условия производства строительно-монтажных работ.

Журнал учета выполненных работ форма форма № КС-6а Применяется для учета выполненных работ и является накопительным документом, на основании которого составляется акт приемки выполненных работ по форме № КС-2 и справка о стоимости выполненных работ по форме № КС-3. Журнал учета выполненных работ ведет исполнитель работ по каждому объекту строительства на основании замеров выполненных работ и единых норм и расценок по каждому конструктивному элементу или виду работ. Затраты по строке «Накладные и прочие расходы» отражаются на основе смет этих расходов за отчетный период в размерах, определяемых в соответствии с принятой в строительной организации методикой.

Акт о сдаче в эксплуатацию временного нетитульного сооружения форма № КС-8. Используется для учета приемки законченного строительством временного нетитульного сооружения. Составляется акт исполнителем строительно-монтажных работ в трех экземплярах, первый экземпляр остается у лица, сдавшего объект, на хранение, второй — передается лицу, принявшему объект, на ответственное хранение, третий — передается в бухгалтерию. Материалы, подлежащие возврату, указываются в таблице акта. Против каждого вида материала показываются количество и процент годности материалов, предполагаемых к возврату после разборки данного объекта. В гр. 6 указывается цена материалов с учетом процента годности.

Акт о разборке временных сооружений форма № КС-9. Применяется для оформления разборки временных нетитульных сооружений, для оприходования фактически полученных от разборки материалов, подлежащих возврату. В акте отмечаются количество и процент годности фактически полученных от разборки временных сооружений материалов, а также предполагаемый возврат материалов при возведении данного сооружения, который указывается на основании данных гр. 5 и 6 Акта о сдаче в эксплуатацию временных сооружений форма № КС-8.

Акт об оценке подлежащих сносу или переносу зданий, строений, сооружений и насаждений форма № КС-10. Применяется для определения размера материального ущерба в связи со сносом или переносом зданий, строений, сооружений и уничтожением или порчей насаждений плодово-ягодных, посевов и др.. Составляется акт комиссией, в состав которой должны входить собственник здания, строения, сооружения, насаждения, подлежащего сносу, или его представитель, представитель заказчика вновь строящегося объекта, представитель бюро технической инвентаризации. В случае необходимости в состав комиссии могут входить представители других заинтересованных организаций. В гр. 9 указывается рыночная стоимость строения или насаждения на дату оценки.

Акт приёмки законченного строительством объекта форма № КС-11. Применяется как документ приемки законченного строительством объекта производственного и жилищно-гражданского назначения всех форм собственности при их полной готовности в соответствии с утвержденным проектом, договором подряда или контрактом.

Акт о приостановлении строительства форма № КС-17.Применяется для оформления приостановления строительства, консервации или прекращения строительства. По получении решения о консервации или окончательного прекращения строительства заказчик обязан произвести окончательный расчет по этому строительству с исполнителем работ.

Акт о приостановлении проектно-изыскательских работ по неосуществленному строительству форма № КС-18. Применяется для оформления приостановления начатых проектно-изыскательских работ вследствие не включения этих работ в план или нецелесообразности дальнейшего проектирования строительства.

Фирма «Ц. М. Холдинг» использует в своём арсенале различное сертифицированное программное обеспечение предназначенного для автоматизаций процесса налогообложения, что в значительной мере облегчает работу бухгалтера. В число этих программ входят:

- ·программный комплекс «ЭОН» (Электронная отчетность налогоплательщика);

- ·программный комплекс «Контру-Экстерн»;

- ·программный комплекс «Докумены ПУ 5».

Программный комплекс «ЭОН» предназначен для формирования налоговой, бухгалтерской, статистической отчетности и иных документов, представляемых в государственные органы. В установленной базе находятся шаблоны следующих отчетных документов: платежные документы, документы по НДФЛ (2-НДФЛ, 3-НДФЛ, 4-НДФЛ), журнал учета счетов-фактур, документы для ПФР, документы для ФСС, документы по кадрам и зарплате, карточка расчета с бюджетами и т.д.

Программный комплекс «Контру-Экстерн» предоставляет возможность отчитаться вналоговую инспекцию, не покидая рабочего места. Работая в системе «Контур-Экстерн» Уполномоченное лицо с правом подписи передаваемых отчетов абонента системы осуществляет свою деятельность на рабочем месте системы. При этом является владельцем сертификата ЭЦП пользователь освобожден от сдачи отчетности в бумажном виде или на электронных носителях с дублированием на бумаге.

Программа «Документы ПУ 5» предназначена для формирования документов индивидуального учета страхователем, в соответствии с инструкцией по заполнению форм документов индивидуального учета в системе обязательного пенсионного страхования, утвержденной постановлением Правления ПФ РФ и подготовки их для сдачи в электронном виде в территориальный орган ПФ РФ.

Таким образом, исходя из показателей используемых при определений принадлежности к тому или иному субъекту предпринимательства следует, что данное предприятии относится к субъектам малого бизнеса, при этом, однако, которое из-за масштабов и специфики деятельности вынужденно применять общей режим налогообложения.

Несмотря на сложившуюся в последний несколько лет на предприятие тенденцию к снижению результатов по осуществлению экономической деятельности, следует отметить, что руководство организаций придерживается курса направленного на осуществляет мероприятия в рамках налогового планирования, в этой связи проводятся различные мероприятия в рамках налоговой оптимизации к которым относятся такие как:

- применение метода списание основные средства, стоимость которых не превышает 20000 рублей, путём отражаются в бухгалтерском и налоговом учёте в составе материально-производственных запасов и списываются на расходы единовременно после ввода в эксплуатацию;

- использование специальных коэффициентов амортизации;

- применение линейного метода амортизации основных средств в бухгалтерском и налоговом учёте.

Так же применение различного сертифицированного программного обеспечение в сфере налогообложения, говорит о том, что организация стремиться автоматизировать процесс налогообложения с целью повышения эффективности работы бухгалтерии и снижения возможных рисков, виной которым может послужить человеческий фактор.

3. Основные направления процесса оптимизация налогообложения фирмы «Ц. М. Холдинг»

3.1 Налоговая оптимизация Фирмы «Ц. М. Холдинг» в рамках общего режима налогообложения

Получение выгоды путём создания и использования собственного сайта.

Затраты на создание, размещение и поддержание работы сайта в Интернете могут составлять значительные суммы и учесть их налогоплательщик может при расчете налога на прибыль, тем самым сократив налогооблагаемую базу.

В целом сайт является компьютерной программой исходя из ст. 1261 ГК РФ, поэтому создание сайта — это разработка специальной компьютерной программы. Организация может разработать сайт собственными силами в т.ч. с привлечением сторонних специалистов по договору авторского заказа или обратиться в специализированную организацию. При этом, чтобы открыть сайт, помимо разработки компьютерной программы, организации необходимо:

- зарегистрировать доменное имя сайта;

— В соответствии с п. 1 ст. 1259 ГК РФ компьютерные программы являются объектом авторских прав. Поэтому порядок отражения в бухучете расходов на создание сайта зависит от того, какие права на него принадлежат организации — исключительные или неисключительные. При наличии у организации исключительных прав на сайт разработчики не вправе создавать такой же сайт для других лиц. То есть сайт является уникальным, и организация становится его единственным владельцем. При наличии у организации неисключительных прав на сайт разработчики могут создать подобный сайт и для других лиц согласно п. 1 ст. 1297 и пп. 1 п. 1 ст. 1236 ГК РФ.

Если сайт создается собственными силами, то исключительные права на него могут принадлежать организации при следующих случаях:

- если в трудовом или ином договоре с сотрудником, занятым разработкой сайта, не предусмотрено сохранение за ним всех исключительных прав на сайт;

- если в договоре авторского заказа со сторонним специалистом не предусмотрено, что исключительные права на сайт принадлежат исполнителю;

- если в договоре подряда или в договоре НИОКР, которые прямо не предполагают создание сайта, предусмотрено, что исключительные права на сайт принадлежат организации-заказчику.

Если все исключительные права на сайт принадлежат организации а не разработчикам, то его можно учесть в составе нематериальных активов. При этом должны соблюдаться и другие условия, перечисленные в п. 3 ПБУ 14/2007, а именно:

- исключительные права на сайт подтверждены документально;

- организация в ближайшие 12 месяцев не планирует передать исключительные права на сайт;

- сайт используется в производстве продукции, работ, услуг или для управленческих нужд;

- использование сайта может принести экономические выгоды доходы;

- срок использования сайта превышает 12 месяцев;

- первоначальная стоимость сайта может быть определена.

Важно отметить, что регистрировать исключительные права на сайт в Роспатенте не обязательно. В свою очередь, если организации принадлежат все исключительные права на сайт, то срок их действия не ограничен во времени. Поэтому для целей бухучета срок использования созданного сайта определяется исходя из срока, в течение которого планируется использовать его для управленческих нужд, производства продукции выполнения работ, оказания услуг и иного извлечения доходов, но не более срока деятельности организации, об этом сказано в п. 26 ПБУ 14/2007.

Срок полезного использования сайта необходимо утвердить приказом руководителя организации. В бухучете сайт учитывается в составе нематериальных активов по первоначальной стоимости, она равна сумме всех затрат на разработку сайта, которые включают в себя:

- расходы на оплату услуг и работ сторонних организаций;

- зарплату сотрудников, непосредственно участвовавших в разработке;

- взносы на обязательное пенсионное социальное, медицинское страхование и страхование от несчастных случаев и профзаболеваний;

- расходы на содержание основных средств и нематериальных активов, используемых при создании нового актива, а также суммы амортизации, начисленные по ним;

- невозмещаемые суммы налогов и сборов;

- государственные, патентные и другие аналогичные пошлины;

- таможенные пошлины и сборы;

- другие аналогичные расходы, об этом сказано в п.

п. 8 и 9 ПБУ 14/2007.

В первоначальную стоимость включаются также расходы на разработку приобретение графического дизайна сайта т.е. компьютерной программы. Несмотря на то что дизайн сайта является объектом авторских прав следуя абз. 7 п. 1 ст. 1259 ГК РФ, учесть его как самостоятельный объект нематериальных активов нельзя. Объясняется это тем, что сам по себе дизайн сайта не может принести организации экономических выгод. А это является одним из основных условий признания объекта в составе нематериальных активов согласно пп. «а» п. 3 ПБУ 14/2007.

Расходы на создание сайта предварительно учитываются на счете 08 «Вложения во внеоборотные активы». Специального субсчета для этих расходов Планом счетов не предусмотрено, поэтому его необходимо создать самостоятельно. Субсчет, например, можно назвать «Создание нематериальных активов».

Дебет 08, субсчет «Создание нематериальных активов», Кредит 60 или 10, 68, 69, 70, 76… — учтены расходы на создание сайта, который будет включен в состав нематериальных активов.

После выполнения всех условий для признания сайта в составе нематериальных активов следует завести на него карточку по форме N НМА-1 и сделать проводку:

Дебет 04 Кредит 08, субсчет «Создание нематериальных активов», — учтен сайт в составе нематериальных активов. Далее стоимость сайта, учтенного в составе нематериальных активов, списывайте через амортизацию исходя из п. 23 ПБУ 14/2007.

Если условия для включения сайта в состав нематериальных активов не выполняются, такая ситуация возникает когда, у организации нет на него исключительных прав или срок полезного использования сайта составляет менее 12 месяцев, то затраты на его разработку отражаются на счете 97 «Расходы будущих периодов». Это закреплено в п. 18 ПБУ 10/99 и п. 65 Положения, утвержденного Приказом Минфина России от 29 июля 1998 г. N 34н. При этом делается проводка: Дебет 97 Кредит 60 или 10, 68, 69, 70, 76… — учтены расходы на создание сайта.

После начала использования сайта затраты на его разработку, учтенные в составе расходов будущих периодов, подлежат списанию. Порядок списания расходов, относящихся к нескольким отчетным периодам, организация устанавливает самостоятельно. Например, расходы на создание сайта можно списывать равномерно в течение периода, утвержденного приказом руководителя организации. Выбранный вариант списания расходов будущих периодов закрепите в учетной политике для целей бухучета, об этом сказано в п. 65 Положения, утвержденного Приказом Минфина России от 29 июля 1998 г. N 34н.

В бухучете списание расходов на создание сайта отражается проводками: Дебет 26 или 44 Кредит 97 — списаны расходы на создание сайта.

На практике возникает вопрос: как отразить в бухучете расходы на регистрацию доменного имени сайта, так как оно не является объектом интеллектуальной собственности, поэтому в качестве отдельного объекта нематериальных активов доменное имя не учитывается. Это следует из п. 3 ПБУ 14/2007, аналогичная точка зрения отражена в Письме Минфина России от 26 марта 2002 г. N 16-00-14/107.

Однако без доменного имени сайт не может функционировать. Поэтому, если сайт учитывается в составе нематериальных активов, расходы на первичную регистрацию доменного имени следует включить в его первоначальную стоимость: Дебет 08, субсчет «Создание нематериальных активов», Кредит 60 или 76 — учтены расходы на первичную регистрацию доменного имени сайта, такой порядок следует из п. 9 ПБУ 14/2007. Затраты на последующую регистрацию доменного имени учитываются в составе: расходов будущих периодов или текущих расходов.

Срок, на который регистрируется доменное имя, организация выбирает самостоятельно. Если этот срок превышает один месяц, то расходы на регистрацию доменного имени следует отразить в составе расходов будущих периодов:

Дебет 97 Кредит 60 или 76 — учтены расходы на последующую регистрацию доменного имени сайта.

Если доменное имя зарегистрировано на срок, не превышающий месяц, то регистрационные расходы учитываются в составе текущих расходов организации:

Дебет 26 или 44 Кредит 60 или 76 — списаны расходы на последующую регистрацию доменного имени.

Затраты на регистрацию доменного имени, учтенные в составе расходов будущих периодов, подлежат списанию. Порядок их списания организация устанавливает самостоятельно. Как правило, компании списывают такие расходы равными долями в течение срока, на который зарегистрировано доменное имя. Списание затрат, учтенных в составе расходов будущих периодов, отражается проводками:

Дебет 26 или 44 Кредит 97 — списаны расходы на последующую регистрацию доменного имени. Такой порядок учета расходов на последующую регистрацию доменного имени следует из п. 65 Положения, утвержденного Приказом Минфина России от 29 июля 1998 г. N 34н.

Затраты на оплату услуг хостинга в бухучете относятся к расходам по обычным видам деятельности это следует из п. 5 ПБУ 10/99. Как правило, после заключения договора хостинга организация ежемесячно перечисляет провайдеру плату за услуги, а провайдер по итогам месяца предоставляет организации акт отчет об оказании услуг хостинга. При отражении предоставленных услуг в бухучете делается проводка:

Дебет 26 или 44 Кредит 60 или 76 — учтены услуги хостинга на основании акта либо отчета провайдера об оказании услуг.

В налоговом учете организации расходы на создание сайта могут учитываться в составе:

- нематериальных активов;

- прочих расходов, связанных с производством и реализацией если организация создает сайт, который не является нематериальным активом, силами сторонней организации;

- расходов на оплату труда, приобретение материалов и прочих расходов если организация создает сайт, который не является нематериальным активом, собственными силами.

При этом расходы на создание сайта учитываются в налоговом учете в составе нематериальных активов при соблюдении следующих условий:

- организации принадлежат исключительные права на сайт;

- срок использования сайта превышает 12 месяцев;

- сайт создан для целей производства продукции (оказания услуг, выполнения работ), управленческих целей;

- использование сайта приносит организации доход, об этом сказано в п.

3 ст. 257 НК РФ.

В налоговом учете затраты на создание сайта стоимостью свыше 20 тыс. руб. списываются в расходы через начисление амортизации на это указывает п. 1 ст. 256 НК РФ. Если же сайт создан сторонней организацией и используется в деятельности, направленной на получение доходов, но его критерии не удовлетворяют требованиям, предусмотренным для нематериальных активов, то затраты на создание сайта включаются в состав прочих расходов, связанных с производством и реализацией исходя из пп. 26 п. 1 ст. 264 НК РФ.

Таким образом, включение затрат на создание сайта в состав прочих расходов является одним из способов уменьшения налогооблагаемой прибыли, так как:

- данные расходы учитываются сразу после их осуществления;

- развитие сети Интернет и увеличение объема продаж благодаря позиционированию компании в данной сети обосновывают необходимость расходов на создание сайта;

— расходы на создание сайта трудно оценивать и определять их обоснованность исходя из положений ст. 40 НК РФ, поэтому суммы расходов на создание сайта, дальнейшее его обслуживание и обновление могут быть значительными. Главное, иметь грамотно составленные документы такие как, договор, акт об оказании услуг и т.д., подтверждающие оказанные услуги и характеризующие уровень проведенных работ, для этого в акте можно указать количество человеко-часов затраченных на создание сайта и стоимость одного такого часа.

При этом, если организация применяет кассовый метод, указанные расходы должны быть не только осуществлены начислены, но и оплачены следуя п. 3 ст. 273 НК РФ. Если же сайт, который не соответствует критериям нематериального актива, организация создает собственными силами, то расходы на его создание учитываются при расчете налога на прибыль по статьям затрат как, расходы на оплату труда, приобретение материалов, необходимых для создания сайта и т.д. на это указывает ст. 255, п. 1 ст. 254 НК РФ.

Следует отметить, что, если организация применяет метод начисления, налоговую базу следует уменьшать по мере возникновения расходов на создание сайта п. 1 ст. 272 НК РФ. Например, стоимость материалов учитывается после их списания со склада, а зарплата сотрудников — в месяце начисления. Именно в этот момент расходы признаются экономически обоснованными п. 1 ст. 252 НК РФ. Если же организация применяет кассовый метод, то налоговую базу необходимо уменьшать при условии оплаты понесенных расходов п. 3 ст. 273 НК РФ. Например, материалы, используемые при создании сайта, должны быть не только списаны, но и оплачены поставщику пп. 1 п. 3 ст. 273, п. 5 ст. 254 НК РФ.

Как уже отмечалось, доменное имя сайта не является объектом интеллектуальной собственности. Кроме того, как самостоятельный объект доменное имя не способно приносить организации экономическую выгоду. Поэтому в качестве отдельного объекта нематериальных активов доменное имя не учитывается п. 3 ст. 257 НК РФ. Однако без доменного имени сайт не может функционировать, поэтому если сайт учитывается в составе нематериальных активов, расходы на первичную регистрацию доменного имени следует включить в его первоначальную стоимость п. 3 ст. 257 НК РФ.

Затраты на последующую регистрацию доменного имени необходимо учитывать в составе прочих расходов пп. 49 п. 1 ст. 264 НК РФ. Если организация использует метод начисления, то расходы на последующую регистрацию доменного имени учитываются равномерно в течение всего срока действия договора. Если такой срок в договоре не указан, то расходы можно учесть единовременно т.е. в момент, когда орган, осуществляющий регистрацию, выдал организации документы, свидетельствующие о перерегистрации доменного имени на новый срок пп. 3 п. 7 ст. 272 НК РФ. Если же организация применяет кассовый метод, то дополнительным условием для признания затрат на перерегистрацию доменного имени является их оплата п. 3 ст. 273 НК РФ. Такую позицию подтверждает и налоговая служба Письмо УФНС России по г. Москве от 17 января 2007 г. N 20-12/004121.

На практике также возникает вопрос: можно ли при расчете налога на прибыль учитывать затраты на создание сайта в составе расходов на рекламу. На сайте размещается рекламная информация организации, при этом сайт не является нематериальным активом.

Если на сайте размещена рекламная информация организации, то компания вправе учесть затраты на его создание в составе расходов на рекламу п. 4 ст. 264 НК РФ. Причем для расчета налога на прибыль такие расходы принимаются без ограничений, это связано с тем, что Интернет отнесен к телекоммуникационным сетям п. 8 ст. 28 Закона от 13 марта 2006 г. N 38-ФЗ. А расходы на рекламу, распространяемую через телекоммуникационные сети, при расчете налога на прибыль не нормируются абз. 5 п. 4 ст. 264 НК РФ. Аналогичная точка зрения отражена в Письмах Минфина России от 29 января 2007 г. N 03-03-06/1/41, от 12 марта 2006 г. N 03-03-04/2/54, УФНС России по г. Москве от 26 августа 2005 г. N 20-08/60490.

Особо следует отметить, что создание сайта не относится к строительно-монтажным работам, выполненным организацией для собственного потребления. Поэтому платить НДС с затрат по созданию сайта собственными силами не нужно, это следует из пп. 3 п. 1 ст. 146 НК РФ. При этом «входной» НДС по затратам, связанным с созданием сайта, следует принять к вычету в момент их отражения в учете, например на счете 10 — по материалам п. 2 ст. 171, п. 1 ст. 172 НК РФ, Письмо Минфина России от 11 ноября 2009 г. N 03-07-11/295. Наряду с этим должны быть выполнены другие условия, обязательные для вычета.

В итоге можно сделать вывод, что НК РФ однозначно разрешает уменьшать налоговую базу по прибыли на сумму расходов на Интернет, в том числе на создание и обслуживание сайтов. Однако инспекторы все равно придираются к этим расходам и не оставляют попыток признать их экономически необоснованными. Например, по результатам одной проверки инспектор решил, что сотрудники фирмы не используют Интернет в производственных целях. Налоговики «сняли» расходы, оштрафовали фирму и доначислили ей налог на прибыль и НДС. Руководство компании не согласилось с решением ФНС и подало в суд. Производственную направленность расходов директор объяснил так: сотрудники фирмы связываются с партнерами, используя электронную почту, так что Интернет нужен для переписки с контрагентами. Кроме того, через Интернет фирма получает информацию о сложившихся на рынке ценах на реализуемое ею оборудование. Судьи сочли доводы руководства организации убедительными и согласились, что расходы на Интернет носят производственный характер. А значит, сделали вывод судьи, инспекция сняла затраты неправомерно и штраф незаконен Постановление ФАС Северо-Западного округа от 30 мая 2005 г. N А56-32891/04.

Нанесение на одежду символики организации.

Если одежда предназначена для защиты работника от вредных, опасных условий труда или используется при работе в особых температурных или загрязненных условиях, то она признается специальной ст.221 ТК РФ. Спецодежда выдается по нормам, установленным законодательством для конкретной профессии или должности. Типовые отраслевые нормы бесплатной выдачи работникам специальной одежды, специальной обуви и других средств индивидуальной защиты, утвержденные постановлением Минтруда России от 29.12.1997г. №68. Однако многим работникам спецодежда к которой относятся халаты, фартуки, комбинезоны, по законодательству не положена. Выдав спецодежду, не предусмотренную отраслевыми нормами, организация не сможет ее учесть для целей налогообложения прибыли исходя из письма Минфина №03-03-06/1/394 от 25.06.2007г.

Если нанести на одежду символику, которая будет свидетельствовать о принадлежности работника к компании, то такая одежда будет считаться форменной. В этом случае стоимость одежды можно отнести к расходам на оплату труда на основании п.5 ст.255 НК РФ. Соответственно, для целей налогообложения прибыли такие расходы будут признаны обоснованными. Необходимо обратить внимание, что одежда признается форменной, если она передается в собственность работника и ее выдача предусмотрена трудовым или коллективным договором на это указывает письмо Минфина №03-03-04/1/686 от 09.10.2006г.

Разбиение имущества на составные части стоимостью до двадцати тысяч рублей.

С 1 января 2008 года к амортизируемому имуществу не относится имущество, первоначальная стоимость которого составляет до двадцати тысяч рублей включительно п.1 ст.256 НК РФ. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию. Следует Отметить, что учет в качестве текущих материальных расходов имущества стоимостью до 20 тысяч рублей является нормой новой и ранее не применявшейся в налогообложении. В связи с этим представляется целесообразным в некоторых случаях при приобретении основных средств разукрупнить их на составляющие конструктивно обособленные объекты. Иными словами следует приобретать не комплекс, а отдельные составные части. При подобном подходе и если стоимость отдельных частей составит величину до 20 тыс. руб., то стоимость данного имущества возможно учесть сразу по мере ввода в эксплуатацию, а не в течение ряда лет через амортизацию. В некоторых случаях подобные действия могут принести существенную экономию по налоговым платежам по налогу на прибыль.

ПБУ 6/01 изменения внесены приказом Минфина России от 12.12.2005г. № 147н позволяет учитывать составные части объекта как отдельные основные средства только в том случае, если срок их использования отличается существенно.

При этом в ПБУ 6/01 не уточняется, что именно понимать под существенным отличием сроков использования.

В департаменте методологии бухгалтерского учета и отчетности Минфина России отметили, что уровень существенности по инвентарным объектам фирма должна определить самостоятельно с применением следующих вариантов:

Фирма может выбрать 5-процентный уровень существенности. То есть воспользоваться общим подходом, который для показателей бухгалтерской отчетности предусматривает пункт 1 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденных приказом Минфина России от 22.07.2003г. № 67н. В этом случае сроки полезного использования будут существенно отличаться, если они отклоняются друг от друга не менее чем на 5 процентов.

Организация имеет право воспользоваться критерием, по которому активы и обязательства в балансе делятся на краткосрочные и долгосрочные. А именно: существенным отклонением считается срок, превышающий 12 месяцев. То есть части имущества, у которых сроки полезного использования различаются более чем на год, нужно учитывать как отдельные основные средства.

Фирма может выбрать любой иной критерий и прописать в учетной политике, сколько месяцев будут считаться существенным отклонением сроков службы.

При этом фирма не обязана устанавливать один уровень существенности для всех основных средств, которые состоят из нескольких частей. Ведь ПБУ 6/01 этого не требует. Следовательно, организация имеет право не прописывать уровень существенности в учетной политике, а устанавливать его одновременно со сроком службы объектов, то есть в приказе руководителя.

Если отдельные части основного средства стоят не более 20 000 руб., то фирме выгоднее учитывать их как самостоятельные объекты и списывать единовременно. Это позволит минимизировать налог на имущество. У организаций есть все возможности, чтобы поступить именно так. Поскольку фирма самостоятельно определяет сроки полезного использования в бухучете п. 20 ПБУ 6/01 так же фирма самостоятельно устанавливает и уровень существенности.

А при стоимости частей не более 20 000 руб. можно сэкономить и на налоге на прибыль. Ведь в налоговом учете фирма также может сама принять решение, учитывать составные части объекта как самостоятельные основные средства или нет. И если это будут отдельные объекты, то и списать их можно единовременно на материальные расходы.

Использование повышенных норм расхода ГСМ.

Минфин России настаивает, что расходы на горюче-смазочные материалы являются нормируемыми на это указывает письмо от 14.01.09 № 03-03-06/1/6. В целях исчисления налога на прибыль чиновники предлагают налогоплательщикам использовать Нормы расхода топлива и смазочных материалов на автомобильном транспорте. На текущий момент они утверждены распоряжением Минтранса России от 14.03.08 № АМ-23-р.

Многие инспекторы признают, что в Налоговом кодексе ограничение расходов на ГСМ не установлено исходя из подп. 11 п. 1 ст. 264 НК РФ. Соответственно компании не обязаны использовать лимиты, утвержденные Минтрансом. Тем более что в самих Нормах сказано, что они являются только «нормативно-методическим документом» и «могут быть использованы в качестве основы для расчета ведомственных норм при эксплуатации специальных и технологических автомобилей». Издавать же нормативные правовые акты по вопросам налогообложения Минтранс России не вправе следуя п. 2 ст. 4 НК РФ.

Но при этом проверяющие подчеркивают, что разработанные нормы являются экономически обоснованными, раз ими пользуются транспортные предприятия. Значит, все сверхнормативные расходы экономически не оправданы, не соответствуют положениям статьи 252 НК РФ, значит, не могут уменьшать налогооблагаемую прибыль.

В этом случае, можно использовать нормы Минтранса с большей выгодой. Обычно организации используют только «зимнюю» надбавку, то есть устанавливают повышенные нормы в зимний период. Однако Минтранс предлагает куда большее количество повышающих показателей. Основания для их применения самые разные: конкретный населенный пункт, частота остановок, перевозка нестандартных грузов, срок эксплуатации автомобиля, использование кондиционера или системы «климат-контроль» и т. д. Нормы могут быть увеличены одновременно по нескольким основаниям, в этом случае надбавки суммируются.

Величина некоторых повышающих процентов установлена Минтрансом «от и до». Поэтому компания должна будет конкретную величину установить самостоятельно. Оформить это нужно так. Приказом руководителя создается специальная комиссия из трёх человек. Хорошо, если в нее войдут люди со знанием предмета: если в компании нет должности руководителя транспортного отдела, то подойдет и штатный водитель. Далее в произвольной форме составляется решение комиссии, а на ее основе – приказ директора о применении тех или иных надбавок. В этом же приказе прописываются и сами базовые нормы со ссылкой на документ Минтранса.

Если высока цена вопроса, то в споре с налоговиками компания может привести в свою защиту расчет собственных норм. Ведь расход топлива зависит от конкретных обстоятельств эксплуатации автомобиля и его технического состояния, просчитать влияние которых не представляется возможным. Этим компания может объяснить необходимость собственного эксперимента. Специальная комиссия подписывает акт, в котором фиксирует фактический расход топлива, полученный в результате контрольных замеров. Заметим, налогоплательщикам нередко удается доказать в суде свою правоту в отношении признания сверхнормативных расходов например, постановление Федерального арбитражного суда Московского округа от 28.09.07 № КА-А41/9866-07.

Принятие НДС к вычету по ГСМ на основании кассовых чеков.

Поскольку кассовый чек заменяет счет-фактуру, то НДС по горюче-смазочным материалам можно принять к вычету, если расходы подтверждены кассовыми чеками без приложения счетов-фактур. Таков вывод Президиума ВАС РФ постановление от 13.05.08 № 17718/07, который позволит компаниям не терять возможность заявить вычет при покупке ГСМ. Отметим, что в деле не акцентировался момент, был ли выделен НДС в чеках. Однако безопаснее все-таки следить за тем, чтобы такое выделение было.

Если компания готова отстаивать свои интересы в суде, то она может привести следующую аргументацию. Во-первых, приобретенная продукция оприходована на баланс компании и предназначена для использования в операциях, облагаемых НДС. Во-вторых, у компании есть кассовый чек, который при розничных закупках, согласно пункту 7 статьи 168 НК РФ, заменяет собой счет-фактуру. Следовательно, выполнены все условия, предусмотренные статьей 172 НК РФ.

Дополнительный аргумент – определение Конституционного суда РФ от 02.10.03 № 384-О. В соответствии с ним вычеты могут предоставляться не только по счетам-фактурам, но и «на основании иных документов, подтверждающих уплату налога».

Выгода от регулярного пересмотра в сторону повышения Нормативов технологических потерь.

Налоговый кодекс позволяет включать суммы технологических потерь в состав материальных расходов исходя из подп. 3 п. 7 ст. 254 НК РФ. Однако на выездной налоговой проверке налоговики контролируют, установлено ли в налоговом учете компании нормирование данного вида расходов. Расходы сверх подобных норм проверяющие считают экономически не оправданными согласно письму Минфина России от 27.03.06 № 03-03-04/1/289, УФНС России по г. Москве от 18.02.08 № 20-12/015184.

В Налоговом кодексе нет положения о том, что расходы на технологические потери нужно списывать по тем или иным нормам. Следовательно, компания может учесть технологические потери в полном объеме, однако гарантированно столкнется при этом с возражениями налоговиков. Поэтому, если спорить с проверяющими нет желания, проще все же установить нормы потерь исходя из особенностей своего технологического процесса. Для этого можно использовать отраслевые нормативные акты, расчеты и результаты исследований технологических служб компании.

Сам норматив технологических потерь на предприятии может быть установлен, в частности, технологической картой, сметой технологического процесса или иным аналогичным документом, которые являются внутренними документами, не имеющими унифицированной формы (постановление Федерального арбитражного суда Северо-Западного округа от 26.10.05 № А56-37623/2004).

Если такой документ отсутствует, то подтверждением расходов будут являться отраслевые нормативные акты, в том числе ГОСТы, расчеты и исследования технологических служб организации либо иные лимиты, регламентирующие ход технологического процесса.

Впрочем, по тем или иным технологическим причинам фактические потери в какой-то момент могут превысить и те нормативы, которые утвердила сама компания. Путь наименьшего риска – отказаться в таком случае от включения сверхнормативных расходов в налоговую базу. Более рискованный вариант – попробовать убедить проверяющих в правомерности учета таких расходов для целей налогообложения. На наш взгляд, это возможно, если правильно оформить подтверждающие документы. В противном случае суд может принять решение в пользу налоговиков исходя из постановления Федерального арбитражного суда Поволжского округа от 15.05.07 № А49-5871/06.

Как снижают налоговые риски. При выявлении сверхнормативных потерь необходимо составить документ, объясняющий причину их появления. Если превышение возникает из-за использования в производстве некачественного сырья, следует документально обосновать, что данное сырье было закуплено из-за отсутствия сырья более высокого качества, которое предусмотрено для использования в технологической карте. Поэтому, поскольку было использовано сырье более низкого качества, возможны потери, которые выше установленных нормативов. А если при контроле технологических потерь выявляется систематическое превышение установленного норматива, то лучше пересмотреть плановые показатели.

Во избежание разногласий с проверяющими порядок определения технологических потерь лучше всего утвердить в приказе руководителя организации об учетной политике для целей налогообложения. Например, ежемесячно на предприятии выявляется разница между фактическим расходом сырья на производство продукции и расходом, рассчитанным по нормам исходя из количества произведенной готовой продукции. Если имеет место перерасход сырья, то его причины анализируются. На основе полученных данных рассчитывается количество сырья, перерасход которого объясняется технологическими потерями с учетом установленных нормативов потерь. Такой порядок определения потерь налогоплательщиком поддержали, например, судьи Федерального арбитражного суда Центрального округа в постановлении от 28.09.07 № А68-АП-82/14-04. Также следует помнить о том, что не допускается списание технологических потерь по нормативам до момента установления их фактического размера на это указывает постановление Девятого арбитражного апелляционного суда от 13.09.07 № 09АП-10707/2007-АК.

Нормы технологических потерь также могут устанавливаться в расчете на год. Так, в деле, рассмотренном Федеральным арбитражным судом Уральского округа постановление от 26.06.06 № Ф09-5478/06-С2, судьи посчитали, что соответствие технологических потерь установленному нормативу может рассчитываться в целом за год, так как, согласно статье 285 НК РФ, налоговым периодом по налогу на прибыль является календарный год.

Если же организация вообще не устанавливала собственные нормативы технологических потерь и включала в себестоимость фактические затраты – судебный спор с налоговиками скорее всего неизбежен. Но вероятность победить в этом споре достаточно велика на это указывает постановления федеральных арбитражных судов Московского от 26.12.07 № КА-А40/13358-07, Центрального от 16.12.05 № А68-АП-456/11-04, Уральского от 31.05.06 № Ф09-4526/06-С2, Северо-Кавказского от 10.01.06 № Ф08-6241/2005-2466А, Северо-Западного от 26.10.05 № А56-37623/2004 округов.