Список использованной литературы

Приложение А

Приложение Б

В рыночной экономике предприятия выступают, как самостоятельные и равноправные субъекты экономической деятельности и зависят, только от результатов своей экономической деятельности.

Рыночная экономика требует от предприятия повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоления бесхозяйственности, активизации предпринимательства, инициативы и т.д.

Финансовое состояние предприятия характеризуется размещением и использование средств предприятия. Эти сведения представляются в балансе предприятия. Основным факторами, определяющими финансовое состояния предприятия, являются, во-первых, выполнение финансового плана и пополнение по мере возникновения потребности собственного оборота капитала за счет прибыли и, во-вторых, скорость оборачиваемости оборотных средств (активов).

Сигнальным показателем, в котором проявляется финансовое состояние, выступает платежеспособность предприятия, под которой подразумевают его способность вовремя удовлетворять платежные требования, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет. В анализ финансового состояния предприятия входит анализ бухгалтерского баланса, пассива и актива, их взаимосвязь и структура; анализ использования капитала и оценка финансовой устойчивости; анализ платежеспособности и кредитоспособности предприятия и т.д. То, как предприятие будет действовать на рынке и каковы будут результаты его деятельности, зависит не только от технических условий производства, но и от того, кто принимает решение, какую ответственность несет и какие цели преследует.

В этой связи, особенно актуальной становится проблема поиска путей финансового оздоровления предприятия в условиях Российской экономики.

Только применение комплекса методов из различных разделов экономики может дать сегодня тот необходимый экономический эффект и вывести российские предприятия из того кризисного состояния, в котором они находятся.

Стратегия финансового оздоровления включает в себя как план кардинальных перемен в деятельности предприятия (частичного или полного перепрофилирования), так и решение проблемы накопленных долговых обязательств.

Целью настоящего дипломной работы является: разработка плана по оздоровлению ООО магазин «Мария Ра».

Анализ финансового состояния предприятия на примере ООО «Фармакон»

... информирования их о своей финансово - хозяйственной деятельности, то есть в основном с помощью финансовой отчётности. Насколько привлекательны опубликованные финансовые результаты, показывающие текущее и перспективное финансовое состояние предприятия, настолько высока и ...

В связи с поставленной целью в работе поставлены следующие задачи:

1) рассмотрение теоретических основ финансового оздоровления организации;

2) оценка финансового состояния Общества с ограниченной ответственностью магазина «Мария Ра»;

3) разработка основных направлений финансового оздоровления организации.

Объектом исследования является Общество с ограниченной ответственностью магазин «Мария Ра».

В качестве предмета исследования в работе выступает процесс совершенствования хозяйственной деятельности предприятия на основе разработки бизнес-плана.

Практическая значимость работы состоит в том, что комплекс предлагаемых мероприятий будет способствовать совершенствованию деятельности ООО магазин «Мария Ра», а также добиться финансового оздоровления предприятия, расширить ассортиментный перечень реализуемой продукции, увеличить ежедневную выручку, привлечь дополнительных клиентов и более полно удовлетворять их потребности.

Теоретическую основуисследования составляют научные труды отечественных и зарубежных авторов: Попова В.М., Бурова И.С., Пелиха И.С., Ляпунова С.И., а также, Федеральные законы, постановления правительства РФ, законодательные акты, налоговый кодекс РФ.

Методологическую основу исследования составляет системный подход, включающий исследование внешнего окружения и внутренних сторон изучаемого объекта.

Информационной базой исследования послужили данные об отчетности ООО магазин «Мария Ра» за 2005-2007гг.

Квалификационная работа состоит из трех глав

В первой главе основное внимание уделено теоретическим вопросам, связанным с проблемами и практикой финансового оздоровления организации.

Во второй главе проведен анализ экономических показателей, а также финансового состояния ООО магазин «Мария Ра», дана технико-экономическая характеристика предприятия, в которой излагаются сведения о деятельности предприятия, рассмотрена организационная структура управления, приведены основные показатели. Анализируется прибыль и рентабельность ООО магазин «Мария Ра» его платежеспособность и ликвидность.

Третья глава представляет собой рекомендательную часть работы, содержащую перечень мероприятий направленных финансовое оздоровление деятельности предприятия. Представлен готовый вариант бизнес-плана для ООО магазин «Мария Ра» направленный на совершенствование деятельности, а также финансовое оздоровление предприятия. Представлен план маркетинговой деятельности, план реализации новой продукции, которую было рекомендовано внести в ассортиментный перечень. Рассчитываются издержки, представлен план инвестиционных затрат, прогнозируются финансовые результаты.

1. Теоретические основы финансового оздоровления организации

1.1 Понятие и виды финансового кризиса

Финансовый кризис — это глубокое расстройство государственной финансовой системы, сопровождаемое инфляцией, неустойчивостью курсов ценных бумаг, проявляющееся в резком несоответствии доходов бюджета их расходам, нестабильности и падении валютного курса национальной денежной единицы, взаимных неплатежах экономических субъектов, несоответствии денежной массы в обращении требованиям закона денежного обращения .

Так как антикризисное управление затрагивает не всю экономику в целом, а отдельный ее субъект, то есть конкретное предприятие, то кризис следует рассматривать с микроэкономической точки зрения. В данном контексте «кризис» означает процесс, ставящий под угрозу существование предприятия, то есть кризис – это переломный этап в функционировании любой системы, на котором она подвергается воздействию извне или изнутри, требующему от нее качественно нового реагирования. Основная особенность кризиса заключается в угрозе разрушения системы .

Финансовая деятельность государства, финансовое право Республики ...

... денег в рамках финансового отношения определяется методом финансовой деятельности государства, метод финансовой деятельности реализуется через определенный метод правового регулирования финансового отношения, используемый финансовым правом. 3.Правовые основы денежной системы: финансовое планирование, финансовый контроль. Правовые основы ...

Кризисы можно классифицировать по различным критериям.

Возможно использовать следующую классификацию:

Стратегическое развитие предприятия. Здесь может идти речь о кризисе роста, стагнации или упадка.

Стадии жизненного цикла предприятия. В этом смысле возможно разделение на кризис основания, роста и старости.

Причины кризисов. Здесь возможно грубое разделение причин на экзогенные и эндогенные.

Агрегированное состояние. Различают латентный и острый кризисы.

Угроза целям предприятия. Обязательными предпосылками нормального состояния предприятия является:

а) поддержание платежеспособности

б) исключение обременения предприятия долгами, т.е. превышения пассивов над активами.

В организации производства принято выделять три основные цели деятельности предприятия в следующей последовательности :

1) производственная;

2) экономическая;

3) финансовая.

Соответственно данной можно предложить аналогичную классификацию кризисов на предприятии. Она основана на выводе, что при отклонении или недостижении какой-либо указанной цели предприятие отклоняется от стабильной траектории движения и теряет равновесное состояние, попадая в кризисную зону.

В область неплатежеспособности предприятие может попасть вследствие возникновения производственного, экономического или финансового кризиса.

Производственный кризис характеризуется в основном неэффективностью производственного процесса, который определяется:

- устаревшим и неиспользуемым оборудованием;

- несовершенными технологиями, которые невозможно изменить вследствие немобильности и негибкости устаревшего оборудования.

Кроме низкой технической и технологической оснащенности производственного процесса причинами производственного кризиса могут выступать неэффективность маркетинговой политики предприятия в изучении потребительского спроса, а также перебои в снабжении и продвижении товара на рынок сбыта.

Основным признаком наступления производственного кризиса является снижение конкурентоспособности производимой продукции, уменьшение объемов продаж, рост неоправданных издержек производства.

Следующей стадией развития кризисной ситуации является экономический кризис. Он характеризуется замедлением роста выручки, отсутствием прибыли, неэффективностью производственной и финансовой деятельности предприятия. Этот кризис наступает при низком уровне рентабельности производства и характеризуется ростом убытков от производственной и внереализационной деятельности.

Признаками наступления экономического кризиса являются:

- низкий уровень рентабельности производственной деятельности предприятия;

- падения объемов реализации и производства продукции;

- отрицательный финансовый результат (убыток) от производственной деятельности предприятия.

Причинами возникновения экономического кризиса являются, как уже отмечалось, производственный кризис, а также рост издержек вследствие неэффективного управления затратами, снабжением неоправданно дорогими материалами, сырьем и комплектующими.

Финансовый кризис характеризуется неплатежеспособностью предприятия в связи с дефицитом денежных средств, вследствие чего возникает разбалансировка активов и пассивов баланса, которая определяется с помощью коэффициента текущей ликвидности.

Признаками финансового кризиса являются:

- опережающий прирост кредиторской задолженности по сравнению с ростом ликвидных оборотных средств, т.е. низкая ликвидность баланса;

- отрицательный показатель собственного оборотного капитала;

- отрицательный денежный поток. Причины возникновения финансового кризиса:

- растущий невозврат платежей за отгруженную продукцию, когда предприятие работает с ненадежными партнерами или не свободно в выборе покупателя;

- предприятие имеет большой запас сырья, материалов и готовой продукции, которые отвлекают из оборота денежные средства;

- предприятие осуществляет неэффективные долгосрочные финансовые вложения, которые также являются отвлечением средств из оборота.

В общих словах — основной причиной возникновения финансового кризиса является неэффективное управление дебиторской и кредиторской задолженностью, а также формирование оборотного капитала предприятия.

В таблице 1.1 сведены области хозяйственной системы (ресурсы и процессы), влияющие на возникновение каждого вида кризисов.

Таблица 1.1 – Области возникновения причин кризисной ситуации

| Область возникновения причин кризисной ситуации | Вид кризиса | |||

| Производственный | Экономический | Финансовый | ||

| Ресурсы предприятия | ||||

| Технические ресурсы | * | * | ||

| Трудовые ресурсы | * | * | * | |

| Информационные ресурсы | * | * | * | |

| Финансовые ресурсы | * | |||

| Производственно-коммерческие процессы | ||||

| Производство | * | * | ||

| Снабжение и логистика | * | * | ||

| Маркетинг | * | * | * | |

| Инвестирование | * | |||

| Финансирование | * | |||

| Организационный процесс | * | * | * | |

Глубина кризисного состояния и продолжительность периода, в течение которого оно наступает, зависит:

- от соотношения количества и силы исходных экономических явлений;

- от числа и степени влияния факторов внешней и внутренней среды;

- от интенсивности процесса возникновения промежуточных экономических явлений;

- от соотношения и силы промежуточных явлений по каждому фактору состояния предприятия;

- от значимости каждого фактора состояния конкретно для данного предприятия и данной отрасли экономики.

Суть механизма возникновения кризисного состояния на предприятии определяет закономерность, что каждое последующее экономическое явление в цепочке, образуемой тем или иным каналом связи, дает, как правило, сигнал большей силы и той же направленности, что и предыдущие. Тем не менее такая простая зависимость вряд ли отражает существенно более сложные и противоречивые процессы, происходящие в реальной жизни.

Поэтому необходимо постоянное слежение за цепочкой, инициированной тем или иным исходным экономическим явлением, что позволит своевременно обнаружить характер воздействия исходного явления на завершающее.

Основным фактором, определяющим глубину кризиса, является уровень возникновения причин кризисной ситуации, т.е. с какого вида заработал механизм возникновения такой ситуации (рис. 1.1) Самый глубокий и сложно преодолимый кризис возникает на производственно-технологическом уровне, а затем порождает экономический и финансовый кризис.

Рисунок 1.1 – Глубина кризисного состояния

Средним по глубине является кризис, начавшийся со стадии экономического кризиса и приведшего к финансовому.

Сравнительно более легко преодолим и незначителен финансовый кризис, который возникает вследствие временных затруднений и нехватки финансовых ресурсов.

1.2 Факторы, влияющие на финансовое состояние организации

Существуют различные классификации факторов, влияющих на финансовое состояние и развитие организации.

Короткова Э.М. ссылается на исследования, проведенные на российских предприятиях, находящихся в кризисной ситуации, которые помогли обнаружить комплекс причин, из-за которых предприятие попадает в кризис. Они разделяются на две группы:

1. Внешние причины, которые не зависят от предприятия или на которые предприятие может повлиять в незначительной степени (таблица 1.2) ;

- Таблица 1.2 – Внешние факторы кризисного развития

| Факторы | Проявление кризисных факторов | Возможные последствия |

| 1 | 2 | 3 |

| Состояние национальной экономики | Правительство пытается сгладить последствия ухудшения экономической политики регулированием налогов, денежной массы, ставки банковского процента | Ужесточение налогообложения, удорожание кредита, рост издержек |

| Политические факторы | Отношение государства к предпринимательской деятельности запретительного или ограничительного характера;

|

Ухудшение инвестиционного климата, вывоз капитала из страны |

| Правовые факторы | Недостаточное антимонопольное регулирование;

|

Повышение предприятиями-монополистами доходов за счет повышения цен на продукцию;

|

| Социальные факторы | Традиции, жизненные ценности;

|

Низкий уровень руководства;

|

| Технологические факторы | Низкие расходы государства на науку и технику;

|

Технологический застой, низкое качество и высокая себестоимость продукции, низкий уровень производительности и конкурентоспособности предприятий |

| Взаимоотношения с покупателями и поставщиками | Медленный темп роста выручки; задержки поставок сырья, продукции | Рост неплатежей; снижение объема производства и качества продукции |

2. Внутренние причины кризиса, которые возникли в результате деятельности самого предприятия. Внутренние факторы, возникающие в результате деятельности самого предприятия, также могут быть причиной кризиса. Причем проведенные исследования подтвердили, что внутренние факторы усиливают действие внешних. Логическую цепочку поиска внутренних причин экономического кризиса на российских предприятиях можно построить, исходя из ответа на вопрос, увеличился или уменьшился объем продаж за последние два года.

Если проблем с продажей продукции нет, причина заключается не в самой продукции, а в оборачиваемости оборотных средств. Если оборачиваемость малая, проблема связана с большой длительностью производственного цикла. Необходимо выявить слабое звено цикла. Это могут быть задержки с оплатой отпущенных товаров. Тогда причины кризиса связаны с ценовой политикой и контролем цен, с условиями договора на продажу товара (например, поставки товара осуществляются без предоплаты).

Высокие цены могут быть связаны с высокими издержками производства. Тогда следует выяснить динамику изменения затрат на производство товара и причины их роста. Для российских предприятий, как правило, высокие составляющие издержек – это затраты на энергоносители.

При высокой оборачиваемости средств причины экономического кризиса заключаются в рентабельности товара. Если объем продаж уменьшается, причину следует искать в реализации продукции. Дальнейшие вопросы связаны с наличием запасов готовой нереализованной продукции, потребительскими свойствами товара, ценовой политикой и системой распределения и продвижения товара, ответы на которые могут дать представление о причинах кризиса предприятия.

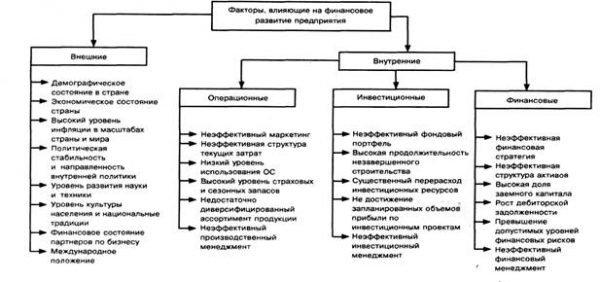

Федорова Г.В. не только подразделяет факторы ухудшения состояния предприятия на внешние и внутренние, но и разбивает внутренние факторы на операционные, инвестиционные и финансовые (рисунок 1.2.) .

Она утверждает, что банкротство вызывается только их совместным воздействием. В развитых странах с устойчивой экономической и политической системой на финансовое состояние предприятия в большей степени воздействуют внутренние факторы. Умение предприятия приспособиться к изменению технологических, экономических и производственных факторов служит гарантией не только выживания, но и процветания.

Значение фактора политической стабильности и направленности национального, хозяйственного законодательства очень велико. Этот фактор формируют следующие качественные показатели:

- отношение государства к предпринимательской деятельности;

- принципы государственного регулирования экономики;

Рисунок 1.2 – Классификация факторов, влияющих на финансовое развитие предприятия

отношения собственности, ее приватизация или национализация;

- принципы земельной реформы, поддерживаемые государством;

- меры, принимаемые к защите потребителя, с одной стороны, и предпринимателя (защита конкуренции, ограничение монополизма, реализация процедур банкротства и др.) — с другой.

Предприятие может подвергнуться тяжелым испытаниям при неожиданных переменах в сфере государственного регулирования, резких спадах государственного заказа. Разумно поступают те организации, которые пытаются прогнозировать неблагоприятные изменения в государственной политике. Наиболее эффективным средством защиты интересов предприятий является формирование сильного лобби предпринимателей в правительстве, политических институтах, что делает экономическую политику государства более стабильной и предсказуемой.

Внутренние факторы, оказывающие существенное влияние на финансовое развитие предприятия, являются результатом деятельности самого предприятия. Они подразделяются на три подгруппы в зависимости от особенностей формирования денежных потоков предприятия:

- факторы, связанные с операционной деятельность;

- факторы, связанные с инвестиционной деятельностью;

- факторы, связанные с финансовой деятельностью.

Эти группы включают в себя десятки конкретных, действующих в каждой фирме индивидуально факторов. Неудачи в бизнесе часто связаны с неопытностью менеджеров, злоупотреблениями, что ведет в целом к неэффективному управлению фирмой, к принятию ошибочных решений, невозможности приспособиться к рыночным условиям. Выявить причины неблагоприятного развития предприятия можно, организуя систему внутреннего контроля и аудита. Регулярное проведение финансово-экономического анализа деятельности предприятия обеспечивает руководство необходимой информацией для принятия адекватных управленческих решений.

Успешному ведению дел в большой степени способствует обоснованная система стратегического планирования. С этим тесно связан опыт коммерческой работы, знание правовых и финансовых вопросов. Нередко вследствие неправильного финансового планирования, прогнозирования сроков поступления доходов и осуществления платежей предприятие оказывается неплатежеспособным.

Негативное финансовое развитие предприятия может проявляться по-разному и в разной степени. В рамках этой работы рассмотрим факторы, которые могут привести предприятие к критическому финансовому состоянию и к его неплатежеспособности.

К наиболее вероятным факторам, обусловливающим неплатежеспособность предприятия, можно отнести следующие:

- производство продукции, пользующейся ограниченным спросом вследствие ее морального устаревания или перепроизводства;

- производство продукции низкого качества;

- высокие цены реализуемой продукции, в связи с чем задерживается ее сбыт;

- низкий уровень использования производственных мощностей;

- значительная дебиторская задолженность за товары отгруженные, не оплаченные в срок.

Основной причиной продолжения производства продукции, пользующейся ограниченным спросом, может быть отсутствие у предприятия достаточных средств на техническое перевооружение или реконструкцию. В случае если предприятие оценивается государством как перспективный товаропроизводитель и государство заинтересовано в сохранении этого предприятия, целесообразно оказать предприятию государственную финансовую поддержку.

Анализ причин производства продукции низкого качества следует начинать с оценки уровня технологии и оборудования, на котором производится продукция.

Причина установления высоких цен на выпускаемую продукцию может быть заложена в ее себестоимости, поскольку она является главной составляющей цены. При этом следует ее сравнить с себестоимостью аналогичной продукции других, рентабельно работающих предприятий.

Прежде всего анализируются затраты по эксплуатации оборудования. Необходимо оценить технический уровень парка основного технологического оборудования неплатежеспособного предприятия и сравнить его состояние с аналогичным оборудованием рентабельно работающих предприятий. Если уровни соответствуют друг другу, то необходимо усовершенствовать организацию и оплату труда, рационально использовать сырье, материалы и топливно-энергетические ресурсы, навести порядок в хранении товарно-материальных ценностей, сократить административно-управленческие расходы, ликвидировать непроизводительные расходы и т. п. Если результаты сравнения покажут, что парки оборудования неплатежеспособного предприятия имеют более низкий технический уровень, то в качестве меры, обеспечивающей рост рентабельности, следует рекомендовать техническое перевооружение или реконструкцию неплатежеспособного предприятия.

При выяснении причин нерационального использования производственных мощностей в первую очередь проверяется правильность расчетов производственной мощности с целью оценки соответствия этих расчетов действующей методике ее определения. После этого устанавливается степень сопряженности между производительностью ведущего звена (цеха, участка, агрегата, установки, группы оборудования), по которому рассчитывается производственная мощность, и производительностью остальных звеньев, анализируются причины простоя оборудования, оценивается укомплектованность предприятия кадрами соответствующей квалификации. В заключение вырабатывается комплекс организационно-технических мероприятий по улучшению использования производственной мощности. Принимаются меры по расшивке «узких мест», повышению качества ремонта и технического обслуживания оборудования с целью сокращения его простоев, повышению квалификации работников и т. п.

Анализ причин возникновения дебиторской задолженности выявит наиболее крупных должников неплатежеспособного предприятия. Совместно с ними нужно выяснить, способны ли они погасить долг. В случае, когда должники отказываются добровольно уплатить долг в ближайшее время, возможно рассмотрение вопроса о направлении в арбитражный суд иска о возбуждении дела об их банкротстве.

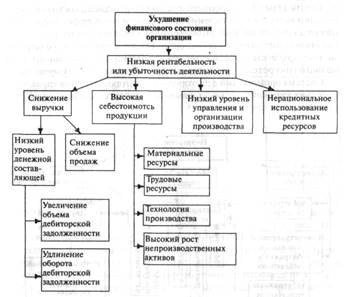

Жарковская Е.П. разделяет факторы вызывающие кризис по степени их влияния на организацию, а также выделяет последовательность их возникновения и взаимосвязь.

Результатами всестороннего анализа финансового состояния организации является установление причин ухудшения ее финансово-экономического положения, выбор методов «лечения» и определение, какие органы управления и другие организации могут урегулировать кризисные процессы в рассматриваемой организации, не доводя ее до полного банкротства (ликвидации) с распродажей всего имущества. Система организаций дебиторов и кредиторов, органов управления и третьих лиц, которые могут взаимодействовать с организацией-должником, представлена на рисунке 1.3.

Финансовое оздоровление организации означает, прежде всего, восстановление ее платежеспособности путем устранения причин, вызывающих ухудшение финансового состояния. Для этого необходимо рассмотреть факторы, учет влияния которых позволит разработать мероприятия, позволяющие снизить их негативное влияние на результаты хозяйственной деятельности.

Рассмотрим порядок перехода от симптомов к обобщающим факторам и далее к их детализации.

На рисунке 1.4 представлена взаимосвязь влияния выручки, себестоимости продукции и уровня управления на снижение рентабельности.

Рисунок 1.3 – Взаимоотношения участников урегулирования кризисной ситуации несостоятельной организации

Рисунок 1.4 – Система причинно-следственных связей, влияющих на рентабельность деятельности организации

Далее на рисунке 1.5 рассмотрена причинно-следственная связь между объемом продаж и ценой продукции, ее объемом и соответствием потребительским запросам.

Рисунок 1.5 – Возможные причины снижения объема продаж

На рисунке 1.6 рассмотрены причины, обусловливающие высокую себестоимость производства продукции. Эти причины связаны с нерациональным расходованием материальных и трудовых ресурсов, с неэффективной технологией производства и высоким уровнем непроизводственных затрат.

Рисунок 1.6 – Причины высокой себестоимости продукции

И на рисунке 1.7 также рассмотрены возможные Причины, отрицательно влияющие на процесс управления организацией.

Рисунок 1.7 – Причины низкого уровня управления

Представленные на схеме недостатки управления резко снижают уровень эффективности деятельности организации.

Таким образом, рассмотрев представленную на схемах причинно-следственную связь, можно разработать систему мероприятий и аналитических показателей, позволяющих изменить создавшуюся ситуацию и диагностировать эти изменения. В основе диагностики находится процесс установления причин, повлекших ухудшение финансового состояния организации. Наиболее полный перечень возможных причин приведен в разработанном и представленном ниже классификаторе .

В целях определения этапов и мер по оздоровлению финансов организации Жаровской Е.П. был сформулирован подробный перечень возможных типичных причин, отрицательно влияющих на платежеспособность организации.

А. Внешние причины.

1. Общеэкономические:

- рост инфляции (выше 3—4%);

- ухудшение платежеспособности населения, снижение уровня реальных доходов населения;

- нестабильность валютного рынка;

- рост безработицы;

- замедление платежного (денежного) оборота у организации и, как следствие, недостаток денежных средств на их счетах;

- увеличение числа организаций, в которых имеют место кризисные явления (в том числе клиентов — потребителей продукции).

2. Государственные:

- неплатежеспособность федеральных, муниципальных органов по своим заказам и обязательствам;

- нестабильность налоговой системы (ставки акцизов, налогов), таможенных правил (ставки пошлин);

- повышение цен на энергоресурсы, транспорт и т. д.;

- политическая нестабильность и нерешительность действий правительства;

- бюрократический рэкет;

— отсутствие эффективного механизма исполнения решений арбитражных судов, особенно в части обращения взыскания на имущество должника (тем более если должник находится в другой республике или крае).

Неудовлетворительная работа судебных приставов, их коррумпированность.

3. Рыночные:

- усиление конкурентной борьбы за рынок продукции и услуг;

- отсутствие государственной поддержки отечественных производителей товаров и услуг;

- снижение спроса на продукцию из-за увеличения на рынке товаров-субститутов (заменителей), дешевых товаров из ближнего и дальнего зарубежья или из-за более качественных товаров конкурентов;

- наличие очень большого количества посредников, в том числе мошенников;

- финансовые кризисы и банкротство кредитных организаций;

- высокая стоимость кредитных ресурсов;

- снижение активности и нестабильность фондового рынка;

- наличие беспредела в проверках со стороны налоговой инспекции и других регламентирующих органов.

4. Прочие:

- негативные демографические тенденции;

- стихийные бедствия, техногенные катастрофы;

- криминогенные ситуации;

- ограбление (денежное, информационное) организаций, убийство, похищение руководителей.

Конкретные пути выхода организации из кризисного финансового состояния зависят от причин ее внутрифирменной несостоятельности, т. е. прежде всего от внутренних причин. Рассмотрим их более подробно.

Б. Внутрифирменные причины.

1. Операционные (производственные):

- низкий уровень использования основных фондов, простои оборудования;

- высокий уровень физического и морального износа основных фондов (оборудования);

- устаревшая технология производства продукции, оказания услуг;

- высокий размер страховых и сезонных запасов;

- несоответствие продукции, услуг потребительским запросам;

- недостаточно диверсифицированный ассортимент продукции;

- низкая активность по разработке новой продукции и услуг;

- низкое качество продукции и услуг;

- использование некачественных материалов и комплектующих для изготовления продукции;

- отсутствие входного контроля качества и контроля на выходе продукции;

- высокие цены на сырье, материалы, комплектующие;

- высокая себестоимость изготовления продукции и оказания услуг;

- неэффективная структура текущих затрат (высокая доля постоянных издержек);

- перерасход ресурсов, материалов, наличие брака;

- высокие производственные затраты ресурсов и труда;

- неэффективный маркетинг по поиску поставщиков;

- неэффективный маркетинг по продвижению продукции и услуг на рынок (неэффективная реклама имиджа продукции);

- неэффективная организация процессов управления;

- дублирование и неэффективное выполнение функций управления;

- отсутствие действенного контроля за выполнением управленческих решений;

- наличие управленческих конфликтов;

- нерациональная организация складского хозяйства и хранения материально-технических ресурсов;

- нарушения трудовой дисциплины;

- нерациональная организация труда работников;

- нерациональная кооперация (внешняя и внутренняя) при производстве продукции;

- высокий уровень накладных расходов, непрофильных расходов, транспортных расходов;

- превышение численности работников над необходимым их количеством;

- недостаточный объем выпуска продукции и оказания услуг;

- затоваривание продукции и невостребованность услуг;

- отсутствие ресурсосберегающих технологий;

- отсутствие надежной развернутой сети сбыта;

- низкий уровень денежной составляющей в выручке;

- несвоевременное поступление материалов, комплектующих;

- несвоевременный ремонт и обновление оборудования;

- неудовлетворительная организация учета;

- снижение объема продаж;

- снижение объема выручки;

- низкий уровень использования производственных и вспомогательных площадей;

- недостаточный объем запасов материальных ресурсов;

- высокий размер коммунальных расходов.

2. Финансовые:

- неэффективная структура активов (низкая их ликвидность);

- высокая доля заемного капитала;

- высокая доля краткосрочных источников заемного капитала и их малоэффективное использование;

- низкая рентабельность производства (наличие убытков);

- малоэффективное использование кредитных ресурсов;

- высокая плата за использование кредитных ресурсов;

- неэффективная долгосрочная и краткосрочная финансовая политика (ее отсутствие);

- высокая доля и рост общей дебиторской задолженности;

- высокая доля и рост просроченной дебиторской задолженности, в том числе гиблой дебиторской задолженности;

- высокая доля и рост кредиторской задолженности поставщикам, бюджету и внебюджетным фондам, персоналу организации;

- неэффективная ценовая политика организации;

- высокая стоимость аренды помещений (офиса, складов), оборудования, транспорта;

- высокая доля и рост штрафов, пеней, неустоек;

- нерациональные договорные отношения с поставщиками и потребителями продукции;

- превышение допустимых уровней финансовых рынков;

- отсутствие или слабый учет прогноза и изменения внешних факторов;

- слабый анализ и учет цен на продукцию и услуги конкурентов;

- рост доли готовой продукции в запасах на складах;

- рост объемов незавершенного производства (из-за отсутствия комплектующих и т. д.);

- рост расходов на энергоресурсы на единицу готовой продукции;

- хищения (воровство) продукции, материалов и т. д.;

- отсутствие финансового контроля за рентабельностью отдельных видов продукции и услуг;

- громоздкая организационная структура управления;

- недостаток собственного капитала.

При анализе деятельности организации следует, по нашему мнению, рассмотреть влияние неправильно принятых долгосрочных инвестиционных решений, как то:

- неэффективный фондовый портфель;

- незавершенные объекты строительства;

- удлинение сроков строительства объектов и монтажа оборудования;

- перерасход инвестиционных ресурсов;

- непродуманные капитальные вложения;

- недостижение запланированных объемов прибыли по реализованным реальным объектам;

- ошибочно составленный бизнес-план по новым проектам;

- поставки дорогого и неоправдавшего технических характеристик оборудования;

- недостижение необходимого конкурентного качества продукции;

- недостижение необходимой конкурентной себестоимости новой продукции;

- недостаток капитала для модернизации производства.

3. Прочие:

- отсутствие или недостаток необходимой квалификации у персонала (рабочих и ИТР);

- пользование недостоверной экономической информацией;

- утечка конфиденциальной информации из организации;

- отсутствие статистической информации для проведения маркетинга;

- подчинение бухгалтерского учета целям налогообложения, что ухудшает качество информации, используемой для анализа.

По результатам финансового анализа деятельности кризисной организации следует выделить из приведенного перечня причин те, которые можно устранить или уменьшить их влияние исходя из специфики организации, учитывая ее внутренние возможности и возможности в системе ее взаимодействия с внешней средой.

1.3 Теоретическое обоснование составления плана оздоровления

организации

Основная цель разработки плана финансового оздоровления как особого вида бизнес-плана заключается в восстановлении и (или) укреплении платежеспособности предприятия.

Следовательно, необходимо уделить серьезное внимание проблемам взаимоотношений предприятия с его кредиторами и оценить риски банкротства, поскольку недостаточный учет данных рисков может поставить под сомнение саму возможность реализации плана финансового оздоровления во внесудебных процедурах.

Однако при отсутствии бюджетных средств на финансовую помощь неплатежеспособным организациям, план финансового оздоровления (бизнес-план) уже не может рассматриваться в качестве инструмента привлечения дополнительного финансирования в виде государственной финансовой поддержки.

План финансового оздоровления, как и любой другой бизнес-план, является и документом стратегического планирования, и руководством к действию. Поэтому план финансового оздоровления должен отражать реальную финансово-экономическую ситуацию на предприятии.

Несмотря на то, что план финансового оздоровления разрабатывается в соответствии с типовыми формами, он должен в полной мере отражать специфику деятельности предприятия во всех сферах деятельности: производственной, сбытовой, финансовой, инвестиционной.

План финансового оздоровления (бизнес-план) — документ, все разделы которого должны быть взаимоувязаны. Представленные в различных разделах расчеты не должны иметь расхождений. Поэтому бизнес-план — документ, разрабатываемый итеративно.

Разработка плана финансового оздоровления начинается с проведения углубленного анализа финансового состояния предприятия. Желательно, чтобы период ретроспективного анализа составлял 2-3 года.

Основной целью проведения данного анализа является не расчет представленных в методических рекомендациях показателей, а выявление внешних и внутренних причин, повлекших за собой ухудшение финансового положения предприятия. На основе проведенного анализа и сделанных выводов разработчики намечают основные пути восстановления платежеспособности предприятия за счет мобилизации внутренних ресурсов, а при их недостаточности — за счет привлечения заемных ресурсов. Таким образом формируется план мероприятий по восстановлению платежеспособности и поддержке эффективной хозяйственной деятельности.

Результаты расчетов, приведенных в соответствующем разделе плана финансового оздоровления, должны корреспондировать со сбытовой программой, планом производства и финансовым планом.

Разделы, посвященные рынку и конкуренции, а также деятельности предприятия в сфере маркетинга, являются важнейшими разделами бизнес-плана, поскольку только поддержание объема продаж (сбыта) на определенном уровне способно обеспечить выживание предприятия в условиях жесткой конкуренции.

При разработке данных разделов следует рассмотреть ряд вопросов, таких как:

- определение спроса на выпускаемую продукцию или производимые работы, услуги (разумеется, платежеспособного, поскольку спроса неплатежеспособного просто не существует);

- изучение рынка, определение возможностей данного товарного рынка и выделение на данном рынке собственного сегмента;

- изучение воздействия конкуренции и других факторов, например, государственного регулирования;

- прогнозирование объемов продаж и разработка стратегии маркетинга, которая может охватывать такие элементы как ценообразование, организацию сбыта продукции, рекламу, систему стимулирования продаж и др.

Тщательная проработка обоснования объемов сбыта выпускаемой продукции является обязательной составляющей работы по определению перспектив хозяйственно-финансовой деятельности предприятия. Степень детальности проведения таких исследований во многом зависит как от специфики предприятия, так и от стоящих перед разработчиками задач.

Обоснованный прогноз объемов продаж служит исходной точкой для разработки плана производства. На первом шаге разработчики должны убедиться в том, что предполагаемые объемы продаж при сложившихся на рынке ценах на выпускаемую предприятием продукцию не только обеспечивают достижение точки безубыточности, но гарантируют получение предприятием необходимых для его дальнейшего развития прибылей.

В том случае, если данное условие не выполняется, следует изучить дополнительные возможности по расширению доли на рынка, а также наметить мероприятия по сокращению издержек производства.

План производства, помимо необходимых расчетов, должен раскрывать общие подходы к производству, содержать характеристику основных технологических процессов, применяемых в производстве, характеристику материально-технической базы производства и основных видов используемого сырья, материалов, энергетических ресурсов, а также характеристику основных поставщиков.

В данном разделе формулируются требования к трудовым ресурсам. При формировании сводной сметы расходов и калькуляции себестоимости необходимо учитывать результаты реализации мероприятий, направленных на снижение себестоимости продукции.

Финансовый план разрабатывается на основе предыдущих разделов и служит для отражения ожидаемых финансовых результатов хозяйственной деятельности предприятия. Поэтому расчеты, приведенные в финансовом плане должны быть полностью увязаны с расчетами, представленными в остальных частях плана финансового оздоровления.

Особое внимание следует уделить точности и обоснованности приводимых в разделе показателей, поскольку именно финансовый план не только тщательно изучается потенциальным кредитором (либо инвестором), но подвергается оценке с точки зрения достоверности приведенных расчетов.

Практика показывает, что серьезные затруднения у разработчиков планов финансового оздоровления (бизнес-планов) вызывает выбор ставки дисконта.

Эта проблема решается с помощью общих методических подходов, известных в теории оценки, и не имеет каких-либо особенностей. Разработчики плана финансового оздоровления предварительно должны изучить базовый курс оценки бизнеса и недвижимости либо привлечь для подготовки данного раздела соответствующих специалистов.

Целью разработки и реализации плана финансового оздоровления является восстановление либо укрепление платежеспособности предприятия, при разработке финансового плана целесообразно дополнительно проработать графики погашения дебиторской и кредиторской задолженности.

Разработка, анализ и постоянный контроль за выполнением графика погашения кредиторской задолженности (графика предстоящих платежей предприятия) имеет особое значение для успешной реализации плана финансового оздоровления в целом, поскольку задержка текущих платежей предприятием на срок, превышающий 3 месяца, резко увеличивает риски, связанные с возможностью обращения кредиторов в арбитражных суд и возбуждения дела о несостоятельности (банкротстве) предприятия-должника.

Только после того, как разработчики убедятся в полной взаимоувязке основных разделов плана финансового оздоровления, следует приступать к формированию первого и второго его разделов.

В первом разделе помимо различной адресной информации, организационной структуры предприятия и характеристики его руководящих работников (их образовательный уровень, квалификация, стаж работы и т. д.), целесообразно дать сжатое описание основных направлений деятельности предприятия и его краткую характеристику.

Только после того как план финансового оздоровления полностью сформирован, можно приступить к разработке раздела, содержащего краткое резюме. Наряду с количественными показателями, которые необходимо включить в данный раздел, желательно в очень лаконичной форме изложить основную концепцию бизнес-плана в целом.

Ознакомление с типовой формой плана финансового оздоровления (бизнес-плана) и изучение подходов к его разработке могут представлять большой практический интерес в силу расширения сфер их применения.

Такие планы составляются предприятиями не только в том случае, когда они ходатайствуют о предоставлении им бюджетных средств для восстановления платежеспособности. Данная типовая форма используется также для разработки проектов (планов) восстановления платежеспособности неплатежеспособными предприятиями за счет мобилизации их внутренних ресурсов, без привлечения средств государственной финансовой поддержки, когда используется рассмотренная схема формирования плана, за исключением проведения обоснованной потребности в финансовой помощи государства и возвратности предоставленных бюджетных средств.

Кроме того, типовая форма использовалась и арбитражными управляющими для разработки планов внешнего управления имуществом должника (в терминах Закона РФ «О несостоятельности (банкротстве) предприятия» 1992 г.).

Однако планы внешнего управления имеют свою специфику, что необходимо учитывать, применяя для их разработки типовую форму плана финансового оздоровления.

2.1 Общая характеристика ООО магазин «Мария Ра»

Общий анализ предприятия представляет собой анализ показателей, которые позволяют охарактеризовать проблемы предприятия с точки зрения персонала, оборудования, технологии, эффективности производственной деятельности, сбыта, управления и планирования.

ООО магазин «Мария Ра» – розничное торговое предприятие, реализующее продукты питания, такие как: кондитерские, хлебобулочные, гастрономические изделия, торты, молочные, кисломолочные продукты, консервы рыбные, пресервы, продукты глубокой заморозки, прохладительные напитки, пиво, сигареты, и некоторые сопутствующие товары.

ООО магазин «Мария Ра», в дальнейшем именуемое Общество, учреждено в соответствии с Гражданским кодексом Российской Федерации, Федеральным законом от 08.02.98 г. № 14-ФЗ «Об обществах с ограниченной ответственностью».

Полное официальное наименование Общества на русском языке: Общество с ограниченной ответственностью магазин «Мария Ра». Сокращенное наименование Общества на русском языке: ООО магазин «Мария Ра».

ООО магазин «Мария Ра» создано путем приватизации основных и оборотных средств булочной Торгово-государственного объединения «Хлебсервис», исключая недвижимое имущество.

Участниками Общества являются 4 физических лица. Их доли в уставном капитале распределены следующим образом:

1 – 33,33%;

2 – 33,33%;

3 – 16,67%;

4 – 16,67%.

ООО магазин «Мария Ра» расположен в отдельно стоящем, нежилом здании. Общая площадь магазина составляет 235,1 кв.м., торговая площадь 139,7 кв.м. Вход и витрины магазина выходят на улицу.

На балансе предприятия имеются основные средства такие как:

- витринный шкаф;

- холодильные шкафы;

- ларь морозильный;

- витрина морозильная;

- весы электронные;

- контрольно-кассовые аппараты;

- оргтехника (компьютер, принтер, копировальный аппарат).

Структура торговых и неторговых помещений предприятия:

- на предприятии имеются торговые и неторговые помещения. Торговым помещением является торговый зал, а неторговым помещением являются: помещения для приемки, хранения и подготовки товаров к продаже;

- подсобные помещения;

- административно-бытовые помещения;

- технические помещения.

На предприятии используется традиционный метод продажи товаров – обслуживание через прилавок.

В настоящее время, численность предприятия составляет 17 человек (табл.1):

Таблица 1

| Должность | Количество штатных единиц | Оклад | Всего | ||

| Директор | 1 | 18000 | 18000 | ||

| Заместитель директора | 1 | 16000 | 16000 | ||

| Главный бухгалтер | 1 | 10000 | 10000 | ||

| Старший продавец-кассир | 2 | 7000 | 14000 | ||

| Продавец | 2 | 5000 | 10000 | ||

| Кассир-контролер | 8 | 6000 | 48000 | ||

| Фасовщица | 1 | 4500 | 4500 | ||

| Уборщица | 1 | 4000 | 4000 | ||

| Итого: | 17 | ||||

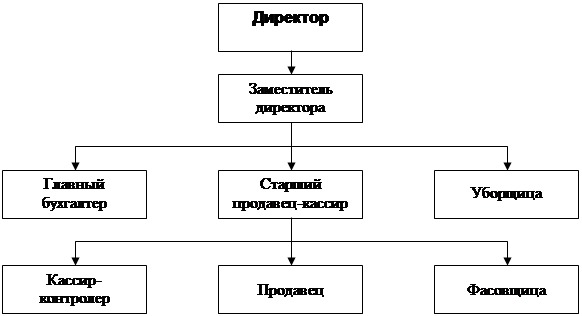

Технико-экономическая характеристика предприятия не может обойтись без анализа такого показателя как, структура управления предприятием. Структура управления — это совокупность специализированных функциональных подразделений, взаимосвязанных в процессе обоснования, выработки, принятия и реализации управленческих решений.

Основными элементами организационной структуры являются:

- уровни управления;

- подразделения и звенья управления;

- управленческие связи.

Ниже представлена организационная структура фирмы:

|

Рис.3 Организационная структура ООО магазин «Мария Ра»

Из рисунка видно, что на рассматриваемом предприятии используется линейно-функциональная структура управления. Ее также называю линейно-штабной. При ней линейные руководители являются единоначальниками, а им оказывают помощь функциональные органы

Опыт использования линейно-функциональной структуры управления в ООО магазин «Мария Ра» показал, что она наиболее эффективна так как, аппарату управления приходится выполнять множество рутинных, часто повторяющихся процедур и операций при сравнительной стабильности управленческих задач и функций. Именно в этой структуре управления посредством жесткой системы связей обеспечивается четкая работа каждой подсистемы и организации в целом.

По объему услуг ООО магазин «Мария Ра» относится к типу неспециализированные продовольственные магазины.

ООО магазин «Мария Ра» следит за ассортиментом новых видов продукции и вводит их в ассортимент своего предприятия.

2.2 Анализ экономических показателей организации

Главной целью функционирования предприятия является приносить необходимую прибыль. Доходность фирмы можно охарактеризовать абсолютными и относительными показателями. Абсолютный показатель, в данном случае, – сумма прибыли (доходов).

Однако преимущественно для оценки деятельности предприятия используют относительные показатели (коэффициенты рентабельности).

Это связано с тем, что относительные показатели практически не подвержены влиянию инфляции, поскольку представляют собой различные соотношения прибыли и вложенного капитала (собственного, инвестированного, заемного и т.д.).

SWOT -анализ ООО магазин «Мария Ра»

Применение SWOT – анализа, который иначе называют еще матрицей первичного стратегического анализа – это наиболее простой и доступный метод, позволяющий проинтегрировать различные аспекты внешней и внутренней среды и способный реально помочь в выборе оптимальной маркетинговой стратегии предприятия.

Необходимо отметить, что SWOT – анализ — лишь один из возможных подходов к формированию стратегии предприятия. Наиболее полной картина будет, если в сочетании со SWOT – анализом менеджер попытается применить и другие методы стратегического планирования.

Таблица 2

| S. W. O. T анализ ООО магазин «Мария Ра» | |

|

Преимущества:

|

Слабые стороны:

|

|

Возможности:

|

Угрозы:

|

Приведя внутренние силы и слабости в соответствие с внешними угрозами и возможностями, руководство готово к выбору соответствующей стратегической альтернативы для повышения экономической эффективности коммерческой деятельности своего предприятия.

Рассмотрим структуру товарооборота ООО «магазин» Мария Ра.

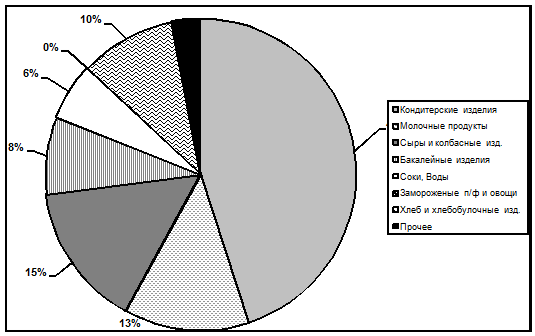

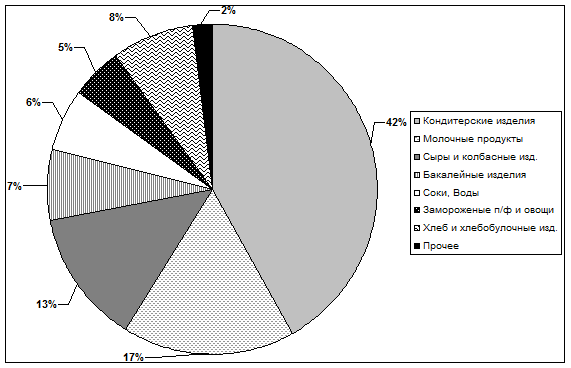

Структура товара оборота представляет собой – соотношение отдельных товарных групп в общем объеме товарооборота магазина, выраженное в процентах. Отметим, что ООО «магазин» Мария Ра относится к предприятиям розничной торговли продовольственными товарами – являясь с 1965 г. булочной-кондитерской. Как видно из рисунка 4.1. и 4.2. основную долю в товарообороте ООО магазин «Мария Ра», как в 2006, так и в 2007 г. занимают кондитерские изделия, их доля составляет 45% и 42% соответственно по годам.

Рис. 4.1. Структура товарооборота ООО магазин «Мария Ра» за 2006 г.

Хлеб и хлебобулочные изделия составили в 10% в 2006 году и 8% в 2007-м.

Прослеживается заметная тенденция снижения потребления кондитерских изделий и хлеба и рост потребления молочных продуктов. Снижение уровня продаж сыров и колбасных изделий связано с ростом цен на данный вид продукции в 2007 году в целом по стране.

В 2007 году в ООО магазин «Мария Ра» был произведен ремонт, после чего введен отдел по продаже замороженных полуфабрикатов и овощей. Замороженные овощи и полуфабрикаты поступают от крупных Московских поставщиков производящих данный вид продукции – Микояновского мясокомбината, Останкинского мясокомбината, ТФ «Золотой петушок».

Рис. 4.2. Структура товарооборота ООО магазин «Мария Ра» за 2007 г.

Данные виды замороженной продукции продаются в ООО магазин «Мария Ра» только в развес, что дает возможность купить товар в любом, даже самом маленьком количестве, говорит об ориентированности предприятия в том числе и на социально-незащищенные группы населения.

Проведем анализ экономической эффективности использования основных фондов предприятия. ООО магазин «Мария Ра» как и любое другое предприятие располагает определенной материально-технической базой, от уровня развития которой зависят все основные результативные показатели деятельности предприятия.

Но прежде чем мы рассмотрим структуру оборотных фондов, дадим определение этому понятию. Итак, оборотные фонды (средства) –это здания, сооружения, машины и оборудование, транспортные средства, инструмент и прочие средства представляющие собой капитальные вложения, участвующие в производстве в течение многих циклов, имеющие длительные сроки амортизации. Оборотные средства исчисляются в денежном, стоимостном выражении.

Для характеристики основных фондов исследуемого предприятия рассмотрим их структуру (таблица 3).

Таблица 3

|

Виды |

2006 г. | 2007 г. | Изменения (+, -) | |||

| сумма, руб. | удельный вес, % | сумма, руб. | удельный вес, % | сумма, руб. | удельный вес, % | |

| 1. Торгово-технологическое оборудование | 98565 | 87,65% | 82137 | 73,71% | -16428 | -13,94% |

| 2. Торговый инвентарь | 747 | 0,66% | 1280 | 1,14% | 533 | +0,48% |

| 3. Торговое измерительное оборудование | 3217 | 2,86% | 5345 | 4,79% | 2128 | +1,93% |

| 4. Контрольно-кассовые машины | 8746 | 7,78% | 21055 | 18,90% | 12309 | +11,12% |

| 5. Хозяйственный инвентарь | 1185 | 1,05% | 1623 | 1,46% | 438 | +0,41% |

| Всего | 112460 | 100% | 111440 | 100% | -1020 | 0% |

Анализ показал, что наибольший удельный вес в структуре основных фондов предприятия приходится на торгово-технологическое оборудование и составляет – 87,65% в 2006 году и 73,71% — в 2007 году.

Анализ показателей таблицы 3 свидетельствует о том, стоимость основных фондов у ООО магазин «Мария Ра» за 2006-2007 гг. уменьшилась на 1020. руб. или на 0,91%. Однако, несмотря на незначительный уменьшение стоимости основных фондов, внутри самого состава основных средств произошли значительные изменения. В первую очередь это обусловлено амортизацией торгово-технологического оборудования ООО магазин «Мария Ра», стоимость которого в течении года уменьшилась на 16428 руб. или 13,94%.

Наибольшая положительная динамика в структуре основных средств за период 2006-2007 г. приходится на контрольно-кассовое оборудование, процент увеличения составил 11,12% или 12309 руб. Было закуплено 2 новых кассовых аппарата АМС-100 в связи с тем, что 2 кассовых аппарата марки Samsung 4615-RF были исключены из Государственного реестра.

Кроме того, были закуплено новое торговое измерительное оборудование, а именно, электронные весы марки «ВТ-15».

Незначительный удельный вес основных средств предприятия приходится на торговый и хозяйственный инвентарь. Изменения здесь связанны с приобретением нового инвентаря и заменой старого.

Чтобы иметь более полную картину, необходимо произвести анализ рентабельности основных фондов. Для обобщающей характеристики эффективности использования основных средств служат показатели:

- рентабельности (отношение прибыли к среднегодовой стоимости основных фондов),

- фондоотдачи (отношение стоимости реализованной продукции после вычета НДС, акцизов к среднегодовой стоимости основных фондов),

- фондоемкости (обратный показатель фондоотдачи).

Динамика выше перечисленных показателей по отчетной бухгалтерской документации ООО магазин «Мария Ра» в динамике за 2006-2007 гг. приведена в таблице 4

Таблица 4

| Показатели | 2006 г. | 2007 г. | Изменения | |

| +,- | 2007 г. в % к 2006 г. | |||

| Среднегодовая стоимость основных фондов, (руб.) | 112460 | 111440 | -1020 | -0,9% |

| Товарооборот (руб.) | 4090000 | 4560000 | +470000 | +11,5% |

| Среднесписочная численность работников, чел. | 14 | 15 | +1 | +7,14% |

| Фондовооруженность труда, (руб.) | 8032 | 7429 | -603 | -7,5% |

| Фондоотдача, руб. | 36,37 | 40,91 | +4,54 | +12,48% |

| Фондоемкость, руб. | 0,027 | 0,024 | -0,003 | -11,1% |

| Прибыль, руб. | 0 | 14500 | +14500 | — |

| Рентабельность основных фондов, % | 0% | 13% | — | — |

Анализ показателей таблицы 4 свидетельствует о том, что за период с 2006 по 2007 гг. в ООО магазин «Мария Ра» произошло снижение фондовооруженности труда на 7,5%. Это обусловлено прежде всего износом торгово-технологического оборудования и снижением его стоимости почти на 14%, а также увеличением среднесписочной численности работников на 1 человека, по сравнению с 2006 г. Несмотря на снижение уровня фондовооруженности, экономическая эффективность использования основных фондов изменилась в положительную сторону. Так, фондоотдача за исследуемый период увеличилась на 12,48%, а фондоемкость, напротив, снизилась на 11,1%. Рост экономической эффективности использования основных фондов и их рентабельность за рассматриваемый период изменилась незначительно, учитывая отсутствие прибыли в 2006 г.

Все это указывает на необходимость разработки конкретных организационно-экономических мероприятий, способствующих увеличению его прибыли и рентабельности.

Проведем анализ обеспеченности ООО магазин «Мария Ра» трудовыми ресурсами.

В условиях развития рыночных отношений и жесткой конкурентной борьбы важное значение для ведения эффективной хозяйственной деятельности приобретают трудовые ресурсы предприятия. Характеристика и обеспеченность предприятия трудовыми ресурсами за период с 2006 по 2007 гг. приведена в таблице 5.

За 2006-2007 гг. численность работников предприятия увеличилась на 1 чел. или на 7,1%, за счет принятия на работу сотрудника на должность продавца, фактическое количество которых удовлетворяет плановой потребности.

Таблица 5 Характеристика и обеспеченность трудовыми ресурсами ООО магазин «Мария Ра» за 2006-2007 гг.

|

Категории работников |

2006 г. | 2007 г. | 2007 г. в % к 2006 г. | ||||

| план | факт | % | план | факт | % | ||

| Директор | 1 | 1 | 100 | 1 | 1 | 100 | 100,0 |

| Заместитель директора | 1 | 1 | 100 | 1 | 1 | 100 | 100,0 |

| Главный бухгалтер | 1 | 1 | 100 | 1 | 1 | 100 | 100,0 |

| Старший продавец-кассир | 2 | 2 | 100 | 2 | 2 | 100 | 100,0 |

| Кассир-контролер | 8 | 6 | 75,0 | 8 | 6 | 75,0 | 100,0 |

| Продавец | 2 | 1 | 50,0 | 2 | 2 | 100 | 200,0 |

| Фасовщица | 1 | 1 | 100 | 1 | 1 | 100 | 100,0 |

| Уборщица | 1 | 1 | 100 | 1 | 1 | 100 | 100,0 |

| Итого | 17 | 14 | 82,3 | 17 | 15 | 88,2 | 107,1 |

В настоящее время плановая потребность предприятия во всех категориях работников, за исключением кассиров-контролеров, удовлетворяется на 100%, обеспеченность кассирами-контролерами составляет 75%.

Прежде всего это объясняется высокими требованиями, предъявляемыми к обслуживающему персоналу, который детально должен быть знаком с предлагаемым потребителю товаром. В 2007 г. 2 старших продавца и 6 кассиров-контролеров прошли курсы повышения квалификации в Учебно-методическом центре «Поиск» и по результатам прохождения курсов получили соответствующие свидетельства. По планам руководства ООО магазин «Мария Ра», повышение качества обслуживания неизбежно приведет к дополнительному притоку покупателей.

Анализ рентабельности ООО магазин «Мария Ра»

Коэффициенты рентабельности свидетельствуют об общей эффективности работы фирмы, об успешности политики ее руководства и отдельных служб. При расчете показателей рентабельности чистая прибыль сравнивается с такими параметрами, как сумма продаж, активы и акционерный капитал компании.

Показатели оценки рентабельности предприятия характеризуют прибыль, получаемую с каждого рубля вложенных в активы предприятия. Здесь основными источниками информации для расчета показателей также служат формы № 1 и № 2.

Рентабельность активов (имущества)

| Прибыль в распоряжении предприятия (форма № 2) | х 100%. | (1) |

| Средняя величина активов |

Коэффициент характеризует прибыльность производства с точки зрения использования активов компании – какую прибыль получает фирма с каждого рубля, вложенного в активы. У ООО магазин «Мария Ра» этот показатель составил 6%.

| 14500 | х 100% = 6% | (2) |

| 243190 |

Кроме того, в аналитических целях рассмотрим показатель рентабельность оборотных активов:

| Прибыль в распоряжении предприятия (форма № 2) | х 100%. | (3) |

| Средняя величина оборотных активов |

По балансовым данным ООО магазин «Мария Ра» этот коэффициент составил 11,3%.

| 14500 | х 100% = 11,3% | (4) |

| 128800 |

Показатель прибыли на вложенный капитал, называемый также рентабельностью собственного капитала, определяется по формуле:

| Прибыль в распоряжении предприятия (форма № 2) | х 100% | (5) |

У ООО магазин «Мария Ра» он составил 8,8%.

Другой важный коэффициент – рентабельность реализованной продукции – (рентабельность продаж).

Значение этого коэффициента показывает, какую прибыль имеет предприятие с каждого рубля реализованной продукции. Этот показатель может быть ориентиром в оценке конкурентоспособности продукции, так как тенденция к его снижению позволяет предположить сокращение спроса на продукцию предприятия.

Снижение коэффициента рентабельности реализованной продукции может быть вызвано изменениями в структуре реализации, снижение индивидуальной рентабельности изделий, входящих в реализованную продукцию, и др.

Он рассчитывается как:

| Чистая прибыль |

х100% |

(6) | |

| Объем продаж | |||

| 14500 | х100% = 0,32% | ||

| 4560000 | |||

Анализ состава и динамики показателей прибыли ООО магазин «Мария Ра»

В процессе анализа хозяйственной деятельности используются следующие показатели прибыли:

o балансовая прибыль,

o прибыль от реализации продукции,

o прибыль от прочей реализации,

o финансовые результаты от внереализационных операций,

o налогооблагаемая прибыль,

o чистая прибыль.

Анализ прибыли ООО магазин «Мария Ра» в 2007 году и ее динамика за последние 2 года в наглядно представлены в таблице 6.

Таблица 6

| Показатели | 2006 г. | 2007 г. | Изменение тыс.руб. (+/-) 2007 к 2006 | |

| Выручка от продаж товаров (за минусом НДС, акцизов) | 4090 | 4560 | 470 | |

| Себестоимость проданных товаров | 3010 | 3170 | 160 | |

| Валовой доход | 1080 | 1390 | 310 | |

| Издержки обращения | 1064 | 1351 | 287 | |

| Балансовая прибыль | 16 | 39 | 23 | |

| в том числе прибыль от реализации (основная деятельность) | 16 | 39 | 23 | |

| Внереализационные доходы | — | — | — | |

| Внереализационные расходы | — | — | ||

| Операционные доходы | — | — | — | |

| Операционные расходы | 16 | 19 | 3 | |

| Прибыль, подлежащая налогообложению |

0 |

20 |

20 |

|

| Льготы по налогу на прибыль | — | — | — | |

| Сумма налога на прибыль | 0 | 5 | 5 | |

| Чистая прибыль | 0 | 15 | 15 | |

Балансовая прибыль определяется путем вычитания из валового дохода издержек обращения, при этом, возможно ее увеличение за счет прибыли отпрочей реализации и внереализационных доходов.

В 2006 году валовых доход ООО магазин «Мария Ра» составил 1080 тыс.рублей, в 2007 году этот показатель был равен 1390 тыс.рублей. Увеличение валового дохода связано с ростом товарооборота, но стоит отметить, что этот рост сдерживался ростом себестоимости реализованной продукции. Также на незначительный рост валового дохода повлияли высокие торговые издержки (издержки обращения) – это расходы связанные с продажей товара, они включают в себя расходы на рекламу, упаковку товара, заработную плату персонала, аренду помещения.

Валовая прибыль (балансовая прибыль) составила в 2006 г. – 16 тыс.рублей, в 2007 году прибыль выросла до 39 тыс.рублей. Значительное увеличение балансовой прибыли при незначительном увеличении операционных расходов в 2007 году и уплата налога на прибыль, дали возможность оставить в распоряжении предприятия в 2007 году прибыль в 15 тыс. рублей. Однако уровня это прибыли не достаточно для расширения производства.

2.3 Анализ финансового состояния организации

В условиях рыночной экономики важную роль в системе экономических показателей предприятия имеют показатели финансовых результатов: ликвидность и платежеспособность. Система показателей финансовых результатов позволяет дать законченную комплексную оценку различных сторон деятельности предприятия.

В связи с этим особую значимость приобретает анализ процесса формирования финансовых результатов, основной целью которого является выявление факторов, вызывающих уменьшение финансовых результатов, то есть снижение ликвидности и платежеспособности.

Анализ финансовых результатов является одним из важнейших аспектов исследования финансово-хозяйственной деятельности предприятия и необходима для ретроспективного анализа финансовых показателей и экономического прогнозирования.

Для анализа финансового состояния обратимся к балансу ООО магазин «Мария Ра» , как видно из баланса, за год у фирмы произошло снижение доли основных средств в активах фирмы с 50,8% на начало периода до 42,1% на конец периода, увеличение доли запасов с 52080 руб. до 76280 руб. или с 23,5% до 28,8%. Доля денежных средств сильно изменилась: на начало периода она составляла 20640 руб. (9,31%), на конец – 8840 руб. (3,3%).

Кроме того, увеличилась доля дебиторской задолженности (с 10,7 до 16,2%).

Анализ пассивов предприятия показывает, что долгосрочные кредиты вообще не осуществлялось, а доля краткосрочных кредитов повысилась с 8,6 до 10,8%.

Для более детализированного анализа необходимо, прежде всего, определить платежеспособность и ликвидность фирмы.

Одним из важнейших критериев финансового положения предприятия является оценка его платежеспособности. Под платежеспособностью предприятия понимается его способность своевременно производить платежи по своим обязательствам. Иными словами предприятие является платежеспособным, если сумма оборотных активов (запасов, денежных средств, дебиторской задолженности и других активов) больше или равна его внешней задолженности (обязательствам).

В нашем случае у ООО «Мария Ра» оборотные активы по данным

баланса (Приложение №1) составили:

в 2006 году – 109080 руб.

в 2007 году – 148520 руб.

Внешняя задолженность предприятия определяется по данным четвертого и пятого разделов пассива баланса. К ней относятся долгосрочные и краткосрочные кредиты и вся кредиторская задолженность. Отметим, что в составе пятого раздела пассива «краткосрочные обязательства» присутствуют отдельные статьи («резервы предстоящих расходов и платежей») не имеющие отношения к заемным средствам предприятия. Поэтому для получения обоснованной информации о величине денежных обязательств необходимо из общего итога V раздела вычесть резервы предстоящих расходов и платежей. В нашем примере она равна:

2006 г. – (77580 — 3200) = 74380 руб.

2007 г. – (99800 — 800) = 99000 руб.

Сравнивая текущие активы с внешними обязательствами, отметим, что ООО магазин «Мария Ра» платежеспособно, поскольку на начало и на конец года оборотные активы больше обязательств. Однако, отметим, что наличие запасов на фирме не означает реальной платежеспособности, так как запасы незавершенного производства, готовой продукции и других товарно-материальных ценностей при банкротстве фирмы могут оказаться труднореализуемыми или вообще неликвидными для погашения долгов.

Именно поэтому многие банки, в целях получения более достоверной информации о запасах, корректируют их величину в сторону уменьшения.

Для более полного анализа платежеспособности фирмы необходимо вычислять дополнительные показатели (коэффициенты): такие как- чистый оборотный капитал.

Термин “оборотный капитал” (его синоним в отечественном учете – оборотные средства) относится к мобильным активам фирмы, которые являются денежными средствами или могут быть обращены в них в течение года или одного производственного цикла.

Чистый оборотный капитал определяется, как разность текущих активов (оборотных средств) и краткосрочных обязательств (кредиторской задолженностью).

В нашем примере он составил:

- в 2006 году – 109080 — 74380 = 34700 руб.;

- в 2007 году – 148520 — 99000 = 49520 руб.

Сравнение показывает рост чистого оборотного капитала:

49520 — 34700 = 14820 руб.

Соответственно, это увеличение свидетельствует, что фирма не только сохранила имеющиеся средства, но и накопила дополнительную их сумму.

Источниками образования чистого оборотного капитала является увеличение чистого дохода, акционерного капитала, долгосрочных обязательств и др.

[17]

| Км = | Чистый оборотный капитал | (7) |

В начале года он был равен 0,24 (34700/143960), а на конец 2007 года – 0,33 (49520/165040).

Таким образом, не смотря на незначительный рост коэффициента, его значение не велико, что отрицательно характеризует финансовое состояние фирмы.

Для более глубокого анализа платежеспособности фирмы рассчитаем показатели ликвидности фирмы.

Наиболее существенными показателями, характеризующими платежеспособность предприятия являются показатели ликвидности. Под ликвидностью предприятия понимается его способность платить по своим краткосрочным обязательствам. Одним из способов оценки ликвидности является сопоставления между собой отдельных элементов пассива и актива баланса. Она определяется соотношением величины задолженности и ликвидных средств, т.е. средств, которые могут быть использованы для погашения догов (наличные деньги, депозиты, ценные бумаги и др.).

По существу ликвидность предприятия означает ликвидность его баланса.

Ликвидность баланса выражается в степени покрытия обязательств фирмы его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность означает безусловную платежеспособность фирмы и предполагает постоянное равенство между активами и обязательствами как по общей сумме, так и по срокам наступления. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, объединенными по срокам их погашения и в порядке возрастания сроков, а именно:

- наиболее ликвидные активы (денежные средства и ценные бумаги) должны быть больше или равны наиболее срочным обязательствам (кредиторской задолженности);

- быстро реализуемые активы (дебиторская задолженность и прочие активы) – больше или равны краткосрочным пассивам (краткосрочным кредитам и заемным средствам);

- медленно реализуемые активы (запасы и затраты за исключением расходов будущих периодов) – больше или равны долгосрочным пассивам (долгосрочным кредитам и заемным средствам);

- труднореализуемые активы (нематериальные активы, основные средства, оборудование) – меньше или равны постоянным пассивам (источникам собственных средств).

При выполнении этих условий баланс считается абсолютно ликвидным. В случае если одно или несколько условий не выполняется, ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Анализ ликвидности баланса ООО магазин «Мария Ра» приведен в таблице 7.

Таблица 7

| Актив | 2006 г. | 2007 г | Пассив | 2006 г. | 2007 г. | Платежный излишек или недостаток | |

| 2006 г. | 2007 г | ||||||

| Наиболее ликвидные активы | 20640 | 8840 | Наиболее срочные пассивы | 55360 | 70450 | – 34720 | – 61610 |

| Быстро реализуемые активы | 23680 | 48000 | Кратко-срочные пассивы | 19020 | 32690 | + 4660 | + 15310 |

| Медленно реализуемые активы | 52080 | 76280 | Долго-срочные пассивы | 0 | 0 | + 52080 | + 76280 |

| Трудно реализуемые активы | 112460 | 116320 | Постоян-ные | 143960 | 165040 | – 31500 | – 48720 |

По данным таблицы 7, в нашем примере, как раз такой случай, когда фирма обладает низкой ликвидностью, которая к концу года упала. Уточнить эти результаты можно с помощью системы показателей ликвидности. Рассмотрим важнейшие из них. Основными показателями ликвидности являются:

Коэффициент текущей ликвидности (отношение совокупных оборотных активов к сумме текущих обязательств):

| Ктл = | Текущие активы | (8) |

| Текущие пассивы |

Этот коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов фирмы, приходится на один рубль текущих обязательств.

Логика исчисления данного показателя заключается в том, что фирма погашает краткосрочные обязательства в основном за счет текущих активов. Следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно работающее (по крайней мере, теоретически).

Ранее считалось, что числовое значение этого показателя должно быть равно 2 или выше. Ныне не менее важным, чем величина показателя, считается состав и качество активов, используемых при расчете коэффициента. Если при высокой числовой величине показателя (скажем, 3,5) в активах высока доля нереализуемых товарных запасов, коэффициент не свидетельствует о благополучии фирмы. И напротив, коэффициент может быть меньше 2, но если в активах преобладает наличность, ценные бумаги и другие ликвидные статьи, можно говорить о прочном финансовом положении.

Практика показывает, что оптимальный коэффициент в зависимости от отраслевой принадлежности варьируется в диапазоне 1,5 – 2,5. Минимально допустимый коэффициент равен 1. Значение коэффициента текущей ликвидности меньше 1 означает, что на сегодняшний момент фирма совершенно определенно является неплатежеспособной – находящиеся в его распоряжении ликвидные средства недостаточны для покрытия даже текущих обязательств.

В нашем случае этот коэффициент текущей ликвидности для 2006 года составил:

| Ктл = | 109080 | = 1,47 |

| 74380 |

Для 2007 года:

| Ктл = | 148520 | = 1,5 |

| 99000 |

Такое значение показателей подтверждает сделанный ранее вывод о неудовлетворительной структуре баланса ООО магазин «Мария Ра», ему необходимо принять меры по восстановлению платежеспособности.

Коэффициент быстрой (оперативной) ликвидности рассчитывается как:

| Кбл = | Ликвидные активы | (9) |

| Текущие пассивы |

По смысловому назначению этот показатель аналогичен коэффициенту текущей ликвидности, однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы. Иными словами, при его расчете учитываются только те виды активов, которые могут быть легко и быстро превращены в наличные деньги, а ликвидные активы представляют собой ту часть текущих пассивов, которая быстро превращается в наличность: дебиторская задолженность, краткосрочные финансовые вложения и денежные средства, в России это, как правило, – часть быстро реализуемых запасов. Оптимальным значением коэффициента признается 1.

В нашем примере коэффициент составил в 2006 г.:

| Кбл = | 44320 | = 0,6 |

| 74380 |

Для 2007 года:

| Кбл = | 56840 | = 0,57 |

| 99000 |

Полученные результаты еще раз подтверждают неблагополучное финансовое положение ООО магазин «Мария Ра». Кроме того, анализ показал неудовлетворительное состояние структуры баланса, необходимо принять меры по восстановлению платежеспособности, фирма не в состоянии оплатить свои счета. Положительным моментом является лишь то, что большая часть имущества предприятия формируется из собственных источников и фирма располагает собственными оборотными средствами.

В качестве вывода по данной главе стоит отметить что, по результатам проведенного анализ экономических и финансовых показателей ООО магазин «Мария Ра», предприятие находится в состоянии близком к кризисному, в положении, когда перед организацией стоит вопрос ее дальнейшего функционирования и даже выживания.

В связи с этим для ООО магазин «Мария Ра» необходимо разработать такой бизнес-план, основной целью которого будет являться финансовое оздоровление предприятия.

«Мария Ра»

3.1 Основные направления финансового оздоровления

организации

Анализ деятельности ООО магазин «Мария Ра», проведенный во второй главе дипломной работы показал, что предприятие находится в состоянии финансового кризиса.

Исходя из этого при разработке бизнес-плана предлагается провести следующие мероприятия, (эффект от которых рассматривается в параграфе 3.2.):

1. Перевод ООО магазин «Мария Ра» на упрощенную систему налогообложения;

2. Расширение ассортиментного перечня реализуемой продукции:

- включение в ассортиментный перечень реализуемой продукции яйца в промышленной упаковке;

- включение в ассортиментный перечень реализуемой продукции готовой алкогольной продукции без ограничения крепости, получить лицензию на розничную продажу алкогольной продукции.

3. Снижение затрат на оплату коммунальных услуг

Рассмотрим более подробно каждое из предлагаемых мероприятий:

Переход на упрощенную систему налогообложения:

Рассматривая вопросы совершенствования деятельности предприятия, не следует забывать о существующих льготах, возможностях отсрочки платежей и т.д. Именно по этому, одним из предлагаемых мероприятий проекта является переход на упрошенную систему налогообложения.

Несомненным достоинством нового налогового режима является то, что он вводится Федеральным законом и действует на территории всей страны независимо от воли местных чиновников. Таким образом, налогоплательщики всех регионов находятся в равных условиях.

К достоинствам упрощенной системы налогообложения, безусловно, можно отнести и замену уплаты нескольких налогов одним — единым налогом.

Единый налог заменит:

для организаций:

- налог на прибыль,