Система финансового обеспечения инвестиционного процесса складывается из органического единства источников финансирования инвестиционной деятельности и методов финансирования.

Метод финансирования инвестиций — это механизм привлечения инвестиционных ресурсов с целью финансирования инвестиционного процесса. К методам финансирования реальных инвестиций относятся: самофинансирование, финансирование через механизмы рынка капитала, привлечение капитала через кредитный рынок, бюджетное финансирование, комбинированные схемы финансирования инвестиций.

Лизинг — сравнительно молодой инструмент финансирования, но по сравнению с традиционными формами он обладает существенными преимуществами. Основное преимущество лизинга по сравнению с другими способами инвестирования заключается в том, что предприниматель может начать свое дело, располагая лишь частью необходимых финансовых средств для приобретения основных фондов. Предприятию при этом предоставляются не денежные ресурсы, контроль за использованием которых не всегда возможен, а непосредственно средства производства.

Деятельность любой коммерческой организации чаще всего строится исходя из стратегии наращивания производственных мощностей и объемов производства. Очевидно, что капитальные вложения могут быть профинансированы за счет двух источников — собственного и заемного капиталов. Выше были выделены два основных элемента заемного капитала — облигационные займы и долгосрочные кредиты и займы. В принципе, к ним можно отнести и такой специфический источник финансирования, как финансовая аренда. В балансах многих крупных корпораций экономически развитых стран задолженность перед лизинговыми компаниями составляет значимую долю в долгосрочных источниках привлеченных средств.

Привлекательность аренды заключается в том, что это один из сравнительно быстро мобилизуемых и выгодных в финансовом плане источников. Арендные отношения имеют давнюю историю, однако, именно в последнее время их развитию был придан новый импульс, в частности появился принципиально новый вид аренды, стимулирующий инвестиционную деятельность,- финансовая аренда, или лизинг.

Лизингом признается специфическая операция, предусматривающая инвестирование временно свободных или привлеченных финансовых ресурсов в приобретение имущества с последующей передачей его клиенту на условиях аренды. В структуре арендных операций лизинг занимает особое место, поскольку представляет собой целенаправленную, специально организованную деятельность по сдаче имущества в аренду. В то же время аренда в своем классическом, обыденном понимании нередко рассматривается как в некотором смысле вынужденная мера — имущество сдается в аренду, поскольку оно не находит должного применения у его владельца. По своему экономическому содержанию договор лизинга близок к операциям по кредитованию. Лизингодатель (арендодатель) стремится получить определенный процент на осуществленную им инвестицию — приобретение имущества и последующая передача его лизингополучателю (арендатору); тогда как для последнего операция лизинга является одной из форм финансирования приобретения активов. Отметим, что балансодержателем объекта финансовой аренды может выступать как лизингодатель, так и лизингополучатель, тогда как в международной практике объекты финансового лизинга принято отражать на балансе лизингополучателя — такой подход рекомендован и Международными стандартами финансовой отчетности.

Аренда и лизинг основных средств

... комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Предметом лизинга не могут быть земельные участки и другие природные объекты. Типичная лизинговая ...

Лизинг имеет ряд особенностей, которые отличают его от общепринятого порядка регулирования договоров аренды. Например, риск утраты и порчи имущества при лизинге несет — лизингополучатель (арендатор), в то время как общие правила арендных операций возлагают указанный риск на собственника имущества, но не на арендатора. Кроме того, договор лизинга, как правило, обязывает лизингодателя осуществлять техническую поддержку объекта у клиента, проводить замену морально устаревшего оборудования, а также осуществлять иные действия, зачастую не свойственные обычному порядку взаимоотношений между арендатором и арендодателем. Специфика лизинга заключается еще и в том, что лизингополучателю передается имущество, выбранное и приобретенное по его желанию. В наиболее общем виде операция лизинга в ее классическом понимании может быть представлена следующим образом.

Лизинговая сделка состоит из нескольких последовательных операций. Нуждающийся в некотором имуществе потенциальный лизингополучатель, предпочитающий в силу ряда обстоятельств приобрести это имущество путем лизинговой сделки, определяет продавца, у которого он хотел бы приобрести имущество; как правило, продавец выбирается им самостоятельно. После этого он заключает договор с лизинговой компанией, согласно которому она приобретает в собственность указанное имущество и сдает его в аренду лизингополучателю. Для финансирования сделки лизинговая компания использует собственные ресурсы или обращается за необходимыми средствами в банк или иное кредитное учреждение. Объект лизинговой сделки может быть застрахован от рисков утраты (гибели), недостачи или повреждения, причем в качестве страхователя могут выступать как лизингодатель, так и лизингополучатель. Экономическая суть финансового лизинга заключается в том, что лизингополучатель возмещает лизингодателю все его инвестиционные затраты, а также комиссионное вознаграждение, причем делает это не одномоментным платежом, а в течение определенного срока, сопоставимого со сроком полезной эксплуатации предмета лизинга.

В настоящий момент лизинговые операции начали широко применяться в практике российских коммерческих банков и специализированных лизинговых компаний, хотя существует множество проблем, требующих своего разрешения.

Но существуют факторы, сдерживающие развитие лизинга в России. Среди основных препятствий следует выделить:

Лизинг история возникновения, правовой аспект. Развитие лизинговых ...

... новых рынков услуг. Сегодня во всём мире лизинговые операции получили широкое распространение. Развитие лизинга способствует решению таких задач, как обновление основных производственных ... лизинга приведены в таблице 1. Таблица 1. № Классификационные признаки Виды лизинга 1 Форма организации сделки Прямой, косвенный, возвратный, лизинг поставщику, сублизинг 2 Объект Лизинг движимого имущества, лизинг ...

— высокие ставки и короткие сроки кредитования. При сохраняющейся в России банковской практике, когда краткосрочные кредиты выгоднее средне- и долгосрочных, получение ссуды на три — четыре года (оптимальный срок погашения кредита на закупку техники лизинговой компанией) весьма проблематично.

- высокий уровень налогов.

- отсутствие значительного стартового капитала для лизинговой компании, т.к., она приобретает оборудование за полную стоимость.

- отсутствие системы информационного обеспечения о предложениях лизинговых услуг.

— за рубежом термином “ лизинг ” называются отношения финансовой аренды сроком от 3-х лет. В нашей же стране не создан пока еще благоприятный климат для долгосрочных инвестиций. Необходимо принятия налогового законодательства, предоставляющего льготы банкам, покрывающие их риски, связанные с долгосрочным кредитованием.

— неразвитость инфраструктуры лизингового рынка. Инфраструктура, способствующая развитию лизинг в России должна включать в себя более широкую сеть лизинговых компаний, специализированных консалтинговых фирм и соответствующую систему информационного обеспечения о предложениях лизинговых услуг. Неразвитость инфраструктуры (сложившихся механизмов финансирования, расчетов, минимизация рисков, эффективных маркетинговых и сбытовых структур и т. п.) предъявляет нереально высокие требования к руководителям и служащим лизинговых компаний.

— макроэкономическая и политическая неопределенность обстановки в стране. В настоящее время все правовые отношения, основанные на отсрочке платежа, тормозятся экономической нестабильностью, отсутствием надежной макроэкономической стабилизации и признаков устойчивого роста в экономике, что порождает у хозяйствующих субъектов определенное состояние неуверенности в завтрашнем дне. Между тем, основная идея лизинга состоит в возможности «растянуть » во времени выплату стоимости имущества при сохранении права на приобретения его в собственность по остаточной стоимости. При нынешней экономической ситуации какая организация может позволить себе сегодня ждать возврата средств в течение 5-7 лет (обычный срок финансового лизинга).

Именно это обстоятельство в значительной степени сдерживает развитие лизинга в России.

Целью данной дипломной работы является изучения и оценка эффективности лизинга как формы финансирования деятельности предприятия. Для достижения поставленной цели необходимо решить следующие задачи:

- изучить понятие и виды лизинга;

- рассмотреть процесс заключения лизинговой сделки;

- выявить преимущества лизинга перед другими формами финансирования деятельности предприятия;

- обосновать возможность использования лизинга для обновления основных средств на примере предприятия.

Предметом исследования являются экономические механизмы лизинговых отношений между участниками сделки.

Объектом исследования является ООО «Гео — Монтаж — Сервис»

Основным видом деятельности предприятия ООО «Гео-Монтаж-Сервис» является строительство зданий и сооружений. Проблемами оценки эффективности лизинговых операций занимались такие зарубежные ученые как В. Газман, Э. Рид Р. Коттер, Э. Гилл, Р. Смит.

Договор банковского счета 2. Срок сдачи студентом выполненной ...

... рассмотрены в данной дипломной работе. Необходимость понять основные особенности договора банковского счета, определила актуальность работы и выбор темы исследования. Целью данной работы является всесторонний анализ гражданского законодательства по договору банковского счета и практики его ...

Среди отечественных авторов следует выделить подходы к оценке лизинга, разработанные Е. Н. Чекмаревой, Л. Прилуцким, В. А. Горемыкиной и т. д.

1.

ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ЛИЗИНГА

1 Понятие лизинга и его виды

Особенность развития лизинга в России заключается в доминирующем положении финансового лизинга. Финансовый лизинг по экономическим параметрам схож с долгосрочным банковским кредитованием капитальных вложений. Финансовый лизинг характеризуется тем, что лизингодатель передает лизингополучателю предмет договора, им указанный, во временное владение и пользование на определенный срок, на оговоренных условиях и за определенную плату. Предмет договора лизинга приобретается лизингодателем в собственность у продавца, которого указывает лизингополучатель. При этом виде лизинга срок лизинга соизмерим со сроком полной амортизации предмета лизинга или превышает его. Предмет лизинга может перейти в собственность лизингополучателя по истечении срока действия договора лизинга или до его истечения при условии выплаты лизингополучателем полной суммы, предусмотренной договором.

В мировой практике термин “лизинг” используется для обозначения различного рода сделок, основанных на аренде товаров длительного пользования. В зависимости от срока, на который заключается договор аренды, различают три вида арендных операций:

- краткосрочная аренда (рентинг) — на срок от одного дня до одного года;

- среднесрочная аренда (хайринг) — от одного года до трех лет;

- долгосрочная аренда (лизинг) — от трех до 20 лет и более.

Поэтому под лизингом понимают долгосрочную аренду машин и оборудования или договор аренды машин и оборудования, купленных арендодателем для арендатора с целью их производственного использования, при сохранении права собственности на них за арендодателем на весь срок договора.

Кроме того, лизинг можно рассматривать как специфическую форму финансирования вложений в основные фонды при посредничестве специализированной (лизинговой) компании, которая приобретает для третьего лица имущество и отдает ему в аренду на долгосрочный период. Таким образом, лизинговая компания фактически кредитует арендатора. Поэтому лизинг иногда называют “кредит-аренда”.

В отличие от договора купли-продажи, по которому право собственности на товар переходит от продавца к покупателю, при лизинге собственность на предмет аренды сохраняется за арендодателем, а лизингополучатель приобретает лишь его во временное пользование. По истечении срока лизингового договора лизингополучатель может приобрести объект сделки по согласованной цене, продлить лизинговый договор или вернуть оборудование владельцу по истечении срока договора.

Также лизинг отличается от аренды:

- В отличие от арендатора лизингополучатель оплачивает страховку имущества, его техобслуживание, возмещает потерю собственнику в случае гибели или порчи имущества;

— В случае выявления дефекта в объекте лизинговой сделки лизингополучатель предъявляет не лизингодателю, а поставщику оборудования. В связи с этим на срок лизинговой сделки параллельно предусматривается гарантия поставщика по техническому обслуживанию оборудования.

С экономической точки зрения лизинг имеет сходство с кредитом, предоставленным на покупку оборудования. При кредите в основные фонды заемщик вносит в установленные сроки платежи в погашение долга.

Развитие международного лизинга: сущность и виды лизинговых операций

... содержания и специфических особенностей, особенно от грамотного владения этим механизмом. Целью данной курсовой работы является изучение сущности международной лизинговой деятельности, а также ... По истечении срока лизингового договора лизингополучатель может приобрести объект сделки по согласованной цене, продлить лизинговый договор или вернуть оборудование владельцу. Субъектами лизинга его прямыми ...

При этом банк для обеспечения возврата кредита сохраняет за собой право собственности на кредитуемый объект до полного погашения ссуды. При лизинге арендатор становится владельцем взятого в аренду имущества только по истечении срока договора и выплаты им полной стоимости арендованного имущества.

Однако такое сходство характерно лишь для финансового лизинга. Для другого вида лизинга — оперативного — наблюдается большее сходство с классической арендой оборудования.

По своей юридической форме лизинговая сделка является своеобразным видом долгосрочной аренды инвестиционных ценностей. Четкое определение лизинговой операции имеет важное практическое значение, так как при несоблюдении установленных законом правил ее оформления она не может быть признана лизинговой сделкой, что чревато для участников операции рядом неблагоприятных финансовых последствий.

Современный рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции. Существующие формы лизинга можно объединить в два основных вида — оперативный и финансовый лизинги.

- Оперативный лизинг — это арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта.

Для оперативного лизинга характерны следующие основные признаки:

- лизингодатель не рассчитывает возместить все свои затраты за счет поступления лизинговых платежей от одного лизингополучателя;

- лизинговый договор заключается, как правило, на 2 — 5 лет, что значительно меньше сроков физического износа оборудования, и может быть расторгнут лизингополучателем в любое время;

- риск порчи или утери объекта лежит в основном на лизингодателе. В лизинговом договоре может предусматриваться определенная ответственность лизингополучателя за порчу переданного ему имущества, но ее размер значительно меньше первоначальной цены имущества;

- ставка лизинговых платежей обычно выше, чем при финансовом лизинге.

Это вызвано тем, что лизингодатель, не имея полной гарантии окупаемости затрат, вынужден учитывать различные коммерческие риски (риск не найти арендатора на весь объем имеющегося оборудования, риск поломки объекта сделки, риск досрочного расторжения договора) путем повышения цены на свои услуги;

- объектом сделки являются наиболее популярные виды машин и оборудования.

При оперативном лизинге лизинговая компания приобретает оборудование заранее, не зная конкретного арендатора. Поэтому фирмы, занимающиеся оперативным лизингом, должны хорошо знать конъюнктуру рынка инвестиционных товаров как новых, так и бывших уже в употреблении. Лизинговые компании при этом виде лизинга сами страхуют имущество, сдаваемое в аренду, и обеспечивают его техобслуживание и ремонт.

По окончании срока лизингового договора лизингополучатель имеет право:

- продлить срок договора на более выгодных условиях;

- вернуть оборудование лизингодателю;

— купить оборудование у лизингодателя при наличии соглашения на покупку по справедливой рыночной стоимости. Поскольку при заключении договора заранее нельзя достаточно точно определить остаточную рыночную стоимость объекта сделки, то это положение требует от лизинговых фирм хорошего знания конъюнктуры рынка подержанного оборудования.

Международные лизинговые сделки на российском рынке

... ситуацию, когда оборудование лизингодатель закупает у иностранного субъекта хозяйственной деятельности, а затем предоставляет его на правах лизинга отечественному лизингополучателю. Лизинговая сделка классифицируется как сделка международного лизинга в том случае, если лизингодатель (лизинговая компания) и ...

Лизингополучатель при помощи оперативного лизинга стремится избежать рисков, связанных с владением имуществом, например, с моральным старением, снижением рентабельности в связи с изменением спроса на производимую продукцию, поломкой оборудования, увеличением прямых и косвенных непроизводительных затрат, вызванных ремонтом и простоем оборудования, и т.д. Поэтому лизингополучатель предпочитает оперативный лизинг в случаях, когда:

- предполагаемые доходы от использования арендованного оборудования не окупают его первоначальной цены;

- оборудование требуется на небольшой срок (сезонные работы или разовое использование);

- для оборудования необходимо специальное техобслуживание;

- объектом сделки выступает новое, непроверенное оборудование.

Перечисленные особенности оперативного лизинга определили его распространение в таких отраслях, как сельское хозяйство, транспорт, горнодобывающая промышленность, строительство, электронная обработка информации.

— Финансовый лизинг — это соглашение, предусматривающее в течение периода своего действия выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя.

Финансовый лизинг характеризуется следующими основными чертами:

- участие третьей стороны (производителя или поставщика объекта сделки);

- невозможность расторжения договора в течение так называемого основного срока аренды, т.е.

срока, необходимого для возмещения расходов арендодателя. Однако на практике это иногда происходит, что оговаривается в соглашении о лизинге, но в этом случае стоимость операции значительно возрастает;

- более продолжительный срок лизингового соглашения (обычно близкий сроку службы объекта сделки);

- объекты сделок, как правило, отличаются высокой стоимостью.

После завершения срока контракта лизингополучатель может:

- купить объект сделки, но по остаточной стоимости;

- заключить новый договор на меньший срок и по льготной ставке;

- вернуть объект сделки лизинговой компании.

О своем выборе лизингополучатель сообщает лизингодателю за 6 месяцев или в другой период до окончания срока договора. Если в договоре предусматривается соглашение (опцион) на покупку предмета сделки, то стороны заранее определяют остаточную стоимость объекта. Обычно она составляет от 1 до 10% первоначальной стоимости, что дает право лизингодателю начислять амортизацию на всю стоимость оборудования.

Т.к. финансовый лизинг по экономическим признакам схож с долгосрочным банковским кредитованием капитальных вложений, то особое место на рынке финансового лизинга занимают банки, финансовые компании и специализированные компании, тесно связанные с банками.

Лизинговые операции также можно классифицировать в зависимости от состава участников:

- Прямой лизинг — собственник имущества (поставщик) самостоятельно, без посредников, сдает объект в лизинг.

Частный случай прямого лизинга — возвратный лизинг, при котором собственник оборудования продает его лизинговой фирме и одновременно берет это оборудование у него в аренду. В результате такой операции продавец становится арендатором. Применяется она в случаях, когда собственник объекта сделки испытывает острую потребность в денежных средствах и с помощью данной формы лизинга улучшает свое финансовое состояние.

Участники лизинговой сделки

... практике продажи оборудования из-за рубежа и внутри страны становится лизинг. Рынок лизинговых операций в России оценивается как чрезвычайно емкий, способный принести значительные доходы всем его участникам. По ...

- Косвенный лизинг — передача имущества осуществляется через посредника (лизинговую компанию или банк).

По объему оказываемых услуг лизинг подразделяется на:

- Чистый лизинг — все обслуживание арендуемого имущества берет на себя лизингополучатель.

- Лизинг с полным набором услуг — полное обслуживание лежит на лизингодателе.

- Лизинг с частичным набором услуг — в данном случае на лизингодателя возлагается только часть функций по обслуживанию имущества.

В зависимости от сектора рынка лизинг бывает внутренним (когда все участники сделки находятся в одной стране) и международным (хотя бы один из участников — представитель другой страны).

По характеру лизинговых платежей лизинг подразделяется на:

- Лизинг с денежным платежом (платежи осуществляются в денежной форме).

- Компенсационный лизинг — арендные платежи осуществляются поставками продукции, изготовленной на оборудовании, являющемся объектом лизинговой сделки.

- Лизинг со смешанным платежом (комбинация предыдущих двух видов).

На практике существует множество форм лизинговых сделок, однако их нельзя рассматривать как самостоятельные типы лизинговых операций.

Под формами лизинговых сделок понимаются устоявшиеся модели лизинговых контрактов. Наибольшее распространение в международной практике получили следующие формы лизинговых операций.

Лизинг “стандарт” — при этой форме лизинга поставщик продает объект сделки финансирующему обществу, которое через свои лизинговые компании сдает его в аренду потребителям.

Лизинг “поставщику” — в этом случае продавец оборудования также становится лизингополучателем, как и при возвратном лизинге, но арендованное имущество используется не им, а другими арендаторами, которых он обязан найти и сдать им объект сделки в аренду. Субаренда является обязательным условием в контрактах подобного рода.

Возобновляемый лизинг — в лизинговом соглашении при данной форме предусматривается периодическая замена оборудования по требованию арендатора на более совершенные образцы.

Групповой (акционерный) лизинг — сдача в аренду крупномасштабных объектов (самолеты, суда, буровые платформы, вышки).

При таких сделках в роли лизингодателя выступает несколько компаний.

Генеральный лизинг — право лизингополучателя дополнять список арендуемого оборудования без заключения новых контрактов.

Контрактный наем — это специальная форма лизинга, при которой лизингополучателю предоставляются в аренду комплектные парки машин, сельскохозяйственной, дорожно-строительной техники, тракторов, автотранспортных средств.

Лизинг с привлечением средств — лизингодатель получает долгосрочный заем у одного или нескольких кредиторов на сумму до 80% сдаваемых в аренду активов. Кредиторы — крупные коммерческие и инвестиционные банки, располагающие значительными ресурсами, привлеченными на долговременной основе. Финансирование лизинговых сделок банками осуществляется обычно двумя способами:

Эффективность лизинговых сделок

... В первую очередь интересен лизинг оборудования. Это подтверждается и зарубежной практикой, где на долю лизинга оборудования приходится основная часть всех лизинговых платежей. Субъектами лизинга являются: § собственник имущества (лизингодатель) - лицо, которое специально ...

- а) заем — банк кредитует лизингодателя, предоставляя ему кредит на одну или на целый пакет лизинговых соглашений. Сумма кредита зависит от репутации и кредитоспособности лизингодателя;

— б) приобретение обязательств — банк покупает у лизингодателя обязательства его клиентов без права на регресс, учитывая при этом репутацию лизингополучателей и эффективность проекта. Данный способ применяется при крупных разовых сделках с участием надежных заемщиков. Банки при организации финансирования проекта с участием лизинговой компании выступают также в качестве гарантов. Обеспечением банковской ссуды при получении ее лизингодателем (без права обратного требования к лизингополучателю) являются объекты лизинговой сделки и лизинговые платежи.

1.2 Преимущества лизинга как формы финансирования

Лизинг интересен всем субъектам лизинговых отношений: потребителю оборудования; инвестору, представителем которого в данном случае является лизинговая компания; государству, которое может использовать лизинг для направления инвестиций в приоритетные отрасли экономики; банку, который в результате лизинга может рассчитывать на уверенную долгосрочную прибыль.

Основные преимущества лизинга, наиболее актуальные с учетом особенностей экономической ситуации, сложившейся в России на данном этапе, заключаются в следующем:

Для государства. При сложившейся экономической ситуации и острой необходимости в оживлении инвестиционной активности проблема развития лизинга приобретает для государства особое значение.

Этот финансовый инструмент способствует мобилизации финансовых средств для инвестиционной деятельности.

Обеспечивает посредством своего механизма гарантированное использование инвестиционных ресурсов на цели переоснащения производства.

Государство, поощряя лизинговую деятельность и используя для этого, например, налоговые льготы, может существенно уменьшить бюджетные ассигнования на финансирование инвестиций, содействовать развитию товарного производства и сферы услуг, повышению экспортного потенциала, сокращению оттока частного российского капитала на Запад, созданию дополнительных рабочих мест, особенно в сфере малого предпринимательства, решению других насущных социально-экономических проблем.

Для лизингополучателя. При наличии рентабельного проекта потребитель имеет возможность получить оборудование и начать то или иное производство без крупных единовременных затрат. Это особенно актуально для начинающих мелких и средних предпринимателей.

Уменьшение размеров налога на имущество предприятий, поскольку стоимость объектов лизинга, хотя это и не обязательно, но в большинстве случаев, отражается в активе баланса лизингодателя, (например, при оперативном лизинге).

Согласно федеральному закону “О лизинге” ко всем видам движимого имущества, составляющего объект лизинга и относимого к активной части основных фондов разрешено применять механизм ускоренной амортизации с коэффициентом не выше 3.

У лизингополучателя упрощается бухгалтерский учет, так как по основным средствам, начисление амортизации, выплата части налогов и управление долгом осуществляет лизинговая компания.

В договоре лизинга можно предусмотреть использование удобных, гибких схем погашения задолженности.

Для лизингодателя. Для лизинговых компаний как инвесторов лизинг обеспечивает необходимую прибыль на вложенный капитал при более низком риске (по сравнению с обычным кредитованием) за счет действенной защиты от неплатежеспособности клиента.

«Совершенствование лизинговой деятельности коммерческого банка» ...

... развитие рынка лизинга в стране. Всем участвующим сторонам лизинговая операция достаточно выгодна: непосредственно товаропроизводитель получает необходимое оборудование или технику, банк имеет гарантию возврата кредита, кроме того при получении имущества ...

До завершающего платежа лизингодатель остается юридическим собственником оборудования, так что в случае срыва расчетов может востребовать это оборудование и реализовать его для погашения убытков.

В случае банкротства лизингополучателя оборудование также в обязательном порядке возвращается лизинговой компании.

Лизингодателем передаются лизингополучателю не денежные ресурсы, контроль над использованием которых не всегда возможен, а непосредственно средства производства.

Освобождение от уплаты налога на прибыль, которая получена от реализации договоров финансового лизинга со сроком действия не менее трех лет.

Лизингодатель частично освобождается от уплаты таможенных пошлин и налогов в отношении временно ввозимой на территорию РФ продукции, являющейся объектом международного лизинга.

Для продавцов лизингового имущества. В развитии лизинга заинтересованы не только лизингополучатели как потребители оборудования, но и действующие производства, поскольку за счет лизинга расширяется рынок сбыта производимого ими оборудования. Увеличивается доход от реализации запчастей к лизинговому оборудованию, осуществление его сервиса и модернизации.

Понятие лизинга вошло в официальную российскую финансовую лексику на рубеже 1989 — 1990 годов, когда в лицензиях коммерческих банков на право осуществления банковских операций был введен лизинг как вид банковской деятельности по предоставлению банковских услуг. Лизинг стал находить отражение и в некоторых нормативных документах, регулирующих банковскую деятельность. Банки оценили целесообразность использования в своей практике лизинговых операций по-разному.

На первом этапе для большинства банков были характерны попытки осуществления лизинговых сделок, в которых они непосредственно выступали в роли лизингополучателя. Это вносило изменения в структуру банков — выделялись самостоятельные подразделения, либо секторы лизинга в их инвестиционных департаментах и управлениях. Однако широкого развития на этом этапе лизинг не получил.

На сегодняшний день в России можно выделить шесть основных типов лизинговых компаний:

- лизинговые компании — дочерние компании крупных банков, либо сами являющиеся коммерческими банками;

- лизинговые компании, созданные по отраслевому или производственному признаку;

- полукоммерческие лизинговые компании;

- лизинговые компании, созданные торговыми компаниями;

- иностранные фирмы — поставщики оборудования;

- международные лизинговые компании.

Сотрудничество с лизинговой компанией, относящейся к тому или иному типу, как правило, имеет особенности, которые необходимо учитывать при проведении переговоров, окончательном выборе лизингодателя и заключении с ним лизингового контракта.

Преимущества лизинга перед кредитом:

- Легальная оптимизация налогообложения своего бизнеса.

— Лизинговые платежи полностью относятся на себестоимость и уменьшают налогооблагаемую базу по налогу на прибыль. НДС, уплаченный лизинговой компании, уменьшает платежи по НДС в бюджет. За счет ускоренной амортизации общий период уплаты налога на имущество сокращается в три раза.

- Схема расчетов по договору лизинга подразумевает равные ежемесячные платежи или иные, что помогает точно рассчитывать бюджет вашего бизнеса на протяжении срока действия договора лизинга и управлять денежными потоками.

- Оборотный капитал «не замораживается» и в то же время получено оборудование ведущих мировых и отечественных производителей.

Оборудование, полученное в лизинг, не только окупает само себя, но и позволяет значительно увеличить доходы.

Выгода приобретения оборудования по лизингу по сравнению с кредитом

Лизинг поможет техническому перевооружению сегодня, даже если у предприятия недостаточно средств. В этом его главный эффект. Чтобы получать прибыль, совсем необязательно быть собственниками оборудования. Достаточно лишь иметь право их использовать и извлекать доход. Лизинг позволяет самым выгодным образом согласовать интересы производителей и потребителей. Наличие хорошо продуманных договорных отношений, подкрепленных авансовым платежом или договором залога, позволит нам четко спланировать свою работу и как можно скорее преступить к взаимовыгодному сотрудничеству.

При лизинговой схеме получатель получает ряд существенных преимуществ, что позволит минимизировать затраты как в процессе действия договора лизинга, так и по его истечении. Наша компания может предложить Вам несколько вариантов для реализации ваших инвестиционных проектов.

Влияние налогового кодекса на выбор финансирования.

Прежде чем сравнивать два альтернативных для предприятия источника финансирования капитальных вложений, необходимо выбрать критерий, по которому будет проводиться сравнение. В качестве критерия сравнения мы возьмем сумму дисконтированных денежных потоков предприятия, связанных с финансированием инвестиций за счет кредита или лизинга.

Очень часто предприятия, выбирая между лизингом и кредитом, за основу берут сумму лизинговых платежей, и сравнивают ее с суммой кредита и процентов. При этом не учитывается сокращение налоговых отчислений, которое возникает при использовании, как схемы лизинга, так и кредитной схемы финансирования. Льготное налогообложение лизинга является одним из его существенных преимуществ и ведет в результате к сокращению реальных затрат по обслуживанию лизинговой сделки.

К льготному налогообложению относится, в первую очередь, право сторон договора лизинга применять к предмету лизинга амортизацию с коэффициентом ускорения до 3. Это ведет не только к сокращению выплат по налогу на прибыль в течение первых лет после приобретения имущества, но и к уменьшению выплат по налогу на имущество.

Кроме того, следует учитывать все расходы, которые предприятие будет нести при каждом способе финансирования. Например, при приобретении имущества за счет кредита предприятие будет нести дополнительные расходы по выплате налога на имущество, в то время как при лизинге, если выбран метод учета имущества на балансе лизингодателя, предприятие данный налог в части приобретаемого имущества платить не будет. Возможны также еще дополнительные затраты предприятия, которые могут возникнуть при обоих способах финансирования, но при лизинге лизинговая компания может их уже учесть в лизинговых платtжах. Это расходы на страхование имущества, таможенные платежи, расходы на доставку и т. д.

Таким образом, если за критерий сравнения взять просто сумму платежей, не учитывая налоговые выгоды, возникающие вследствие использования той или иной схемы финансирования, а также возможные дополнительные затраты, сравнение будет некорректным.

Кроме того, часто не учитывается, что лизинговые платежи содержат в себе налог на добавленную стоимость, который в дальнейшем предприятие сможет зачесть из бюджета. Возможность предприятия возмещать уплаченный НДС (при лизинге возмещать НДС, уплаченный в составе лизинговых платежей, при кредите возмещать НДС, уплаченный в составе стоимости оборудования) оказывает важное влияние на результаты сравнения источников финансирования.

НДС при лизинге.

Сумма НДС, уплаченного лизингополучателем в составе лизинговых платежей, всегда больше, чем НДС, уплаченный в составе стоимости оборудования, поскольку база для исчисления данного налога при лизинге выше, чем при прямой покупке оборудования у поставщика. Но уплаченный НДС подлежит возмещению (зачету или возврату) из бюджета.

Дополнительные расходы в связи с уплатой НДС могут возникнуть в случае, если уплата НДС поставщику / лизингодателю отдалена во времени от момента его возмещения.

Если предприятие имеет достаточную величину налогов, подлежащих зачислению в федеральный бюджет, то появляется возможность зачитывать НДС, уплаченный в составе лизинговых платежей, быстро и в полном объеме. Таким образом, реальные расходы предприятия лизингополучателя будут сокращаться.

НДС при прямой покупке оборудования у поставщика.

Следует иметь в виду, что в данном случае предприятие будет уплачивать НДС сразу в полном объеме в составе стоимости оборудования (в то время как при лизинге выплаты НДС осуществляются в течение договора лизинга с каждым лизинговым платежом).

Т. е. и кредит необходимо будет привлекать на всю стоимость оборудования, включая НДС.

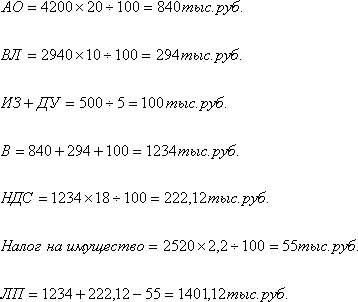

Таким образом, для того чтобы корректно сравнить кредит и лизинг, необходимо рассчитать совокупные расходы при каждом источнике финансирования, учитывая вышеизложенные факторы. Поток денежных средств, возникающий при финансировании капитальных вложений через схему лизинга, можно определить следующим образом:

Лизинговые платежи с НДС+ Возмещение НДС, уплаченного в составе лизинговых платежей + Экономия налога на прибыль = Совокупный поток денежных средств при лизинге

Экономия налога на прибыль возникает при лизинге за счет отнесения на расходы, уменьшающие налогооблагаемую базу, лизинговых платежей в полном объеме. Экономию налога на прибыль при лизинге (Эл) можно рассчитать следующим образом:

Эл = ЛП * НП, (1)

где:

- ЛП — это лизинговый платеж;

- НП — ставка налога на прибыль.

Если лизингополучатель реализует продукцию, работы или услуги, облагаемые НДС, то при расчете экономии налога на прибыль лизинговый платеж берется без НДС. Если реализация предприятия не подлежит обложению НДС, то поскольку на расходы будет отнесен лизинговый платеж с НДС, экономия налога на прибыль также будет определена на основе лизингового платежа, включая налог.

Поток денежных средств, возникающий у предприятия вследствие привлечения банковского кредита на финансирование покупки оборудования, будет выглядеть следующим образом:

Стоимость оборудования с НДС + Привлечение кредита — Выплата суммы долга — Выплат процентов по кредиту + Возмещение НДС, уплаченного в составе стоимости оборудования — Налог на имущество + Экономия налога на прибыль = Совокупный поток денежных средств при кредите

При кредите сокращение выплат по налогу на прибыль происходит за счет того, что амортизация, налог на имущество, проценты по кредитам относятся на расходы, уменьшающие налогооблагаемую базу. Экономия налога на прибыль при кредите (Эк) может быть определена следующим образом:

Эк = (А + НИ + П) * НП, (2)

где:

- А — амортизационные отчисления;

- НИ — размер налога на имущество;

- П — проценты по кредиту;

- НП — ставка налога на прибыль.

Важным моментом при сравнении является выбор временного периода, на котором рассматриваются денежные потоки при каждом источнике финансирования. Горизонт планирования должен быть выбран таким образом, чтобы были учтены все расходы и все налоговые выгоды предприятия от использования того или иного источника финансирования. Поэтому ошибкой, на наш взгляд, является сравнение денежных потоков за срок лизинга с денежными потоками за срок кредита.

Действительно, по окончании сроков кредитования и лизинга прекращаются расходы предприятия по обслуживанию источников финансирования. Однако если при лизинге за срок лизинга имущество, как правило, полностью амортизируется за счет применения коэффициента ускорения, то при покупке оборудования за счет кредита по окончании кредитной сделки у предприятия остается имущество со значительной остаточной стоимостью.

Это ведет к тому, что и по окончании срока кредитования предприятие будет продолжать получать экономию на налоге на прибыль (за счет отнесения на расходы амортизационных отчислений и налога на имущества), но при этом будут продолжаться и расходы по уплате налога на имущество. Если срок лизинга не равен сроку полной амортизации предмета лизинга, то за пределами срока лизинга также будут продолжаться налоговые выгоды.

Таким образом, период рассмотрения денежных потоков, на наш взгляд, должен соответствовать сроку полной амортизации имущества.

Поскольку денежные потоки при различных источниках финансирования капитальных вложений будут по-разному распределены во времени, то для корректного сравнения суммарных затрат необходимо учитывать фактор времени. Следовательно, при сравнении кредита и лизинга необходимо сопоставлять дисконтированные расходы предприятия, т. е. расходы, приведенные к начальному моменту времени.

Показатель, по которому сравнивается лизинг и кредит — совокупные дисконтированные затраты при каждом источнике финансирования.

Итак, перечислим основные принципы выбора между двумя источниками финансирования, лизингом и кредитом:

- Не сравнивается сумма лизинговых платежей с суммой выплат по кредиту. Не сравнивается процент по кредиту с процентом по лизинговым услугам, объявляемым лизинговой компанией.

- Учитываются все возможные расходы при каждом источнике финансирования.

- Учитывается размер налоговых выгод при лизинге и при кредите.

- Период рассмотрения денежных потоков выбирается равным сроку полной амортизации имущества и не ограничивается сроком лизинга и сроком кредитования.

- Все денежные потоки приводятся к одному моменту времени путем дисконтирования (для простоты расчета ставка дисконтирования может быть приравнена к ставке кредитования).

1.3 Лизинговая сделка и ее основные параметры

Лизинговая сделка начинается с получения лизингодателем заявки от будущего лизингополучателя на покупку имущества и сдачи его во временное пользование.

Заявка составляется в свободной форме, но в ней должны обязательно присутстовать наименование имущества, его параметры, технические и экономические характеристики, а так же местонахождение потенциального поставщика и его реквизиты.

Одновременно с заявкой или после принятия решения о ее расмотрении лизингодателем потенциальный лизингополучатель представляет все документы, которые потребует лизингодатель. В стандартный набор документов входят:

- нотариально заверенные копии учредительных документов, бухгалтерский баланс за последний год или (и) квартал с аудиторской проверкой;

- экономическое обоснование и анализ эффективности сделки (бизнес-план);

- гарантийное обеспечение сделки.

При необходимости лизингодатель может требовать предоставления дополнительной информации.

После получения лизингодателем всех необходимых документов начинается как их формальная проверка (местонахождение и т.п.), так и всесторонняя экспертиза лизингового проекта, которая в случае необходимости может быть поручена независимым экспертам.

Предварительно анализируется первоначальная стоимость имущества, продолжительность договора, возможные схемы выплаты лизинговых платежей, их периодичность, размер аванса, остаточная стоимость имущества и т.д.

Основной задачей лизингодателя является оценка способности лизингополучателя выплатить лизинговые платежи, а также оценить спрос на имущество, чтобы выявить возможность повторной сдачи имущества или его продажи в случае расторжения контракта. Трудность правильной оценки платежеспособности клиента связано с нестабильной финансовой обстановкой в стране, необходимостью оценки не столько текущего, сколько будущего финансового положения лизингодателя, т.к. лизинговой договор заключается на длительный период.

В случае международного лизинга возникают следующие проблемы: выбор валюты платежа, оценка изменения курса валюты, таможенный режим лизингополучателя, наличие соглашения о неприменение двойного налогообложения между странами, защита прав собственности иностранного капитала.

Классической лизинговой сделке соответствует заключение как минимум двух договоров:

- договор купли-продажи между лизингодателем и поставщиком;

- договор лизинга между лизингодателем и лизингополучателем.

В первом договоре должны присутствовать

имущество приобретается с целью последующей передачи лизингополучателю (указывается его наименование) в рамках договора лизинга;

- заказчик передает все свои обязательства, за исключением платежных, лизингополучателю и поставщик согласен с этим;

- поставщик согласен с тем, что заказчик передает все свои права (за исключением права собственности) лизингополучателю и предоставляет ему право непосредственно предъявлять все претензии к поставщику.

Основным документом лизинговой сделки является договор лизинга. Он заключается между собственником имущества (лизингодателем) и пользователем (лизингополучателем) о предоставлении последнему во временное владение и пользование для предпринимательской деятельности объекта лизинга.

Основу лизинговой сделки составляют:

- Объект сделки. Объектом лизинговой сделки может быть любой вид материальных ценностей, если он не уничтожается в производственном цикле. По природе арендуемого объекта различают лизинг движимого и недвижимого имущества.

- Субъект лизинга.

Субъектами лизинговой сделки являются стороны, имеющие непосредственное отношение к объекту сделки. При этом их можно подразделить на прямых и косвенных участников.

К прямым участникам лизинговой сделки относятся:

- лизинговые фирмы и компании (лизингодатели или арендодатели);

- производственные (промышленные и сельскохозяйственные), торговые и транспортные предприятия и население (лизингополучатели или арендаторы);

- поставщики объектов сделки — производственные (промышленные) и торговые компании.

Косвенными участниками лизинговой сделки являются коммерческие и инвестиционные банки, кредитующие лизингодателя и выступающие гарантами сделок, страховые компании, брокерские и другие посреднические фирмы.

“Лизинговыми” называют все фирмы, осуществляющие арендные отношения независимо от вида аренды (краткосрочной, среднесрочной или долгосрочной).

По характеру своей деятельности они подразделяются на узкоспециализированные и универсальные.

Узкоспециализированные компании обычно имеют дело с одним видом товара (легковые автомобили, контейнеры) или с товарами одной группы стандартных видов (строительное оборудование, оборудование для текстильных предприятий).

Эти фирмы, как правило, располагают собственным парком машин или запасом оборудования и предоставляют их потребителю (арендатору) по первому требованию клиента. Лизинговые компании в основном сами осуществляют техническое обслуживание и следят за поддержанием его в нормальном эксплуатационном состоянии.

Универсальные лизинговые фирмы передают в аренду разнообразные виды машин и оборудования. Они предоставляют арендатору право выбора поставщика необходимого ему оборудования, размещения заказа и приемки объекта сделки. Техническое обслуживание и ремонт предмета аренды осуществляет или поставщик, или сам лизингополучатель. Лизингодатель, таким образом, выполняет фактически функцию учреждения, организующего финансирование сделки.

Лизинговые фирмы в редких случаях считаются независимыми, т.е. не имеющими родственных связей с другими компаниями. В большинстве они выступают как филиалы или дочерние компании промышленных и торговых фирм, банков и страховых обществ.

Внедрение банков на рынок лизинговых услуг объясняется, во-первых, тем, что лизинг является капиталоемким видом бизнеса, а банки — основные держатели денежных ресурсов. Во-вторых, лизинговые услуги по своей экономической природе тесно связаны с банковским кредитованием и служат своеобразной альтернативой последнему. Конкуренция на финансовом рынке толкает банки к расширению этих операций. При этом банки контролируют и независимые лизинговые фирмы, предоставляя им кредиты. Кредитуя лизинговые общества, они косвенно финансируют лизингополучателей в форме товарного кредита.

— Срок лизинга (период лиза).

Под периодом лиза понимается срок действия лизингового договора. Поскольку лизинг является особой формой долгосрочной аренды, то высокая стоимость и длительный срок службы объектов сделки определяют временные рамки периода лиза. При установлении срока лизингового договора лизингодатель и лизингополучатель учитывают следующие моменты:

срок службы оборудования, определяемый его технико-экономическими данными. Срок лизингового контракта не может превышать срока возможной эксплуатации оборудования с учетом условий эксплуатации объекта арендатором. Срок договора может ограничиваться законодательно.

период амортизации оборудования устанавливается правительственными органами. При финансовом лизинге срок договора обычно совпадает с периодом амортизации;

- цикл появления более производительного или дешевого аналога сделки. Принимать во внимание этот фактор особенно важно в отраслях, осуществляющих обновление выпускаемой продукции в короткие сроки;

- динамику инфляционных процессов. Для лизингодателя невыгодно заключать договор при быстрорастущей инфляции на продолжительный срок с фиксированными арендными платежами и наоборот, при тенденции цен к снижению лизингодатель стремится к более длительному сроку соглашения;

— конъюнктуру рынка ссудных капиталов и тенденции его развития. Поскольку лизинговые компании широко пользуются банковским кредитом, то уровень процентных ставок по долгосрочным кредитам, являющимся основой лизингового процента, оказывает непосредственное влияние на длительность лизингового соглашения.

— Стоимость лизинга. В проекте лизинговых операций наиболее сложным моментом представляется определение суммы лизинговых платежей, причитающихся лизингодателю. При рентинге и хайринге сумма арендных выплат в значительной мере устанавливается конъюнктурой рынка арендуемых товаров. При лизинге в основу расчета лизинговых платежей закладываются методически обоснованные расчеты, что связано со стоимостью объекта сделки и продолжительным сроком лизингового контракта.

В состав любого лизингового платежа входят

амортизация;

- плата за ресурсы, привлекаемые лизингодателем для осуществления сделки;

- лизинговая маржа, включающая доход лизингодателя за оказываемые им услуги (1-3%);

- рисковая премия, величина которой зависит от уровня различных рисков, которые несет лизингодатель.

Плата за ресурсы, лизинговая маржа и рисковая премия составляют лизинговый процент.

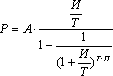

Для расчета суммы арендных платежей используется формула аннуитетов (ежегодных платежей по конкретному займу), которая выражает взаимосвязанное действие на их величину всех условий лизингового соглашения: суммы и срока контракта, уровня лизингового процента, периодичности платежей. Эта формула имеет такой вид:

(1)

(1)

где Р — сумма арендных платежей;

- А — сумма амортизации или стоимость арендуемого имущества;

- П — срок контракта;

- И — лизинговый процент;

- Т — периодичность арендных платежей.

Для определения суммы платежа, скорректированного на величину выбранной клиентом остаточной стоимости, применяется формула дисконтного множителя:

(2)

(2)

где ОС — остаточная стоимость.

Если первый арендный платеж осуществляется авансом, т.е. в момент подписания арендатором протокола о приемке оборудования, следовательно, не в конце, а в начале процентного периода при ежеквартальной периодичности уплаты процента, то в расчет суммы платежа вносится еще один корректив по формуле:

(3)

(3)

- Услуги, предоставляемые по лизингу. Лизинг характеризуется большим разнообразием услуг, которые могут быть предоставлены лизингополучателю. Все виды этих услуг условно делятся на две группы:

- технические услуги, связанные с организацией транспортировки объекта лизинга к месту его использования клиентом;

- монтажом и наладкой сданного в лизинг оборудования;

- техническим обслуживанием и текущим ремонтом оборудования (особенно в случае сложного новейшего оборудования);

- консультационные услуги — услуги по вопросам налогообложения, оформления сделки и другие.

1.4 Методы оценки эффективности лизинговых операций

Поскольку лизинг является одной из форм инвестиционной деятельности, то известные и общепринятые экономические методы оценки инвестиций применимы в анализе и планировании лизингового процесса.

Наиболее часто применяются пять основных методов оценки инвестиций, которые можно объединить в две группы:

- методы, основанные на применении концепции дисконтирования: метод определения чистой текущей стоимости;

- метод расчета рентабельности инвестиций;

- метод расчета внутренней нормы прибыли;

- методы, не предполагающие применения концепции дисконтирования: метод расчета периода окупаемости инвестиций и метод определения бухгалтерской рентабельности инвестиций.

Любая методика лизинга основана на использовании одного или сразу нескольких методов оценки инвестиций.

Одной из первых методику расчета лизинговых платежей опубликовала Е. Чекмарева в своей книге «Лизинговый бизнес». Методика предназначена для проведения расчетов общей суммы лизинговых платежей и составления графика их выплат. В этой работе считается, что лизинговые платежи складываются из амортизационных отчислений, платы за используемые ресурсы, комиссионных выплат и платежей за дополнительные услуги лизингодателя.

Считалось, что данная методика приемлема для расчетов как финансового, так и оперативного лизинга. Приводится вариант расчета остаточной стоимости лизингового имущества по окончании срока лизинга и суммы досрочного закрытия сделки финансового лизинга. В сумму досрочного закрытия сделки финансового лизинга включается три составляющих:

- вся невыплаченная по лизинговому соглашению сумма лизинговых платежей;

- остаточная стоимость имущества на момент окончания срока лизинга;

— неустойка, рассчитываемая как среднегодовая стоимость имущества за период с момента прекращения действия лизингового соглашения до полной амортизации оборудования, умноженная на сумму ставки за пользование кредитными ресурсами и ставки комиссионного вознаграждения, которые выражены в процентах.

Достоинством методики можно считать возможность расчета стоимости лизинга в любой момент действия лизингового соглашения. Однако за последние годы методика Е. Чекмаревой несколько утратила актуальность потому, что не отражает рыночных взаимоотношений арендатора и лизинговой компании.

Методические рекомендации по расчету лизинговых платежей разработанные Министерством экономики РФ и предназначенные для расчетов платежей финансового лизинга похожи на методику расчета лизинговых платежей, предложенную Е. Чекмаревой, но предполагают иной алгоритм расчета, а именно: расчет общей суммы лизинговых платежей производится по годам.

Алгоритм расчета строится на том, что с уменьшением задолженности по кредиту, получаемому лизингодателем для приобретения имущества, уменьшается размер платы за используемые кредиты. Если ставка комиссионного вознаграждения лизингодателя устанавливается в процентах к остаточной стоимости имущества, то размер комиссионного вознаграждения также будет уменьшаться. Считается целесообразным осуществлять расчет лизинговых платежей в следующей последовательности:

- рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга;

- рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам;

- рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом уплаты.

Методика расчета лизинговых платежей, приведенная в книге Л. Прилуцкого «Лизинг». В общем случае предусматривается определение суммы лизинговых платежей, рассчитываемой по формуле:

= A + B + Q + R + D, (4)

где S — общая сумма лизинговых платежей за весь период лизинга;

- А — сумма, возмещающая стоимость лизингового имущества за период лизинга;

- комиссионное вознаграждение лизингодателю;

- плата лизингодателю за кредитные ресурсы, используемые для приобретения лизингового имущества;

- сумма, выплачиваемая лизингодателю за страхование имущества;

- иные затраты лизингодателя предусмотренные контрактом.

В дальнейшем, для упрощения расчетов, суммы страховки и иных затрат в расчетах не учитываются, а сумма лизинговых платежей определяется по формуле: S = A + B + Q.

Общая сумма лизинговых платежей вычисляется как сумма платежей всех периодов. Остаточная стоимость лизингового имущества определяется как разность балансовой и неоплаченной стоимостей имущества.

Метод расчета платежей по лизингу, обеспечивающий безубыточность деятельности лизингодателя предложенный Р.Г. Ольховской. Метод построен на определении размера лизинговых платежей на основе формулы аннуитетов, выражающей взаимосвязанное действие на их величину всех условий лизингового соглашения. Зарубежные специалисты применяют методику расчета лизинговых платежей почти идентичную приведенной методике. Формула расчета лизинговых платежей в соответствии с этой методикой имеет следующий первоначальный вид:

![]() , (5)

, (5)

лп — сумма лизинговых платежей;

- Т — срок договора;

- Лпр — ставка лизингового процента в расчете на продолжительность периода платежей;

- периодичность лизинговых платежей (количество в год); С — стоимость лизингового имущества.

Для определения суммы лизинговых платежей, скорректированной на величину предполагаемой остаточной стоимости, применяется формула дисконтированного множителя:

В целях учета расходов лизингодателя и расчета лизинговых платежей, обеспечивающих безубыточность его деятельности, формулируется перечень расходов состоящих из инвестиционных и текущих затрат, а также расходов по обслуживанию кредита лизингодателя на приобретение предмета лизинга. Под инвестиционными затратами понимаются:

- стоимость предмета лизинга;

- расходы по таможенным процедурам предмета лизинга;

- комиссионное вознаграждение торгового агента;

- расходы, связанные с транспортировкой предмета лизинга;

- расходы по хранению предмета лизинга до момента их ввода в эксплуатацию;

- расходы по установке и монтажу;

- расходы по обучению персонала;

— прочие расходы. Полная стоимость лизингового имущества рассчитывается с учетом всех инвестиционных затрат и НДС. Под текущими расходами понимаются расходы лизингодателя в течение срока договора лизинга, связанные с выполнением этого договора.

Описываемый метод расчета платежей по лизингу базируется на следующей группировке текущих расходов:

- эксплуатационные затраты;

- налоги, включаемые в состав затрат;

- налоги, относимые на финансовые результаты.

При обосновании объемов лизинговых платежей, учитывается ряд специфических параметров лизингового договора:

- доля авансового платежа;

- срок договора;

- периодичность лизинговых платежей;

- годовая норма амортизационных отчислений;

- коэффициент ускорения амортизации.

Чистый доход — ключевой показатель предлагаемого метода. Положительное значение этого показателя обеспечивает безубыточность деятельности лизингодателя. Основным соотношением метода безубыточности является следующее равенство:

Чд = Пч + А + В, (6)

Где Дч — чистый доход; Пд — Чистая прибыль лизингодателя; А — амортизационные отчисления; В — выплаты по кредиту.

Расчеты могут выполняться как на весь срок лизинга, так и на отдельные временные интервалы. Данные метод обосновывает безубыточность лизинга для лизингодателя, но эффективность лизинга для арендатора не принимается в расчет.

Выводы

Лизинг — разновидность аренды. Вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга юридическим и реже физическим лицам на установленный срок, за определённую плату и в соответствии с условиями, закреплёнными договором, с правом выкупа имущества лизингополучателем.

Преимущества лизинга:

- вне зависимости от того, у кого на балансе находится предмет лизинга, лизингополучатель относит на расходы полную сумму лизинговых платежей, уплаченных по договору лизинга;

- механизм ускоренной амортизации оборудования, используемый при лизинге, позволяет предприятию-балансосодержателю снизить базу для начисления налога на имущество;

- Вышеуказанные преимущества позволяют предприятию направить сэкономленные средства на развитие производства.

Существует множество методик оценки эффективности лизинга, разработанных как российскими, так и зарубежными авторами, но универсальной методики не разработано до сих пор. Зарубежные методики не адаптированы к российским условиям. Методика, рекомендованная Министерством экономики РФ, к сожалению, не учитывает интересы лизингодателя. В отечественных работах зачастую отсутствует анализ внешней среды — тех условий, которые обосновывают корректное использование выбранного метода оценки инвестиций для анализа лизинга.

2. ОРГАНИЗАЦИОННО — ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ООО «ГЕО-МОНТАЖ-СЕРВИС», .1 Основные направления деятельности предприятия

Общество с ограниченной ответственностью «Гео-Монтаж-Сервис» создано в соответствии с Гражданским кодексом РФ и Федеральным законом Российской Федерации «Об обществах с ограниченной ответственностью» №14-ФЗ от 08.02.98г.

Общество является коммерческой организацией. Общество вправе в установленном порядке открывать банковские счета на территории Российской Федерации и за ее пределами. Общество имеет круглую печать, содержащую его полное фирменное наименование на русском языке и указание на его место нахождения. Общество имеет штампы и бланки со своим наименованием, собственную эмблему и другие средства визуальной идентификации.

Общество является собственником принадлежащего ему имущества и денежных средств и отвечает по своим обязательствам собственным имуществом. Участники имеют предусмотренные законом и учредительными документами Общества обязательные права по отношению к Обществу.

Участники отвечают по обязательствам Общества в пределах своих вкладов в Уставный капитал.

Место нахождения Общества: Ставропольский край, г.Георгиевск, ул.Красноармейская, 11.

Целями деятельности Общества являются расширение рынка товаров и услуг, а также извлечение прибыли.

Общество вправе осуществлять любые виды деятельности, не запрещенные законом. Предметом деятельности Общества являются:

- торгово-посредническая деятельность;

- строительство и реконструкция объектов производственно-технического и культурно-бытового назначения;

- осуществление других работ и оказание других услуг, не запрещенных и не противоречащих действующему законодательству РФ.

Для достижения целей своей деятельности Общество может приобретать права, нести обязанности и осуществлять любые действия, которые не будут противоречить действующему законодательству и настоящему Уставу.

Общество осуществляет свою деятельность на основании любых, за исключением запрещенных законодательством, операций, в том числе путем:

- проведения работ и оказания услуг по заказам юридических лиц и граждан, как в России, так и за рубежом, на основании заключенных договоров или в инициативном порядке на условиях, определяемых договоренностью сторон;

- поставок продукции, выполнение работ, оказание услуг в кредит, оказания финансовой или иной помощи на условиях, определенных договоренностью сторон;

- участия в деятельности других юридических лиц путем приобретения их акций, внесения паевых взносов;

- создания совместных предприятий с иностранными юридическими лицами и гражданами, в соответствии с действующим законодательством;

- осуществления совместной деятельности с другими юридическими лицами для достижения общих целей.

Основными поставщиками материалов являются торгующие организации:

- ООО «Автономное отопление» г. Москва — радиаторы;

- ООО ПК «Ангелина» — г. Пятигорск — НПВХ труба;

- ОАО «Завод полиэтиленовых труб» г. Будённовск — ПЭ трубы;

- ОАО РТО «Кировское» г.Новопавловск — сантехническое оборудование, инструменты;

- ОАО КПП «Кировский» г.Новопавловск — железобетонные изделия;

- ООО «Метиз-98» г.Георгиевск — цемент;

- ООО «Ландыш» — Кировский район- песок;

- ООО «СевКавКабель» г. Ставрополь — кабельная продукция;

- ООО «СтавСпецТорг» г. Пятигорск — спецодежда;

- ООО «Трубокомплект» г.

Лермонтов — стальные трубы, ПВХ трубы, люка, фитинги, комплектующие;

- ИП Золотарёв И.Г. г. Пятигорск — полипропиленовые трубы и фитинги, изоляция;

- ООО «ЭТМ» г. Ставрополь — осветительное оборудование, электрооборудование, кабельная продукция.

Заказчиками являются:

- ООО «Практика» (Ессентуки),

- ООО «Парексстрой» (Санкт-Петербург).

Генподрядчик — ООО «Кетон» (Санкт-Петербург)

Субподрядные организации — ООО «Гео-Монтаж-Сервис», ООО «СУ 9», ООО «Строймаркет», ООО «Триада». Конкурентами являются комплекс структурных организаций в сфере ЖКХ (водоканал, теплосеть), также ООО «Альтернатива-2» (Георгиевск), ООО «ПГС» (Георгиевск), ООО СМПМК «Георгиевская 2» (Георгиевск).

ООО «ТАСС» (Георгиевск)

Предприятие оказывает следующие виды работ (услуг) в составе деятельности:

Общестроительные работы:

- Геодезические работы, выполняемые на

- разбивочные работы в процессе строительства,

геодезический контроль точности геометрический параметров зданий (сооружений);

- Подготовительные работы:

- расчистка территорий и подготовка их к

разборка и демонтаж зданий и сооружений,

строительство временных дорог, инженерных сетей и сооружений;

- Земляные работы:

- разработка выемок, вертикальная планировка,

уплотнение грунтов и устройство грунтовых подушек,

земляные работы в посадочных и пучинистых грунтах;

- Изоляционные работы:

- устройство изоляции из рулонных материалов на битумной основе, горячих асфальтовых смесей, битумоперлита и битумокерамзита,

устройство изоляции из полимерных рулонных и листовых материалов,

устройство изоляции из цементных растворов,

устройство изоляции из полимерных и эмульсионно-мастичных составов,

устройство изоляции из металлических листов,

устройство теплоизоляции с применением мягких, жестких и полужестких волокнистых изделий и устройство покровных оболочек изоляции из жестких материалов,

устройство теплоизоляции из плит и сыпучих материалов;

Санитарно-технические работ:

- Работы по устройству наружных инженерных сетей и коммуникаций:

- устройство колодцев, площадок, оголовков, лотков,

установка запорной арматуры,

прокладка тепловых сетей с температурой теплоносителя до 115 град.С (в том числе из полимерных материалов),

прокладка водопроводных сетей (в том числе из полимерных материалов),

прокладка канализационных сетей (в том числе из полимерных материалов);

- Работы по устройству внутренних инженерных систем и оборудования:

- устройство систем отопления и вентиляции, кондиционирования воздуха, пневмотранспорта и аспирации,

устройство тепловых систем с температурой теплоносителя до 115 град.С (в том числе из полимерных материалов),

устройство водопроводных систем и оборудования (в том числе из полимерных материалов),

устройство канализационных систем и оборудования (в том числе из полимерных материалов),

установка санитарно-технических приборов,

установка приборов учета и контроля;

Специальные работы:

- Работы по устройству наружных инженерных сетей и коммуникаций:

- прокладка сетей электроснабжения до 10 кВ включительно;

- Работы по устройству внутренних инженерных систем и оборудования:

- устройство газовых систем и установка оборудования,

устройство электроснабжения до 1000 В,

устройство электроосвещения;

- Монтаж технологического оборудования:

- котельных установок,

приборов, средств автоматизации и вычислительной техники;

- Пусконаладочные работы:

- промышленных печей,

котельных установок и вспомогательного оборудования,

электротехнических устройств.

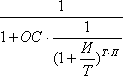

2.2 Организационная структура управления предприятия

Для эффективного управления организацией необходимо, чтобы ее структура соответствовала целям и задачам деятельности предприятия и была приспособлена к ним. Организационная структура создает некоторый каркас, который является основой для формирования отдельных административных функций.

Структура организации устанавливает ответственность подразделений организации за тщательное исследование отдельных элементов внешнего окружения и за передачу к соответствующим точкам информации о событиях, требующих особого внимания.

Под организационной структурой фирмы понимается её организация из отдельных подразделений с их взаимосвязями, которые определяются поставленными перед фирмой и её подразделениями целями и распределением между ними функций. Организационная структура предусматривает распределение функций и полномочий на принятие решений между руководящими работниками фирмы, ответственными за деятельность структурных подразделений, составляющих организацию фирмы. Проблема совершенствования организационной структуры управления предполагает уточнение функций подразделений, устранение многоступенчатости, дублирования функций. Основной задачей здесь является повышение эффективности управления.

Организация управления на ООО «Гео-Монтаж-Сервис» представлена линейно-функциональной структурой управления, изображена на рисунке 1.

Рис. 1. Организационная структура управления ООО «Гео-Монтаж-Сервис»

Как юридическое лицо, предприятие действует через свои органы управления в соответствии с законодательством и уставом общества, самостоятельно определяет структуру органов управления и затраты на их содержание. Так в структуру аппарата управления ООО «Гео-Монтаж-Сервис» входят: собрание участников, генеральный директор, главный инженер, главный экономист, главный бухгалтер, заместитель директора по снабжению и сбыту, директор по экономике, юрисконсульт, а остальные структурные единицы относятся к производственной группе работающих.

Высшим органом управления обществом является Общие собрание участников. Один раз в год Общество проводит годовое общее собрание. Проводимые помимо годового Общие собрания участников являются внеочередными.

Единоличным исполнительным органом является Генеральный директор. Срок полномочий Генерального директора составляет пять лет. Генеральный директор может переизбираться неограниченное число раз.

Контроль за финансово-хозяйственной деятельностью Общества осуществляется Ревизионной комиссией или избранным Общим собранием аудитором, не связанным имущественными интересами с обществом, лицом, осуществляющим функции генерального директора, и участниками общества.

Генеральный директор, в соответствии с действующим законодательством руководит всеми видами деятельности предприятия. Организует работу и эффективное взаимодействие производственных единиц, цехов и других структурных подразделений. Обеспечивает выполнение предприятием заданий, согласно установленным количественным и качественным показателям, всех обязательств перед поставщиками, заказчиками и банками. Решает все вопросы в пределах предоставленных прав и поручает выполнение отдельных производственно-хозяйственных функций другим должностным лицам.

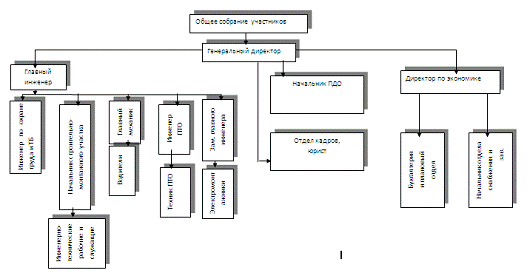

2.3 Динамика основных технико-экономических показателей предприятия за 2008-2009 гг

Основные технико-экономические показатели предприятия представлены в таблице 1.

Таблица 1

Основные технико-экономические показатели деятельности предприятия ООО «Гео-Монтаж-Сервис»

|

Показатели |

Ед.изм |

2008 г. |

2009г. |

|

|

Факт |

Темп роста, % |

|||

|

1.Среднегодовая стоимость основных производственных фондов |

тыс. руб |

1034 |

3409 |

329,7 |

|

2.Среднегодовая стоимость оборотных средств |

тыс. руб |

3974 |

6252 |

157,3 |

|

3.Среднесписочная численность работников |

чел. |

34 |

44 |

129,4 |

|

4.Фондоотдача |

руб |

25,2 |

14,1 |

56,0 |

|

5.Фондоемкость |

0,04 |

0,07 |

175,0 |

|

|

6.Фондовооруженность |

тыс.руб/ чел |

30,4 |

77,5 |

254,9 |

|

7.Коэффициент оборачиваемости оборотных средств |

Об. |

5,8 |

7,5 |

129,3 |

|

8.Фонд оплаты труда |

тыс.руб |

1448 |

2059 |

142,2 |

|

9.Производительность труда |

тыс.руб/ чел |

766,4 |

1092,4 |

142,5 |

|

10.Себестоимость проданных товаров, работ, услуг |

тыс.руб |

23238 |

44026 |

189,5 |

|

11.Выручка от продажи товаров, услуг, работ |

тыс.руб |

25941 |

47248 |

182,1 |

|

12. Валовая прибыль |

тыс.руб |

2703 |

3222 |

119,2 |

|

12.Прибыль от продаж |

тыс.руб |

1348 |

2640 |

195,8 |

|

13.Читая прибыль |

тыс.руб |

756 |

1006 |

133,1 |

|

14.Рентабельность продукции |

% |

3,3 |

2,3 |

69,7 |

|

15.Рентабельность продаж |

% |

5,2 |

5,6 |

107,7 |

|

16. Рентабельность общая |

% |

15,1 |

10,4 |

68,9 |

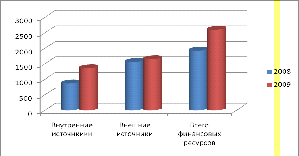

Фондоотдача снизилась в 2009 году по сравнению с 2008 г. на 44,0 %, и составила 14,1 руб., то есть на 1 руб. основных средств приходится 25,2 руб. товарной продукции в 2008 г, и 14,1 руб в 2008 г. Показатель фондоемкости в 2008 году составлял 0,04, т. е. на 1 руб. товарной продукции приходилось 0,04 руб. основных средств, в 2009 году — 0,07,,что выше на 75,0 %. Фондовооруженность с 2008 года по 2008 год увеличилась с 30,4 тыс. руб./чел. до 77,5 тыс. руб./чел., т. к. среднегодовая стоимость ОПФ увеличилась на 2375 тыс. руб. в 2009 г. по сравнению с 2008 г., численность персонала также увеличилась на 10 чел. или на 29,4%.

Коэффициент оборачиваемости оборотных средств характеризует количество оборотов в год, совершенных каждым рублем, вложенным в оборотные средства. Из таблицы 1 видно, что в 2007 и 2008 гг. коэффициент оборачиваемости незначительно изменился. В 2008 году он составлял 5,8 кол-во об., а в 2009 году он был равен 7,5 кол-во об., что на 29,3 % выше.

Производительность труда имеет тенденцию повышения, это определяется в основном за счет увеличения объема производства. В 2009 году производительность увеличилась на 42,5 % по сравнению с 2007 годом и составила 1092,4 тыс. руб./чел.

Себестоимость товаров, работ, услуг имеет динамику роста, в 2009 году она увеличилась по отношению к 2008 году на 20788 тыс. руб. или на 89,5%.

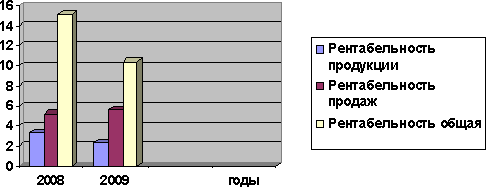

Рис. 2. Динамика показателей рентабельности ООО «Гео-Монтаж-Сервис»

Данные таблицы 1 и рисунка 2 свидетельствуют о том, что уровень показателей, которые характеризуют конечный финансовый результат деятельности предприятия и оценивают эффективность производства, незначительно увеличились в 2009 году.

Рентабельность продаж определяет, сколько рублей прибыли получено предприятием в результате продажи продукции (работ, услуг) на один рубль выручки. Если уровень рентабельности продаж в 2008 году был на уровне 5,2 %, то в 2009 году этот показатель составляет 5,6 %. Это объясняется тем, что в 2009 году прибыль от реализации увеличилась, она составляла 2640 тыс. руб., что значительно выше чем в 2008 году — 1348 тыс. руб.

Положительная тенденция увеличения финансовых результатов происходит из-за увеличения производственных показателей, а также из-за сокращения коммерческих расходов и внереализационных расходов.

Выручка от продажи товаров и услуг увеличилась в 2009 году по сравнению с 2008 годом на 21307 тыс.руб., себестоимость проданных товаров и услуг также увеличилась на 20788 тыс.руб., а уровень себестоимости в выручке за анализируемый период также увеличился на 4,0 %.

Чистая прибыль в 2009 году увеличилась на 250 тыс.руб. по сравнению с 2008 годом, или на 33,1 %.

Рост прибыли создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социального и материального поощрения персонала.

Прибыль является также важнейшим источником формирования доходов бюджета и погашения долговых обязательств организации перед банками, другими кредиторами и инвесторами.

Таким образом, показатели прибыли являются важнейшими в системе оценки результативности и деловых качеств предприятия, степени его надежности и финансового благополучия как партнера.

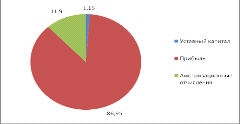

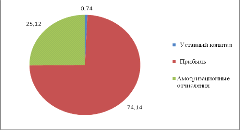

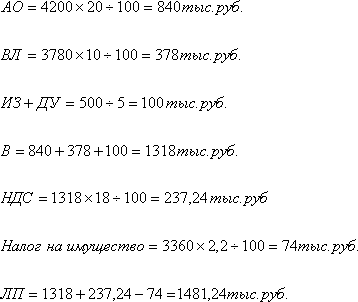

4 Состав и структура источников финансирования предприятия

Финансирование предприятий — это совокупность форм и методов, принципов и условий финансового обеспечения простого и расширенного воспроизводства. Под финансированием понимается процесс образования денежных средств или в более широком плане процесс образования капитала фирмы во всех его формах. Понятие «финансирование» довольно тесно связано с понятием «инвестирование», если финансирование — это образование денежных средств, то инвестирование — это их использование. Оба понятия взаимосвязаны, однако первое предшествует второму. Фирме невозможно планировать какие-либо инвестиции, не имея источников финансирования. Вместе с тем образование финансовых средств фирмы происходит, как правило, с учетом плана их использования.

При выборе источников финансирования деятельности предприятия необходимо решить пять основных задач:

- определить потребности в кратко- и долгосрочном капитале;

- выявить возможные изменения в составе активов и капитала в целях определения их оптимального состава и структуры;

- обеспечить постоянную платежеспособность и, следовательно, финансовую устойчивость;

- с максимальной прибылью использовать собственные и заемные средства;

- снизить расходы на финансирование хозяйственной деятельности.

Источники финансирования предприятия делят на внутренние (собственный капитал) и внешние (заемный и привлеченный капитал).

Внутреннее финансирование предполагает использование собственных средств и прежде всего — чистой прибыли и амортизационных отчислений. Различают активное и неактивное (скрытое) самофинансирование. В случае активного самофинансирования единственным источником покрытия потребностей предприятия служит прибыль, которой должно хватить для уплаты налогов в бюджетную систему, процентов за кредит (сверх учетной ставки ЦБ РФ), процентов и дивидендов по ценным бумагам эмитента, расширения основных фондов и нематериальных активов, пополнения оборотных средств, выполнения социальных программ.

Источниками скрытого финансирования выступают: чистый оборотный капитал (разница между оборотными активами и краткосрочными пассивами); оценочные резервы; доходы будущих периодов; остатки фондов потребления; просроченная задолженность поставщикам и др.

Уровень самофинансирования предприятия зависит не только от его внутренних возможностей, но и от внешней среды (налоговой, амортизационной, бюджетной таможенной и денежно-кредитной политики государства).