Актуальность темы дипломной работы подчеркивается тем, что для каждого производителя необходимо располагать множеством рычагов снижения затрат, которые он мог бы привести в действие при умелом руководстве. Большую роль в рыночной экономике играют фирмы, организации — экономические единицы, которые: самостоятельно принимают решения, стремятся к максимизации прибыли, используют факторы производства для изготовления и продажи продукции другим фирмам, домохозяйствам и государству. Перед каждым предприятием, фирмой стоит задача получения максимального дохода — прибыли.

Прибыль, получаемая предприятием, фирмой, зависит от двух показателей: цены продукции и затрат на ее производство. Цена продукции на рынке есть следствие взаимодействия спроса и предложения. Под воздействием законов рыночного ценообразования в условиях свободной конкуренции цена продукции не может быть выше или ниже по желанию производителя или покупателя, она выравнивается автоматически. Затраты на производство продукции — издержки производства (себестоимость) — могут возрастать или снижаться в зависимости от объема потребляемых трудовых или материальных ресурсов, уровня техники, организации производства и других факторов Следует принять также во внимание, что теория рыночной экономики строится на положении о том, что главным побудительным мотивом деятельности организации является максимизация прибыли. Размер прибыли непосредственно зависит от издержек предприятия. Поэтому их изучение, управление себестоимостью продукции на предприятии — необходимый фактор успеха. Стоит обратить внимание и на тот факт, что уход от централизованно-плановой системы хозяйствования и переход к рыночной экономике по-новому ставит вопрос о новых методах ведения экономики предприятия. Традиционные структуры и уклады меняются. В этих условиях руководителям организаций необходимо уметь разрабатывать и применить так называемые «цивилизованные» формы рыночных отношений.

Применение таких методов позволит предпринимателям в условиях сегодняшней конкуренции обеспечить получение его предприятиям максимальной прибыли при минимальных издержках производства. Объектом исследования выступают общественные отношения, позволяющие с эффективной точки зрения подойти к вопросу управления себестоимостью продукции на предприятии как фактора ресурсосбережения.

Предметом исследования является организация управления себестоимостью продукции химического производства на примере ТОО «Полимер».

Затраты на производство и себестоимость продукции

... определение безубыточности работы предприятия - анализ издержек, прибыли, объема продаж и т. д. Без этой информации невозможно управление предприятием. * Оценка соответствующих количественных значений производства и реализации продукции - критические точки: Порог рентабельности ...

В общем виде себестоимость продукции, работ, услуг представляет собой стоимостную оценку используемых в процессе производства продукции (работ, услуг), природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат на ее производство и реализацию Целью исследования является анализ организации процесса управления себестоимостью продукции в ТОО «Полимер» и разработка мероприятий по снижению затрат, имеющих место на предприятии. Для достижения цели исследования необходимо решить следующие задачи:

- изучить теоретические основы организации управления себестоимостью продукции на предприятии;

- проанализировать способы снижения издержек производства как фактора ресурсосбережения;

- проанализировать основные технико-экономические показатели деятельности ТОО «Полимер» за 2011-2014 гг.;

- рассмотреть порядок формирования и управления себестоимостью продукции на предприятии;

- рассмотреть основные показатели финансового положения ТОО «Полимер» в 2011-2013 годах;

— разработать и обосновать мероприятия по сокращению издержек предприятия и по максимизации прибыли. В ходе исследования применялся системный подход к изучению проблемы: изучались экономические категории, закономерности развития, основные принципы и формы планирования и управления себестоимостью продукции на предприятии. В процессе исследования использовались следующие методы исследования: монографический, расчетно-конструктивный, метод наблюдения, экономико-статистический.

Теоретико-методологической основой явились работы зарубежных и отечественных экономистов, таких как: О. Моргенштерна, Э. Долана, В.Н. Гальперина, Ержанова М.С., Карагусовой Г. и других. Информационной базой для исследования послужили законодательные и нормативные акты по исследованию проблемы, документы бухгалтерской и финансовой отчетности ТОО «Полимер». Дипломная работа состоит из введения, трех глав, заключения, библиографического списка.

В первой главе рассматриваются теоретические аспекты организации управления себестоимостью продукции на предприятии, дается понятие, определяется сущность и процесс формирования прибыли, а также предлагаются пути по снижению затрат на производстве.

Вторая глава посвящена анализу состояния организации управления прибылью продукции в ТОО «Полимер», выявляются проблемы формирования и управления издержками на предприятии. В третьей главе дипломной работы предлагаются методы по максимизации прибыли и совершенствованию управления себестоимостью продукции на предприятии. Рыночная экономика определяет конкретные требования к системе управления предприятиями. Необходимо более быстрое реагирование на изменение хозяйственной ситуации с целью поддержания устойчивого финансового состояния и постоянного совершенствования производства в соответствии с изменением конъюнктуры рынка. Получение прибыли и ее наращивание является экономическим условием успешного функционирования предприятий, отраслей и народного хозяйства в целом. Прибыль выступает важнейшим фактором стимулирования предпринимательской и производственной деятельности, финансовой основой ее расширения, удовлетворения социальных и материальных потребностей трудового коллектива отдельного предприятия и всего населения страны.

Управление персоналом предприятия

... фирмы. Важное значение при этом имеет формирование оптимальной системы управления персоналом. Для анализа было выбрано предприятие ООО «Сандлер», основной целью создания и деятельности которого является получение прибыли. ... улучшению качества работы и взаимосвязанных с этим показателей благосостояния предприятия и персонала. В целях более эффективного управления персоналом необходимо сократить ...

1. Теоретические аспекты прибыли

1.1 Экономическая сущность прибыли

издержки себестоимость финансовый управление

Кроме заработной платы, процента и ренты, экономисты часто говорят о четвертой категории доходов о прибыли. Чем же обусловлено возникновение прибыли? Для экономиста это очень непростой вопрос. Прибыль в рыночной экономике используется, как важнейший инструмент регулирования деятельности субъектов хозяйствования .

Увеличение или максимизация прибыли является основной целью этих субъектов хозяйствования. Эта тема очень актуальна на данный момент времени в связи с тем, что предполагается, что единственная задача фирмы заключается в максимизации прибыли на долговременном этапе.

Предположение о максимизации прибыли часто используется в микроэкономике, так как с его помощью можно точно прогнозировать поведение фирм и избежать ненужных аналитических усложнений. Но увеличивают ли фирмы прибыль на самом деле? Эта тема полна противоречий. В небольших фирмах, руководимых их владельцами, прибыль, доминирует во всех решениях. В более крупных фирмах, однако, руководители, принимая текущие решения, обычно мало контактируют с владельцами. В итоге владельцы фирмы не могут регулярно контролировать поведение руководства. У руководителей появляется некоторая свобода в управлении фирмой, и они могут до известной прибыли уклоняться от задачи увеличении прибыли. Руководители могут быть заинтересованы в краткосрочной прибыли фирмы (чтобы получить повышение или крупное вознаграждение) за счет уменьшения прибыли на долговременном этапе, хотя увеличение прибыли на долговременном этапе представляет больший интерес, например, для акционеров.

Однако стремление любых руководителей к достижению иных целей, чем долговременная максимизация прибыли, ограничено определенными рамками. Акционеры или совет директоров могут сместить их и передать фирму новому руководству. В любом случае фирмы, которые вплотную не занимаются максимизацией прибыли, имеют мало шансов на выживание. Фирмы, выживающие в конкретных отраслях, придают долговременной максимизации прибыли одно из первостепенных значений. Таким образом, максимизация прибыли имеет серьезные основания. Фирмы, в течение долгого времени занятые в деле, немало заботятся о прибыли независимо от воли и желания их руководителей. Например, фирма, субсидирующая каналы общественного телевидения, может показаться совершенно бескорыстной. В действительности такая благотворительность отвечает долговременным финансовым интересам фирмы, т.к. этим вызывает расположение к ней и к её товарам.

Основой рыночного механизма являются экономические показатели, необходимые для планирования и объективной оценки производственно-хозяйственной деятельности предприятия, образования и использования специальных фондов, соизмерения затрат и результатов на отдельных стадиях воспроизводственного процесса. Здесь следует учитывать такие противодействующие силы, как антимонопольную политику государства. В условиях перехода к рыночной экономике главную роль в системе экономических показателей играет прибыль. Прибыль имеет следующее значение в деятельности предприятий:

- в обобщенной форме отражает результаты предпринимательской деятельности и является одним из показателей ее эффективности;

- используется в качестве стимулирующего фактора предпринимательской деятельности и производительности труда;

- выступает источником финансирования расширенного воспроизводства и является важнейшим финансовым ресурсом предприятия. На основании выше сказанного, понятие прибыли в обобщённом виде может быть сформулировано так:

«Прибыль представляет собой выраженный в денежной форме чистый доход предпринимателя на вложенный капитал, характеризующий его вознаграждение за риск осуществления предпринимательской деятельности, представляющий собой разницу между совокупным доходом и совокупными затратами в процессе осуществления этой». Многогранный характер прибыли означает, что ее исследование должно иметь системный подход. Такой подход предполагает анализ совокупности факторов образования, взаимовлияния, распределения и использования.

Экономическая оценка влияния научно-технического прогресса на ...

... и со стороны потенциальных пользователей данной программы. В дипломном проекте будет рассмотрена схема внедрения нового готового программного продукта. Задачей дипломного проекта, Целью данной работы В моей дипломной работе ... то есть обеспеченности торговых предприятий компьютерами, то и здесь наблюдаются значительные расхождения. Развитие научно-технического прогресса тесно связано с развитием ...

В число образующих факторов включена выручка, получаемая предприятием от различных видов предпринимательской деятельности, в том числе от реализации продукции, занимающая основной удельный вес, от реализации прочих активов, основных средств. Важная составляющая образующих факторов доходы от долевого участия в других предприятиях, в том числе дочерних, доходы по ценным бумагам, безвозмездная финансовая помощь, сальдо штрафов, полученных и уплаченных.

Взаимовлияющие факторы включают внешние , определяемые финансово-кредитной политикой государства, в том числе налоги и налоговые ставки, процентные ставки по ссудам, цены, тарифы и сборы, а также внутренние, включая себестоимость, производительность труда, фондоотдачу, фондовооруженность, оборачиваемость оборотных средств.

Факторы распределения состоят из платежей обязательного характера в бюджет и внебюджетные фонды, в банковские и страховые фонды, платежей добровольного характера, включая благотворительные фонды, направления прибыли в фонды денежных средств, создаваемые в предприятиях.

Факторы использования относятся только к той прибыли, которая

остается в предприятиях и коммерческих организациях.

Они включают такие направления: потребление, накопление, социальное развитие, капитальные и финансовые вложения, покрытие убытков и прочих затрат.

В условиях рыночных отношений, как свидетельствует мировая практика, имеется два основных источника получения прибыли.

Первый — это монопольное положение предприятия по выпуску той или иной продукции или уникальности продукта. Поддержания этого источника на относительно высоком уровне предполагает проведение постоянной новации продукта . и растущую конкуренцию со стороны других предприятий.

Второй источник связан с производственной и предпринимательской деятельностью, поэтому касается практически всех предприятий. Эффективность его использования зависит от знания конъюнктуры рынка и умения постоянно адаптировать под нее развитие производства . Здесь, по сути, все сводится к маркетингу. Величина прибыли в данном случае зависит:

во-первых , от правильности выбора производственной направленности предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным и высоким спросом);

во-вторых , от создания конкурентоспособных условий продажи своих товаров и оказания услуг (цена, сроки поставок, обслуживание покупателей, послепродажное обслуживания и т.д.);

Раскрытие информации о расчетах по налогу на прибыль в бухгалтерской ...

... учета формирования финансовых результатов предприятия, расчетов предприятия с налогом на прибыль, использования и распределения прибыли в РФ; особенностей организации учета формирования финансовых результатов и использования прибыли. Методической и теоретической основой курсовой работы являются: Федеральный Закон «О бухгалтерском учете», Положение по ведению бухгалтерского учета и отчетности в ...

в-третьих , от объемов производства (чем больше объем продаж, тем больше масса прибыли);

в-четвертых , от ассортимента продукции и снижения издержек производства.

Однако получение прибыли в условиях рынка всегда связано с риском — над предприятием постоянно висит угроза потерять вложенный капитал целиком или частично. Именно поэтому в теории и на практике используется понятие «предпринимательская прибыль», которая по своей величине должна быть больше, чем процент, получаемый по вкладам в банк.

По своему содержанию понятие «риск» относится как к хозяйственной, коммерческой, так и к финансовой деятельности.

Для определения риска используются два основных метода: статистический и экспертный.

В основе статистического лежат приемы математической статистики (расчет вариации, дисперсии и стандартного отклонения по показателям финансово-хозяйственной деятельности).

Этими показателями являются рентабельность производства, продукции, инвестиций, продаж и т.д.

Полностью избежать риска в предпринимательской деятельности практически невозможно, но существует система методов смягчения его отрицательных последствий. К ним относятся самострахование (создание резервных фондов), участие в венчурных компаниях, заключение фьючерсных сделок и т.д.

Основным показателем прибыли, используемой для оценки производственно-хозяйственной деятельности, выступает: балансовая прибыль, прибыль от реализации выпускаемой продукции, валовая прибыль, налогооблагаемая прибыль, прибыль, остающаяся в распоряжении предприятия (чистая прибыль).

1.2 Виды прибыли

Общий финансовый результат хозяйственной деятельности в бухгалтерском учете определяется на счете прибылей и убытков путем подсчета и балансирования всех прибылей и убытков за отчетный период. Хозяйственные операции на счете прибылей и убытков отражаются по накопительному принципу, т.е. нарастающим итогом с начала отчетного периода.

Другим принципом определения финансовых результатов является использование метода начисления. По этой причине прибыль (убыток), показанные в отчете о финансовых результатах, не отражают реального притока денежных средств предприятия в результате его хозяйственной деятельности. Для восстановления реальной картины о величине финансового результата деятельности предприятия как приросте (или уменьшении) стоимости его капитала, образовавшегося в процессе его хозяйственной деятельности за отчетный период, необходимы дополнительные корректирующие расчеты.

На счете прибылей и убытков финансовые результаты деятельности предприятия отражаются в двух формах:

- ) как результаты (прибыль или убыток) от реализации продукции, работ, услуг, материалов и иного имущества, с предварительным выявлением их на отдельных счетах реализации;

-) как результаты, не связанные непосредственно с процессом реализации, так называемые внереализационные доходы (прибыли) и потери (убытки).

Внереализационные доходы и потери прямо отражаются по кредиту и дебету счета «Прибылей и убытков» без предварительной записи на каких-либо других счетах.

Основными показателями прибыли являются:

Особенности формирования себестоимости продукции на предприятиях ...

... производством продукции. Цель работы - особенности формирования себестоимости продукции на предприятиях различных организационно-правовых форм. Задачи: рассмотреть теоретические основы формирования себестоимости продукции; провести исследование формирования себестоимости продукции в ... на предприятии: Учеб.: В 2 ч./ А.И. Басфатов. - Минск: Новое знание, 2013. 9. Батмонов М.М. Планирование деятельности ...

- общая прибыль (убыток) отчетного периода — балансовая прибыль (убыток);

- валовая прибыль;

- прибыль (убыток) от реализации продукции (работ, услуг);

- прибыль от финансовой деятельности;

- прибыль (убыток) от прочих внереализационных операций;

- налогооблагаемая прибыль;

- чистая прибыль.

На каждом предприятии формируется четыре показателя прибыли, существенно различающиеся по величине, экономическому содержанию и функциональному назначению.

Базой всех расчетов служит балансовая прибыль — основной финансовый показатель производственно-хозяйственной деятельности предприятия. Для целей налогообложения рассчитывается специальный показатель — валовая прибыль, а на ее основе — прибыль, облагаемая налогом, и прибыль, не облагаемая налогом. Остающаяся в распоряжении предприятия после внесения налогов и других платежей в бюджет часть балансовой прибыли называется чистой прибылью. Она характеризует конечный финансовый результат деятельности предприятия.

Прибыль на предприятии зависит не только от реализации продукции, но и от других видов деятельности, которые ее либо увеличивают, либо уменьшают. Поэтому в теории и на практике выделяют так называемую «балансовую прибыль».

Балансовая прибыль (убыток) представляет собой сумму прибыли (убытка) от реализации продукции, финансовой деятельности и доходов от прочих внереализационных операций, уменьшенных на сумму расходов по этим операциям. Она состоит из прибыли от реализации продукции (выручка от реализации продукции без косвенных налогов) минус затраты (расходы на производство и реализацию продукции) плюс внереализационные доходы (доходы по ценным бумагам, от долевого участия в деятельности других предприятий, от сдачи имущества в аренду и т.п.) минус внереализационные расходы (затраты на производство, не давшее продукции, на содержание законсервированных производственных мощностей, убытки от списания долгов).

Основными составными элементами балансовой прибыли являются :

— Прибыль от реализации товарной продукции определяется путем вычета из общей суммы выручки от реализации продукции в действующих ценах (без НДС и акцизов) затрат на производство и реализацию товарной продукции, включаемых в себестоимость продукции.

— Прибыль (или убыток) от реализации прочей продукции и услуг нетоварного характера определяется аналогично, раздельно по всем видам деятельности, т.е. прибыль (или убытки) подсобных сельских хозяйств, автохозяйств, лесозаготовительных и других хозяйств, находящихся на балансе основного предприятия.

— Прибыль (или убытки) от реализации основных фондов и другого имущества рассчитывается как разность между выручкой от реализации этого имущества (за вычетом НДС, акцизов) и остаточной стоимостью по балансу, скорректированной на коэффициент, соответствующий индексу инфляции. Основной элемент балансовой прибыли составляет прибыль от реализации продукции, выполнения работ или оказания услуг. Прибыль от реализации имущества — это финансовый результат, не связанный с основными видами деятельности предприятия. Он отражает прибыль (убытки) по прочей реализации, к которой относится продажа на сторону различных видов имущества, числящегося на балансе предприятия.

Исследование источников формирования и направлений использования ...

... Цель данной работы -- исследование источников формирования и использования прибыли. 1. Экономическая сущность прибыли Основой рыночного механизма являются экономические показатели, необходимые для планирования и объективной оценки производственно-хозяйственной деятельности предприятия, образования и использования специальных фондов, соизмерения затрат ...

Прибыль (или убытки) от внереализационных доходов и расходов определяется как разница между общей суммой полученных и уплаченных:

- штрафов, пени и неустоек и других экономических санкций;

- процентов, полученных по суммам средств, числящихся на счетах предприятия;

- разницу курса по валютным счетам и по операциям в иностранной валюте;

- прибылей и убытков прошлых лет, выявленных в отчетном году;

- убытков от стихийных бедствий;

- потерь от списания долгов и дебиторской задолженности;

- поступлений долгов, ранее списанных как безнадежные;

- прочих доходов, потерь и расходов, относимых в соответствии с действующим законодательством на счет прибылей и убытков.

При этом суммы, внесенные в бюджет в виде санкций в соответствии с законодательством Республики Казахстан, в состав расходов от внереализационных операций не включаются, а относятся на уменьшение чистой прибыли, т.е. прибыли, остающейся в распоряжении предприятия после уплаты налога на прибыль.

Таким образом, балансовая прибыль (Пб) может быть определена по формуле:

Пб = ± Пр ± Пи ± Пв (1)

где Пр — прибыль (убыток) от реализации продукции, выполнения работ и услуг;

- Пи — прибыль (убыток) от реализации имущества предприятия;

- Пв.о — доходы (убытки) от реализации внереализационных операций.

Кроме того, выделяется валовая прибыль , которая представляет собой балансовую прибыль за минусом или плюсом финансового результата от операций с основными фондами (средствами), нематериальными активами и иным имуществом.

Валовая прибыль — часть валового дохода предприятия, фирмы, которая остается у них после вычета всех обязательных расходов. Представляет собой сумму прибыли от реализации продукции (работ, услуг), основных фондов, иного имущества предприятий и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Валовая прибыль предприятия может отличаться от балансовой прибыли в силу ряда причин:

Валовая прибыль увеличивается для предприятий, осуществляющих прямой обмен или реализацию продукции по ценам не выше себестоимости.

При осуществлении прямого обмена по основным средствам и иному имуществу или реализации этих видов имущества по ценам ниже их балансовой стоимости сумма сделки определяется по рыночной стоимости имущества за вычетом балансовой стоимости реализованного или выбывшего имущества.

Выручка в валюте пересчитывается в тенге по курсу на день оформления таможенных документов для налогообложения прибыли по этим операциям.

Налогообложению подлежат денежные средства, получаемые безвозмездно от других предприятий при отсутствии совместной деятельности.

По имуществу, полученному безвозмездно, его стоимость оценивается не ниже балансовой, по которой оно числится у передающего предприятия.

Валовая прибыль учитывает также уплаченные штрафы и пени (за исключением суммы штрафов и пеней, перечисленных в бюджет и внебюджетные фонды).

Валовая прибыль уменьшается на следующие виды доходов (прибыли):) доход от долевого участия в деятельности других предприятий) доход от сдачи в аренду и других видов использования имущества, а также от посреднических операций и сделок.) доход юридических лиц по государственным облигациям и другим государственным, ценным бумагам, а также доходы от оказания услуг по их размещению) суммы прибыли, по которым установлены налоговые льготы.

После всех перечисленных корректировок валовой прибыли остается налогооблагаемая прибыль, с которой уплачивается налог на прибыль. Во всех странах с рыночной экономикой прибыль облагается налогом. Поэтому на практике принято выделять налогооблагаемую прибыль, которая представляет собой валовую прибыль за вычетом отчислений в резервные фонды, доходов по видам деятельности, освобожденной от налогообложения, отчислений на капиталовложения. Налогооблагаемая прибыль определяется специальным расчетом. Она равна балансовой прибыли, уменьшенной на сумму:

отчислений в резервный и другие аналогичные фонды, создание которых предусмотрено законодательством (до достижения размеров эти

фондов не более 25% уставного фонда, но не свыше 50% прибыли, подлежащей налогообложению);

- рентных платежей в бюджет;

- доходов по ценным бумагам и от долевого участия в деятельности других предприятий;

- доходов от казино, видеосалонов и пр.;

- прибыли от страховой деятельности;

- прибыли от отдельных банковских операций и сделок;

курсовой разницы, образовавшейся в результате изменения курса рубля по отношению к котируемым Национальным банком Республики Казахстан

прибыли от производства и реализации производственной сельскохозяйственной и охотохозяйственной продукции.

В результате на предприятии, как это принято называть в теории и на практике, остается так называемая чистая прибыль предприятия , т.е. прибыль, остающаяся в его распоряжении. Она определяется как разность между балансовой прибылью и суммой налогов на прибыль, рентных платежей, налога на экспорт и импорт, налога на превышение фактических расходов на оплату труда по сравнению с нормируемой.

Из чистой прибыли предприятие выплачивает дивиденды и различные социальные налоги, и образуют фонды. В результате остается прибыль неиспользованная , или убыток, непокрытый деньгами.

Чистая прибыль направляется на производственное развитие, социальное развитие, материальное поощрение работников, создание резервного фонда, уплате в бюджет экономических санкций, связанных с нарушением предприятием действующего законодательства, на благотворительные и другие цели.

Неотъемлемым признаком рыночной экономики является появление консолидированной прибыли [2, с. 125].

Консолидированная прибыль — это прибыль, сводная по бухгалтерской отчетности о деятельности и финансовых результатах материнских и дочерних предприятий. Консолидированная бухгалтерская отчетность представляет собой объединение отчетности двух и более хозяйствующих субъектов, находящихся в определенных юридических и финансово-хозяйственных взаимоотношениях.

Необходимость консолидации определяется экономической целесообразностью. Предпринимателям выгодно вместо одной крупной фирмы создавать несколько более мелких предприятий, юридически самостоятельных, но экономически взаимосвязанных, т.к. в этом случае может быть получена экономия на налоговых платежах. Кроме того, в связи с дроблением и ограничением юридической ответственности по обязательствам снижается степень риска в ведении бизнеса, достигается большая мобильность в освоении новых форм вложения капитала и рынков сбыта.

Прибыль выполняет ряд функций [3, с. 98].

- Прибыль является показателем эффективности производства, она ориентирует предприятие на достижение лучших результатов при меньших затратах труда.

- Распределительная функция заключается в том, что при ее участии происходит распределение прибыльного продукта между сферой производства и непроизводственной сферой, между предприятием и обществом, предприятием и работниками.

— Стимулирующая функция. Прибыль стимулирует применение технического прогресса в производстве, стимулирует повышение результативности или эффективности работы фирмы. Эффективность определяется отношением результата хозяйственной деятельности к затратам.

— Прибыль является основным элементом денежных накоплений, одним из главных источников образования доходной части государственного бюджета.

2. Анализ распределения и использования прибыли ТОО «Полимер», .1 Характеристика финансово-хозяйственной деятельности ТОО «Полимер»

Крупное предприятие по производству продукции для гражданского строительства и актуальность рассмотрения его экономико-географической характеристики очевидна.

Товарищество было создано 18 ноября 1998 года. Товарищество действует в соответствии с Гражданским Кодексом РК, законом «Об акционерных обществах», зарегистрировано Регистрационной Палатой. Администрация Товарищество действует в соответствии с Гражданским Кодексом РК, законом «Об акционерных обществах», законодательными и нормативными актами РК и Уставом.

Товарищество является коммерческой организацией, уставной капитал которой разделен на определенное число, удостоверяющих обязательные права акционеров по отношению к обществу. Основная цель Товарищества — получение прибыли.

Товарищество является юридическим лицом и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, выполнять обязанности, быть истцом и ответчиком в суде.

Производственная фирма ТОО «Полимер» является товариществом с ограниченной ответственностью (ТОО).

В ТОО «Полимер» создан уставный фонд, размер которого составляет 15 млн. тг. Число участников фирмы составляет 15 физических лиц.

Высшим органом управления ТОО «Полимер» является собрание

участников. В его компетенции находятся вопросы определения главных

направлений предпринимательской деятельности, рассмотрение и

утверждение смет, отчетов и балансов, избрание и отзыв исполнительного

органа и ревизионной комиссии, определение условий оплаты труда

должностных лиц, распределения прибыли и определение порядка покрытия убытков и др.

Исполнительным органом ТОО «Полимер» является директор. В его компетенции находятся вопросы разработки и реализации целей, политики и стратегии их достижения, а также организация и руководство текущей деятельностью фирмы, распоряжение имуществом, найм и увольнение персонала.

В 2014 году среднесписочная численность работников ТОО «Полимер» составила 110 человек. В их числе:

управленческий персонал — 20 чел.

специалисты — 20 чел.

производственные рабочие -60 чел.

обслуживающий персонал -10 чел.

В предыдущем, 2013 г., численность персонала фирмы составляла 100 человек.

ТОО «Полимер» выпускает широкий ассортимент продукции из поли — материалов, содержащий более двадцати наименований. Цены на производимую продукцию ТОО «Полимер» аналогичны ценам конкурирующих фирм.

Виды деятельности организации:

производство и реализация: продукции из полимерных материалов (труб, фитингов и т.д.)

оказание услуг по установке и эксплуатации трубопроводов;

- производство строительно-монтажных работ и многое другое.

Основным видом деятельности ТОО «Полимер» является производство и реализация продукции из полимерных материалов: полиэтилена, ПВХ (поливинилхлорида), полиуретана и др. Изготовляются трубопроводы различных профилей: трубы водопроводные, газопроводы, канализационные и т.д. Целью деятельности ТОО «Полимер» является производство данной продукции и удовлетворение существующего спроса на нее на рынках Казахстана и стран СНГ и, соответственно, получение прибыли в процессе этой деятельности.

2.2 Распределение и использование прибыли предприятия

Прибыль является источником финансирования разных по экономическому содержанию потребностей. При ее распределении пересекаются интересы как общества в целом в лице государства, так и предпринимательские интересы учредителей предприятия и интересы отдельных работников. Объектом распределения является валовая прибыль.

Законодательно распределение прибыли реализуется в части, поступающей в Государственный бюджет и бюджеты государственных субъектов в виде налогов и других обязательных платежей. Распределение оставшейся части прибыли является прерогативой предприятия, регламентируется внутренними документами предприятия и фиксируется в его учетной политике.

Прибыль, остающаяся в распоряжении предприятия, используется им самостоятельно и направляется на дальнейшее развитие предпринимательской деятельности. Никакие органы, в том числе государство, не имеют права вмешиваться в процесс использования чистой прибыли предприятия. В соответствии с этим по мере поступления чистая прибыль предприятий направляется:

- на финансирование НИОКР, а также работ по созданию, освоению и внедрению навой техники;

- на совершенствование технологии и организации производства;

- на модернизацию оборудования;

- улучшение качества продукции;

- техническое перевооружение;

- реконструкцию действующего производства.

Чистая прибыль является источником пополнения собственных оборотных средств. Кроме того, она направляется на уплате процентов по кредитам, полученным на восполнение недостатка собственных оборотных средств, на приобретение основных средств, а также уплату процентов по просроченным и отсроченным кредитам. За счет чистой прибыли уплачиваются некоторые виды сборов и налогов, например, налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров, сбор со сделок по купле-продаже валюты на биржах, сбор за право торговли и др.

Обеспечивая производственные, материальные и социальные потребности за счет чистой прибыли, предприятие должно стремиться к установлению оптимального соотношения между фондом накопления и потребления с тем, чтобы учитывать условия рыночной конъюнктуры и вместе с тем стимулировать и поощрять результаты труда работников предприятия.

Прибыль, остающаяся в распоряжении предприятия, служит не только источником финансирования производственного и социального развития, а также материального поощрения, но и используется в случаях нарушения предприятием действующего законодательства для уплаты различных штрафов и санкций. Так, из чистой прибыли уплачиваются штрафы при несоблюдении требований по охране окружающей среды от загрязнения, санитарных норм и правил. При завышении регулируемых цен на продукцию (работы, услуги) из чистой прибыли взыскивается незаконно полученная предприятием прибыль.

В случаях утаивания прибыли от налогообложения или взносов во внебюджетные фонды также взыскиваются штрафные санкции, источником уплаты которых является чистая прибыль.

Хозяйствующий субъект самостоятельно определяет направления использования прибыли, если иное не предусмотрено Уставом.

Схемы распределения чистой прибыли:

- предприятия: ЧП = РФ + ФН + ФП, (2)

где ЧП — чистая прибыль, РФ — резервный фонд,

ФН — фонд накопления, ФП — фонд потребления.

- товарищества: ЧП = РФ + ФН + ФП + ПР, (3)

где ПР — прибыль, распределенная между учредителями.

Резервный фонд создается хозяйствующими субъектами на случай прекращения их деятельности для покрытия кредиторской задолженности. Он является обязательным для акционерных обществ, кооперативов, предприятий с иностранными инвестициями. Акционерные общества зачисляют в резервный фонд также эмиссионный доход, т.е. сумму разницы между продажной и номинальной стоимостью акций, вырученную при их реализации по цене, превышающей их номинальную стоимость. Эта сумма не подлежит какому-либо использованию или распределению, кроме случаев реализации акций по цене ниже номинальной стоимости.

Резервный фонд акционерного общества используется на выплату процентов по облигациям и дивидендов по привилегированным акциям в случае недостаточности чистой прибыли для этих целей. Его размер должен составлять не менее 15% уставного капитала. Ежегодно резервный фонд пополняется за счет отчислений, составляющих практически не менее 5% прибыли, остающейся в распоряжении предприятия. Кроме покрытия возможных убытков от деловых рисков финансовый резерв может быть использован на дополнительные затраты по расширению производства и социальному развитию, разработку и внедрение новой техники, прирост собственных оборотных средств и восполнение их недостатка, не другие затраты, обусловленные социально-экономическим развитием коллектива.

Фонд накопления — средства, направленные на производственное развитие предприятия, техническое перевооружение, реконструкцию, расширение, освоение производства новой продукции, на строительство и обновление основных производственных фондов, освоение новой техники и технологий в действующих организациях и иные аналогичные цели, предусмотренные учредительными документами предприятия (на создание нового имущества предприятия).

Фонд накопления показывает рост имущественного состояния хозяйствующего субъекта, увеличение собственных его средств. Вместе с тем операции по приобретению и созданию нового имущества хозяйствующего субъекта не затрагивают фонд накопления.

Фонд накопления уменьшается только при использовании его средств на погашение убытков отчетного года, а также в результате списания за счет накопительных фондов расходов, не включенных в первоначальную стоимость вводимых в эксплуатацию объектов основных средств.

Фонд потребления — средства, направляемые на осуществление мероприятий по социальному развитию (кроме капитальных вложений), материальному поощрению коллектива предприятия, приобретение проездных билетов, путевок в санатории, единовременном премировании и иных аналогичных мероприятий и работ, не приводящих к образованию нового имущества предприятия.

Фонд потребления складывается из двух частей: фонд оплаты труда и выплаты из фонда социального развития. Фонд оплаты труда является источником оплаты по труду, любых видов вознаграждения и стимулирования работников предприятия. Выплаты из фонда социального развития расходуются на проведение оздоровительных мероприятий, частичное погашение кредитов за кооператив, индивидуальное жилищное строительство, беспроцентные ссуды молодым семьям и другие цели, предусмотренные мероприятиями по социальному развитию трудовых коллективов. Механизм воздействия финансов на эффективность ведения хозяйства зависит от характера распределительных отношений, конкретных форм и методов их организации, их соответствия уровню производительных сил производственных отношений. Ориентиром для установления соотношения между накоплением и потреблением должны быть состояния

производственных фондов и конкурентоспособность выпускаемой

продукции.

В процессе распределения чистой прибыли предприятие вправе

самостоятельно определить способ распределения чистой прибыли. Распределение чистой прибыли ТОО «Полимер» осуществляется посредством образования специальных фондов; фонда накопления, фонда потребления и резервного фонда.

Фонд накопления ТОО «Полимер» используется на конструкторские и технологические работы, разработку и освоение новых видов продукции, технологических процессов, на финансирование затрат, связанных с техническим перевооружением и реконструкцией производства,

проведением природоохранных мероприятий. Сюда же относятся расходы по

погашению долгосрочных ссуд и уплате процентов по ним, уплате

процентов по краткосрочным ссудам сверх сумм, относимых на

себестоимость продукции, финансирование прироста оборотных средств.

Фонд потребления анализируемого предприятия используется на социальное развитие и социальные нужды. За счет него финансируется строительство объектов непроизводственного назначения, осуществляется выплата премий за выполнение особо важных производственных заданий, оказание материальной помощи и т.п. Как видно из таблицы 2.1 более 50% чистой прибыли осталось нераспределенной. Доля отчислений в фонд накопления составляет 39,67% от чистой прибыли, это позволяет сделать вывод о том, что руководство.

ТОО «Полимер» планирует расширять производство, а именно, увеличивать основные и оборотные фонды, осваивать новые виды продукции.

Таблица 2.1. Распределение прибыли ТОО «Полимер» 2013 г

|

Показатель |

Сумма т. тг. |

|

Балансовая прибыль |

4070,78 |

|

Налоговые отчисления |

1302,65 |

|

Прибыль, оставшаяся в распоряжении предприятия |

2768,13 |

|

Экономические санкции |

— |

|

Отчисления в благотворительные фонды |

— |

|

Чистая прибыль |

2768,13 |

|

Распределение чистой прибыли: (т. тг%) В резервный фонд В фонд накопления В фонд потребления Нераспределенная прибыль |

100 — 3,6% 1098 — 39,67% 164 — 5,92% 1406-50,81% |

Небольшая доля (5,9%) отчислений в фонд, потребления показывает, что в планы руководства рассматриваемого предприятия в краткосрочном периоде не входит значительное развитие социальной сферы предприятия.

Порядок определения прибыли:

) Рассчитываем валовую прибыль. От показателя выручки от реализации товаров, продукции, работ и услуг (за минусом НДС, акциза и аналогичных платежей) вычитается полная себестоимость реализованной продукции.

36030,10 — 25170,82 = 10859,28 т. тг.

Рассчитываем прибыль (убыток) от продаж. От показателя валовой прибыли вычитаются коммерческие и управленческие расходы.

,28 — 3010,28 — 3910,34 = 3929,66 т. тг.

Рассчитываем прибыль (убыток) до налогообложения. От показателя прибыли (убытка) от продаж операционные расходы (проценты к уплате и прочие операционные расходы) и внереализационные расходы и прибавляются операционные доходы (проценты к получению, доходы от участия в других организациях, прочие операционные доходы) и внереализационные доходы.

,66 — 150,12 = 3770,54 т. тг.

) Высчитываем сумму налога на прибыль и иные аналогичные обязательные платежи. Ставка налога на прибыль составляет 24%, общая ставка иных аналогичных платежей составляет 8%.

(4070,78 * 0,24) + (4070,78 * 0,08) = 976,99 + 325,66 = 1302,65 т. тг.

) Высчитываем показатель прибыли (убытка) от обычной деятельности. От показателя прибыли (убытка) до налогообложения вычитается сумма налога на прибыль и иные аналогичные обязательные платежи.

,78 — 1300,48 = 2770,30 т. тг.

) Рассчитываем чистую прибыль. От показателя прибыли (убытка) от обычной деятельности вычитываются чрезвычайные расходы и прибавляются чрезвычайные доходы. Чистая прибыль равна 2770,30 т. тг.

Основные показатели фин.-хоз. деятельности представлены в таблице

Таблица 2.2. Основные показатели финансово-хозяйственной деятельности ТОО «Полимер»» за 2011-2013 г., тыс. тг.

|

Показатели |

2011 г. |

2013 г. |

|

|

Выручка от реализации продукции (за минусом НДС, акциза и аналогичных платежей) |

36030,10 |

19230,46 |

|

|

Полная себестоимость реализованной продукции |

25170,82 |

15110,48 |

|

|

Валовая прибыль |

10850,28 |

4119,98 |

|

|

Прибыль (убыток) от продаж |

3920,66 |

780,6 |

|

|

Внереализационные результаты |

150,12 |

40,34 |

|

|

Прибыль отчетного периода (балансовая прибыль) |

4070,78 |

820,94 |

|

|

Налог на прибыль |

976,99 |

190,91 |

|

|

Иные обязательные платежи |

325,66 |

60,99 |

|

|

Прибыль (убыток) от обычной деятельности |

2770,30 |

560,04 |

|

|

Чистая прибыль |

2770,30 |

560,04 |

|

По сравнению с предшествующим годом темп прироста балансовой прибыли составил 395,87% ((4070,78-820,94)*100/820,94).

Но с учетом инфляции фактический темп прироста составил 173,09%.

Наибольшую долю в структуре балансовой прибыли занимает прибыль от реализации товарной продукции — 96,29%.

Удельный вес внереализационных результатов составил лишь 3,71% балансовой прибыли. Это является отражением того, что предприятие занимается только основным видом деятельности — производством и реализацией продукции деревообработки и не занимается внереализационной деятельностью, а именно, не имеет долевого участия в других предприятиях, не имеет ценных бумаг, не является арендодателем и т.п.

2.3 Анализ и виды анализа отчета о прибылях и убытках предприятия

В отчете о прибылях и убытках или примечаниях должен быть представлен анализ доходов и расходов исходя из их характера, значимости и роли в компании. Предпочтительным является вариант анализа в самом отчете. Для его проведения статьи расходов отчета разбиваются на подклассы для выделения составляющих финансовых результатов по следующим характеристикам:

а) стабильность;

б) потенциал прибыли или убытка;

в) предсказуемость.

Эта информация формируется одним из двух способов анализа.

Первый способ представления информации (способ анализа) называется методом характера затрат. Этим способом в отчете о прибылях и убытках приводятся данные о расходах компании в отчетном периоде по их характеру (по экономическим элементам): амортизация, закупки материалов, транспортные расходы, заработная плата и жалование, затраты на рекламу.

По функциональным направлениям расходы не группируются.

Целью любого анализа является оценка информации.

Целью анализа отчета о прибылях и убытках, который входит в состав финансовой отчетности, является сравнение имеющихся сведений и создание на их базе новой информации, которая послужит основой для принятия тех или иных решений.

Отчет о прибылях и убытках не только отражает прибыль или убыток как абсолютные величины, но и содержит информацию о доходности, которая позволяет анализировать составляющие финансового результата.

Как известно, эффективность функционирования любого предприятия зависит от его способности приносить необходимую прибыль.

Оценить эту способность позволяет анализ финансовых результатов, в ходе которого следует получить ответы на

насколько стабильны полученные доходы и произведенные расходы;

какие элементы отчета о прибылях и убытках могут быть использованы для — прогнозирования финансовых результатов;

насколько производительны осуществляемые затраты;

какова эффективность вложения капитала в данное предприятие;

насколько эффективно управление предприятием.

Анализ финансовых результатов осуществляется в первую очередь на основе информации отчета о прибылях и убытках и, следовательно, в своих выводах базируется на показателе так называемой учетной прибыли, т.е. прибыли, выявляемой по данным бухгалтерского учета. В этой связи возникает ряд проблем, которые должны быть учтены при анализе. Прежде всего, следует иметь в виду, что определение прибыли зависит от учетной политики предприятия и действующей методологии учета.

Кроме того, оценка составляющих финансовых результатов деятельности предприятия зависит от выбранной его руководством финансовой политики.

В данном случае речь идет о возможности маневра (например, в части распределения затрат между готовой продукцией и незавершенным производством, списания расходов будущих периодов, создания резервов), позволяющей управлять величиной финансовых результатов как текущего, так и будущих периодов.

Необходимо также принимать во внимание базовые подходы к оценке доходов и расходов, используемые в зарубежной практике бухгалтерского учета. Так, в соответствии с Международным стандартом финансовой отчетности №18 доход признается в том случае, когда вероятна будущая экономическая выгода и эта выгода может быть измерена с высокой степенью достоверности.

Отмеченные основные проблемы, связанные с использованием данных отчета о прибылях и убытках, делают необходимым проведение анализа в два этапа: на первом этапе у аналитика должны быть сформированы четкие представления о принципах формирования доходов и затрат на предприятии (основной информацией для этого должна стать пояснительная записка, раскрывающая учетную поли тику предприятия, все факты ее изменения и влияние данных изменений на отчетность); на втором этапе проводится собственно анализ отчета о прибылях и убытках.

Анализ отчета о прибылях и убытках обычно включает:

структурный анализ отчета, выявление факторов — стабильных и случайных;

оценку «качества» полученного финансового результата и прогнозирование будущих результатов;

анализ доходности.

В ходе структурного анализа выясняются основные соотношения, связанные с получением выручки от реализации, и произведенные с этой целью затраты. Информация для анализа продаж, необходимого для составления прогнозов на следующий период (периоды), доступ на в полном объеме лишь внутреннему аналитику. В ходе такого анализа должно быть установлено: каковы основные элементы получения выручки; насколько зависим спрос от цен на продукцию (т.е. эластичность спроса); существует ли у предприятия возможность приспособиться к изменению спроса путем модификации выпускаемой продукции или введения на рынок новых товаров; какова степень концентрации покупателей; насколько велика зависимость от основных покупателей; какова диверсификация продукции по географическим рынкам сбыта.

Для многоотраслевых предприятий или предприятий, функционирующих на различных географических рынках сбыта, необходимо оценить информацию о доходах в разрезе отдельных сегментов сбыта. Дело в том, что вклад отдельных сегментов в получение общего объема реализации, как правило, различен. Следовательно, для того чтобы оценить перспективы многопрофильных предприятий, а также риски их деятельности, следует отдельно проанализировать доходы и расходы по каждому сегменту.

Другая проблема состоит в том, чтобы отойти от принятого в нашей стране налогового подхода к формированию себестоимости с включением в нее затрат, отражаемых в отчетности. Во всем мире признается, что финансовая отчетность, на основе которой внешние пользователи принимают управленческие решения, должна содержать полную информацию о затратах, связанных с производством и реализацией продукции, а не о той их части, что учитывается при расчете налогооблагаемой базы. Именно сопоставлением полной суммы затрат с выручкой определяется их эффективность. В противном случае расчет показателей эффективности (рентабельности) затрат теряет экономический смысл. Следовательно, при анализе структуры отчета о прибылях и убытках необходимо установить, какого подхода придерживается предприятие при формировании показателей «Себестоимость реализованной продукции»,» Административные расходы»,» Расходы на реализацию продукции и оказанию услуг «[4, с. 122].

Дополнительная информация о структуре расходов может быть получена при анализе соотношений: «себестоимость / выручка»; «коммерческие расходы / выручка»; «управленческие расходы / выручка». По динамике данных соотношений делают выводы о том внимании, которое уделяется на предприятии разным функциям управления: административно-управленческой; коммерческо-сбытовой, а также о способности предприятия управлять соотношением «доходы / затраты».

Одной из главных целей отчета о прибылях и убытках является прогнозирование будущих доходов. Для этого необходимо рассмотреть каждый элемент отчета и оценить вероятность его присутствия в будущем, для чего потребуется получить максимум информации о составе соответствующих показателей [4, с. 122].

Другим приемом оценки «качества» получаемой чистой прибыли (чистая прибыль рассматривается как конечная характеристика наращения собственного капитала) является анализ динамики внутренних показателей доходности: «результат от реализации / выручка»; «результат финансово-хозяйственной деятельности / выручка»; «чистая прибыль / выручка». Очевидно, что каждый следующий показатель испытывает влияние все большего числа факторов. Имея в виду, что последний показатель является обобщающим, расчет промежуточных показателей используется для лучшего понимания причин его изменения. Цель такого анализа — подтвердить стабильность получения данного чистого дохода с каждого тенге продаж.

Существуют иные, более глубокие, приемы анализа «качества» финансового результата. Общее правило таково, что преуменьшение той или иной статьи актива приводит к занижению финансового результата, «раздувание» статей баланса искусственно завышает финансовый результат. Поэтому в основе оценки «качества» полученного финансового результата должны лежать результаты анализа активов по категориям их риска. Чем выше доля активов повышенного риска, тем ниже «качество» прибыли. Примером сказанному является дебиторская задолженность, которая является ключевым фактором, влияющим на «качество» полученных финансовых результатов. Маловероятная к взысканию дебиторская задолженность покупателей, хотя и участвует в формировании показателей отчета о прибылях и убытках, свидетельствует о низком качестве прибыли. Соответственно, чем больше ее доля в совокупной дебиторской задолженности, тем ниже «качество» прибыли.

Несмотря на многообразие методов прогнозного анализа финансовых результатов, начиная с наиболее простых, основанных лишь на оценке структуры отчета о прибылях и убытках, и кончая более сложными, предполагающими проведение анализа взаимосвязи баланса и отчета о прибылях и убытках, ни один из них не способен устранить существующей неопределенности результатов анализа.

Анализ отчета о прибылях и убытках позволяет оценить объемы реализации, величины затрат, балансовой и чистой прибыли предприятия. При всей важности анализ бухгалтерской (финансовой) отчетности имеет ограничения. Прежде всего, успех анализа зависит от полноты и достоверности отчетной информации. Но, даже имея полную и достоверную информацию, анализ не может дать однозначных ответов ввиду неопределенности будущего. В этом смысле анализ лучше всего может быть использован для того, чтобы планировать возможности предприятия [5, c, 127]. В рыночной экономике главным мерилом эффективности работы предприятия является результативность. Понятие результативность складывается из нескольких важных составляющих финансово-хозяйственной деятельности предприятия. Если баланс — это моментальная фотография финансовой структуры компании, то отчёт о прибылях и убытках отражает динамику оперативной деятельности компании за квартал или даже год. Балансовый отчёт может показать, насколько финансово здоровой является компания. Отчёт о прибылях и убытках может ответить на вопрос: «Сколько денег зарабатывает компания?» И, что ещё более важно, он может обеспечить основу для прогноза будущей прибыли. Понимание схемы отчета о прибылях и убытках — это довольно интуитивный процесс. Начав сверху с «продаж» или «валового дохода» (в зависимости от того, что является главным источником доходов фирмы), компания вычитает издержки, разнесенные по статьям, чтобы получить чистый доход (или чистые убытки) за год.

Представьте себе это как получение вашей зарплаты и потом — вычитание налогов, арендной платы, расходов на жизнь и страхование. Оставшаяся сумма — это ваш доход, или прибыль, за месяц.

Выбор глубины и масштабов анализа, а также конкретных параметров и инструментов (набора методов) анализа зависит от конкретных задач, которые ставит перед собой пользователь с целью получения максимально возможной, полезной для него информации. Для анализа показателей отчета о прибылях и убытках используют общепринятые приемы:

вертикальный анализ;

горизонтальный анализ;

Вертикальный анализ — деление каждой расходной статьи годового отчета о прибылях и убытках на чистые продажи для определения тех статей расходов, которые растут быстрее или медленнее изменений в продажах.

Горизонтальный анализ — деление каждой расходной статьи отчета о прибылях и убытках отчетного года на соответствующую статью расходов базисного года для выявления:

направлений и закономерностей изменений относительной значимости статей расходов в течение определенного периода;

поведения статей расходов в зависимости от изменения продаж [6, с. 51].

Отчет о прибылях и убытках позволяет увидеть порядок формирования конечного финансового результата предприятия, величину этого результата как от реализации товаров, продукции, работ, услуг, так и от прочих операций, сумму причитающихся платежей бюджету по налогу на прибыль и другим налогам из чистой прибыли, а также сумму остающейся в распоряжении предприятия чистой прибыли. Все эти данные пользователю представляются за отчетный и предыдущий годы, что обеспечивает еще возможность сравнения соответствующих показателей за два года.

Структурный анализ прибыли (доходов, расходов) можно провести по сферам деятельности (операционной, финансовой, инвестиционной).

Следует помнить, что порядок составления отчета о прибылях и убытках предусматривает выделение прибыли от реализации, в то время как доходы и расходы от инвестиционной и финансовой деятельности объединены общими показателями.

Трендовый анализ позволяет произвести расчет относительных отклонений какой-либо статьи отчетности за ряд лет от уровня базового года, для которого значения всех статей принимаются за 100%.

Анализ с помощью финансовых показателей позволяет изучить взаимосвязи между различными элементами отчетности. Представляя собой относительные величины, финансовые коэффициенты позволяют оценить показатели в динамике и сопоставить результаты деятельности предприятия с отраслевыми и результатами предприятий-конкурентов, а также сравнить их со стандартами. Использование коэффициентов дает возможность достаточно быстро оценить финансовое состояние предприятия.

Показатели, рассчитанные и интерпретированные с помощью какого-либо одного из приведенных приемов анализа, не дают полной картины и не могут выступать в качестве критерия для принятия решений пользователями без объяснения причин изменения анализируемых показателей. Так, кредитор не может принять решение о предоставлении кредита лишь на основе количественного значения показателя ликвидности баланса, также как руководитель (финансовый менеджер) не может сделать вывод о допустимости привлечения дополнительных заемных средств на основании только коэффициента финансовой зависимости [7, с. 56].

Поэтому следует прибегать к совокупности всех методов анализа для наиболее достоверной оценки существующего финансового положения предприятия и определения стратегии и тактики его развития.

Полный анализ бухгалтерской (финансовой) отчетности предполагает вертикальный анализ, горизонтальный (трендовый) анализ и анализ коэффициентов, а также факторный анализ.

Вероятность получения дохода в будущем определяется его стабильностью. Поэтому в отчете о прибылях и убытках аналитик должен выделить статьи: повторяющиеся, редкие, чрезвычайные. Будучи достаточно условным, данное деление определяется конкретными условиями функционирования предприятия. Например, для хлебозавода, реализующего как готовую продукцию, так и сырье (муку), повторяющейся статьей доходов будет выручка как от реализации продукции, так и от прочей реализации; одновременно для того же хлебозавода продажа компьютера или иного объекта основных средств может быть отнесена к редким статьям. Вероятно, что для другого предприятия реализация запасов может попасть в состав редких статей, которые нецелесообразно учитывать при прогнозировании будущих доходов.

Особое внимание следует уделить чрезвычайным (или крайне редким) статьям отчета. В странах с развитой рыночной экономикой, накопивших большой опыт финансового анализа отчетности, данному вопросу уделяется большое внимание [8, с. 101].

При отнесении прибылей и убытков к разряду экстраординарных требуется, чтобы были соблюдены условия. В качестве примера экстраординарных статей можно назвать убытки, связанные со стихийными бедствиями, изменения в методах учета, корректировки финансового результата прошлых периодов и некоторые другие. В отчете о прибылях и убытках данные статьи показываются отдельно после отражения показателя прибыли после налогообложения, а их содержание раскрывается в комментариях к отчету. Редкие и чрезвычайные статьи отчета о прибылях и убытках предприятий отражаются, как правило, в составе прочих внереализационных доходов и расходов. Следовательно, при прогнозировании будущих доходов нельзя ориентироваться лишь на сложившиеся соотношения прибыли (от финансово-хозяйственной деятельности, балансовой или чистой) и выручки, а предварительно следует использовать данные ф. №5 и пояснительной записки (для внешнего аналитика) или аналитические данные с целью выяснения стабильности получения доходов и оценки «качества» прибыли.

Другой пример влияния оценки статьи актива на результат — статья «Незавершенное производство». Использование различных методов его оценки и распределения расходов между продукцией завершенной (готовой) и не прошедшей полной обработки, т.е. не завершенным производством, приводит к тому, что финансовый результат может быть завышен или занижен. Несмотря на многообразие методов прогнозного анализа финансовых результатов, начиная с наиболее простых, основанных лишь на оценке структуры отчета о прибылях и убытках, и кончая более сложными, предполагающими проведение анализа взаимосвязи баланса и отчета о прибылях и убытках, ни один из них не способен устранить существующей неопределенности результатов анализа. В этом смысле все проводимые расчеты могут лишь снизить неопределенность и риск, связанный с инвестированием средств и предоставлением кредитов. Основным способом борьбы с неопределенностью результатов должны стать хорошо налаженная система аналитических таблиц, отражающих динамику и основные тенденции изменения показателей в прошлом, а также регулярное сопоставление полученных прогнозных значений показателей с их фактической величиной и выяснение причин отклонений [9, с. 34].

Как уже отмечалось, эффективная деятельность — это способность предприятия приносить прибыль. Существуют некоторые соотношения показателей, необходимые для нормального функционирования предприятия. Так, себестоимость продукции должна находиться в удовлетворительном отношении к объему реализации, выручка — в приемлемом отношении к вложенному капиталу и т.д. Этим во многом определяются основные ценностные критерии прибыльного предприятия.

На основе анализа сложившегося состояния таких критериев и наметившихся тенденций их изменения разрабатываются мероприятия, необходимые для стабилизации благоприятных тенденций или, наоборот, для устранения неблагоприятных. Например, при недостаточных размерах полученной прибыли обращают внимание на необходимость увеличения объема реализации, изменения продажных цен и другие факторы сбыта, а также чрезмерно высокие издержки, низкую оборачиваемость капитала и т.п. Определить фактические причины этих неблагоприятных явлений можно лишь посредством анализа состояния основных показателей доходности. В целом доходность любого предприятия может оцениваться с помощью абсолютных и относительных показателей. Показатели первой группы позволяют проанализировать динамику различных показателей прибыли (балансовой, чистой, нераспределенной) за ряд лет, или, иными словами, провести «горизонтальный» анализ. Однако такие расчеты имеют скорее арифметический, чем экономический смысл (если при этом не используются соответствующие способы их пересчета в сопоставимые цены и методология учета).

Показатели второй группы представляют собой различные соотношения прибыли и вложенного капитала или прибыли и произведенных затрат.

Первое соотношение принято называть рентабельностью, второе — прибыльностью деятельности [10, с. 49-60].

Показателем, отражающим эффективность использования средств, инвестированных в предприятие, является рентабельность инвестиции. Данный показатель используется в основном для оценки эффективности управления на предприятии, характеристики его способности обеспечить необходимую отдачу на вложенный капитал, определения расчетной базы для прогнозирования.

Показатель рентабельности инвестиций рассматривается в зарубежной практике финансового анализа как способ оценки «мастерства» управления инвестициями. При этом считается, что, поскольку руководство компании не может влиять на величину уплачиваемого налога на прибыль, в целях более обоснованного подхода к расчету показателя в числителе используется величина прибыли до уплаты налога. Использование показателя рентабельности инвестиций в качестве базы для прогнозирования основано на установлении сложившихся соотношений финансового результата и инвестированного капитала. Такие расчеты могут производиться после проведения структурного анализа отчета о прибылях и убытках и выявления стабильных источников дохода.

2.4 Анализ рентабельности и ликвидности предприятия

Ликвидность предприятия (по существу это ликвидность его баланса) — это наличие у него оборотных средств, в размере, теоретически достаточном, для погашения краткосрочных обязательств. Смысл данного определения состоит в том, что если процессы производства и реализации продукции идут в нормальном режиме, то денежных сумм, поступающих от покупателей в оплату полученной ими продукции, будет достаточно для расчетов с кредиторами, т.е. расчетов по текущим обязательствам. Следовательно, основным признаком ликвидности служит формальное превышение (в стоимостной оценке) оборотных активов над краткосрочными пассивами. Чем больше это превышение, тем благополучнее финансовое состояние предприятия с позиции ликвидности.

Расчет величины собственных оборотных средств предприятия приведен в таблице 2.3:

Таблица 2.3. Собственные оборотные средства

|

Периоды |

На начало |

На конец |

Изменение |

|

2011 г. |

-32155 |

-44134 |

-11979 |

|

2012 г. |

-44134 |

-127198 |

-83064 |

|

2013 г. |

-127198 |

-238459 |

-111261 |

На конец 2013 г., величина собственных оборотных средств ТОО «Полимер» составило отрицательную величину, что свидетельствует о крайне неликвидном положении организации. За рассматриваемые периоды наблюдается тенденция к улучшению, однако величина собственных оборотных средств предприятия мала.

Ликвидность актива — это его способность трансформироваться в денежные средства в ходе предусмотренного производственно — технологического процесса. Степень ликвидности — это продолжительность временного периода, в течение которого эта трансформация может быть временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для того, чтобы своевременно и в полном объеме погашать свои финансовые обязательства. Основные признаки платежеспособности — наличие в достаточном объеме средств на расчетных счетах и отсутствие просроченной кредиторской задолженности.

Главная задача оценки ликвидности — определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата) [11, с. 84].

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Кроме того:

) имеет место значительная нехватка наиболее ликвидных активов (денежных средств и краткосрочных финансовых вложений) против большего объема наиболее срочных обязательств (недостаток в 2011 г. составлял 14337 тыс. тг., в 2012 г. — 27365 тыс. тг., в 2013 г. — 43460 тыс.тг.).

Эти показатели свидетельствуют о том, что только 0,07% срочных обязательств предприятия на конец 2011 г., 0,04% — на конец 2012 г., 0,04% — на конец 2013 г. покрывались наиболее ликвидными активами, т.е. даже быстрореализуемых активов недостаточно для погашения кредиторской и прочих видов задолженности;

) сравнение медленно реализуемых активов с долгосрочными пассивами показало, что платежный излишек в 2011 г. составлял 51825 тыс. тг., в 2012 г. уже 79913 тыс.тг., а в 2013 г. — 79524 тыс.тг. Но этот излишек по причине его низкой ликвидности не может быть направлен на покрытие краткосрочных обязательств;

Анализ ликвидности подтвердил сделанный ранее вывод о том, что на предприятии наблюдается дефицит денежных средств. Компенсировать же столь значительный недостаток наиболее ликвидных активов медленно реализуемыми в реальной финансово-хозяйственной ситуации не удается.

Поэтому бухгалтерский баланс ТОО «Полимер» является недостаточно ликвидным. Для качественной оценки платежеспособности и ликвидности предприятия рассчитаем показатели ликвидности активов ТОО «Полимер»

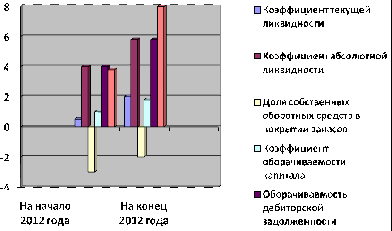

Таблица 2.4. Финансовые коэффициенты ликвидности 2012-2013 года

|

Коэффициент текущей ликвидности (покрытия) |

|

|||

|

Коэффициент критической ликвидности |

≥1 |

|

||

|

Коэффициент абсолютной ликвидности |

|

|||

|

2013 год |

||||

|

Коэффициент текущей ликвидности (покрытия) |

|

|||

|

Коэффициент критической ликвидности |

≥1 |

|

||

|

Коэффициент абсолютной ликвидности |

|

|

||

Данные таблицы свидетельствуют о том, что предприятие находится в неустойчивом финансовом состоянии. Коэффициенты ликвидности значительно ниже допустимых величин.

Соотношение всех текущих активов и краткосрочных обязательств на конец 2011 г. составляет 0,73:1, на конец 2012 г. — 0,58:1, на конец 2013 г. — 0,49:1. Снижение коэффициента покрытия текущей ликвидности к концу 2013 г. является неблагоприятной тенденцией. Следовательно, финансовое положение предприятия неблагополучное, и у организации нет достаточно средств, которые могут быть использованы для погашения своих краткосрочных обязательств, не говоря уже о дальнейшем развитии предприятия.

Соотношение легкореализуемых активов и краткосрочных обязательств составило на конец 2011 г. 0,4: 1, на конец 2012 г. — 0,32: 1, на конец 2013 г. — 0,32:1. Это свидетельствует о том, что прогнозируемые платежные возможности ТОО «Полимер» малы. В случае его критического положения, когда не будет возможности продать запасы, при условии своевременного проведения расчетов с дебиторами, предприятие сможет погасить лишь 32% краткосрочных обязательств 2011 г.

В конце 2011 г. соотношение денежных средств и краткосрочных обязательств составляет 0,00059: 1, в конце 2012 г. — 0,00038:1, в конце 2013 г. 0,00037:1. предприятие не является достаточно платежеспособным и погасить свои обязательства в срочном порядке предприятие не сможет. Тот факт, что наиболее ликвидные средства в течении отчетного года составляли незначительную долю от обязательств предприятия, свидетельствует о серьезном дефиците свободных денежных средств.

Таким образом:

коэффициенты ликвидности значительно ниже допустимых величин и, что говорит о недостаточной ликвидности активов и неплатежеспособности ТОО «Полимер»

Рентабельность — показатель экономической эффективности производства

Показатели рентабельности измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса. Они являются важными характеристиками факторной среды формирования прибыли и дохода предприятия. По этой причине они служат обязательными элементами сравнительного анализа и оценки финансового состояния предприятия.

При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Основные показатели можно объединить

показатели, рассчитанные на основе стоимости реализованной продукции;

показатели, рассчитанные на основе производственных активов;

показатели, рассчитанные на основе потока наличных денежных средств.

Данные показатели характеризуют прибыльность продукции. Рентабельность продукции можно рассчитать как по всей реализованной продукции, так и по отдельным ее видам.

В первом случае она определяется как процентное отношение прибыли от реализации продукции к затратам на ее производство и реализацию. Рентабельность всей реализуемой продукции можно рассчитать и как процентное отношение прибыли от реализации товарной продукции к выручке от реализации (объему продаж).

Эти показатели дают представление об эффективности текущих затрат предприятия и доходности реализуемой продукции. В связи с этим, при планировании ассортимента производимой продукции учитывается, насколько рентабельность отдельных видов будет влиять на рентабельность всей продукции. Поэтому важно сформировать структуру продукции так, чтобы в целом повысить эффективность производства и получить дополнительные возможности увеличения прибыли.

Вторая группа показателей рентабельности формируется на основе расчета уровней рентабельности в зависимости от изменения размера и характера авансированных средств:

все производственные активы предприятия;

инвестиционный капитал (собственные средства и долгосрочные обязательства);

акционерный (собственный) капитал.

Несовпадение уровней рентабельности по этим показателям характеризуют степень использования предприятием финансовых рычагов для повышения доходности: долгосрочных кредитов и заемных средств.

Данные показатели весьма практичны в связи с тем, что отвечают интересам участников. Например, администрацию предприятия интересует отдача (доходность) всех производственных активов, потенциальных инвесторов и кредиторов — доходность акций и т.д. [1, c. 40].

Многообразие показателей рентабельности определяет альтернативность поиска путей ее повышения. Каждый из исходных показателей раскладывается в факторную систему с различной степенью детализации, что задает границы выявления и оценки производственных резервов.

В условиях рыночных отношений велика роль показателей рентабельности, характеризующих уровень прибыльности (убыточности) производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

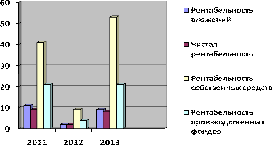

Рисунок 2. Финансовые коэффициенты, применяемые для оценки уровня рентабельности предприятия.

Таблица 2.5. Финансовые коэффициенты предприятия, применяемые для оценки уровня рентабельности 2011-2013 г

|

Показатель |

2011 г |

2012 г |

2013 г |

|

Рентабельность вложений |

12,47% |

1,81% |

10,19% |

|

Чистая рентабельность |

9,36% |

1,58% |

7,72% |

|

Рентабельность собственных средств |

41,39% |

9,04% |

53,9% |

|

Рентабельность производственных фондов |

22,2% |

3,47% |

22,63% |

Показатели рентабельности — это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

В практике анализа применяют следующие группы показателей относительной доходности: продукции, производственных фондов и всего имущества, вложений (инвестиций), ценных бумаг [12, с. 156-158].

) Рентабельность вложений в общем виде определяется как отношение балансовой прибыли к средней стоимости имущества предприятия.

) Чистая рентабельность определяется как отношение чистой прибыли к средней стоимости имущества.

) Рентабельность собственных средств, исчисленная, как отношение чистой прибыли к среднегодовой прибыли, полученную с одного тенге собственного капитала.

) Рентабельность производственных фондов определяется как отношение балансовой прибыли отчетного периода к средней стоимости основных производственных фондов и оборотных активов, сумме собственных средств, отражает сумму чистой прибыли.

Результаты расчетов отражены в таблице 2.5.

Из графика видно, что ТОО «Полимер» — предприятие рентабельное. В 2013 г. эффективность работы предприятия существенно увеличилась, что связано, в первую очередь, с ростом прибыли за счет сокращения себестоимости производимой продукции.

В 2012 г. наблюдается тенденция к сокращению показателей рентабельности (показатели прибыли снижаются за счет увеличения себестоимости продукции и необходимости выплаты процентов за кредит).

В расчете на тысячу тенге своего имущества предприятием было получено 12,47 тг. балансовой прибыли в 2011 г., 1,81 тг. в 2012 г. и 10,19 тг. в 2013 г., а также 9,36 тг. чистой прибыли в 2011 г., 1,58 тг. в 2012 г. и 7,72 тг. в 2013 г.

В 2011 г. сумма чистой прибыли, полученная с 1 тг. собственного капитала, составляла 41,39 тг., в 2012 г. — 9,04 тг, в 2013 г. — 53,9 тг. Это свидетельствует о повышении эффективности использования собственного капитала в 2012 г. и снижении в 2013 г.

Имущество ТОО «Полимер» в 2013 г. стало использоваться более эффективно, а в 2012 г. наблюдается снижение данного показателя. Эффективное использование основных производственных фондов и оборотных активов привело к прибыльной деятельности предприятия, однако в 2011 г. рентабельность производственных фондов составляет 22,2%, в 2012 г. — 3,47%, а в 2013 г. — 22,63%.

Таким образом, анализ рентабельности показал, что результаты от продажи продукции (работ, услуг) покрывают издержки производства. В 2013 г. все показатели рентабельности возросли, что положительно характеризует деятельность предприятия. Однако, в 2012 г. экономическая целесообразность функционирования ТОО «Полимер» снижается вследствие сокращения прибыли в результате роста себестоимости продукции и необходимости уплаты процентов по кредиту, а также неплатежеспособности потребителей.

2.5 Нормативное регулирование отчета о прибылях и убытках в Республике Казахстан и за рубежом

Согласно СБУ 5 «Доход», введенного постановлением Национальной комиссии по бухгалтерскому учету от 13 ноября 1996 г. №3, с изменениями, внесенными приказом Министерства финансов РК от 28.01.03 г. №27, приводятся цель и сфера действия стандарта, определения дохода, его оценка, признание, и другие аспекты. Целью данного стандарта является определение порядка учета доходов, получаемых в результате деятельности организации. Стандарт описывает условия признания дохода, позволяет оценить его величину, определяет основные моменты раскрытия важных аспектов признания дохода в пояснительной записке финансовой отчетности.