собственный капитал финансовый

Экономические трансформации в нашей стране имеют направленность на формирование и дальнейшее развитие эффективного и цивилизованного рынка, а также на создание эффективной системы функционирования капитала. Одной из самых основных тенденций реформирования российских предприятий стает формирование и развитие корпоративной (или акционерной) формы собственности.

Капитал выступает объективной основой для возникновения и дальнейшей деятельности фирм, благо доход, прибыль, приносит большей частью именно эффективное использование капитала. Это все и придает особой значимости процессу рационального управления капиталом фирмы на различных этапах её существования.

Целью данного реферата выступает изучение сути, значения, состава и структуры капитала.

Данная цель работы определяет такие поставленные задачи:

- ознакомиться с составом и структурой собственного капитала;

- дать характеристику политике формирования источников собственного капитала;

- изучить роль отдельных элементов собственного капитала.

Предметом реферата является процесс формирования структуры капитала, а также некоторые современные методологические подходы к оценке его эффективности.

- Понятие, состав и структура собственного капитала корпорации

Капитал является средствами, которые находятся в распоряжении фирмы в целях осуществления своего функционирования, которое главное целью имеет получение прибыли.

В процессе функционирования фирмы имеет место непрерывный оборот капитала. Последний переходит из денежной формы в материальную, которая в свою очередь меняется, и принимает разнообразные формы товара и, в конце концов, капитал вновь превращается в деньги, которые готовы начать новый цикл [2, с. 34].

Структура источников образования средств (пассив баланса) представляется собственным капиталом и заемными капиталом, которые и являются её основными компонентами. Остановимся детальнее на собственном капитале попробовав раскрыть его суть.

Собственный капитал фирмы в самом общем виде детерминирован стоимостью имущества, которое данной организации принадлежит, которое имеет название — чистые активы организации. Последние можно вычислить если вычесть от стоимости активного капитала (имущества) заемный капитал.

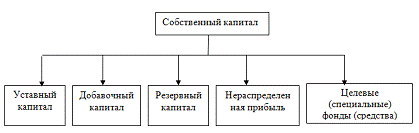

Собственный капитал складывается из уставного, резервного и добавочного капитала, а также собственных акций (паев).

Рынок труда и человеческий капитал фирмы

... к её рассмотрению .анализу и изучению. Отсюда и вытекает и цель данной курсовой работы. Целью курсовой работы «Рынок труда и человеческий капитал фирмы» ... труда. Действие рыночного механизма ведет к высвобождению части работников, к появлению безработицы. Государство как субъект рыночных отношений ... ственных потребностей и форм собственности. Основным товаром на рынке труда является рабочая сила, ...

Последние выкупаются акционерным обществом у их владельцев с целью последующего аннулирования или перепродажи, целевого финансирования и нераспределенной прибыли (Рис. 1).

Коммерческие организации, в большинстве своем, обладают коллективной либо корпоративной собственностью.

Собственниками могут являться физические и юридические лица, сообщество вкладчиков-пайщиков или же корпорация акционеров.

Рисунок 1 — Формы функционирования собственного капитала предприятия

Акционерный капитал является собственным капиталом акционерного общества.

Акционерное общество — это организация, в которой уставный капитал поделен на определенное количество акций. Акционеры, участники акционерного общества не отвечают по обязательствам данного общества, а также не несут риск убытков, которые связаны с его деятельностью, в рамках стоимости акций, которые находятся в их распоряжении [4, с. 45].

Уставный капитал выступает, при этом, в качестве некоторой совокупности вкладов (рассчитанных в денежном выражении) участников-акционеров в имущество при создании фирмы, а также с целью обеспечения её нормального функционирования в размерах, регламентированных уставными документами. Благодаря устойчивости, уставный капитал покрывает, чаще всего, самые неликвидные активы, коими являются: аренда земли, здания, сооружения, станки и оборудование.

резервному капиталу

Создание резервного капитала выступает обязательным требованием для акционерных обществ и минимальный размер его должен быть не менее 5% от размера уставного капитала. Формируется резервный капитал посредством ежегодных обязательных отчислений от чистой прибыли до достижения размера, который предусмотрен в уставе фирмы. Сумму ежегодных отчислений фиксируют в уставе, но она не может быть ниже 5% чистой прибыли до достижения его величины, которая определена уставом общества [7, с. 84].

Резервный капитал имеет своим назначением покрытие убытков, погашение облигаций акционерного общества, а также выкупа его акций, если отсутствуют иные денежные средства.

добавочный капитал

нераспределенная прибыль

Эти средства используются преимущественно на накопление имущества фирмы, либо на пополнение её оборотного капитала в виде свободных денежных сумм, то есть, высоколиквидных активов, готовых в любой момент к новому обороту.

Целевое финансирование содержит в себе денежные средства, которые имеют своим назначением осуществление мероприятий целевого характера (к примеру, бюджетные ассигнования, поворотная финансовая помощь различных государственных фондов).

- Механизмы формирования источников собственного капитала, оценка его отдельных элементов

Политика корпорации по формированию собственного капитала собой представляет часть её общей финансовой стратегии, которая заключается в обеспечении ее производственно-коммерческой деятельности [10, с. 47]. Политика по формированию собственного капитала преследует две основные цели:

внеоборотных активов

СОК = ВОА — ДО, (2.1)

где ВОА — внеоборотные активы;

- ДО — долгосрочные обязательства, которые используются с целью финансирования внеоборотных активов.

собственного оборотного капитала

Уставной капитал акционерного общества

... отношения Целью данной курсовой работы является теоретико-практическое осмысление института уставного капитала акционерного общества и, как ... акций данного акционерного общества, различающихся по своим характеристикам. Уставный капитал определяет минимальный размер, которым должно располагать данное акционерное общество, ... вещи и права требования, составляющие актив его имущества, а также долги ...

С об. к = ОА — ДО1 — КО, (2.2)

где ОА — оборотные активы;

- ДО1 — долгосрочные обязательства, которые направлены на финансирование оборотных активов;

- КО — краткосрочные обязательства, которые направлены на покрытие оборотных активов.

Превышение собственного капитала внеоборотных активов, а также долгосрочных обязательств собой представляет чистый оборотный капитал (ЧОК), который можно найти по формуле:

ЧОК = СК — (ВОА — ДО), (2.3)

где СК — собственный капитал.

Данный показатель характеризует сумму свободных денежных средств, которыми фирма будет способна маневрировать в отчетном периоде.

Коэффициент маневренности собственного капитала (КМск) можно найти по следующей формуле:

КМск = ЧОК/СК, (2.4)

Рекомендуемое значение данного показателя — 0,2-0,3. Данная величина определяет то, какая именно часть собственного капитала находится в наиболее ликвидной форме.

Амортизационные отчисления также можно назвать внутренним источником формирования собственных денежных средств, однако они не увеличивают величину собственного капитала, а служат лишь способом их реинвестирования [9, с. 119].

Амортизация основных средств в бухгалтерском учете может начисляться различными способами (линейным, нелинейными методами).

Менеджмент компании может самолично устанавливать сроки полезного использования оборудования и другого имущества.

Внешние источников средств включают в себя:

- мобилизацию дополнительного паевого капитала (посредством взносов средств учредителей в уставный капитал);

- привлечение дополнительного акционерного капитала (путем повторной эмиссии и последующей реализации акций);

- финансовую помощь (безвозмездную) со стороны государства и юридических лиц;

- конверсию заемных средств в собственные (к примеру, обмен корпоративных облигаций на привилегированные акции);

- средства целевого финансирования, которые поступили на инвестиционные цели;

- иные внешние источники (например, эмиссионный доход, который образуется вследствие продажи акций по цене, превышающей их номинальную стоимость).

Политика формирования корпорацией собственных финансовых ресурсов имеет свою направленность на обеспечение самофинансирования корпорации [12, с. 41]. Данная политика содержит, как правило, такие основные последовательные этапы:

- анализ образования, а также использования собственных финансовых ресурсов в базовом периоде;

- определение общей потребности в собственных финансовых средствах на будущий период (месяц, квартал, год);

- оценка стоимости привлечения собственного капитала из разнообразных источников;

- обеспечение максимального объема привлечения собственных финансовых ресурсов через внутренние и внешние источники;

- оптимизация соотношения внутренних и внешних источников создания собственных финансовых ресурсов.

Эффективность разрабатываемой политики формирования собственных финансовых средств следует оценивать при помощи коэффициента устойчивого экономического роста (К уэр ):

Финансовые средства предприятия

... у СЕКРЕТАРЯ ГАК (или у завуча). Там же необходимо уточнить, какие технические средства может использовать дипломник в процессе защиты ВКР (проекторы, компьютеры, видеотехнику и т.д.). ... бумаги той же фактуры и нанесении новых надписей. Допускается применение специальных корректирующих средств (типа "Штрих", "Редактор" и т.д.). Вписывать отдельные слова, символы или формулы в ...

К уэр = ЧП — ∑Д/ СК * 100, (2.5)

где ∑Д — сумма дивидендов, которая выплачивается акционерам;

- СК — средняя за период стоимость собственного капитала;

- ЧП — ∑Д — реинвестируемая чистая прибыль.

Данный показатель дает характеристику устойчивости, а также перспективам развития корпорации. Другими словами, проливает свет на то, какими темпами, при сравнении данного коэффициента в динамике за ряд периодов, в среднем измерении увеличивается экономический потенциал корпорации [5].

Процесс управления стоимостью привлечения собственных средств путем эмиссии акций связывается со значительными трудностями, а также высокой степенью риска для эмитента, а, следовательно, требует достаточно высокой квалификации исполнителя (чаще всего — финансового менеджера), который отвечает за этот процесс.

- Методологические основы управления капиталом

Анализ капитала предприятия

система коэффициентов финансовой устойчивости предприятия

коэффициент автономии

коэффициент финансового левериджа

коэффициент долгосрочной финансовой независимости

коэффициент соотношения долго- и краткосрочной задолженности

Анализ финансовой устойчивости фирмы дает возможность дать оценку степени стабильности её финансового развития, а также уровень финансовых рисков, которые генерируют угрозу её банкротства.

эффективность использования капитала в целом и отдельных его элементов.

период оборота капитала

коэффициент рентабельности всего используемого капитала

коэффициент рентабельности собственного капитала

капиталоотдача

капиталоемкость реализации продукции

- Есть целый ряд как объективных, так и субъективных факторов, учет которых дает возможность формировать целенаправленно структуру капитала, и обеспечивать условия для максимально эффективного его использования на каждой отдельно взятой фирмы.

Основными из них выступают:

- отраслевые характеристики операционной деятельности фирмы;

- стадия жизненного цикла фирмы;

- конъюнктура финансового рынка;

- конъюнктура товарного рынка;

- уровень рентабельности операционной деятельности;

- коэффициент операционного левериджа;

- коэффициент финансового левериджа;

- отношение кредиторов к фирме;

- финансовый менталитет собственников и менеджеров предприятия;

- уровень налогообложения прибыли;

- уровень концентрации собственного капитала;

Оптимизация структуры капитала в контексте максимизации уровня финансовой рентабельности, Оптимизация структуры капитала в целях минимизации его стоимости, Оптимизация структуры капитала согласно критерию минимизации уровня финансовых рисков, Формирование показателя целевой структуры капитала

Заключение

Капитал является средствами, которые находятся в распоряжении фирмы для осуществления своей деятельности и получения прибыли.

Заемный капитал и его роль в финансировании предпринимательской деятельности

... и капитала в целях определения их оптимального состава и структуры; обеспечить постоянную платежеспособность и, следовательно, финансовую устойчивость; с максимальной прибылью использовать собственные и заемные средства; снизить расходы на финансирование ...

Особый интерес с точки зрения источников формирования, а также роли последнего в функционировании акционерного общества представляет поэлементная структура акционерного капитала. Данная структура представляется 5 основными элементами, такими как: уставный, добавочный, резервный капитал, а также нераспределенная прибыль и фонды специального назначения.

Политика формирования собственного капитала имеет такие две основные цели:

- Создание за счет собственного капитала оптимального объема внеоборотных активов.

- Образование за счет собственного капитала доли оборотных активов.

Успешная реализация политики формирования собственных финансовых ресурсов дает возможность:

- максимизации массы прибыли при учете приемлемого уровня финансового риска;

- создание рациональной структуры использования чистой прибыли на развитие производства и выплату дивидендов;

- разработка на фирме эффективной амортизационной политики;

- формирование рациональной эмиссионной политики (дополнительная эмиссия корпоративных ценных бумаг), либо привлечение дополнительного паевого капитала.

Список использованных источников

1. Бланк И.А. Управление формированием капитала. — Киев: Ника-Центр, Эльга, 2010.

- Бланк И.А. Управление использованием капитала. — Киев: Ника-Центр, Эльга, 2010.

- Бочаров В.В., Леонтьев В.Е.

Корпоративные финансы. — СПб.: Питер, 2012. — 544 с: ил.

- Балабанов И.Т. Основы финансового менеджмента: Учеб. Пособие. -3-е изд., перераб. и доп. — М.: Финансы и статистика, 2012.

- Бланк И.

А. Финансовый менеджмент: Учебный курс.- К.: «Ника-Центр», Эльга — 2011.

- Вертакова Ю.В., Кузьбожев Э.Н. Упреждающее управление на основе информационных технологий: Учеб. пособие // Под ред. д-ра экон. наук Э.Н. Кузьбожев;

- Курск. гос. техн. ун-т. Курск, 2011.

- Каратуев А. Г. Финансовый менеджмент: Учебно-справочное пособие. — М.: ИД ФБК-ПРЕСС, 2011.

- Ковалев В.В.

Введение в финансовый менеджмент. — М.: Финансы и статистика, 2009.

- Финансы предприятия: Учебник/Под ред. М.В. Романовского. — СПб.: Бизнес-Пресса, 2010.

- Финансовый менеджмент: теория и практика.

Учебник/Под ред. Е.С. Стояновой. -4-е изд., перераб и доп. -М.: Изд-во Перспектива, 2009.

- Экономический анализ: Учебник для вузов/Под. ред. Л.Т. Гиляровской. — М.: ЮНИТИ-ДАНА, 2011.

- Грачев А.В.

Рост собственного капитала, финансовый рычаг и платежеспособность предприятия//Финансовый менеджмент.- 2012.- №2.- С.21-34.