Тема: Практическая часть для курсовой по Финансовому менеджменту

Раздел:

Практическая часть

Задание

Компания производит передвижные домики. Необходимо сделать анализ финансовой отчетности за 2 года.

|

Баланс |

2006 |

2007 |

|

Денежные средства |

57600 |

52000 |

|

Дебиторская задолженность |

351200 |

402000 |

|

Запасы |

715200 |

836000 |

|

Всего оборотных средств |

1124000 |

1290000 |

|

Основные средства (первоначальная ст-ть) |

491000 |

527000 |

|

Износ |

146200 |

166200 |

|

Основные средства (остаточная ст-ть) |

344800 |

3608000 |

|

Сумма активов |

1468800 |

1650800 |

|

Кредиторская задолженность |

145600 |

175200 |

|

Векселя к оплате |

200000 |

225000 |

|

Начисления |

136000 |

140000 |

|

Всего краткосрочных пассивов |

481600 |

540200 |

|

Долгосрочные пассивы |

323432 |

424612 |

|

Акционерный капитал |

460000 |

460000 |

|

Прибыль до вычета налогов |

203768 |

225988 |

|

Собственный капитал |

663768 |

685988 |

|

1468800 |

1650800 |

|

Отчет о прибылях и убытках |

2006 |

2007 |

|

Выручка от реализации |

3432000 |

3850000 |

|

Себестоимость реализованной продукции |

2864000 |

3250000 |

|

Прочие расходы |

340000 |

430300 |

|

Амортизация |

18900 |

20000 |

|

Прибыль до вычета процентов и налогов |

209100 |

149700 |

|

Проценты к уплате |

62500 |

76000 |

|

Прибыль до вычета налогов |

146600 |

73700 |

|

Налоги (40%) |

58640 |

29480 |

|

Чистая прибыль |

87960 |

44200 |

|

Другие данные |

||

|

Цена акции на 31 декабря, руб. |

8,50 |

6,00 |

|

Число выпущенных в обращение акций |

100000 |

100000 |

|

Дивиденды на акцию, руб. |

0,22 |

0,22 |

|

Годовая плата по долгосрочной аренде, руб. |

40000 |

40000 |

Имеют место следующие данные по отрасли на 2006 год.

|

Коэффициент |

В среднем по отрасли |

|

Текущая ликвидность |

2,7 |

|

Быстрая ликвидность |

1,0 |

|

Оборачиваемость запасов |

7,0 |

|

Оборачиваемость дебиторской задолженности (DSO) |

32 дня |

|

Фондоотдача |

10,7 |

|

Ресурсоотдача |

2,6 |

|

Доля заемных средств |

50% |

|

Обеспеченность % к уплате (TIE) |

2,5 |

|

Покрытие постоянных расходов (FCC) |

2,1 |

|

Рентабельность продукции |

3,5% |

|

Коэффициент генерированных доходов (BEP) |

19,1% |

|

Рентабельность активов (ROA) |

9,1% |

|

Рентабельность собственного капитала (ROE) |

18,2% |

|

Ценность акций (P/E) |

14,2 |

|

Котировка акций (M/B) |

1.40 |

Ответьте на следующие вопросы:

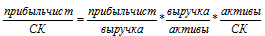

1. Примените расширенную формулу « Du

Чтобы получить общее представление о финансовом состоянии предприятия необходимо произвести анализ эффективности использования собственного капитала предприятия с помощью модели Дюпона, которая показывает зависимость темпов увеличения собственного капитала от рентабельности продаж, оборачиваемости всего капитала, финансовой активности предприятия по привлечению заемных средств.

ROE = ROS*TAT*EM

ROS

ROS = прибыль/выручка*100

ROS 2006 = 87960/3432000*100 = 2,56%

ROS 2007 = 44200/3850000*100 = 1,15%

ТАТ

ТАТ = выручка/активы

ТАТ 2006 = 3432000/1468800 = 2,337

ТАТ 2007 = 3850000/1650800 = 2,332

ЕМ

ЕМ = активы/СК

ЕМ 2006 = 1468800/663768 = 2,213

ЕМ 2007 = 1650800/685988 = 2,406

ROE

ROE = чист прибыль/ СК*100

ROE 2006 = 87960/663768*100 = 13,3%

ROE 2007 = 44200/685988*100 = 6,4%

Подставим рассчитанные показатели в формулу Дюпона: Получаем:

ROE 2006 г.: 13,3 = 2,56*2,337*2,213

ROE 2007г.: 6,4 = 1,15*2,332*2,406

Из полученных данных видно снижение показателя рентабельности на 6,8% в 2007 году по сравнению с 2006 годом, что говорит об ухудшении финансового состояния предприятия.

Используя метод цепных подстановок, определим влияние факторов на изменение рентабельности собственного капитала.

а) фактор прибыльности продукции:

0,059 – 0,133 =-0,073 (- 7,3 %)

Таким образом, снижение рентабельности продукции в 2007 году на 1,5 % (0,026 – 0,011 = 0,015) по сравнению с 2006 годом привело к сокращению рентабельности СК на 7,3 %.

б) фактор оборачиваемости капитала:

0,0593 – 0,0595 = — 0,0002 (-0,02 %)

Замедление оборачиваемости всего капитала в 2007 году по сравнению с 2006 годом на 0,4 % (2,332 – 2,337 = 0,004) привело к снижению рентабельности СК на 0,02 %.

в) фактор финансовой активности предприятия по привлечению заемных средств (финансовый рычаг).

0,0645 – 0,0593 = 0,0052 (0,52 %)

Увеличение доли собственного капитала в 2007 году по сравнению с 2006 годом на 19,37 % (2,406 – 2,213 = 0,1937) привело к росту рентабельности СК и снижению финансового риска (риска неплатежеспособности) на 0,52 %.

г) Сумма влияния всех факторов составляет:

(- 0,0729) + (- 0,0002) + 0,0052 = — 0,0679 (- 6,79)

Полученное значение соответствует значению, полученному при расчете с использованием формулы Дюпона.

Сравнение коэффициентов со средними показателями по отрасли

|

коэффициенты |

2006г. |

2007г. |

Отклонения (+,-) |

Среднее значение по отрасли |

|

ROE, % |

13,25 |

6,44 |

-6,81 |

18,2 |

|

ROS, % |

2,56 |

1,15 |

-1,41 |

3,5 |

|

TAT |

2,34 |

2,33 |

-0,01 |

2,6 |

|

EM |

2,21 |

2,41 |

+0,2 |

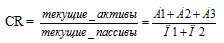

2. Определите термин «ликвидность» в контексте анализа финансовой отчетности. Каковы значения коэффициентов.

Ликвидность какого либо актива – способность трансформации его в денежные средства, а степень ликвидности определяется продолжительностью временного периода этой трансформации.

Ликвидность предприятия – наличие у него оборотных средств в размере достаточном для погашения краткосрочных обязательств. Платежеспособность – наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения, т.е. основными признаками платежеспособности являются:

- а) наличие денежных средств на расчетном счете;

- б) отсутствие краткосрочной кредиторской задолженности.

Степень ликвидности может выражаться коэффициентом текущей ликвидности, который показывает, сколько рублей текущих активов (оборотных средств) приходится на один рубль текущих обязательств (текущая краткосрочная задолженность).

С позиции долгосрочной перспективы финансовое состояние предприятия характеризуется структурой источников средств, степенью зависимости предприятия от внешних инвесторов и кредиторов. Доля собственного капитала должна составлять более 60 % (условная рекомендация).

Сгруппируем активы и пассивы по степени ликвидности:

|

2006 год |

2007 год |

2006 год |

2007год |

||

|

А1 |

57600 |

52000 |

П1 |

145600 |

175200 |

|

А2 |

351200 |

402000 |

П2 |

336000 |

365000 |

|

А3 |

715200 |

836000 |

П3 |

323432 |

424612 |

|

А4 |

344800 |

360800 |

П4 |

663768 |

685988 |

|

Баланс |

1468800 |

1650800 |

Баланс |

1468800 |

1650800 |

Где: А1 — первоклассные ликвидные средства (деньги, расчетный счет, касса)

А2 – быстрореализуемые активы (краткосрочные ценные бумаги, дебиторская задолженность);

- А3 – медленнореализуемые активы (товарно-материальные ценности);

- А4 – труднореализуемые активы (внеоборотные средства);

- П1 – наиболее срочные обязательства (кредиторская задолженность, зарплата, расчеты с поставщиками);

- П2 – краткосрочные кредиты и займы (3-6 месяцев);

- П3 – долгосрочные кредиты и займы;

- П4 – постоянная задолженность (собственный уставной капитал, нераспределенная прибыль).

Баланс предприятия считается ликвидным при следующих неравенствах:

- А1 > П1

А2 > П2

А3 > П3

А4 < П4

: 2006г . 2007г.

А1 < П1 А1 < П1

А2 > П2 А2 > П2

А3 > П3 А3 > П3

А4 < П4 А4 < П4

В 2006 и в 2007 годах одно из неравенств имеет знак противоположный установленному в оптимальном варианте, можно сказать, что ликвидность баланса не является абсолютной. Положение предприятия хорошее, но недостаточно платежеспособное.

Расчет коэффициентов ликвидности:

Коэффициенты ликвидности показывают способность предприятия рассчитываться по краткосрочным обязательствам.

- Коэффициент текущей ликвидности (коэффициент покрытия)( CR ) – отношение текущих (оборотных) активов к текущим (краткосрочным) обязательствам.

CR 2006 = (57600+351200+715200)/(145600+336000) = 2,334

CR 2007 = (52000+402000+836000)/(175600+365000) = 2,388

Норма >2 , среднее значение по отрасли 2,7

Данный коэффициент показывает, в какой степени текущие обязательства покрываются текущими активами, т.е. сколько денежных единиц текущих активов приходится на денежную единицу текущих обязательств.

В нашем случае как в 2006г. так и в 2007г. имеем соотношения 2,334:1 и 2,388:1 соответственно, что отражает высокую степень ликвидности и благоприятные условия для кредиторов и поставщиков.

Значение коэффициента текущей ликвидности несколько ниже среднеотраслевого, но не настолько, чтобы внушать опасения. Он показывает, что 2,3 рубля приходится на 1 рубль текущей краткосрочной задолженности. Он составил 2,334 в 2006г., и 2,388 в 2007г., т.е. положение изменилось на 0,054.

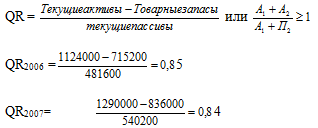

Коэффициент срочной ликвидности ( QR )

это отношение хорошо ликвидных активов к текущим обязательствам. Он определяет способность предприятия выполнить свои текущие обязательства из наиболее ликвидных активов.

Среднеотраслевое значение этого коэффициента равно 1,0. Текущее значение этого коэффициента для компании показывает, что она не очень хорошо выглядит в сравнении с другими фирмами данной отрасли. Если не будет проблем с дебиторами, возможно компания сможет расплатиться по текущим обязательствам, не прибегая к вынужденной распродаже своих товарно-материальных запасов. Значение коэффициента в 2006г. Составило 0,85, и к 2007г. практически не изменилось.

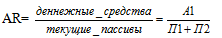

Коэффициент мгновенной (абсолютной) ликвидности ( AR ) –

Это отношение денежных средств к краткосрочным обязательствам. Характеризует способность предприятия выполнить свои обязательства из абсолютно ликвидных активов, т.е. показывает ту часть текущих обязательств, которая может быть мгновенно погашена.

Норма >0,2

AR 2006г. = 57600/(145600+336000) = 0,119

AR 2007г. = 52000/(175200+365000) = 0,096

В нашем случае полученные значения коэффициентов ниже нормы.

Коэффициент показывает, что 0,1 часть краткосрочных обязательств может быть погашена при необходимости немедленно за счет имеющихся денежных средств. Этот коэффициент составил 0,119 в 2006г. и 0,096 в 2007г.

Сравнение коэффициентов со средними показателями по отрасли

|

коэффициенты |

2006г. |

2007г. |

Отклонения (+,-) |

Средняя по отрасли |

|

CR (текущая лик-ть) |

2,334 |

2,388 |

+0,046 |

2,7 |

|

QR (быстрая лик-ть) |

0,8 |

0,8 |

— |

1,0 |

|

AR(абсолют. лик-ть) |

0,119 |

0,096 |

-0,023 |

3. Каковы оборачиваемость запасов и дебиторской задолженности, фондоотдача и ресурсоотдача? Как соотносятся коэффициенты использования ресурсов фирмы со средними по отрасли?

Коэффициент оборачиваемости активов

TAT =

Этот коэффициент показывает, сколько денежных единиц выручки приносит один рубль совокупных активов, и характеризует эффективность их использования. Показывает, в какой степени активы позволяют зарабатывать прибыль.

TAT 2006г. = 3432000/1468800 = 2,34

TAT 2007г. = 3850000/1650800 = 2,33

В 2006 и 2007 годах 2,34 и 2,33 раза соответственно активы прошли полный цикл производства и продажи продукции приносящий предприятию прибыль. Показатели данного предприятия несколько ниже среднего значения по отрасли, который составляет 2,6.

Время оборота активов

Т активов = Дни/ТАТ

Т активов 2006 = 360/2,34 = 154 дней

Т активов 2007 = 360/2,33 = 154,5 дней

За 154 дней (154,5 дней) полностью оборачиваются активы.

Коэффициент фондоотдачи

- показывает уровень эффективности использования внеоборотных активов, т.е. сколько раз внеоборотные активы участвуют в зарабатывании выручки.

Коэф фондоотдачи = выручка/внеоборотные активы

Коэф фондоотдачи 2006 = 3432000/344800 =9,95

Коэф фондоотдачи 2007 = 3850000/360800 = 10,67

В 2007 году коэффициент фондоотдачи увеличился с 9,95 в 2006г. до 10,67, что говорит об увеличении эффективности использования внеоборотных активов и значение 2007 года приблизилось к среднему отраслевому значению 10,7.

Коэффициент оборачиваемости запасов

Коэф оборач. запасов = выручка/запасы

Коэф оборач. запасов 2006 = 3422000/715200 = 4,78

Коэф оборач. запасов 2007 = 3850000/836000 = 4,61

Время оборачиваемости запасов

Т оборач активов = дни/коэф оборачиваемости запасов

Т оборач активов 2006 = 360/4,78 = 75 дней

Т оборач активов 2007 = 360/4,61 = 78 дней

По сравнению с 2006 годом оборачиваемость запасов незначительно сократилась, что говорит о более низкой эффективности использовании запасов. Таким образом, в компании наблюдается ухудшение финансового состояния, так как оборачиваемость запасов замедлилась на 3 дня (на 4 %), в результате чего сократилось количество оборотов на 0,2 , что привело к замораживанию средств в запасах. Это, в свою очередь, может говорить о затрудненном сбыте продукции.

Оборачиваемость дебиторской задолженности

Коэф оборачиваемости ДЗ = выручка/ДЗ

Коэф оборачиваемости ДЗ 2006 = 3422000/351200 = 9,74

Коэф оборачиваемости ДЗ 2007 = 3850000/402000 = 9,58

Время оборачиваемости дебиторской задолженности ( DSO )

DSO = дни/коэф. оборач. ДЗ

DSO 2006 = 360/9,74 = 37 дней

DSO 2007 = 360/9,58 = 38дней

Время оборачиваемости ДЗ увеличилось.

Среднее значение по отрасли 32 дня. В нашем случае продолжительность оборачиваемости дебиторской задолженности выше в 2006 году на 5 дней, а в 2007 году на 6 дней.

Сравнение коэффициентов со средними показателями по отрасли

|

коэффициенты |

2006г. |

2007г. |

Отклонения (+,-) |

Средняя по отрасли |

|

TAT оборачиваемость активов |

2,34 |

2,33 |

— 0,01 |

2,6 |

|

фондоотдача |

9,95 |

10,67 |

+ 0,72 |

10,7 |

|

DSO время оборач. ДЗ |

37 |

38 |

+1 |

32 |

4. Рассчитайте долю заемных средств и коэффициенты финансовой отчетности.

Коэффициент финансовой независимости (автономии)

Коэф. фин. независимости = П4/актив

За 2006 г. 663768/1468800 = 0,452

За 2007 г. 685988/1650800 = 0,416

По полученным расчетам видно, что собственный капитал предприятия за 2006г. сформирован из собственных источников лишь на 45,2%, а в 2007г. это значение уменьшилось до 41,6% и не достигает среднеотраслевого нормального значения 50% Т.е. происходит снижение доли собственных источников при формировании собственного капитала и для его формирования привлекался заемный капитал в 2006г. в размере 54,8%, а в 2007г. – 58,4%, что говорит о нестабильном финансовом состоянии предприятия и что оно не может полностью покрыть свои обязательства своими собственными средствами.

Мультипликатор собственного капитала (ЕМ)

ЕМ = Актив/СК (П4)

ЕМ 2006г. = 1468800/663768 = 2,21

ЕМ 2007г. = 1650800/685988 = 2,41

В 2006г. га 1 руб. собственного капитала приходится 2,21 руб. активов, в 2007г. этот показатель вырос до 2,41 руб.

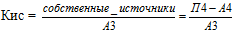

Коэффициент обеспеченности собственными источниками запасов и затрат

Кис 2006г. = (663768-344800)/715200 = 0,45

Кис 2007г. = (685988-360800)/836000 = 0,39

В 2006г. и в 2007г. запасы и затраты предприятия были обеспечены собственными источниками на 45% и 39% соответственно, остальная их часть была обеспечена за счет привлечения заемных источников. Показатели за оба года значительно превышают норму по данному показателю, что говорит о том, что предприятие финансирует собственные затраты и запасы на 45% и 39% из собственных источников.

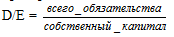

Коэффициент соотношения заемных и собственных средств (коэффициент финансового рычага ) ( D / E ) — показывает, сколько руб. заемного капитала приходится на 1 руб. собственных средств. Чем ниже значение показателя, тем выше степень защиты кредиторов в случае неблагоприятных условий и результатов хозяйственной деятельности предприятия.

D/E 2006г. = (481600+323432)/663768 = 1,21

D/E 2007г. = (540200+424612)/685988 = 1,41

В 2006 году на 1 руб. собственного капитала приходилось 1,21 руб. заемного, в 2007г. – 1,41 руб. Следовательно, доля заемного капитала увеличилась и у предприятия растет зависимость от заемного капитала.

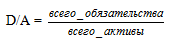

Коэффициент отношения обязательств к совокупным активам ( D / A ) – показывает долю заемного финансирования в активах предприятия.

D/A 2006 = (481600+323432)/1468800 = 0,55

D/A 2007 = (540200+424612)/1650800 = 0,58

Активы предприятия в 2006 году на 55% финансировались за счет заемного капитала, в 2007 году его доля возросла до 58%.

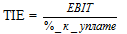

Коэффициент покрытия (обеспечения) процентных выплат (TIE

TIE 2006 = 209100/62500 = 3,35

TIE 2007 = 149700/76000 = 1,97

Если доходы превышают проценты к уплате в 2-3 раза как в 2006 году значит предприятие имеет доход для погашения кредита. Минимальное значение показателя 1, в 2007 году показатель находится между минимальным и средним значением, т.е. пока нет проблем с погашением кредитов, но упускать ситуацию из под контроля нельзя. Среднее значение показателя по данной отрасли 2,5. В 2006 году предприятие превзошло данное значение, а в 2007 значение меньше среднего по отрасли.

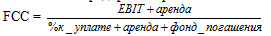

Коэффициент покрытия постоянных расходов ( FCC )

FCC 2006 = (209100+40000)/(62500+40000) = 2,43

FCC 2007 = (148700+40000)/(76000+40000) = 1,64

По полученным данным можно сказать, что в 2006 году у предприятия было более стабильное положение по сравнению с 2007 годом. Но и в 2007 году оно не плохое, но требует дополнительного анализа.

Сравнение коэффициентов со средними показателями по отрасли

|

коэффициенты |

2006г. |

2007г. |

Отклонения (+,-) |

Средняя по отрасли |

|

К. автономии |

0,452 |

0,416 |

— 0,036 |

|

|

Мультипликатор СК (ЕМ) |

2,21 |

2,41 |

+0,2 |

|

|

К обеспеч. собств источниками |

0,45 |

0,39 |

-0,6 |

|

|

к финансового рычага) (D/E) |

1,21 |

1,41 |

+0,2 |

|

|

К покрытия (обеспечения) % выплат (TIE) |

3,35 |

1,97 |

— 1,38 |

2,5 |

|

К покрытия постоянных расходов (FCC) |

2,43 |

1,64 |

— 0,79 |

2,1 |

- Рассчитайте и прокомментируйте все коэффициенты рентабельности.

Рентабельность активов ( ROA )

ROA 2006 = 87960/ 1468800 *100% = 5,99%

ROA 2007 = 44200/1650800*100% = 2,68%

Среднеотраслевое значение ROA 9,1%. Показатели за оба года (особенно за 2007 год) отстают от среднеотраслевого значения, что говорит либо о снижении эффективности использования активов организации, либо о накоплении неиспользуемых активов.

Рентабельность собственного капитала ( ROE )

ROE 2006 = 87960/663768*100 = 13,25%

ROE 2007 = 44200/685988*100 = 6,44%

Среднеотраслевое значение ROE = 18,2%

Показатели коэффициента за оба года не достигают среднеотраслевого значения, причем показатель за 2007 год резко снизился, что говорит о чрезмерном уровне долга в структуре капитала и о повышенном финансовом риске.

Рентабельность продаж (ROS)

ROS 2006 = 87960/3432000 = 2,56%

ROS 2007 = 44200/3850000 = 1,15%

Среднеотраслевое значение = 3,5%

Значение показателя за 2006 год не достигает среднеотраслевого значения, а за 2007 год показатель резко снижается. Это может говорить о росте производственных и операционных затрат, а также о падении выручки.

Рентабельность внеоборотных активов =

Внеоборотные активы соответствуют в данной задаче основным средствам.

2006 год: 491000 – 146200 = 344800 руб.

2007 год: 527000 – 166200 = 360800 руб.

Рентабельность внеоборотных активов:

2006 год: 87960 / 344800 х 100 % = 25,51 %

2007год: 44200/360800 х 100 % = 12,25 %

Рентабельность внеоборотных активов в 2007 году сократилась по сравнению с 2006 годом на 51,9 %.

На 1 руб. внеоборотных активов в 2007 году компания получила 0,12 руб. чистой прибыли против 0,25 руб., полученных в 2006 году, то есть на 13,5 копеек меньше.

Рентабельность оборотных активов =

2006 год: 87960 / 1124000 х 100 % = 7,82 %

2007год: 44200/1290000 х 100 % = 3,42 %

Рентабельность оборотных активов в 2007 г. составила 3,42 %, что меньше, чем в 2006 г. на 4,4 % (3,42 % — 7,82 %) или на 56,3 % .

На рубль оборотных активов в 2006 году компания получила 0,03 руб. чистой прибыли, а в 2005 г. – 0,08 руб.

Рентабельность затрат =

2006 год: 87960 / 2864000 х 100 % = 3,07 %

2007год: 44200/3250000 х 100 % = 1,36 %

Рентабельность затрат в 2007 году сократилась на 1, 71 % (1,36 % — 3,07 %) по сравнению с предыдущим годом.

Сравнение коэффициентов со средними показателями по отрасли

|

Коэффициенты рентабельности, % |

2006г. |

2007г. |

Отклонения (+,-) |

Средняя по отрасли |

|

активов (ROA) |

5,99 |

2,68 |

— 3,31 |

9,1 |

|

Собств. к-ла (ROE) |

13,25 |

6,44 |

— 6,68 |

18,2 |

|

продаж (ROS) |

2,56 |

1,15% |

— 1,41 |

3,5 |

|

внеоборотных активов |

25,51 |

12,25 |

— 13,26 |

|

|

оборотных активов |

7,82 |

3,42 |

— 4,4 |

|

|

затрат |

3,07 |

1,36 |

— 1,71 |

6. Проанализируйте положение фирмы на рынке ценных бумаг.

Коэффициент ценности акций (Р/Е) (мультипликатор прибыли) – показывает на сколько стоимость фирмы увеличилась или уменьшилась по сравнению с первоначальными вложениями акционеров.

Р/Е 2006 = 8,5/0,88 = 9,66

Р/Е 2007 = 6,0/0,44 = 13,4

Среднеотраслевое значение 14,2.

Коэффициент в 2006 году значительно ниже среднеотраслевого, что объясняется нестабильным положением предприятия. В 2007 году коэффициент приближается к среднеотраслевому, но так и не достиг его. Его повышение является позитивным моментом при оценке перспектив компании.

Коэффициент дохода на акцию (EPS)

EPS 2006 = 87960/100000 = 0,88

EPS 2007 = 44200/100000 = 0,44

Норма прибыли на акцию в 2007 г сократилась в 2 раза, что уменьшает привлекательность акций компании.

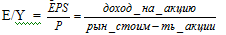

Коэффициент полной доходности акции (E/Y)

E/Y 2006г. = 0,88/8,5 = 0,10

E/Y 2007г. = 0,44/6,00 = 0,07

Падение значения данного коэффициента в 2007 году на 0,03 может негативно сказаться на положении акций предприятия на рынке.

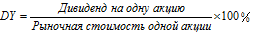

Доходность акций (норма дивиденда или фактическая норма дивиденда)

DY 2006 год: 0,22 / 8,5 х 100 % = 2,59 %

DY 2007 год: 0,22/6,00 х 100 % = 3,67 %

Повышение доходности акции на 1,08 % в 2007 г. по сравнению с 2006 г. (3,67 % — 2,59 %), с одной стороны повышает привлекательность фирмы для потенциальных инвесторов с точки зрения дохода на единицу инвестированных средств, но должен вызывать настороженность тот факт, что повышение доходности возникает только в результате снижения рыночной стоимости акций.

Коэффициент котировки акций (М/В)

М/В = ROE/EY

М/В 2006 = 13,25/0,1 = 1,325

М/В 2007 = 6,44/0,07 = 0,92

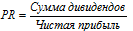

Коэффициент дивидендных выплат ( PR ) —

2006 год: (0,22 х 100000) / 87960 = 0,25

2007год: (0,22 х 100000) / 44200 = 0,50

Доля чистой прибыли, направленная на выплату дивидендов, возросла в 2007 г. в 2 раза (по сравнению с 2006 г.) и составляет 50 % против 25 % в прошлом году, что говорит об ухудшении финансового состояния и снижении привлекательности компании на рынке ценных бумаг.

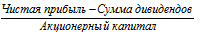

Коэффициент обеспеченности темпа роста за счет внутренних источников =

2006 год: (87960 – 22000) / 460000 х 100 % = (65960/460000) х 100 % = 14,3 %

2007год: (44200 – 22000) / 460000 х 100 % = (22200/460000) х 100 % = 4,8 %

Коэффициент оеспеченности темпа устойчивого роста за счет внутренних источников показывает возможности фирмы увеличить в следующем году свои активы за счет внутреннего финансирования при условии, что будут сохранены все пропорции предыдущего года.

Из полученных расчетов видно, что такие возможности у фирмы резко снижены и составляют только 4, 8 %. Таким образом, фирма имеет шанс увеличить свои активы за счет внутреннего финансирования только на 4, 8 %, тогда как в 2006 г. эти возможности составляли 14,3 %.

Из всего вышеизложенного следует, что на рынке ценных бумаг привлекательность компании в 2007 г. существенно снизилась.

Сравнение коэффициентов со средними показателями по отрасли

|

коэффициенты |

2006г. |

2007г. |

Отклонения (+,-) |

Средняя по отрасли |

|

ценности акций (Р/Е) |

9,66 |

13,4 |

+ 3,74 |

14,2 |

|

дохода на акцию (EPS) |

0,88 |

0,44 |

— 0,44 |

|

|

полной доходности акции (E/Y) |

0,10 |

0,07 |

— 0,03 |

|

|

(норма дивиденда или фактич. норма дивиденда (DY) |

2,59 |

3,67 |

+ 6,26 |

|

|

котировки акций (М/В) |

1,325 |

0,92 |

— 0,405 |

1,4 |

|

К-т дивидендных выплат (PR) |

0,25 |

0,5 |

+ 0,25 |

|

|

К-т обеспеченности темпа роста за счет внутренних источников |

14,3 |

4,8 |

— 9,5 |

Что такое вертикальный анализ? Как его можно применить к данной отчетности?

Вертикальный анализ отчетности — это подразумевает иное ее представление данных отчетности в виде относительных показателей. Вертикальный анализ характеризует удельный вес показателей в общем итоге баланса предприятия, т.е. показывает структуру средств предприятия и их источников, когда суммы по отдельным статьям или разделам берутся в процентах к итогам баланса. Для проведения этого вида анализа составляется сравнительно-аналитический баланс.

|

Баланс |

2006 |

2007 |

изменение |

|

Денежные средства |

3,9 |

3,1 |

-0,8 |

|

Дебиторская задолженность |

23,9 |

24,4 |

+0,5 |

|

Запасы |

48,6 |

50,6 |

+2 |

|

Всего оборотных средств |

76,5 |

78,1 |

+1,6 |

|

Основные средства (первоначальная ст-ть) |

33.4 |

31,9 |

-1,5 |

|

Износ |

10 |

10,1 |

+0,1 |

|

Основные средства (остаточная ст-ть) |

23,5 |

21,9 |

-1,6 |

|

Сумма активов |

100 |

100 |

|

|

Кредиторская задолженность |

9,9 |

10,6 |

+0,7 |

|

Векселя к оплате |

13,6 |

13,6 |

— |

|

Начисления |

9,3 |

8,5 |

-0,8 |

|

Всего краткосрочных пассивов |

32,8 |

32,7 |

-0,1 |

|

Долгосрочные пассивы |

22 |

25,7 |

+3,7 |

|

Акционерный капитал |

31,3 |

31,3 |

— |

|

Прибыль до вычета налогов |

13,9 |

13,7 |

-0,2 |

|

Собственный капитал |

45,2 |

41,6 |

-3,6 |

|

Всего источников |

100 |

100 |

По полученным данным можно сказать:

- основную долю в структуре активов занимают оборотные средства 76,5% в 2006 году, в 2007 году произошло увеличение на 1,6%, что составило 78,1%.

- в структуре оборотных средств произошли следующие изменения: денежные средства уменьшились на 0,8%, дебиторская задолженность увеличилась на 0,5%, увеличилась доля запасов на 2%.

- доля основных средств в структуре баланса уменьшилась на 1,6% в 2007 году по отношению к 2006 году.

- в структуре пассивов наибольшую долю занимает собственный капитал: 45,2% в 2006 году, а в 2007 году произошло снижение этой доли на 3,6%.

- незначительно на 0,7% произошло увеличение кредиторской задолженности.

- наибольшее изменение наблюдается в долгосрочных пассивах: в 2007 году их доля увеличилась на 3,7%.

|

Отчет о прибылях и убытках |

2006 |

2007 |

Изменения |

|

Выручка от реализации |

100 % |

100% |

|

|

Себестоимость реализованной продукции |

83,4 |

84,4 |

+1 |

|

Прочие расходы |

9,9 |

11,2 |

+1,3 |

|

Амортизация |

0,6 |

0,5 |

-0,1 |

|

Прибыль до вычета процентов и налогов |

6,1 |

3,9 |

-2,2 |

|

Проценты к уплате |

1,8 |

2 |

+0,2 |

|

Прибыль до вычета налогов |

4,3 |

1,9 |

-2,4 |

|

Налоги (40%) |

1,7 |

0,8 |

-0,9 |

|

Чистая прибыль |

2,6 |

1,1 |

-1,5 |

По полученным данным можно сказать:

в 2007 году произошло увеличение доли себестоимости на 1%, а также увеличение прочих расходов на 1,3%, из-за чего произошло уменьшение доли прибыли до выплаты налогов на 2,4% и в результате уменьшение чистой прибыли на 1,5%

не сложно

Важно! Все представленные Практические работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Практическая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, об этом нам.