Практическое задание № 1

По данным баланса и отчета о прибылях и убытках дайте характеристику ликвидности предприятия.

|

Баланс |

200 8 |

200 9 |

|

1. Внеоборотные активы |

||

|

Нематериальные активы |

100 000 |

120 000 |

|

Основные средства |

1 700 000 |

1 900 000 |

|

Долгосрочные фин. вложения |

50 000 |

70 000 |

|

Прочие внеобротные активы |

0 |

0 |

|

ИТОГО по разделу 1 |

1 850 000 |

2 090 000 |

|

2. Оборотные активы |

||

|

Запасы |

445 000 |

480 000 |

|

НДС |

80 100 |

86 400 |

|

Дебиторская задолженность |

21 000 |

28 000 |

|

Краткосрочные фин. вложения |

50 000 |

60 000 |

|

Денежные средства |

91 000 |

102 000 |

|

ИТОГО по разделу 2 |

687 100 |

756 400 |

|

ИТОГО АКТИВ |

2 537 100 |

2 846 400 |

|

3. Капитал и резервы |

||

|

Собственный капитал |

1 000 000 |

1 000 000 |

|

Нераспределенная прибыль |

121 000 |

204 000 |

|

ИТОГО по разделу 3 |

1 121 000 |

1 204 000 |

|

4. Долгосрочные пассивы |

||

|

Заемные средства |

1 000 000 |

1 200 000 |

|

ИТОГО по разделу 4 |

1 000 000 |

1 200 000 |

|

5. Краткосрочные пассивы |

||

|

Заемные средства |

300 000 |

300 000 |

|

Кредиторская задолженность |

101 000 |

117 000 |

|

Дивиденды |

15 100 |

25 400 |

|

ИТОГО по разделу 5 |

416 100 |

442 400 |

|

ИТОГО ПАССИВ |

2 537 100 |

2 846 400 |

|

Отчет о прибылях и убытках |

||

|

200 8 |

200 9 |

|

|

Выручка |

1 900 000 |

2 300 000 |

|

Себестоимость |

1 500 000 |

1 700 000 |

|

Прибыль от реализации |

400 000 |

600 000 |

|

Коммерческие расходы |

125 000 |

158 000 |

|

Управленческие расходы |

99 000 |

134 000 |

|

% к уплате |

47 000 |

71 000 |

|

Прочие расходы |

12 000 |

25 000 |

|

Прибыль Отчетного периода |

117 000 |

212 000 |

|

Налог на прибыль |

28 080 |

50 880 |

|

Прибыль после налогов |

88 920 |

161 120 |

|

Дивиденды |

35 568 |

64 448 |

|

Нераспределенная прибыль |

53 352 |

96 672 |

Решение :

Предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

![]()

![]()

![]()

Денежные средства()

ДС(2008)=91 000; ТП(2008)= 416100;

- КФВ(2008)=50 000; ТА(2008)=687100

ДЗ(2008)=21 000;

- ДС(2009)=102 000;

- ТП(2009)= 442400;

- КФВ(2009)=60 000; ТА(2009)=756400

ДЗ(2009)= 28 000;

Для удобства интерпретации, представим полученные значения в виде таблицы

|

Показатели |

2008 |

2009 |

Рекомендуемые значения |

|

Коэффициент абсолютной ликвидности |

0,34 |

0,37 |

0,2-0,5 |

|

Коэффициент быстрой ликвидности |

0,39 |

0,43 |

0,3-1,0 |

|

Коэффициент текущей ликвидности |

1,65 |

1,71 |

1-2 |

По данным таблицы видно, что на анализируемом предприятии коэффициенты ликвидности не превышают рекомендуемых,однако их значение в 2009 году увеличиваются, что хорошо для данного предприятия, так как ликвидность его возрастает.

Практическое задание № 2

Сравните эффективность инвестиции в проекте А и Б,WACC=16%

|

Проект А |

Проект Б |

|

|

Инв. |

-900 000 |

-900 000 |

|

1 год |

+200 000 |

+500 000 |

|

2 год |

+300 000 |

+300 000 |

|

3 год |

+300 000 |

+300 000 |

|

4 год |

+300 000 |

+200 000 |

|

5 год |

+500 000 |

+150 000 |

Решение :

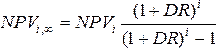

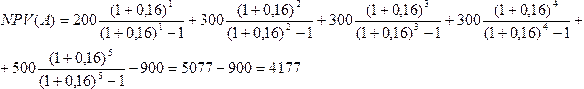

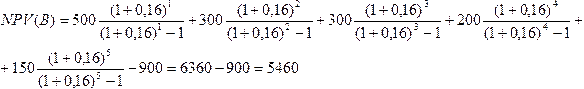

Посчитаем чистую приведенную стоимость проектов А и В по след.формуле.

Инвестиции эффективнее в проекте В.

Практическое задание № 3

Рассчитайте ожидаемую доходность и Сигма-риск по инвестиционному проекту А.

|

Сценарий |

Вероятность сцен. |

NPV проекта А |

|

1 |

0,1 |

— 40 тыс. д.е. |

|

2 |

0,2 |

+ 20 тыс. д.е. |

|

3 |

0,4 |

+ 70 тыс. д.е. |

|

4 |

0,2 |

+ 100 тыс. д.е. |

|

5 |

0,1 |

+130 тыс. д.е. |

Решение:

Cредняя арифметическая ожидаемых доходностей (ri) инвестиций, взвешенная по вероятности возникновения отдельных значений, называется математическим ожиданием. Условимся называть эту величину средней ожидаемой доходностью:  , где pi– вероятность получения доходности ri.

, где pi– вероятность получения доходности ri.

r¯ = -40*0,1+20*0,2+70*0,4+100*0,2+130*0,1=59 тыс. д.е.

σ= ,где σ-риск по инвестиционному проекту А

,где σ-риск по инвестиционному проекту А

|

Проект |

|

|

|||

|

А |

-40 |

0,1 |

59 |

-99 |

980 |

|

20 |

0,2 |

59 |

-39 |

304 |

|

|

70 |

0,4 |

59 |

11 |

48 |

|

|

100 |

0,2 |

59 |

41 |

336 |

|

|

130 |

0,1 |

59 |

71 |

504 |

|

|

Итого |

1 |

-15 |

2172 |

||

|

σ |

46,6 |

Практическое задание №4

Компания БМВ, находясь в Германии, просит кредит у Сбербанка РФ в долларах США. Сбербанк рассчитал, что банковская маржа составит 3%, ожидаемая инфляция в России составляет 10%, ожидаемая инфляция в США составляет 3%, ожидаемая инфляция в Германии составит 2%.

Риск дефолта БМВ 1%, риск дефолта 100 крупнейших авто производителей составляет 2%, риск срока истечения равен 2%, а вероятность временной потери ликвидности Сбербанком оценена в 1%. Рассчитайте % ставку по данному кредиту.

Решение:

Cвободная от риска ставка — 3%;

- Инфляция 3%;

- Коммерческий риск 1 %;

- Производственный риск 2%;

- Финансовый риск 3%;

Номинальная ставка составит:

СтНом = 3 + 1 + 2 + 3 = 9%.

С влиянием инфляции:

Ставка = 9%*3%=27%.

Практическое задание № 5

Фирма АБВ имеет текущее сальдо на расчетном счете в 500 000 рублей. По счету начисляется 12% (с выплатой ежемесячно).

Ежемесячно на счет поступает выручка в размере 100 000 рублей. Каково будет итоговое сальдо на расчетном счету через 1 год, если в конце 4 месяца компания должна заплатить по 800 000 рублей?

Решение :

Пусть сальдо будет на 1 января так как не указана точная дата.

|

месяц |

500 000 |

|

|

Январь |

+100 000 |

|

|

+60 000 |

||

|

660 000 |

||

|

Февраль |

+100 000 |

|

|

+80 000 |

||

|

840 000 |

||

|

Март |

+100 000 |

|

|

+100 000 |

||

|

1040 000 |

||

|

Апрель |

+100 000 |

-800 000 (240 000) |

|

+28 000 |

||

|

368 000 |

||

|

Май |

+100 000 |

|

|

+44 000 |

||

|

512 000 |

||

|

Июнь |

+100 000 |

|

|

+61 000 |

||

|

673 000 |

||

|

Июль |

+100 000 |

|

|

+81 000 |

||

|

854 000 |

||

|

Август |

+100 000 |

-800 000 (54 000) |

|

+6400 |

||

|

160 000 |

||

|

Сентябрь |

+100 000 |

|

|

+19 000 |

||

|

279 000 |

||

|

Октябрь |

+100 000 |

|

|

+33000 |

||

|

412 000 |

||

|

Ноябрь |

+100 000 |

|

|

+49 000 |

||

|

561 000 |

||

|

Декабрь |

+100 000 |

-800 000 (-238 000) |

|

-138 000 |

||

|

Остаток |

-138 000 |

Практическое задание № 6

Компания АБС производит и реализует соки, переменные затраты на единицу 36 руб. за упаковку. Напиток продаётся по цене 56 руб. за 1 упаковку, постоянные затраты составляют 500 000 руб.

Какое количество напитка предприятие должно продать, чтобы обеспечить получение 200 000 руб. прибыли?

Решение:

56-36=20 (прибыль от реализации 1 упаковки, не считая постоянных затрат);

200 000:20=10 000 (от продажи 10 000 банок прибыль 200000,не считая постоянных затрат);

500 000:20=25 000 (нужно продать для покрытия постоянных затрат);

10 000+25000=35 000 проданных упаковок принесут 200 000 условной прибыли.

Практическое задание № 7

Фирма занимается торговлей рыбными консервами. Средняя цена 1 банки 17 рублей. Себестоимость 13 руб. Средняя реализация – 20 000 б. в месяц, WACC – 24 %.

Ожидается, что при предоставлении отсрочки в 15 дней, реализация фирмы вырастет на 5%. Стоит ли фирме предоставлять отсрочку платежей своим клиентам, если до сих пор отсрочка не предоставлялась

Решение:

При отсрочке 15 дней и увеличении объема продаж на 5%,10 500б будут проданы в кредит .

Определить возможный объем денежных средств, инвестируемых в дебиторскую задолженность (ИДЗ), можно по следующей формуле:

ИДЗ = ОРК х КСЦ х (ППК + ПР),

где ОРК — планируемый объем реализации продукции в кредит;

- КСЦ — коэффициент соотношения себестоимости и цены продукции;

- ППК — средний период предоставления кредита покупателям (в днях);

- ПР — средний период просрочки платежей по предоставленному кредиту (в днях).

ИДЗ=10500*(13/17)*15=12044.

Практическое задание № 8

Имеются данные по предприятию, которое производит бурильные установки

|

месяц |

бурильные установки, шт. |

Расходы по содержанию и эксплуатации оборудования, ден. ед. |

|

Январь |

19 |

490 |

|

Февраль |

23 |

515 |

|

Март |

20 |

504 |

|

Апрель |

17 |

485 |

|

Май |

21 |

500 |

|

Июнь |

20 |

497 |

|

Июль |

19 |

500 |

|

Август |

16 |

490 |

|

Сентябрь |

21 |

509 |

|

Октябрь |

25 |

510 |

|

Ноябрь |

22 |

500 |

|

декабрь |

21 |

512 |

Определите величину удельных и общих переменных затрат, величину постоянных затрат, а также напишите формулу затрат для указанного примера.

Решение :

Необходимо найти затраты на единицу продукции.

Для указанного примера, удельные затраты = общим переменным = общим постоянным = расходы по содержанию и эксплуатации оборудования, ден. ед./ бурильные установки, шт.

Решение оформим в виде таблицы

|

месяц |

бурильные установки, шт. |

Расходы, ден. ед. |

Затраты, ден. ед. на ед.продукции |

|

Январь |

19 |

490 |

25,79 |

|

Февраль |

23 |

515 |

22,39 |

|

Март |

20 |

504 |

25,2 |

|

Апрель |

17 |

485 |

28,53 |

|

Май |

21 |

500 |

23,81 |

|

Июнь |

20 |

497 |

24,85 |

|

Июль |

19 |

500 |

26,31 |

|

Август |

16 |

490 |

30,6 |

|

Сентябрь |

21 |

509 |

24,23 |

|

Октябрь |

25 |

510 |

20,4 |

|

Ноябрь |

22 |

500 |

22,72 |

|

Декабрь |

21 |

512 |

24,38 |

Практическое задание № 9

Определите средневзвешенную стоимость капитала (WACC), если

Заемные средства 300 000, собственный капитал 500 000, нераспределенная прибыль 200 000, % по заемным средствам 15%, ожидаемый дивиденд 7,рыночная цена акции 80,ожидаемый рост компании 10%,депозитный % 12%,налог на прибыль 24%.

Решение:

Формула для метода WACC (средневзвешенной цены капитала):

![]()

где

k j

d j

|

Баланс |

Доля, % |

Стоимость капитала, % |

|

|

Заемные средства, тыс. руб. |

300 000*(1-0,24)=228000 |

53 |

15 |

|

Нераспределенная прибыль, тыс. руб. |

200 000 |

47 |

12 |

|

428 000 |

WACC = 53 * 0,15 + 47* 0,12 = 13,59%

Практическое задание № 10

По нижеприведенному аналитическому балансу предприятия «Восход»

оценить в динамике вероятность банкротства с помощью двухфакторной

модели.

|

млн. ден. ед. |

||

Активы |

на 01.01.200 8 |

на 01.01.200 9 |

|

Основные средства и прочие внеоборотные активы |

35,0 |

56,4 |

|

Текущие активы, всего |

57,8 |

55,6 |

|

в том числе: |

||

|

производственные запасы (затраты) |

16,1 |

17,2 |

|

готовая продукция |

9,0 |

9,0 |

|

денежные средства и краткосрочные финансовые вложения |

7,3 |

5,3 |

|

дебиторская задолженность |

14,0 |

12,7 |

|

прочие оборотные активы |

11,4 |

11,4 |

|

Итого – активы |

92,8 |

112,0 |

Пассивы |

||

|

источники собственных средств |

50,0 |

51,0 |

|

заемные средства, всего |

42,9 |

61,0 |

|

в том числе: |

||

|

долгосрочные кредиты и займы |

5,0 |

15,0 |

|

краткосрочные кредиты и займы |

2,9 |

4,3 |

|

расчеты с кредиторами |

2,1 |

20,6 |

|

прочие краткосрочные пассивы |

14,9 |

21,1 |

|

Итого текущих пассивов |

37,9 |

46,0 |

|

Итого пассивов |

92,8 |

112,0 |

Решение :

Двухфакторная модель Альтмана:

Z = -0, 3877-1, 0736Кп+0, 0579Кфз,где Кп — коэффициент покрытия, Кфз — коэффициент финансовой зависимости.

Кфз= ![]() , К п= Текущие активы/Текущие пассивы

, К п= Текущие активы/Текущие пассивы

|

Кфз(2008) |

Кфз(2009) |

Кп(2008) |

Кп(2009) |

Z(2008) |

Z(2009) |

|

0,462 |

0,545 |

1,525 |

0,496 |

-1,998 |

-0,888 |

Z(2008)= -0, 3877 — 1, 0736*1,525+0, 0579*0,46228;

- Z(2008)=-2,0249+0,02677;

- Z(2008)=-1,998<0

Z(2009)= -0, 3877 — 1, 0736*0,496+0, 0579*0,5446;

- Z(2009)=-0,920+0,032;

- Z(2009)=-0,888<0

Вероятность банкротства менее 50%,но все же есть тенденция к ее увеличению, потому что в 2009 г Z увеличилось почти в 2 раза.