В общепринятом значении слово инвестиции означает вложение средств в объекты и проекты с целью получения дохода и приумножения капитала. Сферой инвестиции обычно является предпринимательство, но также возможны и другие сферы инвестирования средств.

С точки зрения экономики инвестиции представляют собой совокупность издержек на поддержание, увеличение и техническую модернизацию, создание основного капитала, приобретение нематериальных активов, а также связанные с этим изменения размера и структуры оборотного капитала.

Инвестиции могут представлять собой не только деньги. Кроме формы бумажных денег инвестиции могут иметь форму банковских вкладов, паев в различных компаниях и предприятиях, акций различных обществ и корпораций, облигаций и прочих ценных бумаг. Причем бумаги эти могут быть выпущены как частными предприятиями и фирмами, так и самим государством.

Кроме этих эквивалентам денег инвестиции могут совершаться в форме вложения движимого и недвижимого имуществ.

Также инвестиции могут представлять собой объекты интеллектуальной собственности, например, имущественные авторские права. Также могут быть предметом вложения опыт и знания.

Знания как инвестиции вообще представляют собой отдельный вид ценностей, которые могут быть инвестированы в различные инвестиционные проекты. Знания как инвестиции могут быть выражены в форме документации технического, технологического или коммерческого характера, а также нематериальной форме навыков и профессионального опыта.

Нередко инвестиции в крупные проекты, в частности строительные, совершаются путем передачи прав пользования землей, водой, ресурсами, строениями и сооружениями.

Инвестиции принято классифицировать по нескольким принципам, основным из которых считается объект вложения средств. В зависимости от характера выбранного предприятия, фирмы, процесса и других объектов различают финансовые и реальные инвестиции.

Реальные инвестиции – это капиталовложения в реальные активы, то есть материальные и нематериальные, но объективно существующие объекты. В пределах реальных инвестиций принято выделять инвестиции инновационные и интеллектуальные.

Финансовые инвестиции – это вложение средств в финансовые инструменты.

Инвестирование в недвижимость на данный момент является одним из самых распространенных видов инвестирования. Это наиболее ликвидное инвестирование, которое может дать довольно большую прибыль при относительно невысоком уровне риска.

Виды инвестиций. Взаимосвязь финансовых и реальных инвестиций

... сбережения превращаются в инвестиции и используются для развития производства. Виды инвестиций В зависимости от объектов вложения капитала выделяют реальные и финансовые инвестиции. Под реальными инвестициями понимается вложение средств (капитала) в создание реальных активов (как материальных, так и нематериальных), связанных с ...

Как правило, инвестирование в недвижимость требует значительных затрат финансовых ресурсов. Их объемы напрямую связаны с основными стратегиями инвестирования, которые каждый инвестор определяет для себя в зависимости от своих возможностей и целей.

Существует две основоположных стратегии инвестирования. Инвестирование в недвижимость может осуществляться с различной степенью вовлеченности. Различают стратегию инвестирования в недвижимость, которая характеризуется низкой степенью вовлеченностью и стратегию с высоким показателем вовлеченности. Они различаются между собой как сроками, так и объемами инвестиций. Кроме того, во многом на выбор стратегии влияют и те возможности управления, которыми располагает конкретная компания, предприятие или фирма.

Инвестирование в недвижимость с низкой степенью вовлеченности – это практически пассивное инвестиционное поведение. Оно, несмотря на кажущуюся неприбыльность, зачастую дает ожидаемую прибыль. Однако о сверхдоходах говорить не приходится. Дивиденды от инвестирования в недвижимость с низкой степенью вовлеченности никогда не превысят объем инвестированных средств. Времени такое инвестирование занимает много. Управление объектом инвестирования в этом случае сводится к формальному наблюдению и регулярному анализу успешности инвестиционного проекта.

Гораздо больших затрат финансовых и интеллектуальных ресурсов, безусловно, требует инвестирование в недвижимость с высокой степенью вовлеченности. Именно такой тип инвестиционной деятельности может помочь инвестору в разы увеличить свой капитал. Причем проекты с высокой степенью вовлеченности требуют гораздо меньше времени. Однако относительно небольшие временные затраты уравновешиваются огромными затратами сил. Это, в первую очередь, касается вложений интеллектуальных ресурсов в управление проектами.

Какую из стратегий выбрать, зависит от возможностей управленческой деятельности и свободных финансовых активов предприятия, фирмы или организации.

Жилищное финансирование в современных отечественных условиях чаще всего осуществляется за счет привлеченных средств. Дело в том, что строительство нового жилья требует колоссальных финансовых активов, которые самостоятельно ни одна строительная компания обеспечить не в состоянии. Иногда источником жилищного финансирования может быть кредитование, однако для компании-застройщика такой тип получения требуемых средств является наименее выгодным, так как, во-первых, кредитные ставки для подобных компаний зачастую неоправданно высоки. Также этот тип финансирования не дает застройщику никаких гарантий относительно получения прибыли после окончания строительства.

Именно поэтому все чаще жилищное финансирование осуществляется за счет привлеченных средств отдельных вкладчиков. Суть этого источника жилищного финансирования заключается в непосредственном финансовом участии граждан в строительстве их будущего жилья. Для осуществления этой схемы жилищного финансирования между застройщиком и гражданами, готовыми выступить в роли инвесторов, заключается специальный договор. В этом договоре может быть прописан один из способов, которым реализуется участие граждан в финансировании строительства. Это может быть долевое участие, совместная деятельность либо непосредственные инвестиционные вложения в строительство.

Источники финансирования оборотных средств

... предприятия. Структура источников финансирования оборотного капитала охватывает: собственные источники; заемные источники; дополнительно привлеченные источники. Вопрос об источниках формирования оборотного капитала очень важен. Конъюнктура рынка постоянно меняется, поэтому потребности фирмы в оборотных средствах не стабильны. ...

Такой метод жилищного финансирования, несомненно, выгоден компании-застройщику в гораздо большей степени, нежели кредитование. Эти ресурсы более дешевые. Кроме того, ни о каких процентах при возвращении средств речи не идет. В обмен на предоставляемое финансирования строительная компания лишь обязуется выполнить комплекс работ до установленного срока. При этом зачастую даже не учитывается возможность удорожания жилья. То есть при подписании договора, особенно если жилищное финансирование осуществляется гражданином на основе постепенного погашения всей стоимости жилья, не учитывается инфляция, либо изменения курса валюты, в которой выплачиваются средства. Таким образом, строительная компания получает возможность привлечения больших финансовых активов. Поэтому в случае подписания договора жилищного финансирования нужно обращать внимание на то, чтобы в нем была указана процентная ставка погашения стоимости жилья в рассрочку и курс, согласно которому могут проводиться расчетные операции. Также возможен вариант, при котором стоимость будущего жилья выплачивается полностью одним платежом. Предварительная оплата гарантирует предоставление жилья по заранее установленной цене без последующих доплат. В условиях дорожающего с каждым днем жилья такой тип жилищного финансирования для граждан является одним из самых выгодных.

Эксперты отечественного рынка инвестиций все чаще признают, что инвестирование в строительство сегодня – крайне рискованный метод вложения накопленных человеком средств. Как показывает практика, вероятность того, что по истечению определенного срока инвестор может не получить обещанного жилья. При этом и о вложениях можно забыть практически в 100 % случаев.

Наиболее распространены три метода инвестирования в строительство. Каждый из них сопряжен с определенными рисками.

Первый способ вложение денег в строительство частными лицами – это подписание инвестиционного договора. Независимо от вида договора – о долевом, паевом участии, паевом строительстве – суть договора остается неизменной. Инвестор передает деньги компании – застройщику, а та обязуется в указанный срок сдать жилье заказчику. На деле оказывается, что сроки исполнения обязательств по договору затягиваются, а то и вовсе отодвигаются на неопределенный срок. Учитывая относительную нестабильность на отечественном рынке жилья, многие подобные проекты могут быть просто заморожены. Тогда вам останется либо ждать обещанного жилья еще лет 10 – до тех пор, пока суд либо не взыщет с компании застройщика суммы ваших инвестиций, либо сама строительная компания вдруг не решит возобновить свою деятельность. Впрочем, на последний вариант исход рассчитывать не стоит – такого в отечественной практике пока ни разу не случалось.

Второй способ инвестирования в строительство, к которому часто прибегают частные инвесторы – строительные облигации. Это специфический механизм, способствующий привлечению инвестиционных средств в строительство нового объекта. Суть его заключается в следующем. Компания-застройщик выпускает определенное количество облигаций, каждая из которых соответствует тому или иному количеству квадратных метров в будущем здании. Эти облигации продаются частным лицам. Затем, после сдачи объекта в эксплуатацию, каждый из инвесторов получает то количество квадратных метров, которое гарантировано ему по имеющимся на руках облигациям. Казалось бы, схема почти напрочь лишена всех возможных рисков. Однако, по оценкам экспертов, именно она является самой опасной для инвестора. Во-первых, исполнение таких облигаций зачастую оказывается невозможным. Особенно если таких облигаций было выпущено много и разными компаниями в одно время. Если строительная компания обанкротиться, то вернуть деньги вообще не представляется возможным. Компания-банкрот сможет выплачивать компенсацию лишь в пределах собственного уставного фонда. А, если учитывать, что основу оборотных средств компании составляют именно частные инвестиции и облигации, становится понятно, что ждать выплат не приходится практически никому.

Формирование портфеля реальных инвестиций с учетом инвестиционных рисков

... хищения имущества, обман со стороны инвестиционных или хозяйственных партнеров т т.п. 2. По формам инвестирования: 2.1 Реального инвестирования. Этот риск связан: С неудачным выбором месторасполо ... Инвестиционные проекты классифицируются по ряду признаков: 1. По величине требуемых инвестиций: Крупные; Средние; Мелкие. 2. По степени обязательности: Обязательные (контрактные, основанные на договоре); ...

Третьим из наиболее распространенных методов инвестирования в строительство является вложение средств в фонды финансирования строительства. Сейчас считается, что именно этот вариант инвестирования строительства является самым безопасным, так как предполагает двухуровневый контроль. Фонд следит за выполнением обязательств застройщиком, а за самим фондом – Государственная комиссия по регулированию рынка финансовых услуг.

Договор инвестирования – это документ, закрепляющий права и обязанностей сторон, принимающих участие в процессе инвестирования. В сфере строительства договор инвестирования играет крайне важную роль, поскольку определяет пределы обязательств и условия осуществления строительных проектов. Сторонами в этом случае выступают застройщик, инвестор, заказчик или соинвестор. Договор в обязательном порядке оговаривает возможные риски и действия в случае возникновения форс-мажорных ситуаций.

Когда вы собираетесь приобрести недвижимость, независимо от того, действуете ли вы как частное лицо или представляете юридическое, договор инвестирования должен стать для вас основным документом, который нужно изучить самым тщательным образом. Ведь не секрет, что грамотно составленный договор может как обезопасить заказчика или инвестора, так и ограничить их полномочия до абсолютного бездействия. Договор инвестирования должен быть взаимно выгодным, предоставлять равные возможности и выгоды всем сторонам и базироваться на действующем законодательстве.

Все дело в том, что договор инвестирования как и многие другие официальные документы, с которыми приходится сталкиваться человеку в различных ситуациях, зачастую составлен довольно сложным и не всем понятным языком. Чтобы понять, насколько выгоднее условия застройщик предлагает инвестору или заказчику, нужно обязательно несколько раз перепроверить основные пункты договора инвестирования.

Прежде всего, в договоре инвестирования должны быть четко и максимально подробно прописаны сроки завершения строительства и сдачи здания заказчику. Также в обязательном порядке договор должен содержать график погашения платежей по строительству и оговаривать штрафные санкции, налагаемые на застройщика в случае нарушения сроков и заказчика в случае невыплаты очередных платежей.

Во многих договорах инвестирования строительства пункт, описывающий возможные санкции в случае увеличения срока сдачи объекта в эксплуатацию является одним из основных. По мнению экспертов, в нем лучше указать, что при нарушении оговоренных сроков должна быть снижена цена, выставленная застройщиком за выполненные работы.

Специалисты советуют также детально изучить подробный план строящегося здания, причем не только параметры самой конструкции, но и место расположения будущего объекта, близость его к источникам шума или загрязнения.

Кроме того, при заключении договора инвестирования строительства следует проверить документы застройщика. Во-первых, у него должно быть разрешение на строительство и градостроительный сертификат. В идеале – еще и утвержденный проект, однако практика показывает, что определенные элементы и характеристика проекта могут быть изменены уже после подписания договора.

Основные риски инвестиций связаны с наиболее вероятными источниками и причинами возникновения непредвиденных условий реализации инвестиционных проектов.

Первым из рисков инвестирования, который чаще всего влияет на стабильность гарантированности выполнения обязательств инвестиционного договора, является риск инфляционный. Сюда же можно отнести и возникновение дефляционного риска как ситуации с противоположными внешними характеристиками, но одинаково пагубно влияющей на жизнеспособность инвестиционного проекта. Инфляционные риски инвестиций заключаются в возможности финансовых потерь из-за обесценивания денег и увеличения их массы, обращаемой в государстве. Дефляционные риски инвестирования связаны, наоборот, с уменьшений денежной массы в обращении. Причиной потери финансовых активов в этом случае становятся низменные составляющие дефляционного процесса – увеличения процента налогообложения и сокращения уровня расходов их государственного и местного бюджетов.

Существуют также рыночные риски инвестиций. Они возникают как ответная реакция на изменение цен на товары и услуги, производство и оказание которых предусмотрено реализацией инвестиционного проекта. Они также могут быть спровоцированы увеличением процентной ставки или снижением котировок различных ценных бумаг.

Риски инвестиций могут быть спровоцированы не только внешними факторам. Так, операционные риски имеют своей причиной непрофессионализм персонала или неисправное оборудование и возникающие вследствие этого нарушения в проведении необходимых операций.

Функциональный риск – это вероятность несения финансовых потерь из-за ошибочного использования того или иного принципа при формировании инвестиционного портфеля проектов. Те же причины имеет селективный риск, который возникает в случае выбора одного отдельного финансового инструмента инвестиций.

Риски инвестиций, связанные с выполнением одной из основных характеристик проекта – его ликвидностью, называются соответственно рисками ликвидности. В общем виде это риски, которые предполагают невозможность получения инвестором доходов и инвестированных средств.

В случае если инвестированные средства являются заемными, взятыми в кредит, возникает кредитный риск инвестиций. Этот тип рисков возникает в случае потери заемщиком своих финансовых активов и неспособности выполнять заранее оговоренные функции в реализации инвестиционного проекта.

Страновый риск является характерным для международного инвестирования. Риски инвестиций, которые были вложены в объекты, находящиеся либо непосредственно на территории страны, либо управляемые ею или находящиеся под ее юрисдикцией. Если состояние экономики и политики в этой стране неустойчивы, и возникают страновые риски инвестиций.

Риск упущенной выгоды, который всегда сопутствует реализации инвестиционного проекта – это вероятность потерь вследствие неосуществления одного из обязательных элементов инвестирования, например, страхования.

Портфельное инвестирование – это способ вложения средств сразу в несколько объектов. Это позволяет в значительной степени обезопасить инвестора от возможных потерь. Как правило, именно портфельное инвестирование дает наиболее высокий и гарантированный доход. Портфельное инвестирование предполагает создание так называемого инвестиционного портфеля, состоящего из отдельных объектов, но в то же время воспринимаемого как целостный объект управления.

Основные цели любого инвестированию заключаются в получении дохода при минимальном риске. Портфельное инвестирование способно создать такие условия для инвестора, в которых он может заложить ожидаемый уровень дохода в сам инвестиционный проект. При этом инвестиционная стратегия, в русле которой и будет реализовываться проект, может быть ориентирована на совершенно различный результат – от банального накопления капитала до расширения деятельности промышленного предприятия.

С точки зрения безопасности портфельное инвестирование обладает значительно лучшими характеристиками в отношении минимизации рисков. Однако нельзя полностью исключать все негативные последствия, которые это за собой влечет. Так, уровень риска и дохода зачастую оказываются показателями обратно пропорциональными. Ни один объект инвестирования, равно как и их портфель не дает абсолютной гарантии достижения поставленной цели и получение ожидаемого дохода. Однако, несомненно, инвестирование портфельное по сравнению с инвестированием в отельные проекты или, скажем, ценные бумаги, с большей вероятностью позволит получить запланированную прибыль.

Как правило, инвестор уже при составлении портфеля инвестиций формирует некий план, согласно которого он надеется получать регулированную и гарантированную прибыль. Портфельное инвестирование преимущественно используется крупными компаниями при распределении своих финансовых активов. И потому результатом удачного портфельного инвестирования должны быть регулярные текущие выплаты (проценты и дивиденды), из расчета которых зачастую строится финансовая политика и программа предприятия.

Обычно портфельное инвестирование используется для достижения нескольких целей одновременно: это и получение устойчивого дохода, и увеличения капитала, и минимизация рисков, и обеспечение выгодного инвестору уровня ликвидности. Однако в реальности одновременно достижение всех этих целей зачастую невозможно в силу объективных причин. Например, инвестирование в государственные объекты дает минимальный доход при минимальном же риске, а вложение в недвижимость – при довольно высоком уровне дохода обладают наименьшей ликвидностью. Поэтому неизбежным при определении целей портфельного инвестирования является определение приоритетной цели.

Положительные и отрицательные особенности вложения инвестиций в недвижимость

| Недвижимость | |

| Положительные | Отрицательные |

| 1. Низкий уровень риска обеспечивается правом аренды имущества | 1. Низкая ликвидность активов |

| 2. Стабильный ежемесячный операционный доход | 2. Необходимость вложения больших объемов инвестиций |

| 3. Недвижимость — это фиксированные активы с устойчивым доходом | 3. Большой срок окупаемости инвестиций |

| 4. Длительный срок аренды | 4. Велик риск получения дохода от опциона |

| 5. Гарантированный возврат инвестиций, вложенных в недвижимость | 5. Отсутствует контроль за состоянием недвижимости у держателя опциона |

| 6. Постоянный рост цен на недвижимость, особенно в период инфляции | 6. Зависимость рынка недвижимости от рынка капитала |

| 7. Цены на недвижимость растут при колебании курса валют | 7. Зависимость рынка недвижимости от стабильности в регионе |

| 8. Собственные инвестиции в недвижимость имеют более высокую ставку доходности, чем в финансовые активы | 8. Зависимость рынка недвижимости от доходов населения |

| 9. Зависимость рынка недвижимости от демографических и миграционных изменений | |

| 10. Зависимость рынка недвижимости от уровня развития рынка капитала | |

| 11. Зависимость рынка недвижимости от возможности притока или оттока капитала в другие регионы | |

| 12. Неэластичность предложения в краткосрочном периоде | |

| 13. Зависимость рынка недвижимости от экономической активности в регионе (потребность в офисных, складских и производственных помещениях) | |

| 14. Инвестирование рынка недвижимости носит циклический характер | |

| 15. Подверженность цен и доходов на рынке недвижимости международному экономическому влиянию | |

Различают следующие риски инвестирования в недвижимость:

1.Несистематические риски, характерные для разных типов недвижимости и различных регионов. Они поддаются диверсификации за счет формирования портфеля.

2.Систематические риски определяются такими факторами, как:

- низкая ликвидность активов;

- нестабильное налогообложение;

- изменение уровня конкуренции;

- длительность делового цикла на рынке недвижимости;

- демографическая тенденция в стране и по регионам;

- занятость работоспособного населения;

- уровень доходов;

- инфляция;

- риск изменения процентных ставок;

- изменение курса валют и ценных бумаг. Систематический риск определяется как среднерыночный.

3.Случайные риски — результат качества объектов, природно-климатических катаклизмов, уровня управления недвижимостью.

Риски зависят от источников риска и уровня риска инвестиций в недвижимость относительно инвестиций в другие активы. К источникам риска могут быть отнесены:

- тип недвижимости;

- изменение спроса и предложения на рынке недвижимости;

- местоположение (регион, район, квартал, наличие инфраструктуры);

- климатические условия в местоположении объекта;

- физический и моральный износ объекта;

- возможность реинвестирования капитала;

- арендный и кредитный риски;

- законодательное регулирование в стране, регионе;

- инфляция.

Уровень рисков инвестирования необходимо определить с учетом особенностей вложения инвестиций в недвижимость (табл. 1).

[8]

Риски при финансировании недвижимости и управление ими.

Кредитный риск — риск неплатежеспособности заемщика. В случае неплатежеспособности заемщика кредитор реализует недвижимость по цене ниже кредита по разным причинам. При заключении договора цена залоговой недвижимости принимается на 20—40% ниже ее рыночной стоимости на момент выдачи кредита.

Риск процентной ставки не соответствует изменению ставок по кредиту на рынке инвестиций. Он может быть снижен за счет точного прогнозирования изменения процентных ставок и своевременной их корректировки; покупки ценных бумаг и выпуска долговых обязательств с одинаковым сроком погашения, но сокращенным сроком выплаты процентов.

Риск альтернативного выбора — потери, вызванные досрочным погашением ипотечного кредита с фиксированной ставкой процента или связанные с неправильно определенной ставкой кредита (заниженная).

Снижение риска альтернативного выбора достигается за счет включения в договор условий о возможности досрочного погашения кредита для заемщика и периодической корректировки процентной ставки кредитором.

Риск изменения условий мобилизации фондов — потенциальные потери, вызванные обесцениванием фондов при кредитовании с фиксированной надбавкой к базовой ставке. Управление риском достигается за счет финансирования кредитов долгосрочными долговыми обязательствами с плавающей процентной ставкой.

Риск ликвидности — затраты на поддержание уровня ликвидности недвижимости, вызванные продажей ценных бумаг по заниженным ценам для получения наличных средств. Готовые квартиры продаются медленнее, чем планировалось при выдаче кредита.

Ущерб от пожара или кражи материалов, конструкций или в готовой квартире.

Выдача кредита под фальсифицированные документы или использование кредита не по назначению.

Управление рисками в данном случае достигается за счет:

1.Тщательных расчетов потоков расходов и доходов для определения реальности ликвидности объектов и погашения кредитов.

2.Разработки стратегии управления погашения кредитов с использованием различных финансовых инструментов и ограничений.

3.Продажи определенного объема жилой площади до начала строительства.

4.Разделения кредита на несколько траншей и контроль за их целевым использованием.

5.Страхование деятельности строительной организации на период строительства и в эксплуатационный период.

6.Контроль за сроками и объемами погашения кредита. [8]

Уровень риска портфеля недвижимости

1. Уровень риска (R) можно рассматривать как функцию от:

—уровня ликвидности (L j );

—ставки доходности (D j );

- уровня стабильности получения дохода (С j ).

2.Уровень риска (R) — стандартное отклонение, или коэффициент вариации (к):

R = ![]() Lj

Lj

- Dj

- Сj ;

R x = aRa + bRb + zRz ,

где i — тип региона; j — тип недвижимости; R a , Rb , Rz — ставки доходности активов;

- a, b, z — удельные веса активов в структуре портфеля. Как правило, риск портфеля меньше рисков отдельных активов.

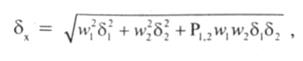

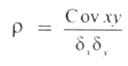

Стандартное отклонение

где w 1 w2 — удельные веса активов,

Р 1,2 — коэффициент корреляции активов,

Cov — ковариация:

Уровень риска портфеля — это прямая функция корреляции доходов активов портфеля. Чем меньше коэффициент корреляции ставок активов, тем ниже уровень неуправляемости риска портфеля.

Важнейшее ограничение

Для привлеченного капитала ставка дисконта рассчитывается как средневзвешенная стоимость по формуле

Е = W c

- Rc + Wd Rd (l — tax),

где R c , Rd — стоимости собственного и заемного капитала; Wc — доля собственного капитала; Wd — доля заемного капитала; tax — ставка налога на прибыль.

Доля собственного капитала инвестора (W c ) определяет уровень допустимого риска:

R c = Активы — Долговые обязательства.

Если Е заем < Еа (ставки доходности), то использование заемного капитала увеличивает ставку доходности собственного капитала, где Езаем — ставка доходности заемного капитала; Еа — ставка доходности общего капитала. [18]

Подводя итоги, можно сделать вывод, что управление портфелем недвижимости — это совокупные процессы формирования, развития решений управления, которые обеспечивают максимальную эффективность от проводимой собственником стратегии и тактики по наиболее рациональному использованию активов.

Портфель недвижимости включает рынок жилья, на котором числятся застройщики, инвесторы, пользователи. Управляющий инвестиционным портфелем недвижимости отвечает за доходность доверенного ему портфеля, который состоит из объектов недвижимости, за разработку и выполнение стратегической программы управления. Эта стратегия направлена на составление оптимального портфеля путем проведения хорошо сбалансированных инвестиций и извлечения средств с учетом распределения возможных инвестиционных рисков. Но она направлена и на улучшение соотношения риска при эксплуатации и увеличение потребительной стоимости объектов. Управляющий портфелем ставит задачи перед управляющими фондами и окончательно решает вопрос об участии в реализации крупных инвестиционных проектов.

Главной целью управления портфелем являются инвестиции и получение максимальной прибыли на вложенные средства. Эта прибыль должна рассматриваться в сочетании с возможными инвестиционными рисками. Деятельность управляющего портфелем направлена на управление рисками и контроль за ними.

Управляющий портфелем отвечает за полученный доход на вложенные в портфель средства в долгосрочной перспективе, за увеличение потребительной стоимости включенных в портфель объектов, за степень инвестиционных рисков, долю рынка (процент от суммарного объема продаж данного товара всеми участниками рынка) и т.д.

1. Гражданский кодекс РФ 12.08.1996.

2. Абрамов С.И. Инвестирование. – М.: Центр экономики и маркетинга, 205. – 435 с.

3. Анискин, Ю.П. Управление инвестициями: Учебное пособие / Ю.П. Анискин. – М.: Омега-Л, 2002. – 166 с.

4. Белых Л.П. Формирование портфеля недвижимости. – М.: Финансы и статистика, 2008.

5. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов / Пер. с англ. под ред. Белых Л.П. – М.: Банки и биржи: ЮНИТИ, 2007. – 631 с.

6. Блохина, В.Г. Инвестиционный анализ / В.Г. Блохина. – Ростов-на-Дону: Феникс, 2004. – 320 с.

7. Зимин И.А Анализ проектных рисков. – М.: Экмос, 2007.

8. Крутик А.Б., Горенбургов М.А., Горенбургов Ю.М., Экономика недвижимости: Учебник пособие для вузов / А.Б. Крутик, М.А. Горенбургов, Ю.М. Горенбургов. — СПб.: Лань, 2001. — 480 с.