Актуальность данной темы обосновывается, тем что в современных условиях все в большей степени региональные органы власти призваны обеспечить комплексное развитие регионов, пропорциональное развитие производственной и непроизводственной сфер на подведомственных территориях. Значительно возрастает их координационная функция в экономическом и социальном развитии территорий.

Региональный бюджет играет важную экономическую, социальную и политическую роль в воспроизводственном процессе, используя средства бюджетного фонда на финансирование наиболее прогрессивных, приоритетных отраслей народного хозяйства региона.

С помощью региональных бюджетов осуществляется выравнивание уровней экономического и социального развития территорий.

Как известно перемены в экономике России и её политическом строе, произошедшие в начале 90-х годов ХХ века, вызвали серьезные изменения в её финансовом механизме. Появление новых форм собственности, новых субъектов хозяйствования повлекло изменения в системе денежных доходов и расходов; финансовые потоки стало возможным регулировать в основном косвенными методами.

Одним из важнейших направлений реформирования государственных финансов стало расчленение единого госбюджета на три самостоятельных части: федеральный бюджет, бюджеты субъектов федерации и местные бюджеты. Это стало важным шагом к демократизации финансовых отношений. В этом же направлении действовали переход к налогам, как главному способу обеспечения доходов бюджета, отмена монополии на внешнюю торговлю и валютные отношения, приватизация государственной собственности и т.п. Все это привело к принципиальным изменениям в бюджетной системе Российской Федерации, и её бюджетном устройстве.

Бесспорна важность территориального бюджета для эффективного функционирования экономики регионов РФ, в его формировании и исполнении, одной из регулирующих ролей в использовании ВВП.

Целью данной работы является рассмотрение формирования и исполнения регионального бюджета Республики Татарстан, выявления

Для достижения поставленной цели необходимо решить ряд конкретных задач:

изучить теоретические аспекты формирования и исполнения бюджетов субъектов РФ;

рассмотреть доходы регионального бюджета: их

выделить особенности структуры доходов и расходов территориальных бюджетов Российской Федерации на примере Республики Татарстан;

Доходы бюджетов субъектов РФ

... особенности доходов государственного бюджета, субъектов, муниципальных образований Российской Федерации. Для реализации поставленной цели необходимо решить - рассмотреть структуру доходов бюджета; - проанализировать основные составляющие доходов федерального бюджета; - рассмотреть элементы доходов бюджетов субъектов РФ; - выявить основные составляющие доходов местных бюджетов; - выполнить ...

рассмотреть основные принципы совершенствования системы формирования доходов региональных бюджетов РФ.

Объект исследования: бюджет Республики Татарстан.

Предмет исследования: формирование и исполнение бюджета Республики Татарстан: структура и динамика.

Проблематика. Как известно в формировании доходной базы бюджета субъектов Российской Федерации все еще имеются нерешенные проблемы.

Актуальной является проблема достаточно слабой финансовой базы территориальных бюджетов. В частности, обратим внимание на проблему изъятия природной ренты и систему налогообложения природных ресурсов. Она актуальна, прежде всего, для Республики Татарстан как нефтегазодобывающего и перерабатывающего региона России.

Сегодня в условиях, когда более двух третей доходов республики Татарстан в соответствии с законодательством направляется в Федеральный бюджет, серьезной проблемой является поиск источников финансирования ряда социальных обязательств республики, как субъекта Федерации, закрепленных федеральными законами.

Бюджетная система Российской Федерации чрезвычайно сложна, как сложны и все ее составляющие: федеральный бюджет, бюджеты субъектов Федерации, местные бюджеты. Федеральный бюджет балансирует доходы и расходы государства в целом, осуществляет необходимое перераспределение доходов между социальными группами, между регионами. Территориальные же бюджеты способствуют осуществлению конкретных программ на местах. И то, и другое жизненно важно для функционирования экономики страны и успешного ее развития.

Оптимальное функционирование бюджетного механизма возможно лишь при двух основополагающих условиях: правильного построения межбюджетных отношений между бюджетами различных уровней и четкого, справедливого баланса его доходов и расходов. Именно тогда возможно говорить о стабильной и быстрорастущей экономике, эффективной бюджетной политике, ибо только тогда в полной мере проявятся основные принципы бюджета: единство, полнота, реальность, гласность и самостоятельность.

Таким образом, совершенствование бюджетного устройства способно оказать значительное положительное воздействие на функционирование всей рыночной системы.

В качестве исходной информационной базы привлекались теоретические материалы исследования различных авторов, учебники и периодические издания, статистический материал, касающийся развития территориальных бюджетов в РФ, а также финансовые документы Республики Татарстан 2008-2010 годов — Закон «О бюджете Республики Татарстан» на 2009-2010 года.

1. Теоретические аспекты формирования и исполнения бюджетов субъектов РФ, .1 Доходы регионального бюджета: их структура и динамика

Бюджеты субъектов Российской Федерации входят во второй уровень бюджетной системы. Бюджет субъекта РФ — это форма образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения субъекта РФ.

Бюджеты субъектов РФ — один из главных каналов доведения до населения конечных результатов производства. Из этих бюджетов в значительной мере финансируется развитие отраслей производственной сферы, в первую очередь местной, легкой и пищевой промышленности; коммунального хозяйства; развитие транспорта и связи. Важное значение имеют бюджеты субъектов в осуществлении общегосударственных и социальных задач, в первую очередь в распределении государственных средств на содержание и развитие социальной инфрастуктуры общества.

Доходы и расходы бюджета субъекта Российской Федерации (на примере ...

... государства.В данной работе рассматривается структура статей доходов и расходов республиканского бюджета Республики Коми за 2006-2008 годы, их классификация, состав и распределение. Также уделяется внимание динамике изменений расходных частей бюджета в течение нескольких ...

Как известно еще с 1994 года в России в качестве регулирующих доходов бюджетов субъектов Российской Федерации стали использовать средства, полученные из Фонда финансовой поддержки регионов. Финансовая помощь из этого Фонда оказывается регионам, поучившим статус «региона, нуждающегося в поддержке», или «региона, особо нуждающегося в поддержке».

Статус «региона, нуждающегося в поддержке» предоставляется регионам, у которых душевой бюджетный доход в планируемом году меньше среднедушевого бюджетного дохода по всем регионам РФ.

Статус «региона, особо нуждающегося в поддержке», предоставляется тем регионам, у которых объем бюджетных доходов меньше объема прогнозируемых в планируемом году бюджетных расходов.

С учетом этих двух статусов Фонд делится на две части, из которых соответственно выделяются средства регионам, нуждающимся в поддержке, и регионам, особо нуждающимся в поддержке. Выделение регионам средств из указанных частей Федерального фонда финансовой поддержки регионов согласно их статусу производится на основании установленной доли каждого региона в общем, объеме средств соответствующей части этого дохода

Преимущества этого способа регулирования заключаются в том, что средства субъектам выделяются на основе единой для всех бюджетов методики, учитывающей бюджетные доходы, численность населения, проживающего на соответствующей территории.

Таким образом, региональными бюджетами являются бюджеты национально-государственных и административно-территориальных образований республик в составе Российской Федерации, краев, областей, автономных округов и городов Москвы и Санкт-Петербурга. Региональный бюджет — это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций региона.

В современных условиях все в большей степени региональные органы власти призваны обеспечить комплексное развитие регионов, пропорциональное развитие производственной и непроизводственной сфер на подведомственных территориях. Значительно возрастает их координационная функция в экономическом и социальном развитии территорий.

В последние десятилетие наблюдается регионализация экономических и социальных процессов. Все в большей мере функции регулирования этих процессов переходит от центральных уровней государственной власти к региональным. Поэтому роль региональных бюджетов усиливается, а сфера их использования расширяется.

Через региональные бюджеты государство активно проводит экономическую политику. На основе предоставления региональным уровням власти средств для увеличения их бюджетов осуществляется финансирование промышленности, строительства и содержания дорог, сельского хозяйства, охраны окружающей среды. При этом круг финансируемых мероприятий расширяется.

В основе распределения общегосударственных денежных ресурсов между уровнями бюджетной системы заложены принципы самостоятельности бюджетов, их государственной поддержки, территориального формирования источников их доходов. Исходя из этих принципов, доходы бюджетов субъектов РФ формируются за счет собственных и регулирующих источников доходов.

Учет расчетов с бюджетом по федеральным налогам на предприятии

... рассмотрение учета расчетов с бюджетом по федеральным налогам на предприятии. Для достижения поставленной цели, в работе определений следующие задачи: Рассмотреть теоретические основы учета расчета с бюджетом. Раскрыть понятие и значимость налогов. Рассмотреть основные налоги, уплачиваемые ...

Собственные или закрепленные доходы представляют собой средства, принадлежащие субъекту бюджетного права, то есть они полностью или в твердо фиксированной доле на постоянной основе поступают в соответствующий бюджет, минуя вышестоящие.

К регулирующим доходам относится вся совокупность денежных средств, передаваемых из вышестоящих бюджетов в нижестоящие с целью регулирования (сбалансирования) их расходов и доходов.

Доходы территориального бюджета формируются за счет налоговых, неналоговых доходов, а также безвозмездных и безвозвратных перечислений.

Возможности формировании налоговых доходов находятся в зависимости от налогового потенциала территории и тех налоговых отчислений, которые устанавливаются в соответствии с федеральным, региональным законодательством и решениями представительных органов местного самоуправления.

В 2011 году продолжится реализация мер по реструктуризации налоговой задолженности по платежам в федеральный бюджет, которые благоприятно сказались на финансовом положении плательщиков и доходах бюджета. Выполнение налогоплательщиками условий реструктуризации согласно утвержденным графикам погашения реструктурированной задолженности и текущих платежей позволит обеспечить в 2010 году поступления в федеральный бюджет в сумме около 8.9 млрд. рублей.

Исходя из этих принципов, доходы бюджетов субъектов РФ формируются за счет собственных и регулирующих источников доходов. Собственные или закрепленные доходы представляют собой средства, принадлежащие субъекту бюджетного права, то есть они полностью или в твердо фиксированной доле на постоянной основе поступают в соответствующий бюджет, минуя вышестоящие.

К регулирующим доходам относится вся совокупность денежных средств, передаваемых из вышестоящих бюджетов в нижестоящие с целью регулирования (сбалансирования) их расходов и доходов. Федеральный закон о федеральном бюджете на каждый год содержит перечень регулирующих и закрепленных федеральных налогов и платежей субъектов РФ.

Собственные или закрепленные доходы представляют собой средства, принадлежащие субъекту бюджетного права, то есть они полностью или в твердо фиксированной доле на постоянной основе поступают в соответствующий бюджет, минуя вышестоящие.

К регулирующим доходам относится вся совокупность денежных средств, передаваемых из вышестоящих бюджетов в нижестоящие с целью регулирования (сбалансирования) их расходов и доходов.

Доходная часть региональных бюджетов формируются за счет закрепленных и регулирующих источников.

К ним относятся: региональные налоги и сборы; отчисления от регулирующих доходов; неналоговые поступления; средства, подлежащие получению из вышестоящего бюджета; доходы целевых бюджетных фондов, консолидированные в бюджете.

Региональными признаются налоги и сборы, устанавливаемые Налоговым кодексом и законами субъектов Российской Федерации, вводимые в действие в соответствии с Налоговым кодексом и законами субъектов Российской Федерации и обязательные к уплате на территориях соответствующих субъектов Российской Федерации.

Налоги как источник доходов бюджетной системы Российской Федерации

... использования: основная их масса не предназначена для финансирования конкретных расходов бюджета. Исключения в российском законодательстве составляют лишь такие налоги, как налог ... на воспроизводство минерально-сырьевой базы и дорожный налог, играющие в общей сумме бюджетных доходов незначительную роль. Налоги ...

Доходы региональных бюджетов формируются за счет собственных и регулирующих налоговых доходов, за исключением доходов, передаваемых в порядке регулирования местным бюджетам, а также неналоговых доходов и иных поступлений.

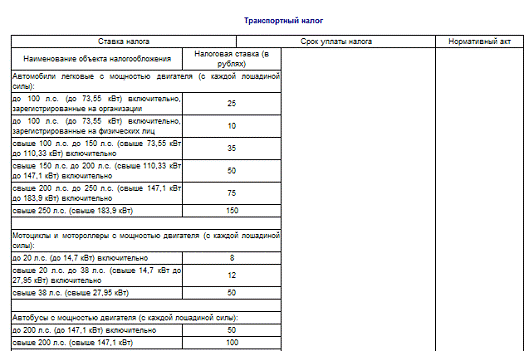

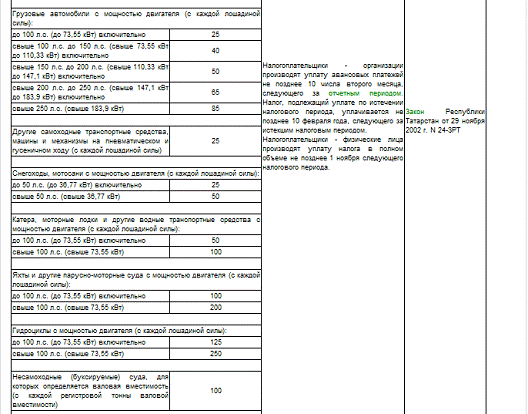

К собственным доходам относятся региональные налоги и сборы, закрепленные за региональным бюджетом ст. 14 НК РФ. Первоначально в НК РФ были закреплены в качестве региональных налогов: налог на имущество организаций; налог на недвижимость; дорожный налог; транспортный налог; налог с продаж; налог на игорный бизнес; региональные лицензионные сборы.

С 1 января 2005 г. при проведении налоговой реформы количество региональных налогов было сокращено до 3:

- транспортный налог;

- налог на игорный бизнес.

К собственным доходам относятся также доходы от использования имущества, находящегося в собственности субъектов РФ, и доходы от платных услуг, оказываемых бюджетными учреждениями находящимися в ведении органов государственной власти субъектов РФ.

Регулирующие доходы включают отчисления от федеральных налогов и сборов, распределенных к зачислению в бюджеты субъектов РФ по нормативам, определенным федеральным законом о федеральном бюджете на очередной финансовый год, а также дотаций, субвенций, субсидий и трансфертов, полученных за счет средств федерального бюджета.

1.2 Доходы местных бюджетов, На мой взгляд, необходимо ввести некоторую правовую часть формирования местных бюджетов., Статья 34. Доходы местных бюджетов

1. К собственным доходам местных бюджетов в соответствии с Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации» относятся:

средства самообложения граждан;

- доходы от местных налогов и сборов;

- доходы от региональных налогов и сборов;

- доходы от федеральных налогов и сборов;

) безвозмездные поступления из других бюджетов бюджетной системы Российской Федерации, включая дотации на выравнивание бюджетной обеспеченности муниципальных образований, субсидии и иные межбюджетные трансферты, предоставляемые в соответствии с Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации», и другие безвозмездные поступления;

доходы от имущества, находящегося в муниципальной собственности;

) часть прибыли муниципальных предприятий, остающаяся после уплаты налогов и сборов и осуществления иных обязательных платежей, в размерах, устанавливаемых нормативными правовыми актами представительных органов муниципального образования, и часть доходов от оказания органами местного самоуправления и казенными муниципальными учреждениями платных услуг, остающаяся после уплаты налогов и сборов;

) штрафы, установление которых в соответствии с федеральным законом отнесено к компетенции органов местного самоуправления;

добровольные пожертвования;

) иные поступления в соответствии с федеральными законами, законами Республики Татарстан и решениями органов местного самоуправления.

Организация расчетов с бюджетом, внебюджетными фондами в ООО «Редькинское»

... расчетов юридических лиц с бюджетом по налогам и сборам и внебюджетными фондами в РФ, данные СПС «Гарант» и «Консультант-плюс», учебная и методическая литература, устав и учетная политика ООО «Редькинское». В качестве источников информации для проведения ... законодательству, доходы бюджетов формируются за счёт налоговых и неналоговых видов доходов, а так же за счёт безвозмездных и безвозвратных ...

. В доходы местных бюджетов зачисляются субвенции, предоставляемые на осуществление органами местного самоуправления отдельных государственных полномочий, переданных им федеральными законами и законами Республики Татарстан, в соответствии с Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации».

Статья 35. Средства самообложения граждан

1. Под средствами самообложения граждан понимаются разовые платежи граждан, осуществляемые для решения конкретных вопросов местного значения. Размер платежей в порядке самообложения граждан устанавливается в абсолютной величине равным для всех жителей муниципального образования, за исключением отдельных категорий граждан, численность которых не может превышать 30 процентов от общего числа жителей муниципального образования и для которых размер платежей может быть уменьшен.

. Вопросы введения и использования указанных в части 1 настоящей статьи разовых платежей граждан решаются на местном референдуме (сходе граждан).

Статья 36. Доходы местных бюджетов от местных налогов и сборов

1. Перечень местных налогов и сборов и полномочия органов местного самоуправления по их установлению, изменению и отмене устанавливаются законодательством Российской Федерации о налогах и сборах.

. Органы местного самоуправления городского округа обладают полномочиями по установлению, изменению и отмене местных налогов и сборов, установленными законодательством Российской Федерации о налогах и сборах для органов местного самоуправления поселений и муниципальных районов.

. Доходы от местных налогов и сборов зачисляются в бюджеты муниципальных образований по налоговым ставкам, установленным решениями представительных органов местного самоуправления в соответствии с законодательством Российской Федерации о налогах и сборах, а также по нормативам отчислений в соответствии с Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации».

. В бюджеты поселений, входящих в состав муниципального района, в соответствии с едиными для всех данных поселений нормативами отчислений, установленными нормативными правовыми актами представительного органа муниципального района, могут зачисляться доходы от местных налогов и сборов, подлежащие зачислению в соответствии с законодательством Российской Федерации о налогах и сборах в бюджеты муниципальных районов.

Установление указанных нормативов решением представительного органа муниципального района о бюджете муниципального района на очередной финансовый год или иным решением на ограниченный срок не допускается.

Статья 37. Доходы местных бюджетов от региональных налогов и сборов

1. Доходы от региональных налогов и сборов зачисляются в местные бюджеты по налоговым ставкам, установленным законами Республики Татарстан в соответствии с законодательством Российской Федерации о налогах и сборах, а также по нормативам отчислений в соответствии с Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации».

Доходы и расходы бюджета Республики Саха (Якутия)

... доходов и расходов регионального бюджета, предметом исследования - непосредственно доходы и расходы бюджета Республики Саха (Якутия). ... соответствии с настоящим Кодексом источниками финансирования дефицита бюджета; Едиными для бюджетов бюджетной системы Российской Федерации группами и подгруппами доходов бюджетов являются: 1) налоговые и неналоговые доходы: налоги на прибыль, доходы; налоги ...

. В местные бюджеты в соответствии с едиными для всех поселений или муниципальных районов нормативами отчислений, установленными законом Республики Татарстан, могут зачисляться доходы от определенных видов региональных налогов и сборов, подлежащие зачислению в соответствии с законодательством Российской Федерации о налогах и сборах в бюджет Республики Татарстан.

Установление указанных нормативов законом Республики Татарстан о бюджете Республики Татарстан на очередной финансовый год или иным законом Республики Татарстан на ограниченный срок не допускается.

. В бюджеты поселений, входящих в состав муниципального района, в соответствии с едиными для всех данных поселений нормативами отчислений, установленными решениями представительного органа муниципального района, могут зачисляться доходы от региональных налогов и сборов, подлежащие зачислению в соответствии с законом Республики Татарстан в бюджеты муниципальных районов.

Установление указанных нормативов решением представительного органа муниципального района о бюджете муниципального района на очередной финансовый год или иным решением на ограниченный срок не допускается.

. Доходы от региональных налогов и сборов зачисляются в бюджеты городских округов по налоговым ставкам и (или) нормативам отчислений, установленным законами Республики Татарстан в соответствии с законодательством Российской Федерации о налогах и сборах для зачисления дохода от соответствующего регионального налога (сбора) в бюджеты поселений и установленным законами Республики Татарстан в соответствии с законодательством Российской Федерации о налогах и сборах для зачисления дохода от соответствующего регионального налога (сбора) в бюджеты муниципальных районов, за исключением случая, установленного Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации».

1.3 Полномочия и функции Управления Федеральной налоговой службы по Республике Татарстан

В соответствии с Положением об Управлении Федеральной налоговой службы по Республике Татарстан, утвержденным руководителем ФНС России А.Э.Сердюковым 23.12.2005г., Управление ФНС России по РТ осуществляет следующие полномочия в установленной сфере деятельности:

1. осуществляет контроль и надзор за:

соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации,

за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей;

представлением деклараций об объемах производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции;

выделением квот на закупку этилового спирта, а также использованием полученного по выделенным квотам спирта;

фактическими объемами производства и реализации этилового спирта, алкогольной и спиртосодержащей продукции;

Земельный налог в Республике Беларусь

... основные элементы. 1. Земельный налог Земельный налог в Республике Беларусь регулируется Законом Республики Беларусь «О платежах за землю» от 18 декабря 1991 г. №1314-XII. Плательщики земельного налога. Плательщиками земельного налога являются юридические и ...

осуществлением валютных операций резидентами и нерезидентами, не являющимися кредитными организациями;

проведением лотерей, в том числе за целевым использованием выручки от проведения лотерей;

2. выдает в установленном порядке:

лицензии на закупку <#»553947.files/image001.gif»>

Если на территории субъекта вводится налог на недвижимость, то прекращается действие налога на имущество организации, налога на имущество физических лиц и земельного налога.

К местным налогам и сборам относятся: земельный налог; налог на имущество физических лиц; налог на рекламу; налог на наследование или дарение; местные лицензионные сборы.

С 1 января 2005 года вступил в силу новый перечень местных налогов: земельный налог; налог на имущество физических лиц.

Налоги в приведенном перечне ограничат налоговую нагрузку на налогоплательщиков и позволят государству иметь ясное представление об общей тяжести налогообложения. Если же не ограничивать налоговый предел, то налогоплательщики становятся должниками законодательных инициатив местных и региональных органов управления.

Законодательство субъектов РФ о налогах и сборах состоит из законов о налогах и сборах субъектов Российской Федерации, которые приняты в соответствии с Налоговым Кодексом. Исполнительные власти субъектов могут в предусмотренных законодательством о налогах и сборах случаях и в пределах своей компетенции издавать нормативные правовые акты по вопросам, связанным с налогообложением и со сборами, которые не могут изменять или дополнять законодательство. Часть налогов поступает в федеральный бюджет, в соответствии с федеральным законом о бюджете на соответствующий финансовый год. Перечень налоговых ставок часто не бывает твердым и постоянно меняется.

Один из основных видов налогов — налог на прибыль. Он взимается с плательщиков в соответствии с Законом РФ «О налоге на прибыль предприятий и организаций». Он относится к числу прямых федеральных налогов, взимается на всей территории Федерации и наряду с налогом на добавленную стоимость является крупнейшим источником налоговых поступлений.

Налог на доходы физических лиц. Налоговая ставка устанавливается в размере 13%. В зависимости от случая налоговые ставки также могут быть: 35%, 30%, 9% .

Прибыль от налога на доходы физических лиц распределяется только между республиканским и местным бюджетами, в определенном процентном соотношении. Например, по г. Казани: 43,5% от суммы собранного налога — в республиканский бюджет; 56,5% — в местные бюджеты; по г. Набережные Челны: 52% — в республиканский бюджет, 48% — в местный (муниципальный).

Единый социальный налог. Ставка единого социального налога — 26,2%, из них 20% поступает в пенсионный фонд РФ, 2,9% — федеральное социальное страхование, 3,1% — федеральный фонд обязательного медицинского страхования и 3,4% в территориальный фонд медицинского страхования. С 1 января 2010 года — ЕСН отменен, вместо него установлены прямые страховые взносы работодателей (страхователей) в три внебюджетных фонда — ПФР, ФОМС и ФСС. В 2010 году совокупный объем страховых взносов сохранится на уровне ставки ЕСН — 26 %, из которых 20 % будут направляться в Пенсионный фонд РФ (на обязательное пенсионное страхования).

Налоговые доходы региональных бюджетов

... НАЛОГОВЫХ ДОХОДОВ РЕГИОНАЛЬНЫХ БЮДЖЕТОВ Региональные бюджеты: понятие и сущность В современных условиях одним из важнейших рычагов, регулирующих финансовые поступления в бюджеты субъектов Российской Федерации, становятся региональные ... тема выбранной работы. Так же актуальность исследования налоговых доходов регионального бюджета обусловлена тем, что современная региональная финансовая политика ...

Налог на добавленную стоимость. В число его налогоплательщиков в соответствии с законодательством Российской Федерации включены предприниматели и малые предприятия.

Распределение налоговых доходов от акцизов по Республике Татарстан. Спиртосодержащая продукция: 50% — в федеральный бюджет, 50% — в республиканский бюджет; табачная продукция: 100% — в федеральный бюджет; ювелирные изделия: 100% — в республиканский бюджет; бензин автомобильный и дизельное топливо: 40% — в федеральный, 60% — в республиканский и т.д.

Налог на имущество физических лиц: 100% дохода от налога идет в местные бюджеты. Налог с имущества, переходящего в порядке наследования или дарения: 100% — идут в местные бюджеты. Доход от налога на нефть в Республике Татарстан распределяется в соотношении: 86% — в федеральный бюджет, 14% — в региональный бюджет. В таком же соотношении распределяется доход от налога на газовый конденсат. Доход от налога на природный газ в 100% остается в федеральном бюджете.

2.2 Регулирующие доходы бюджета Республики Татарстан

Как известно доходы субъектов РФ формируются за счет собственных средств и регулирующих налоговых доходов, кроме доходов, передаваемых в порядке регулирования местным бюджетам. В доходы бюджетов субъектов РФ полностью поступают доходы от использования имущества, находящегося в их собственности, и доходы от платных услуг, оказываемых органами государственной власти субъектов РФ, бюджетными учреждениями, находящимися в ведении органов государственной власти субъектов РФ. Другие налоговые доходы поступают в бюджеты субъектов РФ в порядке и по нормативам, которые установлены федеральными законами и законами субъектов РФ.

Налоговые доходы бюджета субъектов РФ — это собственные налоговые доходы их бюджетов от региональных налогов и сборов, перечень и ставки которых определяются налоговым законодательством, а пропорции их распределения между бюджетом субъектов РФ и местными бюджетами определяются законом о бюджете субъекта РФ на очередной финансовый год. К ним относятся и налоговые доходы бюджетов субъектов РФ, поступающие от федеральных налогов и сборов, распределенных к зачислению в бюджеты субъектов

РФ по нормативам, определенным федеральным законом о федеральном бюджете на очередной финансовый год, кроме налогов и сборов, передаваемых в порядке бюджетного регулирования местным бюджетам.

Регулирующие доходы включают отчисления от федеральных налогов и сборов, распределенных к зачислению в бюджеты субъектов РФ по нормативам, определенным федеральным законом о федеральном бюджете на очередной финансовый год, а также дотаций, субвенций, субсидий и трансфертов, полученных за счет средств федерального бюджета.

Важную роль в выравнивании экономического и социального развития регионов играет оказание финансовой помощи из федерального бюджета.

Из фонда компенсации Республика Татарстан в 2009 г. получает субвенции на реализацию Федерального закона «О государственных пособиях гражданам, имеющим детей» в сумме 393929,0 тыс. руб.; субсидии на реализацию Федерального закона «О социальной защите инвалидов в Российской Федерации» в сумме 124705,0 тыс. руб. Кроме того, Республика Татарстан получает субсидии из федерального бюджета на 2009 г. на финансирование дорожного хозяйства 1200 млн. руб. В последние годы, когда почти все объекты социальной сферы были переданы в ведение региональных и местных органов власти, нагрузка на территориальные бюджеты резко возросла. Темпы роста бюджетных расходов существенно опережают темпы роста доходов. Это обострило проблемы территориальных бюджетов.

. Уровень их собственных доходов снизился. Уменьшается бюджетная обеспеченность социальной сферы и населения.

. Сумма бюджетных расходов стала меньше размера удовлетворения минимальных бюджетных потребностей. В числе причин этого — передача финансирования социальной инфраструктуры на территориальные бюджеты при неадекватном росте их доходов, а так же возложение на территориальные бюджеты различных социальных выплат населению, предусмотренных федеральными актами, которые не в полном объеме возмещаются из федерального бюджета.

Транспортный налог в доходах целевых бюджетных фондах также занимает незначительный удельный вес (4,88% по проекту 2009 г., а в доходах бюджета РТ 0,79%).

3. Доходы бюджета республики Татарстан.

На 2009 год вносятся следующие изменения в законы РТ о налогах и сборах.

С 2009 года расширен перечень затрат, учитываемых при налогообложении, которые влияют на налоговую базу по налогу на прибыль.

На 2010 год предусматривается продление снижения ставки налога на прибыль на 4 % для организаций, осуществляющих одобренные инвестиционные проекты.

Налог на прибыль в бюджете республики запланирован в объеме 12,5 млрд.руб., в сравнении с планом 2009 года это больше 156 %.

Акцизы.

При введении новой системы распределения акцизов на алкогольную продукцию прогнозируется уменьшение поступлений в бюджет республики.

Налог на доходы физических лиц в консолидированном бюджете запланирован в сумме 17,1 млрд.рублей, в сравнении с 2009 годом — больше на 121%.

НДПИ.

Налог запланирован на 2010 год в объеме 2 млрд.руб., в сравнении с 2009 годом это больше на 165 %,

Исходя из вышеизложенного, бюджет по доходам заложен достаточно напряженный, но при достижении заложенных экономических показателей, при слаженной работе всех уровней органов власти он будет выполнен.

Однако это обострило проблемы территориальных бюджетов.

. Уровень их собственных доходов снизился. Уменьшается бюджетная обеспеченность социальной сферы и населения.

. Сумма бюджетных расходов стала меньше размера удовлетворения минимальных бюджетных потребностей. В числе причин этого — передача финансирования социальной инфраструктуры на территориальные бюджеты при неадекватном росте их доходов, а так же возложение на территориальные бюджеты различных социальных выплат населению, предусмотренных федеральными актами, которые не в полном объеме возмещаются из федерального бюджета.

Развитие системы доходов региональных бюджетов

Как известно в начале 1990-х годов ХХ века Республика Татарстан приступила к формированию собственных уникальных механизмов управления региональным развитием, для чего в Татарстане были разработаны и претворены в жизнь целостная идеология государственного управления и соответствующие управленческие технологии.

Главной миссией государственной власти было признано функциональное обслуживание общества, основной целью являлось повышение качества жизни населения республики с точки зрения социального, экономического, гуманитарного и экологического состояния, а принципиальным способом достижения этой цели — обеспечение общественной самодостаточности на всех уровнях.

С 2000 года в Республике Татарстан в качестве основного метода государственного управления действует система индикативного управления экономикой. В соответствии с Регламентом системы индикативного управления экономикой Республики Татарстан ежегодно постановлением Кабинета Министров Республики Татарстан утверждаются пороговые значения индикаторов оценки уровни жизни населения, социально-экономического положения республики на год и ближайшие три года. Пороговые значения индикаторов фиксируются в Соглашениях о социально-экономическом сотрудничестве между Кабинетом Министров Республики Татарстан и Главами администраций районов и городов республики.

Подписанию соглашений о социально-экономическом сотрудничестве предшествует тщательный анализ реальной социально-экономической ситуации на местах, и в первую очередь, детальная работа по оценке уровня экономической самодостаточности хозяйствующих субъектов, расположенных на территории города, района. Татарстан располагает специальной методикой расчета уровня экономической самодостаточности предприятий промышленности по шести индикаторам. Учет уровня экономической самодостаточности предприятий промышленности позволяет достоверно оценить возможности региона и определить реальные ориентиры для глав администраций в рамках государственного заказа на управление.

Налоги — один из наиболее важных инструментов региональной социально-экономической политики. На их базе формируются более 80% собственных доходов территориальных бюджетов. Несмотря на принимаемые меры по реформированию налоговой системы, нынешняя налоговая политика государства еще недостаточно эффективна. Возникает немало проблемных вопросов, требующих решения.

В их числе — оптимизация распределения налогов между федеральным и региональным бюджетами. В то время как в федеральном бюджете Российской Федерации наблюдается профицит, во многих региональных бюджетах, в том числе в Республике Татарстан, — дефицит.

Большая часть налоговых сборов региона уходит в федеральный бюджет, а оставшихся средств хватает лишь на покрытие бюджетного дефицита и финансирование дополнительных расходов.

На развитие региона их не остается, а между тем Республика Татарстан обладает богатыми природными ресурсами и большим промышленным потенциалом. Спрос на продукцию основных отраслей региона в последние годы довольно высок и перспективы для развития конкурентно-способных секторов экономики и отраслей специализации благоприятные.

Высокие налоги подрывают возможности даже простого воспроизводства у добросовестных налогоплательщиков и способствуют формированию масштабного «теневого» сектора в экономике России. Сложность и противоречивость налоговой системы создают условия для построения разного рода схем «ухода» от налогов. Многочисленные адресные льготы и ненадежные формы расчетов фактически означают индивидуальное налогообложение, преобладание в структуре налоговых платежей косвенных налогов неблагоприятно влияет на финансовые показатели предприятий. Подобная ситуация во многом обусловлена тем, что в течение экономических реформ органы власти рассматривают налоги только как средство формирования доходной части бюджета, т.е. делают упор на их фискальную функцию.

За последнее время произошло углубление различий между регионами. По основным социально-экономическим показателям они составляют десятки раз, тогда как в развитых странах — 2-4 раза. Это создает условия для роста сепаратистских настроений, угрожающих целостности государства.

Как известно реформирование налогового законодательства в России началось с принятия Закона РФ от 27.12.1991 г. №2118-1 «Об основах налоговой системы в Российской Федерации» и других нормативных актов, регулирующих порядок взимания конкретных налогов. Для этих законодательных актов характерна практическая невозможность их прямого непосредственного применения.

Реализация этих законов требовала принятия налоговым ведомством подзаконных актов — инструкций, разъясняющих порядок начисления и уплаты налогов. Число инструктивных документов, регулирующих взаимоотношения между налогоплательщиком и налоговым органом доходило до тысячи. Нормы о налогообложении содержались в многочисленных aктax, принятых в самые разные годы и отличающихся по своей юридической силе и отраслевой принадлежности. Дальнейшее развитие российского налогового законодательства происходило по пути все возрастающего объема нормативных правовых актов.

Другой особенностью отечественного налогового законодательства середины 90-х годов прошлого века можно назвать его «сверхдинамизм» и постоянную изменчивость. Так, в каждый налоговый закон изменения и дополнения вносились в среднем по два раза в год, а в инструкцию по конкретному налогу— 4-5 раз в год. Поспешная кодификация, как наиболее предпочтительная ферма совершенствования законодательства, обеспечивающая комплексное решение проблем налогообложения стала неизбежной и привлекла к созданию четкой и стройной совокупности взаимосвязанных нормативно-правовых актов различного уровня, содержащих нормы, регулирующие отношения в сфере налогообложения. Эти нормативные акты и представляют собой современную систему российского законодательства.

Переход к рыночной экономике в России сопровождался глубоким социально-экономическим кризисом, который выявил следующие недостатки налоговой системы: высокое налоговое бремя подрывало возможности даже простого воспроизводства у добросовестных налогоплательщиков и способствовало формированию масштабного « теневого» сектора в экономике России; сложность и противоречивость налоговой системы создавали условия для построения разного рода схем «ухода» от налогов; многочисленные адресные льготы и ненадежные формы расчетов фактически означали индивидуальное налогообложение; преобладание в структуре налоговых платежей косвенных налогов неблагоприятно влияли на финансовые показатели предприятий.

Указанные недостатки во многом обусловлены тем, что в течение первого этапа экономических реформ органы власти рассматривали налоги только как средство формирования доходной части бюджета, т.е, делали упор на их фискальную функцию.

В целом эффективность использования налоговых инструментов как на федеральном, так и на региональном уровнях оказалась невысокой, прежде всего из-за недостаточной научной проработки вопросов формирования и реализации налоговой политики, отсутствия научно обоснованной стратегии развития экономики России в целом и ее регионов; распыления налоговых льгот между многочисленными их получателями.

Второй этап реформирования соответствует налоговым системам развитых стран, в которых основным источником налоговых доходов прямо или косвенно является заработная плата. В условиях крайне низких доходов большей части населения такая конструкция налоговой системы не способна обеспечить финансирование бюджетной сферы даже по минимальным стандартам.

Решение бюджетных проблем правительство ищет в сокращении бюджетных расходов, прежде всего, за счет статей, так или иначе связанных с удовлетворением базовых потребностей человека в образовании, здравоохранении, жилищных услугах. Низкие доходы препятствуют замещению бюджетных расходов частными, что приводит к дальнейшей деградации социальной сферы.

Таким образом, для улучшения состояния региональных бюджетов предлагаются следующие меры:

. Сконцентрировать необходимые финансовые ресурсы в федеральном бюджете: для инвестирования стратегически важных отраслей и объектов; для оказания финансовой поддержки и создания точек роста в проблемных регионах.

. Создать локальные свободные экономические зоны с целью увеличения самодостаточных регионов.

Целесообразно сократить практику необоснованного предоставления индивидуальных налоговых льгот, упорядочить систему определения особого налогового режима отдельных регионов. Установить в крайне бедных районах льготный режим налогообложения прибыли предприятия, в части перечисляемой в федеральный бюджет. При выдаче органами государственной власти субъектов Российской Федерации и органами местного самоуправления гарантий и поручительств необходимо учитывать соблюдение следующих условий: бюджетные средства предназначены для выполнения задач и функций государства.

. Установить в крайне бедных районах льготный режим налогообложения прибыли предприятия, в части перечисляемой в федеральный бюджет. При выдаче органами государственной власти субъектов Российской Федерации и органами местного самоуправления гарантий и поручительств необходимо учитывать соблюдение следующих условий: бюджетные средства предназначены для выполнения задач и функций государства, в том числе для обеспечения населения необходимыми услугами и социальными гарантиями.

Заключение

Таким образом, от степени обеспеченности финансовыми ресурсами территории зависит выполнение финансовых гарантий программ по развитию здравоохранения, образования, социального обеспечения, культуры, а также расширение масштабов инвестиций в производственную и социальную сферы.

Региональными бюджетами являются бюджеты национально-государственных и административно-территориальных образований республик в составе Российской Федерации, краев, областей, автономных округов и городов Москвы и Санкт-Петербурга. Региональный бюджет — это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций региона.

В современных условиях все в большей степени региональные органы власти призваны обеспечить комплексное развитие регионов, пропорциональное развитие производственной и непроизводственной сфер на подведомственных территориях. Значительно возрастает их координационная функция в экономическом и социальном развитии территорий.

В последние десятилетие наблюдается регионализация экономических и социальных процессов. Все в большей мере функции регулирования этих процессов переходит от центральных уровней государственной власти к региональным. Поэтому роль региональных бюджетов усиливается, а сфера их использования расширяется.

Доходы субъектов РФ формируются за счет собственных средств и регулирующих налоговых доходов, кроме доходов, передаваемых в порядке регулирования местным бюджетам. В доходы бюджетов субъектов РФ полностью поступают доходы от использования имущества, находящегося в их собственности, и доходы от платных услуг, оказываемых органами государственной власти субъектов РФ, бюджетными учреждениями, находящимися в ведении органов государственной власти субъектов РФ. Другие налоговые доходы поступают в бюджеты субъектов РФ в порядке и по нормативам, которые установлены федеральными законами и законами субъектов РФ.

Налоговые доходы бюджета субъектов РФ — это собственные налоговые доходы их бюджетов от региональных налогов и сборов, перечень и ставки которых определяются налоговым законодательством, а пропорции их распределения между бюджетом субъектов РФ и местными бюджетами определяются законом о бюджете субъекта РФ на очередной финансовый год. К ним относятся и налоговые доходы бюджетов субъектов РФ, поступающие от федеральных налогов и сборов, распределенных к зачислению в бюджеты субъектов РФ по нормативам, определенным федеральным законом о федеральном бюджете на очередной финансовый год, кроме налогов и сборов, передаваемых в порядке бюджетного регулирования местным бюджетам.

Как известно в формировании налоговых доходов бюджета субъектов Федерации все еще имеются нерешенные проблемы. В частности, обратим внимание на проблему изъятия природной ренты и систему налогообложения природных ресурсов. Она актуальна, прежде всего, для Республики Татарстан как нефтегазодобывающего и перерабатывающего региона России. Президент РФ потребовал от правительства не «ослаблять внимания к вопросу более справедливого распределения налоговой нагрузки между добывающими и перерабатывающими секторами с тем, чтобы обеспечить диверсификацию российской экономики в целом». Судя по всему, имелось в виду, что недостаточно просто повысить ставку налога на добычу нефти с нынешних 347 руб. за тонну до 400 руб. Необходимо вернуться к вопросу о дифференцированной ставке нефтяного налога. Если это будет сделано, то налогообложение нефтяного сектора дополнительно увеличится по экспертным оценкам на 1-2 млрд. долл. Но может сложиться ситуация, что по мере утяжеления налогового пресса на сырьевой сектор инвестиции потекут не в обрабатывающие сектора, а за рубеж.

В России существует фактор, который препятствует перемещению большого количества налоговых доходов на уровень региональных и местных бюджетов: чрезвычайно резкие межрегиональные различия в бюджетной обеспеченности, для выравнивания которых необходимы большие масштабы перераспределения средств через федеральный бюджет.

В условиях нехватки доходов продолжается привлечение заемных средств на финансирование текущих расходов региональных бюджетов, что в мировой практике считается неприемлемым. Декларации региональных органов государственной власти о прекращении этой практики не выполняются.

Таким образом, для улучшения состояния региональных бюджетов предлагаются следующие меры:

. Создание условий для развития доходной базы;

. Среднесрочное бюджетное планирование;

. Антициклическая финансовая политика;

. Оптимизации расходов региональных бюджетов;

. Повышение прозрачности и стабильности межбюджетных отношений;

. Мобилизация источников финансирования дефицита региональных бюджетов, управление государственным (муниципальным) долгом.

Установить в крайне бедных районах льготный режим налогообложения прибыли предприятия, в части перечисляемой в федеральный бюджет. При выдаче органами государственной власти субъектов Российской Федерации и органами местного самоуправления гарантий и поручительств необходимо учитывать соблюдение следующих условий: бюджетные средства предназначены для выполнения задач и функций государства, в том числе для обеспечения населения необходимыми услугами и социальными гарантиями; бюджетными средствами запрещено рисковать, и поэтому необходимо расходовать их только в соответствии с общественными нуждами, а не с коммерческими интересами; бюджетные средства не должны препятствовать развитию конкуренции путем создания предпосылок для возникновения рыночных диспропорций, а потому должны осуществляться только на конкурсной основе на условиях платности.

Реализация предлагаемых мер позволит оздоровить состояние региональных и местных бюджетов, а также всей бюджетной системы страны. Переориентация нерациональных расходов региональных и местных бюджетов должна быть нацелена, прежде всего, на финансирование таких социально значимых отраслей, как образование, наука, здравоохранение. Одной из открывающихся возможностей может стать увеличение оплаты труда, пенсий и других выплат населению.

Однако такие действия должны быть просчитаны с учетом анализа расходов и доходов собственно федерального бюджета, сложившейся территориальной структуры налоговой базы, а также возможности повышения эффективности бюджетных расходов в образовании, здравоохранении и других областях социальной сферы. Реализация высказанных предложений невозможна без снижения административных барьеров, ликвидации добровольно-принудительных сборов, практикуемых на региональном и местном уровнях, устранения коррупции.

Суверенитет отельных территориальных единиц страны является мощным импульсом для мобилизации региональных интересов.

И чем выше уровень экономического развития регионов, тем выше уровень экономического развития всей страны. И очень важно увеличить количество самодостаточных регионов. Необходимо обеспечить автономность региональных бюджетов. Распределить налоговые полномочия с учетом расходных обязательств регионов и необходимости предоставления кредитов для развития важных для региона отраслей экономики.

Также необходимо предоставить самостоятельность и повысить ответственность региональных органов власти в проведении налоговой политики.

Список использованной литературы

Нормативно-правовые акты:

. Налоговый кодекс Российской Федерации часть первая от 31 июля 1998 г. № 146-ФЗ и часть вторая от 5 августа 2000 г. № 117-ФЗ (с изменениями от 30 марта, 9 июля 1999 г., 1 января, 2010 г.).

. Закон республики Татарстан о бюджете республики Татарстан на 2010 год. Принят Государственным Советом Республики Татарстан 24 ноября 2009 года (в ред. Закона РТ от 21.06.2009 №45-ЗРТ).

. Закон Республики Татарстан о бюджете республики Татарстан на 2010 год принят государственным советом республики Татарстан 24 ноября 2009 года (в ред. законов РТ от 23.12.2009 n 67-зрт.

Специальная литература

. Бюджетная система Российской Федерации: учебник / Под ред. М.В. Романовского, О.В. Врублевской.- М.: Юрайт, 2008.-342с.

. Бюджетная система России: Учебник для вузов / Под ред. проф. Г.Б. Поляка.- М.: ЮНИТИ-ДАНА, 2008.-372с.

. Воробьева Е. Дефицит для подстраховки: Госсовет Татарстана утвердил бюджет-2005 // Коммерсантъ. — 2009.-25 ноября. — С. 12.

. Гайзатуллин Р. Доклад министра финансов РТ: Выступление на XXVI сессии Госсовета РТ о бюджете РТ на 2010 год // Республика Татарстан. — 2009.-13 октября. — С. 3.

. Гайзатуллии Р. Бюджет социальной направленности: О бюджете РТ на 2006 г. // Татарстан. — 2009.-№ 11. — С. 12-14

. Грицюк Т.В. Макроэкономическое фискальное регулирование отношений центра и регионов // Финансы и кредит. — 2010.-№21, январь. — С. 31-49.

. Гришанова О.А. Повышение собственных доходов бюджетов субъектов Федерации за счет неналоговых доходов // Финансы и кредит. — 2009.-№ 8, апрель. — С. 23-29.

. Демидов А. Контроль за расходованием бюджетных денег должен быть жестким и принципиальным: О работе высшего контрольного органа РТ рассказывает Председатель Счетной палаты // Татарстан. — 2010.-N 6. — С.17-19.

. Зяббарова Е.Ю. Отдельные аспекты совершенствования региональной финансовой политики в Республике Татарстан // Мировая экономика и международные отношения. — 2009.-N 6. — С.52-54.

. Сайанова С. Бюджет-2010: деньги надо искать в республике: В Госсовете РТ прошли парламентские слушания по проекту закона о бюджете РТ на 2010 год // Время и деньги. — 2009.-6 октября.