Московская биржа

Самой крупной и важной торговой площадкой в РФ является биржа ММВБ-РТС, возникшая в декабре 2011 г. в результате объединения конкурирующих на тот момент рынков ММВБ и РТС.

Объединенная площадка ММВБ-РТС стала универсальной биржей и теперь предоставляет доступ к торгам абсолютно всеми биржевыми инструментами, а также является лидером по торговым оборотам в стране (торги на других площадках практически нулевые).

|

Рынки ММВБ РТС |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Срочный рынок |

Фондовый рынок |

Денежный рынок |

Валютный рынок |

Внебиржевой рынок |

Товарный рынок |

Поговорим поподробнее о денежном рынке.

Денежный рынок обслуживает операции с государственными облигациями. Помимо этого здесь проводятся аукционы ЦБ РФ по предоставлению краткосрочных кредитов без обеспечения. Такие кредиты берутся для поддержания ликвидности, то есть возможности организаций отвечать по своим текущим обязательствам, а предоставляются с целью размещения временно свободных денежных средств.

К инструментам денежного рынка относятся:

межбанковские кредиты,

коммерческие кредиты,

депозитные сертификаты,

сберегательные сертификаты,

векселя,

государственные краткосрочные ценные бумаги.

Денежный рынок позволяет организациям-заемщикам инвестировать средства в более долгосрочные проекты, при этом с привлечением их на меньшие сроки. Такой возможностью пользуются банки, что дает им возможность держать счета до востребования и предоставлять кредиты организациям. Подобные операции контролируются центральными банками, которые устанавливают нормативы ликвидности, для того чтобы избежать ситуаций, когда деньги должны поступить позже, чем их надо выплатить, то есть так называемых кассовых разрывов. Кроме того, ЦБ сами являются активными участниками денежного рынка, предоставляя кредиты коммерческим банкам для поддержания ликвидности.

В рамках кредитно-денежной политики Банк России выступает не только кредитором, но и заемщиком. Операция, когда ЦБ занимает деньги на рынке, приводит к сокращению денежной массы в обращении. Этот процесс принято называть стерилизацией денежной массы, и он является одной из эффективных мер противодействия инфляции.

Не только банки участвуют в денежном рынке. Как правило, компании приобретают основные средства за счет денег, получаемых на фондовом рынке, то есть на рынке капиталов — длительных заимствований. Однако свою текущую деятельность они могут осуществлять за счет кредитов, которые выдаются на срок до года — через участие в денежном рынке. Таким способом можно, например, пополнять свои текущие оборотные средства.

Частные лица тоже принимают участие в денежном рынке — размещая срочные вклады в банках, покупая краткосрочные ценные бумаги. Кроме того, оставляя деньги на расчетном счете, клиент также в той или иной степени финансирует банковские операции. Все это относится к денежному рынку.

Рынок государственных ценных бумаг на ММВБ, а именно рынок ГКО-ОФЗ, организован Министерством финансов России и Банком России в целях реализации бюджетной и денежно-кредитной политики в 1993 году.

В настоящее время рынок государственных ценных бумаг (далее — рынок ГЦБ) является одним из наиболее значительных сегментов финансового рынка России, выполняя следующие функции:

- позволяет правительству эффективно управлять государственными финансами;

- предоставляет Банку России инструментарий для осуществления эффективной денежно-кредитной политики, регулирования уровня ликвидности и поддержания стабильности процентных ставок;

- дает ориентир уровней безрисковых процентных ставок в стране;

- предоставляет всем заинтересованным экономическим субъектам высоконадежные финансовые

Рынок ГЦБ является одним из наиболее передовых сегментов российского финансового рынка, базирующимся на уникальной всероссийской межрегиональной инфраструктуре. К его основным характеристикам относятся:

- высокая надежность функционирования;

- всероссийский охват;

- комплексные услуги на базе передовых информационных технологий;

- соответствие используемых технологий современным международным стандартам.

Рынок РЕПО на ММВБ развивается с 2002 года и включает в себя операции прямого РЕПО c Банком России, обратного РЕПО с Банком России (Биржевого модифицированного РЕПО) и междилерского РЕПО.

Финансовые инструменты

Круг финансовых инструментов рынка ГЦБ определяется Министерством финансов России и Банком России. Основными видами инструментов являются:

- государственные краткосрочные бескупонные облигации (ГКО);

- облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД);

- облигации федерального займа с фиксированным купонным доходом (ОФЗ-ФД);

- облигации федерального займа с амортизацией долга (ОФЗ-АД);

- облигации федерального займа с переменным купонным доходом (ОФЗ-ПК).

Помимо вышеперечисленных инструментов на данном рынке также представлены ценные бумаги, входящие в Ломбардный список Банка России и обращающиеся на рынке ГЦБ.

Инструментами рынка РЕПО являются:

- прямое РЕПО с Банком России;

- междилерское РЕПО;

- биржевое модифицированное РЕПО — БМР (обратное РЕПО с Банком России).

Участники рынка

Участниками рынка ГЦБ и денежного рынка являются:

- Министерство финансов Российской Федерации (эмитент ГКО-ОФЗ);

- Банк России (Генеральный агент Министерства финансов РФ);

- Дилеры;

- Инвесторы.

Дилерами являются профессиональные участники рынка ценных бумаг, заключившие договор с Банком России на выполнение функций Дилера на рынке ГКО-ОФЗ. Они могут заключать сделки с облигациями как от своего имени и за свой счет, так и от своего имени, но за счет и по поручению Инвестора.

Инвесторами называются юридические и физические лица, не являющиеся Дилерами, приобретающие облигации на праве собственности или ином вещном праве, а также праве доверительного управления. Инвесторами выступают как резиденты, так и нерезиденты.

Участниками рынка РЕПО являются:

- в части прямого РЕПО с Банком России — Дилеры, являющиеся кредитными организациями и заключившие с Банком России соответствующее соглашение;

- в части междилерского РЕПО — Дилеры и обслуживающиеся ими Инвесторы;

- в части биржевого модифицированного РЕПО — Дилеры и Инвесторы, являющиеся кредитными организациями.

Механизм торгов

) Рынок государственных ценных бумаг:

В основу механизма торговли на рынке государственных ценных бумаг на ММВБ заложен принцип «_Order driven market_» — рынок конкурирующих между собой заявок, при котором сделка заключается автоматически при пересечении условий во встречных заявках.

Система торгов является полностью компьютеризированной системой: ввод заявок и заключение сделок производится в электронной форме. Введение Дилером заявки означает его безусловное согласие на заключение сделки на указанных в заявке условиях.

Выставление заявок и заключение сделок производится в течение торгового дня, который делится на следующие периоды:

- дополнительная торговая сессия.

В ходе основной торговой сессии происходит заключение сделок в системном (основном) режиме торгов и заключение внесистемных сделок.

Порядок проведения дополнительной торговой сессии устанавливается Банком России. В настоящее время она предназначена для заключения и исполнения сделок прямого РЕПО против Банка России и внесистемных сделок с Банком России.

Системный (основной) режим торгов представляет собой анонимные торги, которые осуществляются по принципу «_Order driven market_». Соответственно, Участники вводят в Систему торгов «безадресные» заявки (т.е. заявки без указания конкретного контрагента).

В основном режиме торгов разрешается подача лимитных и рыночных заявок. Лимитная заявка удовлетворяется по цене, не выше (при покупке) или не ниже (при продаже) указанной в заявке, а рыночная — по наилучшим ценам встречных заявок, сложившимся на рынке в момент подачи заявки.

Лимитные заявки делятся на два вида: конкурентные и неконкурентные. В отличие от конкурентных заявок, в которых цена за ценную бумагу указывается самим Дилером, неконкурентные заявки вводятся в Систему торгов по средневзвешенным ценам на момент ввода заявки, рассчитываемым ММВБ в автоматическом режиме. Заявки могут выставляться как с сохранением, так и без сохранения в котировках.

Все сделки в системном режиме заключаются с полным предварительным резервированием денежных средств и ценных бумаг.

Внесистемные сделки заключаются на основе заявок с указанием конкретной стороны — контрагента по сделке, т.е. рынок является «адресным».

Различают внесистемные сделки без подтверждения (внесистемные сделки между Дилером и обслуживаемым им Инвестором или между двумя Инвесторами, обслуживаемыми одним Дилером) и с подтверждением (внесистемные сделки между Дилерами, действующими как от своего имени и за свой счет, так за счет и по поручению Инвесторов).

Участники могут заключать внесистемные сделки как с предварительным резервированием денежных средств и ценных бумаг, так и без предварительного резервирования. Соответственно, при заключении внесистемных сделок они могут выбирать код расчетов из списка возможных. Допустимые значения n устанавливаются Банком России.

Важно отметить, что исполнение всех сделок осуществляется только на условиях «поставка против платежа».

) Рынок РЕПО:

Сделки прямого РЕПО с Банком России и сделки междилерского РЕПО заключаются в обособленном режиме на основе заявок РЕПО и являются «адресными» сделками.

Различают сделки РЕПО без подтверждения (сделки РЕПО между Дилером и обслуживаемым им Инвестором или между двумя Инвесторами, обслуживаемыми одним Дилером) и с подтверждением (сделки РЕПО между Дилерами, действующими как от своего имени и за свой счет, так за счет и по поручению Инвесторов).

Для заключения сделки РЕПО без подтверждения в Торговую систему Дилером вводится единственная заявка. Для заключения сделки РЕПО с подтверждением в Торговую систему вводятся заявка Дилера, инициирующего сделку РЕПО, и подтверждение Дилера, акцептующего предложение о заключении сделки РЕПО.

Сделка РЕПО без подтверждения считается заключенной в момент регистрации в Торговой системе заявки РЕПО, содержащей все обязательные условия сделки РЕПО. Сделка РЕПО с подтверждением считается заключенной в момент регистрации в Торговой системе подтверждения РЕПО, поданного Дилером в ответ на прошедшую регистрацию в Торговой системе заявку РЕПО другого Дилера.

При заключении сделки прямого РЕПО с Банком России заявка-подтверждение на заключение сделки РЕПО вводится Банком России, а при заключении сделки междилерского РЕПО — Дилером-контрагентом.

Операции биржевого модифицированного РЕПО заключаются на основании заявок купли-продажи облигаций, адресованных Банку России.

Индикатор денежного рынка

Одним из самых лучших прогнозных индикаторов, которые можно (и нужно) задействовать в техническом анализе является индикатор денежного рынка. Избыток или нехватка свободных денежных средств неизбежно влияют на настроения участников торгов. Московская биржа уже несколько лет рассчитывает и оперативно публикует множество подобных индикаторов. Некоторые из них способны «предсказать» мощный рост на ближайшие 5-7 торговых дней.

Ни один индикатор в мире не способен давать 100% безошибочные сигналы. Но индикатор денежного рынка дает такие сигналы в подавляющем количестве случаев. Поэтому его можно если не использовать в своей торговле, то, по крайней мере, учитывать. Рассмотрим подробнее, как можно получить такой индикатор на основе ставок РЕПО по сделкам с акциями, совершаемыми в ЗАО «ФБ ММВБ».

Московская биржа уже несколько лет рассчитывает индикаторы ставок РЕПО. Учет ведется отдельно по акциям, и отдельно по облигациям. В каждом разделе есть три индикатора: на основе недельных, двухнедельных и суточных сделок, так называемых «overnight».

Для исследования удобнее всего брать индикатор РЕПО «overnight» для рынка акций. Его тикер MICEXEQRRON. Его расчет и публикация ведется ежедневно один раз в час начиная с 12 часов по московскому времени. График такого индикатора легко применять в техническом анализе.

Но сама по себе ставка пока мало о чем говорит. Она показывает лишь общий фон состояния денежного предложения и спрос биржевиков на заемные акции для игры на понижение. Настоящий интерес могут вызвать только аномальные ситуации, которые представлены на графике редкими всплесками.

Данные ситуации могут означать то, что началась среднесрочная закупка акциями, и они на какой-то срок могут стать дефицитным товаром. Чтобы отфильтровать эти всплески построим еще один индикатор — разницу между текущим значением суточной ставки РЕПО и ее двухнедельной средней. Если эта разница превышает 50 базисных пунктов, то всплеск можно считать аномальным. И тогда возникает тот самый сильный сигнал к покупке.

Объем торгов на Московской бирже

По итогам марта 2014 года совокупный объем торгов на денежном рынке составил — 15 701 млрд. рублей (14 133 млрд рублей в марте 2013 года), а среднедневной объем операций составил 785 млрд рублей (707 млрд рублей в марте 2013 года).

Объем торгов в режиме РЕПО с ЦК по итогам марта достиг исторически рекордного значения — 1 365 млрд. рублей, среднедневной объем торгов — 68,2 млрд. руб. 3 марта был установлен абсолютный рекорд по объему РЕПО с ЦК за день — 93 млрд рублей, с момента запуска сделки совершили порядка 210 участников торгов.

Технический анализ конъюнктуры рынка

Двойные вершина и впадина

Рисунок 1 — Технический анализ графика FOREX USD/CHF (Monthly)

пересечение средних

В феврале восходящий тренд прерывается спадом, объем подскакивает из-за лихорадочного снятия прибыли. Затем откат продолжается, а объем уменьшается, значит «быки» больше не активны, или что ажиотажные продажи кончились. Когда объем сокращается, это показывает на то, что откат заканчивается и восходящий тренд готов продолжиться. Это хороший момент для покупки.

конвергенция-дивергенция

Двойная вершина является индикатором крупного разворота тенденции.

Рисунок 2 — Технический анализ графика FOREX USD/JPY (Weekly)

«Бычье» поглощение

Темные облака, Падающее окно

индекса относительной силы

Первый сигнал перепроданости появились чуть преждевременно, но, тем не менее, находились в нижней четверти соответствующего ценового колебания. Следующие же сигналы перекупленности / перепроданности были вполне своевременными.

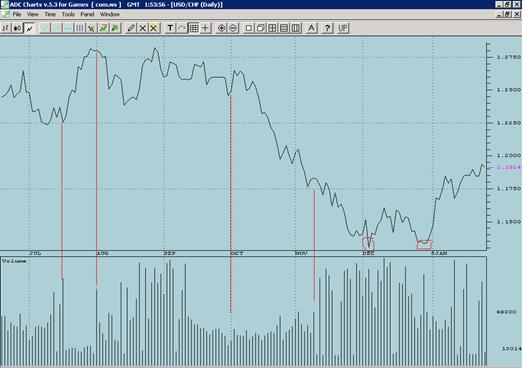

Рисунок 2 — Технический анализ графика FOREX USD/CHF (Daily)

Анализ объемов торгов

В октябре начинается откат рынка, а объем остается постоянным, что говорит о продолжение тренда. Всплеск особо большого объема в ноябре дает сигнал о близости конца тренда.

В декабре рынок опускается в новый минимум, а объем дает новый максимум, это говорит о том, что этот минимум будет опять достигнут или превзойден. Это подтверждается в январе. На «климактерическом дне» цены во второй раз оказываются при достаточно малом объеме. Когда объем сокращается, это показывает на то, что откат заканчивается и восходящий тренд готов продолжиться. Это хороший момент для покупки.

Открытие и закрытие позиций

Если анализ показал, что график валютной пары будет расти, то нужно покупать. Покупаем всегда по цене Ask. Купить валютную пару — это купить валюту, стоящую в аббревиатуре первой, и продать валюту, стоящую в аббревиатуре второй. В этом случае, совершая сделку, рассчитываем на то, что покупаемая валюта укрепится, а продаваемая валюта ослабнет.

Если анализ показал, что график валютной пары будет падать, то нужно продавать. Продаем всегда по цене Bid. Продать валютную пару — это продать валюту, стоящую в аббревиатуре первой, и купить валюту, стоящую в аббревиатуре второй. В этом случае, совершая сделку, рассчитываем на то, что меньше единиц второй валюты будут давать за одну единицу первой валюты, или, другими словами, курс этой валютной пары упадет.

В момент запроса котировки были 1.2231/1.2234. Открываем новую позицию па покупку по цене 1.2234. Через некоторое время анализируем движение графика и принимаем решение о закрытии позиции. Делаем запрос, котировки на этот момент составляют 1.2224/1.2227. Закрываем позицию по цене 1.2224, прибыль составила 10 пунктов.

Выставление ордеров

Take Profit — распоряжение Брокеру на закрытие позиции, если текущая цена достигнет уровня Take Profit ордера. Этот ордер выставляется по цене, лучшей для трейдера, чем была в момент выставления ордера. В случае если цена дойдет до этого уровня, позиция будет закрыта по цене Take Profit ордера.

Stop Loss — распоряжение Брокеру на закрытие позиции, если текущая цена достигнет уровня Stop Loss ордера. Этот ордер выставляется по цене, худшей для трейдера, чем была в момент выставления ордера. В случае если цена дойдет до этого уровня, позиция будет закрыта по цене Stop Loss ордера.

Ордера Stop Loss и Take Profit будут исполнены в

- ордер Take Profit по открытой позиции на покупку, когда цена Bid в потоке котировок станет равной или большей уровня ордера;

- ордер Stop Loss по открытой позиции на покупку, когда цена Bid в потоке котировок станет равной или меньшей уровня ордера;

- ордер Take Profit по открытой позиции на продажу, когда цена Ask в потоке котировок станет равной или меньшей уровня ордера;

- ордер Stop Loss по открытой позиции на продажу, когда цена Ask в потоке котировок станет равной или большей уровня ордера.

Ордер будет исполнен, если в потоке котировок была хотя бы одна котировка, достигшая уровня ордера.

Устанавливаем ордер Take Profit на уровне 1.2330 (т. к. спред 5 пунктов), ордер Stop Loss на уровне 1.2350.

Устанавливаем ордер Take Profit на уровне 1.2400 (т. к. спред 3 пунктов), ордер Stop Loss на уровне 1.2228.

биржа индикатор валютный ордер