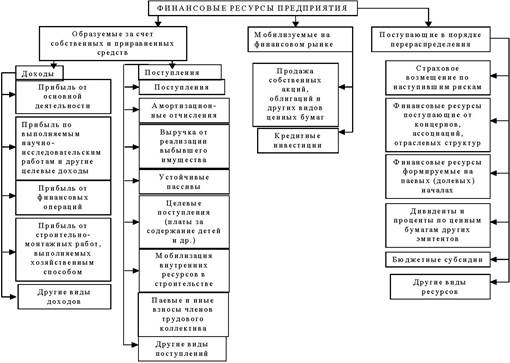

Финансовые ресурсы предприятия — это денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществлению затрат по расширенному воспроизводству и экономическому стимулированию работающих. Формирование финансовых ресурсов осуществляется за счет собственных и приравненных к ним средств, мобилизации ресурсов на финансовом рынке и поступления денежных средств от финансово банковской системы в порядке перераспределения.

Однако о сущности этой категории общепринятой точки зрения среди ученых-экономистов до настоящего времени нет. Однако многие из экономистов считают, что «финансовые ресурсы» — это денежные средства, имеющиеся в распоряжении предприятий.

Однако денежные средства — это самостоятельная экономическая категория. В их понятие вкладываются средства предприятий, находящиеся на счетах в учреждениях банков, в кассах и т.д. Учитываются они на активных счетах бухучета предприятий и отражаются в активе их баланса.

Финансовые же ресурсы — это источники средств предприятий, направляемые на формирование их активов. Эти источники бывают собственные, заемные и привлеченные. Отражаются они в соответствующих разделах пассива баланса.

Финансовые ресурсы являются экономической основой для организации торговой деятельности на принципах самофинансирования. Значит, важнейшей задачей предприятий является изыскание резервов увеличения собственных финансовых ресурсов и улучшения их использование в целях повышения эффективности работы предприятия в целом.

Формирование финансовых ресурсов осуществляется на двух уровнях: в масштабах страны и на каждом предприятии. Источником формирования финансовых ресурсов на общегосударственном уровне является национальный доход.

Структура финансовых ресурсов определяется источниками их поступления. Подробнее остановимся на финансовых ресурсах организации. Источниками образования финансовых ресурсов предприятия являются:

- а) собственные и приравненные к ним средства (прибыль, амортизационные отчисления, выручка от реализации выбывшего имущества, устойчивые пассивы);

- б) ресурсы, мобилизованные на финансовом рынке;

- в) поступления денежных средств от финансово-банковской системы в порядке перераспределения (страховые возмещения;

- поступления от концернов, ассоциаций, отраслевых структур;

- паевые взносы;

- дивиденды и проценты по ценным бумагам;

- бюджетные субсидии).

17 стр., 8325 слов

Управление денежными активами предприятия

... управления денежными потоками в экономической литературе. 3. Проведение анализа финансово-хозяйственной деятельности хозяйства. 4. Изучение принципов управления денежными потоками 5. Рассмотреть оптимизацию денежных активов 6. Изучить методику управления денежными потоками на предприятии. ... Основной целью данной курсовой работы является оценка способности организации управлять денежными средствами в ...

Рисунок 1 — Структура финансовых ресурсов предприятия.

Формирование финансовых ресурсов производится в процессе создания предприятий и реализации их финансовых отношений при осуществлении хозяйственно-финансовой деятельности.

При создании предприятий источники формирования финансовых ресурсов зависят от формы собственности, на основе которой создается предприятие. Так, при создании государственных предприятий финансовые ресурсы формируются за счет бюджета, средств вышестоящих органов управления, средств других аналогичных предприятий при их реорганизации и др. При создании коллективных предприятий они формируются за счет паевых (долевых) взносов учредителей, добровольных взносов юридических и физических лиц и т.д. Все эти взносы (средства) представляют собой уставный (первоначальный) капитал и аккумулируются в уставном фонде созданного предприятия.

Следовательно, уставный капитал — это зафиксированная в учредительных документах общая стоимость активов, которые являются взносами собственников в капитал предприятия. Уставный капитал является основной частью собственного капитала и основным источником собственных финансовых ресурсов предприятия. За счет его денежных средств формируются основные фонды и оборотные активы предприятий. Его величина, как правило, не подвергается изменениям в течение года в организациях, не изменивших своей формы собственности, точный размер определяется учредительными документами и уставом организации.

В процессе дальнейшей работы финансовые ресурсы предприятий могут пополняться за счет дополнительно создаваемых собственных источников, привлеченных и заемных средств. При этом в состав дополнительно формируемых собственных финансовых ресурсов включают: резервный капитал, добавочный капитал, нераспределенную прибыль, целевое финансирование.

Резервный капитал — это зарезервированная часть собственного капитала организации, предназначенная для внутреннего страхования ее хозяйственной деятельности. Он создается в соответствии с действующим законодательством или учредительными документами. Резервный капитал создается как гарантия возможностей финансирования бесперебойной работы организации и соблюдения интересов третьих лиц в условиях неблагоприятной рыночной конъюнктуры.

Добавочный капитал — сумма дооценки необоротных активов в результате прироста стоимости внеоборотных активов вследствие их переоценки; эмиссионный доход, т.е. сумма превышения продажной стоимости акций над номинальной стоимостью акций от дополнительной их эмиссии. Добавочный капитал может быть использован на увеличение уставного капитала, погашение балансового убытка за отчетный год, а также на другие цели.

Нераспределенная прибыль – чистая прибыль, не распределенная в виде дивидендов между учредителями и не использованная на потребление собственниками и персоналом. Сумма нераспределенной прибыли свидетельствует об имеющихся у организации возможностях для самофинансирования.

Капитал как экономический ресурс

... экономических благ с целью получения прибыли. Такой капитал принято трактовать как физический капитал. На рынке экономических ресурсов физический капитал выступает в виде средств производства. Если предприятие ... появлением предприятий различных форм собственности (как частной, так и государственной, общественной) особое значение приобретает проблема четкого правового регулирования финансово-кредитных ...

Целевое финансирование — сумма целевых поступлений, полученных из бюджета.

Таким образом, уставный капитал и дополнительно формируемые в процессе работы предприятия собственные источники финансирования образуют его собственный капитал, т.е. это разница между совокупными активами организации и его обязательствами. Собственные финансовые ресурсы включают в себя прибыль, остающуюся в распоряжении организации и амортизационные отчисления.

Значительные финансовые ресурсы могут быть мобилизованы на финансовом рынке. Формами их мобилизации могут быть: продажа акций, облигаций и других видов ценных бумаг, а также кредитные инвестиции.

К средствам, поступающим от финансово-банковской системы в порядке перераспределения, относятся страховые возмещения; поступления от концернов, ассоциаций, отраслевых структур; паевые взносы; дивиденды и проценты по ценным бумагам; бюджетные субсидии.

Кроме собственного капитала, финансовые ресурсы предприятий формируются за счет привлеченных и заемных источников.

В состав привлеченных финансовых ресурсов включают кредиторскую задолженность за товары, работы, услуги, а также все виды текущих обязательств предприятия по расчетам:

- сумма авансов, полученных от юридических и физических лиц в счет последующих поставок продукции, выполнения работ, предоставления услуг;

- сумма задолженности предприятия по всем видам платежей в бюджет, включая налоги, удерживаемые из доходов работников;

- задолженность по взносам во внебюджетные фонды;

- задолженность предприятия по выплате дивидендов его учредителям;

- сумма векселей, которые выдало предприятие поставщикам, подрядчикам в счет обеспечения поставок продукции, выполнения работ, оказания услуг и т.д.

В состав заемных финансовых ресурсов входят долгосрочные и краткосрочные кредиты банков, а также другие долгосрочные финансовые обязательства, связанные с привлечением заемных средств (кроме кредитов банков), на которые начисляются проценты, и др.

Еще одной формой привлечения заемных средств является лизинг. Лизинг — это операции по размещению движимого и недвижимого имущества, которое специально закупается лизинговой фирмой, остаётся в ее собственности, но отдается в аренду предпринимателям.

Собственный, заемный и привлеченный капитал, который формирует, с одной стороны, финансовые ресурсы предприятия и принимает участие в финансировании их активов, с другой стороны, он представляет собой обязательства (долгосрочные и краткосрочные) перед конкретными собственниками — государством, юридическими и физическими лицами.

Состав и структура источников формирования финансовых ресурсов не является раз и навсегда постоянной величиной. Они зависят от состояния экономики предприятий, особенностей формирования запасов и затрат и могут изменяться во времени.

Итак, состав финансовых ресурсов, их объемы зависят от вида и размера предприятия, рода его деятельности, объема производства. При этом объем финансовых ресурсов тесно связан с объемом производства, эффективной работой предприятия. Чем больше объем производства и выше эффективность работы предприятия, тем больше величина собственных финансовых ресурсов, и наоборот.

Основы организации финансового учета на предприятии

... учета на два вида учета: финансовый управленческий. Финансовый учет предназначен для обобщения информации о деятельности организации в целом:доходах и расходах, состоянии денежных средств, ... учета на финансовый и управленческий. Поэтому актуальность финансового учета неоспорима. Актуальность данной темы состоит в том, что сам по себе бухгалтерский (финансовый) учет на предприятии, его организация ...

Поскольку основной задачей организации является максимальное извлечение прибыли, в основном для коммерческой организации, постоянно возникает проблема выбора направления использования финансовых ресурсов: вложения с целью расширения основной деятельности или вложения в другие активы. Как известно, экономическое значение прибыли связано с получением результата от вложений в наиболее доходные активы.

Использование финансовых ресурсов осуществляется предприятием по многим направлениям, главными из которых являются:

- платежи органам финансово-банковской системы, обусловленные выполнением финансовых обязательств. Сюда относятся;

- налоговые платежи в бюджет, уплата процентов банкам за пользование кредитами, погашение ранее взятых ссуд, страховые платежи и т. д.;

- инвестирование собственных средств в капитальные затраты (реинвестирование), связанное с расширением производства и техническим его обновлением, переходом на новые прогрессивные технологии, использование “ноу-хау” и т. д.;

- инвестирование финансовых ресурсов в ценные бумаги, приобретаемые на рынке: акции и облигации других фирм, обычно тесно связанных кооперативными поставками с данным предприятием, в государственные займы и т.

п.;

- направление финансовых ресурсов на образование денежных фондов поощрительного и социального характера;

- использование финансовых ресурсов на благотворительные цели, спонсорство и т. п.;

- распределение прибыли между собственниками организации;

- стимулирование работников организации и поддержка членов их семей и т.д.

Если стратегия предприятия связана с сохранением и расширением его позиции на рынке, то необходимы капитальные вложения (инвестиции в основные фонды (капитал)).

Капитальные вложения — это одно из важнейших направлений использования финансовых ресурсов организации. В российских условиях весьма актуально увеличение объемов капитальных вложений в связи с необходимостью обновления оборудования, внедрения ресурсосберегающих технологий и других инноваций, так как процент не только морального, но и физического износа оборудования весьма велик.

Инвестиции в основные фонды, например, коммерческой организации, осуществляются за счет следующих источников: амортизации, прибыли, долгосрочных банковских кредитов, бюджетных кредитов и инвестиций, поступлений от размещения на финансовом рынке акций, поступлений от размещения долгосрочных ценных бумаг.

Кроме расширенного воспроизводства основных фондов часть прибыли организации может быть направлена на расширение оборотных фондов — закупку дополнительного сырья, материалов. Для этой цели могут также привлекаться краткосрочные банковские кредиты, использоваться средства, поступающие в порядке перераспределения от основной («материнской») компании, и т.д.

Большое значение для развития бизнеса имеет участие организации в научных исследованиях. Опыт зарубежных стран показывает, что организации, осуществляющие инновации, менее подвержены риску банкротства и обеспечивают высокий уровень рентабельности. Следовательно, часть прибыли, а также средства, поступившие в порядке целевого финансирования (например, бюджетные средства), могут быть предназначены для осуществления научно-исследовательских и опытно-конструкторских работ (НИОКР).

Анализ финансового положения предприятия

... Р А Б О Т А По предмету: « АНАЛИЗ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ В СТРОИТЕЛЬСТВЕ » На тему: «Анализ финансового положения предприятия» , Руководитель г. Минск, 1999г. Содержание Введение 3 1. ... 1 2 3 Минима-льная Наличные денежные средства, легкореализуемые краткосрочные ценные бумаги 4.9 2.9 - 2.0 Малая Дебиторская задолженность с нормальным финансовым положением + запасы (исключая залежалые) + готовая ...

Для дальнейших накоплений, например, коммерческая организация может осуществлять вложения не только в собственное производство, но и в другие активы. Такими активами могут быть доли в уставных капиталах других организаций (в том числе акции других эмитентов); долговые ценные бумаги (облигации, векселя, в том числе государственные и муниципальные ценные бумаги); банковские депозиты; передача денежных средств другим организациям на основе договоров займа; приобретение имущества для дальнейшей передачи его в лизинг и др. Названные вложения могут быть разными по срокам: от нескольких часов (такие услуги предлагают банки для краткосрочных вложений) до нескольких лет. Основными принципами размещения временно свободных финансовых ресурсов являются ликвидность активов (они в любой момент легко должны превращаться в платежные средства) и диверсификация (в рыночных условиях непредсказуемости вложений тем больше вероятность сохранения средств, чем больше набор активов, в которые осуществляются вложения).

Одно из главных отличий коммерческих организаций от некоммерческих состоит в том, что полученная прибыль коммерческих организаций распределяется между собственниками этой организации. Акционерные общества выплачивают дивиденды владельцам простых и привилегированных акций; товарищества, общества с ограниченной ответственностью распределяют прибыль соответственно с долей участия в уставном капитале. Прибыль унитарных предприятий, если собственником не принято другое решение, может поступать в виде неналоговых доходов в соответствующий бюджет. Размер и регулярность выплат дивидендов по акциям и приравненных к ним платежей наряду с другими факторами определяют инвестиционную привлекательность коммерческой организации.

Финансовые ресурсы организации могут быть источником расходов, связанных со стимулированием работников и поддержкой членов их семей. За счет прибыли многие организации в настоящее время не только выплачивают премии работникам, но и оплачивают расходы на образование, здравоохранение, услуги, связанные с оздоровлением, приобретают жилье; осуществляют доплаты к государственным пособиям на детей; заключают договоры добровольного медицинского страхования сотрудников и членов их семей, дополнительного пенсионного обеспечения.

Финансовое благополучие предприятия во многом зависит от притока денежных средств, обеспечивающих покрытие его обязательств. Отсутствие минимально-необходимого запаса денежных средств указывает на финансовые затруднения. Избыток денежных средств свидетельствует о том, что предприятие терпит убытки, связанные, во-первых, с инфляцией и обесценением денег и, во-вторых, с упущенной возможностью их выгодного размещения и получения дополнительного дохода.

Поскольку основная деятельность компании является главным источником прибыли, она должна является и основным источником денежных средств.

Далее охарактеризуем основные потоки денежных средств по основной, инвестиционной и финансовой деятельности. Источниками денежных средств являются:

- денежная выручка от реализации продукции в текущем периоде;

- погашение дебиторской задолженности;

- поступления от продажи бартера;

- авансы, полученные от покупателей4

- продажа основных средств и нематериальных активов;

- краткосрочные кредиты и займы;

- долгосрочные кредиты и займы;

- поступления от эмиссии акций;

- целевое финансирование.

Перечисленные поступления денежных средств расходуются по следующим направлениям:

- платежи по счетам поставщиков и подрядчиков;

- выплата заработной платы;

- отчисления в бюджет и внебюджетные фонды;

- уплата процентов за кредит;

- отчисления на социальную сферу;

- приобретение основных средств и нематериальных активов;

- капитальные вложения;

- долгосрочные финансовые вложения;

- возврат краткосрочных и долгосрочных кредитов и займов;

- выплата дивидендов;

- погашение векселей.

В настоящее время необычайно возрастает не только роль руководителей предприятий, членов правлений акционерных компаний, но и финансовых служб, игравших второстепенную роль в условиях административно-командных методов управления. Изыскание финансовых источников развития предприятия, направлений наиболее эффективного инвестирования финансовых ресурсов, операции с ценными бумагами и другие вопросы финансового менеджмента становятся основными для финансовых служб предприятий в условиях рыночной экономики. Суть финансового менеджмента заключается в такой организации управления финансами со стороны соответствующих служб, которая позволяет привлекать дополнительные финансовые ресурсы на самых выгодных условиях, инвестировать их с наибольшим эффектом, осуществлять прибыльные операции на финансовом рынке, покупая и перепродавая ценные бумаги. Достижение успеха в области финансового менеджмента во многом зависит от такого поведения работников финансовых служб, при котором главными становятся инициатива, поиск нетрадиционных решений, масштабность операций и оправданный риск, деловая хватка.

Мобилизуя денежные средства других собственников на покрытие затрат своего предприятия, работники финансовой службы прежде всего должны иметь ясное представление о целях инвестирования ресурсов и уже в соответствии с ними давать рекомендации о формах привлечения средств. Для покрытия краткосрочной и среднесрочной потребности в средствах целесообразно использовать ссуды кредитных учреждений. При осуществлении крупных капитальных вложений в реконструкцию и расширение предприятия можно воспользоваться выпуском ценных бумаг; однако, подобная рекомендация может быть дана лишь в том случае, если финансисты основательно изучили финансовый рынок, проанализировали спрос на разные виды ценных бумаг, учли возможное изменение конъюнктуры и, взвесив все это, тем не менее уверены в сравнительно быстрой и выгодной реализации ценных бумаг своего предприятия.

При кажущейся простоте учета денежных расчетов и, в частности, кассовых операций, тем не менее, многие практические работники допускают грубые нарушения действующих правил учета и расчетов наличными деньгами. Это порой оборачивается для предприятия значительными финансовыми потерями в виде штрафных санкций. При проведении проверки ревизоры контролируют соблюдение предприятиями платежной и договорной дисциплины, а также содействуют применению наиболее целесообразных форм расчетов. Таким образом, бухгалтерия должна исходить из принципа, что умелое использование денег и денежных средств само по себе может приносить предприятию дополнительный доход.

Таким образом, наличие в достаточном объеме финансовых ресурсов, их эффективное использование, предопределяют хорошее финансовое положение предприятия платежеспособность, финансовую устойчивость, ликвидность. В этой связи важнейшей задачей предприятий является изыскание резервов увеличения собственных финансовых ресурсов и наиболее эффективное их использование в целях повышения эффективности работы предприятия в целом.

Успешная деятельность предприятия не возможна без разумного управления финансовыми ресурсами. Нетрудно сформулировать цели для достижения которых необходимо рациональное управление финансовыми ресурсами :

- выживание фирмы в условиях конкурентной борьбы;

- избежание банкротства и крупных финансовых неудач;

- лидерство в борьбе с конкурентами;

- максимизация рыночной стоимости фирмы;

- приемлемые темпы роста экономического потенциала фирмы;

- рост объемов производства и реализации;

- максимизация прибыли;

- минимизация расходов;

- обеспечение рентабельной деятельности и т.д.

Приоритетность той или иной цели может выбираться предприятием в зависимости от отрасли, положения на данном сегменте рынка и от многого другого, но удачное продвижение к выбранной цели во многом зависит от совершенства управления финансовыми ресурсами предприятия.

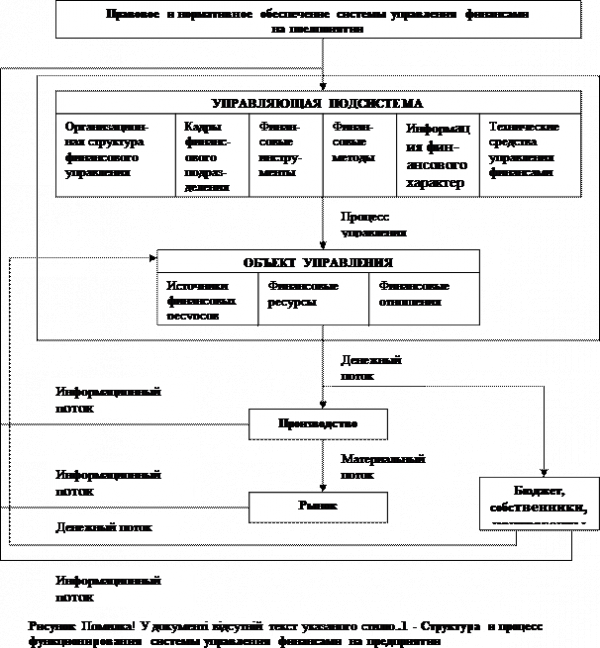

Логика функционирования управления финансовыми ресурсами представлена на рисунке 1.2.

Организационная структура системы управления финансами хозяйствующего субъекта, а также ее кадровый состав могут быть построены различными способами в зависимости от размеров предприятия и вида его деятельности. Для крупной компании наиболее характерно обособление специальной службы, руководимой вице-президентом по финансам (финансовым директором) и, как правило, включающей бухгалтерию и финансовый отдел. На небольших предприятиях роль финансового менеджера обычно выполняет главный бухгалтер.

Управление финансовыми ресурсами фирмы, ввиду многовариантности его проявления, на практике невозможно осуществлять без профессиональной организации этой работы.

Долгое время в отечественной практике финансовые службы фирм не имели самостоятельного значения, их работа сводилась к обслуживанию расчетов с использованием строго определенных форм, составлению элементарных финансовых планов и отчетов, не имеющих реальных последствий. Реальные последствия имела только работа бухгалтерии, то есть было целесообразным объединять финансовую работу с бухгалтерской в рамках одной службы — бухгалтерии.

Такая практика организации финансов существовала и существует до сих пор на большинстве российских предприятий. Но руководителю предприятия следует принять во внимание, что одновременно быть хорошим бухгалтером и хорошим финансистом человек не может.

Главное в работе бухгалтера — способность внимательно разобраться в первичных документах и в соответствии с инструкциями и циркулярами точно отразить их в бухгалтерских регистрах.

Совсем другое требуется от финансового менеджера. Работа этой профессии связана с принятием решений в условиях неопределенности, что вытекает из многовариантности исполнения одной и той же финансовой трансакции. Работа финансиста требует гибкости ума, это должна быть натура творческая, способная рисковать и оценивать степень риска, воспринимать новое в быстро меняющейся внешней среде /4/.

Сопоставляя особенности двух профессий, не следует забывать об очень тесной взаимосвязи между ними, которую кратко можно выразить так: если бухгалтер фиксирует денежное значение осуществленных трансакций, отображая их в итоговом документе — балансе, то финансист формирует эти значения из множества неизвестных. В сущности, все функции по поиску значений этих неизвестных и есть финансовая работа.

Сегодня предприятие при организации адекватной времени финансовой работы сталкивается с большими трудностями. Опыт успешно работающих фирм показал, что кратчайший путь разрешения этой проблемы находится в руках руководителя предприятия. Сегодня признание получили два подхода к реорганизации финансовой службы фирмы:

- если руководитель — профессиональный финансист, он сам координирует реорганизацию финансовой службы. Это оптимальный вариант, но в отечественной практике это скорее исключение, чем правило;

— руководитель, понимающий задачи и функции современной финансовой службы фирмы, но не будучи профессиональным финансистом, не знающий тонкостей этой профессии, привлекает стороннюю организацию для постановки и внедрения на практике необходимой модели организации финансовой работы.

Независимо от выбранного подхода к реорганизации финансовой службы, фирма стремится к созданию некой стандартной модели организации финансовой работы, адекватной рыночным условиям. Принципиальная схема этой модели показана на рисунке 1.3. Приведенная схема нетиповая, а состав ее элементов может варьировать в зависимости от вида компании, ее размеров и прочих факторов.

|

Главное, что следует отметить в работе финансового менеджера, это то, что она либо составляет часть работы высшего звена управления фирмы, либо связана с предоставлением ему аналитической информации, необходимой и полезной для принятия управленческих решений финансового характера.

Тем самым подчеркивается исключительная важность этой функции. Вне зависимости от организационной структуры фирмы финансовый менеджер отвечает за анализ финансовых проблем, принятие в некоторых случаях решений или выработку рекомендаций высшему руководству.

В условиях рыночной экономики финансовый менеджер становится одной из ключевых фигур на предприятии. Он ответственен за постановку проблем финансового характера, анализ целесообразности использования того или иного способа их решения и иногда за принятие окончательного решения по выбору наиболее приемлемого варианта действий. Однако если поставленная проблема имеет существенное значение для предприятия, он может быть лишь советником высшего управленческого персонала /9/.

Финансовый менеджер осуществляет оперативную финансовую деятельность. В общем случае деятельность финансового менеджера может быть структурирована следующим образом:

- Общий финансовый анализ и планирование;

- Обеспечение предприятия финансовыми ресурсами (управление источниками средств);

- Распределение финансовых ресурсов (инвестиционная политика и управление активами).

Выделенные направления деятельности одновременно определяют и основные задачи, стоящие перед менеджером. Состав этих задач может быть детализирован следующим образом.

В рамках первого направления осуществляется общая оценка:

- активов предприятия и источников их финансирования;

- величины и состава ресурсов, необходимых для поддержания достигнутого экономического потенциала предприятия и расширения его деятельности;

- источников дополнительного финансирования;

- системы контроля за состоянием и эффективностью использования финансовых ресурсов.

Второе направление предполагает детальную оценку:

- объема требуемых финансовых ресурсов;

- формы их представления (долгосрочный или краткосрочный кредит, денежная наличность);

- степени доступности и времени представления (доступность финансовых ресурсов может определяться условиями договора;

- финансы должны быть доступны в нужном объеме и в нужное время);

- стоимости обладания данным видом ресурсов (процентные ставки, прочие формальные и неформальные условия предоставления данного источника средств);

- риска, ассоциируемого с данным источником средств (так, капитал собственников как источник средств гораздо менее рискован, чем срочная ссуда банка).

Третье направление предусматривает анализ и оценку долгосрочных и краткосрочных решений инвестиционного характера:

- оптимальность трансформации финансовых ресурсов;

- эффективность финансовых вложений.

Принятие финансовых решений с использованием приведенных оценок выполняется в результате анализа альтернативных решений, учитывающих компромисс между требованиями ликвидности, финансовой устойчивости и рентабельности.

Управление финансовыми ресурсами является одной из ключевых подсистем общей системы управления предприятием. В ее рамках решаются следующие вопросы:

- Каковы должны быль величина и оптимальный состав активов предприятия, позволяющие достичь поставленные перед предприятием цели и задачи?

- Где найти источники финансирования и каков должен быть их оптимальный состав?

- Как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающее платежеспособность и финансовую устойчивость предприятия?

Существуют различные подходы к трактовке понятия «финансовый инструмент». В наиболее общем виде под финансовым инструментом понимается любой контракт, по которому происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств другого предприятия.

Финансовые активы включают:

- денежные средства;

- контрактное право получить от другого предприятия денежные средства или любой другой вид финансовых активов;

- контрактное право обмена финансовыми инструментами с другим предприятием на потенциально выгодных условиях;

- акции другого предприятия.

К финансовым обязательствам относятся контрактные обязательства:

- выплатить денежные средства или предоставить какой-то иной вид финансовых активов другому предприятию;

- обменяться финансовыми инструментами с другим предприятием на потенциально невыгодных условиях (в частности, такая ситуация может возникнуть при вынужденной продаже дебиторской задолженности).

Финансовые инструменты подразделяются на первичные (денежные средства, ценные бумаги, кредиторская и дебиторская задолженность по текущим операциям) и вторичные, или производные (финансовые опционы, фьючерсы, форвардные контракты, процентные свопы, валютные свопы).

Существует и более упрощенное понимание сущности понятия «финансовый инструмент». В соответствии с ним выделяют три основные категории финансовых инструментов: денежные средства (средства в кассе и на расчетном счете, валюта), кредитные инструменты (облигации, форвардные контракты, фьючерсы, опционы, свопы и др.) и способы участия в уставном капитале (акции и паи).

Методы финансового управления многообразны. Основными из них являются: прогнозирование, планирование, налогообложение, страхование, самофинансирование, кредитование, система расчетов, система финансовой помощи, система финансовых санкций, система амортизационных отчислений, система стимулирования, принципы ценообразования, трастовые операции, залоговые операции, трансфертные операции, факторинг, аренда, лизинг. Составным элементом приведенных методов являются специальные ставки, дивиденды, котировка валютных курсов, акциз, дисконт и др. основу информационного обеспечения системы финансового управления составляет любая информация финансового характера:

- бухгалтерская отчетность;

- сообщения финансовых органов;

- информация учреждений банковской системы;

- информация товарных, фондовых, валютных бирж;

- прочая информация.

Техническое обеспечение системы финансового управления является самостоятельным и весьма важным ее элементом. Многие современные системы, основанные на безбумажной технологии (межбанковские расчеты, взаимозачеты, расчеты с помощью кредитных карточек и др.), невозможны без применения компьютерных сетей, прикладных программ.

Функционирование любой системы финансового управления осуществляется в рамках действующего правового и нормативного обеспечения. Сюда относятся: законы, указы Президента, постановления правительства, приказы и распоряжения министерств и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др.

Таким образом, в заключение данного реферата, стоит отметить, что цель достигнута. Для этого было рассмотрено общее понятие финансовых ресурсов, основные точи зрения на определения этого понятия. Помимо этого, были описаны основные источники формирования финансовых ресурсов. Далее, было изучено, какие существуют основные направления использования финансовых ресурсов. Ну и, наконец, были рассмотрены основные аспекты управления ими.

1.Ковалев, В.В. Финансы: Учебник/ Под ред. В.В. Ковалева – 2-е изд. перераб. И доп. – М.: Проспект, 2004 – 514 с.

2.Савицкая, Г.В. Анализ хозяйственной деятельности предприятия: Учебник / под ред. Г.В. Савицкой -2-е изд., перераб. И доп. — М: ИНФРА-М, 2003-349 с.

3.http://www.finansistio.ru/

4. http://www.ereport.ru