Приложение 1………………………………………………………………………………….. 45

Приложение 2………………………………………………………………………………….. 46

Приложение 3………………………………………………………………………………….. 47

Приложение 4………………………………………………………………………………….. 49

Приложение 5………………………………………………………………………………….. 51

Дипломная работа содержит 51 страницу, 14 таблиц, 4 рисунка, 12 первоисточников, 5 приложений.

Объектом исследования выступает акционерное общество (АО) «Теренгульский леспромхоз». При проведении анализа управления финансовыми ресурсами предприятия АО использовалась традиционная схема оценки – расчет по балансовым данным коэффициентов финансовой устойчивости и платежеспособности и сопоставление их уровней с так называемыми нормативными уровнями. Рассмотрены вопросы финансового планирования на предприятии, проанализированы финансовые результаты: размеры прибыли и рентабельность капитала.

При рассмотрении теоретических вопросов управления финансовыми ресурсами мною были использованы:

следующие учебные пособия

1. Балабанов И.Т. “Основы финансового менеджмента. Как управлять капиталом?” М. Финансы и статистика. 1994 г.

2. Ковалев В.В. «Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности». М. Финансы и статистика, 1996 г.

3. Крейнина М.Н. “Финансовый менеджмент предприятия. Методы оценки”,1997г.

Статьи периодических изданий:

1. Журнал “Октябрь”, N1, 1996. Марченко Г. “От кризиса к стабилизации. Дальнейшая судьба реформ в России”

Законодательные акты:

Методы анализа финансового состояния организации

... заемных ресурсов, разработка моделей изменения финансового состояния при разнообразных вариантах использования ресурсов. Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия. Группы потребителей, которым необходимы результаты анализа финансового состояния организации ...

1. Постановление Правительства РФ от 5 августа 1992 года №552. «Об утверждении Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли» (редакция от 12.07.1999)

2. Инструкция Госналогслужбы РФ №37 от 10.08.95 г. (ред. от 06.07.99) «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций».

мною сделаны рекомендации

Леспромхозу необходимо наиболее эффективно управлять запасами: рассчитать оптимальный объем запасов необходимый для удовлетворения потребностей рынка и нормального обеспечения производственного процесса. Кроме того, ввести в штаты менеджера по управлению финансами.

Общеизвестно, что в современных условиях в финансовой жизни предприятий происходят наиболее болезненные процессы. Столкновение старых подходов к организации финансовой работы с новыми требованиями жизни, с новыми функциями финансов предприятия — одна из главных причин «пробуксовки» реформ в реальном секторе экономики.

Рано или поздно руководители предприятия сталкиваются с проблемами управления финансовыми ресурсами: выясняется, что показатели и процедуры, использовавшиеся ранее для планирования деятельности предприятия, например объем произведенной продукции, не позволяют ему успешно конкурировать из-за высокой себестоимости продукции. Появление конкурентов не только начинает препятствовать получению привычных прибылей, но сводит иногда прибыль до нуля.

Понимание того, что на предприятии необходимо менять систему управления, снижать издержки, более эффективно управлять финансовыми ресурсами приходит быстро. Вопрос в том, как это сделать? Как подсчитать истинную себестоимость вида продукции, как спланировать закупки при имеющихся запасах, в совершенствование каких процессов в первую очередь необходимо инвестировать средства и т. д. Рассмотрению этих вопросов посвящена данная дипломная работа.

Главная цель данной работы — проанализировать организацию и эффективность управления финансовыми ресурсами исследуемого предприятия, выявить основные проблемы в управлении финансами и дать рекомендации по управлению финансовыми ресурсами.

Стратегическими задачами разработки рекомендаций являлись: максимизация прибыли предприятия, оптимизация структуры предприятия и повышение его финансовой устойчивости, обеспечение инвестиционной привлекательности предприятия, создание эффективного механизма управления финансовыми ресурсами.

В данной работе — исследуется финансовое состояние предприятия АО «Теренгульский леспромхоз», с целью выявить основные проблемы финансовой деятельности и дать рекомендации по управлению финансами.

Исходя из поставленных целей, можно сформулировать задачи :

- предварительный обзор баланса и анализ его ликвидности;

- характеристика имущества предприятия: основных и оборотных средств и их оборачиваемости, выявление проблем;

- характеристика источников средств предприятия: собственных и заемных;

- оценка финансовой устойчивости;

- расчет коэффициентов ликвидности;

- анализ прибыли и рентабельности;

- разработка мероприятий по улучшению финансово — хозяйственной деятельности.

Для решения вышеперечисленных задач была использована годовая бухгалтерская отчетность АО «Теренгульский леспромхоз» за 1998, 1999 годы, а именно:

Мобилизация предприятием финансовых ресурсов путем эмиссии ценных бумаг

... целью образования финансовых ресурсов 1.1 Методы мобилизации финансовых средств предприятия для финансирования своей деятельности Термин «финансовые ресурсы» в экономической литературе имеет различные толкования. Приведем наиболее полное: «Финансовые ресурсы предприятия — это все источники денежных средств, аккумулируемые предприятием для формирования ...

- бухгалтерский баланс (форма № 1 по ОКУД), приложение 1

- приложение к бухгалтерскому балансу (форма № 5 по ОКУД)

- отчет о движении денежных средств (форма № 4 по ОКУД)

- отчет о прибылях и убытках (форма № 2 по ОКУД)

Объектом исследования является акционерное общество (АО) «Теренгульский леспромхоз». Предмет анализа — финансовые процессы предприятия и конечные производственно — хозяйственные результаты его деятельности.

АО «Теренгульский леспромхоз» — это производственное предприятие, которое занимается лесозаготовками, лесопилением, деревообработкой. Конечной продукцией являются пиломатериалы, которые предприятие реализует как на внутреннем, так и на внешних рынках. В настоящее время на предприятии работает около 76 человек.

АО «Теренгульский леспромхоз» находится в селе Ясашная Ташла Ульяновской области. В селе очень сложное экономическое положение, связанное с простоем лесопромхоза, от которого главным образом зависит жизнедеятельность села. В связи с этим предприятие находится в условиях неблагоприятной внешней среды (взаимные неплатежи, срывы поставок и т. д.).

У него существует множество финансовых и других проблем, которые необходимо анализировать для выявления ключевых, и возможности воздействовать на них. В силу всего выше перечисленного необходимо детально рассмотреть все стороны и аспекты финансовой деятельности данного предприятия.

1.1. Финансовые ресурсы предприятия и принципы их организации.

Финансовые ресурсы предприятия — это часть денежных средств в форме доходов и внешних поступлений, предназначенных для выполнения финансовых обязательств и осуществления затрат по обеспечению расширенного воспроизводства.

Финансовые ресурсы и капитал представляют собой главные объекты исследования финансов предприятия. В условиях регулируемого рынка чаще применяется понятие «капитал», который является для финансиста реальным объектом и на который он может воздействовать постоянно с целью получения новых доходов предприятия. В этом качестве капитал для финансиста-практика — объективный фактор производства. Таким образом, капитал — это часть финансовых ресурсов, задействованных предприятием в оборот и приносящих доходы от этого оборота. В таком смысле капитал выступает как превращенная форма финансовых ресурсов.

В такой трактовке принципиальное различие между финансовыми ресурсами и капиталом предприятия состоит в том, что на любой момент времени финансовые ресурсы больше или равны капиталу предприятия. При этом равенство означает, что у предприятия нет никаких финансовых обязательств и все имеющиеся финансовые ресурсы пущены в оборот. Однако это не значит, что чем больше размер капитала приближается к размеру финансовых ресурсов, тем эффективнее предприятие работает.

В реальной жизни равенства финансовых ресурсов и капитала у работающего предприятия не бывает. Финансовая отчетность строится так, что разницу между финансовыми ресурсами и капиталом нельзя обнаружить. Дело в том, что в стандартной отчетности представлены не финансовые ресурсы как таковые, а их превращенные формы — обязательства и капитал.

Из определения финансовых ресурсов следует, что по происхождению они разделяются на внутренние (собственные) и внешние (привлеченные).

В свою очередь внутренние в реальной форме представлены в стандартной отчетности в виде чистой прибыли и амортизации, а в превращенной форме — в виде обязательств перед служащими предприятия.

Чистая прибыль представляет собой часть доходов предприятия, которая образуется после вычета из общей суммы доходов обязательных платежей — налогов, сборов, штрафов, пени, неустоек, части процентов и других обязательных выплат. Чистая прибыль находится в распоряжении предприятия и распределяется по решениям ее руководящих органов.

Внешние или привлеченные финансовые ресурсы делятся также на две группы: собственные и заемные. Такое деление обусловлено формой капитала, в которой он вкладывается внешними участниками в развитие данной предприятия: как предпринимательский или как ссудный капитал. Соответственно результатом вложений предпринимательского капитала является образование привлеченных собственных финансовых ресурсов, результатом вложений ссудного капитала — заемные средства.

Предпринимательский капитал представляет собой капитал, вложенный (инвестированный) в различные предприятия с целью получения прибыли и прав на управление фирмой.

Ссудный капитал — это денежный капитал, предоставленный в долг на условиях возвратности и платности. В отличие от предпринимательского капитала ссудный не вкладывается в предприятие, а передается ему во временное пользование с целью получения процента.

Состав и структура источников финансовых ресурсов АО «Теренгульский леспромхоз» за период 1998-99 г.г. приведены в табл.1.

Таблица 1

|

Источники финансовых ресурсов |

1.01.98г. |

1.01.99г. |

Абс. отклон. |

|||

|

сумма, тыс.р. |

уд.вес, % |

Сумма, тыс.р. |

уд.вес, % |

сумма, тыс.р. |

уд.вес, % |

|

|

1. Всего источников финансовых ресурсов, в том числе: |

4 209 |

100,0 |

6 514 |

100,0 |

2 305 |

0,0 |

|

1.1 Собственные источники |

3 667 |

87 |

3 667 |

56,3 |

0 |

-30,7 |

|

1.2 Заемные источники, в том числе: |

542 |

13 |

2 847 |

43,7 |

2306 |

30,9 |

|

Краткосрочные кредиты |

0 |

0 |

930 |

32,65 |

930 |

32,65 |

|

Кредиторская задолженность всего |

542 |

100 |

1 917 |

67,35 |

1 375 |

-32,65 |

1.2. Финансовый механизм.

Все финансовые ресурсы предприятия как внутренние, так и внешние в зависимости от времени, в течение которого они находятся в распоряжении предприятия, делятся на краткосрочные (до одного года) и долгосрочные (свыше одного года).

Это деление достаточно условно, а масштаб временных интервалов зависит от финансового законодательства страны, правил ведения финансовой отчетности.

В денежной форме капитал предприятия сколь-нибудь продолжительное время оставаться не может, поскольку он должен зарабатывать новые доходы. Пребывая в денежной форме в виде остатков денежных средств в кассе предприятия, либо на ее расчетном счете, в банке они не приносят доходов или почти не приносят. Превращение капитала из денежной формы в производительную называется финансированием.

Различают две формы финансирования: внешнее и внутреннее. Такое деление обусловлено жесткой связью между формами финансовых ресурсов и капитала предприятия с процессом финансирования. Характеристика видов финансирования предприятия представлена в табл. 2.

Таблица 2.

Структура источников финансирования предприятия

|

Виды финансирования |

Внешнее финансирование |

Внутреннее финансирование |

|

Финансирование на основе собственного капитала |

1. Финансирование на основе вкладов и долевого участия (например, выпуск акций, привлечение новых пайщиков) |

2. Финансирование за счет прибыли после налогообложения (самофинансирование в узком смысле) |

|

Финансирование на основе заемного капитала |

3. Кредитное финансирование (например, на основе займов, ссуд, банковских кредитов, кредитов поставщиков) |

4. Заемный капитал, формируемый на основе доходов от продаж — отчисления в резервные фонды (на пенсии, на возмещение ущерба природе ведением горных разработок, на уплату налогов) |

|

Смешанное финансирование на основе собственного и заемного капитала |

5. Выпуск облигаций, которые можно обменять на акции, опционные займы, ссуды на основе предоставления права участия в прибыли, выпуск привилегированных акций |

6. Особые позиции, содержащие часть резервов (т.е. не облагаемые пока налогом отчисления) |

Собственные привлеченные финансовые ресурсы — это базовая часть всех финансовых ресурсов предприятия, которая базируется на момент создания предприятия и находится в ее распоряжении на всем протяжении ее жизни. Эта часть финансовых ресурсов — уставный фонд или уставнй капитал предприятия. Уставной капитал формируется за счет выпуска и последующей продажи акций (обыкновенных, привилегированных).

За время жизни предприятия его уставной капитал может дробиться, уменьшаться и увеличиваться, в том числе за счет части внутренних финансовых ресурсов предприятия.

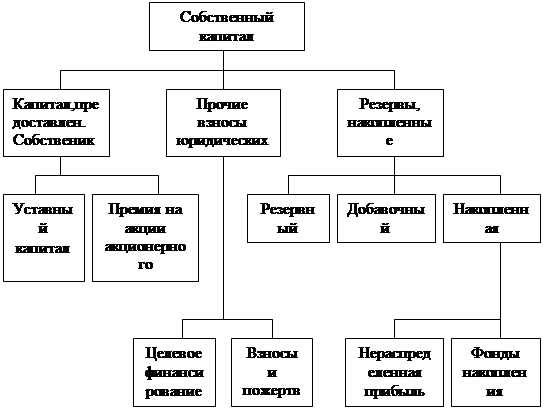

Структура собственного капитала предприятия представлена на рис.1.

Источниками собственных финансовых ресурсов являются :

- уставный капитал (средства от продажи акций и паевые взносы участников);

- резервы, накопленные предприятием;

— прочие взносы юридических и физических лиц (целевое финансирование, пожертвования, благотворительные взносы и др.).

|

Рис.1. Структура собственного капитала предприятия.

При создании предприятия источником приобретения основных средств, нематериальных активов, оборотных средств являлся уставный капитал. За счет него создавались необходимые условия для осуществления предпринимательской деятельности. Уставной капитал представляет собой сумму средств, предоставленных собственниками для обеспечения уставной деятельности предприятия.

Уставный капитал предприятия формировался при первоначальном инвестировании средств. Его величина объявлялась при регистрации предприятия, а любые корректировки размера уставного капитала (дополнительная эмиссия акций, снижение номинальной стоимости акций, внесение дополнительных вкладов, прием нового участника, присоединение части прибыли и др.) допускаются лишь в случаях и в порядке, предусмотренных действующим законодательством и учредительными документами.

1.3. Планирование и использование выручки от реализации.

В процессе производства продукции, выполнения работ, оказания услуг создается новая стоимость, которая определяется суммой выручки от реализации.

Выручка от реализации является основным источником возмещения затраченных на производство продукции (работ, услуг) средств, формирования фондов денежных средств, ее своевременное поступление обеспечивает непрерывность кругооборота средств, бесперебойность процесса деятельности предприятия. Несвоевременное поступление выручки влечет перебои в деятельности, снижение прибыли, нарушение договорных обязательств, штрафные санкции.

Использование выручки отражает начальный этап распределительных процессов. Из полученной выручки предприятие возмещает материальные затраты на сырье, материалы, топливо, электроэнергию, другие предметы труда, а также оказанные предприятию услуги. Дальнейшее распределение выручки связано с формированием амортизационных отчислений как источника воспроизводства основных фондов и нематериальных активов. Оставшаяся часть выручки — это валовой доход или вновь созданная стоимость, которая направляется на оплату труда и формирование прибыли предприятия, а также на отчисления во внебюджетные фонды, налоги (кроме налога на прибыль), другие обязательные платежи.

1.4. Прибыль предприятия.

Поступление выручки от реализации свидетельствует о завершении кругооборота средств. До поступления выручки издержки производства и обращения финансируются за счет источников формирования оборотных средств. Результат кругооборота вложенных в деятельность средств — возмещение затрат и создание собственных источников финансирования: амортизационных отчислений и прибыли.

Прибыль и амортизационные отчисления являются результатом кругооборота средств, вложенных в производство, и относятся к собственным финансовым ресурсам предприятия, которыми они распоряжаются самостоятельно. Оптимальное использование амортизационных отчислений и прибыли по целевому назначению позволяет возобновить производство продукции на расширенной основе.

Назначение амортизационных отчислений — обеспечивать воспроизводство основных производственных фондов и нематериальных активов. Амортизация по своей экономической сущности — это процесс постепенного переноса стоимости основных средств и нематериальных активов (а также малоценных и быстроизнашивающихся предметов) по мере их износа на производимую продукцию, превращения в процессе реализации в денежную форму и накопления ресурсов для последующего воспроизводства активов, которые амортизируются. Это целевой источник финансирования инвестиционного процесса.

Прибыль как экономическая категория — это чистый доход, созданный прибавочным трудом. Прибыль является экономическим показателем, характеризующим финансовые результаты предпринимательской деятельности. Кроме того, через прибыль реализуется принцип материальной заинтересованности в процессе ее распределения и использования, а также принцип материальной ответственности. Наконец, прибыль, остающаяся в распоряжении предприятия — это многоцелевой источник финансирования его потребностей, но основные направления ее использования можно определить как накопление и потребление. Пропорции распределения прибыли на накопление и потребление определяют перспективы развития предприятия.

1.5. Распределение прибыли.

Прибыль является источником финансирования разных по экономическому содержанию потребностей. При ее распределении пересекаются интересы как общества в целом в лице государства, так и предпринимательские интересы предприятий и их контрагентов, интересы отдельных работников. В отличие от амортизационных отчислений прибыль не остается полностью в распоряжении предприятия, ее значительная часть в виде налогов поступает в бюджет, что определяет еще одну сферу финансовых отношений, которые возникают между предприятием и государством по поводу распределения созданного чистого дохода.

Распределение оставшейся после этого части прибыли — прерогатива предприятия.

Амортизационные отчисления и часть прибыли, направляемая на накопление, составляют денежные ресурсы предприятия, используемые на его производственное и научно — техническое развитие, формирование финансовых активов — приобретение ценных бумаг, вклады в уставной капитал других предприятий и т. п. Другая часть прибыли, используемая на накопление, направляется на социальное развитие предприятия. Часть прибыли используется на потребление, в результате чего возникают финансовые отношения между предприятием и лицами, как занятыми, так и не занятыми на предприятии.

Распределение прибыли может производиться путем образования специальных фондов — фонда накопления, фонда потребления, резервных фондов — или путем непосредственного расходования чистой прибыли на отдельные цели. В первом случае на предприятии дополнительно составляются сметы расходования фондов потребления и накопления как приложение к финансовому плану. Во втором случае распределение прибыли отражается в финансовом плане.

Фонд накопления используется на научно — исследовательские, проектные, конструкторские и технологические работы, разработку и освоение новых видов продукции, технологических процессов, на затраты, связанные с технологическим перевооружением и реконструкцией, на погашение долгосрочных ссуд и уплату процентов по ним, уплату процентов по краткосрочным ссудам сверх сумм, относимых на себестоимость продукции, прирост оборотных средств, затраты на проведение природоохранных мероприятий, взносы в качестве вкладов учредителей в создание уставных капиталов других предприятий, взносы союзам, ассоциациям, концернам, если предприятие входит в их состав, и др.

Фонд потребления используется на социальное развитие и социальные нужды. За счет него финансируются расходы по эксплуатации объектов социально-бытового назначения, находящихся на балансе предприятия, строительство объектов непроизводственного назначения, проведение оздоровительных и культурно-массовых мероприятий, осуществляется выплата некоторых специальных премий, оказание материальной помощи, доплата к пенсиям, компенсация удорожания стоимости питания в столовых и буфетах и т.п.

Прибыль – основной источник формирования резервного фонда. Этот капитал предназначен для возмещения непредвиденных потерь и возможных убытков от хозяйственной деятельности, т.е. является страховым по своей природе. Порядок формирования резервного капитала определяется нормативными документами, регулирующими деятельность предприятия данного типа, а также его уставными документами.

В современных условиях хозяйствования распределение и использование амортизационных отчислений и прибыли на предприятиях не всегда сопровождается созданием обособленных денежных фондов. Амортизационный фонд как таковой не формируется, а решение вопроса о распределении прибыли в фонды специального назначения оставлено в компетенции предприятия, но это не меняет сущности распределительных процессов, отражающих использование финансовых ресурсов предприятия.

2.1. Задачи и методы финансового планирования.

Финансовый план – является итоговым документом, для разработки которого необходимо предварительно учесть и рассчитать все возможные изменения в условиях деятельности предприятия, которые могут произойти в планируемом периоде по сравнению с условиями базисного периода.

Для расчетов влияния этих изменений на финансовые показатели предприятия существует несколько методов. Они различаются тем, какая исходная база выбирается для финансового планирования.

метод, базирующийся на планируемом объеме реализации.

От объема реализации зависит большинство показателей финансового плана: прибыль, платежи в бюджет и внебюджетные фонды, отчисления в резервный и другие фонды предприятия и т.д.

Финансовый план можно рассматривать как задание по отдельным показателям, а также как финансовый документ, обеспечивающий взаимоувязку показателей развития предприятия с имеющимися ресурсами, взаимодействие совокупной стоимостной оценки средств, участвующих в воспроизводственном процессе, и используемого денежного капитала.

Задачи финансового планирования:

1. Обеспечение нормального воспроизводственного процесса необходимыми источниками финансирования.

2. Соблюдение интереса акционеров и других инвесторов. Бизнес-план, содержащий подробное финансовое обоснование инвестиционного проекта, является для инвесторов основным документом, стимулирующим вложение капитала.

3. Гарантия выполнения обязательств предприятия перед бюджетом и внебюджетными фондами, банками и другими кредиторами. Оптимальная для данного предприятия структура капитала приносит максимальную прибыль и обеспечивает платежи в бюджет на минимально необходимом уровне.

4. Выявление резервов и мобилизация ресурсов в целях эффективного использования прибыли и других доходов, включая и внереализационные.

5. Контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия.

Стратегический финансовый план оперделяет важнейшие показатели, пропорции и темпы расширенного воспроизводства;является главной формой реализации целевых установок, стратегии инвестиций и предполагаемых накоплений.

Для составления финансового плана АО «Теренгульский леспромхоз» проанализируем его финансовые показатели и финансовую устойчивость в отчетном периоде.

2.2. Оценка финансового состояния предприятия.

Оценка финансового состояния может быть выполнена с различной степенью детализации, в зависимости от цели анализа, имеющейся информации и т.д.

Содержание и основная целевая установка финансового анализа — оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта — это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.

В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Принято выделять два вида финансового анализа — внутренний и внешний. Внутренний анализ проводится работниками предприятия (финансовыми менеджерами).

Внешний анализ проводится аналитиками, являющимися посторонними лицами для предприятия (например, аудиторами).

Анализ финансового состояния предприятия преследует несколько целей:

- определение финансового положения;

- выявление изменений в финансовом состоянии в пространственно-временном разрезе;

- выявление основных факторов, вызывающих изменения в финансовом состоянии;

- прогноз основных тенденций финансового состояния.

Финансовое состояние предприятия

Основной формой при анализе финансового состояния является баланс. Согласно действующим нормативным документам баланс в настоящее время состав яется в оценке нетто (учет основных средств и МБП по остаточной стоимости без учета износа).

Итог баланса даёт ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Исследовать структуру и динамику финансового состояния предприятия удобно при помощи сравнительного аналитического баланса.

Сравнительный аналитический баланс можно получить из исходного баланса путём сложения однородных по своему составу и экономическому содержанию статей баланса и дополнения его показателями структуры, динамики и структурной динамики. Аналитический баланс охватывает много важных показателей, характеризующих статику и динамику финансового состояния организации.

2.3. Анализ финансовой у стойчивости предприятия.

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных финансовых ресурсов — за счёт заёмных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Финансовая устойчивость — это определённое состояние счетов предприятия, гарантирующее его постоянную платежеспособность. В результате осуществления хозяйственных операций финансовое состояние предприятия может улучшиться. Поток хозяйственных операций, совершаемых ежедневно, является как бы «возмутителем» определённого состояния финансовой устойчивости, причиной перехода из одного типа устойчивости в другой. Знание предельных границ изменения источников средств для вложения капитала в основные фонды или производственные запасы позвол яет генерировать такие потоки хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: сколько организация независима с финансовой точки зрения, раст е т или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задач ам её финансово-хозяйственной деятельности.

Из всего набора имеющихся коэффициентов (табл. 3) для всесторонней оценки финансового состояния АО «Теренгульский леспромхоз» достаточно двух показателей:

- коэффициент текущей ликвидности (иначе называемый общим коэффициентом покрытия), приведенный в табл.4 ;

- коэффициент соотношения заемных и собственных средств.

Таблица 3

Расчет показателей финансовой устойчивости АО «Теренгульский леспромхоз»

|

Показатели |

Ед. Измерения |

Значения за 1999 г. |

|

1. Капитал и резервы |

Руб. |

3 667 076 |

|

2. Заемные средства |

Руб. |

2 847 165 |

|

3. Оборотные активы |

Руб. |

3 307 021 |

|

4. Внеоборотные активы |

Руб. |

2 896 908 |

|

5. Собственные оборотные средства (стр.1 – стр.4 – стр.16 + стр.6) |

Руб. |

459 856 |

|

6. Долгосрочные пассивы |

Руб. |

0 |

|

7. Сумма основных средств, сырья, материалов, незавершенного производства, МБП |

Руб. |

5 074 284 |

|

8. Стоимость активов |

Руб. |

6 514 241 |

|

9. Коэффициент соотношения заемных и собственных средств (стр. 2 : стр. 1) |

Б/р |

0,77 |

|

10. Коэффициент обеспеченности собственными средствами (стр. 5 : стр. 3) |

Б/р |

0,13 |

|

11. Коэффициент маневренности собственных средств (стр. 5 : стр. 1) |

Б/р |

0,12 |

|

12. Индекс постоянного актива (стр.4 : стр. 1) |

Б/р |

0,78 |

|

13. Коэффициент автономии (стр. 1 : стр.8) |

Б/р |

0,56 |

|

14. Коэффициент долгосрочного привлечения заемных средств (стр.6 : стр.8) |

Б/р |

0 |

|

15. Коэффициент реальной стоимости имущества (стр 7 : стр 8) |

Б/р |

0,77 |

|

16. Убытки |

Руб. |

310312 |

Таблица 4

Расчет коэффициента текущей ликвидности АО «Теренгульский леспромхоз» за 1999 год

|

Показатели |

Единица измерения |

Фактические значения |

|

1. Оборотные активы (Ао) |

Руб. |

3 307 021 |

|

2.Краткосрочная задолженность (Дк) |

Руб. |

1 917 405 |

|

3.Коэффициент текущей ликвидности, К тл (строка 1 : строку 2) |

Б /р |

1,72 |

Ктл получился меньше 2, минимального нормативного значения коэффициента текущей ликвидности, т.е по официальной методике леспромхоз следует признать неплатежеспособным предприятием.

2.4. Анализ эффективности использования оборотных средств.

В табл.1 приведен состав имущества предприятия.

В составе имущества к началу отчетного года оборотные средства составляли 18,25%. За прошедший период они возросли на 2 538 785 рублей, а их удельный вес в стоимости активов предприятия поднялся до 50,7%.

Доля наиболее мобильных денежных средств и краткосрочных финансовых вложений возросла на 2,6% (на 161 612 рублей) в структуре оборотных средств. Но несмотря на рост в 8 раз, доля их в структуре оборотных средств составила лишь 5,6% на конец отчетного года, при 3% на конец 1998 года.

Таблица 5.

Оценка имущества (средств) предприятия

|

Показатели |

1998 |

1999 |

Отклонения 1998 |

Отклонения 1999 |

||||||||

|

На начало Года |

На конец года |

На начало Года |

На конец года |

Абсолют |

% |

Абсолют |

% |

|||||

|

1 .Всего имущества (строка 399) |

4 847 436 |

4 208 747 |

4 208 747 |

6 514 241 |

-638 689 |

86.8 |

2 305 494 |

154.7 |

||||

|

в том числе: |

||||||||||||

|

Внеоборотные активы |

||||||||||||

|

2 .ОС и прочие внеоборотные. Активы (строка 190) |

3 810 013 |

3 190 599 |

3 190 599 |

2 896 908 |

-619 414 |

83.7 |

-293691 |

90.8 |

||||

|

— то же в % к имуществу |

78.6 |

75.8 |

75.8 |

44.5 |

-2.8 |

-31.3 |

||||||

|

2.1.Нематериальные активы (строка 110) |

||||||||||||

|

-то же в % к внеоборотным активам |

||||||||||||

|

2.2.Основные средства (строка 120) |

3 431 283 |

2 761 869 |

2 761 869 |

2 419 416 |

-669 414 |

80.4 |

-342453 |

87.6 |

||||

|

-то же в % к внеоборотным активам |

90 |

86.6 |

86.6 |

83.5 |

-3.4 |

-3.1 |

||||||

|

2.3.Незавершённое строительство (строка 130) |

358 588 |

408 588 |

408 588 |

457 350 |

50 000 |

113.9 |

48 762 |

112 |

||||

|

-то же в % к внеоборотным активам |

9.4 |

12.8 |

12.8 |

15.7 |

3.4 |

2.9 |

||||||

|

2.4.Долгосрочные финансовые вложения (строка 140) |

20 142 |

20 142 |

20 142 |

20 142 |

0 |

100 |

0 |

100 |

||||

|

-то же в % к внеоборотным активам |

0,59 |

0,63 |

0,63 |

0,7 |

0,04 |

0,07 |

||||||

Продолжение табл. 5

|

Показатели |

1998 |

1999 |

Отклонения 1998 |

Отклонения 1999 |

|||||||||

|

На начало Года |

На конец года |

На начало Года |

На конец года |

Абсолют |

% |

Абсолют |

% |

||||||

Оборотные активы |

|||||||||||||

|

3.Оборотные(мобильные средства) (строка 290) |

1037423 |

768 236 |

768 236 |

3307 021 |

-269187 |

74 |

2538 785 |

430 |

|||||

|

— то же в % к имуществу |

21.4 |

18.25 |

18,25 |

50.7 |

-3.15 |

32.45 |

|||||||

|

3.1.Материальные оборотные средства (с. 210) |

768 302 |

658 324 |

658 324 |

2654868 |

-109978 |

85.7 |

1996544 |

403 |

|||||

|

-то же в % к оборотным средствам |

74 |

85.6 |

85.6 |

80.3 |

11.6 |

-5.3 |

|||||||

|

3.2.Денежн. средства и краткосрочные финансовые вложения (250+260) |

93 355 |

22 876 |

22 876 |

184 488 |

-70 479 |

в 24.5р. |

161 612 |

В 8р. |

|||||

|

-то же в % к оборотным средствам |

8.9 |

3 |

3 |

5.6 |

-5.9 |

2.6 |

|||||||

|

3.3.Дебиторская задолженность (230+240) |

175 766 |

87 036 |

87 036 |

326 555 |

-88 730 |

49.5 |

239 519 |

В 3.75 раза |

|||||

|

-то же в % к оборотным средствам |

16.9 |

11.3 |

11.3 |

9.9 |

-5.6 |

-1.4 |

|||||||

|

3.4.НДС по приобретенным ценностям (ст. 220) |

141 110 |

141 110 |

|||||||||||

|

-то же в % к оборотным средствам |

4.3 |

4.3 |

|||||||||||

|

4.Убытки (строка 390) |

249 912 |

249 912 |

310 312 |

249912 |

— |

60 400 |

124 |

||||||

|

— то же в % к имуществу |

0,00 |

5.9 |

5.9 |

4.76 |

5.9 |

-1,14 |

|||||||

В то же время менее ликвидные средства – дебиторская задолженность составила на начало года 11,3% оборотных средств, а на конец года 9,9%, такое снижение можно охарактеризовать позитивно. Ее абсолютное увеличение на 239 519 рублей (в 3,75 раз), способствовало росту оборотных средств лишь на 9,4% (239 519 / 2 538 785 х 100%).

В леспромхозе данная задолженность является краткосрочной (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), что уменьшает риск не возврата долгов. Но наличие непогашенной дебиторской задолженности на конец года в сумме 326 555 рублей свидетельствует об отвлечении части текущих активов на кредитовании потребителей готовой продукции (работ, услуг) и прочих дебиторов, фактически происходит иммобилизация этой части оборотных средств из производственного процесса.

Большими темпами росли материальные оборотные средства, которые увеличились на 1 996 544 рублей в 1999 году или в 4 раза, при их уменьшении в 1998 году на 109 978 тыс. рублей или 14,3%. Доля их в общей стоимости оборотных средств в 1998 году возросла с 74% до 85,6%, а 1999 году доля материальных оборотных средств несмотря на их абсолютный рост упала с 85,6% до 80,3% (-5,3%).

Необходимо отметить что доля запасов в составе имущества на конец 1999 года составила 50,7%, т. е. имеет значительный вес. Это говорит о том, что у предприятия слишком много запасов. Причиной такого положения являются затруднения со сбытом продукции, которые обусловлены тем, что на рынке пиломатериалов жесткая конкуренция. Готовые изделия при длительном хранении теряют свои качества, после чего цена их реализации значительно снижается и леспромхоз затрачивает значительные средства на их хранения. Кроме того, в леспромхозе не отлажены каналы поставок изделий, нет постоянных заказчиков.

Леспромхозу необходимо наиболее эффективно управлять запасами: рассчитать оптимальный объем запасов необходимый для удовлетворения потребностей рынка и нормального обеспечения производственного процесса. С финансовой точки зрения структура оборотных средств улучшилось по сравнению с предыдущим годом, т.к. доля наиболее ликвидных средств возросла (денежные средства и краткосрочные финансовые вложения), а доля менее ликвидных активов (дебиторская задолженность) уменьшилась. Это повысило их возможную ликвид-

ность. Эффективность использования оборотных средств характеризуется прежде всего их оборачиваемостью.

Таким образом перейдем к анализу оборачивае ости всех оборотных средств и их составляющих. Оценка оборачиваемости производем путём сопоставления её показателей за 2 года. Показателями оборачиваемости являются:

1. Коэффициент оборачиваемости , показывающий число оборотов анализируемых средств за отчётный период и равный отношению выручки от реализации без НДС к средней стоимости оборотных средств.

2. Время оборота , показывающее среднюю продолжительность одного оборота в днях и определяемое отношением средней стоимости к выручке от реализации и умноженное на число календарных дней в анализируемом периоде.

Рассчитанные показатели оборачиваемости оборотных средств приведены в табл. 6.

Таблица 6

Показатели оборачиваемости оборотных средств за 1998- 99 9

|

№ |

Показатели |

Значения показателей по годам |

|||||||

|

1998 |

1999 |

% к 1996 |

|||||||

|

1 |

Средняя стоимость материальных оборотных средств, тыс. руб. |

713 313 |

1 656 596 |

232,2 |

|||||

|

2 |

Средняя дебиторская задолженность, тыс. руб. |

131 401 |

206 795 |

154,7 |

|||||

|

3 |

Средняя стоимость оборотных средств, тыс. руб. |

902 829 |

2 037 628 |

225,6 |

|||||

|

4 |

Выручка от реализации без НДС, тыс. руб. |

7 459 444 |

5 649 432 |

132,8 |

|||||

|

Расчетные показатели |

|||||||||

|

5 |

Коэффициент оборачиваемости материальных оборотных средств. |

7,9 |

4,5 |

56,96 |

|||||

|

6 |

Время оборота матер. обор. средств, дни |

46 |

80,6 |

175,2 |

|||||

|

7 |

Коэффициент оборачиваемости дебиторской задолженности |

42,9 |

36,3 |

84,6 |

|||||

|

8 |

Время оборота дебиторской задолженности, дней |

8,5 |

10 |

117,6 |

|||||

|

9 |

Коэффициент оборачиваемости оборотных средств. |

6,25 |

3,7 |

59,2 |

|||||

|

10 |

Время оборота оборотных средств, дней. |

5,8 |

99 |

170,6 |

|||||

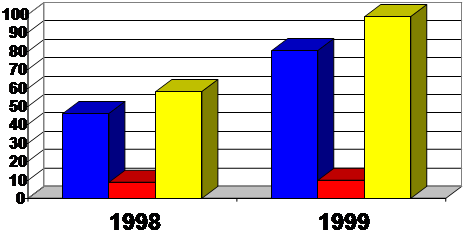

Из данных таблицы видно, что произошло снижение оборачиваемости всех приведённых показателей. Оборачиваемость дебиторской задолженности уменьшилась по сравнению с 1998 годом с 42,9 оборотов в год до 36,3 оборотов, то есть по сравнению с предыдущим годом погашение дебиторской адолженности происходило более медленными темпами. Время оборота дебиторской задолженности составляет 8,5 дней в 1998 и 10 дней в 1999 году. Это говорит о том что дебиторская задолженность погашается достаточно быстро. Изменение времени оборота по годам представлено на рис. 2.

Более существенно уменьшилась оборачиваемость материальных оборотных средств с 7,9 оборотов в 1998 году до 4,5 оборотов в 1999 году. Соответственно время оборота увеличилось до 86,5 дней. Уменьшение оборачиваемости в 1999 году произошло за счёт затруднений со сбытом продукции, которые в свою очередь вызваны неэффективностью управления запасами; недостаточным исследованием леспромхозом рынков сбыта своей продукции и возможностей расширения каналов сбыта.

|

||||

|

||||

|

||||

Рис. 2.

внеоборотных активов.

Величина внеоборотных активов в течение 2-х лет непрерывно снижалась. В 1998г. это уменьшение составило 619 414 тыс. руб., а в 1999 году 293 691 тыс. руб. или 9,2%. Их доля в имуществе также снижалась. Так в 1999 она упала с 75,8 до 44,5%. В то же время, как уже отмечалось оборотные средства выросли в 4 раза. Таким образом темп прироста оборотных средств был в 4,74 раза выше, чем внеоборотных средств (430% / 90,8%).

Такую тенденцию можно было бы охарактеризовать положительно , если бы не факторы повлиявшие на их рост, а именно , резкое увеличение количества запасов, которые заморозили часть оборотных средств. Данные приведены в табл.1.

Снижение стоимости внеоборотных активов обусловлено сокращением акого элемента, как «Основные средства», которые за 1999 год уменьшились на 342 453 тыс. руб., или на 12,4% при их удельном весе во внеоборотных активах на конец года 83,5%. Снижение внеоборотных активов в 1998 году также связано с уменьшением статьи «Основные средства» за год на 669 419 тыс. руб. или на 19,6 % , их удельный вес за 1998 год сократился на 3,4 % (с 90 до 86,6 %).

Статья «Незавершенное строительство» на протяжение двух лет постепенно растет. В 1998 году она возросла на 50 000 тыс. рублей или 13,9%, ее доля в внеоборотных активах увеличилась с 9,4% до 12,8% (+3,4%).

В 1999 году «Незавершенное строительство» увеличилось на 48 762 тыс. рублей или 12%, при ее росте в доле внеоборотных активов с 12,8% до 15,7% (+2,9%).

Поскольку эта статья не участвует в производственном обороте и, следовательно, увеличение ее доли в структуре внеоборотных активов отрицательно не сказывалось на результативности финансово-хозяйственной деятельности леспромхоза.

Долгосрочные финансовые вложения в составе внеоборотных активов составляют незначительную долю, к началу 1998 года они составляли 0,59%, в начале 1999 года — 0,63%, а в конце 1999 года 0,7%. Их удельный вес незначительно увеличивается (при неизменной абсолютной величине равной 20 142 тыс. рублей) за счет изменения доли других статей внеоборотных активов. Это указывает на не инвестиционную направленность вложений предприятия.

В структуре внеоборотных активов наибольшую долю составляют основные средства, наименьшую долю долгосрочные финансовые вложения.

В целом по активу можно отметить некоторое улучшение финансового состояния АО Теренгульский леспромхоз», увеличение доли оборотных средств, сокращение доли дебиторской задолженности, и в то же время ухудшение коэффициентов обора ч иваемости, отвлекающих денежные средства из оборота. Существенным негативным моментом является наличие непокрытого убытка прошлого года в сумме 249 912 тыс. рублей с добавлением непокрытого убытка отчетного года в сумме 60 400 тыс. рублей.

2.5. Планирование объема реализации и квартального баланса.

В АО «Теренгульский леспромхоз» на 2000 год были запланированы расходы и выручка от реализации, приведенные в табл. 7. Данные рассчитывались, исходя из итогов 1999 года по объему реализации, а также из конкретных возможностей. Предполагалось в 1-ом квартале 2000 года реализовать 25% от объема реализации 1999 года (см. ниже «3.1. Анализ финансовых результатов») , т.е. на сумму

7 504 492 руб. х 25%

= 1800000 руб.

100%

Переменные расходы планируются на уровне 45% от объема реализации;

Постоянные — 40%

Прибыль от реализации 15%

15 х 100

Рентабельность = 17,6%

(100 – 15)

1 800 000 х 15

сумма прибыли от реализации = 270000 руб.

100

Таблица 7

Планируемые расходы и выручка от реализации

|

Показатели |

Руб. |

В % к итогу |

|

1. Выручка от реализации, в том числе |

2 000 000 |

100 |

|

2. Материальные затраты |

600 000 |

30 |

|

3. Фонд оплаты труда |

600 000 |

30 |

|

4. Отчисления во внебюджетные фонды (38,5 % от стр. 3) |

231 000 |

11,55 |

|

5. Амортизация |

114 000 |

5,7 |

|

6. Прочие затраты |

139 500 |

3,1 |

|

7. Итого себестоимость реализуемой продукции |

1 700 000 |

85 |

|

8. Прибыль от реализации (стр. 1 – стр. 7) |

300 000 |

15 |

Предприятие не предполагает осуществлять какую-либо реализацию помимо основной деятельности.

Внереализационные доходы предприятия учитывают предполагаемое взыскание штрафных санкций в сумме 10% от дебиторской задолженности (326 555 х 10 / 100 = 33 000 руб.), штрафы рассчитаны и предъявлены конкретным задолжникам. Налог на имущество составит (0,5% от 6514241) 33 000 руб. Поэтому сальдо по внереализационным доходам/расходам равно 0.

Эти данные являются основой для составления финансового плана леспромхоза (табл. 8).

Таблица 8

Финансовый план АО «Теренгульский леспромхоз»

|

N п/п |

Наименование показателя |

Сумма, руб. |

|

Доходы и поступления средств |

||

|

1. |

Прибыль от реализации |

300000 |

|

2. |

Прибыль от прочей реализации |

— |

|

3. |

Прибыль от внереализационных операций |

— |

|

4. |

Доходы от курсовых разниц по операциям в иностранной валюте |

— |

|

5. |

Начисленная амортизация |

114000 |

|

6. |

Долгосрочные кредиты |

— |

|

7. |

Долгосрочные займы |

— |

|

8. |

Ссуды на наполнение оборотных средств |

— |

|

9. |

Арендная плата сверх стоимости имущества по лизингу |

— |

|

10. |

Целевое финансирование и поступление из бюджета |

10000 |

|

11. |

Целевое финансирование и поступление из внебюджетных фондов |

— |

|

12. |

Безвозмездная финансовая помощь |

— |

|

13. |

Прочие доходы и поступления |

67000 |

|

Итого доходов |

491000 |

Продолжение таблицы 8

|

N п/п |

Наименование показателя |

Сумма, руб. |

|

Расходы и отчисления средств |

||

|

1. |

Платежи в бюджет (35% от прибыли) |

171850 |

|

2. |

Отчисления в резервные фонды |

— |

|

3. |

Отчисления в фонд накопления |

60000 |

|

4. |

Отчисления в фонд потребления |

160000 |

|

5. |

Отчисления в фонд социальной сферы |

— |

|

6. |

Отчисления на благотворительные цели |

— |

|

7. |

Выплаченные дивиденды |

— |

|

8. |

Долгосрочные инвестиции |

— |

|

9. |

Долгосрочные финансовые вложения |

— |

|

10. |

Погашение долгосрочных ссуд и уплата процентов по ним |

— |

|

11. |

Погашение оборотных средств |

— |

|

12. |

Погашение ссуд на пополнение оборотных средств |

— |

|

13. |

Уценка товаров |

— |

|

14. |

Резерв предстоящих расходов и платежей |

10000 |

|

15. |

Резерв по сомнительным долгам |

— |

|

16. |

Резервы под обеспечение вложений в ЦБ |

— |

|

17. |

Прочие расходы и отчисления |

89150 |

|

Итого расходов |

491000 |

Запланированные на квартал показатели по объему реализации и затратам на реализованную продукцию окажут влияние на структуру баланса предприятия.

Для леспромхоза характерны следующие соотношения статей баланса:

- В составе запасов очень велик удельный вес готовой продукции, а сырье, материалы и другие аналогичные ценности не являются решающей составляющей запасов;

- В составе дебиторской и кредиторской задолженности очень велика доля просроченной;

- Кредиторская задолженность в значительной части состоит из долгов бюджету, среди которых также велика доля просроченных.

Состав запасов, дебиторской и кредиторской задолженности по состоянию на 1.01.2000 г. показан в табл. 9.

Таблица 9

|

Показатели |

Руб. |

В % к фактической сумме статьи баланса |

|

1. Запасы в т.ч. 1.1. Сырье, материалы, и др. аналогичные ценности 1.2. Готовая продукция |

2654868 567045 1725664 |

100 25 65 |

|

2. Дебиторская задолженность в т.ч. 2.1. Покупателей, заказчиков и по выданным авансам Из стр.2.1. 2.1.1. Просроченная задолженность |

326555 310227 48983 |

100 95 15 |

|

3. Кредиторская задолженность в т.ч. 3.1 Поставщикам, подрядчикам и полученные авансы из стр.3.1 3.1.1. Просроченная задолженность 3.2. Задолженность перед бюджетом из стр. 3.2 3.2.1. Просроченная задолженность |

1917405 1073746 230089 651918 139587 |

100 56 12 34 13 |

Для определения плановой структуры баланса АО «Теренгульский леспромхоз» произведем расчеты.

По данным леспромхоза однодневный расход материалов на производство составляет 10000 руб, цикл производства – 30 дней. Следовательно, нормальный размер сырья и материалов на квартал:

300000 руб.

По условиям организации производства и сбыта нормальный остаток готовой продукции должен быть рассчитан на 30 дней. Однодневные затраты на производство за год составляют:

Выручка 7504492

= = 20846 руб.

360 дней 360

Нормальный запас готовой продукции 20846 х 30 = 625380 руб.

Плановая структура баланса АО «Теренгульский леспромхоз» на I квартал 2000 г. приведена в табл. 10.

Таблица 10

|

Показатели |

Руб. |

|

1. Сырье и материалы |

300000 |

|

2. Готовая продукция |

625380 |

|

3. Всего запасов |

1287539 |

|

4. Дебиторская задолженность |

500000 |

|

4. Кредиторская задолженность: А) по расчетам с поставщиками и подрядчиками Б) по расчетам с бюджетом В) всего |

425000 512331 937331 |

Расчеты к балансу:

- Строка 3 рассчитана исходя из того , что все запасы, кроме сырья и материалов и готовой продукции, остаются на фактическом уровне:

2654868 – 567045 – 1725664 +300000 + 625380 = 1287539 руб.

- Оборачиваемость дебиторской задолженности – 30 дней. Объем реализации, планируемый на квартал – 2000000 руб. тогда дебиторская задолженность равна (строка 4):

2000000 х 30/120 = 500000 руб.

- Строка 5а. Оборачиваемость кредиторской задолженности поставщикам и подрядчикам – 30 дней. Себестоимость (затраты) реализованной продукции – 1700000 руб. Кредиторская задолженность поставщикам и подрядчикам равна:

1700000 х 30/120 = 425000 руб.

- Строка 5б.

651918 – 139587 = 512331 руб.

Коэффициент текущей ликвидности при такой структуре баланса равен:

1287539 + 500000 + 184488

= 2,1

937 331

что является выше нормативного (2), в соответствии с методическими указаниями.

Коэффициент обеспеченности собственными средствами при сохранении размеров внеоборотных активов и капитала на прежнем уровне составил:

3667076 – 2896908 770168

= = 0,4

1287539 + 500000 + 184488 1972027

При заданных условиях АО «Теренгульский леспромхоз» становится благополучным в финансовом отношении.

3.1. Анализ финансовых результатов.

Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе показателей финансовых результатов. Обобщённо наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 «Отчёт о финансовых результатах и их использовании». К ним относятся:

- <li-прибыль ( убыток) от реализации продукции;

<li-прибыль (убыток) от прочей реализации;

<li-доходы и расходы от внереализационных операций;

<li-балансовая прибыль;

<li-налогооблагаемая прибыль;

<li-чистая прибыль и др.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели прибыли, которая в условиях перехода к рыночной экономике составляет основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решение проблем социальных и материальных потребности трудового коллектива. За счёт прибыли выполняются также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями. Таким образом, показатели прибыли становятся важнейшими для оценки производственной и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия.

Конечный финансовый результат деятельности предприятия —

Анализ финансовых результатов деятельности предприятия

1. Изменений каждого показателя за текущий анализируемый период.

2. Исследование структуры соответствующих показателей и их изменений

3. Исследование влияние факторов на прибыль

4. Изучение в обобщённом виде динамики изменения показателей финансовых показателей за ряд отчётных периодов. Для проведения анализа рассчитаем табл. 11 , используя данные отчётности предприятия из формы №2.

Таблица 11

Анализ прибыли отчётного года (руб.)

|

Наименование показателя |

Код |

За отчётный |

За предыдущий |

Отклонения |

||

|

Стр. |

1999 Год |

1998 Год |

+ / — |

% |

||

|

1. Выручка от реализации товаров, работ услуг (за минусом НДС, акцизов и аналогичных обязательных платежей (В).

|

010 |

7 504 492 |

5 649 432 |

+1 855 060 |

132,8 |

|

|

2.Себестоимость реализации товаров, продукции, работ, услуг (С).

|

020 |

6 396 664 |

4 341 500 |

2 055 164 |

147,3 |

|

|

3. Коммерческие расходы (КР).

|

030 |

300 612 |

441 138 |

-140 526 |

68,1 |

|

|

4. Управленческие расходы (УР).

|

040 |

607 712 |

665 264 |

-57 552 |

91,3 |

|

|

5.Прибыль ( убыток) от реализации (стр. 010-020-030-040) (Пр) |

050 |

199 504 |

201 530 |

-2 026 |

99 |

|

|

6. Проценты к получению. |

060 |

7 966 |

7966 |

|||

|

7.Проценты к уплате. |

070 |

|||||

|

8.Доходы от участия в других организациях (ДрД).

|

080 |

|||||

|

9.Прочие операционные доходы (ПрД).

|

090 |

150 170 |

20 689 |

129 481 |

В 7,2 раз |

|

|

10.Прочие операционные расходы (ПрР).

|

100 |

256 997 |

165 224 |

91 773 |

155,5 |

|

|

11.Прибыль ( убыток) от финансово- хозяйственной деятельности( стр. 050 + 060-070+080+090-100) (Пфхд).

|

110 |

100 643 |

56 995 |

43 648 |

176,5 |

|

|

12.Прочие внереализационные доходы . |

120 |

|||||

|

13. Прочие внереализационные расходы (ВнР).

|

130 |

27 409 |

46 135 |

-18 726 |

59,4 |

|

|

14.Прибыль (убыток) отчётного периода (стр. 110+120-130) (Пб).

|

140 |

73 234 |

10 860 |

62 374 |

В 6 раз |

|

|

15.Налог на прибыль (НП).

|

150 |

12 587 |

2 759 |

9 792 |

В 4,5 раза |

|

|

16.Отвлечённые средства (ОтС).

|

160 |

121 047 |

258 013 |

-136 966 |

46,9 |

|

|

17.Нераспределённая прибыль (убыток) отчётного периода (стр. 140-150-160) (Пн).

|

170 |

-60 400 |

-249 912 |

-310 312 |

24,2 |

|

Из данных таблицы видно, что балансовая прибыль в 1999 году существенно увеличилась по сравнению с 1998 годом на 62 374 руб. или в 6 раз. Таким образом наметилась положительная тенденция изменения величины балансовой прибыли.

Увеличению балансовой прибыли способствовало:

¨ Увеличение прибыли от финансово-хозяйственной деятельности на 43 648 руб. или на 76,5%.

На вышеуказанное увеличение повлияло:

- Появившаяся статья доходов — «Проценты к получению» в сумме 7 966 руб., что увеличило балансовую прибыль на 10,8%.

- Превышение абсолютного изменения операционных доходов над абсолютным изменением операционных расходов на 37 707 руб. (129 481 – 91 783).

Снижению балансовой прибыли способствовало:

¨ Убыток от внереализационных операций в сумме 27 409 руб., снизивший балансовую прибыль на 37,4%. Нужно отметить, что по сравнению с 1998 годом в отчётном году произошло снижение данного убытка на 18 726 руб. или почти в 3 раза;

- ¨ Незначительное влияние оказало сокращение прибыли от реализации на 2 026 руб. или на 1%, что привело к снижению балансовой прибыли на 2,8%.

Таким образом факторы, уменьшающие балансовую прибыль по сумме были перекрыты действием увеличивающих её факторов, что в итоге и обусловило рост балансовой прибыли в отчетном году по сравнению с предыдущим почти в 6 раз.

3.2.Анализ рентабельности.

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Показатели рентабельности — это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Основные показатели рентабельности можно объединить в следующие группы:

1. Рентабельность продукции, продаж (показатели оценки эффективности управления);

2. Рентабельность производственных фондов;

3. Рентабельность вложений в предприятия (прибыльность хозяйственной деятельности).

Рентабельность продукции.

Рентабельность продукции

Показатель рентабельности продукции включает в себя следующие показатели:

1. Рентабельность всей реализованной продукции, представляющую собой отношение прибыли от реализации продукции на выручку от её ции ( без НДС );

2. Общая рентабельность, равная отношению балансовой прибыли к выручке от реализации про кции (без НДС);

3. Рентабельность продаж по чистой пробыли, определяемая как отношение чистой прибыли к выручке от реализации (без НДС);

4. Рентабельность отдельных видов продукции. Отношение прибыли от реализации данного вида продукта к его продажной цене.

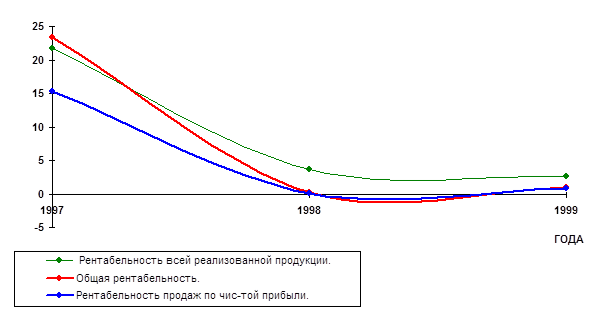

Расчёт данных показателей АО «Теренгульский леспромхоз» представлен в таблице 12.

Таблица 12

Показатели рентабельности продукции АО “Теренгульский леспромхоз”(руб.)

|

Показатели |

Расчет |

1997 |

1998 |

1999 |

Отклонения + /- |

|||||||||||

|

1998 от 1997 |

1999 от 1998 |

|||||||||||||||

|

1.Выручка от реализации товаров, работ, услуг (без НДС, акцизов и аналогичных обязательных платежей).

|

стр.010 |

7 459 444 |

5 649 432 |

7 504 492 |

-1 810 012 |

1 855 060 |

||||||||||

|

2.Прибыль от реализации. |

стр.050 |

1 622 552 |

201 530 |

199 504 |

-1 421 022 |

-2 026 |

||||||||||

|

3. Балансовая прибыль. |

стр.140 |

1 737 320 |

10 860 |

73 234 |

-1 726 460 |

62 374 |

||||||||||

|

4. Чистая прибыль. |

с.140-150 |

1 142 091 |

8 101 |

60 647 |

-1 133 990 |

52 546 |

||||||||||

|

Расчетные показатели (%) |

||||||||||||||||

|

1. Рентабельность всей реализованной продукции. |

стр.050 |

21,7 |

3,6 |

2,6 |

-18,1 |

-1 |

||||||||||

|

2.Общая рентабельность. |

стр.140 |

23,3 |

0,19 |

0,97 |

-23,11 |

0,78 |

||||||||||

|

3.Рентабельность продаж по чистой прибыли. |

с.140-150 |

15,3 |

0,14 |

0,8 |

-15,16 |

0,66 |

||||||||||

На основе данных таблицы построим диаграмму.

Рис 3. Изменение показателей рентабельности продукции за 1997-1999 г.

На основе расчётов можно сделать следующие выводы.

Показатель общей рентабельности за отчетный период вырос с 0,19 в 1998 до 0,97 в 1999 году, то есть увеличился в 5 раз. Это говорит о том, что в 1999 году каждый рубль реализации приносил в среднем около 1 копейки балансовой прибыли. Надо отметить резкое снижение данного показателя по сравнению с 1997 годом, когда он составлял 23,3% и упал за 1996 год до 0,19 (т.е. на 23,11%).

Показатель рентабельности продаж по чистой прибыли также вырос в 1999 году с 0,14 на начало года до 0,8 на конец отчетного периода. Это говорит о том, что спрос на продукцию несколько возрос. Таким образом в 1999 году на 1 руб. реализованной продукции предприятие имело лишь 0,8 копеек чистой прибыли.

Рентабельность всей реализованной продукции снизилась за отчетный период на 1% и составила к концу 1999 года 2,6%. Это значит, что в конце отчетного периода каждый рубль реализации стал приносить на 1 копейку меньше прибыли от реализации.

Как видно из выше сказанного, все показатели рентабельности продукции очень низкие.

В 1998 г. вследствие снижения спроса на продукцию леспромхоза из-за неплатежеспособности большинства потребителей, а также вследствие получения убытков от внереализационных операций показатели рентабельности продукции существенно снизились.

2.Рентабельность вложений предприятия.

Рентабельность вложений предприятия

Среди показателей рентабельности предприятия выделяют 5 основных:

1 Общая рентабельность вложений, показывающая какая часть балансовой прибыли приходится на 1 руб. имущества предприятия, то есть насколько эффективно оно используется.

2.Рентабельность вложений по чистой прибыли;

3.Рентабельность собственных средств, позволяющий установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования.

4.Рентабельность долгосрочных финансовых вложений, показывающая эффективность вложений предприятия в деятельность других организаций.

5 Рентабельность перманентного капитала. Показывает эффективн о сть использования капитала, вложенного в деятельность данного предприятия на длительный срок.

Необходимая информация для расчёта представлена в табл. 13.

Таблица 13

Показатели для расчёта рентабельности ( )

|

Показатели |

Код стр. |

1997 |

1998 |

1999 |

|

1 Прибыль балансовая |

140 (Ф 2) |

1 737 320 |

10 860 |

73 324 |

|

2. Приб ль чистая |

140-150 Ф №2) |

1 142 091 |

8 101 |

60 647 |

|

3. Среднегодовая стоимость имущества |

399 (Ф 1) |

4 847 436 |

4 208 746 |

6 514 241 |

|

4. Собственные средства |

490 (Ф 1) |

3 544 562 |

3 667 076 |

3 667 076 |

|

5. Доходы от участия в других организациях |

0 0 (Ф № 2) |

— |

— |

— |

|

6.Долгосрочные финансовые вложения |

140 (Ф №1) |

20 142 |

20 142 |

20142 |

|

7 Долгосрочные заёмные средства |

590 (Ф №1) |

— |

— |

— |

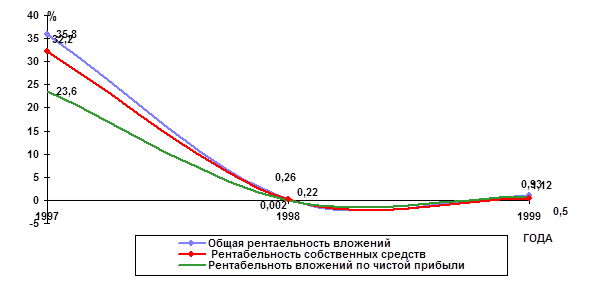

На основе данных таблицы можно сделать вывод о том, что если за 199 . все показатели рентабельности АО «Теренгульский леспромхоз» упали по сравне нию с 1997 г., то в 1999 году произошла противоположная ситуация. Все показатели рентабельности вложений увеличились.

Общая рентабельность вложений упала с 35,8% в 1997г. до в 1998 г., в 1999 году возросла до 1,12%. То есть на 1 руб. стоимости имущества предприятия в отчётном году приходилось 1,12 коп. балан совой прибыли. Значение данного показателя достаточно невелико для такого предприятия, как леспромхоз, что свидетельствует о недостаточно эффективном исполь зовании активов предприятия в 1998 г-1999 г.

На основе данных показателей рассчитываются показатели рентабельности вложений, которые представлены в табл.14.

Таблица 14

Показатели рентабельности вложени

|

Пока атели |

Расчёт код стр.) |

199 г. |

1998г |

1999г. |

Отклонение 1998 от 1999 +/- |

|

1.Общая рентабельность вложений |

140(Ф№2) 399 |

35,8 |

0,26 |

1,12 |

+0,86 |

|

2.Рентабельность вложений по чистой прибыли |

140-150(Ф№2) 399 |

23,6 |

0,002 |

0,93 |

+0,928 |

|

3.Рентабельность собственных средств |

140-150(Ф№2) 490 |

32,2 |

0,22 |

1,65 |

+1,43 |

|

4.Рентабельность долгосрочных финансовых вложений |

080(Ф№2) 140(Ф№1) |

— |

— |

— |

— |

|

5.Рентабельность перманентного капитала |

140-150(Ф№2) 490+590 |

32,2 |

0,22 |

1,65 |

+1,43 |

Рис. 4. Показатели рентабельности вложений.

Рентабельность собственных средств также невысока и в течении 1998 года упала с 32,2% до 0,22, то есть в 146 раз и в 1999 году увеличилась лишь на 1,43%. Динамика этого показателя за последние годы позволяет сделать вывод о том, что инвестиции собственных средств в производство дали недостаточно хороший результат. Рентабельность перманентного капитала и его динамика аналогичны рентабельности собственных средств, в виду отсутствия долгосрочных заёмных средств.

В целом можно отметить, что все показатели рентабельности вложений предприятия находятся на низком уровне, что говорит о недостаточно ном вложении средств АО «Теренгульский леспромхоз».

Вывод:

Из табл. 11 видно: балансовая прибыль в АО «Теренгульский леспромхоз» в 1999 году существенно увеличилась по сравнению с 1998 годом на 62 374 руб. (код строки 140) или в 6 раз. Её увеличению способствовало: увеличение прибыли от финансово-хозяйственной деятельности, в основном за счёт появления статьи дохода «Проценты к получению» и превышения абсолютного изменения операционных доходов над абсолютным изменеием операционных расходов, что увеличило балансовую прибыль на 60,5%. Снижению балансовой прибыли способствовал убыток от внереализационных операций в сумме 27 409 руб. (код стр. 130), снизивший балансовую прибыль на 37,4%.

Таким образом факторы, уменьшающие балансовую прибыль по сумме были перекрыты действием увеличивающих её факторов, что в итоге и обусловило рост балансовой прибыли в отчетном году по сравнению с предыдущим в 6 раз (код строки 140).

После уплаты налога на прибыль в распоряжении предприятия осталось 60 647 руб.(стр 140 – стр. 150).

Этих средств оказалось не достаточно для покрытия всех расходов. В 1999 году убыток отчетного периода составил 60 400 руб. (код стр. 140).

За 1999 год показатели общей рентабельности продукции и рентабельность продаж по чистой прибыли увеличились, по сравнению с 1998 годом, хотя за аналогичный период прошлого года наблюдался резкий спад всех показателей рентабельности продукции.

Если за 1998 год все показатели рентабельности вложений АО «Теренгульский леспромхоз» упали по сравнению с 1997г., то в 1999 году произошла противоположная ситуация. Общая рентабельность вложений находится на низком уровне, так на 1 рубль имущества предприятия в отчётном году приходилось 1,12 коп. балансовой прибыли (строка 1 табл.14).

В целом все показатели прибыли и рентабельности в отчётном году возросли, что положительно характеризует деятельность АО «Теренгульский леспромхоз» в 1999 году (относительно 1998 года).

Несмотря на увеличение стоимости имущества предприятия в 1999 году, его финансовая устойчивость ухудшилась по ряду показателей. Имея на балансе значительную по величине стоимость оборотных активов, предприятие нуждается в большей величине оборотных средств. Все показатели, характеризующие платежеспособность находятся на уровне ниже нормы, что объясняется, в основном, наличием у предприятия значительной суммы кредиторской задолженности.

Балансовая прибыль в 1999 году увеличилась почти в 6 раз. Несмотря на это, после уплаты налога на прибыль, предприятию не хватило средств на покрытие всех расходов, в результате чего убыток предприятия в отчетном периоде составил 60400 руб., можно сделать вывод о неэффективности использования имущества предприятия. Показатели рентабельности производственных фондов и вложений несколько увеличились, но находятся на очень низком уровне.

В целом на основе проведенного анализа, мною были сделаны выводы, свидетельствующие о проблемах, связанных, прежде всего, с текущим оперативным управлением финансами в АО «Теренгульский леспрохоз». Управлению финансами на предприятии отводится слишком малая роль. Это связано с тем, что предприятие сравнительно недавно акционировалось и стало работать самостоятельно, формы внутрифирменных отчетов еще не отработаны. По существу, управление финансами происходит на уровне бухгалтерской службы и директора леспромхоза. Необходимо срочно организовать службу управления финансами.

1 Баканов М.И. , Шеремет А.Д. «Теория экономического анализы: учебник.». — М.: Финансы и статистика, 1996г.- 288с.

2 Балабанов И.Т. «Основы финансового менеджмента. Как управлять капиталом?». — М.: Финансы и Статистика, 1994.

3 Ковалев В.В. «Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчётности.» — М.: Финансы и статистика, 1996г. — 432с.

4 Крейнина М.Н. «Финансовое состояние предприятия. Методы оценки».- М. .: ИКЦ «Дис», 1997г- 224с..

5 Моляков Д.С. «Финансы предприятий отраслей народного хозяйства». — М.: ФиС , 1996.

6 Постановление Правительства РФ от 5 августа 1992 года №552. «Об утверждении Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли» (редакция от 12.07.1999)

7 Скоун Т. «Управленческий учет».- М.: Изд-во ЮНИТИ, 1997.

8 Стоянов Е.А., Стоянова Е.С. «Экспертная диагностика и аудит финансово-хозяйственного положения предприятия». — М.: Перспектива, 1993.

9 «Финансовый менеджмент: теория и практика»/ Под ред. Стояновой Е.С.- М.: Перспектива, 1996.

10 Шеремет А.Д., Сайфулин Р.С. «Методика финансового анализа» — М.: ИНФРА- М, 1996г. — 176с.

11 Шим Дж., Сигел Дж. Методы управления стоимостью и анализа затрат. – М. : Филинъ, 1996.

12 Инструкция Госналогслужбы РФ №37 от 10.08.95 г. (ред. от 06.07.99) «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций».

Укрупненные балансовые данные предприятия АО «Теренгульский леспромхоз» на 1.01.2000 г. (руб.)

|

Актив |

1.01.1999 |

1.01.2000 |

|

1. Внеоборотные активы |

3190599 |

2896908 |

|

2.Оборотные активы, в том числе: |

768236 |

3307021 |

|

2.1. Запасы |

658324 |

2654868 |

|

2.2. НДС по приобретенным материалам |

— |

141110 |

|

2.3. Дебиторская задолженность |

87036 |

326555 |

|

2.4. Краткосрочные финансовые вложения |

— |

— |

|

2.5. Денежные средства |

22876 |

184488 |

|

2.6. Прочие оборотные активы |

— |

— |

|

3. Убытки |

249912 |

310312 |

|

Баланс |

4208747 |

6514241 |

|

Пассив |

1.01.1999 |

1.01.2000 |

|

1. Капитал и резервы |

3667076 |

3667076 |

|

2. Долгосрочные пассивы |

— |

— |

|

3. Краткосрочные пассивы, в том числе: |

541671 |

2847165 |

|

3.1. Кредиты и займы |

— |

929760 |

|

3.2. Кредиторская задолженность |

541671 |

1917405 |

|

3.3. Фонды потребления |

— |

— |

|

Баланс |

4208747 |

6514241 |

Анализ ликвидности баланса в 1998 году.

|

АКТИВ |

Расчет |

На начало года |

На конец года |

ПАССИВ |

Расчет |

На начало года |

На конец года |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1.Наиболее ликвидные активы(А1) |

стр.250+ |

93 355 |

22 876 |

1.Наиболее срочные обязательства(П1) |

стр.620 |

1102874 |

541671 |

|

2.Быстрореализуемые активы(А2) |

стр.240 |

175 766 |

87 036 |

2.Краткосрочные пассивы(П2) |

стр.610+ 670 |

200000 |

0 |

|

3.Медленнореализуемые активы(А3) |

стр.210+ 220+230 +270 |

850 033 |

668 193 |

3.Долгосрочные пассивы(П3) |

стр.590+630+640+650 +660 |

0 |

0 |

|

4.Труднореализуемые активы(А4) |

стр.190 |

3 810013 |

1190 599 |

4.Постоянные пас- сивы(П4) |

стр.490 |

3544562 |

3667076 |

|

БАЛАНС |

стр.399 |

4847 436 |

4208 747 |

БАЛАНС |

стр.699 |

4847436 |

4208747 |

Анализ ликвидности баланса в 1999 году.

|

АКТИВ |

Расчет |

На начало года |

На конец года |

ПАССИВ |

Расчет |

На начало Года |

На конец года |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1.Наиболее ликвидные активы(А1) |

стр.250+ |

22 876 |

184488 |

1.Наиболее срочные обязательства(П1) |

стр.620 |

541671 |

1917405 |

|

2.Быстрореализуемые активы(А2) |

стр.240 |

87 036 |

326555 |

2.Краткосрочные пассивы(П2) |

стр.610+670 |

0 |

929760 |

|

3.Медленнореализуемые активы(А3) |

стр.210+ 220+230 +270 |

668 193 |

2795978 |

3.Долгосрочные пассивы(П3) |

стр.590+630+640+650 +660 |

0 |

0 |

|

4.Труднореализуемые активы(А4) |

стр.190 |

1 190599 |

2896908 |

4.Постоянные пас- сивы(П4) |

стр.490 |

3667076 |

3667076 |

|

БАЛАНС |

стр.399 |

4208 747 |

651441 |

БАЛАНС |

стр.699 |

4208747 |

6514241 |

Коэффициенты, характеризующие платежеспособность.

|

Наименование показателя |

Способ расчёта |

Норма |

Пояснения |

На конец года |

На конец года |

Отклонения |

|

Общий показатель ликвидности |

|

³l |

Осуществляется оценка изменения финансовой ситуации в организации |

0,49 |

0,498 |

+0,008 |

|

Коэффициент абсолютной ликвидности |

|

³0,2¸0,7 |

Показывает какую часть краткосрочной задолженности предприятие может реально погасить в ближайшее время за счёт денежных средств. |

0,04 |

0,06 |

+0,02 |

|

Промежуточный коэффициент покрытия |

|

³0,7 |

Отражает прогнозируемые платёжные возможности предприятия при условии своевременного проведения расчётов с дебиторами. |

0,.2 |

0,18 |

-0,02 |

|

Общий текущий коэффициент покрытия |

|

³2 |

Показывает платёжные возможности предприятия, не только при условии своевременных расчётов с дебиторами, но и продажей, в случае необходимости, прочих элементов материальных оборотных средств. |

1,4 |

1,1 |

-0,28 |

|

Коэффициент текущей ликвидности |

|

³2 |

Характеризует общую обеспеченность предприятия оборотными средствами. |

1,4 |

1,16 |

-0,24 |

|

Коэффициент обеспеченности собственными оборотными средствами |

|

³0,1 |

Характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. |

0,29 |

0,14 |

-0,15 |

|

Коэффициент восстановления платежеспособности. |

|

³l |

Характеризует возможность предприятия восстановить свою платежеспособность через 6 месяцев. Он рассчитывается в случае, если хотя бы один из коэффициентов L4 или L5 принимает значение меньше критического. |

0,85 |

0,585 |

— |

[VL1] Вставь номер рисунка