Понятие и состав оборотного капитала

Оборотный капитал — это капитал, инвестируемый организацией в текущую деятельность на период каждого операционного цикла. Иными словами, это средства фирмы, вложенные в текущие активы (оборотные средства).

Оборотный капитал функционирует только в одном производственном цикле и полностью переносит свою стоимость на изготовленный продукт [7, с. 123].

Таким образом, оборотный капитал — это капитал организации, вложенный в оборотные активы (оборотные средства), возобновляемые с определенной регулярностью для обеспечения текущей деятельности. Оборотный капитал как минимум однократно оборачивается в течение года или одного производственного цикла, если последний превышает год. Под оборачиваемостью капитала в данном случае подразумевается трансформация финансовых ресурсов, происходящая в организации циклически.

Оборотные средства — это денежные средства, авансируемые для образования оборотных производственных фондов и фондов обращения с целью обеспечения непрерывного процесса производства и реализации продукции [7, с. 126].

Согласно теории финансового менеджмента, оборотный капитал состоит из постоянного и переменного. Та часть текущих активов, которая постоянно находится в распоряжении предприятия и в размере необходимого минимума обеспечивает хозяйственную деятельность, составляет основу постоянного оборотного капитала. При возникновении дополнительной потребности в оборотных средствах, обусловленной, например, сезонным характером производства и реализации или другими объективными причинами, образуется переменный оборотный капитал. Существует также понятие чистого оборотного капитала, который определяется как разница между текущими активами и пассивами и представляет собой собственные оборотные средства.

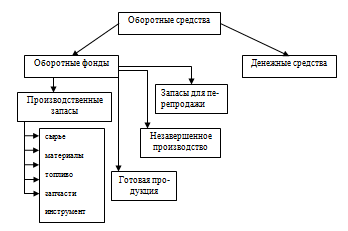

Структура оборотного капитала показана на рисунке 1 [2, с. 197].

Рис. 1. Структура оборотного капитала

Оборотные средства представляют собой оборотные активы организации. Оборотные активы организации состоят из запасов, дебиторской задолженности, краткосрочных финансовых вложений и денежных средств.

Запасы включают:

- сырье, материалы и другие аналогичные ценности;

- животных на выращивании и откорме;

- затраты в незавершенном производстве (издержках обращения);

- готовую продукцию и товары для перепродажи;

- товары отгруженные;

- расходы будущих периодов;

- прочие запасы и затраты.

В оборотных активах также показывается налог на добавленную стоимость по приобретенным ценностям.

Экспертиза наличных денежных средств

... копейку. Раздел 1. Анализ экспертизы наличных денежных средств, определение платежеспособности валюты РФ, обмен денежных купюр, виды приборов, с помощью которых определяют подлинность денежных знаков. 1.1 Монеты Рисунок 2 ... белого цвета с выступающим кантом по окружности на лицевой (аверс) и оборотной (реверс) сторонах. Материал монеты обладает ферромагнитными свойствами. Рисунок 3 Таблица 2 ...

Дебиторская задолженность отражается с учетом срока платежей. Платежи ожидаются более чем через 12 мес. после отчетной даты (покупатели и заказчики, векселя к получению, задолженность дочерних и зависимых обществ, авансы выданные, прочие дебиторы).

Краткосрочные финансовые вложения включают:

- займы, предоставляемые организациям на срок менее 12 мес.;

- собственные акции, выкупленные у акционеров;

- прочие краткосрочные финансовые вложения.

К денежным средствам относятся:

- расчетные счета;

- валютные счета;

- прочие денежные средства.

Кроме того, есть прочие оборотные активы.

Таким образом, оборотные активы состоят из материально-производственных запасов и денежных средств. Общим моментом для всех активов является то, что период их использования не может превышать 12 мес.

В состав материально-производственных запасов входят:

- сырье и основные материалы;

- вспомогательные материалы;

- покупные полуфабрикаты;

- отходы (возвратные);

- запасные части;

- инвентарь и хозяйственные принадлежности.

Единицей учета материально-производственных запасов может быть: номенклатурный номер, партия, однородная группа и др. Единица учета материально-производственных запасов зависит от особенностей производственных запасов и порядка их приобретения.

Наиболее ликвидными активами организации являются денежные средства и краткосрочные финансовые вложения.

К финансовым вложениям организации относятся:

- государственные и муниципальные ценные бумаги;

- ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и стоимость погашения определены (облигации, векселя);

- вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ);

- предоставленные другим организациям займы, депозитные вклады в кредитных организациях;

- дебиторская задолженность, приобретенная на основе уступки права требования.

Особенностью оборотных средств является то, что в условиях нормальной хозяйственной деятельности они не расходуются, а авансируются в различные виды текущих затрат предприятия, возвращаясь после завершения каждого оборота к своей исходной величине.

Оборотные средства называют также текущими активами и учитывают в бухгалтерских балансах.

Изменение остатков оборотного капитала в целом и по его отдельным составляющим (элементам) происходит вследствие того, что имеющиеся в начале производственного цикла запасы непрерывно потребляются в процессе производства, а их возобновление, необходимое для обеспечения непрерывности производственного процесса, происходит за счет финансовых ресурсов, образующихся в результате реализации продукции. В этом и состоит смысл понятия цикла оборота оборотного капитала, в начале которого потребление из уже имеющегося запаса, а в конце — возмещение (возобновление запаса), оплачиваемое из выручки от реализации.

Рассмотрим структуру оборотного каптала на примере ООО «Восточный альянс».

Таблица 1

Материально-вещественная структура оборотного капитала

ООО «Восточный альянс» за 2009-2011гг.

|

Показатели |

2009г. |

2010г. |

2011г. |

Отклонение (+;-) |

Темп роста, % |

||

|

2010г. от 2009г. |

2011г. от 2010г. |

2010 г. к 2009 г. |

2011 г. к 2010 г. |

||||

|

Запасы |

132 |

1386 |

831 |

1254 |

-555 |

1050 |

60 |

|

Налоги по приобретенным ценностям |

11 |

— |

— |

— |

— |

— |

— |

|

Дебиторская задолженность |

— |

7045 |

5370 |

7045 |

-1675 |

— |

76,2 |

|

Краткосрочные финансовые вложения |

1200 |

— |

— |

— |

— |

— |

— |

|

Денежные средства |

698 |

1150 |

756 |

452 |

-394 |

164,8 |

65,7 |

|

Итого |

6778 |

9581 |

6957 |

2803 |

-2624 |

141,3 |

72,6 |

По данным таблицы 1, наибольший удельный вес в оборотных активах имеют запасы: в 2009 году они составили 70,7 %, в 2010 году – 59,5%, в 2011 году — 67,8% от состава оборотных активов. Положительным моментом в 2011 году явилось то, что повышение доли оборотных средств организации в сравнении с 2009 годом произошло за счет резкого снижения дебиторской задолженности. В 2011г. наметилась тенденция к ее уменьшению в доли оборотных активов. Произошло увеличение наиболее ликвидных оборотных активов (денежных средств) в 2010 году, по сравнению с 2009г. на 452 тыс. руб., и в 2011 году по сравнению с 2010 годом произошло снижение на 394 тыс. руб., это свидетельствует о том, что организация не располагает достаточным количеством наличных средств для расчетов по своим внутренним и внешним обязательствам, кроме того, это связано с увеличением дебиторской задолженности, неэффективной политикой сбыта продукции и расчетов за нее. Таким образом, проведенный анализ позволяет сделать вывод о повышении эффективности использования оборотных средств в 2011 г. в сравнении с 2009 годом, однако в сравнении с 2010 годом ряд показателей ухудшился.

На эффективность управления оборотным капиталом влияет ряд факторов: объем и состав текущих активов, их ликвидность (способность быстро превращаться в денежные средства), соотношение собственных и заемных источников покрытия текущих активов, величина чистого оборотного капитала, соотношение постоянного и переменного капитала [9, с. 203].

Оборотный капитал (оборотные средства) в процессе кругооборота последовательно принимают денежную, производительную и товарную формы, что соответствует их делению на производственные фонды и фонды обращения. Оборотные производственные фонды включают в себя производственные запасы (предметы и орудия труда), незавершенное производство и расходы будущих периодов.

Фонды обращения – это готовая продукция на складе и неоформленные отгрузки, денежные средства в кассе предприятия и на счетах в банке, дебиторская задолженность, средства в прочих расчетах [9, с. 204].

Оборотный капитал предприятия, вовлеченный в процесс производства и реализации продукции, совершает непрерывный кругооборот. При этом средства переходят из сферы обращения в сферу производства и обратно, последовательно принимая форму фондов обращения и оборотных производственных фондов. Кругооборот фондов предприятия начинается с авансирования стоимости в денежной форме на приобретение сырья, материалов и других средств производства – это первая стадия кругооборота. В результате денежные средства принимают форму производственных запасов, отражающих переход из сферы обращения в сферу производства. Стоимость при этом не расходуется, а авансируется, так как после завершения кругооборота она возвращается. Вторая стадия кругооборота совершается в процессе производства, когда создается новый продукт, включающий в себя перенесенную и вновь созданную стоимость. Авансированная стоимость снова меняет свою форму – из производительной она переходит в товарную. Третья стадия кругооборота заключается в реализации произведенной готовой продукции и получении денежных средств (выручки).

На этой стадии оборотные средства вновь переходят в денежную форму.

Закончив один кругооборот, оборотные средства вступают в новый. Таким образом, их оборот является непрерывным. Именно постоянное движение оборотных средств – основа бесперебойного процесса производства и обращения. Кругооборот фондов предприятий может совершаться только при наличии определенной авансируемой стоимости в денежной форме. Указанная стоимость представляет собой оборотные средства предприятия.

Кроме разделения по составу оборотные средства можно классифицировать:

- по месту и роли в процессе воспроизводства различают оборотные средства в сфере производства и сфере обращения;

- установление оптимального соотношения между ними – важный фактор повышения эффективности использования оборотного капитала;

- по степени планирования оборотные средства подразделяются на нормируемые и ненормируемые (нормирование – установление плановых норм запаса и нормативов по элементам оборотных средств, за исключением товаров отгруженных, денежных средств и средств в расчетах);

- по источникам формирования оборотные средства делятся на собственные, заемные, привлеченные и средства, поступающие в порядке перераспределения.

Оборотный капитал организации имеет большое значение, т.к. составляет большую часть всех ее активов. Контроль за состоянием товароматериальных запасов и дебиторской задолженности как составляющими оборотного капитала является необходимым условием успешной работы фирмы. Это особенно важно для быстро растущих компаний, так как вложения в такие активы могут быстро выйти из-под контроля. Управление денежными средствами, дебиторской задолженностью, кредиторской задолженностью, начислениями и другими средствами краткосрочного финансирования — прямая обязанность финансистов предприятия. Принятие решений по вопросам, связанным с оборотным капиталом, является непрерывным процессом, поэтому финансовому руководству необходимо уделять ежедневное внимание этим вопросам.

2. СОБСТВЕННЫЕ ИСТОЧНИКИ ФОРМИРОВАНИЯ ОБОРОТНОГО КАПИТАЛА ОРГАНИЗАЦИЙ

Источники формирования оборотных средств и их размер оказывают существенное влияние на уровень эффективности использования оборотных средств предприятия. Избыток оборотных средств означает, что часть капитала предприятия бездействует и не приносит дохода. Недостаток оборотного капитала — тормозит ход производственного процесса, замедляя скорость хозяйственного оборота средств предприятия.

Источниками формирования оборотных средств могут выступать: собственные средства; средства, приравненные к собственным; заемные средства; привлеченные средства.

Собственные источники наиболее важны, так как от их удельного веса в общем финансировании оборотных активов зависит финансовая устойчивость организации.

Собственный оборотный капитал обеспечивает имущественную и оперативную самостоятельность и формируется из средств уставного капитала, добавочного капитала, резервного капитала, а также целевых поступлений и финансирования, а также нераспределенной прибыли [10, с. 165].

Формирование собственного капитала осуществляется в момент создания организации. Она обеспечивается основными и оборотными средствами, необходимыми для осуществления коммерческой деятельности в размерах, определенных учредительными документами. В этих целях в зависимости от организационно-правовых форм формируется уставный (складочный, паевой) капитал.

Часть средств, инвестированных учредителями, направляется на приобретение производственных запасов, поступающих в производство для изготовления товарной продукции.

Пополнение оборотных средств, авансируемых организацией на возобновление производственного цикла, может осуществляться за счет получения выручки от продажи продукции и за счет собственных средств, получаемых предприятием в процессе ее деятельности, главным образом за счет полученной прибыли. Прибыль направляется на пополнение оборотных средств и финансирования их прироста.

Прибыль — экономическая величина, определяемая как разница между общей выручкой и общими затратами, разница между доходами и расходами [3, с. 15]. Прибыль является показателем, наиболее полно отражающим эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости.

В каждой организации формирование прибыли происходит так: формируется четыре показателя прибыли, существенно различающиеся по величине, экономическому содержанию и функциональному назначению. Базой всех расчетов служит валовая прибыль, а на ее основе – прибыль, облагаемая налогом, и прибыль, не облагаемая налогом. Остающаяся в распоряжении организации после внесения налогов и других платежей в бюджет часть прибыли называется чистой прибылью. Она характеризует конечный финансовый результат деятельности организации.

Из чистой прибыли организация производит выплаты по заемному капиталу (оплата кредитов), осуществляет платежи за сверхнормативные выбросы загрязняющих веществ в окружающую среду. Разница между чистой прибылью и указанными обязательными платежами представляет собой чистую прибыль, остающуюся в распоряжении организации.

Система распределения прибыли, остающейся в распоряжении организации, должна обеспечить финансовыми ресурсами, расширенное воспроизводство на основе установления оптимального соотношения между средствами, направленными на потребление и накопление. Для этой цели в организациях согласно законодательству и учредительным документам из чистой прибыли, остающейся в распоряжении организации, создаются фонды накопления, потребления и резервные фонды в целях своеобразного страхования, поскольку функционирование организации происходит в условиях неопределенности и риска.

Фонд накопления, в который также включается и сумма амортизационных отчислений, в основном используется на техническое и социальное развитие организации. За счет средств этого фонда оно приобретает новые материальные активы, в том числе и создает новые основные фонды как производственного, так и непроизводственного назначения. Кроме того, средства фонда могут использоваться на проведение научно-исследовательских работ и на осуществление природоохранных мероприятий.

Средства фонда накопления расходуются на следующие цели:

- финансирование затрат по техническому перевооружению, реконструкции и. расширению действующего производства, строительству новых объектов;

- проведение научно-исследовательских и опытно-конструкторских работ;

- погашение предоставленных банками кредитов и уплату процентов по ним;

- осуществление природоохранных мероприятий;

- подготовку и переподготовку кадров;

- прирост собственных оборотных средств или возмещение их недостатка;

- строительство и содержание объектов социальной сферы (жилья, детских учреждений, объектов здравоохранения, культуры и спорта).

Фонд потребления используется на финансирование материального стимулирования работников организации и на социальные нужды. Так, в частности, из этого фонда могут оплачиваться: премии, не связанные с производственными показателями (за долголетний труд, в связи с юбилейными датами и т.д.); материальная помощь; санаторно-курортные путевки, медикаменты и лечение работников организаций; дивиденды держателям акций организации.

Средства фонда потребления расходуются на следующие цели:

- выплату премий и вознаграждений по итогам года;

- выплату дивидендов по акциям и процентов по облигациям;

- выплату авторских вознаграждений и премий изобретателям и рационализаторам.

Резервный фонд создается для покрытия непредвиденных расходов, вызванных стихийными действиями. Размеры этого фонда должны соответствовать учредительным документам.

Часть прибыли может быть нераспределенной (это дополнительный финансовый резерв), который может быть использован для пополнения фондов и увеличения уставного капитала.

Субъект хозяйствования может иметь убытки, которые покрываются за счет прибыли отчетного года, нераспределенной прибыли прошлых лет, средств резервного фонда и взносов акционеров. Рассмотрим порядок формирования прибыли ООО «Восточный альянс» представлен в таблице 2.

По данным таблицы 2 в 2010г. по сравнению с 2009 годом объем выручки от реализации увеличился на 34,6%. В 2011 году по сравнению с 2010 годом объем выручки от реализации увеличился на 42,6%. Прибыль от продаж в 2010 году по сравнению с 2009 годом уменьшилась на 2,2%, составив 1920,6 тыс. руб., но в 2011 году ситуация немного улучшилась и прибыль от продаж увеличилась в 2 раза, составив 4016,1 тыс. руб.

Таблица 2

Порядок формирования прибыли

в ООО «МК Восточный альянс» за 2009-2011гг.

|

Наименование показателя |

Значение показателя, тыс. руб. |

Отклонение (+,-), тыс. руб. |

Темп изменений, % |

|||||

|

2009г. |

2010г. |

2011г. |

2010г. от 2009г. |

2011г. от 2010г. |

2010г. к 2009г. |

2011г. к 2010 г. |

||

|

1. Выручка (нетто) от продажи товаров, работ, услуг |

25812,5 |

34737,1 |

49518,7 |

8924,6 |

14781,6 |

134,6 |

142,6 |

|

|

2. Себестоимость проданных товаров, продукции, работ, услуг |

21500,6 |

28486,8 |

40174,7 |

6986,2 |

11687,9 |

132,5 |

141,0 |

|

|

3. Коммерческие расходы |

1190,6 |

2892,5 |

3433,3 |

1701,9 |

540,8 |

242,9 |

118,7 |

|

|

4. Управленческие расходы |

1156,4 |

1437,2 |

1894,6 |

280,8 |

457,4 |

124,3 |

131,8 |

|

|

5. Прибыль (убыток) от продаж |

1964,9 |

1920,6 |

4016,1 |

-44,3 |

2095,5 |

97,8 |

209,1 |

|

|

6. Проценты к уплате |

140,3 |

597,4 |

1035,7 |

457,1 |

438,3 |

425,8 |

173,4 |

|

|

7. Прочие доходы |

112 |

915,3 |

1529,1 |

803,3 |

613,8 |

817,2 |

167,1 |

|

|

8. Прочие расходы |

631 |

706,3 |

943,4 |

75,3 |

237,1 |

111,9 |

133,6 |

|

|

9. Прибыль (убыток) до налогообложения |

1417,6 |

1532,2 |

3566,1 |

1 14,6 |

2033,9 |

108,1 |

232,7 |

|

|

10. Отложенные налоговые обязательства |

10,6 |

8,4 |

63,5 |

-2,2 |

55,1 |

79,3 |

756,0 |

|

|

11. Налог на прибыль (н/п) |

387,5 |

407,6 |

1022,3 |

20,1 |

614,7 |

105,2 |

250,8 |

|

|

12 Чистая прибыль (убыток) отчетного периода |

1019,5 |

1032,2 |

2374,5 |

12,7 |

1342,3 |

101,3 |

230,0 |

|

|

13 Всего доходов |

25924,5 |

35652,4 |

51047,8 |

9727,9 |

15395,4 |

137,5 |

143,2 |

|

|

14. Всего расходов |

25017 |

34536,2 |

48567,5 |

9519,2 |

14031,3 |

138,1 |

140,6 |

|

Основными факторами, повлиявшими на рост прибыли от продаж в 2011 году являются:

- рост цен на реализованную продукцию;

- увеличение объема реализации;

- изменение структуры реализации.

Превышение прочих доходов над прочими расходами в 2010 году составило 2090 тыс. руб. В 2011 году также произошло превышение прочих доходов над прочими расходами и доходы составили 1529,1 тыс. руб. Прочие доходы увеличились за счет реализации прочего имущества и доходов от ликвидации части основных средств.

После начисления налога на прибыль и иных обязательных платежей, чистая (нераспределенная) прибыль в 2010 году по сравнению с 2009 годом увеличилась на 1,3% и составила 12,7 тыс. руб. В 2011 году по сравнению с 2010 годом чистая (нераспределенная) прибыль составила 2374,5 тыс. руб., что больше чем в 2010 году в 2 раза. Это связано с увеличением объема реализации продукции, сдачей в аренду неиспользуемых площадей. На основании произведенных расчетов можно сделать следующие выводы. Уровень себестоимости в выручке по сравнению с аналогичным показателем 2010 года снижается. А также уровень чистой прибыли в выручке увеличивается с 3,2 % до 5,0 %. Это связано с удешевлением расходных материалов, реализуемых медицинским учреждениям. Управленческие расходы уменьшаются с 4,1 до 3,8%. Это связано со снижением расходов по арендной плате; расходов по оплате информационных услуг. Распределение чистой прибыли в ООО «Восточный альянс» осуществляется посредством образования специальных фондов; фонда накопления, фонда потребления, фонд социальной сферы и резервного фонда (таблица 3).

Таблица 3

Порядок использования чистой прибыли

ООО «МК Восточный альянс» за 2009-2011гг.

|

Показатель |

Значение показателя |

Отклонение (+, -) |

|||

|

2009г. |

2010г. |

2011г. |

2010г.от 2009г. |

2011г.от 2010г. |

|

|

1. Чистая прибыль (тыс. руб.) |

1019,5 |

1032,2 |

2374,5 |

12,7 |

1342,3 |

|

2. Распределение чистой прибыли, тыс. руб.: |

|||||

|

в фонд накопления |

978,5 |

810,3 |

2148,7 |

-168,2 |

1338,4 |

|

в фонд потребления |

39,9 |

218,3 |

215 |

178,4 |

-3,3 |

|

в фонд социальной сферы |

1,1 |

3,6 |

10,8 |

2,5 |

7,2 |

|

в резервный фонд |

|||||

|

3. Доля в чистой прибыли, % |

|||||

|

фонда накопления |

96,0 |

78,5 |

90,5 |

-17,5 |

12 |

|

фонда потребления |

0,04 |

21,1 |

9,0 |

21,06 |

-12,1 |

|

в фонд социальной сферы |

0,001 |

0,4 |

0,5 |

0,399 |

0,1 |

Фонд накопления ООО «МК Восточный альянс» используется на конструкторские и технологические работы, разработку и освоение новых видов продукции, технологических процессов, на финансирование затрат, связанных с техническим перевооружением и реконструкцией производства, проведением природоохранных мероприятий. Сюда же относятся расходы по погашению долгосрочных ссуд и уплате процентов по ним, уплате процентов по краткосрочным ссудам сверх сумм, относимых на себестоимость продукции, финансирование прироста оборотных средств. Фонд потребления ООО «Восточный альянс» – на индивидуальные (вознаграждение по итогам работы за год, материальная помощь, стоимость путевок в санатории и дома отдыха, частичная оплата питания и проезда, пособия по выходу на пенсию и т.д.).

Фонд социальной сферы использоваться на коллективные нужды (расходы на содержание объектов культуры и здравоохранения, проведение оздоровительных и культурно-массовых мероприятий).

С 2011 года фонд социальной сферы объединен с фондом потребления, в связи с незначительностью отчислений. Резервный фонд в данной организации уже сформирован, поэтому средства на пополнение резервного фонда не направлялись.

В ООО «Восточный альянс» большая часть прибыли была направлена в фонд накопления и использовалась на развитие производства. Так как, недостаточность средств, направляемых на накопление, сдерживает рост оборота, приводит к увеличению потребности в заемных средствах.

Фонд потребления напротив уменьшился в связи с уменьшением выплат на индивидуальные нужды.

Таким образом, ООО «Восточный альянс» распределяет прибыль, направляя большую часть на формирование фонда накопления.

3. ЗАЕМНЫЕ И ПРИВЛЕЧЕННЫЕ ИСТОЧНИКИ ФОРМИРОВАНИЯ ОБОРОТНОГО КАПИТАЛА

Привлеченные средства — кредиторская задолженность предприятия.

К привлеченным организацией в хозяйственный оборот средствам относится кредиторская задолженность — по существу, бесплатный денежный ресурс, возникающий вследствие существующего порядка оплаты готовой продукции и услуг. В отличие от устойчивых пассивов, кредиторская задолженность — не планируемый источник формирования оборотных средств. Однако в большинстве случаев кредиторская задолженность возникает в результате нарушения расчетно-платежной дисциплины и вследствие несоблюдения организацией сроков оплаты продукции и расчетных документов.

Заемные средства — краткосрочные кредиты банков, товарный кредит.

Банковские кредиты предоставляются в форме инвестиционных (долгосрочных) или краткосрочных кредитов. Назначение банковских кредитов — финансирование расходов, связанных с приобретением основных и текущих активов, а также финансирование сезонных потребностей организации, временное восполнение недостатка собственных оборотных средств, осуществление расчетов и налоговых платежей.

Банковский кредит выдается строго на определенные цели, использование ссуды не по целевому назначению нарушает принцип целенаправленности банковского кредита и влечет за собой применение соответствующих санкций [4, с. 82].

В зависимости от срока, на который выдан кредит, и объекта кредитования банковский кредит подразделяется на два вида: краткосрочный и долгосрочный.

Краткосрочный кредит выдается на срок менее года при возникновении у хозяйствующего субъекта временной потребности в денежных средствах.

При краткосрочном кредите объектами кредитования являются потребности текущей деятельности хозяйствующего субъекта, определяемые по укрупненным показателям. Устранена излишняя детализация объектов кредитования, существовавшая ранее. Банковский кредит выдается на совокупность материальных запасов и производственных затрат.

Совокупность материальных запасов и производственных затрат как объект краткосрочного кредитования используется в промышленности, на транспорте, в строительстве, предприятиями связи. Для торговых и снабженческо-сбытовых организаций объектом краткосрочного кредитования является совокупность товаров текущей реализации, сезонного и временного накопления товарно-материальных ценностей.

Долгосрочный кредит выдается на один год и более длительное время. Объектами долгосрочного кредитования являются затраты на строительство новых предприятий, техническое перевооружение и реконструкцию действующих предприятий, выпуск новой продукции, затраты по жилому строительству и строительству объектов социально-культурного назначения и т.д.

В условиях спада производства, инфляции и других отрицательных тенденций в экономике России хозяйствующие субъекты в основном пользуются краткосрочным кредитом.

Необходимость банковского кредита определяется характером круговорота основных и оборотных средств. Например, предприятие произвело готовую продукцию, т.е. определенная часть его производственных запасов перешла в товарную форму, но еще до реализации этой продукции, то есть до выступления в денежной форме у предприятия есть необходимость вложить средства в покупку сырья, материалов, значит авансирование в новый кругооборот. Появляется потребность в заемных средствах, привлекаемых на определенное время и на возвратной основе. То же наблюдается, если предприятию необходимы дополнительные средства для увеличения объема производства, а также для преодоления временных нарушений процессов производства и реализации продукции.

Произведем оценку эффективности использования заемного капитала на примере ООО «Восточный альянс».

Далее проведем оценку стоимость заемного капитала в форме банковского кредита за 2010-2011 гг. (табл. 4).

Таблица 4

Оценка стоимости заемного капитала в форме банковского

кредита в ООО «Восточный альянс» за 2010-2011гг.

|

Показатель |

2010 |

2011 |

Отклонение (+,-) |

|

1. Ставка процента за банковский кредит, % |

19 |

15 |

-4 |

|

2. Ставка налога на прибыль, выраженная десятичной дробью |

0,24 |

0,24 |

— |

|

3. Уровень расходов по привлечению банковского кредита к его сумме, выраженный десятичной дробью |

0,07 |

0,06 |

-0,01 |

|

4. Стоимость заемного капитала в форме банковского кредита, % (стр 1 х (1 – стр. 2) / (1-стр. 3) |

15,5 |

10,7 |

-4,8 |

Таким образом, в 2011 году произошло уменьшение ставки банковского процента по кредиту с 19% до 15%. Так же за анализируемый период сократился уровень расходов по привлечению банковского кредита к его сумме на 0,01. Данное изменение привлекло к тому, что стоимость заемного капитала в форме банковского кредита в ООО «Восточный альянс» сократилась с 15,5% до 10,7% или на 4,8%.

Основные условия кредита — сумма, срок, обеспечение — устанавливаются кредитным комитетом банка. Указанные основные условия соответственно фиксируются в кредитных договорах с ООО «Восточный альянс».

Остальные условия договора устанавливаются следующим образом:

- срок уплаты процентов за кредит, как правило ежемесячно (в исключительных случая ежеквартально);

- ставка процентов устанавливается в договоре, как правило, не более чем на 60 календарных дней от даты заключения кредитного договора, после чего новая процентная ставка фиксируется в дополнительном соглашении к кредитному договору.

Краткосрочные банковские кредиты ООО «Восточный альянс» использует на преодоление недостаточности оборотных средств для приобретения необходимого количества материалов.

Увеличение объемов продаж позволит предприятию не только получить прибыль, но и расширить рынки сбыта, составить конкуренцию другим организациям, наладить связи с поставщиками и покупателями, увеличить круг покупателей.

В 2011 году ООО «Восточный альянс» были необходимы кредитные средства в размере 5000 тыс. руб. на пополнение оборотных средств, сроком на 1 год. Для получения банковского кредита был составлен бизнес-план.

Кредит будет выдаваться под 16% годовых, с взиманием 5% годовых за обслуживание ссудного счета.

Стоимость % по кредиту в месяц составит:

5000 тыс. руб. х 16% / 12 мес. = 67 тыс. руб.

Тогда стоимость по кредиту в год составит 804 тыс. руб.

Стоимость % по обслуживанию ссудного счета в месяц:

5000 тыс. руб. х 8% / 12 мес. = 33 тыс. руб.

Стоимость % по обслуживанию ссудного счета в год – 396 тыс. руб.

При планировании сметы затрат на производство затраты в месяц составили 19 127 тыс. руб.

Тогда суммарная затратная часть составит:

19 127 + 67 + 33 = 19227 тыс. руб.

Итого затратная часть за год составит:

19227 х 12 = 230724 тыс. руб.

Объем реализации по проекту за 1 месяц составит:

20560- 19227 = 1 333 тыс. руб.

При этом прибыль за год составит 15 996 тыс. руб.

Таким образом, увеличение заемных источников на 5000 руб., повлечет за собой увеличение налогооблагаемой прибыли до 15996 тыс. руб.

Далее проведем анализ эффективности использования банковского кредита, для чего рассмотрим влияние финансового рычага. Исходные данные для расчета эффекта финансового рычага рассмотрим в таблице 5. Стоимость % по обслуживанию ссудного счета в месяц составила 26,4%.

Таблица 5

Исходные данные для расчета эффекта финансового рычага

от внедрения нового оборудования ООО «Восточный альянс»

за 2010-2011гг.

|

Показатель |

2010 |

2011 |

Отклонение (+,-) |

Темп роста |

|

1. Валовая прибыль (от нововведения оборудования), тыс. руб. |

455 |

15996 |

15541 |

3415,6 |

|

2. Налоги из прибыли, тыс. руб. |

109 |

3839 |

3730 |

3422,0 |

|

3. Уровень налогообложения, коэффициент |

0,24 |

0,24 |

0 |

0,0 |

|

7. Плечо финансового рычага (отношение заемного капитала к собственному) |

0,68 |

0,723 |

0,043 |

6,3 |

|

8. Рентабельность совокупного капитала (стр. 1/ стр. 4*100), % |

0,22 |

7,7 |

7,48 |

3400,0 |

|

9. Средневзвешенная цена заемных средств, % |

26,4 |

8 |

-18,4 |

-69,7 |

|

10. Темп инфляции, % |

12 |

12 |

0 |

0,0 |

|

11. Эффект финансового рычага (ЭФР), % |

-3,6 |

8,9 |

12,5 |

-347,2 |

Рассчитаем эффект финансового рычага за 2011г. и на прогноз, используя формулу, приведенную в первой главе данного дипломного проекта:

ЭФР 2011 = (0,22 – 26,4/1,12) х (1-0,24) х 0,68 + 82317 х 12/120716 = -3,6%.

ЭФР Прогноз = (7,7 – 8/1,12) х (1-0,24) х 0,723 + 87317 х 12/120716 = 8,9%.

В 2011 г. ООО «Восточный альянс» имело отрицательный ЭФР, что стало следствием того, что рентабельность совокупного капитала ниже средневзвешенной цены заемных ресурсов. Данный показатель характеризует о том, что предприятие не эффективно использует свой капитала и это может стать причиной банкротства предприятия. В 2011 году предприятие будет иметь положительный ЭФР, что стало следствием того, что рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов. Данный показатель характеризует о том, что предприятие эффективно использует собственный и заемный капитал.

В реальные активы предприятия было вложено в 2010 году 20,6% средств организации. Этот показатель является недостаточным. В реальных активах на конец 2011 года было вложено более 100%. Собственный капитал организации покрывал иммобилизованные активы на 133,6% в 2010 году и на 162,7% на конец 2011 года.

Собственные средства ООО «Восточный альянс» увеличились на 20,5%. Однако основной прирост имущества был обеспечен за счет заемных средств.

Удельный вес собственных средств несколько снизился и составил 20,9%. Доля имущества, покрываемая заемными средствами составила 83,5% (на 01.01.11 г. -79,1%).

Существенно изменилась структура заемных средств: краткосрочные кредиты –43,25%, (28,75% — на 01.01.11г.); кредиторская задолженность 24,9%. (25,7% — на 01.01.11 г.).

Таблица 6

Анализ структуры пассивов ООО «Восточный альянс»

за 2010-2011 гг.

|

2010 |

2011 |

Абсолютное отклонение |

Темп роста |

|||

|

тыс. руб. |

в % к итогу |

тыс. руб. |

в % к итогу |

тыс. руб. |

в % |

|

|

4104853 |

100,0% |

6248844 |

100,0% |

2143991 |

152,2 |

|

|

1.1.Собственный капитал, всего |

857648 |

20,9% |

1033329 |

16,5% |

175681 |

120,5 |

|

1.2.Заемный капитал |

3247205 |

79,1% |

5215515 |

83,5% |

1968310 |

160,6 |

|

1.2.1.Долгосрочные обязательства |

896185 |

21,8% |

861763 |

13,8% |

-34422 |

96,16 |

|

1.2.2.Краткосрочные пассивы, всего |

2351020 |

57,3% |

4353752 |

69,7% |

2002732 |

185,2 |

|

1.2.2.12.Кредиты и займы |

1179979 |

28,75% |

2703811 |

43,25% |

1523832 |

229,1 |

|

1.2.2.2.Кредиторская задолженность |

1055198 |

25,7% |

1555774 |

24,9% |

500576 |

147,4 |

|

1.2.2.3. участникам по выплате доходов |

16355 |

0,4% |

16319 |

0,3% |

-36 |

99,8 |

|

1.2.2.4.Доходы будущих периодов |

1057 |

0,03% |

962 |

0,02% |

-95 |

91,0 |

ООО «Восточный альянс» вынуждено было привлекать краткосрочные кредиты банка из-за недостатка денежных средств в обороте. Кредиторская задолженность ООО «Восточный альянс» выросла в 1,5 раза, главным образом, за счет использования в своей финансово-хозяйственной деятельности товарных кредитов поставщиков товарно-материальных ценностей и заказчиков.

Итак, подводя итог, можно сказать, что характеризуя деятельность ООО «Восточный альянс» на долгосрочную перспективу, следует отметить, что в целях реализации инвестиционной программы все собственные средства предприятия участвовали в формировании внеоборотных активов. Кроме того, из-за недостатка собственных оборотных средств, для этих целей были дополнительно привлечены заемные средства.

Итак, определим основные плюсы и минусы банковского кредитования. Банковское кредитование позволяет быстро решать текущие проблемы малого и среднего бизнеса — дефицит оборотных средств, кассовые разрывы. За счет кредитов инвестиционного характера можно провести модернизацию производства, развить новое направление бизнеса или расширить масштабы существующей деятельности. Условия кредитования малого и среднего бизнеса зачастую обладают большой гибкостью. Например, обычным делом стала индивидуальная схема погашения с учетом особенностей деятельности данного конкретного предприятия.

Однако, существенным недостатком банковского кредитования является то, что кредитные средства обходятся недешево. Кроме того оформление кредита сопряжено с большими хлопотами по сбору документов, подтверждающих финансовую устойчивость предприятия.

4. ТЕСТЫ

1. (2) Выпуск государственных ценных бумаг на внутреннем рынке.

2. (2) Кредиты международных финансово-кредитных институтов.

3. (2) Превышение доходов над расходами.

4. (1) Организация и принципы построения бюджетной системы.

5. (2) Совокупность действующих на территории страны бюджетов.

6. (3) Государственный бюджет и местные бюджеты.

7. (2) Федеральный бюджет, бюджеты членов федерации, местные бюджеты.

8. (3) Единство, самостоятельность, гласность, сбалансированность.

9. (3) трех уровней.

10. (4) Территориальные бюджеты не входят своими доходами и расходами в федеральный бюджет.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Абрютина М. С., Грачёва А. В. Анализ финансово-экономической деятельности предприятия: Учебно-практическое пособие. – М.: Дело и сервис, 2009.-520 с.

- Бобылева А.Л., Сенько Н. Н. Финансовый менеджмент: Учебное пособие. — М.: Изд-во Дело АНХ, 2010. — 336 с.

- Глазунов В.Н. Анализ финансового состояния предприятия // Финансы. – 2010. — №2. — С.13-21.

- Колчина Н. В. , Поляк В. Г., Павлова Л. П. Финансы предприятий: Учебник / Под ред. Проф. Н.В. Колчиной. – М.: ЮНИТИ, 2009. – 240 с.

- Крейнина М.Н. Финансовый менеджмент – М: Издательство «ДИС», 2008. – 304с.

- Маренго А.К. Финансовый менеджмент – М: Бератор-Пресс, 2008. – 142 с.

- Павлова Л.П. Финансовый менеджмент. Российская практика. – М.: Перспектива, 2011. – 264 с.

- Толпегина О.А. Анализ прибыли: теория и практика исследования // Экономический анализ: теория и практика. – 2009. — № 2. – С. 35-44.

- Финансовый менеджмент: Учебник для вузов / Под ред. проф. Г.Б. Поляка. — М.:ИНФРА-М, 2009. – 371 с.

- Чуев И.Н., Чечевицына Л.Н. Экономика предприятия. — М., — 2011. — 414 с.

не сложно

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, об этом нам.