Основными видами деятельности ПАО «Лукойл» и его дочерних компаний являются разведка, добыча, переработка и реализация нефти и нефтепродуктов. ПАО «Лукойл» является материнской компанией вертикально интегрированной группы предприятий.

ПАО «Лукойл» было учреждено в соответствии с Указом Президента Российской Федерации от 17 ноября 1992 г. № 1403. Согласно этому Указу Правительство Российской Федерации 5 апреля 1993 г. передало Компании 51% голосующих акций пятнадцати компаний. В соответствии с постановлением Правительства РФ от 1 сентября 1995 г. № 861 в течение 1995 г. Группе были переданы акции ещё девяти компаний. Начиная с 1995 г. Группа осуществила программу обмена акций в целях доведения доли собственного участия в уставном капитале каждой из этих двадцати четырёх компаний до 100%. С момента образования Группы до настоящего времени её состав значительно расширился за счёт объединения долей собственности, приобретения новых компаний и развития новых видов деятельности. В настоящее время ПАО «Лукойл» является глобальной энергетической компанией, осуществляющей свою деятельность через дочерние предприятия в 39 странах мира на четырёх континентах.

ПАО «Лукойл» является одной из крупнейших нефтегазовых компаний в мире по размеру доказанных запасов углеводородов, составивших по состоянию на 1 января 2016 г. около 17,4 млрд барр. н. э. (нефть — около 13,5 млрд барр., газ — 23,6 трлн куб. фут.).

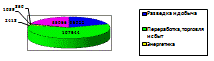

Деятельность Группы можно разделить на четыре основных операционных сегмента:

— Разведка и добыча — деятельность по разведке и разработке нефтегазовых месторождений и добыче нефти и газа, которая ведётся главным образом в Российской Федерации, а также на территории Азербайджана, Казахстана, Узбекистана, на Ближнем Востоке, в Южной Америке, Северной и Западной Африке, Норвегии, Румынии.

- Переработка, торговля и сбыт — переработка, транспортировка и реализация нефти, природного газа и продуктов их переработки.

- Нефтехимия — деятельность по производству и реализации нефтехимической продукции.

- Энергетика — деятельность по генерации, транспортировке и реализации электро- и тепловой энергии, а также оказание сопутствующих услуг.

Указанные основные сегменты являются взаимозависимыми, поскольку часть выручки одного сегмента входит в состав расходов другого. В частности, предприятия сегмента переработки, торговли и сбыта закупают нефть у предприятий сегмента разведки и добычи. Поскольку определение сопоставимых рыночных цен на нефть внутри России является затруднительным, цены по данным сделкам между компаниями Группы устанавливаются с учётом рыночных факторов, главным образом цен на нефть на международных рынках, стоимости транспортировки, региональной рыночной конъюнктуры, стоимости переработки нефти и ряда других факторов.

Стратегическое планирование на примере компании ОАО «ЛУКОЙЛ»

... возможностями, руководство готово к выбору соответствующей стратегической альтернативы. 2. Разработка и оформление стратегического плана на примере компании «Лукойл» 2.1. Характеристика компании Нефтяная компания ЛУКОЙЛ сформировалась на основе Государственного концерна " ЛУКОЙЛ" ("Лангепас-Урай- Когалымнефтегаз"), созданного в соответствии ...

Основная часть деятельности в секторе разведки и добычи осуществляется на территории 4 федеральных округов РФ:

- Северо-Западного

- Приволжского

- Уральского

- Южного

Компания «Лукойл» владеет нефтеперерабатывающими мощностями в 5 странах (с учетом доли в НПЗ Zeeland).

Суммарная мощность нефтеперерабатывающих заводов группы «Лукойл» по состоянию на начало 2015 года составляет 77,2 млн т/год. В России Компании принадлежат четыре нефтеперерабатывающих завода и два мини-НПЗ, а также четыре газоперерабатывающих завода. Кроме того, в состав российских активов группы «Лукойл» входят 2 нефтехимических предприятия. Суммарная мощность российских нефтеперерабатывающих заводов группы «Лукойл составляет: 45,4 млн т/год. Сегодня компания «Лукойл» выпускает широкий ассортимент высококачественных нефтепродуктов, продукции газопереработки и нефтехимии и реализует свою продукцию оптом и в розницу более чем в 27 странах мира.

ПАО «Лукойл» уделяет особое внимание деятельности за рубежом, участвуя в проектах в Казахстане, Азербайджане, Узбекистане, Египте, Иране, Ираке, Колумбии и Саудовской Аравии. На начало 2016 года на долю ПАО «Лукойл» приходится 1,3% общемировых запасов нефти и 2,1% общемировой добычи нефти. В российских масштабах на долю компании приходится 18,0% добычи нефти и 18,3% переработки нефти. Среди крупнейших международных частных нефтяных компаний «Лукойл» занимает 6 место по объемам добычи углеводородов и 2 место по запасам углеводородов. ПАО «Лукойл» — первая российская компания, акции которой получили полный листинг на Лондонской фондовой бирже и единственная частная российская нефтяная компания, в акционерном капитале которой доминируют миноритарные акционеры. Лукойл является крупнейшей российской нефтяной бизнес группой с ежегодным оборотом свыше 30 млрд. долл. ПАО «Лукойл» располагает широкой сетью АЗС в России, Европе и США, включая собственные, арендованные и франчайзинговые.

В ПАО «Лукойл» применяется линейно-функциональная организационная

Эксплуатационный фонд добывающих скважин ПАО «Лукойл» на конец отчетного 2016 года составляет 21 163 единицы, при этом доля неработающего фонда — 7,3 %, что является самым низким показателем по отрасли. Компания на протяжении нескольких лет является лидером отрасли по разведочному и эксплуатационному бурению, вводу новых добывающих скважин.

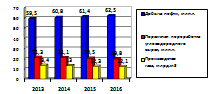

Основные показатели производственно-хозяйственной деятельности ПАО «Лукойл»

Ведущее место ПАО «Лукойл» занимает по уровню утилизации попутного нефтяного газа благодаря наличию единого комплекса по добыче и использованию ПНГ. В отчетном году компании удалось достичь рекордного показателя в отрасли — 99,2 %.

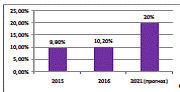

Продолжая диверсифицировать портфель активов, компания ПАО «Лукойл» активно ведет разработку международных проектов (в частности, в Ираке, Узбекистане), рис.

Доля добычи по международным проектам в общей добыче углеводородов,%

Основные мощности по производству тепла и электричества расположены на юге страны, а также в Болгарии и Румынии. Энергетические активы компании надежно обеспечивают как собственные потребности (за счет малой энергетики), так и потребности внешних потребителей тепла и электричества в Южном федеральном округе РФ. Общая выработка электрической энергии в 2016 году составила 15,7 млрд кВт-ч. Общий отпуск тепловой энергии -13,6 млн Гкал, в том числе 12,5 млн Гкал в России. Объем выработки тепловой и электроэнергии определялся исходя из условий работы на рынке электроэнергии. В Таблице приводятся основные показатели, отражающие деятельность по разведке и добыче.

Показатели деятельности ПАО «Лукойл» по разведке и добычи

|

3-й квартал |

9 месяцев |

|||

|

2016 |

2015 |

2016 |

2015 |

|

|

Добыча нефти и жидких углеводородов |

(тыс. барр. н. э./сут) |

|||

|

Дочерние предприятия Группы |

||||

|

Западная Сибирь |

966 |

985 |

972 |

997 |

|

Тимано-Печора |

319 |

301 |

312 |

301 |

|

Урал |

308 |

297 |

308 |

293 |

|

Поволжье |

136 |

138 |

135 |

116 |

|

Прочие регионы России |

38 |

38 |

38 |

38 |

|

Добыча в России |

1 767 |

1 759 |

1 765 |

1 745 |

|

Ирак |

158 |

— |

98 |

— |

|

Прочие регионы за рубежом |

56 |

64 |

60 |

65 |

|

Добыча за рубежом |

214 |

64 |

158 |

65 |

|

Итого добыча дочерними предприятиями Группы |

1 981 |

1 823 |

1 923 |

1 810 |

|

Доля в добыче зависимых компаний |

||||

|

в России |

13 |

8 |

10 |

8 |

|

за рубежом |

41 |

45 |

42 |

47 |

|

Итого доля в добыче зависимых компаний |

54 |

53 |

52 |

55 |

|

Итого добыча нефти и жидких углеводородов |

2 035 |

1 876 |

1 975 |

1 865 |

|

Добыча товарного природного газа |

||||

|

Дочерние предприятия Группы |

||||

|

Западная Сибирь |

183 |

175 |

185 |

185 |

|

Тимано-Печора |

14 |

14 |

14 |

14 |

|

Урал |

15 |

17 |

17 |

17 |

|

Поволжье |

7 |

7 |

6 |

6 |

|

Добыча в России |

219 |

213 |

222 |

222 |

|

Добыча за рубежом |

82 |

85 |

85 |

95 |

|

Итого добыча дочерними предприятиями Группы |

301 |

298 |

307 |

317 |

|

Доля в добыче зависимых компаний |

||||

|

в России |

1 |

1 |

1 |

1 |

|

за рубежом |

8 |

9 |

8 |

8 |

|

Итого доля в добыче зависимых компаний |

9 |

10 |

9 |

9 |

|

Итого добыча товарного природного газа |

310 |

308 |

316 |

326 |

|

Итого суточная добыча углеводородов |

2 345 |

2 184 |

2 291 |

2 191 |

|

(долл. США/барр. н. э.) |

||||

|

Удельные затраты на добычу углеводородов |

6,12 |

5,67 |

5,84 |

5,52 |

|

— в России |

5,56 |

5,67 |

5,49 |

5,54 |

|

— за рубежом |

9,80 |

5,67 |

8,69 |

5,27 |

|

(млн долл. США) |

||||

|

Затраты на добычу углеводородов |

1 288 |

1 103 |

3 558 |

3 190 |

|

— в России |

1 013 |

1 026 |

2 970 |

2 963 |

|

— за рубежом |

275 |

77 |

588 |

227 |

|

Затраты на геолого-разведочные работы |

207 |

65 |

476 |

203 |

|

— в России |

21 |

32 |

144 |

130 |

|

— за рубежом |

186 |

33 |

332 |

73 |

|

Налог на добычу полезных ископаемых |

3 200 |

3 268 |

9 369 |

9 311 |

|

— в России |

3 187 |

3 250 |

9 323 |

9 256 |

|

— за рубежом |

13 |

18 |

46 |

55 |

Группа осуществляет разведку и добычу нефти и газа в России и за рубежом. В России основными нефтедобывающими дочерними предприятиями являются ООО «Лукойл-Западная Сибирь», ООО «Лукойл-Коми» и ООО «Лукойл-Пермь». Разведка и добыча за рубежом осуществляется 100%-й дочерней компанией «Лукойл Оверсиз», которая участвует в СРП и других проектах в Казахстане, Азербайджане, Узбекистане, Румынии, Ираке, Саудовской Аравии, Египте, Гане, Кот-д’Ивуаре, Норвегии.

Добыча нефти. В течение девяти месяцев 2015 г. ПАО «Лукойл» добыла (с учётом доли в добыче зависимых компаний) 72 млн т (528,5 млн барр.) нефти.

В таблице приводятся данные о добыче нефти по регионам в течение девяти месяцев 2016 и 2015 гг.

Основным регионом добычи нефти ОАО «Лукойл» остаётся Западная Сибирь. В течение девяти месяцев 2016 г. здесь было добыто 50,1% от общего объёма добычи нефти дочерними предприятиями ОАО «Лукойл» (в течение девяти месяцев 2015 г. — 55,0%).

Результаты деятельности ОАО «Лукойл» по добычи нефти по регионам

|

(тыс. тонн) |

9 месяцев 2016 г. |

Изменение к 2015 г. |

9 месяцев 2016 г. |

||

|

итого, % |

структурное изменение |

органическое изменение |

|||

|

Западная Сибирь |

35 133 |

(2,9) |

— |

(1 056) |

36 189 |

|

Тимано-Печора |

11 753 |

3,5 |

— |

402 |

11 351 |

|

Урал |

10 864 |

4,6 |

34 |

444 |

10 386 |

|

Поволжье |

4 931 |

19,6 |

657 |

152 |

4 122 |

|

Прочие регионы России |

1 431 |

0,4 |

— |

5 |

1 426 |

|

Добыча в России |

64 112 |

1,0 |

691 |

(53) |

63 474 |

|

Ирак |

3 902 |

100,0 |

— |

3 902 |

— |

|

Прочие регионы за рубежом |

2 156 |

(8,1) |

— |

(189) |

2 345 |

|

Добыча за рубежом |

6 058 |

158,3 |

— |

3 713 |

2 345 |

|

Итого добыча дочерними компаниями Группы |

70 170 |

6,6 |

691 |

3 660 |

65 819 |

|

Доля Группы в добыче зависимых компаний |

|||||

|

в России |

356 |

30,4 |

(17) |

100 |

273 |

|

за рубежом |

1 452 |

(11,4) |

— |

(187) |

|

|

Итого добыча |

71 978 |

6,3 |

674 |

3 573 |

67 731 |

Снижение добычи нефти в Западной Сибири произошло вследствие естественного истощения запасов и роста обводнённости.

Структурный прирост добычи нефти в России стал результатом приобретения 100%-й доли в ЗАО «Самара-Нафта» и увеличения доли владения в ЗАО «Кама-ойл» с 50 до 100% во втором квартале 2015 г. При этом переход ЗАО «Кама-ойл» из зависимых в дочерние предприятия привёл к структурному снижению в доле Группы в добыче нефти зависимыми предприятиями в России.

Прирост добычи нефти за рубежом связан с началом коммерческой добычи по проекту «Западная Курна-2» в Ираке.

Наряду с добычей нефти ПАО «Лукойл» осуществляет её закупки в России и на международных рынках. В России нефть в основном приобретается у зависимых компаний и прочих производителей для последующей переработки или экспорта. Нефть, приобретённая на международных рынках, используется в торговых операциях, поставляется на зарубежные нефтеперерабатывающие предприятия ПАО «Лукойл» или передаётся на процессинг на сторонние заводы.

Объем закупок нефти

|

9 месяцев |

||||

|

2016 |

2015 |

|||

|

(тыс. барр.) |

(тыс. т) |

(тыс. барр.) |

(тыс. т) |

|

|

Закупки нефти в России |

4 493 |

613 |

2 456 |

335 |

|

Закупки нефти за рубежом для продажи114 |

90 467 |

12 342 |

28 449 |

3 881 |

|

Закупки нефти за рубежом для переработки |

68 653 |

9 366 |

54 402 |

7 422 |

|

Итого закупки нефти |

163 613 |

22 321 |

85 307 |

11 638 |

Значительная часть закупок нефти ПАО «Лукойл» производилась в целях её переработки. По сравнению с девятью месяцами 2015 г. объём закупок нефти для поставки на зарубежные нефтеперерабатывающие заводы увеличился на 26,2% в основном в результате роста объёмов переработки на ИСАБ. Кроме того, закупки нефти для торговых операций увеличились в три раза на фоне низкого уровня закупок в течение девяти месяцев 2015 г.

ПАО «Лукойл» владеет и управляет четырьмя нефтеперерабатывающими заводами, расположенными в Европейской части России, и тремя заводами за рубежом — в Болгарии, Румынии и Италии. Кроме того, ПАО «Лукойл» владеет 45%-й долей в нефтеперерабатывающем заводе «Зееланд» (Зееланд) в Нидерландах.

ПАО «Лукойл» активно развивает возобновляемую энергетику как в России, так и за рубежом на базе Лукойл-Экоэнерго. так, в России в эксплуатации у Лукойл-Экоэнерго находятся четыре гидроэлектростанции суммарной установленной мощностью 297,8 МВт, выработка которых за 2015 год составила 928 млн кВт-ч. За рубежом предприятие развивает солнечную и ветровую энергетику. Общая мощность ветряных электростанций (ВЭс) на конец 2015 года составила 124 МВт, а выработка — 277,7 млн кВт-ч. В 2016 году был реализован ряд проектов по использованию возобновляемых источников энергии, направленных на обеспечение собственных потребностей предприятий Группы. В частности, установлены солнечные коллекторы на АЗс для обеспечения горячей водой, реализован ряд проектов по установке тепловых насосов на АЗс для кондиционирования и теплоснабжения. Велась проработка новых проектов по строительству фотоэлектростанций (ФЭс) и ветряной электростанции (ВЭс), в том числе и в составе ветродизельных комплексов на месторождениях.

В течение девяти месяцев 2016 г. приток денежных средств, связанный с изменением задолженности по краткосрочным и долгосрочным кредитам и займам, составил 1 787 млн долл. США, по сравнению с притоком в сумме 2 762 млн долл. США в течение девяти месяцев 2015 г.

Анализ финансового состояния и результаты деятельности ПАО «Лукойл»

|

3-й квартал |

Изменение, % |

9 месяцев |

Изменение, % |

|||

|

2016 |

2015 |

2016 |

2015 |

|||

|

(млн долл. США) |

||||||

|

Выручка от реализации |

39 021 |

36 737 |

6,2 |

112 907 |

105 560 |

7,0 |

|

Чистая прибыль, относящаяся к ОАО «Лукойл» |

1 620 |

3 105 |

(47,8) |

5 742 |

7 790 |

(26,3) |

|

Скорректированная чистая прибыль, относящаяся к ОАО «Лукойл» |

1 805 |

3 105 |

(41,9) |

6 447 |

7 790 |

(17,2) |

|

EBITDA (прибыль до вычета процентов, налога на прибыль, износа и амортизации) |

5 338 |

5 472 |

(2,4) |

14 770 |

14 606 |

1,1 |

|

Скорректированная EBITDA |

5 523 |

5 472 |

0,9 |

15 475 |

14 606 |

5,9 |

|

Налоги (кроме налога на прибыль), включая акцизы и экспортные пошлины |

(9 246) |

(9 255) |

(0,1) |

(26 926) |

(27 322) |

(1,4) |

|

Прибыль на одну обыкновенную акцию, относящаяся к ОАО «Лукойл» (долл. США): |

||||||

|

базовая прибыль |

2,15 |

4,11 |

(47,8) |

7,61 |

10,32 |

(26,3) |

|

разводнённая прибыль |

2,11 |

4,02 |

(47,6) |

7,46 |

10,10 |

(26,2) |

|

Добыча углеводородов Группой с учётом доли в зависимых компаниях (тыс. барр. н. э.) |

215 746 |

200 959 |

7,4 |

625 486 |

598 095 |

4,6 |

|

Среднесуточная добыча углеводородов Группой с учётом доли в зависимых компаниях (тыс. барр. н. э./сут) |

2 345 |

2 184 |

7,4 |

2 291 |

2 191 |

4,6 |

|

Добыча нефти и жидких углеводородов Группой с учётом доли в зависимых компаниях (тыс. барр.) |

187 234 |

172 618 |

8,5 |

539 110 |

509 231 |

5,9 |

|

Добыча товарного газа Группой с учётом доли в зависимых компаниях (млн куб. м) |

4 844 |

4 816 |

0,6 |

14 677 |

15 100 |

(2,8) |

|

Производство нефтепродуктов Группой с учётом доли в зависимых компаниях (тыс. т) |

16 678 |

17 037 |

(2,1) |

47 772 |

47 998 |

(0,5) |

Сегментация выручки от реализации

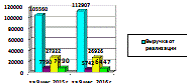

Финансовые показатели деятельности ПАО «Лукойл» за 9 месяцев 2015 и 2016 гг., в млн.долл. США

Бухгалтерская рентабельность от обычной деятельности, %

г.: 10070/105560 *100 = 9,53%

г.: 7737/12907*100 =5,94 %

Чистая рентабельность, %

г.:7776/105560*100 = 7,36%

г.: 5766/112907*100 =5,10%

Валовая рентабельность, %

г.: 9891/105560*100 =9,37%

г.: 8424/112907*100 = 7,46%

Рассчитанные показатели представим ниже на рисунке.

Финансовые показатели деятельности ПАО «Лукойл» за 9 месяцев 2015 и 2016 гг., в %

В третьем квартале 2016 г. чистая прибыль, относящаяся к ПАО «Лукойл», уменьшилась на 1 485 млн долл. США, или на 47,8%, а показатель EBITDA — на 134 млн долл. США, или на 2,4%, по сравнению с третьим кварталом 2015 г. Негативное влияние на чистую прибыль Группы за третий квартал и девять месяцев 2016 г. оказали снижение мировых цен на углеводороды, а также убытки по курсовым разницам. Кроме того, на чистую прибыль Группы за третий квартал и девять месяцев 2016 г. оказали негативное влияние убыток от планируемого выбытия доли в Caspian Investment Resources Ltd. в сумме 358 млн долл. США, признанный в первом квартале, и списания расходов, относящихся к геолого-разведочным проектам в Западной Африке, в сумме 347 млн долл. США, из которых 185 млн долл. США относятся к третьему кварталу. По сравнению с третьим кварталом и девятью месяцами 2015 г. чистая прибыль Группы, скорректированная на разовые убытки, снизилась на 1 300 млн долл. США, или 41,9%, и на 1 343 млн долл. США, или на 17,2%, соответственно. При этом скорректированный показатель EBITDA за третий квартал и девять месяцев 2016 г. увеличился на 51 млн долл. США, или на 0,9%, и на 869 млн долл. США, или на 5,9%, соответственно. На показатель EBITDA Группы за третий квартал и девять месяцев 2016 г. существенное положительное влияние оказало начало возмещения затрат по проекту «Западная Курна-2» в Ираке.

В третьем квартале 2016 г. выручка Группы от реализации увеличилась на 2 284 млн долл. США, или на 6,2%, по сравнению с третьим кварталом 2015 г. Выручка от продаж нефти увеличилась на 2 881 млн долл. США, или на 37,7%, а выручка от продаж нефтепродуктов уменьшилась на 484 млн долл. США, или на 1,8%. В течение девяти месяцев 2016 г. выручка Группы от реализации увеличилась на 7 347 млн долл. США, или на 7,0%, по сравнению с девятью месяцами 2015 г. Выручка от продаж нефти увеличилась на 9 138 млн долл. США, или на 46,4%. В то же время выручка от продаж нефтепродуктов снизилась на 1 437 млн долл. США, или на 1,8%. На изменение выручки от реализации, выраженной в рублях, по сравнению с третьим кварталом и девятью месяцами 2015 г. существенно повлияло номинальное обесценение рубля на 9,4% и 10,7% соответственно.

По сравнению с третьим кварталом и девятью месяцами 2015 г. выручка от оптовой реализации нефтепродуктов за пределами России уменьшилась на 655 млн долл. США, или на 3,4%, и на 1 313 млн долл. США, или на 2,2% соответственно. Снижение цен реализации на 3,1% в третьем квартале 2016 г. и на 0,4% в течение девяти месяцев 2016 г. сопровождалось снижением объёмов продаж по сравнению с соответствующими периодами 2015 г.

В течение третьего квартала 2016 г. розничные цены реализации и объёмы продаж за пределами России снизились по сравнению с третьим кварталом 2015 г. на 0,8% и 2,3% соответственно, результатом чего стало снижение выручки от розничных продаж на 91 млн долл. США, или на 3,1%. В течение девяти месяцев 2016 г. снижение объёмов продаж за рубежом было компенсировано ростом цен реализации, поэтому выручка от розничных продаж по сравнению с девятью месяцами 2015 г. существенно не изменилась.

В третьем квартале 2016 г. выручка от оптовых продаж нефтепродуктов в России увеличилась на 143 млн долл. США, или на 6,7%. Снижение цен реализации на 2,0% вследствие обесценения рубля, было компенсировано ростом объёмов продаж на 8,9%. В течение девяти месяцев 2016 г. снижение цен реализации на 4,9%, вызванное ослаблением рубля, оказало более существенное влияние на выручку, чем увеличение объёмов продаж на 184 тыс. т, или на 2,2%. В результате выручка от оптовых продаж нефтепродуктов в России снизилась на 166 млн долл. США, или на 2,8%, по сравнению с девятью месяцами 2015 г.

Выручка от розничной реализации нефтепродуктов в России в третьем квартале 2016 г. выросла на 119 млн долл. США, или на 4,7%. Объём розничных продаж увеличился на 7,5%, что, однако, было частично нивелировано снижением средней цены реализации на 2,6% по сравнению с третьим кварталом 2015 г. в результате ослабления рубля. В течение девяти месяцев 2016 г. рост объёмов розничной реализации компенсировал ослабление рубля, и выручка от розничной реализации в России выросла на 1,2%, по сравнению с девятью месяцами 2015 г.

В течение третьего квартала и девяти месяцев 2016 г. выручка от экспорта нефтепродуктов из России компаниям Группы и третьим лицам составила 3 645 млн долл. США и 12 982 млн долл. США соответственно.

Выручка от продаж продуктов нефтехимии в третьем квартале 2016 г. снизилась на 226 млн долл. США, или на 49,7%, а в течение девяти месяцев 2016 г. — на 498 млн долл. США, или на 35,9%, в основном в результате снижения продаж в России по причине остановки производства вследствие пожара на нефтехимическом заводе Группы в Ставропольском крае в конце февраля 2016 г.

Оптовая выручка от продаж продукции газопереработки увеличилась на 49 млн долл. США, или на 17,3%, в третьем квартале 2016 г., и на 109 млн долл. США, или на 13,1%, в течение девяти месяцев 2016 г. Средние цены и объёмы оптовой реализации продукции газопереработки увеличились на 0,6% и 16,7% в третьем квартале 2016 г., и на 4,5% и 8,2% в течение девяти месяцев 2016 г. соответственно.

Розничная выручка от реализации продукции газопереработки в третьем квартале 2016 г. не изменилась по сравнению с третьим кварталом 2015 г., а в течение девяти месяцев 2016 г. — увеличилась на 21 млн долл. США, или на 4,6% по сравнению с девятью месяцами 2015 г.

Выручка от продаж природного газа уменьшилась на 54 млн долл. США, или на 13,2%, в третьем квартале 2016 г., и на 90 млн долл. США, или на 7,5%, в течение девяти месяцев 2016 г., что было в основном связано со снижением объёмов добычи газа в Узбекистане.

Выручка от реализации прочей продукции включает в себя нетопливную выручку нашей розничной сети, выручку от оказания транспортных услуг, услуг по добыче и переработке нефти, по аренде, а также выручку от реализации производственными и сбытовыми компаниями Группы услуг и товаров, не связанных с их основной деятельностью.

В третьем квартале 2016 г. прочие продажи увеличились на 14 млн долл. США, или на 2,7%, а в течение девяти месяцев 2016 г. — уменьшились на 33 млн долл. США, или на 2,3%.

Операционные расходы ПАО «Лукойл» за 9 месяев 2015 и 2016 гг., в млн.долл.США

Методика распределения операционных расходов, используемая в ПАО «Лукойл», отличается от подходов, применяемых при подготовке данных для Примечания 20 «Сегментная информация» к промежуточной консолидированной финансовой отчётности ПАО «Лукойл». Расходы в сегментной отчётности ПАО «Лукойл» группируются на основании принадлежности компаний к тому или иному операционному сегменту и не делятся по видам расходов в рамках одной компании. Операционные расходы для целей анализа сгруппированы исходя из природы понесённых затрат.

На изменение расходов, выраженных в рублях, по сравнению с третьим кварталом и девятью месяцами 2015 г. существенно повлияло номинальное обесценение рубля на 9,4% и 10,7% соответственно. В третьем квартале 2016 г. операционные расходы увеличились на 212 млн долл. США, или на 8,4%, а в течение девяти месяцев 2016 г. — на 113 млн долл. США, или на 1,5%, по сравнению с аналогичными периодами 2015 г.

Установленная максимальная ставка налога на прибыль в РФ равна 20%. Однако, сложившаяся эффективная ставка может быть как выше, в результате не принимаемых к вычету убытков, так и ниже по причине необлагаемых налогом доходов. При этом квартальные отклонения эффективной ставки могут возникать вследствие курсовых прибылей и убытков в отчётности российских предприятий Группы, которые увеличивают или уменьшают налогооблагаемую прибыль в соответствующих периодах.

По сравнению с третьим кварталом 2015 г. расходы ПАО «Лукойл» по налогу на прибыль увеличились на 76 млн долл. США, или на 10,0%. При этом прибыль до уплаты налогов снизилась на 1 391 млн долл. США, или на 36,1%. По сравнению с девятью месяцами 2015 г. расходы ПАО «Лукойл» по налогу на прибыль уменьшились на 323 млн долл. США, или на 14,1%. При этом прибыль до уплаты налогов снизилась на 2 333 млн долл. США, или на 23,2%. Эффективная ставка налога на прибыль в третьем квартале 2016 г. составила 33,8% (19,6% — в третьем квартале 2015 г.), 25,5% — в течение девяти месяцев 2016 г. (22,8% — в течение девяти месяцев 2015 г.).

Высокий уровень эффективной ставки налога на прибыль в третьем квартале и девяти месяцах 2016 г. объясняется налогооблагаемой прибылью от курсовых разниц в отчётности, а также не принимаемыми к вычету убытками и списаниями, относящимися к международным геолого-разведочным проектам.

Сверка чистой прибыли и прибыли до вычета процентов, налога на прибыль, износа и амортизации (EBITDA)

|

3-й квартал |

9 месяцев |

|||

|

2016 |

2015 |

2016 |

2015 |

|

|

(млн долл. США) |

||||

|

Чистая прибыль, относящаяся к ОАО «ЛУКОЙЛ» |

1 620 |

3 105 |

5 742 |

7 790 |

|

Увеличивается (уменьшается) на: |

||||

|

налог на прибыль |

833 |

757 |

1 971 |

2 294 |

|

износ и амортизацию |

2 788 |

1 545 |

6 785 |

4 358 |

|

расходы по уплате процентов |

171 |

127 |

466 |

345 |

|

доходы по процентам и дивидендам |

(74) |

(62) |

(194) |

(181) |

|

EBITDA |

5 338 |

5 472 |

14 770 |

14 606 |

|

Разовые убытки от выбытия активов и списания, относящиеся к сухим скважинам |

185 |

— |

705 |

— |

|

Скорректированная EBITDA |

5 523 |

5 472 |

15 475 |

14 606 |

|

включая влияние проекта «Западная Курна-2» |

1 247 |

— |

2 264 |

— |

Прибыль до вычета процентов, налога на прибыль, износа и амортизации (EBITDA) не является финансовым показателем, предусмотренным ОПБУ США. Однако мы используем его, так как считаем, что этот показатель предоставляет инвесторам полезную информацию, поскольку является индикатором эффективности деятельности Группы, включая способность финансировать капитальные затраты, приобретения компаний и другие инвестиции, а также способность привлекать и обслуживать кредиты и займы. Хотя в соответствии с ОПБУ США износ и амортизация относятся к операционным затратам, в первую очередь это расходы, которые имеют неденежную форму и представляют собой текущую часть затрат, относящихся к долгосрочным активам, приобретённым или созданным в предыдущих периодах. Для некоторых инвесторов, аналитиков и рейтинговых агентств EBITDA обычно служит основанием для оценки и прогноза эффективности и стоимости компаний нефтегазовой отрасли.

Этот показатель не должен рассматриваться отдельно, в качестве альтернативы показателям чистой прибыли, прибыли от основной деятельности или любому другому показателю деятельности Группы, подготовленному в соответствии с ОПБУ США.

Денежные средства ПАО «Лукойл» за 9 месяцев 2015 и 2016 гг., в млн.долл.США

Основным источником денежных средств ПАО «Лукойл» являются средства, полученные от основной деятельности. Их объём по сравнению с девятью месяцами 2015 г. уменьшился на 5,6% и составил 12 198 млн долл. США.

Дивидендная политика ПАО «ЛУКОЙЛ» основывается на балансе интересов Компании и ее акционеров, на повышении инвестиционной привлекательности Компании и ее капитализации, на уважении и строгом соблюдении прав акционеров, предусмотренных действующим законодательством Российской Федерации, Уставом Компании и ее внутренними документами.

Совет директоров ПАО «ЛУКОЙЛ» 28 октября утвердил Положение о дивидендной политике Компании, которое закрепляет следующие основные принципы:

Основные принципы дивидендной политики

- приоритетность дивидендных выплат при распределении денежных потоков;

- обязательство направлять на выплату дивидендов не менее 25% консолидированной чистой прибыли по Международным стандартам финансовой отчетности, которая может быть скорректирована на разовые расходы и доходы;

- стремление ежегодно повышать размер дивиденда на одну акцию не менее чем на уровень рублевой инфляции за отчетный период,

- Положение о дивидендной политике

Нижеприведенные показатели отражают конкурентоспособность дивидендной политики Компании. Несмотря на ухудшение внешней экономической среды в 2016-2016 гг., ЛУКОЙЛ увеличил размер дивиденда на акцию по итогам 2016 г. на 14,9%, доля дивидендов в чистой прибыли возросла до 27,9% от скорректированной чистой прибыли (43,3% от общей чистой прибыли), дивидендная доходность составила 6,9%.

Выплата дивидендов по результатам 2016 года

|

Год выплаты |

По результатам |

Дивиденд на 1 акцию, руб. |

Дата составления списка лиц, имеющих право на получение дивидендов |

|

2017* |

девяти месяцев 2016 года |

75 |

23 декабря 2016 г. |

|

Всего |

75 |

Номинальным держателям и являющимся профессиональными участниками рынка ценных бумаг доверительным управляющим, которые зарегистрированы в реестре акционеров ПАО «ЛУКОЙЛ», в срок не позднее 12 января 2017 г. лукойл дивидендный финансовый

Другим зарегистрированным в реестре акционеров ПАО «ЛУКОЙЛ» лицам — не позднее 02 февраля 2017 г.

ПАО «ЛУКОЙЛ», выплачивающее дивиденды по акциям по результатам 9 месяцев 2016 года, в соответствии со статьей 275 Налогового кодекса Российской Федерации доводит до сведения налоговых агентов значения показателей Д1 и Д2:

показатель Д1 составляет 63 792 244 125,00 руб. (шестьдесят три миллиарда семьсот девяносто два миллиона двести сорок четыре тысячи сто двадцать пять рублей 00 копеек),

показатель Д2 составляет 0,00 руб. (ноль рублей 00 копеек).

Выплата дивидендов по результатам 2015 года

|

Год выплаты |

По результатам |

Дивиденд на 1 акцию, руб. |

Дата составления списка лиц, имеющих право на получение дивидендов |

|

2016* |

девяти месяцев 2015 года |

65 |

24 декабря 2015 г. |

|

2016** |

2015 года |

112 |

12 июля 2016 г. |

|

Всего |

177 |

Номинальным держателям и являющимся профессиональными участниками рынка ценных бумаг доверительным управляющим, которые зарегистрированы в реестре акционеров ПАО «ЛУКОЙЛ», в срок не позднее 14 января 2016 г.

Другим зарегистрированным в реестре акционеров ПАО «ЛУКОЙЛ» лицам — не позднее 04 февраля 2016 г.

Номинальным держателям и являющимся профессиональными участниками рынка ценных бумаг доверительным управляющим, которые зарегистрированы в реестре акционеров ПАО «ЛУКОЙЛ», в срок не позднее 25 июля 2016 г. Другим зарегистрированным в реестре акционеров ПАО «ЛУКОЙЛ» лицам — не позднее 15 августа 2016 г.

Положение о дивидендной политике ПАО «лукойл»

1. ОБЩИЕ ПОЛОЖЕНИЯ

1. Положение о дивидендной политике ПАО «ЛУКОЙЛ» (далее — Положение) разработано в соответствии с действующим законодательством Российской Федерации, Уставом Публичного акционерного общества «Нефтяная компания «ЛУКОЙЛ» (далее также ПАО «ЛУКОЙЛ», Компания) и Кодексом корпоративного управления, рекомендованным к применению письмом Банка России от 10.04.2016 № 06-52/2463.

2. Положение разработано в целях обеспечения максимальной прозрачности и прогнозируемости процесса выработки рекомендаций Общему собранию акционеров Компании Советом директоров Компании касательно размера и порядка выплаты дивидендов по акциям Компании, а также даты, на которую определяются лица, имеющие право на получение дивидендов.

3. Основными принципами дивидендной политики Компании являются:

- соблюдение норм действующего законодательства Российской Федерации, Устава Компании и локальных нормативных актов Компании при выплате (объявлении) дивидендов по акциям Компании;

- соблюдение прав акционеров, предусмотренных действующим законодательством Российской Федерации, Уставом Компании и локальными нормативными актами Компании;

- постоянное повышение инвестиционной привлекательности Компании, её рыночной капитализации и общего дохода акционеров;

- приоритетность дивидендных выплат перед инвестиционными и прочими расходами при распределении прибыли Компании с учётом необходимости поддержания финансовой устойчивости Компании.

4. Вопросы, не урегулированные Положением, регулируются действующим российским законодательством и Уставом Компании. Если в результате изменения российского законодательства или Устава Компании отдельные пункты Положения вступают в противоречие с ними, эти пункты утрачивают силу и до момента внесения изменений в Положение необходимо руководствоваться российским законодательством или Уставом Компании.

5. Положение, а также все дополнения и изменения к нему утверждаются Советом директоров и вступают в силу с момента утверждения.

- УСЛОВИЯ ВЫПЛАТЫ ДИВИДЕНДОВ

1. Условиями выплаты дивидендов акционерам Компании являются:

- наличие у Компании достаточной чистой прибыли по результатам отчётного периода, а

также, в случае необходимости, нераспределённой прибыли прошлых лет, определяемой по данным бухгалтерской (финансовой) отчетности, составленной в соответствии с требованиями российского законодательства;

- отсутствие ограничений на выплату дивидендов, предусмотренных действующим законодательством Российской Федерации;

- решение Общего собрания акционеров Компании о выплате (объявлении) дивидендов.

- ПРИНЯТИЕ РЕШЕНИЯ О ВЫПЛАТЕ ДИВИДЕНДОВ

1. Вопрос о возможности выплаты дивидендов предварительно рассматривается Комитетом по стратегии и инвестициям Совета директоров ПАО «ЛУКОЙЛ» (далее — Комитет) на основании полученных финансовых результатов. Указанный вопрос выносится на рассмотрение Комитета Старшим вице-президентом по финансам ПАО «ЛУКОЙЛ».

2. Совет директоров Компании на основании рекомендаций Комитета определяет долю чистой прибыли Компании, распределяемой на выплату дивидендов, и формирует рекомендации Общему собранию акционеров Компании касательно размера и порядка выплаты дивидендов по акциям Компании, а также даты, на которую определяются лица, имеющие право на получение дивидендов.

3. Решение о выплате (объявлении) дивидендов принимается Общим собранием акционеров Компании на основании рекомендаций Совета директоров. При этом размер дивидендов не может быть больше рекомендованного Советом директоров Компании.

- ПЕРИОДИЧНОСТЬ ВЫПЛАТЫ ДИВИДЕНДОВ

1. Компания вправе принимать решения (объявлять) о выплате дивидендов по акциям Компании по результатам первого квартала, полугодия, девяти месяцев отчетного года и (или) по результатам отчетного года.

2. Для достижения равномерности дивидендных выплат Компания стремится выплачивать дивиденды акционерам не реже чем дважды в год: по результатам девяти месяцев отчетного года (далее — Промежуточные дивиденды) и по результатам отчетного года (далее — Итоговые дивиденды)1. Решение о выплате (объявлении) Промежуточных дивидендов может быть принято на внеочередном Общем собрании акционеров Компании в течение трех месяцев после окончания соответствующего отчётного периода, решение о выплате Итоговых дивидендов принимается на годовом Общем собрании акционеров Компании, которое проводится не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания отчетного года.

- ОПРЕДЕЛЕНИЕ РАЗМЕРА ПРОМЕЖУТОЧНЫХ ДИВИДЕНДОВ

1. Совет директоров Компании при определении рекомендуемого внеочередному Общему собранию акционеров Компании размера Промежуточных дивидендов исходит из того, что:

- размер рекомендуемых Промежуточных дивидендов на одну обыкновенную акцию Компании определяется в российских рублях;

- Компания стремится ежегодно повышать размер Промежуточных дивидендов не менее, чем на уровень рублевой инфляции за девять месяцев в годовом исчислении. При определении уровня рублёвой инфляции Компания планирует ориентироваться на Индекс

потребительских цен, публикуемый Федеральной службой государственной статистики (Росстат);

- Компания стремится к тому, чтобы размер Промежуточных дивидендов составлял не менее 50% от размера Итоговых дивидендов, выплаченных за предыдущий отчётный год;

- Компания планирует округлять значение рекомендуемого Промежуточного дивиденда до цифры, кратной пяти российским рублям.

Итоговые дивиденды не включают Промежуточные дивиденды, выплаченные по итогам девяти месяцев отчетного года.

- ОПРЕДЕЛЕНИЕ РАЗМЕРА ИТОГОВЫХ ДИВИДЕНДОВ

1. Совет директоров Компании при определении рекомендуемого годовому Общему собранию акционеров Компании размера Итоговых дивидендов исходит из того, что:

- размер рекомендуемых Итоговых дивидендов на одну обыкновенную акцию Компании определяется в российских рублях;

- сумма средств, направляемая на выплату дивидендов (с учётом суммы средств, направленной на выплату Промежуточных дивидендов) должна составлять не менее 25% консолидированной чистой прибыли ПАО «ЛУКОЙЛ» по Международным стандартам финансовой отчетности (МСФО).

При этом консолидированная чистая прибыль по МСФО для целей расчета размера дивидендов может быть скорректирована на величину разовых расходов и доходов (включая убыток/прибыль по курсовым разницам), которые, с точки зрения Компании, сложно поддаются прогнозированию и не отражают в полной мере характер её регулярной (обычной) операционной деятельности2. При расчете размера Итоговых дивидендов на одну обыкновенную акцию Компания планирует исключать из общего количества акций, размещенных и находящихся в обращении, акции, принадлежащие подконтрольным Компании юридическим лицам3;

— Компания стремится ежегодно повышать размер дивидендов на одну обыкновенную акцию (с учётом Промежуточных дивидендов) не менее чем на уровень рублёвой инфляции за отчетный год. При определении уровня рублёвой инфляции Компания планирует ориентироваться на Индекс потребительских цен, публикуемый Федеральной службой государственной статистики (Росстат).

- ОПРЕДЕЛЕНИЕ ФОРМЫ ДИВИДЕНДОВ

1. Дивиденды выплачиваются денежными средствами, если иное не определено Уставом Компании.

- ОПРЕДЕЛЕНИЕ ЛИЦ, ИМЕЮЩИХ ПРАВО НА ПОЛУЧЕНИЕ ДИВИДЕНДОВ, ИПОРЯДКА ВЫПЛАТЫ ДИВИДЕНДОВ

1. Дата, на которую определяются лица, имеющие право на получение дивидендов, устанавливается решением Общего собрания акционеров Компании о выплате (объявлении) дивидендов только по предложению Совета директоров Компании в порядке, предусмотренном действующим законодательством Российской Федерации.

3. Компания стремится обеспечить выплату дивидендов в максимально короткие сроки после принятия соответствующего решения Общим собранием акционеров Компании.

4. Компания в целях обеспечения своевременной выплаты дивидендов в сообщении о проведении Общего собрания акционеров Компании информирует акционеров об их обязанности своевременно сообщать держателю реестра акционеров Компании (далее — Регистратор) об изменениях данных, содержащихся в анкете владельца ценных бумаг, в том числе банковских реквизитов, адресных и паспортных данных.

Разовые доходы и расходы определяются руководством Компании и могут отражаться в Анализе руководством Компании финансового состояния и результатов деятельности, размещаемом на официальных сайтах Компании в информационно-телекоммуникационной сети «Интернет»: www.lukoil.ru и www.lukoil.com.

В соответствии с действующим законодательством Российской Федерации акционеры — подконтрольные Компании юридические лица имеют равные права на получение дивидендов со всеми иными владельцами обыкновенных акций Компании, в связи с чем им также выплачиваются объявленные дивиденды.

обязанности. В случае непредставления лицом, зарегистрированным в реестре акционеров Компании, информации об изменении своих данных Компания и Регистратор Компании не несут ответственности за причиненные в связи с этим убытки.

- ИНФОРМИРОВАНИЕ АКЦИОНЕРОВ О ДИВИДЕНДАХ И ДИВИДЕНДНОЙ ПОЛИТИКЕ ПАО «ЛУКОЙЛ»

1 Компания стремится дать акционерам ясное и однозначное представление по вопросам выплаты дивидендов.

2. Компания размещает на официальных сайтах Компании в информационно- телекоммуникационной сети «Интернет»: www.lukoil.ru и www.lukoil.com следующую информацию:

- Положение и изменения/дополнения к нему;

- информацию о привлеченном агенте по выплате дивидендов (в случае его привлечения);

- информацию о решении Общего собрания акционеров Компании о выплате (объявлении) дивидендов (в день принятия соответствующего решения) в качестве отдельного пресс- релиза;

- информацию о выплаченных Компанией дивидендах. Вся информация публикуется на русском и английском языках.

<li-информацию о рекомендациях Совета директоров Компании Общему собранию акционеров Компании касательно размера и порядка выплаты (объявления) дивидендов по акциям Компании, а также даты, на которую определяются лица, имеющие право на получение дивидендов, в качестве отдельного пресс-релиза;

3. В составе информации (материалов), подлежащей предоставлению лицам, имеющим право на участие в Общем собрании акционеров Компании, должна содержаться вся необходимая информация, свидетельствующая о наличии или отсутствии условий, необходимых для выплаты дивидендов.

Рыночная стоимость акций, руб.

Данные отчетности по базовой и разводненной прибыли (убытку) на 1 акцию

|

2015 |

2016 |

|

|

Базовая прибыль |

408,36 |

554,79 |

|

Разводнённая прибыль |

405,15 |

541,90 |

Базовая прибыль на акцию рассчитывается путем деления чистой прибыли, подлежащей распределению среди держателей обыкновенных акций Компании, на средневзвешенное количество обыкновенных акций, находящихся в обращении в течение отчетного периода.

Разводненная прибыль на акцию рассчитывается путем корректировки величины чистой прибыли, подлежащей распределению среди держателей обыкновенных акций Компании, и средневзвешенного количества обыкновенных акций в обращении, на разводняющий эффект всех потенциальных обыкновенных акций, к которым относятся конвертируемые долговые обязательства и опционы на акции, предоставленные работникам.

|

Дата |