Среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место отводится налогам. В условиях рыночной экономики любое государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

В современных условиях очень важна эффективная оптимизация налогообложения для хозяйствующих субъектов. Это обусловлено не только возможностью экономии затрат за счет платежей в бюджет, но и общей безопасностью самой организации и ее должностных лиц.

Вопросы, связанные с оптимизацией налогообложения, — одни из наиболее сложных. Цель организаций и индивидуальных предпринимателей как субъектов предпринимательской деятельности — выработать оптимальное решение вопроса, которое позволит осуществлять легальные операции с минимальными налоговыми потерями.

Налоговая оптимизация представляет собой систему различных схем и методик, которая позволяет выбрать оптимальное решение для конкретного случая.

Правильная оптимизация налогообложения (т.е. оптимизация налогообложения законными методами) и прогнозирование возможных рисков оказывают значительную помощь в создании стабильного положения организации, поскольку позволяют избежать крупных убытков в процессе хозяйственной деятельности.

Цель данной работы — обосновать важность оптимизации налогообложения для предприятия.

Для достижения данной цели необходимо решить следующие задачи:

- раскрыть понятие и цели оптимизации налогообложения;

- рассмотреть условия и факторы, влияющие на оптимизацию налогообложения;

- ознакомиться с основными проблемами оптимизации налогообложения.

Теоретическая часть

1 Методы оптимизации налогообложения: понятие, сущность, значение

Оптимизация налогообложения — организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений, с целью увеличения денежных потоков компании за счет минимизации налоговых платежей.

В современных условиях эффективная оптимизация налогообложения для хозяйствующих субъектов так же важна, как и производственная или маркетинговая стратегия. Это обусловлено не только возможностью экономии затрат за счет платежей в бюджет, но и общей безопасностью самой организации и ее должностных лиц.

Оптимизация налоговых платежей ОАО Стройкерамика

... занимается предприятие; 2. рассмотреть структуру налоговых платежей организации; 3. провести сравнительный анализ определения налоговой нагрузки на организацию; 4. определить оптимальные методы осуществления ... стандартами и техническими условиями их реализации; оказание услуг населению по основному виду деятельности; оказание транспортных услуг предприятиям, организациям и населению; эксплуатация ...

Вопросы, связанные с оптимизацией налогообложения, — одни из наиболее сложных. Цель организаций и индивидуальных предпринимателей как субъектов предпринимательской деятельности — выработать оптимальное решение вопроса, которое позволит осуществлять легальные операции с минимальными налоговыми потерями.

Налоговая оптимизация — это целая система различных схем и методик, позволяющая выбрать оптимальное решение для конкретного случая.

Правильная оптимизация налогообложения (т.е. оптимизация налогообложения законными методами) и прогнозирование возможных рисков оказывают значительную помощь в создании стабильного положения организации, поскольку позволяют избежать крупных убытков в процессе хозяйственной деятельности.

По мнению Лермонтова Ю.М., оптимизация налогообложения должна осуществляться задолго до начала налоговой проверки, а лучше — до создания организации или регистрации физического лица в качестве индивидуального предпринимателя, поскольку будущая система налогообложения определяется уже при

Именно в момент создания фирмы оптимизация налогообложения способна принести максимальный эффект, поскольку планирование происходит при условиях, когда еще не сделано никаких ошибок, которые трудно исправлять в процессе реальной деятельности.

В то же время, если налогоплательщик и при осуществлении деятельности не заботится об оптимизации налогообложения, ему может быть причинен заметный финансовый ущерб.

Многие хозяйствующие субъекты просто не подозревают о том, что система налогового учета построена не оптимально, а часто и просто с ошибками. Все это ведет к негативным последствиям и к желанию уклониться от уплаты налогов.

Оптимизировать налогообложение, почувствовать себя добросовестным налогоплательщиком, построить грамотную систему учета и уплаты налогов и, кроме того, сэкономить денежные средства законным путем поможет, прежде всего, знание Налогового кодекса РФ, разъяснений и писем налогового и финансового ведомств.

Законодательная система налогообложения в Российской Федерации очень сложна и нестабильна. Для того чтобы разобраться во всех аспектах налогообложения и его оптимизации, необходимо учитывать правоприменительную и судебную практику.

Под налоговой оптимизацией, по мнению Ю.М. Лермонтова, следует понимать:

- оптимизацию системы налогообложения на начальной стадии бизнеса;

- планирование и оценку налоговых рисков с учетом разъяснительных писем Минфина России и налоговых органов с выдачей рекомендаций, а также помощь по устранению имеющихся недостатков;

- сопровождение и анализ сложных сделок с целью планирования и исключения негативных налоговых последствий;

- оценку договоров с точки зрения налоговых рисков;

- разработку договоров и прочей документации с целью снижения налоговых рисков;

- экспертизу действий налоговых органов при проведении налоговой проверки на предмет соблюдения налогового законодательства;

- профессиональную подготовку возражений по акту налоговой проверки и защиту их в налоговых органах;

- грамотное ведение дел в суде по оспариванию решений налогового органа с учетом сложившейся судебной практики.

Процесс работы по созданию и внедрению системы оптимизации налогообложения в уже действующей организации должен, считает Ю.М. Лермонтов, как минимум состоять из следующих ключевых этапов:

Теоретические аспекты налогообложения. Налоги и их сущность

... степень достижения цели. I. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ НАЛОГООБЛОЖЕНИЯ. НАЛОГИ И ИХ СУЩНОСТЬ 1.1 Основные понятия и принципы налогообложения Налоговая система появилась с возникновением государства, ... характера. Экономические характеристики налоговой системы – это налоговый гнет, соотношение прямых и косвенных налогов, а также между налогами от внутренней и внешней торговли. Налоговый гнет (налоговое ...

- проверка бухгалтерского и налогового учета, базы договоров и первичных документов; устранение обнаруженных ошибок, обеспечение необходимого объема и качества первичных документов.

Данный этап позволит обезопасить деятельность налогоплательщика за предыдущий период деятельности от возможных штрафов в процессе налоговых проверок;

- обновление и оптимизация договорной базы, внутренних организационных документов организации, создание системы автономного внутреннего контроля;

- разработка новых форм договорных отношений с контрагентами;

- разработка необходимых инструментов регулирования равномерности и размеров уплаты налогов для созданной системы.

На сегодняшний день существуют три основных пути сокращения налоговых платежей:

уклонение от уплаты налогов,

налоговое планирование,

избежание налогов.

Уклонение от уплаты налогов — это нелегальный путь уменьшения налоговых обязательств по налоговым платежам, основанное на сознательном, уголовно наказуемом использовании методов сокрытия доходов и имущества от налоговых органов, создания фиктивных расходов, а также намеренного (умышленного) искажения бухгалтерской и налоговой отчетности.

Любые целенаправленные действия субъекта, нарушающие действующее законодательство, в результате которых бюджет, так или иначе, недополучает причитающиеся ему по закону суммы налогов, ущербны и нелегальны и ведут к наступлению налоговой либо уголовной ответственности.

Существует несколько распространенных способов уклонения от налогов, которые по своей природе нелегальны. Самым распространенным является способ неоприходования выручки и товарно-материальных ценностей, например продажа за наличные неучтенного товара. Еще один способ — деятельность фирмы без

Государство предоставляет много легальных возможностей для снижения налоговых выплат. Это обусловлено и предусмотренными в законодательстве налоговыми льготами, и наличием различных ставок налогообложения и существованием пробелов или неясностей в законодательстве, а также невозможностью учета всех обстоятельств, возникающих при исчислении и уплате того или иного налога.

Определение оптимальных объемов налоговых платежей — проблема каждого конкретного предприятия или физического лица. Действия компании по оптимизации размеров налоговых выплат называют системой корпоративного налогового менеджмента, в рамках которой решается задача грамотного и законного в правовом отношении уменьшения налогового бремени для каждого налогоплательщика. Налоговый менеджмент вносит прямой вклад в прибыльность бизнеса, т.к. позволяет своевременно выявить финансовые резервы для их капитализации.

Поиск путей оптимизации налоговых платежей представляет собой одно из направлений налогового планирования, один из элементов налогового менеджмента предприятия. Под налоговым планированием понимается целенаправленная деятельность налогоплательщика, ориентированная на максимальное использование всех нюансов существующего налогового законодательства с целью уменьшения налоговых платежей в бюджет.

Налоги: история, принципы и формы налогообложения

... её историю, а также принципы, формы налогообложения. Для достижения поставленной цели необходимо решить следующие задачи: Раскрыть историю налогов; Дать определение налогам и его функциям; Раскрыть принципы и классификации налогов; Охарактеризовать основные направления и достижения налоговой системы России. ...

Оптимизация налоговых платежей зависит от тяжести налогового бремени и обоснованности претензий со стороны налоговых администраций. Существенную роль играет общее состояние бюджетно-налогового и финансового регулирования экономики, осуществляемого государством.

2 Принципы оптимизации налогообложения

Система оптимизации налогообложения, как и любая система, основывается на определенных принципах — основных руководящих началах. А. Комаха выделяет

- Принцип адекватности затрат. «Стоимость внедряемой схемы не должна превышать суммы уменьшаемых налогов».

Допустимое соотношение затрат на созданную систему и ее обслуживание к сумме экономии налоговых издержек имеет индивидуальный порог, который может зависеть и от степени связанного с данной схемой риска, и от психологических факторов. На практике такой порог составляет 50-90% размера уменьшаемых налогов. Другими словами, если, например, стоимость конвертации превышает 15%, многие хозяйствующие субъекты предпочтут заплатить НДС как цену за собственное спокойствие. Следует также помнить о том, что большинство схем (помимо затрат на создание и обслуживание) требует и определенных расходов на их ликвидацию. При этом ликвидационные расходы могут значительно превышать первоначальные вложения. Так, ни для кого не секрет, что зарегистрировать любое хозяйственное общество гораздо проще, чем его ликвидировать.

- Принцип юридического соответствия. «Система оптимизации должна быть легитимной в отношении как отечественного, так и международного законодательства».

Этот принцип иногда еще называют тактикой «наименьшего сопротивления». Суть его заключается в недопустимости построения схем оптимизации, основанных на коллизиях или пробелах в нормативных актах. В случаях, когда отдельные положения законодательства являются спорными и могут трактоваться как в пользу налогоплательщика, так и государства, в будущем возникает вероятность возникновения судебных разбирательств. В противном случае приходится дорабатывать схему или идти на затраты, связанные с неформальными платежами контролерам, и т.д. Что же касается вопросов, не урегулированных законами (пробелов), то в один прекрасный день такие пропуски могут быть заполнены законодателем, и не всегда так, как хотелось бы предпринимателям. Основной риск в этой ситуации связан с тем, что данные незапланированные издержки могут привести к нарушению принципа адекватности затрат.

- Принцип конфиденциальности. «Доступ к информации о фактическом предназначении и последствиях проводимых трансакций должен быть максимально ограничен».

На практике это означает, что, во-первых, отдельные исполнители и структурные единицы, участвующие в общей цепи оптимизации, не должны представлять себе картину в целом, а могут руководствоваться только определенными инструкциями локального характера. Во-вторых, должностные лица и собственники должны избегать отдавать распоряжения и хранить общие планы с использованием средств личной идентификации (почерк, подписи, печати и т.п.).

Контрольная работа: Принципы и формы налогообложения

... о налогах и сборах; Принцип определенности налоговой обязанности; Принцип единства экономического пространства Российской Федерации и единства налоговой политики; Принцип единства системы налогов и сборов. Основные критерии выявления и включения принципов налогообложения в вышеприведенную систему следующие: Во-первых, принципы налоговых ...

- Принцип подконтрольности. «Достижение желаемых результатов от использования методов оптимизации налоговых платежей зависит от хорошо продуманного контроля и существования реальных рычагов воздействия на всех исполнителей на всех этапах».

Соблюдение принципа конфиденциальности таит в себе возможность утраты полного контроля над всеми звеньями, участвующими в системе. Так, например, если предприниматель с целью пополнения собственных оборотных средств вносит денежные средства (в виде займа или увеличения уставного фонда) через «доверенное» лицо, то однажды он может получить требование о возврате своих «кровных». Избежать такой ситуации можно, оформив заблаговременно в единственном экземпляре документы, подтверждающие возврат полученной суммы и т.д.

Одной из особенностей большинства структур по оптимизации налогов является неформальность отношений внутренних участников процесса, а также прав и обязанностей, появляющихся в связи с договоренностью с внешними контрагентами.

Решение вопросов безопасности в данных условиях может быть построено на синхронизации договорных отношений, возникающих де-факто, с теми, которые оформляются де-юре. Так, например, в официальном соглашении могут быть указаны определенные финансовые санкции, применение которых будет происходить в случае неподписания формального акта выполненных работ или при отсутствии документов о приемке товаров и т.д. То же самое может быть использовано и при заключении трудовых соглашений с оформлением различных подписок о неразглашении и пр. Целесообразно также некоторые договора и другие юридические документы оформлять в единственном экземпляре.

Наиболее сложным остается момент рационального соотношения в использовании принципов конфиденциальности и подконтрольности. Данные принципы, хотя и действуют в противоположных направлениях, не являются взаимоисключающими. Напротив, их разумное сочетание представляет собой одну из важнейших составляющих в системе обеспечения безопасности управления запланированным процессом.

- Принцип допустимого сочетания формы и содержания. «Если действительность приукрашивается, то делать это желательно без элементов абсурдизма».

Известны случаи, когда организации, не имеющие на балансе или в аренде никаких основных фондов и содержащие в штате только директора, умудрялись оказывать и транспортные, и полиграфические, и любые другие услуги. При этом заказчики не очень часто интересуются наличием у исполнителя достаточной материально-технической базы для исполнения подписанного соглашения. Их больше интересует порядок расчетов и прочие условия.

Синхронизация юридических и фактических действий не только важна для обеспечения защиты от недобросовестных участников процесса, но и имеет огромное значение для отражения возможных подозрений со стороны проверяющих. Это связано, в частности, с существованием в Гражданском кодексе РФ таких понятий, как «недействительная сделка», «притворная сделка», «мнимая сделка», «недееспособный гражданин» и т.д., а также с наличием в Уголовном кодексе РФ статей, посвященных уклонению от налогов, фиктивному предпринимательству, фиктивному банкротству, отмыванию денежных средств и имущества и т.п.

Налоговая система. Налоги сущность и виды РК

... налоговая система не в полной мере отражает состояние экономического и политического развития общества и уровень общественного сознания. ГЛАВА 1. ОБЩАЯ ХАРАКТЕРИСТИКА НАЛОГОВ 1.1 Понятие о налогах и других обязательных платежах ...

- Принцип нейтралитета. «Оптимизацию налоговых платежей необходимо производить за счет своих налоговых платежей, а не за счет увеличения отчисления независимых контрагентов».

Данный принцип называют также принципом взаимовыгодного сотрудничества. Некоторые налоговые платежи напоминают сообщающиеся сосуды: увеличение платежей у одного участника договорных отношений приводит к уменьшению платежей у другого, и наоборот (НДС, налог на прибыль).

Поэтому следует принимать во внимание и интересы независимых поставщиков и покупателей.

Один из вариантов: покупатель делает предоплату на расчетный счет поставщика в последний день месяца, а банк поставщика по договоренности с ним изыскивает возможность не зачислять данную оплату на счет в тот же день (например, «подвешивает» деньги на счет «до выяснения» и т.п.).

В такой ситуации поставщик на основании Закона «Об НДС» имеет право отказать покупателю в выдаче налоговой накладной и получает отсрочку в оплате налога в один месяц. Известны также случаи, когда покупатель в последний день месяца списывает все свои средства на счет поставщика под видом предоплаты, а после получения документов, подтверждающих право на уменьшение своих налоговых обязательств, требует вернуть «ошибочно» перечисленные средства. Для подобных целей некоторые предприятия даже специально берут в банке кредит. Во всех подобных ситуациях решение собственных налоговых «проблем» происходит за счет третьих лиц, что чревато, во-первых, потерей доверия со стороны партнеров, прекращением договорных отношений, а во-вторых, отказом контрагента исполнять свои обязательства с последующими судебными разбирательствами.

Следует помнить, что оптимизация налогов — это не улица с односторонним движением. Чем лучше вы будете представлять себе особенности налогообложения своих партнеров по бизнесу, тем больше у вас шансов решить свои проблемы на взаимовыгодных условиях.

— Принцип диверсификации. «Не следует хранить все яйца в одной корзине». Оптимизация бюджетных отчислений может быть подвержена влиянию различных внешних и внутренних факторов неблагоприятного характера: постоянные изменения в законодательстве, просчеты первоначальных планов, форс-мажорные обстоятельства.

При этом следует иметь в виду: в связи с изменениями в уголовном законодательстве юридические последствия развития событий по пессимистическому сценарию имеют значительные различия в зависимости от размеров негативных трансакций.

- Принцип автономности. «Действия по оптимизации налогообложения должны как можно меньше зависеть от внешних участников».

Как утверждал один из классиков марксизма-ленинизма, В.И.Ленин: «…жить в обществе и быть свободным от общества — невозможно». Однако стремление к данному «идеалу» вполне оправдано. Поэтому и процесс оптимизации налоговых платежей, как один из значимых элементов освобождения от общественной «нагрузки», должен руководствоваться достижением максимальной автономности.

Принципы конфиденциальности и подконтрольности во многом являются производными от данного принципа, но имеют свою особую сферу применения, т. к. конфиденциальность и подконтрольность не синонимичны понятию автономности, а могут только рассматриваться как ее отдельные компоненты. На практике обеспечение принципа автономности требует проведения дополнительных затрат, но в то же время обеспечивает повышение безопасности существующей схемы и уменьшение уязвимости со стороны недобросовестных контрагентов.

Налоги и налогообложение индивидуального предпринимателя

... 1. Теоретические аспекты налогообложения индивидуальных предпринимателей 1.1 Законодательные основы деятельности индивидуальных предпринимателей Гражданским законодательством (статья 23 ГК ... вести дневник практики; предоставить руководителю практики письменный отчет. Объект практики. Объектом практики является агентство недвижимости ИП Акимкина В.Ю., находящееся по адресу: Российская Федерация, ...

Из вышесказанного следует, что налоговая оптимизация представляет собой мероприятия, направленные на увеличение денежных потоков компании за счет минимизации налоговых платежей. Оптимизацию налогообложения следует проводить до начала проверки, а максимальные результаты она приносит в момент создания фирмы. Как и любая другая система, оптимизация налогообложения основывается на определенных принципах. К ним относят: принцип адекватности затрат, принцип юридического соответствия, принцип конфиденциальности, принцип подконтрольности, принцип допустимого сочетания формы и содержания, принцип нейтралитета, принцип диверсификации и принцип автономности.

1.2.1 Факторы, оказывающие влияние на оптимизацию налоговых платежей

Налоговое планирование — это допустимые законом средства, приемы и способы для максимального сокращения налоговых обязательств, планирование финансово — хозяйственной деятельности организации с целью минимизации налоговых платежей.

Под налоговым планированием так же понимают выбор хозяйствующим субъектом вариантов различных правовых конструкций (системы налогообложения, вида договора, учетной политики и др.) с целью снижения налоговой нагрузки.

Дистанция между существующей и критической налоговой нагрузкой вынуждает налогоплательщиков анализировать действующую систему налогообложения. В этой связи под налоговым планированием следует понимать способ выбора оптимального сочетания инструментов, снижающих налоговую нагрузку в рамках действующего налогового законодательства, учитывая существующие возможности в процессе управления налоговыми платежами.

Категория «налоговая нагрузка» по-разному трактуется представителями экономической мысли. Так, под налоговой нагрузкой, очень часто, подразумевается соотношение суммы уплаченных налогов и оборота (выручки) организации. Налоговая нагрузка так же понимается как «обобщенная количественная и качественная характеристика влияния обязательных платежей в бюджетную систему Российской Федерации на финансовое положение предприятий-налогоплательщиков».

Совокупная налоговая нагрузка предприятия — это отношение всех начисленных налоговых платежей к выручке от продажи товаров (работ, услуг) за отчетный период, включая доходы от прочих поступлений.

ННорн = НП / (В + ВД)* 100%,

где: ННорн — налоговая нагрузка на Предприятие при применении общего режима налогообложения;

- НП — общая сумма всех начисленных налогов;

- В — доходы от реализации товаров (работ, услуг) и имущественных прав;

- ВД — внереализационные доходы.

В целом все методики определения налоговой нагрузки на налогоплательщиков различаются использованием того или иного количества налогов, включаемых в расчет, а также определением базового показателя деятельности предприятия, который берется за основу при соотнесении с суммой уплаченных налогов. Так же многие методики ставят своей целью предложить универсальный показатель налоговой нагрузки, позволяющий сравнивать уровень налогообложения в различных отраслях, видах деятельности.

При расчете чистой налоговой нагрузки, необходимо учитывать только налог на прибыль и сверхлимитные обязательные платежи, которые, в соответствии с действующим законодательством, уплачиваются за счет чистой прибыли.

Налоговая нагрузка в малом бизнесе и способы ее снижения

... налоговой нагрузки в малом бизнесе и способы ее снижения» анализируются тенденции экономического развития предприятий малого бизнеса в России, описываются методы налогового регулирования в России и за рубежом. Рассматриваются особенности налоговой оптимизации у малых предприятий ... малых предприятий в основном представлена оптовой и розничной торговлей (60,4% общего числа малых предприятий), ...

Несмотря на то, что налоговое планирование достаточно сложно поддается ясному и формализованному описанию из-за того, что финансовая схема каждой сделки по своему уникальна, консультанты считают возможным перечислить основные факторы, оказывающие влияние на размер налоговой нагрузки:

- элементы договорной и учетной политики для целей налогообложения;

- льготы и освобождения;

- основные направления развития бюджетной, налоговой и инвестиционной политики государства, влияющие напрямую на элементы налогов;

- получение бюджетных ссуд, инвестиционного налогового кредита, налогового кредита, рассрочек и отсрочек по налогам и сборам;

— размещение бизнеса и органов управления хозяйствующих субъектов в оффшорах, в том числе в свободных экономических зонах, действующих на территории Российской Федерации.

2.2 Факторы, влияющие на сумму НДС, на сумму налога на прибыль

В промышленно развитых странах ставка налога на прибыль ориентирована, прежде всего, на развитие производства. Отсутствуют стимулы для активизации предпринимательских усилий. В то же время решение проблемы экономического роста является главным условием перехода к цивилизованной рыночной экономике. Поэтому, какой бы чрезвычайный характер не носила сегодня проблема поиска источников доходов для бюджетов всех уровней, но ставку налога на прибыль следует уменьшать. В конечном итоге восстановленное и работающее производство своими объемами продаж и прибыли компенсирует снижение ставок.

Расчет налога на прибыль производится по следующей формуле:

ТНП (ТНУ) = УД (УР) — ПНО + ОНА — ОНО,

где: ТНП (ТНУ) — текущий налог на прибыль (текущий налоговый убыток);

- УД (УР) — условный доход (условных расход);

- ПНО — постоянное налоговое обязательство;

- ОНА — отложенный налоговый актив;

- ОНО — отложенное налоговое обязательство.

Исходя из формулы, мы можем определить факторы, влияющие на сумму налога на прибыль: условный доход (условных расход), постоянное налоговое обязательство, отложенный налоговый актив, отложенное налоговое обязательство. Проще говоря, сумма налога на прибыль зависит от выручки и валовой прибыли предприятия.

Помимо этого, существует целый ряд действующих экономических условий, под влиянием которых налог на прибыль будет снижаться. Так, отрицательно влияют на размер налога низкая рентабельность производства на большинстве предприятий, проблемы сбыта продукции, спроса на работы и услуги с высоким уровнем затрат, цен и тарифов на энергоносители. Вторая группа факторов — это бартерные операции (запрещенные на внутреннем рынке с 1.04.00 г.) и неучтенный оборот наличных денег, что позволяет укрывать от налогообложения большие суммы.

2.3 Факторы, влияющие на сумму НДС

НДС — косвенный налог, форма изъятия в бюджет части добавленной стоимости, которая появляется во всех стадия производства и продажи товаров или услуг.

Договорная работа организации торговли с поставщиками товаров и ее эффективность

... какими товарами и на каких рынках работает данная организация. В данной курсовой работе в краткой форме рассматриваются теоретические аспекты организации договорной работы в торговой организации и установления хозяйственных связей с поставщиками. Также осуществлен анализ организации договорной работы на ...

Расчет налога осуществляется отдельно по каждой из применяемых ставок. НДС, уплаченный при приобретении товаров, работ, услуг, не подлежащих налогообложению, к вычету не принимается.

Факторы, влияющие на сумму НДС: сумма налога, исчисленной по установленной ставке с налоговой базы, определяемой в соответствии с положениями законодательства, и сумма налоговых вычетов (то есть суммы налога уплаченного при приобретении товаров, работ, услуг, используемых в деятельности компании, облагаемой НДС).

2.4 Факторы, влияющие на сумму налога на имущество

К факторам, влияющим на сумму налога на имущество, относятся:

- период, за который рассчитывается налог;

- являетесь ли вы некоммерческой организацией — объединением собственников жилья;

- имеете ли вы паспорт благотворительной организации;

- имеете ли вы статус городской специализированной службы по вопросам похоронного дела;

- используете ли вы труд инвалидов;

- имеете ли вы на балансе многоэтажные гаражи-стоянки;

- находятся ли у вас на балансе объекты жилищного фонда;

- первоначальная стоимость имущества;

- амортизация.

Таким образом, под налоговым планированием понимают различные мероприятия, направленные на минимизацию налоговой нагрузки предприятия. Налоговое планирование — очень сложный процесс, т.к. финансовая схема каждого предприятия уникальна, однако все же можно выделить основные факторы, которые оказывают влияние на налоговую нагрузку. К ним относят: договорная и учетная политика государства, различные льготы и освобождения, получение бюджетных ссуд, налогового кредита, отсрочек по налогам и сборам, а так же размещение бизнеса в оффшорах. Для того чтобы определить факторы, влияющие на какой-то конкретный налог, необходимо, прежде всего, рассмотреть формулу расчета данного налога. А, исходя из этой формулы, можно сделать вывод о влияющих на налог факторах. Например, для НДС это: условный доход (расход), постоянное налоговое обязательство, отложенный налоговый актив и отложенное налоговое обязательство.

3 Проблемы оптимизации налоговых платежей

Законность обеспечение налоговой политики является одной из основных проблем законотворчества в Российской Федерации Кванталиани И.Э. О некоторых проблемах налогового законодательства Российской Федерации//Налоги и налогообложение. — 2009. — №6. Налоговый кодекс слишком объемен и труден для применения, и это существенно осложняет и без того запутанные отношения, связанные с исчислением и уплатой налогов и сборов.

Также значительна и проблема нестабильности налогового законодательства. Налоговый кодекс несовершенен, в него постоянно требуется внесение изменений и дополнений. Ликвидация же ранее предусмотренных налоговых льгот, а также внесение поправок и изменений, имеющих обратную силу, является, по мнению И.Э. Кванталиани, дополнительным риском для инвесторов.

Государство должно выступать гарантом стабильности налогов и правил их взимания. Необходимо извещать налогоплательщиков обо всех изменениях до периода их вступления в действие.

Недостаточная четкость и ясность положений нормативных документов по налогообложению, их запутанность и противоречивость затрудняют их изучение налогоплательщиком, что ведет за собой неизбежные ошибки при исчислении налогов. Это в свою очередь открывает неограниченные возможности для извращения сути налоговой политики и субъективного толкования законодательства.

Одной из самых сложных и важных проблем является проблема недоимки по налоговым платежам. В числе причин, способствующих значительному росту недоимки, во-первых, увеличение объемов отсроченных платежей, предоставляемых предприятиям с целью бронирования поступающих на их расчетные счета средств для выплаты заработной платы. И, во-вторых, это отсутствие средств на счетах плательщиков, и по этой причине — низкая платежеспособность налогоплательщиков.

Примаков Е.М. считает, что необходимо создавать дружественную налогоплательщику налоговую систему. Создавать такие условия, чтобы налогоплательщик не уводил деньги в оффшоры, а оставлял их в России.

Также Примаков Е.М. обращает свое внимание на проблему неэффективности отдельных элементов налогового механизма. Несмотря на многочисленный аппарат налоговой администрации, результаты их работы оставляют желать лучшего. Иногда из-за недостаточной подготовки кадров в этих органах, неумения грамотно провести проверку, многим юридическим и физическим лицам легко удается уйти от ответственности за сокрытие налогов. Не стоит забывать и о теневой экономике, которая представляет собой наиболее тяжкий пласт социально опасных деяний в налоговой сфере, так как требует большого количества сил и средств для борьбы.

Для наиболее стабильного и эффективного развития налоговой системы необходима реализация политики государства по вопросам налогового законодательства. Таким образом, в настоящий момент актуальной проблемой является разработка правовой политики государства по вопросам проведения налоговой реформы, исходящей из конституционных положений о приоритете прав и свобод человека и гражданина. Фундамент этой концепции должны составить положения, не допускающие двойного налогообложения, устанавливающие порядок применения мер ответственности к работникам налоговых органов, издающих акты, нарушающие права и свободы человека и гражданина. Помимо этого, необходимо закрепление на уровне федерального закона, а именно, Налогового кодекса или даже, Конституции РФ основных целей налоговой политики государства. Её главной задачей должно стать обеспечение максимально возможного контроля со стороны государства и общества за деятельностью фискальных органов, а не взимание любой ценой максимального количества налогов.

Только стабильность налогового законодательства, а также правовые гарантии для налогоплательщика со стороны государства, обеспеченные четкой налоговой политикой по вопросам законодательства о налогах и сборах, позволят говорить о становлении стройной, правомерной и эффективной системы законодательства в данной области.

Исходя из вышеизложенного, совершенно ясно, что на сегодняшний момент существует достаточно проблем, которые мешают проведению эффективной оптимизации налогообложения. Среди них выделяют следующие: трудность применения Налогового Кодекса, нестабильность налогового законодательства, недостаточная четкость и ясность нормативных документов по налогообложению, недоимка по налоговым платежам, а так же неэффективность отдельных элементов налогового механизма. Таким образом, на сегодняшний день необходима разработка такой правовой политики государства, которая будет основана на конституциональных положениях о приоритете прав и свобод человека.

4 Примеры оптимизации налогообложения на предприятии

Приведем несколько примеров налогового планирования на предприятиях.

Замена оптовой торговли розничной

Основная идея схемы — выведение всей розничной торговли, а также мелкого опта без НДС на отдельного предпринимателя (вариант — юридическое лицо), который будет уплачивать символическую сумму ЕНВД. Оптимизация налогов достигается за счет:

- экономии — вывода части оборотов из-под НДС и налога на прибыль и замены этих налогов фиксированным ЕНВД и небольшим единым налогом при упрощенной системе;

- отсрочки НДС — за счет того, что предприниматель-«вмененщик» имеет возможность задержать оплату за поставленный товар на любой срок.

Известно, что организации розничной торговли при соблюдении определенных ограничений могут вместо налога на прибыль, налога на имущество, ЕСН и НДС платить ЕНВД. Однако формулировки норм гл. 26.3 НК РФ позволяют делать это (платить ЕНВД вместо вышеуказанных налогов) и организациям, осуществляющим оптовую торговлю, независимо от их размеров, а также видов продаваемых товаров и объема торговли. Такой вывод можно сделать исходя из норм подп. 4 п. 2 ст. 346.26, ст. 346.27 НК РФ.

Согласно подп. 4 п. 2 ст. 346.26 НК РФ система налогообложения в виде ЕНВД может применяться по решению субъекта РФ в отношении розничной торговли, осуществляемой через объекты организации торговли, в том числе не имеющие стационарной торговой площади.

В соответствии со ст. 346.27 НК РФ розничная торговля — торговля товарами и оказание услуг покупателям за наличный расчет, а также с использованием платежных карт.

Понятие торговли ни в НК РФ, ни в других нормативных правовых актах не определено. По нашему мнению, под торговлей товарами следует понимать деятельность по реализации ранее приобретенных товаров, то есть деятельность по перепродаже товаров. Примерно такое же понимание торговли содержится, например, в некоторых письмах Минфина РФ и в ГОСТе Р 51303-99 «Торговля. Термины и определения», введенном в действие постановлением Госстандарта РФ от 11 августа 1999 г. №242-ст. Однако данные акты могут быть и не приняты во внимание при рассмотрении налоговых споров, так как они не относятся к нормативно-правовым, не прошли госрегистрацию и официально не опубликованы. Но представляется, что очень сложно будет дать иное определение торговли, сильно отличающееся от приведенного в вышеуказанных документах, то есть утверждать, что торговля — это не деятельность по перепродаже товаров и т.п., а какая-то иная деятельность.

К объектам организации торговли согласно ст. 346.27 НК РФ относятся магазины, павильоны и киоски (стационарная торговая сеть), а также иные объекты организации торговли, не относимые к стационарной торговой сети, например, объекты развозной и разносной торговли (нестационарная торговая сеть).

Таким образом, продажа торговыми организациями товаров, оплата за которые производится покупателями за наличный расчет или с использованием платежных карт, подпадает под специальный режим налогообложения в виде ЕНВД. Причем, как следует из приведенного выше определения розничной торговли, важен и необходим только факт оплаты товаров наличными, а также безналичными денежными средствами при использовании платежных карт. Не имеет никакого значения, торговля какими товарами осуществляется — спичками или дорогостоящим оборудованием (главное, чтобы не подакцизными товарами), на какую сумму, кому и для каких целей продаются товары. Способ торговли (например, через склад или на условиях доставки до покупателя) также не может исключить (или ограничить) возможность применения ЕНВД (способ торговли будет иметь значение только при расчете суммы единого налога).

Кроме того, в соответствии с п. 1 ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ. Это означает, что институты, понятия и термины других отраслей законодательства РФ могут применяться в том значении, в каком они используются в этих отраслях законодательства, только в том случае, если соответствующие институты, понятия и термины не содержатся и не определены в НК РФ. Поскольку в гл. 26.3 НК РФ содержится специальное понятие розничной торговли, применение понятия розничной торговли, содержащегося в гражданском законодательстве РФ, будет являться неправомерным. То есть при применении главы 26.3 НК РФ не может применяться понятие розничной торговли, выводимое из гражданского законодательства (п. 1 ст. 492 ГК РФ).

С подобными выводами о невозможности применения понятия розничной торговли, выводимого из норм ГК РФ, при налогообложении в соответствии с главой 26.3 НК РФ, согласен Минфин РФ (см., например, письмо Департамента налоговой политики Минфина РФ от 8 сентября 2003 г. №04-05-12/82).

В более позднем письме Минфина РФ от 22 марта 2004 г. №04-05-12/14 «О некоторых вопросах применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности » (п. 1) высказана четкая позиция: при продаже товаров покупателям (физическим или юридическим лицам) за наличный расчет, а также с использованием платежных карт (независимо от целей дальнейшего использования покупателями приобретенных товаров) такая деятельность подлежит обложению ЕНВД. Таким образом, максимально переведя расчеты за продаваемые товары на расчеты наличными денежными средствами, а также на расчеты с использованием платежных карт организации оптовой торговли могут снизить налоговую нагрузку до минимума. Если объемы торговли являются значительными, наиболее удобным будет являться перевод расчетов за реализуемые товары на расчеты с использованием банковских карточек.

Перевод всей торговли за наличный расчет, а также с использованием платежных карт на отдельного предпринимателя или фирму, кроме всего прочего, позволяет избежать необходимости ведения раздельного учета (п. 7 ст. 346.26 НК РФ) и связанных с ним налоговых рисков.

4.1 Минимизация суммы ЕНВД

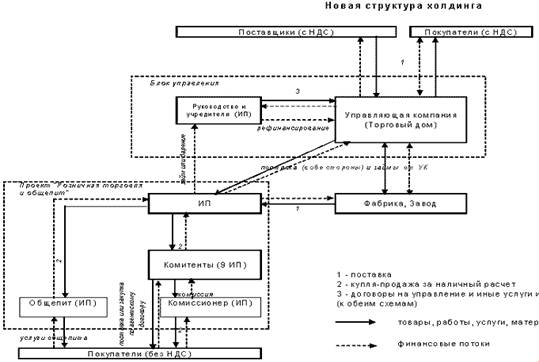

В связи с изложенным ранее рассмотрим схему (рис. 1), предназначенную для реализации готовой продукции или товаров в розницу и мелким оптом без НДС. Для применения схемы нужно зарегистрировать предпринимателя, который будет уплачивать единый налог на вмененный доход.

Рис. 1. Схема использования ЕНВД в оптовой торговле и для реализации готовой продукции собственного производства

Предприниматель может вести торговлю:

- стационарно в небольшом торговом зале;

- стационарно, но без торгового зала (торговое место);

- нестационарно, то есть заниматься разносной (фактически — развозной) торговлей.

В первом случае сумма единого налога зависит только от площади торгового зала, во втором — от установленной местным законом о введении ЕНВД вмененной доходности, в третьем — от числа работников (включая самого ИП).

В любом случае на сумму ЕНВД не влияет размер доходов и расходов предпринимателя, поэтому основная прибыль (наценка) от продажи товаров должна оставаться у него.

В первом случае площадь торгового зала делается минимальной, символической:

- берем самую маленькую комнату в имеющихся торговых помещениях либо обособленную часть любой комнаты в нежилом помещении, имеющем торговый статус;

- оформляем, как обычно оформляется магазин (вывеска, лицензии, уголок покупателя и т.п.);

заключаем договор аренды этого «торгового зала» с очень маленькой площадью (например, 5 м 2 );

- помещаем в ней предпринимателя с кассовым аппаратом, и он там реально будет заниматься «розничной торговлей».

Сумма ЕНВД в этом случае будет минимальной.

Во втором случае ИП арендует небольшую офисную площадь, которая не попадает под определение торгового зала. В этом случае сумма ЕНВД с торгового места будет равна сумме ЕНВД при торговле в торговом зале площадью 5 м 2 .

В третьем случае сумма ЕНВД зависит исключительно от числа работников ИП (включая его самого).

Поэтому в этом случае ИП целесообразно иметь минимум наемных работников (одного-двух) или не иметь их вообще.

Во всех случаях сумма ЕНВД скорее всего будет меньше 1 500 руб. в месяц, причем она еще уменьшается на сумму отчислений на обязательное пенсионное страхование самого ИП и его наемных работников, но не более чем в два раза.

Допустим, необходимо оптимизировать НДС и налог на прибыль, уплачиваемый Основным предприятием, которое занимается производством или оптовой торговлей и выделило среди своих покупателей некоторое число тех, кто согласен покупать товары или готовую продукцию без «входного» НДС. Естественно, рекомендуется максимально стимулировать покупателей покупать продукцию и товары именно без НДС, возможно, даже делая для этого небольшую скидку, проводить опросы покупателей на этот счет и т.п.

Товар, который можно будет реализовывать без НДС, в розницу и мелким оптом, Основное предприятие продает по договору поставки ИП, уплачивающему ЕНВД, причем по ценам, максимально приближенным к себестоимости товара в своем налоговом учете (с минимальной наценкой в торговле или рентабельностью в производстве).

Далее этот предприниматель:

- если конечный покупатель рассчитывается наличными — продает товар ему в розницу без НДС;

— если конечный покупатель рассчитывается безналичным перечислением, векселями и т.п. — продает товар в розницу «вспомогательному» предпринимателю, перешедшему на упрощенную систему (уплачивает единый налог по ставке 15% с разницы между доходами и расходами), по цене, максимально приближенной к цене реализации конечному покупателю, а тот, в свою очередь, продает товар с минимальной наценкой конечному покупателю.

Таким образом, функция этого «вспомогательного» предпринимателя в данной схеме — просто превратить безналичное перечисление или вексель конечного покупателя в наличные денежные средства и внести их в кассу предпринимателя-«вмененщика» в оплату за товар (либо оплатить его с использованием платежной карты).

Реинвестирование дохода предпринимателя на ЕНВД

После уплаты фиксированной суммы ЕНВД предприниматель- «вмененщик» получает очищенную от налогов выручку — наличные денежные средства, которые может как сдать в банк, так и не сдавать (кассовая дисциплина на ИП не распространяется).

У предпринимателя — «вмененщика» образуются два вида средств, которые он не передает Основному поставщику в качестве оплаты за поставленную продукцию:

- его прибыль (не передает никогда);

— средства в расчетах (передает гораздо позже) — часть доходов от реализации товаров, которые руководство холдинга решает временно оставить у «вмененщика» для отсрочки НДС у Основного предприятия. Чем больше эта часть, тем больше будет сумма отсроченного НДС.

В любом случае в безналичном или наличном виде и прибыль, и средства в расчетах необходимо вернуть в оборот холдинга (реинвестировать в Основное предприятие) способами, не требующими немедленной уплаты НДС и не приводящими к уплате других налогов. Сделать это можно одним из следующих способов.

Прибыль «вмененщик» может вернуть в оборот холдинга через дарение физическим лицам — реальным владельцам Основного предприятия, которые затем реинвестируют эти средства в Основное предприятие через увеличение уставного капитала или безвозмездную передачу от одного из них, имеющего более 50% в уставном капитале. В случае если «вмененщик» по совместительству и является таким владельцем (или членом его семьи, с которым у него общее имущество), никакое дарение не понадобится.

Средства в расчетах «вмененщик», как правило, возвращает в оборот холдинга, выдавая займы физическим лицам — владельцам холдинга. Последние выдают займы или увеличивают собственный капитал Основного предприятия. Непосредственно Основному предприятию напрямую ИП выдавать займы не должен, чтобы не возникла необходимость автоматически зачесть встречные однородные обязательства, сроки исполнения которых наступили.

Таким образом, предприниматель-«вмененщик» будет «вечно» должен за товар Основному предприятию, а ему будут «вечно» должны ту же сумму физические лица по договорам займа. «В конце» (например, через много лет) эти долги можно все же зачесть (тройной взаимозачет, оплата векселем и т.п.), и только тогда Основным предприятиям придется уплатить НДС. До этих пор Основное предприятие получает частичную отсрочку платежей по НДС. Итак, возможность отсрочить НДС к уплате в Основном предприятии связана именно с задержкой оплаты (отсрочкой, рассрочкой, неполной оплатой) отгруженных товаров. С этим же связана возможность экономии налога на прибыль — по возникшей просроченной задолженности предпринимателя-«вмененщика» Основное предприятие может сформировать резерв по сомнительным долгам.

4.2 Минимизация «упрощенного» налога

Заметим, что «вспомогательному» предпринимателю на упрощенной системе все равно придется платить минимальный налог в размере 1% от доходов (то есть торговой выручки) (п. 6 ст. 346.20 НК РФ), поэтому по возможности нужно стараться продавать товар без него, напрямую от «вмененщика». Для оптимизации можно сделать «вспомогательного» предпринимателя агентом (комиссионером) конечных покупателей, которые будут ему давать поручения на закупку продукции. В этом случае они будут получать те же самые документы на приобретаемую продукцию (счет, накладная) плюс ежемесячный отчет агента (комиссионера) о закупленных им за месяц товарах. За свои посреднические услуги «вспомогательный» предприниматель на «упрощенке» будет получать символическое вознаграждение, с которого и уплатит свой небольшой «упрощенный» налог. Ну а покупателю на сумму этого вознаграждения нужно сделать скидку, чтобы итоговая стоимость товаров для него не возросла. Еще один вариант — использовать вместо одного «вспомогательного» предпринимателя, уплачивающего 15% с разницы между доходами и расходами, простое товарищество двух или более ИП на УСН, уплачивающих единый налог по ставке 6% с прибыли от совместной деятельности. Однако пользоваться этим вариантом осталось, видимо, недолго (уже в этом году правительство предлагает запретить участникам договоров о совместной деятельности применять упрощенную систему налогообложения).

Особенности оформления операций:

Для соблюдения правил гл. 26.3 «Единый налог на вмененный доход» НК РФ, чтобы не дать налоговикам возможность квалифицировать операции «вмененщика» как оптовую торговлю, желательно выполнение

не должен заключаться договор поставки или письменный договор купли-продажи товара между «вмененщиком» и «вспомогательным» предпринимателем либо между «вмененщиком» и конечным покупателем;

- продажа товара оформляется не расходной накладной и доверенностью получателя (не говоря уже про счета, счета-фактуры), а кассовым и товарным чеком. Покупатель приходует товар по товарному чеку, как, например, при закупке канцелярских или хозяйственных товаров через магазин. Форма товарного чека может полностью копировать привычную всем форму расходной (товарной) накладной, за исключением названия документа и графы «Покупатель» («Плательщик») (ее быть не должно или в ней должно быть указано: «физическое лицо», «организация» и т.п.);

- вся выручка проводится через кассу «вмененщика»;

- нежелательно наличие дебиторской или кредиторской задолженности за реализованный «вмененщиком» товар (то есть сумма, проведенная через его кассу, должна соответствовать сумме отпущенного по товарным чекам товара в каждый из рабочих дней).

Иначе говоря, деятельность «вмененщика» не должна содержать признаков заключения договоров поставки.

Для перехода на ЕНВД при стационарной торговле в торговом зале по требованиям налоговых органов может быть необходимым техописание органа БТИ с подтверждением «торгового» статуса помещения (не офисное, производственное или складское), в том числе по арендованным помещениям (то же касается складских помещений — у них должен быть соответствующий статус по техописанию БТИ).

Также должны соблюдаться требования ГОСТ Р 51303-99 «Торговля. Термины и определения», в частности, наличие товара в торговом зале; там же должны осуществляться наличные расчеты за товар; товар можно получить в торговом зале, однако есть возможность осуществления бесплатной доставки товара покупателю, и эта услуга по ГОСТу будет считаться частью именно розничной торговли.

Описанная схема позволяет реализовывать товары в розницу или мелким оптом практически в безналоговом режиме — НДС и налог на прибыль заменяются символическим ЕНВД в размере до 1-2 тыс. руб. в месяц. налог оптимизация имущество страховой

Применение в розничной торговле

Схему можно использовать и для организации розничной торговли в больших торговых залах — площадью более 150 м 2 (например, в супермаркетах).

Обычно такие торговые компании вынуждены разбивать свои магазины на несколько «торговых залов» (площадью менее 150 м2 каждый) либо переходить на УСН и платить 15% с разницы между доходами и расходами (из-за небольшого лимита суммы доходов в 15 млн. руб. приходится использовать несколько предпринимателей или фирм, сменяющих друг друга или объединенных в простое товарищество).

Использование схемы позволит свести налоговую нагрузку к символической сумме ЕНВД и 1% от доходов (минимальный единый налог).

Разделение финансовых потоков в производстве

Для реализации схемы потребуются:

- Основное предприятие — производственное предприятие холдинга, плательщик НДС;

- Вспомогательное предприятие — неплательщик НДС или предприятие (предприниматель), имеющее льготу по НДС;

- ИП-«вмененщик» и ИП-«упрощенщик», аналогичные тем, которые использовались в первой схеме.

В роли Вспомогательного предприятия можно использовать:

- предпринимателя (фирму), применяющего упрощенную систему налогообложения, либо простое товарищество таких предпринимателей (фирм);

— предприятие, уставный капитал которого полностью состоит из вкладов общественных организаций инвалидов, причем среднесписочная численность инвалидов среди его работников составляет не менее 50%, а их доля в фонде оплаты труда — не менее 25%. В соответствии с подп. 2 п. 3 ст. 149 НК РФ операции по реализации товаров, работ, услуг (за исключением брокерских и иных посреднических услуг), производимых и реализуемых такими предприятиями, не подлежат налогообложению НДС.

Второй вариант предпочтительнее, поскольку в отличие от субъектов упрощенной системы предприятия инвалидов применяют общий налоговый режим (а значит, по расходам — метод начисления, а не кассовый), не имеют ограничений по размеру доходов (15 млн. руб. в год в 2004 г., и, самое главное, не уплачивают минимального налога (1% от доходов).

Тот факт, что собственником предприятия является организация инвалидов, большого значения не имеет, так как схема не предусматривает формирование и аккумулирование прибыли у Вспомогательного предприятия — прибыль формируется у другого участника схемы, уплачивающего ЕНВД (см. вторую схему).

Также Вспомогательное предприятие в этом случае не имеет в собственности никаких основных средств (при необходимости они арендуются).

Требования по штатной численности и фонду оплаты труда инвалидов также не должны быть препятствием: в штате Вспомогательного предприятия может числиться всего один человек, он же — инвалид, реально (а не фиктивно) исполняющий свои трудовые обязанности (скажем, директор — подписывает всю деловую документацию, платежные документы и отчетность, нанимает различные подрядные организации и т.п.).

Все остальные необходимые работники (в том числе производственные рабочие) могут привлекаться Вспомогательным предприятием на основании договора предоставления персонала, договоров подряда и возмездного оказания услуг со специализированной организацией, входящей в структуру рассматриваемого небольшого холдинга, — Кадровым центром. В любом случае в штатную численность работников они входить не будут.

В случае если все же Вспомогательное предприятие на «упрощенке», оно не должно нарушать требования, предъявляемые к переведенным на упрощенную систему субъектам. В данном случае, прежде всего, — доходы (выручка) не более 15 млн. руб. в год. При приближении выручки к данному лимиту необходимо заменять Вспомогательное предприятие на нового предпринимателя или фирму (в противном случае придется пересчитывать все налоги исходя из общего режима налогообложения).

Как и в предыдущей схеме, в роли Вспомогательного предприятия можно использовать простое товарищество из нескольких субъектов УСН (ставка налога 6% с доходов — прибыли от совместной деятельности).

Однако напомним, что пользоваться такой возможностью осталось, по всей видимости, недолго.

Как уже упоминалось, в случае если Вспомогательное предприятие принадлежит общественной организации инвалидов, в схему потребуется включить еще и Кадровый центр — предприятие на УСН (15%), имеющее в штате работников, которых оно будет предоставлять Основному и Вспомогательному предприятиям (например, по договорам предоставления персонала — аутстаффинга).

В случае если Вспомогательное предприятие на упрощенной системе, оно само может играть роль Кадрового центра для Основного предприятия, хотя и создание специализированного Кадрового центра также возможно. В этом случае работники будут работать по основному месту работы в Кадровом центре, а по совместительству — на Вспомогательном предприятии (либо часть работников — в Кадровом центре, часть — на Вспомогательном предприятии).

Описание схемы

Суть схемы состоит в разделении финансовых потоков, связанных с производством продукции, которую нужно продать с НДС (то есть плательщикам НДС, которые официально приходуют продукцию), и продукции, которую можно продать без НДС — в розницу и мелким оптом. Последняя затем продается по рассмотренной выше схеме через предпринимателя-«вмененщика».

Все производство делится на два предприятия — Основное и Вспомогательное (неплательщик НДС или предприятие, имеющее льготу).

Конечно, это разделение происходит скорее формально: на самом деле всю продукцию производят те же самые рабочие на тех же самых производственных площадях и оборудовании.

Однако часть этих площадей и оборудования берет в аренду одно предприятие, часть — другое; часть расходов на оплату труда оплачивает одно предприятие, часть — другое; часть комплектующих, сырья и материалов, электроэнергии, услуг сторонних организаций оплачивает одно предприятие, часть — другое и т.д.

В результате часть продукции производит одно предприятие, а часть — другое (рис. 2).

Рис. 2. Схема разделения финансовых потоков в производстве

На Основном предприятии производится продукция с НДС, а на Вспомогательном (льготном) — продукция, которую можно будет продать покупателям без выделения в документах НДС (то есть за наличный расчет или мелким оптом без НДС).

Вспомогательное предприятие может производить продукцию самостоятельно, используя своих работников, свое или арендованное оборудование и производственные площади, либо делать это с помощью подрядчиков — работать по давальческой схеме. На практике таким подрядчиком может быть и Основное предприятие, которое имеет необходимые сертификаты, лицензии, разрешения, оборудование и т.п. Однако стоимость услуг Основного предприятия по договору подряда в этом случае есть смысл сделать минимальной, ведь эти услуги облагаются НДС, а «входной» НДС Вспомогательному предприятию (неплательщику НДС) не нужен.

4.3 Оптимизация НДС в производстве

Объем производства готовой продукции на Вспомогательном предприятии примерно равен возможному объему реализации готовой продукции за наличный расчет или мелким оптом. На Основном предприятии производится вся остальная продукция. Таким образом, решается первая задача — полное освобождение от НДС той части оборота холдинга, которая продается покупателям, не нуждающимся во «входном» НДС.

Основное предприятие, как и следует из его общего режима налогообложения, производит и реализует всю продукцию с НДС. Необходимые товары, сырье и материалы, услуги закупаются Основным предприятием у прежних поставщиков, как плательщиков, так и неплательщиков НДС (закупки у последних минимизируются по мере возможности и максимально переводятся на Вспомогательное предприятие).

Закупая сырье, материалы, комплектующие, услуги в основном у организаций — плательщиков НДС, Основное предприятие использует право на налоговый вычет по НДС и оплачивает максимум затрат с НДС (материалы, сырье, комплектующие, услуги, электроэнергия, аренда и т.д.).

Вспомогательное предприятие приобретает необходимые ему сырье, комплектующие и материалы у Основного предприятия по договору поставки; единственное исключение должно быть сделано для тех товаров (работ, услуг), которые поставщики продают нам без НДС, — их должно закупать Вспомогательное предприятие напрямую.

Наценка у Основного предприятия по поставкам Вспомогательному предприятию минимальна (или даже близка к нулю, например, 0,1% или 1%), чтобы не платить лишних налогов — на прибыль и НДС. Для оптимизации НДС у Основного предприятия эти отгрузки Вспомогательное предприятие может оплачивать не полностью либо с рассрочкой (отсрочкой); то же самое касается оплаты услуг Основного предприятия по договору подряда со Вспомогательным, если такой договор будет заключаться (задержка оплаты или отсрочка/рассрочка платежа); по просроченным задолженностям возможно формирование резерва по сомнительным долгам. Правда, если Вспомогательное предприятие на упрощенной системе (не предприятие общественной организации инвалидов), то, поскольку при упрощенной системе применяется кассовый метод учета доходов и расходов, потребуется компенсировать заниженные материальные расходы у Вспомогательного предприятия. Сделать это можно, если, в свою очередь, будут занижены его доходы от реализации, получаемые от предпринимателя-«вмененщика». Для последнего расходы в целях налогообложения вообще значения не имеют.

Как уже было сказано, Вспомогательное предприятие оплачивает максимум затрат, не содержащих «в том числе НДС» (например, заработная плата и налоги на нее или услуги аутсорсинга — предоставления персонала), а Основное — максимум затрат, имеющих «в том числе НДС». Это, конечно, не означает, что Вспомогательное предприятие закупает все только без НДС, а Основное — все только с НДС. Ясно, что льготному предприятию для производства продукции все равно нужны сырье и материалы, которые поставляют плательщики НДС, так же как Основному предприятию нужны услуги персонала (аутсорсинг).

Речь идет об изменении пропорций, которое должно происходить в разумных пределах. В результате такого изменения пропорций в структуре себестоимости готовой продукции у Основного предприятия повысится доля материальных расходов — закупаемых товаров (работ, услуг, электроэнергии и т.д.) с НДС и, соответственно, снизится доля закупаемых товаров (работ, услуг) без НДС. Наоборот, в структуре себестоимости готовой продукции у Вспомогательного предприятия повысится доля закупаемых товаров (работ, услуг, прежде всего — внутрихолдинговых) без НДС и снизится доля материальных расходов. Себестоимость на обоих предприятиях будет примерно одинаковой, а ее структура — разной. Благодаря этому происходит снижение добавленной стоимости (которая теоретически в экономическом смысле и является базой для обложения НДС) у плательщика НДС за счет ее завышения у неплательщика НДС. Таким образом, решается вторая задача — частичная экономия НДС по той части оборотов по реализации готовой продукции, которую нельзя продать без НДС. Эта экономия будет тем больше, чем больше будет объем производства Вспомогательного предприятия и чем большую часть материальных расходов удастся перенести на Основное предприятие.

Дальнейшее движение готовой продукции к конечному потребителю можно осуществить в соответствии с первой рассмотренной схемой — через ИП-«вмененщика», который и аккумулирует у себя почти всю прибыль, а затем реинвестирует ее в оборот Основного и Вспомогательного предприятий.

Всю произведенную продукцию Вспомогательное предприятие продает единственному покупателю-«вмененщику» (с минимальной или даже нулевой рентабельностью).

Поскольку его налогообложение (ЕНВД) при этом не зависит от расходов, оплату можно задерживать либо проводить не в полном объеме. Доходы Вспомогательного предприятия (по кассовому методу) при этом занижаются, поэтому и оно, в свою очередь, также может задержать оплату своему главному поставщику — Основному предприятию. Последнее поэтому не заплатит НДС по не оплаченным пока товарам — сырью, материалам, комплектующим, работам по договорам подряда (реализация для целей НДС по мере оплаты), хотя берет по ним «входящий» НДС к вычету (при условии оплаты поставщикам).

В результате схема позволяет дополнительно отсрочить НДС в холдинге в целом и использовать схему резерва по сомнительным долгам.

Так схема решает третью задачу — отсрочку НДС (той его части, которую не удалось совсем оптимизировать или минимизировать предыдущими двумя способами).

Руководство холдинга до некоторой степени само решает, какую сумму НДС платить в том или ином налоговом периоде.

Таким образом, по схеме происходит вывод части оборотов холдинга из-под обложения НДС благодаря разделению товарно-финансовых потоков по производству и реализации готовой продукции с НДС и без НДС, а также благодаря перераспределению между Основным и Вспомогательным предприятиями затрат на производство продукции с НДС и без НДС (изменение структуры себестоимости, которое не противоречит никакому законодательству).

Чтобы получить реальную структуру себестоимости (например, в целях управления производством), достаточно будет сложить (в управленческом учете) расходы на производство готовой продукции на Основном и Вспомогательном предприятиях и поделить на суммарный объем выпуска данного вида продукции. Еще один инструмент для оптимизации (оперативного регулирования уплачиваемых в бюджет сумм) НДС — задержка оплаты товаров и услуг Основному предприятию.

На практике возможно и даже желательно использование параллельно с описанными других легальных методов налогового планирования, таких, как создание резерва по сомнительным долгам, использование договора предоставления персонала (аутсорсинга) и др.

Недостатки схем:

К недостаткам схемы разделения финансовых потоков в производстве можно отнести то, что ее достаточно непросто реализовать, особенно на большом предприятии.

В частности, предложенный механизм переноса материальных расходов на Основное предприятие взамен увеличения «безэндээсных» расходов на Вспомогательном предприятии с целью изменения структуры себестоимости и снижения добавленной стоимости вряд ли удастся внедрить на крупном заводе.

Кроме того, для реализации схем предприятию необходимо иметь возможность хотя бы небольшую часть своих товаров (продукции) реализовывать в розницу или мелким оптом.

В случае если таких «безэндээсных» оборотов у предприятия нет совсем, их придется создавать. Например, в первой схеме Основное предприятие может помимо своей обычной продукции, все покупатели которой требуют «входного» НДС, начать продавать какие-то виды товаров в розницу (по сути, в целях оптимизации налогообложения заняться новым вспомогательным видом деятельности — розничной торговлей).

Альтернативный вариант — воспользоваться розничным товарооборотом уже существующего крупного розничного продавца, например супермаркета, магазина. С руководством последнего придется договариваться о взаимовыгодности такого сотрудничества.

Выгода от него для Основного предприятия очевидна — отсрочка НДС теоретически в любой сумме и на любой срок, а также возможность самим в каждом из периодов определять размер уплачиваемого в бюджет налога.

Расчетная часть

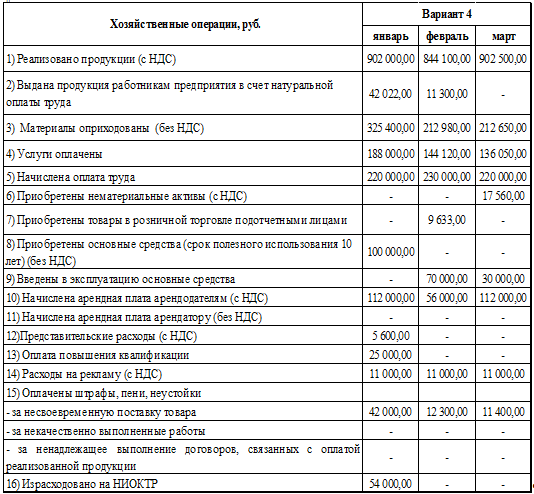

Данные по хозяйственным операциям предприятия, имеющего статус юридического лица и занимающегося производственной деятельностью за первый квартал отчетного года приведены в таблице 2.1-2.4

Таблица 2.1 — Исходные данные

Таблица — 2.2 Дополнительные данные

Таблица 2.3 — Остатки внеоборотных активов на счетах предприятия на 1 января отчетного года составили (руб.):

Основные средства введены в действие в декабре. Приобретенные основные средства являются недвижимым имуществом.

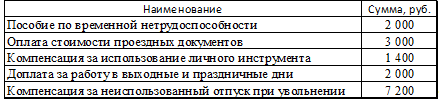

Таблица 2.4 — Компенсационные выплаты за январь — март, руб.

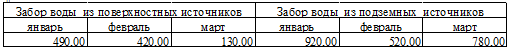

Таблица 2.5 — Забор воды м 3