Управленческий учет представляет собой область знаний, необходимая каждому, кто занимается предпринимательством. Менеджер несет ответственность за достижение целей, поставленных ему администрацией или учредителями предприятия. Результаты деятельности менеджера во многом зависят от информации, которая использована им для планирования, контроля и регулирования управленческой деятельности, а также принятия решений.

Управленческий учет позволяет системно рассмотреть внутри предприятия вопросы оперативного планирования, контроля и учета отдельных видов деятельности.

Управленческий учет выступает составной частью информационной системы предприятия. Эффективность управления производственной деятельностью обеспечивается информацией о деятельности структурных подразделений, служб, отделов предприятия. Управленческий учет формирует такую информацию для руководителей разных уровней управления внутри предприятия с целью принятия ими правильных управленческих решений. Содержание управленческого учета определяется целями управления, оно может быть изменено по решению администрации в зависимости от интересов и целей, поставленных перед руководителями внутренних подразделений.

Становление управленческого учета произошло от калькуляционного учета, и поэтому основное его содержание составляет учет затрат на производство будущих и прошлых периодов в различных классификационных аспектах.

Другим важнейшим моментом, который отмечается всеми авторами при определении сущности управленческого учета, является аналитичность информации. В составе управленческого учета информация собирается, группируется, идентифицируется, изучается с целью наиболее четкого и достоверного отражения результатов деятельности структурных подразделений и определения доли участия в получении прибыли предприятия. Эффективность производственной деятельности представлена в учете как процесс сопоставления фактических и стандартных затрат и результатов от производственных расходов.

Установлению сущности управленческого учета способствует рассмотрение совокупности признаков, характеризующих его как целостную информационно-контрольную систему предприятия; непрерывность, целенаправленность, полнота информационного обеспечения, практическое отражение использования объективных экономических законов общества, воздействие на объекты управления при изменяющихся внешних и внутренних условиях.

Таким образом, сущность управленческого учета можно определить как интегрированную систему учета затрат и доходов, нормирования, планирования, контроля и анализа, которая систематизирует информацию для оперативных управленческих решений и координации проблем будущего развития предприятия.

Основные характеристики деятельности фирмы в рыночной экономике

... мировой экономики в целом. Фирма всегда стоит в центре рыночной экономики, и её функционирование непосредственно сказывается на рыночных отношениях. Представленная работа посвящена теме «Основные характеристики деятельности фирмы в рыночной экономике». Целью данной работы является определение деятельности фирмы в рыночной экономике. Задачи исследования. В соответствии с целью курсовой работы ...

Основным критерием действенности системы является эффективное управление финансовыми и людскими ресурсами, управленческий учет обеспечивает для этого необходимый механизм.

Целью настоящей работы является изучение сущности управленческого учета и отчетности, служащих базой для принятия управленческого решения. Изучить виды отчетности

Для достижения поставленной цели в работе были определены следующие задачи:

Теоретической основой курсовой работы являлись разработки отечественных и зарубежных ученых в области управленческого учета, управленческого и экономического анализа.

Методологическую базу данной курсовой работы составили методы структурно-логического, системного подхода, экономико-статистического анализа, а также графические методы представления информации.

Глава 1. Управленческий учет: цели и задачи. Основы управленческой отчетности

Одна из важнейших задач руководителя любого предприятия – с максимальной отдачей использовать имеющиеся в его распоряжении ресурсы. Для этого необходима информация о наличии таких ресурсов. Стандартный бухгалтерский учет такой информации не дает. Поэтому в середине ХХ века развитие рыночной экономики в индустриально-развитых странах выявило необходимость дополнения бухгалтерского (финансового) учета управленческим учетом.

Таким образом, единая система бухгалтерского учета стала включать финансовый и управленческий учет.

А – производственный учет

Б – финансовый учет для внутреннего пользования

В – финансовый учет в узком смысле для внешних пользователей

Г – налоговые расчеты на базе финансового учета (налоговый учет).

Выделяют два подхода к пониманию сущности термина «управленческий учет»: первый связан с management accounting, второй – с европейским «контроллинг» (Германия).

В соответствии с первым термином основной задачей любой учетной деятельности является обеспечение управленческого персонала предприятия своевременной и полной информацией для принятия управленческих решений. Это означает, что деятельность по учету неразрывно связана с управлением предприятием в целом и отдельными его частями. Поэтому management accounting может быть переведен как организация учета, исходя из потребностей управления. При таком подходе управленческий учет – не только система сбора и анализа информации об издержках предприятия, но и система бюджетирования, система оценки деятельности подразделений. В целом, это в большей степени управленческие, чем бухгалтерские технологии.

В соответствии со вторым понятием управленческий учет рассматривается как система сбора и интерпретации информации о затратах, издержках и себестоимости продукции, т.е. это расширенная система организации учета для целей контроля за деятельностью предприятия.

Сущность управленческого учета, его структура и место в информационной ...

... не всегда осознают роль управленческого учета в организации, недостаточно четко понимают цели и задачи его постановки. Целью данной курсовой является рассмотрение сущности, структуры и места управленческого учета в информационной системе предприятия. Для реализации указанной цели ...

В узком смысле под управленческим учетом можно понимать учет и контроль затрат и доходов, связанных с деятельностью предприятия.

В российской практике чаще управленческий учет рассматривается в широком смысле (в соответствии с термином management accounting) как система, которая в рамках одной организации обеспечивает управленческий персонал информацией, используемой для планирования, управления и контроля за деятельностью организации.

Предметом управленческого учета является производственная деятельность организации в целом и его отдельных структурных подразделений.

Объектами управленческого учета являются издержки предприятия и его отдельных структурных подразделений – центров ответственности; результаты хозяйственной деятельности всего предприятия и центров ответственности; внутреннее ценообразование; бюджетирование и внутренняя отчетность.

Различные сочетания экономических, юридических, организационных и технико-технологических факторов определяют разнообразие форм организации управленческого учета.

В практике управленческого учета на Западе два варианта связи управленческой и финансовой бухгалтерии. Эта связь осуществляется при помощи контрольных счетов, какими являются счета расходов и доходов финансовой бухгалтерии.

Виды подсистем управленческого учета

Признаки классификации подсистем управленческого учета

Подсистема управленческого учета

Интегрированная

(монистическая)

Форма связи управленческой и финансовой бухгалтерии

Автономная

Учет прошлых (фактических) затрат

Оперативность учета

затрат

Нормативный метод

(стандарт-кост)

Полнота учитываемых

затрат

Учет полной

себестоимости

Учет сокращенной себестоимости (директ-костинг)

При наличии прямой корреспонденции счетов управленческой бухгалтерии с контрольными счетами имеет место интегрированная (монистическая) подсистема учета на предприятии Если подсистема управленческого учета автономная, замкнутая, используются парные контрольные счета одного и того же наименования, т.е. отраженные, зеркальные счета, или счета-экраны.

Методы, используемые в управленческом учете, разнообразны:

-

некоторые элементы метода БУ (ФУ) (счета, двойная запись, инвентаризация и документация, балансовое обобщение, отчетность);

-

приемы и методы, применяемые в статистике и экономическом анализе (индексный метод, факторный анализ и т.д.);

-

математические методы (корреляция, линейное программирование, метод наименьших квадратов и т.д.)

-

Цели управленческого учета:

-

оказание информационной помощи управляющим в принятии оперативных управленческих решений;

3 стр., 1493 словКорпоративная этика как фактор современного стиля управленческой деятельности

... корпоративной этики в современном бизнес сообществе и определение воздействия этики бизнеса на стиль управленческой деятельности в современных компаниях. На основе данной цели в эссе ... компания может реализовывать корпоративные стратегии с учетом этики бизнеса. Существуют определенные подходы для реализации корпоративной стратегии этики на основе стоимости организации: управляющий на соответствие; ...

-

контроль, планирование и прогнозирование экономической деятельности предприятия и центров ответственности;

-

обеспечение базы для ценообразования;

-

выбор наиболее эффективных путей развития предприятия.

1.2. Информация в системе управленческого учета

Информация – сведения о лицах, предметах, фактах, событиях, явлениях и процессах, т.е. все то, что расширяет представление об объекте исследования.

Цель управленческого учета – обеспечить менеджеров информацией. К информации такого рода предъявляются иные требования, чем к информации, предназначенной для внешних пользователей:

-

Адресность (конкретным адресатам в соответствии с их уровнем подготовленности и иерархии);

-

Оперативность (должна предоставляться в сроки, дающие возможность сориентироваться и вовремя принять эффективное хозяйственное решение);

-

Достаточность (в достаточном объеме для принятия на соответствующем уровне управленческого решения; не должно быть избыточной информации и отвлекать внимание ее потребителя на несущественные или не относящиеся к делу сведения);

-

Аналитичность (должна содержать данные текущего экспресс-анализа и предлагать возможность проведения последующего анализа с наименьшими затратами);

-

Гибкость и инициативность (должна обеспечиваться вся полнота информационных интересов в условиях меняющихся управленческих ситуаций);

-

Полезность (привлекать внимание управляющих к сферам потенциального риска и объективно оценивать работу менеджеров предприятия);

-

Достаточная экономичность (затраты по подготовке информации не должны быть больше экономического эффекта от ее использования).

В управленческом учете может быть использована неколичественная информация (слухи, результаты социальных опросов и т.п.) и количественная, которая в свою очередь может быть учетной и неучетной, т.е. документально обоснованной и нет. Для принятия оперативных управленческих решений может использоваться полная и неполная информация об объекте исследования.

В управленческом учете учетная информация занимает 20% — 30%; остальные – экономический анализ (в финансовом учете соотношение 40% — 60%).

Информация управленческого учета носит конфиденциальный характер.

1.3. Задачи управленческого учета

С помощью инструментов управленческого учета обеспечивается реализация важнейших задач системы управления организацией как экономической и производственной единицей. Среди основных задач можно выделить следующие:

-

Учет ресурсов организации. Одной из ключевых функций является обеспечение оперативного, полного и достоверного учета ресурсов организации, включая материальные, финансовые и человеческие ресурсы, с целью осуществления контроля и повышения эффективности их использования. Внедрение системы управленческого учета обеспечивает генерацию и предоставление менеджерам системы отчетов и отдельных показателей, характеризующих наличие и движение ресурсов организации.

13 стр., 6007 словОсобенности организации управленческого учета на предприятии

... Управленческий учет объективно составляет необходимую подсистему управления организацией. Определенная специфика требований аппарата управления к предоставляемой для него учетной информации заключается в том, что существует проблема обратной связи между характеристиками управленческого механизма организации (предприятия) ... информацию о различных направлениях и регионах деятельности организации. ...

-

Контроль и анализ финансово-хозяйственной деятельности. Под контролем финансово-хозяйственной деятельности понимается: обеспечение целостности финансовой и нефинансовой информации, касающейся деятельности предприятия и активов; мониторинг и измерение ключевых показателей деятельности; инициализацию корректирующих действий, необходимых для достижения запланированных результатов деятельности; инициализацию, в случае необходимости, действий по корректировки планов.

-

Планирование. Под планированием понимается процесс постановки целей, формулирования, оценки и выбора политики, стратегии, тактики и конкретных действий по их достижению, а также количественной оценки воздействия, которое оказывают на предприятие запланированные операции и другие будущие события.

-

Прогнозирование и оценка прогноза. Под прогнозированием понимается предоставление заключения о воздействии ожидаемых в будущем событий на основе анализа прошлых событий и их количественная оценка для целей планирования.

1.4. Факторы, оказывающие влияние на функцию управленческого учета

В зависимости от целей долгосрочного развития организации и стратегии по их достижению, а также информационной потребности менеджеров различных уровней и направлений, построение системы управленческого учете в различных организациях имеет свои особенности.

Среди ключевых факторов, обуславливающих особенности построения системы управленческого учета в организациях, можно назвать следующие:

-

Особенности нормативно-правового регулирования деятельности организации;

-

Характер деятельности;

-

Масштаб деятельности;

-

Организационная

-

Внутренние стандарты деятельности;

-

Наличие и характеристики систем информационного обеспечения для целей управления.

Глава 2. Виды отчетности

2.1. Внутрихозяйственная отчетность в системе управленческого учета

Выделение управленческого учета в самостоятельную область деятельности объективно по своей природе. Еще в 50-х годах в США и других развитых странах возникла потребность в эффективной системе оперативной информации о затратах и результатах, отвечающей запросам аппарата внутрифирменного управления в сложных (многоуровневых) производственно-хозяйственных системах. В новой информационной подсистеме — управленческом учете — не только решались чисто учетные вопросы, но и широко использовались приемы и методы из родственных областей: планирования, организации управления экономикой предприятия, математики, статистики, психологии, рыночных операций, технологии. Главная цель такой информационной подсистемы — генерация полезной финансовой (т.е. выражаемой денежным измерителем) информации для нужд внутрифирменного управления — определила структуру управленческого учета:

Организация управления коммерческой деятельностью на предприятии

... коммерческой деятельности на предприятии; б) Проанализировать организацию управления коммерческой деятельности на розничном предприятии; в) разработать меры повышения эффективности организации управления коммерческой деятельности. Объект исследования – коммерческая деятельность ... деятельность, осуществляемая за счет собственных или заемных средств на свой риск и под свою ответственность, ...

- производственный учет (традиционный учет затрат на производство и калькулирование себестоимости);

- планирование и контроль затрат и результатов;

- учетно-аналитическое обеспечение специальных управленческих решений.

В связи со сложившейся экономической ситуацией в России потребуется синтез управленческого учета и внутрипроизводственного хозрасчета. (Применение последнего в практике отечественного внутрифирменного управления имеет богатую историю.) Чтобы решить эту задачу, нужно создать на предприятии ряд организационных, управленческих, информационных, учетно-аналитических систем. Одной из таких систем является учет ло центрам ответственности, хорошо разработанный в рамках управленческого учета на предприятиях экономически развитых стран. Объективная основа использования системы учета затрат (и результатов) по центрам ответственности—децентрализация внутрифирменного управления и формирование гибких организационных структур в сложных производственно-хозяйственных системах, т.е. процесс, который носит международный характер и присущ любой экономике с высокоразвитым крупным промышленным производством, в том числе и экономике России.

В начале XX в. на Западе и в 30-х годах в СССР сложился определенный тип организации производства и управления. Суть его — жесткая централизация всех функций управления, вертикальная организационная структура, административно-командный стиль руководства. Производство территориально и организационно строилось как единая фабрика, управляющий которой может лично контролировать все параметры производственного процесса и руководить действиями подчиненных. В период после второй мировой войны четко обозначилась тенденция развития крупной промышленности в сторону усложнения организационных структур промышленных компаний. Эти изменения обусловили два фактора:

1) чисто количественное укрупнение масштабов деятельности вплоть до макроэкономических величин;

2) диверсификация направлений деятельности.

Однако сами по себе эти факторы не приводят к сдвигам в системе внутрифирменного управления. Решающим является действие конкурентной динамичной рыночной среды, когда многократно ускоряется процесс смены источников сырья и материалов, технологии производства, рынков сбыта, типа продукции, географии ее производства и реализации. Как следствие — резко увеличивается число управленческих решений всех типов, поток оперативной информации нарастает подобно снежному кому, центральный орган управления перегружается, его деятельность становится неэффективной. Отсюда — необходимость децентрализации как распределения власти (полномочий) принимать решения между различными уровнями управления.

Как правило, менеджер (управляющий) на децентрализованном предприятии имеет право самостоятельно, без согласования с руководством оперативно принимать решения в определенных вопросах и (в виде верхнего предела) на определенную сумму денег. Другим аспектом децентрализации является распределение (делегирование) между менеджерами ответственности в части планирования и контроля затрат и результатов деятельности подразделения, за которое отвечает данный менеджер.

Анализ и оценка управления оборотными активами предприятия на ...

... средств на предприятии, а также особенности их функционирования в современных российских условиях. Второй раздел дипломной работы посвящена методическим аспектам анализа и управления оборотными активами: охарактеризованы методы определения потребности предприятия в оборотных активах; раскрыта ...

Какая степень децентрализации должна быть выбрана руководством высшего уровня как оптимальная? Максимизировать преимущества децентрализации над ее издержками (недостатками).

В этом и состоит так называемый оптимизационный подход.

Достоинства децентрализации управления подразделениями следующие:

- для принятия решений у менеджера подразделения больше информации о местных условиях. Между тем затраты на передачу такой информации для централизованного принятия решений часто высоки. Более того, передаваемая информация может быть неполной и даже преднамеренно искаженной;

-

деятельность менеджеров подразделений становится более мотивированной, если они могут проявить инициативу. Растет чувство собственного достоинства;

-

наделение менеджеров ответственностью способствует развитию управленческого таланта. Ценен не только обучающий процесс, но и накопленный на ошибках опыт;

-

небольшие подразделения при решении задач имеют преимущества дружного коллектива. Действует принцип: маленькое — это прекрасно.

-

высшее управление, освободившись от бремени ежедневных решений частных вопросов, может сосредоточить свои знания и умение на стратегическом планировании деятельности предприятия в целом.

менеджеры подразделений могут принимать более своевременные. решения, что особенно привлекательно для потенциальных заказчиков;

Недостатки децентрализации управления:

-

принятие управляющим подразделения некомпетентных решений в результате того, что благополучие подразделения ставится выше, чем ущерб, причиненный предприятию в целом. Эта ситуация может вызываться:

- несогласованностью целей всего предприятия и отдельного подразделения или

- недостатком информации, по которой менеджеры подразделений могут определить влияние своей деятельности на другие хозяйственные единицы предприятия. Такие решения наиболее вероятны на предприятиях с высокой степенью самостоятельности подразделений;

-

уменьшение лояльности по отношению к предприятию в целом. Некоторые менеджеры подразделений могут не обращать внимания на другие подразделения предприятия, не отличая их от внешних контрагентов.

дублирование функций, в частности конторских служб;

В условиях децентрализации задача руководителя формулируется так: определить стратегическое направление, заручиться согласием подчиненных, дать им деньги и полномочия и оставить в покое. Хозрасчет по-американски затрагивает проблемы внутрикорпорационного «рыночного духа», внутрифирменного маркетинга, активизации роли каждого работника в управлении. Таким образом, децентрализация — это прежде всего характеристика отношений между руководителями различного уровня в системе управления предприятия. Децентрализация—это не отрицание управления, а его новое качество, позволяющее в конечном итоге максимизировать совокупные доходы предприятия. Децентрализация управления воздействует на организационную структуру предприятия, а именно: способствует более четкому, формализованному определению всех уровней управления и всех подразделений.

Доход, прибыль и рентабельность предприятия

... коллектива. 3. Рентабельность и ее виды рентабельность доход прибыль Рентабельность - показатель эффективности единовременных и текущих затрат. В общем виде рентабельность определяется отношением прибыли к единовременным и текущим затратам, благодаря которым получена эта прибыль. Различают рентабельность производства и рентабельность продукции. Рентабельность продукции ...

Организационная структура предприятия может быть определена как совокупность линий ответственности внутри предприятия. Таким образом, организационная структура обычно представляет собой пирамиду, где менеджеры нижних уровней подотчетны менеджерам верхних уровней. Линиям ответственности соответствует движение информации (в частности, отчетности).

В последние десятилетия появилась тенденция организации структуры крупных предприятий не по традиционному функциональному принципу (маркетинг, финансы, снабжение, производство, отгрузка), а по линиям продукции, каждая из которых группируется вокруг производства определенного типа продуктов или услуг и включает необходимые функциональные службы. Эта тенденция обусловила введение во внутрифирменное управление, в том числе в управленческий учет, нового понятия — «сегмент бизнеса» — как части предприятия, работающей на внешнего потребителя или представляющей относительно самостоятельное структурное подразделение. Применительно к такому подразделению от предприятия могут быть выделены активы и результаты операций по основной и прочей деятельности в целях формирования финансовой отчетности. Другими терминами, часто используемыми относительно структурных единиц предприятия, являются «отделения» (внутренние единицы самого высокого уровня) и «подразделения» (единицы более низких уровней).

Децентрализация управления требует более формализованного подхода к организационной структуре предприятия, охватывающей все структурные единицы сверху донизу и определяющей место каждой структурной единицы (подразделения, отделения, сегмента) с точки зрения делегирования ей определенных полномочий и ответственности. Таким обобщающим понятием стал «центр ответственности». В результате организационную структуру современного предприятия можно рассматривать как совокупность различных центров ответственности, связанных линиями ответственности. Бухгалтерская система, которая в рамках такой структуры обеспечивает отражение, накопление, анализ и предоставление информации о затратах и результатах и позволяет оценивать и контролировать результаты деятельности структурных единиц и конкретных менеджеров, называется учетом по центрам ответственности.

Учет по центрам ответственности:

-

организуется на крупных предприятиях, действующих как единое целое;

-

функционирует параллельно с традиционной системой бухгалтерского учета;

-

может быть внедрен только при условии, что на предприятии четко определены сферы ответственности и конкретизирована ответственность менеджеров за статью затрат и поступлений.

Учет по центрам ответственности в системе внутрифирменного управления выполняет

-

удовлетворение информационных потребностей внутрифирменного управления. Позволяет оперативно контролировать затраты и результаты на разных уровнях предприятия и оценивать деятельность менеджеров и подразделений по результатам первичного анализа; играет роль сигнальной системы в механизме управления;

-

создание своего рода информационного противовеса той свободе действий, которая предоставлена менеджерам центров ответственности в целях обеспечения баланса на предприятии в целом.

40 стр., 19862 слов«Управление затратами на предприятии

... соотношении цены и качества. Актуальность темы об управлении затратами на предприятии обусловлена тем, что такой процесс сопоставления затрат и результатов деятельности позволяет оценить эффективность работы предприятия в целом. Цель исследования состоит в изучении управления затратами ООО ...

Система учета по центрам ответственности организуется с учетом следующих основных принципов:

-

определение контролируемых статей затрат и поступлений при условии, что менеджер должен отвечать только за те затраты и поступления, которые он может контролировать и на величину которых может оказывать воздействие;

-

персонализация учетных документов, т.е. введение в состав реквизитов документа фамилии менеджера или работника, отвечающего за конкретные статьи затрат и поступлений;

-

обязанность менеджера центра ответственности составлять сметы (бюджеты) на определенный период и представлять отчетность по фактическим затратам и результатам в разрезе смет (бюджетов).

Менеджер центра ответственности для выполнения своих функций с определенной периодичностью и в определенном объеме должен составлять отчетность о деятельности вверенного ему центра ответственности, чтобы иметь возможность на основании этой информации принимать соответствующие управленческие решения.

Внутренняя отчетность по центрам ответственности должна отвечать определенным требованиям:

-

быть настолько оперативной, чтобы позволять оказывать влияние на динамику результатов деятельности центра ответственности;

-

содержать информацию об отклонениях от плана и предоставлять возможность прямого доступа к этой информации для анализа отклонений;

-

содержание отчетности должно соответствовать персональной — ответственности менеджера за принятие решений в конкретной области.

Конкретное содержание отчетности, специфика инструментов и методов, применяемых в системе учета и отчетности по центрам ответственности, зависят от того, каков статус данного центра ответственности.

Посмотрим, как на практике работает система учета и отчетности деятельности по центрам ответственности и как измеряются и контролируются результаты операций применительно к центрам ответственности трех основных видов: центрам затрат, центрам прибыли и центрам инвестиций.

2.2. Отчетность по уровням управления

Отчет об исполнении сметы центром затрат

Рассматривая эволюцию системы контроля в рамках внутрифирменного управления, можно выделить три основные стадии ее развития:

1. Административный контроль — персональное наблюдение менеджера предприятия за ходом производственного процесса и деятельностью подразделений.

2. Бухгалтерский (ретроспективный) контроль — регистрация имевших место фактов по принципу двойной записи и последующее корректирующее воздействие на объекты управления.

3. Сметный (бюджетный, перспективный) контроль—использование смет (бюджетов) для планирования и контроля за затратами.

Смета является главным инструментом управленческого учета, позволяющим контролировать деятельность центра затрат. Это формализованный письменный регистр, содержащий плановые стоимостные (иногда говорят, финансовые) показатели. В отличие от смет планы (как более общее понятие) могут включать в себя информацию, непосредственно не выражаемую в денежных единицах (например, стратегические планы высшего управления относительно стремления завоевать или удержать долю рынка, повысить качество продукции, освоить новую технологию или новый вид продукции, вести фундаментальные исследования, повысить конкурентоспособность товаров).

В нашем изложении под сметой подразумевается внутрифирменный финансовый план.

Смета для центра затрат должна содержать информацию об ожидаемых затратах, основанную на планах управления и концепции контролируемых затрат.

Определение контролируемых статей — ключевая задача при внедрении на предприятии системы учета по центрам ответственности. В идеале все затраты должны быть закреплены за определенными подразделениями и конкретными подотчетными лицами.

Если за определенным участком или центром закрепляется ответственность за какие-то статьи затрат, то менеджер такого подразделения должен иметь реальную возможность влиять на величину этих затрат. На практике это по большей части невозможно, вследствие чего используют понятие «относительный контроль». Последний означает, что менеджер контролирует большую часть факторов, воздействующих на данную статью сметы. Сметы, разрабатываемые для центров затрат, иногда называют сметами учета по ответственности. Чтобы обеспечить внутри предприятия кооперацию (взаимодействие) менеджеров различных уровней и направлений деятельности и быть уверенными в обоснованности отраженных в смете целей, необходимо каждого менеджера активно вовлекать в подготовку сметы его подразделения.

Широкое распространение получили гибкие сметы, позволяющие пересчитывать ожидаемые затраты на фактический объем производства. Суть пересчета заключается в четком разделении всех учитываемых статей затрат на переменные (т.е. прямо пропорциональные динамике объемных показателей) и постоянные и корректировке ожидаемых переменных затрат на коэффициент фактического изменения объема производства. Это позволяет исключить неконтролируемое изменение затрат, поскольку объем производства не контролируется центрами затрат.

Результат процедуры управленческого учета, в ходе которой фактические результаты сравнивают с запланированными величинами, называется отчетом об исполнении сметы. Взаимосвязанная отчетность различных уровней управления, рассматриваемых в качестве центров затрат, показана в таблице на с. 438. Отчет каждого уровня управления включает графы с указанием: статей контролируемых затрат, затрат по смете, фактических затрат, отклонений от сметы. Последнее может быть либо положительным (без скобок) и означать перерасход, либо отрицательным (в скобках) и означать экономию затрат. Сметные данные пересчитываются по формуле гибкой сметы так, что они отражают реальный (фактический) уровень выпуска продукции.

Не только отчет об исполнении сметы, но и другие формы внутрихозяйственной отчетности базируются на соблюдении двух принципов. Во-первых, внутрихозяйственная отчетность содержит только те показатели, которые подконтрольны менеджеру данного центра ответственности и на динамику которых он может оказывать влияние. Во-вторых, отчетность должна содержать информацию об отклонениях, наличие которой позволяет реализовать принцип управления по отклонениям. Суть этого принципа состоит в предположении, что менеджеру более высокого уровня нет необходимости в текущем порядке регулировать детали деятельности центров ответственности на более низком уровне. Он начинает действовать только тогда, когда на нижнем уровне возникает проблема, проявляющаяся как отклонение от заданного параметра. На крупных многоуровневых предприятиях со сложной структурой оптимальное информационное обеспечение управления вызывает необходимость фильтровать учетные данные, повышать их аналитичность, что также требует предоставления сведений об отклонениях.

Отчет об исполнении сметы центром затрат

Большинство руководителей не имеют времени изучать детализированные бухгалтерские отчеты и искать проблемные области. Поэтому такие отчеты наряду с суммарными величинами должны указывать статьи, по которым отмечены особо плохие или особо хорошие результаты (по сравнению с нормальным отклонением, равным, скажем, 4%).

Для пояснения этих статей может приводиться расшифровка, показывающая причины возникших отклонений, принятые меры, и другая необходимая информация. Таким образом, отчетность по центрам затрат играет роль сигнальной системы, обеспечивающей аппарат управления информацией о ходе производственного процесса и динамике затрат.

Сметы и отчеты об их исполнении составляют первый (нижний) уровень внутрихозяйственной (внутрифирменной) управленческой отчетности, разрабатываемой в рамках информационной системы управленческого учета.

Отчет центра прибыли

Поскольку управляющие (менеджеры) центров прибыли несут ответственность и обладают полномочиями как в части затрат, так и в части поступлений (выручки с продаж и прочих доходов), то отчеты, используемые в системе учета по центрам ответственности для оценки центров прибыли, обычно имеют форму отчетов о прибыли. Эти отчеты отражают затраты и поступления подразделений вплоть до формирования валовой прибыли от реализации или операционной прибыли (прибыли от операций или от основной деятельности).

Эти стандартные показатели публикуемой отчетности предприятий могут быть применены и к отдельным подразделениям (центрам прибыли).

Валовая прибыль центра прибыли рассчитывается по формуле:

валовая прибыль центра прибыли = чистая выручка от продаж — производственная себестоимость реализованной продукции,

где чистая выручка от продаж = выручка от продаж на сторону + выручка (возможно, условная) от продаж своей продукции (работ, услуг) другим центрам ответственности данного предприятия по трансфертным ценам — предоставленные скидки и возврат;

- производственная себестоимость реализованной продукции (работ, услуг) = прямые затраты по оплате труда + прямые материальные затраты + накладные расходы данного центра ответственности.

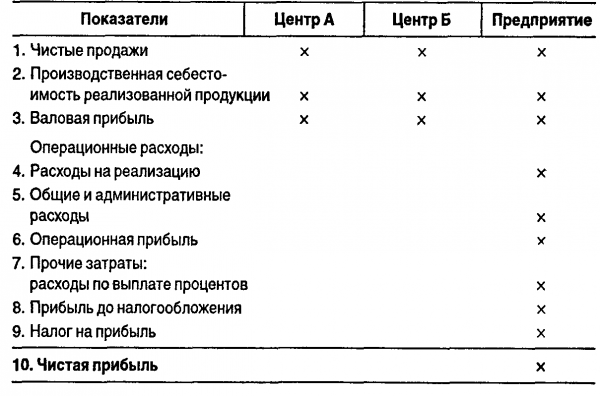

В простейшем случае стандартный отчете прибыли заканчивается для центров прибыли на показателе валовой прибыли, которая и является критерием оценки деятельности центра. Остальные показатели отчета о прибыли определяются и рассчитываются только на уровне предприятия в целом (см. таблицу ниже).

Отчетность центров прибыли может быть расширена до показателя операционной прибыли, представляющего собой валовую прибыль данного центра, уменьшенную на величину относимых к нему операционных расходов. Операционные расходы—это затраты, не относящиеся к производственным, расходам продукта и, следовательно, не входящие в производственную себестоимость. Операционные расходы — это часть затрат отчетного периода, включающая расходы на реализацию (коммерческие), общие и административные (общехозяйственные) расходы, но не включающая выплачиваемые проценты за кредит и налог на прибыль. Если такие расходы осуществляет само предприятие, то в его отчете о прибыли отражается их величина, относимая к данному периоду.

Отчет о прибыли центра прибыли

Примечание: п.3=п.1-п.2;п.6=п.3-п.4-п.5;п.8=п.6-п.7;п.10=п.8-п.9.

Кроме того, на каждый центр прибыли следует отнести часть операционных расходов предприятия в целом, понесенных для его блага. Некоторые из этих расходов легко увязать с конкретным подразделением. В таблице на с. 441 приведены возможные обоснования базы распределения централизованных операционных расходов торгового предприятия. Некоторые операционные расходы (например, расходы предприятия на оплату юридических и аудиторских услуг, отчисления в государственные органы и другие организации, комплексные виды страхования) трудно проследить непосредственно до центров прибыли и распределить их можно только на производственной основе. С другой стороны, включение в отчеты центров прибыли неконтролируемых распределяемых (возможно, как процент от объема продаж) централизованных расходов, к которым внутренние структурные единицы не относятся, как утверждают американские специалисты, может иметь свои плюсы. В этом случае руководители подразделений проявят больше интереса к тому, на что именно предприятие расходует деньги.

Распределение операционных расходов

Не следует чрезмерно усложнять процедуры распределения и перераспределения затрат между подразделениями. Главное, чтобы расчеты были понятны менеджеру и он мог исходя из динамики таких затрат обосновывать свои действия и принимать решения.

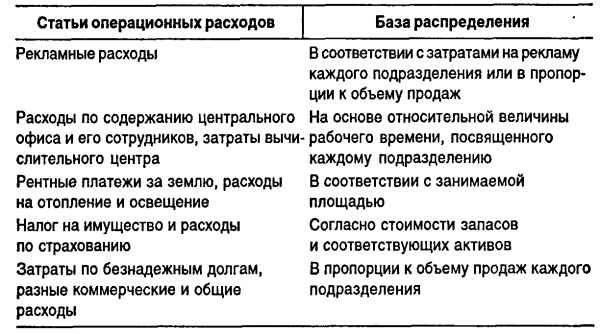

Относиться к оценке деятельности подразделений (центров прибыли) по отчетам о прибыли, доведенным до показателя операционной или даже чистой прибыли, нужно с осторожностью, поскольку использование произвольных методов распределения централизованных операционных расходов может привести к искажению операционной прибыли как показателя деятельности данного центра. По этой причине отчеты о прибыли могут иметь форму, несколько отличную от стандартной, приведенной в таблице на с. 442. При так называемом контрибуционном подходе подчеркивается вклад каждого подразделения в чистую прибыль всего предприятия и покрытие совокупных операционных расходов. Суть в том, что операционные расходы, относимые на центр прибыли, подразделяют на прямые (которые могут быть непосредственно и точно отнесены на данный центр) и косвенные (которые не могут быть непосредственно увязаны с центром).

В этом случае в отчет о прибыли центра прибыли можно ввести новый промежуточный показатель (на котором может заканчиваться отчетность центра) — остаточный доход центра прибыли, рассчитываемый как разница между его валовой прибылью и его прямыми операционными расходами. Этот показатель дает более надежную и более увязанную с объектом учета информацию, чем операционная прибыль подразделения. Для предприятия, состоящего из двух подразделений, форма совмещенного отчета о прибыли представлена в таблице.

Отчет о прибыли

Примечание: п. 3 = п. 1 — п. 2; п. 5 = п. 3 — п. 4; п. 7 = п. 5-п. 6; п. 9 = п. 7 — п. 6; п. 11 = п.9-п.10.

Другой вариант альтернативного отчета о прибыли — форма, в которой вместо валовой прибыли отражается показатель маржинального дохода, что подчеркивает роль переменных затрат в формировании результативного показателя. Такая форма отчета о прибыли называется таблицей маржинального дохода.

В эту форму могут входить следующие показатели:

1. Чистая выручка с продаж подразделения (центра прибыли).

2. Переменные расходы (включая переменные расходы, входящие в производственную себестоимость реализованной продукции, и переменные операционные расходы; все они являются прямыми расходами).

3. Маржинальный доход подразделения (центра прибыли) (п. 1 — п. 2).

4. Прямые постоянные расходы (входящие и в себестоимость, и в операционные расходы).

5. Остаточный доход до косвенных расходов (п. 3 — п. 4).

6. Косвенные постоянные расходы (входящие и в себестоимость, и в операционные расходы).

7. Операционная прибыль подразделения (центра прибыли) (п. 5—п. 6).

Необходимо отметить, что показатель остаточного дохода до косвенных расходов позволяет более достоверно оценить вклад подразделения (центра прибыли), чем показатель остаточного дохода подразделения, ибо он снимает влияние произвольности распределения косвенных расходов, отнесенных на производственную себестоимость продукции центра прибыли (например, в производственную себестоимость его продукции могут входить распределенные на основе нормативов или другим образом затраты обслуживающих (вспомогательных) производственных центров).,

Таким образом, отчеты о прибыли, где сопоставляются соответствующие (как правило, контролируемые) величины затрат и поступлений центров прибыли,— это второй уровень внутрихозяйственной (внутрифирменной) управленческой отчетности.

Отчет центра инвестиций

Центр инвестиций можно рассматривать как совокупность центра затрат и центра прибыли. Поэтому к нему в равной мере применимы те же учетно-аналитические инструменты (или их комбинации), что и к центрам ответственности первых двух видов. А так как в отношении центров инвестиций часто делаются допущения, что они являются отдельными предприятиями, то обычно для каждого центра инвестиций подготавливаются традиционные финансовые отчеты предприятия.

Перед центральным аппаратом управления крупного децентрализованного предприятия обычно стоит задача, как оценить и сравнить результаты деятельности своих основных отделений (сегментов бизнеса), рассматриваемых в качестве центров инвестиций. Отделение, которое обладает большими активами, обычно зарабатывает больше по абсолютной величине, чем отделение с относительно небольшими активами. Поэтому по абсолютным величинам прибыли нельзя сравнивать деятельность разных отделений. Чтобы измерить относительную эффективность работы отделений, предприятие, как правило, использует специальный аналитический показатель «возврат на активы» (Return on Assets —

ROA) или рентабельность активов. Принципиальная формула его расчета такова:

ROA = прибыль / активы.

Часто этот показатель называют «возврат на вложения» (Return on Investment — ROI), однако последний имеет и второе значение, связанное с анализом проектов капитальных затрат и дисконтированием соответствующих денежных потоков, что может запутать читателя.

Хотя ROA прост в расчете, существует несколько альтернативных методов его исчисления. Главное их различие состоит в том, как определяются показатели «прибыль» и «активы».

Для оценки и сравнения результатов деятельности отделений в расчет часто принимаются следующие базы активов:

1) суммарные активы, непосредственно идентифицируемые с отделением;

2) операционные (используемые) активы: п. 1 минус незанятые активы; активы, купленные для будущего использования;

3) оборотный капитал (текущие активы минус текущие обязательства) плюс другие активы (основные средства); при этом исключается часть текущих активов (оборотных средств), финансируемых краткосрочными кредиторами.

Если ROA применяется для оценки деятельности менеджеров отделений (что впоследствии служит основанием для их вознаграждения), то в качестве базы активов используют активы отделения, находящиеся под непосредственным контролем данного менеджера (контролируемые или управляемые активы).

Во всех случаях используются средние величины активов за период.

Серьезный вопрос — в какой оценке включать в расчет амортизируемые активы (здания, оборудование и др.).

Возможны два варианта:

А. По чистой балансовой стоимости, т.е. за вычетом накопленного износа (остаточная стоимость).

Б. По полной первоначальной стоимости.

Аргументы за вариант А:

- согласуется с отражением активов в балансе;

- согласуется с расчетом прибыли отделения, включающим износ в издержки.

Аргументы против варианта А:

- позволяет ROA возрастать вместе с устарением активов;

- приобретение новых, замещающих активов может оказать отрицательное воздействие на ROA.

Аргументы за вариант Б:

- исключает факторы возраста и методов износа, влияющие на ROA;

- позволяет заменять оборудование на новое с минимальным отрицательным влиянием на ROA.

Аргументы против варианта Б:

- не согласуется ни с отчетом о прибыли, ни с балансом, так как игнорирует износ;

- включает двойной счет, так как первоначальная стоимость плюс возмещение этой стоимости (через износ) включены в общую величину активов; как следствие искажается величина ROA.

На практике большая часть предприятий используют в расчетах ROA остаточную стоимость.

Другая проблема связана с тем, что в условиях инфляции балансовые оценки (первоначальная и остаточная) долгосрочных активов не отражают их реальной стоимости. Если предприятие не использует всеобъемлющую систему учета инфляции, то выходом из такого положения может быть отражение некоторых активов по восстановительной стоимости (стоимости замены), или стоимости возможной реализации, или же их пересчет на индекс общего уровня цен (или индексы цен отдельных активов).

Для оценки и сравнения результатов деятельности отделений показатель прибыли в формуле ROA может определяться как:

1) операционная прибыль отделения (прибыль до выплаты процентов и налогов на прибыль), учитывающая распределенные на отделения операционные расходы предприятия в целом.

2) остаточный доход до косвенных издержек.

Если ROA служит для оценки менеджеров отделений, то следует использовать контролируемую прибыль (начиная с остаточного дохода до косвенных расходов и исключая любые затраты и поступления, не контролируемые данным менеджером).

Таким образом, один и тот же показатель рентабельности активов (ROA) может определяться по-разному. Предприятие может прибегнуть к одному из вариантов его расчета или параллельно к нескольким в зависимости от того, какие цели и критерии выбирает высшее руководство. Если ROA берут для сравнения работы и рентабельности разных отделений, необходимо применять единую методику определения составляющих «прибыли» и «активов». Для оценки конкретного менеджера отделения можно разработать индивидуальный ROA с учетом специфики ситуации.

Формулу ROA можно расширить и углубить по смыслу:

![]()

Первый множитель называют рентабельностью продаж (Return on Sales — ROS).

Второй — оборотом активов (инвестированных активов), или оборотом вложения. При первом взгляде на такую формулу ROA кажется, что величина продаж нейтральна, так как она появляется в качестве знаменателя в расчете рентабельности продаж и числителя — в расчете оборота активов. Математически можно исключить величину продаж. Однако так не делают

- это не отразит тот факт, что ROA есть функция двух переменных: рентабельности продаж и оборота активов;

- это не отразит тот факт, что изменение в объеме продаж влияет на рентабельность продаж, оборот активов и ROA, поскольку величина продаж связана с величиной прибыли и активов;

- рентабельность продаж и оборот активов сами по себе полезные показатели, которые можно отразить в отчетности.

Показатель ROS предпочитают предприятия с относительно низким уровнем инвестиций в здания, оборудование и другие долгосрочные активы (по отношению к объему продаж).

Например, основные японские торговые компании большее значение придают показателю рентабельности продаж, чем показателю рентабельности активов. Эти компании имеют годовые обороты во много раз больше, чем их активы.

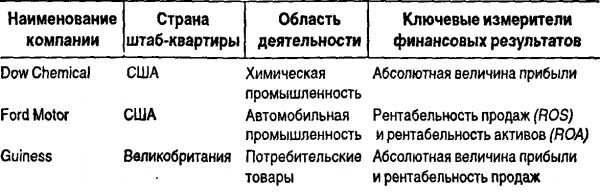

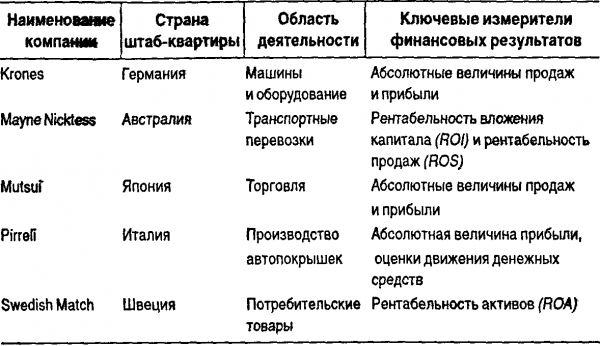

Нельзя сказать однозначно, что показатели рентабельности активов и остаточной прибыли наилучшие из всех возможных с точки зрения оценки результатов деятельности центров инвестиций. Реальные оценки своих зарубежных отделений крупнейшими транснациональными компаниями (корпорациями) (ТНК) приведены в таблице.

Показатели отделений (центров инвестиций) крупнейших ТНК

Источник: Business International Corporation, Evaluating the Performance of International Operations.— New-York, 1989.

Таким образом, специальные плановые и фактические аналитические показатели, рассчитываемые для оценки деятельности центров инвестиций, составляют третий уровень внутрихозяйственной (внутрифирменной) управленческой отчетности в рамках системы учета по центрам ответственности.

2.3. Отчетность по сегментам бизнеса

В 50—60-е годы в экономически развитых странах протекали бурные процессы: создавались крупные и мультикрупные компании, которые завоевывали все новые отрасли в бизнесе; стремительно развивалась диверсификация производства; расширялась география компаний и создавались транснациональные компании. Под влиянием этих процессов сокращалась информационная емкость традиционной финансовой отчетности. Так, при слиянии компаний терялась информация, которая содержалась в финансовой отчетности ранее самостоятельных предприятий. В традиционной финансовой отчетности не было информации процесса диверсификации, а следовательно, возможности дать ему экономическую оценку и обеспечить за ним контроль. Наконец, ни сами компании, ни территориальные органы не располагали информацией, необходимой для оценки финансового состояния и перспектив развития территориально обособленных подразделений компаний. В результате разные группы пользователей финансовой отчетности, заинтересованные в точном понимании деятельности компании, не имели возможности получать данные, необходимые для прогноза будущей прибыли, сравнимости результатов, оценки риска капитальных вложений и т.п. При этом отсутствие необходимых сведений ощущали не только внешние, но и внутренние пользователи отчетности. В частности, трудно было оценить результаты деятельности конкретных менеджеров, отвечающих за определенные направления бизнеса или за деятельность территориально обособленных участков бизнеса.

В результате как у внешних, так и у внутренних пользователей отчетности возникла потребность получать информацию по двум принципиально новым участкам бизнеса. Во-первых, по отраслевым сегментам бизнеса, под которыми понимают организационно различаемые части предприятия, каждая из которых задействована в производстве отдельного продукта (услуг) или группы родственных продуктов (услуг), предназначенных главным образом для реализации вне предприятия.

Отметим, что в последнее время высказывается требование о замене термина «отраслевой» сегмент на «деловой» сегмент.

Во-вторых, по территориальным (географическим) сегментам бизнеса, под которыми понимают организационно различаемые (обособленные) части предприятия, осуществляющие свои операции в отдельных странах или группах стран, внутри определенных географических регионов, выделяемых в зависимости от специфики деятельности данного предприятия.

В разделе «Организационная структура предприятия» настоящей главы мы использовали термин «сегмент бизнеса» для обозначения структурных подразделений высшего иерархического уровня предприятия, которые преимущественно выпускают продукцию для реализации внешнему потребителю и в случае их юридического обособления могут функционировать как самостоятельные предприятия. Подобные сегменты являются центрами ответственности, как правило, центрами инвестиций, и к ним, следовательно, по вопросам внутренней отчетности относится все то, что сказано в «Отчете центра инвестиций».

Для анализа и контроля деятельности предприятия сегменты бизнеса могут подразделяться по формам собственности и другим основаниям. В данном разделе речь идет об отчетности только отраслевых и географических сегментов, поскольку их отчетность наиболее полно разработана и имеет наибольшее информационное значение.

Итак, выделение отраслевых и территориальных (географических) сегментов бизнеса и формирование по ним отчетности обусловлено острой потребностью в дополнительной информации, необходимой для принятия управленческих решений как внутренними, так и внешними потребителями. В результате отчетность сегментов является одновременно и внешней отчетностью, поскольку она должна быть включена в финансовый отчет предприятия, и внутренней отчетностью, поскольку она в значительной степени базируется на данных управленческого учета, а содержащаяся в ней информация используется для оценки сегментов и принятия внутрифирменных тактических и стратегических решений.

Двойственный характер отчетности о сегментах обусловил, во-первых, необходимость ее централизованной регламентации; во-вторых, породил глубокие противоречия ее составления.

Суть противоречий состоит в степени полноты информации о сегментах, которая должна входить в состав финансовой отчетности предприятия. Детальная информация неизбежно раскроет коммерческую тайну предприятия, сокращенная — не сможет удовлетворить информационные потребности внешних пользователей.

Главный фактор, влияющий на информационную емкость отчетности,— принцип выделения сегментов.

В целях отчетности выделяются сегменты:

- группировки родственных видов производимой продукции (услуг);

- типа покупателя (заказчика);

- типа покупателя (заказчика).

Кроме того, при выделении сегментов как отраслевых, так и географических, следует учитывать определенные факторы:

-

схожесть и различие видов продукции или направлений деятельности предприятия, а также соответствующие показатели рентабельности, риска,роста;

-

удельный вес и относительную роль (важность) сферы производства (или иной основной деятельности) и сферы сбыта (маркетинга, рыночных отношений) для предприятия в целом;

-

наличие специального правового регулирования и отраслевых особенностей (например, в сфере банковской и страховой деятельности);

-

организационную структуру предприятия (наличие отделений, филиалов, дочерних предприятий и т.п.);

-

взаимосвязь структурных единиц, которые нельзя рассматривать как отдельные отраслевые сегменты, поскольку между ними высока степень взаимозависимости или интеграции (в случае выделения отраслевых сегментов);

-

необходимость ограничить число сегментов, чтобы избежать информационной перегрузки отчетности. Для этого рекомендуется определять степень важности (веса) сегмента в деятельности предприятия. Например, рекомендуется минимальный 10%-ный уровень валовых доходов и прибыли от основной деятельности или суммарных активов сегмента по отношению к тем же показателям предприятия (группы) в целом.

Отчетность о сегментах должна содержать следующие показатели:

-

объем продаж или иных поступлений (доходов) от основной деятельности в разрезе операций с внешними контрагентами предприятия и другими сегментами;

-

результат деятельности сегмента;

-

используемые активы сегмента (в абсолютном или относительном выражении по отношению к этому же показателю предприятия в целом);

-

принципы трансфертного ценообразования, применяемые во внутрипроизводственной кооперации между сегментами предприятия.

Для внутренних целей предприятия, так и для его внешней финансовой отчетности используются также показатели амортизации и капитальных вложений в отраслевой сегмент.

Раскроем содержание некоторых показателей отчетности о сегментах.

Доходы сегмента — это поступления (выручка), непосредственно увязываемые с сегментом или соответствующей частью поступлений предприятия, которую можно распределить на объективной (разумной) основе на конкретный сегмент. Они включают как поступления от операций сегмента с внешними контрагентами предприятия, так и с другими сегментами того же предприятия.

Расходы сегмента — это расходы, непосредственно увязываемые с сегментом, или соответствующая часть расходов предприятия, которую можно на объективной (разумной) основе распределить на конкретный сегмент.

Результат деятельности сегмента должен отражать меру рентабельности сегмента и равен разнице между доходами (поступлениями, выручкой) сегмента и его расходами. Как правило, результат деятельности сегмента исчисляется на основе следующих показателей: прибыли от основной деятельности; налогов на прибыль, случайных (экстраординарных) статей. Проценты, полученные и выплаченные (если основная деятельность предприятия нефинансовая), обычно не учитываются в расчете такого результата.

Активы сегмента — совокупность материальных и нематериальных активов, непосредственно относящихся к данному сегменту, а также (если это имеет место) доля совместно используемых несколькими сегментами активов, распределенная на конкретный актив, если для распределения можно использовать обоснованную базу.

Трансфертная цена (как уже сказано в предыдущей главе и подробнее изучено в следующем разделе) — это внутренняя цена передачи продуктов и услуг одним сегментом другому сегменту того же предприятия. Может исчисляться: на базе фактических затрат сегмента; «справедливой» рыночной цены; рыночной цены за вычетом определенной скидки.

Рассмотрение отчетности отраслевых и географических сегментов позволяет сделать некоторые основные выводы:

- несмотря на то что отчетность о сегментах крупных диверсифицированных предприятий входит в состав их внешней финансовой отчетности, показатели этой отчетности исчисляются на основе принципов внутренней отчетности центров ответственности. В первую очередь это находит свое выражение в том, что отчетные показатели включают результаты от операций сегмента как с внешними контрагентами предприятия, так и с другими сегментами предприятия, т.е. внутренний оборот, оборот по внутренней кооперации. Во-вторых, для исчисления стоимостных показателей используются трансфертные цены. Данное обстоятельство позволяет использовать отчетность о сегментах непосредственно и для внешних, и для внутренних целей, а это дает возможность снизить трудоемкость учетно-расчетных работ. Однако необходимо отметить, что для целей внутрифирменного управления в отчетность о сегментах можно вводить и другие показатели;

— составление отчетности о сегментах ведет к появлению в системе управленческого учета новых объектов: направлений деятельности предприятия, групп родственных продуктов или услуг, географических регионов, где предприятие осуществляет те или иные хозяйственные операции, в разрезе которых следует группировать данные о затратах, выручке (поступлениях), прибыли (доходах), активах и т.п., что ведет к увеличению объема учетных работ, а значит, и затрат на ведение учета и отчетности. Однако опыт использования отчетности о сегментах убеждает, что эффект отчетной информации для принятия управленческих решений намного превышает расходы на ее получение.

Глава 3. Трансфертное ценообразование в системе внутренней отчетности

3.1. Функции трансфертных цен

Трансфертная цена (ТЦ) — это условная цена на продукцию (услуги) одного подразделения (центра) ответственности, передаваемую (продаваемые) другому подразделению (центру ответственности) того же предприятия. Обычно имеется в виду крупное централизованное предприятие с достаточно самостоятельными подразделениями, имеющими статус центров прибыли или центров инвестиций (иногда сюда также включают центры затрат).

ТЦ понимается в более узком смысле, чем отечественные внутренние цены, как цены передачи промежуточной продукции (а также цены на услуги обслуживающих подразделений), и не включает в себя внутренних цен на покупные полуфабрикаты, цен, в которых оценивается объем изготовления нового оборудования, капитального ремонта, капитального строительства и др.

В случае, когда продукция (услуги) подразделения полностью потребляется внутри предприятия, величина ТЦ чисто учетная и не влияет на финансовое положение предприятия в целом. Проблема заключается в установлении «справедливой» цены, по которой будет составляться отчетность, чтобы результаты деятельности были правильно измерены и оценены.

Использование ТЦ в случаях, когда подразделения имеют право самостоятельно выходить со своей продукцией на внешних покупателей, сами определять объемы и цены реализации, заставляет совершенно полно взглянуть на природу и содержание ТЦ. Этот аспект анализа внутренних цен принципиально новый для нашей теории и практики, поэтому, думается, введение в оборот термина «трансфертная цена» не будет лишь подражанием Западу. Важно отметить, что в условиях, когда подразделения имеют свободу покупать и продавать на внешнем рынке, когда существуют незагруженные мощности, ТЦ перестает быть чисто учетным инструментом, обретает реальный экономический смысл и выражает отношения подразделений не только между собой, но и с предприятием в целом.

В идеале ТЦ должна содержать в себе информацию, которая заставляла бы менеджеров подразделений (центров ответственности) принимать оптимальные для всего предприятия решения. В качестве показателя оптимальности широко используется максимизируемый совокупный маржинальный доход организации. Принципиально задачу можно сформулировать следующим образом: свобода рыночных операций должна предоставляться подразделениям в рамках соблюдения ими ограниченных условий, которые представляют собой максимум суммарного маржинального дохода подразделений из всех возможных комбинаций внутренних и внешних продаж промежуточных продуктов. Другими словами, предприятие в целом должно максимум выиграть и минимум проигрывать на рыночных операциях подразделений. Именно этот критерий должен быть положен в основу оценки деятельности менеджеров подразделений.

3.2. Методы исчисления трансфертных цен

Существуют три основных метода определения конкретной величины ТЦ.

1. ТЦ, основанные на рыночных ценах. Здесь используются прейскурантные публикуемые цены на такие же продукты и услуги в тех случаях, когда подразделение (центр ответственности) имеет и внешних, и внутренних заказчиков.

2. ТЦ, в основе которых лежат затраты (себестоимость):

- переменные затраты;

- полные затраты (переменные затраты + постоянные затраты);

- «себестоимость плюс», например, 120% полных затрат или 175% переменных затрат.

3. Договорные ТЦ.

При определении ТЦ широко распространен рыночный подход. Считается, что такой трансферт продуктов и услуг обычно ведет к оптимальным решениям, способствует достижению общекорпорационных целей. Использование рыночных цен в качестве трансфертных хорошо подходит к концепции центров прибыли и делает возможной оценку деятельности менеджеров и подразделений (центров), основанную на финансовых результатах.

Применение рыночных ТЦ ограничено рядом условий:

-

наличием хорошо разработанного рынка промежуточных продуктов и услуг, аналогичных продукции и услугам подразделений данного предприятия;

-

существованием устойчивых равновесных цен;

-

достаточно высокой степенью децентрализации, когда подразделения свободны покупать и продавать как у себя, так и на стороне.

Существует общая формула, лежащая в основе расчета ТЦ между подразделениями предприятия со сложной организационной структурой: ТЦ должна быть равна сумме удельных переменных затрат трансфертных продуктов и удельного маржинального дохода, который теряется продающим подразделением в результате отказа от внешних продаж,

или ТЦ = переменная себестоимость на единицу продукта + маржинальный доход, потерянный на единицу продукта.

В принципе, эта формула универсальна. Она применима как при полной, так и при неполной загрузке мощностей. Однако трудность ее применения связана с наличием устойчивых рыночных цен, используемых в качестве базы для расчета потерянного маржинального дохода.

В дополнение к приведенной формуле существуют определенные принципы, которым необходимо следовать, когда рыночные цены используются в качестве трансфертных;

-

покупающее подразделение (центр ответственности) должно покупать у себя до тех пор, пока продающее подразделение (центр ответственности) следует действующим внешним рыночным ценам и желает продавать у себя;

-

если продающее подразделение не соблюдает «справедливые» внешние цены, то покупающее подразделение может приобретать на стороне;

-

продающее подразделение должно иметь свободу реализовывать свою продукцию на стороне;

-

для решения конфликтов по поводу ТЦ нужно создать беспристрастный совет (комиссию).

С использованием переменной себестоимости в качестве ТЦ связано несколько проблем:

- ТЦ не возмещает постоянные затраты и не показывает прибыль. Деятельность менеджера такого подразделения (центра ответственности) не может быть оценена на основании показателей, базирующихся на прибыли или доходе, а это применимо лишь к центру затрат;

- если фактические затраты могут передаваться другому центру ответственности автоматически, то менеджер центра затрат будет лишен стимула контролировать расходы, что, разумеется, приведет к их росту.

Поэтому, к справедливости всех сторон, в этой ситуации необходимо использовать стандартные (близкие к нашим нормативным) переменные затраты.

При определенных условиях переменную себестоимость стоит использовать как ТЦ, чтобы максимизировать совокупные прибыли предприятия. Такая ситуация возникает, если продающее подразделение (центр ответственности) имеет возможность реализовать свою продукцию как у себя, так и на стороне. Предпочтение переменной себестоимости зависит от того, может ли данное подразделение продавать всю свою продукцию аутсайдерам или оно имеет неиспользуемые мощности. В последнем случае можно увеличить маржинальный доход, применив ТЦ ниже полной себестоимости, но выше переменной.

Таким образом, выбор метода исчисления ТЦ зависит от трех основных факторов:

1) к какому типу центров ответственности (центр затрат, центр прибыли, центр инвестиций) принадлежит подразделение, на продукцию (работы, услуги) которого устанавливаются ТЦ, а следовательно, какими полномочиями располагает данное подразделение;

2) состояния рынка промежуточных продуктов (работ, услуг), аналогичных продукции (работам, услугам), на которые устанавливаются ТЦ;

3) степени децентрализации внутрифирменного управления и возможности подразделения (центра ответственности) покупать (получать) и продавать (передавать) как внутри предприятия, так и на стороне.

Глава 4. Анализ организации разработки и принятия управленческий решений на примере ООО «Тамерлан»

4.1. Краткая характеристика ООО «Тамерлан»

«Пятерочка» — федеральная сеть удобно расположенных магазинов для людей, ориентированных на быструю покупку рядом с домом продуктов и сопутствующих товаров повседневного спроса по самым низким ценам на рынке. На конец 2009 года открыто около 1000 «Пятерочек» по всей России. Выручка дискаутеров по итогам 2008 года составила $4,5 млрд. В 2010 году планируется открыть 200-250 «Пятерочек».

19 сентября 2003 г. подписан Договор коммерческой концессии между и ООО «Агроторг» и ООО «Тамерлан» г. Волгограда

14 декабря 2003 г. открыт первый магазин «Пятерочка» в Волгоградской области

04 июня 2004 г. Cеть магазинов «Пятерочка» г. Волгоград стала победителем рейтинга «Лучшая региональная Концессионная Сбытовая сеть 2004 г.» в номинации «Комплексный показатель эффективности и темпов развития сети»

24 сентября 2004 г. на Международной конференции «Торговля в России» Сеть магазинов «Пятерочка» в г. Волгоград становится победителем рейтинга «Топ 200 российской розничной торговли»

25 октября 2005 г. Сеть магазинов «Пятерочка» в г. Волгограда на Международной конференции «Торговля в России» становится победителем рейтинга «Топ 200 российской розничной торговли»

25 сентября 2006 г. на Международной конференции «Торговля в России» Сеть магазинов «Пятерочка» в г. Волгоград становится победителем рейтинга «ТОП 200 розничной торговли России 2006» в номинации «За удвоение товарооборота»

В планах развития Компании – довести число универсамов «Пятерочка» к концу 2008 г. до 100!

В универсамах торговой сети ежедневно обслуживается свыше 150 тысяч покупателей

4.2. Практическое использование технологии принятия решения на примере ООО «Тамерлан»

Практическое использование технологии принятия управленческого решения я хотела бы рассмотреть на примере ООО «Тамерлан».

ООО «Тамерлан» занимается розничной торговлей.

На этом предприятии в одно время возникла необходимость повышения эффективности работы. Для увеличения получаемой предприятием прибыли необходимо снижать себестоимость продукции предприятия, т. е. вводить эффективный контроль над издержками.

Первым шагом на этом пути является создание системы получения оперативной, точной и достоверной информации о деятельности предприятия – системы управленческой отчетности.

Управленческая отчетность представляет собой проблему практически для всех руководителей предприятий из-за отсутствия соответствующей системы фиксирования, обработки и представления данных. Часть руководителей просто не знают, какие виды информации нужны им для более эффективного контроля работы подчиненных и более производительной работы предприятия. Часто решения принимаются на основе налоговой системы отчетности. На многих предприятиях существуют параллельно две системы учета — бухгалтерский и практический, т. е. служащий обеспечению выполнения повседневных рабочих задач сотрудников и руководителей предприятия.

Следствием такого подхода к формированию системы отчетности является то, что, как правило, возникает конфликт между той информацией, которую хочет получить руководство, и теми данными, которые могут предоставить исполнители. Причина этого конфликта очевидна: на разных уровнях иерархии предприятия требуется разная информация, а при построении системы отчетности «снизу вверх» нарушается основной принцип построения информационной системы — ориентация на первое лицо. Исполнители обладают либо не теми видами данных, которые нужны руководству, либо нужными данными не с той степенью достоверности.

Для того чтобы руководство предприятия могло получать необходимые ему для принятия управленческих решений данные, нужно строить систему отчётности «сверху вниз», формулируя потребности верхнего уровня управления и проецируя их на нижние уровни исполнения. Только такой подход обеспечивает получение. Фиксирование на самом низшем исполнительском уровне таких первичных данных, которые в обобщенном виде смогут дать руководству предприятия ту информацию, в которой оно нуждается. Важнейшими требованиями к системе управленческой отчетности являются своевременность, единообразие, точность и регулярность получения информации руководством предприятия.

Очевидно, что эти требования наиболее полно могут быть реализованы с помощью автоматизированной системы. Использование технологии электронной системы учета сулило серьезные преимущества по скорости получения, обработки информации, а, следовательно, и серьезные преимущества по скорости принятия управленческих решений.

Принятие решения о создании системы отчетности возлагалось на отдел автоматизации, который был занят и другими проблемами.

Налицо – проблема, ее непонимание со стороны руководства и полное отсутствие готовых вариантов решения.

Отдел автоматизации выполнил первую стадию принятия управленческого решения: был осуществлен сбор всей информации, касающейся данной проблемы, а именно, были изучены имеющиеся на рынке специализированного программного обеспечения продукты, их недостатки и достоинства. Было разработано несколько вариантов собственной автоматизированной системы отчетности.

В результате, на стол руководителя легли несколько проектов. Он не стал принимать единоличное решение, а собрал всех специалистов отделов, работавших над данной проблемой. На совместном совещании было выработано приемлемое для всех решение, а именно, выбран один из проектов, и отдел автоматизации разработал необходимое программное обеспечение.

В данном примере четко прослеживаются все три стадии принятия управленческого решения: уяснение проблемы, оставление плана решения (разработка альтернативных вариантов решения) и выполнение решения.

Заключение

Управленческий учет – это система сбора и обобщения информации о хозяйственной деятельности организации с целью принятия управленческий решений. Управленческий учет предназначен для решения внутренних задач управления предприятием и является его ноу-хау.

Основные показатели информации управленческого учета – это аппарат управления предприятия, руководители структурных подразделений, менеджеры. В настоящее время в России не установлено законодательно-правовых требований к управленческому учету, поэтому он может принимать любые формы, в которых нуждается предприятие.

Составные части управленческого учета – это:

-

производственный учет;

-

бюджетирование;

-

управленческий контроль;

-

управленческий анализ;

-

принятие управленческих решений;

-

внутренняя (сегментарная) отчетность.

Основные задачи управленческого учета:

-

Учет наличия и движения материальных, финансовых и трудовых ресурсов и предоставление информации по ним менеджерам;

-

Учет затрат и доходов и отклонений по ним от установленных норм, стандартов и смет в целом по организации и по центрам ответственности, по группам изделий и по другим позициям;

-

Исчисление различных показателей фактической себестоимости (полной производственной себестоимости, неполной производственной себестоимости, себестоимости реализованной продукции и т.д.);

-

Контроль и анализ хозяйственной деятельности и структурных подразделений;

-

Прогнозирование будущих событий и принятие управленческих решений;

Предмет управленческого учета– производственная и коммерческая деятельность организации в целом и ее отдельных структурных подразделений в процессе всего цикла управления.

Содержание предмета управленческого учета раскрывают его объекты.

К объектам управленческого учета относятся:

-

Производственные ресурсы, обеспечивающие целесообразный труд в процессе хозяйственной деятельности предприятия (в состав производственных ресурсов входят основные фонды, нематериальные активы, материальные ресурсы);

-

Хозяйственные процессы и их результаты. В состав хозяйственных процессов относятся следующие виды деятельности:

-

снабженческо-заготовительная – приобретение, хранение, обеспечение материальным и производственным оборудованием, а также маркетинговая деятельность, связанная со снабженческими процессами;

-

производственная – процессы производства продукции, в соответствии с технологией производства;

-

финансово-сбытовая – маркетинговые исследования и операции по формированию рынка сбыта продукции и сбытовые операции (упаковка продукции, транспортировка, реклама и другие);

-

организационная – создание организационной структуры хозяйственного субъекта, формирование функциональных отделов, цехов, участков, с функциями планирования, контроля, оценки выполнения плана, стимулирования, операции координирования действий внутренних исполнителей на выполнение основной цели предприятия.

Метод управленческого учета – совокупность приемов и способов, посредством которых отражаются объекты управленческого учета в информационной системе предприятия.

Основными элементами метода управленческого учета являются: документация, инвентаризация, группировка и обобщение, нормирование, бюджетирование, анализ и контроль.

Данная курсовая работа посвящена методике и организации внутренней отчетности предприятия, которая является основным источником информации для принятия управленческих решений по оценке деятельности центров ответственности и их менеджеров (управляющих), а также по оптимизации-деятельности структурных подразделений и других сегментов предприятия.

Содержание отчетности определяется объемом полномочий передаваемых конкретному центру ответственности, а также отраслевой или географической принадлежностью сегментов. Исчисление конкретных показателей отчетности в значительной степени зависит от организационно-технологических особенностей, присущих конкретному предприятию и его структурным подразделениям. Поэтому все вопросы, связанные с внутренней отчетностью (в отличие от внешней, финансовой отчетности), и на Западе, и в России отнесены к компетенции предприятия. В нашу задачу в первую очередь входит выявление того общего, что присуще внутренней отчетности каждого предприятия.

Внутренняя отчетность относится к тем элементам управленческого учета, которые широко применяются на отечественных предприятиях в рамках системы внутрихозяйственного расчета. Причем многие вопросы в области методики и организации внутренней отчетности на отечественных предприятиях решаются аналогично тому, как они решаются на Западе. В основном это те решения, которые обусловлены закономерностями внутрифирменного управления в условиях современного машинного производства.

Список литературы

-

Аверчев И. Управленческий учет. — Московский бухгалтер. 2008

-

Баканов М. И., Шеремет А. Д. Теория экономического анализа. М.: Финансы и статистика, 2009

-

Баканов М.И., Шеремет А.Д. Теория экономического анализа. – М.: Финансы и статистика, 2006.

-

Бернгольц С.Б. Экономический анализ хозяйственной деятельности на современном этапе. – М.: Финансы и статистика, 2004.

-

Богатко А.Н. Основы экономического анализа хозяйствующего субъекта. – М.: Финансы и статистика, 2006.

-

Быкадоров В. Экономика предприятия. – М.: Приор, 2008

-

Ван Хорн Дж. Основы управления финансами. М.: Финансы и статистика, 2001

-

Герчикова И.Н. Менеджмент Учебник. – М.: ЮНИТИ: Банки и биржи 2005.

-

Графов А. Оценка финансово-экономического состояния предприятия. — Финансы. 2005

-

Донцова Л. В., Никифорова Н. А. Анализ финансовой отчетности. М.: Издательство Дело и Сервис, 2008

-

Друри К. Введение в управленческий и производственный учет. – М.: Аудит, 2005

-

Ковалев В. В., Волкова О. Н. Анализ хозяйственной деятельности предприятия. М.: Издательство Проспект, 2007

-

Ковалев В.В. Финансовый анализ. – М.: Финансы и статистика, 2008.

-

Королев Н. Управленческий учет. Классификация затрат. Концепции и терминология. – Московский бухгалтер. 2004

-

Кравченко Л.И. Анализ хозяйственной деятельности предприятий торговли и общественного питания. – Минск: Вышейшая школа, 2007.

-

Панфилов Е. Управленческий учет. Теория и мнения – Двойная запись, 2007

-

Пашигорева Г. , Савченко О. Цели и задачи управленческого учета — Бухгалтерский учет, 2008

-

Савицкая Г. В. Экономический анализ. М.: Новое знание, 2003.

-

Смирнов Э.А. Разработка управленческих решений: Учебник для вузов. — М.: ЮНИТИ-ДАНА, 2007

-

Тренев Н. Управление финансами. – М.: Финансы и статистика, 2007

-