На данный момент российская экономика переживает глубочайший кризис, что сказывается во всех сферах жизни россиян и, в первую очередь, на социальной сфере, что в свою очередь вызывает социальную напряжённость в обществе. Правительство всеми силами пытается преодолеть этот кризис, однако довольно безуспешно. Дефицит бюджета не позволяет правительству справиться с кризисом своими силами, поэтому оно вынуждено привлекать и другие средства, помимо бюджета. Помочь государству в преодолении экономического кризиса призваны инвестиции. Инвестиции предназначены для поднятия и развития производства, увеличения его мощностей, технологического уровня.

Проблема инвестиций в нашей стране настолько актуальна, что разговоры о них не утихают. Эта проблема актуальна, прежде всего, тем, что на инвестициях в России можно нажить огромное состояние, но в то же время боязнь потерять вложенные средства останавливает инвесторов. Российский рынок — один из самых привлекательных для иностранных инвесторов, однако, он также и один из самых непредсказуемых, и иностранные инвесторы мечутся из стороны в сторону, пытаясь не упустить свой кусок российского рынка и, в то же время, не потерять свои деньги. При этом иностранные инвесторы ориентируются, прежде всего, на инвестиционный климат России, который определяется независимыми экспертами и служит для указания на эффективность вложений в той или иной стране.

Российские же потенциальные инвесторы давно уже не доверяют правительству, это недоверие обусловлено, прежде всего, сложившимся стереотипом отношения к власти у россиян — “правительство работает только на себя”. Однако государственная инвестиционная политика сейчас направлена именно на то, чтобы обеспечить инвесторов всеми необходимыми условиями для работы на российском рынке, и потому в перспективе мы можем рассчитывать на изменение ситуации в российской экономике в лучшую сторону. Огромное значение для России имеют не только иностранные, но и внутрироссийские инвестиций, ведь множество людей во время становления рыночной экономики “сколотили” себе огромные состояния, которые в данный момент лежат в европейских и американских банках, иными словами используются для инвестиций в зарубежных странах. Государство всеми силами пытается вернуть эти деньги из-за рубежа в российскую экономику, что даст ощутимый толчок развитию российского производства.

Вообще же капиталовложения проводятся частными инвесторами в первую очередь ради получения прибыли и, пока мы имеем дело с неуравновешенной экономикой, неясной политической ситуацией и несовершенным законодательством, ни о какой прибыли не может быть и речи, а значит, не может быть и речи о долгосрочных стратегических инвестициях в российскую экономику, без чего, в свою очередь, невозможен подъём производства, то есть возрождение экономики России.

Возможные модели адаптации трудовых мигрантов в принимающий социум ...

... обществе. Для характеристики социальной и трудовой практики использования труда иностранных граждан на российских предприятиях обратимся к результатам МОТ "Принудительный труд, нерегулируемая миграция и торговля людьми в России" и материалам исследования, проведенного Е. ...

В отечественной экономической литературе до 80-х годов XX в. термин «инвестиции» для анализа процессов социалистического воспроизводства практически не использовался, основной сферой его применения были переводные работы зарубежных авторов и исследования в области капиталистической экономики. Базисным понятием инвестиционной деятельности являлось понятие капитальных вложений. Однако термин «капиталовложения» трактуется более узко, чем «инвестиции». В соответствии с названием капиталовложения есть вложения только в основной капитал, тогда как вложения в другие виды экономических ресурсов, такие, как информационные ресурсы, ценные бумаги, духовный капитал, материальные запасы, именовать капиталовложениями было не принято или это делалось с оговоркой.

В последующий период термин «инвестиции» получил более широкое распространение в научном обороте, стал использоваться в правительственных и нормативных документах. Однако большей частью инвестиции отождествлялись с капитальными вложениями. Инвестиции (капитальные вложения) рассматривались в двух аспектах: как процесс, отражающий движение стоимости в ходе воспроизводства основных фондов, и как экономическая категория – система экономических отношений, связанных с движением стоимости, авансированной в основные фонды от момента мобилизации денежных средств до момента их возмещения.

Более широкая трактовка инвестиций в рассматриваемый период была представлена позицией, согласно которой инвестиции выступают как вложения не только в основные фонды, но и в прирост оборотных средств.

Обращение к трактовке термина «инвестиции» в зарубежной экономической литературе показывает, что в различных школах и направлениях экономической мысли определения понятия «инвестиции» содержат общую существенную черту – связь инвестиций с получением дохода как целевой установкой инвестора.

В наиболее общем виде инвестиции понимаются как вложения капитала с целью его увеличения в будущем. Такой подход к определению понятия «инвестиции» господствует как в европейской, так и в американской методологии.

Вместе с тем нередко встречается позиция, в соответствии с которой предлагается различать категории «инвестиции» , с одной стороны, и «вложения капитала» с другой стороны, на том основании, что отличительным признаком инвестиций, по мнению ее представителей, является производительный характер данной категории. При этом под инвестициями понимается, как правило, приобретение средств производства, а под вложениями капитала – покупка финансовых активов. В частности, в учебных курсах «Экономикс» при всех различиях в трактовке термина «инвестиции» большинство авторов подчеркивают материально-вещественное содержание инвестиций либо как «расходов на строительство новых предприятий, на станки и оборудование с длительным сроком службы», либо как «прироста любых материальных ценностей – всех расходов, которые непосредственно способствуют росту общей величины капитала в экономической системе».

Классификация инвестиций в капитал

... обеспечивает расширенное воспроизводство элементов основного и оборотного капитала. Во-вторых, по объектам вложения денежных средств выделяют реальные, нематериальные и финансовые инвестиции. Реальные инвестиции, Нематериальные (потенциальные) инвестиции Часто вложения в нематериальные (неосязаемые) активы, ...

Существует и другой подход к определению инвестиций, обусловленный возросшим значением рынка ценных бумаг как механизма, опосредующего перемещение реального капитала в странах с развитой рыночной экономикой. В его рамках инвестиции определяются как вложения в ценные бумаги.

В специальных исследованиях, посвященных проблемам инвестирования, инвестиции определяются как способ помещения капитала, который должен обеспечить сохранение или возрастания стоимости капитала и принести положительную величину дохода. Такой подход определяет в качестве существенного признака инвестиций не характер вложений, а связь инвестиций с возрастанием капитала (получением дохода).

Таким образом, инвестиции в западной экономической литературе рассматриваются в единстве двух аспектов: ресурсов (капитальных ценностей) и вложений (затрат).

Наиболее очевидно такой подход представлен в работах ДЖ.М. Кейнса, по мнению которого инвестиции – та часть дохода за текущий период, которая не была использована для потребления, текущий прирост ценностей капитального имущества в результате производительной деятельности данного периода. Это определение, которое не является исчерпывающим, отличает достаточно четкое выделение двух сторон инвестиций: ресурсов (аккумулирование с целью накопления дохода) и вложений (использования ресурсов), обеспечивающих прирост капитального имущества.

Развитие рыночных отношений в российской экономике обусловило необходимость пересмотреть толкование категории «инвестиции» в соответствии с новыми условиями. Характерными чертами формирующегося рыночного подхода к понимании сущности инвестиций являются:

1. Связь инвестиций с получением дохода как мотива инвестиционной деятельности;

2. Рассмотрение инвестиций в единстве двух сторон: ресурсов (капитальных ценностей) и вложений (затрат);

3. Анализ инвестиций не в статике, а в динамике, что позволяет объединить в рамках категории «инвестиции» ресурсы, вложения и отдачу вложенных средств как мотива этого объединения;

4. Включение в состав объектов инвестирования любых вложений, дающих экономический эффект

Рыночный подход к анализу сущности, форм и принципов инвестиционной деятельности нашел отражение при определении термина «инвестиции» в российском законодательстве. В соответствии с Законом РФ «Об инвестиционной деятельности в РСФСР» от 26 июня 1991 г. (один из первых законов рыночной направленности) инвестициям и являются все виды имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской и других видов деятельности, в результате которых образуется прибыль (доход) или достигается социальный эффект.

Аналогичная по смыслу формулировка содержится и в Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25 февраля 1998 г. №39-ФЗ (в редакции от 2 января 2000 г. №22-ФЗ), с принятием которого утратил силу прежний законодательный акт. Инвестиции определяются в нем как денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и иной деятельности в целях получения прибыли и достижения иного полезного эффекта.

В новом законодательном документе, имеющем в отличии от прежнего более конкретную направленность (сфера капитальных вложений), уточнено понятие не только инвестиций, но и капитальных вложений, которые рассматриваются как форма инвестиций, представляющая собой инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательные работы и другие затраты.

В целом инвестиции определяются как процесс, в ходе которого осуществляется преобразование ресурсов в затраты с учетом целевых установок инвесторов – получение дохода (эффекта).

Обобщая все вышеизложенное, можно попытаться дать определение инвестиций с этих позиций.

Инвестиции – это динамический процесс смены форм капитала, последовательного преобразования первоначальных ресурсов и ценностей в инвестиционные затраты и превращение вложенных средств в прирост капитальной стоимости в форме дохода или социального эффекта. Инвестиции – это вложения как в денежный, так и реальный капитал. Они осуществляются в виде денежных средств, кредитов ценных бумаг, а также вложений в движимое и недвижимое имущество, интеллектуальную собственность, имущественные права и другие ценности.

1.1 Участники инвестиционного процесса

В соответствии с Законом «об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» субъектами инвестиционной деятельности могут быть хозяйствующие субъекты, банковские и небанковские финансово-кредитные институты, посреднические организации, инвестиционные биржи, граждане Российской Федерации, иностранные юридические и физические лица, государства и международные организации. Субъекты инвестиционной деятельности можно классифицировать по нескольким признакам, основные из которых представлены в табл. 1.1.

Таблица 1.1 — Классификация субъектов инвестиционной деятельности

| Классификационный признак | Вид субъекта |

| Роль и осуществление инвестиционной деятельности | 1.1. Инвестор |

| 1.2 Заказчик | |

| 1.3. Подрядчик | |

| 1.4. Пользователи объектов инвестиционной деятельности и др. | |

| Цели инвестирования | 2.1. Стратегические инвесторы |

| 2.2. Портфельные инвесторы | |

| Форма организации | 3.1. Индивидуальные (физические) лица |

| 3.2. Институциональные (юридические) лица | |

| Принадлежность к резидентам | 4.1. Субъекты Российской Федерации |

| 4.2. Иностранные субъекты |

Главный субъект инвестиционной деятельности – это инвестор. Инвесторами могут быть вкладчики, покупатели, заказчики, кредиторы и другие участники инвестиционной деятельности.

1.1.1 Инвесторы

Инвестор осуществляет самостоятельный выбор объектов инвестирования, определяет направления, объемы и эффективность инвестиций, контролирует их целевое использование, является собственником созданного объекта инвестиционной деятельности. Характерная особенность инвестора заключается в отказе от немедленного потребления имеющихся средств в пользу удовлетворения своих потребностей в будущем на новом, более высоком уровне. При этом сам инвестиционный объект решающего значения для инвестора не имеет. Он представляет интерес только в той мере, в какой обеспечивает удовлетворение целей инвестора, которые заведомо не совпадают с удовлетворением потребности потребителей в продукции, производимой с помощью инвестиционного объекта. Можно сказать, что инвестиционный объект для инвестора имеет промежуточный характер и продается или ликвидируется, как только перестает удовлетворять его целям.

1. Инвесторы, вкладывающие собственные средства и присваивающие результаты инвестиционной деятельности, называются индивидуальными инвесторами. Индивидуальные инвесторы, как правило, преследуют собственные цели, но, кроме того, решают задачи социально-экономического характера. Индивидуальными инвесторами могут быть физические и юридические лица, объединения физических и юридических лиц, органы государственного и местного самоуправления.

2. Инвесторы, осуществляющие свою деятельность за счет средств других физических и юридических лиц в целях владельцев средств и распределяющие результаты инвестирования между собственниками, называются институциональными инвесторами. Институциональный инвестор – это физический посредник, аккумулирующий средства индивидуальных инвесторов и осуществляющий инвестиционную деятельность от своего лица. К ним относятся: банки, инвестиционные компании и фонды, пенсионные фонды, страховые компании.

3. Инвесторы, осуществляющие прямые инвестиции с целью увеличения капитала и участия в управлении производством, называются стратегическими инвесторами.

4. Инвесторы, осуществляющие свою деятельность с целью увеличения текущего дохода, это портфельные, или спекулятивные, инвесторы.

1.1.2 Прочие участники инвестиционного процесса

Вторым участником инвестиционного процесса является заказчик. Заказчики – любые физические и юридические лица, уполномоченные инвесторами осуществлять реализацию инвестиционного проекта, не вмешиваясь при этом в предпринимательскую или иную деятельность инвестора. Заказчиками могут быть и инвесторы. Заказчик, не являющийся инвестором, наделяется правами владения, пользования и распоряжения капитальными вложениями на период и в пределах полномочий, которые устанавливаются договором подряд или государственным контрактом.

Третий участник – подрядчик. Подрядчик – это физическое или юридическое лицо, выполняющее работы по договору подряда и ли государственному контракту, которые заключаются в соответствии с Гражданским кодексом Российской Федерации. Подрядчик обязан иметь лицензию на осуществление данной деятельности.

Важными участниками инвестиционного процесса являются пользователи объектов капитальных вложений. Ими могут быть инвесторы, а также физические и юридические лица, государственные и муниципальные органы, иностранные государства и международные организации, для которых создается объект инвестиционной деятельности. Если пользователь объекта не является инвестором, то взаимоотношения между ними строятся на договорной основе.

Кроме перечисленных выше участников в инвестиционной деятельности принимают участие другие субъекты, которые обслуживают процесс осуществления капитальных вложений. К таким второстепенным организациям относятся коммерческие банки, если они не являются инвесторами и кредиторами, а только осуществляют расчеты по поручению заказчика или инвестора, а также страховые, консалтинговые фирмы, посредники, поставщики и др.

1.2 Объекты инвестиционной деятельности

Рассматриваемые со стороны объекта инвестиции носят двойственный характер. С одной стороны, они выступают как инвестиционные ресурсы, отражающие величину неиспользованного для потребления дохода; с другой, инвестиции представляют собой вложения (затраты) в объекты предпринимательской или иной деятельности, определяющие прирост стоимости капитального имущества.

В состав ресурсов, т.е. имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской и других видов деятельности, можно выделить следующие группы инвестиций:

1. Денежные средства и финансовые инструменты (целевые банковские вклады, паи, акции и другие виды ценных бумаг);

2. Материальные ценности (здания, сооружения, оборудование и другое движимое и недвижимое имущество);

3. Лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, авторские права, патенты, ноу‑хау, программные продукты, опыт и другие интеллектуальные ценности. Ноу‑хау – совокупность технических, технологических и иных знаний, оформленных в виде документации, навыков и производственного опыта, необходимых для организации производства, но незапатентованных. Различают ноу‑хау научно‑технического, управленческого и финансового характера;

4. Права пользования землей, недрами и другими природными ресурсами, а также иные имущественные права.

Из этого следует, что инвестиции, рассматриваемые в ресурсном аспекте, могут существовать в материальной, денежной формах, а также в форме имущественных прав и других ценностей. Вместе с тем независимо от формы, которую принимают инвестиционные ресурсы, они едины по своей экономической сущности и представляют собой аккумулированный с целью накопления доход.

С точки зрения затрат инвестиции характеризуют направления вложений и выступают как объекты инвестиционной деятельности. Они включают:

1. Основной и оборотный капитал;

2. Ценные бумаги и целевые денежные вклады;

3. Нематериальные активы.

В процессе воспроизводства осуществляется постоянная трансформация объекта инвестиций, отражающая его двойственную природу: ресурсы преобразуются во вложения, в результате использования вложений формируется доход, являющийся источником инвестиционных ресурсов следующего цикла, и т.д.

1.3 Структура инвестиций

Эффективность использования инвестиций в значительной мере зависит от их структуры. Под структурой инвестиций понимается их состав по видам, по направлению использования, по источникам финансирования и т.д. особую значимость для народного хозяйства страны имеет структура капитальных вложений. Основными видами структур капиталовложений являются технологическая, воспроизводственная и отраслевая структуры.

1. Под технологической структурой понимается распределение капиталовложений на строительно-монтажные работы, приобретение оборудование, проектно-изыскательные, прочие капитальные работы и затраты. Технологическая структура реальных инвестиций оказывает самое прямое влияние на эффективность их использование. Совершенствование этой структурой заключается в увеличении доли машин и оборудования в сметной стоимости проекта до оптимального уровня. Рост активной части основных фондов предприятия способствует увеличению его производительной мощности, что влечет за собой снижение капиталовложений на единицу продукции. Экономическая эффективность достигается и за счет увеличения уровня механизации и автоматизации труда и снижения условно-постоянных затрат на единицу продукции.

2. Воспроизводственная структура капитальных вложении характеризует их

распределение по формам воспроизводства основных производственных фондов: создание новых производств, расширение действующего производства, реконструкция и техническое перевооружение.

С воспроизводственной структурой капиталовложений тесно связан уровень инвестиционного риска, который определяется степенью опасности не угадать возможную реакцию рынка на изменение результатов работы фирмы после завершения инвестиций. Так, организация нового производства, имеющего своей целью выпуск н рынку продукта, сопряжена с наибольшей степенью неопределенности, тогда как, например, перевооружение предприятия с целью повышения эффективности производства уже принятого рынка товара несет минимальную опасность негативных последствий инвестирования.

Процесс совершенствования воспроизводственной структуры инвестиций в отличие от их технологической структуры не столь однозначен. Реконструкция и техническое перевооружение производства, а также его расширение дают более быстрый экономический эффект, и, значит, увеличение доли инвестиций, направленных на эти цели можно считать прогрессивной тенденцией. Однако процесс технологических улучшений не бесконечен. Рано или поздно предприятия сталкиваются с тем, что дальнейшие улучшения невозможны и требуется переход на качественно иной технологический уровень производства. С точки зрения воспроизводственной структуры инвестиций это означает создание новых производств, отдача от которых хотя и происходит в более отдаленной перспективе, чем при перевооружение предприятия, однако дает резкий толчок к применению последних достижений научно-технологического процесса в производстве и, следовательно, к увеличению эффективности производства на качественной основе в долгосрочном периоде.

3. Под отраслевой структурой реальных инвестиций понимается их распределение и соотношение по отраслям. От планирования отраслевой структуры капиталовложений зависит очень многое – сбалансированность в развитии всех отраслей народного хозяйства, оптимальность отраслевой структуры народного хозяйства и эффективность функционирования всей экономики. Совершенствование этой структуры заключается в соблюдении пропорциональности и в более быстром развитии тех отраслей, которые обеспечивают достижение стратегических целей развития экономики страны. В настоящее время более быстрыми темпами должны развиваться отрасли, обеспечивающие ускорение научно-технологического прогресса (микроэлектроника, биохимия, информационные технологии и др.), наукоемкие отрасли (авиакосмическая, лазерная, атомная промышленность и др.), отрасли перерабатывающей промышленности, сферы услуг, а также отрасли производственной инфраструктуры.

1.4 Виды инвестиций и их классификация

Инвестиции осуществляются в различных формах. С целью систематизации анализа планирования инвестиций они могут быть структурированы по определенным классификационным признакам. Классификация инвестиций определяется выбором критерия, положенного в ее основу.

Инвестиции могут быть классифицированы по объектам вложений, по срокам, формам собственности на инвестиционные ресурсы, регионам, отраслям, рискам и другим признакам. Наиболее комплексная классификация представлена в учебном пособии Л.Л. Игониной «Инвестиции».

По цели инвестирования выделяют прямые и портфельные (непрямые) инвестиции.

1. Прямые инвестиции выступают как вложения в уставные капиталы предприятий (фирм, компаний) с целью установления непосредственного контроля и управления объектом инвестирования. Они направлены на расширение сферы влияния, обеспечение будущих финансовых интересов, а не только на получение дохода.

2. Портфельные инвестиции представляют собой средства, вложенные в экономические активы с целью извлечения дохода (в форме прироста рыночной стоимости инвестиционных объектов, дивидендов, процентов и других денежных выплат0 и диверсификации рисков. Как правило, портфельные инвестиции являются вложениями в приобретение принадлежащих различным эмитентам ценных бумаг и других активов.

Достаточно часто реальные и финансированные инвестиции рассматриваются как соответственно прямые и портфельные. При этом в одних случаях под прямыми инвестициями понимают непосредственное вложение средств в производство, а под портфельными – приобретение ценных бумаг, т.е. критерием классификации служит в этой ситуации характеристика объекта инвестирования.

По срокам вложений выделяют кратко-, средне- и долгосрочные инвестиции.

Под краткосрочными инвестициями понимаются обычно вложения средств на период до одного года. Данные инвестиции носят, как правило, спекулятивный характер. Среднесрочные инвестиции представляют собой вложения средств на срок от одного до трех лет, долгосрочные инвестиции – на срок свыше трех лет.

По формам собственности на инвестиционные ресурсы выделяют частные, государственные, иностранные и смешанные (совместные) инвестиции.

1. Под частными (негосударственными) инвестициями понимают вложения средств частных инвесторов: граждан и предприятий негосударственной формы собственности.

2. Государственные инвестиции – это вложения, осуществляемые государственными органами власти и управления, а также предприятиями государственной формы собственности.

3. К иностранным инвестициям относят вложения средств иностранных граждан, фирм, организаций, государств.

4. Под совместными (смешанными) инвестициями понимают вложения, осуществляемые отечественными и зарубежными экономическими субъектами.

По региональному признаку различают инвестиции внутри государства и за рубежом.

Внутренние (национальные) инвестиции включают вложения средств в объекты инвестирования внутри данной страны.

Инвестиции за рубежом (зарубежные инвестиции) понимаются как вложения средств в объекты инвестирования, размещенных вне территориальных пределов данной страны.

По отраслевому признаку выделяют инвестиции в различные отрасли экономики: промышленность (топливная, энергетическая, химическая, нефтехимическая, пищевая, легкая, деревообрабатывающая и др.), сельское хозяйство, строительство, транспорт и связь и пр.

По рискам различают агрессивные, умеренные и консервативные инвестиции. Данная классификация тесно связана с выделением соответствующих типов инвесторов.

1. Агрессивные инвестиции характеризуются высокой степенью риска, высокой прибыльностью и низкой ликвидностью.

2. Умеренные инвестиции отличаются средней (умеренной) степенью риска при достаточной прибыльности и ликвидности вложений.

3. Консервативные инвестиции представляют собой вложения пониженного риска, характеризующиеся надежностью и ликвидностью.

Важность задач выяснения роли инвестиций в воспроизводственном процессе обуславливает необходимость введения такого классификационного критерия, как сфера вложений, в соответствии с которым можно выделить производственные и непроизводственные инвестиции.

В экономической литературе также применяется деление инвестиций, осуществляемых в форме капитальных вложений, на валовые и чистые.

Валовыми инвестициями в производство называют инвестиционный продукт, направленный на поддержание и увеличение основного капитала (основных средств) и запасов. Валовые инвестиции складываются из двух составляющих. Одна из них, называемая амортизацией, представляет собой инвестиционные ресурсы, необходимые для возмещения износа основных средств, их ремонта, восстановления до исходного уровня, предшествовавшего производственному использованию. Вторая составляющая – чистые инвестиции – вложения капитала с целью увеличения, наращивания основных средств посредством строительства зданий и сооружений, производства и установки нового, дополнительного оборудования, модернизации действующих производственных мощностей.

Базисным типологическим признаком при классификации инвестиций выступает объект вложения средств. В соответствии с этим критерием инвестиции делятся на реальные и финансовые.

Инвестиции в реальный капитал

Инвестиции в основной капитал (капитальные вложения) представляет собой совокупность затрат, направленных на приобретение, создание и воспроизводство основных фондов (новое строительство, расширение, реконструкцию и техническое перевооружение объектов, приобретение машин, оборудования, инструмента и инвентаря, на формирование основного стада, многолетние насаждения и т.д.)

Нематериальные активы это патенты, лицензии, права пользования земельными участками, объектами природопользования, авторские права, организационные расходы, торговые марки. Товарные знаки, программные продукты, ноу-хау и т.д.

Капитальный ремонт основных фондов (средств) подразделяется на капитальный ремонт оборудования, машин, транспортных средств, зданий и сооружений.

Инвестиции на прирост запасов материальных оборотных средств – это затраты, которые слагаются из поступлений оборотных средств в запасы и их выбытия и определяются как разница между поступлениями продукции в запасы и изъятиями из них.

Финансовые инвестиции представляют собой вложения денежных средств, материальных и иных ценностей в ценные бумаги других юридических лиц, процентные облигации государственных и местных займов, в установленные (складочные) капиталы других юридических лиц, созданных на территории страны, в капитал предприятий за рубежом и т.п., а также займы, предоставленные юридическому лицу другим юридическим лицом.

Такие вложения сами по себе не дают приращения реального вещественного капитала, но способны приносить прибыль, в том числе спекулятивную, за счет изменения курса ценных бумаг во времени или различия курсов в различных местах их купли и продажи. Часть финансовых инвестиций превратится в реальный капитал сразу, другая – позже, а третья вообще в него не превратится (например, выпущенные и купленные ценные бумаги компании, которая затем «лопается»).

Говоря иначе, финансовые инвестиции – это средства для будущего вложения в реальный капитал страны, часть из которых в таковой превращается не всегда.

Может показаться, финансовые инвестиции бывают непродуктивными, не обеспечивающими создания основных средств, факторов производства, увеличения ресурсного потенциала страны, экономического роста. В действительности это не совсем так. Сама покупка ценных бумаг, например акций, не создает реального, фактического капитала. Но если деньги, вырученные от продажи акций, вкладываются их компанией в производство, строительство, приобретение оборудования, то финансовые инвестиции становятся денежными вложениями в реальный капитал и превращаются тем самым в реальные. Поэтому следует различать финансовые инвестиции, представляющие вложения с целью получения спекулятивной прибыли посредством купли-продажи ценных бумаг, и финансовые инвестиции, превращающиеся в денежный и реальный, физический капитал, переходящие в реальные.

Ни для кого не секрет, что о состоянии дел в экономике весьма уверенно можно судить по характеру процессов, происходящих в инвестиционной сфере. Она является индикатором, указывающим на общее положение внутри страны, размер национального дохода, привлекательность для других государств.

Инвестиции играют существенную роль в функционировании и развитии экономики. Изменения в количественных соотношениях инвестиций оказывают воздействие на объем общественного производства и занятости, структурные сдвиги в экономике, развитие отраслей и сфер хозяйства.

Обеспечивая накопление фондов предприятий, производственного потенциала, инвестиции непосредственно влияют на текущие и перспективные результаты хозяйственной деятельности. При этом инвестирование должно осуществляться в эффективных формах, поскольку вложения средств и морально устаревшие средства производства, технологии не будет иметь положительного экономического эффекта. Нерациональное использование инвестиций влечет за собой замораживание ресурсов и вследствие этого сокращение объемов производимой продукции. Таким образом, эффективность инвестиций имеет важное значение для экономики: увеличение масштабов инвестирования без достижения определенного уровня его эффективности не ведет к стабильному экономическому росту.

Достижение устойчивого роста российской экономики и постепенный перевод ее на инновационный тип развития сегодня немыслимы без рационального использования инвестиционных ресурсов на всех уровнях хозяйствования.

Инвестиции являются одним из важнейших и наиболее изменчивых компонентов ВНП. Когда во время спада происходит сокращение расходов на товары и услуги большая часть этого сокращения вызвана падением объема инвестиционных расходов.

Зарубежный опыт показывает, что в рыночных условиях хозяйствующие субъекты (государство, регионы, предприятия) могут в сравнительно короткие сроки обеспечить высокую конкурентоспособность производства и занять лидирующие позиции на мировых рынках за счет привлечения альтернативных инструментов управления инвестиционной деятельностью. Поэтому глубокое овладение инвестиционной теорией в системе общеобразовательной подготовки специалистов закладывает фундамент для эффективного использования ими возможностей рыночной экономики.

Инвестиции имеют особое значение как для социально-экономического развития страны в целом, так и для деятельности субъектов хозяйствования. Экономический рост определяется множеством факторов, важнейший из которых – наращивание объема инвестиций и повышение их эффективности. Процессы становления рыночных отношений в России существенно изменили характеристики и условия инвестиционной деятельности. Предоставление свободы для предпринимательства, создание правовой и экономической базы условий для привлечения капитала российских и зарубежных инвесторов и другие факторы привели к коренному реформированию ранее действовавшего организационного механизма долгосрочного инвестирования. Это в свою очередь потребовало кардинальных преобразований в методологии и методике анализа инвестиций и управления ими.

Однако инвестиционной деятельностью в России занимаются многие иностранные компании. Основными странами — инвесторами, осуществляющими значительные инвестиции в российскую экономику, являются Германия, США, Кипр, Великобритания, Франция, Нидерланды, Италия . На долю этих стран приходилось 76.3% от общего объема накопленных иностранных инвестиций, в том числе на долю прямых — 74.8% от общего объема накопленных прямых иностранных инвестиций. Наибольший объём инвестиций приходится на США(20,2%), далее идут Германия(18,9%) и Кипр(15,6%), замыкают список Великобритания и Нидерланды – 7,3 и 5,1% соответственно. Наиболее привлекательными отраслями промышленности для иностранных инвесторов являются пищевая промышленность, на которую приходится 13,5% иностранных инвестиций или 31% инвестиций в промышленность, черная металлургия (10,4% и 23,9%) и нефтедобывающая промышленность (5% и 11,5%) [Финансы и кредит. 2008, №15, с. 21].

2.1 Инвестиционные возможности в России

Одной из основных тенденций развития современного российского рынка инвестиционных возможностей является разнообразие предлагаемых продуктов и разнообразие финансовых учреждений, осуществляющих предложение. Так, основой развития рынка банковских услуг является усиление розничного сектора. Именно с данным сектором рынка, с работой с физическими лицами большинство экспертов связывают перспективы развития банковской отрасли на территории РФ. Конкуренция усиливается за счет прихода иностранных игроков на наш российский рынок. Сильный, легкоузнаваемый бренд во всем мире плюс самые последние технологии, крупный капитал и активы дают надежду на превосходство в борьбе за частного заемщика и вкладчика. Разница между услугами, оказываемыми клиентам, становится все менее заметной. В борьбе за клиента банки расширяют свою продуктовую линейку, перенимая опыт иностранных банков.

Начиная с 1990г. доступ к иностранным продуктам становится все доступнее и эффективнее, в результате количество заинтересованных в инструментах инвестирования, являющихся альтернативой банковскому депозиту, значительно выросло. Клиенты активно переводят свои активы из банковских депозитов в инвестиционные продукты. Наряду с высокими тепами экономического роста и появления верхнего сегмента сбережений. Инфляция же продолжает «съедать» около 10% отложенных средств ежегодно. И если людей 40-летнего возраста беспокоится о сбережениях на старость жестко заставляет их исключение государством из пенсионной реформы (в накопительной системе пенсионного фонда России не участвуют лица старше 1967 г. рождения), то остальные делают это в основном по психологическим причинам или потому, что хотят изучить и понять рынок, научиться эффективно играть на нем, используя для этого самые последние новинки инвестиционных инструментов.

Обращая свой взор на существующий инвестиционный рынок в России человек сталкивается с большим разнообразием финансовых компаний и предлагаемых ими инвестиционных продуктов.

Инвестиционный рынок – это совокупность спроса и предложения на инвестиционные продукты, механизм взаимодействия участников (инвесторов, эмитентов (продавцов), посредников).

По данным социологического исследования инвестиционной культуры населения РФ, проведенного Фондом «Общественное мнение» и Московской межбанковской валютной биржей (ММВБ) осенью 2007 г. доля финансово активных граждан составляет 35,2% населения России, или более 39 млн человек: именно столько людей обладают актуальным опытом использования различных финансовых инструментов. При этом доля потенциальных инвесторов, проявляющих наибольший интерес к вкладам в ценные бумаги, составила среди них 15% (5,91 млн человек, или 5,3% от всего взрослого населения России).

Граждане РФ лучше всего осведомлены о традиционных, классических инструментах вложения денег, а именно: банковских вкладах (о вкладе в Сбербанк знают 98%, в коммерческие банки – 91%), инвестициях в недвижимость – 90%, в акции – 87%. Наименее известны – ПИФы (Паевые Инвестиционные Фонды), корпоративные облигации и общие фонды банковского управления (ОФБУ); о них ничего не знают 47,61 и 72% опрошенных. Среди тех, кто откладывает средства 83% предпочитают размещать их на банковских счетах, 31% — вкладывать в недвижимость, 17% — в собственный бизнес, 10% хранят в наличной валюте, а паи ПИФов и ОФБУ покупают всего 3%. В 69% случаев люди делают накопления на черный день, на случай наступления форс-мажорных обстоятельств. Если и копят на что-то конкретное, то чаще всего на недвижимость [Маркетинг в России и за рубежом, 2008, №4, с.92-93].

В Москве находится практически девяносто процентов всех денег, которые поступают в управление. По оценке НЛУ (Национальная Лига Управляющих), сегодня инвесторами фондов являются триста тысяч российских граждан и компаний. Это очень мало, и даже при условии ежегодного роста на сотни процентов абсолютный показатель будет мал. Впрочем, рынок коллективных инвестиций в России еще очень молод, этот сектор только начинает становится популярным и понятным населению. Люди поверили в рынок коллективных инвестиций, и это главное. На сегодняшний день средства в управлении всех УК (Управляющая Компания), включая ПИФы и ДУ (Доверительное Управление), составляют всего полтора процента ВВП.

Оценка инвестиций, как правило, ставит во главу угла следующие ключевые вопросы:

1. рентабельность вложения средств в данный проект;

2. сроки окупаемости инвестиций;

3. степень и факторы риска, оказывающие определяющее влияние на результат.

2.2 Инвестиции в основной капитал в России

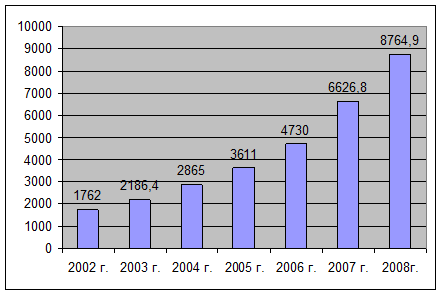

Устойчивое инновационное развитие экономики страны в значительной мере зависит от состояния инвестиций и ее инвестиционного потенциала. В условиях нерегулируемого перехода к рыночной экономике в России инвестиции в основной капитал снизились до 26,5% в 2000г. по сравнению с 1990г. при уменьшении объема производства почти вдвое. По мере возобновления экономического роста наметилась относительно устойчивая тенденция повышения инвестиционной активности (таб. 2.1., рис. 2,1).

Таблица 2.1 — Динамика роста ВВП и инвестиций в основной капитал, (%)

| Показатель | 1999г. | 2000г. | 2001г. | 2002г. | 2003г. | 2004г. | 2005г. | 2006г | 2007г. |

| ВВП | 5,4 | 9 | 5 | 4,3 | 4,7 | 5,91 | 5,64 | 6,1 | 6,2 |

| Инвестиции в основной капитал | 5,3 | 17,4 | 8,7 | 2,6 | 12,5 | 13,7 | 10,9 | 11,4 | 21,2 |

Рис. 2.1 — Динамика инвестиций в основной капитал (млрд руб.)

Динамика инвестиций в основной капитал в России после 1995 г. может быть разделена на два периода. Первый, 1996 – 1999 гг., когда инвестиции сокращались в реальном исчислении. Второй, 2000 – 2006 гг., когда они росли, хотя и не всегда стабильными темпами.

Однако, если посмотреть на динамику отношения инвестиций в основной капитал к номинальному ВВП, то увидим совсем иную тенденцию. Это соотношение неуклонно снижалось, за исключением короткого периода 2000 – 2001 гг. Кроме того, в сравнении с другими странами (особенно с такими как Китай, Япония и Республика Корея) Россия остается по абсолютной величине этого показателя. В 2005 г. валовое накопление основного капитала в России составляло 18,2% ВВП, тогда как в Китае – 43,8, в Японии – 23,2, в Республике Корея – 29,3 [Финансы и кредит. 2008, №9, с. 45]. Все это позволяет сделать вывод о неадекватности объема инвестиций основного капитала в России.

Если рассматривать динамику структуры инвестиций в основной капитал по источникам, то можно сделать следующие выводы:

1. Доля инвестиций за счет собственных средств постепенно снижается (с 60,8% в 1997 г. до 45,1% в 2005 г.).

2. В группе инвестиций за счет собственных средств растет доля инвестиций за счет чистой прибыли (13,2% в 1997 г. и 20,6% в 2005 г.), и снижается доля инвестиций за счет амортизации (26,5% в 1997 г. и 21,3% в 2005 г.)

3. Доля инвестиций за счет привлеченных средств неуклонно растет (39,2% в 1997 г. и 54,9% в 2005 г.).

Но внутри этой группы доля средств бюджета, особенно федерального бюджета, снижается (10,2% в 1997 г. и 7,1% в 2005 г.), при увеличении доли субфедеральных бюджетов (10,5 и 12,5%, соответственно).

4. В общем объеме инвестиций за счет привлеченных средств доля банковских кредитов существенно выросла после 2000 г. (2,9% в 2000 г. и 8,3% в 2005 г.), хотя и остается пока невысокой.

5. В общем объеме инвестиций доля иностранных инвестиций существенно выросла, хотя остается небольшой по абсолютной величине (5,9% в 2004 г.) [Финансы и кредит. 2008, №9, с. 45].

В структуре инвестиций в нефинансовые активы традиционно преобладают инвестиции в основной капитал.

Лишь в 2005 г. их доля немного снизилась в связи с ростом удельного веса инвестиций в нематериальные активы (до 0,8% в 2005г.) и появлением показателя затрат на научно-исследовательские и опытно-конструкторские работы (НИОКР) (0,3% в 2005г.).

Эти средства направляются на воспроизводство основных фондов (таб. 2.2.)

Таблица 2.2 — Структура инвестиций в основной капитал по видам основных фондов (в % к итогу)

| Показатель | 2002 г. | 2003 г. | 2004г. | 2005г. | 2006г. | 2007 г. |

| Инвестиции в основной капитал, всего | 100 | 100 | 100 | 100 | 100 | 100 |

| Жилища | 12,2 | 12,6 | 11,9 | 12 | 12 | 13,3 |

| Здания (кроме жилых) и сооружения | 41 | 43,5 | 41,9 | 40,4 | 42,7 | 42,5 |

| Машины, оборудование, транспортные средства | 37,7 | 37,1 | 40,4 | 41,4 | 37,7 | 37,4 |

| Прочие | 9,1 | 6,8 | 5,8 | 6,5 | 6,8 | 6,8 |

Инвестиции за счет амортизации.

2. Инвестиции за счет государственного бюджета

Инвестиции за счет консолидированного бюджета снизились с 13,3% доходов последнего в 1995 г. до 9,6% в 2005 г. [Финансы и кредит, 2008, №9, С.47]. Это означает, что, несмотря на быстрый рост доходов бюджета, они в большей степени тратятся на текущие нужды и на пополнение Стабилизированного фонда. С февраля 2008 г. он разделен на Резервный фонд и фонд национального благосостояния. Поскольку предполагается, что средства последнего будут инвестироваться в институты развитие, это обстоятельство может увеличить инвестиции за счет государственного бюджета и повысить их качество.

Если принять во внимание стороны экономики, получающие основные суммы инвестиций из государственного бюджета, то видим, что около 70% из них получают ЖКХ, транспорт и государственное управление.

3. Инвестиции за счет банковских кредитов являются быстро растущим сегментом совокупных инвестиций, хотя по-прежнему занимают менее 10% их совокупного объема.

Инвестиции за счет банковских кредитов растут параллельно общим развитием банковской системы. Склонность к инвестированию за счет полученных банковских кредитов является низкой, хотя их доля выросла с 7,6% от общего объем банковских кредитов в 2000 г.до 2%в 2005 г. Частично эта тенденция объясняется общим укреплением российской банковской системы, особенно быстрым ростом доли долгосрочных депозитов. Дальнейший рост инвестиций за счет этого источника возможен при снижении инфляции и банковских рисков.

4. Инвестиции за счет эмиссии акций и облигаций все еще составляют в России менее 1% всех инвестиций в основной капитал. Но этот сегмент быстро растет, и в будущем доля может быть внушительной. Только в 2006 г. российские компании привлекли 17,7 млрд долл. Расчет IPO (в переводе с английского «Initial public offering» первичное размещение акций компании в открытую продажу на фондовом рынке, для всех желающих купить акции).

Эта сумма равна примерно 11% от общего объема инвестиций в основной капитал в 2006 г. Важным позитивным фактом является то, что в 2007 г. % этих средств было привлечено с помощью отечественных фондовых рынков, тогда как 39% — в 2006 г. и лишь 6% — в 2005 г [Финансы и кредит, 2008, №9, С.48].

2.3 Иностранные инвестиции в России

Судя по имеющимся статистическим данным, на конец 2007 г. накопленный (т.е. общий объем инвестиций с начала вложения, а также с учетом погашения, переоценки и прочих изменений активов и обязательств) иностранный капитал в экономике Российской Федерации составил порядка 220,6 млдр долл. США. Рост к уровню 2006 г. – 54,3%.

Если же рассматривать объем иностранных инвестиций в РФ не с начала вложений, а включительно по динамике поступлений за последние годы, то становится очевидным, что в 2007 г. поступило в 2,2 раза активов больше, чем в 2006 г (табл.2.3)

Таблица 2.3 — Объем инвестиций, поступивших от иностранных инвесторов, по видам

| 2000 г. | 2005 г. | 2006 г. | 2007 г. | |||||

|

Млн. долл. США |

в процентах к итогу |

Млн. долл. США |

в процентах к итогу |

Млн. долл. США |

в процентах к итогу |

Млн. долл. США |

в процентах к итогу | |

| Всего инвестиций | 10958 | 100 | 63651 | 100 | 55109 | 100 | 120941 | 100 |

| в том числе: | ||||||||

| прямые инвестиции | 4429 | 40,4 | 13072 | 24,4 | 13678 | 24,8 | 27797 | 23 |

| из них: | ||||||||

| взносы в капитал | 1060 | 9,7 | 10360 | 19,3 | 8769 | 15,9 | 14794 | 12,2 |

| кредиты, полученные от зарубежных совладельцев организаций | 2738 | 25 | 2165 | 4 | 3987 | 7,1 | 11664 | 9,7 |

| прочие прямые инвестиции | 631 | 5,7 | 547 | 1,1 | 922 | 1,8 | 1339 | 1,1 |

| портфельные инвестиции | 145 | 1,3 | 453 | 0,8 | 3182 | 5,8 | 4194 | 3,5 |

| из них: | ||||||||

| акции и паи | 72 | 0,7 | 328 | 0,6 | 2888 | 5,2 | 4057 | 3,4 |

| долговые ценные бумаги | 72 | 0,6 | 125 | 0,2 | 294 | 0,6 | 128 | 0,1 |

| в том числе векселя | 1 | 0 | 121 | 0,2 | 93 | 0,2 | 125 | 0,1 |

| прочие инвестиции | 6384 | 58,3 | 40126 | 74,8 | 38249 | 69,4 | 88950 | 73,5 |

| из них: | ||||||||

| торговые кредиты | 1544 | 18,6 | 2656 | 4,9 | 3057 | 5,5 | 3429 | 2,8 |

| прочие кредиты | 4735 | 24,6 | 31089 | 58 | 25401 | 46,1 | 70336 | 58,2 |

| прочее | 105 | 1 | 356 | 0,7 | 533 | 1 | 1173 | 0,9 |

Наибольший удельный вес приходится на прочие инвестиции, осуществляемые на возвратной основе – 50,2%. На долю прямых иностранных инвестиций пришлось 46,7%, портфельных – 3,1%. К числу основных инвесторов относятся Великобритания, Кипр, Нидерланды, Люксембург, Франция, Швейцария, Ирландия, Германия, США.

В то же время однозначно существует тенденция оттока отечественного российского капитала за рубеж. И капитал поступает как раз в перечисленные выше страны. В одном только 2007 г. из России за границу направлено 74,6 млрд долл., или на 43,6% больше, чем в 2006 г.

Предпочтения зарубежных иностранных инвесторов в Россию очевидны. В 2007 г. основные средства были вложены ими: в добычу полезных ископаемых (17393 млн долл. США); обрабатывающие производства (31948 млн долл. США); оптовую розничную торговлю (47310 млн долл.США).

что же касается российских иностранных инвестиций, то на них зачастую покупаются за рубежом заводы-банкроты или другие малопривлекательные активы, на которые в России иностранный инвестор никогда не позарится.

Как видим, пока в России достаточно остро стоит вопрос о новых инвестициях (в том числе и иностранных), прибыль множества отечественных предприятий вкладывается не в развитие собственного национального потенциала, а инвестируются за рубеж. К примеру, за три последних года российские предприниматели только в предприятия США вложили более 3 млрд долл.

Иностранные инвестиции в настоящее время приходят во многие регионы России. Однако динамика их роста в различных субъектах Федерации неодинакова. Так, значительный подъем вложения инвестиций наблюдается в последние годы в Калужской области. Приведем только одно сравнение: уже сегодня по объему иностранных вложений в одно только автомобильное производство Калужская область обгоняет г. Санкт-Петербург, где в проекты привлечено 500 млн долл., в то время как в г. Калуге уже декларированы вложения на 600 млн.долл. и это еще без учета 300 млн долл. в строительстве технопарка «Калуга-Юг» и инвестиций французского концерна PSA Peugeot Citroen в строительство нового вывода под г. Калугой [Финансы и кредит, 2008, №23,]

Почему же все-таки у России при наличии громадных внутренних ресурсов закономерно существует потребность в иностранных инвестициях? Да, прежде всего, потому, что значительная часть ресурсов, аккумулированных в регионах, как самими региональными банками, так и филиалами столичных банков, действующих на их территории, перераспределяется в центр, чтобы быть размещенной в доходные и высоколиквидные активы. Перераспределение средств осуществляется по двум каналам: через их перевод филиалами московских банков в их головные конторы и через переводы из головных контор крупных региональных банков в их московские филиалы.

Таким образом, российская банковская система также является отражением сложившейся ситуации, когда в условиях нехватки инвестиционных ресурсов происходит отток значительного капитала из регионов – в центр или за рубеж. Причем, как правило, чем больше регион нуждается в ресурсах для структурной перестройки хозяйства, тем большим является отрицательное сальдо расчетов по корреспондентским счетам действующих на его территории банковских учреждений, т.е. тем больше ресурсов из этого региона уходят в центр.

Основной причиной невыгодного для регионов перераспределения капитала в пользу центра является крайняя ограниченность сфер выгодного и относительно безопасного размещения средств на территории регионов. Во многом это связано со слабым развитием региональных фондовых рынков, поскольку значительная часть аккумулированных банками ресурсов в конечном счете попадает на рынок ценных бумаг, где превращается в фондовые активы. На московском и санкт-петербургском фондовых рынках возможности выгодного и надежного размещения средств значительно выше, чем на региональном. Здесь сосредоточена практически вся торговля высоколиквидными ценными бумагами, так называемыми «голубыми фишками», тогда как на региональных рынках наряду с некоторым числом достаточно надежных и привлекательных бумаг местных эмитентов обычно довольно в большом объеме предлагаются к продаже бумаги, именуемые на Западе «мусорными». Такие бумаги (в основном векселя компаний с нефинансовым профилем деятельности) обещают инвесторам в случае погашения высокую прибыль, но риск по ним, как правило, является чрезмерным. Многие из них вообще не имеют какого-либо реального обеспечения, вследствие чего по подобным бумагам велика вероятность дефолта.

2.4 Оценки эффективности инвестиций

Эффективность инвестиционного проекта – показатель, отражающий соответствие проекта целям и интересам его участников. С точки зрения законодательства, оценка эффективности инвестиций не является обязательной, однако каждый инвестор заинтересован в том, чтобы обезопасить себя от потери вложенных средств и получить достаточную для компенсации рисков прибыль.

Оценка инвестиций сводится в общем случае к построению и исследованию некоторой экономико-математической модели процесса реализации проекта. Необходимость моделирования обусловлена тем, что при оценке проекта сложный и многоплановый процесс его реализации приходится упрощать, отбрасывая малозначащие факторы и акцентируя внимание на более существенных. В результате объектом анализа становится не сам проект, а связанные с ним материальные и денежные потоки. Таким образом, проблема сводится к тому, чтобы «перевести» проектную документацию на язык денежных потоков, а интересы участников проекта отразить в расчетных формулах, позволяющих оценивать денежные потоки относительно этих интересов.

Методы оценки эффективности капиталовложений, возникшие в 1960-х гг., были восприняты экономистами как надежда на гарантированное экономическое процветание. Речь идет о методе дисконтирования денежных потоков и придания ему чувствительности к рискам и инфляции, использовании в расчетах способов бухгалтерского учета и т.д.

В нашей стране эффективность инвестиционной деятельности на данном этапе развития экономики неудовлетворительна, что крайне усугубляет отрицательные последствия острого дефицита инвестиций. Если падение темпов экономического роста в США лишь предположительно связывают с неполадками системы оценки эффективности инвестиций, то у нас отрицательные стороны этой системы проявляются в более выраженной форме.

Система показателей оценки эффективности инвестиционных проектов в условиях рынка включает две группы: дисконтированные – чистый дисконтированный доход (ЧДД), внутренняя норма дохода (ВНД), индивидуальный дисконтный доход (ИДД) и простые (рентабельность активов проектов, срок окупаемости инвестиций прибылью, период возмещения инвестиций).

При этом приоритетными считают дисконтированные показатели, поскольку расчетный срок их исчисления охватывает весь жизненный цикл индивидуальных проектов и учитывается фактор времени.

Действующая теория учета фактора времени (обесценивания денег будущих периодов) при оценке эффективности инвестиций поражает парадоксальные ситуации и выводы. Так, при сравнении двух инвестиционных проектов незримо присутствует третий альтернативный. О его существовании расчетчик часто даже не догадывается. Реально сравнению подвергаются не результаты двух инвестиционных проектов, а их эффекты, т.е. результаты за вычетом результата альтернативы-невидимки, поскольку в общем случае альтернатива не обозначается.

Обоснование эффективности проекта по дисконтированным показателям не дает ответа на основной вопрос предприятия или предпринимателя: какой реальный результат будет достигнут, какими будут прирост прибыли и улучшение других показателей хозяйственной деятельности?

Показатель ЧДД не проясняет эти вопросы, поскольку представляет собой лишь часть действительного результата. Другая, невидимая владельцами проекта, но весьма значительная часть результата (дисконт процента) исчезает не только из поля зрения, но и по неизвнстному адресу и счету. В отличие от принятого и рационального резервирования (расчетного уменьшения) в процессе экономических обоснований эффективности проекта части его результата на покрытие отрицательных последствий инфляции и риска, отторжение значительной массы результата для компенсации «вредного действия» фактора времени лишено оснований и смысла.

Дисконтированные показатели виртуальны, совершенно не совместимы с показателями реальной экономики, не могут быть использованы в хозяйственной деятельности при планировании, разработке программ инвестиционного развития предприятия.

Условия переходной экономики с характерной для них неопределенностью движения показателей инфляции, цен, налогообложения, амортизации, рентабельности, удельных капиталовложений определяют нерациональность применения интегральных показателей для оценки эффективности инвестиций в связи с невозможностью достоверного прогнозирования -этих показателей в пределах жизненного цикла инвестиционных проектов 7-12 лет и более.

Учет фактора времени методом дисконтирования усугубляет общую неприемлемость интегральных показателей оценки эффективности инвестиционных проектов ввиду полной зависимости результатов оснований эффективности от величины нормы дисконта, ориентированной на непомерно высокую процентную ставку кредитного рынка. Дисконтированные показатели являются преградой для отбора к реализации эффективных, высокотехнологических проектов. Преодоление существующих трудностей возможно использованием в переходном периоде системы простых показателей.

Изложенное позволяет заключить, что назрело создание альтернативной концепции учета фактора времени в обоснованиях эффективности инвестиций, которая бы реально моделировала движение денежных потоков инвестиционных проектов во времени, учитывая изменение их величины под его влиянием.

2.5 Инвестиции инновационного типа

Мировой опыт свидетельствует, что рост инвестиций в инновационные сферы экономики способствует ускоренному развитию народнохозяйственного комплекса страны и повышению уровня жизни. Однако вложение инвестиций в инновационные секторы не всегда способствуют росту прибыли и доходов. Как известно, в фундаментальной науке вложение средств зачастую не только не окупалось, но и приводило к негативным результатам. Например, существенные инвестиции в нанотехнологии не дают ожидаемого результата. Поэтому совершенно справедлива постановка вопроса о том, насколько эффективны те или иные инвестиции и инновации.

Кроме социально-экономической оценки эффективности инвестиций и инноваций необходим анализ их влияния на процессы интенсификации общественного воспроизводства.

Важно также в общей структуре инвестиций и инноваций выделить удельный вес, долю каждой из этих двух групп. Целесообразность такой классификации инвестиций и новаций определяется усилением актуальности использования интенсивных методов хозяйствования. Прежде всего, это связано с демографическим кризисом последних лет – на 1 тыс. жителей России умерших приходится сейчас в 1,5 раза больше, чем родившихся (приблизительно 15 человек против 10).

В других странах могут быть актуальными и иные направления интенсификации. Так, в Узбекистане, Туркмении, Таджикистане, Киргизии исключительно важным является водосберегающее направление интенсификации общественного производства. В Японии, которая небогата природными ресурсами, весьма актуально материалосберегающее направление интенсификации, а при крайне ограниченных земельных ресурсах большое значение приобретает землесберегающее направление интенсификации. В большинстве стран мира актуальны энерго- и фондосберегающие направления.

Интенсификация, важнейшим фактором которой является научно-технический прогресс, представляет собой обязательное условие и материально-техническую основу повышения социально-экономической эффективности и ускорения темпов развития народно-хозяйственного комплекса страны, а также повышения конкурентоспособности отечественной продукции. Необходимо использовать качественно новый физический и человеческий потенциал и результаты благоприятных условий хозяйствования. Требуются поиск новых, устойчивых источников развития и активизации процесса интенсификации производства.

Для повышения конкурентоспособности продукции и экономической эффективности российской экономики большое значение приобретает разработка проблем влияния интенсификации производства на рост его конкурентоспособности и эффективности при конкурентных отношениях. Социально-экономические процессы в условиях формирования конкурентных отношений все более нестабильны и изменчивы. Неопределенность экономической среды требует качественно иного подхода к формам управления производством, в том числе процессом интенсификации.

Важнейшим условием ускорения интенсификации является государственное регулирование экономики, осуществляемое в двух основных формах. Возможно прямое государственное финансирование или же создание льготных условий для тех предприятий, которые расширяют научно-исследовательскую деятельность, внедряют прогрессивную технику и технологию. Шире следует использовать и методы ускоренной амортизации оборудования. Имеет смысл также разработать комплексно-целевую программу «Интенсификация экономики России и ее различных регионов при конкурентных отношениях», в которой учесть отраслевые и территориальные особенности инновационного развития производства.

Формы методы государственного стимулирования и регулирования процесса интенсификации в переходный период могут быть самыми разнообразными. Это могут быть:

- o финансирование из бюджета разных уровней, из специальных финансовых фондов – инновационных, инвестиционных, научных;

- o ускоренная амортизация основных фондов;

- o льготный порядок отнесения затрат, связанных с усилением интенсивного характера производства на себестоимость продукции;

- o дифференцированное кредитование и налооблажение с учетом источников получаемых доходов и направлений расходования прибыли;

- o дифференцированное ценообразование и целевые дотации на научно-техническую продукцию;

- o таможенные и валютные льготы для экспортно-импортных операций, содействующих дальнейшей интенсификации;

- o предоставление консультационных, информационных и других услуг государственными организациями и т.д.

В настоящее время, пожалуй, особое внимание следует уделить эффективности косвенных методов государственного стимулирования, прежде всего в налоговой и амортизационной политике.

В своей работе я привела толкования понятия “инвестиции”, которые в различных разделах экономической науки и разных областях практической деятельности имеют свои особенности. Немаловажную ступень в инвестиционном процессе занимают участники инвестиционной деятельности, в роли которых могут выступать инвесторы, заказчики, пользователи работ, пользователи объектов инвестиционной деятельности поставщики, банковские, страховые организации, инвестиционные биржи и другие участники инвестиционного процесса.

Классификация инвестиций позволяет не только их грамотно учитывать, но и анализировать уровень их использования со всех сторон и на этой основе получать объективную информацию для разработки и реализации эффективной инвестиционной политики. Инвестиции делятся по признаку целевого назначения будущих объектов, по формам воспроизводства основных фондов, по источникам финансирования, по направлению использования, по объектам вложения, по характеру участия в инвестировании, периоду инвестирования, формам собственности инвестиционных ресурсов, региональному признаку. Данная классификация позволяет более детально представить инвестиции и более глубоко проводить анализ с целью повышения эффективности их использования.

Также в свое работе я представила информацию об инвестиционном климате России и об оценке эффективности инвестиций на сегодняшний момент. Это позволит более широко определить инвестиционные возможности нашей страны и попытаться разработать формы и методы выхода России из мирового финансового кризиса.

В заключение мне бы хотелось сказать, что инвестиционная деятельность – это интересная, важная и сложная проблема, которую невозможно полностью показать и раскрыть всю ее сущность в одной курсовой работе, но которая очень важна для развития экономики как внутри страны, так и на мировом уровне: достаток завтрашнего дня создаётся сегодняшними инвестициями.

1. Баранов А.О., Павлов В.Н. Сколько инвестиций нужно России? // ЭКО. – 2007. -№12. –С.2-17.

2. Головко Ю.В. Инвестиционные возможности в России (спрос и предложение).

// Маркетинг в России и за рубежом. – 2008. -№4. –С.93-103.

3. Данковский В., Киселев В. Об оценке эффективности инвестиций. // Экономист. 2007. №3. С.38-48.

4. Дасковский В., Киселев В. Совершенствование оценки эффективности инвестиций. // Экономист. – 2009. -№1. –С.42-56.

5. Красавин А.В. Инвестиции в России – новые тенденции. // Финансы и кредит. – 2008. -№15. –С.17-23.

6. Круглов В.П. Иностранные инвестиции: проблемы и решения. // Финансы и кредит. – 2008. -№23.

7. Кузнецов А. Прямые иностранные инвестиции: «эффект соседства». // Мировая экономика и международные отношения. – 2008. -№9. –С.40-47.

8. Курнышева И., Засько. Тенденции и перспективы экономического роста. // Экономист. – 2007. -№10. – С.13-20.

9. Мальцев Г.Н. Иностранные инвестиции в российскую экономику. // ЭКО. 2007. №10. С.38-48.

10.Мицек С.А., Мицек Е.Е. Инвестиции в основной капитал в Российской Федерации как фактор роста и инноваций. // Финансы и кредит. – 2008. –№9. – С. 43-48.

11.Павлов Е. Инвестиции инновационного типа. // Экономист. – 2008. -№12. –С. 34-40.

12.Панкратов Е.П. Экономическая оценка инвестиций. // Финансы. 2008. №3. С.73-74.

13.Рудь И.Ю. Валютный рынок, инвестиции и национальная конкурентоспособность. // Финансы. 2007. №10. С. 65-66.

14.Скулкова О.И. Инвестиционные ресурсы в российской экономике. // Качество. Инновации. Образование. 2007. №7. С. 37-38.

15.Смелов А.Н. Вопросы повышения инвестиционной активности. // Финансы. 2008. -№8. С. 73-74.

16.Спирин Д.В. Финансы и инвестиции. // Финансы. 2007. №2. С. 77.

17.Тернавский А.А., Петрикова Е.М. Инвестиционный фонд РФ как инновационный инструмент государственной инвестиционной политики. // Финансы. 2007. № 11.

18.Федеральный Закон от 08.12.2003. №169-ФЗ «Об инвестициях в Российской Федерации» (принят ГД ФС РФ 25.06.1999) // Справочно-правовая система «Гарант».

19.Федеральный Закон от 09.07.1999 N 160-ФЗ (ред. от 03.06.2006) «Об иностранных инвестициях в Российской Федерации» (принят ГД ФС РФ 25.06.1999) // Справочно-правовая система «Гарант».

20.Шаститко А., Яковлева Е. Инвестиционный имидж России. // Мировая экономика и международные отношения. – 2006. — №9. С. 25-31.