Портфель — это совокупность различных инвестиционных ценностей, объединенных в одно целое, которое служит инструментом для достижения определенной инвестиционной цели вкладчика.

Одним из ключевых понятий в теории портфельных инвестиций является эффективный портфель. Это портфель, который обеспечивает максимальную доходность при заданном уровне риска или минимальный риск при заданной уровне доходности. Алгоритм определения множества эффективных портфелей был разработан Г. Марковицем в 50-е годы и является частью теории портфеля.

Первым шагом для инвестора является определение целей формирования портфеля. Постановка таких целей требует учета соотношения риска и доходности, потенциального роста стоимости и текущего дохода, а также различных уровней риска портфеля. Факторы, влияющие на определение целей, включают склонность инвестора к риску, текущую потребность в доходах и условия их налогообложения. Однако главное — цели портфеля должны быть определены перед началом процесса инвестирования. Для успешного управления портфелем необходимо понять два важных аспекта — это эффект диверсификации и концепция эффективного портфеля.

Таким образом, с учетом развития фондового рынка, возникает ряд вопросов, требующих глубокого изучения. Одним из них является оценка эффективности управления инвестиционным портфелем.

Цель данной работы — рассмотреть эффективность управления инвестиционным портфелем.

Для достижения цели работы ставятся следующие задачи:

- Понять, что такое инвестиционные портфели;

- Рассмотреть составляющие инвестиционного портфеля;

- Оценить эффективность инвестиционного портфеля.

В первой главе работы будут рассмотрены основные вопросы формирования инвестиционного портфеля, а во второй главе — подходы к оценке его эффективности.

Глава 1. Формирование инвестиционного портфеля

1.1. Понятие и типы инвестиционного портфеля

В процессе формирования инвестиционного портфеля достигается новое инвестиционное качество с заданными характеристиками. Инвестиционный портфель выступает в качестве инструмента для достижения требуемой доходности при минимальном риске и определенной ликвидности.

Инвестиционный портфель — это целенаправленно сформированная совокупность вложений в инвестиционные объекты в соответствии с определенной инвестиционной стратегией. Основная цель формирования инвестиционного портфеля заключается в обеспечении реализации разработанной инвестиционной политики путем выбора наиболее эффективных и надежных инвестиционных вложений. [7,358]

Оценка инвестиционного портфеля по критерию риска

... курсовой работе мы осветим сущность инвестиционного портфеля ценных бумаг, особенности его формирования и теорию его оценки. Также проведем оценку рисков инвестиционного портфеля «Капитал», рассмотрим методы их снижения. Цель курсовой работы – изучить оценку инвестиционного портфеля по критерию риска. Для достижения цели ...

В зависимости от направленности выбранной инвестиционной политики и специфики инвестиционной деятельности определяется система конкретных целей, таких как:

- максимизация роста капитала;

- максимизация роста дохода;

- минимизация инвестиционных рисков;

- обеспечение требуемой ликвидности инвестиционного портфеля. [10,358]

Распределяя свои вложения по различным направлениям, инвестор может достичь более высокого уровня доходности своих вложений или снизить степень их риска. Одной из характеристик портфеля является то, что риск портфеля может быть значительно меньше, чем риск отдельных инвестиционных инструментов, входящих в его состав.

Основная задача заключается в улучшении условий инвестирования путем придания совокупности ценных бумаг таких инвестиционных характеристик, которые недостижимы при отдельном рассмотрении каждой ценной бумаги и могут быть достигнуты только при их комбинации. В процессе формирования портфеля достигается новое инвестиционное качество с заданными характеристиками. Таким образом, портфель ценных бумаг является инструментом, позволяющим инвестору достичь требуемой устойчивости дохода при минимальном риске.

Инвестиционный портфель и его составляющие

Инвестиционный портфель представляет собой набор различных инвестиционных инструментов. В качестве таких инструментов могут выступать ценные бумаги, недвижимость, драгоценные материалы и камни, антиквариат, предметы коллекционирования. Каждый из этих инструментов имеет свою специфику и потенциальные риски.

Например, инвестиции в недвижимость могут быть значительными по размеру и, в то же время, иметь высокий уровень риска из-за возможного снижения цен на недвижимость. Кроме того, при продаже недвижимости может возникнуть сложность в поиске покупателя. Поэтому вложения в недвижимость рекомендуется рассматривать как особый вид инвестиций, который может быть использован в инвестиционном портфеле, но требует особого подхода и оценки риска.

Однако не только недвижимость может быть частью инвестиционного портфеля. Другие имущественные вложения, такие как антиквариат, предметы коллекционирования и драгоценные материалы, также могут использоваться в качестве инвестиционных инструментов. При этом, как и в случае с финансовыми инструментами, необходимо оценить их потенциальную доходность и риск.

Оценка инвестиционных качеств ценных бумаг

При формировании инвестиционного портфеля, инвестору необходимо уметь оценивать инвестиционные качества ценных бумаг. Для этого применяются методы фундаментального и технического анализа. Основная задача этих методов заключается в выявлении среди множества ценных бумаг тех, которые имеют потенциал для инвестирования без высокого риска.

На практике существует связь между риском и доходностью вложений: чем выше доходность, тем выше риск. Поэтому при выборе ценных бумаг для инвестиций, инвестор должен учитывать свои финансовые цели и готовность к риску.

Состав инвестиционного портфеля

Инвестиционный портфель банка может включать комбинацию следующих портфелей: портфель инвестиционных проектов, портфель инвестиционных кредитов, портфель ценных бумаг, портфель долей и паев, портфель недвижимости, портфель вложений в драгоценные металлы, коллекции и другие объекты инвестирования. Комбинирование различных видов портфелей позволяет банку диверсифицировать свои риски и увеличить потенциальную доходность.

Инвестиционные риски

... и классификация инвестиционных рисков Основные определения и классификация инвестиционных рисков Понятие « ... риск» и «доходность» инвестиций в предпринимательской деятельности инвестора взаимосвязаны. Уровень риска ... степени определяет экономический рост государства, занятость населения ... рисков для ежедневного мониторинга всех видов риска, как по отдельности, так и в совокупности для всего портфеля ...

Введение

Инвестиционный портфель — это совокупность инвестиционных активов, собранных с определенной стратегической целью. Выбор типа портфеля зависит от инвесторских целей и уровня риска, которые инвестор готов принять.

Типы инвестиционных портфелей

В зависимости от приоритетных целей инвестирования существуют четыре основных типа инвестиционных портфелей:

- Портфель роста: Основная цель — увеличение капитала. Включает в себя инвестиции, направленные на достижение высоких темпов роста стоимости активов. Этот портфель характеризуется повышенным уровнем риска.

- Портфель дохода: Основная цель — получение стабильных текущих доходов. В него вкладываются активы, которые генерируют высокие текущие доходы. Также сопряжен с определенным уровнем риска.

- Консервативный портфель: Основная цель — сохранение капитала. Этот портфель формируется из инвестиционных объектов с низким уровнем риска, но при этом темпы роста стоимости активов могут быть невысокими.

- Портфель высоколиквидных инвестиционных объектов: Основная цель — возможность быстрой трансформации активов в денежную наличность без существенных потерь стоимости. Этот портфель предполагает высокую ликвидность инвестиций.

Каждый из этих типов портфелей может иметь различные вариации, учитывающие степень риска и ожидаемую доходность. Например, в рамках портфеля роста могут быть выделены: портфель консервативного роста, портфель среднего роста и портфель агрессивного роста.

Выбор портфеля в зависимости от инвесторских целей

Связь между типом инвестора и типом портфеля основана на соответствии целям инвестирования:

- Консервативный инвестор: Более предпочтителен низкорискованный, но низкодоходный портфель, который обеспечивает сохранность капитала.

- Умеренный инвестор: Выбирает диверсифицированный портфель, который сочетает в себе разные типы активов и уровни риска.

- Агрессивный инвестор: Основной интерес — получение высокой доходности, и он готов принимать высокий уровень риска. Для него подходит высокодоходный, но рискованный портфель.

Соображения при формировании инвестиционного портфеля

При формировании инвестиционного портфеля инвестору следует учитывать следующие соображения:

- Цели инвестирования: Четко определить, что инвестор хочет достичь, и выбрать портфель, который соответствует этим целям.

- Уровень риска: Оценить свою готовность к риску и выбрать портфель, с которым инвестор будет чувствовать себя комфортно.

Инвестиционный портфель является инструментом для достижения финансовых целей, и его выбор должен быть тщательно обоснован и адаптирован к индивидуальным потребностям и рискам инвестора.

Важно помнить, что инвестиции всегда сопряжены с определенным уровнем риска, и разнообразие инвестиционных портфелей позволяет инвесторам выбирать наиболее подходящий для них вариант.

Одной из главных целей при формировании портфеля инвестиций является достижение наиболее оптимального сочетания между риском и доходом для инвестора. Это возможно благодаря использованию принципов, которые широко применяются в мировой практике.

Методы управления рисками на рынке ценных бумаг

... на рынке ценных бумаг Задачами работы является: рассмотреть понятие и виды риска; проанализировать методы управления рисками на рынке ценных бумаг; выявить тенденции и перспективы развития методов управления рисками на рынке ценных бумаг 1.1 Определение риска ... безопасности рынка ценных бумаг. Обращение ценных бумаг — сложный процесс, в котором принимают участие многие профессионалы фондового рынка. ...

Первым принципом является определение риска инвестиций в определенный тип ценных бумаг, основываясь на вероятности отклонения прибыли от ожидаемого значения. Учитывая обработку статистических данных о динамике прибыли от инвестиций в эти бумаги в прошлом, можно определить прогнозируемое значение прибыли. Риск тогда представляет собой среднеквадратическое отклонение от ожидаемой прибыли.

Второй принцип заключается в том, что общая доходность и риск инвестиционного портфеля могут меняться в зависимости от его структуры. Различные программы позволяют конструировать желаемые пропорции активов различных типов, например, минимизируя риск при заданном уровне ожидаемой прибыли или максимизируя прибыль при заданном уровне риска.

Третий принцип заключается в том, что оценки, используемые при составлении инвестиционного портфеля, носят вероятностный характер. Конструирование портфеля в соответствии с требованиями классической теории возможно только при наличии ряда факторов, таких как сформировавшийся рынок ценных бумаг, определенный период его функционирования, статистика рынка и другие.

В связи с тем, что безопасность вложений, стабильность получения дохода и ликвидность вложений противоречивы друг другу, возможно достижение только компромисса между ними. Важно понимать, что необходимость сбалансированного сочетания риска и доходности в инвестиционном портфеле является ключевым фактором для достижения успеха в инвестировании.

Успех инвестиций в основном зависит от правильного распределения средств по типам активов на 94% выбором типа используемых инвестиционных инструментов (акции крупных компаний, краткосрочные казначейские векселя, долгосрочные облигации и др.); на 4% выбором конкретных ценных бумаг заданного типа,на 2% оценкой момента закупки ценных бумаг. Это объясняется тем, что бумаги одного типа сильно коррелируют, т.е. если какая-то отрасль испытывает спад, то убыток инвестора не очень зависит от того, преобладают в его портфеле бумаги той или иной компании. [15,112]

Основной вопрос при ведении портфеля — как определить пропорции между ценными бумагами с различными свойствами. Так, основными принципами построения классического консервативного (малорискового) портфеля являются: принцип консервативности, принцип диверсификации и принцип достаточной ликвидности.

Принцип консервативности . Соотношение между высоконадежными и рискованными долями поддерживается таким, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов.

Инвестиционный риск, таким образом, состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода.

Естественно, не рискуя, нельзя рассчитывать и на какие-то сверхвысокие доходы. Однако практика показывает, что подавляющее большинство клиентов удовлетворены доходами, колеблющимися в пределах от одной до двух депозитных ставок банков высшей категории надежности, и не желают увеличения доходов за счет более высокой степени риска.

Оценка инвестиционных качеств ценных бумаг

... несколько основных инвестиционных качеств ценных бумаг: доходность, обращаемость, ликвидность и риск. Доходность является одним из важнейших инвестиционных качеств ценных бумаг. Под доходностью ценных бумаг понимается возможность ... финансовых журналов, таких как «Аудит и Финансовый анализ», «Экспертиза», «Инвестиционный портфель» посвященные данной теме, учебные пособия, периодические издания и ...

Принцип диверсификации . Диверсификация вложений — основной принцип портфельного инвестирования. Идея этого принципа проста: не кладите все яйца в одну корзину.

Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам. Минимизация риска достигается за счет включения в портфель ценных бумаг широкого круга отраслей, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности. Оптимальная величина — от 8 до 20 различных видов ценных бумаг.[16,233]

При формировании инвестиционного портфеля необходимо учитывать несколько ключевых факторов. Прежде всего, следует разнообразить типы ценных бумаг в портфеле для достижения диверсификации между ценными бумагами различных серий (для государственных краткосрочных облигаций и казначейских обязательств) и между акциями различных эмитентов (для корпоративных ценных бумаг).

Это поможет уменьшить уровень риска портфеля и обеспечит более стабильный доход в долгосрочной перспективе.

Кроме того, важным фактором является принцип достаточной ликвидности. Поддержание уровня быстрореализуемых активов не ниже установленного уровня поможет оставаться готовым к неожиданным ситуациям на рынке и удовлетворять потребности клиентов в денежных средствах. Определенная доля средств должна быть вложена в более ликвидные, хоть и менее доходные, ценные бумаги, чтобы иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения.

Доходы по портфельным инвестициям оцениваются с учетом риска. Для того чтобы обеспечить соответствие между прибылью и риском, необходимо оперативно решать проблему количественного соответствия. Это достигается путем регулярного совершенствования структуры портфелей и создания новых, учитывая пожелания инвесторов.

При сформированном портфеле необходима разработка схемы дальнейшего управления им. Также следует предварительно определить тип портфеля, оценить сочетание риска и дохода, определить удельный вес различных видов ценных бумаг и сформировать первоначальный состав портфеля. Выполнение данных этапов позволит оптимизировать инвестиционный портфель и достичь максимальной эффективности в инвестировании.

Формирование инвестиционного портфеля

Формирование инвестиционного портфеля осуществляется после того, как сформулированы цели инвестиционной политики, определены приоритетные цели формирования инвестиционного портфеля с учетом сложившихся условий инвестиционного климата и конъюнктуры рынков.

Отправная точка формирования инвестиционного портфеля

Является взаимосвязанный анализ собственных возможностей инвестора и инвестиционной привлекательности внешней среды с целью определения приемлемого уровня риска в свете прибыльности и ликвидности баланса.

Характеристики инвестиционного портфеля

В результате проведенного анализа задаются основные характеристики инвестиционного портфеля, такие как степень допустимого риска, размеры ожидаемого дохода, возможные отклонения от него и пр. Осуществляется оптимизация пропорций различных видов инвестиций в рамках всего инвестиционного портфеля с учетом объема и структуры инвестиционных ресурсов.

Управление рисками в инвестиционной деятельности фирмы

... необходимость их учета при формировании и управлении инвестиционным портфелем. Кроме данных видов рисков можно выделить риски, присущие в той или иной степени различным видам инвестиционных объектов в составе инвестиционного портфеля, которые след

Выбор инвестиционных объектов

Важным этапом формирования инвестиционного портфеля является выбор конкретных инвестиционных объектов для включения в него на основе оценки их инвестиционных качеств и формирования оптимального портфеля.

Стратегии управления инвестиционным портфелем

При формировании портфеля инвестор должен задуматься о следующих вопросах в рамках выбранной им инвестиционной стратегии:

Принятие конкретных проектов

Какие конкретные проекты следует принять предприятию?

Объем капитальных вложений

Какой общий объем капитальных вложений необходимо предусмотреть в инвестиционном плане и бюджете на предстоящий финансовый год?

Источники финансирования

Из каких источников можно финансировать инвестиционный портфель предприятия и какова цена их привлечения?

С точки зрения стратегий портфельного инвестирования можно сформулировать следующую закономерность. Типу портфеля соответствует и тип избранной инвестиционной стратегии: активной, направленной на максимальное использование возможностей рынка или пассивной.

Результативность мониторинга во многом зависит от качества построения системы показателей портфеля, степени ее репрезентативности, а также чувствительности к неблагоприятным изменениям, имеющим отношение к рассматриваемому инвестиционному объекту.

Пассивная стратегия и активная стратегия

Активную стратегию менеджер может строить на основе приобретения рыночного портфеля в сочетании с кредитованием или заимствованием. Вследствие изменения конъюнктуры рынка менеджер периодически будет пересматривать портфель. Покупка и продажа активов повлечет дополнительные комиссионные расходы. Поэтому, определяя целесообразность пересмотра портфеля, ему следует учесть в издержках данные расходы, поскольку они будут снижать доходность портфеля.

Как «активная», так и «пассивная» модели управления могут быть осуществлены либо на основе поручения клиента и за его счет, либо на основе договора. Активное управление предполагает высокие затраты специализированного финансового учреждения, которое берет на себя все вопросы по купле-продаже и структурному построению портфеля ценных бумаг клиента. Формируя и оптимизируя портфель из имеющихся в его распоряжении средств инвестора, управляющий осуществляет операции с фондовыми ценностями, руководствуясь своим знанием рынка, выбранной стратегии и т.д. Прибыль будет в значительной степени зависеть от инвестиционного искусства менеджера, а следовательно, комиссионное вознаграждение будет определяться процентом от полученной прибыли.

Модели инвестированных портфелей

Арсенал методов формирования портфеля достаточно обширен; наибольшим авторитетом в настоящее время пользуется теория инвестиционного портфеля Уильяма Шарпа и Гарри Марковица.

Существует бесконечное число портфелей, доступны для инвестора, но в тоже время инвестор должен рассматривать только те портфели, которые принадлежат к эффективному множеству. Однако эффективное множество Марковица представляет собой изогнутую линию, что предполагает наличие бесконечного числа точек на ней. Согласно его теории существует бесконечное количество эффективных портфелей. Перед инвесторами возникает проблема выбора и использования методов определения структуры каждого из бесконечного числа эффективных портфелей.

Инвестор выберет оптимальный портфель из множества портфелей каждый из которых:

«Управление портфелем ценных бумаг. Портфельные

... инвестиционную стратегию, которая основывается на анализе доходности от вложения, времени инвестирования и анализе возникающих при этом рисков. Чем выше риски на рынке ценных бумаг, тем больше требований предъявляется к качеству управления портфелем. Процесс управления направлен на ...

1. обеспечивает максимальное ожидаемую доходность для некоторых уровней рисков;

2. обеспечивает минимальный риск для некоторых уровней ожидаемых рисков.

Набор портфелей, удовлетворяющих этим двум условиям, называется эффективным множеством.

Марковиц ограничивает решение модели тем, что из всего множества «допустимых» портфелей, т.е. удовлетворяющих ограничениям, необходимо выделить те, которые рискованнее, чем другие. При помощи разработанного Марковицем метода критических линий можно выделить неперспективные портфели. Тем самым остаются только эффективные портфели.

Применяя теорему об эффективном множестве к допустимому множеству можно определить (Рис.1).

Рис. 1. Допустимое и эффективное множества

Эффективный портфель по Марковицу — это портфель, имеющий максимальную доходность среди всех портфелей с заданным уровнем риска. Он называется также портфелем, эффективным по критериям доходность/риск . Таким образом, для каждого уровня риска существует свой эффективный портфель. Набор всех таких портфелей называется эффективным множеством портфелей Марковича. Портфели, лежащие вне эффективной границы, недостижимы, а лежащие внутри — неэффективны.

Оптимальный портфель – это портфель который наиболее предпочтителен для инвестора. Процедура определения состава оптимального портфеля начинается с графического определения инвестором уровня его ожидаемой доходности. То есть из графика инвестор может определить, где располагается портфель, соответствующий точке касания кривых безразличия инвестора с эффективным множеством, а затем с помощью линейки отметить его ожидаемую доходность.

Выбор оптимального портфеля определяется совмещением кривых безразличия и эффективного множества.

Рис. 2. Оптимальный портфель

Инвестор должен выбирать портфель, лежащий на кривой безразличия, расположенной выше и левее всех остальных кривых. В теореме об эффективном множестве утверждается, что инвестор не должен рассматривать портфели, которые не лежат на левой верхней границе множества достижимости, что является ее логическим следствием. Исходя из этого, оптимальный портфель находится в точке касания (Е) одной из кривых безразличия самого эффективного множества.[14,1024]

Модель Марковица не дает возможности выбрать оптимальный портфель, а определяет набор эффективных портфелей. Каждый из этих портфелей обеспечивает наибольшую ожидаемую доходность для определения уровня риска. Однако главным недостатком модели Марковица является то, что она требует очень большого количества информации. Гораздо меньше количества информации использует в модели У. Шарпа.

Согласно Шарпу, прибыль на каждую отдельную акцию строго коррелирует с общим рыночным индексом, что значительно упрощает процедуру нахождения эффективного портфеля. Применение модели Шарпа требует значительно меньшего количества вычислений, поэтому она оказалась более пригодной для практического использования.

Анализируя поведение акций на рынке, Шарп пришел к выводу, что вовсе не обязательно определять ковариацию каждой акции друг с другом. Вполне достаточно установить, как каждая акция взаимодействует со всем рынком. И поскольку речь идет о ценах бумагах, то, следовательно, нужно взять в расчет весь объем рынка ценных бумаг. Цены на акции постоянно изменяются, поэтому определить какие-либо показатели по всему объему рынка оказывается практически невозможным. В то же время установлено, что если мы выберем некоторое количество определенных ценных бумаг, то они смогут достаточно точно охарактеризовать движение всего рынка ценных бумаг. В качестве такого рыночного показателя можно использовать фондовые индексы.

Портфель ценных бумаг

... предпосылки формирования портфеля ценных бумаг; Раскрыть методику формирования и управления портфеля ценных бумаг; Сконструировать портфель ценных бумаг и рассчитать его доходность; Анализируйте основные тенденции фондового рынка с точки зрения портфельного инвестора. В качестве объекта исследования (вполне справедливо) был выбран коммерческий банк, ...

В 1960-х годах Уильям Шарп первым провел регрессионный анализ рынка акций США. Во избежание высокой трудоемкости Шарп предложил индексную модель. Причем он не разработал нового метода составления портфеля, а упростил проблему таким образом, что приближенное решение может быть найдено со значительно меньшими усилиями. Шарп ввел b-фактор, который играет особую роль в современной теории портфеля.

, где:

, где:

iM

M

Показатель «бета» характеризует степень риска бумаги и показывает, во сколько раз изменение цены бумаги превышает изменение рынка в целом.

Если b > 1, то данную бумагу можно отнести к инструментам с повышенной степенью риска, т.к. ее цена движется в среднем быстрее рынка.

Если b < 1, то степень риска этой бумаги относительно низкая, поскольку в течение периода глубины расчета ее цена изменялась медленнее, чем рынок.

Если b < 0, то в среднем движение этой бумаги было противоположно движению рынка в течение периода глубины расчета.

Для портфеля акций b-коэффициент рассчитывается как взвешенная средняя значений бета индивидуальных ценных бумаг:

bр = b1 * w1 + b2 * w2 +…+ bn * wn

или bр = ![]() bi* wi, где

bi* wi, где

bр – бета портфеля, который отражает подвижность портфеля относительно всего рынка;

bi – бета i-ой акции:

wi– доля инвестиций в i-ую акцию.

По Шарпу показатель «альфа» (его также называют сдвигом) определяет составляющую доходности бумаги, которая не зависит от движения рынка.

Положительная «альфа» свидетельствует о переоценке рынком данной бумаги. Отрицательная «альфа» свидетельствует о недооценке рынком данной бумаги.

Коэффициент Шарпа

![]() , где

, где

в числителе — разность средней доходности портфеля за рассматриваемый период и средней ставки риска за данный период, обычно она рассматривается как средняя геометрическая, а в знаменателе стандартное отклонение портфеля. Коэффициент Шарпа учитывает доходность портфеля, полученную сверх ставки без риска, и весь риск, как систематический, так и не систематический. Коэффициент Шарпа в качестве риска учитывает стандартное отклонение, поэтому его следует использовать инвестору, портфель которого не является широко диверсифицированным.[6,440]

Глава 2. Подходы оценки эффективности инвестиционного портфеля

2.1. Проблемы выбора инвестиционного портфеля

Для формирования инвестиционного портфеля главным является определение инвестиционной цели инвестора. Согласно современной теории портфеля цели инвестора проявляются в его отношении к риску и ожидаемой доходности. Одним из широко применяемых методов определения таких целей является построение кривой безразличия (indifferencecurve), характеризующей предпочтения инвестора. На Рис. 3 обозначены кривые безразличия u1, u2, u3. На горизонтальной оси откладывается значение риска, а на вертикальной – ожидаемые доходности.[13,456]

Рис. 3 Кривые безразличия

Сравнение портфелей, оценки которых лежат на разных кривых, свидетельствуют, что любой портфель с оценкой на одной кривой предпочтительнее портфеля с оценкой на другой кривой. Кривые безразличия никогда не пересекаются.Исходя из отношения инвестора к риску и доходности и их оценок инвестор может иметь бесконечное число кривых безразличия. Характер расположения кривых означает индивидуальную для инвестора взаимозаменяемость доходности и риска. Крутые кривые безразличия означают более осторожного инвестора, чем пологие кривые (Рис. 4, Рис.5).

Рис.4 Рис.5

В первом случае инвестор готов допустить малое увеличение риска лишь с компенсацией в виде значительного увеличения доходности. Во втором случае инвестор ради небольшого увеличения доходности готов принять значительное увеличение риска.[11,68]

Таким образом, менеджер в работе по формированию и управлению портфелем должен определить ожидаемую доходность и риск для каждого потенциального портфеля, построить график и выбрать один портфель.При выборе портфеля на базе кривых безразличия менеджер исходит из двух предположений: о не насыщаемости и об избежание риска. Предполагается, что инвестор всегда предпочитает увеличение уровня своего благосостояния. Инвестор, делающий выбор между двумя одинаковыми по всем (кроме ожидаемой доходности) портфелями, выберет портфель с большей доходностью. Однако если инвестору нужно выбрать между портфелями с одинаковым уровнем ожидаемой доходности, но разным уровнем риска, то он выберет портфель с меньшим риском.

Итак, главными параметрами при управлении портфелем, которые необходимо определить менеджеру, являются ожидаемая доходность и риск. Формируя портфель, менеджер не может точно определить будущую динамику его доходности и риска, поэтому свой выбор он строит на ожидаемых значениях. Данные величины оцениваются на основе статистических отчетов за предыдущие периоды времени. Полученные оценки менеджер может корректировать согласно своим представлениям о развитии будущей конъюнктуры.[4,72]

2.2. Оценка эффективности инвестиционного портфеля

Оценка эффективности управления инвестиционным портфелем играет важную роль в управлении активами и может влиять на будущие решения управляющего. Методы оценки эффективности позволяют выявить причины успеха или неудачи в управлении портфелем.

Если инвестиционный менеджер достигает высокой эффективности, это может быть связано с его опытом и профессионализмом. Низкая эффективность, напротив, может быть обусловлена различными факторами, такими как случайности, чрезмерная активность, завышенное вознаграждение или недостаточная квалификация менеджера.

Главная задача оценки эффективности управления — определить, было ли управление в прошлом высокоэффективным или низкоэффективным. Затем необходимо сделать выводы о том, насколько эта эффективность была обусловлена мастерством управляющего или была следствием случайности.

Оценка эффективности управления портфелем обычно проводится на определенном временном интервале, например, в течение года или двух лет. Внутри этого интервала выделяются периоды, например, месяцы или кварталы, чтобы иметь достаточно представительную выборку для статистических расчетов. [12, 192]

Оценка эффективности управления портфелем включает измерение его доходности и уровня риска.

Доходность определения портфеля не представляет сложности, если в течение всего периода его владения и управления портфелем не производились дополнительные вложения или изъятия средств. В этом случае доходность рассчитывается на основе изменения рыночной стоимости портфеля от начала до конца рассматриваемого периода.

В общем случае рыночная стоимость портфеля в определенный момент времени вычисляется как сумма рыночных стоимостей ценных бумаг, входящих в портфель на данный момент времени. Например, процедура определения рыночной стоимости портфеля, состоящего из обыкновенных акций, состоит из следующих этапов: определения рыночной стоимости одной акции каждого типа; умножения цены каждой акции на количество акций данного типа в портфеле; сложения всех полученных произведений. Рыночная стоимость портфеля в конце периода определяется аналогичным образом, исходя из рыночных стоимостей и количества акций различных типов, входящих в портфель на конец периода.

Зная исходную и конечную стоимость портфеля, можно вычислить его доходность (r), вычтя его исходную стоимость ( V 0 ) из конечной ![]() и разделив данную разность на исходную стоимость:

и разделив данную разность на исходную стоимость:

![]() .

.

Измерения доходности портфеля осложняются тем, что клиент может как добавить, так и забрать часть денег из портфеля. Это означает, что изменение рыночной стоимости портфеля за период, выраженное в процентах, не всегда является адекватной мерой доходности портфеля за данный период.

Для измерения доходности портфеля важным является то, в какой момент вносятся или изымаются деньги. Если данные действия производятся прямо передконцом рассматриваемого периода, то вычисление доходности нужно производить с помощью коррекции конечной рыночной стоимости портфеля. В случае внесения денег конечная стоимость должна быть уменьшена на величину внесенной суммы, как это и было проделано в предыдущем примере. В случае изъятия денег конечная стоимость должна быть увеличена на изъятую сумму.

Если внесение или изъятие денег происходит сразу посленачала рассматриваемого периода, то доходность портфеля должна быть рассчитана с помощью коррекции его исходной рыночной стоимости. В случае внесения денег исходная стоимость должна быть увеличена на внесенную сумму, а в случае изъятия уменьшена на величину изъятой суммы. [9,440]

Определение годовой доходности портфеля может быть осуществлено двумя способами. Можно использовать обыкновенное суммирование квартальной доходности. Однако более точным значением годовой доходности будет являться ставка, исчисленная по формуле сложных процентов, так как в ней учитывается стоимость одного рубля в конце года при условии, что он был вложен в начале года, и предполагается возможность, реинвестирования как самого рубля. Так и любой прибыли, полученной на него в начале каждого нового квартала:

Годовая доходность = [(1+r1)(1+ r2)(1+ r3)(1+ r4)] – 1

Для оценки эффективности управления портфелем необходимо также оценить уровень его риска за выбранный временной интервал. Обычно оценивают два вида риска: рыночный с помощью бета-коэффициента, и общий, измеряемый стандартным отклонением. Правильный выбор анализируемого риска имеет большое значение. Если оцениваемый портфель инвестора является его единственной инвестицией, то наиболее подходящей мерой риска будет общий риск, измеряемый стандартным отклонением. Если же инвестор имеет несколько финансовых активов, то правильным будет оценка рыночного риска портфеля, измеряемого бета-коэффициентом, и его влияния на общий уровень риска.

Для оценки общего риска портфеля за выбранный временной интервал используется формула:

,где

,где

r pt – доходность портфеля за период t;

ar p — средняя доходность портфеля;

- T – количество периодов, на которые разбит временной интервал.

Средняя доходность портфеля определяется по формуле:

(2.3)

(2.3)

Из двух портфелей, обладающих одинаковым уровнем дохода, предпочтительным будет тот, который имеет наименьший риск и/или срок инвестирования. В случае, когда у портфелей одинаковый срок и/или риск, выбирается тот, который обладает наибольшей доходностью[14,996].

Для того чтобы определить лучший портфель, инвестор должен оценить ожидаемую доходность, дюрацию и стандартное отклонение каждого портфеля. Важным показателем является дюрация, которая помогает выбрать оптимальный вариант формирования портфеля долговых ценных бумаг. Сравнивать портфели только по их абсолютной доходности, как правило, неправильно. Например, если один портфель имеет доходность 150% годовых, а другой — 100%, то результаты первого портфеля могут показаться предпочтительнее. Однако, если риск первого портфеля вдвое превышает риск второго, то второй портфель более эффективен[12,193].

2.3. Проблемы инвестиционного портфеля

Одной из проблем инвестиционного портфеля является проблема внутренней организации структур, занимающихся портфельным менеджментом. Некоторые банки, включая крупные региональные, до сих пор не имеют доступного отслеживания и управления собственным портфелем. В таких условиях долгосрочное планирование развития банка становится затруднительным[3, с.174].

Хотя в последнее время создаются отделы и управления портфельного инвестирования во многих банках, это все еще не является стандартной практикой. Из-за отсутствия общей концепции отдельные подразделения банков не всегда осознают возможности эффективного управления портфелем активов и пассивов, а также клиентским портфелем[11,78].

Введение

В 1998 году стала актуальной проблема прозрачности действий управляющих и их ответственности перед клиентами. Особенно в сегменте небанковских доверительных управляющих наблюдалась неточная дифференциация между средствами управляющего и средствами клиентов. Помимо этого, ведение синтетического учета нескольких портфелей и группировка договоров и платежей по типу актива, а не по принадлежности операции к конкретному клиенту, также вносили свою долю неясности в деятельность управляющих.

Проблемы математического моделирования и управления портфелями ценных бумаг

Формирование и управление портфелем ценных бумаг является сложным финансовым объектом с основой в теории. В этом контексте возникают проблемы математического моделирования и прогнозирования, особенно с использованием статистического аппарата. Хотя в некоторых случаях можно применять более простые приемы для определенных элементов «портфельного подхода», но всегда возникают серьезные задачи в расчетах и исследованиях. Не существует универсального подхода к решению всех этих задач, и каждый конкретный случай требует модификации базовых моделей.

Один подход решает проблемы прогнозирования и формализации риска и доходности, однако степень реалистичности прогноза и вероятность ошибки зависят от полноты статистической информации и влияния изменения макропараметров на рынке.

Проблемы оптимизационных задач

Одна из основных проблем связана с выбором основного критерия оптимизации при формировании портфеля. Часто в качестве целевых функций выступают доходность и риск, а остальные параметры используются как ограничения.

Поскольку портфель, формируемый инвестором, состоит из набора различных ценных бумаг, его доходность и риск будут зависеть от доходности и риска каждой отдельной ценной бумаги.

Ожидаемая доходность портфеля может быть вычислена двумя способами. Первый способ основан на основании стоимостей на конце периода и заключается в вычислении ожидаемой цены портфеля в конце периода и уровня доходности:

, где

, где

r p –ожидаемая доходность портфеля;

W 0 — начальная стоимость портфеля;

W 1 – ожидаемая стоимость портфеля в конце периода.

Второй способ построен на использовании ожидаемой доходности ценных бумаг и включает вычисление ожидаемой доходности портфеля как средневзвешенной ожидаемых доходностей ценных бумаг, входящих в портфель. Относительные рыночные курсы ценных бумаг портфеля используются в качестве весов: (12, стр.164)

, где

, где

x i – доля начальной стоимости портфеля, инвестированная в i ценную бумагу;

r i – ожидаемая доходность i ценной бумаги;

- N – количество ценных бумаг в портфеле.

Инвестор, который желает получить наибольшую возможную доходность, должен иметь портфель, состоящий из одной ценной бумаги, у которой ожидаемая доходность наибольшая. Однако если диверсифицировать свой портфель, т.е. включить в него несколько ценных бумаг, то можно снизить риск.[18,24]

Инвестиционный риск портфеля, Ожидаемый риск портфеля

Для определения взаимосвязи и направления доходностей ценных бумаг используют показатель конвертации и коэффициент корреляции.

, где

, где

σ xy – ковариация доходности ценных бумаг X и Y;

r xi — норма дохода по ценной бумаге X в i период;

r y i –ожидаемая норма дохода по ценной бумаге Y в i период;

- N – число наблюдений (периодов) за доходностью ценных бумаг [источник 5,198]

Ковариация является статистической мерой взаимосвязи между доходностями ценных бумаг. Положительное значение ковариации свидетельствует о том, что доходность ценных бумаг изменяется в одном направлении, тогда как отрицательное значение указывает на обратную зависимость. Нулевое значение ковариации означает, что взаимосвязь между доходностями активов отсутствует.

Заключение

В данной курсовой работе были рассмотрены основные принципы формирования инвестиционного портфеля и способы управления им. Принципами формирования инвестиционного портфеля являются безопасность и доходность вложений, их рост и ликвидность. Основная цель любого инвестора — найти наиболее приемлемое сочетание доходности и рисков.

Объектами портфельного инвестирования могут быть различные ценные бумаги, такие как акции, облигации, производные виды ценных бумаг, а также денежные средства. Объемы бумаг в портфеле могут быть разными, и в зависимости от состава портфеля он может приносить как доход, так и убытки, обладая определенной степенью риска.

При формировании инвестиционного портфеля инвестору важно:

- Выбрать адекватные ценные бумаги, то есть такие, которые обеспечивают максимально возможную доходность и минимально допустимый риск.

- Определить, в ценные бумаги каких эмитентов следует вкладывать денежные средства.

Диверсификация инвестиционного портфеля является еще одним важным аспектом. Инвестору целесообразно вкладывать деньги в различные ценные бумаги, а не в один вид, чтобы снизить риск вложений. Однако диверсификация должна быть разумной и умеренной, чтобы избежать лишних расходов на отслеживание информации для принятия инвестиционных решений.

Оценка эффективности управления портфелем, проведенная определенным образом, может способствовать лучшему соблюдению интересов клиента со стороны инвесторов, что в будущем может положительно сказаться на управлении портфелем. Для оценки эффективности управления портфелем необходимо измерить доходность и уровень риска.

Формируя свой портфель, инвестор должен иметь, некоторый механизм отбора для включения в портфель тех или иных видов ценных бумаг, т. е. уметь оценивать их инвестиционные качества посредством методов фундаментального и технического анализа.Основной задачей методов служит выявление среди множества ценных бумаг той их совокупности, в которую можно инвестировать средства, не подвергая свои вложения высокому риску.

Расчетная часть

Задача 4

Рассматривается возможность приобретения еврооблигаций ОАО «Нефтегаз». Дата выпуска – 16.06.2008 г. Дата погашения – 16.06.2015 г. Купонная ставка – 10%. Число выплат – 2 раза в год. Требуемая норма доходности (рыночная ставка) – 12 % годовых. Сегодня 15.11.2009 г. Средняя курсовая цена – 102,70.

А) Определить дюрацию этой облигации на дату совершения сделки., В) Как изменится цена облигации, если рыночная ставка: а)возрастет на 1,75 %; б) упадет на 0,5 %.

Решение

1. Принимаем, что цена погашения равно номиналу: F = N .

Принимаем номинал облигации за 1 ед. N =1 .

Срок облигации n =7 лет

Всего выплат m * n =2*7=14

Всего оставшихся выплат: 11

2. Определим дюрацию еврооблигации:

;

;

.

.

3. Определим рыночную цену облигации:

;

;

4. Определим рыночную цену облигации при росте ставки на 1,5 %, или до 13,5% ( r =0,135) :

;

;

5. Определим рыночную цену облигации при падении ставки на 0,5% или до 11,5% ( r =0,115):

Задача 8

Обыкновенные акции предприятия «К» продаются по 50.00. Ожидаемый дивиденд равен 2,50.

Определите доходность инвестиции, если ожидаемый ежегодный рост дивидендов составит: а) 0%; б) 5%; в) 12%.

Решение

а) ![]()

б) ![]()

в) ![]()

Задача 15

Имеются следующие данные о значении фондового индекса и стоимости акции ОАО «Авто».

| Период | Индекс | ОАО «Авто» |

| 245,5 | 21,63 | |

| 1 | 254,17 | 28,88 |

| 2 | 269,12 | 31,63 |

| 3 | 270,63 | 34,50 |

| 4 | 239,95 | 35,75 |

| 5 | 251,99 | 39,75 |

| 6 | 287,31 | 42,35 |

| 7 | 305,27 | 40,18 |

| 8 | 357,02 | 44,63 |

| 9 | 440,74 | 41,05 |

| 10 | 386,16 | 42,15 |

| 11 | 390,82 | 42,63 |

| 12 | 457,12 | 43,75 |

А) Определить среднюю доходность и бета коэффициент для акции ОАО «Авто»., В) Построить график линии

Решение

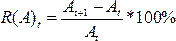

1. Определим доходность индекса в различных периодах:  .

.

— Определим доходность акций в различных периодах:  .

.

| Период | Индекс, J | ОАО «Авто» | Доходность индекса, R(Jt), % | Доходность акции R(A)t, % | R(Jt)*R(A)t | 2 [R(Jt)] |

| 245,5 | 21,63 | |||||

| 1 | 254,17 | 28,88 | 3,53 | 33,51 | 118,29 | 12,46 |

| 2 | 269,12 | 31,63 | 5,90 | 9,52 | 56,17 | 34,81 |

| 3 | 270,63 | 34,50 | 0,56 | 9,07 | 5,08 | 0,31 |

| 4 | 239,95 | 35,75 | -11,33 | 3,62 | -41,01 | 128,37 |

| 5 | 251,99 | 39,75 | 5,01 | 11,19 | 56,06 | 25,10 |

| 6 | 287,31 | 42,35 | 14,02 | 6,54 | 91,69 | 196,56 |

| 7 | 305,27 | 40,18 | 6,25 | -5,12 | -32 | 39,06 |

| 8 | 357,02 | 44,63 | 16,95 | 11,07 | 187,64 | 287,30 |

| 9 | 440,74 | 41,05 | 23,44 | -8,02 | -187,99 | 549,43 |

| 10 | 386,16 | 42,15 | -12,38 | 2,68 | -33,18 | 153,26 |

| 11 | 390,82 | 42,63 | 1,20 | 1,13 | 1,36 | 1,44 |

| 12 | 457,12 | 43,75 | 16,96 | 2,63 | 44,60 | 287,64 |

| СУММА | 70,11 | 77,82 | 266,71 | 1715,74 | ||

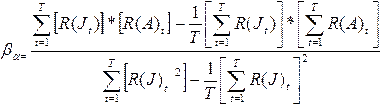

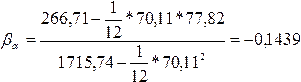

2. Определим бета-коэффициент акции:

;

;

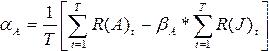

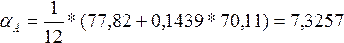

3. Определяем параметр ![]() представляющий нерыночное составляющее доходности актива А :

представляющий нерыночное составляющее доходности актива А :

4. Подставляем найденные значения в линейную регрессионную модель CAMP:

![]()

![]()

При подстановке получаем следующие значения:

| R(At) | R(Jt) |

| 6,82 | 3,53 |

| 6,48 | 5,90 |

| 7,25 | 0,56 |

| -8,96 | -11,33 |

| 6,60 | 5,01 |

| 5,31 | 14,02 |

| 6,43 | 6,25 |

| 4,89 | 16,95 |

| 3,956 | 23,44 |

| 9,11 | -12,38 |

| 7,15 | 1,20 |

| 4,89 | 16,96 |

5. Строим график линии SML для акции ОАО «Авто».

Задача 18

Анализ опционов на акции

В данной задаче рассматривается сценарий, в котором текущая цена акции составляет 90.00 и может измениться в будущем. С вероятностью 70% она увеличится до 100.00, а с вероятностью 30% снизится до 60.00. Цена исполнения опциона «колл» составляет 80.00.

Решение:

Исходные данные:

- S’ = 100 (цена акции в случае роста)

- w’ = 0.7 (вероятность роста)

- S» = 60 (цена акции в случае падения)

- w» = 0.3 (вероятность падения)

- S0 = 80 (цена исполнения опциона)

- K = 90 (текущая цена акции)

Математическое ожидание цены акции S:

| μ = w’ S’ + w» S» = 0.7 * 100 + 0.3 * 60 = 70 + 18 = 88 |

Ожидаемая цена опциона в момент исполнения:

| V = w’ V’ + w» V» = 0.7 * 20 + 0.3 * 0 = 14 |

Безрисковый портфель:

Для создания безрискового портфеля, состоящего из δ акций и продажи 1 опциона колл, используется следующая система уравнений:

| δS’ — V’ = p |

| δS» — V» = p |

Где p – цена портфеля. Эта цена одинакова для обоих исходов, поэтому:

| δS’ — V’ = δS» — V» |

Отсюда получаем:

| δ * 100 — 20 = δ * 60 — 0 |

| δ = 0.5 |

Коэффициент хеджирования (Hedge Ratio) δ равен изменению цены опциона при изменении цены базового актива на 1.

Итак, безрисковый портфель состоит из 0.5 акций и продажи 1 опциона колл.

Цена опциона в момент t=0 равна стоимости безрискового портфеля в момент t=0:

| δ S» = δ * 60 = 30 |

Список литературы:

- Абрамова А.Е. Инвестиционные фонды: доходность и риски, стратегии управления портфелем, объекты инвестирования в России. – М.: Альпина Бизнес Букс, 2005. – 416с.

- Алексеев М.Ю. Рынок ценных бумаг: Учебник. – М.: 1997. – 308с.

- Аньшин В.М. Инвестиционный анализ: Учеб. — практич. пособие. – 2-е изд. испр. – М.: Дело, 2002. – 280с.

- Бакрунов Ю.О. Проблемы эффективного управления инвестиционным портфелем // Региональная экономика. – М.: 2007, №5(44).

— 71-78 с.

- Бочаров В.В. Инвестиции: Учеб. пособие для вузов. – СПб.: Питер, 2003. – 288с.

- Валдай С.В., Воробьев П.П. и др. Инвестиции: Учебник. – М.: Велби, изд-во Проспект, 2003. – 440с.

Инвестиции в современной экономике

Инвестиции играют важную роль в современной экономике, и множество исследований и учебных материалов посвящены этой теме. В данной работе мы рассмотрим ключевые аспекты инвестирования, его сущность, виды и механизм функционирования.

Сущность инвестиций

Инвестиции представляют собой финансовые вложения с целью получения прибыли в будущем. Важным аспектом инвестирования является риск, связанный с возможной потерей вложенных средств. Однако правильное управление рисками и диверсификация портфеля инвестиций позволяют инвесторам максимизировать свои доходы и минимизировать потери.

Виды инвестиций

Существует несколько видов инвестиций, каждый из которых имеет свои особенности:

- Прямые инвестиции включают в себя вложения в реальные активы, такие как недвижимость или предприятия. Они требуют активного участия инвестора в управлении.

- Портфельные инвестиции осуществляются через покупку ценных бумаг, таких как акции и облигации. Инвесторы становятся собственниками части компаний.

- Инвестиции в финансовые инструменты включают в себя вложения в деривативы, валютный рынок и другие финансовые продукты.

Механизм функционирования инвестиций

Инвестиционный процесс включает в себя несколько этапов, начиная с анализа рынка и выбора активов для инвестирования. Затем следует оценка рисков и ожидаемой доходности. После этого инвесторы могут создать оптимальный портфель, учитывая свои цели и уровень риска.

Важно отметить, что инвестиции требуют постоянного мониторинга и анализа, чтобы адаптировать стратегию к изменяющимся условиям рынка.

Выводы

Инвестиции играют важную роль в современной экономике, предоставляя возможность как увеличения капитала, так и риска потери. Понимание сущности инвестиций, их видов и механизма функционирования позволяет инвесторам принимать обоснованные решения и достигать своих финансовых целей.