Одним из важнейших инструментов осуществления экономической политики государства всегда были и продолжают оставаться налоги. Особенно наглядно это проявлялось в период перехода от командно-административных методов управления к рыночным отношениям, когда в условиях сузившихся возможностей государства оказывать воздействие на экономические процессы налоги становятся реальным рычагом государственного регулирования экономики.

Во всех государствах, при всех общественных формациях налоги в первую очередь выполняли фискальную функцию, т.е. обеспечивали финансирование общественных расходов и, прежде всего — расходов государства. В течение последних десятилетий заметное развитие получили социальная и регулирующая функции.

Система региональных и местных налогов обладает уникальным характером, сочетающим в себе как воздействие федерального центра на формирование в законченном виде работоспособной поэлементной модели каждого регионального и местного налога, так и влияние территориальных органов власти на параметры отдельных элементов данных налогов в целях оперативного финансового реагирования на изменения социально-экономических условий на уровне субъектов РФ и муниципальных образований.

В связи с отменой большинства региональных и местных налогов, актуальным становится вопрос о дополнительном финансировании региональных и местных бюджетов, по причине того, что доля региональных и местных налогов слишком мала, для самостоятельного функционирования регионов на эти средства.

Актуальность выбранной темы характеризуется тем, что одним из важнейших условий стабилизации финансовой системы любого государства является обеспечение устойчивого сбора налогов, надлежащей дисциплины налогоплательщиков.

Объектом курсовой работы выступают местные и региональные налоги.

Цель работы состоит в том, чтобы, опираясь на теоретико-методологические основы анализа, выявить особенности уплаты местных и региональных налогов.

Поставленная цель обуславливает решение следующих задач :

выявить место и роль региональных и местных налогов в налоговой системе РФ;

- классифицировать региональные и местные налоги в соответствии с НК РФ;

- проследить развитие и реформирование изучаемых налогов;

- провести анализ современного состояния региональных и местных налогов;

- предложить направления совершенствования региональных и местных налогов.

1. Место и роль региональных и местных налогов в налоговой системе РФ

.1 Состав и целевое назначение региональных и местных налогов

Местные налоги и сборы

... местные налоги и сборы на примере МНС по г. Шадринску. Предмет исследования – процесс местных налогов и сборов. Цель дипломного проекта состоит в том, чтобы, опираясь на теоретико-методологическую основу выявить особенности системы местных налогов и сборов. ... большое число налогов и различных других платежей на различных уровнях: федеральном, региональном и местном. Государство может воздействовать ...

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (п. 1 ст. 8 Налогового кодекса РФ).

[1]

В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные налоги и сборы, налоги и сборы субъектов Российской Федерации (региональные налоги и сборы) и местные налоги и сборы .

Объектом изучения данной курсовой работы являются региональные и местные налоги.

Региональными признаются налоги и сборы, устанавливаемые НК РФ и законами субъектов Российской Федерации, вводимые в действие в соответствии с НК РФ законами субъектов Российской Федерации и обязательные к уплате на территориях соответствующих субъектов Российской Федерации. При установлении регионального налога законодательными (представительными) органами субъектов Российской Федерации определяются следующие элементы налогообложения: налоговые ставки в пределах, установленных НК РФ, порядок и сроки уплаты налога, а также формы отчетности по данному региональному налогу. Иные элементы налогообложения устанавливаются НК РФ. При установлении регионального налога законодательными (представительными) органами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком. [3]

Региональные налоги аккумулируются в региональных бюджетах и используются субъектом РФ для выполнения своих функций.

К региональным налогам относятся:

- налог на имущество организаций;

- налог на игорный бизнес;

- транспортный налог.

Рассмотрим основные моменты каждого из региональных налогов более подробно:

Транспортный налог является одним из региональных налогов и устанавливается НК и законами субъектов Российской Федерации «О транспортном налоге».

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Не являются объектом налогообложения:

- весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном реестре судов. [8]

Налогоплательщиками налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Налогообложение имущества физических лиц

... настоящей дипломной работе является порядок взимания и формирования налога на имущество физических лиц, проблемы собираемости налога. Методологической и теоретической основой данной работы являются: Налоговый кодекс Российской Федерации, регулирующий порядок взимания налога на имущество физических ...

Не признаются налогоплательщиками лица, являющиеся организаторами XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, а также лица, являющиеся маркетинговыми партнерами Международного олимпийского комитета, в отношении транспортных средств, принадлежащих им на праве собственности и используемых исключительно в связи с организацией и (или) проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи и развитием города Сочи как горноклиматического курорта.

Налог на имущество организаций.

Налогоплательщиками налога признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со статьей 374 НК.

Объектами налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378 и 378.1 Налогового Кодекса.

Объектами налогообложения для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, признаются движимое и недвижимое имущество, относящееся к объектам основных средств, имущество, полученное по концессионному соглашению.

Объектами налогообложения для иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, признаются находящееся на территории Российской Федерации и принадлежащее указанным иностранным организациям на праве собственности недвижимое имущество и полученное по концессионному соглашению недвижимое имущество. [2]

Не признаются объектами налогообложения:

- земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

— имущество, принадлежащее на праве оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации.

Косвенное налогообложение в Российской Федерации и пути его дальнейшего развития

... косвенного налогообложения в Российской Федерации; выявить проблемы косвенного налогообложения на современном этапе; проанализировать состав и динамику налоговых платежей по НДС и акцизам, администрируемых УФНС России по Республике Мордовия; дать оценку собираемости косвенных налогов в ... оптимизация косвенного налогообложения товаров, работ, услуг в России в целях упорядочения и дальнейшего развития ...

Налог на игорный бизнес.

Игорный бизнес — предпринимательская деятельность, связанная с извлечением организациями или индивидуальными предпринимателями доходов в виде выигрыша и (или) платы за проведение азартных игр и (или) пари, не являющаяся реализацией товаров (имущественных прав), работ или услуг.

Налогоплательщиками этого регионального налога признаются организации или индивидуальные предприниматели, которые ведут предпринимательскую деятельность в сфере игорного бизнеса.

Объектами налогообложения являются: игровой стол; игровой автомат; касса тотализатора; касса букмекерской конторы.

Каждый объект налогообложения подлежит регистрации в налоговом органе по месту установки (месту нахождения пункта приема ставок букмекерской конторы или тотализатора, процессингового центра тотализатора или процессингового центра букмекерской конторы) этого объекта налогообложения не позднее чем за два дня до даты установки (открытия пункта приема ставок букмекерской конторы или тотализатора, процессингового центра тотализатора или процессингового центра букмекерской конторы) каждого объекта налогообложения. Регистрация проводится налоговым органом на основании заявления налогоплательщика о регистрации объекта (объектов) налогообложения с обязательной выдачей свидетельства о регистрации объекта (объектов) налогообложения. Формы заявления и свидетельства утверждаются Министерством финансов Российской Федерации.

Налоговым периодом по налогу на игорный бизнес признается календарный месяц.

В современных условиях одним из важнейших рычагов, регулирующих финансовые поступления в бюджеты субъектов Российской Федерации, становятся региональные налоги. Они призваны обеспечить регионы финансовыми ресурсами, необходимыми для решения важнейших экономических и социальных задач. Посредством налогов, льгот и финансовых санкций, являющихся неотъемлемой частью системы налогообложения, правительство региона воздействует на экономическое поведение предприятий, стремясь создать при этом равные условия всем участникам общественного воспроизводства.

Местными признаются налоги и сборы, устанавливаемые НК РФ и нормативными правовыми актами представительных органов местного самоуправления, вводимые в действие в соответствии с НК РФ нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территориях соответствующих муниципальных образований. [4]

К местным относятся следующие налоги:

- налог на имущество физических лиц;

- земельный налог.

Рассмотрим их подробнее.

Налог на имущество физических лиц.

Плательщиками данного налога являются граждане РФ, иностранные граждане и лица без гражданства, то есть физические лица, имеющие на территории РФ в собственности следующее имущество: жилые дома, квартиры, дачи, гаражи и другие строения, помещения и сооружения.

Роль налога на имущество в формировании местных бюджетов в Республике Казахстан

... актуальность выбранной темы. Цель данной работы - рассмотреть все основные особенности налога на имущество: его развитие, становление, действующую практику по обложению имущества в Республике Казахстан и за рубежом. Так как налог на имущество является местным налогом, то ...

Объектом обложения указанным налогом является перечисленное выше имущество, находящееся в собственности физических лиц.

Земельный налог.

Земельный налог устанавливается Налоговым Кодексом и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие и прекращает действовать в соответствии с Налоговым Кодексом и нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований.

В городах федерального значения Москве и Санкт-Петербурге налог устанавливается НК РФ и законами указанных субъектов Российской Федерации, вводится в действие и прекращает действовать в соответствии с НК РФ и законами указанных субъектов Российской Федерации и обязателен к уплате на территориях указанных субъектов Российской Федерации.

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог.

Не признаются объектом налогообложения:

- земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия;

- земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленные для обеспечения обороны, безопасности и таможенных нужд;

- земельные участки из состава земель лесного фонда;

- земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда.

Налогоплательщиками налога признаются организации и физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со статьей 389 Налогового Кодекса, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, если иное не установлено настоящим пунктом.

В условиях современной российской экономики роль местных налогов и сборов объективно возрастает, поскольку они в значительной мере формируют финансовую базу местных органов самоуправления, а величины объемов налоговых поступлений непосредственно связаны с решением основных социально-экономических проблем населения. Переход к рынку передал функции финансового обеспечения социальной защиты местным бюджетам, придал им особое значение, расширил рамки, выдвинул в разряд приоритетных решение задач обеспечения прожиточного минимума социально незащищенных групп населения, защиты от безработицы, поддержания функционирования жилищно-коммунального хозяйства.

1.2 Развитие и реформирование местных и региональных налогов и сборов

Налоговая практика в РФ показала, что со своей ролью система местного налогообложения не справляется. Поступления местных налогов и сборов в местные бюджеты незначительны. Это свидетельствует о серьезном ослаблении налоговой базы, высокой доле централизации доходов, формируемых на местах.

Понятие и роль налогов в Российской Федерации

... о налогах и (или) сборах, то применяются правила и нормы международных договоров РФ. В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные налоги и сборы, налоги и сборы субъектов РФ (региональные налоги и сборы) и местные налоги и сборы. ...

Для оздоровления местных бюджетов большое значение имеет изучение исторического опыта функционирования налогов.

Институт местных налогов, как и налогов вообще, имеет длительную историю развития. Налоги появились вместе с государством и использовались им в качестве основного источника для финансового обеспечения его функций и задач. Функции и задачи государства со временем принимали новые черты, но главное предназначение налогов — источник бюджетных средств государства и муниципальных образований — осталось.

В России с начала XIX в. с ростом количества городов возникла потребность в особом способе налогового обеспечения их функционирования. Уже в 1823 г. был введен налог с недвижимого имущества в размере 0,5%. По мере развития городского хозяйства стали возникать новые доходы за счет введения налогов с торговых и ремесленных заведений, акцизных сборов с частных бань, трактиров и т.д.

В 1859 г. ведение местных дел было передано земствам, которые для покрытия расходов получили право взимать специальный налог, или земский сбор, а также иные налоги.

Земства столкнулись с полным отсутствием сведений о стоимости и доходности имущества, что привело к созданию специальной статистической службы, которая занялась оценкой и описанием имущества. Основную часть поступлений земства получали от налогов на недвижимое имущество: земли, леса, фабрики, доходные дома.

Именно в рамках деятельности земств впервые были составлены достаточно полные документы, которые описывали недвижимое имущество как объект налогообложения.

В Российской империи местные налоги имели те же основные черты, что и в большинстве других государств. Основным объектом обложения было недвижимое имущество.

В 1921 г. обособление местного бюджета от государственного было вызвано потребностью его разгрузить. Расширялся круг расходов, переносимых на местный бюджет. Главной целью после восстановительного периода были развитие местного хозяйства. Для усиления доходной базы местных бюджетов был значительно увеличен размер отчислений от общегосударственных доходов и надбавок к ним.

С 1930 г. начался период лишения местных Советов финансовой самостоятельности. В 1930-е гг. сложилась структура налогов местных бюджетов, при этом 1/3 составляли закрепленные налоги, 2/3 — регулирующие.

Дальнейшее развитие бюджетное законодательство в области местного налогообложения получило в конце 50-х — в начале 60-х гг., когда были четко регламентированы бюджетные права Союза и республик. Было отмечено главное назначение местных налогов, заключающееся в обеспечении необходимыми денежными средствами финансирования хозяйственного и культурного строительства.

В 2001 году из ранее установленных налогов были сохранены три — земельный налог, налог на имущество физических лиц и налог на рекламу. По ныне действующему Налоговому Кодексу к местным налогам относятся земельный налог и налог на имущество физических лиц. [7]

Согласно Налоговому Кодексу РФ, принятому в 2001, к региональным налогам относился: налог на имущество организаций; налог на недвижимость; дорожный налог; транспортный налог; налог с продаж; налог на игорный бизнес; региональные лицензионные сборы.

К местным налогам относились: земельный налог; налог на имущество физических лиц; налог на рекламу; налог на наследование и дарение; местные лицензионные сборы.

При введение в действие налога на недвижимость прекращается действие на территории соответствующего субъект РФ налога на имущество организаций, налога на имущество физических лиц и земельного налога.

Но со дня принятия нового Налогового кодекса РФ произошли кардинальные изменения.

2. Формирование местных и региональных налогов, .1 Методика расчета, порядок уплаты в бюджет региональных налогов

Сегодня роль региональных налогов заключена в том, что они являются одним из источников формирования регионального бюджета. Со стороны налоговых органов и правительства регионов им уделяется большое внимание. Особенность региональных налогов, заключена в том, что на федеральном уровне устанавливаются общие принципы его исчисления, а ставки налога и состав льгот, предоставляемых по налогу, определяются региональным законодательством.

Необходимо рассмотреть методику расчета и порядок уплаты в бюджет каждого регионального налога.

Налог на имущество организаций является одним из наиболее распространенных региональных налогов.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Налоговой базой в отношении объектов недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также в отношении объектов недвижимого имущества иностранных организаций, не относящихся к деятельности данных организаций в Российской Федерации через постоянные представительства, признается инвентаризационная стоимость указанных объектов по данным органов технической инвентаризации.

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу.

Среднегодовая стоимость имущества, признаваемого объектом налогообложения, за налоговый период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, на число месяцев в налоговом периоде, увеличенное на единицу.

Налоговым периодом признается календарный год.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента.

Налоговая декларация представляется

по авансовым платежам по налогу — не позднее 30 календарных дней с даты окончания соответствующего отчетного периода;

- по итогам налогового периода — не позднее 30 марта года, следующего за истекшим налоговым периодом.

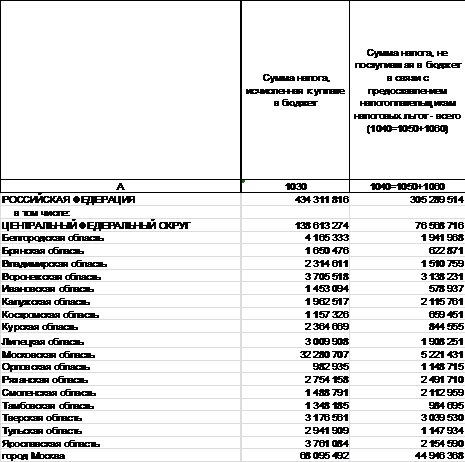

Таблица 1. Налоговая отчетность по налогу на имущество организаций за 2011 год

Анализируя данные налоговой отчетности по ЦФО видно, что сумма налога поступившая в бюджет в связи с предоставлением налоговых льгот, меньше суммы налога, исчисленной в бюджет на 62044558 тыс. руб.

Транспортный налог.

Налоговая база по транспортному налогу определяется:

- в отношении транспортных средств, имеющих двигатели, как мощность двигателя транспортного средства в лошадиных силах;

1) в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, — как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

- в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, — как валовая вместимость в регистровых тоннах;

- в отношении водных и воздушных транспортных средств, не указанных в подпунктах 1, 1.1 и 2 настоящего пункта, — как единица транспортного средства.

Налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал.

Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства в следующих размерах (см Приложение 1)

Согласно принятому закону, с 1 января 2013 г. повышение ставок транспортного налога для автомобилей мощностью от 70 до 225 лошадиных сил (л.с.) составит 5-7 рублей за лошадиную силу. При этом, сохраняется льгота на малолитражные автомобили: владельцы машин с двигателями мощностью до 70 л.с., как и прежде, не будут платить транспортный налог.

Организации-налогоплательщики по итогам налогового периода (календарного года) самостоятельно исчисляют сумму транспортного налога в отношении каждого транспортного средства путем умножения соответствующей налоговой базы на налоговую ставку.

В случае регистрации и (или) снятия с регистрации транспортного средства в течение календарного года расчет суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев владения транспортным средством к 12 — числу календарных месяцев в налоговом периоде.

При этом месяц регистрации транспортного средства независимо от даты (числа) принимается за полный месяц. В аналогичном порядке определяется количество месяцев владения транспортным средством при снятии его с учета.

Транспортный налог необходимо платить по местонахождению транспортных средств (п. 1 ст. 363 Налогового Кодекса РФ), в свою очередь, местонахождением транспортных средств признается место их регистрации (п. 5.2 ст. 83 Налогового Кодекса РФ), поэтому налог на транспортное средство нужно платить по месту регистрации транспортного средства, независимо от того, где физически находится данное транспортное средство.

В каждом субъекте РФ могут быть установлены свои сроки уплаты транспортного налога, однако для организаций срок уплаты налога не может быть ранее (п. 1 статьи 363 и п. 3 статьи 363.1 Налогового Кодекса РФ):

- февраля года, следующего за истекшим налоговым периодом (для годовой суммы транспортного налога);

- последнего числа месяца, следующего за истекшим отчетным периодом (для авансовых платежей по транспортному налогу).

Налоговая инспекция может начислить организации пени, если были нарушены сроки уплаты транспортного налога / авансовых платежей по транспортному налогу (ст. 75, п. 3 ст. 58 Налогового Кодекса РФ).

[1]

Пени = Неуплаченный налог (авансовый платеж) * Количество календарных дней просрочки * 1/300 ставки рефинансирования

Налог на игорный бизнес.

Сумма налога исчисляется налогоплательщиком самостоятельно как произведение налоговой базы, установленной по каждому объекту налогообложения, и ставки налога, установленной для каждого объекта налогообложения.

Налоговые ставки устанавливаются законами субъектов Российской Федерации в следующих пределах:

- за один игровой стол — от 25 000 до 125 000 рублей;

- за один игровой автомат — от 1 500 до 7 500 рублей;

- за один процессинговый центр тотализатора — от 25 000 до 125 000 рублей;

- за один процессинговый центр букмекерской конторы — от 25 000 до 125 000 рублей;

- за один пункт приема ставок тотализатора — от 5 000 до 7 000 рублей;

В разрезе субъектов Российской Федерации, ставки налогов устанавливаются в следующих размерах:

- за один игровой стол — 25 000 рублей;

- за один игровой автомат — 1 500 рублей;

- за один процессинговый центр тотализатора — 25 000 рублей;

- за один процессинговый центр букмекерской конторы — 25 000 рублей;

- за один пункт приема ставок тотализатора — 5 000 рублей;

- за один пункт приема ставок букмекерской конторы — 5 000 рублей.

В случае, если один игровой стол имеет более одного игрового поля, ставка налога по указанному игровому столу увеличивается кратно количеству игровых полей. [5]

2.2 Методика расчета, порядок уплаты в бюджет местных налогов

Земельный налог уплачивают организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) и не могут превышать:

0,3 процента в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

- приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

1,5 процента в отношении прочих земельных участков.

Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом.

Земельный налог, а также авансовые платежи по нему следует уплачивать в бюджет согласно установленным местным законодательством срокам.

Отчетными периодами для налогоплательщиков — организаций и физических лиц, являющихся индивидуальными предпринимателями, признаются первый квартал, второй квартал и третий квартал календарного года.

В отношении земельного участка (его доли), перешедшего (перешедшей) по наследству к физическому лицу, налог исчисляется начиная с месяца открытия наследства. [6]

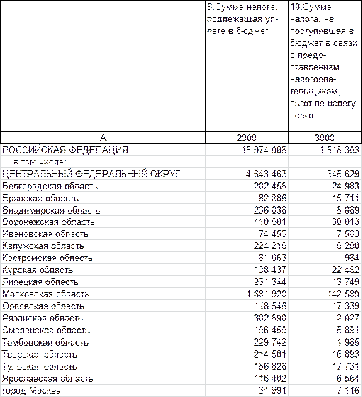

Таблица 2. Налоговая отчетность по земельному налогу за 2011 год

Из таблицы видно, что сумма налога, не поступившая в бюджет в ЦФО в связи с предоставлением льгот значительна — 345629 тыс. руб.

Налог на имущество физических лиц

Налог на имущество физических лиц является местным налогом. Суммы, поступающие от его уплаты, зачисляются в бюджет города или поселения. Налогоплательщик уплачивает данный налог по месту нахождения объекта.

Налог на имущество физических лиц в отличие от большинства действующих в России налогов исчисляется не самим налогоплательщиком, а налоговым органом по месту нахождения объектов налогооблажения.

Сведения, необходимые для исчисления налога, в налоговые органы обязаны бесплатно представлять органы коммунального хозяйства, осуществляющие оценку строений, помещений и сооружений, а также страховые, нотариальные и другие органы в сроки, установленные налоговыми органами.

Налоговый орган обязан выписать платежное извещение и вручить его плательщику налога, Если физическое лицо не проживает по месту нахождения строения, сооружения, помещения, платежное извещение должно быть направлено в налоговый орган по месту жительства физического лица для взыскания налога. За строения, помещения, сооружения налог должен уплачиваться независимо от того, эксплуатируется это имущество или нет.

Налог за 2008-2009 год исчисляется

Таблица 3. Ставки налога на имущество физических лиц

|

Стоимость имущества |

Ставка налога |

|

До 300 тыс. руб. включительно |

0,1 процента |

|

Свыше 300 тыс. руб. до 500 тыс. руб., включительно |

0,3 процента |

|

Свыше 500 тыс. руб.:

|

0,3 -2,0 процента |

Мосгордума приняла закон о повышении с 2013 года ставок налога на имущество физических лиц. В настоящее время этот налог исчисляется исходя из стоимости квартир, однако в расчет берется не рыночная цена жилья, а так называемая инвентаризационная стоимость квартиры, которую определяет БТИ. В частности, владельцы жилых помещений стоимостью до 300 тыс. руб. по оценке БТИ ежегодно платят налог на имущество по ставке 0,1%. Владельцам квартир стоимостью 300-500 тыс. руб. придется платить с 2013 года 0,3% вместо 0,2%.

Налоговые органы, исчислившие налог, обязаны вручить гражданам платежные извещения на уплату указанного налога не позднее 1 — го августа.

Уплата налога производится равными долями в два срока: не позднее 15-го сентября и 15-го ноября.

3. Направления совершенствования региональных и местных налогов

Современной отечественной системе регионального налогообложения присущ целый ряд недостатков и недоработок. На протяжении всей новейшей истории реформирования системы налогообложения в России государство не уделяло должного внимания построению логичной, проработанной и, прежде всего, применимой на практике концепции регионального налогообложения.

Проблемы со своевременным вступлением в силу нормативных правовых актов о новых местных налогах, которые должны быть приняты представительными органами муниципальных образований.

В связи с этим предлагается установить следующее правило относительно порядка вступления в силу таких федеральных законов:

Федеральные законы, устанавливающие новые местные налоги, должны вступать в силу не ранее 1 января года, следующего за годом их принятия, но не ранее трех месяцев со дня их официального опубликования. Увеличение срока с одного до трех месяцев позволит в течение двух месяцев внести изменения в нормативные правовые акты представительных органов местного самоуправления в части установления новых местных налогов и обеспечит не только своевременное их вступление в силу, но и будет способствовать обеспечению более стабильной системы налогов и сборов РФ.

Несмотря на определенную преемственность Российской налоговой системы и её схожесть с системами регионального налогообложения экономически развитых стран, существующая практика взимания платежей по этой группе налогов говорит о наличии существенных недоработок в законодательстве, системе исчисления и взимания имущественных налогов, что значительно снижает эффективность поступления налоговых платежей от этой группы налогов.

Транспортный налог еще в стадии законопроекта вызвал в обществе бурные дискуссии. В настоящее время можно выделить основные проблемы, возникшие с введением транспортного налога.

Собираемость транспортного налога в России составляет около 50%, что связано с недополучением поступлений в бюджет в результате предоставления налоговых льгот, отсутствием достоверной информации о владельцах автотранспортных средств, а также с уклонением от уплаты транспортного налога.

Решить проблему собираемости транспортного налога можно следующим путем.

В соответствии со ст. 360 гл. 28 «Транспортный налог» НК РФ

налоговым периодом по транспортному налогу признается календарный год. При этом отчетные периоды по транспортному налогу предусмотрены только для налогоплательщиков — юридических лиц. Таким образом, налогоплательщиками — физическими лицами сумма транспортного налога уплачивается только по окончании налогового периода. С учетом того, что основную группу плательщиков транспортного налога представляют физические лица, установление сроков уплаты налога в течение налогового периода позволило бы равномерно распределить налоговую нагрузку и снизить задолженность по данному налогу. В связи с этим было бы целесообразно внести изменения в главу 28 «Транспортный налог» Налогового кодекса, предоставляющие право субъектам Российской Федерации устанавливать для налогоплательщиков-физических лиц сроки уплаты транспортного налога в течение налогового периода. Кроме того, необходимо было бы индексировать базовую ставку транспортного налога в соответствии с ежегодным изменением индекса инфляции.

Другой проблемой является то, что действующие ставки транспортного налога не отражают разную степень воздействия легковых, грузовых автомобилей и автобусов на дорожную сеть страны. В большинстве стран при установлении ставок транспортных налогов на большегрузный транспорт, в первую очередь, учитываются вес автомобиля и нагрузка на дорожное полотно, так как эти факторы напрямую связаны с затратами на обслуживание данного транспортного средства дорожной сетью.

Кроме того действующая система ставок транспортного налога не отражают разную степень воздействия легковых, грузовых автомобилей и автобусов на экологию. Данная проблема может быть решена с помощью дифференцированной схемы налогообложения в сфере автотранспорта: взимать крупный налог с владельцев больших, мощных автомобилей, и почти освобождать от него малые автомобили. [12]

Все перечисленные проблемы должны решаться не только на федеральном уровне, но и на уровне субъектов РФ.

Во-первых, необходимо обеспечить качественное и полное информационное взаимодействие территориальных налоговых органов с органами ГИБДД, поскольку эффективность администрирования транспортного налога напрямую зависит от качества и полноты информации, поступающей в налоговые органы.

Во-вторых, в целях повышения эффективности мер принудительного взыскания задолженности по транспортному налогу, целесообразно организовывать работу по участию налоговых инспекторов в ежемесячных рейдах совместно с органами ГИБДД и службой судебных приставов, целью которых является работа с лицами, уклоняющимися от уплаты транспортного налога.

Наиболее существенным региональным налогом является налог на имущество организаций. На уменьшение поступлений этого налога влияют три основных фактора. Во-первых, в Налоговом кодексе РФ по данному налогу установлены федеральные льготы, освобождающие от него имущество, используемое федеральными органами исполнительной власти для нужд обороны, гражданской обороны, обеспечения безопасности и правопорядка.

Во-вторых, до сих пор не регламентированы сроки регистрации имущества. В результате целый ряд имущественных объектов в течение многих лет не попадают в налоговую базу, и с них не уплачивается налог.

Повышение уровня собираемости региональных и местных налогов напрямую зависит от эффективной работы по взысканию задолженности. Активизация в 2010 году работы налоговых органов в данном направлении позволила обеспечить дополнительные поступления в бюджет региона около 600 миллионов задолженности прошлых лет.

Таким образом, необходима разработка законодательных инициатив по отмене на федеральном уровне льгот по данному налогу, установленных Налоговым кодексом Российской Федерации, либо по компенсации из федерального бюджета выпадающих доходов бюджетов субъектов Российской Федерации от применения существующих льгот по налогу на имущество организаций.

В целях обеспечения эффективности налогового контроля за правильностью исчисления и своевременностью уплаты налога на имущество организаций необходимо наладить информационное взаимодействие налоговых органов со службами БТИ.

Помимо транспортного налога и налога на имущество организаций к числу региональных относится также налог на игорный бизнес. Однако, выделение игорных зон на территории РФ привело к тому, что в большинстве субъектов РФ налог на игорный бизнес больше не поступает. Все это привело к снижению доли налоговых доходов бюджетов субъектов РФ в консолидированном бюджете РФ, увеличению федеральной финансовой помощи, что снижает самостоятельность региональных бюджетов.

Актуальность применения местных налогов в той или иной местности зависит в большей степени от размера той доли в местном бюджете, которую составляют собственные доходы того или иного муниципалитета. Чем больше указанная доля и меньше доля дотаций из других бюджетов, тем очевидно большее влияние оказывают местные налоги на благополучие муниципального образования.

Система местных налогов и сборов является составной частью налоговой системы РФ. Их основная задача — создание стабильных источников формирования доходов бюджетов.

Местное налогообложение наряду с мобилизацией финансовых ресурсов в бюджет должно обеспечить в условиях рыночной экономики достижение поставленных экономических и социальных целей в процессе местного развития.

Действующее федеральное законодательство чрезмерно ограничивает налогово-бюджетные полномочия органов власти субъектов РФ. Региональные и местные налоги и сборы покрывают лишь 15 процентов расходных потребностей региональных и местных бюджетов. Говоря об актуальности этой проблемы, можно привести для сравнения данные: в 1998 году в России действовали 23 местных налогов и сборов, доходы от которых составляли 97 процентов всех доходов муниципальных образований. В настоящее время осталось только 3 региональных и 2 местных налога. Причем на федеральном уровне остаются наиболее стабильные налоги (НДС, акцизы).

Регионам остаются наиболее трудно собираемые налоги.

В частности, целесообразно «переместить» некоторые региональные налоги, например, транспортный и налог на имущество организаций, в перечень местных. Учитывая мировой опыт, а также большую долю налоговых поступлений, основным доходным источником муниципалитетов должен стать налог на доходы физических лиц, который целесообразно также отнести к местным налогам. При этом необходимо, чтобы этот налог платился по месту жительства граждан, то есть по месту получения ими бюджетных услуг. Многие проблемы взаимоотношения муниципалитетов, когда гражданин работает на территории одного муниципалитета, а живет на территории другого, в этом случае будут решены.

Заключение

Итак, региональными признаются налоги и сборы, устанавливаемые НК РФ и законами субъектов Российской Федерации, вводимые в действие в соответствии с НК РФ законами субъектов Российской Федерации и обязательные к уплате на территориях соответствующих субъектов Российской Федерации, а местными признаются налоги и сборы, устанавливаемые НК РФ и нормативными правовыми актами представительных органов местного самоуправления, вводимые в действие в соответствии с НК РФ нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территориях соответствующих муниципальных образований.

В первой главе мной рассмотрены основные элементы региональных налогов, их целевое назначение и развитие, во второй — методика расчета и уплаты каждого налога, а в третьей главе — направления совершенствования региональных и местных налогов.

К сожалению, региональное налогообложение сталкивается с рядом проблем, в частности: со снижением налоговых поступлений в бюджеты субъектов из за отмены большинства региональных налогов; ограниченностью полномочий региональных властей; многочисленные судебные издержки по вопросам уклонения от уплаты налогов, просрочки платежей и т.д.

Список литературы

1. Конституция Российской Федерации: Принята всенародным голосованием 12 дек. 1993 г.-М.; Юрид. лит., 1993. — 64 с.

2. Бюджетный кодекс Российской Федерации. Федеральный закон от 31 июля 1998 г. №145-Ф3.

3. Бочаров В.В. Финансы/В.В. Бочаров — СПб: Питер, 2008. -192 с.

. Врублевская О. Бюджетная система РФ: Учебник для вузов/ О. Врублевская, М.В. Романовский. — СПб.: Питер, 2008 — 576 с.

. Бюджетная система России: Учебник для вузов / Под ред. Г.Б. Поляка — 2-е изд., перераб. и доп.-М.:ЮНИТИ — ДАНА 2008. — 703 с.

6. Финансы и кредит: Учебник / Под ред. проф. М.В. Романовского. — 2-е изд., перераб. и доп. — М.:Изд — во Юрайт; Высшее образование, 2009. — 609 с.

. Финансы. Денежное обращение. Кредит: Учебник для вузов / Под ред. Г.Б. Поляка. — 3-е изд., перераб. и доп. — М.: ЮНИТИ — ДАНА, 2009. — 639 с.

8. Финансы: Учебник для вузов / Под ред. Л.А. Дробозиной. — М.:ЮНИТИ, 2002. — 527 с.

. Бюджетное послание Президента России о бюджетной политике в 2012-2014 годах // Финансы. — 2011. — №7. — С. 5-14.

. Кудрин А.Л. Бюджет модернизации экономики России // Финансы. — 2011. №1.

. http://www.grandars.ru/student/nalogi/mestnye-nalogi.html

. http://www.nalkod.ru/statia15

13. http://www.raschet.ru/articles/42/ http://www.interfax.ru/business/news.asp? id=275748

. http://www.nalog.ru/nal_statistik/forms_stat/

. http://www.kadis.ru/kodeks.phtml? kodeks=14&paper=14