Актуальность темы исследования обусловлена тем, что реформирование бюджетно-налоговых отношений является важнейшей составной частью проводимых в России социально-экономических преобразований.

От создания оптимального механизма бюджетно-налоговых отношений, обеспечения действительного сочетания интересов на всех уровнях бюджетной системы, от достижения подлинного финансового равноправия всех органов власти в значительной мере зависит успех экономической стабилизации в стране. Как показывает мировой опыт, создание такого механизма исключительно сложная задача. Тем более сложна она для Российской Федерации, объединяющей 89 субъектов и несколько десятков тысяч муниципальных образований, весьма различных по территории, численности и плотности населения, по уровню созданного экономического потенциала, запасам природных ресурсов. Становление действенного механизма бюджетно-налоговых отношений существенным образом зависит от успехов в повышении эффективности всего общественного производства, от укрепления и расширения налогооблагаемой базы, от роста налоговых поступлений и увеличения доли собственных доходов бюджетов всех уровней.

Цель работы — исследовать особенности бюджетно-налоговой политики российского правительства в условиях мирового финансового кризиса.

Задачи работы:

- Раскрыть сущность бюджетно-налоговой политики;

- Рассмотреть виды фискальной политики;

- Описать бюджетную и налоговую системы Российской Федерации;

- Описать влияние мирового финансового кризиса на бюджетно-налоговую политику России;

- Рассмотреть фискальную политику России в посткризисный период;

- Выделить проблемы фискальной политики России и предложить пути решения проблем.

Объект исследования — бюджетно-налоговая политика России.

Предмет исследования — особенности бюджетно-налоговой политики России в условиях мирового финансового кризиса.

Методологическую и теоретическую основу исследования составляют основные положения макроэкономики, теории рынка, классических и современных теорий государственных финансов и налогообложения, разработки по проблемам экономической сущности бюджетной и налоговой систем и их роли в обеспечении экономического роста, законодательные и нормативные документы, периодические издания, посвященные государственному регулированию общественных финансов и роли налогов в обеспечении государственных функций.

Сберегательный банк России как финансовый посредник

... операции, оказываемые банками. Целью данной курсовой работы является исследование финансовых посредников на примере деятельности Сбербанка РФ, исследование деятельности коммерческих банков как финансовых посредников между предприятиями ... приведенной стоимости. [17, с. 365] В России рынки опосредованных заимствований относят к розничным рынкам. Основными финансовыми посредниками на этих рынках вы

1. Теоретические основы бюджетно-налоговой политики

.1 Сущность бюджетно-налоговой политики

Бюджетно-налоговая (фиска́льная) поли́тика (англ. <#»908040.files/image001.gif»>

- Рис. 1.1 — Виды фискальной политики

Стимулирующая фискальная политика применяется при спаде (рис. 1.1(а)), имеет целью сокращение рецессионного разрыва выпуска и снижение уровня безработицы и направлена на увеличение совокупного спроса (совокупных расходов).

Ее инструментами выступают:

- а) увеличение государственных закупок;

- б) снижение налогов;

- в) увеличение трансфертов.

Сдерживающаая фискальная политика используется при буме (при перегреве экономики) (рис.1.1.(б)), имеет целью сокращение инфляционного разрыва выпуска и снижение инфляции и направлена на сокращение совокупного спроса (совокупных расходов).

Ее инструментами являются:

- а) сокращение государственных закупок;

- б) увеличение налогов;

- в) сокращение трансфертов.

Кроме того, различают фискальную политику:

дискреционную

автоматическую (недискреционную).

Дискреционная фискальная политика — сознательное регулирование государством уровня налогообложения и государственных расходов с целью воздействия на реальный объем национального производства, занятость, инфляцию. При дискреционной фискальной политике в целях стимулирования совокупного спроса (AD) в период спада целенаправленно создается дефицит госбюджета вследствие увеличения G или снижения T. В период подъема создается бюджетный излишек.

Государственные расходы оказывают влияние на AD и обладают мультипликативным эффектом

ВНП = kg G,

где kg = 1/1-MPC — мультипликатор государственных расходов.

Действие налогов, подобно G, обладает мультипликативным эффектом

ВНП = — kt T,

где kt = MPC/MPS — мультипликатор налогов.> kt, так как, например, при сокращении Т потребление увеличивается лишь частично (часть располагаемого дохода идет на увеличение сбережений), тогда как каждая единица прироста G оказывает прямое воздействие на величину ВНП.

Автоматическая фискальная политика связана с действием встроенных (автоматических) стабилизаторов. Встроенные (или автоматические) стабилизаторы представляют собой инструменты, величина которых не меняется, но само наличие которых (встроенность их в экономическую систему) автоматически стабилизирует экономику, стимулируя деловую активность при спаде и сдерживая ее при перегреве.

К автоматическим стабилизаторам относятся:

- подоходный налог (включающий в себя и налог на доходы домохозяйств, и налог на прибыль корпораций);

- косвенные налоги (в первую очередь, налог на добавленную стоимость);

- пособия по безработице;

- пособия по бедности.

Рассмотрим механизм воздействия встроенных стабилизаторов на экономику.

Подоходный налог действует следующим образом: при спаде уровень деловой активности (Y) сокращается, а поскольку налоговая функция имеет вид: Т = tY (где Т — величина налоговых поступлений, t — ставка налога, а Y — величина совокупного дохода (выпуска)), то величина налоговых поступлений уменьшается, а при «перегреве» экономики, когда величина фактического выпуска максимальна, налоговые поступления увеличиваются. Заметим, что ставка налога остается неизменной. Однако налоги — это изъятия из экономики, сокращающие поток расходов и, следовательно, доходов (вспомним модель кругооборота).

Получается, что при спаде изъятия минимальны, а при перегреве максимальны.

Таким образом, из-за наличия налогов (даже аккордных, т.е. автономных) экономика как бы автоматически «остужается» при перегреве и «подогревается» при рецессии. Появление в экономике подоходных налогов уменьшает величину мультипликатора (мультипликатор при отсутствии ставки подоходного налога больше, чем при ее наличии: [1/(1- mpc)] > [1/(1- mpc(1- t)]), что усиливает стабилизационный эффект воздействия на экономику подоходного налога. Очевидно, что наиболее сильное стабилизирующее воздействие на экономику оказывает прогрессивный подоходный налог.

Налог на добавленную стоимость (НДС) обеспечивает встроенную стабильность следующим образом. При рецессии объем продаж сокращается, а поскольку НДС является косвенным налогом, частью цены товара, то при падении объема продаж налоговые поступления от косвенных налогов (изъятия из экономики) сокращаются. При перегреве, наоборот, поскольку растут совокупные доходы, объем продаж увеличивается, что увеличивает поступления от косвенных налогов. Экономика автоматически стабилизируется.

Что касается пособий по безработице и по бедности, то общая сумма их выплат увеличивается при спаде (по мере того, как люди начинают терять работу и нищать) и сокращаются при буме, когда наблюдается «сверхзанятость» и рост доходов. Эти пособия являются трансфертами, т.е. инъекциями в экономику. Их выплата способствует росту доходов, а, следовательно, расходов, что стимулирует подъем экономики при спаде. Уменьшение же общей суммы этих выплат при буме оказывает сдерживающее влияние на экономику.

В развитых странах экономика на 2/3 регулируется с помощью дискреционной фискальной политики и на 1/3 — за счет действия встроенных стабилизаторов.

1.3 Мультипликаторы государственных расходов, налогов и сбалансированного бюджета

Бюджетный мультипликатор (мультипликатор государственных расходов) — отношение изменения реального национального дохода к вызвавшему его изменению государственных расходов.

Равновесный уровень выпуска Y0 может колебаться в соответствии с изменением величины любого компонента совокупных доходов: C, I, G или NX. Увеличение любого из компонентов сдвигает кривую планируемых расходов вверх и способствует росту равновесного уровня выпуска. Снижение любого из компонентов AD сопровождается спадом занятости и равновесного выпуска.

Приращение любого компонента автономных расходов ∆A = ∆(a + i + g + nx) вызывает несколько большее приращение совокупного дохода благодаря эффекту мультипликатора.

Мультипликатор автономных расходов — отношение изменения равновесного ВНП к изменению любого компонента автономных расходов.

= ∆Y/ ∆A,

где m — мультипликатор автономных расходов; ∆Y — изменение равновесного ВНП; ∆A -изменение автономных расходов, независимых от динамики дохода.

Мультипликатор показывает, во сколько раз суммарный прирост (сокращение) совокупного дохода превосходит первоначальный прирост (сокращение) автономных расходов. Однократное изменение любого компонента автономных расходов порождает многократное изменение ВНП.

Если автономное потребление увеличивается на величину ∆Ca, то это увеличивает совокупные расходы и доход (Y) на ту же величину, что, в свою очередь, вызывает вторичный рост потребления на величину MPC*∆Ca. Далее совокупные расходы и доход снова возрастают на величину MPC*∆Ca и т.д. по схеме кругооборота «доходы-расходы».

∆Ca↑ ═› AD↑ ═› Y↑═› C↑═› AD↑ ═› Y↑ ═› C↑ и т.д.

Совокупный доход многократно реагирует на прирост автономных расходов. это означает, что относительно небольшие изменения в величинах могут вызвать значительные изменения в уровнях занятости и выпуска.

Мультипликатор, таким образом, является фактором экономической стабильности, усиливающим колебания деловой активности, вызванные изменениями в автономных расходах. Поэтому одной из основных задач бюджетно-налоговой политики является создание системы встроенных стабилизаторов экономики, которая позволила бы ослабить эффект мультипликации путем относительного снижения величины MPC (предельной склонности к потреблению).

Налоговый мультипликатор — отношение изменения реального национального дохода к вызвавшему его изменению налогов.

Подобно государственным расходам, налоги также приводят к мультипликативному эффекту. Так, при проведении политики сдерживания увеличение налогов делает неизбежным спад национального продукта. Но уменьшение потребления, совокупного спроса и ВНП произойдет на величину меньшую, чем увеличение налогов. Дело в том, что располагаемый доход складывается, как известно, из двух элементов — потребления и сбережения. А потому снижение потребления зависит от предельной склонности к потреблению. Например, если МРС = 3/4, то увеличение налогов на 20 млрд. руб. приведет к сокращению потребления (совокупного спроса, ВНП) на 15 млрд. руб.

Таким образом, налоговый мультипликатор зависит от МРС, а значит, для того, чтобы прогнозировать последствия увеличения налогов (сокращения совокупного спроса), необходимо умножить прирост налоговых поступлений на МРС и взять результат со знаком минус (-20 млрд. руб. х 3/4= -15 млрд. руб.).

Как видим, налоги оказывают менее сильное воздействие на совокупный спрос, чем государственные расходы. Причина: госзакупки — целая составляющая совокупных расходов (С+I+G).

И если они возрастают на 20 млрд. руб., то график совокупных расходов сдвигается вверх на полные 20 млрд. руб. Налоги же воздействуют на совокупные расходы косвенно (они непосредственное влияют лишь на располагаемый доход, а его влияние на изменение потребления и совокупного спроса зависит от МРС).

Если увеличиваются налоги, то в соответствии с основным психологически законом Кейнса сокращается не только (и даже не столько) потребление, сколько сбережение (отказ от сбережений, проедание их).

Если налоги возрастают на 20 млрд. руб., то совокупные расходы сокращаются при МРС=3/4 на 15 млрд. руб. И при Мyg = 2 ВНП снижается на 30 млрд. руб. Для компенсации этого негативного эффекта необходимо увеличение государственных закупок всего на 30/2 = 15 млрд. руб. Но если одновременно и налоги, и государственные закупки увеличиваются на одинаковую величину (20 млрд. руб.), то в соответствии с так называемым мультипликатором сбалансированного бюджета ВНП возрастет.

Мультипликатор сбалансированного бюджета — равное увеличение государственных расходов и налогов вызывает увеличение дохода на величину, равную приросту государственных расходов и налогов.

Предположим, что объем государственных закупок увеличивается от нуля до 100 и на такую же величину возрастают налоги. Инвестиции равны 250, а показатель MPC составляет 0,75. Прирост правительственных расходов почти сразу вызывает увеличение совокупного спроса на 100 единиц. И одновременно прирост налогов сокращает величину располагаемого дохода на 100 единиц. Однако — и этот пункт является здесь ключевым — сокращение располагаемого дохода на 100 единиц уменьшает совокупный спрос только на 75 (0,75? 100), т.е. на величину равную произведению MRC и суммы сокращения располагаемого дохода.

Таким образом, спрос на товары при первоначальном равновесном уровне доходов вырос на 100 единиц (из-за увеличения государственных закупок) и одновременно снизился на 75 (из-за увеличения налогов).

Итак, при исходном уровне доходов равном 1000, совокупный спрос показывает чистый прирост в 25 единиц. Следовательно, выпуск продукции увеличился. И этот прирост равновесного выпуска продукции равен величине мультипликатора 4, помноженной на сумму прироста спроса при исходном уровне выпуска продукции в 1000 единиц.

Государственные расходы возрастают с нуля до 100, и одновременно на 100 единиц увеличиваются налоги. Кривая АД перемещается вверх на 25 пунктов. Новая кривая совокупного спроса АД1 пересекает биссектрису системы координат в точке Е1. Это означает, что равновесный уровень доходов теперь выше, чем он мог бы быть при полном отсутствии государственных расходов и налогообложения. Новый равновесный уровень доходов равен 1100(1000 +4?25).

Наши рассуждения предполагают, что величина прироста равновесного уровня доходов может быть вычислима с помощью стандартной формулы мультипликатора: мультипликатор — прирост расходов при исходном, первоначальном уровне доходов.

Данный пример является хорошей иллюстрацией особого варианта фискальной политики: фискального расширения сбалансированного бюджета, когда и налоги и правительственные расходы увеличиваются на одинаковую величину. В этом случае мы получаем знаменитый эффект действия мультипликатора сбалансированного бюджета.

Мультипликатор сбалансированного бюджета устанавливает, что прирост правительственных расходов, сопровождаемый равными по величине приростом налогов — имеет своим результатом увеличение выпуска продукции.

Причина того, почему объем выпуска продукции увеличивается (вместо того, чтобы оставаться неизменным), состоит в том, что прирост государственных расходов приводит к незамедлительному увеличению совокупного спроса на величину этого прироста, в то время как прирост налогов, как только что могли видеть в приведенном примере, сокращает уровень потребительского спроса на гораздо меньшую величину. Эти два эффекта взятые вместе, действительно приводят к увеличению совокупного спроса и, следовательно, являются причиной роста выпуска продукции.

При неизменном данном уровне инвестицией результат действия мультипликатора сбалансированного бюджета будет еще более специфичен. Как и предполагалось в приведенном выше примере, величина мультипликатора сбалансированного бюджета в этом случае будет в точности равна 1. А это означает, что объем выпуска продукции будет увеличиваться ровно на величину прироста правительственных расходов.

2. Анализ бюджетно-налоговой политики Российской Федерации в условиях мирового кризиса

.1 Бюджетная и налоговая системы Российской Федерации

В Бюджетном кодексе (Федеральный закон от 24 июля 1998 г. № 125-ФЗ) дано следующее определение бюджета: это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций органов государства и местного самоуправления.

Бюджетная система РФ — совокупность бюджетов всех уровней и государственных внебюджетных фондов, основанная на экономических отношениях и государственном устройстве РФ, регулируемая нормами права. Она состоит из бюджетов трех уровней:

- I уровень — федеральный бюджет и бюджеты государственных внебюджетных фондов;

- II уровень — бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов;

- III уровень — местные бюджеты.

Помимо вышеперечисленных видов бюджетов существует еще консолидированный бюджет, который представляет собой свод бюджетов всех уровней на соответствующей территории. Например, консолидированный бюджет РФ включает в себя федеральный бюджет плюс бюджеты субъектов Российской Федерации.

Динамика основных параметров бюджетной системы Российской Федерации на 2012 год и на плановый период 2013 и 2014 годов характеризуется некоторой стабилизацией, после существенного снижения в 2009 году, доходов на уровне 35,4-34,6%% к ВВП, снижением общего объема расходов с 38,6% до 37,1% к ВВП и дефицита с 3,1% до 2,5% к ВВП (приложение 1):

Доля федерального бюджета в доходах бюджетной системы (до предоставления межбюджетных трансфертов) сократится с 53,3% в 2011 году до 51,9% в 2014 году, в расходах — возрастет с 36 % в 2011 году до 38,5% в 2014 году.

Прогнозируется рост доли доходов бюджетов государственных внебюджетных фондов Российской Федерации (до предоставления межбюджетных трансфертов) в общем объеме доходов бюджетной системы Российской Федерации с 15,9% в 2011 году до 18,1% в 2014 году. Доля расходов государственных внебюджетных фондов Российской Федерации в общем объеме расходов бюджетной системы возрастет с 25,9 % в 2011 году до 26,7% в 2014 году.

Доля доходов консолидированных бюджетов субъектов Российской Федерации и территориальных фондов обязательного медицинского страхования в общем объеме доходов бюджетной системы Российской Федерации (до предоставления межбюджетных трансфертов) сократится с 30,8% в 2011 году до 30% в 2014 году, доля расходов — с 38,1% в 2011 году до 34,8% в 2014 году.

Основу налоговой системы России составляет Налоговый кодекс. Кроме того, в налоговую систему РФ входят принятые в соответствии с данным кодексом федеральные законы о налогах и сборах (п. 1 ст. 1 НК РФ).

В налоговой системе России предусмотрены следующие виды налогов и сборов: федеральные, региональные и местные (ст. 12 НК РФ).

Налоги и сборы могут быть установлены и отметены только Налоговым кодексом. Не предусмотренные им федеральные, региональные и местные налоги не могут устанавливаться (п. 5 и п. 6 ст. 12 НК РФ).

При установлении налога должны быть определены налогоплательщики и элементы налогообложения, а именно (ст. 17 НК РФ):

- объект налогообложения;

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

Кроме того, могут быть предусмотрены налоговые льготы и основания для их использования налогоплательщиком.

2.2 Мировой финансовый кризис и его влияние на бюджетно-налоговую политику России

Накануне кризиса российская экономика демонстрировала очень хорошие макроэкономические показатели: значительный профицит бюджета и счета текущих операций, быстрый рост золотовалютных резервов и средств в бюджетных фондах. Вместе с тем в последние годы было допущено некоторое ослабление денежно-кредитной и бюджетной политики. Так, в 2007 г. расходы федерального бюджета увеличились в реальном выражении на 24,9%, то есть их рост более чем в три раза превышал рост ВВП. В экономике сформировались устойчиво низкие процентные ставки, фактически отрицательные в реальном выражении, что привело к бурному росту кредитования.

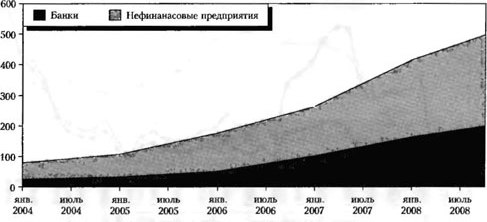

Естественным результатом стал «перегрев» экономики. С одной стороны, это способствовало усилению инфляционного давления, а с другой — быстрому наращиванию внешних заимствований. Всего за три года (2005-2007) внешний долг негосударственного сектора увеличился почти в четыре раза. На начало 2005 г. он составил 108 млрд долл. США., а на конец 2007 г. 417,2 млрд (рис. 2.1).

Быстрый рост государственных расходов и импорта маскировался повышением цен на нефть и другие товары российского экспорта. Однако фактически описанные процессы делали российскую экономику уязвимой к воздействию глобального кризиса.

Рис. 2.1 — Внешний долг негосударственного сектора (млрд долл)

Снижение цен на нефть с мая 2008 года и ограничение заимствований на внешнем рынке вызвали существенное ослабление платежного баланса во втором полугодии 2008 г. Чистый приток частного капитала в размере 83 млрд долл. США в 2007 г. превратился в его чистый отток в размере 130 млрд долл. в 2008 г. В IV квартале прошлого года по сравнению с I кварталом счет текущих операций сократился в 4,5 раза — с 37 млрд долл. США до 8 млрд долл., а в целом за год он составил 99 млрд долл. США (табл. 2.1).

Таблица 2.1 — Платежный баланс Российской Федерации за 2008 год (млрд долл. США)

|

I |

II |

III |

IV(оценка) |

Год (оценка) |

|

|

Счет текущих операций |

37,4 |

25,8 |

27,6 |

8,1 |

98,9 |

|

Счет операций с капиталом и финансовыми инструментами |

-24,7 |

35,4 |

-9,4 |

-129,7 |

-128,4 |

|

Финансовый счет (кроме резервных активов) |

-24,6 |

35,2 |

-9,6 |

-130,0 |

-129,0 |

|

Изменение валютных резервов |

-6,4 |

-64,2 |

-15,0 |

131,0 |

45,3 |

|

Цены на нефть (мировые) долл./барр. |

93,4 |

117,1 |

113,0 |

54,2 |

94,4 |

|

Чистый ввоз/вывоз капитала частным сектором |

-23,1 |

41,1 |

-17,4 |

-130,5 |

-129,9 |

В результате в 2008 году валютные резервы сократились на 45 млрд долл. США (а золотовалютные — на 51,7 млрд) и фактически перестали выполнять функцию источника денежного предложения. Их сокращение привело к серьезному замедлению денежного предложения. За И месяцев 2008 г. объем денежной массы М2 даже снизился на 0,3%, в то время как в 2007 г. за тот же период он увеличился на 35,2% .

Нестабильность финансовых систем, обострение социальных проблем и замедление экономического роста вынуждают правительства многих стран принимать различные меры по стабилизации ситуации и стимулированию экономики, в том числе и меры фискальной политики. Как показывает исторический опыт проведения стимулирующей экономической политики в периоды кризисов, в большинстве случаев основную роль играли меры денежно-кредитной политики в силу их большей оперативности и сравнительно более высокой эффективности. Тем не менее может использоваться и дискреционная фискальная политика, но с некоторыми ограничениями, особенно в странах с развивающейся экономикой.

Отметим, что встроенные, автоматические стабилизаторы фискальной политики считаются относительно эффективными и, что немаловажно, адекватно работающими как в условиях спада, так и в случае «перегрева» экономики. В России они достаточно чувствительны к изменениям экономических условий, в том числе за границами страны — так, в период замедления экономического роста в мире налоговая нагрузка на нефтяной сектор значительно уменьшается, поскольку снижаются цены на энергоносители, к которым привязаны основные сборы в нефтяном секторе.

Во время кризиса перед Россией были поставлены следующие задачи, касающиеся фискальной политики:

— Использование мер монетарной и фискальной политики для стабилизации ситуации на финансовом рынке страны. Как уже было отмечено, решение данной задачи в основном обеспечивается мерами денежно-кредитной политики, однако и фискальные меры также могут использоваться, тем более при наличии значительных резервов (в том числе средств нефтегазовых фондов).

Однако ключевой вопрос здесь: как определить оптимальные меры и объем бюджетных средств, которые оказали бы положительное влияние на финансовый сектор, но не привели бы к неблагоприятным средне- и долгосрочным последствиям — инфляции, резкому росту бюджетного дефицита и т. д.?

— Использование мер фискальной политики для решения острых социальных проблем. В условиях мирового финансового кризиса, экономической нестабильности и замедления темпов экономического роста при одновременном достаточно высоком уровне инфляции Россия, как и другие страны, может столкнуться с различными социальными проблемами. С одной стороны, это снижение уровня жизни граждан, рост безработицы, а с другой — замедление развития отраслей социальной сферы. Здесь важен выбор мер стимулирующей политики, чтобы помощь получали именно те, кто в ней действительно нуждается, а бюджетные расходы не приводили к дополнительному росту инфляции.

— Поддержка реального сектора экономики в условиях возможной рецессии. Во избежание резкого спада в реальном секторе экономики (в силу неблагоприятных внешних условий и внутренней нестабильности) и связанных с этим экономических и социальных последствий необходимы стимулирующие меры со стороны государства.

В приложении 2 представлен набор мероприятий налогово-бюджетной политики, направленных на преодоление последствий мирового финансового кризиса в нашей стране. Общая стоимость мер налоговой политики оценивается на уровне 900 — 1000 млрд руб. (2,3-2,5% ВВП), мер бюджетной политики (без размещения средств суверенных фондов) — в 1145 млрд руб. (2,9% ВВП).

Таким образом, суммарный объем антикризисных мер составляет 2045-2145 млрд руб. (5,2-5,4% ВВП).

Кроме того, в 2008 г. из Фонда содействия реформированию ЖКХ было выделено 50 млрд руб. на выкуп квартир в домах с высокой степенью готовности, из федерального бюджета — 32 млрд руб. на выкуп квартир для военнослужащих и социально уязвимых категорий граждан. Принято решение о предоставлении в 2009 г. государственных гарантий предприятиям реального сектора экономики в размере 300 млрд руб.

Меры налогово-бюджетной политики, направленные на преодоление последствий мирового финансового кризиса, предполагается осуществить в сумме 175 млрд руб. за счет остатков бюджета на начало 2009 г., остальные — за счет перераспределения расходов внутри установленных параметров бюджета.

На начальном этапе для поддержки банковской ликвидности Минфин России размещал свободные средства федерального бюджета на депозитах коммерческих банков (см. рис. 10).

Кроме того, в 2008 г. на внутреннем финансовом рынке были размещены средства ГК «Фонд ЖКХ» (180 млрд руб.), ГК «Роснано» (130 млрд руб.), а также Фонда национального благосостояния (175 млрд руб.).

2.3 Фискальная политика России в посткризисный период

Бюджетная политика, разработанная Правительством Российской Федерации на период с 2011 по 2013 годы, прежде всего, была направлена на модернизацию экономики, связанную с увеличением конкурентоспособности и улучшения инвестиционного климата для отечественных предприятий.

Одной из важнейших задач бюджетной политики в 2011 — 2013 гг. является формирование сбалансированного бюджета, который будет характеризоваться снижением дефицита. По мнению правительства, дефицит бюджета в 2013 году должен быть не больше, чем дефицит бюджета в 2009 году. Кроме того, в ближайшее время должна быть снижена роль продажи нефти и газа за рубеж при формировании бюджета Российской Федерации.

Второй важнейшей задачей при формировании бюджетной политики в 2011 — 2013 гг. является координирование стратегического и бюджетного планирования, так как в настоящий момент данные параметры очень слабо увязаны между собой. Для достижения поставленных целей необходимо пересмотреть приоритеты построения бюджетной политики, а также ввести более четкие критерии для оценки экономических обоснований бюджетных затрат. Несмотря на то, что экономика нашей страны постепенно выходит на докризисный уровень, далеко не все отрасли экономики успешно развиваются.

Еще одной целью бюджетной политики на 2011 — 2013 гг. является достижение поставленных результатов в системе экономического управления государством. По мнению аналитиков, огромная часть бюджета нашей страны уходит на «откаты», «распилы» и другие коррупционные формы присваивания денежных средств, что приводит к значительному обогащению чиновников и отсутствию реальных экономических результатов. Для реализации поставленных задач необходимо создание более прозрачных схем распределения государственных средств и жесткого контроля их использования.

Одной из самых сложных задач для бюджетной политики на 2011 — 2013 гг. является внедрение инструментов, поддерживающих инновации и сворачивание антикризисных мер, которые были предприняты для поддержки некоторых областей экономики.

Необходимо, чтобы наиболее перспективные области развития прикладной науки и экономики, которые нужны для развития государства и могут дать значительный экономический эффект, получали необходимую помощь со стороны государственного бюджета для проведения как научной, так и практической работы.

ноября 2011 г. Совет Федерации одобрил федеральный бюджет на 2012 год и на плановый период 2013-2014 годов. Главный финансовый документ страны представили на заседании Совета Федерации председатель Комитета СФ по бюджету Евгений Бушмин и исполняющий обязанности министра финансов РФ Антон Силуанов.

Профицит бюджета России в 2011 году составит 0,5% ВВП, сообщил исполняющий обязанности министра финансов РФ Антон Силуанов, выступая в Совете Федерации. «Все те дополнительные доходы, которые мы получим в этом году, пойдут на увеличение наших резервов», — цитирует его ИТАР-ТАСС.

Ранее Минэкономразвития РФ объявил, что инфляция в России в ноябре-декабре 2011 года составит 1,4-1,6%, что ниже, чем годом ранее, когда она составляла 1,9%. По итогам года инфляция оказалась на уровне 6,7-6,8%.

К настоящему времени Правительством Российской Федерации определен перечень государственных программ Российской Федерации, создана необходимая для их разработки нормативная и методическая база, федеральными органами исполнительной власти проводится подготовка проектов государственных программ Российской Федерации, которая должна быть завершена в декабре 2011 года.

Одновременно с проектом федерального закона «О федеральном бюджете на 2012 год и на плановый период 2013 и 2014 годов» в Государственную Думу будет представлено аналитическое распределение расходов федерального бюджета по государственным программам Российской Федерации, основные параметры которого представлены в следующей таблице:

Таблица 2.2 — Аналитическое распределение бюджетных ассигнований федерального бюджета на 2011-2014 годы по направлениям государственных программ Российской Федерации, млрд. рублей

|

2011 год |

2012 год |

2013 год |

2014 год |

|

|

Всего по государственным программам (41 программа) |

10 200,6 |

11 762,4 |

12 667,9 |

13 160,0 |

|

в %% к общему объему расходов |

92,5 |

96,4 |

94,3 |

92,1 |

|

I Новое качество жизни (13 программ) |

4 588,1 |

5 623,8 |

5 847,4 |

5 841,2 |

|

II Инновационное развитие и модернизация экономики (17 программ) |

1 781,6 |

1 837,8 |

1 832,6 |

1 844,9 |

|

III Обеспечение национальной безопасности (2 программы) |

1 876,0 |

1 977,3 |

2 438,5 |

2 758,4 |

|

IV Сбалансированное региональное развитие (4 программы) |

818,1 |

744,7 |

621,4 |

554,9 |

|

V Эффективное государство (5 программ) |

1 136,8 |

1 578,8 |

1 927,9 |

2 160,5 |

фискальный политика бюджет налоговый

При этом в рамках подготовки к переходу к «программному бюджету» с 2012 года планируется ввести новую классификацию видов расходов федерального бюджета, обеспечивающую, при сохранении всей необходимой бюджетной информации, ее систематизацию в увязке с формируемыми государственными и ведомственными программами.

Далее рассмотрим мероприятия Правительства, связанные с налогами.

В конце 2011 года Правительство разработало принципы налоговой политики на период с 2011 по 2013 год.

В целом можно говорить о том, что налоговая политика 2011-2013 г. в первую очередь будет направлена на преодоление возникших после мирового экономического кризиса негативных явлений в экономике, а также создание условий для возвращения к докризисным темпам экономического роста в стране.

В данном периоде программа изменения налоговой политики государства предусматривает реализацию некоторых планов по самым ключевым направлениям развития экономики.

В рамках программы стимулирования инновацовационной и производственной деятельности будут приняты следующие меры:

снижение до 2015 года, а для некоторых категорий налогоплательщиков до 2020 года, ставки обязательных страховых взносов до 14% (уплата страховых взносов по полной ставке (34%) для этих групп плательщиков будет происходить за счет средств, выделяемых на эти цели из федерального бюджета);

установление четкого порядка и способа учета расходов на НИОКР;

установление порядка создание резерва предстоящих расходов предприятий на НИОКР;

уменьшение обязательного перечня документов, которые необходимо предоставлять для доказательства обоснованности употребления 0% ставки НДС в случае, когда предприятие занимается экспортом наукоемкой продукции;

освобождение организаций от необходимости уплаты налога на имущество сроком в 3 года энергоэффективного и энергосберегающего оборудования с момента его ввода в эксплуатацию, а также оборудования, которые непосредственно применяется для изготовления научно-технической продукции;

формирование благоприятных условий в области налогового администрирования для компаний, занимающихся инновационной деятельностью, в том числе создание отдельных налоговых инспекций и сокращение периодичности проведения налоговых проверок;

проведение мероприятия по совершенствованию налогообложения предприятий, которые работают в социально-значимых областях;

передача полномочий субъектам РФ в части принятия решений о предоставлении организациям права на получение специального инвестиционного налогового кредита по налогам на прибыль и на имущество организаций, а также увеличение размера данного налогового кредита;

улучшение механизма учета расходов промышленных предприятий на освоение природных ресурсов для целей налогообложения;

определение нового порядка налогообложения прибыли предприятий, осуществляющих деятельность, которая связана с применением объектов обслуживающих производств.

По налогу на прибыль организаций предусматривается:

сокращение возможностей минимизации налогообложения, в частности, установление с 2011 г особого порядка переноса убытков при реорганизации организаций, предусматривающего ограничения как по сроку, так и по размеру прибыли, направляемой на погашение убытка реорганизуемых организаций;

решение вопроса нормативного регулирования отнесения процентов по долговым обязательствам на расходы, учитываемые при формировании налоговой базы по налогу на прибыль;

установление порядка налогообложения экономической выгоды при предоставлении беспроцентных займов, кредитов, векселей и т.п.;

совершенствование механизма учета для целей налогообложения расходов организаций на освоение природных ресурсов;

уточнение порядка налогообложения прибыли налогоплательщиков, осуществляющих деятельность, связанную с использованием объектов обслуживающих производств и хозяйств;

повышение с 3 млн до 10 млн руб объема доходов от реализации, при получении которого организации уплачивают только квартальные /а не месячные/ авансовые платежи.

В трехлетней перспективе 2012-2014 годов приоритеты Правительства Российской Федерации в области налоговой политики остаются такими же, как и ранее — создание эффективной и стабильной налоговой системы, обеспечивающей бюджетную устойчивость в среднесрочной и долгосрочной перспективе. Основными целями налоговой политики продолжают оставаться поддержка инновационной деятельности, в том числе и путем предоставления новых льгот, направленных на ее стимулирование, а также поддержка инвестиций в области образования и здравоохранения.

Важнейшим фактором проводимой налоговой политики является необходимость поддержания сбалансированности бюджетной системы. Налоговая политика ближайших лет будет проводиться в условиях дефицита федерального бюджета. Достижение в среднесрочной перспективе сбалансированности федерального бюджета при разумных прогнозных оценках стоимости нефти, предусмотренное Бюджетным посланием Президента Российской Федерации о бюджетной политике в 2011-2013 годах, возможно лишь при постепенном увеличении доходов бюджетной системы, не обусловленных напрямую мировыми ценами на нефть. В то же время необходимо сохранить неизменность налоговой нагрузки по секторам экономики, в которых достигнут ее оптимальный уровень с учетом требований сбалансированности бюджетной системы.

3. Рекомендации по совершенствованию бюджетно-налоговой политики Российской Федерации

Мировой экономический кризис продемонстрировал зависимость доходной части бюджетов многих субъектов Российской Федерации от динамики общеэкономической конъюнктуры, вызванную ориентацией экономики этих регионов на отдельные отрасли — металлургия, машиностроение и т.п. Таким регионам следует проводить диверсификацию региональной экономики, а также осуществлять иные мероприятия, направленные на сглаживание конъюнктурных колебаний доходной базы региональных бюджетов.

Взаимосвязанной с описанной группой рисков является и проблема зависимости бюджетов ряда субъектов Российской Федерации от крупных налогоплательщиков — юридических и физических лиц, в результате чего доходы региональных бюджетов зависят не только от доходов таких налогоплательщиков, но и от места их регистрации.

Субъекты Российской Федерации, доходы которых зависят от динамики общеэкономической конъюнктуры и от места регистрации крупных налогоплательщиков, должны формировать фонды финансовых резервов — Резервные фонды субъектов Российской Федерации.

В данный момент для России актуальным является вопрос противодействия использованию подобных трансфертных цен связанными или контролируемыми компаниями в целях минимизации своих налоговых обязательств. При этом можно выделить следующие основные методы налоговой оптимизации с применением трансфертных цен:

) Концентрация добавленной стоимости в компании, которая переводит экономическую выгоду в пользу третьего лица, а затем прекращает свою деятельность, не исполнив своих обязательств перед бюджетом

) Концентрация прибыли в компании, уплачивающей налог на прибыль организаций в субъекте Федерации, предоставляющем льготные условия уплаты данного налога. При этом такие льготные условия могут существовать в форме:

установления пониженной ставки налога на прибыль организаций (сниженной на 4 п.п. по сравнению со своей максимальной величиной);

фактического снижения ставки налога на прибыль в больших размерах, чем это предусмотрено налоговым законодательством — путем предоставления субсидий из бюджета на сумму уплаченного налога сверх оговоренной суммы

) Концентрация прибыли в контролируемых компаниях, являющихся налогоплательщиками в иностранных государствах с льготными условиями налогообложения.

) Минимизация прочих адвалорных налогов с корпораций, взимающихся на территории Российской Федерации. Например, в связи с взиманием налога на добычу полезных ископаемых при добыче полезных ископаемых, не относящихся к углеводородному сырью, используются адвалорные ставки, в результате чего создаются стимулы к занижению цен по сделкам контролируемых налогоплательщиками НДПИ российских компаний-налогоплательщиков.

Основной задачей налоговых органов является не предотвращение использования трансфертных цен, а недопущение бюджетных потерь какого-либо государства от их использования. При этом в условиях глобализации экономики, концентрации капитала и появления крупных транснациональных корпораций трансфертное ценообразование представляет собой явление, существование которого объективно вызвано этими причинами.

Разработка законодательства, регулирующего налогообложение контролируемых иностранных компаний, является важным средством борьбы с укрывательством доходов российскими компаниями с помощью оффшорных компаний и стран, имеющих низкий уровень налогообложения. В практике налогообложения некоторых стран применяется правило, при котором не распределяемый между учредителями (собственниками) доход иностранной дочерней компании или его часть может рассматриваться в целях налогообложения налогом на прибыль как доход ее владельца (т.е. материнской компании).

Таким образом, предотвращается вывод дохода материнской компании под действие низконалоговых юрисдикций в результате последовательности сделок.

При разработке антикризисных программ необходимо учитывать накопленный мировой опыт борьбы с кризисами. Он свидетельствует о том, что помощь должна предоставляться лишь тем компаниями и банкам, которые испытывают временные трудности, но сохраняют платежеспособность. Практика доказывает, что неизбирательное предоставление государственной поддержки предприятиям и банкам безотносительно к состоянию их балансов не ускоряет выход из кризиса и не смягчает его последствия. Напротив, такая политика увеличивает потери от текущего кризиса и повышает вероятность возникновения нового кризиса в будущем, поскольку подрывает стимулы экономических агентов к проведению ответственной политики при реальной оценке всех рисков. Кроме того, стоимость предоставляемой поддержки должна распределяться между государством и владельцами спасаемых компаний. В случае если государство полностью берет всю поддержку на себя, оно фактически неоправданно передает средства налогоплательщиков владельцам компаний.

Отдельного обсуждения заслуживает вопрос об увеличении доли государственной собственности в финансовом секторе в мировом масштабе. В рамках антикризисных программ значительная его часть перешла от частных владельцев под контроль государства. К концу 2008 г. в большинстве развитых стран правительства стали крупнейшими собственниками финансовых институтов: под их контролем оказалась примерно % данного сектора. Возникает закономерный вопрос: если чрезмерная склонность частных банков к рискам в конечном счете привела к кризису и потребовала чрезвычайных мер со стороны государства, не следует ли взять курс на повышение его роли как финансового посредника?

Опыт ряда стран позволяет дать обоснованный ответ на этот вопрос. Многочисленные межстрановые исследования убедительно свидетельствуют, что частные банки существенно более эффективно, чем государственные, распределяют финансовые ресурсы в экономике, имеют меньшую маржу (разность между стоимостью привлеченных и предоставленных кредитных ресурсов) и, более того, снижают степень финансовой нестабильности (в том числе вероятность банковского кризиса).

Вот почему многие страны стремятся приватизировать свои банки. Анализ подтверждает, что после приватизации показатели эффективности банков существенно улучшаются.

Таким образом, хотя государство вынуждено активно вмешиваться в деятельность финансового сектора, когда возникает угроза системного кризиса, но уже на этой стадии оно должно не только думать об отражении сиюминутных угроз, но и иметь долгосрочный план возвращения ведущей роли частному сектору.

Мировой финансовый кризис выявил необходимость осуществления совместных скоординированных действий со стороны правительств развитых и развивающихся стран по его преодолению и реформированию международных финансовых институтов. Об этом, в частности, говорится в Декларации саммита «Группы 20» по финансовым рынкам и мировой экономике, прошедшего 15 ноября в Вашингтоне. В Декларации содержится поручение правительствам стран «Группы 20» и экспертному сообществу подготовить предложения по совместным действиям, направленным на преодоление мирового кризиса.

Среди мер, которые необходимо осуществить в среднесрочной перспективе, следует выделить следующие:

выработка новых правил регулирования финансовых рынков, а также требований к макроэкономическим параметрам развития стран по примеру Маастрихтских соглашений;

расширение финансовых возможностей МВФ, в настоящее время недостаточных для решения задач в кризисной ситуации;

повышение роли G20 и укрепление его статуса; G7/G8 и G20 должны дополнять друг друга;

создание единой системы регулирования деятельности рейтинговых агентств;

создание в финансовой сфере новой международной организации (либо преобразование одной из действующих), члены которой придерживались бы единых правил при осуществлении регулятивной, финансовой, а возможно, и фискальной политики. В настоящее время государства объединяются вокруг Форума финансовой стабильности. Однако он не включает в себя развивающиеся страны, в том числе страны БРИК. Сегодня нужен международный полномочный орган, чьи рекомендации были бы обязательны к выполнению.

Заключение

Таким образом, налоги и государственные расходы являются основными инструментами фискальной политики. Фискальная (бюджетно-налоговая) политика — это система регулирования экономики посредством изменений государственных расходов и налогов.

Фискальную политику в зависимости от механизмов ее реагирования на изменение экономической ситуации подразделяют на две части. Первая — это т.н. дискреционная политика, которая проводится по усмотрению правительства и на основе его решений. Вторая — это политика т.н. встроенных стабилизаторов, т.е. тех механизмов, которые работают в режиме саморегулирования и независимо от принимаемых решений сами реагируют на изменение положения в экономике.

Дискреционная фискальная политика — это сознательное манипулирование налогами и расходами, или активная фискальная политика.

В период спада стимулирующая фискальная политика складывается из: увеличения государственных расходов; снижения налогов; сочетания роста государственных расходов со снижением налогов. Такая фискальная политика обеспечивает сокращение падения производства.

Автоматическая фискальная политика — это пассивная фискальная политика, при которой необходимые изменения в уровнях государственных расходов и налогов вводятся автоматически.

Встроенные стабилизаторы автоматической фискальной политики поддерживают экономическую стабильность на основе саморегуляции. Как только экономическая ситуация изменяется, в действие вступают механизмы саморегуляции.

Бюджетная система РФ — совокупность бюджетов всех уровней и государственных внебюджетных фондов, основанная на экономических отношениях и государственном устройстве РФ, регулируемая нормами права. Она состоит из бюджетов трех уровней. Основу налоговой системы России составляет Налоговый кодекс.

Во время кризиса перед Россией были поставлены следующие задачи, касающиеся фискальной политики:

. Использование мер монетарной и фискальной политики для стабилизации ситуации на финансовом рынке страны.

. Использование мер фискальной политики для решения острых социальных проблем.

. Поддержка реального сектора экономики в условиях возможной рецессии.

Бюджетная политика, разработанная Правительством Российской Федерации на период с 2011 по 2013 годы, прежде всего, была направлена на модернизацию экономики, связанную с увеличением конкурентоспособности и улучшения инвестиционного климата для отечественных предприятий.

В трехлетней перспективе 2012-2014 годов приоритеты Правительства Российской Федерации в области налоговой политики остаются такими же, как и ранее — создание эффективной и стабильной налоговой системы, обеспечивающей бюджетную устойчивость в среднесрочной и долгосрочной перспективе. Основными целями налоговой политики продолжают оставаться поддержка инновационной деятельности, в том числе и путем предоставления новых льгот, направленных на ее стимулирование, а также поддержка инвестиций в области образования и здравоохранения.

Список используемой литературы

1. Бюджетный Кодекс Российской Федерации от 31.07.1998 № 145-ФЗ (ред. от 30.11.2011 N 361-ФЗ <http://www.consultant.ru/document/cons_s_42659BED4DAB7E73D15EE0D1B7A5D5FA9A3C6509BF2347C84BC96A208AE0FD5D/>)

. Налоговый Кодекс Российской Федерации. Часть1 от 31.07.1998 № 146-ФЗ (ред. от 30.03.2012 № 19-ФЗ)

. Федеральный закон от 30 ноября 2011 года № 371-ФЗ «О федеральном бюджете на 2012 год и на плановый период 2013 и 2014 годов <http://www.minfin.ru/common/img/uploaded/library/2011/12/371-FZ%28budjet%202012-2014%29.pdf >»

. Бюджет — основа обеспечения долгосрочной финансовой устойчивости страны / А.Л. Кудрин // Финансы, 2009. — № 12

. Годин А.М., Максимова Н.С., Подпорина И.В. Бюджетная система Российской Федерации. Учебник. — М.: Дашков и К, 2006.

. Государственное регулирование национальной экономики. Учебное пособие / Под ред. И.П. Платоновой, В.А. Шумалева, И.В. Бушуевой. — М.: Альфа-М, 2008. — 290 с.

. Куликов Н.И., Чайникова Л.Н., Бабенко Е.Ю.. Современная бюджетная система России. Учеб. пособие Тамбов : Изд-во Тамб. гос. техн. ун-та, 2007. — 104 с.

. Ланкина В.Е. Менеджмент организации. — Таганрог: ТРТУ, 2008. — 304 с.

. Матвеева Т. Ю. Введение в макроэкономику <http://institutiones.com/download/books/1075-vvedenie-v-makroekonomiku-matveeva.html >. — М.: ГУ-ВШЭ, 2007. — 511 с.

. Минфин: бюджетная политика в будущем году будет жесткой // NEWS.ru, 2011 — Режим доступа: http://www.newsru.com/finance /25nov2011/ bud12 <http://www.newsru.com/finance%20/25nov2011/%20bud12>. html

. Мировой финансовый кризис и его влияние на Россию / А. Кудрин // экономический портал. — Режим доступа: <http://institutiones.com/general/1158-mirovoj-finansovyj-krizis.html >

. Налоговая политика РФ в 2011-2013 гг. направлена на противодействие негативным эффектам кризиса и создание условий для восстановления экономического роста // Прайм. — Режим доступа: http://www.1prime.ru/news/0/%7BEED84D06-5EC3-483C-AA0F-BEF572 90B859% 7 D.uif <http://www.1prime.ru/news/0/%7BEED84D06-5EC3-483C-AA0F-BEF572%2090B859%25%207%20%20D.uif>

. Направления налоговой политики РФ на 2011-2013 год // Бизнес журнал. 2011 — Режим доступа: <http://beprime.ru/napravleniya-nalogovoj-politiki-rf-na-2011-2013-god/>

. Носова С.С. Экономическая теория. — М.: Кнорус, 2008. — 383 с.

. Основные направления бюджетной политики на 2012 год и плановый период 2013 2014 годов // Министерство финансов российской Федерации. — Режим доступа: <http://www.minfin.ru/ru/>

. Основные направления бюджетной политики РФ в 2011-2013 годах // РБК Санкт-Петербург, 2010. — Режим доступа: <http://spb.rbc.ru/topnews/29/06/2010/428818.shtml>

. Основные направления налоговой политики Российской Федерации на 2012 год и на плановый период 2013 и 2014 годов // Министерство финансов российской Федерации. — Режим доступа: <http://www.minfin.ru/ru/>

. Проблемы бюджетной трехлетки / А. Селезнев // Экономист, 2009. — № 2

. Фролова Т.А. Макроэкономика. Конспект лекций. — Таганрог: ТРТУ, 2006. — 185 с.

Приложение 1

Основные параметры бюджетной системы Российской Федерации, млрд. рублей

|

Показатели |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

|||||||

|

Доходы, всего |

16 198,4 |

13 552,5 |

15 737,5 |

19 325,1 |

20 406,6 |

22 439,9 |

24 360,3 |

|||||||

|

%% к ВВП |

38,8 |

34,9 |

35,0 |

36,3 |

35,5 |

35,4 |

34,6 |

|||||||

|

в том числе: |

||||||||||||||

|

Федеральный бюджет |

9 275,9 |

7 337,8 |

8 305,4 |

10 303,4 |

10 627,8 |

11 687,6 |

12 645,5 |

3 253,3 |

3 789,2 |

4 814,5 |

5 540,2 |

6 675,5 |

7 373,1 |

8 130,5 |

|

— в том числе доходы без учета межбюджетных трансфертов |

1 654,4 |

1 656,4 |

2 034,8 |

3 071,5 |

3 618,3 |

4 022,4 |

4 402,4 |

|||||||

|

Консолидированные бюджеты субъектов РФ |

6 196,1 |

5 923,6 |

6 534,2 |

7 025,8 |

7 295,4 |

7 746,4 |

8 277,1 |

|||||||

|

— в том числе доходы без учета межбюджетных трансфертов |

5 101,4 |

4 437,5 |

5 155,9 |

5 682,5 |

6 160,5 |

6 729,9 |

7 312,4 |

|||||||

|

Территориальные фонды обязательного медицинского страхования |

536,7 |

479,1 |

587,8 |

849,1 |

871,6 |

984,7 |

1 122,5 |

|||||||

|

— в том числе доходы без учета межбюджетных трансфертов |

166,7 |

120,8 |

241,4 |

267,7 |

0,0 |

0,0 |

0,0 |

|||||||

|

Расходы, всего |

14 169,7 |

16 328,0 |

17 614,5 |

20 089,8 |

22 195,8 |

24 374,6 |

26 149,5 |

|||||||

|

%% к ВВП |

34,0 |

42,1 |

39,2 |

37,7 |

38,6 |

38,4 |

37,1 |

|||||||

|

в том числе: |

||||||||||||||

|

Федеральный бюджет |

7 570,9 |

9 660,1 |

10 117,5 |

11 022,5 |

12 198,3 |

13 431,9 |

14 293,9 |

|||||||

|

— в том числе расходы без учета межбюджетных трансфертов |

4 893,9 |

6 386,7 |

5 981,6 |

7 233,1 |

8 341,8 |

9 459,7 |

10 077,4 |

|||||||

|

Бюджеты государственных внебюджетных фондов РФ |

2 897,8 |

3 587,2 |

4 779,5 |

5 529,7 |

6 672,8 |

7 367,2 |

8 122,5 |

|||||||

|

— в том числе расходы без учета межбюджетных трансфертов |

2 728,7 |

3 478,6 |

4 675,8 |

5 205,9 |

5 782,2 |

6 359,5 |

6 977,0 |

|||||||

|

Консолидированные бюджеты субъектов РФ |

6 250,5 |

6 252,9 |

6 634,1 |

7 081,9 |

7 516,8 |

7 942,7 |

8 425,9 |

|||||||

|

— в том числе расходы без учета межбюджетных трансфертов |

6 047,0 |

5 983,6 |

6 369,3 |

6 801,7 |

7 200,2 |

7 570,7 |

7 972,6 |

|||||||

|

Территориальные фонды обязательного медицинского страхования |

500,1 |

479,1 |

587,8 |

849,1 |

871,6 |

984,7 |

1 122,5 |

|||||||

|

Дефицит (-), всего |

2 028,7 |

-2 775,5 |

-1 877,0 |

-764,7 |

-1 789,2 |

-1 934,7 |

-1 789,2 |

|||||||

|

%% к ВВП |

4,8 |

-7,2 |

-4,2 |

-1,4 |

-3,1 |

-3,0 |

-2,5 |

Приложение 2

Мероприятия налогово-бюджетной политики, направленные на преодоление последствий мирового финансового кризиса

|

Млрд руб. |

% ВВП |

|

|

1. Мероприятия налогово-бюджетной политики, всего |

2045,3-2145,3 |

5,2-5,4 |

|

2. Мероприятия налоговой политики, всего |

900-1000 |

2,3-2,5 |

|

Снижение налога на прибыль на 4 пункта |

400-500 |

1,0-1,3 |

|

Увеличение амортизационных отчислений с 10 до 30% |

150,0 |

0,4 |

|

Изменение порядка взимания вывозной пошлины на нефть |

250,0 |

0,6 |

|

Прочие, в том числе увеличение имущественного вычета для граждан при приобретении жилья, снижение ставки налога на малый бизнес, поддержка рыболовства |

100,,0 |

0,3 |

|

3. Мероприятия бюджетной политики, всего |

1145,3 |

2,9 |

|

Пополнение уставных капиталов, всего |

439,0 |

1,10 |

|

Увеличение уставного капитала Россельхозбанка |

75,0 |

0,2 |

|

Увеличение уставного капитала ОАО «Росарголизинг» |

29,0 |

0,1 |

|

Увеличение уставного капитала ОАО АИЖК |

60,0 |

0,2 |

|

Увеличение уставного капитала Внешэкономбанка |

75,0 |

0,2 |

|

Имущественный взнос в ГКО «Агентство по страхованию вкладов» |

200,0 |

0,5 |

|

Субординированные кредиты, предоставленные Внешторгбанку Россельхозбанку Иным банкам |

450,0 200,0 25,0 225,0 |

1,13 0,5 0,06 0,57 |

|

Субсидирование процентных ставок для предприятий агропромышленного комплекса |

18,07 |

0,05 |

|

Поддержка авиакомпаний |

32,0 |

0,08 |

|

Поддержка отрасли автомобилестроения |

39,0 |

0,1 |

|

Поддержка экспорта промышленной продукции |

6,0 |

0,02 |

|

Развитие малого и среднего бизнеса |

6,2 |

0,02 |

|

На проведение активной политики на рынке труда и содействия занятости |

43,7 |

0,11 |

|

Оборонно-промышленный комплекс |

50,0 |

0,13 |

|

Предоставление возможности использования средств материнского капитала на погашение основного долга и уплату процентов по кредитам или займам, в том числе ипотечным, на приобретение или строительство жилья |

26,3 |

0,07 |