Рынок ценных бумаг — это, прежде всего рынок доверия. Честность и открытость посредников и эмитентов, на которых базируется доверие инвесторов, — самые большие ценности на этом рынке.

Под этикой фондового рынка понимаются правила добросовестной деятельности. В международной практике такие правила разрабатываются и поддерживаются профессиональными участниками и их саморегулируемыми организациями.

В России правила добросовестного поведения (кодексы этики) приняты пока только на уровне саморегулируемых организаций.

Следование правилам честного ведения бизнеса на рынке, этика рынка и гарантии соблюдения этических норм способствуют укреплению репутации профессиональных участников, свидетельствуют о высокой степени надежности и компетентности их работы. Все это в свою очередь ведет к повышению доверия инвесторов. А доверие инвесторов необходимо для того, чтобы фондовый рынок имел и сохранял необходимый ему широкий круг участников.

В международной практике работы фондовых рынков огромное внимание уделяется вопросам повышения репутации компаний — профессиональных участников рынка, честной работы профессионалов с инвесторами.

Для российского фондового рынка практика разработки и применения этических норм и правил работы только формируется. Однако изучению вопросов профессиональной этики участников рынка ценных бумаг уделяется все больше внимания как со стороны государственного регулятора, так и со стороны самих профессионалов рынка.

Например, с учетом имеющейся практики российского фондового рынка, а также западной практики функционирования аналогичных рынков, кроме квалификационных и финансовых требований российские органы регулирования устанавливают основные правила осуществления конкретных видов деятельности на фондовом рынке, которые отражают морально-этическую сторону работы на рынке ценных бумаг.

Например, для брокеров и дилеров установлен комплекс требований, которые нацеливают их деятельность на работу с клиентами на принципах информационной открытости, взаимного доверия и добросовестности при исполнении поручений клиентов.

Федеральная служба требует от брокеров и дилеров соблюдения комплекса следующих условий:

- €’ исполнять поручения исключительно РІ интересах клиентов РІ полном соответствии СЃ полученными указаниями;

- €’ информировать клиента РѕР±Рѕ всех обстоятельствах, связанных СЃ осуществлением сделок купли-продажи ценных бумаг, РІ том числе Рѕ рисках, присущих данным операциям;

- €’ РЅРµ допускать манипулирования ценами Рё понуждения Рє РїРѕРєСѓРїРєРµ или продаже ценных бумаг путем предоставления клиентам умышленно искаженной информации;

- €’ совершать сделки купли-продажи ценных бумаг РІ первоочередном РїРѕСЂСЏРґРєРµ РїРѕ отношению Рє собственным операциям;

- €’ исполнять поручения клиентов РІ РїРѕСЂСЏРґРєРµ РёС… поступления;

- €’ обеспечить отдельный учет ценных бумаг Рё денежных средств клиентов, РёС… надлежащее хранение;

- €’ сохранять конфиденциальность информации РѕР± операциях клиентов Рё состоянии РёС… счетов.

Требования по соблюдению норм профессиональной этики предъявляются не только профессиональным участникам рынка, но и компаниям, выходящим на рынок капитала, с целью привлечения инвестиций.

Финансовый рынок, участники финансового рынка

... Цель работы - это рассмотрение финансового рынка и его участников. Задачи: представление современной структуры финансового рынка, его участников и определение роли финансового рынка в современных условиях. 1. Понятие и виды финансовых рынков С организационной точки зрения финансовый рынок ...

1. Общая характеристика субъектов фондового рынка

Основой рынка ценных бумаг и, соответственно, фондового рынка являются субъекты рынка — юридические и физические лица, осуществляющие свою деятельность на рынке ценных бумаг. Они продают, покупают ценные бумаги, обслуживают их оборот и расчёты по ним, при этом вступая между собой в определённые экономические отношения по поводу обращения ценных бумаг и имея общую задачу — получение прибыли. Именно под воздействием источников и условий, при которых образуется прибыль, складывается структура фондового рынка. Состав его участников зависит от той ступени на какой находится производство и банковская система, а также каковы экономические функции государства. Этим определяется способ финансирования производства и государственных расходов. Важным является также и объем накопления средств у населения сверх удовлетворения необходимых текущих потребностей.

Субъектов фондового рынка по типу деятельности можно подразделить на три категории:

- эмитенты — государство в лице уполномоченных им органов, юридические лица и граждане, привлекающие на основе выпуска ценных бумаг необходимые им денежные средства и выполняющие от своего имени предусмотренные в ценных бумагах обязательства;

- инвесторы (или их представители, не являющиеся профессиональными участниками рынка ценных бумаг) — граждане или юридические лица, приобретающие ценные бумаги в собственность, полное хозяйственное ведение или оперативное управление с целью осуществления удостоверенных этими ценными бумагами имущественных прав (население, промышленные предприятия, институциональные инвесторы — инвестиционные фонды, страховые компании и др.);

- профессиональные участники рынка ценных бумаг — юридические лица и граждане, осуществляющие виды деятельности, признанной профессиональной на рынке ценных бумаг (дилерская, брокерская и др. виды деятельности).

В зависимости от отношения к рынку ценных бумаг всех лиц, имеющих к нему отношение, можно условно разделить на три другие группы. К первой группе относятся «пользователи» фондового рынка — эмитенты и инвесторы. Их профессиональные интересы часто лежат вне рынка ценных бумаг. Эмитенты обращаются к нему, когда им необходимо привлечь долгосрочные или среднесрочные капиталы, инвесторы обращаются к нему для временного вложения имеющихся в их распоряжении капиталов с целью их сохранения и преумножения. Эмитентов и инвесторов объединяет то, что рынок ценных бумаг для них — часть «внешней деловой среды», а не профессия.

Модель формирования портфеля ценных бумаг САРМ

... они постепенно сформировали ту модель фондового рынка, которая существует на текущий момент. Объектом сделок на фондовом рынке являются, главным образом, эмиссионные ценные бумаги. Эмиссионная ценная бумага отличается наличием следующих ... как инвестор сформирует свой портфель, зависит риск вложения и прибыль. Одной из моделью, помогающей инвесторам в этом выборе, является модель САРМ. Цели и ...

Вторую группу составляют профессиональные торговцы, фондовые посредники, т.е. те, кого называют брокерами и дилерами. Это — организации, а в ряде стран — и граждане, для которых торговля ценными бумагами — основная профессиональная деятельность. Их задача состоит в том, чтобы обслуживать эмитентов и инвесторов, удовлетворять их потребности в выходе на фондовый рынок.

Третью группу составляют организации, которые специализируются на предоставлении услуг для всех пользователей фондового рынка. Всю совокупность этих организаций ещё именуют «инфраструктурой» фондового рынка. К ним относятся фондовые биржи и другие организаторы торговли, клиринговые и расчётные организации, депозитарии и регистраторы и др. Рассмотрим приведенные в данной главе категории участников фондового рынка подробнее.

2. Потребители услуг фондового рынка

1 Эмитенты

Как правило, мелкое производство финансируется за счет собственных накоплений и капиталов собственников — владельцев производства и банковских кредитов. Крупное же акционерное производство финансирует свои капитальные затраты почти полностью за счет эмиссии акций и облигаций. Результатом является отделение собственности и финансирования предприятий от самого производства. Государство в лице центрального правительства и местных органов власти также прибегает к заимствованию средств для финансирования бюджетных расходов в дополнение к взиманию налогов, а также в интервалах между поступлениями налогов, за счет эмиссии ценных бумаг.

Таким образом, основными эмитентами (эмитент, согласно Федеральному Закону «О рынке ценных бумаг» — «юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими») являются государство, государственные органы, органы местной администрации, предприятия и другие юридические лица, включая совместные предприятия, инвестиционные фонды, коммерческие банки.

Эмитент поставляет на фондовый рынок товар — ценную бумагу и несет от своего имени обязательства перед покупателями (инвесторами) ценных бумаг по осуществлению прав, удостоверенных ими. Кроме того, эмитент сам оперирует своими ценными бумагами, осуществляя их выкуп или продажу. Эмитент выпускает в обращение эмиссионные ценные бумаги: акции, долговые обязательства государства, депозитные и сберегательные сертификаты, векселя, опционы — то есть это организации, заинтересованные в краткосрочном или долгосрочном финансировании своих текущих и капитальных расходов, которые могут доказать, что им как заемщикам можно доверять.

Под эмиссионной ценной бумагой понимается любая ценная бумага, в том числе бездокументарная, которая размещается выпусками, имеет равный объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени ее приобретения, а также закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных законодательством формы и порядка. На долю эмиссионных ценных бумаг приходится основной объем операций, осуществляемых на рынке ценных бумаг; по объемам и влиянию на состояние фондового рынка лидируют акции и облигации.

Портфель ценных бумаг

... предпосылки формирования портфеля ценных бумаг; Раскрыть методику формирования и управления портфеля ценных бумаг; Сконструировать портфель ценных бумаг и рассчитать его доходность; Анализируйте основные тенденции фондового рынка с точки зрения портфельного инвестора. В качестве объекта исследования (вполне справедливо) был выбран коммерческий банк, так ...

Основной мотив, которым руководствуется эмитент, выпуская ценные бумаги — это привлечение денежных ресурсов. Кроме того, продажа ценных бумаг даёт возможность реконструировать собственность или провести секъюритизацию задолженности.

Состав эмитентов Российской Федерации можно представить следующим образом:

Государство:

- Центральное правительство

- Республиканские органы власти

Муниципальные органы власти

Учреждения и организации, пользующиеся государственной поддержкой

Акционерное общество (корпорация):

- Производственного сектора: приватизированные предприятия, вновь создаваемые общества данного сектора

- Кредитной сферы

Биржи

Финансовые структуры: инвестиционные компании и инвестиционные фонды

4) Частные предприятия

5) Нерезиденты Российской Федерации.

Среди российских эмитентов первенство принадлежит государству. Считается, что государственные ценные бумаги имеют нулевой риск, так государство будет нести свои обязательства всегда. При этом, государственные ценные бумаги, эмитируемые Правительством России, сочетают несколько приятных для инвестора свойств: при действительно низком риске обладают достаточно высокой доходностью и в силу хорошо отлаженной технологии почти абсолютной ликвидностью. Поэтому государство как эмитент ценных бумаг занимает прочные позиции на российском фондовом рынке.

Местные органы власти вышли на фондовый рынок несколько позже государства, и их статус среди инвесторов ниже.

Акционерные общества, возникшие как эмитент в результате приватизации и — далее — перераспределения собственности -не всегда пользуются доверием, поскольку для них зачастую характерны информационная закрытость, неопределённость экономических перспектив, слабая предсказуемость показателей. Для того, чтобы завоевать рынок, таким эмитентам необходима техническая доступность реестра, существенные колебания курсовой стоимости их ценных бумаг.

Эмитенты ценных бумаг могут сами разместить свои обязательства в виде ценных бумаг или прибегнуть к услугам профессиональных посредников — банков, финансовых брокеров, инвестиционных компаний. Все они в данном случае, как организаторы и гаранты, являются посредниками на рынке ценных бумаг.

2 Инвесторы

С эмитентами тесно взаимодействуют инвесторы — граждане или юридические лица, приобретающие ценные бумаги от своего имени и за свой счет, с целью заставить свои средства работать и приносить доход. Кроме того, инвесторы могут быть заинтересованы в получении определённых прав, гарантированных той или иной ценной бумагой (например, права голоса).

Федеральным Законом «О рынке ценных бумаг» инвестор определяется как «лицо, которому ценные бумаги принадлежат на праве собственности (собственник) или ином вещном праве (владелец)».

Задачи и функции рынка ценных бумаг

... с целью и нормализации бюджета, впоследствии приводит к росту нагрузки на бюджет из-за не ходимости выплаты процентов по ранее сделанным заимствованиям. Не всегда значению этой функции рынка ценных бумаг ...

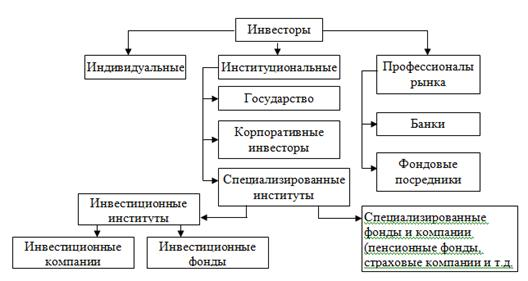

Инвесторов можно классифицировать по статусу: индивидуальные (физические лица), институциональные (коллективные) и профессионалы рынка;

— и по цели инвестирования: стратегические и портфельные. Стратегический инвестор через владение акциями переходит к полному контролю над акционерным обществом (или получает его в собственность), портфельный рассчитывает лишь на доход от принадлежащих ему ценных бумаг. Для портфельного инвестора наиболее актуально постоянное взаимодействие с биржей, чтобы решать, что, где и когда покупать.

Если основным эмитентом на рынке ценных бумаг является государство, то основным инвестором, определяющим состояние фондового рынка, — индивидуальный инвестор: физическое лицо, использующее свои сбережения для приобретения ценных бумаг. При этом количество индивидуальных инвесторов может в определенной степени служить показателем благосостояния граждан, поскольку частные лица начинают вкладывать средства в ценные бумаги лишь тогда, когда достигают достаточной степени личного богатства и становится актуальным вопрос управления им.

Юридические лица, не имеющие лицензии на право осуществления профессиональной деятельности на рынке ценных бумаг в качестве посредников, но приобретающие ценные бумаги от своего имени и за свой счёт, составляют группу институциональных инвесторов.

Инвесторами выступают и профессионалы фондового рынка, осуществляющие весь комплекс операций на нём, но лишь в том случае, если они вкладывают собственные средства в ценные бумаги.

На рынке денежных ценных бумаг в качестве инвесторов доминируют банки, которые в то же время как посредники частично размещают краткосрочные бумаги у своих клиентов (например, коммерческие банки одних предприятий предлагают другим предприятиям).

На рынке капитальных ценных бумаг наблюдается переход от преобладания индивидуальных инвесторов к доминированию институциональных инвесторов, что важно для развития рынка, поскольку дает возможность расширения круга покупателей финансовых инструментов, а соответственно рассредоточения риска помещения средств в ценные бумаги. Схема инвесторов разных уровней и типов инвестирования приведена на рис. 1.

Рис. 1. Схема инвесторов фондового рынка.

Первыми институциональными инвесторами, которые стали вкладывать в ценные бумаги средства, доверенные им их клиентами для доходного помещения, стали траст-департаменты коммерческих банков. Так, в США в конце 90-х годов траст-департаменты банков управляли активами частных лиц и деловых предприятий на сумму порядка 775 миллиардов долларов.

Крупнейшими инвесторами сначала в США, а затем и в других развитых странах стали страховые компании и пенсионные фонды — государственные, местных органов власти, корпоративные. Все свои свободные средства они инвестируют в наиболее надежные ценные бумаги, извлекая огромные доходы. Активы пенсионных фондов в США в конце 90-х годов составляли примерно 2,4 триллиона долларов.

Большую роль в качестве инвесторов приобретают так называемые взаимные фонды, или инвестиционные фонды — крупные финансовые учреждения, возникшие еще в 20-х годах текущего века, но особенно быстро развившиеся за последние 20 лет. Фонд — это управляемый портфель ценных бумаг. Отдельные инвесторы покупают долю в этом фонде, получая в свое распоряжение некий усредненный актив, приносящий доход с усредненным риском. В США после второй мировой войны чистые активы всех взаимных фондов составили сумму порядка 1 миллиарда долларов, в конце 1980-х годов они превысили 800 миллиардов долларов.

Участники фондового рынка

... заключающаяся в посредничестве при осуществлении операций с ценными бумагами. Вопрос изучения участников фондового рынка является весьма актуальным. Объектом исследования является фондовый рынок. Предметом исследования являются участники фондового рынка. Исходя из рассмотрения объектно-предметной сферы, ...

3. Профессиональная деятельность участников фондового рынка

1 Виды профессиональной деятельности участников фондового рынка

Профессиональная деятельность на рынке ценных бумаг подразделяется на следующие виды:

перераспределение денежных ресурсов и финансовое посредничество,

брокерская деятельность — совершение гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основании договора поручения или комиссии, а также доверенности на совершение таких сделок при отсутствии указаний на полномочия поверенного или комиссионера в договоре

дилерская деятельность — совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным ценам.

деятельность по организации торговли ценными бумагами — предоставление услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

организационно-техническое обслуживание операций с ценными бумагами,

депозитарная деятельность — предоставление услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги, т.е. депозитарии выполняют по отношению к ценным бумагам функции, аналогичные банковским по отношению к денежным средствам,

консультационная деятельность — предоставление юридических, экономических и иных консультаций по поводу выпуска и обращения ценных бумаг (инвестиционный консультант),

деятельность по ведению и хранению реестра акционеров — это оказание услуг эмитенту по внесению имени (наименования) владельцев ценных именных бумаг в соответствующий реестр (специализированные регистраторы)

расчетно-клиринговая деятельность по ценным бумагам — деятельность по определению взаимных обязательств по поставке (переводу) ценных бумаг участников операций с ценными бумагами (расчетно-депозитарные организации, клиринговые палаты, банки и кредитные учреждения).,

расчетно-клиринговая деятельность по денежным средствам (в связи с операциями с ценными бумагами).

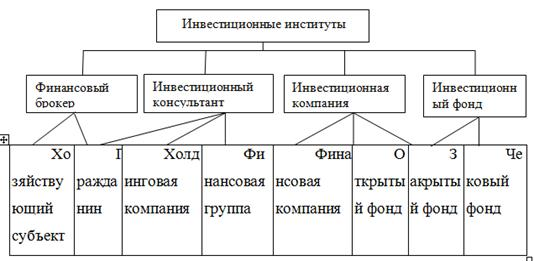

2 Инвестиционные институты

Поскольку эмитенты и инвесторы, как правило, не работают профессионально на фондовом рынке, они испытывают потребность в услугах профессионального оформления своей деятельности. Участники, предоставляющие такие услуги на рынке ценных бумаг, называются профессиональными участниками рынка ценных бумаг, или инвестиционными институтами.

Инвестиционные институты служат посредником, консультантом и инвестиционным фондом в деятельности инвесторов и эмитентов. Их можно назвать «промежуточным вариантом» между приведенными в первом разделе категориями «потребителей» и «профессионалов», поскольку, являясь профессиональными участниками рынка со всеми соответствующими правами и обязанностями, инвестиционные институты в то же время сами могут быть инвесторами. В частности, инвестиционные фонды являются как эмитентами, так и институциональными инвесторами.

В зависимости от уровня, основной сферы деятельности и клиентской базы инвестиционные институты выступают в качестве финансового брокера, инвестиционного консультанта или инвестиционного фонда (рис. 2).

Рис. 2. Схема функционирования инвестиционных институтов.

Инвестиционный консультант оказывает консультационные услуги на рынке ценных бумаг; финансовый брокер совершает сделки за счет и по поручению клиента; инвестиционная компания занимается котировкой ценных бумаг, операциями с ценными бумагами и осуществлением функций гаранта выпуска (андеррайтера) при первичном размещении другими эмитентами ценных бумаг; инвестиционный фонд производит аккумуляцию средств посредством выпуска акций и вложения их от своего имени в ценные бумаги.

Для всех инвестиционных институтов деятельность на рынке ценных бумаг является исключительным видом деятельности.

Важнейшую посредническую роль на рынке ценных капитальных бумаг играют инвестиционные банки — особые финансовые институты, которые занимаются организацией и гарантированием реализации публичного размещения прежде всего акций. В качестве консультанта по всем финансовым вопросам, связанным с эмиссией, банк вместе с потенциальным эмитентом определяет реальные и наиболее экономичные возможности выхода на конкретный рынок, а затем в качестве ведущего гаранта берет на себя обязанность организовать синдикат или другую группу, которая обеспечит полное размещение выпущенных ценных бумаг. В случае неправильной оценки ситуации банк рискует не разместить бумаги, оставить их у себя, а затем продать со скидкой. В США старейшим (с 1885 года) и крупнейшим из таких банков является «Мерилл Линч». На конец 80-х годов у нее было несколько миллионов клиентов в США и за рубежом, в том числе частные лица, фирмы и правительства, она имеет около полусотни отделений в 40 странах мира.

3 Другие профессиональные участники фондового рынка

Операции на биржах проводят только профессионалы, объединенные биржевым комитетом. Посредников в биржевых операциях называют по-разному: биржевые маклеры, куртье, комиссионеры, брокеры и сток брокеры. Все они работают за вознаграждение куртаж, выраженный в процентах или долях процента от общей суммы сделки.

Брокером считают профессионального участника рынка ценных бумаг, который занимается брокерской деятельностью: «совершение гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основании договора поручения или комиссии, а также доверенности на совершение таких сделок при отсутствии указаний на полномочия поверенного или комиссионера в договоре». В качестве брокера могут выступать как физические лица, так и организации.

Брокер и клиент свои отношения строят на договорной основе. При этом могут использоваться как договор поручения, так и договор комиссии. Если заключён договор поручения, то это означает, что брокер будет выступать от имени клиента и за счёт клиента, т.е. стороной по заключённым сделкам является клиент и он несёт ответственность за исполнение сделки. Если же предпочтение отдаётся договору комиссии, то при заключении сделки брокер выступает от своего имени, но действует в интересах клиента и за его счёт. Стороной по сделке в этом случае выступает брокер и он несёт ответственность за ёё исполнение. Основной доход брокер получает за счёт комиссионных, взимаемых от суммы сделки.

Дилером называется профессиональный участник рынка ценных бумаг, осуществляющий сделки «купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам». Доход дилера состоит из разницы цен продажи и покупки. Выступая в роли оператора рынка, дилер объявляет цену продажи и покупки, минимальное и максимальное количество покупаемых и продаваемых бумаг, а также срок, в течение которого действуют объявленные цены.

Одним из профессиональных участников рынка ценных бумаг могут быть управляющие компании (в форме юридического лица или частного предпринимателя), имеющие государственную лицензию на деятельность по управлению ценными бумагами, которая включает:

- управление ценными бумагами, переданными их владельцами в соответствующую компанию;

- управление денежными средствами клиентов, предназначенными для прибыльного вложения в ценные бумаги;

- управление ценными бумагами и денежными средствами, которые компании получают в процессе своей деятельности на рынке ценных бумаг.

Управляющие компании обеспечивают хорошие результаты от управления ценными бумагами клиентов за счёт своего профессионализма, более низкие затраты на обслуживание операций на фондовых рынках за счёт масштабов своей деятельности и высокую эффективность операций за счёт работы одновременно на многих рынках и в разных странах.

Управляющий при осуществлении своей деятельности обязан указывать, что он действует в качестве управляющего. В случае, если конфликт интересов управляющего и его клиента или разных клиентов одного управляющего, о котором все стороны не были уведомлены заранее, привел к действиям управляющего, нанесшим ущерб интересам клиента, управляющий обязан за свой счет возместить убытки в порядке, установленном гражданским законодательством.

4 Кодекс добросовестного ведения бизнеса на фондовом рынке

В последние годы все чаще слышатся призывы к добросовестному ведению бизнеса в самых различных его сферах. Участники рынка все больше приходят к единодушному мнению, что моральное поведение в предпринимательской деятельности гораздо выгоднее для тех, кто строит свое дело на долгие годы.

Многие предприятия озаботились созданием Кодексов этического ведения бизнеса, как внутри корпорации, так и во взаимоотношениях с внешними клиентами и партнерами.

Один из таких примеров стало принятие Кодекса добросовестного ведения бизнеса на фондовом рынке.

Кодекс разработан и принят на конференции НФА ( национальная фондовая ассоциация, <http://www.google.ru/url?sa=t&rct=j&q=&esrc=s&source=web&cd=1&cad=rja&uact=8&ved=0CB4QFjAA&url=http%3A%2F%2Fwww.nfa.ru%2F&ei=0-GJVOuQEqH-ygOn44KYBQ&usg=AFQjCNEtDVKEJHQweRE4f5w4ZjB-e18Thg&bvm=bv.81456516,d.bGQ>прежнее название — национальная ассоциация участников рынка государственных ценных бумаг — НАУРаГ) в ноябре 1997 г. (с изменениями от апреля 1998 года и июля 2000 г.) и стал первым на российском рынке ценных бумаг сводом правил профессиональной деятельности.

Настоящий Кодекс устанавливает требования к участникам, а также нормы и правила деятельности на фондовом рынке, обязательные для соблюдения участниками — членами НФА при ведении бизнеса на фондовом рынке — по форме и по существу. Он разработан с целью устранения возможностей для мошенничества, манипулирования ценами, нарушения прав клиентов и инвесторов, совершения других противоправных действий на фондовом рынке, нарушения действующего законодательства и нормативных правовых актов, касающихся фондового рынка, а также для поддержания высоких профессиональных и этических норм и стандартов членами ассоциации.

Кодекс разработан в соответствии с имеющейся практикой российского фондового рынка, а также западной практикой функционирования аналогичных рынков с учетом действующего законодательства и нормативных правовых актов Российской Федерации, регулирующих фондовый рынок, а также устава и иных документов ассоциации.

Настоящий Кодекс предназначен для применения в отношении деятельности участников, связанной с выполнением ими профессиональной деятельности, виды которой установлены Федеральным Законом «О рынке ценных бумаг», и удовлетворяет требованиям законодательства Российской Федерации.

Указанные категории участников должны удовлетворять следующим требованиям государственных органов, регулирующих их деятельность на фондовом рынке:

- финансовым;

- организационно-техническим;

- профессиональным и квалификационным требованиям к руководителям и специалистам;

- прочим специальным требованиям.

Для членов ассоциации настоящий Кодекс является руководством по практике добросовестного ведения бизнеса на фондовом рынке.

Цель добросовестного ведения бизнеса на фондовом рынке — извлечение прибыли допустимыми и цивилизованными способами, которые не противоречат действующим законам и иным нормативным актам РФ, а также профессиональным и этическим правилам и требованиям, принятым профессиональными участниками фондового рынка.

Оптимальный механизм функционирования фондового рынка (с точки зрения добросовестного ведения бизнеса) — свободная и равноправная конкуренция участников рынка за благоприятные условия приложения собственной деятельности и капитала (инвестиционные условия) в формах и рамках, установленных действующим законодательством РФ и нормативными документами государственных органов, касающимися фондового рынка, а также правилами и стандартами ассоциации.

При анализе Кодекса выявлено, что основой взаимоотношений профессиональных участников фондового рынка должны быть следующие положения:

- а) на российском фондовом рынке действуют разные категории участников;

- б) каждая категория участников выполняет свою конкретную, необходимую для рынка функцию;

- в) отсутствие (ущемление прав) любой категории участников негативно сказывается на состоянии рынка;

- г) клиент (акционер, инвестор и проч.) — является важнейшим субъектом фондового рынка, поскольку его финансовые ресурсы во многом определяют текущее состояние рынка и будущее его развитие, а также финансовое благополучие участников, занимающихся его обслуживанием;

- нарушение (ущемление) прав клиентов ухудшает состояние фондового рынка и положение его участников.

В целях добросовестного ведения бизнеса на фондовом рынке участник обязан:

- б) выполнять, оформлять и учитывать все операции на фондовом рынке в соответствии с законодательством РФ, нормативными актами государственных органов, правилами и стандартами Ассоциации;

- в) не совершать действий, нарушающих стабильность фондового рынка, наносящих ущерб его участникам, клиентам;

г) строить отношения с контрагентами (второй стороной в операции с ценными бумагами/фондовыми инструментами (далее — ценными бумагами) участника) согласно следующим требованиям:

- не совершать действий, нарушающих права и охраняемые законом интересы других участников рынка (как со стороны каждого отдельного участника, так и со стороны групп участников);

— не пытаться получить необоснованных преимуществ перед другими участниками, конкурируя с ними в цивилизованной форме, в границах и рамках, соответствующих требованиям законов и иных нормативных правовых актов, стандартов и правил ассоциации, в первую очередь за счет повышения качества работы и профессионализма персонала участника. При решении вопроса о том, относятся ли те или иные действия к числу приемов недобросовестной конкуренции, руководствоваться нормами действующего законодательства, в т.ч. Федеральным законом от 26.07.2006 N 135-ФЗ «О защите конкуренции».

д) неукоснительно соблюдать свои обязательства перед клиентами:

- строить отношения с клиентами на принципах добросовестности, правдивости, раскрытия необходимой информации, выполнения поручений клиента исключительно в его интересах;

- е) в части информационной обеспечить в т.ч.:

- раскрытие информации по операциям на фондовом рынке в соответствии с требованиями законов и нормативных актов государственных органов, осуществляющих регулирование и контроль на фондовом рынке;

- объективность и точность информации, касающейся фондового рынка, как напрямую предоставляемой своим клиентам/контрагентам, так и при любых формах ее опубликования.

Споры, разногласия, требования или претензии, возникающие при выполнении участниками своих обязательств перед контрагентами и клиентами на фондовом рынке (в том числе касающиеся нарушения условий договора, его прекращения или недействительности), разрешаются в ходе переговоров.

В случае нарушения участником требований настоящего Кодекса, своих обязательств перед контрагентами и клиентами на фондовом рынке, а также невозможности достижения взаимной договоренности, потерпевшая сторона прежде, чем обращаться к судебной процедуре, имеет право обратиться в уполномоченное подразделение ассоциации.

Уполномоченное подразделение ассоциации рассматривает поступивший запрос по существу в рамках требований действующего законодательства РФ и иных нормативных правовых актов в соответствии с правилами и иными внутренними документами ассоциации.

В ином случае, а также при невозможности урегулирования ситуации в рамках ассоциации (в соответствии с правилами и нормами ассоциации), при наличии соглашения сторон споры между ними подлежат рассмотрению и разрешению в постоянно действующем третейском суде НФА, расположенном в городе Москве.

Третейское разбирательство осуществляется в соответствии с действующим законодательством РФ и регламентом третейского суда ассоциации, а также практикой разрешения подобных споров, имеющейся в ассоциации.

Решение третейского суда ассоциации для членов ассоциации является обязательным. Оно может быть обжаловано только по установленной законом процедуре. Неисполнение/ненадлежащее исполнение членом ассоциации решения третейского суда ассоциации является нарушением и влечет за собой ответственность в соответствии с внутренними документами ассоциации.

Контроль за соблюдением настоящего Кодекса, а также правил и норм ассоциации осуществляет уполномоченное подразделение ассоциации.

Уполномоченное подразделение ассоциации для выполнения своих функций имеет право предоставлять информацию о деятельности участников государственным органам, осуществляющим регулирование и контроль за фондовом рынком, в порядке и в случаях, не противоречащих действующему законодательству.

При выявлении и подтверждении фактов нарушений членом Ассоциации требований настоящего Кодекса, обязательств перед контрагентами/клиентами на фондовом рынке член ассоциации несет ответственность в соответствии с внутренними документами ассоциации по установленной в них процедуре.

Целью добросовестного ведения бизнеса на фондовом рынке является извлечение прибыли допустимыми и цивилизованными способами, которые не противоречат действующим законам и иным нормативным актам, а также профессиональным и этическим правилам и

Хотелось бы подчеркнуть, что основы Кодекса — не библейские нормы, а средства участия в развитии бизнеса. Именно поэтому он имеет шанс быть применяемым.

- Основные принципы ведения бизнеса по ценным бумагам

Международной федерацией фондовых бирж (WFE, ранее FIBV) в 1992 году были сформулированы «Повсеместно принятые принципы ведения бизнеса по ценным бумагам» (таблица 1).

Эти принципы охватывают взаимоотношения: брокер-клиент, брокер-брокер, фондовая биржа-брокер-член биржи, работодатель-работник (служащий института ценных бумаг).

Таблица 1. Повсеместно принятые принципы ведения бизнеса по ценным бумагам

|

Принцип ведения бизнеса |

Характеристика |

|

Честность механизма ценообразования. Честность и справедливость. |

Так как система ценообразования на рынке ценных бумаг является наиболее важной функцией биржи, членам сообщества фондовых бирж следует соблюдать честность ценообразования на бирже, к которой они принадлежат. |

|

Уклонение от вводящих в заблуждение действий или представлений. |

Членам сообщества фондовых бирж следует воздерживаться от любых действий, которые бы помешали или подрывали справедливое и организованное функционирование рынка. Им не следует распространять беспочвенную или ложную информацию об эмитентах, входящих в листинг. Членам сообщества фондовых бирж следует воздерживаться от любых действий, направленных на введение в заблуждение других участников относительного истинного состояния рынка. Вне закона должны оставаться торговые сделки, которые создают ложную видимость активности. |

|

Тестирование новых торговых стратегий. |

При допуске новых торговых стратегий фондовые биржи должны принимать во внимание честность связанного с ними механизма ценообразования, обеспечивая, однако, чтобы такой подход не использовался для обоснования антиконкурентной практики принятия решений. |

|

Прозрачность |

Прозрачность рынка есть важный элемент справедливого ведения дел и должна поощряться, хотя биржи могут предлагать различные степени прозрачности. |

|

Жалобы и механизм разрешения разногласий. |

Членам фондовой биржи следует выполнять свои обязательства друг перед другом и перед клиентами. |

|

Старательность. Выполнение наилучшим образом. |

Старательность требует от члена фондовой биржи при ведении сделок выполнения приказов клиентов наилучшим образом. |

В России принципы добросовестной деятельности и профессиональной этики на рынке ценных бумаг содержатся в ряде документов, таких, как:

- Федеральный закон «О рынке ценных бумаг».

- Федеральный закон «О защите прав и законных, интересов инвесторов на рынке ценных бумаг».

- Постановления ФКЦБ, регламентирующие брокерскую и дилерскую деятельность.

- Правила торговли Некоммерческого партнерства «Торговая система РТС».

- Положение НФА «О запрете Манипулирования ценами на рынке государственных ценных бумаг».

— Положение Национальной фондовой ассоциации «О запрете манипулирования ценами на фондовом рынке» и др. До начала XX в. на фондовом рынке использовались манипулятивные практики, которые в настоящее время признаны противозаконными и преследуются на всех фондовых биржах. К ним относятся манипулирование ценами, а именно:

фиктивные продажи;

сделки по договоренности;

сделки корнерами;

тайный сговор профессиональных участников рынка ценных бумаг;

использование «утечки информации» о ценных бумагах;

«пулы» или манипулирование ценами на коллективной основе.

Кроме этого, законным считалось и использование инсайдерской информации при совершении сделок, например приглашение для участия в пулах директоров корпораций, которые являются инсайдерами.

В настоящее время сформулированы следующие основополагающие принципы ведения бизнеса на рынке ценных бумаг (таблица 2):

Таблица 2. Обобщенные основные принципы ведения бизнеса.

|

Принцип ведения бизнеса |

Характеристика |

|

добросовестность |

Любой участник фондового рынка должен осуществлять свою профессиональную деятельность на рынке ценных бумаг с той степенью заботливости и осмотрительности, которые от него требуются в силу соответствующих положений закона, иных нормативных правовых актов Российской Федерации, обычаев делового оборота в сфере рынка ценных бумаг. Обязан:

— принимать все возможные, разумные и законные меры с целью получения от своих клиентов всей информации, необходимой для исполнения обязательств перед клиентами. — не вправе злоупотреблять предоставленными ему правами с целью умаления имущественных интересов своих клиентов. |

|

законность |

При осуществлении профессиональной деятельности на рынке ценных бумаг любой участник фондового рынка обязан неукоснительно соблюдать требования федеральных законов, иных нормативных правовых актов Российской Федерации, а также должен способствовать всеми разумными, возможными и законными способами соблюдению своими клиентами федеральных законов и иных нормативных правовых актов Российской Федерации. |

|

приоритет интересов клиентов |

При совмещении участником фондового рынка нескольких видов профессиональной деятельности на рынке ценных бумаг им должен соблюдаться приоритет интересов его клиентов. |

|

профессионализм |

Участник фондового рынка должен обеспечить осуществление своей деятельности исключительно на профессиональной основе и не допускать к работе сотрудников, не имеющих необходимой квалификации, определяемой федеральными законами, иными нормативными правовыми актами Российской Федерации. Участник фондового рынка не вправе оказывать клиентам иные услуги, не связанные с профессиональной деятельностью на рынке ценных бумаг, если это отрицательно сказывается на его профессиональной деятельности, не соответствует федеральным законам, иным нормативным правовым актам Российской Федерации. Участник фондового рынка обязан обеспечить надлежащий уровень квалификации своих сотрудников, а также эффективно применять ресурсы, необходимые для профессиональной деятельности. |

|

независимость; |

Участник фондового рынка при осуществлении профессиональной деятельности на рынке ценных бумаг не должен допускать предвзятости, способной нанести ущерб его клиентам. |

|

информационная открытость |

Участник фондового рынка осуществляют раскрытие информации, в том числе клиентам, о своем правовом статусе, имущественном положении и об операциях с ценными бумагами в случаях и в порядке, установленных федеральными законами, иными нормативными правовыми актами Российской Федерации. Участник фондового рынка обязан предпринимать все законные и разумные меры для обеспечения клиента информацией, необходимой для принятия последним решения о совершении сделки (сделок) с ценными бумагами. Участник фондового рынка должен предоставлять клиенту полный и объективный отчет о выполнении своих обязательств перед этим клиентом. Участник фондового рынка обязан обеспечить возможность любых лиц ознакомиться с копией лицензии на осуществление профессиональной деятельности на рынке ценных бумаг, заверенной в установленном порядке. Участник фондового рынка должны сохранять конфиденциальность коммерческую или служебную, информацию ставшую им известной в связи с осуществлением профессиональной деятельности на рынке ценных бумаг, в соответствии с законодательством, иными нормативными правовыми актами Российской Федерации. |

Выше перечисленные принципы: добросовестность, законность, приоритет интересов клиентов, профессионализм, независимость и информационная открытость, направлены на регулирование профессиональных отношений между участниками фондового рынка. Эти принципы обеспечивают соблюдение профессиональной этики. Они позволяют обозначить стратегию и правила поведения на фондовом рынке. В конечном итоге, соблюдая эти принципы, участники могут добиться более эффективной профессиональной деятельности на фондовом рынке.

Для регулировки инфраструктуры рынка работы с ценными бумагами необходимы определенные этические нормы. Под данной этикой подразумеваются нормы добросовестной работы на рынке бумаг. Эти правила основаны на нравственных, этических и моральных нормах. В основе взаимоотношений участников данной деятельности лежит необходимость обеспечения справедливости, отстаивания общественных и личных интересов. Эти этические нормы должны быть признаны среди всех участников рынка и соблюдаться на практике.

Базовым принципом функционирования рынка ценных бумаг является доверие инвесторов к рынку, которое обеспечивается поддержанием честности и открытости со стороны участников рынка, недопущением ущемления прав инвесторов и участников рынка.

В обеспечении доверия инвесторов к рынку ценных бумаг заинтересованы государство, эмитенты и профессиональные участники рынка. Обеспечение доверия инвесторов к рынку осуществляется посредством законодательных и этических норм.

Добросовестная профессиональная деятельность базируется на добросовестном поведении. Добросовестное поведение основывается на общечеловеческих моральных и нравственных нормах, на понимании значимости общественных интересов, на понимании необходимости обеспечения правопорядка и справедливости. Добросовестное поведение регулируется судом совести и этическими нормами.

Этические нормы на фондовом рынке принимаются и поддерживаются профессиональными участниками и их саморегулируемыми организациями, которые для применения мер принуждения осуществляют дисциплинарное производство.

Основными этическими принципами на российском рынке ценных бумаг являются добросовестность; законность; приоритет интересов клиентов; профессионализм; независимость; информационная открытость.

Основными этическими принципами на мировом рынке ценных бумаг являются:

Честность механизма ценообразования.

Честность и справедливость;

Уклонение от вводящих в заблуждение действий или представлений;

Прозрачность;

Старательность. Выполнение наилучшим образом.

Совершенствование корпоративного поведения является одной из важнейших мер, необходимых для увеличения притока инвестиций во все отрасли национальной экономики как из источников внутри страны, так и от зарубежных инвесторов. Одним из способов совершенствования выступает введение определенных стандартов.

бизнес фондовый этический брокер

Список литературы

1. Гражданский кодекс Российской Федерации от 21.10.94 г., — (в ред. Федерального закона от 30.12.2012 N 302-ФЗ)

. Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 21.07.2014) «О рынке ценных бумаг» (с изм. и доп., вступ. в силу с 01.10.2014) (22 апреля 1996 г.)

. Федеральный закон от 26.07.2006 N 135-ФЗ (ред. от 04.06.2014) «О защите конкуренции»

. Аршавский А.Ю. Рынок ценных бумаг: Учебник для бакалавров / Н.И. Берзон, Д.М. Касаткин, А.Ю. Аршавский. — М.: Юрайт, 2013. — 537 c.

. Батяева Т.А. Рынок ценных бумаг: Учебное пособие / Т.А. Батяева, И.И. Столяров. — М.: ИНФРА-М, 2010. — 304 c.

. Бердникова Т.Б. Рынок ценных бумаг: прошлое, настоящее, будущее: Монография / Т.Б. Бердникова. — М.: ИНФРА-М, 2013. — 397 c.

. Боровкова В.А. Рынок ценных бумаг: Учебное пособие. Стандарт третьего поколения / В.А. Боровкова, В.А. Боровкова. — СПб.: Питер, 2012. — 352 c.

. Галанов, В.А. Рынок ценных бумаг: Учебник / В.А. Галанов. — М.: НИЦ ИНФРА-М, 2013. — 378 c.

. Галанов В.А. Рынок ценных бумаг: Учебное пособие / В.А. Галанов. — М.: ИЦ РИОР, ИНФРА-М, 2011. — 223 c.

. Гаврилов А.Е, Логинова В.А.,Баянова Ю.А., Смелова Т.А. Рынок ценных бумаг (технический анализ) — ВолгГТУ, 2006. — 170 с.

. Гусева И.А. Рынок ценных бумаг. Практические задания по курсу: Учебное пособие для вузов / И.А. Гусева. — М.: Экзамен, 2007. — 464 c.

. Гусева И.А. Рынок ценных бумаг. Сборник тестовых заданий: Учебное пособие / И.А. Гусева. — М.: КноРус, 2013. — 406 c.

. Едронова В.Н. Рынок ценных бумаг: Учебное пособие / В.Н. Едронова, Т.Н. Новожилова. — М.: Магистр, 2010. — 684 c.

. Жуков Е.Ф. Рынок ценных бумаг: Комплексный учебник. Рынок ценных бумаг: Комплексный учебник / Е.Ф. Жуков, Н.П. Нишатов, В.С. Торопцов [и др.]. — М.: Вузовский учебник, 2012. — 254 c.

. Кузнецов Б.Т. Рынок ценных бумаг: Учебное пособие для студентов вузов / Б.Т. Кузнецов. — М.: ЮНИТИ-ДАНА, 2013. — 288 c.

. Маркова О.М. Лабораторный практикум по дисциплинам «Рынок ценных бумаг» и «Банки и небанковские кредитные организации и их операции» / Л.Т. Литвиненко, О.М. Маркова, Н.Н. Мартыненко. — М.: Вузовский учебник, НИЦ ИНФРА-М, 2013. — 233 c.

. Селищев А.С. Рынок ценных бумаг: Учебник для бакалавров / А.С. Селищев, Г.А. Маховикова. — М.: Юрайт, 2013. — 431 c.

. Стародубцева, Е.Б. Рынок ценных бумаг: Учебник / Е.Б. Стародубцева. — М.: ИД ФОРУМ, НИЦ ИНФРА-М, 2013. — 176 c.

. Фролова Т.А. Рынок ценных бумаг. Конспект лекций. Таганрог: Изд-во ТТИ ЮФУ, 2011г — 178 с.

. Чалдаева Л.А. Рынок ценных бумаг: Учебник для бакалавров / — М.: Юрайт, 2012. — 857 c.