Проблемы управления оборотным капиталом хозяйствующего субъекта привлекают все больше внимание представителей отечественной финансовой науки. Это обусловлено трансформационными процессами, происходящими в российской экономике, развитием не только разнообразных форм собственности, но и многообразием хозяйственного поведения собственников и менеджеров предприятий. Хозяйственной практикой становятся востребованы нетрадиционные, уникальные решения, основанные на глубоком синтезе достижений современной финансовой теории и опыта финансового управления.

Специфика предприятий таких как промышленность состоит в значительном объеме оборотных средств в составе их активов, поэтому для предприятий этих отраслей проблемы организации и эффективности использования оборотных средств носят ещё более насущный характер, чем для фондоёмких отраслей.

Финансовое состояние, ликвидность и платежеспособность организации в большей степени зависит от уровня деловой активности, от использования оборотного капитала, оценки его величины и структуры. В связи с тем, что оборотные средства формируют основную долю ликвидных активов организации их величина должна быть достаточной для обеспечения ритмичной и равномерной работы организации и как следствие получение прибыли.

Использование оборотных средств хозяйственной деятельности должно осуществляться на уровне минимума времени и максимальной скоростью обращения оборотного капитала и превращение его в реальную денежную массу для последующего финансирования и приобретения новых оборотных средств.

Потребность финансирования пропорционально зависит от скорости оборота активов.

Чем ниже оборачиваемость оборотных средств, тем больше потребность в привлечении дополнительных источников финансирования, так как у организации отсутствуют свои денежные средства для осуществления хозяйственной деятельности.

Управление оборотным капиталом – актуальная задача, которую ежедневно решает каждый предприниматель. Как показывает статистика, оборотные активы составляют в среднем от 58 до 75 % всех активов предприятий всех форм собственности стран Западной Европы.

Оборотные активы обслуживают текущую деятельность организации, от их состояния и оборачиваемости зависит непрерывность производственно – коммерческого цикла, а потому изучение изменений структуры оборотных активов, их отраслевых особенностей, необходимо для решения практических задач финансового менеджмента.

Эффективность использования оборотных средств на предприятии

... многих предприятий, несмотря на особенную актуальность данной проблемы. Это обусловливает проведение экономических экспериментов по совершенствованию эффективности использования оборотных средств, диктующих необходимость принципиально нового подхода, в частности, к проблемам организации оборотных средств и ...

Таким образом, тема курсовой работы является актуальной, ибо от наличия текучих активов и его эффективного использования зависит не только финансовое состояние организации, но и оборотными активами интересуются внешние пользователи в первую очередь инвесторы (акционеры), более того от степени оборачиваемости оборотного капитала зависит деловая актуальность организации.

Целью курсовой работы является анализ оборачиваемости оборотных средств на ОАО «НефАЗ» и разработка конкретных рекомендаций по повышению эффективности их использования.

Для достижения поставленной цели в работе сформулированы и решены следующие задачи:

- обзор литературных источников по подходам к изучению и трактовке вопросов по управлению и анализу оборачиваемости оборотного капитала;

- ознакомление с экономико-организационной характеристикой предприятия;

- анализ оборотного капитала предприятия на примере ОАО «НеФАЗ»;

- рассмотрение основных путей эффективного использования оборотного капитала.

Объектом исследования стали оборотные активы ОАО «НефАЗ».

Предметом исследованияпослужили экономические отношения, складывающиеся у хозяйствующих субъектов в процессе формирования оборотного капитала, а также механизмы его финансирования.

Теоретико-методологическую основу исследования составляют базовые концепции современной теории финансов: структуры капитала и методов его управления. Курсовая работа опирается на классические и современные труды отечественных и зарубежных экономистов в области финансового управления оборотным капиталом – Бланка И.А., Бригхэма Ю.Ф., Ван Хорна Дж. К., Дробозиной Л.А., Родионовой В.М., Савицкой Г.В.; Баканова М.И., Балабанова И.Т., Родионовой В.М., Сайфулина Р.С., Федотовой М.А., Шеремета А.Д.; Стояновой Е.С. и др.

1.1. Понятие оборотного капитала и его характеристика

Понятие «оборотный капитал» относится ко всем текущим активам, постоянно участвующим в хозяйственных операциях в период, не превышающий одного года. Происхождение этого названия известный американский ученый Е.Бригхман выводит из действий старого мелкого торговца, который нагружал свою повозку товарами, приобретенными в долг, и ездил по городам и селам, чтобы их продать. Эти товары и стали называть оборотным капиталом, поскольку торговец превращал их в деньги, затем часть возвращал их владельцам (погашал ссуду), остальную вкладывал в новые товары. Эти средства и находились в постоянном обороте, приносили определенную прибыль.

На сегодня немало написано трудов, посвященных оборотному капиталу предприятия. Обратимся к некоторым из них для сравнения различных точек зрения на определение оборотного капитала.

Ковалев В.В. считает, что оборотный капитал – это активы предприятия, возобновляемые с определенной регулярностью для обеспечения текущей деятельности, вложения в которые как минимум однократно оборачиваются в течение года или одного производственного цикла. Оборотные средства и политика в отношении управления этими активами важны прежде всего с позиции обеспечения непрерывности и эффективности текущей деятельности предприятия. Поскольку во многих случаях изменение величины оборотных активов сопровождается и изменением краткосрочных пассивов, оба эти объекта учета рассматриваются, как правило, совместно в рамках политики управления чистым оборотным капиталом, величина которого рассчитывается как разность между оборотным капиталом и краткосрочными пассивами.

Учет денежных средств на предприятии

... т.д. Четкая организация расчетов способствует ускорению оборачиваемости оборотных средств, позволяет предприятию избежать выплаты пени и неустоек. Основная масса ... расчетном счете эта сумма пройдет по дебету, а в банке – по кредиту). 11- 2.5. Организация расчетов с ... покупателей оплатить стоимость полученных материальных ценностей, выполненных работ и услуг в установленные сроки, а также ...

По мнению Крейниной М.М. оборотный капитал, будучи предназначенными для реализации или потребления, способен неоднократно менять свою форму в течение одного операционного цикла предприятия. Оборотные средства предприятия включают в себя оборотные производственные фонды и фонды обращения. Такая классификация объективно характеризует состояние оборотных средств в зависимости от их нахождения на различных стадиях кругооборота.

Колчина Н.В. в своей книге пишет, что оборотный капитал – это средства, обслуживающие процесс хозяйственной деятельности, участвующие одновременно и в процессе производства, и в процессе реализации продукции. В обеспечении непрерывности и ритмичности процесса производства и обращения заключается основное назначение оборотных средств предприятия. По функциональному назначению, оборотные средства предприятия подразделяются на оборотные производственные фонды и фонды обращения. Исходя из этого деления оборотный капитал можно охарактеризовать как средства, вложенные в оборотные производственные фонды и фонды обращения и совершающие непрерывный кругооборот в процессе хозяйственной деятельности.

По Павловой Л.Н. оборотные средства представляют собой стоимостную оценку совокупности материально – вещественных ценностей, использованных в качестве предметов труда и действующих в натуральной форме в течение одного производственного цикла. В процессе финансирования и кредитования предпринимательской деятельности большое значение имеет состав оборотных средств предприятий. Это запасы ТМЦ, дебиторская задолженность, средства в расчетах, денежные средства.

Ван Хорн Дж. К. считает, что оборотными средствами являются активы, которые могут быть обращены в наличность в течение одного года. Оборотные средства включает в себя управление денежными средствами, дебиторской задолженностью, товарно – материальными запасами и кредиторской задолженностью.

Таким образом, в экономической литературе не прослеживается очевидная грань между понятиями «оборотные средства» и «оборотный капитал» и не наблюдается единообразия в терминологии. Логичным представляется при рассмотрении оборотных средств и оборотного капитала учитывать способ их отражения в бухгалтерском балансе. В этом случае под оборотными средствами следует понимать активы баланса, раскрывающий предметный состав имущества предприятия, в частности, его оборотные или текущие активы (материальные оборотные средства, дебиторскую задолженность, свободные денежные средства), а под оборотным капиталом – пассив баланса, показывающий, какая величина средств (капитала) вложена в хозяйственную деятельность предприятия (собственный и заёмный капитал).

Иначе оборотный капитал – это величина финансовых источников, необходимых для формирования оборотных активов предприятия.

Оборотные производственные фонды обслуживают сферу производства, полностью переносят свою стоимость на вновь созданный продукт, при этом изменяют свою первоначальную форму. И всё это – в течение одного производственного цикла или кругооборота.

Оборотные средства предприятия: состав, структура, расчет, потребности

... оборотных средств Оборотные средства представляют собой совокупность денежных средств, вложенных в оборотные фонды и фонды обращения. В экономической литературе понятие «оборотные средства» тождественно оборотному капиталу, представляющему собой одну из составных частей имущества предприятия. Вложение денежных средств в оборотные ...

Другой элемент оборотных средств – фонды обращения. Они непосредственно не участвуют в процессе производства. Их назначение состоит в обеспечении ресурсами процесса обращения, в обслуживании кругооборота средств предприятия и достижении единства производства и обращения. Фонды обращения состоят из готовой продукции и денежных средств.

Объединение оборотных производственных фондов и фондов обращения в единую категорию – оборотные средства обусловлено тем, что, во – первых, процесс воспроизводства – это единство процесса производства и процесса реализации продукции. Элементы оборотного капитала непрерывно переходят из сферы производства в сферу обращения и вновь возвращаются в производство. Во – вторых, элементы оборотных фондов и фондов обращения имеют одинаковый характер движения, кругооборота, составляющего непрерывный процесс.

Экономическая сущность оборотных средств определяется их ролью в обеспечении непрерывности процесса воспроизводства, в ходе которого оборотные фонды и фонды обращения проходят как сферу производства, так и сферу обращения. Находясь в постоянном движении, оборотные средства совершают непрерывный кругооборот, который отражается в постоянном возобновлении процесса производства.

Движение оборотного капитала может быть представлено в классической форме: Д – Т…. Т – П – Т′….Т′ – Д′.

Как всякий капитал, вкладываемый в производство, оборотный капитал предприятия начинает свое движение с авансирования определённой суммы денежных средств Д на приобретение производственных запасов ПЗ: сырья, материалов, топлива и прочих предметов труда, которые используются с целью производства определённых товаров.

Кругооборот – не единичный процесс. Это процесс, совершающий постоянно и представляющий собой оборот капитала.

Завершив один кругооборот, оборотный капитал вступает в новый, т.е. кругооборот совершается непрерывно и происходит постоянная смена форм авансированной стоимости. Вместе с тем на каждый данный момент кругооборота оборотный капитал функционирует одновременно во всех стадиях, обеспечивая непрерывность процесса производства. Авансированная стоимость различными частями одновременно находится во многих функциональных формах – денежной, производственной, товарной.

В комплексной системе управления оборотным капиталом целесообразно выделить главную цель и отдельные задачи, которые следует выполнять при обосновании и реализации решений на каждой стадии его кругооборота. Главная цель управления оборотным капиталом заключается в повышении эффективности использования всех его составных частей и на данной основе в обеспечении непрерывности и должной результативности хозяйственной и финансовой деятельности предприятия. Основные решения касаются обоснования оптимальной величины каждого элемента оборотных средств, источников их финансирования, вскрытия резервов за счет высвобождения или ускорения оборота, обеспечения ликвидности. Высвобожденные денежные средства могут стать источником эффективных финансовых или других инвестиций, способствующих развитию предприятия, увеличению его доходов.

Управление оборотным капиталом затрагивает не только проблемы величины соответствующих элементов, но и его структуры, которая подвержена постоянным изменениям вследствие изменения объема продукции, ее ассортимента, условий реализации, оплаты за доставленные и продаваемые ценности. Формирование рациональной структуры оборотного капитала обеспечивает непрерывность общего цикла превращения отдельных частей активов из вещественной формы в денежную и наоборот. Это в значительной степени влияет на скорость оборота капитала, его величину, финансовую ликвидность объекта, а также на уровень издержек, связанных с содержанием отдельных элементов текущих активов.

1.2. Роль оборотного капитала в обеспечении финансовыми средствами предприятия

Целевой установкой управления оборотным капиталом является определение объема и структуры оборотного капитала, источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия.

Сформулированная целевая установка имеет стратегический характер; не менее важным является поддержание оборотного капитала в размере, оптимизирующем управление текущей деятельностью. С этих позиций важнейшей финансово-хозяйственной характеристикой предприятия является его ликвидность, т. е. возможность «обратить активы в наличность и погасить свои платежные обязательства». Для любого предприятия достаточный уровень ликвидности является одной из важнейших характеристик стабильности хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса.

При низком уровне оборотного капитала производственная деятельность не поддерживается должным образом, отсюда – возможная потеря ликвидности, периодические сбои в работе и низкая прибыль. При некотором оптимальном уровне оборотного капитала прибыль становится максимальной. Дальнейшее повышение величины оборотных средств приведет к тому, что предприятие будет иметь в распоряжении временно свободные, бездействующие текущие активы, а также излишние издержки финансирования, что повлечет снижение прибыли.

Таким образом, стратегия и тактика управления оборотным капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью работы. Это сводится к решению двух важных задач.

1. Обеспечение платежеспособности. Такое условие отсутствует, если предприятие не в состоянии оплачивать счета, выполнять обязательства и, возможно, объявит о банкротстве. Предприятие, не имеющее достаточного уровня оборотного капитала, может столкнуться с риском неплатежеспособности.

2. Обеспечение приемлемого объема, структуры и рентабельности активов. Известно, что различные уровни разных текущих активов по-разному воздействуют на прибыль. Например, высокий уровень производственно-материальных запасов потребует соответственно значительных текущих расходов, в то время как широкий ассортимент готовой продукции в дальнейшем может способствовать повышению объемов реализации и увеличению доходов. Каждое решение, связанное с определением уровня денежных средств, дебиторской задолженности и производственных запасов, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств.

Риск потери ликвидности или снижения эффективности, обусловленный объемом и структурой оборотного капитала потенциально несет в себе следующие явления:

1. Недостаточность денежных средств. Предприятие должно иметь денежные средства для ведения текущей деятельности, на случай непредвиденных расходов и на случай вероятных эффективных капиталовложений. Нехватка денежных средств в нужный момент связана с риском прерывания производственного процесса, возможным невыполнением обязательств либо с потерей возможной дополнительной прибыли.

2. Недостаточность собственных кредитных возможностей. Этот риск связан с тем, что при продаже товаров в кредит покупатели могут оплатить их в течение нескольких дней или даже месяцев, в результате чего на предприятии образуется дебиторская задолженность. С позиции финансового менеджмента дебиторская задолженность имеет двоякую природу. С одной стороны, «нормальный» рост дебиторской задолженности свидетельствует об увеличении потенциальных доходов и повышении ликвидности. С другой стороны, предприятие может «вынести» не всякий размер дебиторской задолженности, поскольку неоправданная дебиторская задолженность представляет собой иммобилизацию собственного оборотного капитала, а превышение ею некоторого предела может привести также к потере ликвидности и даже остановке производства. Такая ситуация весьма характерна для российской экономики с ее хроническими взаимными неплатежами.

3. Недостаточность производственных запасов. Предприятие должно располагать достаточным количеством сырья и материалов для проведения эффективного процесса производства; готовой продукции должно хватать для выполнения всех заказов и т.д. Неоптимальный объем запасов связан с риском дополнительных издержек или остановки производства.

4. Излишний объем оборотного капитала. Поскольку его величина прямо связана с издержками финансирования, то поддержание излишних активов сокращает доходы. Возможны различные причины образования излишних активов: неходовые и залежалые товары, привычка «иметь про запас» и др.

Разработанные в теории финансового управления модели финансирования оборотного капитала, с одной стороны, исходят из того, что политика управления им должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью работы, с другой стороны, при подборе источников финансирования принимается решение, учитывающее срок их привлечения и издержки за использование.

Ю. Бригхем описал следующие три варианта политики формирования оборотного капитала предприятия:

- «Спокойная», при которой имеет место относительно большой уровень запасов, дебиторской задолженности и денежных средств. Она связана с минимальным уровнем риска и прибыли.

- «Сдерживающая», при которой уровень оборотного капитала сведен к минимуму. Она способна принести наибольшую прибыль, но и наиболее рискованна.

- «Умеренная» — средний вариант.

Е.С. Стоянова в своих работах рассматривает политику комплексного оперативного управления текущими активами (ТА) и текущими пассивами (ТП), которая сочетает политику управления ТА с политикой управления ТП. Ее суть состоит, с одной стороны, в определении достаточного уровня и рациональной структуры ТА, с другой — в определении величины и структуры источников финансирования ТА.

В зависимости от величины удельного веса оборотных активов в составе всех активов выделяются следующие варианты политики управления оборотными активами, по сути, аналогичные описанным выше:

- Агрессивная. Ее основные признаки — поддержание высокого удельного веса оборотных активов и, соответственно, их низкая оборачиваемость. Она обеспечивает достаточный уровень ликвидности, но невысокую рентабельность активов.

— Консервативная. Ее основным признаком является сдерживание роста и низкий уровень оборотных активов, но несет высокий риск потери ликвидности из-за десинхронизации поступлений и платежей, поэтому она проводится либо в условиях достаточной предсказуемости поступлений и платежей, объема продаж и запасов, либо при строгой экономии.

- Умеренная — компромиссный вариант. Ее параметры находятся на среднем уровне.

Каждому типу такой политики должна соответствовать политика финансирования. В зависимости от величины удельного веса краткосрочных пассивов, в составе всех пассивов выделяются следующие варианты политики управления краткосрочными пассивами.

- Агрессивная. Ее основной признак — преобладание краткосрочных пассивов.

- Консервативная. Основной признак — низкий удельный вес.

- Умеренная — компромиссный вариант. Средний уровень краткосрочного кредита.

Таблица 1

Матрица комплексного оперативного управления текущими активами и пассивами (политика комплексного управления (ПКУ))

|

Политика управления ТА Политика управления ТП |

Агрессивная | Умеренная | Консервативная |

| Агрессивная | Агрессивная | Умеренная | Не сочетаются |

| Умеренная | Умеренная | Умеренная | Умеренная |

| Консервативная | Не сочетаются | Умеренная | Консервативная |

Сочетаемость различных видов политики управления ТА и ТП иллюстрирует матрица выбора политики комплексного оперативного управления ТА и ТП.

При анализе матрицы ПКУ видно, что некоторые виды политики управления текущими активами не сочетаются с определенными типами политики управления текущими пассивами. Это касается агрессивной политики управления текущими активами, которая не сочетается с консервативной политикой управления текущими пассивами, и наоборот. Прежде всего, это связано с тем, что меры по управлению текущими активами вступают в прямое противоречие с методами управления текущими пассивами (например, при агрессивной политике управления текущими активами фирма всячески наращивает долю текущих активов в совокупных активах предприятия, при консервативной же политике управления текущими пассивами фирма фактически отказывается от краткосрочных кредитов).

Хорошо сочетается (можно даже говорить о дополнении и появлении кумулятивного эффекта) агрессивная политика управления текущими активами с агрессивной же политикой управления текущими пассивами предприятия (при этом возникает агрессивная ПКУ).

Аналогичное происходит и в случае сочетания консервативной политики управления текущими активами с консервативной же политикой управления текущими пассивами (при этом возникает консервативная ПКУ).

Нормально сочетаются, приводя к умеренной ПКУ, политика агрессивного управления текущими активами и консервативная политика управления текущими пассивами и наоборот, а также все виды умеренной политики управления текущими активами и умеренной политики управления текущими пассивами.

Данная матрица имеет практический смысл при принятии решений о политике комплексного управления текущими активами и текущими пассивами. Фирма может сделать правильный выбор в этом принципиальном вопросе, имея всю информацию (обязательно достоверную) о внутренней среде предприятия и об основных параметрах внешней среды.

1.3. Оценка эффективности использования оборотного капитала

В системе мер, направленных на повышение эффективности работы предприятия и укрепление его финансового состояния, важное место занимают вопросы рационального использования оборотных средств. Проблема улучшения использования оборотных средств стала еще более актуальной в условиях формирования рыночных отношений. Интересы предприятий требуют полной ответственности за результаты своей производственно-финансовой деятельности. Поскольку финансовое положение предприятий находится в прямой зависимости от состояния оборотных средств и предполагает соизмерение затрат с результатами хозяйственной деятельности и возмещение затрат собственными средствами, предприятия заинтересованы в рациональной организации оборотных средств — организации их движения с минимально возможной суммой для получения наибольшего экономического эффекта.

Эффективность использования оборотных средств характеризуется системой экономических показателей, прежде всего оборачиваемостью оборотных средств.

Под оборачиваемостью оборотных средств понимается длительность одного полного кругооборота средств с момента превращения оборотных средств в денежной форме в производственные запасы и до выхода готовой продукции и ее реализации. Кругооборот средств завершается зачислением выручки на счет предприятия.

Оборачиваемость оборотных средств характеризуется взаимосвязанными показателями: длительностью одного оборота в днях, числом оборотов за определенный период — год, полугодие, квартал (коэффициент оборачиваемости), суммой занятых на предприятии оборотных средств на единицу продукции (коэффициент загрузки).

Длительность одного оборота оборотных средств в днях (О) исчисляется по формуле:

О = С : Т / Д , (1)

где С — остатки оборотных средств (средние или на определенную дату);

- Т — объем товарной продукции;

- Д — число дней в рассматриваемом периоде.

Уменьшение длительности одного оборота свидетельствует об улучшении использования оборотных средств.

Количество оборотов за определенный период, или коэффициент оборачиваемости оборотных средств (Ко), исчисляется по формуле:

Ко = Т / С , (2)

Чем выше при данных условиях коэффициент оборачиваемости, тем лучше используются оборотные средства.

Коэффициент загрузки средств в обороте (Кз), обратный коэффициенту оборачиваемости, определяется по формуле:

Кз = С / Т , (3)

Кроме указанных показателей, также может быть использован показатель отдачи оборотных средств, который определяется отношением прибыли от реализации продукции предприятия к остаткам оборотных средств. Показатели оборачиваемости оборотных средств могут исчисляться по всем оборотным средствам, участвующим в обороте, и по отдельным элементам.

Изменение оборачиваемости средств выявляется путем сопоставления фактических показателей с плановыми или показателями предшествующего периода. В результате сравнения показателей оборачиваемости оборотных средств выявляется ее ускорение или замедление. При ее ускорении из оборота высвобождаются материальные ресурсы и источники их образования, при замедлении — в оборот вовлекаются дополнительные средства.

Высвобождение оборотных средств вследствие ускорения их оборачиваемости может быть абсолютным и относительным.

Абсолютное высвобождение имеет место, если фактические остатки оборотных средств меньше норматива или остатков предшествующего периода при сохранении или превышении объема реализации за рассматриваемый период.

Относительное высвобождение оборотных средств имеет место в тех случаях, когда ускорение их оборачиваемости происходит одновременно с ростом производственной программы предприятия, причем темп роста объема производства опережает темп роста остатков оборотных средств.

Значительные резервы повышения эффективности использования оборотных средств кроются непосредственно в самом предприятии. В сфере производства это относится в первую очередь к производственным запасам. Являясь одной из составных частей оборотных средств, они играют большую роль в обеспечении непрерывности процесса производства. В то же время производственные запасы представляют ту часть средств производства, которая временно не участвует в производственном процессе.

Рациональная организация производственных запасов — непременное условие повышения эффективности использования оборотных средств. Основные пути сокращения производственных запасов сводятся к их рациональному использованию, ликвидации сверхнормативных запасов материалов, совершенствованию нормирования, улучшению организации снабжения, в том числе путем установления четких договорных условий поставок и обеспечения их выполнения, оптимального выбора поставщиков, налаженной работы транспорта. Важная роль принадлежит улучшению организации складского хозяйства.

Сокращение времени пребывания оборотных средств в незавершенном производстве достигается путем совершенствования организации производства, улучшения применяемых техники и технологии, совершенствования использования основных фондов, прежде всего их активной части, экономии по всем статьям оборотных средств.

Пребывание оборотных средств в сфере обращения не Способствует созданию нового продукта. Излишнее отвлечение их в сферу обращения — отрицательное явление. Основными предпосылками сокращения вложений оборотных средств в эту сферу являются рациональная организация сбыта готовой продукции, применение прогрессивных форм расчетов, своевременное оформление документации и ускорение ее движения, соблюдение договорной и платежной дисциплины.

Ускорение оборота оборотных средств позволяет высвободить значительные суммы и таким образом увеличить объем производства без дополнительных финансовых ресурсов, а высвободившиеся средства использовать в соответствии с потребностями предприятия.

ГЛАВА 2. оценкА эффективности использования оборотного капитала ОАО «НефАЗ»

2.1. Краткая характеристика предприятия ОАО «НефАЗ»

Открытое акционерное общество «Нефтекамский автозавод» входит в группу предприятий ОАО «КАМАЗ» и является крупнейшим в России заводом по производству спецнадстроек на шасси КамАЗ.

В числе крупнейших акционеров ОАО «НефАЗ»: ОАО «КАМАЗ» (50,02% доля в уставном капитале), Республика Башкортостан (28,50%).

Завод производит:

- автосамосвалы,

- вахтовые автобусы,

- автоцистерны, прицепы и полуприцепы-цистерны,

- прицепы и полуприцепы общетранспортного назначения, пассажирские автобусы,

- сеноуборочный комплекс,

- товары народного потребления.

Открытое акционерное общество «Нефтекамский автозавод» отсчитывает свой возраст с осени 1977 года — с момента пуска главного конвейера. Однако история рождения предприятия начинается гораздо раньше.

17 декабря 1970 года Совет Министров СССР издал Постановление «О строительстве и реконструкции заводов Министерства автомобильной промышленности для обеспечения Камского автомобильного завода запасными частями и комплектующими деталями». Как известно, в те годы КамАЗ — автогигант в городе Набережные Челны — был объявлен Всесоюзной ударной стройкой. Было решено строить и заводы-спутники, которые бы поставляли туда необходимую комплектацию.

25 декабря 1970 года Государственный Комитет Совета Министров по делам строительства издал приказ №65 «О создании завода по производству автосамосвалов и лебёдок» в городе Нефтекамске Башкирской АССР. Подобный же приказ №4 от 8 января 1971 года издал Министр автомобильной промышленности СССР.

Распоряжением Совета Министров БАССР от 19 января 1971 года была создана комиссия для выбора площадки под строительство завода. Комиссия обследовала три земельных площади. Выбор был сделан на участке вдоль автомобильной дороги Нефтекамск-Янаул. Совет Министров БАССР вынес решение о резервации 100 га земли для строительства завода.

13 июля 1972 года началось строительство завода.

15 апреля 1977 был собран первый десятитонный автосамосвал «КамАЗ-5511».

11 октября 1977 года состоялся пуск главного конвейера. С этого дня начался серийный выпуск автосамосвалов «КамАЗ-5511».

31 октября 1977 года был утвержден акт Государственной комиссии о приемке в эксплуатацию первой очереди Нефтекамского завода по производству автосамосвалов.

17 ноября 1977 года вышел приказ №343 «О вводе в эксплуатацию завода по производству автосамосвалов, г. Нефтекамск Башкирской АССР», подписанный министром автомобильной промышленности В.Н.Поляковым: «Считать введенной в эксплуатацию первую очередь завода по производству автосамосвалов, г. Нефтекамск Башкирской АССР производственной мощностью 10000 автосамосвалов в год», — говорится в этом приказе.

26 июля 1978 года приказом №206 завод был переименован в Нефтекамский завод автосамосвалов. 27 ноября 1978 года был утвержден Устав Нефтекамского завода автосамосвалов.

25 января 1978 года был собран тысячный автосамосвал «КамАЗ-5511».

18 декабря 1978 года был собран 10-тысячный автосамосвал «КамАЗ-5511».

20 декабря 1979 года с конвейера сошел 30-тысячный автосамосвал «КамАЗ-5511».

В конце 1980 года были собраны первые экземпляры сельскохозяйственного автосамосвала «КамАЗ-55102» грузоподъемностью 7 тонн и с трехсторонней разгрузкой.

В 1981 году была сдана в эксплуатацию первая очередь корпуса вахтовых автобусов площадью 3500 кв. метров для размещения мощностей по выпуску 3000 вахтовых автомобилей в год.

1 мая 1982 года на демонстрации нефтекамцы и гости города увидели первенец машины для вахтовиков. Таким образом, Нефтекамский завод автосамосвалов начал производство техники нового для себя направления.

В июле 1982 года для испытаний нефтяникам Башкирии были отправлены первые 10 вахтовых автобусов. Испытания прошли удачно, и вахтовые автобусы были запущены в серию.

В 1993 году завод стал открытым акционерным обществом «Нефтекамский автозавод».

Одновременное производство по четырем направлениям —

автосамосвалов, вахтовых автобусов, автоцистерн, прицепов и полуприцепов-цистерн, прицепов и полуприцепов общестранспортного назначения, маневренность выпуска техники в зависимости от спроса на рынке дает определенные коммерческие и финансовые преимущества перед конкурентами.

В 2000 году руководством завода была принята новая серьезная программа — «Программа освоения пассажирских автобусов на шасси «КамАЗ». Она требовала огромных финансовых, материальных, производственных, интеллектуальных затрат. Однако вхождение Нефтекамского автозавода в число основных стратегических партнеров крупнейшей в России компании — ОАО «КАМАЗ», скоординированная работа конструкторских и технологических подразделений КАМАЗа и НефАЗа стали решающим фактором в решении этого сложного проекта.

В августе 2000 года была начата разработка конструкторской документации городского автобуса первого класса (по международной классификации) большой вместимости. К ним относятся автобусы длиной 10-12 метров, полной массой до 17 тонн. Нефтекамскому автобусу был присвоен номер модели — 5299.

6 декабря 2000 года вписано красной строкой в новейшую историю Нефтекамского автозавода. В этот день был представлен первый автобус городского типа «НефАЗ-5299».

В октябре 2002 года сдана в эксплуатацию вторая очередь автобусного производства с уникальным лакокрасочным комплексом производства Германии. Введение в строй этого комплекса, аналогов которому в России нет, позволило выйти на проектную мощность производства — 1000 автобусов в год. Кроме того, обеспечено очень высокое качество покраски и антикоррозионной обработки.

Экономические показатели завода в последние годы неуклонно улучшаются. Если в 1998 году объем выпускаемой продукции составлял 200 миллионов рублей в год, то в 2005 году объем отгруженной продукции и оказанных услуг составил 4,5 миллиарда рублей. Сегодня на Нефтекамском автозаводе работает более 9 с половиной тысяч человек.

К 2005 году завод серийно выпускает семь моделей автобуса — городской, пригородный, междугородный, междугородный в северном исполнении, автобус малого класса, автобус с двигателем, работающим на газе метане и полутораэтажный автобус повышенной комфортабельности «Турист».

Основной целью деятельности Общества является получение прибыли и удовлетворение общественных потребностей в товарах и услугах, производимых обществом .

Основными видами деятельности ОАО «НефАЗ» являются:

- производство автомобилей на шасси КамАЗ;

- производство вахтовых автобусов на шасси КамАЗ;

- производство полуприцепов-цистерн, прицепов-цистерн, автоцистерн ёмкостью от 7 до 35 м 3 ;

- производство пассажирских автобусов;

- производство автомобильных прицепов и полуприцепов грузоподъёмностью от 7 до 20 тонн и выше;

- производство сельскохозяйственной техники;

- производство различных товаров народного потребления.

Кроме этого ОАО «НефАЗ»: оказывает услуги и выполняет работы в области бытового обслуживания, общественного питания и торговли; содействует развитию народных промыслов; проводит ярмарки, аукционы, конкурсы, выставки; осуществляет закупочную деятельность: оптовой, розничной, комиссионной и коммерческой торговли. Осуществляет ремонт сосудов работающих под высоким давлением, монтаж и пуско-наладку лифтов, ремонт, техническое обслуживание и техническое освидетельствование грузовых и пассажирских лифтов, монтаж пуско-наладку и техническое освидетельствование кранов, ремонт металлоконструкций грузоподъёмных кранов, монтаж и пуско-наладку технологического оборудования машиностроительных предприятий, изготовление запасных частей и деталей к оборудованию машиностроительных заводов и сельхозпредприятий. Производит капитальный ремонт, продажу и покупку чёрного и цветного литья, чёрного и цветного металлолома, ремонт гидро-пневмо-смазочной аппаратуры к оборудованию, серийное и несерийное повторяющееся изготовление съёмных грузозахватных приспособлений и тары, ремонт, градуировка и обслуживание контрольно-кассовых аппаратов. Так же предприятие осуществляет медицинское, аптечное и сервисное обслуживание, оказывает маркетинговые товарообменные и посреднические услуги, в том числе в сфере внешнеэкономической деятельности, осуществляет деятельность на рынке ценных бумаг, экспортно-импортные операции по закреплённой номенклатуре товаров и услуг. Занимается производством изделий станкостроения, проектированием, строительством, реконструкцией, техническим перевооружением, капитальным ремонтом объектов промышленного и гражданского назначения, проводит работы по неразрушающему методу контроля объектов, подведомственных Госгортехнадзору РФ.

Руководство текущей деятельностью Общества осуществляет единоличный исполнитель (Генеральный директор) и коллегиальный исполнительный орган (Правление).

2.2. Анализ динамики и структуры оборотного капитала

Чтобы эффективно использовать оборотный капитал необходимо уметь управлять им, в частности, определять разумное соотношение дебиторской и кредиторской задолженности, чтобы иметь в хозяйствующем субъекте минимальный, но достаточный запас производственных запасов, которые необходимы для ритмичной работы предприятия. Более того, научно обосновать нормы текущих страховых, гарантийных и технологических запасов. В новых условиях хозяйствования важным аспектом является не наличие денежных средств, а их эффективное размещение, либо на текущую, либо инвестиционную и финансовую деятельность.

Применение системы скидок способствует ускорению оборачиваемости. И вот здесь огромная роль отводится финансовому менеджеру, который должен сравнить доход от денежных средств, полученных в результате ускорения платежей суммой скидки.

И сегодня актуальным является выпускать ту продукцию, которая пользуется спросом, и положительным моментом следует считать востребованность автобусов.

Мероприятия по повышению эффективности использования оборотного капитала трудовых ресурсов, средств труда, эффективным управлением, позволит заводу быть передовым предприятием в своей отрасли.

Следует учесть, что для ускорения оборачиваемости оборотного капитала необходимо изучать платежеспособный спрос потребителей (населения или производственного сектора), чтобы не допускать наличие дебиторской задолженности. Ибо в условиях инфляции по истечению времени поступления дебиторской задолженности недостаточны даже для простого воспроизводства, т.к. они возвращаются обесцененными.

Особую роль в условиях самостоятельности предприятия играет реализация продукции, чем быстрее этот процесс осуществляется, тем эффективнее производство. Ибо снизятся затраты на содержание складских помещений, на содержание материально-ответственных лиц на обеспечение сохранности и т.д.

Особую значимость в настоящее время играет сумма чистых оборотных активов, которые определяются как разница между оборотными активами и кредиторской задолженностью. Их величина должна увеличится и позволит иметь высоко ликвидные активы, и далее осуществлять кругооборот оборотных средств с максимальной скоростью оборота при минимальной его продолжительности.

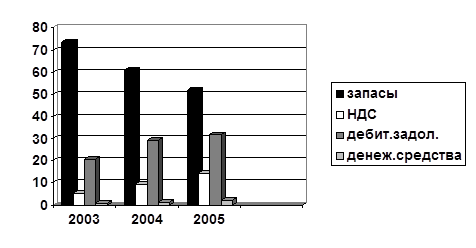

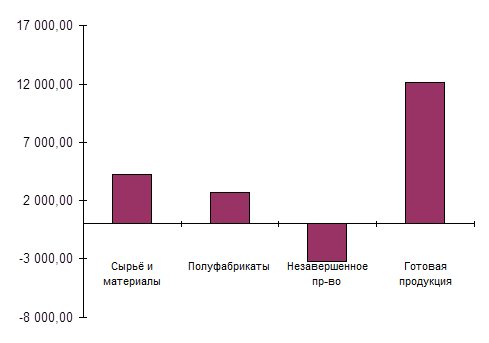

Анализ оценки эффективности использования оборотного капитала начинается с общей оценки динамики состава и структуры оборотных средств хозяйствующего субъекта, изменения их на конец года по сравнению с началом года по данным баланса. В этой ситуации используются приемы структурно – динамического анализа. Динамика состава и структуры оборотного капитала ОАО «НефАЗ» за 2003 – 2005 гг., тыс.руб. представлена в таблице 2 и на рисунке 1.

Рисунок 1 — Структура оборотного капитала ОАО «НефАЗ» за 2003 – 2005 гг.

Как свидетельствуют данные таблицы 2, в 2004 и 2005 гг. оборотные активы соответственно увеличились на 227303 тыс.руб. и 43948 тыс.руб. Из них запасы увеличились в 2004 году по сравнению с 2003 годом на 63334 тыс.руб., при этом в запасах вырос удельный вес сырья и материалов (с 73% до 83%) за счет роста объемов производства (табл.3).

И сократилась величина готовой продукции в два раза, что свидетельствует о положительной динамике сбыта. Удельный вес готовой продукции сократился на 10%. В 2004 году по сравнению с 2003 годом запасы уменьшились на 46850 тыс.руб. В 2004 году уменьшение запасов связано с уменьшением сырья и материалов на 121376 тыс.руб., и с резким ростом прочих запасов на 4035 тыс.руб., расходов будущих периодов на 16191 тыс.руб., увеличением объемов незавершенного производства и готовой продукции почти в два раза.

Таблица 2

Динамика состава и структуры оборотного капитала ОАО «НефАЗ», тыс.руб.

| Показатель | Остатки по балансу, тыс.руб. | Структура, % | ||||||||

| 2003 | 2004 | Откл-е | 2005 | Откл-е | 2003 | 2004 | Откл-е | 2005 | Откл-е | |

| Оборотные активы – всего | 574709 | 802012 | +227303 | 845960 | +43948 | 100 | 100 | — | 100 | — |

| В том числе: | ||||||||||

| запасы | 424419 | 487753 | +63334 | 440903 | -46850 | 73,8 | 60,8 | -13 | 52,1 | -8,7 |

| налог на добавленную стоимость по приобре-тенным ценностям | 30208 | 72867 | +42659 | 118550 | +45683 | 5,2 | 9,1 | +3,9 | 14,1 | +5,0 |

| дебиторская задол-женность (более 12 месяцев) | 26778 | 19700 | -7078 | 20185 | +485 | 4,7 | 2,4 | -2,3 | 2,4 | — |

| дебиторская задол-женность (менее 12 месяцев) | 89732 | 213364 | +123632 | 248500 | +35136 | 15,6 | 26,7 | +11,1 | 29,4 | +2,8 |

| краткосрочные финансовые вложения | — | — | — | — | — | — | — | — | — | — |

| денежные средства | 3572 | 8328 | +4756 | 17842 | +9514 | 0,6 | 1,0 | +0,4 | 2,0 | +1,0 |

| прочие оборотные активы | — | — | — | — | — | |||||

Таблица 3

Динамика состава и структуры запасов

| Запасы | Сумма, тыс.руб | Структура, % | Изменение, тыс.руб. | Изменение, % | ||||||

| 2003 | 2004 | 2005 | 2003 | 2004 | 2005 | 2004-03 | 2005-04 | 2004-03 | 2005-04 | |

| Сырье и материалы | 312879 | 402864 | 281488 | 73,8 | 82,6 | 63,8 | 89985 | -121376 | 8,8 | -18,8 |

| Незавершенное произ-во | 31933 | 43344 | 78364 | 7,5 | 8,9 | 17,8 | 11411 | 35020 | 1,4 | 8,9 |

| Готовая продукция | 78417 | 37082 | 56362 | 18,4 | 7,6 | 12,8 | -41335 | 19280 | -10,8 | 5,2 |

| Расходы будущих периодов | 871 | 4116 | 20307 | 0,2 | 0,8 | 4,6 | 3245 | 16191 | 0,6 | 3,8 |

| Прочие | 319 | 347 | 4382 | 0,1 | 0,1 | 1,0 | 28 | 4035 | 0,0 | 0,9 |

| Всего | 424419 | 487753 | 440903 | 100,0 | 100,0 | 100,0 | 63334 | -46850 | 0,0 | 0,0 |

Таблица 4

Динамика состава и структуры дебиторской задолженности

| Дебиторская задолженность (менее 12 месяцев) | Сумма, тыс.руб | Структура, % | Изменение, тыс.руб. | Изменение, % | ||||||

| 2003 | 2004 | 2005 | 2003 | 2004 | 2005 | 2004-03 | 2005-04 | 2004-03 | 2005-04 | |

| Покупатели и заказчики | 28528 | 73800 | 207147 | 31,8 | 34,6 | 83,4 | 45272 | 133347 | 2,8 | 48,8 |

| Векселя к получению | — | — | — | — | — | — | — | — | — | — |

| Задолженность дочерних организаций | 13801 | — | — | 15,4 | — | — | -13801 | — | -15,4 | — |

| Авансы выданные | 36414 | 126191 | 4198 | 40,6 | 59,1 | 1,7 | 89777 | -121993 | 18,6 | -57,5 |

| Прочие дебиторы | 10989 | 13373 | 37155 | 12,2 | 6,3 | 15,0 | 2384 | 23782 | -6,0 | 8,7 |

| Всего | 89732 | 213364 | 248500 | 100,0 | 100,0 | 100,0 | 123632 | 35136 | — | — |

Дебиторская задолженность (менее 12 месяцев) соответственно увеличилась на 123632 тыс.руб. и 35136 тыс.руб. (табл.4).

В 2004 г. дебиторская задолженность выросла в связи с увеличением дебиторской задолженности по покупателям и заказчикам на 45272 тыс.руб. и с ликвидацией задолженности дочерних предприятий -13801 тыс.руб., с ростом авансов, выданных на 89777 тыс.руб. (табл. 4).

В 2005 году дебиторская задолженность увеличилась за счет роста по покупателям и заказчикам на 133347 тыс.руб. и сокращением авансов выданных на 121993 тыс.руб. При этом рост дебиторской задолженности связан с ростом объемов производства и реализации, т.е. расширением деятельности и может рассматриваться как положительное явление с точки зрения завоевания рынков сбыта. Что бы снизить риск данной кредитной политики необходимо увеличить долю обеспеченной дебиторской задолженности, например используя расчеты векселями. Положительным является снижение дебиторской задолженности, сроком более 12 месяцев (на начало 2005 г. по сравнению с 2003 г. она снизилась на 24%.

Денежные средства также увеличились соответственно на 4756 тыс.руб. и 9514 тыс.руб. (табл. 2).

Увеличение или уменьшение остатков денежной наличности обуславливается уровнем несбалансированности денежных потоков. Превышение положительного денежного потока над отрицательным увеличивает остаток свободной наличности и наоборот, превышение оттоков над потоками приводит к нехватке денежных средств и увеличению потребности в кредите.

Как дефицит, так и избыток денежных ресурсов отрицательно влияют на финансовое состояние предприятия.

Останавливаясь на структуре следует отметить, что в оборотных активах наибольшую долю в 2005 году занимают запасы 52,1%; на дебиторскую задолженность приходится 31,8%; денежные средства составляют 2%. При этом следует отметить, что хотя удельный вес запасов в оборотных активах и занимает в 2005 году значительную долю, она все же уменьшилась по сравнению с 2004 годом на 8,7 пункта. Удельный вес дебиторской задолженности в активах в 2005 году по сравнению с 2004 годом увеличился на 12,8 пункта, а денежных средств — на 1 пункт. Все это, конечно, отражается на финансовом положении организации, которая имеет на конец 2005 года свободные денежные средства (+9514 тыс. руб.) и в любое время по своему усмотрению может пустить их в оборот либо для пополнения материальных оборотных активов, либо на инвестиции (долгосрочные или краткосрочные), чтобы получить новые доходы на вложенные средства.

Раскрытие сущности, состава и структуры собственного и заемного капитала позволяет определиться в методах, подходах и показателях, необходимых для анализа источников финансирования хозяйственной деятельности организации. Цель анализа состава, динамики и структуры капитала предприятия состоит в оценке тенденций изменения структуры и разработке организационно – экономических механизмов повышения качества использования. Информационной базой анализа являетсяформа № 1 «Бухгалтерский баланс».

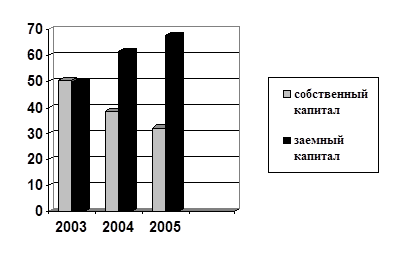

Динамика состава и структура собственного и заемного капитала ОАО «НефАЗ» представлена в таблице 5 и на рисунке 2.

Рисунок 2 — Структура собственного и заемного капитала ОАО «НефАЗ» за 2003 – 2005 гг.

В период с 2003 года по 2004 год произошли существенные изменения в структуре источников формирования имущества ОАО «НефАЗ» (табл. 5).

Так, собственный капитал в 2004 году по сравнению с 2003 годом увеличился на 120732 тыс.руб., а в 2005 году по сравнению с 2004 годом уменьшился на 158195 тыс. руб. Соответственно, заемный капитал в 2004 году увеличился на 174643 тыс.руб., а в 2005 году – на 421449 тыс. руб.

Таблица 5

Динамика состава и структура собственного и заемного капитала ОАО «НефАЗ»

| Показатели | 2003 | 2004 | 2005 | Изменение (+,-), тыс.руб. | Изменение структуры, % | |||||

| Тыс.руб | % к итогу |

Тыс. руб |

% к итогу |

Тыс. руб. |

% к итогу | 2004 к 2003 | 2005 к 2004 | 2004 к 2003 | 2005 к 2004 | |

| 1. Собственный капитал – всего, в т.ч. | 608582 | 50,40 | 729314 | 48,53 | 571119 | 32,34 | 120732 | -158195 | -1,87 | -16,19 |

| 1.1. Уставный капитал | 5908 | 0,49 | 5908 | 0,39 | 5908 | 0,33 | — | — | -0,1 | -0,06 |

| 1.2. Добавочный капитал | 442263 | 36,66 | 715296 | 47,60 | 557079 | 31,54 | +273033 | -158217 | +10,94 | -16,06 |

| 1.3. Резервный капитал | 886 | 0,06 | 886 | 0,06 | 886 | 0,06 | — | — | — | — |

| 1.4. Фонд накопления | 13689 | 1,13 | — | — | — | — | -13689 | — | -1,13 | — |

| 1.5. Фонд социальной сферы | 130150 | 10,77 | — | — | — | — | -130150 | — | -10,77 | — |

| 1.6.Нераспределенная прибыль отчетного года | 15687 | 1,29 | 7224 | 0,48 | 7246 | 0,41 | -8463 | +22 | 46,71 | -0,07 |

| 2. Заемный капитал | 598825 | 49,60 | 773468 | 51,46 | 1194917 | 67,66 | +174643 | +421449 | +1,86 | +16,2 |

| В т.ч. | ||||||||||

| 2.1. Долгосрочные обяз. | — | — | — | — | — | — | — | — | — | — |

| 2.2. Краткосрочные обязательства | 598825 | 49,60 | 773468 | 51,46 | 1194917 | 67,66 | +174043 | +421449 | +1,86 | +16,2 |

| 2.2.1. Займы и кредиты | 61590 | 5,10 | 152798 | 10,17 | 481029 | 27,24 | +91208 | +328234 | +5,07 | +17,07 |

| 2.2.2. Кредиторская задолж. | 531851 | 44,05 | 611051 | 40,66 | 687337 | 38,92 | +792200 | +76286 | -3,39 | -1,74 |

| 2.2.3. Задолженность участ-никам по выплате доходов | — | — | — | — | 4637 | 0,26 | — | +4637 | — | +0,26 |

| 2.2.4. Доходы будущих периодов | — | — | 7728 | 0,51 | 11463 | 0,65 | +7728 | +3735 | +0,51 | +0,14 |

| 2.2.5. Резервы предстоящих расходов | 8384 | 0,44 | 1891 | 0,13 | 10451 | 0,59 | -3493 | +8560 | -0,31 | +0,46 |

| 3. Валюта баланса | 1207407 | 100 | 1502782 | 100 | 1766036 | 100 | +295375 | +263254 | — | — |

| 4. Собственный капитал в валюте баланса, % | 50,40 | — | 48,53 | — | 32,34 | — | — | — | — | — |

| 5. Заемный капитал в валюте баланса, %. | 49,60 | — | 51,46 | — | 67,66 | — | — | — | — | — |

В процентном отношении: если в 2003 году доля собственного капитала в формировании активов составляла 50,4%, а доля заемного капитала — 49,6 %, то в 2005 году доля собственного капитала уменьшилась на 18,06 пунктов и составляла 32,34 %. Заемный капитал в 2005 году соответственно увеличился по сравнению с 2003 годом на 18,06 пункта и составлял 67,66 %. Заемный капитал увеличился за счет увеличения займов и кредитов в 2005 году по сравнению с 2004 годом на 328234 тыс.руб.

В общей сумме заемного капитала кредиторская задолженность в 2004 году составляла 79,0 %, а в 2005 году она увеличилась до 57,52 %. Хотя в сумме она увеличилась на 76286 тыс.руб., и в процентном отношении к валюте баланса кредиторская задолженность также уменьшилась с 4,66 % до 38,92 %. Из всего этого видно, что ОАО «НефАЗ», стараясь поправить свое финансовое положение, обращалось в банк за кредитами и займами.

2.3. Анализ оборачиваемости оборотного капитала

Финансовое положение любого предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги. Отдельные виды активов предприятия имеют различную скорость оборота. Так, наибольший период имеют недвижимое имущество и прочие вне оборотные активы (основные средства, нематериальные активы).

Все остальные активы, называемые текущими (оборотными), будучи предназначенными для реализации или потребления, могут неоднократно менять свою форму (материально-вещественную на денежную и наоборот) в течении одного операционного цикла предприятия.

Длительность нахождения средств в обороте определяется совокупным влиянием ряда разнонаправленных факторов внешнего и внутреннего характера. К числу первых следует отнести сферу деятельности предприятия: производственная, посредническая, снабженческо-сбытовая и др., масштабы предприятия, экономическая ситуация в стране, инфляционные процессы и т.д. В то же время период нахождения средств в обороте зависит от деятельности предприятия, от эффективности стратегии управления его активами.

Эффективность использования оборотных средств характеризуется прежде всего их оборачиваемостью. Под оборачиваемостью средств понимается продолжительность прохождения средствами отдельных стадий производства и обращения. Время, в течении которого оборотные средства находятся в обороте, т.е. последовательно переходят из одной стадии в другую, составляет период оборота оборотных средств. Оборачиваемость оборотных средств исчисляется продолжительностью одного оборота в днях или количеством оборотов за отчетный период – коэффициент оборачиваемости. Эти показатели определяются следующим образом:

1. Продолжительность одного оборота в днях – определяется как отношение суммы среднего остатка оборотных средств к сумме однодневной выручки за анализируемый период:

До=ОС * Дк / ВРП, (4)

где: До – продолжительность одного оборота, дн.;

- ОС – средний остаток оборотных средств;

- Дк – число дней анализируемого периода (90,180,360);

- ВРП – выручка от реализации продукции за анализируемый период.

Средний остаток оборотных средств определяется как средняя величина:

ОС = (ОСнг + ОСкг ) / 2, (5)

где: ОСнг и ОСкг — остаток оборотных средств на начало и конец года.

2. Коэффициент оборачиваемости средств – определяется путем отношения количества дней анализируемого периода к продолжительности одного оборота в днях:

Ко = Дк / До, (6)

Рост данного коэффициента свидетельствует о более эффективном использовании оборотных средств.

3. Коэффициент загрузки средств в обороте – определяется как отношение среднего остатка оборотных средств к сумме выручки от реализации продукции:

Кз = ОС / ВРП, (7)

Данный коэффициент характеризует сумму оборотных средств, авансируемых на 1 рубль выручки от реализации продукции, т.е. затраты оборотных средств для получения 1 рубля реализованной продукции (работ, услуг).

Коэффициент загрузки средств в обороте – величина, обратная коэффициенту оборачиваемости средств. Чем меньше коэффициент загрузки средств, тем эффективнее используются оборотные средства.

В процессе анализа рассчитываются данные коэффициенты на конец и начало года и сравниваются между собой. Кроме того, выявляют влияние факторов под воздействием которых произошло изменение скорости оборота оборотных средств:

1. Влияние изменения выручки от реализации продукции– определяется путем сравнения вновь исчисленной продолжительности одного оборота, исходя из среднего остатка оборотных средств за предшествующий период и однодневной выручки за отчетный период с продолжительностью одного оборота за предшествующий период:

DДо = До / ВН — До / ПР, (8)

где До / ВН — продолжительности одного оборота, исходя из среднего

остатка оборотных средств за предшествующий период;

До / ПР — однодневной выручки за отчетный период с

продолжительностью одного оборота за предшествующий

период.

2. Влияние изменения среднего остатка оборотных средств– определяется как отношение изменение остатка за отчетный период оборотных средств к однодневной выручке:

DДо = DДо / ВРП одн, (9)

где DДо — изменение остатка за отчетный период оборотных средств;

- ВРП одн — однодневная выручка.

Общее влияние двух факторов равно изменению продолжительности оборачиваемости оборотных средств.

В результате ускорения (замедления) оборачиваемости оборотных средств из оборота высвобождаются (вовлекаются) денежные средства. Эта сумма определяется путем умножения полученного изменения продолжительности одного оборота на однодневную выручку от реализации продукции за отчетный период:

±DОС = До * ВРПодн, (10)

Анализ оборачиваемости оборотного капитала представлен в таблице 6.

Таблица 6

Анализ оборачиваемости оборотного капитала

| Показатели | 2003 | 2004 | Откл-е | 2005 | Откл-е |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. ВРП, тыс.руб. | 1692017 | 2274391 | +582374 | 2643174 | +568783 |

| 2. Количество дней, периода анализа | 360 | 360 | — | 360 | — |

| 3. Однодневная выручка, тыс.руб. (стр 1/ стр.2) | 4700 | 6317,8 | +1617,8 | 7342,15 | +1024,35 |

| 4. Стоимость оборотных средств (итог 2раздела баланса) | 574709 | 802012 | +227303 | 845960 | +43948 |

| 5. Коэффициент оборачи-ваемости оборотных активов, в оборотах (стр. 1 / стр. 4) | 2,94 | 2,84 | -0,1 | 3,12 | +0,28 |

| 6. Продолжительность одного оборота всех оборотных активов , дней ((стр. 4 / стр. 1) * стр. 2) | 122,27 | 126,95 | +4,68 | 115,21 | -11,74 |

| 7. Коэффициент загрузки оборотных средств в 1 руб. выручки от продаж (стр. 4 / стр.1) | 33,96 | 35,26 | +1,3 | 32,0 | -3,26 |

Расчет влияния факторов на изменение продолжительности одного оборота: (2003 – 2004 гг.)

1. Влияние изменения ВРП

DДо = 574709 / 6317,8 – 122,27 = — 31,30 дней

2. Влияние изменение стоимости оборотных средств

DДо = + 227303 / 6317,8 = + 35,97 дней

3. Общее влияние факторов:+4,67.

4. Сумма вовлечения дополнительных оборотных средств, в результате замедления оборачиваемости оборотных средств

DОС = + 4,67 * 6317,8 = 29504,1 тыс. руб.

(2004 – 2005 гг.)

1. Влияние изменения ВРП

DДо = 802012 / 7342,15– 126,95 = — 17,71 дней

2. Влияние изменение стоимости оборотных средств

DДо = + 43948 / 7342,15 = + 5,97 дней

3. Общее влияние факторов: –11,73.

4. Сумма высвобождения дополнительных оборотных средств, в результате ускорения оборачиваемости оборотных средств

DОС = -11,73 * 7372,15 = -86123,41 тыс. руб.

Из приведенных расчетов видно, что ОАО «НефАЗ» в 2004 году оборотные средства использовало неэффективно, допустило замедление оборачиваемости оборотных средств на 4,67 дней, сократило скорость оборота. На каждый рубль реализованной продукции затрачивало больше средств на 1,3 коп. Дополнительно в свой оборот предприятие привлекло оборотных средств на сумму 29504,1 тыс.руб. В 2005 году ускорилась оборачиваемость оборотных активов на 0,28 оборота в год. Сократилась продолжительность обращения одного оборота на 11,73 дня. Уменьшилось более чем в 0,5 раза закрепление оборотных средств в 1 руб. выручки от продаж – с 35,26 коп в 2004 году до 32,0 коп. в 2005 году.

В 2005 году одним из основных направлений ОАО «НефАЗ» по привлечению дополнительных денежных средств и целенаправленному использованию финансовых ресурсов было ускорение оборачиваемости запасов и дебиторской задолженности, что обеспечивалось путем:

- организации мероприятий по востребованию просроченной дебиторской задолженности;

- жесткого соблюдения установленных нормативов запасов оборотных средств;

- реализации излишних, неприменяемых в производстве материальных ценностей и оборудования;

- разрешения споров по взысканию задолженности в судебном порядке;

- ежемесячного анализа состояния оборотных средств и скорости их оборота, выполнения нормативов, оценки деятельности ответственных работников и мероприятий по ускорению оборачиваемости.

2.4.

Анализ движения денежных средств

Анализ движения денежных средств проводится по данным отчетного периода. На первый взгляд такой анализ, как и любой другой раздел ретроспективного анализа, имеет сравнительно невысокую ценность для финансового менеджера; однако можно привести аргументы, в известной степени оправдывающие его проведение.

Важная роль анализа денежных потоков, создающего основу для формирования эффективной политики и принятия управленческих решений руководством организации, обусловлена рядом причин: денежные потоки обслуживают функционирование организации практически во всех аспектах деятельности; оптимальные денежные потоки обеспечивают финансовую устойчивость и платежеспособность организации; рационализация денежных потоков способствует достижению ритмичности производственно-коммерческого процесса организации; эффективное управление денежными потоками сокращает потребность организации в привлечении заемного капитала; оптимизация денежных потоков является предпосылкой ускорения оборачиваемости капитала организации в целом.

Цель анализа денежных потоков — получение необходимого объема их параметров, дающих объективную, точную и своевременную характеристику направлений поступления и расходования денежных средств, объемов, состава, структуры, объективных и субъективных, внешних и внутренних факторов, оказывающих различное влияние на изменение денежных потоков.

В таблице 7 представлены данные отчетов о движении денежных средств ОАО «НефАЗ» за 2003, 2004 и 2005 годы, которые послужили основой для анализа денежных потоков. В результате осуществления в 2005 году производственно – коммерческой деятельности организация существенно увеличила объем денежной массы в части как поступления денежных средств, так и их оттока. Данную ситуацию можно оценить положительно, поскольку она является следствием роста масштабов производства и реализации продукции. Позитивный момент превышение притока денежных средств над их оттоком в 2003 и 2005 годах, которое обеспечило достижение положительного значения чистого денежного потока в размере соответственно 4680 т.руб. и 9722 тыс.руб. Сумма положительного денежного потока в 2005 году увеличилась по сравнению с 2004 годом на 602672 тысяч рублей, а в 2004 году по сравнению с 2003 годом увеличилась на 1650518 тыс.руб. Темп прироста в 2005 году составил 21,1 %, а в 2004 году – 137,6 %. Рассматривая показатели денежных потоков по видам деятельности, следует отметить, что наибольший объем денежной массы обеспечивает основную текущую деятельность организации. В 2003 и 2004 гг. денежные средства предприятия представлены в разрезе текущей деятельности. Сумма притока денежных средств по текущей деятельности в 2005 г. составила 3325416 тыс.руб., что на 475417 тыс.руб. больше, чем в предыдущем году. Удельный вес данного показателя в общем объеме всех денежных поступлений составил в 2003 году – 96,31 %. Это объясняется относительной активизацией инвестиционной и финансовой деятельности предприятия. По данным таблицы 8 и 9 можно проанализировать структуру поступления и выбытия денежных средств ОАО «НефАЗ» за 2003 – 2005 гг. Показатели, характеризующие отдельные элементы положительных денежных потоков, объединены в три группы (таблица 8).

Таблица 7

Отчет о движении денежных средств ОАО «НефАЗ»

| Показатель | Код строки | 2003 | 2004 | 2005 | |||||||||

| Сумма | Текущая деят-ть | Инвестиционная деят-ть | Финан-совая деят-ть | Сумма | Текущая деят-ть | Инвестиц. деят-ть | Финан-совая деят-ть | Сумма | Текущая деят-ть | Инвестиционная деят-ть | Финансовая деят-ть | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 1. Остаток денежных средств на начало года | 010 | 6698 | 3408 | 8088 | |||||||||

| 2. Поступило денежных средств – всего | 020 | 1199481 | 1199481 | 2849999 | 2849999 | 3452671 | 3325416 | 127255 | |||||

| Выручка от продажи товаров | 030 | 843222 | 843222 | 1408724 | 1408724 | 1520646 | 1520646 | ||||||

| Выручка от продажи основных средств и иного имущества | 040 | 697 | 697 | 10605 | 10605 | 11452 | 11148 | 304 | |||||

| Авансы, полученные от покупателей | 050 | 46603 | 46603 | 429116 | 429116 | 462377 | 462377 | ||||||

| Бюджетные ассигнования и иное целевое финан-ние | 060 | 472 | 472 | 553 | 553 | 100 | 100 | ||||||

| Безвозмездно | 070 | ||||||||||||

| Кредиты полученные | 080 | 230492 | 230492 | 536628 | 536628 | 765559 | 743608 | 21951 | |||||

| Займы полученные | 085 | 47178 | 47178 | 168572 | 63572 | 105000 | |||||||

| Прочие поступления | 110 | 77995 | 77995 | 417195 | 417195 | 523965 | 523965 | ||||||

| 3. Направлено ден. средств – всего | 120 | 1202607 | 1202607 | 2845319 | 2486842 | 3442949 | 2950319 | 83078 | 12201 | ||||

| На оплату приобретенных товаров | 130 | 601281 | 601281 | 1368066 | 1368066 | 1445876 | 1445876 | ||||||

| На оплату труда | 140 | 100916 | 187620 | 268738 | |||||||||

| Отчисления в гос. внебюдж. фонды | 150 | 88351 | 131691 | 128613 | |||||||||

| На выдачу подотчетных сумм | 160 | 14955 | 14955 | 22256 | 22256 | 36304 | 36304 | ||||||

| На выдачу авансов | 170 | 88030 | 88030 | ||||||||||

| На оплату долевого участив в стр-ве | 180 | ||||||||||||

| На оплату машин, оборудования и транспортных средств | 190 | 38416 | 83078 | 83078 | |||||||||

| На финансовые вложения | 200 | 750 | 10112 | ||||||||||

| На выплату дивидендов, % по ЦБ | 210 | 2089 | |||||||||||

| На расчеты с бюджетом | 220 | 141639 | 141639 | 250956 | 250956 | 228162 | 228162 | ||||||

| На оплату % и основной суммы по полученным кредитам, займам | 230 | 152193 | 152193 | 424990 | 424990 | 547560 | 547560 | ||||||

| Прочие выплаты, перечисления | 250 | 103272 | 103272 | 420574 | 420574 | 604387 | 604387 | ||||||

| 4. Остаток ден. средств на кон пер-да | 260 | 3572 | 8088 | 17810 | |||||||||

Таблица 8

Структура притока денежных средств ОАО «НефАЗ»

| Показатель | Сумма денежных средств, тыс.руб. | Темп роста в 2004 по сравнению с 2003 | Темп роста в 2005 по сравнению с 2004 | Удельный вес, % | ||||||||

| 2003 | 2004 | Откл-е | 2005 | Абсол. отклон. | 2003 | 2004 | Откл-е | 2005 | Откл-е | |||

| 1. Выручка от продаж и авансы (строки 030+040+050) | 890522 | 1848445 | +957923 | 1994475 | +146030 | 207,6 | 107,9 | 74,2 | 64,9 | -9,3 | 57,8 | -7,1 |

| 2. Кредиты, займы и прочие заемные сред-ства (строки 060 +070+080+085) |

230964 |

584359 | +353395 | 934231 | +349872 | 253,0 | 159,9 | 19,3 | 20,5 | +1,2 | 27,1 | +6,6 |

| 3. Дивиденды, проценты и прочие поступления (строки 090+110) | 77995 | 417195 | +339200 | 523965 | +106770 | 534,9 | 125,6 | 6,5 | 14,6 | +8,1 | 15,1 | +0,5 |

| 4. Всего поступило денежных средств (стр.020) | 1199481 | 2849999 | +1650518 | 3452671 | +602672 | 237,6 | 121,1 | 100 | 100 | — | 100 | — |

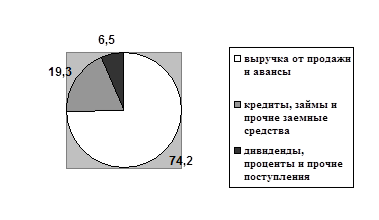

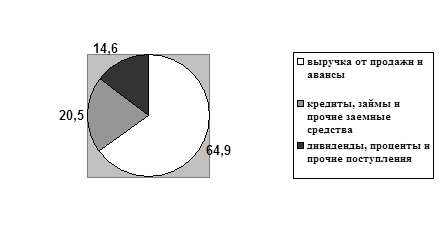

Рисунок 3 — Структура притока денежных средств за 2003 г., %

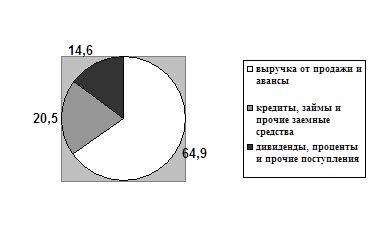

Рисунок 4 — Структура притока денежных средств за 2004 г., %

Рисунок 5 — Структура притока денежных средств за 2005 г., %

Как видно из таблицы 8, наибольший приток денежных средств ОАО «НефАЗ» в 2003-2005 гг. был обеспечен за счет выручки от продаж и полученных авансов. Абсолютная величина прироста этих показателей в 2004 году по сравнению с 2003 г. возросла на 957923 тыс.рублей, а в 2005 г. по сравнению с 2004 г. увеличилась на 146030 т.руб. Темп роста в 2004 г. по сравнению с 2003 годом составил 207,6 %, а в 2005 г. по сравнению с 2004 г. – 107,9 %.

Вместе с тем сравнение относительных показателей структуры притока денежных средств показало снижение в 2004 году по сравнению с 2003 годом удельного веса поступлений в виде выручки и авансов на 9,3 %, в 2005 г. по сравнению с 2004 годом на 7,1 %. Сумма поступлений в виде займов и кредитов в 2004 году и в 2005 году увеличились соответственно на 353395 т.руб. и 349872 тыс.руб. Удельный вес тоже увеличился как в 2004 году, так и в 2005 году соответственно на 1,2 % и 6,6 %. Это обстоятельство свидетельствует об уменьшении собственных ресурсов денежных средств организации и снижении финансовой независимости от заемного капитала.

В 2004 году наблюдался рост денежных поступлений от прочих видов деятельности организации (дивиденды, проценты, доходы от продажи имущества), сумма которых возросла практически в 5 раз, удельный вес увеличился на 8,1 %. Это свидетельствует об эффективности принимаемых решений в организации.

Показатели, отражающие структуру отрицательных денежных потоков, объединены в группы исходя из их экономического содержания и сущности хозяйственных операций, связанных с оттоком денежных средств.

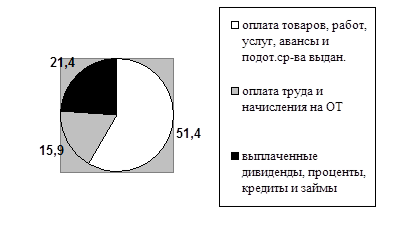

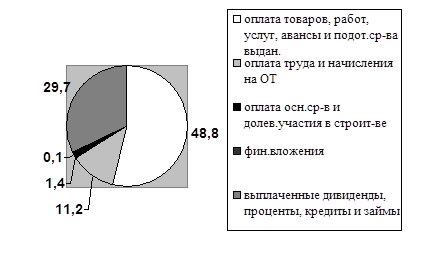

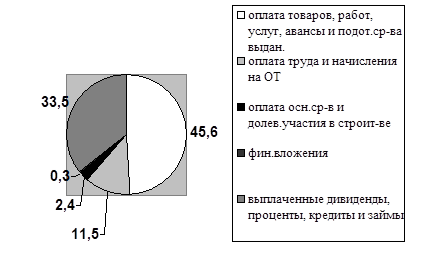

По данным таблицы 9, отток денежных средств в 2003 – 2005 гг. в большей степени обусловлен хозяйственными операциями по оплате труда и начисления на оплату труда. Отток денежных средств по этой причине возрос в 2004 году на 774086 тысяч рублей, а в 2005 году – на 179888 тыс.руб. Однако в 2004 и в 2005 гг. удельный вес снизился соответственно на 2,6 % и 3,2 % и составил 48,8 % и 45,6 % от общей суммы отрицательного денежного потока.

Таблица 9

Структура оттока денежных средств ОАО «НефАЗ»

| Показатель | Сумма денежных средств, тыс.руб. | Темп роста в 2004 по сравнению с 2003 | Темп роста в 2005 по сравнению с 2004 | Удельный вес, % | ||||||||

| 2003 | 2004 | Откл-е | 2005 | Абсол. отклон. | 2003 | 2004 | Откл-е | 2005 | Откл-е | |||

| 1. Оплата товаров, работ, услуг, авансы и подотчетные сред-ства выданные (стр. 130 + 160 + 170) | 616236 | 1390322 | +774086 | 1570210 | +179888 | 225,6 | 112,9 | 51,4 | 48,8 | -2,6 | 45,6 | -3,2 |

| 2. Оплата труда и начисления на оплату труда (стр. 140+150) | 189267 | 319311 | +130044 | 397351 | +78040 | 168,7 | 124,4 | 15,9 | 11,2 | -4,7 | 11,5 | +0,3 |

| 3. Оплата основных средств и долевого участия в строит-ве (стр. 180+190) | 38416 | +38416 | 83078 | +83078 | 100 | 216,3 | — | 1,4 | +1,4 | 2,4 | +1,0 | |

| 4. Финансовые вложения (стр.200) | 750 | +750 | 10112 | +9362 | 100 | 1348,3 | — | 0,1 | +0,1 | 0,3 | +0,2 | |

| 5. Выплаченные дивиденды, процен-ты, кредиты, займы и прочие (стр. 210+ 230 + 250) | 255465 | 845564 | +590099 | 1154036 | +308472 | 330,9 | 136,5 | 21,4 | 29,7 | +8,3 | 33,5 | +3,8 |

| 6. Расчеты с бюджетом (стр.220) | 141639 | 250956 | +109317 | 228162 | -22794 | 177,2 | 90,9 | 11,3 | 8,8 | -2,5 | 6,7 | -2,1 |

| 7. Всего израсходо-вано (стр 120) | 1202607 | 2844319 | +1641712 | 3442949 | +597630 | 236,5 | 121,0 | 100 | 100 | — | 100 | — |

Рисунок 6 — Структура оттока денежных средств за 2003 г., %

Рисунок 7 — Структура оттока денежных средств за 2004 г., %

Рисунок 8 — Структура оттока денежных средств за 2005 г., %

В 2004 году рост абсолютных показателей оттоков денежных средств наблюдался почти по всем составляющим элементам, кроме хозяйственных операций по расчетам с бюджетом в 2005 году по сравнению с 2004 годом. Оценивая данную ситуацию и сравнивая масштабы отрицательных и положительного денежных потоков в 2005 году в целом, можно сделать вывод, что рост оттока денежных средств является следствием роста объемов производственно – хозяйственной деятельности ОАО «НефАЗ», что несомненно, можно оценить положительно.

Таким образом, оценка эффективности использования оборотного капитала показала, что на ОАО «НефАЗ» запасы используются нерационально, нет нормирования запасов по подразделениям. Правильное и своевременное определение оптимальной стратегии управления запасами, а также нормативного уровня запасов позволяет высвободить значительные оборотные средства, замороженные в виде запасов, что в конечном счете повышает эффективность используемых ресурсов.

Проведенный анализ является основой для разработки мероприятий по эффективному управлению оборотным капиталом, а в конечном итоге для укрепления финансового состояния предприятия.

ГЛАВА 3. Предложения по повышению эффективности ИСПОЛЬЗОВАНИЯ ОБОРОТНОГО КАПИТАЛА

3.1. Ввод норматива материально — производственных запасов на предприятии

Норматив оборотных средств в условиях рынка представляет собой потребность предприятия в оборотных средствах, необходимых для создания оптимальных материальных запасов.

Норматив собственных оборотных средств на материалы определяется как произведение стоимости однодневного расхода и нормы оборотных средств в днях. Средняя норма оборотных средств на материалы в днях исчисляется в целом как средневзвешенная от норм запаса оборотных средств по отдельным видам материалов.

Норма запасов материальных ресурсов Д об определяется в днях суммой следующих нормативов:

Д об = Дт + Дп + Дтек + Дстр , (11)

где Д т – время пребывания в пути материальных ресурсов, оплаченных предприятием (транспортный запас), дней;

Д п – время для выгрузки, доставки материалов на склады предприятия, приемки и складирования, а также время подготовки материалов к производству (подготовительный запас), дней;

Д тек – время нахождения материальных ресурсов в составе текущего запаса, дней;

Д стр – время нахождения материальных ресурсов в составе страхового запаса, дней.

Норма оборотных средств на образование текущего запаса зависит от частоты и равномерности поставок сырья и основных материалов.

Средний интервал между поставками определяется на основе фактического поступления по данным складского учета за отчетный год. При этом, если в один день совпали два или несколько поступлений одного и того же вида сырья и материалов от одного или нескольких поставщиков, они принимаются в расчет интервала общей суммой, как одна поставка.

Мелкие случайные партии в расчет среднего интервала не учитываются. К ним относятся партии, полученные со складов снабженческих и сбытовых организаций, в тех случаях, когда данный вид материала поступает в порядке транзитного снабжения.

Для сырья и материалов (трубы и ферросплавов), поступающих периодически с примерно равными интервалами и партиями, средний интервал определяется путем деления количества дней в квартале (90) на фактическое количество поставок (табл. 10).

Таблица 10

Расчет среднего интервала между поставками трубы и ферросплавов для определения оборотных средств на образование текущего запаса

| Труба | Ферросплавы | |||||

| Дата получения материала | Объем поставок | Количество поставок | Дата получения материала | Объем поставок | Количество поставок | |

| 15.01.06 | 1767 | 1 | 30.01.06 | 295 | 1 | |

| 27.01.06 | 1798 | 1 | 17.02.06 | 299 | 1 | |

| 10.02.06 | 1445 | 1 | 15.03.06 | 411 | 1 | |

| 28.02.06 | 1451 | 1 | 29.03.06 | 452 | 0,5 | |

| 12.03.06 | 1055 | 1 | ||||

| 24.03.06 | 1440 | 1 | ||||

| 29.03.06 | 330 | 0,5 | ||||

| 9286 | 6,5 | 1457 | 3,5 | |||

| Средний интервал за квартал | 90/6,5=14 дней | Средний интервал за квартал | 90/3,5=26 дней | |||

| Норма оборотных средств | 14/2=7 дней | Норма оборотных средств | 26/2=13 дней | |||

Норма оборотных средств на образование текущего запаса по каждому виду сырья, основных материалов и покупных материалов принимается в размере 50 % среднего интервала между поставками. Это связано с тем, что текущий запас каждого материала изменяется от своего максимального размера в момент получения очередной партии поставки до своего минимального размера перед следующей поставкой. Кроме того, по одним разновидностям сырья и материалов могут образоваться максимальные текущие запасы, а по другим минимальные.

Аналогично произвели расчет нормы для текущего запаса для вспомогательных материалов. Он составил 30 дней. По чугуну (полуфабрикату) поставки происходят ежедневно, следовательно норма текущего запаса равняется одному дню.

Создание страхового запаса имеет целью обеспечить нормальную работу предприятия в случаях возможных перебоев в снабжении, вызванных отклонениями в периодичности и величинах поставки.

Страховой запас не должен учитывать резерв на случай стихийных бедствий, крупных аварий, перерасхода сырья и материалов из-за брака в производстве и повышенных отходов, порчи сырья и материалов при неудовлетворительном хранении, а также резерва на перевыполнение плана.

Норма оборотных средств на образование страхового запаса рассчитывается по всем разновидностям сырья и материалов, по которым был исчислен текущий запас.

Определить размер страхового запаса в днях устанавливается 50% от текущего запаса.

ОАО «НефАЗ» осуществляет всю поставку материалов с Магнитогорского металлургического комбината. В связи с этим нормы транспортного и страхового запасов невелики.

Подсчет норм оборотных средств в днях для материалов приводится ниже (табл. 11).

Таблица 11

Расчет норм оборотных средств для материалов и полуфабрикатов

| Д т | Д п | Д тек | Д стр | Д об | |

| Чугун (полуфабрикаты) | 1 | 1 | 1 | 1 | 4 |

| Ферросплавы | 1 | 4 | 13 | 6 | 24 |

| Труба | 2 | 5 | 7 | 3 | 17 |

| Вспомогательные материалы | 1 | 3 | 30 | 15 | 49 |

Так как доля ферросплавов, трубы и вспомогательных материалов в производстве составляет всего лишь 13%, то произведем объединение этих материалов в одну группу и рассчитаем средневзвешенную норму оборотных средств в целом по ним по формуле:

(24дн.*4т+17дн.*25т+49дн.*1т)/(4т+25т+1т)=19 дней

Таким образом, норматив:

- по полуфабрикатам составил — 4дн.*334,5тыс. руб. = 1338 тыс. руб.;

- по материалам составил –19дн.*674,8 тыс. руб. = 12 821,2 тыс. руб.

Для расчета норматива собственных оборотных средств на незавершенное производство необходимо определить норму оборотных средств на производство товарной продукции. Норма оборотных средств определяется исходя из длительности производственного цикла и коэффициента нарастания затрат.

Длительность производственного цикла включает в себя:

- а) непосредственный процесс обработки (технологический запас);

- б) пролеживания обрабатываемых изделий у рабочих мест (транспортный запас);

- в) пребывание обрабатываемых изделий между отдельными операциями и отдельными цехами вследствие различия ритмов работы оборудования (оборотный запас);

- г) пребывание изделий при массовом производстве в виде запаса на случай перебоев (страховой запас).

Таблица 12

Расчет продолжительности производственного цикла

| Наименование изделия | Период изготовления, дней | Удельный вес в общем объеме продукции по плановой себестоимости |

| Швеллер | 2 | 0.069 |

| Картер | 25 | 0.276 |

| Балка | 1 | 0.008 |

| Ось | 18 | 0.123 |

| Кронштейн | 2 | 0.078 |

| Сборочные узлы | 23 | 0.445 |

Средняя продолжительность производственного цикла составит:

2*0,069+25*0,276+1*0,008+18*0,123+2*0,078+23*0,445=19,7 дня.

Для определения нормы оборотных средств по незавершенному производству, кроме данных о продолжительности производственного цикла, необходимо знать степень готовности изделий. Её отражает так называемый коэффициент нарастания затрат, который определяется по формуле:

К (н) = (a + 0.5b)/(a + b), (12)

где К (н) – коэффициент нарастания затрат;

- a — затраты, производимые единовременно в начале процесса производства (материалы, технологическое топливо);

- b — последующие затраты до окончания производства изделий (заработная плата, соц./страх).

Затраты за полугодие составили 601 580,4 тыс. руб., в том числе единовременные 332 726,5 тыс. руб., то коэффициент нарастания затрат равен:

(332726,5 + 0,5*268853,9)/601580,4 = 0,77

Норма оборотных средств по незавершенному производству, определяемая как произведение средней продолжительности производственного цикла в днях и коэффициента нарастания затрат, составит:

n = 19,7 * 0,76 = 15 дней.