Финансы — это специфический элемент экономики предприятия, связанный с тем, что отношения между участниками какой-либо производственной или непроизводственной деятельности — юридическими лицами — сопровождаются денежным оборотом. Финансы — это совокупность денежных отношений, возникающих в процессе производства и реализации продукции (работ, услуг) и включающих формирование и использование денежных доходов, обеспечение кругооборота средств в процессе воспроизводства, организацию взаимоотношений с другими предприятиями, бюджетом, банками, страховыми организациями.

Финансовые ресурсы являясь источником целевых расходов и вложений, выполняют важнейшие функции, которые заключаются в образовании доходов, осуществлении расходов и контроле финансовых показателей, необходимом для анализа мер финансового воздействия.

- В рыночных условиях предприятия, независимо от их формы собственности, за счет собственных средств амортизации, прибыли, кредитов приобретают оборудование, расширяют бизнес. И чтобы производство было эффективным, а огромные финансовые средства, затраченные на создание и приобретение основных производственных фондов, не были напрасно потерянными, предприятие должно обеспечить их эффективное функционирование. Таким образом, актуальность темы курсовой работы не вызывает сомнения.

Целью работы является исследование финансовых ресурсов и их источников на примере предприятия ЗАО «МПЦ».

Исходя из поставленной цели, в работе решаются следующие задачи:

— исследовать сущность финансовых ресурсов как экономической категории

— определить роль финансовых ресурсов в воспроизводственном процессе предприятия

— провести анализ собственных и привлеченных источников финансовых ресурсов

Объект исследования – предприятие как элемент финансовой системы.

Оценка предприятия в процессе антикризисного управления

... к оценке предприятия имущества и так далее. 1. Особенности оценки предприятий в процессе антикризисного управления С развитием рыночных отношений возрастает значимость оценки стоимости компании, в частности, в последнее время имеет место повышенное внимание к использованию оценки стоимости в целях антикризисного управления. ...

Предмет исследования – финансовые ресурсы, как необходимое условие успешного функционирования предприятия.

Теоретико-методологической основой исследования стали разработки, концепции обоснованные и представленные в современной экономической литературе. В рамках системного подхода в работе использовались методы наблюдения, сравнительного анализа.

В процессе сбора данных для практической части исследования применялись следующие методы: диагностические интервьюирования сотрудников, опросы мнений руководителей и специалистов рассматриваемого предприятия.

Эмпирической базой исследования являются аналитические данные, опубликованные в научной литературе и периодической печати, экспертные разработки и оценки российских и зарубежных ученых-экономистов, а также собственные расчеты автора.

1. Сущность и роль финансовых ресурсов

1.1. Сущность финансовых ресурсов как экономической категории

Понятие финансовых ресурсов в отечественной практике было введено впервые при составлении первого пятилетнего плана страны, в состав которого входил баланс финансовых ресурсов. Однако при широком использовании в теории и практике этого термина его толкование весьма различно. Между тем, однозначное и обоснованное толкование сущности данной категории важно для ее полного понимания и практического осуществления финансовой работы на предприятии, фирме.

Финансовыми средствами называются средства, которые могут быть использованы предприятием немедленно как знаки стоимости, характеризующие ее движение. Понятие средства целесообразно использовать при характеристике текущей деятельности. Например, предприятие может обладать финансовыми средствами, представленными деньгами (в кассе и на счетах) и государственными ценными бумагами.

Финансовые ресурсы – более емкое понятие, включающее наряду с финансовыми средствами (для обеспечения текущей деятельности) и потенциально возможные, которые могут быть получены при необходимости (либо в перспективе, либо с некоторым дисконтом от реализации активов предприятия).

Данное положение исходит из того, что, деятельность предприятия не ограничивается текущим моментом и может быть спрогнозирована на перспективу. Кстати, в понятие «ресурс» уже заложена определенная предназначенность. В данном случае ресурс обеспечения производственной деятельности и коль скоро мы говорим о повторяющихся циклах производства, то – источник финансирования воспроизводственной деятельности предприятия (здесь имеется ввиду и перспективная деятельность субъекта хозяйствования), что предполагает учет всевозможных ресурсов. Таким образом, в понятие финансовые ресурсы входят текущие и потенциально возможные средства, которые при необходимости могут быть использованы как знаки распределяемой стоимости. Капиталом является часть финансовых ресурсов приносящая доход.

Система финансовых ресурсов предприятия может быть охарактеризована как экономическая (т.к. она подчиняется экономическим законам), действующая в сфере финансово-кредитных отношений, динамическая (т.е. изменяется с течением времени), открытая (т.е. взаимосвязанная с окружающей средой), управляемая.

Переходя к рассмотрению элементов системы ресурсов, отметим, что, на наш взгляд, существуют несколько классификаций элементов, выделенных по различным критериальным признакам.

по степени абсолютной ресурсности

А

А

А

А

На анализируемом предприятии группировку финансовых ресурсов можно представить следующим образом:

Таблица 1

степени абсолютной ресурсности

|

Актив |

НГ |

КГ |

|

1. Наиболее ликвидные активы (А1) |

9799 |

22454 |

|

2. Быстро реализуемые активы (А2) |

20576 |

26672 |

|

3. Медленно реализуемые активы (А3) |

40641 |

37110 |

|

4. Трудно реализуемые активы (А4) |

6068 |

6913 |

|

БАЛАНС |

77084 |

93149 |

В нижеследующей таблице представлены соответствующие группы пассивов.

Таблица 2

Группировка пассивов

|

Пассив |

НГ |

КГ |

|

1. Наиболее срочные обязательства (П1) |

36218 |

24229 |

|

2. Краткосрочные пассивы (П2) |

14896 |

15836 |

|

3. Долгосрочные пассивы (П3) |

12346 |

23003 |

|

4. Постоянные затраты (П4) |

13624 |

30081 |

|

БАЛАНС |

77084 |

93149 |

Соотношение соответствующих групп активов и пассивов предприятия характеризует его ликвидность (см. табл. 3.).

Таблица 3

Показатели ликвидности предприятия

|

Показатель |

Допустимые значения |

НГ |

КГ |

Порядок расчета |

|

Коэффициент абсолютной ликвидности |

0,2 – 0,25 |

0.2706 |

0.9267 |

А1/П1 |

|

Промежуточный коэффициент покрытия |

0,7 – 0,8 |

0.5943 |

1.2262 |

(А1+А2)/(П1+П2) |

|

Общий коэффициент покрытия |

от 1,0 до 3,0. |

1.3843 |

2.135 |

(А1+А2+А3-расх буд пер)/(П1+П2) |

По данным показателям можно сделать вывод, что на начало года на предприятии только промежуточный коэффициент покрытия был ниже нормативных значений. К концу года значение показателя промежуточного и общего коэффициентов покрытия соответствуют нормативным значениям. Однако коэффициент абсолютной ликвидности существенно превышает рекомендуемый диапазон значений. С точки зрения ликвидности это хороша, но сточки зрения вложения финансовых ресурсов говорит о не совсем эффективном их использовании.

Следует отметить, что практически только ресурсы группы А

Другим критерием выделения элементов финансовых ресурсов является право собственности. В этом случае элементами являются: собственные ресурсы, заемные ресурсы, временно привлеченные (используемые) ресурсы. Анализ этих видов финансовых ресурсов будет проведен в главе 2.

1.2. Роль финансовых ресурсов в воспроизводственном процессе предприятия

Финансы предприятий — совокупность объективно обусловленных экономических отношений предприятий, имеющих распределительный характер, денежную форму выражения и материализуемых в доходах, поступлениях, накоплениях, формируемых в распоряжении субъектов хозяйствования для целей обеспечения производственной деятельности.

На стадии производства финансовые отношения формируются лишь потенциально, поскольку здесь отсутствует их важный признак – движение денежных средств. Потенциально – это значит, что здесь посредством умелого объединения факторов производства (земля, труд, капитал, предпринимательские способности) создается новая прибавочная стоимость, приобретающая в последующем форму национального дохода. Национальный доход — часть стоимости совокупного общественного продукта, остающаяся после возмещения потребленных в производстве средств. Совокупный общественный продукт (СОП) – стоимость материальных благ, созданных в обществе за определенный период времени (чаще год).

Здесь необходимо отметить, что СОП создается только отраслями материального производства, в то время как непроизводственная сфера перераспределяет или непроизводительно потребляет его. Таким образом, источником формирования финансовых ресурсов выступают предприятия сферы материального производства, и именно поэтому они являются базисом последующих распределительных отношений.

Вторая стадия воспроизводственного процесса — распределение. Именно эта стадия является сферой функционирования финансовых отношений, а значит, и образования финансовых ресурсов. Здесь происходит распределение и отчуждение стоимости общественного продукта в денежной форме и формирование доходов субъектов производства в соответствии с их вкладом или формирование целевых отдельных частей стоимости у одного владельца. Эта стадия характеризуется обособленным (от движения товаров), односторонним движением стоимости.

На стадии обмена движение денежных средств продолжается, хотя приобретает качественно иные характеристики. Так, стоимость уже не отчуждается, а лишь меняет свою форму с денежной на товарную – происходят акты купли и продажи товаров. Движение денежный формы стоимости сопровождается встречным (т.е. двусторонним) движением стоимости в товарной форме. Отсутствие же распределительных отношений на этой стадии не позволяет считать ее сферой функционирования финансовых отношений. Вместе с тем, именно на этой стадии финансовые ресурсы могут продолжать свое движение, но уже в качестве товара. Например, ссуды.

На четвертой стадии воспроизводственного процесса — потреблении, также как и на первой, отсутствует движение денежных средств, т.е. финансовые отношения отсутствуют.

Итак, финансовые ресурсы возникают и функционируют на второй стадии воспроизводственного процесса – стадии распределения. Вместе с тем, первоначальной сферой их образования являются процессы первичного распределения стоимости СОП, когда стоимость распадается на составляющие ее элементы и соответственно образуются различные формы дохода, как у самого предприятия, так и у других субъектов хозяйствования и государства. Речь идет о том, что по реализации продукции и образовании выручки формируются амортизационные отчисления, отчисления на заработную плату работающих, прибыль предприятия, отчисление на государственные социальные нужды, происходят платежи по страхованию, банковской сфере. Все остальные отношения носят перераспределительный характер, ибо затрагивают распределение образовавшихся вышеназванных доходов. Это отчисления из прибыли государству, налоги на доходы физических лиц, распределение прибыли на предприятии и т.д.

Финансовые ресурсы оказывают существенное влияние на все стадии воспроизводственного процесса, приспосабливая, тем самым, пропорции производства к общественным потребностям. Значимость финансовых ресурсов обусловлена еще и тем, что преобладающая их часть создается предприятиями сферы материального производства, а затем перераспределяется в другие звенья национальной экономики.

Далее целесообразно перейти к анализу состава финансовых ресурсов предприятия. В таблице 4 представлен аналитический баланс предприятия. На основе представленных расчетов можно сделать вывод, что в структуре активов предприятия преобладают оборотные активы, их доля составляет более 92% как на начало, так и на конец года. Доля внеоборотных активов составляет более 7%.

- Основные фонды предприятия представляют собой совокупность произведенных общественный трудом материально-вещественных ценностей, используемых в неизменной натуральной форме в течении длительного периода времени и утрачивающих стоимость по частям. Финансовые ресурсы предназначенные для инвестирования в основные фонды носят название основных средств или основного капитала предприятия и именно его величина отражается в финансовой отчетности.

К основным фондам относятся здания (архитектурно-строительные объекты предназначенные для создания условий труда — жилые здания, корпуса, гаражи, оклады), сооружения (инженерно-строительные объекты, предназначенные для осуществления процесса производства и не связанные о изменением предметов труда — шахты, мосты, дороги, колодцы),

Таблица 4

Аналитический баланс

|

Показатель баланса |

Абсолютные величины тыс. р. |

Удельные веса, % |

Изменения(+,-) |

||||

|

НГ |

КГ |

НГ |

КГ |

НГ/КГ |

НГ/КГ |

|

|

|

В абсолютных величинах |

В удельных весах, % |

||||||

|

АКТИВ |

|||||||

|

1.Внеоборотные активы |

6068 |

6913 |

7.87% |

7.42% |

845 |

-0.45% |

5.3% |

|

2. Оборотные активы |

71016 |

86236 |

92.13% |

92.58% |

15220 |

0.45% |

94.7% |

|

— запасы |

46628 |

44093 |

60.49% |

47.34% |

-2535 |

-13.15% |

-15.8% |

|

— дебиторская задолженность |

14589 |

19689 |

18.93% |

21.14% |

5100 |

2.21% |

31.7% |

|

— денежные средства |

9502 |

19856 |

12.33% |

21.32% |

10354 |

8.99% |

64.5% |

|

— краткосрочные финансовые вложения |

297 |

2598 |

0.39% |

2.79% |

2301 |

2.40% |

14.3% |

|

БАЛАНС |

77084 |

93149 |

100.00% |

100.00% |

16065 |

0.00% |

100.0% |

|

ПАССИВ |

|||||||

|

3. Капитал и резервы |

13624 |

30081 |

17.67% |

32.29% |

16457 |

14.62% |

102.4% |

|

4. Долгосрочные кредиты и займы |

12346 |

23003 |

16.02% |

24.69% |

10657 |

8.68% |

66.3% |

|

5. Краткосрочные обязательства |

51114 |

40065 |

66.31% |

43.01% |

-11049 |

-23.30% |

-68.8% |

|

— кредиторская задолженность |

36218 |

24229 |

46.99% |

26.01% |

-11989 |

-20.97% |

-74.6% |

|

— краткосрочные ссуды и займы |

14896 |

15836 |

19.32% |

17.00% |

940 |

-2.32% |

5.9% |

|

— доходы будущих периодов |

0 |

0 |

0.00% |

0.00% |

0 |

0.00% |

0.0% |

|

БАЛАНС |

77084 |

93149 |

100.00% |

100.00% |

16065 |

0.00% |

100.0% |

передаточные устройства (предназначенные для передачи различных видов энергии, жидких и газообразных веществ), машины и оборудование (для воздействия на предмет труда, или для его перемещения), транспортные средства, инструменты, многолетние насаждения, рабочий скот и пр.

Эффективность использования основных фондов характеризуется показателями фондоотдачи (отношение объема реализации к среднегодовой стоимости основных фондов), фондоемкости (обратный показатель фондоотдаче), фондовооруженность (стоимость основных фондов приходящаяся на одного работника).

Для анализируемого предприятия получены значения показателей, которые представлены в табл. 5.

Таблица 5

Показатели эффективности использования основных фондов

|

показатель |

НГ |

КГ |

|

средняя стоимость внеоборотных активов |

5668 |

6491 |

|

выручка от реализации |

364429 |

382545 |

|

численность персонала |

145 |

156 |

|

фондоотдача |

64.30 |

58.94 |

|

фондоемкость |

0.02 |

0.02 |

|

фондовооруженность |

2513.30 |

2452.21 |

Таким образом, на анализируемом предприятии за рассматриваемый период фондоотдача и фондовооруженность имеют небольшую тенденцию к сокращению.

Амортизация, Срок полезного использования основных фондов

Амортизация производится следующими способами начисления амортизационных отчислений: линейным, уменьшающегося остатка, по сумме лет срока полезного использования, пропорционально объему продукции.

При любом способе начисление амортизации происходит ежемесячно исходя из 1/12 годовой суммы.

На анализируемом предприятии используется линейный метод начисления, средняя норма амортизации составляет 15% в год. В настоящее время недоамортизировано около 75% основных средств. Следовательно, можно сделать вывод, о том, что оборудование используемое на предприятии достаточно новое.

Оборотные средства — совокупность финансовых средств (средств имеющих стоимостную оценку) авансированных для создания и использования оборотных производственных фондов и фондов обращения для обеспечения непрерывности процесса производства и реализации продукции.

По функциональному назначению оборотный капитал подразделяется на оборотные производственные фонды и фонды обращения. В табл. 6. представлена структура оборотных активов предприятия.

Таблица 6

|

Показатель баланса |

Абсолютные величины тыс. р. |

Удельные веса, % |

Изменения(+,-) |

|||

|

НГ |

КГ |

НГ |

КГ |

НГ/КГ |

НГ/КГ |

|

|

В абсолютных величинах |

В удельных весах, % |

|||||

|

2. Оборотные активы |

71016 |

86236 |

100.00% |

100.00% |

15220 |

0.00% |

|

— запасы |

46628 |

44093 |

65.66% |

51.13% |

-2535 |

14.53% |

|

— дебиторская задолженность |

14589 |

19689 |

20.54% |

22.83% |

5100 |

-2.29% |

|

— денежные средства |

9502 |

19856 |

13.38% |

23.03% |

10354 |

-9.65% |

|

— краткосрочные финансовые вложения |

297 |

2598 |

0.42% |

3.01% |

2301 |

-2.59% |

Оборотные производственные фонды обслуживают сферу производства и материализуются в предметах труда (сырье, материалы, топливо) и частично в средствах труда и воплощаются в производственных запасах, полуфабрикатах собственного изготовления. Наряду с этими элементами задействованными в производственных запасах и незавершенной продукции, оборотные производственные фонды представлены также расходами будущих периодов, необходимыми для создания заделов, установки нового оборудования. Производственные фонды (основные и оборотные) являются материальной основой производства. Оборотные производственные фонды обладают рядом особенностей:

— полностью расходуются в однократном производственном цикле;

— претерпевают изменение своей натурально-вещественной формы и утрачивают потребительную стоимость;

— кругооборот зависит от производственного цикла (может быть несколько кругооборотов в год);

-переносят свою стоимость целиком и сразу на готовый продукт.

Согласно данным табл. 6. можно сделать вывод, что на предприятии на начало года запасы составляли около 65 %, а к концу года их доля снизилась до 51%. Т.е. можно говорить о равенстве оборотных производственных фондов и фондов обращения.

Фонды обращения не участвуют в процессе производства и их назначение состоит в обеспечении ресурсами процесса обращения, в обслуживании кругооборота средств предприятия и достижении единства производства и обращения. Фонды обращения состоят из готовой продукции и денежных средств.

Объединение оборотных производственных фондов и фондов обращения в единую категорию обусловлено назначением и сущностью оборотных средств, цель которых обеспечение непрерывности процесса воспроизводства.

Особенностью оборотного капитала является то, что он не расходуется, не потребляется, а авансируется, что предполагает возвращение средств после каждого производственного цикла или кругооборота включающего производство продукции, ее реализацию, получение выручки. Экономическая сущность оборотных средств определяется их ролью в обеспечении непрерывности процесса воспроизводства, в ходе которого они проходят сферу производства и обращения.

Финансовое положение предприятия находится в непосредственной зависимости от того насколько быстро средства вложенные в активы, превращаются в реальные деньги.

Длительность нахождения средств в обороте определяются совокупным влиянием ряда разнонаправленных факторов внешнего и внутреннего характера. Основными факторами влияющими на величину и скорость оборота оборотных средств предприятия, являются: масштаб деятельности предприятия (малый бизнес, средний, крупный); характер деятельности, т.е. отраслевая принадлежность предприятия; длительность производственного цикла и продолжительность технологических операций по производству продукции, оказанию услуг, выполнению работ); количество и разнообразие потребляемых видов ресурсов; география потребителей продукции и география поставщиков; система расчетов за товары, работы, услуги; платежеспособность клиентов; качество банковского обслуживания; темпы роста производства и реализации продукции; доля добавленной стоимости в цене продукта; квалификация менеджеров; инфляция.

Ускорение оборачиваемости оборотных средств уменьшают потребность в них, позволяют предприятию высвобождать часть оборотных средств либо для нужд народного хозяйства (абсолютное высвобождение), либо для дополнительного выпуска продукции (относительное освобождение).

В результате ускорения обороты высвобождаются вещественные элементы оборотности средств, меньше требуется запасов сырья, материалов, топлива, заделов незавершенного производства и пр., а, следовательно, высвобождаются и денежные ресурсы, ранее вложенные в эти запасы и заделы. Высвобожденные денежные ресурсы откладываются на расчетном счете предприятия, в результате чего улучшаются их финансовое состояние, укрепляется платежеспособность.

Деловая активность проявляется прежде всего в скорости оборота средств. Анализ деловой активности заключается в исследовании уровня и динамики различных финансовых коэффициентов:

— показатели оборачиваемости: от скорости оборота средств зависит размер годового оборота и с размерами оборота связана относительная величина условно постоянных расходов;

— чем быстрее оборот, тем меньше на каждый оборот приходится этих расходов. Ускорение оборота влечет ускорение оборота на других стадиях;

финансовое положение организации, ее платежеспособность зависит от того, на сколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Коэффициент оборачиваемости активов определяется по формуле: КОа = ВР/А (где ВР – выручка от реализации товаров; А – средняя стоимость активов)

Продолжительность одного оборота активов определяется по формуле: Поа = 365/ КОа

Коэффициент оборачиваемости внеоборотных активов определяется по формуле: КОвоа = ВР/ВОА (где ВОА – средняя стоимость внеоборотных активов)

Продолжительность одного оборота внеоборотных активов определяется по формуле: Пвоа= 365/ Ковоа

Коэффициент оборачиваемости оборотных активов определяется по формуле: КОоа = ВР/ОА (где ОА – средняя стоимость оборотных активов)

Продолжительность одного оборота оборотных активов определяется по формуле: Поа= 365/ КОоа

Коэффициент оборачиваемости запасов определяется по формуле: КОз = СРТ/З (где СРТ – себестоимость реализации товаров; З – средняя стоимость запасов за год)

Продолжительность одного оборота запасов определяется по формуле: Пз = 365/КОз

Коэффициент оборачиваемости дебиторской задолженности определяется по формуле: КОдз = ВР/ДЗ (где ДЗ – средняя величина дебиторской задолженности за год)

Продолжительность одного оборота дебиторской задолженности определяется по формуле: Пдз = 365/КОдз

Коэффициент оборачиваемости кредиторской задолженности определяется по формуле: КОкз = ВР/КЗ (где КЗ – средняя величина кредиторской задолженности за год)

Продолжительность одного оборота дебиторской задолженности определяется по формуле: Пкз = 365/КОкз

Коэффициент оборачиваемости собственного капитала определяется по формуле: КОск = ВР/СК (где СК – средняя величина собственного капитала за год)

Продолжительность одного оборота собственного капитала определяется по формуле: Пск = 365/КОск

В таблице 7 представлены показатели для расчета коэффициентов деловой активности и их значения.

Таблица 7

Показатели деловой активности

|

Показатель |

НГ |

КГ |

|

средняя стоимость оборотных активов |

60772 |

78626 |

|

средняя стоимость запасов |

45990 |

45360.5 |

|

средняя стоимость дебиторской задолженности |

8965 |

17139 |

|

выручка от реализации |

364429 |

382545 |

|

коэффициент оборачиваемости оборотных активов |

6.0 |

4.9 |

|

продолжительность одного оборота оборотных активов |

60.9 |

75.0 |

|

коэффициент оборачиваемости запасов |

5.5 |

5.7 |

|

продолжительность одного оборота запасов |

65.9 |

63.5 |

|

коэффициент оборачиваемости дебиторской задолженности |

40.7 |

22.3 |

|

продолжительность одного оборота дебиторской задолженности |

9.0 |

16.4 |

По полученным результатам расчета показателей деловой активности можно сделать вывод, что за рассматриваемый период возросла продолжительность оборота оборотных активов, сокращение периода оборота запасов и увеличение периода оборота дебиторской задолженности. Увеличение продолжительности оборота дебиторской задолженности возможно связано с проведением активной политики реализации товаров и продукции в кредит, а сокращение периода оборота запасов за счет совершенствования технологического процесса, оптимизации складских запасов.

2. Анализ источников финансовых ресурсов предприятия

2.1. Собственные финансовые ресурсы

Таблица 8

Структура пассива баланса предприятия.

|

Показатель баланса |

Абсолютные величины тыс. р. |

Удельные веса, % |

Изменения(+,-) |

|||

|

НГ |

КГ |

НГ |

КГ |

НГ/КГ |

НГ/КГ |

|

|

В абсолют ных величинах |

В удельны х весах, % |

|||||

|

3. Капитал и резервы |

13624 |

30081 |

0.176742 |

0.322934 |

16457 |

0.146192 |

|

4. Долгосрочные кредиты и займы |

12346 |

23003 |

0.160163 |

0.246948 |

10657 |

0.086785 |

|

5. Краткосрочные обязательства |

51114 |

40065 |

0.663095 |

0.430117 |

-11049 |

-0.23298 |

|

— кредиторская задолженность |

36218 |

24229 |

0.469851 |

0.26011 |

-11989 |

-0.20974 |

|

— краткосрочные ссуды и займы |

14896 |

15836 |

0.193244 |

0.170007 |

940 |

-0.02324 |

|

БАЛАНС |

77084 |

93149 |

1 |

1 |

16065 |

0 |

Собственные финансовые ресурсы принадлежат самому хозяйствующему субъекту и их использование не влечет за собой возможности утери контроля над деятельностью предприятия. В практике хозяйствования эти ресурсы используются главным образом для финансирования основных фондов, долгосрочных инвестиций и частично для формирования оборотных средств. Право собственности является важнейшим фактором мотивации к эффективному использованию финансовых ресурсов.

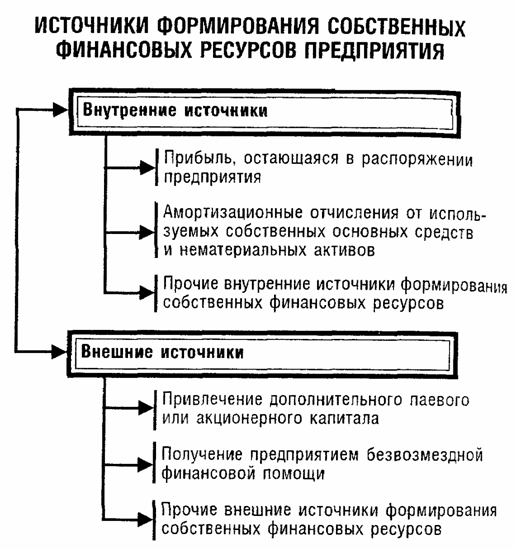

Состав основных источников формирования собственных финансовых ресурсов предприятия приведен на рис. 1.

Рис. 1. – Состав основных источников формирования собственных финансовых ресурсов предприятия

Целесообразно рассмотреть структуру собственных средств предприятия. Эти банные представлены в табл. 9.

Таблица 9

|

|

НГ |

КГ |

||

|

тыс. руб. |

% |

тыс. руб. |

% |

|

|

уставный капитал |

254 |

1.9% |

254 |

0.8% |

|

добавочный капитал |

236 |

1.7% |

236 |

0.8% |

|

резервный капитал |

2 |

0.0% |

2 |

0.0% |

|

нераспределенная прибыль |

13132 |

96.4% |

29589 |

98.4% |

|

итого |

13624 |

30081 |

Таким образом, в структуре собственных средств преобладает нераспределенная прибыль. Поскольку деятельность предприятия рентабельна, то налицо тенденция роста нераспределенной прибыли.

С точки зрения финансового анализа целесообразно определить обеспеченность предприятия собственными источниками средств.

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств:

+(-) ФС = СОС –ЗЗ;

где ЗЗ – запасы и затраты

СОС – собственные оборотные средства (определяются как разница между величиной собственного капитала и внеоборотных активов

2.Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат:

+(-) ФТ = СД – ЗЗ;

где СД – собственные и долгосрочные заемные источники

3.Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат:

+(-) ФО = ОИ – ЗЗ;

где ОИ – основные источники формирования запасов и затрат (СД + краткосрочные привлеченные ресурсы)

С помощью этих показателей мы можем определить трехкомпонентный показатель типа финансовой ситуации:

S(Ф) = 1, если Ф>0

S(Ф) = 0, если Ф<0

Возможно выделение 4-х типов финансовых ситуаций:

1.Абсолютная независимость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости и отвечает следующим условиям:

+(-)ФС>=0;

+(-)ФТ>=0;

+(-)ФО>=0;

то есть трехкомпонентный показатель типа ситуации S = 1;1;1

2. Нормальная независимость финансового состояния, которая гарантирует платежеспособность: +(-)ФС<0;

+(-)ФТ>=0;

+(-)ФО>=0;

то есть S = 0;1;1

3. Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов:

+(-)ФС<0;

+(-)ФТ<0;

+(-)ФО>=0;

то есть S = 0;0;1

4.Кризисное финансовое состояние, при котором предприятие полностью зависит от заемных источников финансирования. Собственного капитала и долго и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств, то есть пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности:

+(-)ФС<0;

+(-)ФТ<0;

+(-)ФО<0;

то есть S = 0;0;0

- Результаты расчетов представлены в табл. 10. По полученным данным можно сделать вывод о том, что для предприятия на начало года характерно неустойчивое финансовое состояние, а наконец года – нормальная финансовая независимость.

Таблица 10

Классификация типа финансового состояния организации

|

Показатели |

НГ |

КГ |

|

1 Общая величина запасов и затрат (ЗЗ) |

46628 |

44093 |

|

2. Наличие собственных оборотных средств (СОС) |

7556 |

23168 |

|

3. Собственные и долгосрочные заемные источники (СД) |

21180 |

53249 |

|

4. Общая величина источников (ОИ) |

72294 |

93314 |

|

5. ФС = СОС – ЗЗ |

-39072 |

-20925 |

|

6. ФТ = СД – ЗЗ |

-25448 |

9156 |

|

7. ФО = ОИ – ЗЗ |

25666 |

49221 |

|

8. Трехкомпонентный показатель типа финансовой ситуации S = [S(ФС),S(ФТ),S(ФО)] |

(0,0,1) |

(0,1,1) |

- Рентабельность собственных средств позволяет определить эффективность использования инвестированного собственниками капитала и сравнить с возможным получением прибыли от вложения этих средств в другие ценные бумаги. Показывает, сколько прибыли получено с каждой единицы денежных средств, вложенных собственниками предприятия. Этот показатель служит важным критерием при оценке уровня котировки акций на бирже.

Рентабельность собственного капитала:

Рск = (Пп/Исс)*100,

где Рск — рентабельность собственного капитала;

Исс — источники собственных средств.

Этот коэффициент показывает, какой доход приносят инвесторам инвестиции в данный бизнес. В его росте заинтересованы в первую очередь те, кто вложил свои средства на длительный срок, ибо он характеризует, насколько эффективно используется собственный капитал. Подобно рентабельности активов, этот коэффициент целесообразнее рассчитывать, используя среднюю за период величину собственного капитала, поскольку некоторая часть прибыли реинвестируется на протяжении всего года.

Значения показателей для расчета коэффициента рентабельности собственного капитала представлены в табл. 11.

Таблица 11

Рентабельность собственного капитала

|

НГ |

КГ |

|

|

Средняя величина источников собственных средств |

13344 |

21853 |

|

Чистая прибыль в распоряжении предприятия |

12329 |

16457 |

|

Рентабельность собственного капитала, % |

92.4% |

75.3% |

- По полученным результатам можно сделать вывод, что рентабельность собственного капитала находится на очень высоком уровне, что связано с достаточно низким значением величины уставного капитала. Вместе с тем, наблюдается тенденция сокращения рентабельности, так за анализируемый период, она сократилась на 17%.

В составе внутренних источников формирования собственных финансовых ресурсов основное место принадлежит прибыли, остающейся в распоряжении предприятия, она формирует преимущественную часть его собственных финансовых ресурсов, обеспечивает прирост собственного капитала, а соответственно и рост рыночной стоимости предприятия. Определенную роль в составе внутренних источников играют также амортизационные отчисления, особенно на предприятиях с высокой стоимостью используемых собственных основных средств и нематериальных активов; однако сумму собственного капитала предприятия они не увеличивают, а лишь являются средством его реинвестирования. Прочие внутренние источники не играют заметной роли в формировании собственных финансовых ресурсов предприятия.

Анализ прибыли предприятия представлен в табл. 12.

Таблица 12

Анализ прибыли

|

наименование показателей |

за предыдущий год |

за отчетный год |

отклонения |

удельный вес |

отклонения |

|

|

за предыдущий год |

за отчетный год |

|||||

|

Выручка (нетто) от продажи товаров, продукции, работ, услуг |

364429 |

382545 |

18116 |

100.0% |

100.0% |

|

|

Себестоимость проданных товаров, продукции, работ, услуг |

254759 |

260726 |

5967 |

69.9% |

68.2% |

-1.8% |

|

Валовая прибыль |

109670 |

121819 |

12149 |

30.1% |

31.8% |

1.8% |

|

Коммерческие расходы |

25026 |

26019 |

993 |

6.9% |

6.8% |

-0.1% |

|

Управленческие расходы |

65071 |

69513 |

4442 |

17.9% |

18.2% |

0.3% |

|

Прибыль (убыток) от продаж |

19573 |

26287 |

6714 |

5.4% |

6.9% |

1.5% |

|

Операционные доходы |

857 |

0 |

-857 |

0.2% |

0.0% |

-0.2% |

|

Операционные расходы |

1160 |

4323 |

3163 |

0.3% |

1.1% |

0.8% |

|

Внереализационные доходы |

2371 |

4599 |

2228 |

0.7% |

1.2% |

0.6% |

|

Внереализационные расходы |

5418 |

4909 |

-509 |

1.5% |

1.3% |

-0.2% |

|

Прибыль (убыток) до налогообложения |

16223 |

21654 |

5431 |

4.5% |

5.7% |

1.2% |

|

Налог на прибыль и иные обязательные платежи |

3894 |

5197 |

1303.44 |

1.1% |

1.4% |

0.3% |

|

Чистая прибыль (убыток) отчетного года |

12329 |

16457 |

4127.56 |

3.4% |

4.3% |

0.9% |

- По представленным данным видно, что структура элементов прибыли достаточно стабильна. Изменения в структуре не превышают 2%. Наблюдается тенденция пропорционального роста всех показателей.

На величину совокупной прибыли оказывают влияние следующие факторы: Выручка от реализации, себестоимость продукции, доходы и расходы от прочей реализации, операционные доходы и расходы. Целесообразно рассмотреть содержание этих факторов.

1. Выручка от реализации — основной источник формирования собственных финансовых ресурсов предприятия. В частности она является источником начисления амортизации (в части себестоимости) и источником расчета прибыли от реализации товаров и услуг (предпринимательского дохода).

Она формируется в результате деятельности предприятия по трем основным направлениям.

Выручка от основной деятельности, Выручка от инвестиционной деятельности, Выручка от финансовой деятельности

Для определения выручки от реализации продукции необходимо знать объем реализации продукции в действующих ценах без налога на добавленную стоимость, акцизов, торговых и сбытовых скидок и т.д. Выручка от выполненных работ и оказанных услуг определяется исходя из объема выполненных работ и соответствующих расценок и тарифов.

На величину выручки от реализации продукции, работ, услуг влияет ряд факторов, непосредственно зависящих от деятельности предприятия. Условно их можно подразделить на три группы.

Производственные факторы, Коммерческие факторы

Надежность прогноза коммерческих факторов опирается, с одной стороны, на страхование рисков (в основном, риской утраты имущества, срыва поставок, отдаления или отказа от платежа), с другой — на привлечение солидных, платежеспособных клиентов, что в свою очередь требует известных внепроизводственных затрат (представительских, на рекламу и др.)

Финансовые факторы

2. Доходы от прочей реализации — источник формирования прибыли от прочей реализации, под которой понимается в частности продажа ценных бумаг — денежных документов, удостоверяющих право владения или отношения займа. С точки зрения государственной финансовой политики рынок ценных бумаг — это обеспечение возможности перелива капитала из одной отрасли (предприятия) в другую отрасль (предприятие).

С точки зрения предприятия это привлечение дополнительных денежных средств в оборот. Ценные бумаги с целью их продажи выпускают для пополнения финансовых ресурсов предприятия. Но чтобы эти ценные бумаги нашли спрос на рынке, предприятие должно иметь хорошее финансовое состояние — высокую платежеспособность, финансовую устойчивость, рентабельность капитала и т.д.

В нынешних условиях продажа ценных бумаг во многих случаях оказывается выгоднее, чем получение кредита. Кредит ограничен по размеру, по нему надо платить проценты, достаточно высокие и в жестко фиксированный срок, при этом плата за кредит не зависит от размера полученной прибыли. Продажа ценных бумаг позволяет привлечь денежные средства, значительно превышающие те, которые можно получить в виде банковского кредита.

Предприятия получают различного вида доходы по ценным бумагам. Если предприятие является акционерным обществом, оно может получать суммы сверх номинальной стоимости размещенных им акций. Такие суммы за минусом издержек по их продаже называется эмиссионным доходом и увеличивают добавочный капитал АО, т.е. источники собственных средств. АО и другие предприятия получают дивиденды, проценты по акциям и другим ценным бумагам, числящимся на их балансе. Они включаются в состав прибыли предприятия.

Следует также отметить, что продажа ценных бумаг будет являться источником прибыли лишь в том случае, когда финансовый леверидж — соотношение между облигациями и привилигированными акциями, с одной стороны, и обыкновенными акциями — с другой, имеет приемлемо низкий показатель. Прибыль общества (чистая) не должна пересекать ту грань, за которой АО не сможет за счет прибыли выплатить дивиденды по привилигированным акциям.

3. Внереализационные доходы

4. Валовая прибыль

Формируется по следующей схеме : прибыль валовая = (прибыль от реализации) +/- (результаты от прочей реализации) +/- (внереализационные результаты).

Является источником чистой прибыли (это условное название: прибыль остающаяся в распоржении предприятия).

Чистая прибыль являющаяся целью и, как правило, результатом хозяйственной деятельности любого предприятия распределяется и является источником образование следующих денежных фондов:

— резервный капитал: денежный фонд предприятия, который образуется в соответствии с законодательством и учредительными документами из отчислений от прибыли, остающейся в распоряжении предприятия, после уплаты налогов и других обязательных платежей в бюджет. Он используется в случае необходимости покрытия убытков отчетного года, выплаты дивидендов при отсутствии или недостаточности прибыли отчетного года для этих целей. Следовательно, денежные средства, направляемые в финансовый резерв, целесообразно хранить в ликвидной форме, чтобы они приносили доход и при необходимости могли легко быть превращены в наличный капитал.

— фонд накопления: денежные средства, предназначенные для развития производства. Необходим как для развития основного производства в целях увеличения имущества предприятия, так и для финансовых вложений для извлечения прибыли.

— фонд потребления: денежные средства, направляемые на социальные нужды, финансирование объектов непроизводственной сферы, выплаты компенсационного характера и т.д.

Следом после расчета валовой прибыли, рассчитывается прибыль расчетная, или налогооблагаемая прибыль = (прибыль валовая) — (рентные платежи) — (прибыль не облагаемая налогом или облагаемая в особом порядке) — (резервный фонд предприятия). Резервный фонд вычитается в данном случае т.к., предусмотрен по отдельным коммерческим структурам определенный процент от уставного капитала.

чистой прибыли = (прибыль валовая) — (налог на прибыль) — (отчисления в централизованные фонды).

Таким образом, видно, что вся эта схема представляет собой сопряженные процессы.

Для коммерческих предприятий важно определить порог окупаемости затрат, после которого они начнут получать прибыль — так называемая, точка безубыточности. Это такой объем выручки, при котором предприятие не получает ни прибыли, ни убытка, т.е. когда разность между доходами и расходами равна нулю. При этом суммарный объем продаж совпадает с суммой постоянных и переменных издержек предприятия и наступает безубыточность производства :

З пост

К = ________,

Ц — И пер

-

Где К — количество произведенной продукции, при котором достигается безубыточность производства;

-

З пост — сумма постоянных затрат, необходимых для производства продукции ;

Ц — цена за единицу продукции ;

-

И пер — сумма переменных издержек, необходимых для изготовления единицы продукции.

Если намечается производство не одного, а нескольких видов продукции, то совокупный объем производства обеспечивающий безубыточность, можно рассчитать по формуле :

З пост

П = ________________________________________,

(Ц1 — И пер.1) *К1 + … + (Цн — И пер.н) * Кн

где П — объем производства продукции ;

З пост — сумма постоянных затрат;

Цн цена за единицу каждого вида продукции;

И пер.1 — переменные издержки единицы продукции каждого вида;

Кн — доля выручки от реализации каждого вида продукции в общей выручке от реализации всей производимой предприятием продукции (в долях единицы).

После определения точки безубыточности планирование строится на основе эффекта операционного (финансового) рычага, т.е. того запаса финансовой прочности, при котором предприятие может позволить себе снизить объем реализации, не приходя к убыточности. Эффект операционного рычага состоит в том, что любое изменение выручки от реализации приводит к еще более сильному изменению прибыли:

Сила воздействия Маржинальная прибыль (Предельная прибыль)

операционного рычага = ________________________________________

Прибыль

Маржинальная прибыль = выручка от реализации — переменные затраты, Прибыль(фин. результат) =маржинальная прибыль — постоян. расходы

Операционный анализ прибыли в составе маржинального дохода для рассматриваемого предприятия представлен в табл. 13.

Таблица 13

Операционный анализ прибыли в составе маржинального дохода

|

показатели |

предыдущий год |

отчетный год |

|

Выручка (нетто) от продажи товаров, продукции, работ, услуг |

364429 |

382545 |

|

переменные издержки |

252414 |

239185 |

|

маржинальный доход |

112015 |

143360 |

|

постоянные издержки |

92442 |

96215 |

|

прибыль |

19573 |

47145 |

|

сила воздействия производственного рычага |

5.72 |

3.0 |

|

порог рентабельности (пороговая выручка, обеспечивающая безубыточную работу предприятия) |

300750 |

256742 |

Таким образом, по результатам анализа можно сделать вывод, что снижение порога рентабельности делает работу предприятия менее рискованной. Несомненно, это относится к положительным факторам, поскольку возрастает устойчивость предприятия к конъюнктурным изменениям на рынке и способствует длительной безубыточной работе.

Также целесообразно провести факторный анализ прибыли. Данный анализ представлен в табл. 14. Влияние факторов на прибыль представлено в табл. 15.

Таблица 14

Факторный анализ прибыли

|

наименование показателя |

базисный год |

отчетный период |

отклонение отчетного года от базисного |

|

|

в базисных ценах и затратах |

в фактических продажных ценах |

|||

|

Выручка (нетто) от продажи товаров, продукции, работ, услуг |

364429 |

344291 |

382545 |

18116 |

|

Себестоимость проданных товаров, продукции, работ, услуг |

254759 |

239868 |

260726 |

5967 |

|

Валовая прибыль |

109670 |

104423 |

121819 |

12149 |

Таблица 15

Влияние факторов на прибыль

|

наименование показателей |

сумма изменений прибыли |

|

общая сумма отклонений прибыли от продаж отчетного периода от базисного, в т.ч. за счет |

12149 |

|

роста выручки от продажи товаров |

-6060 |

|

увеличения удельного веса продукции с более высоким уровнем рентабельности |

813 |

|

роста себестоимости проданной продукции |

-20858 |

|

увеличения отпускных цен на реализованную продукцию |

38255 |

Таким образом, прибыль предприятия увеличилась на 12149 тыс. руб. за счет сокращения выручки от продаж на 6060 тыс. руб., увеличения удельного веса продукции с более высоким уровнем рентабельности на 813 тыс. руб., сокращения себестоимости на 20858 тыс. руб. и увеличения отпускных цен на реализованную продукцию на 38255 тыс. руб.

2.2. Привлеченные финансовые ресурсы

В настоящее время, в условиях существования различных форм собственности в России, особенно актуальным становится изучение вопросов анализа формирования, функционирования и воспроизводства предпринимательского капитала.

Требование самофинансирования предприятия обусловливает необходимость наличия собственного капитала, являющегося основой независимости и самостоятельности фирмы.

Вместе с тем следует учитывать, что собственный капитал, как правило, ограничен в размерах и использование его в качестве единственного источника не всегда выгодно для предприятия. Эффективная хозяйственная деятельность предприятия невозможна без постоянного привлечения заемных средств.

В связи с этим существенным для любого предприятия становится анализ заемного капитала, направленный на выработку грамотной политики управления привлечением и эффективным использованием заемных средств в целях достижения высоких результатов хозяйственной деятельности предприятия.

Таким образом, особая значимость категории заемного капитала, являющегося неотъемлемым источником финансирования деятельности любого предприятия, обуславливает необходимость его фундаментального анализа и определяет актуальность рассматриваемой темы.

В теоретическом плане тема анализа заемного капитала в последнее время привлекает внимание многих ученых и практиков. В экономической литературе появилось немало работ, как в виде отдельных статей, так и в виде отдельных исследований, посвященных анализу заемного капитала.

Выводы, полученные в ходе анализа заемных средств, должны стать основой для выработки политики управления заемным капиталом, направленной на обеспечение наиболее эффективных форм и условий его привлечения из различных источников в соответствии с потребностями предприятия.

При этом следует помнить, что привлечение заемных средств на современном этапе – объективно обусловленное явление. При эффективном использовании это позволяет существенно расширить объем хозяйственной деятельности предприятия, обеспечить более эффективное использование собственного капитала, реализацию различных целевых программ, а, в конечном счете – повысить рыночную стоимость предприятия. Однако при этом не следует забывать об обеспечении рационального объема привлекаемых ресурсов, не приводящего к финансовой неустойчивости и повышению уровня финансового риска.

Таким образом, политика привлечения заемного капитала должна быть направлена на достижение оптимальных возможностей наращением финансового потенциала за счет заемных средств путем формирования дополнительного объема активов при минимальном уровне генерируемого финансового риска и финансовой зависимости.

Заемные ресурсы не являются собственность данного предприятия и их использование чревато для него потерей независимости. Заемные средства предоставляются на условиях срочности, платности, возвратности, что в конечном итоге обуславливает их более быструю, по сравнению с собственными ресурсами, оборачиваемость. К заемным средствам относятся разнообразные виды кредитов привлекаемые от других звеньев кредитной системы (банков, инвестиционных институтов, государства, предприятий, домохозяйств).

Привлеченные ресурсы – средства, не принадлежащие предприятию, но временно находящиеся в его обороте. Данные средства до возникновения санкций (штрафов или других обязательств перед владельцами) могут быть использованы по усмотрению хозяйствующего субъекта. Это, прежде всего, устойчивые пассивы — задолженность по оплате труда работникам, задолженность в бюджет и внебюджетные фонды, средства кредиторов поступающие в виде предоплаты и др.

Структура заемных средств анализируемого предприятия представлена в табл. 16.

Таблица 16

Структура заемных средств

|

|

НГ |

КГ |

||

|

тыс. руб. |

% |

тыс. руб. |

% |

|

|

краткосрочные обязательства, в т.ч. |

51114 |

80.5% |

40065 |

63.5% |

|

кредиты и займы |

14896 |

23.5% |

15836 |

25.1% |

|

кредиторская задолженность |

36218 |

57.1% |

24229 |

38.4% |

|

долгосрочные обязательства |

12346 |

19.5% |

23003 |

36.5% |

|

итого |

63460 |

63068 |

- Таким образом, в структуре заемных средств преобладают краткосрочные обязательства: на начало года они составляют 80,5%, а на коне 63.5%. В структуре краткосрочных обязательств преобладает кредиторская задолженность. К положительной тенденции можно отнести увеличение доли долгосрочных обязательств. Это способствует повышению финансовой устойчивости предприятия.

Управление капиталом предприятия включает также определение оптимального соотношения между собственными и заемными финансовыми ресурсами.

Финансовый рычаг («финансовый леверидж») — это финансовый механизм управления рентабельностью собственного капитала за счет оптимизации соотношения используемых собственных и заемных финансовых средств.

Эффект финансового рычага – это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

Эффект финансового рычага возникает из-за расхождения между экономической рентабельностью и «ценой» заемных средств. Экономическая рентабельность активов представляет собой отношение величины эффекта производства (т.е. прибыли до уплаты процентов за кредиты и налога на прибыль) к суммарной величине совокупного капитала предприятия (т.е. всех активов или пассивов).

Для расчета эффекта финансового рычага можно применять следующую формулу

ЭФР = (Рк — Рзк) х ЗК / СК,

где Рк — рентабельность совокупного капитала (отношение суммы чистой прибыли и цены, уплаченной за заёмные средства и сумме капитала);

Рзк — рентабельность заёмного капитала (отношение цены, уплаченной за заёмные средства к сумме заёмных средств);

ЗК — заёмный капитал (среднее значение за период);

СК — собственный капитал (среднее значение за период).

- Расчеты показателя по анализируемому предприятию представлены в табл. 17.

Таблица 17

Расчет эффекта финансового рычага

|

НГ |

КГ |

|

|

Средняя величина заемного капитала |

58094 |

63264 |

|

Средства уплаченные за заемные средства |

188 |

2501 |

|

Рентабельность заемного капитала, % |

0.3% |

4.0% |

|

Средняя величина совокупного капитала |

78440 |

85117 |

|

Чистая прибыль + средства уплаченные за заемный капитал |

12517 |

18958 |

|

Рентабельность совокупного капитала |

16.0% |

22.3% |

|

Средняя величина собственного капитала |

13344 |

21853 |

|

ЭФР |

0.681 |

0.530 |

Таким образом, положительное значение ЭФР свидетельствует о целесообразности привлечения заемных средств.

Эффект финансового рычага определяет границу экономической целесообразности привлечения заёмных средств. Поскольку положительное значение ЭФР свидетельствует о целесообразности привлечения заемных средств, то анализируемое предприятие может привлекать дополнительный заемный капитал.

Наращивание суммы долга в структуре пассивов сопровождается снижением ликвидности и платёжеспособности заёмщика, ростом рисков, повышением цены предоставляемых кредитов. В результате прибыль от использования и цена заёмных источников выравниваются, что приводит к нулевому значению эффекта финансового рычага.

Дальнейший рост удельного веса заёмного капитала чрезвычайно увеличивает риск банкротства хозяйствующего субъекта и должно восприниматься руководством как сигнал к погашению части долга или поиску источников роста прибыли.

Рентабельность совокупного капитала изменяется в зависимости от динамики отдельных составляющих приведённой формулы. Влияние оказывают следующие факторы: прибыль от хозяйственных операций, цена привлечённых ресурсов, соотношение собственного и заёмного капитала.

Очевидно, с увеличением доли привлечённых средств в структуре капитала и снижением финансовой устойчивости происходит уменьшение темпа роста прибыли вплоть до отрицательного значения (т.е. до абсолютного уменьшения прибыли).

Таким образом, преследуя цель максимизации прибыли, предприятие должно наращивать долю заёмного капитала в источниках финансирования при положительном значении ЭФР, одновременно не допуская финансовой неустойчивости.

Таким образом, эффективное управление финансовыми ресурсами предприятия предполагает активное и целенаправленное воздействие на структуру капитала с целью получения максимальной прибыли от вложенных средств. Оценить оптимальный объём финансирования из заёмных источников возможно с помощью критерия ЭФР. Он позволяет заблаговременно принять решение о воздействии на динамику источников финансирования в нужном направлении для недопущения роста риска инвестиций.

Заключение

В заключение курсовой работы целесообразно сформулировать основные результаты проведенного исследования.

Финансовые ресурсы хозяйствующего субъекта представляют собой денежные средства, имеющиеся в его распоряжении. Финансовые ресурсы направляются на развитие производства (производственно-торгового процесса), содержание и развитие объектов непроизводственной сферы, потребление, а также могут оставаться в резерве. Финансовые ресурсы, используемые на развитие производственно-торгового процесса (покупка сырья, товаров и других предметов труда, орудий труда, рабочей силы, прочих элементов производства), представляют собой капитал в его денежной форме.

Формируются финансовые ресурсы за счет собственных и привлеченных денежных средств.

Стартовым источником финансовых ресурсов в момент учреждения предприятия является уставный (акционерный) капитал — имущество, созданное за счет вкладов учредителей (или выручки от продажи акций).

Финансовые ресурсы могут быть мобилизованы на финансовом рынке с помощью продажи акций, облигаций и других видов ценных бумаг, выпущенных предприятием; дивидендов по ценным бумагам других предприятий и государства; доходов от финансовых операций; кредитов.

Совокупность финансовых средств предприятия принято подразделять на оборотные средства и инвестиции.

В работе был проведен анализ финансовых ресурсов и их источников на примере ЗАО «МПЦ». В структуре активов предприятия преобладают оборотные активы, их доля составляет более 92% как на начало, так и на конец года. Доля внеоборотных активов составляет более 7%.

По показателям ликвидности предприятия можно сделать вывод, что на начало года на предприятии только промежуточный коэффициент покрытия был ниже нормативных значений. К концу года значение показателя промежуточного и общего коэффициентов покрытия соответствуют нормативным значениям. Однако коэффициент абсолютной ликвидности существенно превышает рекомендуемый диапазон значений. С точки зрения ликвидности это хорошо, но сточки зрения вложения финансовых ресурсов говорит о не совсем эффективном их использовании.

На анализируемом предприятии за рассматриваемый период фондоотдача и фондовооруженность имеют небольшую тенденцию к сокращению.

На предприятии используется линейный метод начисления амортизации, средняя норма амортизации составляет 15% в год. В настоящее время недоамортизировано около 75% основных средств. Следовательно, можно сделать вывод, о том, что оборудование используемое на предприятии достаточно новое.

Запасы на начало года составляли около 65 %, а к концу года их доля снизилась до 51%. Т.е. можно говорить о равенстве оборотных производственных фондов и фондов обращения.

По полученным результатам расчета показателей деловой активности можно сделать вывод, что за рассматриваемый период возросла продолжительность оборота оборотных активов, сокращение периода оборота запасов и увеличение периода оборота дебиторской задолженности. Увеличение продолжительности оборота дебиторской задолженности возможно связано с проведением активной политики реализации товаров и продукции в кредит, а сокращение периода оборота запасов за счет совершенствования технологического процесса, оптимизации складских запасов.

Согласно данным баланса наибольший удельный вес в структуре пассивов приходится на заемные средства предприятия (около 82% на начало года и 67% на конец года).

Доля собственного капитала соответственно составляет 18 и 33% на начало и конец анализируемого периода. За рассматриваемый период наиболее существенно вырос собственный капитал за счет нераспределенной прибыли.

По полученным показателям финансовой устойчивости можно сделать вывод о том, что для предприятия на начало года характерно неустойчивое финансовое состояние, а на конец года – нормальная финансовая независимость.

Рентабельность собственного капитала находится на очень высоком уровне, что связано с достаточно низким значением величины уставного капитала. Вместе с тем, наблюдается тенденция сокращения рентабельности, так за анализируемый период, она сократилась на 17%.

Структура элементов прибыли достаточно стабильна. Изменения в структуре не превышают 2%. Наблюдается тенденция пропорционального роста всех показателей.

Снижение порога рентабельности делает работу предприятия менее рискованной. Несомненно, это относится к положительным факторам, поскольку возрастает устойчивость предприятия к конъюнктурным изменениям на рынке и способствует длительной безубыточной работе.

За анализируемый год прибыль предприятия увеличилась на 12149 тыс. руб. за счет сокращения выручки от продаж на 6060 тыс. руб., увеличения удельного веса продукции с более высоким уровнем рентабельности на 813 тыс. руб., сокращения себестоимости на 20858 тыс. руб. и увеличения отпускных цен на реализованную продукцию на 38255 тыс. руб.

В структуре заемных средств преобладают краткосрочные обязательства: на начало года они составляют 80,5%, а на коне 63.5%. В структуре краткосрочных обязательств преобладает кредиторская задолженность. К положительной тенденции можно отнести увеличение доли долгосрочных обязательств. Это способствует повышению финансовой устойчивости предприятия.

Положительное значение ЭФР свидетельствует о целесообразности привлечения заемных средств.

Библиография

-

Большаков С.В. Финансы предприятия: теория и практика. Учебник. – М.: Книжный мир, 2005.

-

Бочаров В.В. Финансовый анализ. – С.-Пб.: Питер, 2002.

-

Вакуленко Т.Г., Фомина Л.Ф. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений. – 2 изд. – Спб.:Герда, 2001. – 281 с.

-

Гибкое развитие предприятия: эффективность и бюджетирование / Под ред. Самочкина В.Н. – М.:Дело, 2000. – 351 с.

-

Журавлев В.В., Савруков Н.Т. Анализ хозяйственно-финансовой деятельности предприятий. Конспект лекций. – Спб.: Пресса, 2001. – 127 с.

-

Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия:Учеб.пособие. – М.:Проспект, 2000. – 427 с.

-

Масленников В. Оптимизация финансовых результатов работы предприятия // Маркетинг. –2000. -№4. –С.72-81.

-

Оценка финансового состояния и пути достижения финансовой устойчивости предприятия // Предпринимательство.: Учебник для вузов / Под ред. В.Я.Горфинкеля и др. –М, 1999. –Гл.14. –С. 343-377.

-

Финансовый менеджмент: учебное пособие / под ред. Е.И. Шохина. – М.: ИД ФБК-ПРЕСС, 2004.

-

Хруцкий В.Е. Внутрифирменное бюджетирование: настольная книга по постановке финансового планирования: Уч.пособие. – М.: Финансы и статистика, 2002. – 393 с.

-

Шеремет А.Д., Негашев Е.А. Методика финансового анализа.: Учебное пособие для вузов. –М.: ИНФРА-М, 2001. –207 с.

-

Шеремет А.Д., Сайфулин Р.С. Финансы предприятий.: Учебное пособие. –М.: ИНФРА-М, 1999. –342 с.