, три главы, заключение, список использованных источников.

В первой части настоящей курсовой работы мы рассмотрим рынок капитала, а именно, происхождение капитала и современного рынка, понятие и сущность капитала и процента, понятие, структуру и особенности ссудного и физического капитала.

Во второй главе рассматривается механизм функционирования рынка капитала: сущность и виды инвестиций, рынок долгосрочных кредитов и рынок ценных бумаг.

Третья часть раскрывает особенности российского рынка капитала и механизма его функционирования.

Теоретико-методологическую основу работы составляют труды отечественных ученых по изучению рынка капитала, его сущности, форм, особенностей и механизма функционирования. Данный вопрос нашел своё отражение в трудах таких ученых , как: Л.С.Тарасевич, П.И.Гребенников, А.И.Леусский [1],

Абрамова М. А., Александрова Л. С. [2], Гамидов Г. Н. [4], Куликов А. А., Голосов В. В., Пеньков Е. Е.[5] и других.

Капитал (первоначально — главное имущество, главная сумма, от латинского capitals — главный) — одна из важнейших категорий экономической науки, обязательный элемент рыночного хозяйства. Историческими формами существования капитала со времен становления товарного производства были: торговый капитал (в виде купеческого капитала), исторически древнейшая свободная форма капитала, ростовщический, а затем — промышленный.

Теория капитала является наиболее трудной частью экономической теории. Капитал, приносящий проценты, — это ссудный капитал. В XIX в. акционерная форма собственности только зарождалась, в XX в. Она стала господствующей. Поэтому немецкий экономист Р. Гильфердинг, а затем и английский экономист Дж. Кейнс во главу угла поставили исследование денежного капитала. По мере распространения акционерной формы капитала доходы представляются процентом на денежный капитал, даже если этот доход количественно равен прибыли.

Главный источник и дохода, и прибыли, по мнению большинства авторов, — капитал. Они же отмечают и тот факт, что рост капитала зависит от инвестированных средств, от инвестирования прибыли. Следовательно, между прибылью и капиталом существует прямая и обратная взаимозависимость. Нельзя понять прибыль, не раскрыв сущность капитала, и наоборот, капитал не будет изучен досконально без анализа прибыли и ее роли в движении капитала.

Рассмотрим теперь марксистскую концепцию капитала.

По мнению Маркса, капитал — сложное понятие. Внешне он выступает в конкретных формах — в средствах производства (постоянный капитал), в деньгах (денежный капитал), в людях (переменный капитал), в товарах (товарный капитал).

Курсовая — Рынок: его сущность, функции, структура

... и предложения, цен на товары. Для раскрытия сущности рынка необходимо выяснить его основные субъекты, между которыми возникают и развиваются рыночные отношения. ... функционирования рынка ... и факторы производства (земля, труд, капитал), услуги. В качестве денег — все финансовые средства, важнейшими из которых являются сами деньги. Актуальность выбранной темы - активно развивающиеся рыночные отношениями ...

Но материальные носители, перечисленные выше, являются капиталом не сами по себе, а представляют собой особое производственное отношение. Поэтому у капитала несколько определений:

1) «капитал — это самовозрастающая стоимость, создаваемая наемным рабочим»;

2) «капитал есть движение, процесс кругооборота, проходящий различные стадии, процесс, который, в свою очередь, заключает в себе три различные формы кругооборота».

3) «капитал — это не вещь, а определенное общественное отношение, которое представлено в вещи и придает этой вещи специфический общественный характер».

По мнению американского экономиста Ирвинга Фишера, капитал порождает поток услуг, которые оборачиваются притоком доходов. Чем больше ценятся услуги того или иного капитала, тем выше доходы. Поэтому величину капитала нужно оценивать на основе величины получаемого от него дохода. Таким образом, в понятие капитала Фишер включал любое благо, приносящее доход своему владельцу

В теориях процента следует различать два момента:

1 обоснование необходимости процента;

2 выявление факторов, влияющих на величину ставки процента.

Одним из вариантов объяснения процента является теория ажио, или теория воздержания. Она исходила из того, что процент – это премия, уплачиваемая за возможность обладания товаром, который иначе был бы доступен только в будущем. Процент уплачивается потому, что отказ от потребления товаров в настоящем требует поощрения.

Процент в современной экономической теории чаще всего рассматривается как цена капитала независимо от того, получает ли его промышленник в виде предпринимательского дохода или собственник ссудного капитала. То есть процент представляет собой разновидность дохода наряду с прибылью. Таким образом, мы можем отметить, что процент — это часть дохода, которую получает владелец капитала в течение года. Если она выражается в процентах, то такой доход называется процентной ставкой.

На величину процента и ее колебания оказывает влияние ряд основных факторов, к важнейшим из которых относятся: величина капитала; производительность капитала; соотношение между предложением и спросом на капитал.

К. Маркс представил процент как часть прибыли. Для того чтобы получить прибыль путем использования заемногокапитала, надо уплатить процент. Наряду с рассмотрением конкретных форм функционирования капитала он раскрыл и содержание данной категории, анализируя ее не только как вещь, пребывающую в покое, но и как движение.

Как особый фактор производства капитал объединяет любые производительные ресурсы — станки, оборудование, инструмент, новейшие технологии и разработки, программные продукты, созданные людьми для того, чтобы с их помощью осуществлять производство будущих экономических благ ради получения прибыли.

Следует обратить особое внимание на три заключенных в этом определении момента.

1. Капиталом называются ресурсы, созданные людьми. В этом состоит его отличие от фактора земля, объединяющего разнообразные ресурсы, созданные природой.

2. Капиталом являются только предметы, используемые для производственной деятельности. Обувь, пища, личные автомобили и прочие предметы потребления, хотя и созданы людьми, но в производстве не используются и капиталом не являются.

Статистические методы в исследовании доходов населения

... Цель работы – составить статистический анализ доходов населения в РФ. В теоретической части курсовой работы рассмотрены следующие аспекты: 2. Характеристика доходов населения, их виды; 3. Основные показатели и методы их расчета; 4. ...

3. Целью производства, в котором используется капитал, является прибыль.

Рынок капитала считается совершенным, если:

1 отсутствуют ограничения для привлечения и вложения капитала;

2 проценты по вкладам (депозитам) и по кредитам одинаковы;

3 каждый участник рынка капитала обладает достаточной информацией обо всех происходящих на них изменениях.

Практическое выражение рассматриваемые принципы находят в процессе установления величины банковского процента, выполняющего три основные функции:

1. перераспределение части прибыли юридических и дохода физических лиц;

2. регулирование производства и обращения путем распределения ссудных капиталов на отраслевом, межотраслевом и международном уровнях;

3. на кризисных этапах развития экономики — антиинфляционную защиту денежных накоплений клиентов банка.

Уровень процентных ставок характеризует издержки использования денежных средств предпринимателями и вознаграждение за неиспользование денег потребительским сектором. Ставки процента находятся под воздействием рыночного механизма: если предложение денег уменьшается, то процентные ставки возрастают и наоборот.

Капитал в качестве капитального блага подлежит купле – продаже, выступая товаром на факторном рынке капитала Конечная его цена будет обусловлена двумя факторами: стоимостью капитальных благ и тем доходом, который капитал может приносить, то есть чистой производительностью капитала. Последняя выражается в процентном доходе, зарабатываемым пользователем капитала в результате затрат на применение капитала.

Капитал может накапливаться, использоваться для реализации проектов. Одновременно эффективность его использования будет зависеть от рыночной величины ставки ссудного процента. А по мере интенсивного использования и накопления капитала чистая производительность капитала будет снижаться. Это естественно при прочих равных условиях, когда остальные факторы производства не подвергаются изменению, остаются постоянными.

Таким образом процентная ставка служит показателем минимума рентабельности инвестиционных затрат и условием их отбора в соответствии с чистой производительностью.

При снижении рыночной ставки ссудного процента появится возможность для инвестора осуществлять капитальные вложения с более низкой чистой производительностью. В данном случае рыночная процентная ставка выступает и показателем возможной минимальной нормы прибыльности инвестиций. В противном случае инвестор просто не сможет из полученного дохода оплатить заёмный капитал.

Ссудный капитал – это цена, уплачиваемая собственнику капитала за использование его средств в течение определенного периода времени. При анализе обычно рассматривают капитал исключительно в денежной форме, подразумевая, что на деньги покупают физический капитал.

Ссудный капитал представляет собой денежный капитал, отдаваемый собственником в ссуду функционирующим предприятиям и приносящий процент, т.е. непосредственно ссудным капиталом следует считать особую категорию денежного капитала, выделившуюся как капитал-собственность.

Банковский процент и процентные начисления

... рассмотрению вопросов практического расчета банковских процентов, механизма современного банковского процента и его особенностей ... и исследования таких понятий, как деньги, кредит, ссудный и банковский процент. И тот факт, что темой моего исследования стал именно банковский процент, ... в уставном капитале составляет 10 и более процентов, - п. ... в ссуду. Соответственно, он не может претендовать и на ...

Условия для образования ссудного капитала возникают также тогда, когда на свободные денежные средства, которые не принадлежат банку, а только находятся у него на хранении, получен процент от вложения их в хозяйство. Именно сумма этого процента является собственностью. Накопление этого процента обусловливает дополнительное выделение ссудного капитала как капитала собственности.

Существование денежного капитала обусловлено тем, что в процессе кругооборота капитала образуются временно свободные денежные средства, которые не могут быть сразу использованы для получения прибыли. Вследствие этого имеется возможность предоставления временно свободных денежных средств в ссуду. Таким образом, возникает ссудный капитал.

Базовые принципы функционирования ссудного капитала:

1 Возвратность (предоставляется во временное пользование).

2 Срочность (предоставляется на изначально фиксированный срок).

3 Платность (предоставляется на платной основе).

Основными источниками ссудного капитала являются:

1 Свободные финансовые ресурсы государства, юридических физических лиц, аккумулированные в основном на сберегательных счетах и кредитных организациях.

2 Денежные капиталы временно высвобождающиеся в процессе кругооборота, промышленного и торгового капиталов и аккумулированные в основном на расчетных счетах юридических лиц кредитных организациях.

Ценой ссудного капитала является процент, полученный от использования кредита. Норма процента – отношение годового дохода, полученного на ссудный капитал к сумме предоставленного кредита * 100 %. Норма процента зависит от спроса и предложения на рынке капитала.

Ссудный процент – денежное вознаграждение, которое получают кредиторы, предоставляя кредит. Ставка процента, как цена кредита выполняет важную функцию распределения денежного реального капитала экономическими объектами – частными лицами и фирмами.

Ссудный капитал обладает следующими особенностями:

1 Ссудный капитал – это капитал – собственность. Он передаётся во временное пользование, при этом собственность на капитал отделяется от его функционирования.

2 Ссудный капитал – это капитал как товар. Предприниматель – заёмщик покупает на него средства производства и рабочую силу и в результате эксплуатации наёмных рабочих присваивает прибавочную стоимость в форме прибыли. Потребительная стоимость капитала как товара отличается от потребительской стоимости обычных товаров и заключается в его способности приносить прибыль на основе эксплуатации наёмного труда.

3 Ссудный капитал имеет особую форму движения. Движение ссудного капитала сводится к следующему: деньги отдаются в ссуду с тем, чтобы по истечении определённого срока они были возвращены собственнику с приростом.

4 Ссудный капитал имеет особую форму отчуждения – форму ссуды. Ссуда отличается от купли – продажи односторонним перемещением стоимости: капитал сначала переходит от кредитора к заемщику , возврат же его с процентами происходит через определённый промежуток времени.

Деньги, ссужаемые на время, должны вернуться с приращением. Этот прирост, возвращаемый собственнику капитала, называется процентом. Ссудный процент — это доход, получаемый собственником капитала в результате использования его денежных средств в течение определенного периода времени.

Долгосрочные инвестиции и финансовые вложения

... Финансовые вложения подразделяются на долгосрочные и краткосрочные. Долгосрочные финансовые вложения предполагают отвлечение средств организации на срок более одного года. К ним относятся вклады в уставные (складочные) капиталы ... курсовой работы будут раскрыты и отражены на примере ЗАО «Эрида», где я подробно опишу деятельность этой фирмы и постараюсь полностью раскрыть вопросы, касающиеся финансовой ...

Источником уплаты ссудного процента является прибыль, получаемая от использования ссудного капитала. Ссудный процент обычно выражается через норму (ставку), исчисляемую как отношение суммы годового дохода от ссудного капитала к величине капитала, отданного в ссуду, в процентах.

Ставка ссудного процента определяет, какую часть прибыли предприниматель должен отдать заемщику за предоставленную последним ссуду. Следовательно, величина ссудного процента не может быть больше нормальной прибыли, а его минимальная граница не может равняться нулю, так как в этом случае предоставление ссуды теряет смысл.

В действительности существует не одна, а целый ряд процентных ставок. Диапазон их колебания зависит от следующих факторов риска:

1 чем меньше шансов у заемщика выплатить ссуду в срок, тем выше кредитор устанавливает ставку за пользование ссудой;

2 срочности: при прочих равных условиях долгосрочные ссуды даются под более высокую норму процента, чем краткосрочные;

3 размера: для двух ссуд равной срочности и одинакового риска выше ставка процента за меньшую ссуду;

4 конкуренции: из-за ограниченности конкуренции банк в небольшом городке может брать более высокие проценты за ссуду, чем в крупном городе;

5 налогов: ставка налога может дифференцироваться в зависимости от ставки ссудного процента и повышать или снижать ее.

Физический капитал – это производственный фактор длительного пользования (основной капитал), он участвует в производстве на протяжении многих лет. Поэтому для характеристики рынка капитала важно учитывать фактор времени.

Чтобы решить, выгодны ли капиталовложения, фирмы сравнивают стоимость единицы капитала в настоящий момент с будущей прибылью, обеспеченной этой единицей вложений. Процедура, позволяющая вычислить сегодняшнее значение любой суммы, которая может быть получена в будущем, называется дисконтированием. А текущая стоимость будущих доходов – дисконтированной стоимостью. Если дисконтированная стоимость ожидаемых в будущем доходов от капиталовложений больше, чем издержки на капиталовложения, то есть смысл делать инвестиции.

Следовательно, дисконтированная стоимость необходима фирмам для принятия решений о капиталовложениях, а значит, и обращении к рынку физического капитала.

Структура рынка физического капитала отличается высокой неоднократностью и крайним разнообразием качества объектов обмена. Одним из существенных сегментов рынка физического капитала является рынок подержанного оборудования. Особенность этого сегмента рынка физического капитала состоит в том, что именно на нем определяется норма износа – важнейшая характеристика функционирования физического капитала.

Спрос фирм на физический капитал, позволяет фирмам реализовывать свои инвестиционные проекты, а по форме предъявления — это спрос на инвестиционные фонды, обеспечивающие вложения необходимых финансовых средств в инвестиционные проекты фирмы. Спрос на капитал только выражается в виде спроса на финансовые средства для приобретения необходимых производственных фондов.

В связи с тем, что физический капитал может приобретаться в собственность фирм или предоставляться им во временное пользование, следует различать плату за поток услуг капитала (цена использования) и цену капитальных активов (цена купли-продажи).

Инвестиции и рынок капитала

... рынка капитала; рассмотрение инвестиционных решений фирм; анализ инвестиционного климата в России. Поставленные задачи определили структуру курсовой работы: в первой главе описываются особенности рынка капитала в микроэкономике, а также спрос на реальный капитал и ... объектом купли-продажи на рынке факторов, где и складывается их цена - плата за право воспользоваться этими средствами, - называемая ...

Физический капитал делится на основной и оборотный капитал. К основному капиталу обычно относят имущество, служащее больше одного года. В России основной капитал называют основными фондами.

Основной капитал (основные фонды) является главной составной частью капитала фирм в большинстве отраслей, прежде всего в реальном секторе. Основные фонды представлены зданиями и сооружениями, передаточными устройствами, машинами, оборудованием и приборами и др.

К оборотному капиталу, если иметь в виду его экономическое определение, относят сырье, топливо, энергию, материалы, полуфабрикаты, незавершенное производство, запасы готовой продукции, товары для перепродажи. Если брать бухгалтерское определение оборотного капитала, то к перечисленному следует добавить средства в расчетах с поставщиками и покупателями, денежные средства в кассе предприятия и расходы на заработную плату.

Владельцы капитала получают доход от его использования. В случае со ссудным капиталом доход приобретает форму процента. В остальных случаях доход приобретает форму прибыли. Она может быть в разных вариантах: прибыль фирмы, дивиденды владельца акций, роялти владельца интеллектуального капитала (например, собственника патента) и др.

Термин «инвестиции» происходит от латинского слова «invest», что означает «вкладывать». В более широкой трактовке инвестиции представляют собой вложения капитала с целью последующего его увеличения. При этом прирост капитала должен быть достаточным для того, чтобы скомпенсировать инвестору отказ от использования имеющихся средств на потребление в текущем периоде, вознаградить его за риск, возместить потери от инфляции в предстоящем периоде.

Инвестиции — все виды имущественных и интеллектуальных ценностей, которые вкладываются в объекты предпринимательской и других видов деятельности, в результате которой создается прибыль (доход) или достигается социальный эффект.

Инвестиция — хозяйственная операция, которая предусматривает приобретение основных фондов, нематериальных активов, корпоративных прав и ценных бумаг в обмен на средства или имущество.

В зависимости от объектов вложений средств различают реальные и финансовые инвестиции.

Финансовые инвестиции — приобретение корпоративных прав, ценных бумаг и других финансовых инструментов. Финансовые инвестиции подразделяются на прямые (внесение средств в уставный фонд юридического лица) и портфельные (приобретение финансовых активов на фондовом рынке);

— Реальные (капитальные) инвестиции — вложение средств в реальные активы, — приобретение домов, сооружений, других основных фондов и нематериальных активов, которые подлежат амортизации. Все разновидности инвестиций в реальные активы можно свести к следующим основным группам.

1 Инвестиции в повышение эффективности. Их целью является прежде всего создание условий для снижения затрат за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства.

2 Инвестиции в расширение производства. Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств.

3 Инвестиции в новые производства. Такие инвестиции обеспечивают создание совершенно новых предприятий, которые будут выпускать ранее не изготавливавшиеся товары (или оказывать новый тип услуг) и др.

4 Инвестиции ради удовлетворения требований государственных органов управления.

По характеру участия в инвестировании выделяют прямые и непрямые инвестиции.

Под прямыми инвестициями понимают непосредственное участие инвестора в выборе объектов инвестирования и вложения средств. Прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования и хорошо знакомые с механизмом инвестирования.

Под непрямыми инвестициями подразумевают инвестирование, опосредствуемое другими лицами. Не все инвесторы имеют достаточную квалификацию для эффективного выбора объектов инвестирования и последующего управления ими. В этом случае они приобретают ценные бумаги, выпускаемые инвестиционными и другими финансовыми посредниками, которые собранные таким образом инвестиционные средства размещают по своему усмотрению, выбирая наиболее эффективные объекты инвестирования.

По периоду инвестирования различают краткосрочные, долгосрочные инвестиции и аннуитет.

Под краткосрочными инвестициями понимают обычно вложения капитала на период, не более одного года, а под долгосрочными инвестициями — вложения капитала на период свыше одного года.

В практике больших инвестиционных компаний долгосрочные инвестиции детализируются следующим образом:

- до 2 лет;

- от 2 до 3 лет;

- от 3 до 5 лет;

- больше 5 лет.

Аннуитет – инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени. В основном это вложения средств в пенсионные и страховые фонды.

По формам собственности инвесторов выделяют частные, государственные, иностранные и совместные инвестиции.

Частные инвестиции — это вложения средств, осуществляемые гражданами, а также предприятиями негосударственных форм собственности, прежде всего коллективной.

Государственные инвестиции осуществляют центральные и местные органы власти и управления за счет средств бюджетов, внебюджетных фондов и заемных средств, а также государственные предприятия и учреждения за счет собственных и заемных средств.

Под иностранными инвестициями понимают вложения, осуществляемые иностранными гражданами, юридическими лицами и государствами.

Совместные инвестиции — это вложения, осуществляемые субъектами данной страны и иностранных государств.

По региональному признаку различают инвестиции внутри страны и за рубежом.

Под инвестициями внутри страны (внутренними инвестициями) подразумевают вложения средств в объекты инвестирования, размещенные в территориальных границах данной страны.

Под инвестициями за рубежом (зарубежными инвестициями) понимают вложения средств в объекты инвестирования, размещенные за пределами территориальных границ данной страны (к этим инвестициям относятся также приобретения различных финансовых инструментов других стран).

Иногда инвестиции различаются по степеням риска. Термин «риск» означает возможность получения нежелательного результата.

Инвестиции с низким риском — это вложения, которые считаются безопасными с точки зрения получения определенного дохода.

Инвестиции с высоким риском — это вложения, которые считаются спекулятивными с точки зрения гарантии получения определенного дохода.

Спекуляция — это операции покупки и продажи финансовых инструментов, стоимость и доходность которых в будущем являются величинами неопределенными.

Субъектами инвестиционной деятельности являются инвесторы, заказчики, исполнители работ, пользователи объектов инвестиционной деятельности, а также другие юридические лица – участники инвестиционного процесса. Инвесторы осуществляют вложения собственных, заемных и привлеченных средств в форме инвестиций и обеспечивают их целевое использование.

Объектами инвестиционной деятельности являются вновь создаваемые и модернизируемые основные фонды во всех отраслях экономики; ценные бумаги; научно-техническая продукция и другие объекты собственности; имущественные права и права на интеллектуальную собственность; совместные предприятия; предприятия, полностью принадлежащие иностранным инвесторам.

С учетом необходимости преодоления дальнейшего спада производства и ограниченности финансовых возможностей государства инвестиционную политику предусматривается осуществлять на основе следующих принципов:

1. последовательная децентрализация инвестиционного процесса путем развития многообразных форм собственности, повышение роли внутренних (собственных) источников накоплений предприятий для финансирования их инвестиционных проектов;

2. государственная поддержка предприятий за счет централизованных инвестиций;

3. размещение ограниченных централизованных капитальных вложений и государственное финансирование инвестиционных проектов производственного назначения строго в соответствии с федеральными целевыми программами и исключительно на конкурентной основе;

4. усиление государственного контроля за целевым расходованием средств федерального бюджета;

5. совершенствование нормативной базы в целях привлечения иностранных инвестиций;

6. значительное расширение практики совместного государственно-коммерческого финансирования инвестиционных проектов.

Кредитный рынок — это общее обозначение тех рынков, где существуют предложение и спрос на различные платежные средства. Кредитные сделки опосредуются, как правило, кредитными институтами (банками и др.), которые берут взаймы и ссужают деньги, или движением различных долговых обязательств, которые продаются и покупаются на рынке ценных бумаг.

Следовательно, кредитный рынок предоставляет средства для инвестиций в распоряжение предприятий и именно на нем происходит перемещение денег из тех секторов экономики, где имеется избыток, в те сектора, которые испытывают в них недостаток. На кредитном рынке предприятия берут деньги в долг для финансирования своих инвестиций; иногда предприятия дают деньги взаймы, но, как правило, производственный сектор больше берет, чем дает. Поэтому можно сказать, что одна из основных задач кредитного рынка — направлять сбережения населения и свободные средства посредническим лицам на инвестиции.

Сущность кредитного рынка не зависит от того, какой денежный капитал используется на нем: собственный или чужой, аккумулированный, т.е. не имеет значения, ведет ли банкир свое дело лишь при помощи собственного капитала или только при помощи капитала, депонированного у него.

Содержание, характер использования, закономерности развития кредитного рынка определяются социально-экономическими отношениями капиталистического способа производства. В свою очередь сущность этого рынка предопределяет конкретную роль, которую он выполняет в современном механизме государственно-монополистического капитализма .

Кредитный рынок способствует росту производства и товарооборота, движению капиталов внутри страны, трансформации денежных сбережений в капиталовложения, реализации научно-технической революции, обновлению основного капитала. В этом смысле рынок опосредствует различные фазы воспроизводства, является своеобразной опорой материальной сферы производства, откуда она черпает дополнительные денежные ресурсы.

Экономическая роль кредитного рынка заключается в его способности объединить мелкие, разрозненные денежные средства в интересах всего капиталистического накопления. Это позволяет рынку активно воздействовать на концентрацию и централизацию производства и капитала.

Важной особенностью кредитного рынка является усиление влияния на процесс интернационализации мирового хозяйства посредством обеспечения миграции капиталов. Кроме того, кредитный рынок играет большую роль в структурной перестройке капиталистической экономики, особенно таких промышленно развитых стран, как США, страны Западной Европы и Япония.

Кредитный рынок выполняет макроэкономическую функцию. В современной капиталистической экономике денежный капитал накапливается в основном в виде денежного ссудного капитала. Поэтому накопление денежного капитала важно не само по себе как обособленный процесс, а прежде всего с точки зрения его воздействия на весь ход капиталистического воспроизводства, т.е. в макроэкономическом аспекте. В этом отношении накопление денежного капитала тесно взаимодействует с реальным накоплением, представляющим в целом иной процесс. Большая часть денежного капитала формируется за счет сбережений населения, а их размеры играют значительную роль в образовании общенациональной нормы реального накопления, доли капиталовложений в валовом национальном продукте.

Функции кредитного рынка определяются его сущностью и ролью, которую он выполняет в системе капиталистического хозяйства, а также задачами по воспроизводству капиталистических производственных отношений.

Следует выделить пять основных функций кредитного рынка:

1. обслуживание товарного обращения через кредит;

2. аккумуляция или собирание денежных сбережений (накоплений) предприятий, населения, государства, а также иностранных клиентов;

3. трансформация денежных фондов непосредственно в ссудный капитал и использование его в виде капиталовложений для обслуживания процесса производства;

4. обслуживание государства и населения как источников капитала для покрытия государственных и потребительских расходов;

5. ускорение концентрации и централизации капитала, содействие образованию мощных финансово-промышленных групп.

Указанные функции кредитного рынка направлены на поддержание капиталистического способа производства, обеспечение функционирования экономической системы государственно-монополистического капитализма.

Отражая накопление и движение денежного капитала, кредитный рынок органически связан с движением стоимости в ее денежной форме, с образованием и использованием различных денежных фондов в виде кредитных ресурсов и ценных бумаг. Посредством рынка можно измерить и определить движение, объем, направление денежных фондов, идущих на развитие капиталистического общественного воспроизводства, воздействие его на социально-экономические отношения.

Рынок ссудных капиталов (кредитный рынок)– совокупность специализированных кредитно – финансовых учреждений, механизмов кредитных отношений и кредитного законодательства, посредством которых осуществляется движение ссудных капиталов. Рынок ссудных капиталов имеет следующую структуру:

1 Денежный рынок – совокупность краткосрочных кредитных операций, обслуживающих в основном движение оборотных средств.

2 Рынок капиталов — совокупность среднесрочных и долгосрочных кредитных операций.

3 Фондовый рынок – совокупность кредитных операций по обслуживанию рынка ценных бумаг.

4 Ипотечный рынок – совокупность кредитных операций по обслуживанию кредитных организаций.

Кредит — предоставление денег или товаров в долг, как правило, с уплатой процентов; стоимостная экономическая категория, неотъемлемый элемент товарно-денежных отношений .

Основные принципы кредитных отношений:

1 Возвратность кредита. Этот принцип выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком.

2 Срочность кредита. Он отражает необходимость его возврата не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном договоре или заменяющем его документе.

3 Платность кредита. Этот принцип выражает необходимость не только прямого возврата заемщиком полученных от банка кредитных ресурсов, но и оплаты права на их использование.

4 Цена кредита отражает общее соотношение спроса и предложения на рынке ссудных капиталов.

5 Обеспеченность кредита. Выражается в таких формах кредитования, как ссуды под залог или под финансовые гарантии.

6 Целевой характер кредита. Распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора.

7 Дифференцированный характер кредита. Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков.

Кредит – это экономическая категория, отражающая движение ссудного капитала. Выделяют 6 основных форм кредита:

1 Банковский кредит – разновидность кредитных отношений, связанных с предоставлением заёмщику в лице юридического лица денежных средств в форме ссуды со стороны специализированной кредитно – финансовой организации.

2 Коммерческий кредит — разновидность кредитных отношений между юридическими лицами в форме продажи товаров или услуг с рассрочкой платежа.

3 Потребительский кредит – целевая форма кредитования физических лиц, когда в роли кредитора могут выступать юридические лица путём продажи товара или услуг с рассрочкой платежа.

4 Государственный кредит — разновидность кредитных отношений, непременным участником которых выступает государство в лице соответствующих органов исполнительной власти.

5 Международный кредит — разновидность кредитных отношений в сфере международных экономических связей.

6 Ростовщический кредит – форма кредитных отношений, при котором функции кредитора выполняют лица, не имеющие соответствующих лицензий со стороны государства.

Цель рынка ценных бумаг — аккумулировать финансовые ресурсы и обеспечить возможность их перераспределения путем совершения различными участниками рынка разнообразных операций с ценными бумагами, т.е. осуществлять посредничество в движении временно свободных денежных средств от инвесторов к эмитентам ценных бумаг.

Рынок ценных бумаг как инструмент рыночного регулирования играет важную роль. Рынок ценных бумаг выполняет ряд функций:

1 с помощью выпуска ценных бумаг сбережения физических и юридических лиц превращаются в инвестиции и используются для расширения и совершенствования производства;

2 с помощью рынка ценных бумаг осуществляется перелив капитала в высокотехнологичные отрасли, в результате чего происходит формирование рациональной структуры производства;

3 путём купли – продажи акций осуществляется передел собственности между акционерами;

4 путём купли – продажи долговых ценных бумаг изменяется состав кредиторов, то есть обеспечивается ликвидность долга;

5 путём выпуска ценных бумаг покрывается дефицит государственного и муниципальных бюджетов;

6 с развитием рынка ценных бумаг увеличивается возможность появления венчурного капитала, что позволяет развивать новые отрасли производства, а держателям бумаг даёт возможность получения высокой прибыли;

7 с помощью рынка ценных бумаг инвесторы получают возможность

страхования рисков своих вложений путём заключения разного рода сделок и использования производных финансовых инструментов.

Характерными признаками современной системы рынка ценных бумаг являются:

1 сочетание различных видов ценных бумаг, выпускаемых государственными и негосударственными эмитентами;

2 наличие четко отлаженного механизма, обеспечивающего беспрепятственный переход ценных бумаг от одного владельца к другому;

3 Возможность получения всем потенциальным инвесторам информации о ценных бумагах;

4 система государственного контроля над рынком ценных бумаг.

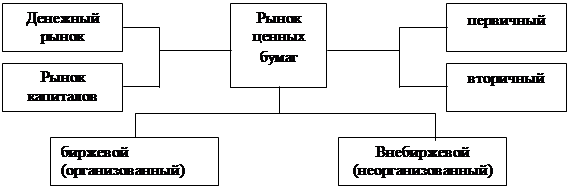

Структура рынка ценных бумаг представлена на рис. 1.

|

Рис. 1 Структура рынка ценных бумаг

В зависимости от способа поступления ценных бумаг на рынок последний можно разделить на первичный и вторичный. Первичный рынок ценных бумаг — это место, где происходит первичная эмиссия и первичное размещение ценных бумаг. Обязательными участниками первичного рынка ценных бумаг являются эмитенты ценных бумаг и инвесторы. Именно на первичном рынке эмитенты путём продажи ценных бумаг привлекают средства инвесторов, которые используются для реализации намеченных целей.

Вторичный рынок ценных бумаг — это наиболее активная часть фондового рынка, где осуществляется большинство операций с ценными бумагами за исключением первичной эмиссии и первичного размещения. На вторичном рынке происходит переход ценных бумаг от одного инвестора к другому, а деньги за проданные ценные бумаги поступают бывшим владельцам ценных бумаг.

В зависимости от форм организации совершения сделок с ценными бумагами можно выделить биржевой и внебиржевой рынки ценных бумаг. Организованный рынок образуют фондовые биржи, а все остальные сделки осуществляются на неорганизованном рынке.

В зависимости от типа продаваемых ценных бумаг выделяют так же такие части рынка ценных бумаг, как денежный рынок и рынок капиталов. Денежный рынок – это рынок краткосрочных финансовых требований (до 1 года).

Рынок капиталов – это рынок ценных бумаг со сроком действия более 1 года

Участниками рынка ценных бумаг являются:

1 эмитенты, инвесторы, посредники;

2 участники, обеспечивающие инфраструктуру рынка ценных бумаг и процедуру торговли.

3 Участники рынка ценных бумаг – государство, крупные корпорации, индивидуальные инвесторы.

В Гражданском кодексе Российской Федерации дано следующее определение. Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и реквизитов имущественные права, осуществление и передача которых возможны только при его предъявлении.

Ценная бумага обладает четырьмя признаками: документ; установленная определённой формы; имущественный характер; обязательное предъявление документов при реализации или передаче зафиксированных в нём прав.

Сущность ценной бумаги проявляется в следующих её функциях:

1 Перераспределительная – ценная бумага способствует перетеканию капитала между отраслями экономики, территориями, группами и слоями населения и государства.

2 Обеспечение дохода или возврата капитала. Заключается в реализации права владельца ценной бумаги на часть дохода, получаемого от вложения капитала, а так же на возврат капитала, если это предусмотрено конкретной ценной бумагой.

3 Функция предоставления дополнительных прав. Заключается в реализации кроме права на сам капитал, владельцу ценной бумаги предоставляются некоторые дополнительные права: право на участие в управлении; первоочередность возврата долга и др.

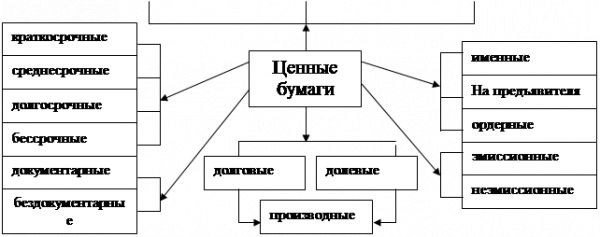

Классификацию ценных бумаг представлена на рисунке 2.

Если принять в расчет цели выпуска ценных бумаг, характер сделок, лежащих в основе их выпуска, способы предоставления средств и выплаты доходов, то ценные бумаги можно разделить на долевые, долговые и производные.

Долевые ценные бумаги удостоверяют факт внесения средств в капитал эмитента, право на долю имущества в случае ликвидации эмитента и право на получение дохода. Срок действия обычно неограничен. К таким бумагам относятся акции акционерных обществ.

|

|

|

||||

|

||||||

Рис. 2 Классификация ценных бумаг

Долговые ценные бумаги удостоверяют отношения займа между кредитором и лицом, выпустившим ценную бумагу (облигации, депозитные и сберегательные сертификаты, векселя, а так же закладные).

Производные ценные бумаги можно назвать ценными бумагами второго порядка. Производные ценные бумаги удостоверяют право на приобретение ценных бумаг первого порядка (опционы, варранты, фьючерсные контракты, приватизационные чеки).

В зависимости от того, как реализуется право владельца, различают именные, предъявительские и ордерные ценные бумаги.

Ценные бумаги на предъявителя не требуют какого–либо подтверждения прав владельца, кроме предъявления самой бумаги. Права владельца именных ценных бумаг подтверждаются именем в тексте самой бумаги, а так же записью в реестре держателей ценных бумаг. В случае продажи или передачи ценной бумаги необходимо произвести изменение имени владельца в тексте бумаги и реестре держателей. Лицо, названное в ордерной бумаге, может само осуществить свои права или назначить другое лицо, в отношении которого и будут осуществлены вытекающие из владения ценной бумагой права.

В зависимости от срока действия ценных бумаг их можно условно разделить на краткосрочные, среднесрочные, долгосрочные и бессрочные.

К краткосрочным ценным бумагам относятся финансовые требования со сроком действия до 1 года. Они продаются на денежном рынке, поэтому их называют «инструментами денежного рынка». Ценные бумаги, имеющие срок действия более 1 года называют « инструментами рынка капиталов». Среди этих бумаг обычно выделяют среднесрочные – сроком действия от 1 года до 5 лет, долгосрочные – со сроком действия от 5 до 30 лет и бессрочные (акции), срок действия которых неограничен.

В зависимости от правового статуса эмитента ценные бумаги подразделяются на государственные, муниципальные и ценные бумаги прочих эмитентов. Первые два вида ценных бумаг представлены в виде долговых обязательств, а ценные бумаги прочих эмитентов выпускаются как в форме долговых, так и в форме долевых ценных бумаг.

В зависимости от формы выпуска ценные бумаги могут существовать в форме обособленных документов (документарные бумаги) и в виде записей (бездокументарные).

В зависимости от процедуры выпуска ценные бумаги делятся на эмиссионные и неэмиссионные. Эмиссионная ценная бумага – любая ценная бумага, которая характеризуется одновременно следующими признаками:

1 закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных Законом формы и порядка.

2 размещается выпусками.

3 имеет разные объёмы и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

Система организации Российского фондового рынка характеризуется следующими признаками:

1 В России в ходе осуществления приватизации появилось большое количество акционеров, но в свободном обращении находится небольшое количество акций и объём рынка акций небольшой.

2 Капиталы в России концентрируются в коммерческих банках, которые занимаются как кредитованием, так и инвестиционной деятельностью; отсутствуют ограничения на деятельность банков на фондовом рынке. Вместе с тем существенная роль на рынке ценных бумаг принадлежит специализированным инвестиционным институтам. Банки доминируют на рынке государственных облигаций. На рынке акций основную роль играют профессиональные участники рынка, которые не являются банковскими учреждениями. Но эти небанковские структуры часто являются дочерними предприятиями банков и создаются с целью присутствия последних на рынке ценных бумаг.

3 Основной оборот вторичного рынка в России приходится на государственные ценные бумаги.

4 В России значительное развитие получил внебиржевой рынок ценных бумаг, а фондовые биржи являются негосударственными учреждениями.

Целью государственного регулирования рынка является создание такой системы, которая должна способствовать притоку инвестиций в экономику, создавать равные возможности для реализации прав всем участникам рынка и не допускать ущемления интересов одних участников рынка за счет других.

Государственное регулирование фондового рынка осуществляется соответствующими государственными органами в соответствии с нормативно — правовыми актами. Нормативно – правовая база регулировании рынка ценных бумаг складывается из трёх уровней:

1 Верхний уровень – это законодательные акты, принимаемые высшим законодательным органом страны.

2 Второй уровень образуют нормативные акты, которые принимаются органами исполнительной власти.

3 Третий уровень – это правила, инструкции, методики, которые разрабатываются саморегулируемыми организациями и организаторами торговли.

Государственное регулирование рынка ценных бумаг осуществляется по следующим основным направлениям:

1 установление правил выпуска и обращения ценных бумаг. На рынке ценных бумаг запрещаются публичное размещение, реклама неограниченному кругу лиц ценных бумаг, выпуск которых не прошел государственную регистрацию, публичное размещение которых запрещено или не предусмотрено нормативными правовыми актами Российской Федерации. Эмиссия облигаций и иных эмиссионных ценных бумаг некоммерческими организациями допускается только в случаях, предусмотренных федеральными законами и иными нормативными правовыми актами Российской Федерации, при наличии обеспечения, определенного указанными нормативными актами.

2 определение видов профессиональной деятельности на рынке ценных бумаг, установление обязательных требований к деятельности эмитентов и профессиональных участников рынка и контроль за деятельностью профессиональных участников рынка.

3 разработка системы квалифицированных требований к руководителям и специалистам организаций – профессиональных участников рынка ценных бумаг и аттестация их для работы с ценными бумагами.

4 лицензирование деятельности профессиональных участников рынка ценных бумаг. В России лицензирование осуществляется Федеральным органом исполнительной власти по рынку ценных бумаг или другими уполномоченными органами.

3.2 Кредитная система и кредитная политика Российской Федерации

Кредитная система – совокупность кредитных отношений, форм и методов кредитования. Современная кредитная система состоит из следующих звеньев:

1 Центральный банк РФ, государственные и негосударственные банки;

2 Банковский сектор.

3 Инвестиционные, финансовые, страховые компании, благотворительные фонды.

Кредитная система функционирует через кредитный механизм, представляющий собой:

1 систему связи по аккумуляции и мобилизации денежных капиталов между кредитными институтами и различными секторами экономики;

2 Отношения, связанные с перераспределением денежного капитала между кредитными институтами в рамках действующего рынка капитала;

3 Отношения между кредитными институтами и иностранными клиентами.

Кредитная политика включает в свой состав следующие этапы:

1 Условия кредитования – формируют цену кредитов;

2 Стандарты кредитоспособности – требования к финансовой устойчивости, которыми должны обладать заёмщики для получения кредита;

3 Способы обеспечения выполнения кредитных обязательств: неустойка, залог, поручительство;

4 Меры по обеспечению возврата кредита.

Погашение (возврат) размещенных банком денежных средств и уплата процентов по ним производятся в следующем порядке:

1 путем списания денежных средств с банковского счета клиента — заемщика по его платежному поручению;

2 путем списания денежных средств в порядке очередности, установленной законодательством, с банковского счета клиента — заемщика на основании платежного требования банка — кредитора при условии, если договором предусмотрена возможность списания денежных средств без распоряжения клиента — владельца счета.

3 путем списания денежных средств с банковского счета клиента — заемщика (юридического лица), обслуживающегося в банке — кредиторе, на основании платежного требования банка — кредитора, если условиями договора предусмотрено проведение указанной операции;

4 путем перечисления средств со счетов клиентов — заемщиков — физических лиц на основании их письменных распоряжений, перевода денежных средств клиентов — заемщиков — физических лиц через органы связи или другие кредитные организации, взноса последними наличных денег в кассу банка — кредитора на основании приходного кассового ордера, а также удержания из сумм, причитающихся на оплату труда клиентам — заемщикам, являющимся работниками банка — кредитора.

Погашение (возврат) денежных средств в иностранной валюте осуществляется только в безналичном порядке.

Кредитный рынок Российской Федерации регулируется действующим законодательством. Все отношения между кредитором и заёмщиком фиксируются кредитным договором. Нарушение пунктов кредитного договора или нормативно – правовых актов, регулирующих кредитный рынок влечет за собой наказание (от штрафа до уголовной ответственности).

Целью курсовой работы являлось изучить и раскрыть особенности рынка капитала. В ходе исследования были изучены рынок капитала, механизм его функционирования и особенности Российского рынка капитала.

Анализ результатов темы курсовой работы позволяет сделать следующие выводы:

1. Капитал является одним из основных элементов общественного богатства. Капитал в широком смысле слова – это любой ресурс, создаваемый с целью производства большего количества экономических благ. Получение определенного потока товаров и услуг в будущем предполагает наличие в производственном процессе определенного запаса ресурсов длительного пользования, то есть капитала.

2. Рынок капитала предусматривает отсутствие ограничений для привлечения и вложения капитала, одинаковые ставки по вкладам и кредитам, информированность участников рынка капитала о происходящих изменениях.

3. Капитал может накапливаться, использоваться для реализации проектов, а процентная ставка служит показателем минимума рентабельности инвестиционных затрат и условием их отбора в соответствии с чистой производительностью.

4. Ссудный капитал — денежный капитал, который отдаётся в ссуду и приносит его собственнику доход в виде ссудного процента.

5. На рынке физического капитала определяется норма износа физического капитала, которая является основной его характеристикой.

6. Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производства, но и ускоряет его. Кредит содействует экономии издержек обращения.

7. Перераспределение капиталов между сферами и отраслями экономики осуществляется через фондовый рынок (рынок ценных бумаг).

8. Ценные бумаги играют огромную роль в инвестиционном процессе. С их помощью сбережения физических и юридических лиц превращаются в реальные материальные объекты, оборудование и технологию.

9. Финансово – кредитная система является объектом государственного регулирования, цель которого – способствовать притоку инвестиций в экономику.

10. Инвестиции – это динамический процесс смены форм капитала, преобразования первоначальных ресурсов и ценностей в инвестиционные затраты с целью получить прибыль в будущем.

11. Капиталы в России концентрируются в коммерческих банках, которые занимаются как кредитованием, так и инвестиционной деятельностью. Банки являются основным опосредующим звеном платежной системы.

12. В качестве основных направлении в формировании российского рынка ссудных капиталов можно выделить: высокую норму сбережений в стране; широкую приватизацию, связанную с организацией рынка корпоративных ценных бумаг; создание и всемерную гарантию рынка государственных ценных бумаг; создание в стране эффективной парабанковской системы; принятие закона о частной собственности на землю и включение земли в финансовый оборот.

Практическая значимость исследования состоит в том, что его результаты, основные выводы и обобщения способствуют более глубокому пониманию структуры, особенностей, механизма функционирования рынка капитала.

1. 1 Макроэкономика. Учебник. – Издание 6 – е исправленное и дополненное/ Л.С.Тарасевич, П.И.Гребенников, А.И.Леусский. – М.: Издательство «Юрайт — издат», 2005.

2. Банковский портфель — 3: Книга менеджера по кредитам. Книга менеджера по расчетам. Книга менеджера по фондовым и трастовым операциям. Книга банковского бухгалтера и аудитора. — Москва, 1995.

3. Куликов А. А., Голосов В. В., Пеньков Е. Е.. Кредиты. Инвестиции. — Москва,1995.

4. Лаврушин О. И. Кредит/Российская банковская энциклопедия/ Под ред. Лаврушин О.И. Москва,1996.

5. Курс экономической теории. Под ред. Чепурина М. Н., Киселевой Е, А., — Киров,1996.

6. Дробозина Л. А., Окунева Л. П., Андрисова Л. Д. и др. Финансы. Денежное обращение. Кредит. — Москва: Финансы, ЮНИТИ, 1997.

7. Горчаков А. А., Половников В. А. Тенденции развития кредитного рынка России/Банковское дело. — 1995. — №3.

8. Обухов Н. П. Кредитный рынок и денежная политика/Финансы. — 1995. — №2.

9. Чиненков А. В. Банковские кредиты и способы обеспечения кредитных обязательств/Бухгалтерия и банки. — 1996. — №4.

10. Астахов В. П. Ценные бумаги. Учебно-практическое пособие. — М.: «Издательство ПРИОР», 1998.

11. Базовый курс по рынку ценных бумаг. — М.: Финансовый издательский дом «Деловой экспресс», 1997.

12. Буренин А. Н. Рынок ценных бумаг и производных финансовых инструментов. М., 1998.

13. Гудков Ф. А. Инвестиции в ценные бумаги. Руководство по работе с долговыми обязательствами для бухгалтеров и руководителей предприятий. — М.: ИНФРА-М, 1996. — 160с.

14. Каратуев А. Г. Ценные бумаги: виды и разновидности. — М.: Русская Деловая Литература, 1997.

15. Килячков А. А., Чалдаева Л. А. Практикум по российскому рынку ценных бумаг. Москва, 1997.

16. Рубцов Б. Тенденции развития мировой экономики и фондовый рынок России. 2000. № 12.

17. Российская банковская энциклопедия / Гл. ред. О. И. Лаврушин. — Москва, 1995. — С. 215-217.

18. Федеральный закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг» N 46-ФЗ от 12 февраля 1999 г.

19. Агапова Т.А., Серегина С.Ф. Макроэкономика / под ред. Доктора экономических наук, профессора А.В. Сидоревича. – Изд. 4 –е, перераб. и доп. – М.: «Дело и сервис». – 2001г.

20. Современный Гуманитарный университет/ Экономическая теория. Макроэкономика. Макроэкономические принципы. Совокупный спрос и совокупное предложение. – Юнита 7. – М.: 1999 г .

21. Гражданский кодекс Российской Федерации. Часть первая. От 30 ноября 1994 года № 51 – Ф3.

22. В.А.Лялин, П.В.Воробьёв/ Рынок ценных бумаг. Москва. — Издательство «Проспект». – 2006 г.

23. Л.С.Тарсевич, И.И.Гребенников, А.И.Леусский/ Макроэкономика. – Издание 6 – е. Перераб. и доп. – Москва. Высшее образование. – 2006г.

24. В.А.Лялин, П.В.Воробьёв/ Рынок ценных бумаг.–М.: Проспект,2006 г.

25. Экономическая теория. Факторные рынки: особенности их экономического анализа/Современный Гуманитарный университет. – Москва. 2000 год.

26 Общая теория денег и кредита. Под ред. проф. Е.Ф. Жукова. Банки и биржи, ЮНИТИ 1995 г.

Экономическая теория. Факторные рынки: особенности их экономического анализа/Современный Гуманитарный университет. – Москва. 2000 год.

Банковское дело. Под ред. Проф. В.И. Колесникова, Л.П. Кроливецкой, Финансы и статистика 1996г

Общая теория денег и кредита. Под ред. проф. Е.Ф. Жукова. Банки и биржи, ЮНИТИ 1995 г.

Российская банковская энциклопедия / Гл. ред. О. И. Лаврушин. — Москва, 1995. — С. 215-217.

В.А.Лялин, П.В.Воробьёв/ Рынок ценных бумаг. Москва. — Издательство «Проспект». – 2006 г. – стр. 11 — 12

Гражданский кодекс РФ. Глава 7. ст. 142.

В.А.Лялин, П.В.Воробьёв/ Рынок ценных бумаг. Москва. — Издательство «Проспект». – 2006 г. – с. 50 — 53

Статья 5 Федерального закона «О защите прав и законных интересов инвесторов на рынке ценных бумаг» № 46 – Ф3 от 12 февраля 1999