финансовый менеджмент продукция

Финансы — это совокупность денежных отношений, возникающих в процессе производства и реализации продукции (работ, услуг), включающих формирование и использование денежных доходов, обеспечение кругооборота средств в воспроизводственном процессе, организацию взаимоотношений с другими предприятиями, бюджетом, банками, страховыми организациями и др.

Финансовый менеджмент — наука об управлении всеми этими процессами. Управление финансами предприятия предполагает разработку методов, которые предприятие ставит перед собой для достижения определенных целей, конечной из которых является обеспечение прочного и устойчивого финансового состояния.

Финансовый менеджмент включает разработку и выбор критериев для принятия правильных финансовых решений, а также практическое использование этих критериев с учетом конкретных условий деятельности предприятия.

Исходной базой для управления финансами предприятия является его финансовое состояние, сложившееся фактически. Оно дает возможность ответить на вопросы, насколько эффективным было управление финансовыми ресурсами и имуществом, рациональна ли структура последнего; как сочетаются заемные и собственные источники финансирования деятельности, какова отдача производственного потенциала, оборачиваемость активов, рентабельность продаж и т. д.

Финансовые решения принимаются конкретно для данного предприятия; для другого предприятия они могут быть совершенно иными. Более того, финансовые решения на одном и том же предприятии могут быть совершенно различными в разные периоды его деятельности. Стоит измениться какому-нибудь одному параметру во внутренних или внешних условиях — и это изменение вызывает необходимость переориентации в целом ряде стратегических и тактических направлений воздействия на финансы предприятия.

Финансовый менеджмент предполагает многовариантные подходы к оценке последствий возникновения тех или иных ситуаций в зависимости от того, каковы сопутствующие этим ситуациям условия.

Целью данной работы является рассмотрение информационного обеспечения финансового менеджмента организации. В работе определяются роль, цели и содержание финансового менеджмента. Рассчитываются базовые показатели финансового менеджмента. Определяются назначение, методы расчета показателей, характеризующих риски предприятия. Сравниваются различные способы определения этих показателей.

Одной из задач работы является формирование направлений совершенствования финансового менеджмента.

Финансовый менеджмент как система управления

... курсовой работы - изучить роль финансового менеджмента в организации финансов на предприятии. Для достижения постaвленной цели необходимо решить следующие задачи: охарактеризовать целевое и функциональное содержание финансового менеджмента и определить его роль в системе управления ...

В условиях рыночной экономики информационное обеспечение менеджмента имеет важнейшее значение для динамичного развития предприятия в целом, ведь именно объективная финансовая информация является основой для столь необходимой управленцу финансовой отчетности. Такая информация должна отражать сведения текущего финансового положения предприятия, потоков всех денежных средств и принятия решений об инвестициях.

К основным пользователям финансовой отчетности относят инвесторов, кредиторов, профсоюзы, заказчиков продукции, государственные органы. Информационное обеспечение менеджмента должно обеспечивать наблюдение и контроль над производством, за сбытом продукции, за предоставляемыми услугами, за финансовой и маркетинговой деятельностью, прогнозированием, календарным и стратегическим планированием. Также подобного рода информация способствует принятию управленческих решений, контролю над людскими и денежными ресурсами и прочее.

1.Теоретические основы применения информации в системе финансового менеджмента, .1 Понятие и сущность информации

«Информация (от латинского informatio — разъяснение, изложение), первоначально — сведения, передаваемые людьми устным, письменным или другим способом (с помощью условных сигналов, технических средств, и т.д.); с середины 20 века общенаучное понятие, включающее обмен сведениями между людьми, человеком и автоматом, автоматом и автоматом». Наиболее примечательное свойство информации — способность вызывать изменения. Когда люди узнают что-то новое, они начинают жить по-другому, меняются и их потребности в информационных услугах. Непременным условием выживания в условиях рынка и сохранения конкурентоспособности является адаптация к изменяющимся потребностям. Практически ценность информации прямо пропорциональна той роли, которую она играет в принятии решений, и тому, что поставлено на карту этим решением. Ценность информации определяется тем, как вы распорядитесь ею. Сама по себе она стоит немного.

Информация, призванная обеспечить принятие решений, вносит существенный вклад в решение. Она становится фактором производства и подобно труду, материалам и капиталу создает богатства. В этой своей функции информация является элементом конкурентоспособности, равным по значению умелости менеджмента.

Информация состоит из всех объективных фактов и всех предположений, которые влияют на восприятие человеком, принимающим решение, сущности и степени неопределенностей, связанных с данной проблемой или возможностью. Все, что потенциально позволит снизить степень неопределенности, будь то факты, оценки, прогнозы, обобщенные связи или слухи, должно считаться информацией.

Информация сама по себе не существует. Существуют лишь данные, из которых можно получить информацию.

К исходным данным, потенциально несущим информацию, предъявляются различные требования, в том числе:

- значимость, которая определяет, насколько привлекаемая информация влияет на результаты финансовых решений;

- полнота, которая характеризует завершенность круга информативных показателей, необходимых для проведения анализа, планирования и принятия управленческих решений;

- достоверность, которая определяет, насколько формируемая информация адекватно отражает реальное состояние и результаты финансовой деятельности, характеризует внешнюю финансовую среду. Достоверность в значительной степени определяется надежностью источника (например, данные бухгалтерского учета и данные, циркулирующие на фондовом рынке);

- своевременность, которая характеризует соответствие формируемой информации потребности в ней по периоду ее использования. Для финансового менеджмента имеют значение не данные вообще, а данные в нужном объеме и в нужное время;

- понятность, которая определяется простотой ее построения, соответствия и определенным стандартом представления и доступностью понимания теми категориями пользователей, для которых она предназначена;

- релевантность (избирательность), определяющая достаточно высокую степень используемости формируемой информации в процессе управления финансовой деятельностью предприятия;

- сопоставимость, которая определяет возможность сравнительной оценки стоимости и результатов финансовой деятельности, возможность проведения сравнительного финансового анализа предприятия;

- эффективность, которая означает, что затраты по привлечению определенных информационных показателей не должны превышать эффект, получаемый в результате их использования;

— необходимая достаточность, которая отражает необходимые для конкретного предприятия объем и точность информации. Содержание системы информационного обеспечения финансового менеджмента, ее широта и глубина определяются отраслевыми особенностями деятельности предприятий, их организационно-правовой формой функционирования и др.

Государственное управление и менеджмент: сущность, различия, общие принципы

... наук; раскрыть понятие государственный менеджмент . Объектами исследования данной курсовой работы являются государственное управление и менеджмент. Предмет исследования - изучение возможностей интеграции положительных аспектов менеджмента в государственное управление. Глава 1: Государственное управление и менеджмент 1.1Сущность, понятие и принципы государственного управления Общество - это ...

1.2 Модель финансово-информационной сферы как основа применения финансового менеджмента в процессе управления финансами коммерческой организации

На практике финансовый менеджмент сводится к управлению финансами коммерческой организации на основе методов и инструментов в информационном пространстве организации с целью максимизации материального благосостояния собственников. Здесь важную роль играет информационный аспект, где финансовый менеджмент является важнейшей составляющей процесса управления финансами организации.

В рамках системного подхода финансовый менеджмент можно рассматривать как достаточно сложную, многообъектную систему управления, где управляемым параметром является финансовый поток. Общей целью финансового менеджмента является обеспечение стабильной эффективной работы коммерческой организации, регулирование финансового состояния в краткосрочном и долгосрочном периодах.

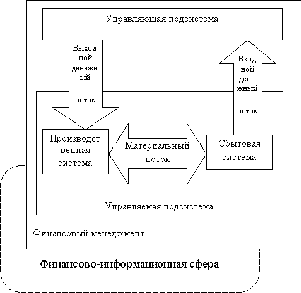

Системный финансовый менеджмент состоит из управляющей и управляемой подсистем. Финансовый менеджмент формирует входящий денежный поток, который направляется в необходимом размере в производство, затем готовая продукция поступает на реализацию (сбыт), где при ее продаже формируется выходной денежный поток, который направляется в систему финансового менеджмента, т.е. получается замкнутая система управления воспроизводственным процессом. Таким образом, результатом воздействия на управляющую подсистему является выходной денежный поток, потребителей которого условно можно представить двумя группами (рис. 1).

В первую, активную группу направляется значительная (особенно для производственной сферы) часть выходящего потока и следует ожидать эффекта увеличения этой сферы. Во вторую группу потребителей выходящего денежного потока поступает меньшая его часть (для хозяйствующих субъектов) или большая часть (для сферы государственного и муниципального управления).

Особенности организации и управления предприятием малого бизнеса ...

... . Тема Особенности организации и управления предприятием малого бизнеса на примере ООО ... крупной промышленностью. В управлении - простота коммуникаций, отсутствие жестких иерархических структур, возможность быстрой корректировки целей и перераспределения сфер ответственности. Они принимают на себя определенный риск и ... Фамилия) (личная подпись) Допустить к защите Заведующий кафедрой: Д.В. Антипов ...

Рис. 1. Структура финансовой системы хозяйствующего субъекта

Таких потребителей условно можно назвать пассивными, поскольку они могут только потреблять денежный поток, но не генерировать обратно новый. Эта группа включает в себя бюджетную сферу, собственников (учредителей), деловых партнеров.

Проанализируем ситуационный подход: основным принципом осуществления оптимального способа управления организацией является дозирование управляющих воздействий. В соответствии с этим принципом орган управления должен избегать двух крайностей: формирования либо недостаточного количества управляющих воздействий, либо — чрезмерного. В каждом из таких случаев финансовая система может быть выведена из состояния равновесия в нестабильное состояние, а осуществление оптимального количества управляющих воздействий даст возможность органу управления обеспечить устойчивое равновесие управляемого объекта. В соответствии с ситуационным подходом процесс управления экономическим объектом включает четыре основных этапа.

Первый этап заключается в формировании управленческой компетентности руководителя, в его способностях овладевать средствами управления, которые доказали на практике свою эффективность.

Второй этап означает предвидение возможных последствий (положительных и отрицательных) от применения какой-либо концепции или метода по отношению к текущей ситуации, их сравнительный анализ.

Третий этап является ключевым в этом процессе и предполагает интерпретацию ситуации; выделение ее главных факторов, так называемых ситуационных переменных (внешних и внутренних); оценку эффектов от воздействия на одну или несколько переменных, причем наборы этих переменных могут сильно варьироваться. Тем не менее, руководителю следует выделить перечень основных из них, наиболее важных для подавляющего большинства управленческих ситуаций. Заключительный четвертый этап — согласование приемов управления, выбранных руководителем, с конкретными условиями на основе требования максимизации положительного и минимизации негативного эффектов.

Учитывая вышеизложенное, я считаю, что понятие «финансовый менеджмент организации» можно интерпретировать как науку, объединяющую в себе знания этой дисциплины. С практической позиции, финансовый менеджмент — это управление финансами с учетом специфики и индивидуальностей формирования финансового потока с применением методов финансового менеджмента, т.е. вариативный подход. Следует отметить, что «управление финансами» более широкое понятие, т.е. управление муниципальными, государственными, банковскими организациями, а финансовый менеджмент — это управление финансами коммерческой организации, корпорации на основе инструментария, различных методов и т.д. Целью финансового менеджмента как системы управления является организация управления финансовыми потоками коммерческой организации и регулирование финансового состояния.

Указанная цель может быть представлена тремя главными подцелями:

Теоретические аспекты организации финансового планирования в коммерческом банке

... организации финансового планирования в коммерческом банке. При написании курсовой работы использовались законодательные нормативные документы, учебная и научная литература, статьи, материалы из интернета. Глава 1. Теоретические аспекты организации финансового планирования в коммерческом банке 1 Необходимость, содержание и задачи финансового планирования в коммерческом банке Финансовое планирование ...

- Управление выходящим денежным потоком, т.е. управление кредиторской задолженностью экономического субъекта.

- Управление входящим денежным потоком. Данная цель напрямую связана с управлением источниками финансирования и может, в частности, конкретизироваться

обеспечении достаточного объема финансовых ресурсов, необходимых для экономического развития субъекта;

- обеспечении финансовой устойчивости и платежеспособности;

- максимизации прибыли;

- формировании денежных фондов, обеспечивающих стабильное функционирование экономического субъекта и т.д.

- Управление чистым денежным потоком, т.е.

оптимизация разности (превышения) денежного притока над оттоком. В результате достижения данной подцели создается резерв денежных средств на оптимальном уровне.

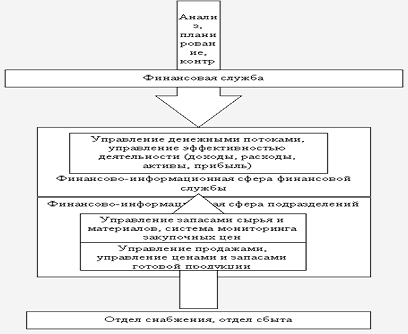

Как отмечалось выше, в проведенном анализе понятия «финансовый менеджмент» не выделяется важность использования и движения финансовой информации. На мой взгляд, финансовый менеджмент, опираясь на методы и инструменты, должен базироваться на использовании финансовой информации, которая систематизируется в финансово-информационной сфере.

На управление финансовым состоянием коммерческой организации влияют финансовые и информационные факторы, которые должны учитываться в формируемой финансово-информационной сфере предприятия, где источником информационного обеспечения финансового менеджмента выступает финансовая информация внутреннего и внешнего информационного пространства. В частности, к внутренним можно отнести: данные бухгалтерского, финансового, управленческого, оперативного, налогового, складского учета, бухгалтерскую (финансовую) отчетность. К информации внешнего характера: статистические данные, данные нормативно-справочного и законодательного характера федерального и регионального уровня, показатели макроэкономического развития страны, показатели динамики развития отрасли, показатели изменения финансового рынка, показатели развития деятельности контрагентов (банки, страховщики, поставщики, конкуренты).

С точки зрения движения информации, через сферу проходит информационный поток, который связывает управление финансовой деятельностью в общем информационном поле организации. Таким образом, в финансово-информационной сфере находится информация финансового свойства, которая выделяется в отдельную подсистему общей информационной системы коммерческой организации. В организации финансово-информационной сферы применяются такие функции управления как планирование, анализ, контроль финансовой информации, интерпретирующейся через финансовые показатели.

Систематизация финансовой информации с помощью методов и инструментов финансово-информационной сферы дает возможность оперативно воздействовать на финансовое состояние организации.

Значит, финансово-информационная сфера является основой информационного обеспечения финансового менеджмента, которая позволит оценивать, анализировать, планировать и контролировать уровень финансового состояния коммерческой организации. Можно дать определение финансово-информационной сферы как систематизированной финансовой информации, содержащейся в информационной базе данных и отражающей реальное финансовое состояние коммерческой организации.

Тема магистерской работы: Исследование и анализ моделей информационного ...

... Анализ аудитории и прогнозирование посещаемости интернет ресурса . В работе проводится анализ целевой аудитории интернет ресурса и нахождение зависимостей для прогнозирования и оценки посещения сайта и других параметров. 4. Принципы информационного поиска Информационный ... Магистерская работа ... и точность поиска была оптимальной. Очевидно, что организация ... информационных ресурсах глобальных сетей, быстро и ...

В процессе проведенного исследования финансовой сферы предприятий была разработана модель финансово-информационной сферы организации (рис.2).

Рис. 2. Модель финансово-информационной сферы коммерческой организации

Модель финансово-информационной сферы коммерческой организации отражает взаимодействие подразделений, распределение их функций и направлений деятельности. Финансово-информационная сфера подразделений характеризуется следующими направлениями, которые регулируют движение денежного потока и эффективность оперативной финансовой деятельности: управление запасами сырья и материалов, продажами, ценами, запасами готовой продукции.

На основе финансово-информационной сферы органы управления коммерческой организации имеют возможность выявить отклонения значений фактических показателей, отражающих реальное финансовое состояние организации от критериальных, определяющих требуемый результат ее функционирования. Такие отклонения представляют характеристику текущего (сложившегося) финансового положения коммерческой организации. Анализ полученных данных позволит оценить степень достижения цели функционирования и тем самым определить эффективность выбранных и реализованных способов управления.

Уровень информационного обеспечения в процессе применения финансового менеджмента на основе использования финансово-информационной сферы является важным условием повышения информативности управленческого процесса и принятия на его основе решений.

Целесообразно создать и внедрить комплексную автоматизированную систему сбора, оценки, анализа и контроля, что позволит оперативно (ежедневно) получать информацию о результатах деятельности и своевременно вносить коррективы в доходную и расходную части, а также регулировать нормативы финансовых показателей в целях повышения уровня финансового состояния организации.

Это дает возможность сформулировать положения, раскрывающие суть финансово-информационной сферы как основы финансового менеджмента организации.

— Финансово-информационная сфера обеспечивает связь финансовых показателей в системе управления финансами коммерческой организации. Она представляет собой учетную, планируемую и отчетную информацию о реакциях финансового состояния на управляющие воздействия органа управления. Финансово-информационная сфера содержит сигналы отклонения фактического результата уровня финансового состояния организации от планируемого. Следовательно, образует замкнутые контуры регуляции и способствует адаптации коммерческой организации к изменившимся условиям внешней среды, т.е. в условиях неопределенной среды финансово-информационная сфера является механизмом коррекции финансовой деятельности организации.

— Финансово-информационная сфера обеспечивает организованность системы управления финансами организации. Ее использование органом управления позволит осуществить влияние на финансовые показатели деятельности организации, обеспечить целостность и сохранность устойчивого финансового равновесия.

Вышеизложенные положения дают возможность сделать вывод о том, что главной целью применения финансово-информационной сферы для управления финансами коммерческой организации является информационное обеспечение наблюдения за движением финансовых ресурсов и их источников.

Таким образом, финансовый менеджмент — это процесс непрерывных и взаимосвязанных действий по управлению финансовыми ресурсами и их источниками на основе генерирования информационного потока в финансово-информационной сфере для оперативного регулирования финансового состояния коммерческой организации.

2. Информационная база финансового менеджмента, .1 Характеристика и понятие информационной базы управления финансами на предприятии

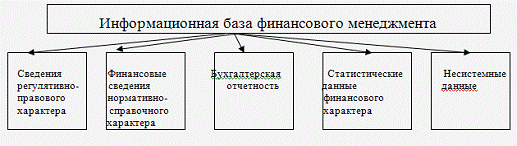

Основу информационного обеспечения составляет информационная база, в состав которой входят пять укрупненных блоков (рис. 3).

Рис. 3. Структура информационной базы процесса управления финансами

Первый блок включает в себя законы, постановления и другие нормативные акты, положения и документы, определяющие правовую основу финансовых институтов, рынка ценных бумаг.

Во второй блок входят нормативные документы государственных органов (Министерства финансов РФ, Банка России и др.), международных организаций и различных финансовых институтов, содержащие требования, рекомендации и количественные нормативы в области финансов к участникам рынка (положение о выплате дивидендов по акциям и процентов по облигациям, сообщения Минфина РФ о различных процентных ставках и т. п.).

Четвертый блок включает сведения финансового характера, публикуемые органами государственной статистики, биржами и специализированными информационными агентствами. Стоит отметить, что этот раздел информационного обеспечения пока еще недостаточно развит в России, хотя, по опыту развитых стран, именно он является наиболее существенным для принятия решений в области управления финансами.

Пятый блок содержит сведения, не имеющие непосредственного отношения к информации финансового характера или генерируемые вне какой-либо устойчивой информационной системы (например, официальная статистика, имеющая общеэкономическую направленность, данные аудиторских компаний, данные, публикуемые в различных средствах массовой информации, неофициальные данные и т. п.).

По аналитическим возможностям рассмотренные источники информации можно разделить на две большие группы:

- характеризующие собственное имущественное и финансовое положение предприятия;

- характеризующие окружающую среду (прежде всего рынок ценных бумаг).

Основу первой группы составляет бухгалтерская отчетность, основу второй группы — статистическая финансовая информация.

2.2 Финансовая информация о деятельности предприятия. Бухгалтерская отчетность

Для финансового менеджера наибольшую ценность имеет бухгалтерская отчетность.Согласно Федеральному закону «О бухгалтерском учете» (ст. 2) бухгалтерская отчетность — это «единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляющаяся на основе данных бухгалтерского учета по установленным формам».

Статьей 13 Закона определен состав бухгалтерской отчетности коммерческой организации:

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- приложения к ним, предусмотренные нормативными актами;

- аудиторское заключение;

- пояснительная записка.

В данный набор входят достаточно разноплановые документы как по структуре, так и по источникам возникновения.

Состав бухгалтерской отчетности уточняется в приказах Минфина РФ «О годовой (квартальной) бухгалтерской отчетности организаций».

а) бухгалтерский баланс (форма № 1);

- б) отчет о прибылях и убытках (форма № 2);

- в) отчет об изменениях капитала (форма № 3);

- г) отчет о движении денежных средств (форма № 4);

- д) приложение к бухгалтерскому балансу (форма № 5);

- е) пояснительная записка;

- ж) аудиторское заключение;

- з) некоммерческим организациям рекомендуется: включать в состав годовой бухгалтерской отчетности — отчет о целевом использовании полученных средств (форма № 6).

Умение анализировать текущую финансово-хозяйственную деятельность предприятия входит в число основных требований, предъявляемых к финансовому менеджеру.

2.3 Цели, формы, системы и методы финансового анализа. Программа углубленного анализа финансово-хозяйственной деятельности предприятия

По целям осуществления финансовый анализ подразделяется на различные формы:

- По организации проведения:

- внутренний финансовый анализ, который проводится финансовыми менеджерами предприятия и его владельцами с использованием всей совокупности имеющейся информации;

- внешний финансовый анализ, который осуществляют работники налоговых органов, аудиторских фирм, коммерческих банков, страховых компаний.

- По объему аналитического исследования:

- полный финансовый анализ, который проводится с целью изучения всех аспектов и всех характеристик финансового состояния и финансовой деятельности предприятия в комплексе;

— тематический финансовый анализ, который ограничивается изучением отдельных сторон финансовой деятельности и отдельных характеристик финансового состояния предприятия, например, финансовая устойчивость, уровень текущей платежеспособности и т. п.).

- По объекту финансового анализа:

- анализ финансовой деятельности предприятия в целом;

- анализ финансовой деятельности отдельных структурных подразделений предприятия (цех, участок, отдел, «центр ответственности»);

- анализ отдельных финансовых операций предприятия.

- По периоду проведения:

- предварительный финансовый анализ (например, отдельных ценных бумаг при принятии решений о направлениях долгосрочных финансовых вложений и т. п.);

- текущий (оперативный) финансовый анализ, который проводится в контрольных целях в процессе реализации отдельных финансовых планов для оперативного воздействия на ход финансовой деятельности;

— последующий (ретроспективный) финансовый анализ, который осуществляется предприятием за отчетный период (месяц, квартал, год).

Он позволяет глубже и полнее проанализировать финансовое состояние и результаты финансовой деятельности предприятия в сравнении с предварительным и текущим анализом.

В настоящее время известны различные методики анализа финансовой отчетности, это, прежде всего, вертикальный и горизонтальный анализ, а также расчет разнообразных аналитических коэффициентов. Вертикальный анализ заключается в соотнесении различных статей отчетности за один период. Горизонтальный анализ — это расчет динамики отдельных отчетных показателей с целью выявления и прогнозирования присущих им тенденций.

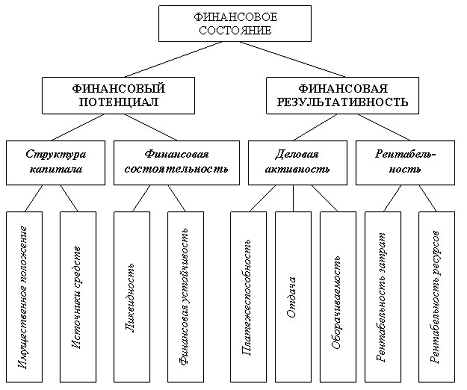

Сердцевину анализа отчетности составляет расчет системы аналитических коэффициентов. Они представляют именно ту информацию, которая необходима для принятия финансовых решений. Анализ соотношений, задаваемых этими коэффициентами, составляет центральное звено в диагностике финансового состояния предприятия. Известны десятки финансово-оперативных коэффициентов, поэтому многие исследователи разделяют их на группы, выделяя соответствующие направления (цели, задачи, этапы) анализа. Системная классификация аналитических финансовых показателей приведена на рисунке 4.

Рис.4 — Классификатор финансовых коэффициентов

Комплексная оценка финансового состояния должна проводиться с использованием коэффициентов из всех девяти выделенных классов. Цель экспресс-анализа — наглядная и несложная (по времени исполнения и трудоемкости реализации алгоритмов) оценка финансового состояния и динамики развития корпорации.

Цель углубленного анализа — более подробная характеристика имущественного и финансового положения корпорации, результатов ее деятельности в истекшем отчетном периоде, а также ее возможностей на ближайшую и долгосрочную перспективы. Он конкретизирует, расширяет или дополняет отдельные процедуры экспресс-анализа

Для решения конкретных задач финансового менеджмента применяется ряд специальных систем и методов анализа, позволяющих получить количественную оценку результатов финансовой деятельности:

- Горизонтальный (трендовый) финансовый анализ, который базируется на изучении динамики отдельных финансовых показателей во времени.

- Вертикальный (структурный) финансовый анализ, который базируется на структурном разложении показателей финансовой отчетности предприятия (рассчитывается удельный вес, отдельных структурных составляющих агрегированных финансовых показателей).

- Сравнительный финансовый анализ, который базируется на составлении значений отдельных групп аналогичных показателей между собой (рассматриваются размеры абсолютных и относительных отклонений сравниваемых показателей).

- Анализ финансовых коэффициентов (R-анализ), который базируется на расчете соотношений различных абсолютных показателей между собой;

— Интегральный финансовый анализ, который позволяет получить наиболее углубленную (многофакторную) оценку условий формирования отдельных агрегированных финансовых показателей (например, система фирмы DuPont, объективно ориентированная система Microsoft, интегральная система портфельного заказа).

Успешность анализа определяется различными факторами. Большинство авторов рекомендует придерживаться пяти основных принципов:

— Прежде чем начать выполнение аналитических процедур, необходимо составить достаточно точную программу анализа (включая составление макетов таблиц, алгоритмов расчета показателей и требуемых источников информационного и нормативного обеспечения)

- Схема анализа должна быть построена по принципу «от общего к частному».

- Любые отклонения (позитивные и негативные) от нормативных или плановых значений должны тщательно анализироваться для выявления основных факторов, вызвавших зафиксированные отклонения и обоснованность принятой системы планирования.

- Обоснованность используемых критериев, т.

е., отбирая показатели, необходимо формулировать логику их объединений в совокупность.

- Выполняя анализ, не нужно стремиться к высокой точности оценок; как правило, наибольшую ценность представляет выявление тенденции и закономерностей.

При выполнении анализа следует особо отметить важность проработки и однозначной идентификации аналитических алгоритмов, так как в учебно-методической литературе описано большое количество показателей, разнообразных по названиям и методам расчета в зависимости от пристрастий автора (т. е. даже широко распространенные показатели могут иметь неодинаковую трактовку, поэтому, сравнивая показатели разных предприятий, нужно быть уверенным, что их значения рассчитаны по одному и тому же алгоритму).

Анализ имущественного и финансового состояния может выполняться с различной степенью детализации в зависимости от имеющейся информации, степени владения методиками анализа, временного параметра, наличия технических средств для выполнения расчетов и т. п.

В экономической литературе имеются различные подходы к определению понятия экономического потенциала. В данном случае под экономическим потенциалом понимается способность предприятия достигать поставленные перед ним цели, используя имеющиеся у него материальные, трудовые и финансовые ресурсы.

Для формализованного описания экономического потенциала можно использовать бухгалтерскую отчетность. В этом случае выделяют две стороны экономического потенциала: имущественное и финансовое положение предприятия. Имущественное положение характеризуется величиной, составом и состоянием активов (в первую очередь долгосрочных), которыми владеет и распоряжается предприятие. Финансовое положение определяется достигнутыми за отчетный период финансовыми результатами. Целью предварительного анализа является оперативная, наглядная и простая оценка финансового состояния и динамика развития предприятия. Такой анализ рекомендуется выполнять в три этапа:

- Подготовительный.

- Предварительный обзор бухгалтерской отчетности.

- Экономические чтение и анализ отчетности.

Цель первого этапа — принять решение о целесообразности анализа финансовой отчетности и убедиться в ее готовности к чтению. Эти задачи решаются путем ознакомления с аудиторским заключением (стандартным или нестандартным) «и проведением визуальной и простейшей счетной проверки отчетности по формальным признакам и по существу (например, определяется наличие всех необходимых форм и приложений, реквизитов и подписей, проверяется валюта баланса и все промежуточные итоги, взаимная увязка показателей отчетных форм и основные контрольные формы соотношения между ними и т. п.)

Цель второго этапа — ознакомление с годовым отчетом или пояснительной запиской к бухгалтерской отчетности. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности и качественные изменения в имущественном и финансовом положении предприятия.

Анализируя тенденции основных показателей, необходимо принимать во внимание влияние искажающих факторов (например, инфляции), ограничения в бухгалтерском балансе (например, баланс историчен по природе, отражает статус-кво и т. п.) и наличие статей, имеющие характер регуляторов, завышающих его валюту.

При чтении отчетности необходимо обращать внимание на так называемые «больные статьи», которые могут свидетельствовать о недостатках в работе предприятия в явном или завуалированном виде (например, «Непокрытые убытки прошлых лет», «Непокрытый убыток отчетного года» (форма № 1), «Кредиты и займы, не погашенные в срок», «Кредиторская задолженность просроченная» (форма № 5) и т. п.).

Такой анализ проводится с той или иной степенью детализации, в интересах различных производителей.

В общем виде методикой экспресс-анализа отчета (отчетности) предусматривается анализ ресурсов и их структуры, результатов хозяйствования, эффективности использования собственных и заемных средств. Смысл оперативного анализа — отбор наибольшего количества наиболее существенных и сравнительно несложных в исчислении показателей и постоянное отслеживание их динамики. Отбор субъективен и проводится аналитиком. Один из вариантов отбора аналитических показателей приведен в табл. 1.

Таблица 1. Совокупность аналитических показателей

|

Направление (процедура) анализа |

Показатель |

|

1. Оценка экономического потенциала субъекта хозяйствования |

|

|

1.1. Оценка имущественного положения |

1. Величина основных средств и их доля в общей сумме активов. 2. Коэффициент износа основных средств. 3. Общая сумма хозяйственных средств, находящихся в распоряжении предприятия. |

|

1.2. Оценка финансового положения |

1. Величина собственных средств и их доля положения в общей сумме источников 2. Коэффициент текущей ликвидности 3. Доля собственных оборотных средств в общей их сумме 4. Доля долгосрочных заемных средств в общей сумме источников 5. Коэффициент покрытия запасов |

|

1.3. Наличие «больных» статей в отчетности |

1. Убытки статей в отчетности 2. Ссуды и займы, не погашенные в срок 3. Просроченная дебиторская и кредиторская задолженность |

|

2. Оценка результативности финансово-хозяйственной деятельности |

|

|

2.1. Оценка прибыльности |

1. Прибыль 2. Рентабельность операционная 3. Рентабельность основной деятельности |

|

2.2. Оценка динамичности |

1. Сравнительные темпы роста выручки, прибыли и совокупного капитала 2. Оборачиваемость активов 3. Продолжительность операционного и финансового цикла |

|

2.3. Оценка эффективности использования экономического потенциала |

1. Рентабельность авансированного (совокупного) капитала 2. Рентабельность собственного капитала |

Оперативный анализ может завершаться выводом о целесообразности (или необходимости) более углубленного и деятельного анализа финансовых результатов и финансового положения.

Цель этого анализа — более подробная характеристика имущественного и финансового положения предприятия, результатов его деятельности в отчетном периоде и возможностей развития в перспективе. Степень детализации зависит от желания аналитика. В общем виде программа углубленного анализа может быть представлена следующим образом.

Анализ может выполняться одним из двух способов:

а) на основании исходной отчетности;

б) на основании аналитического баланса-нетто. Большинство аналитиков используют второй способ, так как баланс не свободен от определенных искажений.

Построение аналитического баланса преследует две цели:

повысить реальность учетных оценок имущества в целом и отдельных его компонентов, что достигается проведением дополнительной очистки баланса от имеющихся в нем регулятивов;

представить баланс в форме, облегчающей расчет основных аналитических коэффициентов, что достигается построением углубленного (свернутого) баланса путем агрегирования некоторых однородных по составу элементов балансовых статей и их перекомпоновки (тем самым может быть резко сокращено число статей баланса, повышена его наглядность).

2.4 Показатели, используемые для оценки финансового состояния предприятий

В настоящее время в мировой учетно-аналитической практике известны десятки показателей, используемых для оценки финансового состояния предприятий. Сложилась определенная классификация. Большинство экономистов выделяют следующие группы показателей:

ликвидности;

финансовой устойчивости;

деловой активности;

рентабельности;

оценки рыночной активности

Подавляющая часть показателей рассчитывается по данным баланса и отчета о прибылях и убытках (непосредственно по данным отчетности или с помощью уплотненного аналитического баланса).

Финансовое положение предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности.

Под ликвидностью какого-либо актива понимают особенность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. То есть, чем короче период трансформации, тем выше ликвидность данного вида актива. Основным признаком ликвидности считается формальное превышение (в стоимостной оценке) оборотных активов над краткосрочными пассивами. Уровень ликвидности предприятия оценивается с помощью коэффициентов ликвидности. Ликвидность не тождественна платежеспособности.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Основными признаками платежеспособности являются наличие в достаточном объеме средств на расчетном счете и отсутствие просроченной кредиторской задолженности.

Ликвидность менее динамична по сравнению с платежеспособностью, поэтому коэффициенты ликвидности обычно изменяются в некоторых предсказуемых границах. А показатели платежеспособности — весьма изменчивы буквально со дня на день. Ликвидность и платежеспособность могут оцениваться с помощью абсолютных и относительных показателей.

Основным абсолютным показателем считается величина собственных оборотных средств (СОС), который рекомендуют считать по формуле:

СОС = Оборотные активы — Краткосрочные обязательства.(1.1)

Из относительных показателей можно выделить следующие:.

коэффициент текущей ликвидности;

коэффициент срочной (быстрой) ликвидности;

коэффициент абсолютной ликвидности.

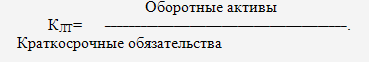

Коэффициент текущей ликвидности (КЛТ ) дает общую оценку ликвидности предприятия, показывая, сколько рублей оборотных средств (текущих активов) приходится на один рубль текущей краткосрочной задолженности (текущих обязательств) и рассчитывается по формуле:

Значение этого показателя существенно изменяется по отраслям и видам деятельности. Рекомендуемое значение — от 1 до 2 (иногда 3).

Превышение этих границ считается нежелательным, поскольку может свидетельствовать о нерациональной структуре капитала.

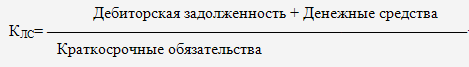

Коэффициент срочной ликвидности исчисляется по более узкому кругу оборотных активов, т. е. из расчета исключена наименее ликвидная часть — производственные запасы.

По международным стандартам уровень коэффициента должен быть равен 1. В России его оптимальное значение определено на уровне 0,7-0,8.

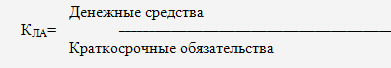

Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности предприятия. Он показывает, какая часть краткосрочных заемных обязательств может быть погашена немедленно за счет имеющихся денежных средств.

В западной практике коэффициент абсолютной ликвидности рассчитывается редко, и рекомендаций по его значению практически нет. В России его оптимальный уровень считается равным 0,2-0,25.

Финансовая устойчивость является одной из важнейших характеристик финансового состояния предприятия с позиции долгосрочной перспективы. Она связана прежде всего с общей финансовой структурой предприятия, со степенью его зависимости от кредиторов и инвесторов. Количественно финансовая устойчивость может оцениваться двояко:

. С позиции структуры источников средств.

. С позиции расходов, связанных с обслуживанием внешних источников.

Соответственно выделяют две группы показателей: коэффициенты капитализации и коэффициенты покрытия.

К первой группе относят следующие основные показатели.

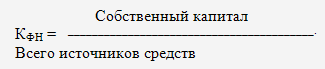

Коэффициент финансовой независимости характеризует долю собственности владельцев предприятия в общей сумме средств, авансированных в его деятельность:

Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо предприятие.

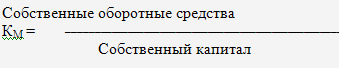

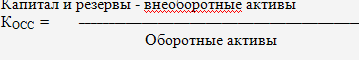

Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая часть капитализирована:

Значение этого показателя существенно изменяется от структуры капитала и отраслевой принадлежности предприятия. Коэффициент обеспеченности собственными средствами:

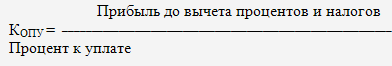

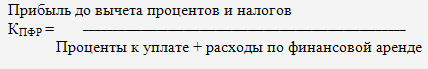

Ко второй группе относят:

Коэффициент обеспеченности процентов к уплате:

Прибыль до вычета процентов и налогов

Очевидно, что значение коэффициента должно быть больше единицы, иначе нельзя полностью рассчитаться с внешними инвесторами по текущим обязательствам.

Снижение величин КОПУ и КПФР свидетельствует о повышении степени финансового риска.

Следует отметить, что в настоящее время значение коэффициентов покрытия для российских предприятий можно рассчитать лишь в рамках внутреннего анализа из-за системы бухгалтерского учета.

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Чаще всего к этой группе относят различные показатели оборачиваемости. Эти показатели имеют большое значение, поскольку скорость оборота оказывает непосредственное влияние на платежеспособность предприятия.

В финансовом менеджменте наиболее часто используются следующие показатели оборачиваемости:

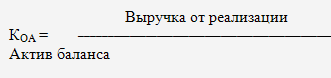

Коэффициент оборачиваемости активов характеризует эффективность использования предприятием всех имеющихся ресурсов, независимо от источников их привлечения, т. е. показывает, сколько раз в год совершается полный цикл производства и обращения:

Этот коэффициент изменяется в зависимости от отрасли, особенностей производственного процесса.

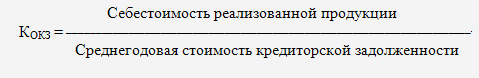

Коэффициент оборачиваемости кредиторской задолженности показывает, сколько предприятию требуется оборотов для оплаты выставленных ему счетов:

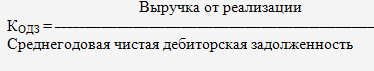

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз в среднем дебиторская задолженность превращалась в денежные средства в течение отчетного периода:

Эти показатели сравниваются со среднеотраслевыми показателями.

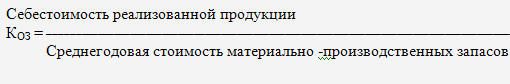

Коэффициент оборачиваемости материально-производственных запасов отражает скорость реализации этих запасов:

В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной статье оборотных средств, тем более ликвидную структуру они имеют и тем устойчивее финансовое положение предприятия (при прочих равных условиях).

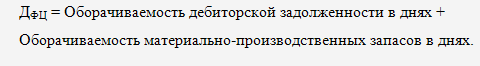

Длительность финансового цикла. По этому показателю определяют, сколько дней в среднем требуется для производства, продажи и оплаты продукции предприятия:

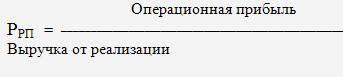

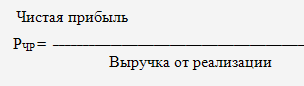

Коэффициенты рентабельности показывают, насколько прибыльна деятельность предприятия. В зависимости от того, с чем сравнивается выбранный показатель прибыли, выделяют две группы коэффициентов рентабельности:

) рентабельность инвестиций (капитала);

) рентабельность продаж.

К первой группе относят следующие показатели:

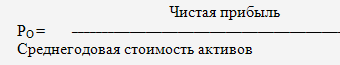

Коэффициент рентабельности активов показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли, независимо от источника привлечения этих средств:

Этот показатель является важнейшим индикатором конкурентоспособности предприятия.

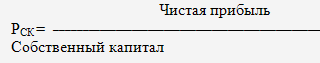

Коэффициент рентабельности собственного капитала позволяет определить эффективность использования капитала и сравнить этот показатель с возможным получением дохода от альтернативных решений:

Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая денежная единица, вложенная собственниками предприятия.

Ко второй группе относят:

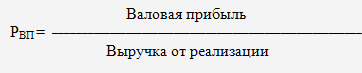

Валовая рентабельность продаж:

Рентабельность реализованной продукции:

Чистая рентабельность реализованной продукции:

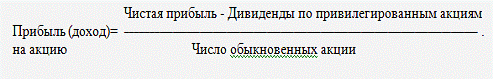

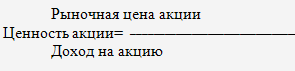

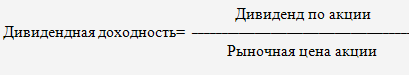

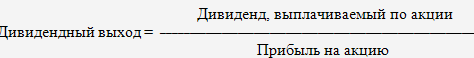

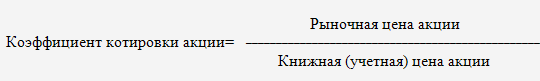

Показатели оценки рыночной активности. Этот раздел анализа выполняется финансовыми менеджерами предприятий, зарегистрированных на фондовых биржах и котирующих там свои ценные бумаги, а также любыми участниками фондового рынка. Анализ не может быть выполнен непосредственно по данным бухгалтерской отчетности — нужна дополнительная информация. Кроме того, привлекают внешнюю информацию о положении предприятия на рынке ценных бумаг. Основными показателями, используемыми в расчетах, являются: количество выпущенных акций, рыночная цена обыкновенной акции, размеры выплачиваемых по акциям дивидендов:

Этот показатель в значительной степени влияет на рыночную цену акции. Его рост способствует увеличению операций с ценными бумагами данного предприятия, повышению его инвестиционной привлекательности:

Этот коэффициент служит индикатором спроса на акции данного предприятия и показывает, сколько согласны платить инвесторы в данный момент за один рубль прибыли на акцию:

Этот показатель характеризует процент возврата на капитал, вложенный в акции предприятия. Это прямой эффект:

Этот коэффициент показывает долю чистой прибыли, выплаченной акционерам в виде дивидендов. Значение коэффициента зависит от инвестиционной политики предприятия.

Книжная цена характеризует долю собственного капитала, приходящегося на одну акцию; она складывается из номинальной стоимости, доли эмиссионной прибыли и доли накопленной и вложенной в развитие предприятия прибыли. Значение коэффициента котировки больше единицы означает, что потенциальные акционеры, приобретая акцию, готовы дать за нее цену, превышающую бухгалтерскую оценку реального капитала, приходящегося на эту акцию в данный момент.

2.5 Ограничения и специфические проблемы анализа коэффициентов

Анализ рыночной активности не сводится только к расчету коэффициентов. Предполагается использование специальных аналитических методов, разработанных в рамках финансовой математики.

Хотя анализ коэффициентов и обеспечивает полезную информацию о производственной деятельности предприятия и его финансового положения, он, тем не менее, связан с некоторыми специфическими проблемами и ограничениями, требующими тщательности при его проведении.

. Многие крупные предприятия проводят свои операции в нескольких различных подразделениях (филиалах), функционирующих в рамках совершенно различных секторов экономики (отраслей).

В этом случае достаточно трудно разработать последовательный набор средних по отрасли показателей, необходимых для сравнения. Эта причина объясняет большую эффективность подобного анализа для малых, узкоспециализированных предприятий, чем для больших, многоотраслевых.

. Большинство предприятий желает быть лучше среднего предприятия в своей отрасли, поэтому простое соответствие средней по отрасли производительности еще не означает хорошего результата деятельности. В качестве цели высокого уровня эффективности производства предпочтительно ориентироваться на коэффициенты предприятий, занимающих лидирующее положение в отрасли.

. Инфляция сильно отражается на балансовых отчетах предприятий: зарегистрированная стоимость часто существенно отличается от «реальной» стоимости. Кроме того, поскольку это касается как амортизационных платежей, так и затрат на товарно-материальные запасы, то такая ситуация также не может не сказываться и на прибыли. Следовательно, анализ коэффициентов одного предприятия за определенный период времени или сравнительный анализ предприятий в разные периоды времени должен проводиться тщательно и продуманно.

. Сезонные факторы тоже способны сказаться на результатах анализа коэффициентов, например, коэффициент оборачиваемости активов для предприятий по переработке продуктов питания могут сильно различаться по месяцам. Остроту данной проблемы можно минимизировать, если при расчетах таких коэффициентов, как оборачиваемость, использовать средние месячные показатели по товарно-материальным запасам.

. Для того чтобы сделать свои фактические отчеты более привлекательными в глазах специалистов в области кредитования, предприятия могут использовать методы «украшения витрин». Например, перед отчетом 29.12 получить займ, продержать до 5.01 и погасить 5.01. В результате улучшатся коэффициенты покрытия и критические оценки ликвидности. Баланс станет более благополучным. Однако улучшение носит временный характер.

. Различная практика деятельности и бухгалтерского учета способна помешать сравнительному анализу. Оценка товарно-материальных запасов и методы начисления амортизации могут сказаться на показателях финансовых отчетов и, таким образом, нарушить сравнение показателей отдельных предприятий, использующих разные процедуры бухгалтерского учета. Кроме того, если одно предприятие арендует значительную часть своего производственного оборудования, то его активы могут быть ниже относительно объема продаж, поскольку арендуемые активы отражаются на забалансовых счетах. Поэтому аренда искусственно улучшит коэффициенты задолженности и коэффициенты оборачиваемости.

. Сложно говорить о том, является ли конкретный коэффициент «хорошим» или «плохим». Например, высокий коэффициент покрытия может указывать как на сильную позицию ликвидности, являясь хорошим признаком, так и на избыток наличного денежного капитала, являясь плохим признаком, поскольку избыточный наличный денежный капитал в банке не считается доходным активом. По аналогии с этим высокий коэффициент оборачиваемости основных средств может указывать на предприятие, эффективно использующее активы, или на предприятие, имеющее недостаточный оборотный капитал и просто не способное приобрести достаточно активов.

. У предприятия могут быть одни коэффициенты, которые выглядят «хорошими», и другие, которые выглядят «плохими», затрудняя оценку того, к чему относится предприятие, судя по его балансу, к сильным или слабым. В этом случае можно применять статистические методы для анализа чистого эффекта от использования некоторых коэффициентов. Многие банки используют статистические методы для анализа финансовых коэффициентов предприятий и на основе их анализа проводят классификацию предприятий по вероятности возникновения финансовых затруднений (дискриминантный анализ — методика Сбербанка).

Анализ коэффициентов полезен, однако следует помнить о перечисленных проблемах и необходимости делать поправки. Анализ коэффициентов, проведенный механически и непродуманно, просто опасен. Однако при условии его разумного и вдумчивого применения он способен дать глубокое понимание деятельности предприятия.

Заключение

Итак, информационное обеспечение финансового менеджмента является неотъемлемой частью финансового механизма предприятия, в которую, кроме него, входят: правовое обеспечение; финансовые рычаги; финансовые методы и нормативное обеспечение.

Система информационного обеспечения финансового менеджмента — это совокупность информационных ресурсов и способов их организации, необходимых и пригодных для реализации аналитических процедур, обеспечивающих финансовую сторону деятельности компании.

Важнейший источник финансовой информации о предприятии — это его баланс и отчет о прибылях и убытках. Чтение и анализ бухгалтерской отчетности корпорации входят в число основных функций финансового менеджера.

Ускорение научно-технического прогресса предъявляет все более высокие требования к информационному обеспечению органов управления. Эффективность этого вида деятельности, ставящего своей целью подготовку и обоснование управленческих решений, во многом предопределяет эффективность управления в целом. Начав со справочно-информационной работы, подразделения информирования руководящих работников перешли к серьезному анализу и обобщению информации, выработали методологию и технологию обработки информационных материалов. Сейчас эти подразделения выполняют функции квалифицированных консультантов, помогают руководителям сформировать новые варианты, обосновать или опровергнуть имеющиеся аргументы, осуществлять поиск различных решений.

Повышение эффективности использования информационных систем достигается путем сквозного построения и совместимости информационных систем, что позволяет устранить дублирование и обеспечить многократное использование информации, установить определенные интеграционные связи, повысить степень использования информации.

Информационное обеспечение предполагает: распространение информации, то есть представление пользователям информации, необходимой для решения управленческих, научно-производственных и других вопросов, возникающих в процессе деятельности; создание наиболее благоприятных условий для эффективного распространения информации.

Содержание каждой конкретной информации определяется потребностями управленческих звеньев и вырабатываемых управленческих решений. К информации предъявляются определенные требования:

краткость, четкость формулировок, своевременность поступления;

удовлетворение потребностей конкретных управляющих;

точность и достоверность, правильный отбор первичных сведений, оптимальность систематизации и непрерывность сбора и обработки сведений.

Глубокий и тщательный анализ является необходимой предпосылкой принятия управленческих решений. Без информации и ее анализа невозможно эффективное функционирование и развитие деятельности фирмы.Умение анализировать текущую финансово-хозяйственную деятельность предприятия входит в число основных требований, предъявляемых к финансовому менеджеру.

Анализ имущественного и финансового состояния может выполняться с различной степенью детализации в зависимости от имеющейся информации, степени владения методиками анализа, временного параметра, наличия технических средств для выполнения расчетов и т. п.

Список использованной литературы

.Балабанов И. Г. Финансовый анализ и планирование хозяйствующего субъекта. М.: Финансы и статистика, 2011.

.Гаврилова А.Н. Финансовый менеджмент: учебное пособие. М.: КНОРУС, 2012.

.Бондарчук Н.В., Грачева М.Е., Ионова А.Ф., Карпасова З.М., Селезнева Н.Н. Финансово-экономический анализ для целей налогового консультирования. М.: Издательский дом «Информбюро», 2011. — 304с.

.Борисов Р., Борисовский И. Взаимодействие коммерческой и финансовой служб компании. // Журнал «Финансовый директор», №4, 2011.

.Вершинин А.П. Электронный документ: правовая форма и доказательство в суде: Учебно-практическое пособие. -М.: Городец, 2012. -248 с.

.Гаджиев М.М., Козловский В.А., Козловская Э.А. Управление инновационным процессом на предприятии в условиях рыночной экономики. ДНЦ РАН. СПб.изд-во ЛПИ. 2011. -201с.

.Гринберг А.С. Информационный менеджмент: Учебное пособие для вузов / А. С. Гринберг, И. А. Король. — М. : ЮНИТИ-ДАНА, 2012.-415с.

.Гутгарц Р. Д. Документирование управленческой деятельности : курс лекций. — М., 2011. — 273 с.

.Дугельный А.П., Комаров В.Ф. Бюджетное управление предприятием: Учеб.-практ. пособие. 2-е изд. — М.: Дело, 2012. — 432 с.

.Информационные технологии управления: Учебное пособие для вузов / отв. ред. Г.А. Титоренко. — М.: ЮНИТИ-ДАНА, 2011. — 439с.

.Ковалева А.М., Лапуста М.Г., Скамай Л.Г. Финансы фирмы: Учебник. — 2-е изд., испр., допол. — М.: ИНФРА-М, 2012. — 493 с.

.Когденко В.Г. Экономический анализ: учебно-методический комплекс. Московский городской университет управления Правительства Москвы, 2011. — 40 с.

.Совершенствование государственного управления на основе его реорганизации и информатизации. Мировой опыт / отв. ред. И.В. Дрожжинова. — М.: Эко-Трид, 2012. — 264с.

.Степанова Е. Е. Информационное обеспечение управленческой деятельности: Учебное пособие / Е. Е. Степанова, Н. В. Хмелевская. — М.: ФОРУМ: ИНФРА-М, 2012.

.Сонис Р.Г. Некоторые вопросы оценки эффективности систем управления электронным документооборотом. Труды XIII Всероссийской научно-методической конференции «Телематика 2006» СПБ, 2011 — Том 1, с.134-135

.Финансовый менеджмент. Учебник для вузов / Н.Ф. Самсонов, Н.П. Баранникова, А.А. Володин и др.; Под ред. проф. Н.Ф. Самсонова. — М.: Финансы, ЮНИТИ, 2012. — 495 с.