Актуальность темы курсовой работы. В теории и практике экономического развития хозяйственных систем особенное значение имеют вопросы инвестиционной активности экономических субъектов, являющиеся существенным фактором экономической динамики.

В сегодняшней экономической ситуации уровень инвестиционной активности – один из наиболее точных признаков, характеризующих качество экономического роста и потенциал социального прогресса. Изменения, которые наблюдаются в инвестиционном комплексе, обуславливают актуальность изучения эффективности организации управления инвестиционной деятельностью.

Инвестиционная активность является главным фактором экономического развития, как в целом страны, так и отдельных регионов и предприятий. Адекватная и точная оценка данной категории позволяет получить информацию для принятия эффективных управленческих решений.

Теоретические аспекты инвестиций достаточно хорошо разработаны российскими исследователями. Этой теме посвящены труды таких авторов, как Н.В. Илюшин, Б.А. Колтынюк, И.В. Липсиц, М.А. Лимитовский, Б.А. Райзберг, В.В. Шеремет, В.Д. Шапиро и другие.

Актуальность темы, анализ инвестиционной активности предприятия, существующая степень ее научной разработанности, определили предмет, объект, цель и задачи курсовой работы.

Цель данной работы проанализировать инвестиционную активность предприятия.

Объект исследования – ООО « авенто!.

Предметом курсовой работы является — инвестиционная активность, ее анализ и оценка.

Достижение поставленной цели предполагает решение следующих задач:

1) Проанализировать понятие инвестиционной активности;

2) Рассмотреть методы оценки инвестиционной активности предприятия;

3) Представить организационно-экономическую характеристику ООО « авенто!;

4) Рассмотреть инвестиционную активность ООО « авенто!.

Методы исследования: аналитический метод, метод синтеза, системный подход, метод обобщений.

Цель и задачи работы определили ее структуру, которая состоит из введения, двух глав, заключения и списка использованной литературы.

Введение раскрывает актуальность, определяет объект, предмет, цель, задачи курсовой работы.

В первой главе рассматриваются теоретические аспекты анализа инвестиционной активности предприятия. В частности, раскрывается понятие инвестиционной активности, рассматриваются методы оценки инвестиционной активности предприятия.

МЕТОДИЧЕСКИЕ УКАЗАНИЯ ПО ВЫПОЛНЕНИЮ КУРСОВЫХ РАБОТ И ТЕМАТИКА ...

... по которому выполнено курсовое сочинение (в данном случае - кафедра менеджмента и маркетинга, курсовая работа по инвестиционному менеджменту), тема, фамилия, имя, отчество (инициалы) студента, выполнившего работу, группа ... имеются). Требования, предъявляемые к содержанию курсовой работы: 1. Во введении необходимо указать актуальность темы курсовой работы, ее теоретическое и практическое значение, ...

Во второй главе анализируется инвестиционная активность ООО « авенто!. Представлена организационно-экономическая характеристика ООО « авенто!, анализируется инвестиционная активность ООО « авенто!.

В заключении подводятся итоги исследования, формируются окончательные выводы по рассматриваемой теме.

Список литературы отражает все источники информации, использованные в исследовании.

ГЛАВА 1. Анализ инвестиционной активности предприятия: теоретические аспекты

1.1. Анализ категории «инвестиционная активность»

Эффективное функционирование компаний, предприятий и организаций в долгосрочной перспективе, обеспечение значительных темпов их развития и увеличения конкурентоспособности в существенной мере обусловливается уровнем их инвестиционной активности и диапазоном инвестиционной деятельности.

В расширенной интерпретации инвестиции это вложение капитала с целью дальнейшего его умножения. Источником прироста капитала и движущим мотивом осуществления инвестиций является получаемая от них прибыль. «Все инвестиции подразделяют на две основные группы: реальные (капиталообразующие) и финансовые. Реальные инвестиции — это в основном долгосрочные вложения средств (капитала) непосредственно в средства производства. Они представляют собой финансовые вложения в конкретный, как правило, долгосрочный проект и обычно связаны с приобретением реальных активов. При этом может быть использован как собственный так и заемный капитал, в том числе и банковский кредит. В таком случае банк также становится инвестором, осуществляющим реальное инвестирование. Финансовые или портфельные инвестиции — это вложение капитала в проекты, связанные с формированием портфеля ценных бумаг и других активов. В этом случае основной задачей инвестора является формирование и управление оптимальным инвестиционным портфелем, осуществляемое, как правило, посредством операции покупки и продажи ценных бумаг на фондовом рынке» [3, с. 65].

Понятие инвестиционной активности обладает некой двусмысленностью, так как однозначного определения данного понятия не существует. С целью обозначения сущностных характеристик анализируемой категории подвергнем рассмотрению ряд существующих дефиниций инвестиционной активности различных экономических систем.

Рассмотрим толкование его содержания с позиций различных авторов.

Е.А. Казакевич «определяет инвестиционную активность как совокупность собственных финансовых возможностей и возможностей привлечения внешних финансовых ресурсов. В сущности, устанавливается не инвестиционная активность, а потенциал как совокупность объективных возможностей для реализации инвестиционной деятельности» [24, с. 157].

Н.И. Климова полагает, что «инвестиционная активность – это степень интенсивности процессов инвестирования в рамках региона, учитывающая ресурсные и реализованные инвестиционные возможности региональной экономической системы». Однако данная трактовка содержит спорное понятие «степень интенсивности процессов инвестирования», которое нуждается в уточнениях, главным образом, с целью формирования в будующем системы показателей оценки региональной инвестиционной активности.

Государственное регулирование инвестиционно-строительной деятельности

... (убыточное) решение. Особенности государственного регулирования инвестиционно-строительной сферы Государственное регулирование инвестиционно-строительной сферы — это специфическая ... инвестиционных (финансовых) ресурсов на новые потребительские стоимости. Инвестиционно-строительная сфера представляет собой открытую систему, взаимодействующую со средой. Основные предпосылки успешной деятельности ...

Д.В. Соколов трактует инвестиционную активность как «объем, темпы роста и эффективность использования инвестиционных ресурсов. «В данном определении инвестиционная активность отражает не только динамику достигнутого объема инвестиций, их источников и результатов, но и их качество, определяемое, прежде всего, структурой» [7, с. 147].

Л.Г. Паштова интерпретирует инвестиционную активность как «динамику размера и структуры инвестиций». В данном определении автор больше всего обращает внимание на экономическую природу инвестиционной активности, однако имеют место определенные противоречия. Так, например, автор заявляет, что темпы обновления основного капитала и темпы накоплений не отражают инвестиционной активности, следовательно, она соотносит рассматриваемое понятие исключительно с динамикой размера и структуры непосредственно вложений денежных средств вне связи с их источниками и промежуточными и конечными результатами [13, с. 59].

Л.Н. Салимов считает, что «инвестиционная активность – это степень изменчивости инвестиционной деятельности. Инвестиционная активность – в данном контексте фактическая реализация имеющегося потенциала с учетом уровня инвестиционных рисков. Инвестиционный потенциал – это объективные предпосылки интенсификации инвестиционной деятельности» [5, 26].

Все проанализированные понятия дефиниции «инвестиционная активность» отражают не только интенсивность, но и эффективность инвестиционной деятельности. Они измеряются совокупностью различных показателей: объемами и темпами привлечения инвестиций, эффективностью их использования для достижения целей предприятия. Однако в рамках данной работы автор придерживается мнения Л.Н. Салимова, согласно которому «инвестиционная активность в широком смысле есть фактический результат сложного динамичного взаимодействия, с одной стороны – возможностей инвестирования, а с другой стороны – уровня вероятности достижения заданной конечной цели инвестиционной деятельности» [20, с. 143].

Ключевым словом в словосочетании «инвестиционная активность» является термин «активность», т.е. активная, энергичная деятельность, слово же «инвестиционная» определяет направление этой деятельности. Таким образом, инвестиционная активность с такой точки зрения является деятельностью, направленной на инвестирование.

Анализ категории «инвестиционная активность» позволяет заключить, что понятие «инвестиционная активность» является комплексной характеристикой инвестиций, как процесса происходящего в динамике и связанного с такими определениями — как инвестиционный климат, деловая практика, технические и правовые условия ведения инвестиционной деятельности. В своем узком значении «инвестиционная активность» это — способность предприятия к реинвестированию прибыли в размере, необходимом для осуществления расширенного воспроизводства, с учетом наличия для этого собственных средств и долгосрочных привлеченных активов с целью повышения его организационной устойчивости.

1.2. Методы оценки инвестиционной активности предприятия

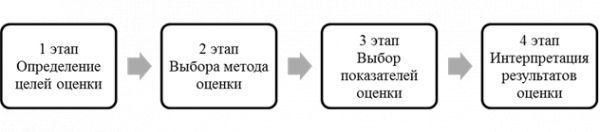

Алгоритм анализа инвестиционной активности предприятия проводится в следующей последовательности: определяются цели оценки; исходя из цели выбирается метод оценки инвестиционной активности; из соответствующей группы показателей выбираются показатели в соответствии с особенностью решаемых задач; проводится расчет выбранных показателей и интерпретация результатов оценки в соответствии с сформулированной целью. Алгоритм расчета оценки инвестиционной активности предприятия представлен на рисунке 1.

Оценка инвестиций предприятия

... сравнить величину требуемых инвестиций с прогнозируемыми доходами. Курсовая работа на тему «Оценка инвестиций предприятия» рассчитывалась на основе ... срок окупаемости инвестиционных проектов. 1.1 Расчет производственной мощности предприятия и объема ... инвестиций Прежде всего рассчитаем операционные издержки предприятия, то есть затраты, которые предприятие несет при осуществлении текущей деятельности. ...

Рис. 1 Алгоритм процесса анализа инвестиционной активности предприятия

Повышение инвестиционной активности предприятий в современных условиях развития экономики приобретает статус макроэкономической задачи. При этом на сегодняшний день отсутствует единая методика определения инвестиционной активности предприятия. Выбор метода оценки эффективности инвестиций в значительной мере зависит от целей инвестора, от особенностей рассматриваемых инвестиционных проектов и от условий их реализации.

В настоящее время широкое распространение получили [17, с. 70]:

1) статические методы обобщающей оценки инвестиций:

- ‰вЂЉРјРµС‚РѕРґ, основанный РЅР° расчёте СЃСЂРѕРєРѕРІ окупаемости инвестиций;

- ‰вЂЉРјРµС‚РѕРґ, основанный РЅР° определении РЅРѕСЂРјС‹ прибыли РЅР° капитал;

— К статическим методам инвестиционных расчетов относятся такие, которые применяются в случае краткосрочного характера инвестиционных проектов. Если инвестиционные затраты осуществляются в начале периода, результаты проекта определяются на конец периода.

Статические методы оценки экономической эффективности инвестиций относятся к простым методам, которые используются главным образом для грубой и быстрой оценки привлекательности проектов и рекомендуются для применения на ранних стадиях экспертизы инвестиционных проектов.

2) методы оценки эффективности инвестиций, основанные на дисконтировании:

- метод чистой приведённой стоимости (чистой дисконтированной стоимости, чистой текущей стоимости);

- метод внутренней нормы прибы л и;

- ЉРґРёСЃРєРѕРЅС‚ированный СЃСЂРѕРє окупаемости инвестиций;

- индекс доходности.

Но метод окупаемости инвестиций, во-первых, не учитывает доходы (поступления), которые получит фирма после завершения экономически оправданного срока окупаемости и другие возможные варианты, рассчитанные на более длительный срок окупаемости инвестиций и требующие больших капиталовложений; во-вторых, не учитывается фактор времени, т. е. временной аспект стоимости денег.

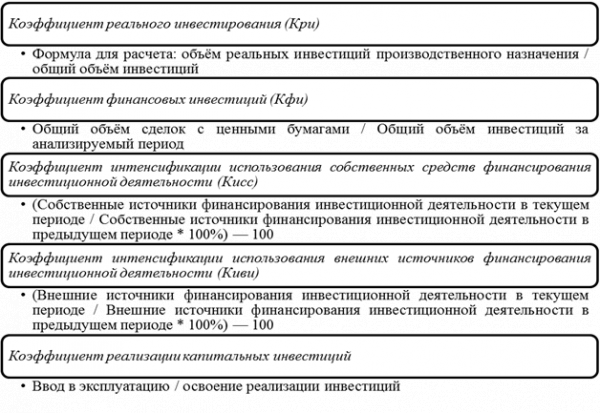

Для оценки инвестиционной активности предприятия в рамках данной курсовой работы целесообразно использовать методику «оценки инвестиционной активности предприятий посредством их группировки», предложенную Чараевой М.В [22, с. 110]. Данная методика «оценки инвестиционной активности предприятий посредством их группировки» является ёмкой с точки зрения возможности дать оценку инвестиционной активности предприятия, достаточно объёмной по охвату исходной финансовой информации и работающей на практике. Рассмотрим коэффициенты оценки инвестиционной активности предприятий (рис. 2)

Рис. 2 Расчёт коэффициентов оценки инвестиционной активности предприятия по методике Чараевой М.В [22, с. 110-117].

«Коэффициент реального инвестирования (Кри), показывает долю реальных инвестиций производственного назначения в общем объёме инвестиций. Чем выше доля реальных инвестиций, тем более динамично развитие предприятия, соответственно возрастают возможности предприятия в рамках производственного процесса и т.д.

Коэффициент финансовых инвестиций (Кфи), чем выше данный коэффициент, тем более активно предприятие позиционирует себя на фондовом рынке, что также отражает уровень деловой активности предприятия.

Коэффициент интенсификации использования собственных средств финансирования инвестиционной деятельности (Кисс), Характеризует увеличение собственных источников финансирования инвестиционной деятельности в текущем периоде по сравнению с предыдущим, что отражает возможности и намерения руководства предприятия в будущем сохранять за собой право управления и собственности на объекты инвестирования.

Коэффициент интенсификации использования внешних источников финансирования инвестиционной деятельности (Киви), Характеризует увеличение заёмных и привлечённых источников финансирования инвестиционной деятельности, что отражает либо недостаток собственных инвестиционных ресурсов для решения инвестиционных задач, либо желание ускорить инвестиционные процессы за счёт привлечения дополнительного капитала. В этом направлении важно не потерять финансовую устойчивость, контроль за объектами инвестирования и обеспечивать эффект финансового рычага.

Коэффициент реализации капитальных инвестиций, характеризует степень завершённости капитальных вложений и ввод их в эксплуатацию» [22, с. 110-117].

ГЛАВА 2. Анализ инвестиционной активности ООО « авенто!

2.1. Организационно-экономическая характеристика ООО « авенто!

Общество с ограниченной ответственностью ООО « авенто! — результат стратегического партнерства ЗАО «Пересвет-Инвест» и ОАО «Волгоградский завод ЖБИ №1». Целью этого партнерства является создание крупнейшего регионального застройщика жилой недвижимости. В задачи компании входит возобновление масштабного строительства в Волгограде доступного, комфортного и современного жилья на базе технологий индустриального домостроения, а также дальнейшее совершенствование технологической базы, созданной на Волгоградском заводе «ЖБИ № 1».

Общество с ограниченной ответственностью ООО « авенто! (ООО « авенто!) создано 19 сентября 2012 года и действует в соответствии с Гражданским кодексом Российской Федерации и Федеральным законом «Об обществах с ограниченной ответственностью» и иными правовыми актами. Юридический адрес ООО « авенто!: 400075, г. Волгоград, ул. 51-й Гвардейской дивизии, 1 «Б». Входит в группу компаний «Пересвет-Юг».

Основной целью деятельности ООО « авенто! является извлечение прибыли.

Основной вид экономической деятельности: монтаж зданий и сооружений из сборных

Дополнительными видами экономической деятельности являются:

- покупка и продажа собственных нежилых зданий и помещений;

- производство общестроительных работ по возведению зданий;

- инженерные изыскания для строительства.

Общество вправе осуществлять любые виды деятельности, не запрещенные законом, в том числе:

- монтаж зданий и сооружений из сборных конструкций;

- производство товарного бетона;

- производство бетонных и железобетонных работ;

- производство изделий из бетона, гипса, цемента;

- жилищное строительство, крупнопанельное домостроение, а также иные виды строительства, результатом которых является ввод объектов в эксплуатацию;

- коттеджное строительство, дизайн интерьеров;

- реализация жилых (нежилых) помещений и иных объектов недвижимого имущества физическим и юридическим лицам;

- долевое участие в строительстве объектов недвижимого имущества жилого (нежилого) значения;

- сдача имущества в аренду;

- работы по устройству наружных инженерных сетей;

- производство сборного железобетона, товарного бетона, раствора, арматуры, керамзитового гравия и других видов материалов и конструкций;

- инвестиционное, научно-техническое, снабженческо-бытовое, экономическое, внешнеэкономическое и правовое обеспечение деятельности предприятий Компании;

- изучение конъюнктуры рынка и услуг, проведение исследовательских, социологических и иных работ;

- организация производств, банковских, инвестиционных, финансовых, страховых и других предприятий, служащих задачам и интересам Компании;

- организация рекламно-издательской деятельности, проведение выставок, выставок- продаж, аукционов и т.д.;

- посредническая, консультационная, маркетинговая деятельность, другие виды деятельности, в том числе внешнеэкономическая, осуществление экспортно-импортных операций, выполнение работ и оказание услуг на договорной основе;

- выполнение функций заказчика;

- разработка тендерной документации для подрядных торгов;

- строительство и эксплуатация объектов гостиничного комплекса и жилищно- коммунального хозяйства;

- оказание автотранспортных услуг;

- деятельность автомобильного грузового транспорта;

- оптовая и розничная торговля продукцией производственно-технического назначения, товаров народного потребления, в том числе путем создания сети торговых баз, магазинов, коммерческих центров;

- риэлтерская деятельность;

- выполнение проектных, изыскательских, художественно-декоративных и научно внедренческих работ;

- переработка сырья и полуфабрикатов;

- издательская деятельность;

- эксплуатация горных производств и объектов;

- инвестирование в строительство жилых и нежилых помещений, руководство

- инвестиционно — строительными проектами и программами;

- операции с жилыми и нежилыми помещениями на первичном рынке;

- деятельность (в том числе посредническая) при совершении сделок купли-продажи, дарения, обмена, мены жилых и нежилых помещений, по расселению коммунальных квартир;

- управление недвижимым имуществом по договору с собственником этого имущества;

- проектирование и строительство зданий и сооружений;

- отселение жителей из домов, подлежащих реконструкции;

- деятельность (в том числе посредническая) по сдаче в аренду жилых помещений;

- деятельность (в том числе посредническая) по сдаче в аренду нежилых помещений, находящихся в собственности как юридических, так и физических лиц;

- деятельность (в том числе посредническая) по сдаче в аренду земельных участков, находящихся в собственности как юридических, так и физических лиц;

- деятельность по заключению договоров ренты и договоров пожизненного содержания с иждивением, предусматривающих отчуждение недвижимого имущества;

- деятельность (в том числе посредническая) по купле-продаже, дарению, аренде земельным участков, находящихся в собственности, как юридических лиц, так и физических лиц;

- оказание услуг по оценке стоимости жилых и нежилых помещений;

- организация работ по сбору технико-экономической информации для подготовки и реализации инвестиционно — строительных проектов, программ и концепций;

— осуществление других видов деятельности, не запрещенных законом и не противоречащих действующему законодательству Российской Федерации. услуги — это чрезвычайно широкий вид деятельности, к которому относится непосредственно строительство, производство, проектирование, согласование работы с официальными инстанциями, реконструкция объектов и многое другое.

Уставный капитал ООО « авенто! по состоянию на 9 сентября 2016 года составляет 20 500 (Двадцать тысяч пятьсот рублей) рублей.

Органами управления являются:

- Общее собрание участников,

- Генеральный директор.

ООО « авенто! является производственно-строительной компанией.

Рассмотрим основные финансовые результаты деятельности ООО « авенто! в течение анализируемого периода 2012-2014гг. Данные представим в таблице 2.2.

Основные финансовые результаты деятельности ООО « авенто! в 2012-2014 гг.

|

Показатель |

Значение показателя, тыс. руб. |

Изменение показателя |

|||

|

31.12.2012 |

31.12. 13 |

31.12.14 |

тыс. руб. (гр 4- гр.3) |

± % ((4-3) : 3) |

|

|

1. Выручка |

1 740 |

597137 |

2006074 |

1408937 |

+2,35 раза |

|

2. Расходы по обычным видам деятельности |

444 |

382 589 |

1288868 |

906279 |

+ 2,36 раза |

|

3. Прибыль (убыток) от продаж |

1 296 |

214 548 |

717206 |

502658 |

+ 2,34 раза |

|

4. Прочие доходы и расходы, кроме процентов к уплате |

-91 |

-144 976 |

— 176703 |

— 31727 |

|

|

5. Прибыль до уплаты процентов и налогов |

1 205 |

69 572 |

553020 |

484722 |

+7,1 раза |

|

6. Чистая прибыль (убыток) |

500 |

45 648 |

498804 |

453156 |

+ 9,9 раза |

|

Изменение за период нераспределенной прибыли (непокрытого убытка) данным бухгалтерского баланса (измен. стр. 1370) |

х |

37 452 |

536756 |

х |

х |

Как видно из таблицы 2.2 за год организация получила прибыль от продаж в размере 717 206 тыс. руб., что составляет 35,8% от выручки. По сравнению с аналогичным периодом прошлого года прибыль от продаж выросла на 213 252 тыс. руб., или в 165,5 раза.

По сравнению с прошлым периодом, в текущем периоде выросла как выручка, так и расходы по обычным видам деятельности (на 1 408 937 и 906 279 тыс. руб. соответственно).

Причем в процентном отношении изменение расходов (+71%) не намного опережает изменение выручки (+69%).

Наблюдается существенный рост чистой прибыли предприятия в 9,9 раз по сравнению с аналогичным периодом 2013 года.

2.2. Оценка инвестиционной активности ООО « авенто!

Анализируя баланс ООО « авенто! в первую очередь сделать следующие выводы:

Во-первых, наблюдается рост по строке бухгалтерского баланса 1150 «Основные средства»: 31.12.2012 г. – 39 432 тыс.руб., 31.12.2013 г. – 261 131 тыс.руб., 31.12.2014 г. – 289 513 тыс.руб.

Во-вторых, наблюдается рост по строке бухгалтерского баланса 1170 «Финансовые вложения»: 31.12.2012 г. – 51 тыс.руб., 31.12.2013 г. – 53 тыс.руб., 31.12.2014 г. – 154 тыс.руб.

Увеличение внеоборотных и оборотных активов говорит о наращивании производственной мощи и увеличении инвестиций. Данные факторы в целом считаются позитивными, ведь такие показатели в среднесрочной перспективе должны дать неплохой доход. Результатом становится большой объем производства, на результаты деятельности которого есть существенный спрос. Такая ситуация возможна при большом заказе в долгосрочной перспективе.

Объем реальных инвестиций производственного назначения за 2012 год составил 31 681 тыс.руб., за 2013 г. — 155 725 тыс.руб., а за 2014 г. — 41 965 тыс.руб., объем сделок с ценными бумагами за 2013 г. составил 2 тыс.руб., а за 2014 г. — 28 тыс.руб. В 2012 году сделки с ценными бумагами у предприятия отсутствовали.

В качестве источника инвестиций выступали накопленные амортизационные отчисления и прибыль, а также внешние источники финансирования инвестиционной деятельности.

Показатели для расчета коэффициентов по методике М.В. Чапраевой занесем в таблицу 2.3

Таблица 2.3

Показатели деятельности ООО « авенто!

за 2012-2014 гг.

|

Наименование показателя / Период |

2012 г. |

2013 г. |

2014 г. |

|

Объем реальных инвестиций производственного назначения, тыс. руб. |

155725 |

41965 |

|

|

Общий объем инвестиций, тыс. руб. |

39432 |

221699 |

67814 |

|

Общий объем сделок с ценными бумагами, тыс. руб. |

0 |

2 |

28 |

|

Общий объем инвестиций за анализируемый период, тыс. руб. |

39432 |

261131 |

289513 |

|

Собственные источники финансирования инвестиционной деятельности в текущем периоде, тыс. руб. |

39432 |

235802 |

69513 |

|

Собственные источники финансирования инвестиционной деятельности в предыдущем периоде, тыс. руб. |

0 |

39432 |

235802 |

|

Внешние источники финансирования инвестиционной деятельности в текущем периоде, тыс. руб. |

12813 |

20185 |

3913 |

|

Внешние источники финансирования инвестиционной деятельности в предыдущем периоде, тыс. руб. |

0 |

12813 |

20185 |

|

Ввод в эксплуатацию, тыс. руб. |

30342 |

202101 |

61814 |

|

Освоение реализации инвестиций, тыс. руб. |

39432 |

221699 |

67814 |

Рассчитаем коэффициенты оценки инвестиционной активности предприятия согласно предложенной методике, опираясь на данные представленные в таблице 2.3, результаты занесем в таблицу 2.4

Таблица 2.4

Коэффициенты инвестиционной активности ООО « авенто! за 2012-2014 гг.

|

№ п/п |

Наименование коэффициента / Период |

Значение коэффициентов |

||

|

2012 г. |

2013 г. |

2014 г. |

||

|

1 |

Коэффициент реального инвестирования (Кри), ед. |

0,80 |

0,70 |

0,62 |

|

2 |

Коэффициент финансовых инвестиций (Кфи), ед. |

0 |

0,00001 |

0,0004 |

|

№ п/п |

Наименование коэффициента / Период |

Значение коэффициентов |

||||||

|

3 |

Коэффициент интенсификации использования собственных средств финансирования инвестиционной деятельности (Кисс), % |

#ДЕЛ/0! |

498,00 |

-71 |

||||

|

4 |

Коэффициент интенсификации использования внешних источников финансирования инвестиционной деятельности (Киви), % |

#ДЕЛ/0! |

58 |

-81 |

Коэффициент реализации капитальных инвестиций, ед. |

0,77 |

0,91 |

0,91 |

Далее интерпретируем полученные данные, приводим полученные результаты со значением интервала, определяем соответствующую цену интервала. Суммируем цены соответствующих интервалов и получаем общее количество баллов, в соответствии с которыми предприятие можно отнести к той или иной группе для оценки инвестиционной активности.

Таблица 2.5

Коэффициенты оценки инвестиционной активности предприятий

|

№ п/п |

Показатель |

Значение интервала |

|||

|

1 |

2 |

3 |

4 |

||

|

1 |

Коэффициент реального инвестирования (Кри), ед. |

> 0,5 |

0,5 — 0,3 |

0,3 — 0,1 |

< 0,1 |

|

2 |

Коэффициент финансовых инвестиций (Кфи), ед. |

> 0,4 |

0,4 — 0,2 |

0,2 — 0,05 |

< 0,05 |

|

3 |

Коэффициент интенсификации использования собственных средств финансирования инвестиционной деятельности (Кисс), % |

> 40% |

20-40% |

5 — 20% |

< 5% |

|

4 |

Коэффициент интенсификации использования внешних источников финансирования инвестиционной деятельности (Киви), % |

10 — 40% |

40 — 50% |

50 — 60% |

> 60%; < 10% |

|

5 |

Коэффициент реализации капитальных инвестиций, ед. |

> 0,7 |

0,7 — 0,5 |

0,5 — 0,2 |

< 0,2 |

|

6 |

Цена интервала |

5 |

4 |

2 |

0 |

Исходя из полученных результатов, к.э.н. Чараевой М.В. предложена следующая система распределения предприятий [22, с. 115]:

1. Группа 1 (20 — 30 баллов).

Предприятие активно занимается инвестированием средств как в реальные объекты инвестиционной деятельности, так и в инструменты фондового рынка. При этом финансовая независимость предприятия также высока, т.к. собственных средств достаточно для интесивной инвестиционной деятельности и привлечение заемных ресурсов происходит только для использования эффекта финансового рычага. Ввод в эксплуатацию объектов капитального строительства соответсует рекомедуемым значениям для пердприятий 1 группы. Инвестиционная активность на таком предприятии высокая.

2. Группа 2 (15 — 20 балов).

Предприятие осуществляет реальные инвестиции, время от времени используя возможности фондового рынка. Предприятие финансово устойчиво, однако потребность в заемных средствах растет. Ввод в эксплуатацию оьъектов капитального строительства целесообразно интесифицировать за счет целевого использования выделяемых средств. А случае если предприятие будет продолжать двигаться по такому пути, сть вариант, что оно перейдет в группу 3.

3. Группа 3 (5 — 15 баллов).

Предприятие осуществляет реальные инвестиции только по мере необходимости, о широкоформатном переворужении или капитальном стоительстве речь не идет, соотвтственно, и выделение собственных средств на инвестиционную деятельность носит реактивную форму (по мере необходимости).

4. Группа 4 (0 — 5 баллов).

Предприятие практически не занимается инвестиционнлй деятельностью. Инвестиции ограничиваются поддержанием функционирования производственной деятельности предприятия за счет собственных средств, интесификации которых не наблюдается, и в некоторых случаях за счет привлечения заемных средств.

Предприятий, относящихся к группе 1 в настоящее время в России крайне мало. Основная масса сосредоточена в группах 2 и 3.

Данная методика оценки инвестиционной активности предприятий посредством их группировки, разработанная к.э.н. Чараевой М.В., является емкой с точки зрения возможности дать оценку инвестицинной активности предприятия, достаточно объемной по охвату исходной финансовой инофрмации и работающей на практике.

Таблица 2.6

Значение финансовых показателей

|

№ п/п |

Наименование коэффициента / Период |

Цена интервала коэффициента |

||||||

|

2012 г. |

2013 г. |

2014 г. |

||||||

|

1 |

Коэффициент реального инвестирования (Кри), ед. |

5 |

5 |

5 |

Коэффициент финансовых инвестиций (Кфи), ед. |

0 |

0 |

0 |

|

3 |

Коэффициент интенсификации использования собственных средств финансирования инвестиционной деятельности (Кисс), % |

0 |

5 |

0 |

||||

|

4 |

Коэффициент интенсификации использования внешних источников финансирования инвестиционной деятельности (Киви), % |

0 |

2 |

0 |

||||

|

5 |

Коэффициент реализации капитальных инвестиций, ед. |

5 |

5 |

5 |

||||

|

ИТОГО: |

10 |

17 |

10 |

|||||

Исходя из полученных результатов (таблица 2.6) делаем вывод, что наиболее инвестиционно активным для ООО « авенто! был 2013 год (17 баллов).

В этом году предприятие можно отнести ко второй группе ранжировнаия по инвестицонной активности. В 2012 и 2014 гг. предприятие попадает в третью группу — с меньшей инвестиционной активностью.

Коэфиициент реального инвестрования в 2013 — 2014 гг. принимает максимально возможное значение. Коэффициент финансовых инвестиций в анализируемых периодах либо равен нулю, либо его значение близко к нулю. Наиболее активно собственные средства использовались в 2013 году, в 2013 года также использовались внешние источники финасирования инвестиций. В 2014 году наблюдается снижение темпов инвестиционной активности, за счет снижения интенсификацции использования собственных и внешних источников финансирования. Реализация капитальных вложений ООО « авенто! находится на высом уровне (0,77 — 0,91 ед.).

ЗАКЛЮЧЕНИЕ

Анализ категории «инвестиционная активность» позволяет заключить, что понятие «инвестиционная активность» является комплексной характеристикой инвестиций, как процесса происходящего в динамике и связанного с такими определениями — как инвестиционный климат, деловая практика, технические и правовые условия ведения инвестиционной деятельности. В своем узком значении «инвестиционная активность» это — способность предприятия к реинвестированию прибыли в размере, необходимом для осуществления расширенного воспроизводства, с учетом наличия для этого собственных средств и долгосрочных привлеченных активов с целью повышения его организационной устойчивости.

Для оценки инвестиционной активности предприятия в рамках данной курсовой работы использовалась методика «оценки инвестиционной активности предприятий посредством их группировки», предложенная Чараевой М.В.

В заключении работы важно отметить, что разработанная М.В. Чараевой методика оценки инвестиционной активности предприятия посредством группировки позволяет достоверно и экономически обоснованно определить уровень инвестиционной активности предприятяия и соответствующее влияние различных показателей на данный процесс.

ООО « авенто! относится к предприятиям 2-3 групп инвестиционной активности. Хорошая команда менеджеров или помощь профессиональной консалтинговой фирмы может перевести предприятие из группы 3 в 2, а отсутствие таковых — из 2 в 3.

Предприятия 2-3 групп инвестиционной активности финансово устойчивы, однако потребность в заемных средствах растет. Предприятие осуществляет инвестиции только по мере необходимости, о широкомасштабном перевооружении предприятия или капитальном строительстве речь не идет, соответственно, и выделение собственных средств на инвестиционную деятельность носит реактивную форму (т.е. как реакция на необоходимость потратить денежные средства на замену вышедшего из строя оборудования. Интелектуальные технологии не используются в нужном объеме.

Список литературы

1. Антипин А.И. Инвестиционный анализ в строительстве. Академия — Москва, 2008. 240 c.

2. Аукуционек С.П. Инвестиционное поведение предприятий в 2013-2014 гг// Российский экономический барометр. 2014. № 3 (55).

С. 3-10.

3. Герасименко Г.П., Маркарьян С.Э., Маркарьян Э.А. и др. Управленческий, финансовый и инвестиционный анализ. Практикум; Ростов-на-Дону: МарТ; Издание 3-е, перераб. и доп. Москва, 2011. 160 c.

4. Гуськова Д.Н., Краковская И.Н., Слушкина Ю.Ю., Маколов В.Н. Инвестиционный менеджмент; КноРус. Москва, 2014. 440 c.

5. Игонина Л.Л. Инвестиции: Учеб. пособие. М.: Юристъ, 2012. 480 с.

6. Казакова Н.А. Управленческий анализ. Комплексный анализ и диагностика предпринимательской деятельности. Инфра-М — , 2013. — 272 c.

7. Кинякин С.Н. Производственная активность как составляющая деловой активности компании// Интеллектуальный потенциал XXI века: ступени познания. 2013. № 18. С. 147-150.

8. Киселева О.В., Макеева Ф.С. Инвестиционный анализ; КноРус — Москва, 2010. 208 c.

9. Ковалев В.В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности. М.: Финансы и статистика. — Издание 2-е, перераб. и доп. Москва, 2012. 512 c.

10. Колмыкова Т.С. Инвестиционный анализ. Инфра-М, 2011. 208 c.

11. Корчагин Ю.А., Маличенко И. П. Инвестиции и инвестиционный анализ. Феникс — Москва, 2010. 608 c.

12. Кравченко Н.А. Инвестиционный анализ. Дело — Москва, 2013. 264c.

13. Кухаренко С.И. Управление инвестиционными финансовыми потоками предприятия в процессе его развития// Заметки ученого. 2015. Т. 1. № 1-1 (1).

С. 59-63.

14. Лахметкина Н.И. Инвестиционная стратегия предприятия : учеб. пособие / Н. И. Лахметкина. – 6-е изд., стер. – М. : КНОРУС, 2012. 230 с.

15. Лимитовский М.А. Инвестиционные проекты и реальные опционы на развивающихся рынках : учеб.-практ. пособие. – 5-е изд., перераб. и доп. – М. : Юрайт, 2011. 486 с.

16. Маховикова Г.А., Кантор, В.Е. Инвестиционный процесс на предприятии. СПб: Питер — Москва, 2013. 176 c.

17. Мыльник В.В. Инвестиционный менеджмент. Академический Проект, Деловая книга — Москва, 2013. 272 c.

18. Нешитой А.С. Инвестиции: Учебник. 6-е изд., перераб. и испр. М.: Издательско-торговая корпорация «Дашков и К0», 2010. 372 с.

19. Серов В.М. Инвестиционный менеджмент. М.: Инфра-М — Москва, 2013. 272 c.

20. Теплова Т. В. Инвестиции : учеб. для бакалавров. М. : Юрайт, 2012. 724 с.

21. Хазанович Э.С. Инвестиции: Учеб. пособие. М.: КноРус, 2011. 320 с.

22. Чараева М.В. Разработка и апробация методики оценки инвестиционной активности предприятий// Финансовые исследования. 2010. № 29. С. 110-117.

23. Шикина С.А., Плужников В.Г. Инвестиционная активность предприятия и этапы его жизненного цикла. Показатель естественного уровня инвестиционной активности бизнеса как инструмент количественной оценки инвестиционной активности предприятия// Российское предпринимательство. 2010. № 5-2. С. 106-112.

24. Штангрет Т.В., Василенко К.В. Инвестиционная активность предприятия как фактор экономического роста // Успехи современного естествознания. 2012. № 4. С. 157-158.

25. Янковский К.П. Инвестиции: Учебное пособие. СПб.: Питер, 2010 г. 368 с.