В рыночных условиях хозяйствования оценка целесообразности инвестиций приобретает важное значение для всех субъектов предпринимательской деятельности.

Эффективность инвестиционного процесса связана с оценкой и выбором наиболее привлекательных инвестиционных проектов из ряда альтернативных, которые обеспечивали бы в будущем максимальную прибыль.

В реальных условиях хозяйствования инвестору приходится решать множество вопросов инвестиционного характера связанных, например, с разделом ограниченных инвестиционных ресурсов, оценкой инвестиционных проектов, как с одинаковым, так и разным сроком реализации. Все большее значение в наше время приобретает инвестиционный рынок, где уже есть в наличии множество инвестиционных проектов и количество их безостановочно растет. Все предстают перед инвестором как коммерческие предложения, которые он должен рассмотреть и принять решение относительно выбора и финансирования наиболее привлекательных проектов. финансирование инвестиционный прибыльность рентабельность

Вопрос о привлечении инвестиций в экономику стоит достаточно остро, т.к. они напрямую связаны с темпами экономического роста.

Решающим условием развития предприятия в соответствии с принятой экономической стратегией является инвестирование необходимого объёма средств в разработанные проекты.

Экономический рост и инвестиции взаимосвязаны между собой и взаимообусловлены, инвестиции создают материальную основу для поступательного развития предприятия, результаты которого, в свою очередь, являются источником средств для новых капитальных вложений. Актуальность темы курсовой работы заключается в то, что инвестирование — основная форма практического осуществления экономической стратегии предприятия и его развития, а, следовательно, и развития всей экономики страны. Без прироста активов или обновления их состава коммерческие организации не могут успешно развиваться в долгосрочном периоде. Инвестиционная политика предприятия является важнейшей составной частью его общей стратегии развития.

Целью курсовой работы является изучение инвестиционной деятельности предприятий. Для достижения поставленной цели необходимо решить следующие задачи:

- Раскрыть сущность, субъекты, объекты инвестиционной деятельности.

- Охарактеризовать виды инвестиций и инвесторов.

- Обосновать экономическое содержание инвестиций.

- Провести оценку инвестиционного проекта

Предмет исследования — оценка рисков и финансовой состоятельности инвестиционного проекта.

Управление инвестиционным проектом развития предприятия

... разработки инвестиционных проектов, характеристику управления предлагаемым инвестиционным проектом и оценку эффективности предлагаемых вариантов инвестиционного проекта развития предприятия . 1.1 Понятие инвестиционной деятельности предприятия Производственная и коммерческая деятельность предприятий и корпораций связана с объемами и формами осуществляемых инвестиций. Термин инвестиции ...

Объектом исследования является предприятие ООО «Спецодеждаоптторг».

1. Теоретические основы финансирования инвестиционных проектов на предприятии

1 Сущность и содержание источников финансирования инвестиционных проектов

Предприятия (фирмы) постоянно сталкиваются с необходимостью инвестиций, т.е. с вложением финансовых средств (внутренних и внешних) в различные программы и отдельные мероприятия (проекты) с целью организации новых, поддержания и развития действующих производств (производственных мощностей), технической подготовки производства, получения прибыли и других конечных результатов, например природоохранных, социальных и др.

По экономическому определению инвестиции — расходы на создание, расширение или реконструкцию и техническое перевооружение основного и оборотного капитала [6, 372].

Это целевые банковские вклады, ценные бумаги, финансовые вложения в технологии, машины и оборудование, лицензии, имущественные права, интеллектуальные ценности.

Одни вложения капитала будут влиять только на составляющие расходов, например на затраты, ведущие к снижению издержек, другие — как на доходы, так и на расходы. Прогнозирование влияния инвестиций на статьи доходов и расходов — сравнительно трудоемкая задача, так как сложно оценить объемы их приращения или наоборот, снижения. Инвестиции в производственные мощности для выпуска новой продукции (товаров, услуг) могут потребовать увеличения оборотного капитала (количества сырья, незавершенного производства, готовых товаров на складе).

Инвестиции различаются по объемам производства (масштабам проекта, производству продукции, работ, услуг), направленности (производственные, социальные и др.), характеру и содержанию периода (этапов) осуществления проектов (на весь период или только отдельные этапы), формам собственности (государственные или частные), характеру и степени участия государства (кредиты, пакет акций, налоговые льготы, гарантии и др.), окупаемости средств, эффективности конечных результатов и другим признакам [6, 211].

Все инвестиции подразделяют на две основные группы: реальные (капиталообразующие) и портфельные.

Реальные инвестиции — это в основном долгосрочные вложения средств (капитала) непосредственно в средства производства и предметы потребления. Они представляют собой финансовые вложения в конкретный, как правило, долгосрочный проект и обычно связаны с приобретением реальных активов. При этом может быть использован и заемный капитал, в том числе и банковский кредит. В таком случае банк также становится инвестором, осуществляющим реальное инвестирование.

Портфельные инвестиции — это вложение капитала в проекты, связанные, например, с формированием портфеля и приобретением ценных бумаг и других активов. В данном случае основной задачей инвестора является формирование и управление оптимальным инвестиционным портфелем, осуществляемое, как правило, посредством операции покупки и продажи ценных бумаг на фондовом рынке.

Реальные инвестиции иногда называют прямыми, так как они непосредственно участвуют в производственном процессе, например, вложение средств в здания, оборудование, товарно-материальные запасы и т.д. Согласно американской методологии, к прямым относятся инвестиции, формирующие более четверти капитала фирмы.

Закон стоимости — основной закон товарного производства, его функции

... подход к экономической теории. Он также доказал, что для познания законов товарного производства, надо анализировать условия материальной жизни общества, условия производства материальных благ. Центральной категорией теории товарного производства и теории стоимости, как ...

Государственные инвестиции осуществляются за счет бюджетных (налоги, займы, государственные доходы) и других ассигнований;

— Частные — за счет собственных средств предпринимателя или другого физического лица, полученных им кредитов. Частные инвестиции могут осуществлять и акционерные, страховые компании, коммерческие банки, различные инвестиционные и другие фонды.

Вложения в финансовое имущество, приобретение прав на участие в делах других фирм, например приобретение их акций, других ценных бумаг, а также долговых прав» называют финансовыми инвестициями.

Различают также и интеллектуальные нематериальные инвестиции — это затраты на покупку патентов, лицензии, ноу-хау, подготовку и переподготовку персонала, вложения в научно- исследовательские и опытно- конструкторские разработки, рекламу и др.

Кроме того, различают начальные инвестиции, или нетто инвестиции, осуществляемые на основании проекта или при покупке предприятия (фирмы).

Вместе с реинвестициями они образуют брутто инвестиции.

Реинвестиции — это вновь освободившиеся инвестиционные ресурсы, используемые на приобретение или изготовление новых средств производства и другие цели. Такие инвестиции могут быть направлены на замену имеющихся объектов новыми, рационализацию и модернизацию технологического оборудования или процессов. Изменение объемов выпуска (производства), диверсификацию, связанную с изменением номенклатуры; созданием новых видов продукции и организацией новых рынков сбыта, на обеспечение выживания предприятия (фирмы) в перспективе. [7, 134]

Суммы новых инвестиций, увеличивающих размер основного капитала и направляемых на его модернизацию (возмещение) (средств, направляемых на возмещение износа основного капитала), составляют валовые инвестиции.

Затраты, независимо от источника их финансирования, направленные на возмещение потребленных средств, расширение и техническое перевооружение мощностей действующих предприятий, а также приобретение основных фондов производственного и непроизводственного назначения — долгосрочные инвестиции.

В практике планирования и учета долгосрочные инвестиции могут группироваться по следующим признакам:

- по уровню централизации источников финансирования: централизованные (средства государственного бюджета), нецентрализованные (собственные средства предприятия, заемные и привлеченные финансовые ресурсы и др.);

- по технологической структуре (составу работ и затрат): на строительные и монтажные работы, приобретение всех видов оборудования, инструмента и инвентаря, прочие капитальные работы и затраты;

- по характеру воспроизводства основных фондов: новое строительство, расширение, реконструкция, техническое перевооружение;

- по способу выполнения работ: подрядным и хозяйственным способом;

- по назначению: производственного и непроизводственного назначения [7, 125].

Начальный этан оценки эффективности инвестиций включает, как правило, составление альтернатив и обеспечение их сопоставимости (сравнимости), прежде всего по временным рамкам и уровню риска.

Альтернативные (допускающие одну из двух или нескольких возможностей) инвестиции могут быть независимыми, для которых порождаемые ими денежные потоки не перекрываются (финансирование одной из них, но изменит денежные потоки от другой), и зависимыми, когда порождаемые ими денежные потоки взаимозависят.

В течение долгого времени главнейшую роль выполняли государственные инвестиции. Мировая практика показывает, что в рыночной экономике частный сектор является ведущим инвестором. Постепенно набирают силу финансово-кредитные институты, которые концентрируют основную часть сбережений населения.

В итоге всего сказанного можно сделать вывод о том, что существует огромное количество видов инвестиций и инвесторов, и при наличии средств для вложения каждый инвестор сам должен выбрать подходящий для себя вариант.

1.2 Методы оценки и выбор оптимальных источников

Формы и методы финансирования инвестиционных проектов не отличаются разнообразием: в этих целях могут быть использованы: либо собственный капитал, либо банковский кредит, либо лизинг.

Каждая из используемых форм финансирования обладает определенными достоинствами и недостатками. Поэтому в любом инвестиционном проекте должна быть проведена тщательная оценка последствий инвестирования различных альтернативных схем и форм финансирования.

Используемая финансовая схема должна:

- обеспечить необходимый для планомерного выполнения проекта объема инвестиций;

- действовать в направлении оптимизации структуры инвестиций и налоговых платежей;

- обеспечивать снижение капитальных затрат и риска проекта;

- обеспечивать баланс между объемом привлеченных финансовых ресурсов и величиной получаемой прибыли.

Поскольку собственных средств недостаточно, финансирование будет осуществляться через привлечение банковского кредита.

2.1 Краткая справка

ООО «Спецодеждаоптторг», далее Компания, была создана в 1992 году. Физический и юридический адрес: Вологда, ул. Маршала Конева, 10. Юридический статус в настоящее время — Общество с ограниченной ответственностью. Глава Компании — Генеральный директор.

В настоящее время основная деятельность Компании сосредоточена в области оптовой и розничной продажи спецодежды, одежды для отдыха, бытовой химии и сопутствующих товаров. С августа 2012 года начало действовать собственное производство по пошиву спецодежды.

Финансово-экономические показатели хозяйственной деятельности Компании за 2011-2013 год представлены в таблице 1.

Таблица 1. Финансово-экономические показатели хозяйственной деятельности за 2011-2013 г., руб.

|

Наименование показателей |

2013 г. |

2012 г. |

2011 г. |

Абсолютные изменения |

Относительные изменения, % |

||

|

2013-2012 |

2012-2011 |

2013/2012 |

2012/2011 |

||||

|

Выручка, тыс.руб. |

80 982 995 |

68 992 981 |

23 332 000 |

11 990 014 |

45 660 981 |

17,38 |

195,70 |

|

Себестоимость реализованных товаров, продукции, работ, услуг в действующих ценах, тыс.руб. |

53 173 244 |

47 024 393 |

17 189 000 |

6 148 851 |

29 835 393 |

13,08 |

173,57 |

|

Прибыль от реализации, тыс.руб. |

13 470 995 |

9 732 900 |

1 924 000 |

3 738 095 |

7 808 900 |

38,41 |

405,87 |

|

Среднесписочная численность работников, чел. |

33 |

29 |

18 |

4 |

11 |

13,79 |

61,11 |

|

Фонд оплаты труда в действующих ценах, тыс.руб. |

5 346 000 |

4 698 000 |

2 916 000 |

648 000 |

1 782 000 |

13,79 |

61,11 |

|

Рентабельность производства, % |

34,34 |

31,84 |

19,53 |

2,50 |

12,31 |

7,85 |

63,07 |

|

Рентабельность продаж, % |

16,63 |

14,11 |

8,25 |

2,53 |

5,86 |

17,91 |

71,07 |

Таблица 2. Финансово-экономические показатели хозяйственной деятельности за 2013 г., тыс. руб.

|

Показатель |

2013 |

За год |

Изменение за год |

||||

|

1 квартал |

2 квартал |

3 квартал |

4 квартал |

+/- |

% |

||

|

Выручка, тыс.руб. |

18 376 |

19 765 |

20 567 |

22 275 |

80 983 |

3 899 |

21,22 |

|

Себестоимость реализованных товаров, продукции, работ, услуг в действующих ценах, тыс.руб. |

11 923 |

11 764 |

12 865 |

16 621 |

53 173 |

4 698 |

39,40 |

|

Прибыль от реализации, тыс.руб. |

3 231 |

3 381 |

3 240 |

3 619 |

13 471 |

388 |

12,01 |

|

Фонд оплаты труда в действующих ценах, тыс.руб. |

1 337 |

1 337 |

1 337 |

1 337 |

5 346 |

0 |

0,00 |

|

Рентабельность продаж, % |

18 |

17 |

16 |

16 |

17 |

-1 |

-7,60 |

|

Среднесписочная численность работников, чел. |

33 |

33 |

33 |

33 |

33 |

0 |

0,00 |

Численность работников Компании составляет 33 человека.

За анализируемый период происходит относительное повышение затрат на производство продукции: темпы роста прибыли от реализации (12%) оказываются меньше роста выручки от реализации (21,2%).

Рентабельность продаж практически не меняется и колеблется в пределах 17%. Отставание темпов роста прибыли связано в основном со сменой ряда поставщиков в 2013 году, переход на новую номенклатуру, что привело к росту издержек и себестоимости.

2.2 Финансовая отчетность предприятия

Важнейшим средством представления информации, характеризующей финансовое положение предприятия, являются финансовые отчеты, которые представлены

бухгалтерский баланс предприятия;

отчет о финансовых результатах;

отчет о потоках денежных средств;

данные текущего бухгалтерского учета.

.2.1 Баланс предприятия

Главным документом пакета финансовой отчетности является баланс предприятия — детализированное представление активов, обязательств и собственного капитала предприятия на конкретный момент времени. Он является кумулятивным по своему характеру, так как представляет финансовые результаты работы предприятия с момента его образования.

Применяемый в настоящее время баланс приближен по своему содержанию к условиям рыночной экономики и международным стандартам, так как активы в нем отображаются как стоимость имущества и долговых прав, которыми располагает предприятие на отчетную дату, а пассивы — как источники финансовых ресурсов и обязательства предприятия по займам и кредиторской задолженности.

Баланс предприятия, деятельность которого анализируется в настоящей курсовой работе, приведен в Таблице 1 Приложения.

.2.2 Отчет о прибылях и убытках

Данный отчет призван отражать доходы и затраты предприятия за определенный период времени и наряду с балансом представляет собой важнейший инструмент финансовой оценки результатов деятельности. И приведен в Таблице 2 Приложения.

2.3 Анализ баланса предприятия

.3.1 Анализ активов предприятия

Анализ деятельности предприятия начинается с анализа состава и размещения его активов. От рациональности размещения и эффективности использования активов в значительной мере зависит успешный результат работы предприятия. Поэтому в процессе анализа изучается структура активов, размещение их в сфере производства и обращения, эффективность их использования. По данным баланса составляется аналитическая Таблица 3 Приложения.

Важным показателем оценки финансового состояния предприятия является темп прироста реальных активов, которые характеризуют финансовый потенциал предприятия. К ним относятся основные средства по остаточной стоимости, производственные запасы и незавершенное производство.

Таким образом, темп прироста реальных активов составил 5,19%.

Активы предприятия делятся на долгосрочные и текущие.

Долгосрочные активы — это вложение средств с долговременными целями в недвижимость, ценные бумаги, совместные предприятия и т. д. Анализ долгосрочных активов предприятия представлен в таблице 4 Приложения.

Текущие активы занимают большой удельный вес в общей сумме средств, которыми располагает предприятие. Они включают запасы за вычетом расходов будущих периодов, денежные средства, дебиторскую задолженность и краткосрочные финансовые вложения. В процессе анализа изучается структура текущих активов, размещение их в сфере производства и в сфере обращения, эффективность их использования. Состав и структура текущих активов приводятся в таблице 5 Приложения.

.3.2 Анализ пассивов предприятия

Бухгалтерский баланс должен обеспечивать равенство активов и пассивов, поскольку предполагается, что вложение средств в различные активы в любой момент времени должны быть обеспечены соответствующими источниками финансирования. В качестве таких источников выступают собственный и заемный капитал, представленный в пассиве. Данные для анализа пассивов готовятся по форме таблицы 6 Приложения.

При анализе следует обратить внимание на соотношение собственных источников к их общей сумме, называемое коэффициентом собственности. Этот коэффициент характеризует соотношение интересов собственников предприятия и владельцев акций, заимодавцев и кредиторов. Коэффициент собственности поддерживает стабильную структуру источников средств (капитала).

Именно такой структуре отдают предпочтение инвесторы и кредиторы.

2.4 Основные показатели финансово-хозяйственной деятельности предприятия

Анализ финансовой отчетности предприятия позволяет выявить взаимосвязи и взаимозависимости между различными показателями его финансово-хозяйственной деятельности, включенными в отчетность. Результаты анализа позволяют заинтересованным лицам и организациям принять управленческие решения на основе оценки текущего финансового положения и деятельности предприятия за предшествующие годы и его потенциальных возможностей на предшествующие годы.

Для анализа финансового состояния коммерческого предприятия применяется система абсолютных и относительных показателей, а также связанных с их измерением финансовых коэффициентов. Наиболее важными из них являются показатели, характеризующие:

Платежеспособность — возможность предприятия расплатиться по своим обязательствам;

Финансовую устойчивость — состояние финансовых ресурсов, их распределение и использование, обеспечивающее развитие предприятия на основе роста прибыли и капитала при сохранении кредитоспособности и платежеспособности в условиях допустимого уровня риска;

Деловую активность — эффективность использования предприятием своих средств;

Прибыльность (рентабельность) — уровень прибыли относительно вложенных средств или затрат предприятия;

Эффективность использования собственного (акционерного) капитала.

Широкое распространение и использование коэффициентов представляет интерес в силу того, что они устраняют искажающее влияние на отчетный материал инфляции, что особенно актуально при анализе в долгосрочном аспекте.

2.4.1 Анализ платежеспособности предприятия

Показатель платежеспособности характеризует способность предприятия выполнять свои обязательства по задолженности. Расчет и анализ этого показателя имеет большое значение для предприятия, так как его низкий потенциал может явиться причиной для прекращения им своих платежей. В процессе анализа изучается текущая и долгосрочная платежеспособность.

Текущая платежеспособность может быть определена по данным баланса путем сравнения его платежных средств со срочными обязательствами. Самый лучший вариант, когда у предприятия имеются свободные денежные средства, достаточные для погашения имеющихся обязательств. Но предприятие является платежеспособным и в том случае, когда свободных денежных средств у него недостаточно или они вовсе отсутствуют, но предприятие способно быстро реализовать свои активы и расплатиться с кредиторами.

К наиболее платежным средствам относятся денежные средства, краткосрочные ценные бумаги, часть дебиторской задолженности, по которой имеется уверенность в ее поступлении. Срочные обязательства включают обязательства и долги, подлежащие погашению: краткосрочные кредиты банка, кредиторская задолженность за товары и услуги бюджету. О платежеспособности предприятия говорит отношение платежных средств к срочным обязательствам. Если оно меньше 1, то есть вероятность, что предприятие вовремя не сможет погасить свою краткосрочную задолженность.

Платежеспособность предприятия оценивается показателями ликвидности. С одной стороны, под ликвидностью понимается способность предприятия оплатить свои краткосрочные обязательства; с другой стороны, это готовность и скорость, с которой текущие активы могут быть превращены в денежные средства. При этом следует учитывать и степень обесценивания текущих активов в результате быстрой их реализации.

Низкий уровень ликвидности — это отсутствие свободы действий администрации предприятия. Более серьезными последствиями низкой ликвидности является неспособность предприятия оплатить свои текущие долги и обязательства, что может привести к вынужденной продаже долгосрочных финансовых вложений и активов, и, в конечном счете, к неплатежам и банкротству.

Платежеспособность часто определяется по ликвидности баланса. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по пассиву, объединенными по срокам их погашения и в порядке их возрастания.

В зависимости от степени ликвидности активы предприятия разделяются на

А1 — наиболее ликвидные (все денежные средства и краткосрочные финансовые вложения);

А2 — быстро реализуемые (дебиторская задолженность и прочие оборотные активы);

А3 — медленно реализуемые (запасы, за исключением расходов будущих периодов, а также долгосрочные финансовые вложения);

А4 — трудно реализуемые (нематериальные активы, основные средства, незавершенное строительство).

Пассивы группируются по степени срочности их оплаты:

П1 — наиболее срочные (кредиторская задолженность, прочие краткосрочные пассивы);

П2 — краткосрочные (краткосрочные заемные средства);

П3 — долгосрочные (долгосрочные заемные средства и прочие долгосрочные пассивы);

П4 — постоянные (капитал и резервы, доходы будущих периодов, фонды потребления, резервы предстоящих доходов и расходов).

Для сохранения баланса актива и пассива итог данной группы уменьшается на величину расходов будущих периодов и НДС.

Баланс считается абсолютно ликвидным, если А1³П1, А2³П2, А3³П3, А4£П4. Анализ ликвидности предприятия приведен в Таблице 7 Приложения

Таким образом, очевидно превышение наиболее срочных элементов пассивов над наиболее ликвидными элементами активов, что неблагоприятно сказывается на способности предприятия исполнять свои краткосрочные обязательства. Ликвидность баланса в рамках данной оценки поддерживается лишь превышением запасов и долгосрочных финансовых вложений над долгосрочными займами, а также капитала и резервов над внеоборотными активами.

Для более точной оценки ликвидности баланса необходимо проанализировать следующие показатели ликвидности:

Коэффициент текущей ликвидности, рассчитывается как отношение текущих оборотных активов к текущим пассивам:

Л1 = Текущие активы/Текущие пассивы

К текущим активам в данном случае относятся запасы (за вычетом расходов будущих периодов), денежные средства и дебиторская задолженность; к текущим пассивам — краткосрочные займы и кредиторская задолженность. Получаем:

КЛ1 = 5670/3464 = 1.64 (на начало года)

КЛ1 = 6500/5122 = 1.27 (на конец года)

Теоретически достаточным считается значение данного коэффициента в пределах 2¸2.5, однако оно оценивается положительно при величине больше 1. Тем не менее, наблюдается снижение коэффициента текущей ликвидности к концу отчетного года, что свидетельствует о некотором ухудшении финансового положения предприятия.

Коэффициент срочной ликвидности определяет способность предприятия выполнять свои текущие обязательства из быстроликвидных активов:

КЛ2 = (Текущие активы-Запасы)/Текущие пассивы

Получаем:

КЛ2 = (5670 — 4518)/3464 = 0.33 (на начало года)

КЛ2 = (6500 — 5068)/5122 = 0.28 (на конец года)

Он показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет денежных средств и поступлений по расчетам с клиентами. Оптимальным считается значение 0.8¸1, однако в данном случае текущие значения оказываются намного ниже.

Коэффициент абсолютной ликвидности рассчитывается как отношение денежных средств, краткосрочных финансовых вложений к текущим пассивам. Он характеризует возможность предприятия немедленно погасить свои краткосрочные обязательства за счет денежных средств и легко реализуемых краткосрочных финансовых вложений.

КЛ3 = Денежные средства + краткосрочные финансовые вложения/Текущие пассивы

Поскольку в отчетном периоде предприятие не располагает краткосрочными финансовыми вложениями, в расчет берутся только денежные средства (в кассе и на счетах)

КЛ3 = 830/3464 = 0,24 (на начало года)

КЛ3 = 938/5122 = 0,18 (на конец года)

Теоретически считается достаточным, если величина данного коэффициента превышает 0,2-0,25. Из расчетов видно, что абсолютная ликвидность предприятия практически находится в данных пределах. Анализ показателей ликвидности предприятия приведен в Таблице 8. Приложения.

.4.2 Анализ финансовой устойчивости

Понятие финансовой устойчивости тесно связано с перспективной платежеспособностью предприятия. Оценка финансовой устойчивости связана с анализом структуры капитала, то есть изучается соотношение заемного, собственного и общего капитала с различных позиций. Эта оценка позволяет внешним субъектам анализа (особенно инвесторам и кредиторам) определить финансовые возможности предприятия на длительную перспективу и характеризует степень защищенности их интересов.

Важнейшим показателем финансовой устойчивости является коэффициент независимости (автономии).

Он показывает долю собственных средств в общей сумме капитала:

КУ1 = Собственный капитал/Общий капитал

КУ1 = 12238 /16302 = 0.75 (на начало года)

КУ1 = 10800 /16322 = 0.66 (на конец года)

Полученные значения коэффициента автономии свидетельствуют о высокой степени финансовой стабильности предприятия. Значение КУ1 > 0.5 показывает, что все обязательства предприятия могут быть покрыты его собственными средствами. Однако снижение коэффициента автономии в конце года свидетельствует о некотором уменьшении финансовой независимости предприятия.

Удельный вес заемных средств в общем капитале является показателем, обратным коэффициенту независимости:

КУ2 = Общие заемные средства /Общий капитал

КУ2 = 4064/16302 = 0.25 (на начало года)

КУ2 = 5522/16322 = 0.34 (на конец года)

Заемные средства в этом случае представляют собой сумму текущих и долгосрочных пассивов предприятия. Данный коэффициент характеризует долю долга в общей сумме капитала предприятия.

Данные о задолженности предприятия полезно сопоставить с долгами дебиторов, удельный вес которых в стоимости капитала рассчитывается с помощью коэффициента:

КУ3 = Дебиторская задолженность/Общий капитал

КУ3 = 322/16302 = 0.02 (на начало года)

КУ3 = 494/16322 = 0.03 (на конец года)

Зависимость предприятия от внешних займов характеризуется соотношением собственных и заемных средств:

КУ4 = Общие заемные средства /Собственный капитал

КУ4 = 4064/12238 = 0.33 (на начало года)

КУ4 = 5522/10800 = 0.51 (на конец года)

Рост данного коэффициента также свидетельствует об усилении зависимости предприятия от внешних источников, об утере финансовой устойчивости.

Рассчитывается также коэффициент, показывающий обеспеченность предприятия собственными средствами:

КУ5 = Собственные средства / Текущие активы

Собственные средства определяются разностью между разделом Ⅳ пассива и разделом актива баланса.

КУ5 = 1968 /5670 = 0.35 (на начало года)

КУ5 = 1390 /6500 = 0.21 (на конец года)

Коэффициент финансовой устойчивости (стабильности):

КУ6 = (Собственные средства + долгосрочные заемные средства)/Общая сумма источников

КУ6 = (1968+ 600)/ 16302 = 0.16

КУ6 = (1390+ 400)/ 16322 = 0.11

Данный коэффициент показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время.

Обобщающий анализ показателей финансовой устойчивости предприятия проводится в Таблице 9 Приложения.

Исходя из результатов анализа, можно сделать вывод о достаточно высокой финансовой устойчивости предприятия, однако также следует заметить и проявляющуюся тенденцию к ее снижению.

.4.3 Анализ деловой активности

Показатели деловой активности характеризуют эффективность использования предприятием своих средств. К ним относятся различные показатели оборачиваемости, так как скорость оборота средств оказывает непосредственное влияние на платежеспособность предприятия.

Для оценки деловой активности используются следующие коэффициенты.

Коэффициент общей оборачиваемости капитала показывает, сколько раз за год реализуется цикл производства и обращения, или сколько единиц реализованной продукции принесла каждая денежная единица баланса.

КА1 = Объем реализации/ Средний за период итог баланса

КА1 = 78956 /16312 = 4.84 (за отчетный период)

КА1 = 122556/ 16312 = 7.51 (за аналогичный период предыдущего года)

Средний срок оборота капитала

СО1 = 365/ КА1

СО1 = 365/ 4.84 = 75 дней.

СО1 = 365/ 7.51 = 49 дней.

Коэффициент оборачиваемости собственного капитала

КА2 = Объем реализации/ Средняя за период величина собственного капитала

КА2 = 78956/ 11519 = 6.85

КА2 = 122556/ 11519 = 10.64

Средний срок оборота собственного капитала

СО2 = 365/ КА2

СО2 = 365/ 6.85 = 53 дня.

СО2 = 365/ 10.64 = 34 дня.

Коэффициент оборачиваемости общей задолженности

КА3 = Объем реализации /Средняя за период общая задолженность

КА3 = 78956/ 4793 = 16.47

КА3 = 122556/ 4793 = 25.57

Средний срок оборота общей задолженности

СО3 = 365 / КА3

СО3 = 365/ 16.47 = 22 дня.

СО3 = 365/ 25.57 = 14 дней.

Коэффициент оборачиваемости дебиторской задолженности

КА4 = Объем реализации / Средняя за период дебиторская задолженность

КА4 = 78956/ 408 = 193.52

КА4 = 122556/ 408 = 300.38

Средний срок оборота дебиторской задолженности

СО4 = 365/ КА4

СО4 = 365/ 193.52 = 2 дня.

СО4 = 365/ 300.38 = 1.2 дня.

Коэффициент оборачиваемости запасов

КА5 = Себестоимость реализованной продукции/Стоимость запасов

КА5 = 60392/ 4978 = 12.13

КА5 = 93752/ 4978 = 18.83

Средний срок оборота запасов

СО5 = 365/ КА5

СО5 = 365/ 12.13 = 30 дней.

СО5 = 365 /18.83 = 19 дней.

Оценка деловой активности предприятия дана в Таблице 10 Приложения.

2.5 Анализ прибыльности и рентабельности

Коэффициенты рентабельности характеризуют прибыльность деятельности предприятия и рассчитываются как отношение полученной прибыли к затраченным средствам или объему реализованной продукции. В зависимости от базы сравнения различают рентабельность всего капитала, собственных средств, производственных фондов, финансовых вложений, продаж.

Рентабельность всего капитала является основным показателем при анализе, она определяется с помощью коэффициентов:

КР1 = Прибыль от реализации/Средний за период итог баланса

- 100%

КР3 = Прибыль после уплаты налогов/Средний за период итог баланса

- 100%

Получаем:

КР1 = 5324/16312

- 100% = 32.64% (за отчетный период)

КР1 = 8264/16312

- 100% = 50.66% (за аналогичный период предыдущего года)

КР2 = 6000/16312

- 100% = 36.78%

КР2 = 10000/16312

- 100% = 61.3%

КР3 = 4000/16312

- 100% = 24.52%

КР3 = 6600/16312

- 100% = 40.46%

Важным показателем является рентабельность собственного капитала, которая определяется с помощью коэффициентов:

КР4 = Балансовая прибыль/Средняя за период величина собственного капитала

- 100%

КР5 = Прибыль после уплаты налогов/Средняя за период величина собственного капитала

- 100%

КР4 = 6000/11519

- 100% = 52.1%

КР4 = 10000/11519

- 100% = 86.8%

КР5 = 4000/11519

- 100% = 34.73%

КР5 = 6600/11519

- 100% = 57.3%

Рентабельность производственных фондов исчисляется отношением суммы прибыли к стоимости основных средств и нормируемых оборотных средств:

КР6 = Балансовая прибыль/(Средняя за период величина + Средняя за период величина основных средств норм.обор. Средств)

КР7 = Прибыль после уплаты налогов/(Средняя за период величина + Средняя за период величина основных средств норм.обор. Средств)

КР6 = 6000/(8663+4978) = 0.52

КР6 = 10000/(8663+4978) = 0.87

КР7 = 4000/(8663+4978) = 0.35

КР7 = 6600/(8663+4978) = 0.57

Рентабельность собственного и долгосрочного заемного капитала служит для оценки эффективности использования всего долгосрочного капитала предприятия:

КР8 = Балансовая прибыль/(Собств. капитал+долгосрочные заемные средства)

КР9 = Прибыль после уплаты налогов/(Собств. капитал+долгосрочные заемные средства)

КР8 = 6000/(12238+600) = 0.47

КР9 = 4000/(12238+600) = 0.31

Рентабельность продаж определяется с помощью следующих коэффициентов:

КР10 = Прибыль от реализации/Чистый объем продаж

- 100%

КР11 = Балансовая прибыль/Чистый объем продаж

- 100%

КР12 = Прибыль после уплаты налогов/Чистый объем продаж

- 100%

Чистый объем продаж — это выручка от реализации товаров, услуг за вычетом НДС и акцизов. Получаем:

КР10 = 5324/78956

- 100% = 6.7%

КР11 = 6000/78956

- 100% = 7.6%

КР12 = 4000/78956

- 100% = 5.1%

Рассмотрим инвестиционный проект целью которого является создание нового предприятия, которое войдет в структуру ООО «Спецодежда Оптторг», как самостоятельное подразделение производственного направления.

Основной упор в производственной деятельности — пошив рабочих костюмов широкого ассортимента.

Для реализации будет закуплено специализированное направление — промышленные швейные машины, машины для кройки тканей и др.

Выгодность данного проекта представляется в виду постоянно растущей потребности в данных изделиях как со стороны предприятий и организаций, так и населения. Это показывает двадцатилетний опыт работы ООО «Спецодежда Оптторг» по продаже спецодежды.

Ожидаемый спрос, который определен на основании данных, полученных работниками ООО «СпецодеждаОптторг», составляет от 15 до 20 тысяч изделий в год. Планируемая мощность нового цеха порядка 10 тысяч изделий в год.

По оценкам, для запуска нового цеха нужны будут инвестиции в размере от 500 до 600 тыс. рублей (табл. 1).

Планируется, что инвестиции в данном размере будут предоставлены банком «Севергазбанк». При этом срок возврата кредита не превысит полугода.

Таблица 1. Инвестиции (в период планирования и эксплуатации), тыс. руб.

|

Показатель |

1-й год |

2-й год |

3-й год всего |

||||||||

|

Всего |

По кварталам |

Всего |

По кварталам |

||||||||

|

I |

II |

III |

IV |

I |

II |

III |

IV |

||||

|

1. Капитальные вложения |

100 |

100 |

|||||||||

|

2. Капитальные вложения в объекты сбыта |

|||||||||||

|

3. Приобретение оборотных средств |

440 |

440 |

|||||||||

|

4. Другие инвестиции в период освоения и эксплуатации мощностей |

|||||||||||

|

5. Итого, объем инвестиций (сумма показателей п. 1-4) |

540 |

540 |

|||||||||

При реализации данного инвестиционного проекта планируется создать на начальном этапе 19 новых рабочих мест.

Еще одним преимуществом при реализации данного проекта, является то, что в состав сотрудников ООО «Спецодежда Оптторг» входят опытные специалисты в области маркетинга и логистики, а также есть три собственных магазина, через которые можно будет реализовывать готовую продукцию.

Кроме того, у ООО «Спецодежда Оптторг» есть готовое, отдельно стоящее здание, которое идеально подходит для этих целей.

3.1 Производственный план

Представляется, что для достижения поставленных целей, на первом этапе количество работников, непосредственно занимающихся пошивом одежды должно быть не более 15 человек. Кроме этого необходим технолог, закройщик (2 человека) и механик. Как уже указывалось выше, вопросами заказов, поставки и реализации, а также всем комплексом маркетинга будут заниматься специалисты ООО «Спецодежда Оптторг» на основании информации от технолога.

Примерное количество изделий представлено в таблице 2.

Таблица 2. Расчет выпуска

|

Кол-во изделий за смену |

30 |

|

Кол-во рабочих дней |

24 |

|

Кол-во изделий за месяц |

720 |

|

Кол-во изделий за квартал |

2160 |

|

Кол-во изделий за год |

8640 |

В виду большого ассортимента точно определить цену одного изделия не представляется возможным, но для расчетов можно в среднем принять ее равной 1300 рублей.

Программа реализации представлена в таблице 3.

При этом стоимость изделий ежегодно увеличивается на 100 рублей, чтобы хоть как-то компенсировать инфляцию.

Предполагается, что в производстве будет использоваться оборудование фирмы Brother — давно известное и отлично зарекомендовавшее себя на российском рынке. В состав будут входить 15 прямострочных машин с обрезкой нити и электронным управлением для легких и средних материалов, два дисковых раскройных осноровочных ножа, краеобметочная машина и другое оборудование.

Оборудование будет приобретаться в кредит. Необходимая сумма кредита — 540 тысяч рублей. Срок кредита — 6 месяцев. Предполагается, что 440 тысяч рублей пойдет на закупку оборудования и 100 тысяч рублей на подготовку помещений. Закупка материалов для производства будет производится за собственные средства. Срок амортизации оборудования 5 лет. Способ амортизации — линейный (табл. 4).

Численность работающих, затраты на оплату труда, общий годовой фонд заработной платы приведены в таблице 5 и таблице 6. Повышение заработной платы в связи с инфляцией здесь не предусмотрено.

Таблица 3. Программа реализации изделий

|

Показатели |

Ед. изм. |

1-й год |

2-й год |

3-й год |

||||||||

|

Всего |

по кварталам |

Всего |

по ква |

рталам |

||||||||

|

1 |

2 |

3 |

4 |

1 |

2 |

3 |

4 |

Всего |

||||

|

1. вид продукции |

||||||||||||

|

Объем реализации |

||||||||||||

|

— в натуральном выражении |

шт. |

6480 |

0 |

2160 |

2160 |

2160 |

8640 |

2160 |

2160 |

2160 |

2160 |

8640 |

|

в том числе: |

||||||||||||

|

— на внутреннем рынке |

шт. |

6480 |

0 |

2160 |

2160 |

2160 |

8640 |

2160 |

2160 |

2160 |

2160 |

8640 |

|

— на внешнем рынке |

||||||||||||

|

Цена реализации за единицу |

||||||||||||

|

— на внутреннем рынке |

тыс. руб |

0 |

1,2 |

1,2 |

1,2 |

1,3 |

1,3 |

1,3 |

1,3 |

1,5 |

||

|

— на внешнем рынке (в валюте) |

||||||||||||

|

Выручка от реализации |

тыс. руб |

7776 |

0 |

2592 |

2592 |

2592 |

11232 |

2808 |

2808 |

2808 |

2808 |

12960 |

|

НДС |

тыс. руб |

1399,68 |

0 |

466,56 |

466,56 |

466,56 |

2021,76 |

505,44 |

505,44 |

505,44 |

505,44 |

2332,8 |

|

Акцизы |

||||||||||||

|

Пошлины |

||||||||||||

|

Всего |

тыс. руб |

7776 |

0 |

2592 |

2592 |

2592 |

11232 |

2808 |

2808 |

2808 |

2808 |

12960 |

Таблица 5. Расчет фонда заработной платы

|

Зарплата рабочего |

15 |

|

|

Кол-во рабочих |

15 |

|

|

Годовая зарплата рабочих |

2700 |

|

|

Зарплата служащего персонала |

20 |

4 |

|

Годовая зарплата служащих |

960 |

|

|

Всего |

3660 |

|

|

Всего с учетом НДФЛ |

4135,8 |

|

|

Всего с учетом налогов |

5384,81 |

Из таблицы видно, заработная плата предусматривается на уровне 15 тысяч рублей для рабочих и 20 тысяч рублей для инженерно-технического персонала.

Затраты на производство изделий приведены в таблице 7. К сожалению, нет точных данных о многих параметрах. Например, стоимость сырья, материалов, комплектующих, полуфабрикаты в настоящее время известна приблизительно. Количество электроэнергии, тепла, которое будет расходоваться также известно примерно. Все это может внести большую погрешность в расчеты.

Поэтому автор решил оценить вклад затрат следующим образом — постоянные и переменные затраты составляют 70% от цены изделия. Причем, в данном случае не важно каким образом они распределяются. В работе переменные затраты составляют 50%, постоянные — 20%. По мере поступления дополнительной информации модель можно уточнять, но это принципиально не изменит ситуации, но позволит более детально проанализировать вклад каждого компонента в цену изделия, найти «узкие» места. Главное расходы не должны превышать заданного норматива, если они будут меньше — это даст повод, например, для снижения цены изделия.

Таблица 6. Амортизационные отчисления, тыс. руб.

|

Показатели |

1 -й год |

2-й год |

3-й год |

||||||||

|

Всего |

по кварталам |

Всего |

по кварталам |

||||||||

|

1 |

2 |

3 |

4 |

1 |

2 |

3 |

4 |

||||

|

1. Основные фонды и нематериальные активы, всего |

|||||||||||

|

в том числе: |

|||||||||||

|

а) по проекту, всего |

|||||||||||

|

из них: |

|||||||||||

|

здания и сооружения |

100,00 |

96,67 |

93,44 |

90,33 |

87,32 |

84,41 |

81,59 |

78,87 |

70,99 |

||

|

оборудование |

440,00 |

410,67 |

383,29 |

357,74 |

333,89 |

311,63 |

290,85 |

271,46 |

217,17 |

||

|

нематериальные активы |

|||||||||||

|

б) ранее понесенные затраты на создание фондов, всего |

|||||||||||

|

из них: |

|||||||||||

|

здания и сооружения |

|||||||||||

|

оборудование |

|||||||||||

|

нематериальные активы |

|||||||||||

|

начисленная амортизация по зданиям |

12,68 |

3,33 |

3,22 |

3,11 |

3,01 |

11,07 |

2,91 |

2,81 |

2,72 |

2,63 |

7,10 |

|

начисленная амортизация по оборудованию |

106,11 |

29,33 |

27,38 |

25,55 |

23,85 |

80,52 |

22,26 |

20,78 |

19,39 |

18,10 |

43,43 |

|

в) начисленная амортизация по проекту |

118,79 |

32,67 |

30,60 |

28,67 |

26,86 |

91,60 |

25,17 |

23,59 |

22,11 |

20,73 |

50,53 |

|

г) остаточная стоимость основных фондов и нематериальных активов |

540,00 |

507,33 |

476,73 |

448,07 |

421,21 |

396,04 |

372,45 |

350,34 |

288,16 |

||

|

2. Ранее созданные основные фонды и нематериальные активы, подлежащие использованию по проекту |

|||||||||||

|

в том числе: |

|||||||||||

|

здания и сооружения |

5000 |

4833,33 |

4672,22 |

4516,48 |

4365,93 |

4220,40 |

4079,72 |

3943,73 |

3549,36 |

||

|

оборудование |

200 |

186,67 |

174,22 |

162,61 |

151,77 |

141,65 |

132,21 |

123,39 |

98,71 |

||

|

нематериальные активы |

|||||||||||

|

начисленная амортизация по зданиям |

634,07 |

166,67 |

161,11 |

155,74 |

150,55 |

553,66 |

145,53 |

140,68 |

135,99 |

131,46 |

354,94 |

|

начисленная амортизация по оборудованию |

48,23 |

13,33 |

12,44 |

11,61 |

10,84 |

36,60 |

10,12 |

9,44 |

8,81 |

8,23 |

19,74 |

|

б) начисленная амортизация |

682,30 |

180,00 |

173,56 |

167,36 |

161,39 |

590,26 |

155,65 |

150,12 |

144,80 |

139,68 |

374,68 |

|

в) остаточная стоимость основных фондов |

5200,00 |

5020,00 |

4846,44 |

4679,09 |

4517,70 |

4362,05 |

4211,93 |

4067,12 |

3648,07 |

||

|

3. Начисленная амортизация, всего (сумма 1″‘в» и 2″б») |

801,10 |

212,67 |

204,16 |

196,02 |

188,25 |

681,86 |

180,82 |

173,71 |

166,91 |

160,41 |

425,21 |

|

4. Всего остаточная стоимость основных средств и нематериальных активов |

5740,00 |

5527,33 |

5323,18 |

5127,15 |

4938,90 |

4758,09 |

4417,46 |

3936,23 |

|||

Таблица 7. Численность работающих, расходы на оплату труда и отчисления на социальные нужды

|

Показатели |

Ед. изм. |

1-й год |

2-й год |

3-й год |

||||||||

|

Всего |

по кварталам |

Всего |

по кварталам |

|||||||||

|

1 |

2 |

3 |

4 |

1 |

2 |

3 |

4 |

Всего |

||||

|

Численность работающих по проекту, всего |

чел. |

19 |

||||||||||

|

в том числе: |

||||||||||||

|

1. Рабочие, непосредственно занятые в производстве |

чел. |

15 |

||||||||||

|

2. Рабочие и специалисты, не занятые непосредственно в производстве |

чел. |

4 |

||||||||||

|

3. Сотрудники аппарата управления |

чел. |

0 |

||||||||||

|

4. Сотрудники, занятые сбытом |

чел. |

0 |

||||||||||

|

Расходы на оплату труда и отчисления на социальные нужды |

т. руб |

|||||||||||

|

5. Расходы на оплату труда рабочих, непосредственно занятых в производстве |

т. руб |

|||||||||||

|

в том числе: |

||||||||||||

|

— заработная плата |

т. руб |

2979 |

0 |

993 |

993 |

993 |

3972 |

993 |

993 |

993 |

993 |

3972 |

|

— отчисления на социальные нужды |

т. руб |

703 |

0 |

234 |

234 |

234 |

938 |

234 |

234 |

234 |

234 |

938 |

|

6. Расходы на оплату труда рабочих и специалистов, не занятых непосредственно в производстве |

||||||||||||

|

в том числе: |

||||||||||||

|

— заработная плата |

т. руб |

1059 |

0 |

353 |

353 |

353 |

1412 |

353 |

353 |

353 |

353 |

1412 |

|

— отчисления на социальные нужды |

т. руб |

250 |

0 |

83 |

83 |

83 |

333 |

83 |

83 |

83 |

83 |

333 |

|

7. Расходы на оплату труда сотрудников аппарата управления |

т. руб |

|||||||||||

|

в том числе: |

||||||||||||

|

— заработная плата |

т. руб |

|||||||||||

|

— отчисления на социальные нужды |

т. руб |

|||||||||||

|

8. Расходы на оплату труда струдников службы сбыта |

т. руб |

|||||||||||

|

в том числе: |

||||||||||||

|

— заработная плата |

т. руб |

|||||||||||

|

— отчисления на социальные нужды |

т. руб |

|||||||||||

|

9. Расходы на оплату труда по проекту |

||||||||||||

|

Всего |

||||||||||||

|

в том числе: |

||||||||||||

|

— заработная плата |

т. руб |

4039 |

0 |

1346 |

1346 |

1346 |

5385 |

1346 |

1346 |

1346 |

1346 |

5385 |

|

— отчисления на социальные нужды |

т. руб |

953 |

0 |

318 |

318 |

318 |

1271 |

318 |

318 |

318 |

318 |

1271 |

Таблица 8. Затраты на производство и реализацию продукции (работ, услуг), тыс. руб.

|

Показатели |

Ед. изм. |

1-й год |

2-й год |

3-й год всего |

||||||||

|

Всего |

по кварталам |

Всего |

по кварталам |

|||||||||

|

1 |

2 |

3 |

4 |

1 |

2 |

3 |

4 |

|||||

|

I. вид продукции |

||||||||||||

|

1. Прямые (переменные) |

||||||||||||

|

затраты, всего |

||||||||||||

|

В том числе: |

3888 |

0 |

1296 |

1296 |

1296 |

56164 |

1404 |

1404 |

1404 |

1404 |

6480 |

|

|

— на сырье, материалы, комплектующие, полуфабрикаты и др. |

||||||||||||

|

— на топливо и энергию на технологические цели |

||||||||||||

|

— на оплату труда производственных рабочих |

||||||||||||

|

— отчисления на социальные нужды |

||||||||||||

|

2. Постоянные (общие) затраты, всего |

1555,2 |

0 |

518,4 |

518,4 |

518,4 |

2246,4 |

561,6 |

561,6 |

561,6 |

561,6 |

2592 |

|

|

в том числе: |

||||||||||||

|

2.1. Общеэксплуатационные расходы, всего |

||||||||||||

|

из них: |

||||||||||||

|

— на материалы, инструмент, приспособления и др. |

||||||||||||

|

— на топливо, энергию |

||||||||||||

|

— на оплату труда |

||||||||||||

|

— отчисления на социальные нужды |

||||||||||||

|

2.2. Общехозяйственные расходы, всего |

||||||||||||

|

из них: |

||||||||||||

|

— на материалы, инструмент, приспособления и др. |

||||||||||||

|

— на топливо, энергию |

||||||||||||

|

— на оплату труда |

||||||||||||

|

— отчисления на социальные нужды |

||||||||||||

|

2.3. Расходы на сбыт, всего |

||||||||||||

|

из них: |

||||||||||||

|

— на материалы, инструмент, приспособления и др. |

||||||||||||

|

— на топливо, энергию |

||||||||||||

|

— на оплату труда |

||||||||||||

|

-отчисления на социальные нужды |

||||||||||||

|

3. Общие затраты на производство и сбыт, всего |

5443,2 |

0 |

1814,4 |

1814,4 |

1814,4 |

58410,4 |

1965,6 |

1965,6 |

1965,6 |

1965,6 |

9072 |

|

|

из них: |

||||||||||||

|

— на материалы, инструмент, приспособления и др. |

||||||||||||

|

— на топливо, энергию |

||||||||||||

|

— на оплату труда |

||||||||||||

|

— отчисления на социальные нужды |

||||||||||||

|

4. НДС, акцизы, уплаченные из затрат на материалы, топливо, энергию и др. |

1174,176 |

0 |

391,392 |

391,392 |

391,392 |

16961,528 |

424,008 |

424,008 |

424,008 |

424,008 |

1956,96 |

|

3.2 Финансовый план

Как уже указывалось выше, основные финансовые расходы берет на себя «СпецодеждаОптторг», однако небольшие кредитные средства также необходимы. Предполагается взять кредит банке «Севергазбанк» в размере 540 тысяч рублей сроком на 180 дней под 15% годовых.

В таблице 8 приведены финансовые результаты производственной деятельности в 3-х летней перспективе.

Как видно из таблицы уже к концу второго квартала чистая прибыль составит 590 тысяч рублей. Это, конечно, несколько оптимистическое видение, которое подразумевает, что цех будет работать ритмично и с полной нагрузкой. Однако, план мероприятий, который будет реализовываться в течение первых трех месяцев направлен именно не это.

В таблице 9 представлен план денежных поступлений и выплат. В таблице 10 приведен бюджетный эффект проекта.

Таблица 9. Финансовые результаты производственной и сбытовой деятельности (на годовой объем), тыс. руб.

|

Показатели |

1-й год |

2-й год |

3-й год, всего |

||||||||

|

Всего |

по кварталам |

Всего |

по кварталам |

||||||||

|

1 |

2 |

3 |

4 |

1 |

2 |

3 |

4 |

||||

|

1. Общая выручка от реализации (таблица 2, п. 3) |

7776 |

0 |

2592 |

2592 |

2592 |

11232 |

2808 |

2808 |

2808 |

2808 |

12960 |

|

2. НДС, акцизы и аналогичные обязательные платежи при реализации (таблица 2, п.НДС) |

1399,68 |

0,00 |

466,56 |

466,56 |

466,56 |

2021,76 |

505,44 |

505,44 |

505,44 |

505,44 |

2332,80 |

|

3. Уплачиваемые экспортные пошлины |

|||||||||||

|

4. Затраты на производство (таблица 5, п. 3) |

5443,2 |

0 |

1814,4 |

1814,4 |

1814,4 |

7862,4 |

1965,6 |

1965,6 |

1965,6 |

1965,6 |

9072 |

|

5. НДС, акцизы и аналогичные обязательные платежи, уплачиваемые из затрат на материалы, топливо, энергию (таблица 5, п. 4) |

1174,176 |

0 |

391,392 |

391,392 |

391,392 |

16961,528 |

424,008 |

424,008 |

424,008 |

424,008 |

1956,96 |

|

6. Амортизационные отчисления (таблица 3, п. 3) |

801,10 |

212,67 |

204,16 |

196,02 |

188,25 |

681,86 |

180,82 |

173,71 |

166,91 |

160,41 |

425,21 |

|

7. Налоги, включаемые в себестоимость, всего |

|||||||||||

|

в том числе: |

|||||||||||

|

— земельный |

|||||||||||

|

— водный |

|||||||||||

|

— транспортный |

|||||||||||

|

— сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов |

|||||||||||

|

7. Финансовый результат (прибыль) (разность между показателями п.1 и п.п. 4, 6 и 7) |

2332,8 |

0 |

777,6 |

777,6 |

777,6 |

3369,6 |

842,4 |

842,4 |

842,4 |

842,4 |

3888 |

|

9. Налоги, относимые на финансовый результат |

|||||||||||

|

— на имущество |

11,48 |

11,05 |

10,65 |

10,25 |

9,52 |

9,17 |

8,83 |

7,87 |

6,54 |

5,86 |

|

|

10. Выплата процентов за кредит |

|||||||||||

|

в том числе: |

|||||||||||

|

а) за счет дополнительного выпуска акций |

|||||||||||

|

б) за счет прибыли |

81 |

20,25 |

20,25 |

20,25 |

20,25 |

||||||

|

11. Налогооблагаемая прибыль (разность показателей п. 8 и п. п. 9 и 10 «б») |

2240,32 |

-31,30 |

746,70 |

747,10 |

747,47 |

3360,08 |

833,23 |

833,57 |

834,53 |

835,86 |

3882,14 |

|

12. Налог на прибыль |

448,06 |

0,00 |

149,34 |

149,42 |

149,49 |

672,02 |

166,65 |

166,71 |

166,91 |

167,17 |

776,43 |

|

13. Чистая прибыль (разность показателей п. 8 и п.п. 9 и 12) |

1792,26 |

-31,30 |

597,36 |

597,68 |

597,98 |

2688,07 |

666,59 |

666,85 |

667,62 |

668,69 |

3105,71 |

|

14. Платежи в бюджет (сумма показателей пунктов 2, 3, 7, 9, 12 за вычетом показателя п. 5) |

685,05 |

11,05 |

235,16 |

234,84 |

234,54 |

242,66 |

257,25 |

256,98 |

256,21 |

255,14 |

1158,13 |

|

15. Погашение основного долга |

540 |

||||||||||

Таблица 10. План денежных поступлений и выплат, тыс. руб.

|

Показатели |

Период реализации проекта по шагам |

|||||||||||||||||||||

|

1-ый год |

2-й год |

3-й год |

||||||||||||||||||||

|

1 кв. |

2 кв. |

3 кв |

4 кв. |

Всего |

1 кв. |

2 кв. |

3 кв |

4 кв. |

Всего |

|||||||||||||

|

ОПЕРАЦИОННАЯ ДЕЯТЕЛЬНОСТЬ |

||||||||||||||||||||||

|

1. Денежные поступления, всего (сумма показателей пунктов 1 «а» и 1 «б») |

0 |

2592 |

2592 |

2592 |

7776 |

2808 |

2808 |

2808 |

2808 |

11232 |

12960 |

|||||||||||

|

в том числе: |

||||||||||||||||||||||

|

а) поступления от продажи продукции (работ, услуг) (таблица 6, п. 1) |

0 |

2592 |

2592 |

2592 |

7776 |

2808 |

2808 |

2808 |

2808 |

11232 |

12960 |

|||||||||||

|

б) прочие доходы от производственной деятельности |

||||||||||||||||||||||

|

2. Денежные выплаты, всего (сумма показателей пунктов 2 «а» и 2 «б») |

||||||||||||||||||||||

|

в том числе: |

||||||||||||||||||||||

|

а) затраты на производство (таблица 6, пункт 4) |

0 |

1814,4 |

1814,4 |

1814,4 |

5443,2 |

1965,6 |

1965,6 |

1965,6 |

1965,6 |

7862,4 |

9072 |

|||||||||||

|

б) платежи в бюджет (таблица 6, п. 14) |

11,05 |

626,55 |

626,23 |

625,93 |

1859,22 |

681,25 |

680,99 |

680,22 |

679,15 |

2703,29 |

3115,09 |

|||||||||||

|

3. Сальдо потока от операционной деятельности (разность показателей п. п. 1 и 2) |

-11,05 |

1965,45 |

1965,77 |

1966,07 |

5916,78 |

2126,75 |

2127,01 |

2127,78 |

2128,85 |

8528,71 |

9844,91 |

|||||||||||

|

ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ |

||||||||||||||||||||||

|

4. Поступление средств, всего (сумма показателей п.п. 4″а», 4″б» и 4″в») |

540 |

|||||||||||||||||||||

|

в том числе: |

0 |

|||||||||||||||||||||

|

а) денежные средства на начало реализации проекта |

540 |

|||||||||||||||||||||

|

б) продажа имущества |

0 |

|||||||||||||||||||||

|

в) продажа финансовых активов (паи, ценные бумаги других эмитентов) |

0 |

|||||||||||||||||||||

|

5. Выплаты, всего (таблица 1, п. 5) |

20,25 |

20,25 |

20,25 |

560,25 |

||||||||||||||||||

|

6. Сальдо потока от инвестиционной деятельности {разность показателей п.п. 4 и 5) |

519,75 |

-20,25 |

-20,25 |

-560,25 |

||||||||||||||||||

|

7. Сальдо потока от операционной и инвестиционной деятельности (сумма показателей п.п. 3 и 6) |

508,70 |

1945,20 |

1945,52 |

1405,82 |

5916,78 |

2126,75 |

2127,01 |

2127,78 |

2128,85 |

8528,71 |

9844,91 |

|||||||||||

|

Сальдо потока нарастающим итогом |

508,70 |

1405,82 |

1945,22 |

1945,52 |

5916,78 |

2126,75 |

2127,01 |

2127,78 |

2128,85 |

8528,71 |

9844,91 |

|||||||||||

|

ФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ |

540 |

|||||||||||||||||||||

|

в том числе: |

||||||||||||||||||||||

|

а) поступления от продажи своих акций |

0 |

|||||||||||||||||||||

|

— из них продажа государству |

0 |

|||||||||||||||||||||

|

б) кредиты (расписать каждый) |

540 |

|||||||||||||||||||||

|

— в том числе государственная поддержка |

0 |

|||||||||||||||||||||

|

в) займы |

0 |

|||||||||||||||||||||

|

9. Выплата средств, всего (сумма показателей п.п. 9 «а», 9 «б» и 9 «в») |

20,25 |

20,25 |

20,25 |

560,25 |

||||||||||||||||||

|

в том числе: |

||||||||||||||||||||||

|

а) уплата процентов за предоставленные средства (кроме процентов по краткосрочным кредитам) |

0 |

|||||||||||||||||||||

|

из них: |

||||||||||||||||||||||

|

— по средствам государственной поддержки за счет федерального бюджета |

0 |

|||||||||||||||||||||

|

— по кредитам коммерческих банков (по каждому кредиту в отдельности) |

20,25 |

20,25 |

20,25 |

560,25 |

||||||||||||||||||

|

— по другим заемным средствам (по каждому кредиту в отдельности) |

0 |

|||||||||||||||||||||

|

б) погашение основного долга, всего: |

||||||||||||||||||||||

|

— по средствам государственной поддержки за счет федерального бюджета |

0 |

|||||||||||||||||||||

|

— по кредитам коммерческих банков (по каждому кредиту в отдельности) |

0 |

0 |

0 |

0 |

||||||||||||||||||

|

— по другим заемным средствам (по каждому кредиту в отдельности) |

0 |

|||||||||||||||||||||

|

в) выплата дивидендов |

0 |

|||||||||||||||||||||

|

10. Сальдо потока от финансовой деятельности {разность показателей п.п. 8 и 9) |

519,75 |

-20,25 |

-20,25 |

-560,25 |

||||||||||||||||||

|

11. Общее сальдо потока (сумма показателей п.п. 7 и 10) |

-11,05 |

1965,45 |

1965,77 |

1966,07 |

5916,78 |

2126,75 |

2127,01 |

2127,78 |

2128,85 |

8528,71 |

9844,91 |

|||||||||||

|

Сальдо потока нарастающим итогом |

-11,05 |

1965,45 |

1965,77 |

1966,07 |

5916,78 |

2126,75 |

2127,01 |

2127,78 |

2128,85 |

8528,71 |

9844,91 |

|||||||||||

Таблица 11. Бюджетный эффект проекта

|

Наименование статей |

1-й год |

2-й год |

3-й год и последующие годы, всего |

|

1. Выплаты |

|||

|

а) предполагаемая государственная поддержка проекта |

0 |

0 |

0 |

|

б) НДС (комплектующие изделия, запасные части, оборудование, строительные работы, материалы, топливо, электроэнергия) |

1174,17 |

1696,52 |

1956,96 |

|

2. Поступление средств, итого (сумма показателей п.п. 2″а», 2″б», 2″в», 2″г», |

2878,04 |

3992,90 |

4303,94 |

|

2″д», 2″е», 2″ж») |

|||

|

в том числе: |

|||

|

а) налоги и платежи в бюджет (таблица 7,.п. 2″б») |

1399,68 |

2021,76 |

2332,8 |

|

б) единовременные затраты при оформлении земельного участка |

0 |

0 |

0 |

|

в) НДФЛ, 0,13 затрат на оплату труда (таблица 4, п. 3) |

525,02 |

700,03 |

700,03 |

|

г) отчисления на социальные нужды (пенсионный фонд, фонд социального страхования, обязательное медицинское страхование, взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний др. (таблица 4, п. 3 — отчисления на социальные нужды) |

953,34 |

1271,12 |

1271,12 |

|

д) выручка от продажи государственного пакета акций |

0 |

0 |

0 |

|

е) возврат процентов по государственному кредиту (таблица 7, п. 9″а”) |

0 |

0 |

0 |

|

ж) возврат основного долга государству (таблица 7, пункт 9 «б») |

0 |

0 |

0 |

|

3. Сальдо потока (разность показателей п.п. 2 и 1) |

1703,87 |

2296,38 |

2346,98 |

|

4. То же нарастающим итогом |

1703,87 |

2296,38 |

2346,98 |

|

5. Коэффициент дисконтирования |

0,87 |

0,756 |

0,66 |

|

6. Дисконтированная величина, сальдо потока (частное от деления показателей п.п. 3 и 5) |

1958,47 |

3037,54 |

3556,04 |

|

7. Чистый дисконтированный доход государства нарастающим итогом |

254,60 |

1209,05 |

|

|

8. Коэффициент риска (поправка на риск) |

0,14 |

0,14 |

0,14 |

|

9. Коэффициент дисконтирования с учетом риска |

1,29 |

1,29 |

1,29 |

|

10. Чистый дисконтированный доход государства с учетом рисков (частное от деления показателей п.п. 3 и 9) |

1320,83 |

1780,14 |

1819,37 |

|

11. Чистый дисконтированный доход государства с учетом рисков, нарастающим итогом |

383,04 |

516,24 |

527,62 |

Как видно из таблиц цех финансовое состояние цеха замечательное. Конечно, будут корректировки в ту или иную сторону, поскольку при расчетах не были учтены некоторые параметры. Но они не внесут существенный корректив в финансовые показатели. Фактом остается то, что проект вполне реален и жизнеспособен. Нужно отдавать отчет в том, что все упрется в реализацию произведенных изделий, а значит в маркетинг.

При оценке бюджетной эффективности ставки дисконтирования определялись в

Таблица 12. Ориентировочная величина поправок на риск неполучения предусмотренных проектом доходов

|

Величина риска |

Пример цели проекта |

Р,% |

|

Низкий |

вложения при интенсификации производства на базе освоенной техники |

3-5 |

|

Средний |

увеличение объема продаж существующей продукции |

8-10 |

|

Высокий |

производство и продвижение на рынок нового продукта |

13-15 |

|

Очень высокий |

вложения в исследования и инновации |

18-20 |

Примем величину риска как высокую и определим Р = 14%, тогда: rp = 1,29

Коэффициент дисконтирования, определяемый по следующей формуле:

![]()

где: DF — коэффициент дисконтирования (discountfactor);

r — ставка дисконтирования (годовая норма доходности или цена капитала);

t — порядковый номер года, для которого необходимо найти приведенную стоимость.

DF1 = 0,87

DF2 = 0,756

DF3 = 0,657

3.3 Расчет показателей NPV, PI, IRR, PP, DPP, ROI

. Чистая текущая стоимость:

![]()

где: k — желаемая норма прибыльности (рентабельности);

It — желаемая норма прибыльности (рентабельности t;

CFt — поступление денежных средств в конце периода (t).

NPV = 1704/1,15 + 2296/1,152 + 2347/1,153 — 540/1,15 = 4291 тыс. руб.

Показатель NPV представляет собой разницу между всеми денежными притоками и оттоками, приведенными к текущему моменту времени (моменту оценки инвестиционного проекта).

Он показывает величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта. Поскольку денежные платежи оцениваются с учётом их временной стоимости и рисков, NPV можно интерпретировать, как стоимость, добавляемую проектом. Ее также можно интерпретировать как общую прибыль инвестора.

Величина в 4291 тыс. руб. свидетельствует о хороших перспективах для инвестора.

. Индекс доходности инвестиций:

![]()

PI = (1704/1,15 + 2296/1,152 + 2347/1,153 )/(540/1,15) = 10,11

Несложно понять, что чем больше PI, тем лучше и при PI> 1 проект следует принять.

. Внутренняя норма прибыли:

![]()

где: I0 — первоначальное вложение средств:

(для расчета IRRрешается относительно к).

Внутренняя норма прибыли — ставка дисконтирования, при которой чистая текущая стоимость инвестиций равна нулю. Внутренняя норма прибыли используется для оценки проектов, требующих капиталовложений.

Поскольку IRR находим итерационным путем, приведем полученное значение IRR = 3,359 (336%) — это очень большая величина.

Принцип оценки проектов показателя IRR:

- если IRR>HR- проект приемлем;

- если IRR<HR- проект неприемлем;

- если IRR= HR- можно принимать любое решение

HR- барьерный коэффициент (стандартный уровень желательной рентабельности финансовых вложений) — трудно представить себе инвестора, который желал большего.

4. Период окупаемости инвестиций можно определить двумя способами.

Мы остановимся на первом, поскольку второй дает такие же результаты

Первый подход возможен в том случае, когда величины денежных поступлений примерно равны по годам. Тогда сумма первоначальных инвестиций делится просто на величину годовых (в лучшем случае — среднегодовых) поступлений.

![]()

где: РР — период окупаемости, лет;

I0 — первоначальные инвестиции;

CFt (∑) — годичная сумма денежных поступлений от реализации инвестиционного проекта.

РР = 540/17704 = 0,32

Если перевести это на нормальный язык и вспомнить, что первые 90 дней цех не выпускал продукцию, то получим:

РР = 90 + 360*0,32 = 206 дней

Т.е. через 206 дней проект окупится.

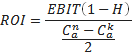

. Бухгалтерская рентабельность инвестиций:

EBIT (1-H) — доход после налоговых, но до процентных платежей;

Са — учетная стоимость активов на начало и конец рассматриваемого периода.

ROI = 2*797/(5740 — 5127) = 2,6

Расчет показателей эффективности проекта представлен в таблице 12.

Таблица 13. Расчет экономической эффективности инвестиционного проекта

|

1 |

2 |

3 |

4 |

|

(1+r)\ приr p |

1,29 |

1,66 |

2,15 |

|

Инвестиции (I t ), |

540 |

0 |

0 |

|

I t /(l+r)t |

418,60 |

0 |

0 |

|

Сальдо потока по производственно-хозяйственной деятельности (CF t ) |

1703,87 |

2296,38 |

2346,98 |

|

CF t / (1+г)t |

1320,83 |

1379,96 |

1093,30 |

|

PV |

296,93 |

310,22 |

245,78 |

|

NPV |

780,83 |

839,96 |

553,30 |

Выводы

В настоящее время предприятие должно сделать свой выбор из многочисленных направлений развития, многообразия технических решений. Так как инвестиционный процесс на складывается из множества инвестиционных решений, принимаемых отдельными предприятиями, правильность выбора становится важным вопросом для каждого из них. Это позволяет рассматривать создание механизма формирования инвестиционного процесса на предприятии как центральную проблему, стоящую перед экономической наукой и практикой. Говоря о самих инвестициях необходимо отметить, что чаще всего встречаются инвестиции, носящие долгосрочный характер, а краткосрочные инвестиции осуществляются в финансовой сфере. Инвестиционная деятельность и инвестиционные решения оказывают воздействие на все стороны предпринимательской деятельности и социально-экономическую ситуацию в целом.

Как уже отмечалось, существует различные виды инвестиций, которые применяются в зависимости от целей и задач, стоящих перед конкретным предприятием. Каждые из этих инвестиций имеют свою структуру и определённые функции.

Представленный в работе проект выглядит очень хорошо — по всем показателям его нужно рекомендовать инвесторам. Однако следует помнить о тех допущениях и неточностях изложенных выше. Это отсутствие некоторых данных, которые, впрочем, не смогут принципиально ухудшить проект. Как уже было сказано выше, все расчеты велись исходя из того, что цех работает ритмично и полностью загружен, работники справляются с заданием, его продукция пользуется всеобщей популярностью. Это — идеальная ситуация. Но, повторюсь трудно будет найти воздействие, которое могло бы сделать PI< 1, а IRR опустить ниже 10%.

Список литературы

1. Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25.02.1999 N 39-ФЗ.

. Бочаров В.В. Инвестиции: Учебник. — СПб.: Питер, 2008. — 176с.

. Гончарук О.В., Кныш М.И., ШопенкоД.В. Управление финансами предприятий: Учебник. — СПб.: Дмитрий Буланин, 2007. — 264с.

. Горемыкин В.А, Нестерова Н.В.Стратегия развития предприятия: Учебник. — М.: Дашков, 2006. — 269с.

. Кантор Е.Л. Экономика предприятия: Учебное пособие. — СПб.: Питер, 2008. — 397с.

. Лопатников Л.И. Экономико-математический словарь. — М.: Наука, 2006. — 520с.

. Поздняков В.Я., Прудников В.М. Экономика предприятия (фирмы): Учебник для ВУЗов. — М.:ИНФРА-М. — 2008. — 319с.

. Попков В.П., Семенов В.П. Организация и финансирование инвестиций: Учебное пособие. — СПб: Питер, 2006. — 129с.

. Староверова Г.С. Экономическая оценка инвестиций: Учебное пособие. — М.: КНОРУС, 2006. — 398с.

. Татаренко Н.О., Поручник А.М. Теории инвестиций: Учебное пособие. — К.: КНЭУ, 2007. — 259с.

. Четыркин Е.М. Финансовый анализ производственных инвестиций. М.: Дело, 2008. — 164с.

. Чуева Л.Н.Экономика фирмы. Учебник для студентов. — 2-изд. — М.: Дашков и К., 2008. — 41 с.

. Фатхутдинов Р.А.Инвестиционный менеджмент. М.: Бизнес-школа «Интел-синтез», 2010. — 640с.

. Шуляк П.Н. Финансы предприятия: Учебник. — М.: Дашков, 2006. — 457с.

. Экономика предприятия. / Под ред. Волков О.И. — М.: Инфра, 2007. — 601с.

. Экономика предприятия. / Под ред. проф. Горфинкеля В.Я. — М.: ЮНИТИ-ДАНА. — 2008. — 767с.

. Экономическая теория. / Под ред. Симкина Л.Г. — СПб.: Питер, 2007. — 451с.

. Экономика предприятия (фирмы).

Учебник / Под ред. проф. О.И. Волкова и доц. О.В. Девяткина. — 3-е изд., перераб. и доп. — М.: ИНФРА-М. — 2007. — 314с.

Приложение

Таблица 1. Бухгалтерский баланс предприятия.

|

БУХГАЛТЕРСКИЙ БАЛАНС На 31 декабря 2013 г |

|||

|

Актив |

Код показателя |

На начало года |

На конец года |

|

I. Внеоборотные активы |

|||

|

Нематериальные активы |

110 |

220 |

200 |

|

Основные средства |

120 |

8636 |

8690 |

|

Незавершенное строительство |

130 |

972 |

284 |

|

Долгосрочные финансовые вложения |

140 |

400 |

200 |

|

В том числе: займы, предоставленные организациям на срок более 12 месяцев |

144 |

400 |

200 |

|

Итого по разделу I |

190 |

10228 |

9374 |

|

IIОборотные активы |

|||

|

Запасы |

210 |

4684 |

5272 |

|

В том числе: сырье, материалы и другие аналогичные ценности |

211 |

2430 |

2828 |

|

малоценные и быстроизнашивающиеся предметы |

213 |

686 |

666 |

|

затраты в незавершенном производстве |

214 |

612 |

1094 |

|

готовая продукция и товары для перепродажи |

215 |

790 |

480 |

|

расходы будущих периодов |

217 |

166 |

204 |

|

Налог на добавленную стоимость по приобретенным ценностям |

220 |

600 |

640 |

|