денежный кредитный макроэкономический политика

Под денежно-кредитной политикой государства понимается совокупность мер экономического регулирования денежного обращения и кредита, направленных на обеспечение устойчивого экономического роста путем воздействия на уровень и динамику инфляции, инвестиционную активность и другие важнейшие макроэкономические процессы.

Денежно-кредитная политика — важнейший метод государственного регулирования общественного воспроизводства с целью обеспечения наиболее благоприятных условий для развития рыночной экономики.

Денежно — кредитная политика представляет собой комплекс взаимосвязанных мероприятий, предпринимаемых Центральным банком в целях регулирования совокупного спроса путем планируемого воздействия на состояние кредита и денежного обращения. Одним из необходимых условий эффективного развития экономики является формирование четкого механизма денежно-кредитного регулирования, позволяющего Центральному банку воздействовать на деловую активность, контролировать деятельность коммерческих банков, добиваться стабилизации денежного обращения.

В идеале денежно-кредитная политика призвана обеспечить стабильность цен, полную занятость и экономический рост — таковы ее высшие и конечные цели. Однако на практике с ее помощью приходится решать и более узкие, отвечающие насущным потребностям экономики страны задачи.

Нельзя забывать и о том, что денежно-кредитная политика — чрезвычайно мощный, а потому необыкновенно опасный инструмент. С ее помощью можно выйти из кризиса, но и не исключена и печальная альтернатива — усугубление сложившихся в экономике негативных тенденций.

В настоящее время в России экономическая ситуация и обстановка в денежном секторе является достаточной сложной: Правительство, Министерство финансов и Банк России вынуждены действовать в условиях недостаточности денежной массы, недооценки финансовых активов и активного платежного баланса. Поэтому тема курсовой работы является актуальной, т.к. именно от того, как Россия будет строить свою денежно-кредитную политику, насыщать экономику деньгами, возвращая им роль всеобщего средства обращения, платежа и накопления, изживать суррогаты и иностранную валюту из внутреннего национального оборота, будет зависеть ее будущее.

Кредитно-денежная политика государства

... конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны. Главной целью курсовой является рассмотреть понятие кредитно-денежной системы, основные инструменты кредитно-денежной политики, применяемые Центральным банком для регулирования экономики, типы кредитно-денежной политики. ...

1. Теоретические основы денежно-кредитной политики, Кредитно-денежная политика

Осуществляет кредитно-денежную политику Центральный банк или организации, выполняющие функции Центрального банка (Федеральная резервная система в США).

Кредитно-денежная политика базируется на принципах монетаризма. Главным ее преимуществом перед бюджетно-налоговой политикой является оперативность и гибкость. Поскольку она проводится Центральным банком, а не парламентом страны, она гораздо меньше подвержена политическому влиянию.

Отрицательным моментом по сравнению с бюджетно-налоговой политикой является косвенный характер воздействия кредитно-денежной политики на экономику, опосредованный определенными «передаточными механизмами». Центральный банк способен оказывать преимущественно косвенное воздействие на коммерческие банки с целью сокращения или увеличения ими кредитов, что в свою очередь способствует финансовой стабилизации, укреплению денежного обращения, расширению инвестиций и, в конечном итоге, экономическому росту в стране.

Основными целями кредитно-денежной политики государства являются:

- смягчение циклических колебаний экономики;

- сдерживание инфляции;

- стимулирование инвестиций;

- обеспечение полной занятости;

- регулирование темпов экономического роста;

- обеспечение устойчивости платежного баланса.

Достижения поставленных целей Центральный банк добивается путем воздействия на промежуточные звенья механизма кредитно-денежного регулирования: денежную массу, ставку процента, обменный курс валюты.

Главная задача кредитно-денежной политики центрального банка — поддержание стабильной покупательной силы национальной валюты и обеспечение эластичной системы платежей и расчетов. В то же время политика центрального банка является одной из важнейших частей регулирования всей экономики государства. Во второй половине XX века сложился «магический четырехугольник» целей регулирования экономики: обеспечение стабильных темпов экономического роста, стабильной национальной валюты, занятости и равновесия платежного баланса. В последние годы к ним добавилась задача достижения экологического равновесия.

Первоначально основной функцией центральных банков было осуществление эмиссии наличных денег, в настоящее время эта функция постепенно ушла на второй план, однако не следует забывать, что наличные деньги все еще являются тем фундаментом, на котором зиждется вся денежная масса, поэтому деятельность центрального банка по эмиссии наличных денег должна быть не менее взвешенной и продуманной, чем любая другая.

Нужно отметить, что денежно-кредитная политика осуществляется как косвенными (экономическими), так и прямыми (административными) методами воздействия. Различие между ними состоит в том, что центральный банк либо оказывает косвенное воздействие через ликвидность кредитных учреждений, либо устанавливает лимиты в отношении количественных и качественных параметров деятельности банков.

Нужно отметить, что с помощью кредитного регулирования государство стремится смягчить экономические кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли народного хозяйства.

пассивной

Выделяют два типа кредитно-денежной политики: стимулирующую и ограничительную.

Денежно-кредитная политика Центрального банка РФ

... денежно-кредитного регулирования связаны с ежедневной работой центрального банка и обычно направлены на сглаживание колебаний ликвидности рынка. Для достижения поставленных целей центральные банки – проводники официальной денежно-кредитной политики ... Поэтому тема курсовой работы является актуальной, т.к. именно от того, как Россия будет строить свою денежно-кредитную политику, насыщать экономику ...

Стимулирующая, Ограничительная

Можно также выделить долгосрочную и краткосрочную кредитно-денежную политику. Они различаются по своим результатам. В краткосрочном периоде кредитно-денежная политика в большей мере влияет на объем национального производства и в меньшей — на цены. В долгосрочном периоде, напротив, она оказывает преимущественное воздействие на уровень цен, лишь незначительно влияя на реальный объем выпуска.

Формирование в нашей стране рыночных отношений объективно предопределяет овладение всем спектром механизмов экономического регулирования. Бытующие порой представления о стихийности экономических процессов в рыночной экономике не имеют под собой почвы. Регулируются, и довольно жестко, практически все основные отношения, определяющие эффективность и жизнеспособность экономики в целом. Среди них своей значимостью выделяются и денежно-кредитные инструменты.

Выше нами были изложены цели денежно-кредитного регулирования. Рассмотрим теперь основные инструменты с помощью которых центральный банк проводит свою политику по отношению к коммерческим банкам.

Кредитно-денежная политика осуществляется как прямыми (административными), так и косвенными (экономическими) методами воздействия.

П рямым методом кредитно-денежной политики является внедрение кредитных ограничений: лимитов в отношении количественных и качественных параметров деятельности банков.

Экономическими (косвенными)

- изменение учетной ставки (ставки рефинансирования);

- изменение нормы обязательных резервов;

- операции на открытом рынке с ценными бумагами;

- осуществление валютных интервенций.

Политика обязательных резервов

В настоящее время минимальные резервы — это наиболее ликвидные активы, которые обязаны иметь все кредитные учреждения, как правило, либо в форме наличных денег в кассе банков, либо в виде депозитов в центральном банке или в иных высоколиквидных формах, определяемых центральным банком. Норматив резервных требований представляет собой установленное в законодательном порядке процентное отношение суммы минимальных резервов к абсолютным (объемным) или относительным (приращению) показателям пассивных (депозитов) либо активных (кредитных вложений) операций. Использование нормативов может иметь как тотальный (установление ко всей сумме обязательств или ссуд), так и селективный (к их определенной части) характер воздействия.

Минимальные резервы выполняют две основные функции.

Во-первых, они как ликвидные резервы служат обеспечением обязательств коммерческих банков по депозитам их клиентов. Периодическим изменением нормы обязательных резервов центральный банк поддерживает степень ликвидности коммерческих банков на минимально допустимом уровне в зависимости от экономической ситуации.

Во-вторых, минимальные резервы являются инструментом, используемым центральным банком для регулирования объема денежной массы в стране. Посредством изменения норматива резервных средств центральный банк регулирует масштабы активных операций коммерческих банков (в основном объем выдаваемых ими кредитов), а следовательно, и возможности осуществления ими депозитной эмиссии. Кредитные институты могут расширять ссудные операции, если их обязательные резервы в центральном банке превышают установленный норматив. Когда масса денег в обороте (наличных и безналичных) превосходит необходимую потребность, центральный банк проводит политику кредитной рестрикции путем увеличения нормативов отчисления, то есть процента резервирования средств в центральном банке. Тем самым он вынуждает банки сократить объем активных операций».

Оценка финансового состояния банка

... исследования финансового состояния является ЗАО Коммерческий Банк «КЕДР». Цель дипломной работы: оценить финансовое состояние коммерческого банка и предложить мероприятия по его улучшению. Задачи дипломной работы: исследовать теоретические аспекты финансового состояния и финансового анализа, рассмотреть методики анализа, дать оценку финансового состояния банка, ...

Изменение нормы обязательных резервов влияет на рентабельность кредитных учреждений. Так, в случае увеличения обязательных резервов происходит как бы недополучение прибыли. Поэтому, по мнению многих западных экономистов, данный метод служит наиболее эффективным антиинфляционным средством.

Недостаток этого метода заключается в том, что некоторые учреждения, в основном специализированные банки, имеющие незначительные депозиты, оказываются в преимущественном положение по сравнению с коммерческими банками, располагающими большими ресурсами.

В последние полтора-два десятилетия произошло уменьшение роли указанного метода кредитно-денежного регулирования. Об этом говорит тот факт, что повсеместно (в западных странах) происходит снижение нормы обязательных резервов и даже ее отмена по некоторым видам депозитов.

Понижение нормы денежных резервов приведет к увеличению денежного мультипликатора, а следовательно, увеличит объем той денежной массы, которую может поддерживать некоторое количество резервов. Если центральный банк увеличивает норму обязательных резервов, то это приводит к сокращению избыточных резервов банков и к мультипликационному уменьшению денежного предложения. Этот процесс происходит очень быстро. Ибо, как только подписывается решение об увеличении резервных норм, каждый банк сразу же обнаруживает недостаточность своих резервов. Он срочно продаст часть своих ценных бумаг и потребует возвращения ссуд.

Этот инструмент монетарной политики является наиболее мощным, поскольку он затрагивает основы всей банковской системы. Он является настолько мощным, что в действительности его применяют раз в несколько лет, а не каждый день, как в случае с операциями на открытом рынке.

На 01 марта 2013 г. норма резервирования составила 4,25.

Рефинансирование коммерческих банков.

Термин «рефинансирование» означает получение денежных средств кредитными учреждениями от центрального банка. Центральный банк может выдавать кредиты коммерческим банкам, а также переучитывать ценные бумаги, находящиеся в их портфелях (как правило векселя).

Переучет векселей долгое время был одним из основных методов денежно-кредитной политики центральных банков Западной Европы. Центральные банки предъявляли определенные требования к учитываемому векселю, главным из которых являлась надежность долгового обязательства.

Векселя переучитываются по ставке редисконтирования. Эту ставку называют также официальной дисконтной ставкой, обычно она отличается от ставки по кредитам (рефинансирования) на незначительную величину в меньшую сторону (в Европе 0.5-2 процентных пункта).

Центральный банк покупает долговое обязательство по более низкой цене, чем коммерческий банк.

Стратегические цели экономической политики России в современных условиях

... такой стратегической цели может быть принято превращение развивающуюся экономическую державу, обеспечивающую на основе интенсивного труда и деловой инициативы, разумной и последовательной экономической политики среднеевропейские ... отсчета в процессе контроля и оценки результатов работы как правительства, так и других институтов власти, осуществляющих государственную политику. В данной главе попробуем ...

В случае повышения центральным банком ставки рефинансирования, коммерческие банки будут стремиться компенсировать потери, вызванные ее ростом (удорожанием кредита) путем повышения ставок по кредитам, предоставляемым заемщикам. Т.е. изменение учетной (рефинансирования) ставки прямо влияет на изменение ставок по кредитам коммерческих банков. Последнее является главной целью данного метода денежно-кредитной политики центрального банка. Например, повышение официальной учетной ставки в период усиления инфляции вызывает рост процентной ставки по кредитным операциям коммерческих банков, что приводит к их сокращению, поскольку происходит удорожание кредита, и наоборот.

Мы видим, что изменение официальной процентной ставки оказывает влияние на кредитную сферу. Во-первых, затруднение или облегчение возможности коммерческих банков получить кредит в центральном банке влияет на ликвидность кредитных учреждений. Во-вторых, изменение официальной ставки означает удорожание или удешевление кредита коммерческих банков для клиентуры, так как происходит изменение процентных ставок по активным кредитным операциям.

Также изменение официальной ставки центрального банка означает переход к новой денежно-кредитной политике, что заставляет коммерческие банки вносить необходимые коррективы в свою деятельность.

Недостатком использования рефинансирования при проведении денежно-кредитной политики является то, что этот метод затрагивает лишь коммерческие банки. Если рефинансирование используется мало или осуществляется не в центральном банке, то указанный метод почти полностью теряет свою эффективность.

Помимо установления официальных ставок рефинансирования и редисконтирования центральный банк устанавливает процентную ставку по ломбардным кредитам, т.е. кредитам, выдаваемым под какой-либо залог, в качестве которого выступают обычно ценные бумаги. Следует учесть, что в залог могут быть приняты только те ценные бумаги, качество которых не вызывает сомнения. «В практике зарубежных банков в качестве таких ценных бумаг используются обращающиеся государственные ценные бумаги, первоклассные торговые векселя и банковские акцепты (их стоимость должна быть выражена в национальной валюте, а срок погашения — не более трех месяцев), а также некоторые другие виды долговых обязательств, определяемые центральными банками».

Центральный банк проводит политику учетной ставки (которую еще называют иногда дисконтной политикой), выступая в роли «заимодателя в последней инстанции». Он представляет ссуды наиболее устойчивым в финансовом отношении банкам, испытывающим временные трудности. Федеральная резервная система (ФРС) иногда осуществляет долгосрочное кредитование на особых условиях. Это могут быть ссуды мелким банкам для удовлетворения их сезонных потребностей в денежных средствах. Иногда также ссуды предоставляются банкам, оказавшимся в сложном финансовом положении и нуждающимся в помощи для приведения в порядок своего баланса.

Когда банк берет ссуду, он переводит ФРС выписанное на себя долговое обязательство, обычно обеспеченное государственными ценными бумагами. При возвращении ссуды ФРС взыскивает процентные платежи, размер которых определяется процентной ставкой.

Деятельность банка по привлечению денежных средств юридических лиц

... лицам, формы привлечения денежных средств юридических лиц. Во второй главе мы рассматриваем анализ показателей привлечения ресурсов, тенденции развития форм привлечения ресурсов юридических лиц. Третья глава посвящена направления развития форм привлечения денежных средств юридических лиц, проблемы в деятельности банков на рынке денежных средств организаций. привлечение денежное юридическое банк ...

Давая ссуду, ФРС увеличивает резервы коммерческого банка, причем для ее поддержания не нужны обязательные резервы, т.е. вся ссуда увеличивает избыточные резервы банка, его способность к кредитованию.

Если ФРС уменьшает учетную ставку, то это поощряет банки к приобретению дополнительных резервов путем заимствования у ФРС. В этом случае можно ожидать увеличения денежной массы. Напротив, повышение учетной ставки соответствует стремлению руководящих кредитно-денежных учреждений ограничить предложение денег.

Но и только! Изменив учетную ставку, можно лишь ожидать соответствующих действий банков. Нельзя заставить банки взять кредит на сумму, необходимую государству. В своей дисконтной политике центральный банк может играть лишь пассивную роль. Только в операциях на открытом рынке центральный банк может играть активную роль. Но никогда не стоит недооценивать роль учетной ставки: изменяя ее, центральный банк имеет большую силу для того, чтобы оказать ограничивающее влияние на банки. И все же по эффективности применения политика учетной ставки стоит после операций на открытом рынке.

Ставка рефинансирования ЦБ РФ на сегодня — 8,25%, и она остается неизменной в течении 6 месяцев 2013 года.

Операции на открытом рынке.

Постепенно два вышеописанных метода денежно-кредитного регулирования (рефинансирование и обязательное резервирование) утратили свое первостепенное по важности значение, и главным инструментом денежно-кредитной политики стали интервенции центрального банка, получившие название операций на открытом рынке.

Этот инструмент монетарной политики является мягким, поскольку не связан с установлением каких-либо нормативов. Данный метод заключается в том, что центральный банк осуществляет операции купли-продажи ценных бумаг в банковской системе. Приобретение ценных бумаг у коммерческих банков увеличивает ресурсы последних, соответственно повышая их кредитные возможности, и наоборот. Центральные банки периодически вносят изменения в указанный метод кредитного регулирования, изменяют интенсивность своих операций, их частоту.

Операции на открытом рынке впервые стали активно применяться в США, Канаде и Великобритании в связи с наличием в этих странах развитого рынка ценных бумаг. Позднее этот метод кредитного регулирования получил всеобщее применение и в Западной Европе.

По форме проведения рыночные операции центрального банка с ценными бумагами могут быть прямыми либо обратными (РЕПО).

Прямая операция представляет собой обычную покупку или продажу. Обратная заключается в купле-продаже ценных бумаг с обязательным совершением обратной сделки по заранее установленному курсу. Гибкость обратных операций, более мягкий эффект их воздействия, придают популярность данному инструменту регулирования. Так доля обратных операций центральных банков ведущих промышленно-развитых стран на открытом рынке достигает от 82 до 99,6%». Если разобраться, то можно увидеть, что по своей сути эти операции аналогичны рефинансированию под залог ценных бумаг. Центральный банк предлагает коммерчески банкам продать ему ценные бумаги на условиях, определяемых на основе аукционных (конкурентных) торгов, с обязательством их обратной продажи через 4-8 недель. Причем процентные платежи, «набегающие» по данным ценным бумагам в период их нахождения в собственности центрального банка, будут принадлежать коммерческим банкам.

Банки на рынке ценных бумаг

... дезинтермедиации — снижение доли банковского сектора в перераспределении денежных ресурсов и рост доли средств, перераспределяемых через институты рынка ценных бумаг. Последнее обстоятельство вынуждает банки наряду с непосредственным инвестированием в ценные бумаги (напрямую или через ...

Таким образом, операции на открытом рынке, как метод денежно-кредитного регулирования, значительно отличаются от двух предыдущих. Главное отличие — это использование более гибкого регулирования, поскольку объем покупки ценных бумаг, а также используемая при этом процентная ставка могут изменяться ежедневно в соответствии с направлением политики центрального банка. Коммерческие банки, учитывая указанную особенность данного метода, должны внимательно следить за своим финансовым положением, не допуская при этом ухудшения ликвидности.

Кредитные ограничения

В отличие от рассмотренных выше методов регулирования, контингентирование кредита является прямым методом воздействия на деятельность банков.

кредитных ограничений

В рамках прямой регулирующей политики Центральный банк устанавливает различные нормативы, которые коммерческие банки должны поддерживать на необходимом уровне. Это могут быть нормативы ликвидности баланса, нормативы максимального размера риска на одного заемщика, нормативы достаточности капитала коммерческого банка. Центральный банк может также рекомендовать банкам необязательные, так называемые оценочные, нормативы.

При обнаружении нарушений коммерческими банками банковского законодательства, правил обслуживания клиентов или других серьезных недостатков в работе, Центральный банк может применять к ним жесткие меры административного воздействия вплоть до лишения лицензии и ликвидации банка.

Очевидно, что использование административного воздействия со стороны центрального банка по отношению к коммерческим банкам не должно носить систематического характера, а применяться в порядке исключительно вынужденных мер.

валютных интервенций,

Кроме трех основных вышеприведенных инструментов денежной политики, государство также иногда использует второстепенное селективное регулирование, которое касается фондовой биржи, потребительского кредита и увещеваний.

Дабы избежать излишней спекуляции на фондовой бирже, государство устанавливает предписываемую законом «маржу», т.е. процент от продажной цены ценной бумаги, который должен быть оплачен при покупке либо наличными либо, ценными бумагами, в то время как на другую часть может быть выписана долговая расписка. Маржу повышают при желании ограничить спекулятивную скупку акций и понижают при желании оживить фондовый рынок.

Если государство хочет не допустить увеличения денежной массы, то оно может всеми возможными средствами отбивать желание брать потребительский кредит: повысит ставку процента по нему или предпишет делать беспроцентный вклад в центральный банк при покупке кредитной карточки.

Государство в лице центрального банка может влиять на банки путем словесного убеждения. Могут быть политические заявления, общие решения, просто призывы к тому или иному действию. Государство обращается к чувству общественного долга банкиров. В общей форме могут быть сделаны предупреждения относительно доступности кредита в будущем. Иногда увещевания оказывают определенное воздействие, в конце концов ведь банкиры столь же чувствительны к общественному мнению, как и другие.

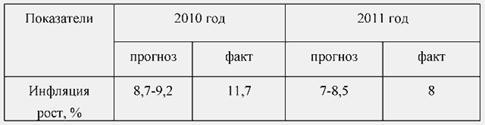

В 2010-2011 гг. Банк России проводил денежно-кредитную политику исходя из необходимости создания благоприятных условий для долгосрочного экономического развития страны. Низкий уровень инфляции и стабильность национальной валюты являлись основой для принятия эффективных решений в области осуществления сбережений, инвестиций и потребительских расходов — базовых для устойчивого экономического роста. Поэтому главной целью единой государственной денежно-кредитной политики, проводимой Банком России совместно с Правительством Российской Федерации на этот период, являлась устойчивое снижение инфляции и поддержание ее на низком уровне, при этом предполагалось снизить темпы инфляции до 8,7-9,2% в 2010 году и 78,5% в 2011 году.

Денежно-кредитный механизм воздействия на экономику и антимонопольная политика

... с другой стороны по принятию на себя взаимных денежно-кредитных обязательств. Дисконтная политика – это политика повышения или понижения учетных ставок, проводимая центральным банком в целях воздействия на спрос и предложение ссудных капиталов, ...

Для достижения поставленных целей ЦБ РФ использовал все имеющиеся у него инструменты денежно-кредитной политики, которые позволяли оперативно реагировать на изменение интенсивности и направлений движения финансовых потоков в рамках поставленных целей денежно-кредитной политики.

Система инструментов денежно-кредитной политики должна была обеспечивать стабильность денежного рынка и, в тоже время, стимулировать кредитные организации к более эффективному управлению собственной ликвидностью.

При возникновении у банков потребности в дополнительной ликвидности они могли воспользоваться набором инструментов, предлагаемых Банком России для этих целей. В течение дня это могли быть обеспеченные внутредневные кредиты, предоставляемые Банком России без взимания платы, а также проводимые в первой и во второй половине дня аукционы однодневного прямого РЕПО. Кроме того, на еженедельной основе Банком России проводились операции по предоставлению ликвидности банкам на более длительные сроки. В конце операционного дня кредитные организации имели доступ к постоянно действующим инструментам Банка России — кредитам «овернайт» и сделкам «валютный своп», процентные ставки по которым установлены на уровне ставки рефинансирования.

Регулирование ставок рефинансирования Центробанк России осуществлял с учетом реального состояния экономики, динамики инфляции, ситуации на различных сегментах денежного рынка и было ориентировано на закрепление формирующихся позитивных тенденций.

С начала 2010 года Банк России дважды принимал решение о снижении ставки рефинансирования 15.01.10 — с 16 до 14% годовых, и 15.06.10 — с 14 до 13% годовых. Очередное ее снижение произошло только лишь в конце декабря 2011 г. — ее понизили до 12%.

При управлении ликвидностью кредитные организации во II квартале 2011 года активно использовали механизм внутридневного кредитования и кредитов «овернайт» Банка России, наибольший объем которых приходился на апрель 2011 года. В целом объем внутридневных кредитов, предоставленных Банком России, возрос с 2,3 трлн. руб. в I квартале 2011 г. до 2,6 трлн. руб. во II квартале, а кредитов «овернайт» — с 5,9 до 14,3 млрд. руб. соответственно. В конце каждого календарного месяца наблюдалось традиционное увеличение спроса на внутридневные кредиты со стороны кредитных организаций и объема предоставленных кредитов «овернайт».

На фоне понижательного тренда в динамике инфляции Банком России с 26.06.2010 ставка рефинансирования и процентные ставки по кредитам «овернайт» и сделкам «валютный своп» были снижены с 12 до 11,5% годовых, а с 23 октября — до 11%. Тем не менее, ставка рефинансирования в период 20102011 гг. не оказывало значимого влияния на денежные показатели прежде всего из-за того, что в условиях избыточной ликвидности коммерческие банки не испытывали существенной потребности в заимствованиях у Центрального банка.

Денежные потоки. Кредитные отношения на Украине

... в банках; снятие денежных средств со счетов (корреспондентских счетов) в банках; покупка коммерческими банками друг у друга наличных денег за безналичные. 2. Развитие кредитных отношений в Украине в переходный период Различают два понятия кредитной системы: 1)совокупность кредитных отношений, ... в том числе – за валюту, драгоценные металлы, драгоценные камни, ценные бумаги), выполненные работы, ...

В урегулировании проблемы нехватки рублёвой ликвидности на денежном рынке в 2010 году большую роль сыграли решения Банка России о снижении нормативов обязательных резервов, которые принимались в целях постепенного выравнивания конкурентных условий для российских и иностранных кредитных организаций.

Норматив обязательных резервов по средствам физических лиц в валюте Российской Федерации был снижен 8 июля 2010 года с 7% до 3,5%, в результате чего объем высвободившихся средств составил более 150 млрд. руб. Кроме того с 1 июля 2010 года ЦБ РФ предоставлял право усреднения обязательных резервов кредитным организациям в пределах установленного Советом директоров Банка России коэффициента усреднения в размере 0,2. Использование данного механизма также способствовало повышению ликвидности кредитных организаций.

Норматив обязательных резервов по обязательствам перед физическими лицами в валюте Российской Федерации и норматив обязательных резервов по иным обязательствам кредитных организаций в валюте Российской Федерации и обязательствам в иностранной валюте в 2011 году не изменялись. В течение указанного периода кредитные организации активно пользовались усреднением обязательных резервов, то есть выполняли часть обязательных резервов путем поддержания соответствующего среднемесячного остатка денежных средств на корреспондентском счете и корреспондентских субсчетах кредитной организации в Банке России. Количество кредитных организаций, которым было предоставлено право на усреднение обязательных резервов, постоянно увеличивалось и в июне 2011 г. достигло 681 (или 55,2% от общего числа действующих кредитных организаций).

ЦБ РФ в период с 2010-2011 гг. постепенно снижал норму обязательных требований для кредитных организаций с тем, чтобы они масштабней стали кредитовать реальный сектор экономики и, прежде всего, производственный сектор. Однако коммерческие организации не особо стремились кредитовать отечественную промышленность из-за высокого риска и сложности оценки экономической конъюнктуры. Таким образом, само резервирование представляет собой малоэффективный инструмент денежно-кредитной политики, поскольку мало, что добавляет к существующему устойчивому нежеланию банков направлять деньги в экономику.

В 2010 году конъюнктура внутреннего валютного рынка формировалась под воздействием увеличения предложения иностранной валюты со стороны экспортеров в результате продолжающегося роста цен на нефть, а также повышение инвестиционной привлекательности рублевых активов на фоне ослабления доллара США на мировом рынке. В сложившейся ситуации Банк России стремился поддержать баланс спроса и предложения на внутреннем валютном рынке, осуществляя масштабные покупки иностранной валюты в периоды усиления повышательного давления на курс рубля. По итогам для РФ иностранным валютам Банк России с 1 февраля 2010 года перешел к использованию в качестве нового операционного ориентира выраженной в рублях стоимости бивалютной корзины, состоящей из долларов США и евро в пропорциях, устанавливаемых Банком России. При этом формировании курса доллара США к рублю на внутреннем валютном рынке в течении дня и периода в несколько дней приобрело более свободный характер, а операции с целью ограничения внутридневных и краткосрочных колебаний курса доллара США к рублю осуществлялись Банком России исходя из границ колебания стоимости бивалютной корзины. С 1 августа бивалютная корзина состояла из 0,35 евро и 0,65 дол. США. За 10 месяцев объем покупки иностранной валюты Банком России составил более 11 млрд. долл.

В июле-сентябре 2010 г. Банк России проводил операции как по продаже государственных облигаций из собственного портфеля, так и по покупке государственных ценных бумаг. В целом объем нетто-продаж государственных ценных бумаг Банком России за III квартал сохранился на уровне предыдущего квартала (2,6 млрд. руб.).

В первом полугодии 2011 г. ЦБ РФ продолжал проведение денежно — кредитной политики в рамках режима управляемого плавающего курса рубля.

В 2011 году соотношение спроса и предложения на внутреннем валютном рынке определялось высоким уровнем положительного сальдо счета текущих операций платежного баланса, обусловленным притоком в российскую экономику значительных дополнительных доходов от экспорта в связи с благоприятной внешнеэкономической конъюнктурой, а также трансграничным движением капитала. В данных условиях операции Банка России на внутреннем валютном рынке были направлены в основном на предотвращение чрезмерного повышения эффективного курса рубля под влиянием избыточного предложения иностранной валюты. Результатом этих операций была чистая покупка иностранной валюты. В частности, в январе-сентябре 2011 г. Банк России выступал нетто-покупателем иностранной валюты.

Темпы прироста депозитов в иностранной валюте (в долларовом выражении) в I полугодии 2011 г. составили 10,2%, что в два раза ниже темпов прироста депозитов в национальной валюте.

Динамика чистых иностранных активов банковской системы являлась важным источником увеличения денежной массы с учетом депозитов в иностранной валюте. При росте общего объема этого денежного агрегата на 1083,7 млрд. руб. чистые иностранные активы увеличились на 1366,8 млрд. руб., а внутренний кредит экономике сократился на 204,6 млрд. руб. (в 2010 г. — рост на 717,2 и 1169,7 млрд. руб. и сокращение на 857,9 млрд. руб. соответственно).

За период 2010-2011 гг. повышение номинального эффективного курса рубля сыграло существенную роль в снижении инфляции. В прошлом году номинальный эффективный курс повысился на 3,2%. За первые пять месяцев текущего года он повысился еще на 1,5%. В начале июня Банк России повысил курс рубля относительно бивалютной корзины еще примерно на 0,6%.

Банк России в 2011 г. также осуществил продажу гособлигаций из собственного портфеля без обязательства обратного выкупа на сумму 0,43 млрд. руб.

В целом с 2010-2011 гг. операции ЦБ РФ на открытом рынке способствовали постепенному повышению ликвидности рынка ОБР и как следствие — расширению стерилизационных возможностей Банка России.

Денежно-кредитная политика, проводимая ЦБ РФ в период с 20102011 гг., оказалась относительно не эффективной поставленной цели, что наглядно видно из таблицы.

Прогнозные и фактические показатели инфляции на 2010-2011 гг.

Следует отметить, что с 2010 года в основном только за счет валютных интервенций в банковскую систему поступали денежные средства, но их поступление было так велико, что ЦБ приходилось часть этих поступлений стерилизовать и в основном за счет операций на открытом рынке.

В соответствии со сценарными условиями функционирования экономики Российской Федерации и основными параметрами прогноза социально-экономического развития Российской Федерации на 2013 год и плановый период 2014 и 2015 годов Правительство Российской Федерации и Банк России определили задачу снизить инфляцию в 2013 году до 5-6%, в 2014 и 2015 годах — до 4-5% (из расчета декабрь к декабрю предыдущего года).

Указанной цели по инфляции на потребительском рынке соответствует базовая инфляция на уровне 4,7-5,7% в 2013 году, 3,6-4,6% в 2014 и 2015 годах.

Расчеты по денежной программе на 2013-2015 годы проведены исходя из показателей спроса на деньги, соответствующих целевым ориентирам по инфляции, прогнозной динамике ВВП и других макроэкономических показателей, а также прогноза платежного баланса и параметров проекта федерального бюджета на 2013 год и плановый период 2014 и 2015 годов.

В зависимости от вариантов прогноза темп прироста денежного агрегата М2 в2013 году может составить 9-18%, в2014 и 2015 годах — 14-19% в год.

Банк России разработал три варианта денежной программы. Второй вариант программы базируется на макроэкономических показателях, использованных при формировании проекта федерального бюджета на 2013 год и плановый период 2014-2015 годов. Темп прироста денежной базы в узком определении, соответствующий целевым ориентирам по инфляции и оценкам динамики экономического роста, может составить по вариантам программы в 2013 году 7-14%, в2014-2015 годах — 11-14% ежегодно.

В условиях повышения гибкости курсовой политики ожидается постепенный переход к формированию денежного предложения в большей степени за счет рефинансирования кредитных организаций со стороны Банка России при снижении влияния динамики чистых международных резервов (ЧМР).

При этом большое значение для осуществления денежно-кредитной политики будут иметь показатели исполнения федерального бюджета и меры, направленные на повышение равномерности расходования бюджетных средств.

В соответствии с бюджетными проектировками в предстоящий трехлетний период ожидается, что федеральный бюджет будет сформирован с некоторым дефицитом. Планируется, что в среднесрочной перспективе его финансирование будет осуществляться преимущественно за счет государственных заимствований и поступлений от приватизации. При этом предполагается увеличить остатки средств Резервного фонда в 2013-2015 годах.

Основными задачами курсовой политики на 2013 год и период 2014-2015 годов станут дальнейшее сокращение прямого вмешательства Банка России в механизм курсообразования и создание условий для перехода к режиму плавающего валютного курса к 2015 г.

В 2013 и 2014 гг. Банк России продолжит осуществлять курсовую политику, не препятствуя формированию тенденций в динамике курса рубля, обусловленных действием фундаментальных макроэкономических факторов, и не устанавливая каких-либо фиксированных ограничений на уровень курса национальной валюты. При этом в течение данного периода Банк России будет осуществлять повышение гибкости курсообразования постепенно, смягчая процесс адаптации участников рынка к колебаниям валютного курса, вызванным внешними шоками [22].

После перехода к режиму плавающего валютного курса Банк России предполагает отказаться от использования операционных ориентиров курсовой политики, связанных с уровнями валютного курса. В то же время даже после перехода к указанному режиму Банк России допускает возможность проведения интервенций на внутреннем валютном рынке, объемы которых будут определяться с учетом конъюнктуры денежного рынка.

Система инструментов продолжит учитывать особенности взаимодействия Банка России с региональными кредитными организациями, характеристики трансмиссионного механизма денежно-кредитной политики и состояние российского финансового рынка.

Основа действующей системы инструментов денежно-кредитной политики — коридор процентных ставок Банка России в рассматриваемый период сохранится, при этом Банк России рассмотрит возможность его сужения в целях повышения действенности процентной политики. В качестве инструментов, обеспечивающих нахождение краткосрочных ставок межбанковского рынка в границах процентного коридора, будут применяться депозитные операции и операции рефинансирования постоянного действия на срок 1 день.

Применение инструментов рефинансирования на сроки свыше 1 недели будет направлено преимущественно на поддержание финансовой стабильности. В целях ограничения влияния данных операций на соответствующий сегмент кривой рыночных процентных ставок и недопущения искажения сигналов процентной политики Банк России рассмотрит целесообразность перехода к их осуществлению по плавающей ставке. В этом случае не исключается дополнение системы инструментов Банка России сделками своп с иностранной валютой и драгоценными металлами на срок до 1 года для расширения доступа кредитных организаций к рефинансированию на эти сроки.

Банк России также продолжит использование нормативов обязательных резервов в качестве инструмента денежно-кредитной политики, принимая решения об их изменении в зависимости от макроэкономической ситуации и состояния ликвидности банковского сектора.

Помимо работы над совершенствованием собственной системы инструментов Банк России придает большое значение взаимодействию с государственными органами по вопросам реализации денежно-кредитной политики и развития финансовых рынков. Будет продолжено сотрудничество с Минфином России и Федеральным казначейством по вопросу развития механизма размещения временно свободных средств бюджета в банковском секторе, задачей которого является минимизация сезонного воздействия бюджетных потоков на объем ликвидности банковского сектора.

Главной целью денежно-кредитной политики в рамках программы финансовой стабилизации является поддержание низких текущих темпов инфляции и создание условий для роста инвестиций, обеспечение благоприятной динамики курса национальной валюты, способствующей улучшению состояния платежного баланса.

Для достижения этой цели усилия органов денежно-кредитного регулирования должны быть сосредоточены на решении следующих задач:

- ограничение денежной массы объемом, необходимым для осуществления экономической деятельности;

- оптимизация структуры денежной массы и ее распределения между секторами и субъектами экономики;

- предотвращение оттока капитала за рубеж;

- поддержание на заданном уровне валютных резервов.

Решение этих задач требует осуществления комплекса перечисленных ниже мер. Чтобы добиться контроля за инфляцией и поддерживать динамическую стабильность курса национальной валюты необходимо ограничить темпы роста денежной массы и колебания уровня процентных ставок по кредитам и депозитам экономике. Оперативное регулирование банковской ликвидности и ставок межбанковского рынка позволит обеспечить стабильность расчетов, уменьшит спекуляции на денежном рынке. Предельное ограничение роста курса национальной валюты в периоды инфляции, нельзя допускать прямого кредитования дефицита госбюджета, поэтапный перевод требований к правительству по внутреннему долгу в среднесрочные государственные ценные бумаги и с положительной реальной процентной ставкой, обеспечивающей их доходность на уровне государственных ценных бумаг.

Краткосрочное кредитование кассового разрыва в доходах и расходах государственного бюджета посредством покупки государственных краткосрочных ценных бумаг позволит создать условия для оперативной поддержки госбюджета в рыночных формах, а также необходимо установление потолка роста денежной массы и чистых внутренних активов ЦБ с целью ограничения роста денежной массы — это гарантированное ограничение темпов инфляции и предсказуемость ее изменения.

Необходимо установить учетную ставку ЦБ РФ на уровне, не ниже норматива, действующего в сопредельных государствах это, в конце концов, должно привести к снижению уровня инфляции, рост инвестиционной активности, стабилизация производства.

Так же важнейшим инструментом совершенствования денежно-кредитной политики должно стать совершенствование системы рефинансирования коммерческих банков для стабилизации предложения денег экономике страны. Этого можно добиться при помощи следующих мер:

- обеспечение создания коридора базовых ставок рефинансирования банков на основе аукционных и ломбардных кредитов, что позволит перейти от количественных к ценовым методам регулирования банковской ликвидности и снижение ставок по кредитам экономике;

- совершенствование процедуры быстрого реагирования на изменение объемов банковской ликвидности и колебание ставок межбанковского рынка путем операций на открытом рынке обеспечит точную настройку уровня ставок межбанковского рынка в заданном коридоре базисных ставок рефинансирования;

- упорядочивание процедур предоставления резервного кредита отдельным банкам, испытывающим кратковременный недостаток ликвидности, обеспечит стабильность банковской системы при кризисах ликвидности у крупных банков, которые оказывают влияние на экономику;

— ограничение эмиссии краткосрочных обязательств Центрального Банка по мере расширения эмиссии государственных ценных бумаг правительства, позволит сэкономить государственные средства на цели регулирования денежного рынка (300-400 млрд. руб. в год).

И последним шагом

совершенствования должно явится совершенствование систем резервных требований к коммерческим банкам;

- дифференсация систем обязательного резервирования депозитов банков, нацеленная на увеличение доли долгосрочных депозитов в качестве ресурса для повышения инвестиционной активности в стране обеспечит повышение банковской ликвидности, стимулирование роста долгосрочных депозитов и сокращения массы «горячих денег», рост инвестиций в экономику;

- осуществление поэтапного пересмотра норм обязательного резервирования в сторону их снижения по мере сокращения темпов инфляции и роста спроса на кредитные ресурсы для долгосрочных инвестиций, следствием этого должно явиться сбалансированность деловой активности и денежного предложения в экономике, повышение мобильности предложения денег;

— создание системы мониторинга конъюнктуры денежного рынка и рынка капиталов и на этой основе осуществление моделирования и прогнозирования финансовых потоков в увязке с процессами макроэкономического развития страны это способствует повышению эффективности государственного регулирования денежного рынка.

Для осуществления тех целей, которые Центральный Банк по поставил перед собой на 2013-2015 года, следует разумно воспользоваться мерами описанными выше.

Центральным звеном денежной политики государства является Центральный банк. Именно он своими действиями и проводит денежную политику. В мировой практике основными инструментами ЦБ являются: операции на открытом рынке ценных бумаг, уровень процентной ставки по займам коммерческим банкам и величина обязательных резервов. Также Центральный банк разрабатывает требования к коммерческим банкам, выполнение которых обеспечивает ликвидность банков.

Банк Росии сохраняет преемственность в определяющих принципах формирования денежно-кредитной политики, соподчиняя ее цели главным задачам экономической политики государства. на предстоящий 2000 год снижение инфляции при обеспечении роста ВВП по-прежнему остается конечной целью денежно-кредитной политики. Задачей определения количественных параметров экономической политики является выбор наилучшего сочетания экономического роста и инфляции. Критерием такого выбора должно быть повышение доходов населения в реальном выражении.

При проведении денежно-кредитной политики Банк России предполагает использовать не только все имеющиеся в настоящее время в его распоряжении инструменты, но и расширить их состав, сделав набор располагаемых методов контроля и управления денежным предложением полностью адекватным складывающимся общеэкономическим условиям. Однако возможность и эффективность применения конкретных инструментов денежно-кредитного регулирования в значительной степени будут связаны с восстановлением и развитием сегментов финансового рынка и укреплением банковской системы. Достижение поставленных целей также будет зависеть от наличия соответствующих условий, создаваемых функционированием всех секторов экономики и проведением необходимых институциональных преобразований.

Список использованной литературы

1. Указание Банка России от 12.02.2013 года №2970-У «Об установлении нормативов обязательных резервов (резервных требований) Банка России»

2. Указание Банка России от 13 сентября 2012 г. №2873-У «О размере ставки рефинансирования Банка России»

— Юрьева Т.В., Марыганова Е.А. Экономическая теория: Макроэкономика: Учебно-методический комплекс. М.: 2008. — 286 с.

— Марыганова Е.А. Экспресс-курс: учебное пособие / Е.А. Марыганова, С.А, Шапиро. — М.:КНОРУС, 2010 — 302 с.

5. Ивашковский С.Н. Макроэкономика: учебник — 2-е изд., испр., доп. — М.: Дело, 2002 — 472 с.

6. Матвеева Т.Ю. Введение в макроэкономику: учеб. пособие / Т.Ю. Матвеева — 5-е изд., испр. — М.: Изд. дом ГУ ВШЭ, 2007 — 511 с.