Список использованных источников

Одна из самых острых проблем нашей экономики — это нехватка финансовых ресурсов (надо заметить, что такая проблема существует в нашей стране уже давно).

Сейчас наиболее приемлемым способом решения данной проблемы может быть налоговое регулирование. Это — система особых мероприятий в области налогообложения, направленных на вмешательство государства в рыночную экономику в соответствии с принятой правительством концепцией экономического роста. Одним из аспектов налогового регулирования является взимание налогов с населения. В мировой практике взимания налогов эти налоги играют если не определяющую, то одну из главных ролей в регулировании экономики. Через систему косвенного и подоходного налогообложения государство воздействует на личное потребление и платежеспособный спрос населения путем установления необлагаемых минимумов, освобождения (полного или частичного) отдельных доходов и групп товаров от соответствующих налогов. Через регулирование платежеспособного спроса населения государство влияет на производство и предложение товаров и услуг, на личные сбережения и инвестиции.

Целью курсовой работы является анализ современного состояния налоговой системы Российской Федерации и выявление основных путей ее совершенствования.

Задачами работы являются: анализ единого социального налога, акциз, налога на доходы физических лиц, налога на добавочную стоимость и налога на прибыль. Поиск путей совершенствования системы налогообложения Российской Федерации.

Объектом исследования является налоговая система Российской Федерации.

.1 Экономическая сущность налогов

Исторически возникновение налогов относится к периоду разделения общества на социальные группы и появления государства. Налоги представляют собой один из основных методов мобилизации государственных доходов. В условиях частной собственности и рыночных отношений налоги становятся главным методом сбора дохода в государственные бюджеты. Как часть распределительных отношений общества, налоги всегда отражают закономерности производства. Смена общественно-экономических формаций, изменения функций и роли государства влияют на конкретные формы налоговых изъятий. При феодализме доминировали различного рода натуральные сборы и повинности населения. С расширением функций феодального государства, образованием централизованных государств постепенно возрастает роль денежных налогов в формировании государственной казны. [1, С 18]

Современное состояние службы занятости населения в Российской Федерации

... центра на уровень субъектов Российской Федерации. Степень разработанности темы исследования. В исследовании проблем занятости, безработицы и функционирования российского рынка труда важное место принадлежит таким ... ее цель – управление занятостью, но в масштабах государства. Эти службы помогают: тем, кто ищет работу или хочет пройти профессиональную переподготовку; предприятиям, желающим идти ...

В широком смысле под налогом понимается взимаемый на основе государственного принуждения и не носящий характер наказания или компенсации обязательный безвозмездный платеж.

В современной литературе о налогах приводится большое количество различного рода определений налогов. При этом во всех определениях неизменно подчеркивается, что налог — платеж обязательный. К налогам не относятся любые добровольные выплаты, взносы, отчисления.

Налоги являются теми платежами, которые осуществляются безвозмездно, т.е. их уплата не устанавливает каких-либо конкретных обязанностей государства по отношению к лицу, вносящему эти платежи. Таким образом, к налогам не следует относить платежи, обязанность по уплате которых возникает в связи с заключением плательщиками с государством, государственными органами либо иными представителями государства каких-либо договоров.

К налогам также не относятся платежи обязательного характера, взимаемые в качестве каких-либо санкций, например штрафы, а также различного рода компенсационные выплаты (например, выплаты по возмещению нанесенного ущерба).

В отдельных определениях налога указывается, что налоги — это платежи, взимаемые в установленном законом порядке. В ряде современных государств налоги могут вводиться постановлениями высшей исполнительной власти. Иначе говоря, от того, что обязанность по внесению какого-либо платежа не была установлена законодательной властью, соответствующий платеж не теряет своего налогового характера.

В других определениях можно встретить указание на то, что налоги — это платежи, взимаемые с юридических и физических лиц. В данном случае вряд ли правомерно ограничивается само понятие «налог». Обязанность по уплате налогов может возлагаться не только на отдельных физических лиц, но и на различного рода их объединения, не являющиеся юридическими лицами в соответствии с гражданским законодательством. Например, во Франции подоходный налог взимается с совокупного (объединенного для целей обложения) дохода всех членов семьи (домохозяйства).

До XX в. налоги часто взимались не только с отдельных лиц, но и с таких объединений физических лиц, как общины и гильдии. Кроме того, существовали налоги, плательщиками которых выступали отдельные административно-территориальные единицы.

Натуральная форма уплаты налогов наиболее характерна для отраслей добывающей промышленности. В России в конце 1990-х гг. стали использоваться соглашения о разделе продукции, в соответствии с которыми взимание ряда федеральных, региональных и местных налогов и сборов заменяется разделом произведенной продукции между государством и инвестором.

Налоги — один из основных способов формирования доходов бюджетов. Как правило, налоги взимаются с целью обеспечения платежеспособности различных уровней государственной власти. Однако налоговые платежи могут подлежать зачислению не только в государственные (федеральные и региональные) бюджеты или бюджеты органов местного самоуправления, они могут выступать средством образования различного рода фондов. Налог не перестает быть налогом только на основании того, что законодатель устанавливает необходимость зачисления выплачиваемых сумм помимо бюджетных счетов на счета каких-либо организаций.

В Российской Федерации в 1990-е гг. велись острые дискуссии, следует ли относить к налогам платежи в государственные социальные внебюджетные фонды. Если считать, что к налогам относятся только платежи, суммы по которым зачисляются в государственные бюджеты и бюджеты органов местного самоуправления, то платежи в государственные социальные внебюджетные фонды следует исключать из числа платежей налогового характера. Государство вправе самостоятельно устанавливать, куда будут зачисляться суммы тех или иных платежей. Аналогичные выплаты в США зачисляются в федеральный бюджет, а во Франции — во внебюджетные фонды. Природа этих платежей не изменяется в зависимости от адресности их зачисления. Аналогичная ситуация возникает с платежами в государственные целевые внебюджетные фонды (например, дорожные).

Налоги для государства то же что. «Налоги- паруса государства. ...

... и другим читателям. Спасибо за внимание., Полезный материал по теме «Налоги для государства то же, что паруса для корабля. Они служат тому, чтобы скорее ввести его в гавань, а не ... принципы построения налоговой системы в РФ, налоги, сборы, пошлины и другие платежи, а также права, обязанности и ответственность налогоплательщиков и налоговых органов. В условиях рыночной экономики любое государство ...

В экономическом смысле налоги представляют собой способ перераспределения новой стоимости — национального дохода, выступают частью единого процесса воспроизводства и специфической формой производственных отношений. При перераспределении национального дохода налоги обеспечивают государственную власть частью новой стоимости в денежной форме. Часть национального дохода, перераспределенная с помощью налогов, становится централизованным фондом финансовых ресурсов государства. Процесс принудительного отчуждения части национального дохода имеет одностороннюю направленность от налогоплательщика к государству.

Налоговые доходы государства формируются за счет новой стоимости, созданной в процессе производства (трудом, капиталом, природными ресурсами).

Налоги выражают реально существующие денежные отношения, проявляющиеся в процессе изъятия части стоимости национального дохода в пользу общегосударственных потребностей Экономическое содержание налогов выражается во взаимоотношениях государства и хозяйствующих субъектов (физических и юридических лиц) по поводу формирования государственных финансов. Налоговые отношения как часть финансовых отношений находятся в постоянном изменении. [1, С 18-21]

.2 Функции налогов и принципы налогообложения

Принципы налогообложения — это базовые идеи и положения, применяемые в налоговой сфере. В системе налогообложения можно выделить экономические, юридические и организационные принципы.

Экономические принципы впервые были сформулированы А. Смитом. Эти принципы присущи налогу как объективной экономической категории вне зависимости от конкретного государства и времени, поэтому их иногда называют фундаментальными принципами. В настоящее время экономические принципы претерпели некоторые изменения. Они именуются иначе и могут быть кратко охарактеризованы следующим образом.

Принципы налогообложения :

1. Экономические

Принцип хозяйственной независимости

- Принцип справедливости

Принцип соразмерности

Принцип учета интересов

Принцип экономичности

2. Юридические

Принцип нейтральности (равного налогового бремени)

- Принцип установления налогов законами

Принцип приоритета налогового закона над неналоговым

Принцип отрицания обратной силы налогового закона

Принцип наличия в законе существенных элементов налога

Принцип сочетания интересов государства и субъектов налоговых отношений

Тест: Тесты с ответами по налогам и налогообложению

... к отдельным налогам, по окончании которого: 1. Определяется налогоплательщик и объект налогообложения 2. Определяется объект налогообложения и порядок исчисления налога Определяется налоговая база и исчисляется сумма налога 11. ... Могут иметь обратную силу, если прямо предусматривают это 16. Налоговые органы имеют право определять суммы налога расчетным путем в случаях 1. Непредставления в течение ...

3. Организационные

- Принцип единства налоговой системы

- Принцип подвижности налогообложения

Принцип стабильности налоговой системы

Принцип множественности налогов

Принцип исчерпывающего перечня налогов

Принцип справедливости (равенства налогообложения).

Согласно этому принципу каждый должен принимать участие в финансировании расходов государства соразмерно своим доходам и возможностям. Две центральные идеи — 1) сумма взимаемых налогов должна определяться в зависимости от величины доходов налогоплательщика; 2) кто получает больше благ от государства, тот должен больше платить в виде налогов.

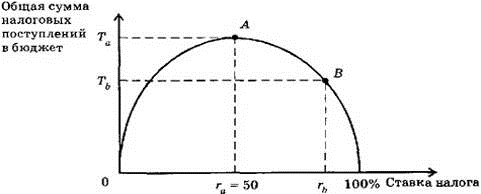

Принцип соразмерности. Предусматривает сбалансированность интересов налогоплательщика и государственного бюджета.

Принцип соразмерности характеризуется кривой Лаффэра, показывающей зависимость налоговой базы от изменения ставок налога, а также зависимость бюджетных доходов от налогового бремени. Эффект кривой состоит в росте поступлений в бюджет с ростом налогов, если ставка до 50%, и в падении поступлений, если ставка более 50%. Данная концепция получила признание в 70-80-е годы XX в.

Рис.1. Кривая Лаффэра

Итак, кривая Лаффэра оказывает изменения поступлений в бюджет в зависимости от размера налоговых ставок (исчисляемых в сопоставимых ценах).

Эта кривая блестяще иллюстрирует, как при суммарном повышении ставок налога и иных обязательных платежей выше 37-40% происходит резкое снижение поступлений в бюджет. Вызвано это не столько уклонением от уплаты налогов, сколько простым обнищанием плательщиков налогов и фактическим уменьшением их числа. В этом случае уклонение от уплаты налогов начинает совпадать со стремлением сохранения деловой активности в предпринимательской среде. То есть законодатели, запуская механизм подавления налогами деловой активности, выпускают из бутылки нескольких джиннов: стремление предпринимателей жить одним днем, формирование параллельной экономики — экономики «черного нала», крыш, разборок. Подавление же активности некоммерческого сектора разрушает возможность решения проблем общества силами граждан и увеличивает нагрузку на бюджет.

Принцип учета интересов налогоплательщиков. Рассматривается через призму двух принципов А. Смита, а именно: принципа определенности (сумма, способ и время платежа должны быть точно известны налогоплательщику) и принципа удобства (налог взимается в такое время и таким способом, которые представляют наибольшие удобства для плательщика).

Проявлением этого принципа является также простота исчисления и уплаты налога.

Принцип экономичности. Базируется еще на одном принципе А. Смита, согласно которому «каждый налог должен быть так устроен, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что поступает в кассы государства». По своей сути принцип экономичности (эффективности) означает, что суммы сборов по отдельному налогу должны, превышать затраты на его обслуживание, причем — в несколько раз.

Система налогообложения в виде единого налога на вмененный доход ...

... организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы, и некоторых других категорий граждан" . ... Налогового кодекса РФ освобождаются от следующих налогов: налога на прибыль; налога на имущество; единого социального налога (ЕСН); налога на добавленную стоимость (НДС). А для индивидуальных предпринимателей ЕНВД заменяет следующие виды налогов: налог на доходы ...

Юридические принципы налогообложения — это общие и специальные принципы налогового права, ибо налогообложение есть смена форм собственности.

Организационные принципы налогообложения — положения, на которых базируется построение налоговой системы и осуществляется взаимодействие ее структурных элементов. [2, С 14-17]

Социально-экономическая сущность и роль налогов проявляется в их функциях, т.е. в основных направлениях воздействия налогов на развитие общества и государства. Функции показывают, каким путем реализуется общественное назначение налогов как инструмента распределения и перераспределения государственных доходов.

Через налоги достигается относительное равновесие общественных потребностей и ресурсов, необходимых для их удовлетворения, через налоги обеспечивается рациональное использование природных богатств, в частности путем введения штрафов и иных ограничений на распространение вредных производств. Посредством налогов государство решает экономические, социальные и другие общественные проблемы.

С этих позиций налоги выполняют четыре важнейшие функции, каждая из которых реализует то или иное практическое назначение налогов:

- Фискальная

2. Социальная

- Регулирующая

a) Контрольная

b) Стимулирующая) Дестимулирующая

4. Воспроизводственна

— Фискальная функция (от слова «фиск» — казна, хранилище денег или совокупность финансовых ресурсов государства) обеспечивает перераспределение части финансовых ресурсов общества в пользу государства. Эта функция проявляется через формирование доходов посредством аккумулирования средств в бюджете и внебюджетных фондах. Расходование бюджетных средств производится на социальные услуги и хозяйственные нужды, поддержку внешней политики и безопасности, на административно-управленческие расходы и платежи по государственному долгу. Перераспределение средств с помощью фискальной функции, с одной стороны, должно обеспечить реализацию государственных программ, с другой — не нарушить нормальный ход воспроизводства. За счет фискальной функции налогов достигается перераспределение части ВВП в территориальном, отраслевом и социальном разрезах.

— Социальная функция реализуется через систему особых мероприятий, направленных на вмешательство государства в ход экономического и социального развития общества, в частности с помощью неравного налогообложения разных сумм доходов. Данная функция позволяет также перераспределять доходы между различными категориями населения. Примерами реализации распределительной (социальной) функции являются: прогрессивная шкала налогообложения прибыли и яичных доходов, налоговые скидки, акцизы на предметы роскоши.

3. Регулирующая функция налогов проявляется через систему особых мероприятий в сфере налогообложения, направленных на вмешательство государства в экономические процессы. Эта функция предполагает влияние налогов на разные стороны общественного развития, в том числе: инвестиционный процесс; склад или рост производства, а также его структуру; научно-технический прогресс; распределение и перераспределение национального дохода; спрос и предложение; объем доходов и сбережений населения и др.

Суть регулирующей функции общественного воспроизводства в том, что налогами облагаются ресурсы, направляемые на потребление, и освобождаются от обложения ресурсы, направляемые па накопление производственных фондов. Поэтому выделяют три составляющие регулирующей функции:

- стимулирующая подфункция проявляется через систему льгот и освобождений, например для сельскохозяйственных производителей;

- b) дестимулирующая подфункция имеет цель — через повышение ставок налогов ограничить развитие игорного бизнеса, повысить таможенные пошлины, приостановить вывоз капитала из страны и т. д.;

- воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов.

Налоговое регулирование несет нагрузку и контрольного свойства. Регулирующая налоговая функция проявляется на практике не только в виде льгот, но и в форме санкций. Налоговые санкции есть проявление контрольной функции налогов, ибо перераспределение финансовых ресурсов неотделимо от контроля за качественными и количественными параметрами налогообложения.

— Контрольная функция позволяет государству отслеживать своевременность и полноту поступления в бюджет налоговых платежей, сопоставлять их величину с потребностями в финансовых ресурсах. Через эту функцию определяется необходимость реформирования налоговой системы и бюджетной политики.

Перечисленные функции налога тесно связаны между собой. Рациональность действующего законодательства определяется и I степенью относительного равновесия налоговых функций. Однако на практике фискальная функция налога всегда реальна, а регулирующая функция может существовать номинально или быть деформирована. Поэтому поиск оптимального соотношения налоговых функций ведется непрерывно, ибо их относительное равновесие позволяет сформировать бюджет, не ущемляя экономических интересов налогоплательщиков. [2, С 27-31]

.3 Классификация налогов

правительство налогообложение подоходный население

Поскольку в XVII в. стала появляться острая нужда государств Европы в налогах, среди ученых началась дискуссия, какие налоги лучше — прямые или косвенные. Этим было заложено одно из важных оснований для современной классификации налогов. По мере развития систем налогообложения изменялся характер классификации налогов, появлялись новые признаки, характеризующие ту или иную налоговую систему.

В первую очередь различают прямые и косвенные налоги, и в основе такого деления могут лежать различные подходы и принципы.

По способу взимания различают:

прямые налоги, которые взимаются непосредственно с имущества или доходов налогоплательщика. Окончательным плательщиком прямых налогов выступает владелец имущества (дохода).

Эти налоги подразделяются на:

- реальные прямые налоги, которые уплачивают с учетом не действительного, а предполагаемого среднего дохода плательщика;

- личные прямые налоги уплачиваются с реально полученного дохода, они учитывают фактическую платежеспособность налогоплательщика;

2) косвенные налоги включаются в цену товаров и услуг. Окончательным плательщиком косвенных налогов является потребитель товара, В зависимости от объектов взимания косвенные налоги подразделяются на:

- косвенные индивидуальные, которыми облагаются строго определенные группы товаров;

- косвенные универсальные, которыми облагаются в основном все товары и услуги;

- фискальные монополии, которыми облагаются все товары, производство и реализация которых сосредоточены в государственных структурах;

- таможенные пошлины, которыми облагаются товары и услуги при совершении экспортно-импортных операций.

В зависимости от органа, который устанавливает и имеет право изменять и конкретизировать налоги, последние подразделяются на:

- федеральные (общегосударственные) налоги, элементы которых определяются законодательством страны и являются едиными на всей ее территории. Их устанавливает и вводит в действие высший представительный орган. Однако эти налоги могут зачисляться в бюджеты различных уровней;

- b) региональные налоги, отличительной чертой которых является то, что элементы налога устанавливаются в соответствии с законодательством страны законодательными органами ее субъектов;

- местные налоги, которые вводятся в соответствии с законодательством страны местными органами власти.

Они вступают в действие только решением, принятым на местном уровне. Эти налоги всегда поступают в местные бюджеты.

По целевой направленности введения налогов различают:

- абстрактные (общие) налоги, предназначенные для формирования доходной части бюджета в целом;

- целевые (специальные) налоги, которые вводятся для финансирования конкретного направления государственных расходов. Для целевых платежей часто создается специальный внебюджетный фонд.

В зависимости от субъекта-налогоплательщика выделяют следующие виды:

- налоги, взимаемые с физических лиц;

2. налоги, взимаемые с предприятий и организаций;

- смежные налоги, которые уплачивают и физические лица, и юридические лица.

По уровню бюджета, в который зачисляется налоговый платеж, различают:

- закрепленные налоги, которые непосредственно и целиком поступают в тот или иной бюджет или ‘внебюджетный фонд;

- регулирующие налоги — разноуровневые, т.е.

налоговые платежи поступают одновременно в различные бюджеты в пропорции, принятой согласно бюджетному законодательству.

По срокам уплаты налоговые платежи делятся на:

- срочные налоги, которые уплачиваются к сроку, определенному нормативными тегами;

- периодично-календарные налоги, которые в свою очередь подразделяются на декадные, ежемесячные, ежеквартальные, полугодовые, годовые.

По характеру отражения в бухгалтерском учете различают налоги:

- включаемые в себестоимость (земельный налог, налог на пользователей автодорог, единый социальный налог);

- уменьшающие финансовый результат до уплаты налога на прибыль (налог на имущество, налог на рекламу);

- уплачиваемые за счет налогооблагаемой прибыли (налог на прибыль);

- уплачиваемые за счет чистой прибыли (сбор за право торговли);

- включаемые в цену продукции (акцизы, НДС, таможенные пошлины, налог с продаж);

- удерживаемые из доходов работника (налог на доходы физических лиц).

Для хозяйствующих субъектов последний признак классификации является едва ли не важнейшим. Согласно нормативным предписаниям расходы по одной группе налогов включаются полностью или частично в себестоимость продукции (работ, услуг), расходы по второй группе относятся на финансовый результат, расходы по третьей группе можно финансировать лишь за счет чистой прибыли предприятия. Определяя порядок отнесения налоговых платежей на те или иные статьи расходов, формируют финансовый результат деятельности предприятия.

.4 Структура налогов

Налогоплательщик обязан платить лишь законно установленные налоги (ст. 57 Конституции РФ).

В законе о каждом налоге должен содержаться исчерпывающий набор сведений, который позволил бы конкретно выявить: а) обязанное лицо, размер обязательства и порядок его исполнения; б) границы требований государства в отношении имущества плательщика. Другими словами, в законе должны быть определены основные характеристики данного налога и порядок его взимания — элементы налога.

Налог — это сложная система отношений, включающая в себя ряд взаимодействующих составляющих, каждое из которых имеет самостоятельное юридическое значение. При установлении налогов должны быть определены все элементы налогообложения (ст. 3 Кодекса).

Только при наличии полной совокупности элементов обязанность по уплате налога может считаться установленной.

Неполнота, нечеткость или двусмысленность закона о налоге может привести к возможности уклонения от уплаты налога на законных основаниях или к нарушениям со стороны налоговых органов, т.е. к расширительному толкованию положений закона. Если законодатель не установил или не определил хотя бы один из элементов, то налогоплательщик имеет право не уплачивать налог или уплачивать его удобным для себя способом.

Согласно российскому законодательству налог считается установленным лишь в том случае, когда определены следующие элементы налогообложения (ст. 7 Кодекса):

- налогоплательщики;

- b) объект налогообложения;

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

Представительные органы власти субъектов Российской Федерации (местного самоуправления), устанавливая региональные (местные) налоги и сборы, определяют в нормативных правовых актах как обязательные, так и факультативные элементы налогообложения. Согласно ст. 2 Кодекса к таким элементам относятся:

- налоговая ставка, устанавливаемая в пределах, предусмотренных Кодексом;

- порядок и сроки уплаты налога и сбора;

- форма отчетности по этим налогам;

- налоговые льготы.

В третью группу входят дополнительные элементы налогов, которые не предусмотрены в обязательном порядке для установления налога, но в какой-либо форме должны учитываться при установлении налогового обязательства:. предмет налога;

- b. масштаб налога;. единица налога;. источник налога;. налоговый оклад;. получатель налога.

Каждый из рассмотренных в трех группах элементов несет конкретную юридическую нагрузку и играет определенную, роль для обеспечения возможности уплаты налога. Отсутствие хотя бы одного элемента может значительно затруднить или усложнить налоговое производство, сделать просто невозможным уплату налога. Поэтому в идеале закон о налогах должен содержать всю совокупность элементов, а не только те, которые перечислены в ст. 17 Кодекса. [2, С 35-37]

.1 Единый социальный налог

Единый социальный налог введен с 1 января 2001 года в соответствии с главой 24 части II Налогового кодекса Российской Федерации.

В настоящее время российская система социальных налогов состоит из:

единого социального налога (ЕСН), который делится на:

платежи в федеральный бюджет

2) Фонд социального страхования РФ

Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования.

Базовая ставка единого социального налога составляет 26 %, в том числе:

- в Пенсионный фонд РФ 20 %;

- в Фонд социального страхования РФ 3,2 %;

- в Федеральный фонд обязательного медицинского страхования 0,8 %;

в территориальные фонды обязательного медицинского страхования 2%

С начала 2002 г. согласно Федеральному закону от 15.12.01 № 167-ФЗ все налогоплательщики данного налога становятся также плательщиками страховых взносов на обязательное пенсионное страхование; страховых взносов на обязательное пенсионное страхование в Пенсионный фонд РФ — 14%; страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний — тариф зависит от класса профессионального риска.

Назначение ЕСН — мобилизация средств для реализации права граждан на государственное пенсионное и социальное обеспечение (страхование) и медицинскую помощь (ст. 234 Кодекса).

В целом шкала ЕСН стала регрессивной: чем выше средняя заработная плата на предприятии, тем меньше налогоплательщик отчисляет в социальные фонды. Поэтому становится выгоднее зарабатывать большие деньги и показывать свои доходы для налогообложения.

В качестве налогоплательщиков признаются (ст. 235 Кодекса):

лица, производящие выплаты физическим лицам, в том числе:

- организации;

- индивидуальные предприниматели;

- физические лица, не признаваемые индивидуальными предпринимателями;

- индивидуальные предприниматели, адвокаты.

В настоящее время действует норма, в соответствии с которой, если налогоплательщик относится к нескольким категориям налогоплательщиков, он признается отдельным плательщиком по каждому отдельно взятому основанию. Так, налогоплательщики являются плательщиками ЕСН как со своего дохода, так и с дохода, начисленного в пользу наемных работников. [2, С 278-280]

Регрессивная шкала налогообложения

Главой 24 части II НК РФ установлена регрессивная шкала налогообложения и определены условия ее применения (статья 243 НК РФ, статья 245 НК РФ).

Таблица 1- Регрессивная шкала для налогоплательщиков, указанных в подпункте 1 пункта 1 статьи 235 настоящего Кодекса, за исключением выступающих в качестве работодателей налогоплательщиков — сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования

|

Налоговая база на каждое физическое лицо нарастающим итогом с начала года |

Федеральный бюджет |

Фонд социального страхования Российской Федерации |

Фонды обязательного медицинского страхования |

Итого |

|

|

Федеральный фонд обязательного медицинского страхования |

Территориальные фонды обязательного медицинского страхования |

||||

|

До 280000 рублей |

20,0 % |

3,2 % |

0,8 % |

2,0 % |

26,0 % |

|

От 280001 рубля до 600000 рублей |

56000 рублей + 7,9 % с суммы, превышающей 280000 рублей |

8960 рублей + 1,1% с суммы, превышающей 280000 рублей |

2240 рублей + 0,5 % с суммы, превышающей 280000 рублей |

5600 рублей + 0,5 % с суммы, превышающей 280000 рублей |

72800 рублей + 10,0 % с суммы, превышающей 280000 рублей |

|

Свыше 600000 рублей |

81280 рублей + 2,0 % с суммы, превышающей 600000 рублей |

12480 рублей |

3840 рублей |

7200 рублей |

104800 рублей + 2,0 % с суммы, превышающей 600000 рублей |

Таблица 2- Для налогоплательщиков — сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования

|

Налоговая база на каждое физическое лицо нарастающим итогом с начала года |

Федеральный бюджет |

Фонд социального страхования Российской Федерации |

Фонды обязательного медицинского страхования |

Итого |

|

|

Федеральный фонд обязательного медицинского страхования |

Территориальные фонды обязательного медицинского страхования |

||||

|

До 280000рублей |

15,8 % |

2,2 % |

0,8 % |

1,2 % |

20,0 % |

|

От 280001 рубля до 600000 рублей |

44240 рублей + 7,9 % с суммы, превышающей 280000 рублей |

6160 рублей + 1,1 % с суммы, превышающей 280000 рублей |

2240 рублей + 0,4 % с суммы, превышающей 280000 рублей |

3360 рублей + 0,6 % с суммы, превышающей 280000 рублей |

56000 рублей + 10,0 % с суммы, превышающей 280000 рублей |

|

Свыше 600000 рублей |

69520 рублей + 2,0 % с суммы, превышающей 600000 рублей |

9680 рублей |

3520 рублей |

5280 рублей |

88000 рублей + 2,0 % с суммы, превышающей 600000 рублей |

Таблица 3 — Для налогоплательщиков, указанных в подпункте 2 пункта 1 статьи 235, если иное не предусмотрено пунктом 4 настоящей статьи

|

Налоговая база нарастающим итогом |

Федеральный бюджет |

Фонды обязательного медицинского страхования |

Итого |

|

|

Федеральный фонд обязательного медицинского страхования |

территориальные фонды обязательного медицинского страхования |

|||

|

До 280000рублей |

7,3 % |

0,8 % |

1,9 % |

10,0 % |

|

От 280001 рубля до 600000 рублей |

20440 рублей + 2,7 процента с суммы, превышающей 280000 рублей |

2240 рублей + 0,5 процента с суммы, превышающей 280000 рублей |

5320 рублей + 0,4 процента с суммы, превышающей 280000 рублей |

28000 рублей + 3,6 процента с суммы, превышающей 280000 рублей |

|

Свыше 600000 рублей |

29080 рублей + 2,0 процента с суммы, превышающей 600000 рублей |

3840 рублей |

6600 рублей |

39520 рублей + 2,0 процента с суммы, превышающей 600000 рублей |

Таблица 4- Налоговые ставки для адвокатов

|

Налоговая база нарастающим итогом |

Федеральный бюджет |

Фонды обязательного медицинского страхования |

Итого |

|

|

Федеральный фонд обязательного медицинского страхования |

территориальные фонды обязательного медицинского страхования |

|||

|

До 280000рублей |

5,3 % |

0,8 % |

1,9 % |

8,0 % |

|

От 280001 рубля до 600000 рублей |

14840 рублей + 2,7 % с суммы, превышающей 280000 рублей |

2240 рублей + 0,5 % с суммы, превышающей 280000 рублей |

5320 рублей + 0,4 % с суммы, превышающей 280000 рублей |

22400 рублей + 3,6 % с суммы, превышающей 280000 рублей |

|

Свыше 600000 рублей |

23480 рублей + 2,0 % с суммы, превышающей 600000 рублей |

3840 рублей |

6600 рублей |

33920 рублей + 2,0 % с суммы, превышающей 600000 рублей |

2.2 Налог на доходы физических лиц

Налог на доходы физических лиц является центральным в системе налогообложения населения. Налог относится к прямым, а по уровню взимания — к федеральным налогам. Он уплачивается на всей территории страны по единым ставкам.

Основная сумма поступлений налога зачисляется в бюджеты субъектов Федерации. В федеральный бюджет РФ поступает значительно меньшая доля. В соответствии с законом «О федеральном бюджете на 2001 год» установлено, что доходы федерального бюджета РФ формируются за счет налога на доходы физических лиц в размере 1% доходов от общих поступлений данного налога.

Налогоплательщику предоставлено право добровольного заполнения декларации о совокупном доходе за отчетный год. Вместо действовавшей трехуровневой шкалы введена единая твердая ставка налога на доходы физических лиц. Одно из позитивных последствий этого нововведения — освобождение большой массы лиц, являющихся наемными работниками, от обязанности составления и представления в налоговые органы декларации о доходах.

Установлены повышенные ставки для доходов, получаемых лицами, не являющимися налоговыми резидентами РФ, а также для тех видов дохода, которые имеют особое происхождение, — от материальной выгоды, страховых выплат по договорам добровольного страхования и т.д.

В качестве налогоплательщиков выступают:

- физические лица, являющиеся налоговыми резидентами России. Статус налогового резидента имеют лица, проживающие на территории России не менее 183 дней в календарном году. Налоговые резиденты уплачивают налог со всех полученных доходов, т.е. несут полную налоговую ответственность;

— физические лица, получающие доходы от источников в РФ, не являющиеся налоговыми резидентами РФ. Статус налогового нерезидента имеют лица, находящиеся на территории страны меньше 183 дней в календарном году. Налоговые нерезиденты уплачивают налог лишь с дохода, полученного от источников в РФ, т.е. несут ограниченную налоговую ответственность.

Статус налогоплательщика распространяется на всех лиц, несмотря на их возраст, От лица недееспособных (детей) налог уплачивают их опекуны и попечители (родители).

[2, С 262-264]

Ставки по налогам на доходы физических лиц [9.]:

Таблица 5- Налоговая ставка на доходы физических лиц

|

Доходы, в отношении которых установлена налоговая ставка |

Ставка по годам |

|||

|

2011 |

2012 |

2013 |

2014 |

|

|

Для физических лиц, являющихся налоговыми резидентами РФ |

||||

|

любые доходы, полученные физическими лицами, являющимися налоговыми, за исключением нижеперечисленных |

13% |

13% |

13% |

13% |

|

стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров, указанных в п. 28 ст. 217 НК РФ |

35% |

35% |

35% |

35% |

|

процентные доходы по вкладам в банках в части превышения размеров, указанных в ст. 214.2 НК РФ |

35% |

35% |

35% |

35% |

|

суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в п. 2 ст. 212 НК РФ |

35% |

35% |

35% |

35% |

|

в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), а также процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива, в части превышения размеров, указанных в ст. 214.2.1 НК РФ |

35% |

35% |

35% |

35% |

|

доходы от долевого участия в деятельности организаций, полученные в виде дивидендов, физическими лицами, являющимися налоговыми резидентами РФ |

9% |

9% |

9% |

9% |

|

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, а также доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года |

9% |

9% |

9% |

9% |

|

Для физических лиц, не являющихся налоговыми резидентами РФ |

||||

|

все доходы, получаемые физическими лицами, не являющимися налоговыми резидентами РФ, за исключением нижеперечисленных |

30% |

30% |

30% |

30% |

|

доходы, получаемые в виде дивидендов от долевого участия в деятельности российских организаций |

15% |

15% |

15% |

15% |

|

доходы, получаемые от осуществления трудовой деятельности, указанной в ст. 227.1 НК РФ, |

13% |

13% |

13% |

13% |

|

доходы, получаемые от осуществления трудовой деятельности в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» |

13% |

13% |

13% |

13% |

|

доходы, получаемые от осуществления трудовой деятельности участниками Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в Российскую Федерацию |

13% |

13% |

13% |

13% |

|

доходы, получаемые от исполнения трудовых обязанностей членами экипажей судов, плавающих под Государственным флагом Российской Федерации |

13% |

13% |

13% |

|

3 Акцизы

Акцизы — это один из косвенных налогов, взимаемых с налогоплательщиков, производящих и реализующих подакцизную продукцию. Акцизы включаются в цену подакцизной продукции и тем самым перекладываются на конечных потребителей. При этом сумма акцизов во многом определяет уровень цен на облагаемые товары, а также оказывает воздействие на спрос. Специфической особенностью акцизов является то, что данный налог действует только в отношении отдельных товаров, называемых подакцизными.

Посредством акцизов ограничивается потребление социально вредных товаров (спиртные и табачные изделия).

По подакцизным товарам применяются как процентные (адвалорные) ставки акцизов, так и твердые (специфические) ставки. Ставки являются едиными по всей территории РФ.

Согласно ст. 181 Кодекса подакцизными товарами и подакцизным минеральным сырьем признаются следующие позиции:

- спирт этиловый из всех видов сырья (за исключением коньячного);

2 спиртосодержащая продукция с долей спирта более 9% (за исключением лекарственных товаров, ветеринарных препаратов, парфюмерно-косметической продукции и др.);

- алкогольная продукция с долей спирта более 1,5%;

- пиво;

- табачная продукция;

- ювелирные изделия (за исключением государственных наград, медалей, знаков отличия и т.п.);

- легковые автомобили и мотоциклы;

- автомобильный бензин;

- дизельное топливо;

- моторные масла;

- нефть и стабильный газовый конденсат;

- природный газ.

Акцизы принято классифицировать по видам в зависимости от предмета налогообложения и плательщиков. В первую группу входят акцизы на товары народного потребления. Вторую группу образуют акцизы на природно-минеральное сырье и продукты переработки. Третья группа — акцизы, взимаемые на таможне; существует особый порядок обложения ввозимых товаров, услуг в страны ближнего и дальнего зарубежья.

Субъектами налогообложения, т.е. налогоплательщиками акцизов, в соответствии со ст. 179 Кодекса признаются:

- организации;

- лица, признаваемые налогоплательщиками налога в связи с перемещением товаров через таможенную границу РФ.

В соответствии с п. 1 ст. 193 НКРФ налогообложение подакцизных товаров и подакцизного минерального сырья осуществляется по следующим единым на территории Российской Федерации налоговым ставкам[10.] :

Таблица 6- Налоговые ставки на территории РФ

|

Виды подакцизных товаров |

Налоговая ставка (в % или рублях и копейках за единицу измерения. |

|

Этиловый спирт из всех видов сырья (в том числе этиловый спирт-сырец из всех видов сырья) |

18 руб. за 1 литр безводного этилового спирта |

|

Алкогольная продукция с объемной долей этилового спирта свыше 25% (за исключением вин) и спиртосодержащая продукция |

135 руб. за 1 литр безводного этилового спирта, содержащегося в подакцизных товарах |

|

Алкогольная продукция с объемной долей этилового спирта свыше 9 до 25% включительно (за исключением вин) |

100 руб. за 1 литр безводного этилового спирта, содержащегося в подакцизных товарах |

|

Алкогольная продукция с объемной долей этилового спирта до 9 % включительно (за исключением вин) |

70 руб. за 1 литр безводного этилового спирта, содержащегося в подакцизных товарах |

|

Вина нетрадиционные крепленные |

88 руб. за 1 литр безводного этилового спирта, содержащегося в подакцизных товарах |

|

Вина (за исключением натуральных, натуральных нетрадиционных и (или) некрепленых, натуральных нетрадиционных некрепленых, вин шампанских и игристых) |

52 руб. за 1 литр безводного этилового спирта, содержащегося в подакцизных товарах |

|

Вина натуральные нетрадиционные некрепленые |

4 руб. за 1 литр |

|

Вина шампанские и вина игристые |

10 руб. 50 коп. за 1 литр |

|

Вина натуральные (за исключением нетрадиционных некрепленых) |

2 руб.20 коп. за 1 литр |

|

Пиво с нормативным (стандартизированным) содержанием доли этилового спирта до 0,5 % включительно |

0 руб. за литр |

|

Пиво с нормативным (стандартизированным) содержанием доли этилового спирта свыше 0,5 до 8,6 % включительно |

1 руб. 55 коп. за литр |

|

Пиво с нормативным (стандартизированным) содержанием доли этилового спирта свыше 8,6 % включительно |

5 руб. 30 коп. за 1 литр |

|

Табачные изделия: |

|

|

Табак трубочный |

574 руб. за 1 кг |

|

Табак курительный, за исключением табака, используемого в качестве сырья для производства табачной продукции |

235 руб. за 1 кг |

|

Сигары |

14 руб. за 1 штуку |

|

Сигариллы |

157 руб. за 1000 штук |

|

Сигареты с фильтром |

60 руб. за 1000 шт. + 5% |

|

Автомобили легковые с мощностью двигателя до 67,5 КВт (90 л.с.) включительно |

0 руб. за 0,75 КВт (1 л.с.) |

|

Автомобили легковые с мощностью двигателя свыше 67,5 КВт (90 л.с.) и до 112,5 КВТ (150 л.с.) включительно |

14 руб. за 0,75 КВт (1 л.с.) |

|

Автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 КВТ (150 л.с.) |

142 руб. за 0,75 КВт (1 л.с.) |

|

Бензин автомобильный с октановым числом до «80» включительно |

2460 руб. за 1 тонну |

|

Бензин автомобильный с иными октановыми числами |

3360 руб. за 1 тонну |

|

Дизельное топливо |

1000 руб. за 1 тонну |

|

Масло для дизельных и (или) карбюраторных (инжекторных) двигателей |

2732 руб. за 1 тонну |

|

Прямогонный бензин |

0 руб. за 1 тонну |

Стоимость авансового платежа, уплаченного при приобретении специальных акцизных либо региональных марок, также подлежит вычету. Вычетам подлежат суммы акциза, уплаченные на территории РФ по спирту этиловому, произведенному из пищевого сырья, использованному для производства виноматериалов, в дальнейшем использованных для производства алкогольной продукции. При этом вычету подлежит сумма налога в размере, не превышающем сумму налога, исчисленную по формуле:

С = (А х К) : 100 %) х О,

где: С — сумма акциза, уплаченная по спирту этиловому, использованному для производства вина;

А — налоговая ставка на 1 литр стопроцентного (безводного) этилового спирта;

- К — крепость вина;

О — объем реализованного вина

.4 Налог на добавочную стоимость

Обложение налогом на добавленную стоимость охватывает товарооборот внутреннего рынка страны и оборот, складывающийся при осуществлении внешнеторговых операций. В настоящее время в России (и в европейских странах) используется принцип места назначения: налог уплачивают при импорте товаров и услуг, но не взимают при их экспорте.

Налог на добавленную стоимость является косвенным многоступенчатым налогом. Основная функция налога — фискальная. Вся сумма поступлений в НДС начиная с 2001 г. зачисляется в федеральный бюджет РФ.

По своей экономической сущности этот налог представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и обращения. Добавленная стоимость выявляется как разница между стоимостью реализованных товаров и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Поскольку величина НДС добавляется к цене товара, источником уплаты налога служат средства конечных покупателей

Согласно ст. 143 Кодекса налогоплательщиками данного налога признаются:

- организации;

- индивидуальные предприниматели;

- лица, осуществляющие перемещение товаров через таможенную границу РФ.

Характерно, что в число плательщиков НДС включены индивидуальные предприниматели. Это позволяет производить вычеты по товарам и услугам, приобретенным у индивидуальных предпринимателей, при условии, что последние реализуют товары, облагаемые НДС.

Впервые в законодательстве появилось положение об освобождении от исполнения обязанности налогоплательщика в зависимости от величины выручки от реализации. Так, организации и индивидуальные предприниматели могут быть освобождены от уплаты налога, если за три предшествующих последовательных календарных месяца суммарная выручка от реализации товаров без учета НДС и налога с продаж не превысила 1 млн руб. Для получения освобождения в налоговый орган подаются заявление и документы, подтверждающие величину выручки.

Иностранные организации имеют право встать на учет в налоговых органах по месту нахождения своих постоянных представительств в РФ.

[2, С 234-236]

Налоговые ставки на добавленную стоимость за 2011-2014гг. [11.]

Таблица 7- Налоговые ставки на добавленную стоимость 2011-2014

|

Операции, облагаемые по указанной налоговой ставке |

Налоговая ставка |

Основание |

|

|

Основная |

Расчетная |

||

|

Реализация:

|

10% |

10/110 |

|

|

Реализация товаров (работ, услуг), перечисленных в пп. пп. 1 — 14 п. 1 ст. 164 НК РФ |

0% |

— |

ст. 164 НК РФ |

|

В случаях, не указанных выше |

18% |

18/118 |

|

|

Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией |

10% 18% |

— |

|

5 Налог на прибыль

Прибыль — один из ключевых показателей эффективности деятельности предприятия. За счет роста прибыли осуществляется развитие и совершенствование производства. Чистая (нераспределенная) прибыль служит индикатором производственного потенциала и осуществления новых инвестиций без привлечения внешних источников финансирования.

Отсутствие прибыли прямо влияет не только на размер выплачиваемых дивидендов, но и на снижение курсовой стоимости акций.

Налог на прибыль — прямой, личный налог, основанный на принципе резиденства. Основное функциональное предназначение этого налога — обеспечивать эффективность инвестиционных процессов, а также юридически обоснованное наращивание капитала хозяйствующих субъектов. Фискальная функция данного налога вторична.

В начале 90-х годов налог на прибыль занимал видное место среди доходных источников бюджетов после косвенных налогов. Однако с 1994 г. наблюдается тенденция к уменьшению его доли в сумме налоговых доходов федерального бюджета.

Проводимая в Российской Федерации налоговая реформа непосредственно связана с принятием новой гл. 25 «Налог на прибыль организаций», основанной на положениях части первой Кодекса. Новое законодательство насчитывает 87 статей и существенно изменяет и конкретизирует порядок исчисления и уплаты налога на прибыль хозяйствующих субъектов.

Балансовая прибыль — субъективный показатель, ее в определенной степени создают бухгалтеры. Величина этой прибыли интересует всех участников хозяйственного процесса по-разному.

Налогоплательщику разрешено принимать к вычету необходимые для ведения бизнеса и обоснованные затраты, расширено применение ускоренной амортизации. Тем самым решается одна из важных задач налоговой реформы — приведение к цивилизованному виду правил исчисления налоговой базы по налогу на прибыль, при которых инвестиции в производство и производственное накопление предприятий в значительной мере освобождаются от налогообложения. [2, С 214-217]

Данные приведены по Краснодарскому краю [12.]:

Таблица 8- Ставка налогов по Краснодарскому краю

|

Ставка налога |

Нормативный акт |

Срок уплаты налога |

|

|

Все организации, кроме льготных: |

18 % |

Ст. 284 НК РФ |

Ст. 287 НК РФ |

|

— для резидентов особой экономической зоны, созданной на территории Краснодарского края, в части прибыли, полученной от осуществления деятельности на территории особой экономической зоны |

13,5 % |

Закон Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

|

|

— для товариществ собственников жилья при условии нераспределения прибыли между собственниками жилья |

13,5 % |

Закон Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

|

|

— для организаций, основной вид деятельности которых — добыча сырой нефти и (или) производство нефтепродуктов, и (или) транспортирование по трубопроводам нефти на территории Краснодарского края, у которых сумма налога на прибыль организаций, исчисленная ими за текущий налоговый период по ставке, установленной настоящим Законом, превысила сумму налога на прибыль организаций, исчисленную и уплаченную в краевой бюджет за предыдущий налоговый период, не менее чем на 5 процентов |

13,5 % |

Закон Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

|

|

— для организаций, основной вид деятельности которых — производство цемента на территории Краснодарского края, в пределах срока окупаемости реализуемого ими инвестиционного проекта по совершенствованию производства и повышению его технико-экономических показателей в целях увеличения производственных мощностей, улучшения качества и (или) изменения номенклатуры продукции, но не более пяти лет |

13,5 % |

Закон Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

|

|

— для организаций, основной вид деятельности которых добыча сырой нефти и (или) производство нефтепродуктов, реализовавших и (или) реализующих инвестиционные проекты на территории Краснодарского края, одобренные высшим исполнительным органом государственной власти Краснодарского края в порядке и на условиях, предусмотренныхЗаконом Краснодарского края от 2 июля 2004 г. N 731-КЗ «О стимулировании инвестиционной деятельности в Краснодарском крае», у которых сумма налога на прибыль организаций, исчисленная ими по ставке, установленной настоящим Законом, в краевой бюджет за текущий налоговый период, не ниже суммы налога на прибыль организаций, исчисленной и уплаченной ими в краевой бюджет за предыдущий налоговый период, если иное не предусмотрено абзацем вторым пункта 5 статьи 1 Закона Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

13,5 % |

Закон Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

|

|

— для организаций, выполняющих работы (оказывающих услуги) по производству нефтепродуктов (в том числе работы и (или) услуги по нефтепереработке) и (или) по хранению и складированию грузов (нефти и нефтепродуктов), и (или) перевалке нефти и (или) продуктов ее переработки, и (или) по добыче сырой нефти, газового конденсата и (или) газа природного на территории Краснодарского края, организациям, указанным в пункте 5 статьи 1 Закона Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

13,5 % |

Закон Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

|

|

— для организаций, основной вид деятельности которых — оптовая и (или) розничная торговля моторным, прочим жидким и газообразным топливом, реализовавших и (или) реализующих инвестиционные проекты на территории Краснодарского края, одобренные высшим исполнительным органом государственной власти Краснодарского края в порядке и на условиях, предусмотренных ЗакономКраснодарского края от 2 июля 2004 г. N 731-КЗ «О стимулировании инвестиционной деятельности в Краснодарском крае», у которых сумма налога на прибыль организаций, исчисленная ими по ставке, установленной настоящим Законом, в краевой бюджет за текущий налоговый период, не ниже суммы налога на прибыль организаций, исчисленной и уплаченной ими в краевой бюджет за предыдущий налоговый период, если иное не предусмотрено абзацем вторым пункта 5 статьи 1 Закона Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

13,5 % |

Закон Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

|

|

— для организаций, основной вид деятельности которых — производство электрической и тепловой энергии тепловыми электростанциями, реализовавших и (или) реализующих инвестиционные проекты на территории Краснодарского края, одобренные высшим исполнительным органом государственной власти Краснодарского края в порядке и на условиях, предусмотренных Законом Краснодарского края от 2 июля 2004 г. N 731-КЗ «О стимулировании инвестиционной деятельности в Краснодарском крае», у которых сумма налога на прибыль организаций, исчисленная ими по ставке, установленной настоящим Законом, в краевой бюджет за текущий налоговый период, не ниже суммы налога на прибыль организаций, исчисленной и уплаченной ими в краевой бюджет за предыдущий налоговый период, если иное не предусмотрено абзацем вторым пункта 5 статьи 1 Закона Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

13,5 % |

Закон Краснодарского края от 6 февраля 2008 г. N 1378-КЗ |

3. Пути совершенствования системы налогообложения РФ, .1 Правовое регулирование налоговой системы РФ

В настоящее время налоговая система РФ совсем не отвечает потребностям в инновационном развитии страны [3].

Кроме этого, она даже не производит стимулирования развития таких регионов как: Сибирь, Дальний Восток и Забайкалье. Все это требует существенной реорганизации в налоговой системе.

Явным недостатком налоговой системы РФ к тому же является нестабильность налогового законодательства. Это обусловлено тем, что в НК РФ очень часто вносятся поправки и частота их внесения давно превысила допустимый уровень [5, c. 99]. Да и данный документ принимался слишком поспешно, что не могло не сказаться на качестве: противоречивости и неоднозначности формулировок, наличии различных терминологических и лекционных ошибок. Все это предоставляет возможность для недобросовестных налогоплательщиков манипулировать по своему усмотрению нормами НК РФ.

Также Правительство РФ должно совершенствовать элементы налогов и сборов с учетом происходящих изменений в социально-экономическом развитии страны.

Для решения всех этих задач необходимо как можно лучше привести в действие налоговые механизмы. Все это позволит преобразовать нынешнею налоговую систему. Это будет и стимулировать инвестиции в развитие малонаселенных регионов, и способствовать развитию высокотехнологичных производств, и мотивировать научно-исследовательские и опытно-конструкторские разработки, и обеспечит развитие малого и среднего бизнеса.

Для эффективного развития налоговой системы в РФ необходимо рассмотреть следующие пути по её совершенствованию [4]:

- Наделить финансовые органы РФ правом издания дополнительных нормативно-правовых актов по вопросам налогового регулирования, которые необходимо конкретизировать и детализировать, если той информации, которая содержится в других нормативно-правовых документах в области налогов и налогообложения недостаточно;

- Наделить Правительство РФ правом издания дополнительных нормативно-правовых актов по вопросам налогового регулирования, которые не затронуты или же не в полном объеме затронуты законодательством РФ в области налогов и налогообложения;

— Внести изменения в положения первой и второй части НК РФ, дополнив их специальным налоговым режимом, который содержал бы в себе льготный режим для налогообложения организации, которые осуществляют инновационную деятельность в сфере высоких технологий. Он бы полностью освободил данные организации от уплаты НДС научно-исследовательские и опытно-конструкторские работы, а также реализацию результатов НИОКР.

Для совершенствования налоговой системы помимо этого следует пересмотреть следующие положения Налогового Кодекса РФ [6]:

- В п. 6 ст. 108 НК РФ указывается, что абсолютно любой налогоплательщик считается невиновным в совершении своего налогового правонарушения, пока его виновность не будет доказана в предусмотренном порядке в соответствии с законодательством в области налогов и налогообложения и непосредственно не установлена судом принятием соответствующего решения. В тоже время абзац 2 п. 1 ст. 104 НК РФ утверждает законность добровольной уплаты налогоплательщиком налоговой санкции во внесудебном порядке. Так налогоплательщик, который уплатил налоговую санкцию, привлекается налоговыми органами к ответственности при всем том, что он как бы не виновен в совершении данного налогового правонарушения;

- В соответствии с абзацем 2 п.

3 ст. 94 НК РФ должностное лицо налогового органа имеет такую обязанность, как разъяснить присутствующим лицам при осуществлении выемки документов имеющиеся их права и обязанности. В свою очередь в Кодекс не определяется, что именно это за права и обязанности;

- В п. 5 ст. 101 НК РФ освещаются основания для произведения отмены решения налогового органа через суд. Данная формулировка является некорректной с юридической точки зрения, так как суд общей юрисдикции или арбитражный суд не могут отменить решения, которое было принято налоговым органон. Исключительно решение, которое идет в разрез с действующим законодательством, может подлежать признанию недействительным, а никак не отмене;

- В п.

6 ст. 94 НК РФ употребляются такие понятия как «выемка» и «изъятие». При всем это не известно, в чем все таки заключается различие между этими понятиями и есть ли оно вообще;

- В ст. 125 НК РФ устанавливается, что за нарушение порядка владения, пользования и (или) распоряжения имуществом, которое находится под арестом, лицо несет ответственность в виде взыскания штрафа в размере 30 тысяч рублей. Но правомочие владения никоим образом не зависит от решения налогового и (или) таможенного органа и может быть прекращено лишь только в том случае, если прекратится право собственности. Вследствие того, что нарушить порядок владения никак не возможно, то соответственно нельзя и привлечь к ответственности такого недобросовестного налогоплательщика;

- В подпункте 1 п.

7 ст. 95 НК РФ говорится о том, что у проверяемого лица есть право на то, чтобы заявить отвод эксперту, но в тоже время не поясняет оснований, по которым такой отвод возможно заявить, и не характеризует какими будут последствия такого отвода;

— Под сомнения идут также и положения подпункта 3 п. 1 ст. 112 и п. 3 ст. 114 НК РФ, в соответствии с которыми налоговые органы могут по своему усмотрению имеют возможность расширить перечень обстоятельств, которые смягчили бы ответственность и в безразмерно уменьшать численное значение налоговых санкций. Все это вообще направлено не на защиту прав налогоплательщика, а на самом деле на использование этих мер должностными лицами налоговых органов в своих корыстных целях.

Впоследствии осуществления данных предложений по совершенствованию налоговой системы в России по прошествии времени сформируется эффективная налоговая система и конкурентоспособная экономика.

2 Совершенствование налогообложения Российской Федерации

В условиях постоянного и непрерывного развития и совершенствования налогового законодательства Российской Федерации особую важность приобретают понимание основных определений, составляющих сущность налоговой системы и системы налогов и сборов, их научная систематизация, способность проводить анализ существующего налогообложения для юридических лиц для успешного функционирования предприятия, прогнозировать возможные изменения в налоговой нагрузке.

С помощью налогов государство решает экономические, политические, социальные и другие общественные проблемы. В любом государстве налоги составляют по сравнению с другими источниками доходов большую часть бюджета. В Российской Федерации, как правило, их доля составляет 75%. Косвенные налоги играют основную роль в налоговых системах различных стран, в том числе и России. Особый акцент на косвенное налогообложение в нашей стране обусловлен ориентацией на гармонизацию налоговых систем стран Европы и необходимостью обеспечения стабильного доходного источника в бюджет.

В консолидированный бюджет РФ по состоянию на 01.01.2014 поступило порядка 24 931,13 млрд. рублей (43,1%).

Рост налоговых поступлений является отражением положительной динамики мировой конъюнктуры, внутреннего спроса, роста производства товаров и услуг.

Основная доля доходов консолидированного бюджета Российской Федерации формируется за счёт платежей по налогу на добавленную стоимость (на товары (работы, услуги), реализуемые на территории Российской Федерации, а также на товары, ввозимые на территорию Российской Федерации) — 17,1% от общего объёма поступлений, налогу на доходы физических лиц — 34,4%, налогу на прибыль организаций — 17,7%, налогов на имущество — 17,8%, акцизов по сводной группе подакцизных товаров — 7,5 процента.

Следует отметить, что существующие недостатки и недочеты в налоговой системе во многом обусловлены том, что при разработке концепции налоговой системы, налогового законодательства в полной мере не был обеспечен комплексный подход к проблеме налогообложения; не были учтены сложные взаимосвязи всех участников общественных отношений, складывающихся в процессе установления и взимания налогов. Отсутствие комплексного и полного подхода при формировании налоговой системы РФ приводит к обострению экономических и социальных противоречий, развитию теневой экономики.

В трехлетней перспективе 2014-2016 годов приоритеты Правительства Российской Федерации в области налоговой политики остаются такими же, как и ранее — создание эффективной и стабильной налоговой системы, обеспечивающей бюджетную устойчивость в среднесрочной и долгосрочной перспективе. Основными целями налоговой политики продолжают оставаться поддержка инвестиций, развитие человеческого капитала, повышение предпринимательской активности. Налоговая система Российской Федерации должна сохранить свою конкурентоспособность по сравнению с налоговыми системами государств, ведущих на мировом рынке борьбу за привлечение инвестиций, а процедуры налогового администрирования должны стать максимально комфортными для добросовестных налогоплательщиков.

Важнейшим фактором проводимой налоговой политики является необходимость поддержания сбалансированности бюджетной системы Российской Федерации. В то же время необходимо сохранить неизменность налоговой нагрузки по секторам экономики, в которых достигнут ее оптимальный уровень.

.3 Основные направления политики РФ на 2015-2017гг.

На сайте Минфина России размещен проект Основных направлений налоговой политики на 2015 год и плановый период 2016 и 2017 годов.

Согласно документу принятие новой льготы (иного стимулирующего механизма) должно сопровождаться определением «источника» для такого решения, в качестве которого может рассматриваться отмена одной или нескольких неэффективных льгот.

В целях обеспечения устойчивости бюджетов субъектов РФ и местных бюджетов предлагается «окончательно отказаться от установления новых льгот (включая освобождение от налогообложения, исключение из налоговой базы объекта налогообложения) по региональным и местным налогам».

Основные изменения в налоговой системе, планируемые к реализации в ближайшие годы, будут направлены, в частности, на:

- создание особых условий ведения предпринимательской деятельности на территориях опережающего социально-экономического развития на Дальнем Востоке и в Восточной Сибири, с расширением этого региона на Республику Хакасия и Красноярский край;

- стимулирование развития малого предпринимательства (субъектам РФ планируется предоставить право устанавливать для впервые зарегистрированных ИП, перешедших на УСН и ПСН и осуществляющих деятельность в производственной, социальной и научной сферах, «налоговые каникулы» в виде налоговой ставки в размере 0 процентов, которые будут действовать в 2015 — 2018 годах);

— Предлагается ввести понятие «налогового резидентства» для юридических лиц, что позволит противодействовать злоупотреблениям при определении доходов иностранных организаций, подлежащих налогообложению в РФ, а также более эффективно противодействовать злоупотреблениям при использовании льгот, предоставляемых международными соглашениями об избежании двойного налогообложения.

С 2015 года планируется ввести налог на недвижимое имущество физических лиц, уплачиваемый с кадастровой стоимости объекта недвижимости. Предполагается, что возможность вводить новый налог получат органы местного самоуправления в тех субъектах Российской Федерации, где законом субъекта Российской Федерации будет отменен действующий налог на имущество физических лиц.

В целях недопущения резкого роста налоговой нагрузки на налогоплательщиков предполагается предусмотреть в Налоговом кодексе РФ специальные переходные положения (планируется распределить повышение налога на 4 — 5 лет, посредством применения понижающих коэффициентов).

[13]

Заключение

Действующая налоговая система угнетает экономику, особенно ее производственный сектор. Простые расчеты показывают, что среднее предприятие обязано перечислять в бюджет до 46% вновь созданной стоимости. Даже в развитых странах со стабильной социально-экономической обстановкой столь высокие ставки налогов являются редкостью и, как правило, ведут к низким темпам экономического роста. Российским предприятиям в отличие от западных приходится приспосабливаться к изменениям в отношении прав собственности, осваивать принципы корпоративного управления, адаптироваться к конкуренции. При неблагоприятном налоговом режиме это малореально, что и подтверждается российской действительностью.

Угнетая предприятия высокими налогами, государство одновременно пытается поддержать хотя бы часть из них с помощью адресных налоговых льгот. Но это только ухудшает экономическую ситуацию. Во-первых, адресные льготы предоставляются отельным предприятиям и организациям вне системы государственных приоритетов. Это искажает мотивацию руководителей предприятий, ориентирует их не на повышение эффективности работы предприятий, а на установление взаимовыгодных условий с органами власти. Во-вторых, льготы способствуют развитию теневой экономики, создают основу для коррупции, позволяют льготникам оказывать услуги по выводу из-под налогообложения всех желающих путем заключения фиктивных сделок. В итоге одни предприятия на вполне законном основании уклоняются от налогов, другие годами накапливают недоимки, а добросовестные плательщики оказываются в наименее выгодном положении, часто становясь неконкурентоспособными, и либо теряют позиции в конкурентной борьбе, либо начинают уклоняться от налогов.

Указанные проблемы указывают о кризисе налоговой системы, не способствующей ускорению темпов роста российской экономики. Предпринимаемые государством шаги по налоговой реформе крайне необходимы. Ряд положений, введенных Налоговым кодексом, и последовательность действий по реформированию налоговой системы несомненно свидетельствуют о постепенном изменении налогового климата в стране на более разумный по отношению к предприятиям.

Продвижение налоговой реформы, несомненно, должно положительно повлиять на решение проблем, возникающих на сегодняшний день между государством и предприятием. Однако учитывая богатую отрицательную практику, накопленную предприятиями в ходе их адаптации к действующей налоговой системе, можно предположить, что процесс отказа предприятий от применения механизмов снижения налоговых обязательств займет длительное время. При этом государству, несмотря на возможные убытки от снижения уровня налогового бремени на начальном этапе налоговой реформы, необходимо соблюдать последовательность шагов по реформированию налоговой системы. Только в этом случае можно рассчитывать на доверие со стороны предприятий и на положительный исход налоговой реформы, что позволит увеличить наполнение бюджета и обеспечить переход к цивилизованным отношениям между государством и предприятиями.

Перов А.В., Толкушкин А.В., Налоги и налогообложение: учеб пособие. — 3-е изд., перераб и доп.- М.: Юрайт-Издат, 2004.- 670с. [учебник]

2 Евстигнеев Е.Н. Налоги и налогообложения: учеб. пособие, 2 изд., перераб и доп.[текст] — М: ИНФРА-М, 2002.-320с.

Журнал все для бухгалтера № 4 Июль-август 2013 г. Статья «Проблемы налоговой политики Российской Федерации на 2013-2015 годы» [текст]

Закон РФ от 21.03.1991 № 943-1 (ред. от 28.06.2013) «О налоговых органах Российской Федерации»// СПС «Консультант Плюс», 2013. [текст]

5 Кучеров И.И. Налоговое право России: курс лекций. 2-е изд., перераб. и доп. М., 2013. — 71 с.[текст]

6 Налоговый кодекс Российской Федерации. Части первая и вторая: текст с изм. и доп. на 25 февраля 2013 г. М.: Проспект, Кно-Т 17 Рус, 2013. — 600 с. — (Законы и кодексы).[текст]

Конституция Российской Федерации (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ, от 05.02.2014 N 2-ФКЗ, от 21.07.2014 N 11-ФКЗ) [текст]

8 http://fss.ru/ru/fund/social_insurance_in_russia/125/10003.shtml [электронные ресурсы]

http://www.consultant.ru/law/ref/stavki/nalogooblozhenie-buh-uchet/nal-stavki-ndfl/ [электронные ресурсы]

10 http://www.bibliotekar.ru/finance-4/66.htm [электронные ресурсы]

11 http://www.consultant.ru/document/cons_doc_LAW_52456/

[электронные ресурсы]

http://base.garant.ru/23900502/ [электронные ресурсы]

13 http://www.consultant.ru/law/hotdocs/33154.html [электронные ресурсы]