Для правильного руководства деятельностью банка необходимо располагать полной, точной, объективной, своевременной и достаточно детальной экономической информацией. Это достигается ведением хозяйственного учета. В зависимости от характера данных, методов их получения и способов группировки хозяйственный учет делится на три вида: оперативный, статистический и бухгалтерский.

В отличие от оперативного и статистического бухгалтерский учет представляет собой сплошное, непрерывное, взаимосвязанное отражение о деятельности банка на основе документов.

Основная задача банковской отчетности состоит в том, чтобы был источником достоверной, полной и оперативной экономической информации о деятельности банка.

Основными пользователями банковской отчетности являются:

- потенциальные и существенные инвесторы и кредиторы,

- менеджеры непосредственно банка,

- контрольные (надзорные) организации.

В этой связи отчетность должна, с одной стороны, быть понятна, пользователям, то есть давать представление о суммах, времени и рисках, связанных с ожидаемыми доходами, предоставлять информацию о составе и видах привлекаемых ресурсов, их размещении, наличии резервов на возможные потери по активам, а с другой стороны, отражать и качественную информацию, которая может быть использована в процессе планирования, исполнения и контроля за деятельностью банка.

Глава 1. Баланс банка и принципы его построения

Баланс банка — это бухгалтерский баланс, который отражает состояние собственных и привлеченных средств банка и их размещение в кредитные и другие активные операции.

Балансы банков строятся по унифицированной схеме, в соответствии с Планом счетов бухгалтерского учета в банках, который утверждается ЦБ РФ. Банковские балансы относятся к средствам коммерческой информации и отвечают требованиям оперативности, конкретности, солидности (достоверности).

Оперативность банковского баланса проявляется в его ежедневном составлении, которое в значительной степени гарантирует правильность и достоверность бухгалтерского учета в банках и связано с ежедневной передачей клиентам вторых экземпляров (выписок) их лицевых счетов, в которых исключается наличие ошибочных записей. Действовавший до 1998 г. План счетов, который был положен в основу построения банковских балансов, использовал принцип группировки счетов по экономическим однородным признакам.

Сущность и задачи бухгалтерского учета. Пользователи бухгалтерской информации

... подобная информация служит для очень многих целей, поэтому она часто именуется бухгалтерской информацией общего назначения. Управленческий учет включает обработку информации, предназначенной ... по бухгалтерскому учету (ШУ). Положение по ведению бухгалтерского учета и бухгалтерской отчетности содержит основные правила ведения бухгалтерского учета в соответствии с Планом счетов бухгалтерского учета. На ...

Правило понижающейся ликвидности статей по активу и уменьшения степени востребования средств по пассиву строго не соблюдается и прослеживается лишь в тенденции.

Счета номенклатуры баланса банков подразделяются на балансовые и внебалансовые. Балансовые счета подразделяются на пассивные и активные. Пассивные счета предназначены для учета собственных и привлеченных ресурсов, активные — для их размещения.

Внебалансовые счета используются для учета ценностей и документов, не влияющих на актив и пассив баланса, поступающих в банки на хранение, инкассо или комиссию, а также для учета бланков строгой отчетности, бланков акций, других документов и ценностей.

Все балансовые счета подразделяются на счета первого порядка — укрупненные, синтетические счета и счета второго порядка — детализирующие, аналитические счета. Счета первого порядка обозначаются тремя цифрами от 102 до 705. Номер счета второго порядка состоит из пяти знаков и строится путем прибавления двух цифр справа к номеру счета первого порядка. Например, 102 — Уставный капитал акционерных банков, сформированный за счет обыкновенных акций, 10201 — Уставный капитал акционерных банков, сформированный за счет обыкновенных акций, принадлежащих Российской Федерации.

Балансовые счета группируются в семи разделах по принципу экономически однородного содержания и ликвидности. Номенклатура внебалансовых счетов — пятизначная. Внебалансовые счета сгруппированы также в семи разделах.

С 1 января 1998 г. введен новый План счетов, разработанный на основании Гражданского кодекса Российской Федерации, Федеральных законов Российской Федерации «О Центральном банке Российской Федерации (Банке России)», «О банках и банковской деятельности», с использованием международных стандартов бухгалтерского учета в банках, требований международных организаций в области финансовой статистики.

Введение нового Плана счетов вместе с совершенствованием принципов организации учета в банках практически означает реформу банковского бухгалтерского учета.

Новый План счетов строится на следующих международно-признанных принципах бухгалтерского учета: непрерывность деятельности кредитной организации; постоянство методов учета; незыблемость входящего баланса; приоритет содержания над формой; осторожность при совершении банковских операций; раздельное отражение остатков по активно-пассивным счетам; открытость учета.

Бухгалтерский баланс в полной мере должен отражать операции, проводимые банком, служить базой для принятия управленческих решений, отражать реально получаемую прибыль.

При формировании нового Плана счетов учтены изменения, имевшие место в последние годы в основах экономической системы, принципах организации экономических отношений, расширение функций и увеличение числа проводимых банками операций. Изменены общая структура Плана счетов, которая теперь базируется на выделении в разделы однотипных по содержанию банковских операций (межбанковские операции, счета клиентуры, привлеченные и размещенные средства, операции с ценными бумагами).

Договор банковского счета 2. Срок сдачи студентом выполненной ...

... Общий срок действия договора. Условия о банковской тайне. Порядок расторжения договора банковского счета. Общими условиями расчетных операций следует считать условия о стоимости расчетного обслуживания, о сроке совершения расчетных операций, о банковской тайне. Порядок заключения договора банковского счета ...

В основу построения Плана счетов положены следующие базовыепринципы:

1. Разделение счетов на активные и пассивные, отказ от использованияактивно-пассивных счетов. Для отражения операций, по которым сальдо может быть либо дебетовое, либо кредитовое, предусматривается наличие парных счетов — активного и пассивного. В начале операционного дня операции начинают отражаться по счету, имеющему сальдо (остаток) по результатам предыдущего дня. Если в конце дня на счете образуется противоположное сальдо, то оно переносится на соответствующий парный счет. Не допускается наличие в балансе на конец дня дебетового сальдо по пассивному счету или кредитового по активному счету.

Если в соответствии с договором с клиентом (банком-корреспондентом) предусматривается возможность использования «овердрафта», т.е. проведения платежей при отсутствии средств на счете, то данная операция отражается как кредитная. Образовавшееся в этом случае по итогам дня дебетовое сальдо переносится на ссудные счета клиентов, т.е. отражается как предоставленный кредит.

При образовании кредитового сальдо в результате совершения банком в течение дня операций, отражаемых по активному счету, оно также в конце дня должно быть перенесено на парный пассивный счет.

2. Единообразное отражение операций, совершаемых в различных видах валют, отказ от «валютного раздела» баланса. Отражение банковских операций в счетах бухгалтерского баланса производится в зависимости от содержания операции, а не от вида валюты. Все совершаемые кредитными организациями банковские операции в иностранной валюте должны отражаться в ежедневном едином бухгалтерском балансе банка только в рублях. Для учета операций, совершаемых в различных видах валют, на балансовых счетах открываются отдельные лицевые счета в соответствующей иностранной валюте. В номер лицевого счета аналитического учета включается трехзначный цифровой код валюты. Таким образом, в сводном балансе на одном счете должны учитываться и отражаться операции во всех используемых валютах, и одновременно кредитные организации имеют возможность составлять аналогичные по структуре балансы по учету и отражению операций, совершаемых в различных валютах. При этом совершение операций по счетам в иностранной валюте производится с соблюдением валютного законодательства, правил валютного контроля и в соответствии с нормативными документами Центрального банка Российской Федерации по этим вопросам.

3. Единая временная структура активных и пассивных операций. В целях адекватного отражения ликвидности баланса кредитных организаций в активе и пассиве используется единая структура счетов второго порядка по срокам (где это требуется)-

·до востребования: сроком на 1 день;

- ·сроком на 7 дней: сроком до 30 дней;

- ·сроком от 31 до 90 дней;

- ·сроком от 91 до 180 дней;

·сроком от 181 дня до 1 года,

·сроком от 1 года до 3 лет;

- ·сроком свыше 3 лет.

Отражение в данном случае в балансе кредитной организации операций осуществляется по фактическому сроку до окончания данной операции, что подразумевает перевод с течением времени сумм операции с одного счета второго порядка на другой. Для учета полного срока операции в лицевом счете указываются дата начала операции и срок в днях до ее окончания.

Учет операций с денежными средствами на счетах организации в банках

... и синтетического учета операций с денежными средствами на счетах организации в банках: расчетном, валютном, специальных счетах; Изучить отчетность, предоставляемую организацией по денежным средствам; - – Выявить основные направления и предложить меры по совершенствованию учета денежных средств в организации. 1 Сущность ...

4. Разрешение банкам принимать решение об открытии дополнительных счетов, необходимых для более точного отражения совершаемых операций. Кредитные организации имеют право открывать в соответствующих разделах отдельные счета второго порядка для учета операций, необходимых банку или клиенту, но с условием, что в балансе, представляемом Банку России, его учреждениям, эти счета должны быть включены по экономическому содержанию в действующие счета того же раздела Плана счетов, утвержденного Центральным банком Российской Федерации.

Для учета отдельных операций, где это необходимо, предусматриваются специальные транзитные счета.

Кредитные организации могут открывать клиентам на определенный срок накопительные счета для зачисления средств. Расходование средств с этих счетов не допускается. Средства с накопительных счетов по истечении срока перечисляются на оформленные в установленном порядке расчетные, текущие счета. Накопительные счета не должны использоваться для задержки расчетов и нарушения действующей очередности платежей.

5. Разделение счетов по типам клиентов. В Плане счетов предусматривается использование единой классификации клиентов при отражении различных операций, основанной на выделении резидентства, формы собственности и вида деятельности:

- резиденты, в том числе:

- кредитные организации,

— предприятия и организации, находящиеся в федеральной собственности, в том числе: финансовые, коммерческие, некоммерческие, в предприятия и организации, находящиеся в государственной собственности (кроме федеральной), в том числе: финансовые, коммерческие, некоммерческие,

- прочие предприятия и организации, в том числе: финансовые, коммерческие, некоммерческие,

- предприятия без образования юридических лиц: физические лица;

нерезиденты, в том числе:

- кредитные организации,

- прочие юридические лица,

- физические лица.

6. Расчеты с филиалами. В Плане счетов сохранены счета для учета расчетов кредитных организаций со своими филиалами. При этом предусматриваются отдельные счета для учета расчетов с филиалами, расположенными на территории Российской Федерации и за границей. Порядок расчетов между кредитными организациями и их филиалами определяют сами кредитные организации с отражением принципов и положений, определенных Банком России. При проведении и отражении в балансе внутрибанковских расчетов кредитные организации исходят из того, что они несут ответственность за риск и правильную организацию внутрибанковских расчетов.

Кредитная организация также самостоятельно определяет порядок учета и документооборота по одногородным дополнительным офисам, не наделенным правами филиалов. Они должны функционировать на основании положений о них, утвержденных соответствующим органом кредитной организации.

7. Финансирование капитальных вложений. Аналогично с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий не предусматривается ведение обособленного «учета финансирования капитальных вложений» клиентов и в кредитных организациях.

Если по просьбе клиента на договорных условиях кредитная организация возьмется обособленно учитывать операции по использованию клиентом средств на капитальные вложения, то для этого на том же балансовом счете, где учитываются операции по расчетным, текущим счетам, можно открывать в установленном порядке отдельные счета, с которых оплачиваются расчетные документы в пределах наличия на них средств. При этом контрольные функции кредитные организации осуществляют в пределах, определенных договорами. Средства на эти счета должны перечисляться с расчетных, текущих счетов. Если на капитальные вложения выделяются бюджетные средства, то эти операции совершаются в порядке, изложенном по ведению операций по счетам бюджета.

План счетов кредитной организации. Понятие бухгалтерского баланса ...

... Глава 2. План счетов бухгалтерского учета в кредитных организациях РФ 2.1. План счетов кредитной организации. Понятие бухгалтерского баланса В целях единообразного отражения всеми кредитными организациями своих операций используется План счетов ведения бухгалтерского учета в кредитных организациях, утвержденный Центральным банком Российской Федерации. План счетов бухгалтерского учета в кредитных ...

8. Нумерация лицевых счетов клиентов.

В обозначении счета должно быть: его наименование текстом; цифровой номер лицевого счета; по ссудным счетам — цель, на которую выдан кредит, — текстом, номер кредитного договора, размер процентной ставки, цифровое обозначение группы кредитного риска, по которой начисляется резерв на возможные потери по ссудам, другие данные по решению кредитной организации.

Глава 2. Значение и виды бухгалтерской отчетности банков

Основное назначение банковской отчетности — быть источником достоверной, полной и оперативной экономической информации о деятельности банка. Банковская отчетность должна быть понятна существующим и потенциальным инвесторам и кредиторам, давать им представление о суммах, времени и рисках, связанных с ожидаемыми доходами, предоставлять информацию о составе и видах привлекаемых ресурсов, их размещении, наличии резервов на возможные потери по ссудам и т. п.

Управление современными банками базируется на использовании количественной информации, выраженной в денежных единицах. При этом бухгалтерская отчетность может включать и качественную информацию (не денежную), если она помогает анализу бухгалтерских отчетов. Отчетность, специально подготовленная в помощь менеджерам, относится к управленческой учетной информации. Она используется в процессе планирования, исполнения и контроля за деятельностью банка

Вместе с тем необходимо иметь в виду, что бухгалтерская информация использует условные классификации, предположительные оценки и в этом смысле является приблизительной Например, отражение в балансе на обычных ссудных счетах многократно пролонгированных ссуд с большой долей условности отражает соотношение между срочными и просроченными ссудами.

Виды отчетности по срокам представления определены следующим образом:

- текущая бухгалтерская отчетность,

- годовая бухгалтерская отчетность.

В связи с тем, что методологическим центром по организации бухгалтерского учета в банках является Центральный банк РФ, он устанавливает обязательные для банков правила ведения бухгалтерского учета, составления и представления бухгалтерской отчетности.

2.1. Текущая бухгалтерская отчетность

Текущая бухгалтерская отчетность подразделяется на отчетность по итогам месяца и отчетность по итогам квартала Порядок составления, содержание, сроки представления текущей бухгалтерской отчетности коммерческими банками определяются учреждениями Центрального банка РФ

В текущую отчетность по итогам месяца включаются:

- баланс (форма 1),

сводный баланс (включая баланс финансов),

- расшифровка остатков ссудной задолженности и неплатежей по ссудам банка государственных предприятий и организаций по отраслевому признаку,

- расшифровка отдельных счетов балансов по срокам привлечения и направления средств,

- расшифровка отдельных балансовых счетов для экономических нормативов деятельности коммерческого банка,

- список крупных кредиторов,

- расшифровка по балансовым счетам,

- расчет экономических нормативов,

- расчет фонда обязательных резервов,

- расшифровка балансового счета 30102 (корреспондентские счета кредитных организаций в Банке России),

- расшифровка балансовых счетов по корреспондентским счетам 30109, 30110 (корреспондентские счета кредитных организаций — корреспондентов и корреспондентские счета в кредитных организациях — корреспондентах).

Ежемесячная бухгалтерская отчетность представляется коммерческими банками в Главное управление Центрального банка РФ и налоговые органы

Коммерческие банки, выполняющие операции в иностранной валюте, дополнительно представляют в Главное управление Центрального банка РФ Отчет о движении иностранных активов и пассивов в свободно конвертируемых валютах, а также в других видах валют по операциям с нерезидентами. В состав данной отчетности входит справка о текущих поступлениях и платежах по операциям с нерезидентами с выделением с гран дальнего и ближнего зарубежья.

Отчет о движении валютных активов и пассивов предназначен для сбора информации о движении иностранных активов и пассивов коммерческих банков при операциях между резидентами и нерезидентами России за отчетный период.

Информация, содержащаяся в отчете, используется для целей составления платежного баланса Российской Федерации, носит конфиденциальный характер и не подлежит опубликованию в открытой печати.

Банки, осуществляющие валютные операции, кроме данного вида отчетности, обязаны представлять в учреждения ЦБРФ специальную отчетность о ведении отчетной валютной позиции и Отчет о движении наличной иностранной валюты и платежных документов в иностранной валюте.

В отчетность коммерческих банков по итогам квартала дополнительно включаются:

- оборотные ведомости по балансу в рублях и по балансу в иностранной валюте,

- оборотные ведомости финансов и по консолидированному балансу,

отчет о прибылях и убытках,

- расчет фонда страхования депозитов в коммерческих банках и фонда страхования коммерческих банков от банкротства.

Отчет о прибылях и убытках содержит спецификацию (перечень) доходов и расходов, отнесенных на счета 70301 «Прибыль отчетного года» и 70401 «Убытки отчетного года» банков. В отчете приводятся сгруппированные по отдельным видам процентные и непроцентные доходы и расходы банка. В отдельный раздел выделены расходы на содержание аппарата управления и суммы, списанные в убыток. Данные отчета используются для анализа и выявления факторов изменения доходов и расходов банка.

2.2. Годовые бухгалтерские отчеты банков

В состав годовой бухгалтерской отчетности банков включаются:

- годовой баланс (форма 1);

- отчет о прибылях и убытках (форма 2);

- приложение к балансу об использовании прибыли (форма 3);

- справка о составе фондов банка, разных средств и фондов специального назначения (форма 5);

- отчет о хищениях и просчетах (форма 113);

- справка об остатках средств на корреспондентских счетах, субсчетах;

- отчет по труду (форма 1-Т);

- объяснительная записка к бухгалтерскому годовому отчету.

Для составления годового бухгалтерского отчета банки в конце отчетного года проводят необходимую подготовительную работу.

Прежде всего, банки проводят инвентаризацию всех учитываемых на балансовых и внебалансовых счетах денежных средств и ценностей, основных средств, хозяйственных и других материалов, расчетов.

В ходе подготовительной работы анализируется дебиторская задолженность, принимаются активные меры для ее погашения. Нереальные суммы подлежат списанию с баланса и отнесению на убытки. Анализируется кредитный портфель и принимаются меры по выявлению нереальной ссудной задолженности, а также начисленных процентов по таким ссудам и их списанию в установленном порядке. Аналогичная аналитическая работа проводится по всем другим видам активов (вложениям в ценные бумаги, совместную хозяйственную деятельность и др.) с целью отражения в годовом балансе реальных и достоверных активов и пассивов.

По результатам инвентаризации принимаются меры по урегулированию выявленных расхождений (излишки и недостачи должны быть отражены по балансу в отчетном году), оформляются документы на взыскание сумм с виновных лиц, списываются в установленном порядке нереальные активы, включая безнадежные ссуды, проценты, другие долги, а также стоимость пришедших в негодность основных средств, хозяйственного инвентаря и материалов.

Перед составлением годового бухгалтерского отчета закрываются все выполняемые операции заключительными оборотами. В первый рабочий день нового года по всем лицевым счетам клиентам вручаются или отправляются по почте выписки с лицевых счетов с остатками на 1 января нового года. С этой целью составляются проверочные ведомости.

Ответственность за своевременное и качественное составление годового отчета возлагается на руководителей и главных бухгалтеров банка.

Главный бухгалтер банка обязан до подписания годового отчета лично сверять отчетные данные всех форм с данными баланса на 1 января нового года с учетом заключительных оборотов с актами ревизий, инвентаризаций денежных средств, имущества и материалов. Отчет о прибылях и убытках должен отражать реальные доходы и расходы, отнесенные на финансовые результаты исходя из правил ведения бухгалтерского учета. Особенности определения налогооблагаемой базы для уплаты налога на прибыль относятся к компетенции налогового учета и не могут влиять на конечный финансовый результат. В объяснительной записке по годовому отчету оценивается состояние «уюта» в банке, расшифровываются остатки отдельных лицевых счетов.

Годовой баланс (форма 1) составляется на 1 января в двух вариантах: первый передается в Центральный банк России по остаткам без заключительных оборотов, второй — по остаткам после завершения заключительных оборотов.

В балансе активы и пассивы группируются по содержанию и располагаются по степени убывания или востребованности.

Баланс составляется на основании рабочего плана счетов коммерческого банка.

Государственное регулирование валютных отношений осуществляется через регламентацию порядка проведения валютных операций и международных расчетов.

Глава 3. Организационно-экономическая характеристика ОАО «Балтийский Банк» (филиал в г. Ростове-на-Дону)

3.1. Краткая характеристика банкаБалтийский Банк зарегистрирован Госбанком СССР 5 июля 1989 года. Деятельность ОАО «Балтийский Банк» регулируется Центральным Банком Российской Федерации (далее – ЦБ РФ) в соответствии с генеральной лицензией № 128.Банк известен эффективной поддержкой предприятий различных сфер деятельности не только города, области, но и России в целом. В число активных заемщиков банка входят предприятия связи, транспорта, коммунального хозяйства, жилищного и производственного строительства, добывающей промышленности, торговли, сельского хозяйства и других отраслей экономики. Балтийский банк постоянно разрабатывает и внедряет новые банковские продукты и услуги, осваивает современные технологии работы для эффективного обслуживания клиентов. В их числе: расчетно-кассовое обслуживание в рублях и иностранной валюте, кредитование предприятий реального сектора экономики, кредитование физических лиц на приобретение жилья и средств автотранспорта, различные виды срочных вкладов в рублях и в валюте для юридических и физических лиц, услуги по международным расчетам, документарные операции (аккредитивы, банковские гарантии, инкассо), операции с государственными и корпоративными ценными бумагами, доверительное управление средствами клиентов, операции с векселями различных эмитентов, вексельное кредитование, операции с пластиковыми картами известных международных платежных систем, дорожными чеками MasterCard/ThomasCook и AmericanExpress, коммерческим чеками BankofNew York и Dresdner Bank.Среди иностранных банков-корреспондентов Балтийского банка, по-прежнему, такие ведущие западные банки, как BankersTrustCo., BankofNewYork, CommerzbankAG, DresdnerBank, CreditSuisseFirstBoston, BankAustria/Creditanstalt, INGBank, MeritaBank, OKOBank, LeoniaBankи другие. Местонахождение филиалов «Балтийского банка» представляет собой обширную сеть, охватывающую не только Северо-запад, но и Центральную часть России, в том числе и Ростовскую область.

3.2. Организационная структура банка

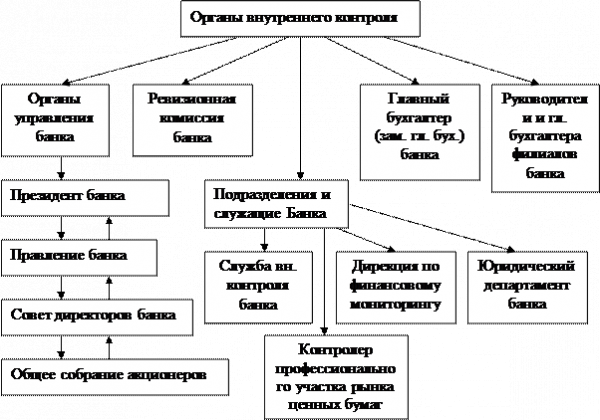

Организационная структура ОАО «Балтийский банк» представлена сложной взаимосвязью подразделений органов внешнего и внутреннего контроля. Чтобы более детально охарактеризовать сферу деятельности и ряд решаемых вопросов каждого из подразделений, необходимо построить графически данную структуру. Наиболее важным органом данной системы будет являться внутренний контроль, что представлен ниже на рисунке 1.

К внешнему контролю деятельности банка можно отнести правительство РФ, государственные организации, устанавливающие нормативно-правовые требования и регулирующие деятельность банков, одной из которых является Центральный банк РФ.

Такая структурная организация позволяет органам управления и контроля не только отслеживать и решать ряд важных задач, но и планировать дальнейшее развитие деятельности банка в целом.

Рисунок 1 – Организационная структура ОАО «Балтийский банк»

3.3. Показатели финансово-экономической деятельности ОАО «Балтийский Банк»

Прибыльность и стабильность функционирования «Балтийского Банка» не случайна (Табл. 1).

Развитие банка как кредитной организации наиболее ясно можно представить при помощи экономических показателей, отражающих деятельность данной организации за определенный промежуток времени. Проведя сравнительный анализ, можно сказать, что банк имеет тенденцию к развитию политики в области привлекаемых ресурсов. Это может быть произведено при помощи низких процентов при кредитовании и, наоборот, более высоких при формировании вкладов для населения.

Таблица 1 – Основные экономические показатели деятельности ОАО «Балтийский банк» в 2007 – 2009 гг.

(млн. руб.)

| Показатель | 2007 | 2008 | 2009 |

2009 к 2007, % |

| Активы банка, млн.руб. | 19749 | 23304 | 30755 | 155,7 |

| Собственный капитал банка, млн.руб. | 2119 | 2250 | 2319 | 109,4 |

| Средства клиентов, включая вклады населения, млн.руб. | 15358 | 19965 | 27337 | 178,0 |

| Привлеченные средства населения, млн.руб. | 10017 | 13347 | 19759 | 197,3 |

| Доходы, млн.руб. | 6827 | 7066 | 7514 | 110,1 |

| Прибыль балансовая, млн.руб. | 232 | 245 | 257 | 110,8 |

| Уровень рентабельности, % | 11,0 | 10,9 | 11,1 | 101,0 |

| Среднесписочная численность, чел. | 1133 | 1113 | 1147 | 101,4 |

Рентабельность капитала за год рассчитывалась как отношение чистой прибыли к собственным средствам (капиталу) банка, выраженное в процентах. Стоить отметить, что привлекаемые средства, в том числе, населения, выросли более чем в полтора раза. Действительно, клиентская база довольно быстро расширилась с 2005 года. «Балтийский банк» не только работает над качеством оказания услуг, но и развивает сеть дополнительных терминалов, с помощью которых клиенты без особых затруднений пользуются предоставленными банком услугами. Создание усовершенствованных технологий и их внедрение в сфере открытия новых видов кредитования, привлечения средств при помощи финансовых инструментов обеспечивает рост прибылей от реализации услуг и внереализационной деятельности банка.

3.4. Порядок учета операций банка

Под банковскими операциями понимается совокупность активных и пассивных операций, проводимых Банком.

Банк и его филиалы имеют право осуществлять на территории Российской Федерации без лицензии Банка России следующие виды банковских операций с учетом Гражданского кодекса Российской Федерации (гл. 42 — 46), федеральных законов:

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)»;

- Федеральный закон «О банках и банковской деятельности»;

- Федеральный закон Российской Федерации «О валютном регулировании и валютном контроле»;

- Федеральный закон «О рынке ценных бумаг» и международных (межгосударственных) соглашений и договоров:

1) открывать в кредитных организациях без ограничений все виды счетов, применяемых в международной банковской практике, в валюте Российской Федерации и иностранной валюте в соответствии с Планом счетов бухгалтерского учета в банках и кредитных учреждениях Российской Федерации, утвержденным Банком России.

Устанавливать прямые корреспондентские отношения с банками — нерезидентами, являющимися таковыми по законодательству Российской Федерации, без ограничений;

2) открывать и вести все виды счетов юридическим лицам, резидентам и нерезидентам, являющимся таковыми по законодательству Российской Федерации, в валюте Российской Федерации и иностранной валюте;

3) открывать и вести все виды счетов в валюте Российской Федерации и иностранной валюте физическим лицам, работающим или несущим воинскую службу в государствах — участниках СНГ в соответствии с межгосударственными (межправительственными) соглашениями (договорами), ратифицированными законодательными органами Российской Федерации и имеющими в связи с этим статус международных соглашений (договоров), а также проводить расчетно-кассовое обслуживание по вышеуказанным счетам без ограничений;

4) привлекать в депозиты средства юридических лиц, проводить расчетные, кассовые и кредитные операции, принимать на хранение государственные ценные бумаги Российской Федерации и иные ценности как в валюте Российской Федерации — рублях, так и в иностранной валюте.

Банк имеет право беспрепятственно переводить, вывозить и пересылать из Российской Федерации валютные ценности при соблюдении таможенных правил, если эти валютные ценности были ранее переведены, ввезены или пересланы в Российскую Федерацию или приобретены в Российской Федерации в порядке, установленном Банком России, и в иных случаях в соответствии с законодательством Российской Федерации.

Производство платежей и переводов по текущим международным операциям производится в соответствии со статьей VIII Учредительного Соглашения (Устава) Международного валютного фонда без ограничений;

5) осуществлять операции с государственными ценными бумагами Российской Федерации на первичном и вторичном рынках на правах дилера на Организованном рынке ценных бумаг.

Банк вправе производить инвестирование средств в государственные ценные бумаги Российской Федерации без ограничений;

6) по решению Совета Банка выпускать, продавать и покупать собственные ценные бумаги;

7) производить куплю и продажу национальных валют государств — участников СНГ, а также конверсионные операции с этими валютами на межбанковских валютных биржах согласно «Правилам проведения валютных операций», утвержденным соответствующими биржевыми советами, и на межбанковском рынке на договорной основе без ограничений;

8) покупать и продавать иностранную валюту в наличной и безналичной формах, а также платежные документы и обязательства в иностранной валюте в соответствии с общепризнанными нормами и правилами международной банковской практики.

Для целей, связанных с финансированием расходов (затрат) по мероприятиям (работам), предусмотренным межгосударственными (межправительственными) соглашениями (договорами) государств — участников СНГ, ратифицированными законодательными органами Российской Федерации и имеющими в связи с этим статус международных соглашений (договоров), Банк имеет право проводить конверсионные операции с иностранной валютой на межбанковском валютном рынке без ограничений;

9) по решению Совета Межгосударственного банка выдавать и принимать гарантии и поручительства в соответствии с нормами и правилами, принятыми в международной банковской практике, с учетом раздела III Гражданского кодекса Российской Федерации;

10) проводить операции с драгоценными металлами, драгоценными камнями и с иными валютными ценностями в соответствии с законодательством Российской Федерации;

11) размещать временно свободные средства в других кредитных организациях;

12) оказывать техническое содействие в подготовке, финансировании и осуществлении инвестиционных проектов и программ;

13) осуществлять консультации и содействие, информационный обмен, служащие целям и задачам Банка;

14) осуществлять операции с финансовыми инструментами, используемыми для управления финансовыми рисками;

15) проводить иные виды операций и услуг по решению Совета Банка.

Представительства Банка осуществляют свою деятельность на территории Российской Федерации в соответствии со статьей 22 Федерального закона «О банках и банковской деятельности».

Банк вправе осуществлять банковские операции и другие сделки в валюте Российской Федерации — рублях и иностранной валюте со взиманием комиссионных сборов согласно тарифам, утверждаемым Советом Банка.

Виды осуществляемых банком операций и их тенденция в денежном выражении представлена в таблице 2.

Таблица 2 – Операции в иностранной валюте, тыс. руб.

| На начало: | 2007 | 2008 | 2009 |

| Денежные средства и счета в Центральном Банке РФ | 92 818,44 | 158 759,00 | 253 498,00 |

| Средства в кредитных организациях | 49 744,26 | 10 584,00 | 67 772,00 |

| Ссудная и приравненная к ней задолженность | 2 010 472,61 | 3 287 356,00 | 3 782 789,00 |

| Вложения в ценные бумаги | 112 225,61 | 54 272,00 | 97,00 |

Банку запрещается заниматься производственной, торговой и страховой деятельностью.

Описание основных параметров активных и пассивных операций, ожидаемых финансовых результатов должно включать:

- анализ активных операций (производится с точки зрения видов операций, ликвидности, доходности, степени риска, сроков размещения);

- анализ пассивных операций (осуществляется по видам операций, срокам привлечения, стоимости привлеченных ресурсов, контрагентам) на — анализ состояния и динамики собственных средств (капитала), рассчитанных в соответствии с Положением Банка России от 26.11.2001 N 159-П «О методике расчета собственных средств (капитала) кредитных организаций» (по итогам каждого года деятельности), обоснование показателей раздела «Собственные средства» пассива расчетного баланса;

- анализ объема и структуры доходов, расходов и прибыли, обоснование показателей.

3.5. Анализ показателей доходности, финансовой устойчивости и ликвидности коммерческого банка

Для того чтобы оценить доходность банка, необходимо проанализировать доходы и темп их роста (Табл. 3) по основным видам деятельности в динамике за два периода – 2008 — 2009 гг.

Таблица 3 – Темп роста доходов банка от основных видов деятельности

| Вид деятельности | Доля в доходах Банка от основной хозяйственной деятельности, % | ||

| На 01.01.08 | на 01.01.09 | Темп роста | |

| кредитование юридических и физических лиц, кредитных организаций (процентные и аналогичные доходы) | 61,8 | 63,23 | 102,3 |

| операции с иностранной валютой (чистые доходы от операций с ин. валютой) | 2,63 | 2,7 | 102,7 |

| операции с ценными бумагами (чистые доходы от операций с цен. бумагами) | 1,2 | 0,97 | 80,8 |

| прочие виды деятельности (чистый комиссионный доход) | 34,37 | 33,1 | 96,3 |

| Всего, % | 100 | 100 | 100 |

Таким образом, банковские доходы увеличились в таких сферах, как кредитование юридических и физических лиц, а также работа с иностранной валютой. Это говорит о том, что банк активно работает над кредитной политикой и операциями с иностранной валютой. Доходы по ценным бумагам и их размещению за анализируемый период несколько снижены. Их падение составило примерно 11%. На следующем этапе проанализируем изменения доходности банка. Можно заметить рост доходов (в удельном выражении) по таким видам деятельности, как работа с ценными бумагами и по операциям с банками, снизились доходы по комиссионным сборам и операциям с физическими лицами за счет усовершенствований политики в области работы с основными клиентами и частными лицами. Работа с юридическими лицами и операции с валютой увеличили статью доходов в удельном весе лишь на 0,1%. Но сравнительный анализ уровня доходов за данные периоды показал, что банк находится в положительном направлении роста суммарных доходов, что еще раз показывает нам о финансовом благополучии кредитной организации.

Для оценки ликвидности и финансовой устойчивости проанализируем конкретные коэффициенты в тенденции на протяжении 3 лет. Данные собраны в таблицу 4.

Таблица 4 – Показатели ликвидности банка

| № | Статья | Норматив | Фактические значения по годам | |||||

| 01.04 | 01.05 | 01.06 | 01.07 | 01.08 | 01.09 | |||

| Н1 | Достаточности капитала, % min |

10 11 |

13,8 | 15 | 11,6 | 12,4 | 11,5 | 13,5 |

| Н2 | Мгновенной ликвидности, % min | 20 | 24,6 | 34,3 | 67 | 46,7 | 29,7 | 27,9 |

| 15 | ||||||||

| Н3 | Текущей ликвидности, % min | 50 | 73,6 | 77,7 | 83,1 | 72,8 | 55,7 | 52,0 |

| 70 | ||||||||

| Н4 | Долгосрочной ликвидности, % max | 120 | 54,3 | 88,7 | 87,3 | 94,2 | 110,6 | 93,4 |

| Н5 | Общей ликвидности (соотношение ликвидных и суммарных активов), % min | 20 | 47,4 | 51 | 58,1 | 36,6 | 25,0 | 24,2 |

С периода 2004 по 2009 года достаточность капитала банка (норматив Н1) практически не изменила своего значения, лишь за этот промежуток времени претерпела незначительные колебания. В целом, данный показатель определяет то, что банк занимает крепкие позиции. Показатели ликвидности тоже достаточно хорошо характеризуют стороны деятельности банка в работе со срочными обязательствами. Коэффициент долгосрочной ликвидности, напротив, несколько снизил свое значение, что в свою очередь может повлиять на способности банка отвечать по долгосрочным обязательствам. Но, в целом, ОАО «Балтийский банк» является достаточно надежным и устойчивым по всем видам обязательств.

Глава 4. Проблемы перехода на международные принципы учета в банках

Проблемы перехода на международные принципы бухгалтерского учета занимают важное место в становлении отечественной банковской системы.

Предпосылки, сложившиеся в настоящее время в коммерческих банках, для решения этого вопроса имеются, однако сдерживающее влияние на их развитие оказывают следующие мощные факторы.

- Первый. Неравномерное насыщение коммерческих банков квалифицированными бухгалтерскими кадрами. Острый дефицит в таких специалистах особенно испытывают недавно созданные банки.

Очевидно, без активного участия самих банков, а также различных банковских ассоциаций проблему подготовки квалифицированных бухгалтерских кадров решить весьма трудно.

- Второй. Принципиальное изменение представлений о бухгалтерской профессии, которое сейчас зарождается в банковской практике в связи с приобщением к международным стандартам учета.

Если раньше бухгалтерский учет приравнивался к счетоводству, то теперь мы видим, что за рубежом банковский бизнес отошел от подобных представлений.

Счетоводство — ведение записей по счетам — лишь часть бухгалтерского учета. Кроме счетоводства бухгалтерский учет включает анализ учетной информации и участие в принятии управленческих решений, т.е. в банковском менеджменте. При рейтинговой оценке банковского персонала участие в анализе и управлении банком должно рассматриваться в качестве обязательного для бухгалтерских кадров.

— Третий. Недостаточность нормативной базы для бухгалтерского оформления целого ряда банковских операций, имеющиеся российские стандарты затрудняют анализ банковской деятельности, не позволяют использовать показатели и коэффициенты оценки надежности, устойчивости банков, используемые в зарубежной банковской практике.

— Четвертый. Недостаточный уровень технической оснащенности средств передачи данных, телекоммуникаций и защиты банковской информации от проникновения фальшивых документов, общий низкий уровень банковской безопасности, включая компьютерную безопасность. Отсюда неспособность некоторых банков обеспечить банковскую тайну, в то время как развитие банковского бизнеса требует возведения банковской тайны в ранг государственной политики (согласно западной статистике 60% всех преступлений в банковской сфере совершается персоналом банка).

- Пятый. Недостаточный профессионализм в области бухгалтерского учета некоторых аудиторских фирм, отсутствие их ответственности за качество проверок также отрицательно сказывается на общем уровне бухгалтерской работы.

Банковская инфраструктура должна включать квалифицированный аудит, который бы занимался не только подтверждением отчетности, но и оценивал качество руководства, менеджмента банка на основе анализа рисков, ликвидности, доходности и т.п. Сюда же должна входить квалифицированная юридическая служба, агентство по регистрации залогов, чтобы избежать двойного или многократного их использования.

Как видно, переход на международные принципы учета в банках начал осуществляться в непростых условиях их деятельности. С конца 1993 г. коммерческие банки в экспериментальном порядке приступили к составлению новой финансовой отчетности и переходу к новым стандартам учета.

Одновременно должны решаться задачи повышения качества учета, достоверности и реальности банковской отчетности. Ниже представлены некоторые основные принципы бухгалтерского учета, раскрывающие международные стандарты.

Непрерывность деятельности.

В случае предполагаемой ликвидации филиалов или продажи объекта активов в отчетности следует отражать скрытый убыток, который может иметь место, если продажная стоимость данных активов окажется меньше остаточной.

Распределение по финансовому году., Осторожность.

По международным стандартам прибыль не может зависеть от налоговой политики, и налоговые правила не должны влиять на порядок бухгалтерского учета операций банка.

Реализация других международных принципов учета, таких, как приоритет содержания над формой, постоянство методов учета, открытость, консолидация, существенность, потребует от бухгалтерского персонала большой и серьезной работы и высокого профессионализма.

Переход на международные принципы учета должен сопровождаться составлением новой финансовой отчетности. В ее состав входят баланс, составляемый по укрупненным статьям активов и пассивов, отчет о прибылях и убытках, внебалансовый отчет, пояснительные записки, в которых должна быть представлена аналитическая работа банка по классификации кредитного портфеля и определению резервов, по управлению ликвидностью, ресурсами, рисками и доходностью.

В балансовом отчете кредиты (срочные и просроченные) должны быть представлены одной общей суммой за минусом образованного резерва. Устанавливается порядок начисления процентов по просроченным ссудам в течение ограниченного срока (30 дней).

Это стимулирует банки списывать с баланса длительные просроченные ссуды, нереальные доходы и тем самым позволит оздоровить балансовую отчетность, сделать ее более достоверной.

В этой связи совершенно очевидна необходимость ускорения процесса перехода коммерческих банков на мировые стандарты учета, позволяющие иметь достоверную финансовую отчетность, а значит, повысить качество банковского менеджмента.

Реализация Государственной программы «О переходе Российской Федерации на принятую в международной практике систему учета и статистики в соответствии с требованиями развития рыночной экономики» определяет ускоренный переход на использование коммерческими банками основных принципов (стандартов) бухгалтерского учета, принятых в международной практике. Такой переход в конечном итоге должен способствовать интеграции банковской системы России в мировую банковскую систему, что позволит банкам иметь реальную достоверную отчетность и повысить тем самым качество банковского менеджмента. Новый План счетов, введенный с 1998 г., разработан с учетом требований международных организаций в области финансовой статистики. Он строится на использовании основных признанных в мировой практике принципах:

- ·непрерывность деятельности кредитной организации;

- ·постоянство методов учета;

- ·незыблемость входящего баланса;

- ·приоритет содержания над формой;

- ·осторожность при совершении банковских операций;

- ·раздельное отражение остатков по активно-пассивным счетам;

- ·открытость учета.

Составленные по новому Плану счетов балансы банков позволят значительно повысить качество всей финансовой отчетности, достоверность и практическую значимость ее анализа для управления деятельностью кредитных организаций.

Заключение

Знание вопросов учета и отчетности в условиях рынка представляет интерес для двух групп внешних пользователей: непосредственно заинтересованных в деятельности банка и опосредованно заинтересованных в ней (собственники средств предприятия, существующие и потенциальные кредиторы, государство, прежде всего в лице налоговых органов, служащие банка).

Вторая группа пользователей отчетности — это те, кто непосредственно не заинтересован в деятельности компании. Это аудиторские службы, консультанты по финансовым вопросам, биржи ценных бумаг, законодательные органы, юристы, пресса, профсоюзы и т.д.

Таким образом, в условиях рыночной экономики круг пользователей отчетности значительно шире, чем в условиях планово- административной системы. С одной стороны это вызывает большие сложности в процессе — реформирования отчетности российских банков с целью достижения соответствия этой отчетности требованиям рыночной экономики с учетом ее переходного характера. Ведь в новых условиях отчетности вместо (помимо) инструмента оценки централизованных плановых заданий, сводки статистических данных и расчета налоговых отчислений должна стать средством взаимодействия банка и рынка, с тем, чтобы рынок стал эффективным источником финансовых ресурсов для банка. Однако для этого рынок, в лице инвесторов и кредиторов, должен располагать соответствующей информацией о деятельности банка, свидетельствующей о выгодности вложения в него капитала. Такая информация должна быть прежде всего достаточно полной, вызывающей доверие, и понятной. Наличие такой информации в форме финансовой отчетности особенно важно в условиях массовой приватизации, проводимой в России, когда формируется чрезвычайно обширный слой мелких акционеров, — это позволило бы повысить доверие к реформам и ускорило бы формирование цивилизованной рыночной финансовой инфраструктуры.

Список использованной литературы:

1. Нормативно-правовые акты:

1.1. Федеральный закон «О банках и банковской деятельности» от 02.12.1990г. № 395-1 (ред. от 28.04.2009г., с изм. от 03.06.2009г.).

1.2. Федеральный закон «О Центральном банке Российской Федерации (Банке России)» от 10.07.2002г. № 86-ФЗ, (с изм. и доп. от 10.01.2009г.).

1.3. Федеральный закон «О валютном регулировании и валютном контроле» от 10.12.2003г. № 173-ФЗ (ред. от 22.07.2008г.).

1.4. Федеральный закон «О рынке ценных бумаг» от 22.04.1996г. № 39-ФЗ (ред. от 03.06.2009г.).

1.5. Приказ Минфина России от 22.07.2003г. № 67-Н «О формах бухгалтерской отчетности».

2. Учебники и учебные пособия:

2.1. Андросов А.М. Бухгалтерский учет и отчетность в России. М.: Менатеп-Информ, 2009.

2.2. Воронина Л.И. Основы бухгалтерского учета и аудита. М., 2007.

2.3. Камышанов П.И. Практическое пособие по бухгалтерскому учету. М.: “МЕДпресс”, 2008.

2.4. Кирьянова З.В. Теория бухгалтерского учета — М.: Финансы и статистика, 2004.

2.5. Кондраков Н.П. Бухгалтерский учет. М.: Инфра-М, 2009.

2.6. Рахман Б., Шеремет А. Бухгалтерский учет в рыночной экономике. М.: Инфра-М, 2006.

2.7. Тютюнник А.В. Бухгалтерский учет в банках. – М. – 2007.

2.8. Ширинская З.Г. Бухгалтерский учет и операционная техника в банках/Учебник. – М., 2008.

3. Статьи (периодические издания):

3.1. Журнал «Главбух» № 3, 2007.

3.2. Ефимова О.В. О прозрачности и аналитичности бухгалтерской отчетности // Бухгалтерский учет. №7, 1998.

Журнал «Главбух» № 3, 2007.

Приказ Минфина России от 22.07.2003г. № 67-Н «О формах бухгалтерской отчетности».

Кондраков Н.П. Бухгалтерский учет. М.: Инфра-М, 2009.

Кондраков Н.П. Бухгалтерский учет. М.: Инфра-М, 2009.

Тютюнник А.В. Бухгалтерский учет в банках. – М. – 2007. С. 74.

Ширинская З.Г. Бухгалтерский учет и операционная техника в банках/Учебник. – М., 2008.

Тютюнник А.В. Бухгалтерский учет в банках. – М. – 2007.

Ефимова О.В. О прозрачности и аналитичности бухгалтерской отчетности // Бухгалтерский учет. №7, 1998.

Рахман Б., Шеремет А. Бухгалтерский учет в рыночной экономике. М.: Инфра-М, 2006.