Актуальность темы исследования определяется теоретической и практической значимостью вопросов, касающихся безналичного денежного обращения и безналичных расчетов в Российской Федерации.

Денежная система традиционно выступает основной несущей конструкцией всего финансового хозяйства и финансовой системы любого государства. В современных условиях обеспечение государственного и муниципального управления, которое и выступает основной целью и функцией финансовой деятельности государства и муниципальных образований, осуществляется исключительно в денежной форме. Поэтому именно эффективное и четкое функционирование денежной системы является залогом и необходимым, хотя и не единственным, условием эффективности бюджетной, налоговой и кредитно-банковской политики любого государства.

Специфика безналичных расчетов заключается в том, что они при грамотно сформированном финансово-правовом механизме их организации способствуют ускорению оборачиваемости денег, что всегда ведет к повышению эффективности экономики, удешевлению банковского кредитования, развитию инвестиций в реальный сектор. В большинстве индустриально развитых стран предпринимаются самые различные правовые меры для дальнейшего увеличения удельного веса безналичных расчетов в платежной системе, сокращения наличного обращения за счет развития электронных и карточных платежей, так как это ведет к сокращению государственных издержек на обеспечение функционирования финансовой системы и сокращает публичные расходы бюджетов.

Безналичные расчеты нашли широкое применение в процессе развития банковской системы и имеют ряд преимуществ перед расчетами с использованием наличных денег. Их развитие приводит к сокращению количества наличных денег необходимых для обращения. Чем шире применяются безналичные расчеты, тем меньше требуется наличных денег, уменьшаются издержки обращения. Развитие безналичных расчетов ускоряет оборот наличных денег. Чем равномернее используются наличные деньги, тем меньше их будет в обращении. Следовательно, при прочих равных условиях понадобится меньше наличных денег для обслуживания налично-денежного оборота.

Объектом исследования выступает система безналичных расчетов, используемая Сбербанком России на территории Российской Федерации.

Предметом исследования выступают факторы, методы и инструментарий, обеспечивающие повышение эффективности и привлекательности безналичных расчетов в СБ РФ.

Целью исследования является комплексный анализ функционирования системы безналичных расчетов в РФ, в частности проведение анализа организации безналичных расчетов в Сбербанке России, на основании которого определить основные тенденции их развития на ближайшую перспективу и эффективную стратегию банка.

Учет безналичных расчетов

... зрения бухгалтерского учета. Задачи данной курсовой работы рассмотреть безналичные расчеты, их основные формы, принципы организации и конечно учет безналичных расчетов в бухгалтерском учете. 2.Сущность и значение безналичных расчетов. 2.1.Понятие «безналичные расчеты». Безналичные расчеты - это расчеты, осуществляемые без использования наличных денег, посредством перечисления ...

Для достижения цели выделены следующие основные задачи:

- рассмотреть общие основы организации безналичных расчетов в Российской Федерации и их формы;

- изучить роль и место системы безналичных расчетов в платежной системе России;

- провести анализ организации безналичных расчетов в банке на примере Сбербанка России;

- на основании проведенного анализа, выявить пути совершенствования безналичных расчетов в Сбербанке России.

Методологической основой работы явились положения диалектической логики, системного и комплексного подходов. В работе использовались такие научные методы и приемы, как научная абстракция, анализ и синтез, методы группировки и сравнения.

Теоретическую базу составили законодательные и нормативные акты, регулирующие банковскую деятельность в Российской Федерации, фундаментальные монографические работы, диссертационные исследования, экономическая периодика, внутренние положения и правила, разработанные в кредитных организациях.

Информационной базой работы послужили учебная литература, статистические данные, опубликованные Банком России и другими официальными органами, справочные материалы, данные информационных и рейтинговых агентств, вторичная информация из периодической печати («Деньги и кредит», «Коммерсантъ», «Аналитический банковский журнал», «Банковское дело», «Финансы и кредит», «Бизнес и банки» и др.), ресурсы интернета.

Развитие рыночных отношений в нашей стране обусловило изменение основ системы безналичных расчетов, в том числе и принципов их организации. Основополагающим принципом организации безналичных расчетов является правовой режим осуществления расчетов и платежей. Необходимость его соблюдения обусловлена ролью платежной системы как основного элемента любого современного общества.

Сложность и важность расчетных взаимоотношений предопределяют необходимость их регулирования. Базой последнего служит комплекс законодательных и подзаконных актов, нормативных документов тех государственных органов, которым поручено выполнять функцию регулирования расчетов в стране. В настоящее время основными документами, регулирующими безналичный оборот в РФ, являются: Гражданский кодекс РФ; Федеральный закон «О банках и банковской деятельности в Российской Федерации»; Федеральный закон «О Центральном банке Российской Федерации», а также другие нормативные акты тех государственных учреждений, на которые действующим законодательством возложена функция организации расчетов. Поскольку центром по организации системы расчетов является Банк России, на него возлагается обязанность разработки правил и форм осуществления расчетов. Порядок проведения в нашей стране безналичных расчетов регламентируется в настоящее время Положением о безналичных расчетах от 03 октября 2002 г. № 2-П (с изменениями и дополнениями от 3 марта 2005 г.).

Безналичные расчеты – это денежные расчеты путем записей по счетам в банках, когда деньги списываются со счета плательщика и зачисляются на счет получателя . Безналичные расчеты в хозяйстве организованы по определенной системе, под которой понимается совокупность принципов организации безналичных расчетов, требований, предъявляемых к их организации.

Направления совершенствования организации и управления системой ...

... отдел и сервис-центр. Центральный склад (ЦС) компании относится к категории складов распределительной логистики и предназначен для преобразования производственного ассортимента спортивных товаров ... для предприятия. Целью данной работы является изучение направлений совершенствования организации и управления системы складирования на предприятии ООО "Спортмастер". Для достижения цели исследования ...

Действовавшая система безналичных расчетов была ориентирована на обслуживание в первую очередь интересов поставщика, сводившихся к выполнению его плановых заданий по производству и поставкам продукции. При этом действовали довольно жесткие принципы организации безналичных расчетов, которые, в частности, строго регламентировали :

- место платежа — банк (он выступал организатором и контролером безналичных расчетов);

- время платежа — после отгрузки продукции или оказания услуг (что означало запрещение авансов и коммерческого кредита);

- согласие плательщика (акцепт) как основание для платежа;

- источник платежа — собственные средства покупателя или банковский кредит при наличии права на его получение;

- форму безналичных расчетов, сфера использования которой была заранее предопределена.

Все безналичные расчеты осуществлялись на основе платежных документов, имеющих хождение только во внутрибанковском обороте. Указанные принципы расчетов не учитывали требования платежеспособности покупателя, отрицательного влияния нарушения хронологической очередности платежей на ликвидность балансов участников расчетов, возможность использования на практике других разнообразных и более гибких форм расчетов и способов платежа.

Развитие рыночных отношений в экономике потребовало изменения основ системы безналичных расчетов, в том числе принципов их организации.

Первый принцип безналичных расчетов в рыночных условиях хозяйствования состоит в их осуществлении по банковским счетам, которые открываются клиентам для хранения и перевода средств. Названный принцип безналичных расчетов характеризуется тем, что все расчеты предприятий и организаций проводятся через учреждения банков. Важно подчеркнуть, что данный принцип безналичных расчетов в условиях рынка имеет отношение, как к юридическим, так и физическим лицам, в то время как раньше касался исключительно юридических лиц, поскольку существовало четкое законодательное разграничение сфер наличного и безналичного денежного оборота.

Второй принцип безналичных расчетов заключается в том, что платежи со счетов должны осуществляться банками по распоряжению их владельцев в порядке установленной ими очередности платежей и в пределах остатка средств на счете. В этом принципе закреплено право субъектов рынка самим определять очередность платежей с их счетов. Это представляет собой значительный шаг на пути к утверждению подлинной экономической самостоятельности хозяйственников.

Третий принцип — принцип свободы выбора субъектами рынка форм безналичных расчетов и закрепления их в хозяйственных договорах при невмешательстве банков в договорные отношения. Этот принцип также нацелен на утверждение экономической самостоятельности всех субъектов рынка (независимо от формы собственности) в организации договорных и расчетных отношений. Банку отводится роль посредника в платежах. В положении «О безналичных расчетах в РФ» от 03 октября 2002 г. видна тенденция к превращению плательщика в главный субъект платежной операции, так как во всех формах безналичных расчетов инициатива платежа принадлежит плательщику. Все три названных принципа безналичных расчетов хотя и не четко, но прослеживаются в данном положении.

Наличный и безналичный денежный оборот в России

... населением налогов в бюджет и др. Налично-денежный оборот между предприятиями незначителен, так как основная часть расчетов совершается безналичным путем. В соответствии с Гражданским кодексом РФ ... расходов. Налично-денежный оборот-это движение наличных денежных знаков: бумажных денег, разменной монеты, банкнот в сфере обращения и выполнение ими двух функций – средства платежа и средства обращения. ...

Однако следует добавить еще два принципа организации безналичных расчетов: срочность платежа и обеспеченность платежа. Принцип срочности платежа означает осуществление расчетов строго исходя из сроков, предусмотренных в хозяйственных, кредитных, страховых договорах, трудовых соглашениях, договорах подряда и т. д. Экономический смысл установления этого принципа обусловлен тем, что получатель денежных средств заинтересован не в зачислении их на свой счет вообще, когда бы то ни было, а именно в заранее оговоренный, твердо фиксированный срок. Введение принципа срочности платежа имеет важное практическое значение. Предприятия и другие субъекты рыночных отношений, располагая информацией о степени срочности платежа, могут более рационально построить свой денежный оборот, более точно определить потребность в заемных средствах и смогут управлять ликвидностью своего баланса.

Срочный платеж может совершаться: до начала торговой операции, т. е. до отгрузки товаров или оказания услуг поставщиком (авансовый платеж); немедленно после завершения торговой операции, например платежным поручением плательщика; через определенный срок после завершения торговой операции на условиях коммерческого кредита без оформления долгового обязательства или с письменным оформлением векселя .

На практике могут встречаться как досрочные, так и отсроченные и просроченные платежи .

Досрочный платеж — это выполнение денежного обязательства до истечения договорного срока.

Отсроченный платеж характеризует невозможность погасить денежное обязательство в намеченный срок и предполагает установление нового срока по данному платежу.

Просроченные платежи возникают при отсутствии денежных средств у плательщика и невозможности получить банковский или коммерческий кредит при наступлении намеченного срока платежа.

Принцип обеспеченности платежа тесно связан с принципом срочности платежа, так как обеспеченность платежа предполагает для соблюдения срочности платежа наличие у плательщика или его гаранта ликвидных средств, которые могут быть использованы для погашения обязательств перед получателем денежных средств. В зависимости от характера ликвидных средств различают оперативную и перспективную обеспеченность платежа.

Оперативная обеспеченность определяет наличие у плательщика или его гаранта достаточной для платежа суммы ликвидных средств первого класса (денежных средств долгосрочного, среднесрочного и краткосрочного характера).

Перспективная обеспеченность платежей предполагает оценку платежеспособности и кредитоспособности на стадии установления хозяйственных связей (предоставление информации о платежеспособности, кредитоспособности плательщиков).

Принцип обеспеченности платежей создает гарантию платежа, укрепляет платежную дисциплину.

Операции по безналичным расчетам отражаются на расчетных, текущих и иных счетах, открываемых банками своим клиентам после представления соответствующих документов.

Появление расчетов между контрагентами вытекает из сущности денег, которая проявляется в их функциях. Одной из функций денег является функция средства обращения и платежа. Деньги выступают как средство обращения в обслуживании товарооборота. Представляя удобный способ обмена товарами, деньги позволяют обществу воспользоваться плодами географической специализации и разделения труда между людьми.

Таким образом, можно сказать, что в современных условиях деньги являются неотъемлемым атрибутом хозяйственной деятельности . Поэтому, все сделки, связанные с поставкой товарно-материальных ценностей и оказанием услуг, завершаются денежными расчетами. С помощью потока денег в наличной и безналичной формах — денежного оборота как совокупности всех платежей, опосредующих движение стоимости в денежной форме между финансовыми и нефинансовыми агентами во внутреннем и внешнем экономических оборотах страны за определенный период, — обеспечиваются реализация валового продукта, использование национального дохода и все последующие перераспределительные процессы в экономике.

Денежный оборот является отражением всех денежных отношений, в которых находят проявление функции денег как средства обращения и средства платежа. Непрерывность воспроизводственного процесса предполагает непрерывный характер денежного оборота.

Главные составляющие денежного оборота: налично-денежный и безналичный обороты.

Основная часть его платежный оборот, в котором деньги функционируют как средство платежа, используются для погашения долговых обязательств.

Он производится как в наличной, так и в безналичной формах.

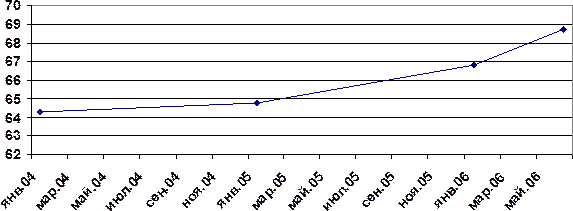

Объем безналичных средств в России имеет положительные темпы прироста, что представлено на рис.1.1 .

Рисунок 1.1 Динамика удельного веса безналичных средств к общему объему денежной массы

Данные рисунка позволяют сделать вывод о том, что основная доля денежных средств России состоит из безналичных средств, что позволяет судить об эффективном денежно – кредитном управлении, осуществляемом Банком России.

Безналичные платежи в сравнении с платежами наличными имеют следующие преимущества :

- позволяют увеличивать кредитные ресурсы банковской системы, развивать кредитные отношения;

- способствуют укреплению наличного денежного обращения, поскольку уменьшают сумму наличных средств, необходимых для совершения оборота;

- ускоряют оборот денежных средств и в результате – материальных ресурсов.

Существует тесная связь между наличным и безналичным денежным оборотом . Особенность взаимодействия безналичного и налично — денежного оборотов состоит в том, что взаимосвязь безналичного и налично — денежного оборотов является двусторонней, т.е. движение денег должно происходить постоянно в двух направлениях: из сферы безналичного оборота в сферу налично — денежного оборота, и наоборот. Однако, если нет обратного движения наличных денег, то двусторонняя связь обеих сфер денежного оборота нарушается и в обращении появляются излишние деньги, которые приводят к их обесцениванию, а следовательно к росту темпов инфляции.

Возникающие в процессе этого превращения диспропорции должны устраняться путем приведения в действие системы экономических мероприятий, создающих возможность восстановления нормального взаимодействия двух сфер денежного оборота.

В частности, необходим процесс ускорения реализации товаров и расширение деятельности предприятий содействуют быстрейшему переходу наличных денег в сферу безналичного оборота, также увеличение поступлений денежной выручки за реализованные товары и оказанные услуги на счета предприятий создает базу для дальнейшего роста безналичного оборота. За счет денежных средств, поступивших в банки, предприятия будут иметь возможность использовать дополнительные денежные средства для ускорения процесса расширенного воспроизводства .

Весь безналичный оборот — платежный, т.к. предполагает разрыв во времени движения товара в различных его разновидностях и денежных средств, т.е функционирование денег в качестве средства платежа. Безналичный платежный оборот, являясь преобладающим (до 90% всего денежного оборота), осуществляется в виде записей по счетам плательщиков и получателей денежных средств в кредитных учреждениях, путем зачетов взаимных требований и передачи оборотных документов (векселей, варрантов и т.п.).

Соответственно экономические процессы в народном хозяйстве опосредуются преимущественно безналичным платежным оборотом.

Преобладающим в нетоварном безналичном обороте является внутриэкономический оборот. В число нетоварных платежей предприятий, организаций и учреждений включаются :

- платежи в процессе формирования, распределения и перераспределения национального дохода;

- платежи, связанные с образованием централизованных фондов и резервов министерств и ведомств и их использованием;

- платежи, осуществляемые в процессе кредитования банками предприятий и организаций;

- страховые взносы государственных и кооперативных предприятий и организаций;

- уплата налогов путем удержания из заработанной платы;

- платежи за жилище, коммунальные и другие услуги;

- погашение банковского кредита;

- погашение потребительского кредита;

- перечисление заработной платы в сберегательные банки.

Безналичный денежный оборот зависит от непрерывности осуществления платежей, связанных с распределением и перераспределением национального дохода. Для этого необходимо, чтобы созданный общественный продукт был реализован и его стоимость приобрела денежную форму. Если в процессе реализации товаров, т.е. превращении товарной стоимости в денежную, деньги не поступят своевременно к поставщикам товаров, то нарушаются сроки выплаты заработной платы, возникают задержки платежей в бюджет и замедляется формирование денежных фондов предприятий и организаций. Реализация считается завершенной после поступления денег на счёт поставщика.

В нетоварном безналичном обороте первое место по удельному весу занимает оборот, связанный с формированием, распределением и перераспределением национального дохода, второе место – оборот, отражающий операции кредитной системы.

При социализме безналичные расчеты выполняли важные функции по мобилизации временно свободных денежных средств и концентрации их в кредитных учреждениях в качестве ресурсов кредитования народного хозяйства. Государство использовало их также как одно из орудий контроля за хозяйственной деятельностью предприятий и организаций .

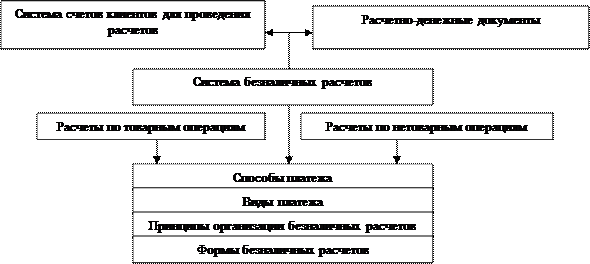

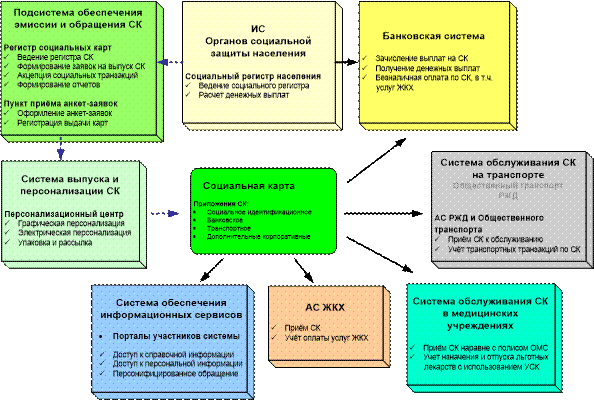

Схематично система безналичных расчетов представлена на рис. 1.2.

|

Рисунок 1.2 Система организации безналичных расчетов

Каждой кредитной организации для осуществления расчетов через платежную систему Банка России в обязательном порядке открывается корреспондентский счет в учреждении Банка России. Кредитная организация вправе открыть корреспондентский субсчет в учреждении Банка России своему филиалу, за исключением филиалов, обслуживающихся в одном учреждении Банка России с головной кредитной организацией или другим филиалом кредитной организации. В этом случае расчетные операции осуществляются через корреспондентский счет головной кредитной организации или корреспондентский субсчет другого филиала кредитной организации, открытые в Банке России. Кредитные организации и их филиалы, которым открыты корреспондентские счета (субсчета) в Банке России, являются клиентами Банка России. Многофилиальные кредитные организации для осуществления расчетов между филиалами открывают счета межфилиальных расчетов.

Межбанковские расчеты между кредитными организациями совершаются через корреспондентские счета, открываемые друг у друга. В расчетных небанковских кредитных организациях участниками расчетов являются как кредитные организации, так и юридические лица, не являющиеся кредитными организациями. Клиентам — юридическим и физическим лицам — для осуществления безналичных расчетов открываются счета в кредитных организациях, а в отдельных случаях, установленных законодательством, юридическим лицам открываются счета в учреждениях Банка России.

Центральным банком РФ в настоящее время ведется работа по расширению безналичных расчетов, внедрению современных технологий и методов передачи информации, повышению защищенности информационных систем, обеспечению эффективного и надежного обслуживания всех участников расчетов.

Банк России постоянно уделяет особое внимание совершенствованию и развитию нормативной базы, обеспечивающей функционирование платежной системы России. В 2002 году утверждена новая редакция Положения Банка России «О безналичных расчетах в Российской Федерации» № 2-П, в которой уточнен порядок расчетов платежными требованиями, оплачиваемыми с акцептом, а также дано определение окончательности и безотзывности платежей, которое позволит исключить финансовые риски участников и обеспечить еще более высокую степень надежности платежной системы. Банком России совместно с Министерством финансов Российской Федерации и Министерством Российской Федерации по налогам и сборам были подготовлены нормативные документы по унификации расчетных документов, реализация которых позволит ускорить зачисление налоговых и других платежей в федеральный бюджет, бюджеты других уровней бюджетной системы Российской Федерации, государственные внебюджетные фонды, и их перечисление на финансирование расходов бюджетов.

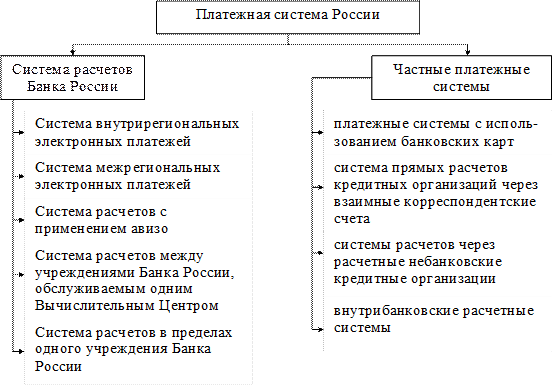

Особо важное теоретическое и практическое значение имеют определение основных подсистем безналичных расчетов, выяснение взаимосвязи их проведения в финансовом и нефинансовом секторах. Несомненно, что расчеты в последнем представляют основание всей системы расчетов, оказывая определяющее влияние на их развитие. Структура современной платежной системы России может быть представлена следующей схемой (см. рис. 1.3).

Рисунок 1.3 Структура платежной системы России

Основной составляющей платежей, проходящих через платежную систему Банка России, являются внутрирегиональные платежи, на их долю по состоянию на 01.01.2007 г. приходилось 85,8% количества платежей, в то время как на межрегиональные платежи — 14,2%. По объему средств на внутрирегиональные платежи приходилось 81,5%, на межрегиональные -18,5%.

Платежная система России развивается динамично и в целом обеспечивает потребности физических и юридических лиц в расчетных услугах. Объем безналичных платежей, проведенных через платежную систему в валюте Российской Федерации, составил в 2007 году 223,9 трлн. руб., увеличившись за год на 18,6% .

Платежная система, являясь связующим звеном для осуществления операций, в то же время обладает потенциально сильным системным эффектом, вследствие чего различные потрясения могут распространяться на всю национальную финансовую систему. В связи с этим необходимо постоянно совершенствовать эффективность платежных систем в отношении контроля рисков и устойчивости систем к внешним потрясениям.

Динамика роста безналичных платежей формируется под влиянием благоприятной макроэкономической ситуации, складывающейся в стране, и обусловлена продолжающейся стабилизацией экономического положения, ростом объемов производства, увеличением поступлений в бюджеты всех уровней и объемов финансирования за счет средств бюджета.

В 2007 году в структуре безналичных платежей, проведенных через российскую платежную систему, преобладают платежи, проведенные через платежную систему Банка России (59,3% от общего объема).

Значительная часть платежей проводится через системы расчетов между клиентами одного подразделения кредитной организации (филиала) (24,1%).

Удельные веса платежей, проведенных через платежные системы для расчетов по корреспондентским счетам кредитных организаций, открытым в других кредитных организациях, и через платежные системы расчетных небанковских кредитных организаций, составляют соответственно 7,0% и 0,6%. В 2007 году произошло снижение удельного веса (с 16,8% до 9,0%) объема платежей, проведенных через внутрибанковские платежные системы для расчетов между подразделениями одной кредитной организации, произошедшее, в основном, за счет преобразования филиалов в дополнительные офисы.

Параллельно с активным развитием платежной системы Банка России значительными темпами развиваются частные платежные системы, что позволяет кредитным организациям и их клиентам осуществлять выбор оптимальных вариантов проведения платежей с целью повышения их оперативности и сокращения издержек.

Основным платежным инструментом в структуре безналичных расчетов являются платежные поручения: в 2007 году их удельный вес в общем количестве и объеме платежей составил соответственно 74,3% и 86,7% .

Преобладание данной формы расчетов обусловлено ее широким применением как по платежам за товары и услуги, так и по операциям нетоварного характера, в основном, при перечислении налогов, сборов и иных обязательных платежей в бюджеты всех уровней и во внебюджетные фонды, а также интенсивным распространением электронных платежей, осуществляемых на основании платежных поручений, что позволяет максимально сократить сроки проведения платежей.

Объектом исследования в данной курсовой работе является один из самых крупных банков российской банковской системы – акционерный коммерческий банк Сбербанк России.

Акционерный коммерческий Сберегательный банк Российской Федерации, именуемый в дальнейшем «Банк», создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР «О банках и банковской деятельности в РСФСР» от 2 декабря 1990 г. и входит в банковскую систему Российской Федерации. Учредителем Банка является Центральный банк Российской Федерации, именуемый в дальнейшем «Банк России» .

Банк является юридическим лицом и со своими филиалами и другими обособленными подразделениями составляет единую систему Сбербанка России. Имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе.

Целью деятельности Банка является привлечение денежных средств от юридических и физических лиц и размещение их на условиях возвратности, платности, срочности в интересах вкладчиков Банка; осуществление кредитно-расчетного обслуживания предприятий и граждан, а также осуществление иных банковских операций для получения прибыли.

Банк осуществляет следующие банк вские операции:

- привлекает денежные средства физических и юридических лиц во вклады (до востребования и на определенный срок);

- размещает привлеченные средства от своего имени и за свой счет;

- открывает и ведет банковские счета физических юридических лиц, осуществляет расчеты по поручению клиентов;

- инкассирует денежные средства, екселя, платежные и расчетные докуме нты и осуще ствляет ка ссовое обслуживание клиентов;

- привлекает во вклады и размещает драгоценные металлы;

- покупает и продает иностранную валюту в наличной и безналичной формах;

- выдает банковские гарантии;

- осуществляет переводы денежных средств по поручениям физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Банк помимо операций ос ществляет следующие сделки:

- выдает поручительства за третьих лиц, предусматривающие исполнение обязательств в денежной форме;

- приобретает права требования от третьих лиц исполнения обязательств в денежной форме;

- осуществляет доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

- осуществляет операции с драгоценными металлами и драгоценными камнями в соответствии с законодательством РФ;

- предоставляет в аренду физическим и юридическим лицам специальные помещения или сейфы для хранения документов и ценностей;

- осуществляет лизинговые операции;

- оказывает брокерские, консультационные и информационные услуги.

Итоги деятельности Банка отражаются в ежемесячных, квартальных и годовых бухгалтерских балансах, в отчете о прибылях и убытках, а также в годовом отчете, представляемых в Банк России в установленные им сроки.

Организационная структура управления банком представлена на

рисунке в Приложении 1. Органами управления Банком являются: общее собрание акционеров; Наблюдательный совет Банка; коллегиальный исполнительный орган – Правление Банка; единоличный исполнительный орган – Президент, Председатель Правления.

Проведем Анализ экономических показателей деятельности ОСБ №8601 Сбербанка России.

Комплекс предоставляемых отделением №8601 Сбербанка России в г. Улан-Удэ, в дальнейшем «ОСБ № 8601», услуг физическим и юридическим лицам представлен на рисунке 2.1.

|

Рисунок 2.1 Банковские услуги ОСБ № 8601

Все виды услуг и операций банка можно условно разделить на пассивные и активные. Банковские пассивы – ресурсы банков, собственные и привлекаемые для проведения кредитных, а также других активных операций и получения прибыли; отражаются на пассивных счетах бухгалтерского баланса.

Привлекаемые пассивы банка формируются за счёт средств клиентов (юридических и физических лиц) в форме вкладов на срок, депозитов до востребования (расчётные и текущие счета), межбанковских кредитов, эмиссии обращающихся на рынке долговых обязательств (сберегательных сертификатов, банковских векселей).

Привлечённые средства определяются объёмом собственного капитала банка.

В качестве основных источников привлечения средств Банк определяет:

- сбережения населения – главный и наиболее стабильный инвестиционный ресурс;

- средства юридических лиц – наиболее динамично растущая составляющая пассивов Банка.

В филиалах Сбербанка России для физических лиц можно открыть вклады в рублях, долларах США, евро.

Более обобщающую картину банковской деятельности можно увидеть в ходе анализа баланса банка (Приложение 2).

Источники средств ОСБ увеличивались за период 2006-2008 гг. в основном за счет роста средств клиентов (в 2007г. на 67317 тыс. руб., а в 2008г. на 145446 тыс. руб.), и собственных средств (в 2007 и 2008 гг. на 118574,4 и 108498,9 тыс. руб. соответственно).

В 2007г. снизился размер прочих обязательств Отделения, при этом темпы роста составили 77,62 %., однако в 2008г. их размер существенно возрос на 23,07 %.

Актив характеризует структуру вложений банка. Как видно из таблицы 2.2 был достигнут существенный рост валюты баланса банка в 2007г. на 4,87 %, а в 2008г. на 9,99 %. В 2007г. рост суммы вложений был обеспечен за счет увеличения всех элементов актива, из которых наиболее интенсивно увеличивались размер средств в кредитных организациях (темпы роста 128,06%) и вложений в ценные бумаги (темпы роста 123,51%).

Таким образом, налицо наиболее активные виды деятельности банка в 2006г. В 2007г. в 10 раз снизился размер прочих активов, что связано с финансовой реструктуризацией активов, проводимой в 2007г. Однако, это не отразилось негативно на динамике валюты баланса. В 2008г. равномерный рост элементов актива продолжался. Особо стоит отметить, как и в 2007г. бурные темпы роста вложений банка в кредитные организации. Значительное увеличение коснулось также (на 30500,1 тыс. руб. или 15,7 %) статьи «Обязательные резервы в ЦБ РФ».

В 2008г. активно продолжалась развиваться деятельность банка на рынке ценных бумаг, что нашло отражение в увеличении вложений в ценные бумаги на 15,93%.

Коммерческие банки могут выступать на рынке ценных бумаг в качестве эмитентов собственных акций, облигаций, могут выпускать векселя, депозитные и сберегательные сертификаты и другие ценные бумаги; в роли инвесторов, приобретая ценные бумаги за свой счет и в роли профессиональных участников рынка ценных бумаг, осуществляя брокерскую, дилерскую, депозитарную и доверительную деятельность.

Поэтому вложения в ценные бумаги рассматриваются руководством ОСБ № 8601 как одно из наиболее перспективных направлений в его деятельности.

Динамика кредитных вложений ОСБ №8601 за период 2006-2008гг. представлена в таблице 2.1.

Таблица 2.1 Динамика кредитных вложений ОСБ № 8601 за период 2006-2008 гг., млн. руб.

| Показатели | 2006г. | 2007г. | 2008г. |

Темпы роста, % |

|

| 2007г. к 2006г. | 2008г. к 2007г. | ||||

| Кредиты юридическим лицам, в том числе: | 1187,8 | 1498,6 | 1689,4 | 126,2 | 112,7 |

| Портфель долгосрочного кредитования | 44,1 | 79,1 | 128,8 | 179,4 | 162,8 |

| Кредиты физическим лицам | 30,9 | 52,3 | 111,5 | 169,3 | 213,2 |

| Всего выданных кредитов в рублях | 1218,7 | 1550,9 | 1800,9 | 127,3 | 116,1 |

| Кредиты юридическим лицам в валюте | 200,4 | 215,5 | 227,4 | 107,5 | 105,5 |

| Итого выданных в валюте кредитов | 262 | 295,2 | 314,2 | 112,7 | 106,4 |

В 2006г. ОСБ № 8601 выдал кредитов на сумму 1218,7 млн. руб., в 2007г. эта цифра увеличилась до 1550,9 млн. руб., а в 2008г. Отделением было выдано кредитов на общую сумму 1800,9 млн. руб. Сумма выданных кредитов юридическим лицам в 2006г. увеличилась с 1187,8 млн. руб. до 1498,6 млн. руб. или на 26,2%, а в 2007г. возросла с 1498,6 млн. руб. до 1689,4 млн. руб. или на 12,7%.

По данным таблицы 2.1 видно, что базовый и наиболее активный прирост затрагивает размеры выданных физическим лицам средств в рублях (в 2008г. темпы роста 213,2%).

По сравнению с 2006г. объем кредитов населению увеличился на 21,4 млн. руб. и составил на конец года 52,3 млн. руб., а в 2008г. возрос до 111,5 млн. руб. или более чем в 2 раза.

Происходило увеличение объемов кредитования юридических и физических лиц в валюте. В 2007г. размер валютных кредитов физическим лицам возрос с 61,6 млн. руб. до 79,7 млн. руб., а в 2008г. увеличился до 86,8 млн. руб. При этом темпы роста составили в 2007г. 129,4%, а в 2008г. 108,9%. Выданные кредиты в валюте юридическим лицам возрастали за период 2006-2007 гг. с 200,4 млн. руб. до 215,5 млн. руб., а за период 2007-2008 гг. возросли еще до 227,4 млн. руб.

Ежегодно увеличивается количество осуществляемых банком платежей и переводов. Переводы денежных средств за границу осуществляются всеми территориальными органами банка и на начало 2009г. составили 127 млн. долл., что в 1,6 раза превышает аналогичный показатель 2007г. При осуществлении денежных переводов за границу поток поступлений из-за границы в 2008г. значительно превышает отток средств и составляет 287 млн. долл.

Одним из активно развивающихся направлений деятельности является выплата заработной платы и пенсий. Выплата заработной платы осуществляется с помощью пластиковых карт путем открытия вклада «Зарплатный» Сбербанка России». Динамика основных показателей по работе банка с пластиковыми картами представлена на рисунке 2.2.

Рисунок 2.2 Динамика выпуска пластиковых карт ОСБ № 8601

за 2006-2008 гг.

Многолетний опыт работы Банка на рынке вкладов физических лиц, разветвленная филиальная сеть, обеспечивающая повсеместную доступность услуг Банка, сложившиеся стереотипы поведения и мотивы сбережений разных групп населения исторически обусловили формирование клиентской базы банка в основном за счет граждан пенсионного возраста. Учитывая социальную миссию, Банк сохранил приоритетные ценовые условия по вкладам для данной группы клиентов. Полный спектр банковских услуг, предоставляемых корпоративным клиентам, выглядит так:

- кредитование;

- услуги депозитария;

- операции с драгоценными металлами;

- операции с ценными бумагами;

- пластиковые карты;

- расчетно-кассовое обслуживание и документарные операции;

- обслуживание по системе «Клиент-Сбербанк»;

- услуги инкассации;

- обслуживание внешнеторговых контрактов.

Целенаправленная работа ОСБ № 8601 по организации комплексного обслуживания юридических лиц способствовала формированию стабильной клиентской базы Банка и привлечению на обслуживание новых корпоративных клиентов.

Далее целесообразно провести анализ финансовых результатов деятельности ОСБ № 8601 Сбербанка России. Это впоследствии необходимо будет для расчета экономического эффекта от предлагаемых мероприятий по совершенствованию системы безналичных расчетов в третьей главе настоящей курсовой работы.

Финансовый результат – это положительная (прибыль) или отрицательная (убыток) разница между доходами и расходами банка. Прибыль является одним из главных показателей эффективности капитала, оценочным показателем деятельности банка.

Суммарная (балансовая) прибыль отражает общий финансовый результат коммерческой деятельности банка, она равна разнице между суммарными доходами и суммарными расходами. При оценке прибыли банка используется деление совокупной прибыли по направлениям её получения.

Оценка прибыли производится:

- а) по горизонтали – в динамике по исследуемым периодам, что позволяет оценить текущие изменения совокупной прибыли и прибыли по видам деятельности;

- б) по вертикали – изменения динамики структуры прибыли по видам деятельности банка.

Анализ динамики и структуры банковских доходов за 2006-2008 гг. представлен в таблице 2.2.

Таблица 2.2 Анализ доходов ОСБ № 8601 за 2006-2008гг.

| Показатели | 2006 г. | 2007 г. | 2008 г. | Темпы роста % | ||||

| Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | 2007г к 2006г | 2008г к 2007г | |

| Проценты, полученные за предоставленные кредиты | 49578587 | 39,84 | 63140580 | 40,18 | 85018944 | 42,35 | 127,36 | 134,65 |

| Доходы, полученные от операций с ценными бумагами | 6526511 | 5,24 | 8311808 | 5,29 | 11191870 | 5,58 | 127,36 | 134,65 |

| Доходы, полученные от операций с иностранной валютой и другими валютными ценностями | 26198691 | 21,05 | 32195881 | 20,49 | 38110453 | 18,98 | 122,89 | 118,37 |

| Дивиденды полученные | 1879231 | 1,51 | 2309409 | 1,47 | 2733661 | 1,36 | 122,89 | 118,37 |

| Другие текущие доходы | 40273780 | 32,36 | 51177222 | 32,57 | 63710572 | 31,73 | 127,07 | 124,49 |

| Всего доходов | 124456800 | 100,0 | 157134900 | 100,0 | 200765500 | 100,0 | 126,26 | 127,77 |

Из таблицы 2.2 видно, что доходы ОСБ № 8601 ежегодно возрастали: в 2007г. превысили доходы 2006г. на 26,26%, а в 2008г. превысили доходы 2007г. на 27,77%. Данные таблицы 2.4 показывают, что интенсивно увеличивались доходы от кредитной деятельности: в 2007г. и в 2008г. темпы роста составили 127,36% и 134,65% соответственно. Согласно данным таблицы 2.4 основная доля в структуре банковских доходов представлена удельным весом процентных доходов, основным источником доходов остались кредитные операции.

В таблице 2.3 приведен анализ динамики и структуры расходов ОСБ № 8601 за период 2006-2008 гг.

Анализируя таблицу 2.3, следует отметить, что основной статьей расходов ОСБ № 8601 остаются процентные выплаты по вкладам клиентов, которые увеличились в 2007г. на 18,63%, а в 2008г. на 15,51%. Из таблицы 2.3 видно, что прирост общей величины расходов осуществляется за счет роста всех элементов. Наиболее высокими темпами роста возрастали другие текущие расходы по привлеченным средствам и расходы по операциям с иностранной валютой и другими валютными ценностями.

Таблица 2.3 Анализ расходов ОСБ № 8601 за 2006-2008гг.

| Показатели | 2006 г. | 2007 г. | 2008 г. | Темпы роста % | ||||

| Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | 2007г к 2006г | 2008г к 2007г | |

| Проценты, уплаченные по привлеченным средствам банков | 970,236 | 1,49 | 1151,031 | 1,34 | 1329,6 | 1,19 | 118,63 | 115,51 |

| Проценты, уплаченные по привлеченным средствам других клиентов | 26358,078 | 40,37 | 31269,676 | 36,35 | 36120,8 | 32,21 | 118,63 | 115,51 |

| Расходы по операциям по приобретенным ценным бумагам | 2587,296 | 3,96 | 3069,416 | 3,57 | 3545,6 | 3,16 | 118,63 | 115,51 |

| Расходы по операциям с ин. валютой и др. валютными ценностями | 4203,756 | 6,44 | 6361,920 | 7,4 | 8850,690 | 7,89 | 151,34 | 139,12 |

| Другие текущие расходы | 31172,834 | 47,74 | 44181,057 | 51,35 | 62299,71 | 55,55 | 141,73 | 141,01 |

| Всего расходов | 65292,2 | 100,0 | 86033,1 | 100,0 | 112146,4 | 100,0 | 131,77 | 130,35 |

Так в 2007г. увеличение прочих операционных расходов в процентном выражении составляет 151,34%, а в 2008г. составляет 139,12%. В целом увеличение прочих операционных расходов связано с ростом трудоемкости, что в свою очередь объясняется усложнением банковских услуг и их комплексностью.

Анализ финансовых результатов ОСБ № 8601 за 2006-2008 гг. приведен в таблице 2.4.

Таблица 2.4 Анализ финансовых результатов ОСБ № 8601 за 2006-2008гг.

| Показатели | 2006г. | 2007г. | 2008г. | Изменение, (+,-) | |

| 2007г. к 2006г. | 2008г. к 2007г. | ||||

| Анализ прибыли | |||||

| Активы, тыс. руб. | 2817557,4 | 2954859,6 | 3249935,7 | 137302,2 | 295076,1 |

| Собственный капитал, тыс. руб. | 119430 | 238004,4 | 346503,3 | 137282,2 | 295076,1 |

| Процентная маржа, тыс. руб. | 24908,9 | 34542,9 | 53854,3 | 9634 | 19311,4 |

| Непроцентная маржа, тыс. руб. | 34255,7 | 36558,9 | 34764,8 | 2303,2 | — 1794,1 |

| Операционная прибыль тыс. руб. | 59164,6 | 71101,8 | 88619,1 | 11937,2 | 17517,3 |

| Чистая прибыль тыс. руб. | 44965,1 | 51335,5 | 64514,9 | 6370,4 | 13179,4 |

| Анализ рентабельности | |||||

| Коэффициент доходности активов | 0,044 | 0,053 | 0,062 | 0,009 | 0,009 |

| Общий коэффициент рентабельности (маржа прибыли) | 0,475 | 0,453 | 0,441 | -0,022 | -0,012 |

| Рентабельность активов | 0,021 | 0,024 | 0,027 | 0,003 | 0,003 |

| Мультипликатор капитала | 23,592 | 12,415 | 9,379 | -11,177 | -3,036 |

| Рентабельность капитала | 0,495 | 0,298 | 0,253 | -0,197 | -0,045 |

Из таблицы 2.4 видно, что процентная прибыль выросла в 2007 г. на 9634 тыс. руб., а в 2008 г. – на 19311,4 тыс. руб.. Непроцентная прибыль в 2007 г. выросла на 2303 тыс. руб., а в 2008 г. снизилась на 1794,1 тыс. руб., но это не повлияло на рост операционной прибыли. Несмотря на то, что общая рентабельность снижалась (в 2007 г. — на 0,022, в 2008г. — на 0,012), рентабельность активов росла за счет роста доходности активов. Рентабельность капитала снижалась (в 2007 г. – на 0,197, а в 2008 г. – на 0,045) из-за снижения значения мультипликатора капитала (в 2007 г. – на 11,177, а в 2008 г. – на 3,036).

Сбербанк России последовательно развивает систему безналичных расчетов с использованием пластиковых карточек. В настоящее время происходит активное внедрение отделением следующих видов карт: VISA, MasterCard, Cirrus/Maestro, АС «Сберкарт».

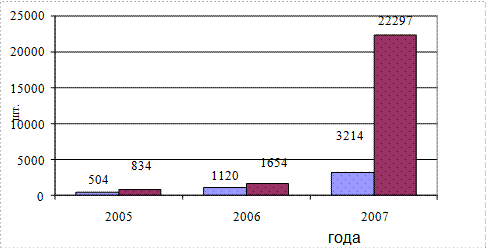

Динамика количества выпущенных в обращение карт ОСБ №8601 представлены в таблице 2.5.

Таблица 2.5 Динамика количества выпущенных в обращение карт ОСБ № 8601 за 2006-2008 гг., шт.

| Виды пластиковых карт | 2006г | 2007г. | 2008г. | Темпы роста, % | |

| 2007г. к 2006г. | 2008г. к 2007г. | ||||

| АС «Сберкарт» | 504 | 1120 | 3214 | 222,2 | 287,0 |

| Cirrus/Maestro | 51 | 64 | 12174 | 125,5 | 19021,9 |

| VISA | 181 | 356 | 6630 | 196,7 | 1862,4 |

| MasterCard | 98 | 114 | 279 | 116,3 | 244,7 |

| Итого выпущенных в обращение карт ОСБ № 8601 | 834 | 1654 | 22297 | 198,3 | 1348,1 |

Как показывают данные табл. 2.5 с каждым годом интенсивно увеличивается количество выпускаемых отделением в обращение пластиковых карт: общее количество выпущенных карт в 2007г. возросло на 820 шт. или на 98,3 %, а в 2008г. оно возросло уже на 20643 шт., или почти в 13,5 раза. Увеличение общего количества карт произошло за счет увеличения количества каждого их вида. Так, на конец 2007 г. на 175 шт. увеличилось количество карт VISA, на 16 шт. возросло количество карт платежной системы MasterCard, на 13 и 616 шт. произошло увеличение количества Cirrus/Maestro и АС «Сберкарт» соответственно. Далее в 2008г. тенденция роста продолжилась: количество карт платежной системы VISA увеличилось на 6274 шт. (темпы роста составили 1862,4 %), но более интенсивно произошло увеличение количества пластиковых карт Cirrus/Maestro (более чем в 19 раз), на 12110 шт.

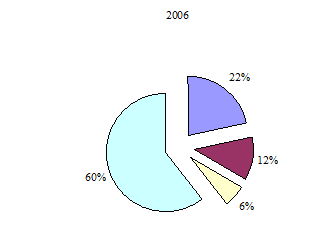

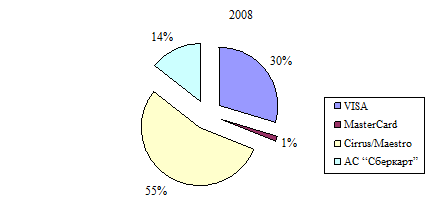

Структура пластиковых карт представлена на рисунке 2.3.

|

|

|

|

Рисунок 2.3 Структура пластиковых карт

Рассмотрев динамику доли каждого вида пластиковых карт в общей их структуре, можно сделать главный вывод: за счет интенсивного прироста внедряемых в безналичный оборот пластиковых карт Cirrus/Maestro в 2008г. их удельный вес возрос с 4 % в 2007г. до 55 % в 2008 г.

Вместе с увеличение общего количества выпускаемых в обращение карт увеличивался объем привлеченных средств на счета банковских карт. Динамика объема привлеченных средств на выпущенные банком карты представлена в таблице 2.6.

Таблица 2.6 Динамика объема привлеченных средств на выпущенные ОСБ № 8601 карты за 2006-2008 гг.

| Показатель | 2006г. | 200г | 2008г | Темпы роста, % | |

| 2007г. к 2006г. | 2008г. к 2007г. | ||||

| Объем привлеченных ресурсов, всего, млн.руб. | 2698,0 | 2717,0 | 2903,0 | 100,7 | 106,8 |

| Объем привлеченных ресурсов по картам, млн.руб. | 99 | 123 | 201 | 124,2 | 163,4 |

| Доля средств, привлеченных на выпущенные пластиковые карты, в общей структуре привлеченных средств, % | 3,7 | 4,5 | 6,9 | — | — |

Как видно из таблицы 2.6, происходит существенное увеличение количества средств, привлекаемых на счета банковских карт, однако темпы их прироста менее интенсивные по сравнению с темпами прироста количества карт.

Вместе с приростом объемов привлеченных средств Отделения, благодаря выпуску пластиковых карт в обращение, ежегодно увеличивается доля привлечения в общем объеме привлеченных средств ОСБ № 8601.Так, в 2007г она увеличилась с 3,7% до 4,5%, а далее в 2008г. возросла до 6,9%.

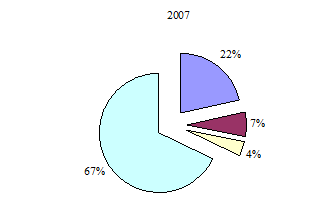

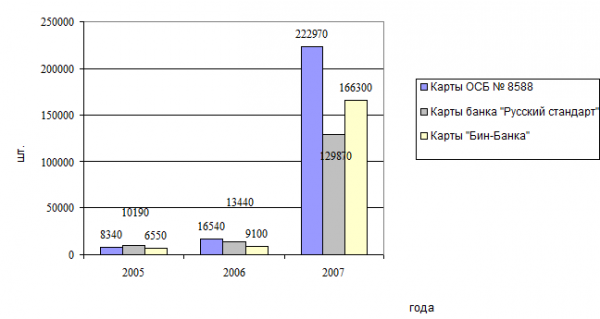

Рассматривая основные итоги работы ОСБ № 8601 с пластиковыми картами, нельзя и обойти вниманием сравнение общего количества карт выпущенных данным отделением с итогами работы других банков. Например, сравним динамику общего количества выпущенных карт ОСБ № 8601 с таким же показателем банка «Русский стандарт» и «Бин-банка». Это в значительной степени поможет оценить реальную долю ОСБ № 8601 на общем рынке пластиковых карт. Сравнительная динамика объемов выпущенных пластиковых карт представлена на рисунке 2.4.

Рисунок 2.4 Сравнительная динамика объемов выпущенных пластиковых карт ОСБ № 8601 за 2006-2008 гг.

Согласно динамике, представленной на рисунке 2.4, в целом в 2008г. произошел резкий скачок в количестве выпущенных в обращение пластиковых карт на рынке. ОСБ № 8601 в 2007 и 2008 гг. является бесспорным лидером по количеству выпущенных в обращение пластиковых карт.

Выдаваемые виды пластиковых карт банка можно разбить на две группы :

- личные карты;

- корпоративные карты.

Личные карты выдаются физическим лицам — резидентам РФ, имеющим общегражданский паспорт, достигшим 14 — летнего возраста (по картам GOLD – с 18 летнего возраста).

В некоторых случаях возможна выдача карты нерезидентам.

Проведем анализ доходности операций с пластиковыми картами. Первым шагом в анализе доходности операций с пластиковыми картами является изучение динамики доли доходов от данного вида банковских услуг в общем объеме непроцентных доходов и общем объеме валовых доходов ОСБ № 8601. В таблице 2.7 представлена динамика данной доли за период 2006-2008 гг.

Таблица 2.7 Динамика доли доходов от операций с пластиковыми картами ОСБ № 8601 за 2006-2008 гг.

| Наименование статей | 2006г. | 2007г. | 2008г. | Темп роста, % | |

| 2007г. к 2006г. | 2008г. к 2007г. | ||||

| Всего доходов, тыс. руб. | 124456,8 | 157134,9 | 200765,5 | 126,3 | 127,8 |

| Непроцентные доходы, тыс. руб. | 67206,7 | 84224,3 | 102591,2 | 125,3 | 121,8 |

| Доходы по операциям с пластиковыми картами, тыс. руб. | 8944,4 | 10101,8 | 11653,3 | 112,9 | 115,4 |

| Доля доходов по операциям с пластиковыми картами в сумме непроцентных доходов, % | 13,3 | 12,0 | 11,4 | — | — |

| Доля доходов по операциям с пластиковыми картами в общей сумме доходов, % | 7,2 | 6,4 | 5,8 | — | — |

По данным таблицы 2.7 видно, что общий размер доходов от операций с пластиковыми картами постоянно увеличивается в 2007г. с 8944,4 тыс. руб. до 10101,8 тыс. руб., т.е. темпы роста составили 112,9%, а в 2008г. увеличивается с 10101,8 тыс. руб. до 11653,3 тыс. руб., т.е. темпы роста составляли 115,4%.

Вместе с этим происходит постепенное уменьшение доли данных доходов ОСБ № 8601 в общей структуре непроцентных доходов с 13,3% до 12,0% в 2007г. и с 12,0% до 11,4% в 2008г. Данное снижение обусловлено более высокими темпами роста других непроцентных доходов, например, доходов по операциям с ценными бумагами и т.д.

Графически динамика доли доходов по операциям с пластиковыми картами представлена на рисунке 2.5.

Рисунок 2.5 Динамика доли доходов по операциям с пластиковыми картами ОСБ № 8601

Реальную прибыльность операций с пластиковыми картами можно оценить в результате расчета показателей доходности и рентабельности. В таблице 2.8 представлен анализ динамики доходности и рентабельности операций с пластиковыми картами ОСБ № 8601 за период 2006-2008 гг.

Таблица 2.8 Динамика доходности и рентабельности операций с пластиковыми картами ОСБ № 8601 за 2006-2008 гг.

| Наименование статей | 2006г. | 2007г. | 2008г. | Темп роста, % | |

| 2007г. к 2006г. | 2008г. к 2007г. | ||||

| Доходы по операциям с пластиковыми картами, тыс. руб. | 8944,4 | 10101,8 | 11653,3 | 112,9 | 115,4 |

| Расходы по операциям с пластиковыми картами, тыс. руб. | 5995,6 | 7866,6 | 8765,4 | 131,2 | 111,4 |

| Прибыль от операций с пластиковыми картами, тыс. руб. | 2948,8 | 2235,2 | 2887,9 | 75,68 | 129,2 |

|

Доходность операций с пластиковыми картами, % |

33,0 | 22,1 | 24,8 | — | — |

| Остатки средств на счетах клиентов, тыс.руб. | 5993,5 | 7870,4 | 8777,8 | 131,3 | 111,5 |

| Рентабельность операций с пластиковыми картами, % | 49,2 | 28,4 | 32,9 | — | — |

Доходность и рентабельность операций с пластиковыми картами изменялась неодинаково за рассматриваемый период. Так, в 2007г. отмечается снижение, как уровня доходности, так и уровня рентабельности осуществленных операций: доходность снизилась с 33,0% до 22,1%, а рентабельность упала с 49,2% до 28,4%. Это явилось итогом более интенсивного прироста расходов по операциям над темпами роста самих доходов.

В 2008г. наоборот, доходность увеличилась с 22,1% до 24,8%, а рентабельность с 28,4% до 32,9%. Это говорит о том, что в целом была осуществлена оптимизация банковских расходов. Как видно из табл. 3.5, темпы роста доходов в 2008г. на уровне 115,4% превышали темпы роста расходов Отделения на осуществление операций с пластиковыми картами (111,4%).

Следует отметить, что снижение расходов по операциям с пластиковыми картами произошло благодаря снижению затрат на приобретение пластиковых карт и их изготовление .

В настоящее время между ОСБ № 8601 подписан контракт на изготовление пластиковых карт с ОАО «Крейн-Суисс», расположенного на территории России. Заключение контракта на изготовление пластиковых карт позволило снизить в целом данные издержки ОСБ № 8601 на 22,3%.

Высокие затраты, а также слабое развитие современных средств связи, без которых нельзя вести обслуживание карт, и некоторые другие обстоятельства делают крупные инвестиции в карточный бизнес в условиях России весьма рискованными.

На сегодняшний день в Российской банковской практике можно обозначить следующие сложившиеся технологии проведения безналичных расчетов физических лиц:

- совершение расчетных операций банком по поручению клиента;

- дистанционное обслуживание (расчеты с использованием Интернет);

- самообслуживание (использование пластиковых карт).

Поручение клиента банку на списание денежных средств с лицевых счетов в погашение кредита, оплату услуг, перевода денежных средств и т.д. Поручения могут быть разовыми и длительными в зависимости от пожелания клиента.

Банковский сервис по реализации поручений клиентов входит в число услуг целого ряда розничных банков России, крупнейшим из которых является Сбербанк РФ.

На протяжении последних лет услуги банков по обработке периодических поручений пользовались неодинаковой популярностью: интерес к ним буквально пропадал в периоды сильной инфляции и экономической нестабильности и, наоборот, возрастал на фоне временной стабилизации финансовой системы страны. Но даже в лучшие периоды объемы этих услуг были невелики. Объяснялось это традиционной склонностью россиян к использованию наличных денег и низким уровнем банковского сервиса по стране в целом, обусловленным несовершенством используемого программного обеспечения, а зачастую отсутствием необходимых программных продуктов, для совершения данного вида операций.

Сегодня, когда банковский бизнес готов оказывать практически любые финансовые услуги населению, когда все большее число муниципальных, торговых организаций и предприятий сферы обслуживания становятся открытыми для безналичных расчетов с населением, а государство прямо или косвенно стимулирует развитие безналичных расчетов, такие услуги становятся все более востребованными. Выход инструкции ЦБ РФ 222-П «Положение о порядке осуществления безналичных расчетов физическими лицами в Российской Федерации», вступающей в силу с 1 июля 2005 г., также наглядно демонстрирует, что Банк России уделяет достаточно большое внимание развитию и регламентации безналичных расчетов и, в частности, обработке периодических поручений клиентов.

Оказание банком услуг по исполнению длительных поручений позволяет любому его клиенту существенно упростить процедуру управления своими сбережениями, а самому банку за счет комиссионных от этих операций увеличить долю непроцентных доходов, которые в российских кредитных организациях все еще несоизмеримо малы по сравнению с показателями их зарубежных коллег. Клиентам необходим более гибкий сервис исполнения длительных поручений, а банку – более эффективные инструменты, позволяющие минимизировать накладные расходы в таких операциях.

В инструкции 222-П в п.2.4 ЦБ РФ прямо указывает на возможность использования различных методов определения суммы платежа, периодичности и использования для этого различных дополнительных условий, определяемых самим клиентом. Выходом этой инструкции Банк России дает «зеленый свет» созданию новых современных, привлекательных финансовых продуктов этого направления.

Дистанционное обслуживание. На сегодняшний день в Российской Федерации почти единственным и самым распространенным видом дистанционного обслуживания в банках является “Интернет-банкинг”.

Интернет-банкинг позволяет частным лицам в любое удобное время суток из любой точки земного шара совершать большинство банковских операций: проводить безналичные внутри- и межбанковские платежи, открывать счета, осуществлять коммунальные платежи, покупать и продавать валюту, размещать свободные средства на срочном вкладе, получать выписки по счетам и пользоваться другими услугами. При этом нет необходимости в неудобное, как правило, рабочее время ходить в отделение банка, от руки заполнять платежки и стоять в общей очереди.

Современные интернет-технологии позволяют банкам существенно ускорить и упростить документооборот, сократив объем бумажной работы. Управление счетом через Интернет позволяет не только экономить время, но и приносит заметную выгоду. Так, некоторые банки снижают тарифы на операции через Интернет, другие вводят фиксированную ставку за операцию, а третьи — единую плату за любое число платежных поручений, что особенно выгодно для корпоративных клиентов.

Самообслуживание в безналичных расчетах физических лиц выражается в совершении финансовых операций клиентом посредством транзакционных терминалов банка, транзакционных киосков, устройств самообслуживания и банкоматов. Все указанные устройства объединяет один инструмент безналичных расчетов – пластиковая карта. В настоящее время объем совершения безналичных расчетов с использование пластиковой карты является превалирующим и с учетом удельного веса от общего объема безналичных расчетов физических лиц практически “единственным”.

Важнейшая особенность всех пластиковых карточек независимо от степени их совершенства состоит в том, что на них хранится определенный набор информации, используемый в различных прикладных программах.

В настоящее время более 200 стран мира используют пластиковые карты в платежном обороте, что позволяет сделать вывод о том, что пластиковые карты являются важнейшим элементом так называемой «технологической революции» в банковском деле. Именно пластиковые карточки в ряде случаев выступают ключевым элементом электронных банковских систем. Они вышли на передовые позиции в организации денежного оборота индустриально развитых стран Запада, постепенно вытесняя чеки и чековые книжки.

В целях сокращения наличного денежного оборота Сбербанка России, внедрения передовых форм расчетов, необходимо активизировать работу по совершенствованию расчетов с использованием банковских карт.

В России пластиковые карты как платежный инструмент переживают период стремительного развития. Это объясняется следующими факторами:

1) Межбанковская конкуренция в нашей стране: финансовый рынок в нашей стране еще недостаточно насыщен, обладает большим потенциалом для банковской деятельности по сравнению с ведущими рынками мира. Поэтому российские банки конкурируют не столько за место на рынке, за «пассивы», за большее количество клиентов вообще, сколько за лидирующее положение на высокоразвитых рынках, за выгодный для банка слой клиентуры.

2) Обслуживая данный круг клиентуры, российские банки сталкиваются с необходимостью восстанавливать связи и производить расчеты через зарубежные банки, придерживаться стандартов, принятых в мировой банковской практике в целях интеграции с мировой банковской системой; но чтобы стать партнером зарубежного банка в обслуживании общих клиентов, нашему банку необходимо достичь высокого уровня своего развития, в т.ч. в сфере новых технологий;

3) Анализируя опыт развития денежно-кредитной сферы на Западе, можно сделать вывод, что в перспективе и наша страна будет широко использовать пластиковые карточки в качестве инструмента денежного обращения и расчетов. При этом нашим банкам нужно ориентироваться на более массового потребителя. Современные российские пластиковые карточки можно определить в основном как дебетовые, предназначенные для получения денежных средств в банкоматах и для оплаты покупок в пока еще небольшом количестве соответствующим образом оборудованных магазинах.

Учитывая проведенный анализ в пункте 2.2. настоящей курсовой работы целесообразно предложить улучшение системы безналичных расчетов в Сбербанке РФ путем совершенствования системы работы с пластиковыми картами. Предлагаемые мероприятия и расчеты по ним в третьей главе.

Наиболее перспективным направлением развития пластиковых карточек в крупных городах России является создание локальных систем мелких платежей. Одновременно следует ожидать широкого освоения технологии интеллектуальных карточек и стандартов их применения. Отчетливые тенденции развития пластиковых карточек является их интеллектуализация на базе современных достижений микропроцессорной техники и электронных коммуникаций .

В менее крупных городах перспективным направлением является продолжение внедрения «зарплатных» проектов.

Вопросы разработки, управления и реализации карточных программ банка неизбежно ставят вопрос о том, что на самом деле с точки зрения системного подхода. Рассмотрим, какие этапы формируют процесс организации работы с пластиковыми карточками. Данные этапы можно объединить в две большие группы: организационные аспекты и экономические правовые аспекты. К организационному модулю относятся:

1) выбор стратегии в сфере бизнеса пластиковых карточек;

2) актуальные вопросы налогообложения операций с банковскими картами;

3) разработка новых продуктов по пластиковым карточкам;

4) оптимизация банковских рисков по карточным программам;

5) стратегия определения рисков и проблемы безопасности при работе с пластиковыми карточками;

6) стратегия и планирование маркетинга пластиковых карточек в современных условиях;

7) организационно-экономические мероприятия при создании платежной системы;

8) дисконтные системы: терминология, классификация, стандарты деятельности на потребительском рынке;

9) карты со встроенной микросхемой;

10) мультипликационные карты (социальные карты в качестве наглядного примера);

11) стандартизация, дизайн, производство и персонализация пластиковых карт;

12) Public relations и реклама – в системе реализации карточных программ банка;

13) влияние функциональности процессинга на продвижение карточных программ банка.

Повышение эффективности организации работы банка с пластиковыми картами в первую очередь связана с реализацией стратегической цели банка – обеспечением своих клиентов полным спектром высококачественных банковских услуг, а также с поиском возможностей увеличения прибыли банка.

Представление отечественных финансовых институтов об организации эквайрингового обслуживания не всегда учитывает необходимость развития и продвижения новых услуг. Для повышения эффективности банковских услуг ОСБ № 8601 по пластиковым картам целесообразно внедрить ряд банковских проектов по предоставлению разнообразных дополнительных сервисов. Таким образом, необходимо разработать общую для банка концепцию комплексного обслуживания частных клиентов и стратегию совмещенных продаж банковских продуктов с использованием платежных карт.

Банковская карта, как финансовый продукт, несет в себе черты и функциональность практически всех розничных услуг, что позволяет реализовать на ее основе концепцию комплексного обслуживания частного клиента и, как следствие, повысить эффективность использования платежных карт. Приведенный ниже перечень дополнительных услуг, охватывающий все направления комплексного обслуживания частного клиента, доказывает возможность использования платежной карты как технологической платформы, способной обеспечить взаимосвязь блоков финансовых услуг:

1. Текущие счета в нескольких валютах (мультивалютные карты) с возможностью их пополнения в устройствах самообслуживания.

2. Срочные вклады (открытие депозитов через устройства самообслуживания или систему дистанционного обслуживания с перечислением средств с основного карточного счета. Привязка депозита к карте возможна путем перечисления процентов по депозиту на карточный счет и/или помещения информации о депозите на карту (для смарт-карт).

3. Кредитные услуги (овердрафт, кредитная линия, в т.ч. возобновляемая и с льготным периодом кредитования; использование карты для зачисления средств иных полученных клиентом потребительских кредитов).

4. Денежные переводы (переводы с карты на карту в рамках одной платежной системы в устройствах самообслуживания; возможность помещения информации о получателях переводов на карту для целей выполнения типовых переводов в устройствах самообслуживания).

5. Платежи (ЖКХ, государственные институты, связь, Интернет, обслуживание кредитов; совершение бесконтактных платежей).

6. Валютообменные операции (как безналичные, так и с получением наличных после конвертации средств).

7. Оплата предоставления транспортных услуг (учет и оплата с использованием различных тарифов предоставленных транспортных услуг (т.н. транспортные карты, для целей учета необходима смарт-карта).

8. Оплата предоставления ресурсов (учет и оплата с использованием различных тарифов предоставленных топлива, энергии (т.н. топливные карты, для целей учета необходима смарт-карта).

9. Интернет-банкинг.

10. Мобильный банкинг.

11. Страховые услуги (информация о страховом полисе, а так же учет предоставленных услуг может вестись с использованием смарт-карты; смарт-карты применяется в социальном, медицинском страховании).

12. Инвестиционные услуги (использование карты для покупки/гашения/ учета паев инвестиционных фондов; использование карты для пополнения пенсионных накопительных счетов).

14. Услуги как финансового, так и не финансового характера, удовлетворяющие потребности клиентов как в индивидуализации, так и в принадлежности к определенной группе общества или сегменту в социальной стратификации (карты с индивидуальным дизайном и/или фото; клубные карты; карты премиум-сегмента; социальные карты; кобрэндинговые карты (совместный карточный продукт, сочетающий в себе стандартные услуги эмитента (платежной системы) и специальные услуги коммерческой организации-партнера, co-brand); аффинити-карты (совместный карточный продукт с некоммерческой организацией-партнером (например, футбольным клубом или фондом охраны природы, ассоциацией выпускников), как правило, для членов такой организации; возможно наличие отчислений в организацию, affinity card).

15. Услуги, удовлетворяющие потребности клиентов в поощрении (бонусные и коалиционные программы лояльности; карты cash-back (кредитная организация возвращает клиенту определенный процент от его покупок; предоплаченные карты, как правило, выступающие в качестве подарка).

16. Услуги, удовлетворяющие потребности в идентификации и обеспечении доступа.

Комплексное обслуживание клиента на технологической базе платежной карты позволяет банку:

- объединить информацию по каждому клиенту и сформировать его профиль для целей точной сегментации;

- повысить эффективность работы по развитию каналов продаж, а также концентрированной адресной коммуникации с клиентом;

- предлагать индивидуальные пакеты и сегментные предложения.

Кроме того, в условиях усиления конкуренции на банковском розничном рынке, необходимо внедрять дополнительные сервисы и технически совершенствовать сами карты для повышения их функциональности.

В рамках концепции комплексного обслуживания можно выделить:

- кобрэндинговые карты, главным образом, карты с интегрированными бонусными программами лояльности;

- многофункциональные микропроцессорные карты с транспортными, топливными и иными приложениями, в т.ч. выпускаемые в рамках социальных проектов;

- бесконтактные платежи и платежи с карты на карту в устройствах самообслуживания.

Кобрэндинговые программы на базе пластиковых карт во всем мире – один из эффективных инструментов расширения клиентской базы за счет использования непрямых каналов продаж, формирования ее лояльности, сегментации, повышения доходности бизнеса.

Говоря о возможностях микропроцессорных карт, следует отметить, что только такая карта, помимо расчетных функций, может предложить и ряд дополнительных услуг, важных, когда речь идет о стратегическом направлении перехода к системе платежных сервисов. Такими услугами могут являться совмещение функций дебетовой карты и возможности получения услуг в кредит, учет скидок и бонусов в программах лояльности, поездок на транспорте, приобретаемого топлива и электроэнергии, корпоративного питания, учета рабочего времени, функции пропуска и удостоверения личности, медицинской страховки, учет социальных льгот, выплата дотаций, доступ к государственным информационным ресурсам, дистанционного обслуживания и много другого.

Однако основой для развития этого сегмента рынка может стать только объективная потребность массового потребителя в определенном продукте. По нашему мнению, сегмент социальных карт является достаточно перспективным, поскольку в нем действительно востребованы новые карточные технологии и заложен большой потенциал роста. В проектах выпуска социальных карт с банковскими приложениями в 2008 году участвовали уже 12 банков. Лидерами этого направления развития розничных безналичных платежей являются Банк Москвы и банк «Уралсиб». А самым известным остается проект «Социальная карта» .

Ниже приведена общая схема построения региональной системы социальных карт, которая можно применить в настоящее время при реализации проекта.

Рисунок 3.1 Основные элементы системы социальных карт и их функции

Ключевой проблемой в сегменте социальных карт является крайне низкая степень интеграции существующих на рынке решений. Это противоречит как государственным интересам, так и целям участников рынка. Наиболее эффективным, на наш взгляд, является создание социальных карточных проектов на базе национальной карточной платежной системы или совместимых с ней унифицированных стандартов. Кроме того, ОСБ №8601, действующее в рамках Сбербанка России, вполне может быть участником данного проекта.

Такое направление работы способно превратить платежное устройство самообслуживания в канал продаж розничных платежных услуг. Кроме того, функциональность современных устройств позволяет использовать их для трансляции и печати рекламно-информационных сообщений, что превращает их в канал продвижения.

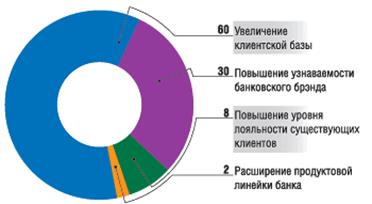

Для того чтобы оценить возможную прибыль, получаемую банком в случае реализации проекта, определим эффект получаемый от внедрения подпроекта «кобрэндинговые программы». Уже было отмечено, что кобрэндинговые программы на базе пластиковых карт во всем мире – один из эффективных инструментов расширения клиентской базы за счет использования непрямых каналов продаж, формирования ее лояльности, сегментации, повышения доходности бизнеса.

Рисунок 3.2 Цели реализации кобрэндинговых проектов для банков, %

Данные программы решают одну из важнейших задач, стоящих перед системой комплексного облуживания частных клиентов, – создание дополнительной ценности при использовании услуги.

Рисунок 3.3 Рейтинг секторов, в которых чаще всего используются кобрэндинговые проекты, %

По данным одного из ведущих американских эмитентов «Bank One», удельный доход на карту, выпущенную в рамках совместного проекта, был в два раза больше, чем по обычной карте. Наиболее перспективно использование кобрэндинговых банковских платежных карт с бонусными и коалиционными программами лояльности. Такое предложение уже будет примером персонализированного маркетинга.

Среди показателей российских эмитентов уже можно отметить Сбербанк России, где средний торговый оборот по кобрэндинговым картам в 1,5 раза превысил оборот по обычной карте Visa Classic , что подтверждает необходимость дальнейшего развития кобрэндинговых программ.

Такой больший прирост прибыли обусловлен новизной внедряемой услуги, которая имеет существенную ценность на рынке банковских услуг.

Влияние внедрения проекта комплектного обслуживания на финансовые результаты деятельности ОСБ № 8601 приведены в таблице 3.1.

Таблица 3.1 Влияние внедрения подпроекта «Кобрэендиговые программы» на финансовые результаты деятельности ОСБ № 8601

| Показатель | До внедрения проекта | После внедрения проекта | Измене-ние (+,-) |

| Непроцентные доходы, тыс. руб. | 102591,2 | 103311,2 | +720 |

| Непроцентные расходы, тыс. руб. | 67826,4 | 67935,3 | +108,9 |

| Всего доходов, тыс. руб. | 200765,5 | 201485,5 | +720 |

| Всего расходов, тыс. руб. | 112146,4 | 112255,3 | +108,9 |

| Удельный вес непроцентных доходов в общей структуре доходов, % | 51,1 | 51,27 | +0,17 |

| Операционная прибыль, тыс. руб. | 88619,1 | 89230,2 | +611,1 |

| Чистая прибыль, тыс. руб. | 64514,9 | 65138,1 | +623,2 |

| Общая рентабельность, % | 44,14 | 44,29 | +0,15 |

Из таблицы 3.1 видно, что внедрение проекта приведет к увеличению чистой прибыли на 623,3 тыс. руб. и удельного веса непроцентных доходов на 0,17 %, а также повысит общую рентабельность деятельности ОСБ № 8601 на 0,15 %.

Проведенный анализ деятельности отделения № 8601 Сбербанка России за 2005-2007 года позволил сделать следующие выводы:

- пассивы ОСБ № 8601 увеличились в 2006 году на137282,2 тыс. руб. или на 4,87%, в 2007 – на 295076,1 тыс. руб. или на 9,97%. Пассивы увеличились в основном за счет привлечения средств клиентов.

- активы ОСБ № 8601 увеличились в 2006 году на 137302,2 тыс.

руб. или на 4,87%, в 2007 – на 295076,1 тыс. руб. или на 9,99%.Активы в основном увеличивались за счет роста кредитного портфеля ОСБ и вложений в торговые ценные бумаги;

- общие доходы ОСБ № 8601 за рассматриваемый период увеличивались, что связано с расширение кредитной деятельности ОСБ и развитием банковских услуг. За период 2005-2006 гг. общие доходы увеличились на 32678100 тыс. руб. или на 26,26%, а в 2007г. возросли еще на 43630600 тыс. руб. или на27,8%;

- расходы ОСБ № 8601 также выросли: в 2006 г.

– на 20740,9 тыс. руб. или на 31,77%, в 2007 г. – на 26113,3 тыс. руб. или на 30,35 %. Рост расходов обусловлен ростом трудоемкости, что в свою очередь объясняется усложнением банковских услуг и их комплексностью;

- процентная прибыль ОСБ № 8601 выросла в 2006 г. на 9634 тыс. руб., а в2007 г. – на 19311,4 тыс. руб. Непроцентная прибыль в 2006 г. выросла на 2303 тыс. руб., а в 2007 г. снизилась на 1794,1 тыс. руб., но это не повлияло на рост операционной прибыли (в 2006 г. увеличилась на11937,2 тыс. руб., в 2007 г. – на 17517,3 тыс. руб.);

- несмотря на то, что общая рентабельность снижалась (в 2006 г.

на 2,2 %, в 2007 г. – на 1,2 %), рентабельность активов росла за счет роста доходности активов;

- из проведенного факторного анализа балансовой прибыли ОСБ № 8601 за 2006-2007 года видно, что:

- за счет увеличения коэффициента достаточности капитала на 0,0309 балансовая прибыль выросла на 20347,629 тыс. руб.;

- за счет увеличения коэффициента эффективности использования активов на 0,0118 балансовая прибыль выросла на 1302,092 тыс. руб.;

- за счет увеличения величины активов на 295076,1 тыс.

руб. балансовая прибыль выросла на 7098,957 тыс. руб.;

- за счет снижения коэффициента рентабельности капитала на 0,0429 балансовая прибыль уменьшилась на 11231,378 тыс. руб.;

- количество выпущенных в обращение ОСБ № 8601 пластиковых карт выросло в 2006 г.

на 820 штук или на 98,3 %, в 2007 г. – на 20643 штуки или на 1248,1 %. В основном количество выпущенных в обращение ОСБ № 8601 пластиковых карт выросло за счет выпуска карт Cirrus/Maestro и Visa;

- анализ операций с пластиковыми картами показал, что ежегодно увеличивается объем привлеченных ОСБ средств на карт-счета от выпуска в обращение пластиковых карт. В 2006 г. объем привлеченных ОСБ средств вырос на 24,0 млн. руб. или на 24,2 %, а в 2007 г. — на 78,0 млн. руб. или на 63,4 %. Однако темпы роста средств, привлекаемых на счета банковских карт, менее интенсивные по сравнению с темпами роста количества выпускаемых карт;

- общие доходы от операций с пластиковыми картами также возрастали.

Общий доход по операциям с пластиковыми картами ОСБ № 8601 в 2006г. возрос на 1157,4 тыс. руб. или на 12,9 %. В 2007г. доходы от операций с пластиковыми картами увеличился на 1551,5 тыс. руб. или на 15,4%;

- несмотря на увеличение доходов от проведения операций с пластиковыми картами в 2006 г., снизился размер получаемой прибыли ОСБ № 8601 от проведения данных операций на 24,32 %, что связано с резким увеличением расходов по операциям с пластиковыми картами (на 31,2 %).

Столь высокий прирост расходов по операциям с пластиковыми картами связан с существенным увеличением расходов на маркетинговые акции ОСБ с целью привлечения новых клиентов за счет развития зарплатных проектов. За период 2005-2006 гг. прибыль существенно возросла (на 29,2 %);

— рентабельность операций с пластиковыми картами с годами изменялась нестабильно. В 2006 г. рассматриваемая рентабельность снизилась на 20,8 %, что обусловлено активным увеличением затрат по операциям с пластиковыми картами. В 2007 г. рассматриваемая рентабельность увеличилась на 4,5 %.

По результатам полученных выводов предлагается:

1. Продолжить развитие карточных проектов, в результате внедрения которых появляются дополнительные клиенты, пользующиеся пластиковыми картами. Совместно с крупными предприятиями сформировать собственную рекламную кампанию по стимулированию спроса на карточные продукты.

2. Сокращать расходы по операциям с пластиковыми картами и увеличивать доходы по ним.

3. Разработать общую для банка концепцию комплексного обслуживания частных клиентов и стратегию совмещенных продаж банковских продуктов с использованием платежных карт.

4. Внедрить подпроект «Кобрендинговые программы». Внедрение подпроекта может принести прибыль в размере 611,1 тыс. руб. Доходность данного подпроекта – 84,88 %.

Внедрение данного подпроекта увеличит чистую прибыль на 623,2 тыс. руб. и общую рентабельность на 0,15 %.

5. Увеличить количество терминалов для безналичной оплаты товаров и услуг. По данным проведенного ОСБ № 8601 исследования существующая сеть терминалов приносит в течение года комиссионный доход в размере 449,95 тыс. руб.

1. Федеральный Закон “О банках и банковской деятельности” (в ред.Федеральных законов от 03.02.1996 № 17-ФЗ, от 31.07.1998 № 151-ФЗ, от 05.07.1999 № 126-ФЗ, от 08.07.1999 № 136-ФЗ, от 19.06.2001 № 82-ФЗ).

2. Инструкция ЦБ РФ № 110-И от 16 января 2006 г. “Об обязательных нормативах банков» (в ред. Указаний ЦБ РФ от 13.08.2006 № 1489-У; от 18.02.2005 № 1549-У; от 06.07.2005 № 1592-У; от 29.07.2005 № 1599-У).

3. Устав Сберегательного Банка РФ № 1481 от 20 июня 1991 г.

4. Инструкция о порядке совершения операций с международными банковскими картами в подразделениях Сбербанка России.

5. Инструкция о порядке совершения операций с микропроцессорными картами АС Сберкарт в Сбербанке России (с изменениями № 636-р/1. 636-р/2, 636-р/3).

6. Аверченко В.А., Сильвестров С.Н., К вопросу о безналичном денежном обращении в России // Банковское дело. — 2006. — №4.

7. Арзамасцева Н. Банковские услуги : Учебник. – М.: Перспектива, 2005. – 765 с.

8. Балабанов И.Т. Банки и банковское дело : Учебник для вузов. – СПб.: Питер, 2006. – 256 с.

9. Банковское дело. Учебник / Под ред. Г.Г. Коробовой. – М.: Юристъ, 2002. – с. 115.

10. Белов В.А. Концептуальные вопросы организации безналичных расчетов // Банковское дело. – 2006. — №12. – с. 18-19.

11. Белоглазова Б.Н. Банковское дело : Учебник для вузов. – М.: Финансы и статистика, 2006. – 592 с.

12. Березина М.П. Система расчетов и Центральный банк // Банковское дело. – 2007. — №1. – с. 15-19.

13. Григорьева А. Что такое банковская карта? // Менеджмент в России и за рубежом. -2002.-№ 4.-С. 19-28.