ВВЕДЕНИЕ

- Денежные потоки предприятий

1 Денежный поток

1.1 Виды денежных потоков

1.2 Анализ денежных потоков

2 Денежные потоки предприятия

2.1 Управление денежными потоками

2.2 Оценка денежных потоков

2.3 Планирование денежных потоков

2. Формирование денежных потоков на примере ОАО « ФосАгро <#»778333.files/image001.gif»>

Основные аргументы для использования одного из вида денежного потока:

) Если прибыль предприятия формируется за счет собственных средств без значительных заимствований, то для оценки предприятия используется денежный поток для собственного капитала.

) Если прибыль предприятия формируется за счет привлечения для производства заемных средств, то предприятие целесообразнее оценивать по бездолговому денежному потоку.

По критерию учета инфляционных ожиданий:

реальный денежный поток, выраженный в ценах будущих периодов;

номинальный денежный поток, выраженный в ценах базисного периода.

Для дисконтирования номинального денежного потока используется номинальная ставка дохода. Для дисконтирования реального денежного потока используется реальная ставка дохода.

Если при подготовке финансового плана предприятия имеется информация о будущих капитальных вложениях, кредитах и условиях получения этих кредитов, то можно определить будущий полный денежный поток для собственного капитала. В этом случае используют номинальную или реальную безрисковую ставку дохода. Полученная ставка дисконтирования называется ставкой дохода для собственного капитала

Если при подготовке финансового плана предприятия отсутствует эта информация и становится невозможным учесть движение заемных средств в составе будущих бездолговых денежных потоков, тогда различие в стоимости заемного и собственного капитала учитывается в структуре ставки дисконтирования денежных потоков. Стоимость собственного капитала определяется ставкой дохода на собственный капитал, рассчитанной кумулятивным методом.

.1.2 Анализ денежных потоков

Основной целью анализа денежных потоков является выявление причин недостатка или избытка денежных средств и определение источников их поступления и направлений расходования.

Управление денежными потоками предприятия

... бюджетирования на предприятии; .Проанализировать существующую систему бюджетирования ООО «ПСК Грифон»; .Выявить сильные и слабые стороны процесса бюджетирования ООО «ПСК Грифон»; .Провести расчеты по построению бюджета по балансовому листу (ББЛ) или ...

Основные документы для анализа денежных потоков предприятия:

отчет о движении денежных средств;

смета;

план движения денежных средств.

Для оценки достаточности денежных средств рассчитывают следующие показатели:

) коэффициент оборачиваемости денежных средств или число оборотов в течение анализируемого периода:

![]()

) длительность оборота в днях:

![]()

где T- это длительность анализируемого периода .

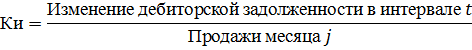

Важное место при анализе потоков денежных средств предприятия занимает оценка процессов инкассации наличности. Коэффициенты инкассации выражают процент ожидаемых денежных поступлений от продаж в соответствующем интервале времени от момента реализации продукции.

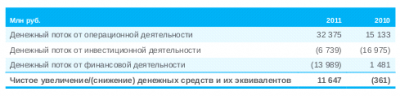

Коэффициенты инкассации вычисляются по формуле:

где t — первый месяц отгрузки; — 1-й, 2-й, …, n-й месяц продаж.

Деятельность предприятия должна обеспечивать приток денежных средств, покрывающий либо отток средств по инвестиционной деятельности, либо большую часть оттока средств по инвестиционной деятельности с привлечением притока средств по финансовой деятельности для покрытия оставшейся части «инвестиционного оттока».

Анализ движения денежных средств предусматривает:

изучение структуры поступлений и расходования денежных средств по текущей, инвестиционной и финансовой деятельности;

оценку тенденции;

уровень и разброс денежных потоков во времени;

выяснение причин отрицательного результата движения денежных средств.

При анализе денежных потоков предприятия, нужно обратить внимание:

) на какую величину объем капитальных вложений отличается от начисленной амортизации;

) какова доля чистой прибыли, оставляемой в распоряжении предприятия;

) прирост дебиторской задолженности должен превышать сумму нового акционерного капитала и нераспределенной прибыли

) величина чистого оборотного капитала должна покрывать не менее 30% оборотных активов и составлять не менее 50% запасов и затрат, для обеспечения финансовой устойчивости предприятия.

Объем и качество положительного денежного потока можно выяснить с помощью:

) чистой кредитной позиции — это разность между суммой кредитов, полученных предприятием, и величиной денежных средств;

) ликвидного денежного потока — это показатель избыточного или дефицитного сальдо денежных средств фирмы, возникающего в случае полного покрытия всех ее долговых обязательств по заемным средствам.

![]()

Финансовые средства предприятия

... странице прописными буквами ("СОДЕРЖАНИЕ", ВВЕДЕНИЕ", "АНАЛИЗ СХЕМЫ ДЕНЕЖНЫХ ПОТОКОВ..." и т.д.). КАЖДАЯ глава ДОЛЖНА НАЧИНАТЬСЯ С НОВОЙ ... и показывать способности ее автора к экономической деятельности. Большинство ВКР выполняется на кафедре под руководством ... и нанесении новых надписей. Допускается применение специальных корректирующих средств (типа "Штрих", "Редактор" и т.д.). Вписывать отдельные ...

где ДК1, ДК0 — долгосрочные кредиты на конец и начало расчетного периода;

КК1, КК0 — краткосрочные кредиты на конец и начало расчетного периода;

ДС1, ДС0 — денежные средства на конец и начало периода.

Ликвидный денежный поток: характеризует:

характеризует абсолютную величину денежных средств;

выражает потенциальную платежеспособность организации;

характеризует абсолютную величину денежных средств;

показывает влияние займов и кредитов на эффективность деятельности организации с позиции формирования денежного потока.

.2 Денежные потоки предприятия.

Денежный поток предприятия — это совокупность распределенных во времени поступлений и выплат денежных средств, образующихся его хозяйственной деятельностью.

Предпосылки:

. Эффективно организованные денежные потоки предприятия являются предпосылкой достижения высоких результатов его хозяйственной деятельности.

. Эффективное управление денежными потоками обеспечивает финансовую устойчивость предприятия.

. Эффективное управление денежными потоками позволяет сократить потребность предприятия в заемном капитале.

. Эффективное управление денежными потоками обеспечивает снижение риска неплатежеспособности предприятия.

Денежный поток предприятия включает в себя множество видов этих потоков, обслуживающих хозяйственную деятельность.

Денежные потоки предприятия классифицируют по следующим основным признакам:

) По масштабам обслуживания хозяйственного процесса:

Денежный поток по предприятию в целом — это наиболее общий вид денежного потока, собирающий в себе все виды денежных потоков;

Денежный поток по отдельным структурным частям предприятия;

Денежный поток по отдельным хозяйственным операциям.

) По видам хозяйственной деятельности:

Денежный поток по операционной деятельности. Он характеризуется:

денежными выплатами поставщикам сырья и материалов;

сторонним исполнителям отдельных видов услуг, обеспечивающих операционную деятельность;

налоговых платежей предприятия в бюджеты всех уровней и во внебюджетные фонды.

Денежный поток по инвестиционной деятельности. Он характеризуется:

платежами и поступлениями денежных средств, связанных с осуществлением реального и финансового инвестирования;

продажей выбывающих основных средств и нематериальных активов.

Денежный поток по финансовой деятельности. Он характеризуется:

поступлениями и выплатами денежных средств, связанных с привлечением дополнительного акционерного или паевого капитала;

получением долгосрочных и краткосрочных кредитов и займов;

уплатой в денежной форме дивидендов и процентов по вкладам собственников.

) По направленности движения денежных средств:

Положительный денежный поток, характеризующий совокупность поступлений денежных средств на предприятие;

Ресурсы предприятия

... продукции. Термин "ресурс" означает в переводе "вспомогательное средство". Ресурсы предприятия - это имеющиеся в наличии средства, обеспечивающие осуществление предпринимательской деятельности. Они используются и, ... услуги; финансовые ресурсы - представленные денежными средствами, принадлежащими субъекту, учитывая в том числе и средства в иностранной валюте; капитальные средства - олицетворяемые ...

Отрицательный денежный поток, характеризующий совокупность выплат денежных средств предприятием.

) По методу исчисления объема:

Валовой денежный поток, характеризующий все поступления или расходования денежных средств;

Чистый денежный поток, характеризующий разницу между положительным и отрицательным денежными потоками.

) По непрерывности формирования:

Регулярный денежный поток, характеризующий поток поступления или расходования денежных средств по отдельным хозяйственным операциям;

Дискретный денежный поток, характеризующий поступление или расходование денежных средств, связанное с осуществлением единичных хозяйственных операций предприятия.

) По уровню достаточности объема:

Избыточный денежный поток, при котором поступления денежных средств существенно превышают реальную потребность предприятия;

Дефицитный денежный поток — при котором поступления денежных средств существенно ниже реальных потребностей предприятия.

) По методу оценки во времени:

Настоящий денежный поток, характеризующий денежный поток предприятия как единую сопоставимую его величину, приведенную по стоимости к текущему моменту времени.

Будущий денежный поток, характеризующий денежный поток предприятия как единую сопоставимую его величину, приведенную по стоимости к конкретному предстоящему моменту времени.

Классификация денежных потоков предприятия позволяет осуществлять учет, анализ и планирование денежных потоков на предприятиях.

.2.1 Управление денежными потоками

Управление денежными потоками — это система принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием денежных средств и организацией их оборота, направленных на обеспечение финансового равновесия предприятия и устойчивого его роста.

Главные цели управления денежными потоками предприятия — это возрастание рыночной стоимости предприятия и обеспечение постоянного финансового равновесия предприятия. При осуществлении этих целей управление денежными потоками предприятия направлено на решение основных задач:

. Формирование достаточного объема денежных ресурсов предприятия в соответствии с потребностями его предстоящей хозяйственной деятельности. Её осуществление возможно следующими путями:

путём определения потребности в необходимом объеме денежных ресурсов предприятия;

установления системы источников их образования;

обеспечения минимизации стоимости их привлечения на предприятие.

. Улучшение распределения образованного объема денежных ресурсов предприятия по видам хозяйственной деятельности и направлениям использования. При осуществлении этой задачи обеспечивается необходимая целесообразность в направлении денежных ресурсов предприятия на развитие различных видов его деятельности.

. Обеспечение высокого уровня финансовой устойчивости предприятия в процессе его развития. Эта задача обеспечивается:

образованием целесообразной структуры источников привлечения денежных средств;

соотношением объема их привлечения из собственных и заемных источников;

оптимизацией объемов привлечения денежных средств по предстоящим срокам их возврата;

образованием достаточного объема денежных ресурсов.

. Поддержание постоянной платежеспособности предприятия. Эта задача может быть осуществлена за счет:

эффективного управления остатками денежных активов и их эквивалентов;

обеспечения равномерности поступления денежных средств на предприятие;

выбора наилучших средств платежа в расчетах по хозяйственным операциям.

. Максимизация чистого денежного потока. Максимизация обеспечивает заданные темпы экономического развития предприятия на условиях самофинансирования. Данная задача может быть осуществлена за счет:

создания денежного оборота предприятия;

выбора эффективной амортизационной политики предприятия;

своевременной реализации неиспользуемых активов.

. Обеспечение минимизации потерь стоимости денежных средств в процессе их хозяйственного использования на предприятии.

Все рассмотренные задачи управления денежными потоками имеют взаимосвязь между собой, не смотря на то, что некоторые из них равноправны между собой. Вследствие этого, в процессе управления денежными потоками предприятия отдельные задачи должны быть оптимизированы между собой для наиболее эффективной реализации его главной цели.

.2.2 Методы оценки денежного потока

Основные методы для расчёта величины денежного потока предприятия — это прямой метод, косвенный метод и матричный метод.

Рассмотрим более подробно каждый из этих методов.

) Прямой метод. Анализ движения этим методом позволяет судить о ликвидности предприятия, что дает возможность делать оперативные выводы относительно достаточности средств для уплаты по счетам текущих обязательств, а также осуществления инвестиционной деятельности. Данный метод основан на анализе движения денежных средств по счетам предприятия. Прямой метод может использоваться для:

контроля за процессом образования прибыли;

выводов относительно достаточности средств для платежей по текущим обязательствам.

Недостатки:

не раскрывает взаимосвязи полученного финансового результата;

не раскрывает изменения абсолютного размера денежных средств предприятия;

требует больших затрат времени;

полученная отчетность менее полезна.

Этот метод направлен на получение данных, характеризующих валовой и чистый денежный поток предприятия в отчетном периоде. Он призван отражать весь объем поступления и расходования денежных средств по отдельным видам хозяйственной деятельности и по всему предприятию в целом.

) Косвенный метод. Суть этого метода состоит в преобразовании величины чистой прибыли в величину денежных средств.

Косвенный метод:

основан на анализе статей баланса и отчета о финансовых результатах;

позволяет показать взаимосвязь между разными видами деятельности предприятия;

устанавливает взаимосвязь между чистой прибылью и изменениями в активах предприятия за отчетный период;

позволяет установить соответствие между финансовым результатом и собственными оборотными средствами;

позволяет выявить наиболее проблемные «места скопления» замороженных денежных средств;

разработать пути выхода из сложившейся ситуации.

Косвенный метод направлен на получение данных, характеризующих чистый денежный поток предприятия в отчетном периоде. Главными методами для отчетности денежных средств предприятия косвенным методом являются:

отчетный баланс:

отчет о финансовых результатах.

) Матричный метод. Матричная модель представляет собой прямоугольную таблицу, элементы которой отражают взаимосвязь объектов. Матричный баланс — это производный формат от стандартной формы баланса фирмы.

Алгоритм построения матричного баланса:

) Выбирается размер матрицы баланса;

) Производится преобразование стандартного баланса в агрегированный баланс;

) Строится матрица размером 10х10, в которую переносятся данные из агрегированного баланса.

) Под каждую статью актива подбирается источник финансирования, выверяются балансовые итоги по горизонтали и вертикали матрицы;

) Строится «Разностный матричный баланс»;

) Строится «Баланс денежных поступлений и расходов предприятия».

.2.3 Планирование денежных потоков предприятия

Правильное планирование денежных потоков предприятия является главной проблемой стоящей перед каждым новым предприятием. Если предприятия не будут решать эту проблему, то в определённый момент у них не хватит денежной наличности, что повлечёт за собой банкротство предприятия. Когда предприятие получает платёж или производит выплату финансовых средств, то изменяется объём денежной наличности. Главной задачей плана денежных поступлений и выплат является спланировать синхронность поступления и расходования денежных средств.

Разработка плана денежных поступлений и выплат:

оказывает влияние на прогнозируемые потоки платежей по отношению к кредитным институтам, инвесторам;

позволяет контролировать ликвидность;

инициирует разработку и реализацию соответствующих организационных и финансово-экономических мероприятий по балансированию платежных средств.

Элементы включающиеся в финансовое планирование:

расчет денежных потоков на основе запаса платежных средств на начало периода;

поддержание текущего баланса денежных поступлений и выплат путем планирования выплат по месяцам;

расчет объемов внешнего финансирования и дефинансирования;

расчет резервов ликвидности для определения желаемого запаса платежных средств на конец периода.

Планируя движение денежных средств (если намечены конкретные цели) определяется, когда и сколько денег поступит (будет уплачено), чтобы обеспечить эффективную деятельность предприятия.

Планирование поступлений и расходов поможет наиболее оптимально привлекать кредиты или выгодно вкладывать временно свободные денежные средства. Только реальные поступления и расходы, планируемые на конкретный период, необходимо включать в план. Это должны быть фактически выплачиваемые деньги.

Расчет компонентов плана начинается с определения объема денежных средств на начало периода. Затем производится расчет поступлений и выплат, связанных с текущей деятельностью предприятия.

План денежных поступлений и выплат строится на основе плана доходов и расходов с разбивкой по месяцам.

В ряде случаев полезно предусмотреть несколько возможных сценариев развития и соответственно дать несколько вариантов плана доходов и расходов и плана денежных поступлений и выплат.

|

План денежных поступлений и выплат |

|

Показатели |

|

Денежные поступления |

|

Выплаты, в том числе:

|

|

Прирост денежной наличности |

|

Остаток на начало периода |

|

Остаток на конец периода |

Формулы, используемые для расчёта показателей в плане денежных выплат и поступлений:

![]()

![]() или

или ![]()

где Пр — это денежные поступления;

П — выплаты всего;

Д — прирост денежной наличности;

Он и Ок — остаток на начало и конец периода.

Если на расчётном счёте недостаточно денежных средств, оплата производится в установленной очерёдности платежей:

оплата требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

выплата выходных пособий и оплата труда лиц, работающих по трудовому договору, выплата вознаграждений по авторским договорам;

удовлетворяются требования кредиторов по обязательствам, обеспеченным залогом имущества должника;

производится оплата платежей в бюджет и внебюджетные фонды;

расчеты с другими кредиторами.

Если на неотложные платежи хватает денежных средств, то порядок перечисления будет зависеть от критериев:

важности оплаты для предприятия и размера дохода, ожидаемого к получению от данного вложения денежных средств;

размера пени или штрафов и других убытков в связи с просрочкой платежа.

При выборе критериев необходимо:

выделить их «плюсы» и «минусы» в зависимости от сложившейся ситуации;

рассчитать размеры ожидаемых доходов от вложения денежных средств и возможных потерь от задержки платежа.

2. Формирование денежных потоков на примере ОАО « ФосАгро-Череповец <#»778333.files/image009.gif»>

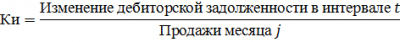

Выручка от продаж азотных удобрений

Выручка от продаж азотных удобрений в 2011 году составила 10 727 млн. руб., что на 53% больше показателя 2010 года. Увеличение выручки произошло благодаря росту цен и объема продаж азотных удобрений. Цены на сельскохозяйственные биржевые товары в 2011 году достигли наивысшего с 2008 года уровня, что повлекло за собой рост спроса на удобрения.

Средняя выручка за тонну реализованной аммиачной селитры в 2011 году увеличилась на 50% по сравнению с 2010 годом. Средняя выручка за тонну реализованного карбамида выросла на 45%. «ФосАгро» получило дополнительную выгоду, отреагировав на растущий спрос на аммиачную продукцию. Объем продаж азотных удобрений в 2011 году вырос до 889 тыс. тонн, что на 5% больше показателя 2010 года.

Доля выручки от экспортных продаж азотных удобрений в 2011 году составила 13% от общей экспортной выручки «ФосАгро» по сравнению с 12% в 2010 году.

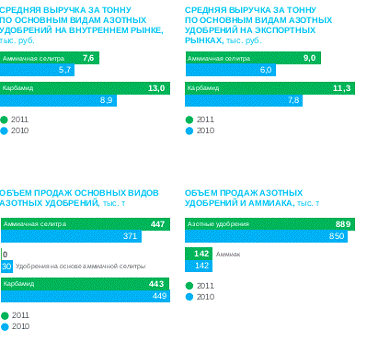

Себестоимость

В 2011 году себестоимость увеличилась на 18%, до 56 196 млн. руб. Исключая эффект шестипроцентного роста продаж в 2011 году, себестоимость продаж «ФосАгро» увеличивалась в соответствии с индексом промышленной инфляции (12%).

Дополнительный рост себестоимости связан со

) Ростом расходов на заработную плату и социальные выплаты до 11 078 млн. руб., обусловленным повышением ставок заработной платы и ростом социальных страховых взносов в России в 2011 году.

) Ростом цен на природный газ.

) Увеличением расходов на приобретение серы и серной кислоты до 4 838 млн. руб.)

) Увеличением расходов «ФосАгро» на топливо до 4 207 млн. руб.

) Увеличением затрат на материалы и услуги до 23 032 млн. руб.

) Увеличением расходов на электричество до 3 290 млн. руб

Коммерческие, общие и административные расходы

В 2011 году административные расходы Компании составили 5 758 млн. руб., что на 10% больше показателя 2010 года, но ниже уровня промышленной инфляции (12%).

Увеличение преимущественно связано с ростом заработных плат и расходов на социальные страховые взносы. Коммерческие расходы в отчетном периоде составили 6 588 млн. руб., что на 1% больше показателя 2010 года.

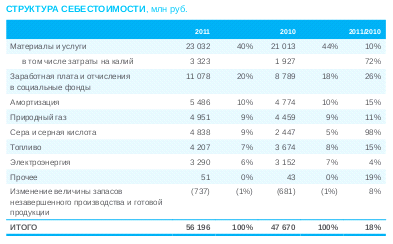

.2.3 Движение денежных средств

Денежный поток от операционной деятельности

В 2011 году денежный поток от операционной деятельности увеличился до 32 375 млн. руб. Рост стал возможен благодаря увеличению прибыльности Компании.

Денежный поток от инвестиционной деятельности

В 2011 году чистый отрицательный денежный поток от инвестиционной деятельности составил 6 739 млн. руб. Снижение связано преимущественно с погашением ранее выданных кредитов на общую сумму 3 125 млн. руб. и дивидендными выплатами от Phosint Limited на сумму 1 840 млн. руб.

Денежный поток от финансовых операций

Отрицательный денежный поток от финансовых операций в 2011 году составил 13 989 млн. руб., чему способствовали дивидендные выплаты акционерам.

.3 Анализ показателей оценки денежного потока

Проведем анализ показателей оценки денежного потока компании ОАО «ФосАгро-Череповец», использую данные из консолидированной финансовой отчетности, а именно:

Консолидированный отчет о совокупной прибыли

(см. приложение 1);

Консолидированный отчет о финансовом положении (см. приложение 2);

Консолидированный отчет о движении денежных средств

(см. приложение 3).

.3.1 Коэффициент оборачиваемости денежных средств.

Коэффициент оборачиваемости денежных средств — это финансовый коэффициент показывающий интенсивность использования (скорость оборота) денежных средств. Коэффициенты оборачиваемости выступают показателями деловой активности предприятия.

Рассчитаем коэффициент оборачиваемости денежных средств для каждого года их исследуемого периода по формуле:

![]()

Получим:

) Кодс(2008) = 6,43

) Кодс(2009) = 10,81

) Кодс(2010) = 14,63

) Кодс(2011) = 5,93

) Кодс(2012) = 3,14

Вывод:

На данном предприятии коэффициент оборачиваемости денежных средств с 2008 по 2010 года увеличивался. Это свидетельствует о чрезмерной величине денежных средств и говорит о том, что реально предприятие терпит убытки, связанные с инфляцией и обесценением денег. В этой связи возникает необходимость оценки рациональность управления денежными средствами на предприятии. С 2010 по 2012 года мы наблюдаем снижение коэффициента оборачиваемости денежных средств, по этому можно судить, что предприятие начало предпринимать меры по снижению денежных средств в наличности.

.3.2 Длительность оборота денежных средств

Длительность оборота денежных средств показывает время с момента оплаты организацией производственных запасов до момента получения выручки от реализации продукции или это период между платежами за сырье и рабочую силу и погашением дебиторской задолженности.

Рассчитаем длительность оборота денежных средств для каждого года их исследуемого периода по формуле:

![]()

Получим:

) Додс(2008) = 56,03

) Додс(2009) = 33,30

) Додс(2010) = 24,61

) Додс(2011) = 60,69

) Додс(2012) = 114,52

Вывод:

Длительность оборота замедлилась. Замедление оборачиваемости денежных средств и увеличение длительности одного оборота безусловно является отрицательным моментом деятельности предприятия, так как замедляется оборачиваемость оборотных средств на предприятии в целом.

Таким образом, чтобы деньги «работали» в анализируемом периоде, необходимо их пускать в оборот с целью получения прибыли. В связи с этим целесообразно расширять производство, обновлять основные фонды, приобретать новые технологии, инвестировать денежные средства в доходные проекты других хозяйствующих субъектов.

.3.3 Ликвидный денежный поток

Ликвидный денежный поток является одним из параметров, который характеризует финансовую устойчивость предприятия. Он показывает изменение в чистой кредитной позиции предприятия в течение определенного периода (месяца, квартала).

Рассчитаем ликвидный денежный поток для каждого года их исследуемого периода (кроме 2008 из-за недостаточности данных) по формуле:

![]()

Получим:

) ЛДП(2009) = -1,03

) ЛДП(2010) = 8,50

) ЛДП(2011) = 13,30

) ЛДП(2012) = -4,29

Вывод:

Анализ динамики ликвидного денежного потока позволяет сделать вывод о низкой эффективности использования денежных средств предприятия. В течение 9 месяцев 2012 г. наблюдается резкое снижение этого показателя до отрицательных значений. Такая ситуация обусловлена значительным ростом свободных денежных средств (за счет сокращения дебиторской задолженности) параллельно с ростом объемов краткосрочных кредитов. Что подтверждает ранее выдвинутую гипотезу о неправильном финансовом планировании и прогнозировании. Сбытовая структура неправильно спланировала денежные поступления от покупателей, а экономический отдел соответственно неправильно рассчитал потребность в кредитных средствах.

.3.4 Коэффициент инкассации дебиторской задолженности

Коэффициент инкассации — это усредненные показатели доли оплаты ранее отгруженной продукции в выручке периода отгрузки.

Рассчитаем коэффициент инкассации дебиторской задолженности для каждого года их исследуемого периода по формуле:

Получим:

) Ки(2009) = 0,05

) Ки(2010) = 0,04

) Ки(2011) = -0,05

) Ки(2012) = 0,004

Вывод:

Анализ коэффициентов инкассации дебиторской задолженности за период 2008-2012 гг. показывает снижение доли дебиторской задолженности в выручке от реализации, т.е. уменьшение доли отгрузок в долг (кредит).

Это свидетельствует о росте финансовой устойчивости предприятия и денежного потока. Т.е. ведется правильная и серьезная работа в направлении взыскивания старых долгов, отслеживания просроченной дебиторской задолженности, отгрузке в кредит. Однако, в течение 9-ти месяцев 2012 г. наблюдается незначительный рост указанного коэффициента, но окончательные выводы могут быть сделаны только по данным годовой бухгалтерской отчетности.

.3.5 Коэффициент инкассации кредиторской задолженности

Рассчитаем коэффициент инкассации кредиторской задолженности для каждого года их исследуемого периода по формуле:

![]()

Получим:

) Ки(2009) = -0,13

) Ки(2010) = 0,04

) Ки(2011) = 0,02

) Ки(2012) = 0,005

Вывод:

Динамика коэффициента инкассации кредиторской задолженности также демонстрирует снижение, что свидетельствует о достаточности собственных денежных средств для покрытия кредитов и подтверждает финансовую устойчивость предприятия и достаточность денежного потока для обеспечения всех обязательств предприятия.

Заключение

В ходе выполнения теоретической части курсовой работы было установлено, что денежный поток — это разница между доходами и издержками экономического субъекта, выраженная в разнице между полученными и сделанными платежами. Иными словами, денежный поток — это чистая сумма денег, фактически полученная фирмой в данном периоде.

Денежные потоки классифицируются по:

масштабам обслуживания хозяйственного процесса;

видам хозяйственной деятельности;

направлению движения денежных средств;

методу исчисления объемов;

уровню достаточности;

методу оценки во времени;

непрерывности формирования в рассматриваемом периоде;

стабильности временных интервалов.

Выделяют две группы факторов, влияющих на формирование денежного потока:

внешние;

внутренние.

В системе внешних факторов основную роль играют: конъюнктура товарного рынка; конъюнктура фондового рынка; система налогообложения предприятия; сложившаяся практика кредитования поставщиков и покупателей продукции; система осуществления расчетных операций хозяйствующих субъектов; доступность финансового кредита; возможность привлечения средств безвозмездного целевого финансирования.

В системе внутренних факторов выделяют: жизненный цикл предприятия; продолжительность операционного цикла; сезонность производства и реализации продукции; неотложность инвестиционных программ; амортизационная политика предприятия; производственный

(операционный) леверидж; финансовый менталитет владельцев и менеджеров предприятия.

Основная цель анализа денежных потоков — выявление причин дефицита или избытка денежных средств и определение источников их поступления и направлений расходования для контроля за текущей платежеспособностью предприятия. Основными документами для анализа денежных потоков предприятия являются Отчет о движении денежных средств, смета или план движения денежных средств, Бухгалтерский баланс предприятия, отчет о прибылях и убытках.

Основные показатели и коэффициенты, используемые при анализе денежных потоков:

) коэффициент оборачиваемости денежных средств или число оборотов в течение анализируемого периода;

) длительность оборота в днях;

) коэффициент инкассации дебиторской задолженности;

) коэффициент инкассации кредиторской задолженности;

) Чистая кредитная позиция;

) Ликвидный денежный поток.

В практической части работы был проведен анализ формирования денежного потока предприятия на примере ОАО «ФОСАГРО» за 2008 — 9 мес.2012 г., рассмотрены факторы, повлиявшие на его динамику, проведен анализ коэффициентов. Даны рекомендацию по повышению экономической эффективности предприятия за счет совершенствования работы экономических служб в области планирования.

«ФосАгро» — одна из крупнейших в мире интегрированных компаний-производителей высокосортного фосфатного сырья, фосфорсодержащих удобрений и кормовых фосфатов.

На протяжении 2008-2012 гг. наблюдается рост денежного потока предприятия в абсолютном выражении с учетом поправок на инфляцию, основной фактор: рост объема продаж фосфоросодержащей продукции и

азотных удобрений. На снижение денежного потока повлиял рост себестоимости за счет повышения роста расходов на заработную плату и социальные выплаты, роста цен на природный газ, расходов на приобретение серы и серной кислоты, расходов «ФосАгро» на топливо, затрат на материалы и услуги, расходов на электричество, но влияние было не значительным и полностью компенсировалось увеличением реализации. Рост денежного потока предприятия свидетельствует о повышении финансовой устойчивости ФОСАГРО.

Анализ финансовых коэффициентов показал неэффективное использование денежных средств предприятия. Так например, в 2011 г. наблюдается снижение коэффициента оборачиваемости денежных средств на фоне сокращения дебиторской задолженности и роста остатков денежных средств, возможно отдел сбыта и экономический отдел неправильно спланировали денежные поступления и не успели перенаправить их на инвестиционные проекты.

Анализ коэффициентов инкассации дебиторской задолженности за период 2008-2012 гг. показывает снижение доли дебиторской задолженности в выручке от реализации, т.е. уменьшение доли отгрузок в долг (кредит).

Это свидетельствует о росте финансовой устойчивости предприятия и денежного потока. Т.е. ведется правильная и серьезная работа в направлении взыскивания старых долгов, отслеживания просроченной дебиторской задолженности, отгрузке в кредит. Однако, в течение 9-ти месяцев 2012 г. наблюдается незначительный рост указанного коэффициента, но окончательные выводы могут быть сделаны только по данным годовой бухгалтерской отчетности.

Динамика коэффициента инкассации кредиторской задолженности также демонстрирует снижение, что свидетельствует о достаточности собственных денежных средств для покрытия кредитов и подтверждает финансовую устойчивость предприятия и достаточность денежного потока для обеспечения всех обязательств предприятия.

Анализ динамики ликвидного денежного потока позволяет сделать вывод о низкой эффективности использования денежных средств предприятия. В течение 9 мес. 2012 г. наблюдается резкое снижение этого показателя до отрицательных значений. Такая ситуация обусловлена значительным ростом свободных денежных средств (за счет сокращения дебиторской задолженности) параллельно с ростом объемов краткосрочных кредитов. Что подтверждает ранее выдвинутую гипотезу о неправильном финансовом планировании и прогнозировании. Сбытовая структура неправильно спланировала денежные поступления от покупателей, а экономический отдел соответственно неправильно рассчитал потребность в кредитных средствах.

Таким образом, планово-экономическим службам предприятия нужно серьезно пересмотреть подход к планированию денежных поступлений и их вложению, т.к. в случае отсутствия изменений в планировании денежного потока последствия могут негативно отразится на всем финансово-экономическом состоянии предприятия.

Список литературы

Бердникова, Т. Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия. — М.: Инфра-М, 2007. — 215 с.

Ермасова, И. Б. Управление денежными потоками компании. — М.: БДЦ-пресс, 2008. — 320 с.

Савицкая, Г. В. Анализ хозяйственной деятельности предприятий. — М.: Экоперспектива, 2007. — 607 с.

Тренев, Н. Н. Управление финансами. / Н. Н. Тренев. — М.: Финансы и статистика, 2005. — 496 с.

Финансовый менеджмент: учебник / ред. Г. В. Поляк. — М.: Финансы-Юнити, 2005. — 518 с.

Финансовый менеджмент: учебник для вузов / ред. Н. Ф. Самсонов. — М.: Юнити-Финансы, 2006. — 495 с.

Бланк И.А. Управление денежными потоками — М.: Ника-Центр, 2007. — 752 с.

Титов В.И. Экономика предприятия: учебник — М.: Эксмо, 2008. — 416 с..phosagro.ru

Приложение 1 Консолидированный отчет о совокупной прибыли

|

Млн. руб. |

2008 |

2009 |

2010 |

2011 |

2012 (9 месяцев) |

|

Выручка |

92,191 |

60,785 |

76,951 |

100,518 |

79,237 |

|

Себестоимость реализованной продукции |

(36,594) |

(39,894) |

(47,670) |

(56,196) |

(44,836) |

|

Валовая прибыль |

55,597 |

29,281 |

44,322 |

34,401 |

|

|

Административные расходы |

(3,416) |

(3,914) |

(5,247) |

(5,758) |

(4,723) |

|

Коммерческие расходы |

(7,400) |

(5,451) |

(6,515) |

(6,588) |

(5,695) |

|

Налоги, кроме налога на прибыль |

(1,044) |

(1,113) |

(999) |

(1,411) |

(1,169) |

|

Прочие доходы (расходы), нетто |

(1,564) |

664 |

(1,833) |

(1,246) |

(386) |

|

Прибыль от операционной деятельности |

42,173 |

11,077 |

14,687 |

29,319 |

22,428 |

|

Финансовые доходы |

2,231 |

1,694 |

1,380 |

824 |

1,814 |

|

Финансовые расходы |

(1,063) |

(845) |

(437) |

(1,329) |

(1,109) |

|

Прибыль до налогообложения |

43,341 |

11,926 |

15,630 |

28,296 |

24,324 |

|

Расход по налогу на прибыль |

(10,824) |

(3,250) |

(3,649) |

(5,820) |

(5,204) |

|

Чистая прибыль |

32,517 |

8,676 |

11,981 |

22,476 |

19,120 |

|

Причитающаяся: |

|||||

|

миноритарным акционерам |

4,941 |

2,295 |

1,403 |

2,541 |

3,205 |

|

собственникам Компании |

25,576 |

6,381 |

10,578 |

19,935 |

15,915 |

|

Прочая совокупная прибыль (расходы): |

|||||

|

Переоценка ценных бумаг, имеющихся в наличии для продажи |

(1,925) |

1,405 |

227 |

(361) |

(307) |

|

Актуарные прибыли и убытки |

417 |

74 |

(377) |

17 |

(131) |

|

Курсовые разницы от перерасчета операций в иностранной валюте зарубежных предприятий |

38 |

35 |

25 |

334 |

(260) |

|

Итого прочая совокупная прибыль (убыток) |

(1,470) |

1,514 |

(125) |

(2,086) |

(698) |

|

Всего совокупная прибыль за год |

31,047 |

10,190 |

11,856 |

20,390 |

18,422 |

|

Причитающаяся: |

|||||

|

миноритарным акционерам |

5,081 |

2,353 |

1,305 |

2,514 |

3,181 |

|

собственникам Компании |

25,966 |

7,837 |

10,511 |

17,876 |

15,241 |

|

Базовая и раздвоенная прибыль на акцию (руб.) |

2,590 |

599 |

993 |

161 |

128 |

Приложение 2 Консолидированный отчет о финансовом положении

|

Млн. руб. |

2008 |

2009 |

2010 |

2011 |

2012 (9 месяцев) |

|

АКТИВЫ |

|||||

|

Внеоборотные активы |

|||||

|

Основные средства |

37,640 |

42,557 |

46,480 |

57,116 |

62,943 |

|

Нематериальные активы |

577 |

711 |

776 |

640 |

517 |

|

Инвестиции в ассоциированные предприятия |

— |

— |

9,365 |

7,910 |

7,860 |

|

Прочие долгосрочные активы |

5,216 |

10,992 |

7,147 |

3,556 |

3,279 |

|

43,433 |

54,206 |

63,768 |

69,222 |

74,599 |

|

|

Оборотные активы |

|||||

|

Прочие краткосрочные инвестиции |

7,972 |

917 |

3,300 |

2,123 |

1,778 |

|

Запасы |

8,781 |

6,847 |

7,716 |

10,096 |

9,779 |

|

Текущий налог на прибыль |

1,245 |

717 |

379 |

166 |

497 |

|

Торговая и прочая дебиторская задолженность |

9,773 |

12,642 |

15,521 |

10,734 |

11,078 |

|

Денежные средства и их эквиваленты |

14,348 |

5,622 |

5,261 |

16,946 |

25,206 |

|

42,119 |

26,745 |

32,177 |

40,065 |

48,446 |

|

|

Всего активов |

85,552 |

81,005 |

95,945 |

109,287 |

123,045 |

|

СОБСТВЕННЫЙ КАПИТАЛ И ОБЯЗАТЕЛЬСТВА |

|||||

|

Собственный капитал |

|||||

|

Акционерный капитал |

360 |

360 |

360 |

360 |

360 |

|

Эмиссионный доход |

210 |

210 |

496 |

1,099 |

1,099 |

|

Нераспределенная прибыль |

46,847 |

49,215 |

55,311 |

42,265 |

50,250 |

|

Резервы |

691 |

2,157 |

2,120 |

61 |

(613) |

|

Итого собственного капитала, принадлежащего собственникам Компании |

48,108 |

51,932 |

58,250 |

43,785 |

51,096 |

|

Доля миноритарных акционеров |

14,754 |

15,064 |

15,079 |

16,923 |

18,530 |

|

62,862 |

66,996 |

73,329 |

60,708 |

69,626 |

|

|

Долгосрочные обязательства |

|||||

|

Кредиты и займы |

2,086 |

2,020 |

3,423 |

16,592 |

14,196 |

|

Обязательства по планам с установленными выплатами |

690 |

646 |

931 |

922 |

978 |

|

Отложенные налоговые обязательства |

1,770 |

2,557 |

2,700 |

2,850 |

2,963 |

|

4,546 |

5,223 |

7,054 |

20,364 |

18,137 |

|

|

Краткосрочные обязательства |

|||||

|

Торговая и прочая кредиторская задолженность |

14,216 |

6,252 |

9,461 |

11,407 |

11,789 |

|

Обязательства по текущему налогу на прибыль |

41 |

374 |

592 |

801 |

1,948 |

|

Кредиты и займы |

3,887 |

2,160 |

5,509 |

15,561 |

21,545 |

|

18,144 |

8,786 |

15,562 |

28,215 |

35,282 |

|

|

Всего собственного капитала и обязательств |

85,552 |

81,005 |

95,945 |

109,287 |

123,045 |

Приложение 3 Консолидированный отчет о движении денежных средств

|

Млн. руб. |

2008 |

2009 |

2010 |

2011 |

2012 (9 месяцев) |

|

ОПЕРАЦИОННАЯ ДЕЯТЕЛЬНОСТЬ |

|||||

|

Прибыль до налогообложения |

43,341 |

11,926 |

15,630 |

28,296 |

24,324 |

|

Корректировки: |

|||||

|

Начисленная амортизация и обесценение |

3,231 |

4,100 |

5,777 |

6,051 |

4,766 |

|

Убыток от выбытия основных средств |

442 |

267 |

262 |

24 |

(224) |

|

Процентные расходы |

916 |

845 |

437 |

883 |

1,109 |

|

Процентные доходы |

(1,475) |

(1,074) |

(703) |

(819) |

(1,814) |

|

Доход в форме дивидендов |

(170) |

(57) |

(78) |

(5) |

— |

|

Прибыль от продажи инвестиций |

(74) |

(731) |

— |

— |

|

|

Прибыль от операционной деятельности до учета изменений в оборотном капитале |

46,211 |

15,670 |

20,594 |

35,335 |

27,064 |

|

(Увеличение)/уменьшение запасов |

(3,208) |

1,934 |

(869) |

(2,379) |

317 |

|

(Увеличение)/уменьшение торговой и прочей дебиторской задолженности |

(3,140) |

1,250 |

(1,953) |

4,499 |

(133) |

|

(Увеличение)/уменьшение торговой и прочей кредиторской задолженности |

9,707 |

(7,820) |

594 |

1,184 |

(165) |

|

Денежные средства от операционной деятельности до уплаты налога на прибыль и процентов |

49,570 |

11,034 |

18,366 |

38,639 |

27,083 |

|

Налог на прибыль уплаченный |

(12,591) |

(1,602) |

(2,940) |

(5,399) |

(4,275) |

|

Проценты уплаченные |

(727) |

(701) |

(293) |

(865) |

(1,068) |

|

Денежные средства от операционной деятельности |

36,252 |

8,731 |

15,133 |

32,375 |

21,740 |

|

ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ |

|||||

|

Займы полученные/(выданные) |

(6,007) |

5,074 |

(4,376) |

3,125 |

143 |

|

Приобретение нематериальных активов |

(190) |

(166) |

(191) |

(115) |

(63) |

|

Приобретение основных средств |

(11,124) |

(12,206) |

(13,040) |

(12,905) |

(9,719) |

|

Поступления от продажи основных средств |

375 |

52 |

49 |

527 |

446 |

|

Поступления от реализации инвестиций |

2,935 |

2,605 |

2,359 |

1,391 |

— |

|

Приобретение дочерних предприятий |

(1,079) |

— |

— |

(471) |

— |

|

Приобретение инвестиций |

(676) |

(1,046) |

(1,580) |

(950) |

(8) |

|

Проценты полученные |

1,475 |

1,074 |

703 |

819 |

940 |

|

Дивиденды полученные |

170 |

57 |

78 |

1,840 |

7 |

|

Денежные средства и их эквиваленты, отраженные в составе инвестиций в ассоциированные предприятия на момент деконсолидации |

— |

— |

(977) |

— |

— |

|

Денежные средства, использованные в инвестиционной деятельности |

(14,121) |

(9,357) |

(16,975) |

(6,739) |

(8,654) |

|

ФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ |

|||||

|

Получение кредитов и займов |

26,951 |

15,412 |

21,182 |

38,967 |

18,651 |

|

Погашение кредитов и займов |

(28,153) |

(17,078) |

(16,110) |

(19,999) |

(14,301) |

|

Приобретение собственных акций |

— |

— |

(75) |

— |

— |

|

Поступления от выбытия долей миноритарного участка |

— |

258 |

42 |

9,864 |

— |

|

Приобретение долей миноритарного участка |

(7,475) |

(5,133) |

(3) |

(9,169) |

(367) |

|

Дивиденды, выплаченные владельцам миноритарных долей участия |

(140) |

(483) |

(859) |

(1,676) |

(362) |

|

Дивиденды, выплаченные акционерам Компании |

(943) |

(948) |

(2,469) |

(32,253) |

(7,628) |

|

Погашение обязательств по финансовой аренде |

(245) |

(207) |

(227) |

(487) |

(615) |

|

Денежные средства, от/(использованные) в финансовой деятельности |

(10,005) |

(8,179) |

1,481 |

(13,989) |

(4,622) |

|

(Уменьшение)/увеличение денежных средств и их эквивалентов, нетто |

12,126 |

(8,179) |

(361) |

11,647 |

8,464 |

|

Денежные средства и их эквиваленты на начало года |

2,195 |

14,348 |

5,622 |

5,261 |

16,946 |

|

Влияние изменений валютных курсов |

27 |

79 |

— |

38 |

(204) |

|

Денежные средства и их эквиваленты на конец года |

14,348 |

5,622 |

5,261 |

16,946 |

25,206 |