В процессе финансово-хозяйственной деятельности все предприятия независимо от организационно-правовых форм, сферы деятельности и формы собственности вступают во взаимоотношения с различными контрагентами. Эти взаимоотношения основаны на денежных расчетах. При этом каждое предприятие является плательщиком и получателем денежных средств от других юридических и физических лиц. Таким образом, денежные операции носят массовый характер, поэтому рациональная организация учета и контроля за движением денежных средств в ходе осуществления хозяйственной деятельности предприятия приобретает первостепенное значение.

Таким образом, тема курсовой работы, посвященная изучению методики и практики аудита денежных средств на расчетном счете весьма актуальна в настоящее время.

Безналичные расчеты осуществляются через кредитные организации (филиалы) или Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета (субсчета).

Безналичные расчеты осуществляются в виде записей на счетах на основе расчетных документов, представляемых плательщиками в банк.

Основные принципы безналичных расчетов таковы:

- юридическим лицам (клиентам банка) открываются банковские счета -для хранения и перечисления денежных средств по назначению;

- перечисление денег со счетов клиентов банк осуществляет по их распоряжению с соблюдением очередности, установленной ГК РФ в пределах остатка средств на счете, если иное не предусмотрено в договоре банковского счета (кроме случаев безакцептного списания денежных средств);

- клиент сам выбирает форму безналичных расчетов исходя из договорных отношений с контрагентами;

- расчетные операции осуществляются на принципах срочности и платности;

- перечисление денежных средств осуществляется в сроки, установленные в договоре банковского счета;

- возникающие между контрагентами спорные вопросы (претензии) разрешаются без участия банка в арбитраже, суде и третейском суде. Банк является лишь посредником в расчетах между плательщиками и получателями денежных средств;

- претензии к банку предъявляются в форме запроса в произвольной форме или на бланке, разработанном в банке;

- за несвоевременное и некачественное расчетно-кассовое обслуживание клиент может потребовать от банка возмещение причиненного ущерба и на банк может быть возложен штраф в соответствии с законодательством;

- тарифы на осуществление расчетных операций устанавливаются банком.

Цель курсовой работы — провести аудит безналичных расчетов на предприятии, выявить нарушения в учете и дать рекомендации по их устранению.

Оборотные средства предприятия: состав, структура, расчет, потребности

... оборотных средств торгового предприятия – денежные средства. Они могут составлять финансовые инструменты – находятся на счетах в кредитно – банковских учреждениях, в ценных бумагах, а так же в кассе предприятия, в расчетах, ... Целью данной курсовой работы является необходимость исследовать проблемы эффективного использования оборотных средств в деятельности торгового предприятия. Достижение данной ...

Исходя из цели, формируются задачи курсовой работы:

- рассмотреть теоретические и методологические основы внутреннего аудита учета денежных средств на расчетном счете

- раскрыть действующую практику внутреннего аудита учета денежных средств на расчетном счете в ООО «Бекон»;

- дать рекомендации по совершенствованию внутреннего аудита учета денежных средств на расчетном счете в ООО «Бекон».

Предмет исследования — безналичные расчеты.

Объект исследования — Общество с ограниченной ответственностью «Бекон» (ООО «Бекон»).

Методологической основой для написания курсовой работы послужили сборники научных трудов, периодическая литература, нормативно-правовые акты и финансовая отчетность ООО «Бекон».

экономический контроль учет денежный

Глава 1. Теоретические и методологические основы внутреннего аудита учета денежных средств на расчетном счете

1 Цели, задачи и значение аудиторской проверки операций с денежными средствами на расчетном счете

Целью аудиторской проверки операций на расчетном счете в банке является формирование мнения о достоверности бухгалтерской отчетности по разделу «Денежные средства» и соответствии применяемой методики учета денежных средств на счетах в банке действующим в Российской Федерации нормативным документам.[12; 125]

Цели проведения аудита по операциям на расчетном счете:

- правильность оформления расчетных документов в банке;

- целесообразность совершенных операций;

- соответствие перечисленных сумм кредиторской задолженности или формам оплаты согласно договора;

- соответствие остатка денег на расчетном счете с балансом предприятия.

При проверке операций на расчетном счете, прежде всего аудитор устанавливает, сколько на предприятии имеется расчетных счетов, и при наличии нескольких таких счетов необходимо проверить, как ведется аналитический и синтетический учет по каждому из них. Основная информация по расчетному счету содержится в банковских выписках и приложенных к ним первичных документах. Аудитор должен проверить, подтверждена ли каждая операция, отраженная в выписке, соответствующими первичными документами. При аудите операций по расчетному счету необходимо обратить внимание на следующее:

- соответствие сумм в выписках банка суммам, указанным в приложенных к ним первичных документах;

- правильность и полноту зачисления денег, сданных в банк наличными;

- правильность отражения конвертации рубля;

- наличие штампа банка на первичных документах, приложенным к выпискам (в случае выявления документов без штампа банка, проводится встречная проверка в банке);

- обоснованность перечисления денежных средств акцептованными платежными поручениями через почтовые отделения связи, а также достоверность почтовых адресов получателей (депонированной зарплаты, алиментов и т.п.);

- правильность составления бухгалтерских проводок по операциям в банке;

- полноту и достоверность банковских выписок и документов к ним (остаток средств на конец периода в предыдущей выписке банка по счету должен равняться остатку средств на начало периода в следующей выписке).

Если в выписке будут обнаружены подчистки и не оговоренные в письменном виде исправления, нужно провести встречную проверку в учреждении банка.

Основными задачами аудита по операциям с денежными средствами на расчетном счете являются:

- правильность оформления расчетных документов в банке;

- целесообразность совершенных операций;

- соответствие перечисленных сумм кредиторской задолженности или формам оплаты согласно договору;

- соответствие остатка денег на расчетном счете с балансом предприятия;

- правильность обобщения всех хозяйственных операций на синтетических и аналитических счетах и их формирование в журнале-ордере №2 и Главной книге.

Рассмотрим нормативное регулирование аудиторской проверки безналичных расчетов.

Ведение бухгалтерского учета денежных средств на расчетном счете должно быть строго регламентировано, то есть подчинено определенным правилам. Можно сказать, что существует целый свод правил, по которым ведется бухгалтерский учет денежных средств. И отступление от этих правил ведет к серьезным ошибкам в бухгалтерской и налоговой отчетности, в определении финансовых результатов деятельности организации, приводит к злоупотреблениям со стороны материально ответственных лиц и т.п.[15; 201]

Свод правил бухгалтерского учета — это система нормативных документов, которые в зависимости от назначения и статуса можно разделить по следующим уровням:

Таблица 1

|

1-й уровень |

Закон «О бухгалтерском учете»; Гражданский кодекс РФ; Другие законы по бухгалтерскому учету; Указы Президента РФ; Постановления Правительства РФ. |

|

2-й уровень |

Положения по бухгалтерскому учету (стандарты) |

|

3-й уровень |

Нормативные документы Минфина России:

|

|

4-й уровень |

Нормативные документы других министерств и ведомств |

|

5-й уровень |

Приказ по учетной политике организации Другие рабочие документы организации |

Закон «О бухгалтерском учете» определяет:

состав хозяйствующих субъектов, обязанных вести бухгалтерский учет и представлять финансовую отчетность;

правовые основы бухгалтерского учета;

содержание, принципы и организацию бухгалтерского учета;

порядок составления и представления бухгалтерской отчетности.

Основным нормативным документом, регулирующим учет денежных средств, является Положение ЦБ РФ от 12.06.2012 г. № 383-П «О безналичных расчетах в Российской Федерации», которое относится ко второму уровню нормативных документов.

Положение регулирует осуществление безналичных расчетов между юридическими лицами в валюте Российской Федерации и на ее территории в формах, предусмотренных законодательством, определяет форматы, порядок заполнения и оформления используемых расчетных документов, а также устанавливает правила проведения расчетных операций по корреспондентским счетам (субсчетам) кредитных организаций (филиалов), в том числе открытых в Банке России, и счетам межфилиальных расчетов.

Данное Положение не распространяется на порядок осуществления безналичных расчетов с участием физических лиц.

Общие требования к хранению наличных денежных средств на предприятиях установлены Порядком ведения кассовых операций в Российской Федерации, утвержденным Решением Совета Директоров Центробанка РФ 22 сентября 1993 г. № 40 (Порядок ведения кассовых операций).

В соответствии с пунктом 3 указанного Порядка для осуществления расчетов наличными деньгами каждое предприятие должно иметь кассу, т.е. изолированное помещение, предназначенное для приема, выдачи и временного хранения наличных денег. Пунктом 29 Порядка ведения кассовых операций установлено, что руководители предприятий обязаны оборудовать кассу и обеспечить сохранность денег в помещении кассы, а также при доставке их из учреждения банка и сдаче в банк.

Положение о правилах организации наличного денежного обращения на территории Российской Федерации разработано согласно компетенции, предоставленной Банку России Федеральным законом от 10.07.2002 № 86-ФЗ (ред. от 07.02.2011) «О Центральном банке Российской Федерации (Банке России)», а также с учетом положений Федеральным Законом от 01.08.2001 г. 119-ФЗ «Об аудиторской деятельности», Гражданского кодекса Российской Федерации, других федеральных законов и правовых актов, действующих на территории Российской Федерации.

Данное Положение обязательно для выполнения территориальными учреждениями Банка России, расчетно-кассовыми центрами, кредитными организациями и их филиалами, включая учреждения Сберегательного банка Российской Федерации (в дальнейшем по тексту — учреждения банков), а также организациями, предприятиями и учреждениями на территории Российской Федерации.

Важнейшим документом 3-го уровня является приказ Минфина РФ от 31 октября 2000 г. № 94н (ред. от 08.11.2010), утвердивший План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцию по его применению. В соответствии с Планом счетов осуществляется бухгалтерский учет имущества, обязательств и хозяйственных операций способом двойной записи.

К четвертому уровню можно отнести Методические рекомендации по организации контроля за применением контрольно-кассовых машин при осуществлении денежных расчетов с населением (утв. Госналогслужбой РФ и ДНП РФ 29 июля, 3 августа 1994 г. NN НИ-6-14/281, ВЯ-1155).

Таким образом, ведение бухгалтерского учета денежных средств на расчетном счете осуществляется в соответствии с нормативными документами, имеющими разный статус. Одни из них обязательны к применению (Закон «О бухгалтерском учете», положения по бухгалтерскому учету), другие носят рекомендательный характер (План счетов, методические указания, комментарии).

1.2 Порядок тестирования систем бухгалтерского учета и внутреннего контроля по учету денежных средств на расчетном счете

Прежде чем проводить аудиторскую проверку безналичных расчетов, необходимо ознакомиться с системой внутреннего контроля и первичной оценкой надежности системы внутреннего контроля.

Таблица 1 Общее знакомство с системой внутреннего контроля и первичная оценка надежности системы внутреннего контроля

|

Вопросы |

Да (1) |

Нет (0) |

Нет ответа |

|

1. Корреспонденция счетов контролируется главным бухгалтером или лицом на то уполномоченным с целью контроля полноты отражения в учете всех осуществляемых хозяйственных операций и соответствия бухгалтерских проводок действующей методологии |

1 |

||

|

2. При условии использования в организации корреспонденции счетов, не предусмотренной действующим Планом счетов, указанные проводки не приводят к нарушению методологии учета и, как следствие, существенным искажением налогооблагаемой базы и финансового результата |

0 |

||

|

3. Все хозяйственные операции санкционированы руководством, как в целом, так и в конкретных случаях (например, все первичные документы на выдачу денежных средств и счета к оплате визируются руководителем) |

0 |

||

|

4. Все финансово-хозяйственные операции отражаются в учете только на основании первичных документов |

1 |

||

|

5. Данные остатков по счетам синтетического учета в Главной книге соответствуют остаткам по счетам в журналах-ордерах или заменяющих их других учетных регистрах |

1 |

||

|

6. Данные аналитического учета соответствуют данным первичных документов (по наименованиям, в суммовом и количественном выражении) и данным синтетического учета |

1 |

||

|

7. В регистрах бухгалтерского учета исходящие сальдо на конец отчетного периода соответствуют входящим сальдо на начало следующего отчетного периода |

1 |

||

|

8. Отсутствуют случаи несоответствия сумм по одной бухгалтерской проводке в разных регистрах бухгалтерского учета (например, в журнале-ордере и в Главной книге) |

1 |

||

|

9. Отсутствуют случаи несоответствия сумм остатков по одному и тому же счету в разных регистрах бухгалтерского учета (например, сальдо по счету 50 «Касса», отраженное в Главной книге, не соответствует остатку по этому счету в кассовой книге) |

1 |

||

|

10. Отсутствуют карандашные записи и не оговоренные исправления в первичных документах и регистрах бухгалтерского учета |

1 |

||

|

11. Операции в учете отражаются по моменту их совершения |

1 |

||

|

12. Назначено ответственное лицо и ведется контроль за сроками оплаты счетов с целью избежания штрафных санкций за нарушение договорных обязательств |

0 |

||

|

13. Средства целевого финансирования расходуются по назначению в соответствии с утвержденными сметами |

1 |

||

|

14. Все созданные в соответствии с уставом предприятия и другими учредительными документами фонды расходуются по назначению |

1 |

||

|

15. Бухгалтерский учет в течение проверяемого периода велся в соответствии с утвержденной учетной политикой |

1 |

||

|

Договорные обязательства |

|||

|

16. При проверке договорных обязательств следует обратить внимание на соответствие некоторых условий договоров действующему законодательству. Например: подтверждение права собственности на помещения, площади в договоре аренды, разрешение собственника на субаренду в договоре субаренды; регистрация договора аренды недвижимости, заключенного на срок более года — для отдельных зданий и сооружений независимо от срока для иных объектов недвижимости; наличие доверенности или ссылки на нее при заключении договоров лицом, на то не уполномоченным) |

1 |

||

|

Контроль в системе компьютерной обработки данных |

|||

|

17. Используемая бухгалтерская программа лицензирована |

1 |

||

|

18. Программа защищена от доступа посторонних лиц на случай изменения или уничтожения данных |

1 |

||

|

19. Данные электронного учета дублируются на случай потери уничтожения |

0 |

||

|

20. Разработанные организацией оригинальные механизированные формы первичных документов (РКО, ПКО, расчетно-платежные ведомости) и регистров учета (журналы-ордера, кассовая книга, Главная книга) соответствуют требования унифицированных и утвержденных форм |

1 |

||

|

21. В случае изменения порядка ведения бухгалтерского учета, хозяйственного налогового и иного законодательства существует возможность изменения алгоритмов обработки бухгалтерских данных |

1 |

||

|

22. Алгоритмы обработки бухгалтерских данных соответствуют действующему законодательству. При ведении механизированным способом учета в целом либо отдельных участков следует проверить (выборочно) и подтвердить правильность расчетов по основных узловым алгоритмам, например: при расчете заработной платы формула расчета исключения льготируемых сумм при расчете налога на доходы физических лиц верна; при автоматизированном способе заполнения налоговых деклараций формулы расчетов налогов и налоговые ставки верны; при автоматизированном способе заполнения форм бухгалтерской отчетности формула и счета синтетического учета, остатки по которым участвуют в расчетах, верны |

1 |

||

|

Всего |

18 |

4 |

— |

Федеральный аудиторский стандарт «Аудиторские доказательства» устанавливает единые требования к количеству и качеству доказательств, которые необходимо получить при аудите финансовой (бухгалтерской) отчетности, а также к процедурам, выполняемым с целью получения доказательств.[21; 128]

Аудиторская организация и индивидуальный аудитор должны получить надлежащие доказательства с целью формулирования обоснованных выводов, на которых основывается мнение аудитора.

Аудиторские доказательства получают в результате проведения комплекса тестов средств внутреннего контроля и соответствующих процедур проверки по существу. В некоторых ситуациях доказательства могут быть получены исключительно путем проведения процедур проверки по существу.

Аудиторские доказательства — это информация, полученная аудитором при проведении проверки, и результат анализа указанной информации, на которых основывается мнение аудитора. К аудиторским доказательствам относятся, в частности, первичные документы и бухгалтерские записи, являющиеся основой финансовой (бухгалтерской) отчетности, а также письменные разъяснения уполномоченных сотрудников аудируемого лица и информация, подученная из различных источников (от третьих лиц).

Тесты средств внутреннего контроля означают проверки, проводимые с целью получения аудиторских доказательств в отношении надлежащей организации и эффективности функционирования систем бухгалтерского учета и внутреннего контроля.

Процедуры проверки по существу нацелены на получение аудиторских доказательств существенных искажений в финансовой (бухгалтерской) отчетности. Под процедурами проверки понимают:[21; 134]

детальные тесты, оценивающие правильность отражения операций и остатка средств на счетах бухгалтерского учета;

аналитические процедуры.

При получении аудиторских доказательств с использованием тестов средств внутреннего контроля аудитор обязан рассмотреть достаточность и надлежащий характер этих доказательств с целью подтверждения оценки уровня риска применения средств внутреннего контроля.

К объектам оценки систем бухгалтерского учета и внутреннего контроля, относительно которых аудитор собирает аудиторские доказательства, относятся:

организация — устройство систем бухгалтерского учета и внутреннего контроля, обеспечивающее предотвращение и (или) обнаружение, а также исправление существенных искажений;

функционирование — эффективность действия систем бухгалтерского учета и внутреннего контроля в течение соответствующего периода времени.

При получении аудиторских доказательств с использованием аудиторских процедур аудитор рассматривает достаточность и надлежащий характер этих доказательств наряду с доказательствами, полученными в результате тестов средств внутреннего контроля, с целью подтверждения предпосылок подготовки финансовой (бухгалтерской) отчетности.

Аудиторские доказательства, как правило, собирают, принимая во внимание каждую предпосылку подготовки финансовой (бухгалтерской) отчетности. Аудиторские доказательства, относящиеся к одной предпосылке, например в отношении существования товарно-материальных запасов, не могут компенсировать отсутствие аудиторских доказательств относительно другой предпосылки, например стоимостной оценки. Характер, временные рамки и объем процедур проверки по существу зависят от проверяемой предпосылки. В ходе тестов аудитор может получить доказательства, относящиеся более чем к одной предпосылке. Например, при проверке погашения дебиторской задолженности он может выявить аудиторские доказательства как относительно ее существования, так и относительно ее величины (стоимостной оценки).

Надежность аудиторских доказательств зависит как от источника (внутреннего или внешнего), так и от формы представления (визуальной, документальной или устной).

При оценке надежности аудиторских доказательств, зависящей от конкретной ситуации, исходят из следующего:

аудиторские доказательства, полученные из внешних источников (от третьих лиц), более надежны, чем доказательства, полученные из внутренних источников;

аудиторские доказательства, полученные из внутренних источников, более надежны, если существующие системы бухгалтерского учета и внутреннего контроля эффективны;

аудиторские доказательства, собранные непосредственно аудитором, более надежны, чем доказательства, полученные от аудируемого лица;

аудиторские доказательства в форме документов и письменных заявлений более надежны, чем заявления, представленные в устной форме.[21; 139]

Аудиторские доказательства более убедительны, если они получены из различных источников, обладают различным содержанием и при этом не противоречат друг другу. В подобных случаях аудитор может обеспечить более высокую степень уверенности по сравнению с той, которая была бы получена в результате рассмотрения аудиторских доказательств по отдельности. Напротив, если аудиторские доказательства, полученные из одного источника, не соответствуют доказательствам, полученным из другого, аудитор должен определить дополнительные процедуры для выяснения причин такого несоответствия.

Аудитор должен сопоставлять расходы, связанные с получением аудиторских доказательств, и полезность получаемой при этом информации. Сложность работы и расходы не являются достаточным основанием для отказа от выполнения необходимой процедуры.

При наличии серьезных сомнений относительно достоверности отражения хозяйственных операций в финансовой (бухгалтерской) отчетности, аудитор должен попытаться получить достаточные надлежащие аудиторские доказательства для устранения такого сомнения. В случае невозможности получения достаточных надлежащих аудиторских доказательств аудитор должен выразить свое мнение с соответствующей оговоркой или отказаться от выражения мнения.

Аудитор получает аудиторские доказательства путем выполнения таких процедур проверки по существу, как инспектирование, наблюдение, запрос, подтверждение, пересчет (проверка арифметических расчетов аудируемого лица) и аналитические процедуры. Длительность выполнения указанных процедур зависит, в частности, от срока, отведенного на получение аудиторских доказательств.

Инспектирование представляет собой проверку записей, документов или материальных активов. В ходе инспектирования записей и документов аудитор получает аудиторские доказательства различной степени надежности в зависимости от их характера и источника, а также от эффективности средств внутреннего контроля за процессом их обработки.

Документальные аудиторские доказательства, характеризующиеся различными степенями надежности, включают документальные аудиторские доказательства, созданные:[21; 144]

третьими лицами и находящиеся у них (внешняя информация);

третьими лицами, но находящиеся у аудируемого лица (внешняя и внутренняя информация);

аудируемым лицом и находящиеся у него (внутренняя информация).

Проверка документов, касающихся имущества аудируемого лица,

предоставляет достоверные аудиторские доказательства относительно его существования, но необязательно относительно права собственности на него или его стоимостной оценки.

Наблюдение представляет собой отслеживание аудитором процесса или процедуры, выполняемой другими лицами (например, наблюдение аудитора за пересчетом материальных запасов, осуществляемым сотрудниками аудируемого лица, или отслеживание выполнения процедур внутреннего контроля, по которым не остается документальных свидетельств для аудита).

Запрос — поиск информации у осведомленных лиц в пределах или за пределами аудируемого лица. По форме он может быть как официальным письменным запросом, адресованным третьим лицам, так и неформальным устным вопросом, адресованным работникам аудируемого лица. Ответы на запросы (вопросы) могут предоставить аудитору сведения, которыми он ранее не располагал или которые подтверждают аудиторские доказательства.

Подтверждение есть ответ на запрос об информации, содержащейся в бухгалтерских записях (обычно аудитор запрашивает подтверждение о дебиторской задолженности непосредственно у дебиторов).

Пересчет представляет собой проверку точности арифметических расчетов в первичных документах и бухгалтерских записях либо выполнение аудитором самостоятельных расчетов.

Аналитические процедуры представляют собой анализ и оценку полученной аудитором информации, исследование важнейших финансовых и экономических показателей проверяемого аудируемого лица с целью выявления необычных и (или) неправильно отраженных в бухгалтерском учете хозяйственных операций, выявление причин таких ошибок и искажений.

Наряду с приведенными методами сбора аудиторских доказательств могут применяться и некоторые другие, например инвентаризация, прослеживание, устный опрос персонала, руководства экономического субъекта и независимой (третьей) стороны, подготовка альтернативного баланса.

.3 Порядок составления плана и программы аудита денежных средств на расчетном счете

Аудиторская проверка безналичных расчетов, как правило, ограничена определенным сроком. По статистике аудит длится в среднем две-три недели.

Планирование аудиторской проверки необходимо для того, чтобы:

) предварительно определить объем и тип необходимых тестов;

) оценить издержки по их проведению;

) достичь взаимопонимания с клиентом по всем основным вопросам до начала проверки;

) иметь доказательства обоснованности выполнения аудита и его качества у данного клиента.

Правилом (стандартом) аудиторской деятельности «Планирование аудита» предусмотрено: описание предварительного этапа планирования аудита; формулирование принципов подготовки общего плана и программы аудита; описание порядка подготовки и составления общего плана и программы аудита.[12; 177]

Аудиторская организация должна начинать планировать аудит до написания письма-обязательства и до заключения договора с экономическим субъектом о проведении аудита.

Планирование, будучи начальным этапом, состоит в разработке аудиторской организацией общего плана аудита с указанием ожидаемого объема, графиков и сроков проведения аудита, а также в разработке аудиторской программы, определяющей объем, виды и последовательность осуществления аудиторских процедур, необходимых для формирования аудиторской организацией объективного и обоснованного мнения о бухгалтерской отчетности организации.

Планирование аудита операций на расчетном счете включает следующие основные этапы: [12; 179]

предварительное планирование аудита;

подготовка и составление общего плана аудита;

подготовка и составление программы аудита.

В процессе подготовки общего плана и программы аудита аудиторская организация оценивает эффективность системы внутреннего контроля, действующей у экономического субъекта, и производит оценку риска системы внутреннего контроля (контрольного риска).

Система внутреннего контроля может считаться эффективной, если она своевременно предупреждает о возникновении недостоверной информации, а также выявляет недостоверную информацию. Оценивая эффективность системы внутреннего контроля, аудиторская организация должна собрать достаточное количество аудиторских доказательств. Если аудиторская организация считает возможным положиться на систему внутреннего контроля и систему бухгалтерского учета как на гарант достоверности отчетности, она должна соответствующим образом скорректировать объем предстоящего аудита.

Аудиторской организации следует учитывать степень автоматизации обработки учетной информации, что позволит точнее определить объем и характер аудиторских процедур.

Результаты выполняемых аудиторской организацией процедур при подготовке общего плана и программы следует детально документировать, так как они служат основанием для планирования аудита и могут использоваться в течение всего процесса аудита.

Программа аудита является развитием общего плана аудита и представляет собой детальный перечень содержания аудиторских процедур, необходимых для практической реализации плана аудита. Программа служит подробной инструкцией ассистентам аудитора и одновременно является для руководителей аудиторской организации и аудиторской группы средством контроля качества работы.

Аудитору следует документально оформить программу аудита, обозначить номером или кодом каждую аудиторскую процедуру, чтобы в процессе работы делать ссылки на них в своих рабочих документах.

Аудиторскую программу составляют в виде программы тестов средств контроля и в виде программы аудиторских процедур по существу.

Программа тестов средств контроля представляет собой перечень совокупности действий, предназначенных для сбора информации о функционировании системы внутреннего контроля и учета. Назначение этих тестов — выявить существенные недостатки средств контроля экономического субъекта.

Аудиторские процедуры по существу включают в себя детальную проверку отражения в бухгалтерском учете оборотов и сальдо по счетам. Программа аудиторских процедур по существу представляет собой перечень действий аудитора, необходимых для таких детальных конкретных проверок. Для процедур по существу аудитору следует определить, какие именно разделы бухгалтерского учета он будет проверять, и составить программу аудита по каждому разделу.

Выводы аудитора по каждому разделу аудиторской программы, документально отраженные в рабочих документах, являются фактическим материалом для составления аудиторского отчета (письменной информации руководству экономического субъекта) и аудиторского заключения, а также основанием для формирования объективного мнения аудитора о бухгалтерской отчетности экономического субъекта.

По окончании процесса планирования аудита общий план и программа аудита должны быть оформлены документально и завизированы в установленном порядке.

Выводы по главе 1

Целью аудиторской проверки операций на расчетном счете в банке является формирование мнения о достоверности бухгалтерской отчетности по разделу «Денежные средства» и соответствии применяемой методики учета денежных средств на счетах в банке действующим в Российской Федерации нормативным документам.

Ведение бухгалтерского учета денежных средств на расчетном счете осуществляется в соответствии с нормативными документами, имеющими разный статус. Одни из них обязательны к применению (Закон «О бухгалтерском учете», положения по бухгалтерскому учету), другие носят рекомендательный характер (План счетов, методические указания, комментарии).

Прежде чем проводить аудиторскую проверку безналичных расчетов, необходимо ознакомиться с системой внутреннего контроля и первичной оценкой надежности системы внутреннего контроля.

Аудиторские доказательства — это информация, полученная аудитором при проведении проверки, и результат анализа указанной информации, на которых основывается мнение аудитора. Тесты средств внутреннего контроля означают проверки, проводимые с целью получения аудиторских доказательств в отношении надлежащей организации и эффективности функционирования систем бухгалтерского учета и внутреннего контроля.

Планирование аудита операций на расчетном счете включает следующие основные этапы:

предварительное планирование аудита;

подготовка и составление общего плана аудита;

подготовка и составление программы аудита.

Глава 2. Действующая практика внутреннего аудита учета денежных средств на расчетном счете в ООО «Бекон»

.1 Общие сведения о предприятии

ООО «Бекон» является коммерческой организацией. Основным видом его деятельности является производство колбасных изделий и мясных полуфабрикатов, для чего имеется производственное здание колбасного цеха, построенного в 1989 году. Производственная мощность цеха составляет 4 тонны в сутки.

Ассортимент вырабатываемой продукции включает более 100 видов колбасных изделий и мясных полуфабрикатов, в том числе:

- Вареные колбасы;

- Сосиски и сардельки;

- Полукапченые колбасы;

- Варено-копченые колбасы;

- Копчености из свинины и говядины;

- Полуфабрикаты мясные рубленые;

- Крупнокусковые полуфабрикаты;

- Мелкокусковые полуфабрикаты.

Вся выпускаемая продукция ООО «Бекон» сертифицирована. Всего сертифицировано 105 наименований колбасных изделий и мясных полуфабрикатов. Выпуск продукции осуществляется в соответствиями с требованиями государственных стандартов, технических условий отраслевых стандартов.

Работу по сертификации и управлению качеством продукции ведут ветеринарный врач, технолог и техник-лаборант.

Контроль за технологическим процессом ведут также главный инженер и мастер. Каждая партия выпускаемой продукции подвергается контролю на соответствие нормативной технологической документации (НТД) по органолептическим и физико-химическим показателям в лаборатории.

Один раз в месяц отбор проб на анализ по бактериологическим и физико-химическим показателям проводит центральная лаборатория центра госэпидемнадзора г. Москва.

Высшим органом управления Общества является Учредитель — Моспотребсоюз в лице его органов управления. Порядок принятия решений органами управления Моспотребсоюза определяется Уставом Моспотребсоюза.

Единоличным исполнительным органом является Генеральный директор, избираемый учредителем сроком на 3 года с неограниченным правом продления указанного срока. Права и обязанности Генерального директора оговорены в уставе Общества.

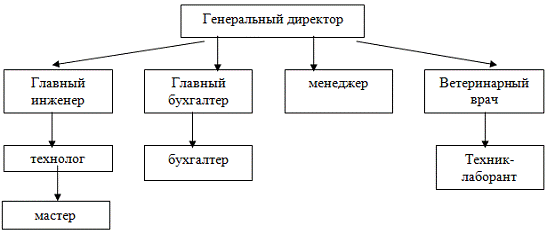

Непосредственно генеральному директору подчиняются: главный инженер (начальник производства); главный бухгалтер, который назначается Учредителем по представлению Генерального директора; ветеринарный врач; менеджер и т.д. Структура Общества наглядно показана на рис. 1.

Рис. 1. Структура управления ООО «Бекон»

Проведем анализ технико-экономических показателей деятельности предприятия.

Таблица 2 Основные показатели деятельности ООО «Бекон» за 2012- 2013 гг.

|

Наименование показателей |

Ед. изм. |

Года |

Отклонение |

||

|

2005 |

2006 |

(+,-) |

% |

||

|

1) Объем реализации продукции |

|||||

|

а) в натуральном выражении |

шт. |

385400 |

397850 |

+12450 |

103,2 |

|

б) в стоимостном выражении |

тыс.руб. |

673758 |

800082 |

+126324 |

118,7 |

|

2) Средняя цена единицы продукции |

руб. |

1484 |

1845 |

+361 |

124,3 |

|

3) Численность персонала |

чел. |

399 |

297 |

-102 |

98,1 |

|

4) Среднегодовой объем продаж на одного работающего |

|||||

|

а) в натуральном |

шт. |

965,9 |

1339,6 |

+373,7 |

138,7 |

|

б) в стоимостном |

руб. |

1688,6 |

2693,8 |

+1005,2 |

159,5 |

|

5) Фонд оплаты труда всего персонала |

тыс.руб. |

4416,5 |

4360,6 |

-55,9 |

98,7 |

|

6) Среднегодовая заработная плата одного рабочего |

тыс.руб. |

11,1 |

14,7 |

+3,6 |

132,4 |

|

7) Затраты зарплаты на 1 рубль реализованной продукции |

тыс.руб. |

152,5 |

183,5 |

+31 |

120,3 |

|

8) Полная себестоимость реализуемой продукции |

тыс.руб. |

425006 |

496281 |

+71275 |

116,8 |

|

9) Себестоимость единицы продукции |

тыс.руб. |

1,1 |

1,2 |

+0,1 |

109,1 |

|

10) Затраты на 1 рубль продукции |

руб. |

1,6 |

1,6 |

0 |

100,0 |

|

11) Общая сумма балансовой прибыли |

тыс.руб. |

91435 |

95439 |

+4004 |

104,4 |

|

12) Прибыль за единицу продукции |

руб. |

0,2 |

0,2 |

0 |

100,0 |

|

13) Уровень рентабельности |

% |

13,5 |

11,9 |

-1,6 |

88,1 |

Как видно из таблицы 2, объем реализации продукции в натуральном выражении увеличился на 12450 шт., а в стоимостном — на 126324 тыс.руб. или на 18,7%.

Средняя цена единицы продукции увеличилась на 361 руб.

Среднегодовой объем продаж на одного работающего в натуральном выражении составлял в 2005 году 71,4 шт., а к 2006 году наблюдается увеличение данного показателя на 3,7 шт. Также наблюдается повышение среднегодового объема продаж на одного работающего в стоимостном выражении на 26,2 тыс.руб.

Полная себестоимость продукции увеличилась на 71275 тыс.руб. или на 16,8%. Себестоимость единицы продукции увеличилась на 0,1 тыс.руб. или на 9,1%.

В 2013 году предприятие получило чистой прибыли на 4004 тыс.руб. больше, по сравнению с 2012 годом.

В связи с такими изменениями уровень рентабельности снизился на 1,6%.

.2 План и программа аудиторской проверки безналичных расчетов.

Перед составлением плана и программы аудита безналичных расчетов, рассчитаем уровень существенности и аудиторский риск.

Для нахождения уровня существенности и аудиторского риска можно использовать следующую таблицу:

Таблица 3

|

Наименование базового показателя |

Значение базового показателя бухгалтерской отчетности проверяемого экономического субъекта |

Доля (%) |

Значение, применяемое для нахождения уровня существенности и аудиторского риска |

|

Балансовая прибыль предприятия |

95439 |

5 |

4771 |

|

Валовый объем реализации без НДС |

800082 |

2 |

16001 |

|

Валюта баланса |

656707 |

2 |

13134 |

|

Собственный капитал (итог раздела IV баланса) |

511955 |

10 |

51196 |

|

Общие затраты предприятия |

496281 |

2 |

9926 |

Уровень аудиторского риска ООО «Бекон» находится в пределах 24% со значением для нахождения уровня существенности и аудиторского риска по балансовой прибыли 4771 тыс.руб., по валовому объему реализации без НДС 16001 тыс.руб., по валюте баланса 13134 тыс.руб., по собственному капиталу 51196 тыс.руб. и общим затратам предприятия 9926 тыс.руб.

Рассчитаем уровень существенности.

В столбец 2 записываем показатели, взятые из бухгалтерской отчетности экономического субъекта. Показатели в столбце 3 должны быть определены внутренней инструкцией аудиторской фирмы и применяться на постоянной основе. Столбец 4 получают умножением данных из столбца 2 на показатель из столбца 3, разделенный на 100%. Среднее арифметическое показателей в столбце 4 составляет:

(4771 + 16001 + 13134 + 51196 + 9926) / 5 = 18946 тыс.руб.

Наименьшее значение отличается от среднего на

(18946 — 4771) / 18946 х 100% = 75%, т.е. почти вдвое.

Наибольшее значение отличается от среднего на

(51196 — 18946) / 18946 х 100% = 170%.

Поскольку значение 4771 тыс.руб. отличается от среднего значительно, а значение 16001 тыс.руб. — не так сильно и, кроме того, второе по величине значение 13134 тыс. руб. очень близко по величине к 18946 тыс.руб., принимаем решение отбросить при дальнейших расчетах наименьшее значение, а наибольшее — оставить. Новое среднее арифметическое составит:

(16001 + 13134 + 51196 + 9926) / 4 = 22564 тыс.руб.

Полученную величину допустимо округлить до 23000 тыс.руб. и использовать данный количественный показатель в качестве значения уровня существенности. Различие между значением уровня существенности до и после округления составляет:

(23000 — 22564) / 22564 х 100% = 2%, что находится в пределах 20%.

Таблица 4 Общий план аудита

|

№ |

Планируемые виды работ |

Период проведения |

Исполнитель |

|

1 |

Проверить круг счетов, открытых клиентом в банках |

06.01.14 |

Анохина Ю.А. |

|

2 |

Проверить наличие договора банковского счета с клиентом и наличие факта уведомления налоговой службы |

07.01.14 |

Анохина Ю.А. |

|

3 |

Проверить наличие приказа по учетной политике в части безналичных расчетов |

08.01.14-10.01.14 |

Анохина Ю.А. |

|

4 |

Проверить формы безналичных расчетов, применяемых на предприятии |

13.01.14 |

Анохина Ю.А. |

|

5 |

Проверить полноту банковских выписок по расчетному счету (счетам) |

14.01.14 |

Анохина Ю.А. |

|

6 |

Проверить соответствия сумм по выпискам банка по расчетному суммам, указанным в приложенных к ним первичных документах |

15.01.14 |

Анохина Ю.А. |

|

7 |

Проверить правильность и полноту зачисления денег, сданных в банк наличными |

16.01.14-17.01.14 |

Анохина Ю.А. |

|

8 |

Проверить правильность отражения конвертации рубля |

20.01.14-23.01.14 |

Анохина Ю.А. |

|

9 |

Проверить наличие штампа банка на первичных документах, приложенных к выпискам (в случае выявления документов без штампа банка проводится встречная проверка в банке) |

24.01.14 |

Анохина Ю.А. |

|

10 |

Проверить обоснованность перечисления денежных средств акцептованными платежными поручениями через почтовые отделения связи, а также достоверность почтовых адресов получателей (депонированные зарплаты, алименты и т.п.) |

27.01.14 |

Анохина Ю.А. |

|

11 |

Проверить правильность составления бухгалтерских проводок по операциям в банке |

28.01.14 |

Анохина Ю.А. |

|

12 |

Проверить полноту и достоверность банковских выписок и документов к ним (остаток средств на конец периода в предыдущей выписке банка по счету должен равняться остатку средств на начало периода в следующей выписке) |

29.01.14 |

Анохина Ю.А. |

Аудитору необходимо составить и документально оформить программу аудита, определяющую характер, временные рамки и объем запланированных аудиторских процедур, необходимых для осуществления общего плана аудита. Программа аудита является набором инструкций для аудитора, выполняющего проверку, а также средством контроля и проверки надлежащего выполнения работы. В программу аудита также могут быть включены проверяемые предпосылки подготовки финансовой (бухгалтерской) отчетности по каждой из областей аудита и время, запланированное на различные области или процедуры аудита.

Программа аудиторской проверки безналичных расчетов ООО «Бекон» представлена в приложении 5.

2.3 Аудит организации первичного учета операций по расчетным счетам предприятия

В ходе ознакомления с системой внутреннего контроля и первичной оценкой надежности системы внутреннего контроля можно сказать, что бухгалтерский учет на ООО «Бекон» ведется в соответствие с действующим законодательством.

На предприятии не назначено ответственное лицо и не ведется контроль за сроками оплаты счетов с целью избежания штрафных санкций за нарушение договорных обязательств.

Данные электронного учета не дублируются на случай потери уничтожения.

Все хозяйственные операции не санкционированы руководством, как в целом, так и в конкретных случаях (например, все первичные документы на выдачу денежных средств и счета к оплате руководителем не визируются).

Аудит безналичных расчетов на ООО «Бекон» проводит аудиторская фирма ЗАО «Аудит-Консалдинг». Руководить аудиторской проверки — Анохина Ю.А.

Между ЗАО «Аудит-Консалдинг» заключается договор на оказание аудиторских услуг (Приложение 3).

Аудиторскую проверку безналичных расчетов необходимо начать с планирования аудита. При этом необходимо составить вопросник, план и программу аудита (Приложение 4,5).

Для безналичных расчетов на ООО «Бекон» использует расчетный счет.

Как было выяснено в ходе проведения аудита в соответствии с учетной политикой ООО «Бекон» в учреждении банка открыл расчетный счет. На расчетном счете сосредоточиваются свободные денежные средства и поступления за реализованную продукцию, выполненные работы и услуги, краткосрочные и долгосрочные ссуды, получаемые от банка, и прочие зачисления.

С расчетного счета производятся все платежи предприятия: оплата поставщикам за товары, погашение задолженности бюджету, и внебюджетным платежам, получение денег в кассу для выдачи заработной платы, материальной помощи, премий и т.п.

Для открытия расчетного счета в банк ООО «Бекон» предоставило следующие документы:

1заявление на открытие счета;

2временное свидетельство о регистрации, выданное регистрирующим органом;

3прошнурованные и пронумерованные, заверенные нотариально или регистрирующим органом копии устава и учредительного договора;

4заверенные в установленном порядке в двух экземплярах банковские карточки с образцами подписей и оттиска печати.

Денежные суммы, поступившие на расчетный счет, отражаются по дебету счета 51 «Расчетные счета» в корреспонденции со счетами: 50, 60, 62, 66, 68, 71, 73, 75, 76, 90, 99.

Выбытие денежных средств с расчетного счета отражается по кредиту счета 51 «Расчетные счета» в корреспонденции со счетами: 04, 50, 60 , 62, 66, 68, 69, 70, 71, 76, 99.

Таким образом, по дебету счета 51 «Расчетные счета» отражается остаток свободных денежных средств предприятия на начало месяца, поступления наличных денег из кассы предприятия, денежные средства, зачисленные от покупателей продукции, заказчиков, дебиторов, полученные ссуды и т.д. На предприятии используются расчеты платежными поручениями, платежными требованиями, акцептами и чеками.

В ходе проверки банковских выписок выборочным методом, установлено соответствие всех сумм по выпискам банка по расчетному счету суммам, указанным в приложенных к ним первичных документах.

При проверке также установлена правильность и полнота зачисления денег, сданных в банк наличными.

На всех первичных документах, приложенных к выпискам банка, наличие штампа имеется.

При проверке банковских выписок и документов к ним выяснилось, что остаток средств на конец периода в предыдущей выписке банка по счету равен остатку средств на начало периода в следующей выписке.

.4 Аудит тождественности показателей бухгалтерской отчетности и регистров бухгалтерского учета по учету денежных средств на расчетном счете

Проверке операций по расчетному счету подлежат: квитанции к объявлению на взнос наличными, кассовая книга, отчет кассира и выписки банка на соответствующую дату, журнал-ордер и ведомости ф. № 2 по счетам 51, 52, 55, формы бухгалтерской отчетности.

Рассмотрим объект аудита (таблица 5).

Таблица 5 Объект аудита

|

Показатели (объекты, статьи) |

Формы бухгалтерской отчетности, в которых приведен показатель |

||

|

Наименование |

Номер счета, субсчета |

||

|

Форма № |

Форма № |

||

|

Нераспределенная прибыль |

84 |

Ф.№2. |

Ф.№1. |

|

Остаток денежных средств на начало года |

50, 51, 55 |

Ф.№4. |

Ф.№1. |

|

Остаток денежных средств на конец периода |

50, 51, 55 |

Ф.№4. |

Ф.№1. |

|

Уставный капитал |

80 |

Ф.№3. |

Ф.№1. |

|

Добавочный капитал |

83 |

Ф.№3. |

Ф.№1. |

|

Резервный капитал |

82 |

Ф.№3. |

Ф.№1. |

|

Дебиторская задолженность |

62 |

Ф.№5. |

Ф.№1. |

|

Кредиторская задолженность краткосрочная |

60, 68, 69, 70 |

Ф.№5 |

Ф.№1. |

Рассмотрев объект аудита на ООО «Бекон» можно сделать следующие выводы.

Сумма нераспределенной прибыли, указанная в ф.№2 по строке 190 составляет 95439 тыс.руб. что соответствует ф.№1 по строке 470.

Остаток денежных средств на начало года на ООО «Бекон» в ф.№4 по строке 010 составляет 3634 тыс.руб., а в ф.№1 по строке 260 указана сумма 3638 тыс.руб. Разница составляет 4 тыс.руб. Бухгалтеру необходимо обратить внимание на данное расхождение и проверить правильность округления сумм и отражение записей в бухгалтерском учете.

В связи с несоответствием суммы остатка денежных средств на начало года в конце года по остатку денежных средств также выявлено расхождение. Так в форме №4 по строке 260 указана сумма 11172 тыс.руб., а в форме №1 по строке 260 11176 тыс.руб. Разница составляет 4 тыс.руб.

Сумма уставного капитала ф.№3 по строке 110 соответствует сумме по ф.№1 стр.410 и составляет 27780 тыс.руб.

Сумма резервного капитала ф.№3 по строке 030 соответствует сумме по ф.№1 стр.430 и составляет 4067 тыс.руб.

Сумма добавочного капитала ф.№3 по строке 020 соответствует сумме по ф.№1 стр.420 и составляет 384669 тыс.руб.

Дебиторская задолженность, указанная в ф.№5 по строкам 210 и 220 составила на конец года 81308 тыс.руб., что соответствует ф.

Сумма кредиторской задолженности по строке 230 ф.№5 в сумме 65478 тыс.руб. соответствует сумме по строке 620 ф.№1.

Таким образом, на ООО «Бекон» выявлено расхождение сумм по счетам денежных средств.

Выводы по главе 2

Особенности аудиторской проверки операций ОАО «Бекон» были обусловлены спецификой деятельности и ведения бухгалтерского учета на крупном производственном предприятии. Предприятие имеет большое число контрагентов — поставщиков и подрядчиков, покупателей и заказчиков, отношения с которыми носят в основном постоянный характер на договорных началах. В процессе аудита безналичных расчетов ОАО «Бекон» были рассмотрены основные направления и методика проверки безналичных денежных расчетов предприятия. Начальной стадией аудита является процесс планирования, который предполагает разработку общей стратегии и детального подхода к ожидаемому характеру, срокам проведения и объему аудиторских процедур.

На этапе планирования нами составлена общий план и программа аудита безналичных расчетов ОАО «Бекон».

Программа аудита составлена на основании данных рабочих документов, использованных при оценке системы внутреннего контроля.

Аудит безналичных денежных расчетов ОАО «Бекон» осуществлялся в соответствии с направлениями программы аудита. Выявленные нарушения и рекомендации по их устранению приведены в письменной информации руководству ОАО «Бекон».

В ходе проверки тождества учетных и отчетных данных по наличным и безналичным денежным расчетам выявлено расхождение оборотно-сальдовой ведомости за 2005 год и Бухгалтерского баланса на 31 декабря 2005 года на сумму 5 тыс.руб. Расхождения не связаны с округлением показателей в бухгалтерской отчетности. Таким образом, следует обратить внимание главного бухгалтера на выявленное расхождение.

Также можно сделать вывод о соответствии начальных остатков, оборотов и конечных остатков в регистрах синтетического и аналитического учета.

В ходе выборочной проверки соответствия первичных документов учетным регистрам расхождений не выявлено. Проверка подтвердила своевременность и полноту отражения операций по расчетному счету в регистрах синтетического учета.

Выборочная проверка полноты и правильности зачисления и списание денежных средств с расчетного счета ОАО «Бекон» расхождений не выявила.

В ходе проверки правильности корреспонденции счетов по учету операций с денежными средствами ОАО «Бекон» нарушений методологии бухгалтерского учета не выявлено.

Глава 3. Рекомендации по совершенствованию внутреннего аудита учета денежных средств на расчетном счете в ООО «Бекон»

.1 Типичные ошибки и нарушения при организации безналичных расчетов

Типичными ошибками, имеющими место при ведении операций по расчетному счету в банке на ООО «Бекон», могут быть следующие.

Отсутствие выписок банка, подчистки и исправления в выписках банка.

Оправдательные документы к выпискам банка представлены не полностью.

На документах отсутствует штамп банка о принятии документов для обработки.

Расходы, производимые в безналичном порядке, списываются непосредственно на счета затрат, минуя счета расчетов.

Нарушение порядка покупки и обратной продажи иностранной валюты на внутреннем валютном рынке РФ.

Нарушение порядка аккредитивной формы расчетов. Отсутствие выписок банка, подчистки и исправления в выписках банка. Полнота банковских выписок устанавливается по их постраничной нумерации и переносу остатка средств на счете. Остаток средств на конец периода в предыдущей выписке банка по счету должен совпадать с остатком средств на начало периода в следующей выписке. При обнаружении в выписке неоговоренных исправлений, подчисток, пятен, «жирных» подчеркиваний и подобных загрязнений аудитор должен произвести выверку информации в банке.

Оправдательные документы к выпискам банка представлены не полностью. Каждая сумма, указанная в выписке банка, должна быть подтверждена оправдательным документом: платежным поручением, платежным требованием-поручением, мемориальным ордером, квитанцией к объявлению на взнос наличными и другими документами. Суммы по выпискам банка должны полностью соответствовать суммам, указанным в приложенных к ним первичных документах. Если какой-либо оправдательный документ отсутствует, аудитору следует в письменном виде довести это до сведения руководителя проверяемого предприятия или уполномоченного им лица.

При отсутствии оправдательных первичных документов аудитору также следует произвести выверку информации в банке.

Очень часто отсутствие оправдательных документов свидетельствует о мошенничестве с наличными денежными средствами. Поэтому следует проверить правильность и полноту зачисления денежных средств, сданных в банк наличными. Проверка осуществляется путем сопоставления квитанции к объявлению на взнос наличными, кассовой книги, отчета кассира и выписки банка на соответствующую дату.

На документах отсутствует штамп банка о принятии документов для обработки. На первичных оправдательных документах, приложенных к выпискам банка, должны присутствовать штамп банка и подпись операциониста банка. В случае выявления первичных документов без штампа банка аудитору следует произвести выверку информации в банке.

Расходы, производимые в безналичном порядке, списываются непосредственно на счета учета затрат, минуя счета расчетов. В ходе проверки при выполнении аудиторских процедур проверки оборотов и сальдо по счетам аудиторы устанавливают соответствие записей, указанных в выписках банка, записям в журнале-ордере и ведомости ф. № 2 по счетам 51, 52, 55 (при ведении журнально-ордерной формы счетоводства).

Особое внимание обращают на операции по счетам в банке, которые отражаются непосредственно на счетах издержек производства и обращения (20, 25, 26, 44), минуя счета расчетов.

Рассмотрим рекомендации по совершенствованию учета по итогам проведения аудита.

3.2 Рекомендации по совершенствованию учета на анализируемом предприятии

Рекомендациями по совершенствованию учета по итогам проведения аудита на анализируемом предприятии является применение программы «Клиент-банк».

Клиент-банк — это специальная программа, которая устанавливается на компьютер в офисе и позволяет прямо на рабочем месте отдавать банку поручения об операциях на счете, получать выписки о его состоянии и обмениваться прочей информацией (получать курсы валют, текущие процентные ставки по кредитам и депозитам и другие сведения).

В банке стоит вторая составная часть программного комплекса, через которую кредитное учреждение общается с предприятием.

Технически это происходит так. ООО «Бекон» хочет оплатить услуги поставщика, для чего запускает программу, заполняет в ней платежное поручение (при этом программа проверяет его на правильность используемых кодов, наименований банков и пр.), подписываете двумя электронными подписями (гендиректора и главного бухгалтера), которые получает в банке при заключении договора на работу по этой системе, и отправляет в банк файл. Транспортировка осуществляется по телефонной линии посредством модема либо через интернет при наличии того же модема или выделенного канала. При этом данные перед отправкой автоматически зашифровываются, дабы не произошло утечки информации, а по достижении места следования расшифровываются. Банк, получив файл, проверяет его подлинность, после чего ставит в очередь на исполнение.

Рекомендуем по возможности устранить указанные недостатки при аудиторской проверке и привести осуществляемые операции в соответствие с действующим законодательством, а именно:

произвести исправления данных оборотно-сальдовой ведомости по счетам учета денежных средств;

ежемесячно проводить инвентаризацию денежных средств на расчетных счетах путем направления актов сверки в банк;

рассмотреть возможность применения автоматизированной системы «Клиент-банк».

Для выдачи заработной платы работникам ООО «Бекон» рекомендуется применение пластиковых карт. Применяя программу 1С: «Зарплата и кадры» заработная плата, не выплачивается на руки сотрудникам, а полностью или частично перечисляется на банковские счета для получения работниками по пластиковым картам.

Преимущества в применении пластиковых карт для расчетного отдела бухгалтерии организации состоят в следующем:

сокращается объем кассовых операций;

оптимизируется финансовый документооборот;

отпадают операции по депонированию невостребованной заработной платы;

сокращаются расходы на инкассацию;

сохраняется конфиденциальность информации о размерах заработной платы сотрудников и пр.

Определенные преимущества данная форма расчетов предоставляет и сотрудникам организации, у которых возникает возможность получать заработную плату в удобное для них время или оставлять в банке на хранение под соответствующее вознаграждение (процент).

Выводы по главе 3

В ходе проверки подверглись выборочному анализу следующие документы: бухгалтерская отчётность, банковские выписки, платёжные поручения, платежные требования, договора, чеки, оборотно-сальдовая ведомость и др.

Рекомендуем по возможности устранить указанные недостатки и привести осуществляемые операции в соответствие с действующим законодательством, а именно:

произвести исправления данных оборотно-сальдовой ведомости по счетам учета денежных средств;

ежемесячно проводить инвентаризацию денежных средств на расчетных счетах путем направления актов сверки в банк;

рассмотреть возможность применения автоматизированной системы «Клиент-банк».

Заключение

В процессе аудита безналичных расчетов ООО «Бекон» были рассмотрены основные направления и методика проверки безналичных денежных расчетов предприятия. Начальной стадией аудита является процесс планирования, который предполагает разработку общей стратегии и детального подхода к ожидаемому характеру, срокам проведения и объему аудиторских процедур.

На этапе планирования нами составлена общий план и программа аудита безналичных расчетов ООО «Бекон».

Программа аудита составлена на основании данных рабочих документов, использованных при оценке системы внутреннего контроля.

Аудит безналичных денежных расчетов ООО «Бекон» осуществлялся в соответствии с направлениями программы аудита. Выявленные нарушения и рекомендации по их устранению приведены в письменной информации руководству ООО «Бекон».

В ходе проверки тождества учетных и отчетных данных по наличным и безналичным денежным расчетам выявлено расхождение оборотно-сальдовой ведомости за 2013 год и Бухгалтерского баланса на 31 декабря 2013 года на сумму 5 тыс.руб. Расхождения не связаны с округлением показателей в бухгалтерской отчетности. Таким образом, следует обратить внимание главного бухгалтера на выявленное расхождение.

Остаток денежных средств на начало года на ООО «Бекон» в ф.№4 по строке 010 составляет 3634 тыс.руб., а в ф.№1 по строке 260 указана сумма 3638 тыс.руб. Разница составляет 4 тыс.руб. Бухгалтеру необходимо обратить внимание на данное расхождение и проверить правильность округления сумм и отражение записей в бухгалтерском учете.

В связи с несоответствием суммы остатка денежных средств на начало года в конце года по остатку денежных средств также выявлено расхождение. Так в форме №4 по строке 260 указана сумма 11172 тыс.руб., а в форме №1 по строке 260 11176 тыс.руб. Разница составляет 4 тыс.руб.

Также можно сделать вывод о соответствии начальных остатков, оборотов и конечных остатков в регистрах синтетического и аналитического учета.

В ходе выборочной проверки соответствия первичных документов учетным регистрам расхождений не выявлено. Проверка подтвердила своевременность и полноту отражения операций по расчетному счету в регистрах синтетического учета.

Выборочная проверка полноты и правильности зачисления и списание денежных средств с расчетного счета ООО «Бекон» расхождений не выявила.

В ходе проверки правильности корреспонденции счетов по учету операций с денежными средствами ООО «Бекон» нарушений методологии бухгалтерского учета не выявлено.

Рекомендуем по возможности устранить указанные недостатки и привести осуществляемые операции в соответствие с действующим законодательством, а именно:

произвести исправления данных оборотно-сальдовой ведомости по счетам учета денежных средств;

ежемесячно проводить инвентаризацию денежных средств на расчетных счетах путем направления актов сверки в банк;

рассмотреть возможность применения автоматизированной системы «Клиент-банк».

Список использованной литературы:

1. Налоговый кодекс (часть первая) от 31.07.1998 №146-ФЗ, принят ГД ФС РФ от 16.07.1998 г. (ред. от 23.12.2006 г.)

2. Федеральный закон от 01.07.2010 г. № 136-ФЗ «Об аудиторской деятельности» (с изм. и доп. от 14 декабря, 30 декабря 2006 г.)

. Положение о безналичных расчетах в Российской Федерации» от 12.06.2012 № 383-П.

. ПБУ 1/2008 Положение по бухгалтерскому учету «Учетная политика организации»;

. Абакумова А.В. Основы аудита. Учебное пособие. — СПб.: СПб ГУИТМО, 2009. — 56 с.

. Аудит: Практикум. Учебное пособие/ В.И. Подольский, А.А. Савин, Л.В. Сотникова и др.; под ред. проф. В.И. Подольского. — М.: ЮНИТИ-ДИНА, 2008

. Барышников Н.П. Организация и методика проведения общего аудита./ Н.П. Барышников — 4 изд., перераб. и доп. — М.: ФИЛИНЪ, 2009. — 528 с.

. Бычкова С. М. Планирование в аудите / С. М. Бычкова, А. В. Газарян. — М.: Финансы и статистика, 2009. Воронина Л. И. Аудит Теория и практика Учебник для бакалавров, М.: Омега-Л, 2011, — 674 с.

. Бороненкова С.А. Аудит: Учебн. пособие. М.: Финансы и статистика, 2006. — 364 с.

. Бухгалтерский учет. Е.П. Козлова. Н.В. Парашутин. Г.Н. Бабшенко, Е.Н. Галанина.- М.: Финансы и статистика, 2012. — 588 с.

. Глушков И.Е. Аудит. Новосибирск, ЭКОР, 2010. — 402 с.

. Глушков И.Е.. Бухгалтерский учет на современном предприятии. Новосибирск, ЭКОР, 2011. — 509 с.

. Ковалева О.В. Аудит: Учеб. Пособие / О. В. Ковалева, Кондраков Н.П. Бухгалтерский учет. — М.: Инфра — М., 2012. — 316 с.

. Константинов Ю.П. Аудит бухгалтерской отчетности. — 2-е изд., перераб. и доп. — М. : ПРИОР, 2011. — 564 с.

. Подольский В.И., Савин А.А., Сотникова Л.В. Основы аудита: Пособие для подготовки к квалификационному экзамену на профессионального бухгалтера. — Информационное агентство «ИПБ-1» 2012. — 464 с.

. Скобарев В.Ю., Пивоварова С.А., Долотенкова Общий аудит — М. — Финансы и статистика, 2010. — 248 с.

. Стандарты аудиторской деятельности. — М. : ПРИОР, 2009. — 428 с.

. Шеремет А.Д. Аудит: учебник для вузов / А.Д. Шеремет, В.П.Суйц. -2-е изд., перераб. и доп. — М. : Инфра-М, 2014. — 319 с.

Приложение 1

|

Приложение к приказу Минфина РФ от 22 июля 2003 г. № 67н Бухгалтерский баланс |

|||||||||||||

|

на |

2006 год |

Коды |

|||||||||||

|

Форма № 1 по ОКУД |

|||||||||||||

|

Дата (год, месяц, число) |

|||||||||||||

|

Организация |

ООО «Бекон» |

по ОКПО |

|||||||||||

|

Идентификационный номер налогоплательщика |

ИНН |

||||||||||||

|

Вид деятельности |

производство |

по ОКВЭД |

|||||||||||

|

Организационно-правовая форма / форма собственности |

|||||||||||||

|

ООО / |

по ОКОПФ/ОКФС |

||||||||||||

|

Единица измерения: тыс. руб. / млн. руб. (ненужное зачеркнуть) |

по ОКЕИ |

||||||||||||

|

Местонахождение (адрес) |

|||||||||||||

|

Дата утверждения |

|||||||||||||

|

Дата отправки (принятия) |

|||||||||||||

|

Актив |

Код показателя |

На начало отчетного года |

На конец отчетного периода |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

2993 |

||

|

Нематериальные активы |

110 |

2108 |

|

|

Основные средства |

120 |

252272 |

301622 |

|

Незавершенное |

130 |

29582 |

39492 |

|

Доходные вложения в материальные ценности |

135 |

0 |

0 |

|

Долгосрочные финансовые вложения |

140 |

17588 |

21306 |

|

Отложенные налоговые активы |

145 |

0 |

0 |

|

Прочие внеоборотные активы |

150 |

0 |

0 |

|

151 |

0 |

0 |

|

|

Итого по разделу I |

190 |

302435 |

364528 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

157824 |

||

|

Запасы |

210 |

194021 |

|

|

в том числе: сырье, материалы и другие аналогичные ценности |

211 |

92317 |

101021 |

|

животные на выращивании и откорме |

212 |

0 |

0 |

|

затраты в незавершенном производстве |

213 |

35491 |

35733 |

|

готовая продукция и товары для перепродажи |

214 |

28577 |

42153 |

|

товары отгруженные |

0 |

0 |

|

|

расходы будущих периодов |

216 |

1439 |

14831 |

|

прочие запасы и затраты |

217 |

0 |

0 |

|

218 |

0 |

0 |

|

|

Налог на добавленную стоимость по приобретенным ценностям |

220 |

4202 |

5312 |

|

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230 |

12529 |

9828 |

|

в том числе покупатели и заказчики |

|||

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 |

62256 |

71480 |

|

в том числе покупатели и заказчики |

|||

|

Краткосрочные финансовые вложения |

250 |

11746 |

362 |

|

Денежные средства |

260 |

3638 |

11176 |

|

Прочие оборотные активы |

270 |

0 |

0 |

|

271 |

0 |

0 |

|

|

Итого по разделу II |

290 |

252195 |

292179 |

|

БАЛАНС |

300 |

554630 |

656707 |

Форма 0710001 с. 2

|

Пассив |

Код показателя |

На начало отчетного периода |

На конец отчетного периода |

|||||||

|

III. КАПИТАЛ И РЕЗЕРВЫ |

27780 |

27780 |

||||||||

|

Уставный капитал |

410 |

|||||||||

|

Собственные акции, выкупленные у акционеров |

411 |

( 0) |

( 0) |

|||||||

|

Добавочный капитал |

420 |

295957 |

384669 |

|||||||

|

Резервный капитал |

430 |

4067 |

4067 |

|||||||

|

в том числе: |

4067 |

4067 |

||||||||

|

резервы, образованные в соответствии |

||||||||||

|

с законодательством |

431 |

|||||||||

|

резервы, образованные в соответствии с учредительными документами |

432 |

0 |

0 |

|||||||

|

433 |

0 |

0 |

||||||||

|

Нераспределенная прибыль (непокрытый убыток) |

470 |

116948 |

95439 |

|||||||

|

Итого по разделу III |

490 |

444752 |

511955 |

|||||||

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

0 |

0 |

||||||||

|

Займы и кредиты |

510 |

|||||||||

|

Отложенные налоговые обязательства |

515 |

0 |

0 |

|||||||

|

Прочие долгосрочные обязательства |

520 |

0 |

0 |

|||||||

|

521 |

0 |

0 |

||||||||

|

Итого по разделу IV |

590 |

0 |

0 |

|||||||

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

6000 |

75274 |

||||||||

|

Займы и кредиты |

610 |

|||||||||

|

Кредиторская задолженность |

620 |

103313 |

65478 |

|||||||

|

в том числе: |

25224 |

14668 |

||||||||

|

поставщики и подрядчики |

621 |

|||||||||

|

задолженность перед персоналом организации |

622 |

5594 |

7457 |

|||||||

|

задолженность перед государственными внебюджетными фондами |

623 |

388 |

4606 |

|||||||

|

задолженность по налогам и сборам |

624 |

9042 |

3556 |

|||||||

|

прочие кредиторы |

625 |

63065 |

35191 |

|||||||

|

Задолженность перед участниками (учредителями) по выплате доходов |

630 |

565 |

4000 |

|||||||

|

Доходы будущих периодов |

640 |

0 |

0 |

|||||||

|

Резервы предстоящих расходов |

650 |

0 |

0 |

|||||||

|

Прочие краткосрочные обязательства |

660 |

0 |

0 |

|||||||

|

661 |

0 |

0 |

||||||||

|

Итого по разделу V |

690 |

109878 |

144752 |

|||||||

|

БАЛАНС |

700 |

554630 |

656707 |

|||||||

|

СПРАВКА о наличии ценностей, учитываемых на забалансовых счетах |

||||||||||

|

Арендованные основные средства |

910 |

553 |

1260 |

|||||||

|

в том числе по лизингу |

911 |

0 |

0 |

|||||||

|

Товарно-материальные ценности, принятые на ответственное хранение |

920 |

2709 |

88 |

|||||||

|

Товары, принятые на комиссию |

930 |

0 |

0 |

|||||||

|

Списанная в убыток задолженность неплатежеспособных дебиторов |

940 |

1088 |

2592 |

|||||||

|

Обеспечения обязательств и платежей полученные |

950 |

0 |

0 |

|||||||

|

Обеспечения обязательств и платежей выданные |

960 |

0 |

0 |

|||||||

|

Износ жилищного фонда |

970 |

1789 |

1707 |

|||||||

|

Износ объектов внешнего благоустройства и других аналогичных объектов |

980 |

0 |

0 |

|||||||

|

Нематериальные активы, полученные в пользование |

990 |

0 |

0 |

|||||||

|

995 |

0 |

0 |

||||||||

|

Руководитель |

,, |

Главный бухгалтер |

,, |

|||||||

|

(подпись) |

(расшифровка подписи) |

(подпись) |

(расшифровка подписи) |

|||||||

Приложение 2

Форма 0710002 с. 2 Расшифровка отдельных прибылей и убытков

|

Показатель |

За отчетный период |

За аналогичный период предыдущего года |

|||||||||

|

наименование |

код |

прибыль |

убыток |

прибыль |

убыток |

||||||

|

Штрафы, пени и неустойки, признанные или по которым получены решения суда (арбитражного суда) об их взыскании |

210 |

45 |

132 |

41 |

125 |

||||||

|

Прибыль (убыток) прошлых лет |

220 |

0 |

0 |

0 |

0 |

||||||

|

Возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств |

230 |

0 |

0 |

0 |

0 |

||||||

|

Курсовые разницы по операциям в иностранной валюте |

240 |

36 |

1670 |

4 |

9 |

||||||

|

Отчисления в оценочные резервы |

250 |

х |

0 |

х |

0 |

||||||

|

Списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности |

260 |

733 |

2160 |

1522 |

2432 |

||||||

|

270 |

0 |

0 |

0 |

0 |

|||||||

|

Руководитель |

,, |

Главный бухгалтер |

,, |

||||||||

|

(подпись) |

(расшифровка подписи) |

(подпись) |

(расшифровка подписи) |

||||||||

Приложение 3

Договор об оказании аудиторских услуг

г. Москва «05» января 2013 г.

Закрытое акционерное общество «Аудит-Консалдинг», именуем в дальнейшем Аудитор, в лице аудитора Анохиной Ю.А, действующего на основании устава, с одной стороны, и ООО «Бекон», именуем в дальнейшем Заказчик, в лице генерального директора Карпова А.В., действующего на основании устава, с другой стороны, заключили настоящий договор о

. Заказчик поручает, а Аудитор принимает на себя обязательства по даче заключений по финансовым отчетам Заказчика ООО «Бекон» за 2013 год.

. Срок дачи заключений по финансовым отчетам: 30.01.2014 г.

. Стоимость оказываемых услуг составляет: 25000 рублей (Двадцать пять тысяч рублей).

. Расчеты между сторонами производятся в

Аудитор оказывает услуги по проведению аудита заказчику, а заказчик в свою очередь оплачивает эти услуги в размере 25000 рублей 00 коп.

. Заказчик обязуется:

предоставлять Аудитору данные по оперативному бухгалтерскому учету, документы, планы, приказы, а также иную необходимую документацию;

выделять рабочие места для работников Аудитора, шкаф-сейф для хранения документов;

обеспечить при необходимости присутствие своих материально-ответственных лиц, печатание подготовленных Аудитором документов;

оплачивать оказываемые услуги в соответствии с условиями настоящего договора.

. Аудитор обязуется:

соблюдать правила внутреннего распорядка предприятия Заказчика;

применять при оказании услуг законные и объективные методы и средства, подкреплять выводы документально;

не разглашать выявленные в ходе работы или сообщенные ему данные, являющиеся информацией конфиденциального характера или составляющие коммерческую тайну.

. Особые условия по договору:_________________________

. За неисполнение или ненадлежащее исполнении своих обязанностей по настоящему договору стороны несут ответственность, предусмотренную действующим законодательством.

. Споры между сторонами разрешаются путем переговоров.

. В случае невозможности разрешения споров мирным путем, они разрешаются в порядке, установленном действующим законодательством.

. Настоящий договор вступает в силу с момента подписания, составлен в 2 (двух) экземплярах.

. Юридические адреса сторон.

Аудитора: 777555, г. Москва, ул. Новогиреевская. д. 6а.

Заказчика: 777561, г.Москва, ул. Соболевский проезд, д.7.

Приложение 4

Вопросник аудитора

|

№ п/п |

Вопрос |

Вариант ответа |

Информация или документ, который следует запросить |

Назначаемая аудиторская процедура |

|

|

1 |

Предприятие имеет один расчетный счет |

Да |

Договор с банком, выписки банка, первичные документы |

«Расчет 1.1.1» |

|

|

Нет |

Договоры с банками, выписки банков, первичные документы |

«Расчет 1.1.1» — повторяется столько раз, сколько у предприятия открыто расчетных счетов |

|||

|

2 |

Предприятие имеет валютный счет |

Договор |

|||

|

Нет |

Переход к вопросу 3 |

||||

|

3 |

Предприятие имеет один валютный счет |

Да |

Выписки банка, первичные документы |

«Расчет 1.1.1» |

|

|

Нет |

Договоры, выписки банка, первичные документы |

«Расчет 1.1.1» — повторяется несколько раз |

|||

|

4 |

Предприятие получает валюту на командировочные расходы |

Да |

Заявки на приобретение валюты |

«Расчет 1.1.6» |

|

|

Нет |

|||||

|

5 |

Предприятие использует аккредитивную форму расчетов |

Да |

Договоры на открытие аккредитива |

«Расчет 1.1.8» |

|

|

Нет |

|||||

Приложение 5

Программа аудиторской проверки операций по расчетному счету

|

№ п/п |

Наименование аудиторских процедур |

Период проведения |

Исполнитель |

Рабочие документы аудитора |

|

1. Процедуры средств контроля |

||||

|

1.1. |

Анализ учредительных и других общих документов |

06.01.14 |

Анохина Ю.А. |

Копии учредительных документов, лицензий, аналитический обзор |

|

1.2. |

Анализ учетной политики |

06.01.14 |

Анохина Ю.А |

Приказ об учетной политике, аналитический обзор |

|

1.3. |

Изучение особенностей системы компьютерной обработки данных |

06.01.14 |

Анохина Ю.А |

Отчет эксперта |

|

2. Процедуры по существу |