, основную часть, содержащую 3 раздела, заключение и список использованных источников.

1.1 Качественная оценка предпринимательского риска

Риск есть вероятностная категория, и в этом смысле наиболее обоснованно с научных позиций характеризовать и измерять его как вероятность возникновения определенного уровня потерь.

Таким образом, строго говоря, при обстоятельной, всесторонней оценке риска следовало бы устанавливать для каждого абсолютного или относительного значения величины возможных потерь соответствующую вероятность возникновения такой величины.

Построение подобной таблицы или кривой вероятностей потерь является исходной стадией оценки риска. Но применительно к предпринимательству это чаще всего чрезвычайно сложная задача. Поэтому практически приходится ограничиваться упрощенными подходами, оценивая риск по одному или нескольким главным показателям, критериям, величинам, представляющим обобщенные характеристики, наиболее важные для суждения о приемлемости риска. С этой целью первоначально необходимо выделить определенные области, или зоны, риска в зависимости от величины потерь.

Область, в которой потери не ожидаются, назовем безрисковой областью, ей соответствуют нулевые или отрицательные потери.

Под зоной допустимого риска понимается область, в пределах которой данный вид предпринимательской деятельности сохраняет свою экономическую целесообразность, т. е. потери есть, но они меньше ожидаемой прибыли. Границы зоны допустимого риска соответствуют уровню потерь, равному расчетной прибыли от предпринимательской деятельности.

Следующая, более опасная область называется зоной критического риска. Это область, характеризуемая возможностью потерь в размере свыше величины ожидаемой прибыли и вплоть до величины полной расчетной, ожидаемой выручки от предпринимательства. Иначе говоря, зона критического риска характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и в пределе могут привести к не возмещенной утрате всех средств, вложенных предпринимателем в дело. В последнем случае предприниматель не только не получает от сделки никакого дохода, но и несет убытки в сумме всех бесплодных затрат.

Кроме критического целесообразно рассматривать еще более устрашающий – катастрофический риск. Зона катастрофического риска представляет собой область потерь, которые по своей величине превосходят критический уровень и в пределе могут достигать величины, равной имущественному состоянию предпринимателя.

Анализ риска потери финансовой устойчивости предприятия

... методов «затраты -- выпуск», к которым относят матричный технический промышленный финансовый план предприятия, межотраслевой баланс, национальное счетоводство; д) методы математического программирования, которые ... методов экономического анализа Прием -- это одноразовое действие, не меняющее величину показателя. Его можно использовать для качественного преобразования экономического показателя. Способ ...

Катастрофический риск способен привести к краху, банкротству, полному крушению предприятия, его закрытию и распродаже имущества. К категории катастрофического следует относить (вне зависимости от имущественного или денежного ущерба) риск, связанный с прямой опасностью для жизни людей или с возникновение экологических катастроф. Потери, превышающие имущественное состояние предпринимателя, не рассматриваются, так как их невозможно взыскать [15].

Основной задачей предпринимателя является не отказ от риска вообще, а выборы решений, связанных с управлением риском на основе объективных критериев. Одно из главных правил предпринимательской деятельности гласит: «Не избегать риска, а предвидеть его, стремясь снизить до возможно более низкого уровня». [6]

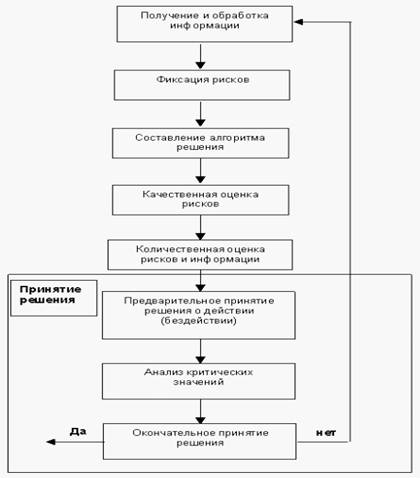

Основной задачей оценки предпринимательских рисков является их систематизация и разработка комплексного подхода к определению степени риска, влияющего на деятельность предпринимателя. Существует следующий алгоритм оценки рисков, который представлен на рисунке 1.1 [8].

Рисунок 1.1 – Алгоритм оценки рисков

В общем виде система методов оценки предпринимательских рисков делится на две группы:

1) качественные методы оценки предпринимательских рисков — с их помощью осуществляется выявление рисков, присущих реализации предполагаемого решения; определение количественной структуры рисков; выявление наиболее рискоопасных областей в разработанном алгоритме принимаемого решения;

2) количественные методы оценки предпринимательских рисков — их применение базируется на основе данных, полученных при качественной оценке, то есть оцениваются только те риски, которые присутствуют при осуществлении конкретной операции алгоритма принятия.

Основная цель качественной оценки риска — выявить основные виды рисков, влияющих на предпринимательскую деятельность. Преимущество такого подхода заключается в том, что уже на начальном этапе анализа руководитель предприятия может наглядно оценить степень рискованности по количественному составу рисков и уже на этом этапе отказаться от претворения в жизнь определенного решения [9].

Качественная оценка рисков включает ряд последовательных этапов:

1) выявление факторов, увеличивающих и уменьшающих конкретный вид риска при осуществлении определенных финансовых операций. Эти факторы не несут в себе какого-либо конкретного расчетного предназначения, а служат исходной базой для анализа рисков;

2) определение системы оценочных показателей риска, которая должна отвечать требованиям адекватности, комплексности, динамичности, объективности, а также допускать пополнение и развитие;

3) установление потенциальных областей риска, т.е. выявление мероприятий, операций, работ, при выполнении которых может возникнуть неопределенность в получении положительного результата;

4) идентификация всех возможных рисков, т.е. определение возможных рисков в результате данного действия либо бездействия.

Управление инвестиционными рисками на предприятии

... оценку инвестиционного проекта Предмет исследования - оценка рисков и финансовой состоятельности инвестиционного проекта. Объектом исследования является предприятие ООО «Спецодеждаоптторг». 1. Теоретические основы финансирования инвестиционных проектов на предприятии ... объемам производства (масштабам проекта, производству продукции, работ, услуг), направленности (производственные, социальные и др.), ...

На описываемом предварительном этапе организации управления риском важнейшим моментом является его анализ. При этом определяются факторы риска, которые можно классифицировать по различным критериям и признакам, например, по степени влияния, по характеру воздействия на риск, по степени управляемости, по источнику возникновения [11].

Все факторы, так или иначе влияющие на рост степени риска, можно также условно разделить на две группы:

1) объективные (внешние) факторы;

2) субъективные (внутренние) факторы.

К объективным факторам относятся факторы, не зависящие непосредственно от самой фирмы.

Такими факторами могут быть:

- инфляция (значительный и неравномерный рост цен как на сырье, материалы, топливо, энергоносители, комплектующие изделия, транспортные и другие услуги, так и на продукцию и услуги предприятия);

- изменение банковских процентных ставок и условий кредитования, налоговых ставок и таможенных пошлин;

- изменения в отношениях собственности и аренды, в трудовом законодательстве, конкуренция, политические и экономические кризисы, экология, воздействие государства и др.

К субъективным факторам относятся факторы, характеризующие непосредственно данную фирму. Примерами данных факторов являются:

- производственный потенциал;

- техническое оснащение;

- уровень предметной и технологической специализации;

- организация труда;

- уровень производительности труда;

- степень кооперированных связей и т.д.

Так же не стоит недооценивать влияние внутренних факторов на деятельность предприятия, которые связаны с ошибками и упущениями руководства и персонала.

Так, по оценкам зарубежных экспертов, 90% различных неудач малых фирм связано с неопытностью руководства, его неумением адаптироваться к изменяющимся условиям, консерватизмом мышления, что ведет к неэффективному управлению предприятием, к принятию ошибочных решений, потере позиций на рынке [15].

К субъективным факторам можно отнести также и фактор отношения к риску. Люди различаются по своей готовности пойти на риск, и по отношению к риску людей можно разделить на три группы: предпочтение риска, антипатия к риску и нейтралитет к риску. Оценка риска и выбор решения во многом зависят от человека, его принимающего.

Руководитель, который предпочитает стабильный доход, в предпринимательской деятельности выбирает стратегию, не расположенную к риску. При таком антирисковом поведении обычно имеет место невысокий доход предприятия.

Руководитель, нейтрально относящийся к риску, ориентируется на ожидаемый доход, невзирая на возможные убытки.

Расположенные к риску руководители, готовы рисковать, в надежде получить большую прибыль, т.е. готовы бороться за минимизацию потерь с целью максимизации результата.

Для правильного определения всех возможных рисков проекта можно отталкиваться от существующих классификаций рисков и факторов на них влияющих, например, такое определение может проводиться по следующим основным сферам [16]:

1) финансовые риски;

2) маркетинговые риски;

3) технологические риски;

4) риски участников проекта;

5) политические риски;

6) юридические риски;

Хозяйственный риск, его виды и сущность

... -количественного выражения реально существующей неопределенности и возникающие в хозяйственной деятельности явления, процессы, взаимоотношения. Причем хозяйственный риск может существовать независимо от того, осознают ли ... ” факторов рыночного и нерыночного типа. Это и предопределило суть дальнейшего изложения материала, его концентрацию на основах методики оценки хозяйственного риска, главным ...

7) экологические риски;

8) строительные риски;

9) специфические риски;

10) обстоятельства непреодолимой силы или форс-мажор.

Необходимо рассмотреть каждое из перечисленных направлений с трех позиций:

- во-первых, с точки зрения истоков, причин возникновения данного типа риска;

- во-вторых, целесообразно обсудить гипотетические негативные последствия, вызванные возможной реализацией данного риска;

- в-третьих, выделить конкретные мероприятия, позволяющие минимизировать рассматриваемый риск.

В области финансирования бизнес-проект может быть рисковым, если этому, прежде всего, способствуют:

- экономическая нестабильность в стране;

- инфляция;

- сложившаяся ситуация неплатежей в отрасли;

- дефицит бюджетных средств.

В качестве причин возникновения финансового риска можно назвать следующие:

- а) политические факторы;

- б) колебания валютных курсов;

- в) государственное регулирование учетной банковской ставки;

- г) рост стоимости ресурсов на рынке капитала;

- д) повышение издержек производства.

Перечисленные причины могут привести к росту процентной ставки, удорожанию финансирования, а также росту цен и услуг по контрактам на строительство.

Маркетинговые риски возникают по следующим причинам:

- неправильный выбор рынков сбыта продукции, неверное определение стратегии операций на рынке, неточный расчет емкости рынка, неправильное определение мощности производства;

- непродуманность, неотлаженность или отсутствие сбытовой сети на предполагаемых рынках сбыта;

- задержка в выходе на рынок.

Они могут привести к отсутствию необходимых доходов, достаточных для погашения кредитов, невозможности реализовать (сбыть) продукцию в нужном стоимостном выражении и в намеченные сроки.

Результатом их проявлений являются:

- а) невыход на проектную мощность;

- б) работа не на полную мощность;

- в) выпуск продукции низкого качества.

Технические риски могут быть вызваны следующими причинами:

- ошибки в проектировании;

- недостатки технологии и неправильный выбор оборудования;

- ошибочное определение мощности;

- недостатки в управлении;

- нехватка квалифицированной рабочей силы;

- отсутствие опыта работы с импортным оборудованием у местного персонала;

- срыв поставок сырья, стройматериалов, комплектующих;

- срыв сроков строительных работ подрядчиками (субподрядчиками);

- повышение цен на сырье, энергию и комплектующие;

- увеличение стоимости оборудования;

- рост расходов на зарплату.

Этот вид рисков проявляется, прежде всего, в сознательном или вынужденном невыполнении участниками (участником) своих обязательств в рамках проекта по причине:

- неустойчивого финансового положения;

- изменения политики в руководстве или в изменившихся ситуациях;

- невысокого профессионального уровня.

Основные причины возникновения политических рисков заключаются в следующем:

- изменение торгово-политического режима и таможенной политики;

- изменения в налоговой системе, в валютном регулировании, регулировании внешнеполитической деятельности нашей страны;

- изменения в системах экспортного финансирования;

- нестабильность страны;

- опасность национализации и экспроприации;

- изменения законодательства (например, закона об иностранных инвестициях);

- сложность с репатриацией прибыли;

- геополитические риски;

- социальные риски.

Юридические риски приводят к проблемам реализации обеспечения в связи с:

- а) неотлаженным законодательством;

- б) нечетко оформленным документом, подтверждающим право собственности, аренды и т.д.

Экологические риски возникают вследствие:

- неустойчивого законодательства в части требований к окружающей среде;

- аварии;

- изменения отношения к проекту властей.

Строительные риски можно разделить на две части:

1) категории А — до завершения строительства;

2) категории Б — после завершения строительства.

Риски категории А приносят материальный ущерб строительству, увеличивая его стоимость.

Их причины вызваны:

- задержками в строительстве;

- невыполнением обязательств поставщиком, дефектами в оборудовании, технологии;

- срывами сроков строительства (монтажа) по вине подрядчика.

Риски категории Б:

- качество продукции;

- менеджмента;

- реализации продукции;

- экспортно-импортные;

- типа «форс-мажор»;

- физический ущерб;

- транспортные;

- снабжения;

- несовместимость оборудования.

Несомненно, учесть все рисковые факторы невозможно, но вполне реально выделить главные из них, а также определить, какой эффект обусловливает то или иное рисковое событие и велика ли вероятность его наступления.

Результаты качественной оценки риска служат исходной информацией для осуществления количественного анализа.

В качественной оценке можно выделить следующие методы [8]:

1) экспертный метод;

2) анализ целесообразности затрат;

5) метод аналогий.

Метод экспертных оценок основан на обобщении мнения специалистов-экспертов о вероятностях риска. Интуитивные характеристики, основанные на знаниях и опыте эксперта, дают в ряде случаев достаточно точные оценки. Экспертные методы позволяют быстро и без больших временных и трудовых затрат получить информацию, необходимую для выработки управленческого решения.

Метод экспертных оценок применяется в случаях, когда:

1) длина исходных динамических рядов недостаточна для оценивания с использованием экономико-статистических методов;

2) связь между исследуемыми явлениями носит качественный характер и не может быть выражена с помощью традиционных количественных измерителей;

- З) входная информация неполная и невозможно предсказать влияние всех факторов;

4) возникли экстремальные ситуации, когда требуется принятие быстрых решений. Суть экспертных методов заключается в организованном сборе суждений и предположений экспертов с последующей обработкой полученных ответов и формированием результатов.

Выделяют следующие стадии экспертного опроса:

1) формулировка цели экспертного опроса;

2) подбор основного состава рабочей группы;

3) разработка и утверждение технического задания на проведение экспертного опроса;

4) разработка подробного сценария проведения сбора и анализа экспертных мнений (оценок), включая как конкретный вид экспертной информации (слова, условные градации, числа, ранжирование, разбиения или иные виды объектов нечисловой природы), так и конкретные методы анализа этой информации;

5) подбор экспертов в соответствии с их компетентностью;

6) формирование экспертной комиссии;

7) проведение сбора экспертной информации;

8) анализ экспертной информации;

9) интерпретация полученных результатов и подготовка заключения;

10) принятие решения — выбор альтернативы.

Существует масса методов получения экспертных оценок. В одних с каждым экспертом работают отдельно, он даже не знает, кто еще является экспертом, а потому высказывает свое мнение независимо от авторитетов.

В других — экспертов собирают вместе, при этом эксперты обсуждают проблему друг с другом, учатся друг у друга, и неверные мнения отбрасываются. В одних методах число экспертов фиксировано, в других — число экспертов растет в процессе проведения экспертизы. Среди наиболее распространенных методов получения экспертных оценок можно выделить:

1) метод «Дельфи»;

2) метод «снежного кома»;

- З) метод «дерева целей»;

4) метод «комиссий круглого стола»;

5) метод эвристического прогнозирования;

6) матричный метод.

Процедура метода экспертных оценок заключается в следующем. Экспертам предлагается перечень факторов, так или иначе влияющих на результативность реализации проекта. Каждому фактору присваивается соответствующий вес. Эксперты, используя балльную шкалу (возможны различные варианты: 1—5 баллов; 1—10 баллов (MAX—MIN)), присваивают каждому фактору определенный балл. Затем определяется значение каждого фактора: значение = вес * балл.

Далее опять возможны варианты: либо полученные значения складываются и представляют собой надбавку за риск, либо рассчитывается средневзвешенное всех факторов и полученное значение сравнивается с базой для сравнения.

Также существует балльная методика следующего вида (табл. 1.1) [9].

Таблица 1.1 – Бальная методика метода экспертных оценок

| Показатели, характеризующие воздействие конкретного фактора риска | Степень риска | Вес | Значение | ||

| Низкая 1 | Средняя 2 | Высокая 3 | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | 1 | a | a ∙ 1 | ||

| 2 | 1 | b | b ∙ 1 | ||

| 3 | 1 | c | c ∙ 1 | ||

| ИТОГО | Х | Y | Z | 1,00 | 1,00 |

Результат = (1 ∙ (Сумма риска 1 ∙ Вес) + 2 ∙ (Сумма риска 2 ∙ Вес) + 3 ∙ (Сумма риска 1 ∙ Вес)) / (Сумма 1 + Сумма 2 + Сумма 3).

Полученное значение необходимо сравнить с нормативным.

Метод целесообразности затрат. Этот метод позволяет определить критический объем производства или продаж, т.е. нижний предельный размер выпуска продукции, при котором прибыль равна нулю. [8]

Производство продукции в объемах меньше критического приносит только убытки. Критический объем производства необходимо оценивать при освоении новой продукции и при сокращении ее выпуска, вызванного падением спроса, сокращением поставок материалов и комплектующих изделий, заменой продукции на новую, ужесточением экологических требований и другими причинами.

Для проведения соответствующих расчетов все затраты на производство и реализацию продукции подразделяют на переменные и постоянные.

Под переменными понимают издержки, общая величина которых находится в непосредственной зависимости от объемов производства и реализации, а также от их структуры при производстве и реализации нескольких видов продукции. Это затраты на сырье и материалы, топливо, энергию, транспортные услуги, большую часть трудовых ресурсов и т.д.

К постоянным издержкам производства относят затраты, величина которых не меняется с изменением объемов производства. Они должны быть оплачены, даже если предприятие не производит продукцию (отчисления на амортизацию, аренда зданий и оборудования, страховые взносы, оплата высшего управленческого персонала и т.д.).

Критический объем производства (Vкp) можно представить в следующем виде [16]:

V кр = 3пост / (Ц — 3пер ), (1.1)

где Ц — цена изделия (единицы продукции), руб.;

З пост — постоянные затраты, руб.;

З пер — переменные затраты, руб.

Некоторые зарубежные авторы называют критический объем производства порогом рентабельности и используют этот показатель для оценки финансовой устойчивости предприятия.

Чем больше разность между фактическим объемом производства и критическим, тем выше финансовая устойчивость.

Любое изменение объема производства (продаж) оказывает существенное влияние на прибыль. Данная зависимость называется эффектом производственного (или операционного) левериджа.

Производственный леверидж показывает степень влияния постоянных затрат на прибыль (убытки) при изменениях объема производства.

Чем больше удельный вес постоянных затрат в общей сумме издержек при некотором объеме производства, тем выше производственный леверидж, следовательно, тем выше предпринимательский риск.

Работать с высоким производственным левериджем могут только те предприятия, которые в состоянии обеспечить большие объемы производства и сбыта; имеют устойчивый спрос на свою продукцию.

Метод аналогий обычно используется при анализе рисков нового проекта. Проект рассматривается как «живой» организм, имеющий определенные стадии развития [3].

Жизненный цикл проекта состоит из следующих этапов:

1) этапа разработки;

2) этапа выведения на рынок;

3) этап роста;

4) этапа зрелости;

5) этапа упадка.

Изучая жизненный цикл проекта, можно получить информацию о каждом этапе проекта, выделить причины нежелательных последствий, оценить степень риска. Однако на практике бывает довольно трудно собрать соответствующую информацию.

1.2 Методы количественного анализа риска

В настоящее время наиболее распространенными методами количественной оценки предпринимательских рисков являются:

1) статистический метод;

2) аналитические методы;

3) анализ финансовой устойчивости предприятия и оценка его платежеспособности.

Статистический метод заключается в изучении статистики потерь и прибылей, имевших место на данном или аналогичном предприятии, с целью определения вероятности события, установления величины риска. Вероятность означает возможность получения определенного результата.

Степень риска измеряется двумя показателями: средним ожидаемым значением и колеблемостью (изменчивостью) возможного результата. Среднее ожидаемое значение связано с неопределенностью ситуации, оно выражается в виде средневзвешенной величины всех возможных результатов Е(х), где вероятность каждого результата (А) используется в качестве частоты или веса соответствующего значения (х).

В общем виде это можно записать так [8]:

Е(х)=А1Х1 +А2Х2+···+АnXn (1.2)

Средняя величина представляет собой обобщенную количественную характеристику и не позволяет принять решение в пользу какого-либо варианта вложения капитала.

Для окончательного решения необходимо измерить колеблемость (размах или изменчивость) показателей, т.е. определить меру колеблемости возможного результата.

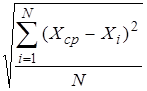

Колеблемость возможного результата представляет собой степень отклонения ожидаемого значения от средней величины. Для ее определения обычно вычисляют дисперсию или среднеквадратическое отклонение:

Ơ =  , (1.3)

, (1.3)

где Ơ – среднеквадратическое отклонение;

- Xi – ожидаемое значение для каждого случая наблюдения;

- Хср – среднее ожидаемое значение;

- N – частота случаев, или число наблюдений.

Коэффициент вариации — это отношение среднего квадратичного отклонения к средней арифметической.

Он показывает степень отклонения полученных значений.

V = Ơ / Xcp × 100%, (1.4)

где V – коэффициент вариации, %.

Коэффициент вариации позволяет сравнивать колеблемость признаков, имеющих разные единицы измерения.

Чем выше коэффициент вариации, тем сильнее колеблемость признака.

Установлена следующая оценка коэффициентов вариации:

- до 10% — слабая колеблемость;

10-25% — умеренная колеблемость;

- свыше 25% — высокая колеблемость.

В тех случаях, когда информация ограничена, для количественного анализа риска используются аналитические методы, или стандартные функции распределения вероятностей, например нормальное распределение, или распределение Гаусса, показательное (экспоненциальное) распределение вероятностей, которое довольно широко используется в расчетах надежности, а также распределение Пуассона, которое часто используют в теории массового обслуживания.

Вероятностная оценка риска математически достаточно разработана, но опираться только на математические расчеты в предпринимательской деятельности не всегда бывает достаточным, так как точность расчетов во многом зависит от исходной информации.

Метод оценки платежеспособности и финансовой устойчивости предприятия позволяет предусмотреть вероятность банкротства. В первую очередь анализу подвергаются сведения, содержащиеся в документах годовой бухгалтерской отчетности [12].

Основными критериями неплатежеспособности, характеризующими структуру баланса, являются:

- коэффициент текущей ликвидности;

- коэффициент обеспеченности собственными средствами;

- коэффициент восстановления (утраты) платежеспособности.

На основании указанной системы показателей можно оценить вероятность наступления неплатежеспособности предприятия.

Различные методы финансового анализа позволяют выяснить слабые места в экономике предприятия, охарактеризовать его ликвидность, финансовую устойчивость, рентабельность, отдачу активов и рыночную активность.

Однако обычно вывод о вероятности банкротства можно сделать только на основе сопоставления показателей данного предприятия и аналогичных предприятий, обанкротившихся или избежавших банкротства.

Найти соответствующую информацию довольно трудно, поэтому для расчетов вероятностей банкротства широко используют многофакторные модели (основанные на анализе коэффициентов), которые позволяют определить, находится ли компания в «рискованном» положении (т.е. существует ли опасность разорения или поглощения ее другой компанией и есть ли настоятельная необходимость перестройки или улучшения ее работы).

Одна из таких моделей прогнозирования банкротства на основе минимального количества коэффициентов, объединенных в определенную систему (Z-модель), была разработана независимо друг от друга американским профессором Эдвардом Альтманом и английским профессором Ричардом Таффлером [13].

Z-модель была разработана на основе статистического анализа большого количества финансовых коэффициентов как «благополучных», так и обанкротившихся компаний.

Статистический анализ использовался для определения минимального числа коэффициентов, с помощью которых можно отличить стабильную компанию от потенциального банкрота, расчета степени влияния каждого коэффициента на построение модели и прогнозирование банкротства.

В 1968 г. профессор Альтман проанализировал 22 бухгалтерские и небухгалтерские «переменные» и выбрал пять ключевых коэффициентов для определения стабильного или критического состояния фирм. Эти пять показателей были затем использованы для определения значения Z [6].

Компании, у которых величина Z превышала определенный уровень, могли быть отнесены к категории финансово благополучных, а компании, у которых значение Z не достигало этого уровня, могли быть определены как потенциальные банкроты. Альтман выделил также «серую зону» между «процветанием» и «банкротством».

Для компаний, находящихся в этой зоне, нельзя уверенно прогнозировать то или иное развитие событий. В разработанной им модели в качестве переменных (факторов) используются следующие показатели:

- рентабельности активов;

- динамики прибыли;

- кумулятивной прибыльности;

- совокупных активов;

- коэффициенты покрытия процентов по кредитам;

- ликвидности;

- автономии.

Эта модель позволяет прогнозировать банкротство на пятилетний период с точностью до 70%.

В общем виде Z-модель выглядит следующим образом [13]:

Z = С 1 R1 + С2 R2 + … + Сm Rm , (1.5)

где R 1 , R2 … Rm — отобранные ключевые коэффициенты, число которых достигает n;

C 1 , С2 ,… Сm — показатели, характеризующие значимость R1 , R2 … Rm .

Высокое значение Z говорит о стабильном состоянии, низкое — о потенциальном банкротстве.

На сегодня эффективность Z-модели для прогноза вероятного банкротства компании все еще нуждается в подтверждении. Проблемы Z-модели вытекают из того, что ее коэффициенты рассчитываются по данным официальной отчетности компании.

Однако компании, которые попадают в затруднительное положение, могут «улучшать» свои отчеты о прибылях и убытках. В таком случае адекватная оценка финансовых трудностей компании представляется невозможной.

По этой причине Джон Аргенти разработал альтернативный подход к прогнозированию банкротства, основанный на учете субъективных суждений (А-модель).

Аргенти считал, что причиной банкротства компании является плохое руководство, неэффективная система учета и неспособность компании приспосабливаться к новым условиям рынка.

Компания оценивается начислением баллов до максимально допустимого значения по каждому ключевому недостатку и является А-системой. Если сумма превышает определенный уровень (25 баллов), это говорит о высоком уровне вероятности банкротства. Pacчет А-модели представлен в таблице 1.2.

Таблица 1.2 – Расчет А-модели

| Оцениваемые показатели | Баллы |

| 1 | 2 |

| А. Недостатки | |

| Автократия в высшем руководстве | 8 |

| Председатель правления и исполнительный директор — одно и то же лицо | 4 |

| Пассивный совет директоров | 2 |

| Несбалансированный совет директоров | 2 |

| Некомпетентный финансовый директор | 2 |

| Неквалифицированное руководство | 1 |

| Слабый бюджетный контроль | 3 |

| Отсутствие отчетности по движению денежных средств | 3 |

| Отсутствие системы сокращения издержек | 5 |

| Медленная реакция на изменение рыночных условий | 15 |

| ВСЕГО | 43 |

| Проходной балл | 10 |

| Б.Ошибки | |

| Высокий уровень коэффициента зависимости | 15 |

| Овертрейдинг | 15 |

| Крупные проекты | 15 |

| ВСЕГО | 45 |

| Проходной балл | 15 |

| В.Симптомы | |

| Финансовые признаки спада | 4 |

| «Творческий подход» в бухучете | 4 |

| Нефинансовые признаки спада | 3 |

| Окончательные признаки | 1 |

| ВСЕГО | 12 |

| Проходной балл | 0 |

| Максимально возможное количество баллов | 100 |

| Общий проходной балл (А+Б+В) | 25 |

Нельзя забывать, что последствия неверных оценок рисков или отсутствия возможности противопоставить действенные меры могут быть самыми неприятными. Поэтому следует уделять более тщательное внимание стадии анализа и оценки предпринимательских рисков.

2. АНАЛИЗ ФИНАНСОВЫХ РИСКОВ

Задание 1

Необходимо рассчитать эффект от осуществления коммерческой деятельности, эффективность вложения капитала и эффективность затрат.

Чтобы свести неопределенность при осуществлении коммерческой деятельности к минимуму, необходимо выбрать то ее направление или тот вариант инвестирования, который позволит получить более высокие результаты. Эффект (Эп) в данном случае можно рассчитать по следующим формулам:

Эп = ![]() , (2.1)

, (2.1)

где П – прибыль,

И – инвестиции;

Эп = ![]() 0,07

0,07

Эвк = ![]() , (2.2)

, (2.2)

где Эвк – эффективность вложения капитала;

- Кв – вложенный капитал;

Эвк = ![]() 0,04

0,04

Эз = ![]() , (2..3)

, (2..3)

где Эз – эффективность затрат;

3 – затраты.

Эз = ![]() 0,1

0,1

Необходимо построить аналитическую таблицу, позволяющую сравнить различные варианты реализации стратегии с учетом риска.

Таблица 2.1 – Варианты реализации стратегии с учётом риска

| Показатели эффективности деятельности предприятия | Значения |

| Эффекты от осуществления коммерческой деятельности (Эп) | 0,07 |

| Эффективность вложения капитала (Эвк) | 0,04 |

| Эффективность затрат (Эз) | 0,1 |

Согласно проведённым расчётам, очевидно, что для предприятия наиболее оптимальным будет вариант эффективного использования затрат, поскольку именно по этому направлению хозяйствующий субъект получит более высокую прибыль (эффект от данного вида равен 0,1).

Задание 2

Необходимо рассчитать среднее ожидаемое значение и колеблемость (изменчивость) возможного результата вложения капитала.

Степень риска измеряется двумя показателями: средним ожидаемым значением и колеблемостью (изменчивостью) возможного результата.

Среднее ожидаемое значение связано с неопределенностью ситуации, оно выражается в виде средневзвешенной величины всех возможных результатов Е(х), где вероятность каждого результата (А) используется в качестве частоты или веса соответствующего значения (х):

E(x) = А1х1 + А2х2 + … + Аnхn(2.4)

В нашем случае при вложении денежных средств в мероприятие А из 150 случаев прибыль в размере 260 тыс. руб. была получена в 75 случаях (вероятность — 75 : 150 = 0,5), прибыль 500 тыс. руб. — в 60 случаях (вероятность — 60 : 150 = 0,4) и прибыль 300 тыс. руб. — в 15 случаях (вероятность — 15 : 150 = 0,1).

Среднее ожидаемое значение прибыли Е(х) составит:

Е(х) = 260 х 0,5 +500 х 0,4 + 300 х 0,1 = 130 + 200 + 30 = 360

Осуществление мероприятия Б из 150 случаев давало прибыль 19,0 тыс. руб. в 15 случаях (вероятность — 15 : 150 = 0,1), прибыль 24,0 тыс. руб. — в 60 случаях (вероятность — 60 : 150 = 0,4), 31,0 тыс. руб. — в 75 случаях (вероятность 75 : 150 = 0,5).

При проведении мероприятия Б средняя ожидаемая прибыль Е(х) составит:

Е(х) = 19,0 х 0,1 + 24,0 х 0,4 + 31 х 0,5= 1,9 + 9,6 + 15,5 = 27

Сравнивая величины ожидаемой прибыли при вложении денежных средств в мероприятия А к Б, можно сделать вывод, что величина получаемой прибыли при мероприятии А колеблется от 260 до 500 тыс. руб., при этом средняя величина составляет 360 тыс. руб.; в мероприятии Б величина получаемой прибыли колеблется от 19,0 до 31,0 тыс. руб. и средняя величина равна 27 тыс. руб.

Средняя величина представляет собой обобщенную количественную характеристику и не позволяет принять решение в пользу какого-либо варианта вложения капитала.

Для окончательного решения необходимо измерить колеблемость (размах или изменчивость) показателей, т.е. определить меру колеблемости возможного результата.

Колеблемость возможного результата представляет собой степень отклонения ожидаемого значения от средней величины. Для ее определения обычно вычисляют дисперсию или среднеквадратическое отклонение:

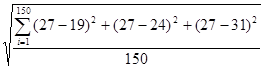

Ơ =  (2.5)

(2.5)

где Ơ – среднеквадратическое отклонение;

- Xi – ожидаемое значение для каждого случая наблюдения;

- Хср – среднее ожидаемое значение;

- N – частота случаев, или число наблюдений.

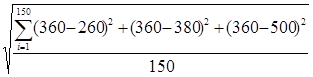

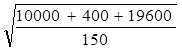

Среднеквадратическое отклонение по мероприятию А составит:

Ơ= =

= =

= ![]() = 14,1

= 14,1

Необходимо рассчитать среднеквадратическое отклонение по мероприятию Б:

Ơ = =

=![]() =

= ![]() = 0,76

= 0,76

Коэффициент вариации — это отношение среднего квадратичного отклонения к средней арифметической. Он показывает степень отклонения полученных значений.

V = Ơ / Xcp × 100%, (2.6)

где V – коэффициент вариации, %.

Коэффициент вариации по мероприятию А составит:

V = ![]() х 100% = 52,2 %.

х 100% = 52,2 %.

Коэффициент вариации по мероприятию Б рассчитывается следующим обзазом:

V = ![]() х 100% = 2,81 %

х 100% = 2,81 %

Коэффициент вариации позволяет сравнивать колеблемость признаков, имеющих разные единицы измерения.

Чем выше коэффициент вариации, тем сильнее колеблемость признака.

Установлена следующая оценка коэффициентов вариации: до 10% — слабая колеблемость; 10-25% — умеренная колеблемость; свыше 25% — высокая колеблемость.

Коэффициент вариации при вложении денежных средств в мероприятие А больше, чем при мероприятии Б. Следовательно, мероприятие Б сопряжено с меньшим риском, а значит, является более предпочтительнее.

Задание 3

Необходимо произвести расчет рентабельности активов (ROA), рентабельности продаж (ROS), оборачиваемости активов (AT) и рентабельности собственного капитала (ROE).

Рентабельность активов ROA (отношение прибыли к стоимости активов) характеризует общую эффективность менеджмента, то есть отражает соответствие выбранной тактики стратегическим целям бизнеса, показывает отдачу на вложенный капитал.

Показатель ROA зависит от рентабельности продаж ROS (отношение прибыли от продаж к выручке) и оборачиваемости активов AT (отношение выручки к стоимости активов):

ROA = ROS x АТ. (2.7)

Рентабельность продаж рассчитывается по следующей формуле:

ROS = ![]() , % (2.8)

, % (2.8)

где П – прибыль от продаж;

- Вр – выручка.

ROS = ![]() х 100%= 14,28 %.

х 100%= 14,28 %.

Оборачиваемость активов целесообразно рассчитать по формуле:

АТ = ![]() , (2.9)

, (2.9)

где А — стоимость активов.

АТ = ![]() = 1,9

= 1,9

Таким образом, рентабельность активов составит:

ROA = 14,28 х 1,9 = 27,1%.

Рентабельность собственного капитала ROE (отношение чистой прибыли к затратам собственного капитала) характеризует отдачу на капитал, вложенный в предприятие собственниками, с ее повышением непосредственно связан рост стоимости бизнеса. Рентабельность собственного капитала, как показывает факторный анализ, зависит от достигнутой рентабельности активов (доходность) и финансовой устойчивости (риск):

ROE = ROA / СК : (СК + ЗК), (2.10)

где СК – собственные средства;

- ЗК – заемные средства.

ROE = 27,1 / 975 : (975 + 786?) = 16,85 / 0,56 = 30,09 %.

Таким образом, из полученных результатов видно, что рентабельность продаж составляет 10,8 %, оборачиваемость активов равна 1,56, рентабельность активов соответствует 16,85 %, а рентабельность собственного капитала равна 30,09%.

Задание 4

Для анализа финансовой устойчивости по данным бухгалтерского баланса целесообразно рассчитать следующие коэффициенты финансовой устойчивости:

- коэффициент финансовой автономии (К фа ) доля собственного капитала в пассивах (стр. 490 : стр. 700):

К фа = ![]() = 0,44;

= 0,44;

- уровень собственного капитала (У ск ) – соотношение собственных и заемных средств (стр. 490 : (стр. 590 + стр. 690)):

У ск = ![]() = 0,79;

= 0,79;

- коэффициент финансовой зависимости (К фз ) – доля заемного капитала в пассивах ((стр. 590 + стр. 690): стр. 700):

К фз = ![]() = 0,55;

= 0,55;

- коэффициент финансовой активности/плечо финансового рычага (К ф актив ) – соотношение заемных и собственных средств ((стр. 590 + стр. 690): стр. 490).

К ф актив. =![]() = 1,26.

= 1,26.

По результатам проведенных расчетов можно сделать следующие выводы:

- коэффициент финансовой автономии показывает долю собственных средств в формировании имущества предприятия, показатель не соответствует стандартному значению – не ниже 0,5;

- коэффициент финансовой зависимости показывает долю заемных средств в формировании имущества. Стандартное значение не выше 0,5, рассчитанное значение не соответствует стандартному;

— допустимым значением коэффициента финансовой активности признается величина от 0,5 до 1. Однако если коэффициент выше 1, то финансовая устойчивость предприятия является сомнительной, в рассмотренном примере значение коэффициента не соответствует нормативному.

Анализ финансовой устойчивости дополняет расчет коэффициентов ликвидности:

- 1 степени – коэффициент абсолютной ликвидности (стр. 250 + стр. 260): (стр. 610 + стр. 620):

К ал = ![]() = 0,13;

= 0,13;

- 2 степени – коэффициент быстрой ликвидности (промежуточного покрытия) (стр. 290 — стр. 210 — стр. 220 — стр. 230) : (стр. 610 + стр. 620):

К бл = ![]() = 0,7;

= 0,7;

- 3 степени – коэффициент текущей ликвидности стр. 290 : (стр. 610 + стр. 620):

К тл = ![]() = 1,3.

= 1,3.

Таким образом, из произведенных расчетов можно сделать следующие выводы:

- коэффициент абсолютной ликвидности показывает, какую часть краткосрочных обязательств предприятие может погасить своими абсолютно ликвидными активами, рассчитанная величина не соответствует минимально допустимому значению – 0,2;

- коэффициент быстрой ликвидности показывает долю краткосрочных обязательств предприятия, погашаемую более ликвидными активами. Минимально допустимое значение – 0,7. Рассчитанное значение соответствует минимально допустимому;

- коэффициент текущей ликвидности характеризует то,как предприятие может погасить краткосрочные обязательства всеми оборотными активами.

Рассчитанное значение равно 1,3. что не соответствует безопасному значению – 2.

Задание 5

Специальной финансовой категорией для характеристики риска (таблица 2.2) является леверидж – искусство управления прибыльностью и риском. Уровень левериджа (операционный и финансовый рычаг) показывает, как может среагировать прибыль на управленческие решения, отражает потенциал и активность менеджмента. Оценка левериджа позволяет выявить возможности роста показателей рентабельности, чувствительность прибыли к внешним и внутренним изменениям. Чем больше рычаг, тем больше риск.

Таблица 2.2 – Доходность и риск в показателях финансового состояния

| Дилемма | Специальные характеристики риска | |

| Высокая доходность | Низкий риск | |

| Рентабельность активов ROA, оборачиваемость активов AT | Ликвидность (согласованность финансовых потоков, NCF) | Уровень производственно-финансового рычага DCL |

| Рентабельность продаж ROS | Платежеспособность | Запас финансовой прочности, уровень производственного рычага DOL |

| Рентабельность собственного капитала ROE | Коэффициенты финансовой устойчивости/коэффициенты ликвидности | Уровень финансового рычага DFL |

Уровень производственного левериджа (операционный рычаг) – соотношение темпов прироста прибыли до налогообложения и объема продаж – характеризует возможности управления выручкой, себестоимостью и прибылью. Действие операционного рычага обусловлено наличием и уровнем постоянных расходов в себестоимости: чем он больше, тем больший эффект можно получить при росте объемов продаж за счет экономии на условно-постоянных расходах (позитивное действие рычага).

Вместе с тем большой рычаг означает ускоренные темпы падения прибыли при сокращении спроса и сбыта (негативное действие рычага).

Уровень финансового левериджа (соотношение темпов прироста чистой и балансовой прибыли) характеризует чувствительность, возможность управления чистой прибылью. Уровень финансового левериджа возрастает с увеличением доли заемного капитала и соответственно сумм выплачиваемых процентов за кредит, что характеризует активность финансовой деятельности. Однако с ростом уровня финансового левериджа возрастает финансовый риск.

Необходимо рассчитать два варианта финансирования проекта: из собственных средств (вариант 1) и с использованием собственного и заемного капитала (вариант 2).

Определить уровень рентабельности активов ROA, рентабельность собственного капитала, эффект финансового рычага. В таблице 2.3 приведен расчет действия финансового рычага.

Таблица 2.3 – Действие финансового рычага

| Показатели | Вариант 1 | Вариант 2 |

| Вложенный капитал | 5400 тыс. руб. | 5400 тыс. руб. |

| Структура капитала: | ||

| собственный капитал | 5400 тыс. руб. — 100% | 2000 тыс. руб. — 50% |

| заемный капитал | нет | 3400 тыс. руб. — 50% |

| Прибыль за период (до выплаты процентов) | 250 тыс. руб. | 250 тыс. руб. |

| Рентабельность капитала (активов) ROA | ROA = 250 тыс. руб. /5400 тыс. руб. = 4,6% | ROA = 250 тыс. руб. /5400тыс. руб. = 4,6% |

| Плата за заемный капитал (i = 15%) | Нет | 510 тыс. руб. |

| Рентабельность собственного капитала ROE | ROE = 250 тыс. руб. / 5400 тыс. руб. = 4,6 % | ROE = (250 тыс. руб. — 510 тыс. руб.) /2000 тыс. руб. = — 0,13% |

Таким образом, из произведенных расчетов видно, что величина рентабельности собственного капитала есть число отрицательное. Данная ситуация свидетельствует о том, что процентная плата по привлеченному кредиту (15 %) в три раза превышает величину рентабельности активов (4,6%).

Такое положение должно дать толчок для принятия руководством решения о проведении мероприятий, способствующих повышению рентабельности капитала (так например, отсрочка выплаты кредита, его «заморозка», страхование, а возможно и его конверсия).

Для чего руководство должно выбрать самый оптимальный и выгодный вариант, и реализовать его в кратчайшие сроки.

Задание 6.

Одним из методов оценки риска, основанных на анализе бухгалтерской отчетности, является анализ целесообразности запасов, ориентированный на идентификацию потенциальных зон риска.

С этой целью следует рассчитать три показателя финансовой устойчивости, позволяющих определить степень риска финансовых средств:

- излишек (+) или недостаток (-) собственных оборотных средств для формирования запасов (±Ес);

- излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов (±Ет);

- излишек (+) или недостаток (-) общей величины основных источников для формирования запасов (±Е∑).

Балансовая модель для оценки устойчивости финансового состояния хозяйствующего субъекта при этом имеет вид:

F + Oa = Ис + Зк, (2.11)

где F – внеоборотные активы,

Оа – оборотные активы,

Ис – капитал и резервы,

Зк – долгосрочные и краткосрочные обязательства.

695+1514=975+145+1089

2209=2209

Или

![]() , (2.12)

, (2.12)

где Z – запасы (с учетом налога на добавленную стоимость),

Ra – денежные средства, краткосрочные финансовые вложения, дебиторская задолженность и прочие оборотные активы,

Кт – долгосрочные обязательства,

Кt – краткосрочные обязательства.

655+50+100+700+9+695=975+145+1089

2209=2209

Для анализа средств, подвергаемых риску, общее финансовое состояние хозяйствующего субъекта делится на пять ситуаций:

- абсолютной устойчивости, в которой существует оптимальная величина запасов, соответствует безрисковой ситуации;

- нормальной устойчивости – соответствует области минимального риска, когда имеется нормальная величина запасов;

- неустойчивого состояния – соответствует область повышенного риска, когда имеется нормальная величина запасов;

- критического состояния – соответствует области критического риска, когда присутствует низкий спрос на продукцию и услуги;

- кризисного состояния – соответствует области недопустимого риска, когда имеются излишние производственные мощности, а хозяйствующий субъект находится на грани банкротства.

Расчет трех показателей финансовой устойчивости позволяет определить для каждой финансовой ситуации степень устойчивости организации.

Наличие собственных оборотных средств равно разнице величины капитала и резервов и величины внеоборотных активов:

Ес = Ис – F (2.13)

Ес = 975 – 695 = 280 тыс. руб.

Тогда излишек (+) или недостаток (-) собственных оборотных средств определяется:

±Ес = Ес – Z (2.14)

±Ес = 280 – 655 = -375 тыс. руб.

Наличие собственных и долгосрочных заемных источников формирования определяется разницей величины капитала и резервов, долгосрочных обязательств и величины внеоборотных активов:

Ет = (Ис + Кт) – F, (2.15)

Ет = Ес + Кт. (2.16)

Ет = (975 + 145) – 695 = 425 тыс. руб.

Ет = 280 + 145 = 425 тыс. руб.

Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов:

±Ет = Ет – Z (2.17).

±Ет = 425 – 655 = -230 тыс. руб.

Общая сумма источников формирования запасов определяется суммированием собственного капитала, долгосрочных и краткосрочных заемных средств за минусом суммы внеоборотных активов:

Е∑ = (Ис + Кт + Кt) – F (2.18)

Е∑ = (975 + 145 + 1089) – 695 = 1514 тыс. руб.

Е∑ = Ет + Кt (2.19)

Е∑ = 425 + 1089 = 1514 тыс. руб.

Излишек (+) или недостаток (-) общей величины основных источников формирования запасов:

±Е∑ = Е∑ — Z (2.20)

±Е∑ = 1514 – 695 = + 819 тыс. руб.

При идентификации области финансовой ситуации используется трехкомпонентный показатель:

S = {S (±Eс), S (±Eт), S (±E∑)}, (2.21)

где функция S определяется следующим образом:

S (x) = 1, если x ≥ 0,

S (x) = 0, если x < 0.

Таким образом, из приведенных расчетов видно, что на данном предприятии наблюдается неустойчивое финансовое состояние, позволяющее восстановить равновесие платежеспособности, задается условием:

- ± Ес < 0,

± Ет < 0,

± Е∑ ≥ 0,

S = (0,0,1).

В связи с имеющейся ситуацией менеджерами данного предприятия должны быть разработаны и реализованы мероприятия способствующие повышению платежеспособности предприятия.

Задание 7

Вариантом экономической оценки риска на основе анализа финансового состояния является анализ безубыточности. Точка безубыточности – это объем продаж, при котором предприятие покроет все понесенные издержки, но не получит прибыли, то есть будет выполняться равенство:

К = VС + FС или Р xQ = V сед х Q + FC(2.22)

К=300+400=0,75*400+400

где R – выручка от реализации;

- VC – переменные затраты на весь объем реализации;

- FC – постоянные затраты на весь объем реализации;

- P – цена единицы продукции;

- Q – количество единиц реализованной продукции;

V Cед – переменные затраты на единицу продукции.

Из приведенного равенства можно определить безубыточный объем продаж, выраженный в единицах продаваемой продукции (Q тбу ) и в денежных суммах (Rтбу ):

Q тбу =  , Ртбу =

, Ртбу =  =

=  (2.23)

(2.23)

где V сед / Р – доля переменных затрат в цене единицы продукции;

- VC / R – доля переменных затрат в выручке от реализации;

1 — VC / R – доля маржинальной прибыли в выручке от реализации продукции.

Маржинальная прибыль представляет собой разницу между выручкой от реализации и переменными затратами на производство продукции.

По исходным данным таблицы 2.4 необходимо рассчитать точку безубыточного производства для двух хозяйствующих субъектов.

Таблица 2.4 – Расчет точки безубыточности производства

| Показатель | Организация 1 | Организация 2 |

| Объем производства и реализации, тыс. шт. | 400 | 100 |

| Цена единицы продукции, руб. | 12 | 12 |

| Выручка от реализации, тыс. руб. | 4200 | 4200 |

| Постоянные затраты, тыс. руб. | 400 | 300 |

| Переменные затраты, тыс. руб. | 300 | 400 |

| Маржинальная прибыль, тыс. руб. | 3900 | 3800 |

| Переменные затраты на единицу продукции, руб. | 0,75 | 4 |

| Доля переменных затрат в выручке от реализации, доли ед. | 0,07 | 0,09 |

| Доля маржинальной прибыли в выручке от реализации, доли ед. | 0,92 | 0,90 |

| Безубыточный объем продаж, шт. | 35500 | 37500 |

| Безубыточный объем продаж, руб. | 434782 | 444444 |

| Запас финансовой прочности, % | 91,125 | 62,5 |

| Запас финансовой прочности, руб. | 3725218 | 3755556 |

При операционном анализе возникает еще одно понятие – запас финансовой прочности. Он показывает разницу между фактическим (или планируемым) объемом реализации и объемом продаж в точке безубыточности.

ZR = R — Rтбу, (2.24)

Q – Qтбу

ZQ = —————— x 100%, (2.25)

Q

где ZR – запас финансовой прочности в денежном выражении;

- ZQ – запас финансовой прочности в натуральном выражении, в процентах.

Сила воздействия операционного рычага определяется соотношением маржинальной прибыли к операционной прибыли:

R — VC

DOL = —————————, (2.26)

R — (VC + FC)

где DOL – уровень операционного рычага;

- R — VC – маржинальная прибыль;

- R — (VC + FC) – операционная прибыль.

Операционный рычаг показывает, на сколько процентов изменится операционная прибыль при изменении выручки от реализации на 1%. Чем выше операционный рычаг, тем сильнее влияет изменение выручки на прибыль. При росте выручки операционная прибыль будет быстрее расти, а при снижении быстрее падать у фирмы с высоким операционным левериджем.

По исходным данным, представленным в таблице 2.5 нужно рассчитать операционный рычаг для Организации 1 и Организации 2.

Таблица 2.5 – Расчет операционного рычага

| Показатель | Организация 1 | Организация 2 |

| Маржинальная прибыль, тыс. руб. | 3900 | 3800 |

| Операционная прибыль, тыс. руб. | 3 500 | 3 500 |

| Операционный рычаг, раз | 1,12 | 1,0 |

Из полученных результатов можно сделать вывод о том, что рост выручки на 1% повлечет рост операционной прибыли Организации 1 на 1,12%, а Организации 2 – на 1,0 %.

Необходимо рассчитать показатели, характеризующие финансовые результаты деятельности Организации 1 и Организации 2, если объемы реализации обеих компаний возрастут. Расчет целесообразно осуществить в таблице 2.6.

Таблица 2.6 – Влияние роста выручки на 25 % на операционную прибыль

| Показатель | Организация 1 | Организация 2 | ||

| Объем продаж, 250 тыс. шт. | Объем продаж, 312,5 тыс. шт. | Объем продаж, 250 тыс. шт. | Объем продаж, 312,5 тыс. шт. | |

| Цена единицы продукции, руб. | 12 | 12 | 12 | 12 |

| Выручка от реализации, тыс. руб. | 4200 | 5250 | 4200 | 5250 |

| Постоянные затраты, тыс. руб. | 400 | 500 | 300 | 450 |

| Переменные затраты на единицу продукции, руб. | 0,75 | 1 | 4 | 6 |

| Переменные затраты, тыс. руб. | 300 | 450 | 400 | 500 |

| Маржинальная прибыль, тыс. руб. | 3900 | 4875 | 3800 | 4750 |

| Операционная прибыль, тыс. руб. | 3500 | 4700 | 3500 | 4650 |

| Изменение выручки, % | 25 | 25 | ||

| Изменение операционной прибыли, % | 35,5 | 35,5 | ||

Рассчитать показатели, характеризующие финансовые результаты деятельности Организации 1 и Организации 2, в случае если объемы реализации у обоих предприятий упадут, прибыль уменьшится. Расчеты для такого варианта развития событий приведены в таблице 2.7.

Таблица 2.7 – Влияние снижения выручки на 15 % на операционную прибыль

| Показатель | Организация 1 | Организация 2 | ||

| Объем продаж, 250 тыс. шт. | Объем продаж, 212,5 тыс. шт. | Объем продаж, 250 тыс. шт. | Объем продаж, 212,5 тыс. шт. | |

| Цена единицы продукции, руб. | 12 | 12 | 12 | 12 |

| Выручка от реализации, тыс. руб. | 4500 | 4250 | 4500 | 4250 |

| Постоянные затраты, тыс. руб. | 400 | 800 | 300 | 600 |

| Переменные затраты на единицу продукции, руб. | 0,75 | 2,4 | 4 | 3,2 |

| Переменные затраты, тыс. руб. | 300 | 510 | 400 | 680 |

| Маржинальная прибыль, тыс. руб. | 3900 | 3450 | 3800 | 3650 |

| Операционная прибыль, тыс. руб. | 3500 | 2940 | 3500 | 2970 |

| Изменение выручки, % | -15 | — 15 | ||

| Изменение операционной прибыли, % | -18,3 | -17,5 | ||

Таким образом, на основании осуществленных расчетов можно сделать следующие выводы, что Организация 1 получит больший прирост прибыли, который в процентном отношении равен произведению прироста выручки на уровень операционного рычага – 12,2% (10% x 1,22).

В случае снижения объемов реализации на 10% Организация 1 потеряет 18,3% операционной прибыли, то есть ее потери будут выше по сравнению с потерями Организации 2 (потери составят 17,5 %).

3. ИССЛЕДОВАНИЕ НАПРАВЛЕНИЙ ПО СНИЖЕНИЮ РИСКОВ

3.1 Управление риском снижения финансовой устойчивости предприятия

Среди несистематических финансовых рисков предприятия, возникающих в процессе осуществления им операционной деятельности одним из наиболее опасных является риск снижения финансовой устойчивости. Если этот вид риска не будет своевременно нейтрализован, предприятие теряет возможность генерирования необходимого уровня прибыли (вследствие возрастания стоимости привлекаемого капитала), а также темпы своего устойчивого роста в предстоящем периоде [4].

Риск снижения финансовой устойчивости относится к так называемым структурным рискам предприятия, так как он вызывает в первую очередь несовершенством структуры формирования операционных активов и капитала. Поэтому основным содержанием процесса управления риском снижения финансовой устойчивости предприятия выступает оптимизация состава внеоборотных и оборотных активов, с одной стороны, а также соотношения собственного и заемного капитала, с другой.

Оптимизация состава внеоборотных и оборотных активов требует учета отраслевых особенностей осуществления операционной деятельности, средней продолжительности операционного цикла на предприятии, а также оценки положительных и отрицательных особенностей функционирования этих видов активов.

Внеоборотные операционные активы характеризуются следующими положительными особенностями [5]:

1) они практически не подвержены потерям от инфляции, а следовательно лучше защищены от нее;

2) им присущи меньший коммерческий риск потери в процессе операционной деятельности предприятия; они практически защищены от недобросовестных действий партнеров по операционным коммерческим сделкам;

3) эти активы способны генерировать стабильную прибыль, обеспечивая выпуск различных видов продукции в соответствии с конъюнктурой товарного рынка;

4)они способствуют предотвращению (или существенному снижению) потерь запасов товарно-материальных ценностей предприятия в процессе их хранения;

5) им присущи большие резервы существенного расширения объема операционной деятельности в период подъема конъюнктуры товарного рынка.

Вместе с тем, внеоборотные активы в процессе операционного использования имеют ряд недостатков:

1) они подвержены моральному износу, в связи с чем, даже будучи временно выведенными из эксплуатации, эти виды активов теряют свою стоимость;

2) эти объекты тяжело поддаются оперативному управлению, так как слабо изменчивы в структуре в коротком периоде; в результате этого любой временный спад конъюнктуры товарного рынка приводит к снижению уровня полезного их использования, если предприятие не переключается на выпуск других видов продукции;

3) в подавляющей части они относятся к группе слаболиквидных активов и не могут служить средством обеспечения потока платежей, обслуживающего операционную деятельность предприятия.

Оборотные активы характеризуются следующими положительными особенностями:

1) высокой степенью структурной трансформации, в результате которой они легко могут быть преобразованы из одного вида в другой при регулировании товарного и денежного потоков в операционном процессе;

2) большей приспособляемостью к изменениям конъюнктуры товарного и финансового рынков – они легко поддаются изменениям в процессе диверсификации операционной деятельности предприятия;

3) высокой ликвидностью;

4) легкостью управления.

Вместе с тем им присущи следующие недостатки:

1) часть оборотных активов, находящихся в денежной форме, в форме денежных эквивалентов и в форме текущей дебиторской задолженности, в значительной мере подвержена потере стоимости в процессе инфляции;

2) временно неиспользуемые оборотные активы практически не генерируют прибыль, более того, излишние запасы товарно-материальных ценностей не только не генерируют прибыль, но вызывают дополнительные операционные затраты по их хранению;

3) запасы оборотных товарно-материальных ценностей во всех их формах подвержены постоянным потерям в связи с естественной прибылью;

4) значительная часть оборотных активов подвержена риску потерь в связи с недобросовестностью партнеров по хозяйственным операциям, а иногда и персонала.

Для оценки результатов оптимизации результатов соотношения оборотных и внеоборотных активов используется показатель – коэффициент маневренности операционных активов, который рассчитывается по следующей формуле [5]:

КМ а = ![]() , (3.1)

, (3.1)

где КМ а – коэффициент маневренности операционных активов предприятия;

- ОА – сумма оборотных активов предприятия;

- А – общая сумма всех сформированных операционных активов предприятия.

На основании баланса (приложение А) целесообразно рассчитать данный коэффициент.

КМ а = ![]() = 0,67

= 0,67

Как видно из полученного результата большую долю (67 %) составляют именно оборотные активы, что дает возможность предприятию для большего финансового маневра.

Оптимизация соотношения собственного и заемного капитала предприятия (или оптимизации структуры капитала) требует, прежде всего, учета особенностей использования его важнейших составных частей.

Собственный капитал характеризуется следующими основными положительными особенностями:

1) простотой привлечения, так как решения, связанные с увеличением собственного капитала принимаются собственниками и менеджерами предприятия без необходимости получения согласия других хозяйствующих субъектов;

2) более высокой способностью генерировать прибыли во всех сферах деятельности, т.к. при его использовании не требуется уплата ссудного процента во всех его формах;

3) обеспечением финансовой устойчивости развития предприятия, его платежеспособности в долгосрочном периоде, а соответственно и снижением риска банкротства.

Вместе с тем, ему присущи следующие недостатки:

1) ограниченность объема привлечения, а следовательно и возможностей существенного расширения операционной и инвестиционной деятельности предприятия в периоды благоприятной конъюнктуры рынка на отдельных этапах его жизненного цикла;

2) высокая стоимость в сравнении с альтернативными заемными источниками формирования капитала;

3) неиспользуемая возможность прироста коэффициента рентабельности собственного капитала за счет привлечения заемных финансовых средств, так как без такого привлечения невозможно обеспечить превышение коэффициента финансовой рентабельности деятельности предприятия над экономической.

Таким образом, предприятие, использующее только собственный капитал, имеет наивысшую финансовую устойчивость (его коэффициент автономии равен 1), но ограничивает темпы своего стратегического развития и не использует финансовые возможности прироста прибыли на вложенный капитал [4].

Заемный капитал характеризуется следующими положительными особенностями:

1) достаточно широкими возможностями привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии поручителя;

2) обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности;

3) более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта «налогового щита» (изъятия затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль);

4) способностью генерировать прирост финансовой рентабельности (коэффициента рентабельности собственного капитала).

В то же время использование заемного капитала имеет следующие недостатки:

1) использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия – риск снижения финансовой устойчивости и потери платежеспособности. Уровень этих рисков возрастает пропорционально росту удельного веса использования заемного капитала;

2) активы, сформированные за счет заемного капитала, генерируют меньшую норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах;

3) высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка.

4) сложность процедуры привлечения (особенно в больших размерах), так как предоставление кредитных ресурсов зависит от решения других хозяйствующих субъектов (кредиторов), требует в ряде случаев соответствующих сторонних гарантий или залога.

Таким образом, предприятие, использующее заемный капитал, имеет более высокий финансовый потенциал своего стратегического развития и возможности прироста финансовой рентабельности деятельности, однако в большей мере генерирует финансовый риск и угрозу банкротства (возрастающие по мере увеличения удельного веса заемных средств в общей сумме используемого капитала).

С учетом особенностей использования собственного и заемного капитала предприятия осуществляется процесс непосредственной оптимизации его структуры по критерию минимизации его стоимости. Процесс этой оптимизации основан на предварительной оценке стоимости собственного и заемного капитала при различных условиях его привлечения и осуществлении многовариантных расчетов средневзвешенной стоимости капитала. Данную методику, предложенную Бланком И.А., целесообразно рассмотреть на следующем примере: для осуществления хозяйственной деятельности на первоначальном этапе предприятию необходимо сформировать соответствующий капитал в сумме 100 тыс. руб. Предприятие является акционерным обществом открытого типа. При минимально прогнозируемом уровне дивиденда в размере 7% акции могут быть проданы на сумму 25 тыс. руб. Дальнейшее увеличение объема продажи акций потребует увеличения размера предполагаемых выплат дивидендов. Минимальная ставка процента за кредит (ставка без риска) составляет 8 %. Необходимо определить при какой структуре капитала будет достигнута минимальная средневзвешенная его стоимость. Расчеты этого показателя при различных значениях структуры капитала приведены в таблице 3.1.

Таблица 3.1 – Расчет средневзвешенной стоимости капитала при различной его структуре (тыс. руб.)

| № п/п | Показатели | Варианты расчета | ||||||

| А | Б | В | Г | Д | Е | Ж | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1 | Общая потребность в капитале | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| 2 | Варианты структуры капитала, % | |||||||

| а) собственный капитал | 30 | 40 | 50 | 60 | 70 | 80 | 100 | |

| б) заемный капитал (кредит) | 70 | 60 | 50 | 40 | 30 | 20 | — | |

| 3 | Уровень предполагаемых дивидендных выплат, % | 7,2 | 7,5 | 8,0 | 8,5 | 9,0 | 9,5 | 10,0 |

| 4 | Уровень ставки процента за кредит с учетом премии за риск, % | 10,5 | 10,0 | 9,5 | 9,0 | 8,5 | 8,0 | — |

| 5 | Ставка налога на прибыль, в десятичной дроби | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 |

| 6 | Налоговый корректор 1 – гр. 5 | 0,8 | 0,8 | 0,8 | 0,8 | 0,8 | 0,8 | 0,8 |

| 7 | Уровень ставки процента за кредит с учетом налогового корректора гр.4 х гр. 6 | 8,4 | 8,0 | 7,6 | 7,2 | 6,8 | 6,4 | — |

| 8 |

Стоимость составных частей капитала, %: а) собственной части капитала гр.2а х гр. 3 / 100 |

2,2 | 3,0 | 4,0 | 5,1 | 6,3 | 7,6 | 10,0 |

| б) заемной части капитала гр.2б х гр. 7 / 100 | 5,9 | 4,8 | 3,7 | 2,9 | 2,1 | 1,3 | — | |

| 9 | Средневзвешенная стоимость капитала, %гр. 8а + гр. 8б | 8,1 | 7,8 | 7,7 | 8,0 | 8,4 | 8,9 | 10,0 |

Как видно из приведенных данных, минимальная средневзвешенная стоимость капитала достигается при соотношении собственного и заемного капитала в пропорции 50% : 50%. Такая структура капитала позволяет максимизировать реальную рыночную стоимость предприятия (при прочих равных условиях).

3.2 Страхование риска

Наиболее важным и самым распространенным приемом снижения степени риска является страхование риска [16].

Страхование представляет собой совокупность экономических отношений между его участниками по поводу формирования за счет денежных взносов целевого страхового фонда и использование его для возмещения ущерба и выплаты страховых сумм.

Сущность страхования выражается в том, что инвестор готов отказаться от части доходов, чтобы избежать риски, т.е. он готов заплатить за снижение степени риска до нуля. Фактически если стоимость страховки равна возможному убытку, то инвестор, не склонный к риску, захочет застраховаться так, чтобы обеспечить полное возмещение любых финансовых потерь (капитала, доходов), которые он может понести.

Страхование предполагает выплату страхового взноса, или премии с целью избежать убытков. Приобретая страховой полис, инвестор соглашается пойти на гарантированные издержки взамен вероятности понести гораздо больший ущерб, связанный с отсутствием страховки.

Для осуществления расчетов целесообразно ввести следующие обозначения, предложенные Шапкиным А.С.: W – страховая сумма; S – страховой платеж; p – вероятность страхового случая, а застрахованное имущество оценивается в Z. По правилам страхования W = Z.

Таким образом, можно предположить следующую схему, представленную в таблице 3.2

Таблица 3.2 – Схема страхования

|

Вероятность Операции |

1-р | р |

| Страхования нет | 0 | -Z |

| Операция страхования | -S | W-S |

| Итоговая операция (страхование есть) | -S | W-S-Z |

Необходимо найти характеристики операции без страхования и итоговой операции. Из теории страхования известно, что при нулевой рентабельности страховщика можно считать, что S = рW. Получаемые результаты можно записать в виде таблицы.

Таблица 3.3 – Расчетные формулы

| Операции | Характеристики операции |

| Страхования нет | М 1 = -pz, D1 = p(1 — p)z2 , r1 = z |

| Операции страхования | M 2 = 0, D2 = p(1 — p)w2 , r2 = w |

| Итоговая операция |

M = -s (1-p) + p(w-s-z) = p(w-z)-s = -pz D = s 2 (1-p) + (w-s-z)2 p-(-pz)2 r = |

Если W=Z, т.е. страховое возмещение равно оценке застрахованного имущества, тогда D =0 и r = 0.

Таким образом, страхование представляется выгоднейшим мероприятием с точки зрения уменьшения риска, если бы не страховой платеж, иногда он составляет заметную часть страховой суммы и представляет собой солидную сумму.

Для демонстрации механизма страхования целесообразно рассчитать следующий пример. У предприятия имеется здание, оцениваемое в сумму 5 млн. руб. Вероятность того, что оно понесет имущественные убытки в размере 1 млн. руб. составляет 0,1. Если стоимость страховки равна возможному убытку (т.е. страхование с точки зрения статистики обоснованно) – страховой полис на покрытие возмещенного убытка в 1 млн. руб. будет стоить 0,1 млн. руб. (1*0,1).

Расчеты по двум вариантам отношения к материальному имуществу: страховать или нет, показаны в таблице 3.4.

Таблица 3.4 – Расчет вариантов

| Страхование |

Вероятность потерь 0,1 |

Вероятность Отсутствия потери 0,9 |

Ожидаемый размер имущества | Риск |

| нет | 4 млн. руб. | 5 млн. руб. | М 1 = 4,9 млн. руб. | r 1 = 0,3 |

| да | 4,9 млн. руб. | 4,9 млн. руб. | М 2 = 4,9 млн. руб. | r 2 = 0 |

Здесь М 1 = 4*0,1 +5*0,9 = 4,9; М2 = 4,9*0,1 + 4,9*0,9 = 4.9;

D 1 = (4 — 4,9)2 + (5 — 4,9)2 * 0,9 = 0,09и r1 = ![]() ;

;

D 2 = (4,9 – 4,9)2 *0,1 + (4,9 – 4,9)2 *0,9 = 0 и r1 = ![]() .

.

Таким образом, из проведенных расчетов видно, что при одном и том же ожидаемом состоянии материального имущества (полная компенсация потерь при страховом возмещении за вычетом стоимости полиса) страхование полностью исключает риск. Что бы ни случилось, благосостояние в любом случае будет на одном и том же уровне – 4,9 млн. руб.

3.3 Меры по снижению инфляционного риска

Риск изменения покупательной способности денег, предопределяется главным образом темпами инфляции в стране. Инфляционный риск – это риск того, что полученные доходы в результате высокой инфляции обесцениваются быстрее, чем растут (с т очки зрения покупательной способности) [7].

Один из методов минимизации инфляционного риска – включение в состав предстоящего номинально дохода по финансовым операциям инфляционной премии. В тех случаях, когда прогнозирование темпов инфляции затруднено, размер реального дохода может быть заранее пересчитан в одну из стабильных конвертируемых валют с обратным пересчетом в национальную валюту по действующему валютному курсу на момент проведения расчетов по финансовой операции.

Для расчетов введем следующие обозначения: пусть первоначальная сумма Р при заданной ставке процента превращается за определенный период в сумму Р t , а в условиях инфляции она превращается в сумму ![]() , что требует уже иной процентной ставки [16].

, что требует уже иной процентной ставки [16].

Величина![]() =

=  называется темпов инфляции, а величина Ik = 1 +

называется темпов инфляции, а величина Ik = 1 + ![]() называется индексом инфляции, т.е. если годовой уровень инфляции

называется индексом инфляции, т.е. если годовой уровень инфляции ![]() , то через n лет первоначальная сумма превратиться в

, то через n лет первоначальная сумма превратиться в

![]() = Р (1 +

= Р (1 + ![]() )n .

)n .

Для наглядности целесообразно рассмотреть следующий пример: пусть цены каждый месяц растут на 2%. Банки и финансовые компании часто вовлекают клиентов в рискованные вклады, к примеру, под 25% годовых, приводя такие расчеты уровня инфляции как: 2% * 12 = 24%, и вроде бы есть выгода. Но на самом деле за 12 месяцев цены вырастут в 1,268 раз ((1 +0,02) 12 ), то есть годовой темп инфляции составляет 1,268 – 1 = 0,268, или 26,8%.

Расчет показывает, что процентная ставка 25% годовых совсем не привлекательна и может лишь рассматриваться в плане минимизации потерь от инфляции.

В условиях инфляционных ожиданий предприниматели стремятся обезопасить себя от риска, в частности от предполагаемого роста цен на сырье, топливо, комплектующие. Чтобы избежать потерь, вызываемых обесценением денег, производители, поставщики и посредники повышают цены, подстегивая тем самым инфляцию.

Инфляционный риск при осуществлении инвестиционных затрат может быть значительно снижен (или даже сведен на нет) в случае правильно выбранного направления вложения средств. Предпочтение в данном случае отдают предприятиям с быстрой окупаемостью и высокой долей платежей в бюджет.

Снижение инфляционного риска при осуществлении инвестиций может быть обеспечено за счет проведения некоторых организационных мер, например формирования сети инвестиционных банков, специально созданных для предоставления кредитов на капитальные затраты на льготных условиях – под низкий процент, на сравнительно длительный срок с установлением обязательного контроля за использование выданных средств [14].

При решении инвестиционных решений учитывать инфляцию столь же важно, как и при принятии решений о личных сбережениях. При инвестиции в такие виды реальных активов, как недвижимость, заводы и оборудование, будущие денежные поступления от сделанных капиталовложений, скорее всего, увеличиваться в номинальном выражении из-за инфляции. Если не скорректировать соответствующим образом сложившуюся ситуацию, то можно упустить стоящие инвестиционные возможности.

При выборе альтернативных вариантов инвестиций, с точки зрения минимизации рисков и максимизации прибыли, никогда не следует сравнивать реальную ставку доходности с самой высокой номинальной доходностью по альтернативному виду инвестиций.

ЗАКЛЮЧЕНИЕ

Еще раз необходимо отметить, что риск присущ предпринимательству и является неотъемлемой частью его экономической жизни. Поэтому соответствующие знания о риске, его разновидностях, анализе и оценке и способах снижения его негативного влияния, являются тем необходимым инструментом, что определяет эффективность предпринимательской деятельности.

В данной работе были представлены методы количественного и качественного анализа предпринимательских рисков, которые широко применяются на практике. Именно на основе данных проведенного анализа рисков руководитель предприятия может принять рациональные управленческие решения, способствующие эффективному развитию предприятия, как в тактическом, так и в стратегическом отношении.

Управляя предпринимательскими рисками, должны быть разработаны такие методы, которые способствовали бы предупреждению рисков и их снижению.

Так в работе были представлены методы правления риском снижения финансовой устойчивости предприятия, для чего рассчитывается структура капитала, при которой достигается оптимальная его средневзвешенная стоимость, и достигается максимальная финансовая устойчивость.

Страхование является наиболее используемым и эффективным методом снижения рисков. Сущность которого, выражается в том, что инвестор готов отказаться от части доходов, чтобы избежать риски, т.е. он готов заплатить за снижение степени риска до нуля. Фактически если стоимость страховки равна возможному убытку, то инвестор, не склонный к риску, захочет застраховаться так, чтобы обеспечить полное возмещение любых финансовых потерь (капитала, доходов), которые он может понести.

Инфляционный риск – это риск того, что полученные доходы в результате высокой инфляции обесцениваются быстрее, чем растут (с т очки зрения покупательной способности).

Один из методов минимизации инфляционного риска – включение в состав предстоящего номинально дохода по финансовым операциям инфляционной премии.

Таким образом, обобщая все вышеизложенное можно сказать, что используя предложенные методы анализа риска, определяя вероятность ожидаемого результата, оценивая риск посредством экономико-математических методов и моделей, получая возможность ослабить или избежать влияния риска на финансовые результаты, лицо, принимающее решение, может принять решение о выборе данной программы хозяйственной деятельности на рынке при стратегической возможности ее замены другой программы, представляющей предварительно подготовленный порядок действий на случай неудачного исхода в перспективе, выходящего за пределы расчетных значений вероятностей, с целью обеспечения текущей и перспективной финансовой устойчивости.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Абчук, В.А. Предпринимательство и риск [Текст]: учебное пособие / В.А. Абчук. – СПб.: ИПК РП, 2007. – 125 с.

2. Балдин, К. В. Управление рисками в предпринимательстве [Текст]: учебное пособие / К. В. Балдин, С. Н. Воробьев. – М.: Дашков и К о , 2005. – 346 с.

3. Балдин, К. В. Модели и методы управления рисками в предпринимательстве [Текст]: учебное пособие / К. В. Балдин, С. Н. Воробьев. – М.: МПС, 2007. – 257 с.

4. Бланк, И.А. Финансовый менеджмент [Текст]: учебник / И.А. Бланк. – К.: Эльга, Ника-Центр, 2008. – 656 с.

5. Бланк, И. А. Управление финансовыми рисками [Текст]: учебник / И.А. Бланк. – К.: Ника-Центр, 2005. – 600 с.

6. Буянов, В. П. Рискололгия [Текст]: учебное пособие / В.П. Буянов, Л. Р. Кирсанов, Л. М. Михайлов. – М.: Экзамен, 2003. – 384 с.

7. Васин, С. М. Управление рисками на предприятии [Текст]: учебник / С. М. Васин, В. С. Шутов. – М.: Кронус, 2007. – 423 с.