В последнее время особо пристальное внимание мировой экономической науки привлекают вопросы финансового менеджмента, связанные с денежными средствами компаний. В рыночных условиях денежные средства – наиболее ограниченный ресурс, а в условиях кризиса – тем более. Поэтому устойчивое развитие компании во многом зависит от способностей финансовых менеджеров своевременно формировать эти ресурсы и эффективно их использовать, поддерживать ликвидность, не допуская кассовых разрывов.

Вопрос управления дебиторской задолженностью с этой точки зрения стоит в настоящее время наиболее остро. Неблагоприятная экономическая ситуация в стране привела к множеству финансовых сложностей для бизнеса, в том числе к снижению потребительского спроса, усложнению доступа к внешнему финансированию, росту стоимости заемных средств и т.д. Это значительно увеличило риски утраты хозяйствующими субъектами финансового равновесия. В данном контексте управление дебиторской задолженностью остается относительно доступным способом сбалансировать денежные потоки.

Таким образом, проработка теоретических и практических аспектов, раскрывающих отдельные особенности управления дебиторской задолженностью в целях сохранения финансового равновесия компании является в настоящее время важным и актуальным вопросом.

Итак, компания может обладать таким активом как дебиторская задолженность, однако стоит учитывать, что, пока она не погашена, это не реальные деньги. В течение договорного периода ее погашения может возникнуть острая нехватка денежных средств. Кроме того, при наступлении ситуации невозможности сбора задолженности, реальных денег у компании также не будет. Между тем текущие и потенциальные инвесторы, вкладывающие свободные ресурсы в текущие активы какой-либо компании, заинтересованы в ее реальной финансовой устойчивости, а не балансовой, то есть в способности ее менеджмента генерировать положительные денежные потоки, достаточные для покрытия затрат и обеспечения прироста прибыли.

Ситуации с потерей финансового равновесия возникают, как правило, из-за неправильно организованных платежей или нарушений условий платежей. В таких случаях для того, чтобы избежать дефицита денежных средств для оплаты текущей деятельности компании, помимо наличия резервов и дополнительных каналов финансирования важно своевременно устранять существенную дебиторскую задолженность. Повышение качества работы с клиентами по закрытию дебиторской задолженности по праву можно считать одним их самых распространенных вариантов решений покрытия кассовых разрывов.

Деньги и их роль в экономике равновесие на денежном рынке

Таким образом, актуальность темы данного исследования – «Деньги и их роль в экономике. Равновесие на денежном рынке» - обуславливается тем, что деньги являются неотъемлемой частью современной экономики. Цель данного реферата – изучить понятие «деньги», их роль в экономике и понятие «равновесие на денежном рынке». Поставленная цель привела нас к решению ...

Существует расхожее мнение, что увеличение дебиторской задолженности является обязательно проблемой для компании. Отметим, что данное утверждение справедливо лишь отчасти. С одной стороны, ухудшение данных показателей напрямую влияет на ликвидность и платежеспособность компании. Неплатежеспособная компания финансово уязвима. Средства, составляющие дебиторскую задолженность компании, отвлечены от участия в хозяйственном обороте, что является минусом для финансового состояния компании. Рост дебиторской задолженности может привести к банкротству хозяйствующего субъекта, поэтому бухгалтерской службе компании следует организовывать надлежащий контроль над состоянием дебиторской задолженности. Это позволит обеспечивать своевременное взыскание долгов.

При этом заметим, что основная опасность заключается не столько в наличии и росте дебиторской задолженности как таковой, а в ее переходе именно в статус просроченной. Это увеличивает финансовые риски компании, связанные с неполучением основной суммы долга, а также с отвлечением из оборота и замораживанием существенных сумм оборотного капитала.

На практике переход дебиторской задолженности в статус просроченной возникает из однотипных ситуаций, таких как:

- отсутствие оценки кредитоспособности клиента;

- отсутствие точной информации о сроках погашения кредита;

- неотработанность либо отсутствие системы работы с дебиторами;

- неотрегулированность взаимодействия между подразделениями, в функционал которых входит непосредственная работа с клиентами, оценка кредитоспособности и т.д.

Немаловажно заметить, что многие эксперты не считают рост дебиторской задолженности проблемой для компаний.[1] Дебиторская задолженность может служить драйвером увеличения продаж, ведь оборотной стороной роста объема продаж обычно является и рост дебиторской задолженности. В современных экономических условиях практика отсрочки платежей является общепризнанным явлением. В целом в настоящее время практически ни один хозяйствующий субъект не существует без дебиторской задолженности, так как ее образование и существование объективно:

- для компании-должника (дебитора) это является возможностью использования дополнительных, бесплатных, оборотных средств;

- для компании-кредитора это является возможностью расширения рынка сбыта товаров (работ, услуг).

Тем не менее, рост дебиторской задолженности для исследуемой компании может свидетельствовать о многих ситуациях. Рассмотрим факторы, способные влиять на рост или снижение дебиторской задолженности (таблица 1):

Таблица 1 – Основные факторы роста и сокращения дебиторской задолженности

| Факторы роста | Факторы сокращения |

| Рост продаж | Падение продаж (следует учитывать сезонность при ее наличии) |

| Увеличение отсрочек платежей за продукцию (работы, услуги) | Сокращение продаж на кредитных условиях |

| Увеличение доли покупателей с большими сроками оплаты | Сокращение продаж крупным покупателям и увеличение доли покупателей с меньшими сроками оплаты |

| Предоставление дополнительных отсрочек платежей по гарантийным письмам | Снижение спроса на товары (работы, услуги) компании и потеря покупателей |

| Неэффективная кредитная политика компании и работа кредитного отдела | Эффективная кредитная политика и работа кредитного отдела по сокращению долгов |

Таким образом, дебиторская задолженность может расти и вследствие позитивных изменений в деятельности компаний – роста интереса покупателей и роста продаж. Тем не менее, кредитная политика в таких случаях определенно требует повышенного внимания.

В целом, значительное увеличение дебиторской задолженности, а также перевод ее в категорию безнадежной повышает риски утраты компанией финансовой устойчивости. Это вызывает необходимость принимать меры по ее управлению в целях снижения риска ее невозврата и еще большего ухудшения финансового состояния.

Для решения возникающих проблемных ситуаций с проблемной дебиторской задолженностью руководству компании следует осуществлять регулирование сумм долгов, причитающихся компании, в сторону их уменьшения. Иными словами, необходима минимизация дебиторской задолженности.

Как правило, при этом следует отталкиваться от двух основных предполагаемых причин невозврата долга должником:

- отсутствие у должника возможностей погашать долг;

- отсутствие у должника желания погашать долг.

Первая причина устраняется путем налаженного систематического контроля за состоянием задолженности контрагентов, основанного на их тщательной проверке на стадии заключения договоров, а в течение срока их действия – на мониторинге их финансового положения (особенно если договор заключен на длительный срок).

Для снижения риска невозврата дебиторской задолженности, компании в обязательном порядке следует оценивать деловую репутацию потенциальных партнеров, уровень их ликвидности и платежеспособности, на постоянной основе контролировать оборачиваемость средств в расчетах, добиваться ускорения оборачиваемости средств, объективно подходить к формированию портфеля заказов и условий оплаты за поставки. Важна также своевременность оповещения юридических служб и служб экономической безопасности компании о возникшей необходимости взыскания задолженности.

Вторая причина устраняется путем разработки достаточно эффективной системы мотивации дебиторов к досрочному погашению долгов за счет заключения договоров с гибкими условиями по срокам и формам оплаты. За основу можно взять пример экономически развитых стран – использование схемы типа «d/k брутто n».[3] Схема подразумевает предоставление скидки покупателю в размере d% от стоимости товара, если оплата поступит в течение первых k дней с момента начала поставки на условиях кредитования. Если же счета будут оплачены в более поздний период (с (k+1)-го по n-й день кредита), то скидки не предусмотрены. В случае неуплаты долга в течение n дней, покупатель выплачивает штраф, величина которого дифференцирована в зависимости от периода просрочки платежа. Важно отметить, что предоставление скидок дебиторам за досрочную оплату имеет экономический смысл только в тех случаях, если скидки приводят к увеличению объема продаж и прибыли.

Очень эффективным инструментом управления дебиторской задолженностью также является факторинг, то есть передача долга третьей стороне за определенное вознаграждение.

Если дебиторская задолженность была отнесена в категорию просроченных долгов, для ее возврата необходимо:

- определение характера долговой ситуации (затягивание оплаты, уклонение от оплаты, уклонение с сопротивлением, отсутствие возможностей выплаты долга в связи с плохим финансовым состоянием должника и т.д.);

- выявление препятствий для взыскания задолженности и определение необходимых инструментов их преодоления;

- составление программы действий по взысканию задолженности (системное описание ситуации, моделирование потенциальных действий должника и самого кредитора т.д.);

- реализация программы взыскания, проводимая с учетом возможных корректировок действий и перехода к судебным разбирательствам, работе с проблемными активами должника, изъятыми в счет погашения задолженности и т.д.).

Отметим, что соблюдение вышеуказанных рекомендаций по управлению дебиторской задолженностью позволит ускорять оборачиваемость денежных средств в компаниях, которая в настоящее время зачастую имеет тенденцию к снижению.

Определим экономический эффект от реализации предложенных мероприятий на примере АО «Завод горного оборудования».

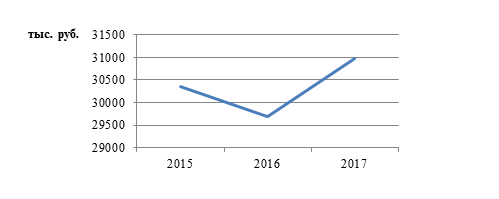

Акцентируем наше внимание на проблеме большого объема и роста дебиторской задолженности в компании (рис. 1):

Рис. 1. Динамика дебиторской задолженности АО «Завод горного оборудования» в 2015-2017 гг., тыс. руб.

Решением проблемы будет служить мотивирующая система скидок для дебиторов при досрочном погашении формируемая на этапе планирования денежных потоков.

Поскольку клиенты компании имеют достаточный уровень платежеспособности, мы можем предположить, что политика скидок приведет к тому, что около 50% всех клиентов компании будут согласны на условия предоплаты. Нами предполагается, что из числа согласившихся на предоплату около 25% клиентов будут делать предоплату в полном размере (100%), 10% клиентов будут оплачивать счета в течение 10 дней и 20% клиентов – в течение 20 дней. При этом будем учитывать, что средний размер одного заказа составляет 100 тыс. руб., а соответствующую скидку будем определять по специально разработанной таблице скидок. Согласно таблице размер скидки увеличивается при увеличении стоимости заказа и скорости его оплаты. Так, заказу размером 100 тыс. рублей соответствует скидка 8% при полной предоплате, 6% при предоплате 50% и полной оплате в 10-дневный срок, и 4% при предоплате 50% и полной оплате в 20-дневный срок (таблица 2):

Таблица 2 – Соответствие скидок различным размерам заказа

| Наименование | Стоимость заказа, тыс. руб. | Размер скидки, % |

| Предоплата 100% | ≥200 | 5 |

| ≥100 | 4 | |

| Предоплата 50%, оплата в 10-дневный срок | ≥200 | 3 |

| ≥100 | 2 | |

| Предоплата 50% оплата в 20-дневный срок | ≥200 | 2 |

| ≥100 | 1 |

Рассчитаем эффективность предложенной политики скидок для управления дебиторской задолженностью АО «ЗГО». При этом отметим, что определенный эффект по данным мероприятиям является лишь приблизительным в виду отсутствия использования сложного математического и статистического инструментария, необходимого для большей объективности полученных результатов, и в виду приблизительности экспертных оценок и усредненных данных. В этой связи в расчетах экономической эффективности внедрения мероприятий мы исходили также из прошлого опыта АО «ЗГО», а также экспертных оценок аналитиков компании.

Отметим, что компания теряет определенную часть денежных средств в обоих случаях – и в случае полной отсрочки, и в случае предоставления скидок за досрочное погашение. Однако наша задача заключается в том, чтобы показать, что предоставлять скидки дебиторам все же выгоднее.

Итак, в 2017 году задолженность покупателей и заказчиков составила 30977 тыс. руб. при выручке 139620 тыс. руб. (Приложения 1, 2).

Таким образом, в анализируемом периоде 22,2% выручки от реализации продукции было получено на условиях отсрочки платежа (с образованием дебиторской задолженности).

В случае перехода 25% клиентов на полную предоплату, дебиторская задолженность сразу сократится на 7744,25 тыс. руб.:

30977 тыс. руб. × 0,25 = 7744,25 тыс. руб.

При этом затраты на предоставление скидки и упущенная выгода составят 309,77 тыс. руб. (при скидке 4%):

7744,25 × 0,04 = 309,77 тыс. руб.

Объем продаж вырастет на 7744,25 – 309,77 = 7434,48 тыс. руб.

Сопоставление данных сумм указывает на выгодность предложенного варианта – получение оплаты в полном размере сразу, пусть и со скидкой.

Далее предположим, что 10% клиентов будут оплачивать половину стоимости заказов, и затем, в течение 10 дней, остаток суммы. Дебиторская задолженность в этом случае сократится на 3097,7 тыс. руб.

Размер скидки составит 61,954 тыс. руб. (при скидке 2%):

Скидка = 3097,7 × 0,02 = 61,954 тыс. руб.

Кроме того, отметим, что данная 2% скидка для исследуемой компании влечет за собой также и альтернативные издержки – отсроченная сумма (половина от суммы заказа) могла бы быть помещена на депозит под условные 7% на десятидневный срок. Недополученная вследствие отсрочки сумма равна:

[(3097,7*0,5) * 7%] / 360*10=3,012 тыс. руб.

Между тем, нами не была учтена инфляция, которая существенно увеличивает недополученную выручку.

Итого затраты на предоставление скидки данной категории покупателей равны:

61,954 +3,012 = 64,966 тыс. руб.

Объем продаж при этом вырастет на 3097,7 – 64,966 = 3032,734 тыс. руб.

Далее, если 20% клиентов будут оплачивать половину стоимости заказов и затем остальную сумму в течение 20 дней, дебиторская задолженность сократится на 6195,4 тыс. руб. Затраты на предоставление скидки составят:

6195,4 × 0,01 = 61,954 тыс. руб.

Недополученная прибыль при отсрочке платежа на 20 дней равна:

61,954 + [(6195,4 *0,5) * 7%] / 360*20=247,816+61,954=73,998 тыс. руб.

Объем продаж при этом вырастет на 6195,4 – 73,998 = 6121,402 тыс. руб.

Недополученная выгода при отсрочке платежей на срок 180 дней оставшихся 45% клиентов, отказавшихся от скидок, равна:

[(30977*0,45) *7%]/360*180=487,888 тыс. руб.

Таким образом, совокупные расходы на предоставление скидок по условиям предложенной политики управления дебиторской задолженностью составят:

309,77 +64,966 +73,998 =448,734 тыс. руб.

Совокупные расходы, в том числе издержки упущенных возможностей, при применении данной системы с учетом отказавшихся равны:

448,734+487,888=936,622

Напротив, если скидок не предоставлять, то в случае отсрочки платежей на 6 месяцев, компания потеряет денежные средства в сумме:

[(30977*7%] / 360*180=1084,195 тыс. руб.

В таблице Приложения 3 итоги расчетов представлены наглядно.

Таким образом, рекомендуемые нами положения, которые следует поместить в основу политики управления дебиторской задолженностью в АО «ЗГО», позволят компании избежать убытков связанных с предоставлением отсрочек платежей, повысить эффективность клиентских расчетов и повысить эффективность управления финансовой устойчивостью компании.

Теоретический разбор исследуемого вопроса показал особую важность управления дебиторской задолженностью компаний в современных экономических условиях для сохранения устойчивости их финансового состояния. Дебиторская задолженность трансформируется в денежные средства в будущем, и существуют риски ненаступления такого события или возникновения острой необходимости в денежных средствах и в течение действия договора отсрочки платежа. Поэтому важно предупреждать возникновение просроченной дебиторской задолженности, а также мотивировать дебиторов к ее досрочному погашению.

В АО «Завод горного оборудования» существует проблема большого объема и роста дебиторской задолженности. Нами была разработана система скидок для дебиторов, досрочно погашающих задолженность. Расчеты показали, что если около 50% всех клиентов компании будут согласны на условия частичной предоплаты и досрочного погашения, компания потеряет за счет предоставления скидок меньше денежных средств, чем при полной отсрочке. Экономический эффект от предложенных мер на примере системы мотивирующих скидок для дебиторов компании оказался положительным. Мы показали, что предоставлять скидки дебиторам выгодно.

Таким образом, новая политика управления дебиторской задолженностью в АО «ЗГО» позволит компании повысить эффективность управления денежными потоками в форме клиентских расчетов и тем самым улучшить свое финансовое состояние.

- Березовка С. Что означает рост дебиторской задолженности и как не допустить роста плохих долгов. URL: https://fd.ru/articles/50118-chto-oznachaet-rost-debitorskoy-zadoljennosti (дата обращения: 22.02.2019)

- Бухгалтерская (финансовая) отчетность АО «Завод горного оборудования». URL: https://www.e-disclosure.ru/portal/files.aspx?id=23604&type=3 (дата обращения: 22.02.2019)

- Гужавина Н.А., Кибенко В.А. Характеристика ключевых подходов к управлению дебиторской и кредиторской задолженностью организации. Характеристика ключевых подходов к управлению дебиторской и кредиторской задолженностью организации // Молодой ученый, 2017. – №13. – С. 268-270. URL: https://moluch.ru/archive/147/41260/ (дата обращения: 22.02.2019).

- Как взыскать просроченную дебиторскую задолженность без суда. URL: https://fd.ru/recommend/2186-kak-vzyskat-prosrochennuyu-debitorskuyu-zadoljennost-bez-suda (дата обращения: 22.02.2019)

- Официальный сайт АО «Завод горного оборудования». URL: http://dzgo.ru/ (дата обращения: 22.02.2019)

Таблица – Соответствие скидок различным размерам заказа

| Наименование | Доля клиентов, % | Размер скидки, % | Величина сокращения дебиторской задолженности | Величины недополученной выгоды | Рост объема продаж |

| Применение системы скидок | |||||

| Предоплата 100% | 25 | 4 | 7744,25 | 309,77 | 7434,48 |

| Предоплата 50%, оплата в 10-дневный срок | 10 | 2 | 3097,7 | 64,97 | 3032,73 |

| Предоплата 50% оплата в 20-дневный срок | 20 | 1 | 6195,4 | 73,998 | 6121,40 |

| Итого по заказам с предоплатой | 55 | — | 17037,35 | 448,73 | 16588,61 |

| Без предоплаты | 45 | 0 | — | 487,89 | — |

| Итого по системе скидок | 100 | — | 17037,35 | 936,62 | 16588,61 |

| Без применения системы скидок | |||||

| Итого | 100 | 0 | — | 1084,195 | — |