Введение

Трансформация политической системы России и формирование рыночных отношений потребовали переосмысления подходов к бюджетному федерализму и межбюджетным отношениям. В новых условиях государственного управления экономикой и развития территорий бюджетная система приобретает ключевое значение в реализации региональной политики, цель которой — минимизация территориальной дифференциации условий социально-экономического развития. Межбюджетные отношения как составная часть бюджетной системы страны включают перераспределение и закрепление налоговых поступлений между бюджетами федерального центра, регионов и органов местного самоуправления. Несмотря на то, что многие вопросы, связанные с межбюджетными отношениями как механизмом выравнивания территориальной дифференциации, получили серьезное теоретико-методологическое обоснование, проблема смягчения асимметрии в развитии регионов еще очень далека от желаемого состояния. Если на уровне «федеральный центр — регионы» утверждена концепция реформирования межбюджетных отношений, определены принципы, на основе которых строятся взаимоотношения, то в субъектах Федерации отношения с муниципальными образованиями не урегулированы.

Местные бюджеты кроме собственных обязательств включают ряд государственных полномочий, передача которых на местный уровень не сопровождается адекватным финансированием.

Нормативные правовые акты содержат зачастую разнонаправленные предложения по предоставлению местным властям большей автономии, с одной стороны, и мер, направленных на ужесточение контроля за экономической политикой муниципальных образований со стороны региона, с другой. Отдельные положения стратегических проектов и программ отражают общие направления социально-экономической политики, реформирования межбюджетных отношений, однако не разработан механизм их практической реализации.

Наибольшее значение для стимулирования территориального развития имеет организация эффективной системы межбюджетных отношений на уровне субъект Федерации — муниципальные образования. С учетом этого возникает интерес к управлению финансовыми ресурсами хозяйствующих субъектов, входящих в их состав и играющих значительную роль в наполняемости бюджетов. Муниципальные бюджеты составляют около 20 % объема бюджета страны. Между тем из бюджетов муниципальных образований финансируется 65% расходов бюджета страны на образование, свыше 60 % — на жилищно-коммунальное хозяйство, 58 % — на здравоохранение, 50 % — на социальную защиту населения. В таких условиях актуальной задачей для региональных властей становиться поиск собственных финансовых источников для повышения уровня бюджетной самообеспеченности.

Конкуренция и ее роль в экономическом развитии страны (региона, ...

... обозначить пути совершенствования методов конкуренции на предприятии. Научно-практическая значимость исследования состоит в том, что в результате проделанной работы рассмотрены вопросы касаемые конкуренции в экономическом развитии страны и региона, которые можно использовать для ...

Решение проблем устойчивого социально-экономического развития муниципальных образований и сокращения различий в их развитии и уровне жизни требует колоссальных средств и длительного времени, поэтому необходимо выработать новые более эффективные стратегические и тактические подходы к решению этих проблем.

Серьезный практический вклад в развитие бюджетного федерализма внесло Постановление Правительства Российской Федерации «О Программе развития бюджетного федерализма Российской Федерации на период до 2005 года», в котором определены основополагающие принципы и направления реформирования межбюджетных отношений.

Таким образом, недостаточная разработанность проблемы определения наиболее эффективных подходов к повышению уровня социально-экономического развития субъектов Федерации и их муниципальных образований на основе финансово-экономических инструментов определяет актуальность и выбор темы дипломной работы.

Цель работы — разработка теоретических предложений и практических рекомендаций по совершенствованию механизмов межбюджетных отношений в субъектах Российской Федерации. Достижение цели требует решение следующих задач:

- изучить теоретические подходы к содержанию межбюджетных отношений;

- провести анализ факторов, влияющих, на формирование финансовой базы местного самоуправления;

- раскрыть принципы организации бюджетного взаимодействия регионального и местных бюджетов;

- дать оценку динамики основных экономических показателей местных бюджетов и результатов внедрения способов их стимулирования в Республике Мордовия;

- изучить зарубежный опыт составления бюджета и возможности его применения в российской практике;

- Предметом исследования данной работы является система финансово-экономических и правовых отношений субъектов Российской Федерации и муниципальных образований по поводу формирования, распределения и использования бюджетных ресурсов.

Объект исследования — бюджеты муниципальных образований Республики Мордовия.

Проблемы совершенствования механизмов межбюджетных отношений исследовали многие российские авторы: Пронина Л.И., Бежаев О.Г., Карасева М.В., Игудин А.Г. При написании дипломной работы были использованы статьи и монографии этих авторов, официальные и нормативные документы, определяющие бюджетную работу, фактические данные об исполнении бюджета финансового отдела Министерства финансов и Министерства экономики Республики Мордовия.

В настоящее время идет широкомасштабная реформа взаимоотношений Центра и регионов, затрагивающаяся политические, экономические, бюджетные аспекты. И она опирается не только на теорию, зарубежный опыт, но и уже более чем десятилетнюю российскую практику становления бюджетного федерализма и региональной политики.

В развитии межбюджетных отношений можно выделить четыре этапа. После распада Советского Союза в 1991году Россия унаследовала бюджетную систему формально федеративного, а в действительности унитарного высокоцентрализованного государства, в котором региональные и местные власти не имели значимой бюджетной самостоятельности. Она не обеспечивала эффективного предоставления бюджетных услуг и общей сбалансированности бюджетной системы, поскольку на региональном и местном уровнях отсутствовали стимулы к рациональному использованию бюджетных средств, а бюджетный дефицит и ответственность за его покрытие фактически перекладывались на вышестоящие бюджеты. Поэтому на первом этапе, в 1991-1993 годы, был принят целый ряд законов, определивших основные принципы новой российской бюджетной системы. Произошедшая в начале 1990-х годов «стихийная децентрализация» бюджетных ресурсов, предлагающая ускоренное формирование свободного рынка при равенстве условий для всех субъектов хозяйствования, свела к минимуму региональный аспект государственной экономической политики. Регион рассматривался как «своеобразная огромная и многопрофильная компания, конкурирующая с другими регионами не только в производственном аспекте, но и по условиям в хозяйственной деятельности». Такие просчеты в бюджетно-налоговой политике повлияли на обострение противоречий интересов всех уровней власти. Экономический кризис, охвативший регионы, повлек существенное снижение налоговых поступлений, и федеральные органы власти, с целью смягчения финансового бремени, начали процесс передачи части расходных полномочий федерального бюджета на региональный уровень, что отразилось в увеличении доли расходов бюджетов субъектов в консолидированном бюджете Российской Федерации.

Доходы и расходы бюджетов субъектов РФ

... бюджета. Доходы бюджетов субъектов РФ формируются за счет собственных и регулирующих налоговых доходов и неналоговых поступлений. Собственные налоговые доходы бюджетов субъектов РФ формируются за счет региональных ... с ведомственной структурой расходов соответствующего бюджета; статьи (показатели, нормативы), определяющие особенности регулирования межбюджетных отношений на очередной финансовый год. ...

В итоге реформы, принятые в 1991-1993 годах федеральные законы, в полной мере не были реализованы, а развитие межбюджетных отношений вышло за рамки законодательного регулирования и происходило под определяющим влиянием политической конъюнктуры, конфликтов и компромиссов между центром и регионами. Степень бюджетной самостоятельности региональных властей оставалась весьма ограниченной. Единственный показатель, на который они могли оказать влияние, — расходы региональных бюджетов, удельный вес которых в консолидированном бюджете Федерации к 1993 году составил 40,3 %.

На региональном уровне воспроизводились те же принципы реализации межбюджетных отношений с той лишь разницей, что отчисления от налогов, распределяемых на долевой основе, и дотации поступали не из федерального, а из регионального бюджета. Такая система межбюджетных отношений не стимулировала местные органы к наращиванию налогового потенциала и сокращению нерациональных расходов, так как дополнительные доходы или экономия у них изымались путем изменения нормативов отчислений от регулирующих налогов.

Решение проблемы государство видело в формировании и реализации алгоритма распределения ресурсов между федеральным центром и субъектами, что положило начало превращению прежней системы директивного распределения в систему эксклюзивного перераспределения ресурсов между регионами [46, c. 20].

Начало второго этапа (1994-1995 годы) развития межбюджетных отношений ознаменовалось первой крупной реформой в этой сфере. Начиная со 2 квартала 1994 года отказались от индивидуальных для каждого субъекта Федерации правил разделения налогов между федеральным и региональными бюджетами, появился Федеральный фонд финансовой поддержки субъектов Российской Федерации (или Фонд финансовой поддержки регионов), распределение средств которого стало осуществляться на основе специальной формулы.

Правовое регулирование ипотечных отношений в Российской Федерации

... Формирование законодательной основы регулирования отношений в России в настоящее время не завершено. До появления и ныне действующего Закона Российской Федерации от 29 мая 1992 года “О залоге” ипотека в российском законодательстве ...

В соответствии с указами Президента региональные власти получили право самостоятельно определять ставку налога на прибыль в части, поступающей в региональные бюджеты (был ограничен максимальный размер ставки); региональные и местные власти получили право вводить собственные налоги [11].

Но это решение, привело к негативным последствиям, и с начала 1997 года было отменено.

По прежнему продолжала сохраняться высокая роль неформальных отношений между Центром и регионами, чему способствовало в том числе и несовершенство методики распределение средств Фонда финансовой поддержки регионов, неопределенность в разграничении расходных полномочий между бюджетами разных уровней. В этот же период проявилась и проблема «нефинансируемых федеральных мандатов» — обязательств, возложенных на региональные и местные бюджеты федеральным законодательством, но не обеспеченных соответствующими доходными источниками. Реформа межбюджетных отношений практически не затронула местные бюджеты, оставалась несформированной законодательная база межбюджетных отношений. Доминирующую роль играли ежегодные законы о федеральном бюджете, что создавало условия для ежегодного пересмотра межбюджетных отношений. В 1996 — 1998 годах вновь стал усиливаться субъективизм в межбюджетных отношениях, региональные финансы оказались в глубоком кризисе, резко выросли долги региональных и местных бюджетов.

Ответом на существовавшие проблемы стало одобрение в 1998 году российским правительством «Концепции реформирования межбюджетных отношений в Российской Федерации в 1999-2001 годах», положившей начало третьему этапу (1998-2001 годы) развития межбюджетных отношений. Она стала первой в России официальной программой реформирования бюджетных отношений властей разных уровней.

В результате реализации Концепции принципиальным образом была изменена методика распределения средств Фонда финансовой поддержки регионов, благодаря чему удалось повысить объективность этого вида финансовой помощи. За счет создания Фонда компенсаций начала решаться проблема «нефинансируемых федеральных мандатов». Образование Фонда регионального развития и Фонда развития региональных финансов привело к дальнейшей диверсификации финансовой помощи [12].

В области законодательства были приняты и начали действовать Налоговый и Бюджетный кодексы. Но поскольку Бюджетный кодекс разрабатывался и принимался в ходе активно проводимой реформы межбюджетных отношений, в нем нашли отражение лишь самые общие их принципы, и сколько-нибудь значимого влияния на развитие межбюджетных отношений он не оказал.

Таким образом, при всех позитивных сдвигах в системе межбюджетных отношений в результате реформы 1998-2001 годов остался целый ряд нерешенных проблем — отсутствие подлинной самостоятельности региональных бюджетов вследствие их зависимости (более чем на 80%) от федеральных налогов, чрезвычайно высокая степень регламентации расходов нижестоящих бюджетов федеральным законодательством. В этот же период времени был принят ряд решений, ограничивающий полномочия региональных и местных властей в налоговой сфере. Отсутствие легальных полномочий региональные власти стремились компенсировать полномочиями нелегальными, создавая разного рода внебюджетные фонды, перекладывая ответственность за ситуацию в регионах на федеральные органы власти. По-прежнему высокой оставалась роль неформальных взаимоотношений федерации и регионов, реформа так и не затронула взаимоотношения региональных и местных бюджетов.

Доходы и расходы бюджета субъекта Российской Федерации (на примере ...

... и областных бюджетов, городские бюджеты Москвы и Санкт-Петербурга, 10 окружных бюджетов автономных округов, бюджет автономной Еврейской области);– местные бюджеты (около 29 тысяч местных бюджетов: городских, районных, поселковых, сельских).Бюджеты нижестоящих органов самоуправления не входят своими доходами и расходами в бюджеты ...

Решением этих проблем стала разработка и утверждение новой программы реформ — в августе 2001 года появилось постановление Правительства Российской Федерации «О программе развития бюджетного федерализма в Российской Федерации на период до 2005 года», ознаменовавшего начало четвертого этапа развития межбюджетных отношений. Впервые реформа бюджетного федерализма затрагивала проблемы формирования местных бюджетов. Ведение казначейской системы исполнения бюджета привело к усилению контроля за целевым использованием средств [13].

Но по-прежнему остается нерешенным рад важных задач. Так, изменения в налоговом и бюджетном законодательстве привели к снижению уровня доходов в территориальных бюджетах, например, с 2000-2005 годы в местных бюджетах — с 72% до 45,5%, что свидетельствует о повышении их зависимости от бюджетов вышестоящего уровня. Происходит дальнейшее увеличение бюджетного дефицита. С 2001 года в региональных бюджетах возникло превышение расходов над доходами на 3,8 пункта, а за 2005 год оно составило уже 6 пунктов [37, с. 11]. Кроме того, выделяемые из федерального бюджета трансферты не только не способствовали повышению благосостояния инвестиционного климата, но и привели к утаиванию субъектами доходов и предоставлению необоснованных льгот по уплате налогов, увеличению количества получателей трансфертов. Поэтому актуальной стала проблема повышения эффективности этих отношений, задача решения которой поставлена в разработанной в Министерстве финансов России и одобренной Правительством Российской Федерации «Концепции повышения эффективности межбюджетных отношений и качества управления государственными и муниципальными финансами в 2006-2008 годах».

Теперь более подробно рассмотрим как именно происходит организация взаимоотношений регионального и местного бюджетов на современном этапе.

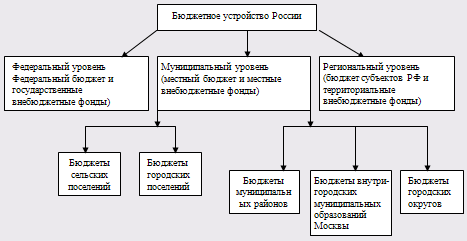

Бюджетное устройство — это организация бюджетной системы и принципы ее устройства. Схематично бюджетная система Российской Федерации представлена на рисунке 1.1.

Рис. 1.1 Структура бюджетной системы России

В Республике Мордовия наравне с федеральным бюджетом, бюджетом субъекта Российской Федерации (Мордовии) и местными бюджетами (бюджеты 23 районов и городов республиканского подчинения) существует еще один уровень — это бюджеты районных центров (городов), сельских и поселковых администраций, которые теперь называется бюджетами поселений).

На уровне поселений администрацией местного самоуправления также осуществляется составление проектов и исполнение соответствующих бюджетов.

Многие функции управления финансовыми ресурсами государства оказались переданными регионам и муниципальным образованиям. И, как отмечает Ю.А.Крохина, «это обусловливает выделение в бюджетной сфере особого круга вопросов местного ведения, в решении которых органы местного самоуправления действуют самостоятельно не несут ответственность перед избравшим их населением» [43, с. 47]. На сегодняшний день муниципальные финансы являются одной из наиболее динамично развивающихся сфер экономической жизни страны. Их укрепление является основой жизнеобеспечения населения, что выходит за рамки вопросов местного значения, и становится общегосударственной проблемой. Поэтому в настоящее время имеется острая необходимость в создании экономических, финансовых и иных условии и предпосылок для развития местного самоуправления, укрепления правовой основы его финансовой самостоятельности.

Российская Федерация ратифицировав Европейскую хартию местного самоуправления, обязана соблюдать ее основные принципы и положения. В частности, в статье 9 предусмотрено, что:

- а) органы местного самоуправления имеют право на обладание достаточными собственными финансовыми средствами, которыми они могут свободно распоряжаться при осуществлении своих функций;

- б) финансовые средства органов местного самоуправления должны быть соразмерны предоставляемым им Конституцией или законом полномочиям;

- в) по меньшей мере часть финансовых средств органов местного самоуправления должна поступать за счет местных сборов и налогов …

;

- г) финансовые системы, на которые основываются средства местных органов самоуправления, должны быть достаточно разнообразными и гибкими, чтобы следовать за изменением издержек, возникающих при осуществлении компетенции местных органов;

— д)защита более слабых, в плане финансов, органов местного самоуправления требует ввода процедур финансового выравнивания или эквивалента мерам, предназначенные для корректировки результатов неравномерного распределения потенциальных источников финансирования местных органов и лежащих на них расходов. Такие процедуры не должны ограничивать свободу выбора органов местного самоуправления в пределах их компетенции… [5].

От степени обеспеченности финансовыми ресурсами муниципальных образований зависит выполнение финансовых гарантий, программ по развитию здравоохранения, образования, социального обеспечения, а также расширение масштабов инвестиций в производственную и социальную сферы. Так в 2005 году из местных бюджетов финансировалось 22 % расходов консолидированного бюджета Российской Федерации на здравоохранение, 16 % — на социальную политику, 43 % — на образование, и 26 %, 25%, 55 % расходов консолидированного бюджета субъектов Российской Федерации по соответствующим направлениям.

Общий объем расходов местных бюджетов в 2005 году составил 18% от объема расходов консолидированного бюджета Российской Федерации и 40 % от объема расходов консолидированных бюджетов субъектов Российской Федерации.

Доходы местных бюджетов в 2005 году составляли 15 % от объема доходов консолидированного бюджета Федерации и 40 % от объема доходов консолидированных бюджетов субъектов. Из них налоговые — 10 % и 20 % от объема налоговых доходов консолидированного бюджета Российской Федерации и консолидированных бюджетов субъектов соответственно [24, с. 9].

Местные бюджеты являются фундаментом бюджетной системы, не укрепив который нельзя кардинально улучшить бюджетные отношения всех уровней как основное требование развития федеративных начал в государстве. Как показывает анализ действующего законодательства и практики, бюджетные правоотношения органов местного самоуправления с государственными органами складываются по поводу:

- формирования расходной части местного бюджета;

- утверждения для местных бюджетов дифференцированных или единых нормативов отчислений от регулирующих налогов;

- гарантированности долговых обязательств муниципального сообщества;

- направления использования средств государственных бюджетов на совместные программы;

- обеспечения исходными данными для составления проектов бюджетов;

- возмещения потерь бюджета, возникших в связи с решениями, принятыми органами государственной власти;

- контроля за ходом исполнения местных бюджетов и расходования и целевых выделенных денежных средств.

В содержательном плане вся система бюджетных отношений должна быть ориентирована на реализацию совокупности экономических интересов региона, его муниципалитетов и граждан, проживающих на этой территории. В бюджетной сфере компромисс этих интересов лежит в плоскости действия основополагающих начал бюджетного федерализма, которые должны пронизывать все стадии бюджетного процесса:

- распределение предметов ведения, бюджетных полномочий и ответственности субъектов Федерации и органов местного самоуправления;

- достижение самостоятельности и равноправия бюджетов регионов и муниципальных образований, то есть соответствие финансовых ресурсов органов власти их полномочиям и ответственности;

- определение порядка исполнения и контроля за исполнением бюджетов всех уровней;

- организацию бюджетного регулирования [60, с. 24].

Следует также обратить внимание и на теоретические аспекты проблемы. Разработка моделей межбюджетных отношений и их реализация осложняется отсутствием развернутого определения понятия «межбюджетные отношения». Понятие, которое дает законодатель в статье 129 Бюджетного кодекса Российской Федерации [2]: «отношения между органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации и органами местного самоуправления», нельзя назвать содержательным и, тем более, научно-обоснованным. Термин «межбюджетные отношения», как и большинство новых финансово-правовых терминов для России переходного периода, не имеет однозначного толкования. О.Н. Горбунова, А.Д. Селюков, Ю.В. Другова характеризуют текущее состояние межбюджетных отношений «как комплекс противоречии между органами власти федерального и регионального уровней государства, а также между органами государства и органами местного самоуправления по поводу разграничения доходных источников бюджетной системы и обязанностей по осуществлению расходов из бюджетов всех уровней» [30, с. 111]. Данное определение также не содержит постоянных объективных признаков межбюджетных отношений, описывает лишь кризисное состояние системы.

Карасева М.В. отождествляет межбюджетные отношения с термином бюджетный федерализм». Взаимосвязь всех звеньев бюджетной системы реализуется через механизм межбюджетных отношений, в основу которых в федеративных государствах должны быть заложены принципы и бюджетного федерализма. Бюджетный федерализм — более широкое по содержанию понятие, и именно в рамках межбюджетных отношений реализуется бюджетный федерализм по уровням бюджетной системы.

Наиболее полное определение, отражающее не только сущность межбюджетных отношений, но и комплекс мероприятий, которые должны быть осуществлены в процессе их построения, сформулировано О.Г. Бежаевым: «межбюджетные отношения — это экономико-правовые отношения, возникающие между органами государственной и муниципальной власти в ходе бюджетного процесса по поводу разграничения на постоянной или договорной основе расходных полномочий, доходов, поступающих в бюджетную систему страны, определения нормативов закрепления на постоянной и долговременной основе федеральных и региональных налогов, перераспределения средств из бюджетов вышестоящих уровней в нижестоящие в порядке бюджетного регулирования, возмещения расходов, связанных с передачей расходных полномочий или принятием решений, вызвавших дополнительные расходы или потери доходов других бюджетов, перераспределения средств в форме дотаций, субвенций, субсидий, временной финансовой помощи на возвратной платной и бесплатной основе, а также объединения средств для финансирования расходов в интересах разных уровней власти и разных территорий одного уровня власти» [26, с. 17].

Целесообразно также дополнить содержание этого понятия следующим и новыми аспектами — в части привлечения к публично-правовой финансовой ответственности субъектов межбюджетных отношений за отрицательные результаты бюджетной политики, в том числе применение к указанным субъектам специальных процедур: введение временной финансовой администрации, реализация плана восстановления платежеспособности проблемной территории. Применительно к настоящей работе межбюджетные отношения рассматриваются в качестве одного из условий развития муниципальных и региональных финансов. Межбюджетные отношения — это система экономико-правовых отношений между органами власти Российской Федерации, субъектов Российской Федерации и местного самоуправления по поводу разграничения расходных полномочий между уровнями бюджетной системы, закрепления за ними источников доходов с целью обеспечения осуществления расходных обязательств, формирования эффективной системы оказания финансовой помощи для выравнивания вертикальной и (или) горизонтальной несбалансированной бюджетной системы, применения специальных процедур финансового оздоровления к несостоятельным административно-территориальным единицам.

Конституция Российской Федерации и федеральные законы по вопросам регионального развития и местного самоуправления предоставили органам власти субъектов Российской Федерации и местного самоуправления широкие полномочия по решению важнейших социально-экономических и других вопросов, эффективное выполнение которых невозможно без последовательной реализации на субрегиональном уровне принципов бюджетного федерализма, создания в государстве единой, детально регламентированной, основанной на конституционных принципах федерализма, системы финансового обеспечения функций органов государственной власти и местного самоуправления. Необходимо и дальше развивать бюджетно-налоговые технологии и активизировать поддержку муниципальных образований с недостаточно развитым потенциалом, а не сводить основную проблему бюджетного федерализма к вопросу сбалансированности расходных и доходных полномочий субъектов Федерации и органов местного самоуправления, поскольку на этом пути нельзя преодолеть существенную бюджетно-налоговую дифференциацию. По-новому следует оценить возможности горизонтального выравнивания бюджетной обеспеченности, которая должна рассматриваться в качестве основной формы межбюджетного регулирования за счет ресурсов муниципальных образований — доноров. В настоящее время сложно говорить о наличии реальных правовых и экономических гарантий самостоятельности местного самоуправления в бюджетно-налоговой сфере. Основным стимулирующим фактором для достижения высоких социально-экономических показателей являются не поощрительные вливания из вышестоящих бюджетов, а четкое и обоснованное разграничение расходных полномочий и соответствующих им доходных источников между уровнями бюджетной системы при относительно стабильном налоговом и бюджетном законодательстве.

Более емкая формулировка содержания понятия «межбюджетные отношения» позволяет в процессе построения и реализации межбюджетных отношений на субрегиональном уровне сформулировать перед органами власти

обеспечение бюджетного выравнивания муниципальных образований и если не полная ликвидация бюджетного дефицита, то хотя бы приведение его к единому (в процентном отношении) показателю;

- сокращения разрыва в уровнях развития производственной и социальной инфраструктур муниципальных образований;

- стимулирование деятельности местных органов власти, направленной на повышение мобилизации доходов в консолидированный бюджет региона;

- проведение активной экономической политики через передачу средств в рамках целевого финансирования;

- разработка и реализация процедур антикризисного управления в муниципальных образованиях.

В целом процесс становления и развития межбюджетных отношений в Российской Федерации на субрегиональном уровне в последнее десятилетие характеризуется крайней сложностью и противоречивостью.

Вопросы распределения финансовых ресурсов между юридически равными муниципальными образованиями остаются достаточно актуальными для большинства субъектов Федерации. В 2005 — 2006 годах произо-шло расширение перечня вопросов местного значения, большая часть из которых привела к увеличению объема расходных обязательств муниципальных образований. Однако уточненного расчета их объема не последовало. Таким образом, не было оснований для увеличения доходной базы местных бюджетов за счет повышения нормативов отчислений от федеральных налогов и специальных налоговых режимов [62, с. 25].

Распыление бюджетной базы между массой не всегда дееспособных муниципальных образований — типичная ситуация для многих субъектов Российской Федерации. Вследствие сложившейся ситуации с финансовым обеспечением реформы местного самоуправления идет «вымывание» собственной компетенции органов местного самоуправления сельских поселений и малых городов. Причем это осуществляется на законных основаниях путем заключения соглашений о передаче части полномочий поселений, включая бюджетно-налоговые, органам местного самоуправления муниципальных районов.

Таблица 1.1 Распределение доходов и расходов местных бюджетов по типам муниципальных образований в 2006 году, %

|

Экономич параметры местных бюджетов |

Городские округа |

Муниципальные районы |

Поселения |

|

Доходы |

62,9 |

23,2 |

4,3 |

|

Расходы |

47,6 |

39,6 |

5,4 |

Из таблицы видно, что экономическая целесообразность подталкивает региональные и местные власти к формированию более крупных муниципальных образований. Изначально бюджеты сельских и поселковых муниципалитетов были не обеспечены собственными доходами и пополнялись дотациями и субвенциями из бюджетов других уровней. Такое положение делало местное самоуправление, организованное по поселенческому принципу, зависимым и потому малоэффективным. Муниципальные образования располагали достаточными полномочиями, но отсутствовали финансовые ресурсы». Как правило, у муниципального образования, сформированного в границах района (района в городе), значительно больше возможностей для комплексного развития производительных сил и создания более серьезных источников дохода в местный бюджет. Поэтому в большинстве субъектах первичные муниципальные образования созданы в пределах территории районов. Сохранение такой инфраструктуры обеспечивает прозрачность доходов и расходов органов власти всех уровней, представленных на этой территории — федерального, регионального и местного.

В Республике Мордовия с 2001 года финансовые ресурсы консолидированного бюджета стали формироваться исключительно за счет денежных поступлений. С 1999 года ежегодно перевыполняется прогноз поступления собственных доходов как республиканского, так и местных бюджетов Республики.

В настоящее время федеральный законодатель ориентирует правоприменителей на недопустимость фактического дефицита бюджета любого уровня, поскольку в случае его наличия, в законе (решении) о бюджете должны быть определены источники его финансирования. Даже в случае принятия бездефицитного бюджета соответствующим законом о бюджете может быть предусмотрено привлечение средств из источников финансирования дефицита бюджета для финансирования расходов бюджета в пределах расходов на погашение государственного долга (пункт 1 статьи 92 Бюджетного кодекса Российской Федерации [2]).

Несмотря на некоторое сокращение расчетного дефицита местных бюджетов в 2006 году по сравнению с 2005 годом (от 43,4% до 36,4%) у большинства субъектов доходы местных бюджетов смогут обеспечить, покрытие не более 50% расходных обязательств. Признание и гарантированность государством местного самоуправления (статья 12 Конституции Российской Федерации [1]) означает, что государство приняло на себя обязательство не только осуществлять правовую защиту сферы местного самоуправления, не препятствовать законной деятельности органов местного самоуправления, но и создавать необходимые экономические, финансовые условия и предпосылки для развития местного самоуправления. Таким образом, самостоятельность в формировании, утверждении, исполнении, контроле за исполнением местного бюджета представляет собой одну из важнейших юридических гарантий местного самоуправления. В свою очередь экономическая состоятельность местного самоуправления как основы конституционного строя определяется прежде всего наличием у муниципального образования финансовых ресурсов. Поэтому первостепенную значимость приобретают методики распределения финансовой помощи из региональных бюджетов, от которых, в первую очередь, будет зависеть обеспеченность расходных потребностей местных бюджетов доходными источниками.

В рамках предмета исследования предлагается рассматривать бюджетное регулирование как перераспределение средств между бюджетами разных уровней в целях обеспечения местным бюджетам минимально необходимого уровня доходов, направляемых на их экономическое и социальное развитие. Бюджетные механизмы регулирования, корректируя финансовые взаимосвязи, осуществляют реализацию бюджетной политики государства, при этом важным является соединение требования независимости бюджетной политики регионов, что обеспечивает единую направленность интересов всех участников бюджетного процесса. Необходимость осуществления бюджетного регулирования обусловлена федеративным устройством России и наличием финансовых проблем у большинства территорий. Федеральный закон «Об общих принципах организации местного самоуправления в Российской Федерации» предусматривает формирование во вновь созданных городских и сельских поселениях самостоятельных бюджетов. От того, насколько эффективно и грамотно осуществляется их исполнение, во многом определяется стабильность деятельности местных органов власти. Вопросы совершенствования межбюджетных отношений, формирования и реализации принципов бюджетного федерализма, а также повышения доходности местных бюджетов и оптимизация их расходов, необходимость управления муниципальным долгом — финансовые аспекты бюджетного устройства региона, тесно взаимосвязанные между собой.

Финансовые отношения между субъектом Федерации и бюджетами муниципальных образований должны удовлетворять следующим требованиям:

обеспечивать оба уровня бюджетной системы такими объемами бюджетных доходов, которые соответствовали бы распределению расходных полномочии между ними;

быть достаточно стабильными, чтобы и регион, и муниципалитеты могли содержательно планировать свою работу и свои бюджеты;

быть «прозрачными», то есть ясными и понятными, предполагающими распределение бюджетных средств исходя из объективной логики, а не в порядке договорного процесса;

обеспечивать минимально необходимые стандарты бюджетного обслуживания населения тех муниципалитетов, собственный налоговый потенциал которых недостаточен;

оставлять муниципалитетам достаточную свободу действий, чтобы они могли финансировать услуги, отвечающие насущным потребностям жителей муниципалитета, за счет собственных доходов;

не должны лишать муниципалитеты заинтересованности в полном использовании их собственных доходных источников;

способствовать укреплению налогово-бюджетной дисциплины всех участников межбюджетных отношений.

В рамках указанных принципов органам государственной власти субъектов Федерации необходимо четко представлять стратегию реформирования межбюджетных отношений внутри региона. Такие задачи, как выравнивание бюджетной обеспеченности муниципальных образований и создание благоприятных условий для дальнейшего развития наиболее сильных в экономическом отношении муниципалитетов не всегда совместимы, как и решение задачи повышения налоговых усилий не всегда способствует выравниванию бюджетных доходов. Регион должен определить для себя приоритеты бюджетной политики из представленных вариантов и создать такую систему межбюджетного распределения финансовых ресурсов, которая соответствовала бы этим целям.

Определенная группа проблем связана с так называемым вертикальным и горизонтальным выравниванием уровня бюджетной обеспеченности муниципальных образований. «Вертикальное выравнивание — это устранение несоответствий между расходными функциями местных бюджетов и поступлениями, закрепленными за данным бюджетным уровнем. Горизонтальное выравнивание означает пропорциональное распределение налогов между муниципальными образованиями для устранения или снижения неравенства в налоговых возможностях территорий» [53, с. 19]. Как показывает практика, должный эффект может дать только разумное сочетание вертикального и горизонтального выравнивания. Но горизонтальное выравнивание значительно сложнее, чем вертикальное ввиду огромных различий в экономическом положении и бюджетных возможностях территорий муниципальных образований. И особенно сложным оно стало в условиях экономического спада, сужения налогооблагаемой базы, когда наметилась тенденция централизации доходов в региональных и федеральном бюджетах. В значительной мере именно с этим связана другая тенденция, но уже в муниципальных образованиях — централизация расходных полномочий в местных бюджетах, что фактически оставляет органы местного самоуправления без достаточных средств и ведет к их огосударствлению.

Рассматривая формы бюджетного регулирования применительно к местным бюджетам, целесообразно выделить два потока бюджетных ресурсов: восходящий поток денежных средств, формирующий доходы преимущественно региональных и федерального бюджетов, и нисходящий, обеспечивающий дополнительные поступления централизованных средств из государственных бюджетов в бюджеты муниципальных образований. Закрепление определенного порядка движения финансовых потоков но уровням бюджетной системы государства и организация экономических отношений, возникающих по этому поводу, составляют по существу основу механизма бюджетного регулирования, через который федеральные, региональные и местные органы власти выполняют свои полномочия с соблюдением требований формальной финансовой независимости их политики от вышестоящих уровней.

Механизм формирования восходящего потока финансовых средств определяется государственной налоговой политикой и закрепляется налоговым законодательством. Текущее регулирование осуществляется посредством ежегодного закрепления долей отдельных федеральных и региональных налогов за бюджетами муниципальных образований.

Анализ федерального и регионального бюджетного законодательства [6, 8, 18, 20, 22] дает основания для выделения следующих способов бюджетного регулирования в отношении местных бюджетов:

закрепление доходов на долговременной основе за местными бюджетам. Если речь идет о налоговых доходах, то это налоговое регулирование;

передача в местные бюджеты части доходов субъекта Российской Федерации по нормативам, ежегодно устанавливаемым региональным законом о бюджете;

формирование в региональном бюджете фонда финансовой поддержки муниципальных образований с целью оказания последним нецелевой финансовой помощи;

предоставление муниципальным образованиям бюджетных ссуд, субвенций и субсидий;

осуществление взаимных расчетов между региональным и местными бюджетами. Именно таким образом осуществляется направление нисходящего потока финансовых ресурсов в местные бюджеты.

Возможности бюджетной системы региона заключаются в соотнесении необходимых расходов с предполагаемыми доходами. В случае недостатка собственных доходов для покрытия требуемого объема расходов определяется финансовая помощь бюджетам других уровней из вышестоящего бюджета. Например, в Республике Мордовия расходные обязательства поселений могут финансироваться как из бюджета поселения, так и быть преданными на уровень муниципального района.

Основой бюджетной политики абсолютного большинства субъектов Федерации является установление единого уровня минимальной бюджетной обеспеченности муниципальных образований. Практически выравнивание доходной базы местных бюджетов должно осуществляться путем применения единой методологии, государственных минимальных социальных стандартов, устанавливаемых органами государственной власти. Ключевыми элементами системы межбюджетных отношений в соответствии с действующим законодательством являются:

государственный минимальный социальный стандарт — установленный законодательством Российской Федерации минимальный уровень социальной защиты, обеспечивающий удовлетворение важнейших потребностей человека;

минимальный местный бюджет — расчетный объем доходов и расходов местного бюджета, учитывающий минимальный социальные стандарты;

социальные нормы — показатели необходимой обеспеченности населения важнейшими жилищно-коммунальными, социально-культурными и другими услугами в натуральном и денежном выражении;

норматив минимальной бюджетной обеспеченности — расчетный показатель минимально необходимой потребности в бюджетных средствах одного жителя муниципального образования по текущим расходам.

Реализация гарантий самостоятельности органов местного самоуправления в решении вопросов местного значения во многом зависит от закрепления в действующем законодательстве механизмов обеспечения устойчивых, стабильных источников пополнения местных бюджетов.

По объему и экономическому значению отчисления от регулирующих налогов занимают ведущее положение в доходах местных бюджетов. Их роль заключается не только в обеспечении финансовыми ресурсами местных органов власти, но и в повышении их заинтересованности в мобилизации средств в вышестоящий бюджет, в повышении эффективности общественного производства на подведомственной им территории. Из-за отсутствия более эффективных методов постоянное варьирование пропорциями распределения налоговых доходов стало исключительно важным средством вертикального выравнивания бюджетной системы на субрегиональном уровне. Система регулирования местных бюджетов имеет ряд, достоинств. Она позволяет обеспечить необходимыми средствами муниципальные образования независимо от производительности местных источников, создает предпосылки к выравниванию уровней развития отдельных территориальных единиц, стимулирует местные органы власти к выполнению планов мобилизации федеральных и региональных налогов.

Среди недостатков системы перераспределения бюджетных ресурсов следует отметить наличие элементов субъективности при формировании регулирующих доходов местных бюджетов, что иногда выражается в необъективном установлении величины нормативов отчислений от регулирующих налогов и выборе их состава. Поэтому формирующееся региональное законодательство должно охватывать ключевые проблемы развития муниципальных образований:

1) укрепление финансовой самостоятельности муниципальных

образований;

2) развитие механизмов формирования местных бюджетов и межбюджетных отношений;

3) формирование конкретных механизмов экономического развития, благоприятного хозяйственного и инвестиционного климата.

Подводя итог по данному разделу, необходимо отметить, что перераспределение ресурсов, направленное на сглаживание территориальных диспропорций в региональном развитии, является главной задачей любого государства независимо от его политического устройства. Стабильность межбюджетных отношений между Федерацией и ее субъектами во многом определяется отлаженной системой бюджетного федерализма, уменьшающей региональные неравенства и поддерживающей государственное единство. Стремление государства к сбалансированному региональному развитию, равенству возможностей независимо от статуса региона или пространственных различий уровней жизни делает центральным элементом ее экономической и финансовой политики региональную политику и бюджетное выравнивание.

Устранение асимметрии в территориальном развитии на основе присоединения проблемных регионов к более богатым формированиям проблемы не решает. За счет этого, возможно лишь незначительное сокращение величины разрыва уровня развития между очень богатыми и бедными регионами. Но при этом возрастут внутрирегиональные различия и по-прежнему сохранится острота выравнивания условий развития.

В Республике Мордовия создана своя уникальная система межбюджетных отношений на уровне «регион — муниципальное образование», принципы действия которой будут рассмотрены в следующей главе.

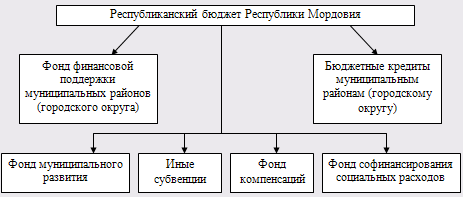

Ключевой вопрос обновления системы межбюджетных отношений в Мордовии — преобразование подходов к оказанию финансовой поддержки муниципальных образований. С 2006 года изменилась структура местных бюджетов и их взаимоотношения с бюджетом республики — они теперь построены на законодательной основе в форме межбюджетных трансфертов. Любая передача государственных полномочий органам местного самоуправления сопровождается выделением местным бюджетам субвенций на их осуществление [51, с. 6]. В соответствии с федеральным законодательством в составе бюджета республики были созданы различные фонды для оказания финансовой помощи (рис. 2.1)

Рис. 2.1 Фонды финансовой помощи муниципальным образованиям Республики Мордовия

«Механизм взаимодействия между всеми субъектами межбюджетных отношений основан на следующих подходах: самостоятельный бюджет каждому муниципальному образованию независимо от его уровня; нормативный подход к определению расходов, четкое разграничение расходных полномочий и доходных источников между республиканским и местными бюджетами; начисления и выплаты из вышестоящего бюджета несамодостаточным территориям — в зависимости от выполнения ряда социально-экономических показателей; стабильность системы межбюджетных отношений; передача полномочий по оказанию бюджетных услуг другим уровням бюджетной системы с целью максимизации эффективности их предоставления» [28, с. 27].

В соответствии с абзацами вторым и третьим пункта 1 статьи 139 Бюджетного кодекса Российской Федерации предусмотрены две конкретные формы оказания финансовой помощи:

) финансовая помощь на выравнивание уровня минимальной бюджетной обеспеченности муниципальных образований с целью обеспечения финансирования минимальных государственных социальных стандартов, ответственность за финансирование которых возложена на органы местного самоуправления;

) предоставление субвенций на финансирование отдельных целевых расходов.

Межбюджетные трансферты из республиканского бюджета предоставляются в форме:

финансовой помощи муниципальным районам (городскому округу), в том числе дотаций из республиканского Фонда финансовой поддержки муниципальных районов (городского округа), субсидий из республиканского Фонда софинансирования социальных расходов и республиканского Фонда муниципального развития;

субвенций муниципальным районам (городскому округу) из республиканского Фонда компенсаций;

иных субвенций, предоставляемых из республиканского бюджета местным бюджетам;

бюджетных кредитов муниципальным районам (городскому округу).

Межбюджетные трансферты из местных бюджетов предоставляются в форме:

финансовой помощи из бюджетов — муниципальных районов бюджетам поселений, в том числе дотаций из районных фондов финансовой поддержки поселений, иных дотаций и субсидий в соответствии с нормативными правовыми актами органов местного самоуправления муниципальных районов;

субвенций из бюджетов муниципальных районов бюджетам поселений — для осуществления переданных полномочий по вопросам местного значения муниципальных районов в соответствии с соглашениями о передаче полномочий поселениям, заключенными между муниципальными районами и поселениями;

субвенций из бюджетов поселений бюджетам муниципальных районов для — осуществления переданных полномочий по вопросам местного значения поселений в соответствии с соглашениями о передаче полномочий муниципальным районам, заключенными между поселениями и муниципальными районами [18].

Ежегодно в законе о республиканском бюджете предусматривается, что размеры отчислений в процентах от налога на доходы физических лиц и налога на прибыль организаций в местные бюджеты будут определяться в зависимости от долей закупок сельскохозяйственной продукции налогоплательщиками в соответствующих муниципальных образованиях.

Введение условия передачи дополнительных регулирующих доходов только тем бюджетам сельских (поселковых) муниципальных образований, на территории которых производились закупки от предприятий переработки сельскохозяйственной продукции, с целью выделения муниципальных образований претендующих на получение регулирующих доходов. В соответствии со статьей 8 Бюджетного кодекса Российской Федерации распределение доходов субъектов Федерации между региональным и местными бюджетами относится к ведению самого субъекта. Применение указанного способа налогового регулирования в Республике Мордовия позволяет зачислять каждый год максимально возможную долю налоговых доходов в местные бюджеты. Такая бюджетная и налоговая политика государственной власти, направленная на повышение заинтересованности органов местного самоуправления в укреплении доходной части местных бюджетов, позволила увеличить долю местных бюджетов в общем объеме доходов консолидированного бюджета 19,6 % в 2004 г. до 30,9 % в 2006 году.

Таблица 2.1 Динамика распределения доходов Республики Мордовия по уровням бюджетной системы в 2004-2006 годах

|

Наименование показателя |

Годы |

|||||

|

2004 |

2005 |

2006 |

||||

|

тыс. руб |

% |

тыс. руб |

% |

тыс. руб |

% |

|

|

Республиканский бюджет |

17274635 |

80,4 |

16860142 |

76,3 |

12196981 |

69,1 |

|

Местный бюджет |

4 193 116 |

19,6 |

5 128 200 |

23,7 |

5452100 |

30,9 |

|

Консолидированный бюджет |

21467751 |

100 |

21088342 |

100 |

17649081 |

100 |

При передаче доходных источников в местные бюджеты учтена первоочередность передачи таких налогов, поступления от которых напрямую связаны с деятельностью органов местного самоуправления. Налоги на прибыль организаций и на доходы физических лиц, уплачиваемые предприятиями, занимающимися переработкой сельскохозяйственной продукции, в соответствующей доле перечисляются в бюджеты муниципальных образований, где производились закупки сельскохозяйственного сырья (мяса, молока, картофеля, сахарной свеклы).

Если после передачи всех регулирующих налогов той или иной территории недостаточно средств для покрытия ее нормативных расходов, ей выделяется финансовая помощь, общий объем которой, например, в 2006 году составил 3 млрд. 411 млн. рублей.

В бюджеты муниципальных районов в соответствии с федеральным законодательством зачисляются:

90 % единого налога на вмененный доход для отдельных видов деятельности;

60 % единого сельскохозяйственного налога;

20% налога на доходы физических лиц;

100 % государственной пошлины по видам, установленным статьей 61.1 Бюджетного кодекса Российской Федерации [18].

Тесную взаимосвязь между финансовыми основами и территориальной организацией местного самоуправления иллюстрирует функционирование системы межбюджетных отношений в условиях двухуровневой системы местного самоуправления в Республике Мордовия. В целом система межбюджетных отношений на уровне «район — село, поселок» в Республике Мордовия аналогична бюджетным отношениям между республиканскими и районными бюджетами. При этом были разработаны механизмы, позволяющие преодолеть несправедливость в получении доходов районами, поселениями. Мордовия — республика традиционно аграрная. Каждый район, сельское поселение производят сырье для сельскохозяйственной переработки, но перерабатывающие предприятия имеются не в каждом районе. По российскому законодательству налоговые платежи от деятельности таких предприятий должны поступать в бюджеты территорий, на которых они располагаются. В республике разработан механизм, изменивший такое положение. В настоящее время муниципальным районам предоставляются субсидии для покрытия социально значимых расходов и для предоставления дотаций поселениям в зависимости от выручки за поставленное с территории муниципального района на предприятия переработки сельскохозяйственное сырье.

Район в порядке бюджетного регулирования передает суммы налоговых доходов, уплаченных организациями, тем бюджетам сельских и поселковых администраций, на территории которых осуществляют хозяйственную деятельность данные налогоплательщики.

Но это не единственный мотив, побуждающий хорошо работать и собственными силами обеспечивать развитие своих территорий. Немаловажное значение имеют и условия получения финансовой помощи из республиканского бюджета. Такими условиями в республике являются выполнение органами местного самоуправления основных показателей прогноза социально-экономического развития.

На основании соглашений между органами местного самоуправления района и поселений последним предоставляются субсидии в зависимости от выполнения прогноза социально-экономических показателей. В свою очередь между Правительством Республики и местными администрациями заключены соглашения, предполагающие осуществление мероприятий, направленных на максимальную мобилизацию налогов и сборов в местные бюджеты, выполнение прогноза социально-экономических показателей.

Районам Республики Мордовия предусматривается выделение из республиканского бюджета сверхплановых субсидий в зависимости от выполнения ряда показателей: объема закупок сельскохозяйственной продукции, сохранности поголовья скота в сельскохозяйственных предприятиях, денежного исполнения местных бюджетов. Муниципальные образования таким образом могут реально увеличить доходную часть местных бюджетов за счет указанных дотаций и направить денежные средства на решение вопросов местного значения.

Развитие и совершенствование экономических основ местного самоуправления в Республике Мордовия, в том числе и путем закрепления доходных источников в местных бюджетах на долговременной основе, ставят заслон иждивенчеству и побуждают органы местного самоуправления максимально использовать имеющийся на их территориях промышленный и сельскохозяйственный потенциал в целях максимального привлечения в бюджет средств в виде налогов и сборов.

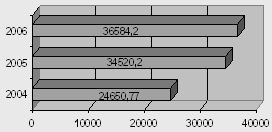

Для оценки реализации механизмов и принципов межбюджетных отношений в Республике Мордовия на уровне регион-муниципальное образование рассмотрим этот процесс на примере Краснослободского района. Проведем анализ доходной и расходной части бюджета района. Доходная часть бюджета Краснослободского района в период с 2004 по 2006 г. ежегодно исполнялась с превышением плановых показателей благодаря поступлению дополнительных налогов и налоговых доходов (Приложение А) Динамика доходной части бюджета Краснослободского района за 2004-2006 г. представлена в таблице 2.2.

Таблица 2.2 Анализ доходной части бюджета Краснослободского района за 2004-2006 годы

|

Доходы |

Годы |

||

|

2004 |

2005 |

2006 |

|

|

Утверждено по плану, тыс. руб. |

66253 |

64738 |

50087 |

|

Исполнено за год, тыс. руб. |

69333 |

65424 |

52994 |

|

Процент исполнения, % |

104,65 |

101,06 |

105,9 |

Из таблицы видно, что в рассматриваемый период прослеживается тенденция спада плана доходов муниципального образования. Так в 2005 году это уменьшение по сравнению с 2004 годом составило 2,29 %, и фактическое поступление доходов снизилось на 5,64 %, а в 2006 году — 22,7 % и 19 % соответственно. Плановое уменьшение доходов произошло из-за снижения облагаемой доходной базы (фонд оплаты труда, объем промышленного производства, объем розничного товарооборота и других факторов).

Например, поступление налога на прибыль, доход, имеющего наибольший удельный вес в налоговых платежах, было обеспечено лишь за счет налога на доходы физических лиц. Что говорит об убыточности или бесприбыльности работы ранее прибыльных организации и предприятий.

В налоговой части бюджетных доходов, составляющих основу доходов Краснослободского района выделяют еще несколько групп: налоги на товары и услуги (налог на добавленную стоимость, акцизы), налоги на совокупный доход (единый налог на вмененный доход, единый налог взимаемый при упрощенной системе налогообложения, единый сельскохозяйственный налог), доходы от предпринимательской деятельности (поступления от сдачи в аренду муниципального имущества и так далее).

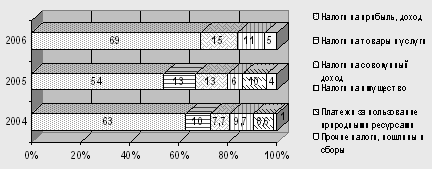

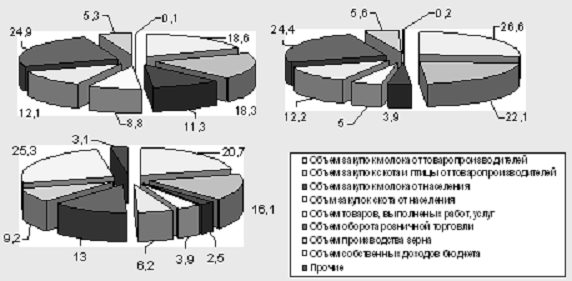

Их соотношение представлено на рисунке 2.2.

Рис. 2.2 Соотношение групп налогов доходной части бюджета Краснослободского района в 2004-2006 годах, %

Налоги на совокупный доход составляли в 2004году — 7,7 %, в 2005 году — 13,1 %., в 2006 году — 9 %. Постепенное увеличение данного налога произошло из-за увеличения лиц, занимающихся предпринимательской деятельностью, уплачиваемых данный налог. Кроме того, наблюдается перевыполнение плана в отношении данного налога в 2004 году на 44,4 % , в 2005 году на 29,1 %. Этому способствовала целенаправленная деятельность налоговой инспекции по увеличению темпов роста собираемости налогов.

Начиная с 2005 года законодательством были отменены некоторые местные налоги и в бюджет начала поступать государственная пошлина за регистрацию транспортных средств. В результате доходы группы прочие налоги, пошлины в рассматриваемый период возросли с 1% до 5 %.

В 2004 году было запланировано получение 5 тыс. рублей, но вместо этого из бюджета была погашена переплата в размере 10 тыс. рублей. Налоговой инспекции следует больше прикладывать усилий для изменения существующего положения, а также повышению роли местных налогов и сборов и формированию доходов местного бюджета.

Таким образом, недовыполнение бюджетных назначений налоговых платежей объясняется рядом объективных причин:

сокращение (выпадение) доходов муниципального бюджета вызвано частично принятыми ряда законодательных актов без соответствующей корректировки доходной части;

— дальнейший спад производства некоторых промышленных и сельскохозяйственных предприятий в рассматриваемый период;

— замедление темпов инфляции ниже прогнозных оценок, которые заложены в основу расчетов основных показателей муниципального бюджета сократило, налогооблагаемую базу.

Собственными доходами бюджета муниципального образования являются также неналоговые поступления. Они занимают незначительный удельный вес в общей сумме доходов (Приложение А).

Кроме собственных к доходам местного бюджета относятся еще безвозмездные перечисления из вышестоящих бюджетов, продолжающие занимать значительный удельный вес в общей сумме доходов районного бюджета (таб. 2.3).

Таблица 2.3 Структура доходной части бюджета Краснослободского района

|

Наименование показателя |

2004 год |

2005 год |

2006 год |

|||||||||

|

План |

Факт |

План |

Факт |

План |

Факт |

|||||||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Налоговые доходы |

60102 |

43,49 |

63807 |

47,86 |

60121 |

36,3 |

61072 |

37,43 |

45 715 |

25,61 |

47 598 |

27,28 |

|

Неналоговые доходы |

4980 |

3,61 |

4355 |

3,27 |

4617 |

2,79 |

4352 |

2,67 |

4 363 |

2,46 |

5 396 |

3,15 |

|

Безвозмездные перечисления |

73086 |

52,9 |

65167 |

48,87 |

100878 |

60,9 |

97662 |

59,9 |

128407 |

71,93 |

121474 |

69,57 |

|

Всего доходов |

138168 |

100 |

133329 |

100 |

165616 |

100 |

163046 |

100 |

178495 |

100 |

174468 |

100 |

Финансовая помощь из республиканского бюджета направляется на покрытие недостатка собственных доходов бюджета. Объем расходов бюджета муниципального образования в Республике Мордовия рассчитывается по каждому бюджетному учреждению, исходя из его производственно-технических показателей и данных отчетов об исполнении бюджетов. На основании единой методики по нормативам и прогнозируемым ценам просчитываются все необходимые для обеспечения жизнедеятельности бюджетного учреждения расходы.

Районом планировалось увеличение расходной части бюджета: в 2005 году к плану 2004 года на 22,1 %. Фактически расходная часть бюджета в 2005 году на 27,1 % превысила данные 2004 года. В 2006 году этот показатель повысился и исполнение на 2,2 % превысило фактические данные 2005года (таб. 2.4).

Таблица 2.4 Динамика расходной части бюджета Краснослободского района

|

Расходы |

Годы |

||

|

2004 |

2005 |

2006 |

|

|

Утверждено по плану, тыс. руб. |

140596 |

171725 |

179151 |

|

Исполнено за год, тыс. руб. |

137402 |

171219 |

174950 |

|

Процент исполнения, % |

97,73 |

99,71 |

97,66 |

|

Цепной плановый темп роста, % |

100 |

122,1 |

104,3 |

|

Цепной фактический темп роста, % |

100 |

127,1 |

102,2 |

Бюджетные ресурсы муниципального образования могут быть направлены по различным направлениям деятельности учреждений и организаций района. Расходы бюджета Краснослободского района за 2004-2006 годы представлены в таблице 2.5.

Таблица 2.5 Расходы бюджета Краснослободского района по сферам деятельности за 2004-2006 годы

|

Показатель |

2004 |

2005 |

2006 |

||||||

|

План тыс. руб |

Факт тыс. руб |

% |

План тыс. руб |

Факт тыс. руб |

% |

План тыс. руб |

Факт тыс. руб |

% |

|

|

Всего доходов |

139339 |

134500 |

96,5 |

165616 |

163046 |

98,5 |

178495 |

174468 |

97,7 |

|

Промышленность |

1655 |

1650 |

99,7 |

— |

— |

— |

— |

||

|

Управление |

17598 |

17598 |

100 |

19460 |

19408 |

99,7 |

32986 |

32986 |

100 |

|

Правоохранительная деятельность |

150 |

109 |

72,7 |

108 |

108 |

100 |

530 |

521 |

98,3 |

|

Сельское хозяйство |

7424 |

5577 |

75,1 |

11732 |

11695 |

99,7 |

10514 |

10395 |

98,9 |

|

Жилищно-коммунальное хозяйство |

13681 |

12973 |

94,8 |

32444 |

32143 |

99,1 |

8924 |

8530 |

95,6 |

|

Предупреждение и ликвидация последствий стихийных бедствий |

136 |

136 |

100 |

137 |

135 |

98,5 |

1400 |

1400 |

100 |

|

Образование |

46040 |

45993 |

99,9 |

48082 |

48077 |

99,9 |

50705 |

50162 |

98,9 |

|

Культура, искусство |

6472 |

6257 |

96,7 |

7445 |

7343 |

98,6 |

7833 |

7790 |

99,4 |

|

Здравоохранение и физическая культура |

34267 |

34267 |

100 |

45198 |

45196 |

99,9 |

38985 |

38266 |

98,2 |

|

Социальная политика |

8451 |

8126 |

96,2 |

5479 |

5476 |

99,9 |

21484 |

21320 |

99,2 |

|

Прочие расходы |

4722 |

4716 |

99,9 |

1640 |

1638 |

99,8 |

3584 |

3580 |

99,9 |

|

Всего расходов |

140596 |

137402 |

97,8 |

171725 |

171219 |

99,7 |

179151 |

174950 |

97,7 |

|

Дефицит бюджета |

-1257 |

-2902 |

-5836 |

-6694 |

-656 |

-482 |

|||

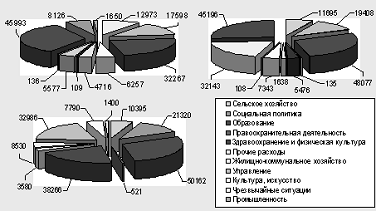

При разработке финансового плана на 2006 год приоритетными стали расходы социальной направленности — повышение доступности и качества бюджетных услуг, увеличение уровня социальной защищенности граждан. Современный этап развития общества характерен ускоренными темпами расширения социально-бытовой инфраструктуры. Многие отрасли, составляющие ее, представляют населению бесплатные услуги. Бюджетные ресурсы, направленные на социально-культурные мероприятия, доводят до населения в основном по каналам местных бюджетов. Поэтому спецификой их расходов является преобладание в них расходов на социально-культурные мероприятия. Если в краевых, областных городских бюджетах они составляю приблизительно половину всех расходов, то в районах, в городских и сельских бюджетах их удельный вес достигает 60 — 85 %. По данным таблицы 2.5 можно построить диаграмму, характеризующую удельный вес отдельных видов расходов в общем итоге расходной части бюджета Краснослободского района за 2004-2006 годы (рис. 2.3).

Рис. 2.3 Фактические расходы бюджета Краснослободского района за 2004-2006 годы, тыс. руб.

В структуре расходов бюджета Краснослободского района наибольший удельный вес занимают затраты на образование (рис. 2.3 и таб. 2.5).

Расходы предусмотрены в сумме 46040 тыс. рублей в 2004 году, 48022 тыс. рублей в 2005 году, 50162 тыс. рублей в 2006 году, это позволяет содержать существующую в районе сеть учреждений (17 средних школ, 8 неполных средних, 14 начальных, 2 интерната, 5 детских садов, учреждения дополнительного образования, внешкольные учреждения).

Большая часть расходов на образование направлена на финансирование общего образования (в 2004 году — 71.5 %, в 2005 году — 73.7 %, в 2006 — 81,6 %).

Расчеты расходов на здравоохранение произведены исходя из наличия в собственности 1 больницы, 1 поликлинического учреждения, станции скорой помощи, 2 здравпунктов и 20 фельдшерско-акушерских пунктов.

Составной частью расходов на социально-культурные мероприятия являются затраты в области социальной политики. В 2004 году они составили 4,5 % от общих расходов бюджета, в 2005 году — 5,9 %, в 2006 году их удельный вес составил 12,2 %. В основном за счет средств, предназначенных для культуры и искусства, финансируется дом культуры и клубные учреждения: в 2004 году — 57,3 %, в 2004 году — 60,9 %, в 2005 году — 61,3 %.

Важным направлением расходования средств местного бюджета на народное хозяйство являются затраты на сельское хозяйство, которые составили в 2004 году — 4,05 %, в 2005 году — 6,8 %, в 2006 — 5,9 % общей суммы расходов. Средства данной статьи расходов предназначены на поддержание сельскохозяйственного производства и на повышение плодородия земель (дотация на животноводческую продукцию, компенсация на приобретение удобрений, финансовая помощь фермерам, расходы на содержание ветеринарной сети).

Последнюю группу расходов бюджета составляют прочие расходы (на создание резервных фондов, текущие расходы на закупку товаров и услуг, трансферты населению и расходы не отнесенные к другим группам).

Резервный фонд представляет собой накопление средств, которые расходуются на следующие цели:

1) поддержка средств массовой информации;

2) оказание материальной помощи малообеспеченным гражданам;

3) благотворительные мероприятия и спонсорскую помощь;

4) содержание общеобразовательных учреждений, здравоохранения, культуры и социальной защиты;

5) благоустройство парков культуры, мемориальных памятников;

6) прочие мероприятия.

Исследование структуры фактических доходов местных бюджетов в Республике подтверждает тот факт, что такой принцип бюджетного федерализма как финансовая самостоятельность муниципальных образований не получает достаточного практического подтверждения.

Положительным моментом является перевыполнение плановых показателей собственных доходов бюджета за анализируемый период. Это свидетельствует о высокой собираемости налогов на территории Краснослободского района и о платежеспособности местных юридических и физических лиц. Неналоговые доходы занимают незначительную долю. Поэтому органы местной власти должны поощрять развитие тех сфер деятельности, налоговые доходы с которых направляются в местный бюджет. А им свою очередь для большей свободы деятельность необходимо передать дополнительные доходы от налогов. Согласно основным принципам бюджетного федерализма расходные обязательства соответствующего уровня публичной власти должны финансироваться за счет собственных доходов. Однако за анализируемый период бюджет района исполнялся с дефицитом. Но при этом нельзя не отметить его резкое сокращение — с 2902 тыс. рублей до 482 тыс. рублей. Такой разрыв произошел за счет увеличения размера субсидий из вышестоящего бюджета, которые теперь стали выделяться при любой передаче расходных обязательств между уровнями бюджетной системы. Из приведенного анализа можно сделать вывод, что без финансовой помощи район не сможет нормально функционировать, не говоря уже о каком-либо развитии и движении вперед. Ему необходимы денежные перечисления из вышестоящего бюджета. Поэтому в следующем разделе рассмотрим как именно происходит оказание финансовой помощи муниципальным образованиям Республики Мордовия, не обладающих достаточной суммой собственных доходов, для выполнения возложенных на них расходных обязательств.

2.3 Механизм распределения финансовой помощи муниципальным образованиям в Республике Мордовия

Финансовые отношения между субъектом Федерации и бюджетами муниципальных образований должны удовлетворять следующим требованиям:

обеспечивать оба уровня бюджетной системы такими объемами бюджетных доходов, которые соответствовали бы распределению расходных полномочии между ними;

быть достаточно стабильными, чтобы и регион, и муниципалитеты могли содержательно планировать свою работу и свои бюджеты;

быть «прозрачными» -распределение бюджетных средств исходя из объективной логики, а не в порядке договорного процесса;

обеспечивать минимально необходимые стандарты бюджетного обслуживания населения тех муниципалитетов, собственный налоговый потенциал которых недостаточен;

оставлять муниципалитетам достаточную свободу действий, чтобы они могли финансировать услуги, отвечающие насущным потребностям жителей муниципалитета, за счет собственных доходов;

не должны лишать муниципалитеты заинтересованности в полном использовании их собственных доходных источников;

способствовать укреплению налогово-бюджетной дисциплины всех участников межбюджетных отношений.

В рамках указанных принципов органам государственной власти субъектов Федерации необходимо четко представлять стратегию реформирования межбюджетных отношений внутри региона. Такие задачи, как выравнивание бюджетной обеспеченности муниципальных образований и создание благоприятных условий для дальнейшего развития наиболее сильных в экономическом отношении муниципалитетов не всегда совместимы. Равно как и решение задачи повышения налоговых усилий не всегда способствует выравниванию бюджетных доходов. Регион должен определить для себя приоритеты бюджетной политики из представленных вариантов и создать такую систему межбюджетного распределения финансовых ресурсов, которая соответствовала бы этим целям. Несмотря на увеличение доли собственных доходов в общем объеме доходов местных бюджетов, практически все муниципальные образования Республики Мордовия нуждаются в финансовой поддержке из республиканского бюджета (таб. 2.6)

Таблица 2.6 Динамика структуры фактических доходов местных бюджетов Республики Мордовия в 2005-2007 годах, млн.руб.

|

Показатели |

2005 год факт |

2006 год факт |

2007 год план |

|

Собственные доходы |

2 540,5 |

2 040,6 |

2 167,3 |

|

Безвозмездные поступления |

2 687,7 |

3 411,5 |

3 772,7 |

|

Дотации от других бюджетов бюджетной системы Российской Федерации |

1 109,8 |

45,9 |

49,3 |

|

Субвенции от других бюджетов бюджетной системы Российской Федерации |

1 046,0 |

1 931,5 |

2 135,0 |

|

Средства, получаемые по взаимным расчетам |

35,9 |

8,2 |

0,1 |

|

Субсидии от других бюджетов бюджетной системы Российской Федерации |

464,7 |

1 300,2 |

1 588,4 |

|

Прочие безвозмездные перечисления |

1,0 |

||

|

Всего доходов |

5 228,2 |

5 452,1 |

5 940,0 |

Доля безвозмездных поступлений приобретает все более весомое значение в общей сумме доходов местных бюджетов (рис. 2.4).

Рис. 2.4 Соотношение собственных доходов местных бюджетов и безвозмездных поступлений в 2005-2007 годах, %

Таким образом, недостаток собственных средств продолжает компенсироваться значительными объемами финансовой помощи. В предыдущем разделе уже говорилось о том, что в этом плане не является исключением и Краснослободский район. И с каждым годом их фактическое поступление в местный бюджет только увеличивается. Так в 2005 году межбюджетных трансфертов поступило по сравнению с 2004 году на 24% больше, а в 2006 году по сравнению с 2005 — на 27 %. Это свидетельствует дотационности и все большей зависимости местного бюджета от бюджетов других уровней, в первую очередь регионального.

Фактический объем финансовой помощи муниципальному образованию показан в таблице 2.7.

Таблица 2.7 Межбюджетные трансферты бюджету Краснослободского района в 2004-2006 годах

|

Межбюджетные трансферты |

2004 |

2005 |

2006 |

|||

|

тыс. руб |

% |

тыс. руб |

% |

тыс. руб |

% |

|

|

Субсидии, полученные из бюджетов субъектов |

36512 |

27,1 |

51343 |

31 |

58306 |

33,4 |

|

Дотации |

2767 |

2,1 |

5451 |

3,3 |

3 057 |

1,8 |

|

Средства получаемые по взаимным расчетам |

163 |

0,1 |

6217 |

3,8 |

3347 |

1,9 |

|

Субвенции |

32844 |

24,4 |

33947 |

20,5 |

53864 |

30,9 |

|

Средства федерального бюджета на реализацию адресных инвестиционных программ |

800 |

0,6 |

3920 |

2,4 |

2900 |

1,7 |

|

Всего безвозмездных перечислений |

73086 |

45,7 |

100878 |

59,9 |

128407 |

69,57 |

|

Всего доходов бюджета |

134500 |

100 |

165616 |

100 |

174468 |

100 |

Вертикальное бюджетное выравнивание в Мордовии имеет ряд специфических особенностей и механизм его реализации существенно отличается от других субъектов Федерации. Значительная часть средств предоставляется в виде дотации в зависимости от выполнения плана поступления собственных доходов и прогноза производственных показателей социально-экономического развития.

Начиная с 1997 года, реальный размер полученных районами средств определялся исходя из степени выполнения ими определенного комплекса показателей. Были выбраны те показатели, рост объемов которых должен увеличивать налогооблагаемую базу органов местного самоуправления. При выполнении прогноза на 100 % средства перечислялись нижестоящим бюджетам в плановой сумме, при невыполнении корректировались на уменьшение, при перевыполнении — на увеличение. С этой целью в республиканском бюджете предусматривались суммы плановых дотаций районам и городам республиканского подчинения и дополнительные суммы за перевыполнение показателей. Аналогичный порядок существовал и для бюджетов районных городов, сел и поселков, которым в таком же порядке выделялись дотации из районных бюджетов.

Показатели социально-экономического развития дифференцированы для двух групп районов — с преобладанием сельскохозяйственного сектора и промышленного производства [22].

Перечень экономических показателей для начисления дотаций уточнялся и изменялся в зависимости от актуальности тех или иных проблем (например, показатель «инкассация торговой выручки»).

Начиная с 2003 года в целях наращивания количественных и качественных параметров по определенному для начисления дотаций кругу показателей стали учитывать при установлении плановых дотаций и их фактическом начислении напряженность принимаемых муниципальными образованиями прогнозов.

Для муниципальных образований принявших прогноз по отдельным показателям ниже оптимально-напряженного уровня плановая дотация в бюджете устанавливается ниже и при этом при подведении итогов за каждый процент выполнения свыше 100 % засчитывается 0,1 % [19].

В 2007 году для увеличения реальных денежных доходов населения и повышения роли заработной платы как одной из наиболее важных составляющих качества жизни, был введен показатель «Темп роста среднемесячной номинальной начисленной заработной платы», с целью стимулирования роста продуктивности животных и повышения эффективности сельскохозяйственного производства введен показатель «объем закупок племенного скота».

Отдельными муниципальными районами в систему показателей социально-экономического развития включены специфические показатели, позволяющие увеличить доходную базу бюджетов и отражающие особенности развития и специфику конкретных поселений, учитывающие уклад жизни, традиции и ремесла сельчан (добыча древесного угля, закупки овощей, реализация поросят населением и так далее).

Плановая доля каждого показателя в общей сумме финансовой помощи определяется в пределах 3-20 %. в зависимости от удельного веса данной суммы для конкретного муниципального образования в общей сумме по этой статье.

При выполнении плана по собственным доходам более чем на 100 % дополнительные суммы субсидий начисляются при условии, что в бюджет в денежном выражении собрано не менее 100 % поступлений, при этом при перевыполнении более чем на 110 % за каждый последующий процент засчитывается 0,5 %, но не более 10 % от плановой суммы указанных субсидий.

В объем собственных доходов, используемых для корректировки суммы субсидии, не включаются доходы, поступившие от вновь созданных и зарегистрированных в текущем году предприятий (Приложение Б).

Базовой основой расчета прогноза по показателю «Объем закупок молока у населения» является наличие коров в личных подсобных хозяйствах, а по показателю «Объем закупок молока от сельскохозяйственных товаропроизводителей» — ожидаемое среднегодовое поголовье коров. Во внимание также берется состояние кормовой базы, организация работы по ветеринарному обслуживанию и постоянное совершенствование системы заготовок.

Объем закупок прогнозируется из реальной возможности каждого подворья продать определенное количество молока и с учетом количества коров в каждом хозяйстве, численности семьи, содержащей корову, внутренних потребностей в молоке и молочной продукции. Как резерв роста производства и закупок рассматривается возможность увеличения численности коров на подворьях.