Страницы: 2 3

Глава 2. Анализ современного состояния денежного предложения в РФ

2.1. Анализ показателей динамики денежного рынка России

Разрабатывая экономическую политику и устанавливая количественные ориентиры макроэкономических пропорций, правительство государств использует различные агрегированные показатели структуры и объема денежной массы – денежные агрегаты [27].

Динамику денежной массы РФ можно представить в виде следующей таблицы (таблица 1) [41].

Таблица 1. Динамика денежной массы РФ за 2011-2015 гг., млрд. руб.

Таким образом, денежный агрегат М0, который представляет собой наличные деньги в обращении, с 2011 г. по 2015 г. увеличивается, что означает увеличение объема денег, выпущенных ЦБ РФ.

Показатель М1 и М2 имели тенденцию к увеличению в течение рассмотренного периода.

Денежная масса в национальном определении, как и агрегаты М1 и М2, в период с 2011 г. по 2015 г. увеличивалась.

Наблюдение роста всех денежных агрегатов, связано с проведением бюджетной политики государства и повышением депозитов населения.

Таблица 2. Показатели анализа динамики денежной массы РФ[41]

| Год | Денежный агрегат M 2 | Абсолютный прирост, млрд. руб. | Темп роста, % | Темп прироста, % | |||

| Базисный | Цепной | Базисный | Цепной | Базисный | Цепной | ||

| 2011 | 11625,7 | — | — | — | — | — | — |

| 2012 | 13651,8 | 2026,1 | 2026,1 | 117,43 | 117,43 | 17,43 | 17,43 |

| 2013 | 15868,1 | 4242,4 | 2216,3 | 136,49 | 116,23 | 36,49 | 16,23 |

| 2014 | 16 721,8 | 5096,1 | 853,7 | 143,83 | 105,38 | 43,83 | 5,38 |

| 2015 | 19 234,0 | 7608,3 | 2512,2 | 165,44 | 115,02 | 65,44 | 15,02 |

Анализируя данные таблицы можно отметить, что денежная масса М 2 за 2015 год по сравнению с предыдущим годом увеличилась на 2512,2 млрд. руб., а по сравнению с базисным на 7608,3 млрд. руб. Темп прироста в 2015 году составил 15,02 %, а по отношению к базисному — 65,44%.

Таблица 3. Структура денежной массы РФ, % [41]

По данным таблицы мы видим, что из всего объема денежной массы в 3 раза преобладают безналичные средства над наличными, а в 2015 году уже в 4 раза. Для более наглядного представления данная таблица представлена в виде рисунка (рисунок 1).

Рассмотрим динамику скорости обращения денежной массы:

Таблица 4. Динамика скорости обращения денежной массы [40]

В таблице 4, наблюдается сокращение количества оборотов денег в обращении, а продолжительность одного денежного оборота увеличивается.

Увеличение продолжительности одного оборота и снижение количества обращения денежной массы свидетельствует о снижении оборачиваемости денежных агрегатов, т.е. снижения их ликвидности [34].

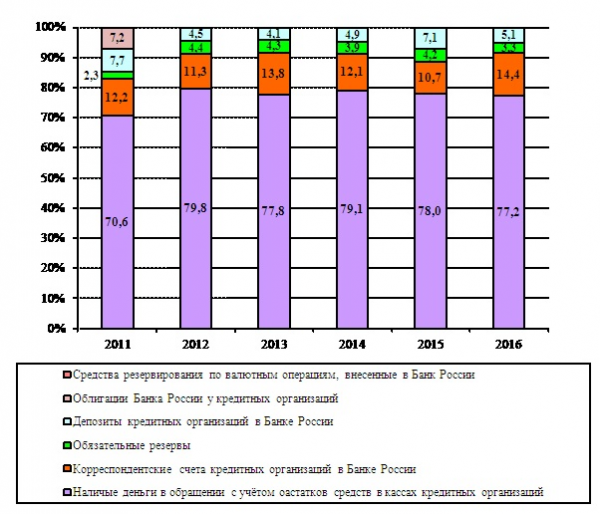

Важнейшим компонентом денежной массы является денежная база. Центральный Банк РФ использует понятие «денежная база» в узком и широком понимании. Денежная база в узком понимании включает наличные деньги и обязательные резервы коммерческих банков в Центральном банке РФ. В широком понимании в денежную базу дополнительно включают остатки на корреспондентских и других счетах коммерческих банков в Банке России (рисунок 2).

Структура денежной базы РФ в широком определении практически не изменилась за 2011-2015 гг. и на 1.01.2016 составила 77,2%. Удельный вес средств на корреспондентских счетах кредитных организаций в Банке России увеличился с 12,2 до 14,4 %, доля средств на счетах обязательных резервов увеличилась с 2,3% до 3,3%.

Уменьшение доли наличных денег в структуре денежной массы говорит об относительном ослаблении инфляционного давления со стороны совокупного спроса. Сдерживающее влияние на рост денежной массы оказывает накопление средств на счетах органов государственного управления в Центральном банке РФ.

Таблица 5. Динамика денежной массы (М2) в 2011-2015 гг.

Денежный агрегат М1 включает наличные деньги в обращении вне банковской системы (денежный агрегат М0) и остатки средств в национальной валюте на расчетных, текущих и иных счетах до востребования населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами Российской Федерации.

Денежный агрегат М2 включает денежный агрегат М1 и остатки средств в национальной валюте на счетах срочных депозитов и иных привлеченных на срок средств населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами Российской Федерации.

Денежная масса (М2) – это сумма наличных денег в обращении и безналичных средств. В составе денежной массы выделено два компонента:

Наличные деньги в обращении (М0) – наиболее ликвидная часть денежной массы, доступная для немедленного использования в качестве платежного средства. Включает банкноты и монету в обращении.

Безналичные средства – остатки средств нефинансовых и финансовых (кроме кредитных) организаций и физических лиц на расчетных, текущих, депозитных и иных счетах до востребования (в том числе счетах для расчетов с использованием банковских карт) и срочных счетах, открытых в банковской системе в валюте Российской Федерации, а также начисленные проценты по ним [28].

Таблица 6. Отношение Наличных денег (М0) и Денежной массы (М2) в Российской Федерации

| На дату | Наличные деньги (М0) | Рост М0 | Безналичные средства (М1) | Денежная масса(М2) | Рост М2 | Удельный вес

М0 в М2 |

| (млрд.рублей) | (%) | (млрд.рублей) | (млрд.рублей) | (%) | (%) | |

| 01.01.2012 | 5 938,60р. | 17% | 12 857,40р. | 24 543,40р. | 23% | 24% |

| 01.01.2013 | 6 430,10р. | 8% | 13 753,60р. | 27 405,40р. | 11% | 23% |

| 01.01.2014 | 6 985,60р. | 9% | 15 536,60р. | 31 404,70р. | 15% | 22% |

| 01.01.2015 | 7 171,50р. | 3% | 15 388,80р. | 32 110,50р. | 2% | 22% |

| 01.01.2016 | 7 239,10р. | 1% | 16 575,20р. | 35 809,20р. | 11% | 20% |

Денежная масса (национальное определение), или денежный агрегат М2, на 1 января 2016 года составила 35 трлн. 785,5 млрд. руб. против 33 трлн. 315,4 млрд. на 1 декабря 2015 года, сообщается в материалах Банка России. Таким образом, за месяц показатель увеличился на 2470,1 млрд. руб., или на 7,4%. В то же время по сравнению с аналогичным периодом предыдущего года денежный агрегат М2 вырос на 11,4%.

На отчетную дату основные показатели, формирующие денежный агрегат М2, соответственно составляли: — агрегат М0 (наличные деньги в обращении вне банковской системы) -7 трлн 239,1 млрд руб.; — агрегат М1 (М0 + остатки средств в национальной валюте на расчетных, текущих и иных счетах до востребования) — 16 трлн 575,2 млрд руб.; — рублевые остатки на срочных депозитах и иных счетах — 19 трлн 210,3 млрд руб.

Таким образом, эффектом увеличения денежной массы в российской экономике выступает рост монетарного фактора инфляции. Одной из причин высоких темпов инфляции в России является рост денежного предложения. Благодаря высоким ценам на нефть в последние годы повысились доходы государства, что в свою очередь, привело к росту бюджетных расходов [29].

Дополнительное влияние на цены оказывали высокие темпы увеличения доходов населения. В частности, ускоренный рост заработной платы без адекватного увеличения производительности труда.

Уменьшение доли наличных денег в структуре денежной массы говорит об относительном ослаблении инфляционного давления со стороны совокупного спроса. С другой стороны, увеличение депозитарной части денежной массы говорит о расширении возможностей банков создания «новых денег». В формировании денежного предложения повысилось значение банковских кредитов нефинансовых организаций и населению.

В заключение, можно отметить, что после введения экономических санкций против РФ, количество товара уменьшилось, но денежная масса осталась такой же при примерно такой же скорости обращения. В будущем прогнозируется снижение темпа роста денежной массы. Таким образом, в ближайшее время будет тенденция к снижению денежной базы, а затем денежной массы.

2.2. Особенности развития денежного рынка России, инструменты и методы регулирования денежного рынка России на современном этапе

Ключевой функцией денежного рынка является распределение ликвидности (денежных средств) между его участниками. Посредством инструментов денежного рынка, таких как операции РЕПО и «валютный своп», Банк России предоставляет краткосрочные денежные средства и, таким образом, регулирует уровень ликвидности банковского сектора, что выражается в изменении уровня корсчетов кредитных организаций в Банке России.

Важность мониторинга денежного рынка объясняется несколькими факторами:

- денежный рынок играет ключевую роль в механизме банковского посредничества, предполагающего постоянную трансформацию краткосрочных привлеченных средств в долгосрочные кредиты экономике; его стабильное функционирование дает банкам возможность бесперебойно рефинансировать свои обязательства и эффективно использовать капитал для финансирования экономики;

- денежный рынок одним из первых подвергается давлению в ситуации финансовой дестабилизации, тем самым его параметры играют роль опережающих сигнальных индикаторов;

- денежный рынок в части междилерского репо и операций «валютный своп» может концентрировать системные риски финансового сектора, поскольку на нем участвуют не только банки, но и небанковские профессиональные участники рынка ценных бумаг;

- потенциальное нарушение функционирования денежного рынка и массовые продажи активов, являющихся обеспечением, существенно повысят стоимость рыночного финансирования и усложнят доступ к нему для нефинансового сектора;

- состояние денежного рынка влияет на способность центрального банка управлять ликвидностью банковского сектора и уровнем краткосрочных процентных ставок.

Правительство РФ совместно с Банком России разрабатывает основные направления экономической политики, в том числе денежной. Планирование денежного обращения осуществляется на основе прогнозных расчетов баланса денежных доходов и расходов населения и прогнозов кассовых оборотов [31].

Регулирование денежного обращения в России осуществляет Банк России. Кроме выпуска наличных денег Банк осуществляет:

- создание резервных фондов банкнот и монет;

- определение правил хранения, перевозки и инкассации наличных денег;

- замену и уничтожение денежных знаков;

- утверждение правил кассовых операций.

Для регулирования денежного обращения Банк России вправе использовать комплекс инструментов денежно-кредитной политики.

Установление процентных ставок по операциям Банка России. Процентные ставки Банка России — это минимальные ставки, на основе которых он осуществляет свои операции (ставки рефинансирования, ставки по депозитным операциям, ломбардные ставки, ставки «репо» и др.) [32].

Изменение нормативов обязательных резервов, представляющих собой беспроцентные обязательные вклады кредитных организаций в Банке России. Изменяя нормативы обязательных резервов, Банк России изменяет количество денег в обращении. Увеличение нормативов означает изъятие денег у коммерческих банков, при уменьшении нормативов увеличиваются избыточные резервы банков, которые ими предоставляются в кредит.

Операции на открытом рынке, предполагающие участие Банка России в сделках по покупке или продаже государственных ценных бумаг с целью изменения конъюнктуры рынка денег.

Рефинансирование кредитных организаций, доставляющее собой кредитование Банком России коммерческих организаций, в том числе и переучет векселей. Валютные интервенции, под которыми понимается купля-продажа Банком России иностранной валюты на валютном рынке с целью воздействия на курс рубля, суммарный спрос и предложение денег.

Установление ориентиров роста денежной массы, осуществляемое Банком России исходя из основных направлений единой государственной денежной кредитной политики. Прямые количественные ограничения, связанные с установлением лимитов на рефинансирование банков, проведением кредитными организациями отдельных банковских операций. Эмиссия облигаций, заключающаяся в том, что Банк России от своего имени может осуществлять эмиссию облигаций, размещаемых и обращаемых среди кредитных организаций.

Определение денежной массы и ее структуры как базового элемента денежной системы имеет особое значение для ее остальных элементов. Под денежной массой понимается совокупность общепринятых средств обращения — ликвидных активов, реализующих функции денег. Последнее определение возвращает нас к понятию денег как формального института, поскольку определение денежной массы, ее структуры сегодня формализовано.

Для регулирования денежной системы, обеспечения ее стабильности и эластичности важно не только качественное (теоретическое) определение сущности и функций денег, но и их количественное (эмпирическое) измерение. Это связано с тем, что:

- для допустимости применения денег в целях денежно-кредитного регулирования должно быть соответствие между теоретическим и эмпирическим определением денег;

- объектом денежно-кредитного регулирования является предложение денег в экономике со стороны банковской системы. На каждый данный момент определение «оптимального» предложения денег должно способствовать достижению основных целей развития экономики;

- изменяя количество денег в обороте, центральный банк воздействует на такие экономические переменные как темпы роста ВВП, процентная ставка, курс национальной валюты и уровень занятости;

- избыток денег в национальной экономике является фактором инфляции и ведет к дестабилизации. С другой стороны, недостаточное количество денег в обращении ведет к появлению «денежных суррогатов», неплатежам, развитию натурализации обмена и прочим сбоям в реальной экономике;

- центральный банк имеет возможность через «денежные» переменные воздействовать на экономику. Отсюда вытекает необходимость определения «оптимального» количества денег в экономике.

Денежный рынок обеспечивает движение краткосрочных инструментов, где срок обращения не превышает одного года [26,c.92]. Термин «денежные рынки» используется для описания рынка долговых инструментов со сроком погашения менее одного года. Обычно операции с такими продуктами осуществляются между банками и профессиональными управляющими, но в основном на внебиржевом рынке, а не через официальную биржу. Частные инвесторы, как правило, не проявляют заинтересованности в этой области. Применяя специфические инструменты, банки могут покрывать свои потребности в ликвидности, а Центральный банк может использовать данный рынок для регулирования национальной денежной системы. На данном рынке действуют четыре основных инструмента: казначейские векселя, переводные (коммерческие) векселя, коммерческие бумаги и депозитные сертификаты.

Основными игроками на денежных рынках обычно являются: правительство (Центральный банк), местные или федеральные правительственные организации, банки и другие финансовые институты, а также компании, имеющие излишек фондов или потребность в краткосрочных займах. Участниками финансового рынка также являются брокеры, действующие в качестве посредников, организующих сделки на денежных рынках [24].

Перечисленные выше организации могут в одних случаях быть инвесторами, покупающими инструменты денежного рынка, а в других случаях – заемщиками, выпускающими инструменты денежного рынка. Банки часто делают и то и другое одновременно. Они надеются заработать прибыль за счёт кредитования по ставке, превышающей ставку, по которой они занимают. Организации-инвесторы могут делать краткосрочные инвестиции на денежном рынке, ссужая деньги перечисленным выше организациям [25].

В условиях нестабильного для российских эмитентов внешнего рынка для рынка рублевых облигаций все более актуальной становится проблема привлечения средств внутренних инвесторов. На данный момент в источниках денег на данном рынке преобладают банки, но их доля продолжает сокращаться.

Таким образом, в среднесрочной перспективе восстановление первичного рынка рыночных заимствований может произойти только в результате стабилизации ситуации на валютном рынке и, конечно, заметного прогресса в снижении инфляции. Это позволит Банку России постепенно снижать ключевую ставку, делая доступными корпоративные облигации для их выпуска компаниями реального сектора экономики. Однако в более долгосрочной перспективе перед участниками рынка долговых корпоративных обязательств стоит задача уменьшения его зависимости от масштабов рефинансирования банковской системы со стороны Банка России в пользу переориентации на средства иностранных инвесторов и внутренних участников рынка.

Глава 3. Проблемы инструментов денежного предложения в РФ и перспективы его регулирования

3.1. Анализ проблемы регулирования денежного предложения в РФ

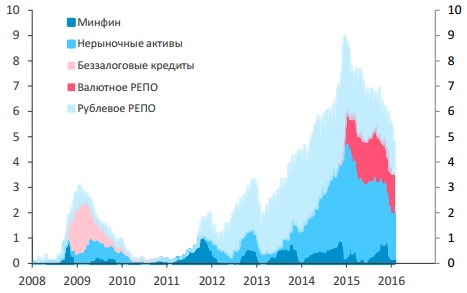

В настоящее время происходит существенная трансформация денежно-кредитной политики Банка России, обусловленной переходом к гибкому образованию курса и режиму таргетирования инфляции. В результате роль Банка России в формировании предложения денег постепенно меняется. Если до кризиса 2008–2009 гг. денежная база в РФ формировалась преимущественно в результате покупки Банком России валюты в международные резервы, то сейчас основным источником денежного предложения служат операции РЕПО ЦБ РФ с коммерческими банками.

В современной научной экономической литературе существует подход, согласно которому предложение денег в такой ситуации является эндогенным по отношению к спросу на кредиты и решениям в отношении структуры портфеля активов, принимаемых частным сектором [34].

Это означает, что сначала происходит увеличение объема кредитования, а затем – депозитов (и денежной массы) и денежной базы, а не наоборот. Иными словами, величина денежного предложения в значительно меньшей степени контролируется центральным банком (ЦБ), а во многом определяется ситуацией в экономике. Такая динамика обусловлена предпосылками теории эндогенного предложения денег, в соответствии с которыми коммерческие банки принимают решения о выдаче кредитов, а затем, в случае отсутствия у них средств, необходимых для выполнения резервных требований, обращаются за ними на рынок межбанковского кредитования или прибегают к инструментам центрального банка для предоставления ликвидности.

Прогресс денежного обращения в большинстве стран проявляется в изменении соотношения между наличным и безналичным денежным оборотом в пользу последнего. Соотношение между наличным и безналичным денежным обращением определяется уровнем развития платежно-расчетной системы страны. Кроме того, прослеживается тенденция к объединению способов наличного и безналичного денежного оборота.

Безналичные расчеты все шире вторгаются и в сферу денежных отношений физических лиц. Зачисление доходов на банковские счета, использование чеков, пластиковых карт для расчетов расширяют зависимость физических лиц от банков, делая банки «кровеносной системой» рыночной экономики [37].

Несмотря на то, что по объему оборот наличных денег значительно меньше безналичного оборота, значение его в организации нормальных экономических отношений в хозяйстве велико. Именно в сфере налично-денежного оборота происходит окончательная реализация созданных в народном хозяйстве товаров и проверяется качество связи между общественным производством и личным потреблением. Вследствие таких причин, от состояния налично-денежного оборота во многом зависят нормальная циркуляция денег в хозяйстве, устойчивость их покупательной способности.

Поэтому создание стройной системы платежей, всемирное развитие систем наличных и безналичных расчетов имеет особую значимость для России и является одной из основных проблем проводимых в стране экономических преобразований.

Для создания оптимальных условий развития наличного и безналичного оборота могут применяться различные меры.

Необходимо более широкое привлечение ведущих банков России к разработке государственной денежно-кредитной, структурной и инвестиционной политики. Государство будет содействовать формированию банковских объединений инвестиционной направленности, поддерживать их роль в формировании финансово-промышленных групп, что значительно повысит эффективность наличного и безналичного оборота в России.

Совместное финансирование государством и банковским сектором важнейших объектов экономики и другие формы развития наличного и безналичного оборота очень важно в условиях жесткой конкуренции. Финансовой основой эффективного роста экономики является крупный банковский капитал.

Для устранения ряда проблем в организации наличного и безналичного оборота в России для юридических лиц и населения можно предложить следующие направления по оптимизации расчетно-оборотных операций:

- развитие электронных расчетов — перевод наличных денег в электронные и обратно. Это позволит снизить затраты на подготовку и доставку документов, информации о клиенте, ускорить время прохождения платежей;

- совершенствование нормативной базы и упрощение осуществления расчетов.

- предоставление кассовых операций юридическим лицам через Интернет, что делает операции с наличными денежными средствами более доступными, открытыми и относительно недорогими;

— — введение и распространение автоматизированных кассовых центров (касс перерасчета, обмена валюты, выдачи денег по пластиковым картам, электронные платежи и другие), что позволит работать в круглосуточном режиме, обеспечивается быстрота и надежность кассовых операций, сокращается площадь центра обработки наличности, доступность и т.д.

Однако, высокая организация наличного и безналичного оборота не обеспечивает стабильности развития, так как на денежный оборот негативное влияние оказывают и такие факторы, как инфляция, повышенная рисковость, особенно в наличном обороте, высокие затраты на обслуживание оборотов, фальшивомонетничество и т.д.

Поэтапное внедрение новейших форм расчетов, обеспечение государственной гарантией расчетных операций, снижение инфляции, гибкая финансовая политика и другие эффективные меры помогут стабилизировать наличный и безналичный обороты в стране и обеспечить безкризисность развития экономики России в будущем.

В процессе интеграции в мировую экономику Россия получила возможность воспользоваться банковскими технологиями, которые были созданы в результате достаточно длительного эволюционного развития мировой финансовой системы, что позволит значительно сократить время перехода от «бумажных платежей» и промежуточных схем автоматизированной обработки документов к наиболее прогрессивным методам электронных расчетов.

Уменьшение доли наличных денег в структуре денежной массы говорит об относительном ослаблении инфляционного давления со стороны совокупного спроса. Сдерживающее влияние на рост денежной массы оказывает накопление средств на счетах органов государственного управления в Центральном банке РФ.

Следует отметить, что нерациональное соотношение наличной и безналичной сфер отрицательно влияет на денежное обращение и кредитную сферу. Если безналичные деньги полностью оборачиваются в банках, то существенная часть наличности не участвует в банковском обороте. Эти явления уменьшают ликвидность и устойчивость банковской системы, вызывают сокращение средств в кредитной системе [26, c. 35].

В связи с этим развиваются следующие проблемы, препятствующие управлению денежной массой РФ:

- Хранение населением рублевой наличности на руках.

- Уход этих средств из денежного оборота.

- Использование значительной части наличных денег при расчетах физических, а главное – юридических лиц, минуя банковские учреждения.

- Уклонение от уплаты налогов.

- Несоблюдение подтвержденных мировой практикой пропорций наличных и безналичных денег.

- Недостаток в обращении монет или банкнот определенного достоинства.

- Отсутствие в РФ институциональной структуры, позволяющей осуществлять регулирование и контроль за денежным обращением.

Возможные пути решения вышеприведенных проблем заключаются в следующем:

- Применение в России практики государственного страхования депозитов всех вкладов, которое должно повысить уверенность вкладчиков, увеличить депозиты населения и тем самым сократить налично-денежную массу в обращении.

- Развитие и совершенствование банковских технологий в России, которые должны заключаться во внедрении пластиковых карточек.

- Ускорение и повышение надежности безналичных расчетов, а также расширение спектра банковских услуг.

- Ослабление налогового пресса на юридических лиц и стабильное налогообложение граждан. В связи с существенными издержками применения наличных денег в процессе уплаты налогов, предпочтительными должны стать безналичные платежи.

- Структурирование налично-денежной массы с использованием наличных денег вне банков, в кассах коммерческих банков и деньги в кассах Банка России.

- Проведение денежно реформы, которая могла бы уменьшить долю наличности в структуре денежной массы путем обмена старых денег на новую наличность до определенного предела, сверх которого – зачисление на счет.

- Создание системы государственных учреждений, осуществляющих регулирование деятельности банковской системы страны и национального денежного обращения [26, c. 35]. Ситуация в экономике и на финансовом рынке ставит перед Банком России непростые задачи. Геополитические проблемы и ухудшение внешнеэкономических условий на фоне начавшегося в предыдущие годы исчерпания традиционных источников экономического роста стали серьезным вызовом для российской экономической политики в целом и денежно-кредитной политики в частности [25, с. 3]. Снижение темпов роста кредитования экономики, являющегося основным источником формирования денежной массы, вело к замедлению роста денежных агрегатов.

Денежный рынок РФ в настоящее время становится более зависимым от бюджетной эмиссии, нежели от рефинансирования от ЦБ РФ. Технически это означает, что для выполнения планов по инфляции (4% к концу 2017 года) регулятор сокращает объемы выдаваемого банкам рефинансирования, а ликвидность преимущественно поступает на рынок от Минфина через бюджетный дефицит. Учитывая объемы поступающих средств и тот факт, что предоставляются они на безвозвратной основе, это может стать выраженным инфляционным фактором в 2016 и 2017 годах.

В укрупненном виде потоки ликвидности на российском денежном рынке в 2015 году приводим на схеме.

Как результат, на 1 января 2016 года первичное денежное предложение за счет рефинансирования от ЦБ РФ формировалось на 50%, а годом ранее на 1 января 2015 года доля Банка России составляла 77%. За год бюджетная доля выросла на 36%. В 2016 году возможно усиление его роли, так как наблюдается эмиссионный характер финансирования бюджетного дефицита. Обращаем внимание на это, потому что основным источником финансирования являются средства Резервного фонда. Резервный фонд фактически входит в состав золотовалютных резервов Банка России. И когда Минфин РФ извлекает средства из Резервного фонда на покрытие дефицита бюджета, золотовалютные резервы не снижаются на величину изъятия, а ЦБ РФ на эту величину проводит эмиссию рублей. Таким образом, Минфин РФ сегодня расходует средства, накопленные до кризиса, когда денежная эмиссия была весомой, денежные агрегаты росли темпами 40 и более %, а экономика страны росла свыше 7% в год.

В общем, финансирование от Банка России принципиально отличается от ликвидности, поступающей по бюджетному каналу, т.к. оно является платным. По факту 11% от объемов рефинансирования, регулятору поступает обратно как плата за пользование ресурсами. Например, в 2015 году средняя годовая задолженность банков перед Банком России была порядка 6,7 трлн. рублей, а среднегодовая ключевая ставка составляла 12,7%. Получается, за год банки заплатили ЦБ РФ 850 млрд. руб., процентов. Эти средства уходили обратно регулятору и из обращения изымались.

Таким образом, при переходе к эмиссии преимущественно через бюджет, банки, в которых сосредоточены счета компаний первичных бюджетополучателей, получают дополнительные выгоды в виде роста остатков на счетах клиентов юридических лиц. На практике это делает дешевле привлеченные ресурсов, используемых для обеспечения своей основной деятельности банков, в которых преимущественно обслуживаются компании-бюджетополучатели. Данные отчетов показывают, что 88% таких компаний обслуживаются в основном в государственных банках.

Часть средств полученных из бюджета компании разместят в банки на депозиты. а не на расчетные счета, т.е. практически эти ресурсы для банков окажутся не бесплатны. Сложно оценить объем платных и бесплатных средств. Но начисляемые проценты по вкладам увеличат объем средств у предприятий частного сектора экономики. Таким образом, общее предложение денежных средств увеличивается на величину процентов в случае финансирования из бюджета. Минфин при этом наращивает бюджетную эмиссию и предлагает экономике «бесплатные деньги».

Если посмотреть на объемы общей задолженности банков перед Банком России по всем кредитам и перед Минфином по депозитным аукционам, можно увидеть, что весь 2015 год ЦБ снижал предоставление ликвидности. Суммарный объем задолженности перед ЦБ РФ и бюджетным аукционам Минфина снизился на 3,2 трлн. руб. за год. А дефицит федерального бюджета в 2015 году вырос к предыдущему году на 1,620 трлн. руб., компенсировав, таким образом, половину снижения. Пока у нас нет данных о размере дефицита консолидированного бюджета в 2015 году. Весьма вероятно, что он будет близок к обозначенному выше суммарному сокращению задолженности перед ЦБ и Минфином. Иными словами, ЦБ уступает первую роль Минфину и постепенно уходит с рынка.

Итак, в настоящее время изменяется основной источник предоставления ликвидности для рынка.

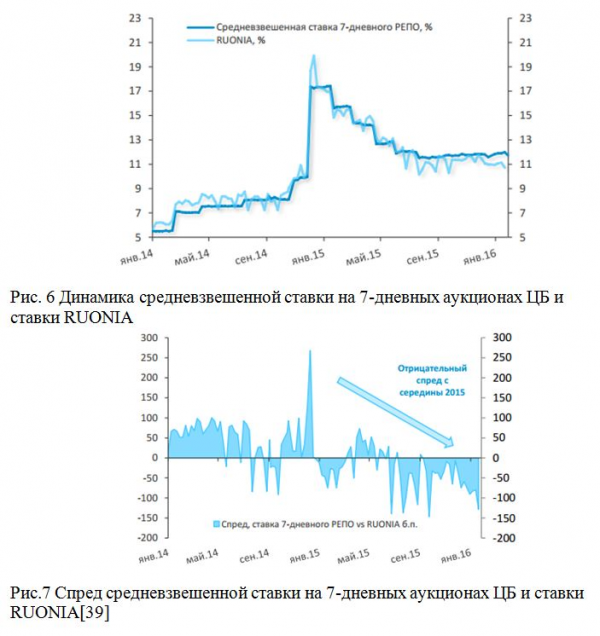

Фактически это некоторое снижение его роли в регулировании ставок, т.к. Минфин на сегодняшний день осуществляет эмиссию в таком масштабе, что ставки денежного рынка весьма близки или даже ниже ключевой ставки регулятора. На рис. 6 и 7 приведена динамика ставки денежного рынка RUONIA и средневзвешенная ставка на аукционах недельного РЕПО с ЦБ. Таким образом, Минфин локально подменяет и функцию ЦБ РФ по регулированию ставок и в последние полгода снижает ставку, наполняя рынок ликвидностью из бюджета.

В связи с описанными выше трендами важным параметром для прогнозирования параметров денежного рынка и инфляции в 2016 году становится уровень дефицита бюджета. При различных уровнях среднегодовой цены на нефть объем дефицита может существенно отличаться. Если при $50/барр. дефицит бюджета уже запланирован на уровне 3% ВВП, то при $30/барр. даже с учетом 10%-ого сокращения расходов бюджета он составит не менее 7% ВВП. В среднем сценарии, т.е. при цене на нефть в $40/барр., дефицит составит порядка 5% ВВП. Это оценочные параметры, сделанные исходя из имеющихся на данный момент вводных. Дефицит в 5% ВВП означает чистую бюджетную эмиссию порядка 6+ трлн. рублей в 2016 году. Сократить объемы рефинансирования на такую сумму ЦБ РФ не сможет, поэтому в случае, если экономический рост в этом году не запустится, это может стать значимым инфляционным фактором.

Сегодня формирование денежного предложения Банком России происходит без должного учета объективных потребностей реальной экономики. Центральный банк Российской Федерации недостаточно эффективно осуществляет прогнозирование изменения спроса на деньги, не учитывает потребности реальной экономики в них. Трансмиссионный механизм денежно-кредитной политики Банка России длительное время осуществлялся посредством валютных интервенций. Поэтому инвестиции в России носили вторичный характер, не оказывая влияния ни на проводимую денежно-кредитную политику, ни на развитие экономики России. Необходимо обеспечить переход на внутренние источники, механизмы и инструменты формирования денежного предложения с учетом объективных потребностей реальной экономики и финансового сектора. Необходимо, чтобы на увеличение денежной массы в обороте более значительное влияние оказывало действие кредитно-депозитного мультипликатора банковской системы. Требуется создать условия для возможности выгодного размещения кредитных ресурсов в инвестиции, чтобы рентабельность инвестирования превышала процентную ставку по кредитам. Это предполагает разработку и реализацию перечня мероприятий: от совершенствования самих механизмов и инструментов формирования денежного предложения и спроса, до проведения институциональных и инфраструктурных преобразований.

Скорректировать монетарную (в том числе, эмиссионную, валютную, кредитную и ценовую) политику Центрального банка как экономически значимую программу, определяющую государственную стратегию и тактику в монетарной сфере, должна научно обоснованная концепция денежно-кредитной политики, ориентированная в своей конечной цели на развитие экономики.

Сегодня возникает некое ключевое противоречие денежно-кредитной политики, которое, в частности, ориентировано на оптимальную структуру денежного обращения, а именно: противоречие между задачей обеспечения стабильности финансового сектора как важнейшего ключевого фактора расширения спроса на безналичные инструменты, и политикой инфляционного таргетирования, которое направлено на снижение инфляции и, при прочих равных условиях, на более быстрое укрепление рубля.

Поэтому в качестве первоочередной задачи для монетарных властей сегодня является политика обеспечения стабильности финансового сектора, которая может быть подорвана слишком резким укреплением рубля и быстрым снижением инфляции за счёт чрезмерно жёсткой денежной политики.

Одним из ключевых факторов оптимизации денежной эмиссии является модернизация банковского сектора страны. Лишь на первый взгляд представляется, что основой для осуществления эмиссии является только деятельность Банка России, а мультипликация и депозитная эмиссия, проводимая системой коммерческих банков, происходит как следствие и в рамках регулирования, осуществляемого центральным банком. Но, если банковская система слаба в силу элементарного недостатка кредитных ресурсов, то и депозитная эмиссия не произойдет в объемах, необходимых экономике. Более того, без участия коммерческих банков невозможна не только депозитная, но и денежная эмиссия вообще, поскольку любая эмиссия осуществляется через безналичную эмиссию при непосредственном участии банковской системы.