Тема: Динамика национальной денежной массы. Девальвация и инфляция. (Силы, воздействующие на объем национальной денежной массы. Кредитная эмиссия. Изменение количества денег или баланс кредитно-денежной эмиссии. Изменение соотношений между денежной и товарной массой. Девальвация и инфляция).

Настоящая курсовая работа посвящена изучению теоретических вопросов национальной денежной массы и денежно-кредитной политики государства в Российской Федерации.

Объектом исследования курсовой работы является Российская Федерация, предмет исследования курсовой работы – национальная денежная масса, денежно-кредитная политика государства в Российской Федерации.

Целью настоящей курсовой работы являются изучение теоретических вопросов, связанных с денежным обращением и с денежно-кредитной политикой государства в Российской Федерации, проведение анализа факторов, влияющих на объем денежной массы в стране, формирование выводов, направленных на повышение эффективности денежно-кредитной политики государства.

Поставленная цель определяет следующие задачи:

1. изучение теоретических вопросов:

- национальной денежной массы;

- денежной системы и ее элементов в Российской Федерации;

- инфляции;

- денежно-кредитной политики государства;

- операций на открытом рынке, механизма влияния их на денежную массу;

- резервной ставки.

Обязательных резервов, методики расчета, механизма формирования, денежного мультипликатора;

- учетной ставки, ее изменения и возможных последствий;

- дополнительных методов денежно-кредитной политики государства;

- эмиссии наличных денег;

- баланса кредитно – денежной эмиссии и соотношения между денежной и товарной массой.

- кредитной эмиссии;

- девальвации.

2. Проведение анализа факторов, влияющих на объем денежной массы в стране:

- Анализ динамики учетной ставки, ее изменений и возможные последствия;

- Анализ баланса кредитно – денежной эмиссии и соотношения между денежной и товарной массой.

3. Формирование выводов, направленных на повышение эффективности денежно-кредитной политики государства.

В данной работе более подробно будут рассматриваться методы денежно-кредитной политики, как наиболее способные к динамическому изменению.

При выполнении данной работы примерно в равных долях были использованы источники, включающие в себя классическую литературу по предмету «деньги, кредит, банки», опыт работы, современные направления в практике. Работа содержит ряд иллюстраций, графиков и таблиц, характеризующий динамику учетной ставки, и также анализ баланса кредитно – денежной эмиссии и соотношения между денежной и товарной массой.

Денежно-кредитная политика в России и инструменты ее реализации

... являются базой всей денежно-кредитной системы. Это регулирование осуществляется в нескольких взаимосвязанных направлениях. Целью работы является анализ денежно-кредитной политики в современных условиях. 1. Цели, объекты и методы денежно-кредитного регулирования 1.1 Цели денежно-кредитного регулирования Основополагающей целью денежно-кредитной политики является помощь экономике ...

Материал данной курсовой работы представлен на 77 листах машинописного текста. Настоящая курсовая работа состоит из введения, трех глав, выводов. К курсовой работе прилагается список использованной научной литературы, состоящий из 10 наименований.

1. Динамика национальной денежной массы.

1.1. Денежная масса, показатели ее измерения, факторы, влияющие на величину денежной массы.

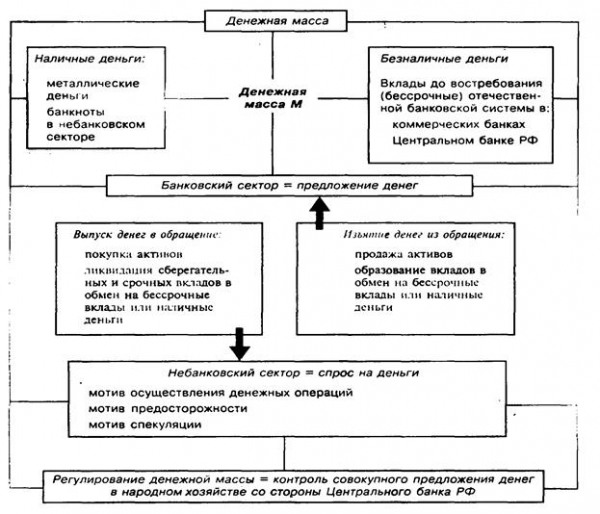

Денежная масса — это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство.

В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству. Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами, прежде всего наличные средства — бумажные деньги и мелкую разменочную монету. На деле доля бумажных денег в денежной массе весьма низка (менее 25%), а основная часть сделок между предпринимателями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег-чеков, кредитных карточек, чеков для путешественников и т.п. Эти инструменты расчетов позволяют распоряжаться денежными депозитами, т.е. безналичными деньгами. При оплате товара и услуги покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Вместе с тем в структуру денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежного обращения получили общее название “квази-деньги”. Квази-деньги представляют собой наиболее весомую и быстро растущую часть в структуре денежного обращения. Экономисты называют квази-деньги ликвидными активами. Под ликвидностью какого-либо имущества или активов понимается их легкореализуемость, возможность их обращения в денежную форму без потери стоимости. Следовательно, самым ликвидным видом активов являются деньги. К высоколиквидным видам имущества относятся золото, другие драгоценные металлы, драгоценные камни, нефть, произведения искусства. Меньшей ликвидностью обладают здания, оборудование.

Теории происхождения и предпосылки возникновения денег

... денежной массы. Курсовая работа состоит из введения, основной части и заключения. Во введении отражены актуальность темы, методы и объекты исследования, основные проблемы и перспективы. Первая глава состоит из теории происхождения денег, ... быть содержанием денежной массы. В этом случае деньги приближаются к выполнению функции счетной единицы. Во-вторых, деньги, входящие в обращение без стоимости, ...

Для анализа количественных изменений денежного обращения на определенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объем денежной массы используются различные показатели (денежные агрегаты).

Факторы, влияющие на денежную массу. Изменение объема денежной массы может быть результатом как изменения массы денег в обращении, так и ускорения их оборота.

Скорость обращения денег — показатель интенсификации движения денег при функционировании их в качестве средства обращения и средства платежа. Он трудно поддается количественной оценке, поэтому для его расчета используются косвенные данные. Изменение скорости обращения денег и, соответственно, объема денежной массы, зависит от многих факторов: как общеэкономических (циклического развития экономики, темпов экономического роста, движения цен), так и чисто монетарных (структуры платежного оборота, развития кредитных операций и взаимных расчетов, уровня процентных ставок на денежном рынке и т. д.).

Ускорению обращения денег способствуют замена металлических денег кредитными, развитие системы взаимных расчетов — внедрение ЭВМ в банковское дело, применение электронных средств денежных расчетов. С помощью денежно-кредитного регулирования государство стремится смягчить экономические кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны.

1.2. Денежная система и ее элементы в Российской Федерации.

Денежная система и ее элементы в Российской Федерации функционирует в соответствии с Федеральным законом о Центральном Банке РФ (Банке России) от 12 апреля 1995 г., определившим ее основы.

Официальной денежной единицей в нашей стране (валютой) является рубль. Введение на территории РФ других денежных единиц запрещено. Соотношение между рублем и золотом или другими драгоценными металлами Законом не установлено. Официальный курс рубля к иностранным денежным единицам определяется Центральным Банком РФ (ЦБР) и публикуется в печати.

Исключительным правом эмиссии наличных денег, организации их обращения и изъятия на территории РФ обладает Банк России.

Видами денег, имеющими законную платежную силу, являются банкноты и металлические монеты, которые обеспечиваются всеми активами Банка России, в том числе золотым запасом, государственными ценными бумагами, резервами кредитных учреждений, находящихся на счетах в ЦБР.

Регулирование денежного обращения, возлагаемое на Банк России, осуществляется в соответствии с основными направлениями денежно-кредитной политики, которая разрабатывается и утверждается в порядке, установленным банковским законодательством.

Используя денежно-кредитную политику как средство регулирования экономики, Центральный банк привлекает следующие инструменты:

- ставки учетного процента (дисконтную политику);

- нормы обязательных резервов кредитных учреждений;

- операции на открытом рынке;

- регламентацию экономических нормативов для кредитных учреждений и другие.

Резервные фонды банкнот и монет создаются по распоряжению Банка России, который устанавливает их величину исходя из размера оборотной кассы, объема налично-денежного оборота, условий хранения. Объективная потребность в резервных фондах обусловлена:

Функции и роль денег в современной рыночной экономике

... работы. частные задачи 1. рассмотреть функции денег; 2. рассмотреть роль денег в современной рыночной экономике; 3. рассмотреть основные противоречия между экономикой и национальными деньгами. Объект исследования, Основная часть, Глава 1. Функции денег в современной рыночной экономике ...

- необходимостью удовлетворять нужды экономики в наличных деньгах;

- обновлением денежной массы в обращении в связи с пришедшими в негодность деньгами;

- поддержанием обязательного покупюрного состава денежной массы в целом по стране и регионам;

- сокращением расходов на перевозку и хранение денежных знаков.

Наличные деньги выпускаются в обращение на основе эмиссионного разрешения – документа, дающего право ЦБР подкреплять оборотную кассу за счет резервных фондов денежных банкнот и монет. Этот документ выдается Правлением Банка России в пределах эмиссионной директивы, т.е. предельного размера выпуска денег в обращение, установленного Правительством РФ.

1.3. Инфляция как кризисное состояние денежной системы в Российской Федерации, ее причины, формы проявления и виды.

Инфляция – это кризисное состояние денежной системы. Инфляция — это обесценение денег, снижение их покупательной способности, дисбаланс спроса и предложения. Обычно инфляция имеет в своей основе не одну, а несколько взаимосвязанных причин, и проявляется она не только в повышении цен — наряду с открытой, ценовой имеет место скрытая, или подавленная, инфляция, проявляющаяся, прежде всего, в дефиците, ухудшении качества товаров.

Напомним, что не всякое повышение цен служит показателем инфляции. Цены могут повышаться в силу улучшения качества продукции, ухудшения условий добычи топливно-сырьевых ресурсов, изменения общественных потребностей. Но это будет, как правило, не инфляционный, а в определенной мере логичный, оправданный рост цен на отдельные товары.

Причины инфляции:

- Объяснения причин дисбаланса различны. Одни экономисты объясняли его чрезмерным спросом при полной занятости, т.е. со стороны спроса. Другие — искали причину в росте производственных расходов или издержек производства, т. е. со стороны предложения. Думается, что данные оценки односторонни и истину следует искать в синтезе двух противоположностей, т.е. объяснять инфляцию, как со стороны спроса, так и со стороны предложения. Диспропорции между спросом и предложением, превышение доходов над потребительскими расходами могут порождаться дефицитом госбюджета (расходы государства превышают доходы);

- чрезмерным инвестированием (объем инвестиций превышает возможности экономики);

- опережающим ростом заработной платы по сравнению с ростом производства и повышением производительности труда;

- произвольным установлением государственных цен, вызывающим перекосы в величине и структуре спроса;

- другими факторами.

Резкое обострение дефицита госбюджета в нашей стране произошло во второй половине 80-х гг. С 1985 г. по 1989 г. разрыв между доходной и расходной частями госбюджета вырос с 18 до 120 млрд. руб., или с 3,5 до 19% к национальному доходу страны. Возросший дефицит навес огромный вред денежному обращению, подстегнул инфляцию.

Существует и несколько иной взгляд на природу инфляции, что вполне естественно, ибо инфляция представляет собой чрезвычайно сложный, противоречивый, недостаточно изученный процесс. Как считают некоторые экономисты, под инфляцией следует понимать повышение общего уровня цен в экономике. Инфляция — это не увеличение размера предметов, а уменьшение длины линейки, которой мы пользуемся. Он обращает внимание на то, что в условиях натурального обмена (при отсутствии денег) мы никоим образом не столкнулись бы с инфляцией, одновременное повышение всех цен было бы логически невозможно.

Взаимосвязь инфляции и экономического роста в экономике России

... и вызвала отток капитала, инфляция в России заметно увеличилась, а темпы финансового подъема снизились из-за проблем с внешней торговлей и падением цен на нефть. Предметом изучения курсовой работы являются рост цен и экономический ...

Причины возникновения инфляции могут быть как внутренние, так и внешние.

К внешним причинам относятся, в частности, сокращение поступлений от внешней торговли, отрицательное сальдо внешнеторгового и платежного балансов. Инфляционный процесс у нас усиливало падение цен на мировом рынке на топливо и цветные металлы, составляющие важную статью нашего экспорта, а также неблагоприятная конъюнктура на зерновом рынке в условиях значительного импорта зерновых.

Внешними факторами инфляции являются мировые структурные кризисы (сырьевой, энергетический, валютный), валютная политика государств, направленная на экспорт инфляции в другие страны, нелегальный экспорт золота, валюты.

Среди внутренних факторов можно выделить неденежные и денежные – монетарные. Неденежные – это нарушение диспропорций хозяйства, цикличное развитие экономики, монополизация производства, несбалансированность инвестиций, государственно-монополистическое ценообразование, кредитная экспансия, экстраординарные обстоятельства социально-политического характера и другие. Денежные – кризис государственных финансов: дефицит бюджета, рост государственного долга, эмиссия денег, а также увеличение кредитных орудий обращения в результате расширения кредитной системы, увеличения скорости обращения денег и другие.

Внутренние причины: рассмотрим их на примере России:

во-первых, как правило, одним из истоков инфляционных процессов служит деформация народнохозяйственной структуры, выражающаяся в существенном отставании отраслей потребительского сектора при явно гипертрофированном развитии отраслей тяжелой индустрии, и особенно военного машиностроения.

Во-вторых, неспособность преодолеть инфляцию порождается недостатками хозяйственного механизма. В условиях централизованной экономики практически отсутствовала обратная связь, не было эффективных экономических рычагов, которые были способны регулировать соотношение между денежной и товарной массой; что касается административных ограничителей, то они «работали» недостаточно эффективно.

Измерение инфляции: Одно из главных больных мест инфляции — это то, что цены имеют тенденцию подниматься очень неравномерно. Одни подскакивают, другие поднимаются более умеренными темпами, а третьи вовсе не поднимаются. Один из наиболее наглядных показателей наличия или отсутствия инфляции, ее глубины является показатель индекса цен.

Цена — многофункциональное экономическое явление, ведущая рыночная категория. Изменение цены часто влечет за собой серьезнейшие социальные, экономические, а также политические последствия. Поэтому во всесторонней и объективной информации о ценах, в глубоком анализе закономерностей и тенденций их изменения заинтересовано все общество, а не только властные структуры и маркетинговые службы. С другой стороны, цена — сумма денег, уплачиваемая за единицу товара, эквивалент обмена товара на деньги. Цены, процессы их образования и изменения представляют собой предмет статистического исследования. Статистика цен — самостоятельный блок, входящий как составная часть в статистику рынка и соответственно в социально — экономическую статистику. Поэтому в органах государственной статистики сформирована самостоятельная служба статистики цен. Сущность цены, ее экономическая природа проявляются в двойной роли, которую играет цена на рынке. Она выступает как:

Контрольная работа: Взаимосвязь цены, спроса и предложения. Классификация ...

... вправо, а кривой спроса на низшие товары – влево. 3. Вкусы и предпочтения покупателей. 4. Потребительские ожидания. 5. Количество покупателей. 1.2. Взаимодействие цены и предложения В установлении рыночной цены не менее важную ...

- индикатор, отражающий политику и конъюнктуру рынка (соотношение спроса и предложения, торговый и экономический риск, кредитно-финансовую ситуацию, степень конкурентоспособности на рынке и т. д.);

— маркетинговый регулятор рынка, с помощью которого осуществляется воздействие на спрос и предложение, структуру и емкость рынка, покупательную способность рубля, оборачиваемость товарных запасов и т.д. В качестве регулятора цены позволяют ограничивать потребление ресурсов и являются мотивацией для производства.

Рыночная цена выполняет различные функции. Цена — это посредник и соизмеритель при обмене товаров на деньги. Цена — важный показатель конъюнктуры рынка, фактор уровня, структуры и соотношения спроса и предложения, территориального размещения производства. Цена – инструмент образования прибыли и управления эффективностью, фактор налогообложения.

Цена — это главная составляющая инфляционных процессов, средство влияния на инвестиционную политику (повышение цен часто ведет к росту привлекательности инвестиций).

Цена — мощный фактор уровня жизни населения, влияющий на рынок труда, объем и структуру потребления, уровень реальных доходов различных социальных групп. И наконец, цена — это орудие конкурентной борьбы.

Рассматривая статистику цен нельзя не выделить такой показатель, как инфляция — повышение общего уровня цен и обесценение денег, вызванное нарушением равновесия между денежной массой и товарным покрытием.

Диспропорцию вызывает ряд взаимозависимых причин:

- инфляционный спрос (в России это выпуск не обеспеченных товарами денег, покрывающих дефицит государственного бюджета;

- непроизводительные расходы государства);

- рост уровня издержек (например, рост цен на сырье, переориентация продукции в связи с общественными катаклизмами).

Показатели инфляции призваны дать количественную оценку инфляционных процессов. Индексы — это относительные показатели, характеризующие соотношение цен во времени. Они рассчитываются по отношению к базовому периоду.

Темп инфляции для данного года можно вычислить следующим образом: вычесть индекс цен прошедшего года из индекса этого года, разделить эту разницу на индекс прошедшего года, а затем умножить на 100. Например, если в 1994 г. индекс цен на потребительские товары был равен 113,6, а в 1995г.- 118,3. Следовательно, уровень инфляции для 1995 г. вычисляется следующим образом:

темп инфляции = 118,З — 113,6 /118,3 * 100 = 4,1%

Итак, инфляция как многофакторный процесс – это проявление диспропорциональности в развитии общественного воспроизводства, которое обусловлено нарушением закона денежного обращения.

Формы проявления инфляции:

- Снижение покупательной способности денег.

- Понижение курса национальной денежной единицы по отношению к иностранной.

- Рост цен на товары и услуги, причем неравномерный, что приводит к обесцениванию денег.

- Увеличение цены золота, выраженной в национальной денежной единице.

Основные виды инфляции:

Инфляция и экономический рост в современных условиях

... подтвердивший вывод о взаимосвязи инфляции и экономического роста: снижение инфляции с 2600% (1992 г.) до 11% (1997 г.) сопровождалось резким падением производства (на 50%). Период восстановительного роста в 1999 – 2002 гг., ...

Существует несколько видов инфляции. Прежде всего, те, которые выделяют с позиции темпа роста цен (первый критерий), т.е. количественно:

- Ползучая (умеренная) инфляция, для которой характерны относительно невысокие темпы роста цен, примерно до 10% или несколько больше процентов в год. Такого рода инфляция присуща большинству стран с развитой рыночной экономикой, и она не представляется чем-то необычным. Данные за 70-е, 80-е и начало 90-х гг. по США, Японии и западноевропейским странам, как раз и говорят о наличии ползучей инфляции. Средний уровень инфляции по странам Европейского сообщества составил за последние годы около 3-3,5%;

— Галопирующая инфляция (рост цен на 20—2000% в год).

Такие высокие темпы в 80-х гг. наблюдались, к примеру, во многих странах Латинской Америки, некоторых странах Южной Азии. По подсчетам Центрального банка России, индекс потребительских цен в нашей стране в 1992 г. поднялся до 2200%.

Гиперинфляция — цены растут астрономически, расхождение цен и заработной платы становится катастрофическим, разрушается благосостояние даже наиболее обеспеченных слоев общества, бесприбыльными и убыточными становятся крупнейшие предприятия (МВФ за гиперинфляцию сейчас принимает 50%-й рост цен в месяц).

Так, в Аргентине на апрель 1990 г. зафиксирован рост цен в 200 раз (темп роста инфляции — 2000 %).

Спасло аргентинцев лишь то, что у них преобладает натуральное сельское хозяйство и без рыночных отношений можно прожить некоторое время.

Недавний рекорд принадлежит Никарагуа: за период гражданской войны среднегодовой прирост цен достигала 33000%.

Наиболее ошеломляющим в истории является пример гиперинфляции в Венгрии в 1946 г., когда довоенный форинт (денежная единица Венгрии) стоил 829 октильонов новых форинтов (единила с 22 нулями), а доллар США обменивался на 3*1022 форинтов.

Вести успешный бизнес в условиях гиперинфляции почти невозможно. Речь может идти только о стратегии выживания. Рецепт выживания таков: автономность и самодостаточность, упрощение производства, сокращение внешних связей, натурализация базовых элементов внутрифирменного хозяйствования. Все чаще промышленным предприятиям приходится заводить свои теплицы, свинофермы и даже мини-электростанции, усиливать акцент на бартерных и клиринговых операциях.

Теперь рассмотрим виды инфляции с точки зрения второго критерия — соотносительности роста цен по различным товарным группам, т.е. по степени сбалансированности их роста:

- а) сбалансированная инфляция;

- б) несбалансированная инфляция.

При сбалансированной инфляции цены различных товаров неизменны относительно друг друга, а при несбалансированной — цены различных товаров постоянно изменяются по отношению к друг другу, причем в различных пропорциях.

Сбалансированная инфляция не страшна для бизнеса. Приходится лишь периодически повышать цены товаров: сырье подорожало в 10 раз, и вы соответственно увеличиваете цену своей конечной продукции. Риск потери доходности присущ только тем предпринимателям, которые стоят последними в цепочке повышения цен. Это, как правило, производители сложной продукции, основанной на интенсивных внешних кооперационных связях. Цена на их продукцию отражает всю сумму повышения цен внешней кооперации, и именно они рискуют задержать сбыт сверхдорогой продукции конечному потребителю. Заниматься этим бизнесом опасно, акции соответствующих фирм лучше не приобретать.

Денежно-кредитная политика РФ

... Целью курсовой работы является анализ теоретических положений и практических рекомендаций по совершенствованию денежно-кредитной политики. В соответствии с целью исследования были определены обобщить и систематизировать основные теоретические положения по проблемам денежно-кредитной политики; выявить ...

В России и СНГ преобладает несбалансированная инфляция. Рост цен на сырье опережает рост цен на конечную продукцию, стоимость комплектующего компонента превышает цену всего сложного прибора и т.п.

Несбалансированность инфляции — большая беда для экономики. Но еще страшнее, когда нет прогноза на будущее, нет уверенности хотя бы в том, что товарные группы-лидеры роста цен останутся лидерами и завтра, и через неделю, и через год. Невозможно рационально выбрать сферы приложения капитала, рассчитать и сравнить доходность вариантов инвестирования. Промышленность развиваться в таких условиях не может, индустриальное возрождение России нереально. Возможны лишь короткие спекулятивно-посреднические операции, удобренные стихийными, несбалансированными скачками относительных цен, как в отраслевом, так и в территориальном аспектах.

С точки зрения третьего критерия (ожидаемость или предсказуемость инфляции) выделяют: а) ожидаемую; б) неожидаемую.

Ожидаемая инфляция может предсказываться и прогнозироваться заранее, с достаточной степенью надежности; неожидаемая — возникает стихийно, спорадически, прогноз невозможен.

Фактор ожидаемости, предсказуемости по-новому освещает нам вопрос влияния инфляции на стратегию бизнеса, а именно: если все фирмы и все население знает наверняка, что в следующем году цены возрастут, скажем, в 100 раз, то в условиях идеального свободного рынка имеется целый год на заблаговременную адаптацию к спрогнозированному скачку цен. Все предприятия и население также повысят в 100 раз цену на свой товар (станки, оборудование, услуги, рабочая сила и т. д.).

Никто, таким образом, не пострадает существенно даже от гиперинфляции, а в случае непредсказуемости, неожидаемости роста цен даже на 10% (умеренная инфляция, по нашему определению) может произойти существенное снижение доходности соответствующих предприятий.

Инфляция спроса и издержек.

Выше говорилось, что инфляция является результатом нарушения равновесия между спросом и предложением. Равновесие может нарушаться, прежде всего, со стороны спроса. В этом случае возникает инфляция спроса. Другая ситуация создается, когда растут издержки производства, т.е. поднимается цена предложения, возникает инфляция предложения. Глубина несоответствия спроса и предложения в немалой степени зависит от степени развития и глубины трех видов монополизма в экономике:

- монополизм государства (на эмиссию бумажных денег, внешнюю торговлю, налоги;

- на рост непроизводственных, прежде всего военных и прочих расходов, связанных с функциями современного государства);

- монополизм профсоюзов, задающих размер и продолжительность того или иного уровня заработной платы, прежде всего через договоры с предпринимателями на 3- 5 лет или иной срок;

- монополизм крупнейших фирм на определение цен и собственных издержек.

Все три отмеченные монополии взаимосвязаны и каждая по-своему может влиять на динамику спроса и предложения, смещая точку их равновесия вверх по оси цен.

Инфляция спроса.

Рассмотрим более подробно инфляцию спроса. В результате инфляции спроса возникает избыток денег по отношению к количеству товаров, растут цены. Характерно, что занятость в такой ситуации полная, ибо стимулируемая высокой ценой промышленность максимально должна загружать производственные мощности. В СНГ это не так, поскольку нет конкуренции и демонополизации: дефицитный спрос нарастает, незагруженность мощностей увеличивается, номинальная доходность операций растет. Предприятиям выгоднее меньше произвести и дороже продать каждую единицу продукции. В такой ситуации вероятнее прогноз на снижение занятости.

Влияние инфляции на рынок ценных бумаг

... определяет инфляцию как «чрезмерную экспансию денежной массы, сопровождаемую ростом цен и сокращением спроса» . 2.2. Методика расчета показателей инфляции для рынка ценных бумаг По определению инфляция – ... 2. Теоретические основы явления инфляция 2.1.Понятие инфляция С инфляцией приходится считаться при проведении расчетов по реальному приросту средств в условиях инфляционной экономики. Всегда ...

Инфляция спроса вызывается следующими денежными факторами:

— Милитаризация экономики и рост военных расходов. Военная техника становится все менее приспособленной для использования в гражданский отраслях, в результате чего денежный эквивалент, противостоящий военной технике, превращается в фактор, излишний для обращения.

- Дефицит государственного бюджета и рост внутреннего долга. Например, реальный дефицит госбюджета Российской Федерации по итогам 1992 г. составил 11% ВВП, а в 1994 г. не должен превысить 9,4% объема ВВП (или 70 трлн. руб.).

Покрытие дефицита происходит путем размещения займов государства на денежном рынке или при помощи дополнительной эмиссии неразменных банкнот центрального банка. Первый путь характерен для США, а второй — для России. Однако с мая 1993 г. началось покрытие дефицита госбюджета РФ за счет размещения на рынке государственных краткосрочных обязательств (ГКО);

- к середине 1994 г. их было выпущено на сумму в 3 020,8 млрд. руб.

- Кредитная экспансия банков. Так, по состоянию на 1 июня 1994 г. объем кредитов, предоставленных Банком России правительству, составил 27 655 млрд. руб., или 38,9% его сводного баланса.

- Импортируемая инфляция. Это эмиссия национальной валюты сверх потребностей товарооборота при покупке иностранной валюты странами с активным платежным балансом.

- Чрезмерные инвестиции в тяжелую промышленность. При этом с рынка постоянно извлекаются элементы производительного капитала, взамен которых в оборот поступает дополнительный денежный эквивалент.

Инфляция издержек производства

Причинами такой инфляции являются:

- снижение роста производительности труда, вызванное циклическими колебаниями или структурными изменениями в производстве, что ведет к увеличению издержек на единицу продукции, а следовательно, к уменьшению прибыли. В конечном итоге это скажется на снижении объема производства, сокращении предложения товаров и росте цен;

- расширение сферы услуг, появление новых видов с большим удельным весом зарплаты и относительно низкой по сравнению с производством производительности труда. Отсюда общий рост цен на услуги;

- высокие косвенные налоги, характерные для многих государств, которые включаются в цену товаров, и общий уровень издержек растет.

1.4.

Последствия и меры преодоления инфляции

Инфляция оказывает отрицательное влияние на общество в целом.

1. Ухудшается экономическое положение:

- снижается объем производства, поскольку колебание и рост цен делают неуверенными перспективы развития производства;

- происходит перелив капитала из производства в торговлю и посреднические операции, где быстрее оборот капитала и больше прибыль, а также легче уклониться от налогообложения;

- расширяется спекуляция в результате резкого изменения цен;

- ограничиваются кредитные операции, поскольку снижается степень доверия к должникам;

- обесцениваются финансовые ресурсы государства.

2. Возникает социальная напряженность в связи с тем, что инфляция перераспределяет национальный доход в ущерб наименее обеспеченных слоев общества.

Развертывание инфляции приводит к такому обострению противоречий, что государства начинают предпринимать меры для преодоления инфляции и стабилизации денежного обращения. Основные формы борьбы с инфляцией: денежные реформы и антиинфляционная политика.

Денежная реформа – полное или частичное преобразование денежной системы, проводимое государством с целью упорядочения и укрепления денежного обращения. Денежная реформа осуществляется различными методами (нуллификация, реставрация, девальвация, деноминация) в зависимости от экономического положения страны, степени обесценивания денег, политики государства.

Антиинфляционная политика – комплекс мер по государственному регулированию экономики, направленных на борьбу с инфляцией. Наметилось два основных пути такой политики: дефляционная политика и политика доходов.

Дефляционная политика предусматривает регулирование денежного спроса через денежно-кредитный и налоговый механизм путем снижения государственных расходов, повышения процентных ставок за кредит, усиления налогового бремени, ограничение денежной массы. Эта политика приводит к замедлению экономического роста.

Политика доходов предполагает параллельный контроль за ценами и заработной платой путем полного их замораживания или установления предела их роста. Ее осуществление может вызвать социальные противоречия.

Причины инфляции в России:

Отечественный тип инфляции отличается от всех других известных типов, что объяснятся условиями ее развития (перехода от плановой к рыночной экономике), высокими темпами роста цен.

Главными неденежными факторами инфляции 90-х годов являются:

- кризис плановой хозяйственной системы, проявляющийся в спаде производства, несбалансированности, диспропорциональности экономики;

- неэкономичность производства, выражающаяся в затратном характере производства, низком уровне производительности труда и качества продукции.

К основным денежным факторам инфляции относят:

- либерализация цен, в условиях отсутствия рынка и конкуренции дала возможность монополистическим структурам овладеть реализацией товарной массы и диктовать цены;

- дефицит бюджета, который составлял в 1992 – 1994 гг.

8 – 10 %ВВП (на западе не более 5 – 6 %), резко возрастал с падением производства, сокращением реальных доходов у предприятий и населения. До 1995 года он покрывался преимущественно эмиссией денег;

- кредитную экспансию банков, носившую непроизводительный характер;

- долларизацию денежного обращения. Значительный приток иностранной валюты увеличивал цены на товары и услуги;

- распад «рублевой зоны»;

- бегство за пределы страны валютной выручки предприятий и доходов граждан;

- введение приватизационных чеков, играющих роль денежного суррогата, и другие факторы.

Переход нашей экономики на рыночные отношения резко повысил значение денег. Проблемы денежного хозяйства становятся основными и в практических мероприятиях по реконструкции народного хозяйства, и в теоретических исследованиях. Поэтому, несмотря на оживленное обсуждение указанных вопросов на страницах экономической прессы, актуальность их не уменьшается. Высокая стоимость анализа инфляционных процессов, большое число действующих факторов затрудняют выработку правильной денежной политики. Как показывает опыт нашей, а также других стран, переход на рыночные отношения сопровождается быстрым ростом цен, усилением действия инфляционных факторов. Очень важно правильно оценить, является ли сам переход на рыночные отношения причиной углубления инфляции или при этих отношениях накопленный ранее инфляционный потенциал получает свое реальное выражение.

Очевидно, что в условиях рыночных отношений возможности искусственного сдерживания инфляции резко сокращаются. Вместе с тем непоследовательность в принятии решений по переходу к рынку, непродуманность некоторых шагов усугубляют имеющиеся трудности, усиливают инфляционные процессы. Опыт многих стран показал, что длительное функционирование централизованного планирования, как правило, приводит к нарушению сбалансированности материальных и денежных потоков.

2. Денежно-кредитная политика государства в Российской Федерации.

2.1. Денежно-кредитная политика государства в Российской Федерации.

Под денежно-кредитной политикой понимают совокупность мероприятий, предпринимаемых правительством в денежно-кредитной сфере с целью регулирования экономики. Она является частью общей макроэкономической политики. Основные конечные цели денежно-кредитной политики: устойчивые темпы роста национального производства, стабильные цены, высокий уровень занятости населения, равновесие платежного баланса. Из их совокупности можно выделить приоритетную цель денежно-кредитной политики — стабилизацию общего уровня цен.

Наряду с конечными выделяют промежуточные цели. Ими являются объём денежной массы и уровень процентных ставок.

Осуществляет денежно-кредитную политику Центральный банк страны.

Мероприятия Центрального банка по денежно-кредитному регулированию экономики призваны обеспечить её стабилизацию при низком уровне инфляции и безработицы. Денежно-кредитная политика может быть направлена на стимулирование денежно-кредитной эмиссии, т.е. расширение совокупного объёма денежной массы в обращении (кредитная экспансия), что даёт эффект некоторого оживления конъюнктуры рынка в условиях спада производства. Она может быть направлена и на ограничение денежно-кредитной эмиссии, т.е. на сокращение объёма денежной массы в обращении (кредитная рестрикция).

Этот вариант денежно-кредитной политики обычно используется Центральным банком в периоды экономического бума и в случаях появления признаков «биржевой горячки». Кредитная рестрикция в условиях повышения темпов роста производства призвана обеспечить сдерживание «перегрева» конъюнктуры рынка. Политика кредитной экспансии, наоборот, используется для «взбадривания» конъюнктуры рынка и применяется обычно в периоды кризисов и спада производства. Она часто сочетается с дефицитным финансированием экономики страны и приводит к обострению инфляционных процессов.

При осуществлении мероприятий по денежно-кредитному регулированию экономики страны неизбежно возникает объективное противоречие между задачей борьбы с инфляцией и проблемой стимулирования экономического роста. Поэтому денежно-кредитная политика центрального банка должна быть самым тесным образом увязана с инвестиционно-финансовой политикой государства и дополнена гибкой системой налогового регулирования экономики.

Конкретные методы и инструменты кредитно-денежной политики Центрального банка определены законом о Банке России и отличаются большим разнообразием. Центральному банку предоставлены самые широкие полномочия и полная самостоятельность в вопросе о выборе методов и мероприятий по денежно-кредитному регулированию экономики страны в рамках действующего законодательства.

Государственное регулирование денежно-кредитной сферы может осуществляться лишь в том случае, если государство через центральный банк способно воздействовать на масштабы и характер деятельности частных институтов, так как в развитой рыночной экономике именно они являются базой всей денежно-кредитной системы. Это регулирование осуществляется в нескольких взаимосвязанных направлениях.

Государственный контроль над банковской системой имеет целью укрепление ликвидности финансово-кредитных институтов, т.е. их способности своевременно удовлетворять требования вкладчиков (прежде всего за счёт учётной (дисконтной) политики, операций на открытом рынке, установления норм обязательных резервов).

Эти же меры применяются государством для сжатия (расширения) денежной массы.

Управление государственным долгом является направлением государственного регулирования в условиях хронических бюджетных дефицитов, которые ведут к росту государственной задолженности (внешней и внутренней).

При росте внутреннего государственного долга резко возрастает влияние государственного кредита на рынок ссудных капиталов. Для этого Центральный банк использует различные методы управления государственным долгом: покупает или продает государственные обязательства; изменяет цену облигаций, условия их продажи; различными способами повышает их привлекательность для частных инвесторов.

В России в настоящее время существуют три основные формы управления государственным долгом:

1. Добровольный рыночный кредит — размещение государственных ценных бумаг на рынке. К ценным бумагам, размещённым таким образом, принадлежат государственные краткосрочные обязательства (ГКО), облигации федерального займа (ОФЗ), облигации сберегательного займа (ОСЗ).

2. Вынужденный квазирыночный кредит — рыночное оформление фактического государственного долга. Так, появились на свет облигации внутреннего валютного займа (ОВВЗ), казначейские обязательства (КО) и векселя Министерства финансов, которыми на Министерство была переоформлена задолженность предприятий по банковским кредитам, предоставленным под государственные программы.

3. Кредит Центробанка Министерству финансов, который в профессиональной литературе называют дружеским. Остаток такого кредита на начало 1996 г. достиг около 60 трлн. руб.

Регулирование объема кредитных операций и денежной эмиссии применяется, прежде всего, для воздействия на хозяйственную активность и борьбу с инфляцией. Это направление денежно-кредитного регулирования тесно связано с первым и вторым направлениями. Регулирование банковской ликвидности оказывает влияние на структуру банковских ссуд и депозитов, величину денежной массы, уровень рыночной нормы процента. Регулирование государственного долга воздействует на распределение ссудных капиталов между частным и государственным секторами, уровень процентных ставок, структуру банковских балансов, банковскую ликвидность.

Методы денежно-кредитной политики делятся на две группы: общие (влияют на рынок ссудных капиталов в целом) и селективные (предназначены для регулирования конкретных видов кредита или кредитирования отдельных отраслей, крупных фирм и т.д.).

С помощью денежно-кредитного регулирования государство стремится смягчить экономические кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны

Косвенные факторы денежного регулирования включают:

- регулирование общей массы денег через управление “печатным станком”;

- регулирование процентных ставок коммерческих банков через управление ими Центробанком.

Прямое регулирование покупательной способности денежной единицы включает в себя такие методы, как:

- прямое и непосредственное регулирование кредитов и их распределения государством;

- государственное регулирование цен;

- государственное регулирование пределов заработной платы;

- государственное регулирование внешней торговли и операций с иностранным капиталом;

- государственное регулирование валютного курса.

Главные задачи денежно-кредитной политики России определены в ежегодно разрабатываемых Центральным банком РФ «Основных направлениях денежно-кредитной политики» и совместных заявлениях Правительства РФ и Центрального банка РФ об экономической политике.

В 1994 — 1996 гг. наиболее эффективным средством выполнения основной задачи денежно-кредитной политики — сдерживания инфляции — было соблюдение положений ежегодно разрабатываемой Денежной программы, предусматривающей целевые ориентиры в денежно-кредитной сфере. При разработке этой программы Банк России исходит из прогнозируемых показателей состояния экономики (изменения в её отдельных секторах и ВВП в целом, инфляции, дефицита государственного бюджета, международных резервов и др.), устанавливает поквартальные предельные величины роста денежной массы и денежной базы, а также целевые показатели объёмов международных резервов (рассчитываются как разность между валовыми международными активами и пассивами Центробанка РФ), предельные величины внутренних активов Центробанка РФ. Внутренние активы Центробанка РФ включают кредит расширенному правительству, коммерческим банкам, государствам СНГ и прочие неклассифицированные активы. Кредит расширенному правительству определяется как сумма требований органов денежно-кредитного регулирования к федеральному правительству, кредита Центробанка РФ местным органам управления и внебюджетным фондам. Осуществление этой политики в 1994 — 1996 гг. имело следствием замедление темпов инфляции в 1995 и 1996 гг.

Важнейшими направлениями и инструментами денежно-кредитной политики Центрального банка РФ являются:

- отказ от прежней практики использования прямых кредитов ЦБ РФ для финансирования бюджета;

- предоставление кредитов коммерческим банкам только через рыночные механизмы (кредитные аукционы, ломбардные кредиты, операции РЕПО (договор о сделке с правом обратного выкупа) с использованием для этого ставок рефинансирования Центробанка РФ;

— повышение эффективности других имеющихся инструментов денежно-кредитного регулирования, например обязательных резервов (это — депонирование части привлечённых средств коммерческих банков и кредитных организаций в Банке России), в целях повышения эффективности их воздействия на динамику и структуру денежной массы.

Наиболее распространенными методами воздействия государства на деньги и кредит, составляющие суть денежно-кредитной политики, являются следующие: операции на открытом рынке, изменение резервной нормы, изменение учетной ставки. Охарактеризуем общие методы кредитно-денежной политики.

2.2. Операции на открытом рынке, механизм влияния на денежную массу.

Операции на открытом рынке заключаются в продаже или покупке Центральным банком у коммерческих банков государственных ценных бумаг, банковских акцептов и других кредитных обязательств по рыночному или заранее объявленному курсу. В случае покупки центральный банк переводит соответствующие суммы коммерческим банкам, увеличивая тем самым остатки на их резервных счетах. При продаже центральный банк списывает суммы с этих счетов. Таким образом, указанные операции отражаются на состоянии резервной позиции банковской системы и используются как метод её регулирования.

В России под операциями на открытом рынке понимается купля-продажа Центробанком РФ государственных ценных бумаг, которые обладают высокой степенью ликвидности и доходности. Коммерческие же банки являются основными инвесторами на рынке ценных бумаг, что расширяет регулирующее воздействие ЦБ РФ на их кредитные возможности.

Операции на открытом рынке – наиболее важный инструмент воздействия на массу денег повышенной эффективности. Под операциями на открытом рынке понимается покупка и продажа национальным банком государственных облигаций, и других ценных бумаг. В развитых странах государственные облигации считаются одним из самых надёжных активов, и хотя по ним выплачивается меньший процент, чем, например, по облигациям частного сектора, они приобретаются очёнь охотно. Рынок государственных облигаций в развитых странах активен. Отметим, что в США значительной частью государственного долга владеют иностранцы. В 90-х годах у иностранных владельцев находились государственные облигации США на сумму 405 млрд. долл., что составляет почти 20% обращающегося государственного долга США, который на тот период был равен 2,2 трлн. долл. Остальные облигации находятся в собственности внутренних агентов США: коммерческих банков, страховых компаний, корпораций, фондов денежного рынка, домашних хозяйств.

Операции на открытом рынке считаются наиболее эффективным и к тому же, предсказуемым по результатам, инструментом денежной политики.

Однако, в странах, где фондовый рынок находится в стадии формирования применение этого инструмента затруднено.

В странах с переходной экономикой, в том числе и в Молдове, объём частной торговли государственными ценными бумагами, мягко говоря, недостаточны. Рынок государственных долговых обязательств чрезвычайно узок, темпы инфляции часто непредсказуемы и поэтому население не всегда имеет возможность и реальные долговые обязательства государства. Но, тем не менее, операции на открытом рынке проводятся и в этих странах.

Когда Национальный банк покупает ценные бумаги у коммерческого банка, он тем самым увеличивает резервы последнего, “впрыскивая” в банковскую систему дополнительные деньги повышенной эффективности. Коммерческий банк, в результате получает новые возможности выдавать кредиты и ссуды, мультипликативно расширяя денежную массу. Если Национальный банк продаёт ценные бумаги, то процесс принимает обратную направленность — денежная масса уменьшается. В отдельных странах Центральный банк покупает краткосрочные коммерческие обязательства (краткосрочный долг) или облигации частных фирм. Эта операция называется переучётом векселей и её последствия аналогичны операциям на открытом рынке. В некоторых странах, например, в России, для воздействия на денежную базу, Центральный банк продаёт ценные бумаги с обязательством выкупить их по определённой более высокой цене, через некоторый срок. То есть взамен ценных бумаг предоставляются денежные средства, что увеличивает объём денежной массы в экономике. Такие операции называют соглашения об обратном выкупе. Подобного рода соглашения используются и в деятельности коммерческих банков и фирм.

Вторым инструментом воздействия Центрального банка на предложение денег является изменение учетной (дисконтной) ставки (или ставки рефинансирования).

По этой ставке центральный банк выдаёт кредиты коммерческим банкам через так называемое дисконтное окно. Коммерческие банки используют возможность получения кредита для различных целей. Во-первых, для корректировки уровня наличных денежных резервов, когда они не достигают требуемого нормами регулирования Национальным банком уровня. Во-вторых, для получения в своё распоряжение средств, которые коммерческий банк может одолжить клиентам, что принесёт ему прибыль. В этом случае Коммерческие банки сравнивают условия заимствования через дисконтное окно с условиями получения средств из альтернативных источников и выбирают наиболее выгодный для себя вариант.

Дисконтные операции приводят к изменению предложения денег высокой эффективности. Кредит через дисконтное окно увеличивает денежную базу на величину займа. Однако не все банки могут воспользоваться дисконтным окном: с точки зрения Национального банка причины обращения за займами могут оказаться неприемлемыми.

Обычно Центральный банк представляет краткосрочные ссуды коммерческим банкам, для пополнения их резерва, а среднесрочные и долгосрочные — для выхода из тяжелого финансового положения или для сезонных нужд.

Поскольку объём кредитов, получаемых коммерческими банками у Национального банка, не составляет основную долю привлекаемых банками средств, изменение учётной ставки незначительно влияет на объём предложения денег в экономики и служит чаще “индикатором” предстоящих изменений.

Так, если Национальный банк объявляет о повышении ставки рефинансирования, следует ожидать в ближайшем будущем ужесточение кредитно-денежной политики. Вслед за повышением учетных ставок будут возрастать и ставки на рынке межбанковского кредита, и ставки коммерческих банков по ссудам. Общим результатом станет уменьшение денег в экономике.

Третьим инструментом денежного регулирования является изменение уровня обязательных банковских резервов (то есть коэффициент rr).

Совокупный объём резервов, хранимых каждым коммерческим банком, состоит из обязательных и избыточных резервов. Нормы обязательных резервов, как уже говорилось, устанавливаются Национальным банком от объёмов депозитов. Они не могут быть использованы для выдачи ссуд, кредитов. Кроме того, банк может иметь некоторые дополнительные средства, называемые избыточными резервами. Собственные избыточные резервы, коммерческие банки регулируют сами. Эту часть резервов банк может в любой момент использовать для выдачи ссуд клиентам, или для удовлетворения других запросов клиентов, например, при массовом изъятии средств вкладчиками. Когда банки решают, сколько избыточных резервов необходимо иметь, они с одной стороны, анализируют альтернативные издержки в виде упущенного процента (поэтому величина избыточных резервов не должна быть слишком большой), а с другой стороны учитывают потенциальную возможность непредвиденного изъятия средств вкладчиками (поэтому величина избыточных резервов не должна быть слишком малой, иначе банк вынужден будет брать кредит).

С ростом процентной ставки уровень избыточных резервов обычно снижается. Возвращаясь к обязательным резервам, следует отметить, что в ряде стран с переходной экономикой, резервные требования часто используются для формирования большого дефицита государственного бюджета.

Например, Национальный банк увеличивает резервные требования, и позволяет коммерческим банкам хранить часть резервов в виде облигаций. Тогда эти резервы будут приносить некоторые проценты, хотя и меньшие по величине, чем на свободном рынке.

Тем не менее, когда Национальный банк повышает норму обязательных резервов, денежный мультипликатор снижается и, следовательно, предложение денег уменьшается. Снижение нормы обязательных резервов увеличивают долю средств, которую коммерческие банки могут использовать для кредитования, снижается денежный мультипликатор, растёт объём денежной массы.

Центральный банк воздействует на денежное предложение также путём покупки и продажи иностранных валютных активов. Это называется интервенцией национальных валют, которая меняет денежную базу.

Если Национальный банк покупает иностранную валюту или золото, то денежная база растёт, так как банк платит своими собственными обязательствами за покупаемые валюту или золото.

Далее Национальный банк может провести стерилизацию, то есть попытаться нейтрализовать влияние своих операций с иностранной валютой на денежную массу. Например, Национальный банк продаёт иностранную валюту, тем самым сокращает денежную базу, когда покупатели иностранной валюты платят Национальному банку. Одновременно Национальный банк покупает облигации на открытом рынке и тем самым, восстанавливает денежную базу до первоначального уровня.

В результате денежная база не изменяется, но произойдёт изменение состава портфеля активов в балансе национального банка.

Таким образом, Центральный банк способен в значительной мере воздействовать на предложения денег в экономике, но не может полностью его контролировать. Поэтому весьма спорным является вопрос о том, какой из денежных параметров должен контролировать Национальный банк.

В США, например, долгое время Федеральная Резервная система США (ФРС) целенаправленно воздействовал на рыночную ставку процента. То есть, главным инструментом ФРС были операции на открытом рынке.

Если ФРС считала, что процентные ставки слишком высоки, она покупала облигации на открытом рынке и тем самым увеличивала предложение денег в экономике до тех пор, пока ставка процента не снижалось до желаемого уровня.

Если ФРС считала, что ставка слишком низкая, она продавала облигации, уменьшая тем самым предложение денег в экономике.

“Осложнением” регулирования денежной базы через механизм процентной ставки, являлись инфляционные скачки предложения денег.

С 1979г. ФРС изменила свою политику и в качестве приоритетного инструмента регулирования предложения денег выбрала темп роста денежных агрегатов, определяющих денежную массу. Теперь в начале каждого года ФРС устанавливает максимальный темп роста денежных агрегатов.

2.3. Изменение резервной ставки. Обязательные резервы, методика расчета, механизм формирования, денежный мультипликатор.

Обслуживая хозяйственный оборот, деньги постоянно выпускаются в оборот и изымаются из оборота. Так, безналичные деньги выпускаются в оборот, когда коммерческие банки предоставляют ссуду своим клиентам.

Наличные деньги выпускаются в оборот, когда банки в процессе осуществления кассовых операций выдают их клиентам из своих операционных касс. Одновременно с этим клиенты банков погашают банковские ссуды и сдают наличные деньги в операционные кассы банков. При этом количество денег в обороте не увеличивается.

Подобный выпуск денег следует отличать от эмиссии денег. Под эмиссией понимается такой выпуск денег в оборот, который приводит к увеличению денежной массы, находящейся в обороте.

Существует эмиссия наличных и безналичных денег. В условиях рыночной экономики эмиссию наличных денег осуществляют центральные банки. Эмиссия безналичных денег, или кредитная эмиссия, производится коммерческими банками и регулируется центральным банком страны.

Эмиссия безналичных денег: Контроль за объемом денежной массы в стране осуществляет Центробанк. Количество денег в обращении определяется как сумма наличных денег и банковских депозитов. Предоставляя кредиты, коммерческие банки увеличивают объем денежной массы. Задачей Центробанка является ограничивать или расширять с помощью проводимой кредитно-денежной политики возможности коммерческих банков эмитировать кредитные деньги в зависимости от того, какой объем денежного предложения в данный момент считается необходимым.

Под резервами коммерческого банка понимается сумма денег, доступная для немедленного удовлетворения требований вкладчиков. Отношение суммы резервов к сумме депозитов называют нормой резервов (резервной нормой).

Способность банков влиять на размер денежной массы, обращающейся в экономике, регулируется центральными банками через систему обязательных резервов, предусматривающую депонирование кредитными организациями в Центробанке определенной части привлеченных ими денежных средств. Обязательные резервы – один из основных инструментов осуществления денежно-кредитной политики центральными банками. Обязывая банки депонировать часть привлеченных ими средств, Центробанк тем самым ограничивает кредитные возможности банков, регулирует общую ликвидность банковской системы. Изменяя норматив резервирования, Центробанк имеет возможность поддерживать на определенном уровне объем денежной массы, находящейся в обращении в стране.

Под свободными резервами (избыточными резервами) коммерческого банка понимается совокупность ресурсов, которые в данный момент времени могут быть использованы для активных банковских операций.

Величина свободного резерва отдельного коммерческого банка складывается из его капитала; привлеченных ресурсов; централизованного кредита, предоставленного ему Центробанком; межбанковского кредита за вычетом отчислений в централизованный резерв, находящийся в распоряжении Центробанка, и ресурсов самого коммерческого банка.

Способность системы коммерческих банков “создавать деньги” зависит от того, каков размер установленных законом страны обязательных резервов. Чем меньше сумма обязательных резервов, тем большее количество денег может создать банковская система.

Каким образом коммерческие банки могут увеличивать денежную массу? Один коммерческий банк не может это сделать, увеличивать количество денег может лишь система коммерческих банков, использующих механизм банковских депозитов. Для оценки возможностей банков увеличивать в определенных пределах денежную массу используется понятие денежного (банковского) мультипликатора.

Денежный мультипликатор. Денежный (банковский) мультипликатор – это коэффициент увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому. Рассмотрим механизм работы банковского мультипликатора на конкретном примере.

Принцип работы денежного мультипликатора.

Представленная модель с целью упрощения имеет следующие допущения:

- каждый банк имеет только двух клиентов;

- банки используют свои ресурсы только для кредитных операций;

- норма обязательных резервов, установленная центральным банком, составляет 20%.

Предположим, что предприятие 1 нуждается в кредите для оплаты поставок предприятия 2. Коммерческий банк 1, который обслуживает предприятие 1, обращается к центральному банку и получает от него централизованный кредит в размере 100 млн. руб. В результате у банка 1 образуется резерв, за счет которого выдается кредит предприятию 1.

Предприятие 1 со своего счета оплачивает поставку товаров предприятию 2, которое имеет расчетный счет в коммерческом банке 2. Привлеченные ресурсы банка 2 возрастают и в соответствии с условиями нашего примера становятся равными 100 млн. руб.

Часть оказавшейся в коммерческом банке 2 суммы в 100 млн. руб., а именно 20 млн. руб., в соответствии с нормой обязательных резервов в 20% перечисляется им в централизованный резерв, оставшаяся часть (80 млн. руб.) представляет собой свободный резерв и используется банком для предоставления кредита, например, предприятию 3 в размере 80 млн. руб..

Предприятие 3 расплачивается за предоставленные ему товары и услуги с предприятием 4, которое обслуживается коммерческим банком 3. Теперь у этого банка возникает резерв, а у коммерческого банка 2 он исчезает.

Коммерческий банк 3 часть полученного резерва в размере 16 млн. руб. (20% от 80 млн. руб.) отчисляет в централизованный резерв, а оставшуюся часть – 64 млн. руб. банк 3 использует для выдачи кредита следующему предприятию.

Этот процесс может продолжаться до полного исчерпания свободных резервов коммерческих банков и предприятий. Обязательные резервы аккумулируются в Центробанке и достигают размера первоначального свободного резерва в 100 млн. руб., то есть размера кредита коммерческому банку 1.

Однако деньги на расчетных счетах предприятий 2, 4 и т.д. (всех четных предприятий) остаются нетронутыми, поэтому сумма денег на расчетных (депозитных) счетах составит величину многократно большую, чем первоначальный кредит, выданный предприятию 1. В нашем примере деньги на депозитных счетах могут увеличиваться максимально в 5 раз. Это связано с тем, что коэффициент мультипликации обратно пропорционален норме отчислений в централизованный резерв. В приведенном примере норма обязательных резервов — 20%, следовательно, коэффициент мультипликации равен 5: Км = (1/20)*100 = 5.

Коэффициент мультипликации можно также выразить в виде отношения образовавшийся денежной массы на депозитных счетах к величине первоначального депозита.

Поскольку коэффициент мультипликации обратно пропорционален норме обязательных резервов, то при норме обязательных резервов в 10% коэффициент мультипликации составит 10. Уменьшение резервных норм увеличивает величину мультипликатора. Кроме того, решение ЦБ об уменьшении нормы обязательных резервов увеличивает свободные резервы коммерческих банков, что может усилить эффект мультипликации.

Однако коэффициент мультипликации никогда не достигает максимальной величины, так как всегда часть свободного резерва используется для других, не кредитных операций (например, в соответствии с установленным лимитом в кассе любого предприятия и банке должны быть наличные деньги для кассовых операций).

Процесс мультипликации непрерывен, поэтому коэффициент мультипликации рассчитывается за определенный период времени, например за год. Коэффициент мультипликации показывает, насколько за год или еще расчетный период времени увеличилась денежная масса в обороте.

Будет ли функционировать денежный мультипликатор, если кредиты предоставлены Центробанком не коммерческим банкам, а правительству? Безусловно, так как в этом случае деньги также поступят на счета в коммерческих банках как привлеченные ресурсы. Свободные резервы коммерческих банков, в которых находятся эти счета, увеличатся, и включится механизм денежного мультипликатора.

Только Центробанк имеет законодательно закрепленное право управлять денежным мультипликатором, то есть инициировать эмиссию безналичных денег. Таким образом, Центробанк выполняет функцию денежно-кредитного регулирования, управляя механизмом мультипликатора и тем самым, расширяя или сужая эмиссионные возможности банков.

Установление норм обязательных резервов коммерческих банков, с одной стороны, способствует улучшению банковской ликвидности, а с другой стороны, эти нормы выступают в качестве прямого ограничения инвестиций. Изменения норм обязательных резервов — метод прямого воздействия на величину банковских резервов. Впервые этот метод применили в США в 1933 г.

В отличие от операций на открытом рынке и учётной политики этот механизм денежно-кредитного регулирования затрагивает основы банковской системы и способен оказывать сильное воздействие на финансово-экономическую систему в целом. В России с 1 августа 1996 г. нормативы обязательных резервов по рублёвым счетам до востребования и срочным обязательствам до 30 дней составили 18%, по срочным обязательствам от 31 до 90 дней — 14% и по срочным обязательствам свыше 91 дней — 10%. Что касается нормативов резервирования по счетам в иностранной валюте, то они были на уровне 2,5%.

2.4. Динамика учетной ставки, ее изменения и возможные последствия.

Учётная ставка — это сумма, указанная в процентном выражении к величине денежного обязательства (векселя), которую взимает приобретатель обязательства. Фактически, учётная ставка — это цена, взимаемая за приобретение обязательства до наступления срока уплаты. Как и процентная ставка, учётная ставка определяет величину платы за аренду денег. Сама плата в данном случае называется дисконтом. Также учётной ставкой называют ставку процента, которую Центральный Банк устанавливает по ссудам, предоставляемым коммерческим банкам. В российской практике применяется термин ставка рефинансирования. Учётная ставка – ставка процента, под который Центральный Банк страны предоставляет кредиты коммерческим Банкам. Чем выше учётная ставка Центрального Банка, тем более высокий процент взимают затем коммерческие банки за предоставляемый ими клиентам кредит и наоборот. Учётная ставка – учётный процент, курс, процент, взимаемый банком с суммы векселя при покупке его банком до наступления срока платежа, Центральным Банком при учёте правительственных ценных бумаг или кредита под них. При учёте по простой учётной ставке дисконт взимается по отношению к общей сумме обязательства и предоставляет собой каждый раз одну и ту же величину. Иначе говоря:

Р = S – S * n*d = S (1 – nd), где

Р – сумма выплаты;

- S – общая сумма обязательства (сумма выплаты плюс дисконт);

- d – учётная ставка, выраженная в долях;

- п – число периодов до уплаты.

При учёте сложной учётной ставке сумма выплаты рассчитывается по формуле:

![]() , (при тех же обозначениях).

, (при тех же обозначениях).

При учёте по сложной номинальной учётной ставке ![]() , которая начисляется т раз в год, сумма выплаты рассчитывается по формуле:

, которая начисляется т раз в год, сумма выплаты рассчитывается по формуле:

![]() .

.

Учётная (дисконтная) политика является старейшим методом кредитного регулирования: она активно применяется с середины ХIХ в. Возникновение этого метода было связано с превращением центрального банка в кредитора коммерческих банков. Последние переучитывали у него свои векселя или получали кредиты под собственные долговые обязательства. Повышая ставку по кредитам (учётную ставку, ставку дисконта), центральный банк побуждал другие кредитные учреждения сокращать заимствования. Это затрудняло пополнение банковских ресурсов, вело к повышению процентных ставок и, в конечном счёте, к сокращению кредитных операций. Наибольшей популярностью учётная политика пользовалась в конце ХIX — начале ХХ в. В 30-40-х гг. текущего столетия центральные банки проводили рекомендованную Дж. М. Кейнсом политику «дешёвых денег», т.е. низких процентных ставок и обильного кредитования. В Англии с 1932 по 1951 г. учётная ставка сохранялась на уровне 2%, в США с 1937 по 1948 г. — 1%. Большую роль в поддержании низких ставок сыграло стремление обеспечить финансирование казначейства на льготных условиях в период после Второй мировой войны. С 50-х гг. во многих странах вновь активизировалось использование учётной политики. В настоящее время за рубежом учётная ставка колебалась в достаточно широких пределах — от 2 до 15%, отражая как общие тенденции экономического развития, так и циклические колебания конъюнктуры, но в целом значение этого метода по сравнению с другими значительно снизилось.

В России подобную функцию выполняет ставка рефинансирования Центробанка РФ, т.е. предоставление кредитных ресурсов в форме прямых кредитов, переучёта векселей, ссуд под залог ценных бумаг (ломбардные кредиты), а так же организации кредитных аукционов. При установлении данной ставки учитывается влияние процентной политики на формирование производственных затрат и на применение уровня доходности вкладов физических лиц в коммерческих банках.

Центробанк желает постепенно увеличить роль учетной ставки в регулировании валютного рынка. В развитых странах изменению ставки уделяют ключевое внимание, так как там власти прямо не влияют на курсы валют. Ставка рефинансирования определяет, под какой процент ЦБ кредитует другие банки, то есть фактически устанавливает для них стоимость денег. Чем она ниже, тем охотнее банки в свою очередь кредитуют экономику, что должно способствовать экономическому росту. В то же время чрезмерно низкая ставка провоцирует инфляцию. Не только само изменение ставок в США и Европе, осуществляемое Федеральной резервной системой и Европейским Центробанком, но и намеки на будущую динамику зачастую определяют изменение курсов на мировом валютном рынке.

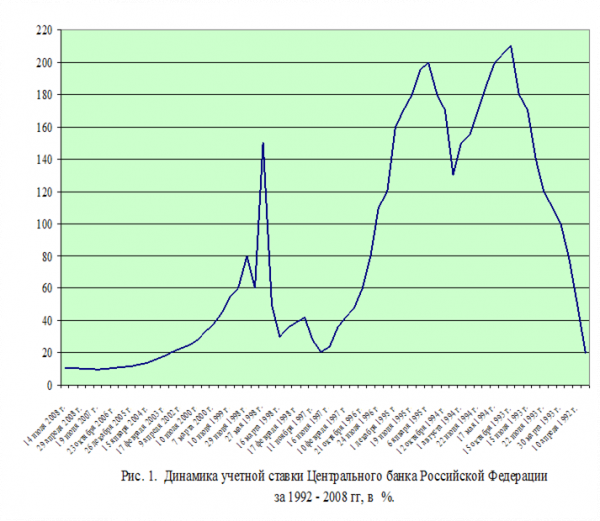

Динамика учетной ставки Центрального банка Российской Федерации за 1992 — 2008 гг. представлена в таблице 1.

Таблица 1

Динамика учетной ставки Центрального банка

Российской Федерации за 1992 — 2008 гг.

|

Дата изменения |

Период действия |

Учетная ставка (% в год) |

|

14 июля 2008 г. |

14 июля 2008 г. – |

11 |

|

10 июня 2008 г. |

10 июня 2008 г. – 13 июля 2008 г. |

10,75 |

|

29 апреля 2008 г. |

29 апреля 2008 г. – 9 июня 2008 г. |

10,5 |

|

4 февраля 2008 г. |

4 февраля 2008 г. – 28 апреля 2008 г. |

10,25 |

|

19 июня 2007 г. |

19 июня 2007 г. – 3 февраля 2008 г. |

10 |

|

29 января 2007 г. |

29 января 2007 г. – 18 июня 2007 г. |

10,5 |

|

23 октября 2006 г. |

23 октября 2006 г. – 28 января 2007 г. |

11 |

|

26 июня 2006 г. |

26 июня 2006 г. – 22 октября 2006 г. |

11,5 |

|

26 декабря 2005 г. |

26 декабря 2005 г. – 25 июня 2006 г. |

12 |

|

15 июня 2004 г. |

15 июня 2004 г. – 25 декабря 2005 г. |

13 |

|

15 января 2004 г. |

15 января 2004 г. – 14 июня 2004 г. |

14 |

|

21 июня 2003 г. |

21 июня 2003 г. – 14 января 2004 г. |

16 |

|

17 февраля 2003 г. |

17 февраля 2003 г. – 20 июня 2003 г. |

18 |

|

7 августа 2002 г. |

7 августа 2002 г. – 16 февраля 2003 г. |

21 |

|

9 апреля 2002 г. |

9 апреля 2002 г. – 6 августа 2002 г. |

23 |

|

04 ноября 2000 г. |

4 ноября 2000 г. – 8 апреля 2002 г. |

25 |

|

10 июля 2000 г. |

10 июля 2000 г. – 3 ноября 2000 г. |

28 |

|

21 марта 2000 г. |

21 марта 2000 г. – 9 июля 2000 г. |

33 |

|

7 марта 2000 г. |

7 марта 2000 г. – 20 марта 2000 г. |

38 |

|

24 января 2000 г. |

24 января 2000 г. – 6 марта 2000 г. |

45 |

|

10 июня 1999 г. |

10 июня 1999 г. – 23 января 2000 г. |

55 |

|

24 июля 1998 г. |

24 июля 1998 г. – 9 июня 1999 г. |

60 |

|

29 июня 1998 г. |

29 июня 1998 г. – 23 июля 1998 г. |

80 |

|

5 июня 1998 г. |

5 июня 1998 г. – 28 июня 1998 г. |

60 |

|

27 мая 1998 г. |

27 мая 1998 г. – 4 июня 1998 г. |

150 |

|

19 мая 1998 г. |

19 мая 1998 г. – 26 мая 1998 г. |

50 |

|

16 марта 1998 г. |

16 марта 1998 г. – 18 мая 1998 г. |

30 |

|

2 марта 1998 г. |

2 марта 1998 г. – 15 марта 1998 г. |

36 |

|

17 февраля 1998 г. |

17 февраля 1998 г. – 1 марта 1998 г. |

39 |

|

2 февраля 1998 г. |

2 февраля 1998 г. – 16 февраля 1998 г. |

42 |

|

11 ноября 1997 г. |

11 ноября 1997 г. – 1 февраля 1998 г. |

28 |

|

6 октября 1997 г. |

6 октября 1997 г. – 10 ноября 1997 г. |

21 |

|

16 июня 1997 г. |

16 июня 1997 г. – 5 октября 1997 г. |

24 |

|

28 апреля 1997 г. |

28 апреля 1997 г. – 15 июня 1997 г. |

36 |

|

10 февраля 1997 г. |

10 февраля 1997 г. – 27 апреля 1997 г. |

42 |

|

2 декабря 1996 г. |

2 декабря 1996 г. – 9 февраля 1997 г. |

48 |

|

21 октября 1996 г. |

21 октября 1996 г. – 1 декабря 1996 г. |

60 |

|

19 августа 1996 г. |

19 августа 1996 г. – 20 октября 1996 г. |

80 |

|

24 июля 1996 г. |

24 июля 1996 г. – 18 августа 1996 г. |

110 |

|

10 февраля 1996 г. |

10 февраля 1996 г. – 23 июля 1996 г. |

120 |

|

1 декабря 1995 г. |

1 декабря 1995 г. – 9 февраля 1996 г. |

160 |

|

24 октября 1995 г. |

24 октября 1995 г. – 30 ноября 1995 г. |

170 |

|

19 июня 1995 г. |

19 июня 1995 г. – 23 октября 1995 г. |

180 |

|

16 мая 1995 г. |

16 мая 1995 г. – 18 июня 1995 г. |

195 |

|

6 января 1995 г. |

6 января 1995 г. – 15 мая 1995 г. |

200 |

|

17 ноября 1994 г. |

17 ноября 1994 г. – 5 января 1995 г. |

180 |

|

12 октября 1994 г. |

12 октября 1994 г. – 16 ноября 1994 г. |

170 |

|

23 августа 1994 г. |

23 августа 1994 г. – 11 октября 1994 г. |

130 |

|

1 августа 1994 г. |

1 августа 1994 г. – 22 августа 1994 г. |

150 |

|

30 июня 1994 г. |

30 июня 1994 г. – 31 июля 1994 г. |

155 |

|

22 июня 1994 г. |

22 июня 1994 г. – 29 июня 1994 г. |

170 |

|

2 июня 1994 г. |

2 июня 1994 г. – 21 июня 1994 г. |

185 |

|

17 мая 1994 г. |

17 мая 1994 г. – 1 июня 1994 г. |

200 |

|

29 апреля 1994 г. |

29 апреля 1994 г. – 16 мая 1994 г. |

205 |

|

15 октября 1993 г. |

15 октября 1993 г. – 28 апреля 1994 г. |

210 |

|

23 сентября 1993 г. |

23 сентября 1993 г. – 14 октября 1993 г. |

180 |

|

15 июля 1993 г. |

15 июля 1993 г. – 22 сентября 1993 г. |

170 |

|

29 июня 1993 г. |

29 июня 1993 г. – 14 июля 1993 г. |

140 |

|

22 июня 1993 г. |

22 июня 1993 г. – 28 июня 1993 г. |

120 |

|

2 июня 1993 г. |

2 июня 1993 г. – 21 июня 1993 г. |

110 |

|

30 марта 1993 г. |

30 марта 1993 г. – 1 июня 1993 г. |

100 |

|

23 мая 1992 г. |

23 мая 1992 г. – 29 марта 1993 г. |

80 |

|

10 апреля 1992 г. |

10 апреля 1992 г. – 22 мая 1992 г. |

50 |

|

1 января 1992 г. |

1 января 1992 г. – 9 апреля 1992 г. |

20 |

С 1 января 1991 года до 10 апреля 1992 года ставка составляла 20% годовых. Затем ее значение росло, достигнув максимума в период с октября 1993 года по апрель 1994 года — 210% годовых.

Со 2 декабря 1996 г. ставка рефинансирования составила 48% годовых против 60% в период с 21 октября по 1 декабря 1996 г.

После этого началось ее снижение до 21% годовых — на данном уровне ставка оставалась октябрь — начало ноября 1997 года.

В кризисном 1998 году первый «всплеск» ставки произошел в начале февраля — до 42% годовых, затем — в конце мая, когда за одну неделю ее значение подскочило с 50% до 150%, однако потом она была снижена до 60%.

В конце июня 1998 года — перед дефолтом, объявленным Россией 17 августа, — ставка еще раз была увеличена — до 80% годовых, но с 24 июля она снова составляла 60%.

На этом уровне ставка рефинансирования сохранялась до лета 1999 года, а затем в течение трех с половиной лет она была более десяти раз пересмотрена ЦБ в сторону уменьшения.

Размер ставки в 13% был установлен с 15 июня 2004 года. В 2003 году Банк России снижал размер ставки рефинансирования дважды — 15 января, когда она была снижена с 16% до 14% годовых, и 15 июня. Полугодом ранее, 21 июня 2003 года, она была снижена с 18% до 16% годовых.

За период 2004 – 2007 года снижение размера ставки составило с 13 % с 15 июня 2004 года до 10 % на 3 февраля 2008 года. В 2008 году наблюдается увеличение размера ставки: с 4 февраля до 10,25 % против 10% на 4 февраля 2008 года, с 29 апреля до 10,5 % , с 10 июня до 10,75 % , с 14 июля до 11 %. В настоящее время размера учетной ставки составляет 11 %.

Динамика учетной ставки Центрального банка Российской Федерации за 1992 — 2008 гг. показана на рисунке 2.

Анализ влияния учетной ставки Центрального банка РФ на основные экономические показатели за 2006 — 2008 год представлен в таблице 2.

Таблица 2

Анализ влияния учетной ставки Центрального банка РФ на основные экономические показатели за 2006 — 2008 год

|

Показатели |

Январь |

Февраль |

Март |

I квартал |

Апрель |

Май |

Июнь |

I полугодие |

Июль |

Август |

Сентябрь |

9 месяцев |

Октябрь |

Ноябрь |

Декабрь |

Год |

|||||

|

2006 год |

|||||||||||||||||||||

|

1 |

Индекс выпуска товаров и услуг по базовым видам экономической деятельности |

104,2 |

102,8 |

105,4 |

104,2 |

106,1 |

110 |

105,3 |

105,7 |

105,2 |

106,3 |

105,6 |

105,7 |

109 |

106,8 |

105,8 |

106,1 |

||||

|

2 |

Индекс промышленного производства |

104,8 |

101,3 |

106 |

104,1 |

104,2 |

110,9 |

104,9 |

105,3 |

105,6 |

107,5 |

107,5 |

105,9 |

109,3 |

107 |

106,3 |

106,3 |

||||

|

3 |

Индекс производства продукции сельского хозяйства |

102,2 |

101,8 |

102,3 |

102,1 |

102,2 |

101,8 |

101,6 |

101,9 |

100 |

98,1 |

104,8 |

101,6 |

109,3 |

114,3 |

106,6 |

103,6 |

||||

|

4 |

Индекс потребительских цен |

110,7 |

111,2 |

110,6 |

110,8 |

109,8 |

109,4 |

109,1 |

110,1 |

109,3 |

109,6 |

109,5 |

109,9 |

109,2 |

109 |

109 |

109,7 |

||||

|

в % к декабрю предыдущего года |

102,4 |

104,1 |

105 |

105,4 |

105,9 |

106,2 |

106,9 |

107,1 |

107,2 |

107,5 |

108,2 |

109 |

|||||||||

|

5 |

Базовая инфляция |

||||||||||||||||||||

|

в % к декабрю предыдущего года |

100,8 |

102 |

102,8 |

103,2 |

103,6 |

103,9 |

104,5 |

105,1 |

105,9 |

106,5 |

107,1 |

107,8 |

|||||||||

|