Лекция 2. Кредит. Ценные бумаги с фиксированным доходом., Лекция 3. Иностранная валюта., Лекция 4. Обыкновенные акции., Лекция 5. Финансовые фьючерсы.

Лекция 6. Опционы.

Лекция 7. Арбитраж и хеджирование.

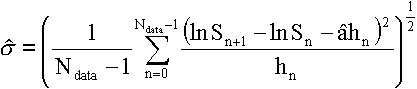

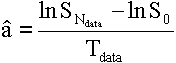

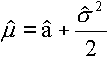

Лекция 8. Расчет премии опциона методом Монте-Карло.

На начало

Начисление процентов по простой процентной ставке.

Предоставление денег в долг во временное пользование может осуществляться различными способами: в виде денежной ссуды, сберегательного счета, открытия депозита, покупки облигаций и векселей и т.д. На занятые деньги с должника начисляются проценты. На практике проценты всегда рассчитываются дискретно.

Параметры денежной ссуды:

- S0 — первоначальный размер ссуды;

- ST — размер выплат по окончании ссуды;

- P — проценты на ссуду;

- T — срок ссуды в днях;

- Tгод — временная база (число дней в году);

- r — годовая процентная ставка;

Временная база обычно задается равной 360 или 365 дням.

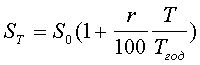

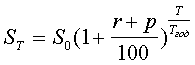

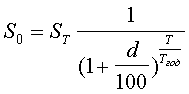

простая процентная ставка:

, (1)

, (1)

![]() .

.

Суть простых процентов заключается в том, что они взимаются с одинаковой суммы основного долга в течение срока ссуды.

| Пример 1.1

Ссуда в размере 100 млн. руб. выдана на 7 дней под 60% годовых. S0 =100 000 000; T =7; Tгод = 365; r = 60%; ST =101 150 685; P =1 150 685. |

Расчеты

Процентная ставка может колебаться в определенные периоды в течение срока ссуды. В этом случае для расчетов необходимо задать число периодов начисления, таблицу процентных ставок и продолжительностей периодов начисления:

| Процентные ставки | r1 | r2 | … | rK |

| Периоды начисления | t1 | t2 | … | tK |

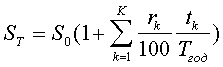

Для начисления выплат по переменной простой процентной ставке используется формула

,

,

.

.

| Пример 1.2

Контракт на ссуду в 1 млн. руб. на 2 года предусматривает следующий порядок начисления процентов: первые полгода — под 30% годовых, вторые полгода — под 40% годовых, второй год — под 100% годовых. S0 = 1 000 000;Tгод = 365; r1 = 30; r2 = 40; r3 = 100; t1 = 182; t2 = 183; t3 = 365; ST = 2 760 273; P = 1 760 273. |

реинвестировать

.

.

| Пример 1.3

Вкладчик получает сумму, полученную через шесть месяцев от ссуды в размере 1 000 000 долларов США под 8% годовых, которая возвращается в банк сроком на один год под 12% годовых. S0 = 1 000 000;Tгод = 360; r1 = 8; r2 = 12; t1 = 182; t2 = 365; ST = 1 167 032; P = 167 032. |

На начало

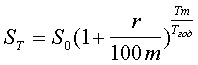

Начисление процентов по сложной процентной ставке.

антисипативное начисление процентов

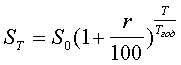

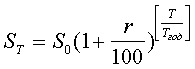

. (2)

. (2)

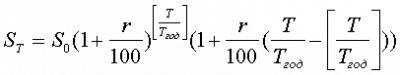

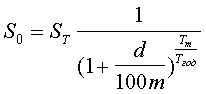

Если число ![]() не целое, то может использоваться смешанный способ начисления процентов:

не целое, то может использоваться смешанный способ начисления процентов:

. (3)

. (3)

Здесь [.] — целая часть числа. Если проценты начисляются только за целые периоды, то

. (4)

. (4)

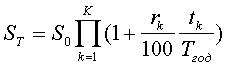

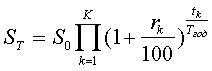

Как и в случае с простой процентной ставкой, сложная процентная ставка может меняться в определенное время. Для начисления выплат по переменной сложной процентной ставке используется формула

.

.

| Пример 1.4

Инвестор хочет вложить $ 100 000 сроком на десять с половиной лет под сложную процентную ставку 15% годовых. S0 = 100 000;Tгод = 365; T = 3832; r =15. В зависимости от способа начисления процентов накопленная сумма будет составлять ST = 433 755 (формула (2)), ST = 434 814 (формула (3)), ST = 404 556 (формула (4)). |

Пример 1.5

Контракт на ссуду в $1 млрд. на 20 лет предусматривает следующий порядок начисления процентов: первые 5 лет — под 8% годовых, вторые 5 лет — под 10% годовых, второе десятилетие — под 20% годовых. S0 = 1 000 000 000;Tгод = 365; r1 = 8; r2 = 10; r3 = 20; t1 = 1825; t2 = 1825; t3 = 3650; ST = 14 651 924 216; P = 13 651 924 216. |

Расчеты

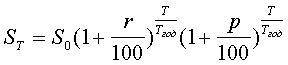

При расчете выплат может приниматься во внимание инфляция , т.е. уменьшение покупательной способности денег. В этом случае выплаты расчитываются либо по точной формуле:

,

,

либо по приближенной:

.

.

Здесь r — реальная процентная ставка, p — годовой темп инфляции.

| Пример 1.6

Ссуда в размере 100 млн. руб. выдана на 2 года под 64% годовых. Ожидается, что ежегодный темп инфляции будет равен 24%. S0 =100 000 000; T =730; Tгод = 365; r = 40%; p = 24% ST =301 369 600; P =201 369 600. |

При начислении сложных процентов m раз в году выплаты расчитываются по формуле

.

.

Ставку r в этом случае принято называть номинальной годовой процентной ставкой.

| Пример 1.7

Ссуда в размере $100 000 выдана на пять с половиной лет под 6% годовых. Проценты начисляются в конце каждого квартала. S0 = $100 000; T = 2007; Tгод = 365; r = 6; m = 4; ST = $138 756; P = $38 756. |

Для вычисления простой процентной ставки, дающей эквивалентный результат к выплатам по сложной процентной ставке, достаточно приравнять финальные выплаты при обоих способах начисления процентов и одинаковой начальной сумме капитала и найти простую процентную ставку из возникшего уравнения.

| Пример 1.8.

Кредит в размере 1000 долларов США выдан под сложные проценты сроком на два с половиной года под 9% годовых. Эквивалентная простая процентная ставка находится с помощью формул (1) и (2). S0 = $1 000; T = 912; Tгод = 365; rслож = 9; ST = $1 240; rпрост = 9.6. |

Расчеты

На начало

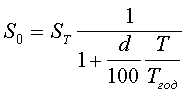

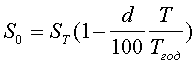

Дисконтирование и учет

ST

Существует два способа дисконтирования при простой процентной ставке:

математическое дисконтирование

банковский учет

Tгод

| Пример 1.9

Через полгода заемщик должен уплатить 1 млн. рублей. Ссуда выдана под 40% годовых. При заключении сделки заемщик получит S0 = 833 333 руб. при математическом дисконтировании и S0 = 800 000 руб. при банковском учете. |

Чтобы определить ставку дисконтирования, которая дает результат, эквивалентный математическому дисконтированию, достаточно приравнять текущие значения с обоими методами дисконтирования и с одинаковой окончательной основной суммой и найти ставку дисконтирования из возникшего уравнения.

Для дисконтирования при сложной процентной ставке используется формула

при начислении процентов один раз в году и формула

при начислении процентов m раз в году.

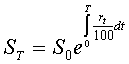

В теоретических финансовых расчетах часто используется непрерывный процент. При этом годовая процентная ставка r называется силой роста и может задаваться как постоянной, так и зависящей от времени. Выплаты при переменной силе роста расчитываются по формуле

Расчеты

На начало

Поток платежей или финансовая рента

Получение и погашение долгосрочного кредита, погашение различных видов задолженности, денежные показатели инвестиционного процесса предусматривают

не отдельные разовые платежи, а множество распределенных во времени выплат и поступлений, называемых потоком платежей. Особый поток платежей, в котором промежутки времени между двумя последовательными равными платежами постоянны, называется финансовой рентой. Финансовая рента возникает, например, при выплате процентов по облигациям или при погашении потребительского кредита.

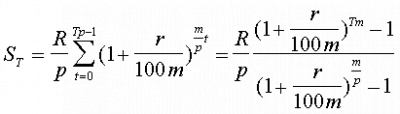

При расчете финансовых рент часто возникает необходимость определения суммы всех платежей с начисленными на них процентами к концу срока ренты:

(5)

(5)

Здесь R — член ренты, т.е. величина каждого годового платежа, p — число платежей в году, m — число начислений процентов в году, T — срок ренты в годах (время от начала ренты до конца последнего периода выплат).

В формуле (5) подразумевается целое число периодов выплат Tp .

| Пример 1.10

В течение 5 лет раз в квартал в пенсионный фонд вносится по 250 тыс. руб. Начисление процентов производится каждые полгода при ставке 20% годовых. T = 5, R = 1 000 000, m = 2, p = 4, r = 20, ST = 8 163 184. |

Если требуется расчитать современную величину ренты A , т.е. сумму всех платежей, дисконтированных на начало ренты, то используется формула

| Пример 1.11

Какая сумма обеспечит периодические годовые выплаты в накопительный фонд в размере 100 000 руб. в течение 10 лет, если на эти вложения будут начисляться 20% годовых? Платежи производятся два раза в год, начисление процентов — один раз в год. T = 10, R = 100 000, m = 1, p = 2, d = 20, A = 439 255. |

На начало

Погашение или амортизация долга

Планирование погашения задолженности, кредита или ссуды заключается в определении периодических расходов по займу, т.е. размеров срочных уплат. Срочные платежи охватывают как текущие процентные платежи, так и средства, предназначенные для погашения основного долга.

Параметры плана погашения долга:

- T — срок займа в годах;

- g — годовая ставка процентов, начисляемых на сумму задолженности;

- yt — срочные уплаты (периодические расходы по займу);

- dt — размер погашения основной суммы долга на t -ом периоде;

- Dt — остаток задолженности на начало t -го периода;

- Pt — выплаченные проценты на t -ом периоде.

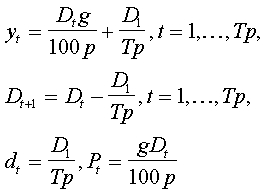

При погашении долга равными суммами c платежами p раз в году с одновременной выплатой процентов параметры плана погашения определяются по формулам

| Пример 1.12

Долг 100 млн. руб. необходимо погасить равными суммами за 5 лет. Платежи производятся в конце года. За заем выплачивается 5% годовых. T = 5, D1 = 100 000 000, p = 1, g = 5, dt =20 000 000. |

| t1 | 1 | 2 | 3 | 4 | 5 |

| Dt | 100 млн. | 80 млн. | 60 млн. | 40 млн. | 20 млн. |

| yt | 25 млн. | 24 млн. | 23 млн. | 22 млн. | 21 млн. |

| Pt | 5 млн. | 4 млн. | 3 млн. | 2 млн. | 1 млн. |

При погашении долга равными срочными уплатами c платежами p раз в году с одновременной выплатой процентов параметры плана погашения определяются по формулам

| Пример 1.13

Долг 100 млн. руб. необходимо погасить равными срочными уплатами за 5 лет. Платежи производятся в конце года. За заем выплачивается 5% годовых. T = 5, D1 = 100 000 000, p = 1, g = 5, yt =23 097 480. |

| t1 | 1 | 2 | 3 | 4 | 5 |

| Dt | 100 млн. | 81,902 млн. | 62,9 млн. | 42,947 млн. | 21,997 млн. |

| yt | 18,097 млн. | 19,002 млн. | 19,952 млн. | 20,95 млн. | 21,997 млн. |

| Pt | 5 млн. | 4,095 млн. | 3,145 млн. | 2,147 млн. | 1,099 млн. |

Упражнения

К Лекции 1. Базисные финансовые расчеты

- Вкладчик собирается положить в банк 500 тыс. руб. с целью накопления 1 млн. руб. Процентная ставка банка — 120% годовых. Определить срок в днях, за который вкладчик накопит требуемую сумму.

- Вкладчик собирается положить деньги в банк с целью накопления через год 5 млн. руб. Процентная ставка банка — 25% годовых. Определить требуемую сумму вклада.

- Депозит в размере 500 тыс. руб. помещен в банк на 3 года. Определите размер начисленных процентов по простой и сложной процентной ставке 80% годовых.

- Сложные проценты по вкладам начисляются ежеквартально по номинальной ставке 100% годовых. Определить сумму процентов, начисленных на вклад 200 тыс. руб. за 2 года.

- Банк ежегодно начисляет сложные проценты на вклады по ставке 25% годовых. Определить сумму, которую надо положить в банк, чтобы через 3 года накопить 100 млн. руб.

- На сберегательный счет в течение 5 лет каждые полгода будут вноситься 500 тыс. руб., на которые раз в год будут начисляться сложные проценты по ставке 80% годовых. Определить сумму процентов, которую банк выплатит владельцу счета.

- В пенсионный фонд в конце каждого квартала будут вноситься 125 тыс. руб., на которые также ежеквартально будут начисляться сложные проценты по номинальной годовой ставке, равной 10%. Определить сумму, накопленную в фонде за 20 лет.

- Вклад в сумме 500 тыс. руб. положен в банк на 2 года с ежемесячным начислением сложных процентов по номинальной годовой ставке, равной 10%. Определить реальный доход вкладчика для ожидаемого месячного уровня инфляции 5 и 15%.

- Кредит в размере 50 млн. руб., выданный под 80% годовых, должен погашаться равными суммами в течение 5 лет. Определить размеры ежегодных срочных уплат и сумму выплаченных процентов, если погасительные платежи осуществляются: а) один раз в конце года, б) каждые полгода.

- Кредит на сумму 6 млн. руб. открыт на 2 года при простой процентной ставке, равной 40% годовых. Погашение кредита должно осуществляться равными взносами. Определить стоимость кредита, погашаемую сумму и размер взносов, если погасительные платежи осуществляются: а) в конце каждого года, б) в конце каждого полугодия.

- Кредит на сумму 10 млн. руб. с ежегодным начислением сложных процентов по ставке, равной 20% годовых, должен погашаться в течение 5 лет равными срочными уплатами. Определить размер срочной уплаты, общих расходов заемщика по погашению кредита и сумму выплаченных процентов, если погасительные платежи осуществляются: а) ежеквартально, б) ежемесячно.

К Лекции 2. Кредит. Ценные бумаги с фиксированным доходом.

- Вексель номинальной стоимостью 3 млн. руб. со сроком погашения 6.09.96 учтен 6.06.96 при 6% годовых. Найти дисконтированную величину векселя.

- 10.04.96 учтен вексель сроком погашения 9.06.96. Вычислить номинальную стоимость векселя, если процентная ставка дисконтирования равна 6% годовых, а должник получил 18045940 руб.

- Вексель на сумму 500 млн. руб. предъявлен в банк за полгода до срока его погашения. Банк использует ставку дисконтирования 20% годовых для определения своего дохода. Определить сумму, выплаченную владельцу векселя, и сумму дохода (дисконта), полученного банком.

- Депозитный сертификат дисконтного типа номиналом 50 млн. руб., цена которого определяется с использованием учетной ставки, был куплен за полгода до его погашения и продан через 3 месяца. Рыночные ставки дисконтирования на момент покупки и продажи составляли 40% и 30% годовых соответственно. Определить доход от операции купли-продажи и ее доходность.

- ГКО номиналом 500 тыс. руб. со сроком обращения 91 день продаются по курсу 87.5. Определите размер дохода от покупки 10 облигаций и доходность финансовой операции.

- ГКО номиналом 200 тыс. руб. со сроком обращения 180 дней были куплены в момент их выпуска по курсу 66.5 и проданы через 30 дней по курсу 88. Определите доходность приобретенных облигаций к погашению и текущую доходность после продажи.

- 5 облигаций номиналом 1 млн. руб. и сроком 10 лет куплены по курсу 94. Проценты по облигациям выплачиваются при наступлении срока погашения по сложной ставке 25% годовых. Определить общий доход от финансовой операции и ее доходность.

- Облигация номиналом 100 тыс. руб. и сроком 5 лет, проценты по которой выплачиваются в конце года по ставке 25% годовых, куплена по курсу 96. Получаемые проценты реинвестируются по сложной ставке 40% годовых. Определить общий доход от финансовой операции и ее доходность.

- Облигация номинальной стоимостью 100 тыс. руб. имеет купон 15% годовых, купонные проценты выплачиваются 1 раз в году. До погашения облигации осталось 30 лет. Рассчитайте эффективную стоимость облигации при банковской процентной ставке 30% годовых.

- По итогам аукциона 25.09.96 по размещению шестимесячных ГКО с датой погашения 21.05.97 средневзвешенная цена облигации составила 64.99% от номинала. Найти доходность к погашению выпущенной облигации.

К лекции 1. Базисные финансовые расчеты

- Е.М. Четыркин, Н.Е. Васильева. Финансово-экономические расчеты. Справочное пособие. М.: Финансы и статистика, 1990.

- Е.М. Четыркин. Методы финансовых и коммерческих расчетов. М.: Дело ЛТД, 1995.

- В.Е. Черкасов. Практическое руководство по финансово-экономическим расчетам. М.: МЕТАИНФОРМ: АО «Консалтингбанкир», 1995.

Назад к лекции 1

К лекции 2. Кредит. Ценные бумаги с фиксированным доходом

- М.В. Лычагин. Финансы и кредит. Популярно о сложном. Новосибирск, изд-во НГУ, 1992.

- В.С. Волынский. Кредит в условиях современного капитализма. М.: Финансы и статистика, 1991.

- Ван Хорн, Джеймс. Основы управления финансами. М.: Финансы и статистика, 1996.

- Н.Г. Антонов, М.А. Пессель. Денежное обращение, кредит и банки. М.: Финстатинформ, 1995.

- Д.Л. Иванов. Вексель. М.: АО «Консалтбанкир», 1994.

- А.А. Фельдман. Вексельное обращение. Российская и международная практика. М.: Инфра-М, 1995.

- Вексель: 100 вопросов и ответов. М.: Менатеп-Информ, 1995.

- Государственные и краткосрочные облигации: теория и практика рынка. М.: Моск. межб. валют. биржа, 1995.

- Я.М. Миркин. Ценные бумаги и фондовый рынок. Профессиональный курс в финансовой академии при правительстве РФ. М.: Перспектива, 1995.

Назад к лекции 2

К лекции 3. Иностранная валюта.

- И.Т. Балабанов. Валютные операции. М., Финансы и статистика, 1993.

- И.Т. Балабанов. Валютный рынок и валютные операции в России. М., Финансы и статистика, 1994.

- И.Т. Балабанов. Основы финансового менеджмента. Как управлять капиталом? М., Финансы и статистика, 1994.

- И.Т. Балабанов. Финансовый менеджмент. М., Финансы и статистика, 1994.

- Э. Роде. Банки, биржи, валюты современного капитализма. М., 1986.

- Б.Г. Федоров. Современные валютно – финансовые рынки. М., 1989.

- М.В. Федоров. Валюта, валютные системы и валютные курсы. М., ПАИМС, 1995.

- М. Бункина. Деньги. Банки. Валюта. М.: АО «ДИС», 1994.

- М. Бункина. Валютный рынок. М.: АО «ДИС», 1995.

- Т.Д. Валовая. Валютный курс и его колебания. М.: Финстатинформ, 1995.

- А.Г. Ноговицин, В.В. Иванов. Валютный курс: Факторы. Динамика. Прогнозирование. М.: ИНФРА, 1995.

Назад к лекции 3

К лекции 4. Обыкновенные акции.

- М.Ю. Алексеев. Рынок ценных бумаг. М., 1992.

- Б.И. Алехин. Рынок ценных бумаг. Введение в фондовые операции. Самара, 1992.

- А.Н. Буренин. Введение в рынок ценных бумаг. М., 1992.

- В.Т. Мусатов. Фондовый рынок. Инструменты и механизмы. М., Международные отношения, 1991.

- А. Ноздрачев. Регулирование рынка. М., 1991.

- С.В. Павлов. Фондовая биржа и ее роль в экономике современного капитализма. М., Финансы и статистика, 1989.

- А.А. Первозванский, Т.Н. Первозванская. Фондовый рынок: Расчет и риск. М., ИНФРА, 1994.

- А.С. Чесноков. Деятельность фондового рынка, фондовые биржи, брокерские услуги и дилеры. М., 1992.

- Л. Энджел, Б. Бойд. Как покупать ценные бумаги. Самара, Самарский Дом Печати, 1993.

- А. Эрлих. Технический анализ товарных и финансовых рынков. М.: ИНФРА-М, 1996.

- Л.Дж. Гитман, М.Д. Джонк. Основы инвестирования. М., Дело, 1997.

- У.Ф. Шарп, Г.Дж. Александер, Д.В. Бэйли. Инвестиции. М., ИНФРА-М, 1997.

Назад к лекции 4

К лекции 5. Финансовые фьючерсы.

А.Н. Буренин. Фьючерсные, форвардные и опционные рынки. М.: Тривола, 1994.

Ф. Шварц. Биржевая деятельность запада (Фьючерсные и фондовые биржи, системы работы и алгоритмы анализа).

М.,»Ай-Кью», 1992.

А.С. Чесноков. Инвестиционная стратегия, опционы и фьючерсы. М., НИИ Управления Мин. Экономики РФ, 1993.

А.С. Чесноков. Инвестиционная стратегия и финансовые игры. М., ПАИМС, 1994.

Финансовые фьючерсы. М., МГУ, Ассоциация «Гуманитарное знание», 1993.

Г.Г. Салыч. Опционные, фьючерсные и форвардные контракты. М., МГУ, 1994.

Назад к лекции 5

К лекции 6. Опционы.

- А.Н. Буренин. Фьючерсные, форвардные и опционные рынки.: Тривола, 1994.

- А.С. Чесноков. Инвестиционная стратегия, опционы и фьючерсы. НИИ Управления Мин. Экономики РФ, 1993.

- А.С. Чесноков. Инвестиционная стратегия и финансовые игры. М., ПАИМС, 1994.

- Г.Г. Салыч. Опционные, фьючерсные и форвардные контракты. МГУ, 1994.

Назад к лекции 6

К лекции 7. Арбитраж и хеждирование.

- А.Н. Буренин. Фьючерсные, форвардные и опционные рынки. М.: Тривола, 1994.

- Ф. Шварц. Биржевая деятельность запада (Фьючерсные и фондовые биржи, системы работы и алгоритмы анализа).

М.,»Ай-Кью», 1992.

- Р. Вейсвейллер. Арбитраж. Возможности и техника операций на финансовых и товарных рынках. М., Церих-Пэл, 1995.

Назад к лекции 7

К лекции 8. Расчет премии опциона методом Монте-Карло.

- Артемьев С.С., Михайличенко И.Г., Синицын И.Н. Статистическое моделирование срочных финансовых операций. — Новосибирск: Изд. ВЦ СО РАН, 1996.

- А.Н. Буренин. Фьючерсные, форвардные и опционные рынки. М.: Тривола, 1994.

- А.С. Чесноков. Инвестиционная стратегия, опционы и фьючерсы. М., НИИ Управления Мин. Экономики РФ, 1993.

Назад к лекции 8

К разделу «Технический Анализ».

- А. Эрлих. Введение в технический анализ. М.: Тривола, 1995

- Д. Мерфи. Технический анализ фьючерсных рынков. М. Тривола, 1997

- Journal Technical Analysis Of Stock & Commodities.

- S. Elliott. Wave Theory. ElliottWave Press

Лекция 2.

Основная страница, Лекция 1. Базисные финансовые расчеты.

Лекция 2. Кредит. Ценные бумаги с фиксированным доходом.

- Банковский кредит

- Депозиты

- Векселя

- Облигации

- Стоимость облигации

- Доходность облигации

- Классификация качества облигаций

- Упражнения

- Литература

Лекция 3. Иностранная валюта., Лекция 4. Обыкновенные акции., Лекция 5. Финансовые фьючерсы.

Лекция 6. Опционы.

Лекция 7. Арбитраж и хеджирование.

Лекция 8. Расчет премии опциона методом Монте-Карло.

На начало

Банковский кредит

Кредит является формой движения ссудного (денежного) капитала, предоставляемого заемщику на условиях возвратности, срочности и за плату в виде процента. Погашение долга производится должником наличными единовременно или частями, и общая сумма платежей, помимо основной суммы долга, включает увеличение в виде процентов.

банковском кредите

Принципы кредитования:

- возвратность;

- срочность;

- обеспеченность;

- целевое использование;

- платность.

Ссудный процент

кредитному риску

Традиционно условия кредита выражаются в форме процентной ставки. На размер банковской процентной ставки влияют такие факторы, как:

- спрос и предложение денежного капитала;

- инфляция;

- объем денежных накоплений населения;

- рост производства;

- наличие других источников кредитования;

- надежность заемщика;

- государственное регулирование;

- устойчивость национальной валюты.

Банковские кредиты классифицируются

- в зависимости от обеспечения: без обеспечения (бланковые) и с обеспечением (под залог векселя, товара или ценных бумаг);

- по срокам погашения: онкольные (до востребования), краткосрочные (менее одного года), среднесрочные (менее пяти лет), долгосрочные (более пяти лет);

- по характеру погашения (единовременно или в рассрочку);

- по методу взимания процентов: проценты удерживаются в момент предоставления ссуды, проценты удерживаются в момент погашения кредита и проценты удерживаются на протяжении всего срока кредита;

- по категориям заемщиков.

| Пример 2.1. Кредит в размере 200 млн. руб., выданный под 40% годовых, должен погашаться равными суммами в течение 2 лет. Платежи производятся каждые полгода. T=2, D1 =200 млн., p=2, g=40, dt =50 млн. |

| t | 1 | 2 | 3 | 4 |

| D t | 200 млн. | 150 млн. | 100 млн. | 50 млн. |

| g t | 90 млн. | 80 млн. | 70 млн. | 60млн. |

| P t | 40 млн. | 30 млн. | 20 млн. | 10 млн. |

На начало

Депозиты

Термин «финансовый инструмент» является одним из наиболее часто используемых рыночных терминов и охватывает широкий спектр финансовых документов, от самых простых до самых сжатых. Далее будут рассматриваться только те финансовые инструменты, которые имеют непосредственное отношение к срочным финансовым операциям: наличные, банковские депозиты, векселя, облигации, иностранная валюта, акции, акционные индексы, финансовые фьючерсы и опционы.

Преобладающая часть всех ресурсов банка формируется за счет депозитных операций, состоящих из текущих счетов и депозитов.

Текущий счет

Вклады бывают срочные и до востребования. По срочным депозитам выплачиваются более высокие проценты, чем по востребованию.

Депозитом

Депозитный сертификат — это гарантия того, что его владелец разместил средства в банке на определенный срок, и является источником процентного дохода для владельца. он широко используется инвесторами, компаниями и учреждениями в качестве краткосрочного переводного инвестиционного инструмента. Форвардные депозитные сертификаты свободно обращаются на вторичном рынке.

Депозитные сертификаты характеризуются следующими параметрами:

- Size — размером;

- T — сроком;

- rt — процентной ставкой;

- St — текущей рыночной ценой;

- Vt — текущей стоимостью.

t![]()

r 0

В качестве базисных активов для финансовых фьючерсов используются, в частности, следующие депозиты:

- трехмесячный депозит на 500000 английских фунтов стерлингов;

- трехмесячный депозит на 1000000 долларов США;

- трехмесячный депозит на 1000000 немецких марок;

- одномесячный депозит на 3000000 долларов США на ставку LIBOR;

- одномесячный депозит на 5000000 долларов США на ставку Федеральных резервных фондов США.

Ставки LIBOR

| Пример 2.2. Ставки LIBOR на 1100 25.09.96 составляли 57 /16 % для недельного депозита, 57 /16 % для депозита на 1 месяц, 51 /2 % для депозита на 2 месяца, 59 /16 % для депозита на 3 месяца, 53 /4 % для депозита на 6 месяцев, 529 /32 % для депозита на 9 месяцев, 61 /32 % для депозита на 1 год. |

Ставки Федеральных резервных фондов США, Ставки MIBOR

| Пример 2.3. Ставки MIBOR на 1300 25.09.96 составляли 47.31% для однодневного МБК, 50.83% для МБК на 7 дней, 52.20% для МБК на 14 дней, 53.00% для МБК на 21 день. |

нормальной кривой доходности

Текущая стоимость депозитного сертификата определяется либо по формуле

, , |

(1) |

если проценты выплачиваются в начале срока депозита, либо по формуле

, , |

(2) |

r t

Доходность операции купли-продажи краткосрочного депозитного сертификата определяется по формуле

, , |

(3) |

S 1

| Пример 2.4. Инвестор приобрел одномесячный депозитный сертификат на 3 млн. долларов по цене 3.001 млн. долларов, который продал через 12 дней за 3.007 млн. долларов. S1 =3001000, S2 =3007000, Tгод =360, tc =12. операция купли-продажи имеет доходность Yield=5.998%. |

На начало

Векселя

Вексель — это необеспеченное письменное обещание должника выплатить кредитору долг в срок, указанный в векселе. Единственная гарантия выплат — это финансовая надежность эмитента. Вексель подлежит продаже, и его цена изменяется в зависимости от изменения процентной ставки дисконта и оставшегося срока до оплаты векселя. В счете указывается дата платежа, место платежа, имя лица, которому или по поручению которого должен быть произведен платеж, дата и место составления счета-фактуры, есть подпись лица, выдавшего документ.

Простой вексель

Счет или тратта — это письменное предложение об оплате определенной суммы. Выдача переводного векселя называется трассированием. Лицо, выписывающее вексель, является плательщиком, лицо, которому выставлен вексель и которое должно произвести платеж по нему, является плательщиком, лицо, на имя которого плательщик должен произвести платеж, является основным лицом.

Казначейские векселя

Характерной деятельностью банков является учет векселей. Владелец векселя может не ждать наступления срока платежа по векселю, а продать вексель банку, т.е. учесть вексель. Теперь банк будет держать вексель и в установленный срок предъявить его к оплате. За свои услуги банк удерживает процентную ставку дисконтирования с продавца переводного векселя.

Векселя характеризуются следующими параметрами:

- FV — номинальной стоимостью;

- T — сроком до платежа;

- dt — дисконтной или учетной процентной ставкой;

- St — текущей рыночной ценой;

- Vt — текущей стоимостью;

- Yt — доходностью.

Новые векселя выпускаются на регулярных еженедельных аукционах, на которых устанавливается начальная учетная ставка векселя. В период падения процентных ставок рыночная стоимость банкноты увеличивается, а когда процентные ставки повышаются, она снижается. Изменение процентной ставки не имеет значения для инвестора, который будет держать счет до погашения.

Базовым активом для финансовых фьючерсов и опционов является, например, 13-недельный казначейский вексель США номинальной стоимостью 1 миллион долларов.

Текущая стоимость векселя рассчитывается по формуле

, , |

(4) |

а доходность по формуле

, , |

(5) |

доходность операции купли-продажи векселя определяется по формуле (3).

| Пример 2.5. Тратта выдана на 10 млн. руб. с уплатой 17.11.96. Владелец документа учел его в банке 23.09.96. Учетная ставка равна 8% годовых. FV=10000000; Tгод =360; T-t=55; dt =8; Yt =8.21%; Vt =9877778 — полученная при учете векселя сумма. |

На начало

Облигации

Облигацией называется ценная бумага, удостоверяющая внесение ее владельцем денежных средств и подтверждающая обязательство возместить ему номинальную стоимость ценной бумаги в предусмотренный в ней срок с уплатой фиксированного процента, если иное не предусмотрено условиями выкупа. Облигации относятся к категории ценных бумаг с фиксированным доходом, поскольку обязательства по обслуживанию долга носят фиксированный характер, т.е. инвестиционное учреждение обязуется периодически выплачивать фиксированный процент и фиксированную выкупную сумму по истечении установленного срока. Вложения в облигации надежно защищены от риска благодаря тому, что облигации являются долговыми. Если компания, выпустившая облигации, обанкротится, в первую очередь будут произведены выплаты держателям облигаций.

Облигации с нулевым купоном (в частности, российские ГКО) — это облигации, по которым проценты не выплачиваются, но при выпуске им назначается цена на условиях дисконтирования по сравнению с номинальной стоимостью.

Казначейские обязательства государства

Все облигации первоначально размещаются на обычных аукционах, а затем свободно обращаются на вторичном рынке.

Облигации разных типов различаются по дюрации, купону, условиям погашения, налоговому статусу, ликвидности, надежности с точки зрения облигаций и статусу эмитента. Наиболее надежными во всем мире считаются государственные облигации.

Облигации характеризуются следующими параметрами:

- FV — номинальной стоимостью;

- T — сроком до погашения;

- g — купонной процентной ставкой;

- m — числом выплат процентов в году;

- St — текущей рыночной ценой;

- Vt — действительной стоимостью;

- Yt — текущей доходностью;

- rt ef — доходностью к погашению.

P t

В качестве базисных активов для финансовых фьючерсов и опционов могут использоваться следующие облигации:

- английские облигации (Gilt) с номинальной стоимостью 50000 фунтов стерлингов и 9%-м купоном;

- немецкие облигации (Bund) с номинальной стоимостью 250000 марок и 6%-м купоном;

- среднесрочные облигации США (T-note) с номинальной стоимостью 100000 долларов и 6%-м купоном;

- долгосрочные облигации США (T-bond) с номинальной стоимостью 100000 долларов и 8%-м купоном.

По всем этим облигациям купонные проценты выплачиваются два раза в год.

При покупке облигации учитывается:

- надежность и обеспеченность инвестирования в облигацию;

- купонный годовой доход;

- доходность к погашению;

- финансовое положение компании, выпустившей облигацию;

- качество облигации в соответствии с принятой классификацией;

- динамика рыночной стоимости облигации;

- срок долгового обязательства;

- налог на прибыль от облигации;

- условия выкупа и отзыва (если облигации являются отзывными, то они могут быть погашены до истечения установленного срока);

- ликвидность на вторичном рынке;

- статус эмитента.

Облигацию можно купить со скидкой, если цена покупки ниже номинала, или с премией, если цена покупки выше номинала.

Эмитенты очень часто выплачивают облигации постепенно, поскольку разовое погашение долга может привести к серьезным финансовым трудностям для заемщиков. Таким образом, погашение долга происходит за счет погашения выпущенных в обращение облигаций. Сумма выкупа должна быть не меньше номинальной стоимости. Разница между ценой погашения и номинальной стоимостью облигации называется премией погашения.

Все облигации на предъявителя являются купонными. Имя держателя облигации пишется на купоне. Купоны выдаются два раза в год, проценты выплачиваются уполномоченным банком. В США с 1982 года закончен выпуск новых облигаций на предъявителя. Зарегистрированные облигации в настоящее время выпускаются в Соединенных Штатах, по которым владелец облигации дважды в год получает чек для взимания процентов. При погашении зарегистрированный держатель облигации получает чек на номинальную стоимость. С 1986 года все государственные облигации США существуют только в балансовой форме, и их держатели не имеют на руках сертификатов. Вместо этого информация о держателях облигаций и полная информация о платежах хранятся на компьютере Федеральной резервной системы. В России государственные долгосрочные облигации (ГДО) выпускаются сроком на 30 лет в бланковом виде с набором купонов и реализуются только среди юридических лиц. Номинальная стоимость ГДО равна 100 тыс. руб. По облигациям один раз в год, 1 июля, выплата дохода осуществляется путем погашения соответствующих купонов. Купонная процентная ставка составляет 15%. При покупке ГДО уплачивается налог на операции с ценными бумагами по ставке 0.1% от суммы сделки. Эмитентом государственных краткосрочных обязательств (ГКО) является министерство финансов РФ. Эмиссия осуществляется в виде отдельных выпусков на сроки 3 и 6 месяцев. Номинальная стоимость облигации равна 1 млн. руб. Размещение облигаций проходит в форме аукциона с дисконтом от номинальной стоимости. ГКО являются бескупонными облигациями.

На начало

Стоимость облигации

Одной из основных характеристик облигации является ее действительная (приведенная) стоимость, ориентируясь на которую покупатели и продавцы устанавливают свои цены на покупку и продажу облигации на рынке. Ожидаемый денежный поток выплат по облигациям состоит из выплаты процентов плюс выплаты номинальной стоимости облигации при наступлении срока погашения. Фактическая стоимость облигации определяется как приведенная стоимость этого потока платежей.

Для облигации с выплатой процентов m раз в году и целой величиной n =![]() действительная стоимость рассчитывается по формуле

действительная стоимость рассчитывается по формуле

, , |

(6) |

r t

Движение процентной ставки банка и ставок по облигациям разнонаправлено. Действительно, колебания процентных ставок банков — самая важная сила на рынке облигаций.

Как видно из формулы, с увеличением процентной ставки банка эффективная стоимость облигации уменьшается, а с уменьшением — увеличивается. При высокой процентной ставке денежные потоки в отдаленном будущем менее важны, поскольку инвестор получит большую часть денег в ближайшем будущем.

Действительная стоимость облигации с выплатой купонных процентов два раза в год может рассчитываться по следующей более точной формуле:

, , |

(7) |

где i =![]() , V =

, V =![]() , f — количество дней от даты подсчета до следующей даты выплаты купонных процентов, e — количество дней в полугодии, оканчивающемся в день следующей выплаты купонных процентов, G — выплаты по купону за полгода (G =

, f — количество дней от даты подсчета до следующей даты выплаты купонных процентов, e — количество дней в полугодии, оканчивающемся в день следующей выплаты купонных процентов, G — выплаты по купону за полгода (G =![]() ), n — срок в полугодиях от даты следующей выплаты купонных процентов до даты погашения.

), n — срок в полугодиях от даты следующей выплаты купонных процентов до даты погашения.

| Пример 2.6. Облигация номинальной стоимостью 100 тыс. руб. имеет купон 6% годовых, купонные проценты выплачиваются 2 раза в год. До погашения облигации осталось 11 лет и 124 дня. Текущая банковская процентная ставка равна 11.8%. FV=100000, rt =11.8, g=6, f=124, e=183, n=22, Vt =65192. |

формулы Мэкхема

, , |

(8) |

где K =FV Vn . Формула Мэкхема связывает действительную стоимость облигации с дисконтированной величиной K финальной выплаты FV и выделяет роль купонного процента g . Заметим, что формула (6) также может быть записана в виде (8).

Утверждение, что рыночная стоимость облигаций не колеблется вокруг реальной стоимости, неверно. Например, когда выпускаются новые облигации с высокой процентной ставкой купона, рыночная стоимость ранее выпущенных облигаций начинает снижаться. Рыночная стоимость облигации также зависит от:

- спроса и предложения на денежный капитал. Если большое количество людей или компаний желает занять деньги, то стоимость облигаций растет;

- величины банковской процентной ставки. На рыночную стоимость бескупонных облигаций больше влияют колебания процентной ставки банка, чем на стоимость купонных облигаций. Колебания процентных ставок банков обычно мало влияют на стоимость недавно выпущенных краткосрочных облигаций и больше влияют на стоимость долгосрочных облигаций.

- надежности эмитента облигации. Большой риск требует большего вознаграждения и ведет к уменьшению стоимости облигации;

- размера купонного процента;

- срока, оставшегося до погашения облигации;

- качества облигации.

На начало

Доходность облигации

Инвестируя в облигацию, ее владелец затем получает от нее доход в виде фиксированного процента и разницы между ценой покупки и номинальной стоимостью, по которой, как правило, погашается облигация.

Текущая доходность облигации, отражающая отношение годовой прибыли к текущей рыночной цене, рассчитывается по формуле

|

(9) |

доходности к погашению

Доходность к погашению облигации без выплаты процентов за T-t дней до погашения рассчитывается по формуле

|

(10) |

Банком России для расчета доходности к погашению ГКО (облигаций с нулевым купоном) рекомендована формула:

, , |

(11) |

где q — ставка налога на прибыль (сравните с формулой (3)).

Расчеты

| Пример 2.7. По итогам торгов ГКО серии 22029 на ММВБ на 3.10.96 их средневзвешенная цена составила 98.82. До погашения ГКО осталось 13 дней. FV=100, St =98.82, T-t=13, q=0, rt ef =33.53%. |

Банк России, объявляя доходность ГДО, пользуется для расчетов следующей формулой:

|

(12) |

где G =![]() — доход по купону, q =30% — ставка налога на доходы, S1 — цена покупки облигации, S2 — цена продажи облигации, n — количество лет от покупки до продажи, Q — процентный доход за период, начинающийся со дня, следующего за днем выплаты последнего купона и завершающийся днем расчета по сделке включительно:

— доход по купону, q =30% — ставка налога на доходы, S1 — цена покупки облигации, S2 — цена продажи облигации, n — количество лет от покупки до продажи, Q — процентный доход за период, начинающийся со дня, следующего за днем выплаты последнего купона и завершающийся днем расчета по сделке включительно:

|

(13) |

t c

Доходность к погашению облигации с выплатой процентов один раз в конце срока рассчитывается по формуле

|

(14) |

Расчеты

Более сложная формула возникает для облигаций с выплатой процентов m раз в году и погашаемых в конце срока по номинальной стоимости. Ставка помещения rt ef для целой величины n =![]() рассчитывается как решение алгебраического уравнения

рассчитывается как решение алгебраического уравнения

|

(15) |

r t ef

Нормальной считается рыночная ситуация, когда облигации с большим сроком до погашения имеют более высокую доходность, чем аналогичные ценные бумаги с меньшим сроком (случай нормальной кривой доходности).

Одно из объяснений этого состоит в том, что чем длиннее временной интервал, тем больше вероятность большего роста инфляции. Увеличение инфляционного риска компенсируется более высокой доходностью ценных бумаг с фиксированной доходностью и более длительным сроком погашения. Однако на рынке может возникнуть ситуация, когда доходность среднесрочных ценных бумаг станет выше доходности долгосрочных.

Доходность облигаций в США в январе 1996

| Дата | 3 мес. | 6 мес. | 1 год | 2 года | 3 года | 5 лет | 10 лет | 30 лет |

| 01/02/96 | 5.20 | 5.25 | 5.17 | 5.18 | 5.26 | 5.39 | 5.60 | 5.97 |

| 01/03/96 | 5.20 | 5.22 | 5.16 | 5.17 | 5.21 | 5.36 | 5.58 | 5.96 |

| 01/05/96 | 5.19 | 5.22 | 5.19 | 5.20 | 5.29 | 5.42 | 5.69 | 6.05 |

| 01/08/96 | 5.18 | 5.22 | 5.19 | 5.20 | 5.27 | 5.41 | 5.68 | 6.04 |

| 01/10/96 | 5.19 | 5.19 | 5.19 | 5.22 | 5.33 | 5.50 | 5.80 | 6.16 |

| 01/22/96 | 5.14 | 5.10 | 5.06 | 5.08 | 5.17 | 5.34 | 5.61 | 6.04 |

| 01/26/96 | 5.11 | 5.11 | 5.02 | 5.08 | 5.18 | 5.34 | 5.65 | 6.04 |

На форму кривой доходности влияют такие факторы, как цена облигаций, инфляционные ожидания, факторы риска, ликвидность, состав участников рынка облигаций, предложение.

На начало

Классификация качества облигаций

Качество облигации определяется рейтингом облигации согласно классификации конкретного рейтингового агентства. Главными рейтинговыми агентствами в мире считаются Standard & Poor’s Corporation и Moody’s Investor Service. Большинство облигационных выпусков во всем мире получает рейтинг. Однако существует ряд выпусков облигаций без рейтинга. Это связано с нежеланием эмитента платить за рейтинг или по причине того, что эмитент слишком молод и не имеет кредитной истории или кредитного рейтинга.

Облигации большинства выпусков сохраняют ту же рейтинговую категорию до погашения. При прочих равных, чем выше рейтинг, тем ниже доходность облигаций.

В классификации агентства S&P облигации ВВВ или выше относятся к «ценным бумагам, рекомендуемым для долгосрочных инвестиций». Кроме того, агентство использует знаки «+» и «-» для определения рейтинга в каждой категории. Так облигации с рейтингом А+ рангом выше, чем А-.

В классификации агентства S&P имеются следующие категории:

- ААА — высшее качество. Вероятность выплаты процентов и основной суммы долга очень высока;

- АА — очень высокая платежеспособность;

- А — высокая вероятность выплаты процентов и погашения основной суммы долга, но есть зависимость от неблагоприятных экономических условий. Инвестиционные облигации среднего качества;

- BBB — это средняя кредитоспособность, но облигации более уязвимы к неблагоприятным экономическим условиям или изменениям обстоятельств. Инвестиционные облигации среднего качества;

- BB — Облигации качества ниже среднего с хорошими инвестиционными характеристиками. Спекулятивные выпуски;

- B — главным образом спекулятивные облигации с большой неопределенностью и с большим риском при возникновении неблагоприятных экономических условий;

- CСС — нарастание вероятности неплатежей. Высокорискованные облигации;

- С — отсутствие выплат процентов по займу;

- Г — неисполнение обязательств по выплате процентов и основной суммы долга.

Облигации Baa или выше классифицируются как «Рекомендуемые долгосрочные инвестиции» согласно классификации Moody’s». Кроме того, агентство использует знаки «1», «2» и «3» для установления рейтинга внутри категории. Так облигации с рейтингом Аaa1 рангом выше, чем Аaa2 и Aaa3.

В классификации агентства Moody’s имеются следующие категории: Aaa, Aa, A, Baa, Ba, B, Caa, Ca, C. Классификация качества облигаций в агентстве Moody’s близка к классификации агентства S&P.

Лекция 3.

Основная страница, Лекция 1. Базисные финансовые расчеты., Лекция 2. Кредит. Ценные бумаги с фиксированным доходом.

Лекция 3. Иностранная валюта.

- Валютные рынки и их участники

- Базовые соотношения

- Паритет процентных ставок

- Паритет покупательной стоимости валют

- Эффект Фишера

- Теория ожидания

- Интернациональный эффект Фишера

- Литература

Лекция 4. Обыкновенные акции., Лекция 5. Финансовые фьючерсы.

Лекция 6. Опционы.

Лекция 7. Арбитраж и хеджирование.

Лекция 8. Расчет премии опциона методом Монте-Карло.

Валютные рынки и их участники

Международные финансы и национальные финансы имеют много общего, но они различаются количеством валют, которыми нужно манипулировать. В большинстве финансовых центрах мира рынки иностранной валюты не имеют физического центрального рыночного места. Бизнес проводится постоянно и оперативно по телефону или компьютерному терминалу с использованием спутниковой связи. Главными дилерами являются коммерческие и центральные банки. Физические лица или компании, желающие купить или продать валюту для путешествий или бизнеса, действуют обычно через коммерческий банк. Центральные банки покупают или продают национальную и иностранную валюту с целью регулирования курса национальной валюты.

Рынок иностранной валюты для любой одной валюты, например, французского франка, включает в себя все локальные рынки Парижа, Лондона, Нью-Йорка и т.д. Дублирование временных зон по всему миру позволяет иметь в любое время суток хотя бы один открытый валютный рынок, на котором при срочной необходимости можно купить или продать любую из основных валют мира. Обычно локальные рынки валюты открыты с 9 00 до 1700 местного времени.

Существует 5 основных типов операций, осуществляемых на рынках иностранной валюты:

- кассовые или спот операции;

- форвардные соглашения типа «своп» (покупка или продажа валюты на условиях фиксированного курса, но с одновременным заключением обратной форвардной сделки, причем сроки расчетов как правило не совпадают);

- фьючерсные сделки;

- валютные опционы;

- операции с депозитами.

Подавляющая часть денежных активов — валютного товара – представлена депозитами до востребования, которыми крупные банки торгуют друг с другом. Обмен наличных денег составляет незначительную часть валютного рынка.

Курс валюты

Валютные дилеры всегда имеют дело с двумя ценами на валюту: ценой продажи и ценой покупки. Разность между ценой продажи и ценой покупки составляет дилерский спрэд, дающий дилерам прибыль. Размер спрэда определяется глубиной рынка и его стабильностью на данный момент времени. Для глубоких рынков характерно большое количество сделок за день, для мелких рынков — малое количество. Глубокие рынки обычно имеют меньший спрэд, чем мелкие.

| Пример 3.1. Если в России говорят, что один доллар США стоит 5400 рублей, то речь идет о прямой котировке курса доллара. Если в Англии говорят, что один фунт стерлингов стоит 1.549 доллара США, то речь идет о косвенной котировке фунта стерлингов. |

На валютный курс влияют следующие факторы:

- покупательная способность национальной и иностранной валюты;

- состояние платежного баланса страны;

- ожидания;

- уровень инфляции;

- деловая активность в стране;

- соотношение спроса и предложения иностранной валюты;

- политические события и военные факторы;

- конкурентноспособность национальных товаров на мировых рынках;

- темп роста национального дохода;

- уровень банковских процентных ставок;

- степень развития рынка ценных бумаг;

- развитие телекоммуникаций и включение страны в мировой рынок валюты;

- государственное регулирование.

Покупка или продажа валюты по спот-курсу подразумевает немедленную поставку и оплату, однако, практика рынка иностранной валюты допускает поставку в течение двух рабочих дней после заключения сделки. Это позволяет торгующим вовремя оформить необходимые документы.

Под кросс-курсом понимается соотношение между двумя валютами, которое устанавливается из их курса по отношению к третьей валюте.

| Пример 3.2. 21.10.96 официальный курс доллара в России составлял 5438 руб. а курс немецкой марки 3527 руб. В этом случае кросс-курс доллара по отношению к марке равен 1.5418. Для сравнения котировка доллара по отношению к марке в этот день на Лондонской валютной бирже составляла 1.5415. |

Кроме спот-рынка существует также форвардный рынок, где заключаются сделки на будущую поставку валюты по ценам соглашения (форвардному курсу), обычно через 1, 3 или 6 месяцев, или даже на больший срок в предположении, что рынок для этой валюты имеет достаточную глубину (т.е. дает возможность купить или продать большие объемы этой валюты).

Для основных валют мира могут быть получены форвардные котировки и на 10 лет вперед. Форвардный рынок позволяет компаниям и другим покупателям или продавцам валюты застраховаться от убытков из-за будущего изменения курса валюты. Покупатель или продавец валюты в некоторой будущей дате может избежать потенциальных убытков, покупая или продавая форвардный контракт. На форвардном рынке не только поставки осуществляются в будущем, но и платежи. Следует всегда помнить, что дилерский спрэд для форвардного курса должен быть шире, чем спрэд для спот-курса.

| Пример 3.3. Американской фирме через полгода необходимо купить 100000 немецких марок. Она заключает форвардный контракт на покупку марок по форвард-курсу DM1=$0.6500. Спот-курс равен DM1=$0.6487. |

Если форвардный курс больше спот-курса, то говорят, что валюта обменивается с премией, иначе с дисконтом. Так в примере 3.3 марка обменивается с форвардной премией на доллар, а доллар обменивается на марку с дисконтом. Выраженная как годовая процентная ставка, форвардная премия вычисляется по формуле

|

(1) |

k 0

Базовые соотношения

Почему одну валюту необходимо котировать с различными курсами на форвардном рынке и на спот-рынке? Это вызвано связью валютных курсов с процентными ставками и темпами инфляции в двух странах. Эта связь суммарно показана в таблице.

|

Разность в процентных ставках |

Эффект Фишера |

Разность в темпах ожидаемой инфляции |

| Паритет процентных ставок | Интернациональный эффект Фишера | Паритет покупательной способности валют |

|

Разность между спот-курсом и форвардным курсом |

Теория ожидания |

Ожидаемое изменение в спот-курсе |

В таблице использованы следующие обозначения:

Паритет процентных ставок

Формула паритета процентных ставок устанавливает связь курсов валют с банковскими процентными ставками.

Имеем:

.

.

Положим обе валюты на депозиты на срок T под соответствующие процентные ставки:

При обратном обмене валют по форвард-курсу получаем

|

(2) |

T=T год , получаем

откуда

|

(3) |

или

|

(4) |

r 1

Предполагая, что форвардные рынки и банковские процентные ставки находятся в равновесии, говорят, что валюта страны с высокой процентной ставкой имеет дисконт на валюту страны с низкой процентной ставкой, а валюта страны с низкой процентной ставкой дает премию на валюту страны с высокой процентной ставкой.

|

Пример 3.4. Инвестор имеет один миллион фунтов стерлингов для их инвестирования на 12 месяцев. Пусть спот-курс фунта стерлингов равен $1.6800, а форвард-курс на 12 месяцев равен $1.6066. Еврорынок фиксирует процентные ставки r1 =13% для 12-месячного стерлингового депозита и r2 =8 1 /16 % для 12-месячного долларового депозита. Можно:

Стерлинговая инвестиция дает 1.13 миллиона фунтов стерлингов по окончании 12 месяцев и перевод в доллары даст при таком форвардном курсе этот же результат (1.129995). Обе инвестиции имеют одинаковый риск, так как связаны с одним банком и значит согласно финансовой теории должны иметь одинаковый доход. Заметим, что в расчетах использовались осредненные процентные ставки, тогда как на практике курсы и ставки купли и продажи различаются. |

Паритет покупательной способности валют

Формула паритета покупательной способности валют устанавливает связь курсов валют с темпами инфляции.

P 1

P 1 =P 2 k 0 .

Из этого предположения получаем

откуда следует, что для прогнозируемого спот-курса с учетом инфляции в двух странах должно выполняться соотношение

|

(5) |

для T=1 . Последнее соотношение отражает связь изменения цен товаров с изменением курса иностранной валюты. Из формулы (5) сразу получаем

|

(6) |

Формула паритета покупательной способности валют говорит о том, что курсы валют изменяются, чтобы компенсировать разность в уровнях инфляции в двух странах. В стране с высоким темпом инфляции курс иностранной валюты будет расти.

В краткосрочном плане теория паритета покупательной способности валют работает плохо. Различия в темпах инфляции показывают всего лишь направления и примерные параметры курсовых изменений.

| Пример 3.5. Товар продается в США по 400 долларов за кг, а в Англии — по 250 фунтов стерлингов за кг. Курс стерлинга к доллару равен 1.60. Если в США инфляция 8% годовых, а в Англии — 12% годовых, то прогнозируемый через год спот-курс фунта стерлингов равен 1.5429. |

Эффект Фишера

Эффект Фишера отражает связь банковских процентных ставок с темпами инфляции. Номинальные Евровалютные процентные ставки могут отличаться для различных валют, но согласно эффекту Фишера, только вследствие различных инфляционных ожиданий. Эти инфляционные дифференциалы должны поддерживать ожидаемые изменения в спот-курсах валют.

Имеем

|

(7) |

|

(8) |

где r — годовая процентная ставка реального дохода. Вычитая из (7) формулу (8), получим

|

(9) |

Из формулы (8) можем записать

|

(10) |

Подставляя (10) в (9), получаем

|

(11) |

откуда

|

(12) |

Теория ожидания

Теория ожидания отражает связь изменений в спот-курсе валюты с форвардным дисконтом. Если участники рынка иностранной валюты не принимают во внимание риск, тогда форвардный курс валюты будет зависить исключительно от того, какой будущий спот-курс прогнозируют специалисты. Из формул (4), (6) и (12) сразу получаем

|

(13) |

Так как в действительности торговцы валютой опасаются риска, то форвардный курс может быть ниже или выше прогнозируемого спот-курса.

Интернациональный эффект Фишера

Интернациональный эффект Фишера отражает связь разности банковских процентных ставок с ожидаемыми изменениями в спот-курсе валюты.

Из формул (6) и (12) сразу получаем

|

(14) |

Лекция 4.

Основная страница, Лекция 1. Базисные финансовые расчеты., Лекция 2. Кредит. Ценные бумаги с фиксированным доходом., Лекция 3. Иностранная валюта.

Лекция 4. Обыкновенные акции.

- Типы акций и параметры акций

- Дивиденды

- Котировка акций

- Индекс курса акций

- Приказы клиента брокеру

- Покупка обыкновенных акций на срок

- Покупка акций на срок с маржей

- Продажа акций на срок без покрытия

- Экономический, отраслевой и фундаментальный анализ акций

- Технический анализ акций

- Литература

Лекция 5. Финансовые фьючерсы.

Лекция 6. Опционы.

Лекция 7. Арбитраж и хеджирование.

Лекция 8. Расчет премии опциона методом Монте-Карло.

На начало

Типы акций и параметры акций

Наиболее сложные вычисления, причем в больших объемах, связаны с акциями — ценными бумагами, выпускаемыми акционерными обществами, компаниями, коммерческими банками, без установленного срока обращения, удостоверяющими совместное владение предприятием и дающими право держателю на получение части его прибыли в виде дивидендов. Акции придуманы для объединения мелких разрозненных сбережений в целях решения крупных хозяйственных задач.

Обыкновенная акция, Привилегированные акции

Акции продаются и покупаются на рынках ценных бумаг, акции крупных компаний — на фондовых биржах, таких как Нью-Йоркская фондовая биржа (NYSE) или Американская фондовая биржа (AMEX).

Торговля корпоративными акциями в России производится в рамках компьютеризованной Российской торговой системы (РТС).

Фондовая биржа не продает ценные бумаги. Биржа — это просто то место, где тысячи людей каждый рабочий день покупают и продают ценные бумаги через своих агентов — брокеров. Точно также фондовая биржа не имеет никакого отношения к установлению цены, по которой покупается или продается та или иная акция.

Обыкновенные акции характеризуются следующими параметрами:

волатильностью

Рыночная цена корпоративной акции зависит от большого количества факторов, в частности, от

- величины полученной за год прибыли акционерной компании;

- размера выплачиваемых по акции дивидендов;

- доходности, ликвидности и рискованности акции;

- биржевой спекуляции;

- глубины рынка акции;

- величины текущего банковского процента;

- спроса и предложения на рынке акций;

- действительного финансового положения акционерной компании;

- деловой активности в отрасли и в стране и т.д.

Существует шесть инвестиционных категорий обыкновенных акций:

- «Голубые фишки» — наиболее известные и престижные акции. Элитные акционерные компании, попавшие в эту категорию, обычно выплачивают дивиденды своим акционерам в течение продолжительного времени как в хорошие, так и в неблагоприятные для компании годы.

- Акции роста — это акции компаний, имеющих хороший потенциал для будущего роста прибыли. Обычно получаемая компанией прибыль вкладывается в дальнейшее развитие производства, а акционерам выплачиваются либо малые дивиденды, либо не выплачиваются вовсе. Цена акций роста очень изменчива и обычно повышается или понижается быстрее, чем цены других акций.

- Доходные акции — это акции, текущая доходность по которым соперничает с доходностью ценных бумаг с фиксированным доходом. Это акции с длительной историей и стабильными выплатами дивидендов, более высоких, чем в среднем. Обычно это акции компаний, лучших в своей отрасли, причем и отрасль в будущем имеет большие шансы оставаться одной из ведущих в мире.

- Циклические акции — это акции компаний, у которых прибыль флуктуирует в точном соответствии с бизнес-циклом. Если условия для бизнеса благоприятные, то прибыль компании и курс акций этой компании быстро возрастают. Однако, если условия для бизнеса ухудшаются, то прибыль и курс акции быстро уменьшаются.

- Спекулятивными (рискованными) акциями могут быть как акции новых выпусков, так и акции с сильно изменяющимся отношением рыночной цены к доходу на акцию. Это акции, не имеющие стабильного успеха на фондовом рынке, но тем не менее обладающие потенциалом существенного роста курсов. Спекулятивными являются акции, выпущенные мелкими энергичными компаниями в развивающихся отраслях, а также сверхдешевые акции. Дивиденды малые, либо не выплачиваются вовсе.

- Защищенные (оборонительные) акции — это акции, которые устойчивы и относительно безопасны на падающих рынках. Цена защищенных акций очень стабильна и имеет наименьшее убывание на рынках с тенденцией к снижению курсов. Обычно это акции продовольственных компаний, фармацевтических и коммунальных предприятий, продукция которых нужна в любом экономическом климате.

Для количественной оценки стоимости акции при покупке можно использовать следующие показатели:

- действительную стоимость акции — отношение выплаченных за год дивидендов к величине банковского процента;

- книжную стоимость акции — отношение всех активов компании за минусом пассивов к числу обращающихся акций;

- отношение чистого дохода акционеров за год к среднему числу обращающихся акций (EPS);

- отношение текущей цены акции к прибыли на акцию за год, которое показывает, за сколько лет окупится покупка акции по текущей цене (так называемое P/E Ratio);

- отношение дивидендов к чистому доходу акционеров за год (показатель выплаты дивидендов).

Акциям при выпуске обычно назначается номинальная стоимость, которая в дальнейшем может иметь малое отношение к текущей рыночной цене акции. Цена акции при покупке имеет значение только по отношению к тому доходу или дивидендам, которые покупатель получит по этой акции.

| Пример 4.1. Номинальная стоимость акции РАО «Газпром» равна 10 руб., РАО «ЕЭС России» — 500 руб., Лукойл — 25 руб., «Сургутнефтегаз» — 1000 руб. Рыночная цена акций на 28.10.96 соответственно составляла $0.47, $0.0795, $9.84, $0.394. Дивиденды по этим акциям в 1995 году соответственно составили 20 руб., 5 руб., 200 руб. и 35 руб. на акцию. |

Размер прибыли от купленных акций зависит от

- темпов роста курса акции;

- размера выплачиваемых дивидендов;

- темпов инфляции и роста банковского процента;

- размеров налогов с прибыли.

При покупке обыкновенных акций инвестор рискует понести убытки

- от возможного падения курса акций;

- из-за слишком медленного роста курса;

- из-за сильных колебаний курса;

- из-за невыплаты дивидендов или из-за их малых размеров;

- из-за банкротства акционерной компании.

Изучив историю акционерной компании, проследив за курсом акции в течение всего периода ее существования, отметив рекорд полученных акционерами дивидендов, можно оценить: заниженный или завышенный курс имеет акция.

Оценить акцию можно определив современную величину бесконечного потока дивидендов. Для постоянных дивидендов имеем на текущий момент времени t

|

(1) |

Такой способ оценки стоимости акции называется моделью дисконтированного потока дивидендов.

Как видим, при предположении об отсутствии в будущем роста дивидендов действительная стоимость акции пропорциональна размеру дивидендов за год и обратно пропорциональна банковской годовой процентной ставке. Из формулы (1) непосредственно получается выражение для расчета текущей доходности акции:

|

(2) |

Доходность операции купли-продажи акций рассчитывается аналогично тому, как это делалось ранее для ценных бумаг с фиксированным доходом.

Дивиденды

Дивиденды

Владельцы обыкновенных акций получают свои дивиденды только после выплаты дивидендов по привилегированным акциям. Решение о выплате дивидендов и об их размере принимает совет директоров акционерной компании, исходя из полученной прибыли. Держателю акций дивиденды наличными выплачиваются лишь в том случае, если компания имеет доход, но даже и это условие не является строго обязательным. Дивиденды по корпоративным акциям могут выплачиваться нерегулярно, а иногда выплата дивидендов производится акциями этой же компании. Например, если объявлены дивиденды в 10% от цены акции, то на каждые 10 акций инвестору могут выдать одну новую акцию. Следует учитывать, что при этом книжная стоимость акции уменьшается, а капитал акционера остается неизменным.

При анализе цены акции, по которой выплачиваются дивиденды, следует учитывать эффект, привносимый дивидендами, наблюдаемый на следующий день после даты регистрации владельцев акций. После даты регистрации новый владелец не имеет права на получение ближайших дивидендов. Практика показывает, что после даты регистрации рыночная цена акций падает в среднем на 85% от величины дивидендов. Цена акций, имеющих более высокую ставку дивидендов, падает в большей степени, чем цена акций с более низкой ставкой дивидендов. Между датой регистрации владельцев акций и датой выплаты дивидендов обычно проходит несколько недель. В это время акция называется бездивидендной.

Котировка акций

котировкой

- котировки на начало и конец утреннего и вечернего биржевого торга;

- котировки покупателей и продавцов;

- средние котировки.

Котировальная комиссия фондовой биржи официально публикует курсы акций в биржевых бюллетенях. В официальной биржевой котировке обычно указываются следующие сведения:

- самый высокий и самый низкий курс акции за последние 52 недели;

- размер выплаченных дивидендов на акцию за последний год;

- процентное отношение дивидендов к курсу акции;

- отношение курса акции к доходу на акцию (P/E Ratio);

- объем продаж акций за день лотами по 100 штук;

- самый высокий и самый низкий курс акции за день;

- курс акции на конец торгового дня;

- изменение курса акции за день.

|

Пример 4.2. Котировки 10 наиболее торгуемых акций на AMEX:

|

По итогам дневных торгов корпоративными акциями в РТС публикуется следующая числовая информация:

- номинал акции (руб.);

- максимальная цена покупки ($);

- минимальная цена продажи ($);

- цена последней сделки ($);

- объем сделок (шт.);

- размер дивидендов (руб. на акцию);

- максимальный курс за 52 недели ($);

- минимальный курс за 52 недели ($).

На начало

Индекс курса акций

Опыт многих десятилетий показал, что во многих случаях изменение курсов акций на несколько месяцев опережает подъемы и спады производства. Поэтому во всем мире большое внимание уделяется индексам, отражающим положение в мире ценных бумаг.

индексом курса акций

Приказы клиента брокеру

Клиент задания брокеру на покупку и продажу акций осуществляет в форме приказов:

- Рыночный приказ — это приказ, в котором не указывается курс акции. Этот приказ брокеру следует выполнить немедленно по первому котируемому курсу при открытии биржи или по наилучшему курсу на момент поступления приказа в ходе заседания биржи, в зависимости от возможностей рынка. Рыночный приказ должен быть выполнен обязательно.

- Лимитный приказ (приказ с ограничением цены) — это приказ о покупке или продаже акций только по заранее оговоренному курсу (предельная цена исполнения) или на более выгодных условиях. Клиент указывает наивысший курс при покупке акции и наименьший курс — при продаже. Приказ может быть выполнен сразу только в том случае, если котируемый на бирже курс равен или ниже установленного лимита при покупке или равен или выше установленного лимита – при продаже. Если оговоренный курс не лежит внутри рыночного спрэда цен покупки-продажи, то приказ будет вписан в брокерскую книгу ниже всех ранее поступивших приказов клиентов. Приказы в брокерской книге выполняются в порядке их занесения в книгу.

- Приказ по первому текущему курсу — этот приказ должен быть выполнен по первому котируемому курсу. Отличается от рыночного тем, что если он поступает во время сеанса биржи, то выполняется лишь по мере того, как условия рынка позволят дать новую котировку — либо первому курсу, либо более низкому курсу, если речь идет о покупке, либо более высокому курсу, если речь идет о продаже.

- Стоп-приказ — это приказ на куплю-продажу акций тогда, когда их котировка достигает указанный в приказе уровень («стоп»-цену).

Если это приказ на продажу, то «стоп»-цена должна быть ниже рыночной во время подачи приказа, и наоборот при покупке. При продаже акций стоп-приказ становится рыночным приказом в тот момент, когда акция продается по курсу, равному или более низкому, чем лимитная цена в стоп-приказе (приказ остановить убытки).

- Стоп-лимитный приказ (стоп-приказ с ограничением цены) — это сочетание лимитного приказа и стоп-приказа. Как только достигается или превышается лимит («стоп»-цена), стоп-лимитный приказ переходит в лимитный приказ. Стоп-лимитный приказ на покупку осуществляется тогда, когда лимит превышает рыночную цену и наоборот при продаже. Этот тип заявки дает возможность преодолеть неопределенность цены исполнения, связанную со стоп-приказом. В стоп-лимитном приказе инвестор указывает две цены: «стоп»-цену и предельную цену исполнения.

- Альтернативный приказ — это приказ клиента брокеру осуществить одну из двух возможных сделок, но не обе.

| Пример 4.3. Клиент ранее приобрел акции по цене 1000 руб. за акцию и теперь хочет продать их. При благоприятной ситуации он хотел бы реализовать их по цене 1500 руб., а в случае падения курса он готов продать их, но не ниже чем по 950 руб. Альтернативный приказ: лимитный приказ продать по цене 1500 руб. и стоп-приказ на продажу по цене 950 руб. |

- приказ в течение дня;

- приказ до уведомления об отмене. Этот приказ обычно повторно подтверждается через каждые 6 месяцев (в конце октября и апреля).

- приказ исполнить в течение заданного времени (например, за 10 минут) или аннулировать.

Покупка обыкновенных акций на срок

S min

В операции с покупкой акций на срок используются следующие параметры:

Начальные затраты инвестора на покупку M акций начальной стоимости S0 составляют

| Loss=M S 0 ; | (3) |

сумма, полученная инвестором после продажи акций:

| |

(4) |

прибыли/убытки, полученные инвестором после продажи акций:

| |

(5) |

Для того, чтобы оценить меру эффективности финансовой операции, ее можно сравнить с вложением начальной суммы затрат под безрисковые проценты, т.е. оценить эффективную доходность сделки для простой или сложной процентной ставки. В более точной формуле прибылей/убытков необходимо учитывать расходы инвестора на комиссионные брокеру и операционные издержки.

Расчеты

| Пример 4.4. Инвестор 05.04.96 купил 100000 акций РАО «ЕЭС» по цене $0.032 за акцию, а 04.07.96 продал их по цене $0.103. Начальные расходы составили $3200, а прибыль от операции купли-продажи продолжительностью в 3 месяца составила $7100. |

Покупка акций на срок с маржей

Правило-Т

Сделки с маржей прежде всего предназначены для получения спекулятивной прибыли. В случае благоприятного движения цены акции инвестор может получить гораздо большую доходность от такой сделки, чем при покупке акций только на свои деньги, однако и риск понести большие убытки возрастает пропорционально количеству долга, который придется возвращать при любом исходе. При резком падении цены купленных акций брокер может потребовать от инвестора внесения дополнительной маржи, в противном случае он имеет право продать все или часть акций. Биржа может запретить все сделки с маржей в периоды повышенной спекулятивной активности.

В сделках с маржей используются все параметры, присущие обычной покупке акций на срок, а также дополнительно задаются:

- M% — процент от общего количества купленных акций, принадлежащих инвестору;

- D% — ссудный процент на взятую в долг сумму.

Начальные затраты инвестора составляют

|

(6) |

сумма, полученная инвестором по окончании сделки после возврата долга:

|

(7) |

прибыли/убытки по окончании сделки:

|

(8) |

На начало

Продажа акций на срок без покрытия

Спекулянты на бирже осуществляют с акциями самые разнообразные сделки, в том числе короткую продажу или, другими словами, продажу на срок без покрытия. Сделка рассчитана на понижение цены акции и заключается в том, что спекулянт сначала продает акции, которые предварительно занял у брокера, а затем через некоторое время покупает их назад, как он надеется, по более низкой цене и возвращает долг. Фактически, спекулянт продает то, чего не имеет. Спекулянт в обязательном порядке вносит маржу, а его отношения с брокером могут быть за процент, на равных или за премию. При снижении курса акции может возникнуть дополнительное требование маржи, которое вынудит спекулянта преждевременно закрыть короткую позицию, даже если еще имеются шансы на прибыль. При расчете прибылей/убытков от короткой продажи используются те же параметры, что и при обычной покупке акций на срок, только изменена последовательность операции купли-продажи. Спекулянт может коротко продать свои собственные акции, однако эта сделка не принесет ему прибыли, а послужит средством страхования его портфеля от курсового риска. Обратная покупка акций производится по альтернативному приказу брокеру. Если предельная цена не достигается в течение всего срока займа, то покупка акций производится по рыночной цене в день окончания займа.

Начальные затраты спекулянта составляют (без учета маржи)

| Loss=M Proc | (9) |

t *

| |

(10) |

Здесь Proc либо премия, либо проценты брокеру за одну взятую в долг акцию, M — число взятых в долг акций. Потенциальные убытки от короткой продажи акций неограниченны.

| Пример 4.5. Клиент занимает у брокера 1000 акций и продает их по цене $110 за акцию. Если цена акции упадет до $85, то клиент получит прибыль $25000. Но если цена акции возрастет до $125, то убытки клиента превысят $15000, которых может не оказаться в нужный момент. |

На начало

Экономический, отраслевой и фундаментальный анализ акций

Анализ акций, Экономический анализ

фундаментального анализа

- на балансовом отчете, включающем сведения об активах, денежных обязательствах и о собственном капитале компании-эмитента на конкретный день года;

- на счете прибылей и убытков компании, где указывается сумма и источник дохода компании и издержки, вовлеченные в получение этого дохода.

Метод оценки стоимости компании — эмитента может исходить из постулата, что стоимость предприятия определяется в зависимости от ожидаемого дохода за период функционирования компании по сравнению с возможностью помещения инвестиций в менее рискованные финансовые инструменты, например, в банковские депозиты.

При фундаментальном анализе старых акций обычно оценивают следующие характеристики:

- прибыль на акцию;

- дивиденды и их динамику;

- доход компании, ее финансовое положение и перспективы;

- динамику рыночной цены акции;

- налоговый статус;

- механизм регистрации и передачи прав собственности;

- доступность и прозрачность информации;

- накладные расходы при операциях с акциями;

- ликвидность.

Одними из наиболее рискованных считаются сделки с новыми акциями. Из-за отсутствия данных наблюдений за рыночной ценой новой акции ее анализ сводится к анализу дел компании, выпустившей эти акции, к доходности компании и вероятности ее роста, к качеству руководства компанией, к исследованию спроса и предложения как на рынке акций, так и на рынке продукции, производимой компанией, к прогнозу возможной прибыли компании и стабильности этой прибыли. Новые акции обычно имеют небольшую стоимость именно в силу своей новизны, однако в случае удачной покупки доходность от сделки может быть очень высокой. При покупке новой акции важно уметь правильно оценить ее книжную стоимость. При покупке обыкновенных акций также следует учитывать количество привилегированных акций и облигаций, выпущенных этой компанией.

Анализ факторов, влияющих на рыночные цены корпоративных акций, торгуемых в Российской Торговой Системе в 1996-1997 году, показал высокую чувствительность рынка акций к таким событиям как выборы президента, назначение и увольнение высоких государственных чиновников, здоровье президента, стабильность политической обстановки в стране, слухи и домыслы и т.д. В настоящих условиях в России возможность собрать информацию и провести действительно комплексные фундаментальные исследования практически отсутствует.

При извлечении прибыли за счет краткосрочных колебаний курсов акций фундаментальный анализ компаний-эмитентов теряет свою актуальность и в этой ситуации предпочтительнее выглядит технический анализ.

На начало Смотри еще про технический анализ

Технический анализ акций

Технический анализ исходит из постулата, что все объективные данные о компании-эмитенте (запасы сырья, ожидаемые дивиденды, экономическое состояние и т.д.) уже заложены в текущую цену акции. Поэтому полагается, что динамика рыночной стоимости акции не является непосредственной реакцией на текущие события, а зависит только от оценки этих событий участниками рынка.

Технический анализ заключается в исследовании предыдущих движений цен с целью определить их движение в будущем. На основе графиков, которые отражают поведение цен, специалист технического анализа надеется определить вновь появляющуюся модель, спроектировать ее в последующую тенденцию и использовать эту тенденцию для торговли на рынке. Самая важная информация, используемая в графиках, включает цены, объем торговли и число открытых позиций (для фьючерсных и опционных рынков).

Под объемом торговли понимается общее количество заключенных сделок по конкретной ценной бумаге в течение торгового дня. Считается, что объем торговли должен повышаться в направлении главного тренда цены и понижаться в направлении корректирующего. При увеличении объема текущий тренд подтверждается, а при уменьшении объема становится возможным разворот тренда на противоположный.

Для графического изображения информации о рынке используются линейные графики, гистограммы, крестики- нолики, японские свечи и столбиковые диаграммы. Например, сигналы о развороте тренда дают свечи с «малыми телами», которые показывают признаки нерешительности в поведении участников рынка. Свечи типа «зонтиков» обычно сигнализируют о развороте и встречаются чаще всего в момент изменения тренда.

Технический анализ позволяет выделить несколько стадий развития цены акции:

- Повышательный тренд, характеризующийся непрерывным ростом во времени минимальных цен сделок;

- Понижательный тренд, отличающийся непрерывным снижением во времени максимальных цен сделок;

- Переходные процессы, возникающие при смене трендов и характеризующиеся возникновением типовых фигур типа «блюдце», «двойной горб» или «голова и плечи» и т.д.

В техническом анализе используются понятия уровней сопротивления и поддержки. При возрастании, достигнув уровня сопротивления, цена либо начинает падать, либо останавливает свой рост. При спаде, достигнув уровня поддержки, цена начинает возрастать. Чем большее количество раз тренд наталкивается на уровень сопротивления или поддержки, будучи не в силах его преодолеть, тем больше вероятность разворота тренда.

Закономерно повторяющимся в движениях рыночных цен фигурам даются персональные имена и с ними связаны определенные суждения о поведении рынка. Так при наличии четко выраженного тренда появление фигуры «голова и плечи» является признаком разворота тренда. А при появлении фигуры «треугольник» делается утверждение, что преимущественный тренд сохраняет силу.

Важными инструментами технического анализа являются скользящие средние, осцилляторы и волновые диаграммы, помогающие инвестору принимать решения о купле-продаже акций.

Скользящие средние

Простые

где K — число предыдущих дней (порядок скользящего среднего), Sk — цена k -го торгового дня.

Взвешенные

,

,

x k

Экспоненциальные

Порядок скользящего среднего K определяет степень сглаживания цены: чем больше K , тем сильнее сглаживание. Если линия скользящего среднего находится ниже графика цены, то тренд цены является повышательным, а если выше — то понижательным. При пересечении графика цены со скользящим средним принимается окончательное решение, что тренд цены меняет направление.

осцилляторов

» Момент «:

M t = St — St-K ,

где K — число дней задержки. Пересечение кривой момента с нулевым уровнем служит сигналом к принятию торговых решений.

Норма изменения

Индекс относительной силы

A t-K

Стохастическая линия Лейна

S t

Метод конвергенции — дивергенции

волновой теории Эллиотта